דוח מיוחד של מידרוג (אוקטובר 2025) מצביע על האטה חדה בביקושים לדיור, ירידת מחירים, גידול דרמטי במלאי הדירות, ושחיקה ברווחיות יזמי המגורים בישראל. הריבית הגבוהה והעלייה החדה במימון הענפי מעלות את סיכון האשראי במערכת הבנקאית והחוץ־בנקאית, במיוחד בקרב יזמים קטנים ובינוניים. דו״ח הלמ״ס חושף ירידה של למעלה מ־20% בהיקף עסקאות הדיור בישראל בשנה האחרונה ועלייה של כ־21% במלאי הדירות הלא־מכורות. שוק הנדל״ן מציג האטה רוחבית, התכווצות בביקוש והצטברות עודפי היצע – סימנים למעבר משוק רותח לשוק מתקרר. ניתוח עומק לפוסט של גלית בן נאים, סגנית הכלכלן הראשי באוצר: בין השורות מסתתרת ביקורת נוקבת על שוק הנדל״ן – פערי מחירים, ירידת מכירות, והיצע לא מכור שמעידים על שוק רווי ועל תחילת קריסת המודל הקבלני.

דוח מידרוג (להורדת הדוח - כאן)

📊 ניתוח מקצועי של דוח מידרוג (15.10.2025): “האטה בביקושים מעלה את סיכון האשראי בענף ייזום הנדל״ן למגורים בישראל”

🧭 תקציר מנהלים

הדוח של מידרוג מציג תמונה מאקרו-כלכלית מדאיגה של ענף ייזום המגורים בישראל, ומתריע על שחיקה ברווחיות, עלייה במלאים, הכבדה ביחסי הכיסוי, ועלייה ניכרת בסיכון האשראי של היזמים – בעיקר הקטנים והבינוניים.

הדוח מבוסס על נתוני הלמ״ס, בנק ישראל וניתוחי החברות הציבוריות בענף עד יולי 2025.

📉 מגמות עיקריות בביקושים ובמחירים

- התמתנות הביקושים:

היקף העסקאות בדירות חדשות ב-12 החודשים שהסתיימו ביוני 2025 היה נמוך בכ-8% לעומת התקופה המקבילה. לאחר עלייה רגעית בעקבות סיום המלחמה והורדת המע״מ, נרשמה שוב ירידה חדה של כ-28% מתחילת 2025. - ירידת מחירים בפועל:

מדד מחירי הדירות ירד ברבעון השני של 2025 בשיעור של 1.1%, וב-7 החודשים הראשונים של השנה נרשמה ירידה מצטברת של 1.6%, לעומת עלייה של 7.3% ב-2024.

הירידות בולטות במיוחד במחוז ת״א והמרכז (-28% עד -30%), בעוד שבצפון ובחיפה נרשמה עלייה קלה (9–10%). - המלאים הגבוהים והלחץ על המחירים:

מלאי הדירות החדשות למכירה הגיע לשיא של 82.5 אלף יחידות ביולי 2025, עלייה של 20% משנה קודמת.

מספר חודשי ההיצע טיפס מ-18 ל-31 חודשים – רמה חריגה המעידה על שוק רווי.

💸 שחיקה ברווחיות וסיכון פיננסי

- שיעור רווח גולמי:

10 מתוך 17 חברות יזום ציבוריות הציגו ירידה ברווחיות, ו-6 מהן ירדו ביותר מ-10% לעומת 2024.

רק 3 חברות הצליחו לשפר רווחיותן – בעיקר בזכות פיזור גאוגרפי ומקורות מימון מגוונים. - מימון יקר ומכביד:

עלויות המימון הגבוהות – ריבית הפריים ועסקאות במבצעי 20/80 – שוחקות את הרווח הגולמי.

יזמים נדרשים לממן פרויקטים בריבית גבוהה תוך כדי דחיית תשלומים מצד רוכשים. - יחס הון למאזן:

ב-11 חברות שנבדקו חלה ירידה של כ-5% ביחס הון עצמי למאזן בין יוני 2024 ליוני 2025.

חברות גדולות חיזקו הונן באמצעות גיוסי הון, מכירת קרקעות או הכנסת שותפים, אך הקטנות חשופות במיוחד.

🏦 היבטי אשראי ומימון

- היקף האשראי הבנקאי:

לפי בנק ישראל, היקף האשראי לענף הבינוי והנדל״ן עלה מ-8% מתיק האשראי הבנקאי ב-2019 ל-20% ב-2024.

ביוני 2025 נאמד האשראי הבנקאי לענף ב-225 מיליארד ש״ח – עלייה של 15% משנה קודמת. - שוק ההון כמקור מימון:

נכון לספטמבר 2025 נסחרות בת״א 143 סדרות אג״ח של יזמי נדל״ן בהיקף נקוב של 21.7 מיליארד ש״ח, מתוכן 45% מדורגות.

ל-69% מהחברות יש פירעונות אג״ח צפויים במהלך השנה הקרובה – מה שמעמיק את סיכון הנזילות. - אשראי חוץ-בנקאי:

מוסדיים וקרנות אשראי הגדילו את פעילותם. לפי רשות שוק ההון, היקף האשראי החוץ-בנקאי לענף נאמד בכ-23 מיליארד ש״ח (נכון ל-2024), כמחצית ממנו ממומן ממקורות בנקאיים.

🏗️ סיכום ומסקנות עיקריות

| סוג מגמה | נתון מרכזי | השפעה צפויה |

|---|---|---|

| ביקושים | ירידה של 28% מתחילת 2025 | פגיעה בהיקף המכירות וברווחיות |

| מחירים | ירידה נומינלית של 1.1%–1.6% | שחיקת שווי מלאי ודחיית רכישות |

| מלאים | 82.5 אלף דירות חדשות למכירה | לחץ מתמשך על מחירים |

| ריבית | סביבת ריבית גבוהה | מימון יקר, רווחיות נשחקת |

| אשראי | גידול באשראי בנקאי וחוץ-בנקאי | תומך ביציבות זמנית אך מגדיל חשיפה מערכתית |

| רווחיות | ירידה דו-ספרתית בחברות רבות | סיכון אשראי גובר, במיוחד בקטנות |

| הון עצמי | ירידה ממוצעת של 5% | עלול להחמיר בתרחיש של ירידת מחירים נוספת |

⚠️ הערכת מצב כוללת

הדוח של מידרוג מאשר למעשה את מה שאני טוען כבר זמן רב:

- שוק הנדל״ן למגורים בישראל מצוי במצב של עודף היצע ושחיקת ביקושים אמיתיים,

- החברות נשענות על מימון יקר ומלאים בלתי-נמכרים,

- והמערכת הפיננסית נחשפת יותר ויותר לאשראי לענף שבסיכון גובר.

הדוח אמנם מנסה לשדר "יציבות מערכתית" בזכות נגישות האשראי, אך מתחת לפני השטח מדובר במבנה פגיע ודחוס אשראי, המזכיר שלב מאוחר של בועה לפני פיצוץ.

פרסום הלמס מיום 23.10.2025 - כאן, ניתוח מדויק, מקצועי ומעמיק של פרסום הלמ"ס מיום 23.10.2025 בנושא עסקאות נדל"ן – דירות, יוני-אוגוסט 2025.

🧾 סיכום כללי

בשלושת החודשים יוני–אוגוסט 2025 נמכרו 22,170 דירות בלבד – ירידה חדה של 1.7% לעומת שלושת החודשים הקודמים (מרץ–מאי), ובניכוי עונתיות – ירידה של 8.1%.

בהשוואה לתקופה המקבילה אשתקד (יוני–אוגוסט 2024) נרשמה ירידה של 16.2% בנתונים גולמיים, ו-22.1% בניכוי עונתיות.

🏗️ דירות חדשות

- נמכרו 8,100 דירות חדשות, שהן 36.5% מכלל העסקאות.

- לעומת מרץ–מאי 2025 נרשמה ירידה של 2.8%, ובניכוי עונתיות – ירידה של 7.8%.

- לעומת התקופה המקבילה אשתקד: ירידה של 28.1% (גולמית) ו-32.0% (מנוכה עונתיות).

- כלומר, קצב המכירות של דירות חדשות ממשיך לרדת בקצב מואץ.

לפי חודשים:

- באוגוסט 2025 נמכרו 3,220 דירות חדשות, עלייה של 12.7% לעומת יולי, אך הירידה לעומת אוגוסט 2024 נותרה 7.4%–15.2% (תלוי בניכוי עונתיות).

כלומר – מדובר בתנודת חודש בודד בתוך מגמת ירידה ארוכת טווח, ולא בהיפוך מגמה.

🏠 דירות יד שנייה

- נמכרו 14,070 דירות יד שנייה (63.5% מהשוק).

- לעומת שלושת החודשים הקודמים נרשמה ירידה של 1.1% (גולמית) ו-8.3% (מנוכה עונתיות).

- לעומת התקופה המקבילה אשתקד: ירידה של 7.3% גולמית ו-14.7% מנוכה עונתיות.

במילים אחרות – שוק היד-שנייה ממשיך להתכווץ, כאשר קצב הירידה בו מתון מעט לעומת שוק הדירות החדשות.

📉 ניתוח מגמות (Trend)

- מגמת המכירות הכללית:

לאחר ירידה מתמשכת של כ-3.9% לחודש בין אוקטובר 2021 למאי 2023, נרשמה התאוששות זמנית של כ-2.5% לחודש עד יולי 2024.

מאז יוני 2024 שוב נצפית מגמת ירידה מחודשת – 0.5%-1.3% לחודש בממוצע. - דירות חדשות:

בין אוגוסט 2021 למרץ 2023 – עלייה מתמשכת.

מאפריל 2023 עד מאי 2024 – ירידה ממוצעת של 3.8% לחודש.

מאפריל 2024 נראתה האטה בירידות, אך בשלושת החודשים האחרונים שוב עלייה קלה (1.1%) שאינה משנה את התמונה הכוללת. - דירות יד שנייה:

ירידה של 3.6% לחודש עד ספטמבר 2023, אחריה עלייה זמנית של 2.9% לחודש (נובמבר 2023–דצמבר 2024), וכעת שוב ירידה של 2.4% לחודש.

🌍 פילוח גאוגרפי (מחוזות)

| מחוז | שינוי בדירות חדשות | שינוי בדירות יד שנייה | מאפיינים |

|---|---|---|---|

| ירושלים | +5.2% | −8.6% | עלייה קלה בבנייה החדשה, ירידה בעסקאות יד שנייה |

| צפון | +2.3% | −4.6% | עלייה מתונה בחדשות, ירידה מתונה ביד שנייה |

| חיפה | −2.2% | +28.2% | ירידה בבנייה חדשה, התאוששות חדה ביד שנייה |

| מרכז | −6.7% | −7.6% | חולשה כוללת – ירידה דו־ספרתית במכירות |

| תל אביב | −3.5% | −12.6% | שוק תקוע, ירידה חדה ביד שנייה |

| דרום | +1.4% | −1.6% | יציבות יחסית |

| יו"ש | +12.3% | −16.0% | עלייה בחדשות, ירידה חדה ביד שנייה |

המסקנה: שוק הדירות החדשות מציג ירידה רוחבית כמעט בכל המחוזות, למעט חריגים נקודתיים (חיפה, דרום, יו"ש), אך מגמת השוק הארצי שלילית מובהקת.

🏙️ היישובים המובילים במכירות

- דירות חדשות: יפו–ת"א, אופקים, נתניה, לוד – מעל 400 דירות חדשות כל אחת.

- דירות יד שנייה: ירושלים, חיפה, באר שבע – מעל 700 דירות כל אחת.

🏢 מלאי דירות חדשות שנותרו למכירה

- בסוף אוגוסט 2025 עמד מלאי הדירות החדשות הבלתי-מכורות על 83,360 דירות – עלייה של 1.0% לעומת יולי, ועלייה שנתית של 20.9% לעומת אוגוסט 2024.

- ההיצע שווה ערך ל-28.4 חודשי מכירה – כלומר, כמעט שנתיים וחצי עד לפינוי המלאי הקיים בקצב הנוכחי!

- מאז אפריל 2022 נרשמת עלייה עקבית של 1.5% בממוצע לחודש במלאי הדירות שנותרו למכירה.

חלוקה לפי מחוזות:

- תל אביב: 26,660 דירות (32% מהמלאי)

- המרכז: 19,780 דירות (23.7%)

- יתר המחוזות יחד: 50,000 דירות בלבד.

לפי ערים:

- תל אביב–יפו: 10,420 דירות לא מכורות

- ירושלים: 8,235 דירות

- ערים עם מלאי חריג: לוד (2,370), באר יעקב (2,220), אופקים (1,430), רעננה (1,400), קריית אונו (1,370), אור יהודה (1,180), קריית גת (1,070), קריית ביאליק (1,030).

מסקנה: מצטייר עודף היצע חמור במיוחד בגוש דן ובפריפריה הקרובה, עם מלאי חסר תקדים של דירות שלא נמכרו.

📊 ניתוח כלכלי – משמעות הממצאים

- המשך התכווצות הפעילות הריאלית – השוק נמצא במיתון עסקאות מתמשך, כאשר גם עליות נקודתיות (כמו באוגוסט) נובעות מהנחות קבלנים, ולא מביקוש אמיתי.

- עלייה דרמטית במלאי הלא-מכור – נתון של 83 אלף דירות הוא שיא היסטורי המעיד על שוק רווי לחלוטין.

- העדפת יד-שנייה על פני דירות חדשות – הציבור מעדיף עסקאות קטנות וזולות, מה שמעיד על ירידה ביכולת הכלכלית.

- פער אזורי מתרחב – מרכז ות"א בירידה חדה, בעוד שחיפה ודרום מגלים עמידות זמנית בלבד.

- אין סימני היפוך מגמה – הלמ"ס עצמה מציינת במפורש כי "לא ניתן עדיין לדבר על היפוך מגמה ויש להמשיך ולעקוב אחר הנתונים".

🧩 סיכום מקצועי

הלמ"ס מציגה תמונה חד-משמעית של שוק נדל"ן מצטנן בעומק, עם ירידות עקביות בביקוש ובמכירות, תוך הצטברות מסוכנת של עודפי היצע.

זהו מצב קלאסי של שלב מתקדם בבועה – שבו היקף הבנייה הגבוה מהביקוש הריאלי, והיקף העסקאות הולך ונשחק.

הפרסום האחרון מחזק את הטענה כי השוק עבר את "נקודת האל-חזור" וממשיך במסלול של תיקון כלפי מטה, כאשר מלאי הדירות הלא-מכורות צפוי להפוך לבעיה פיננסית לקבלנים ולבנקים בחודשים הקרובים.

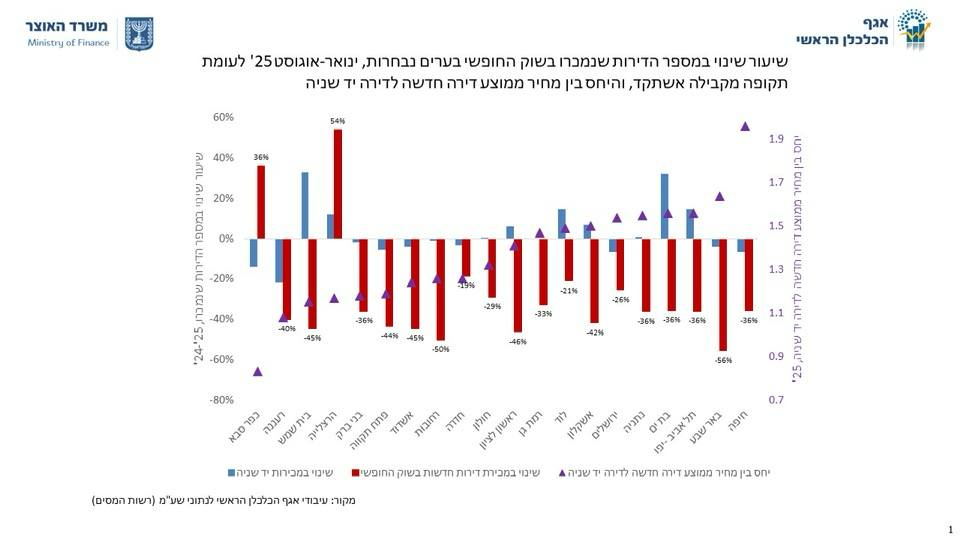

הפוסט של גלית בן נאים, יחד עם התרשים המצורף של אגף הכלכלן הראשי, הוא יצירת מופת של כתיבה כלכלית שנונה המשלבת עובדות, הומור, וסאבטקסט חד. נבאר את הגלוי – הנתונים עצמם – ואת הסמוי, שהוא הביקורת המרומזת על התנהלות השוק והציפיות הבלתי רציונליות של הקבלנים והציבור.

🔹 הגלוי – הנתונים והממצאים

- ירידה דרמטית במכירות הקבלנים:

בחודש אוגוסט נמכרו 2,111 דירות חדשות בלבד בשוק החופשי - ירידה של כ־20% לעומת השנה שעברה, והמשך ישיר למגמה מתחילת השנה (ירידה של 33% בינואר–אוגוסט). - עלייה קלה במכירות יד שנייה:

בניגוד לשוק הקבלנים, שוק היד השנייה רשם עלייה מתונה של 3%. המשמעות: הציבור ממשיך לקנות – אבל מעדיף את הדירות הקיימות, לא את ה"חלומות" על הנייר. - פערי מחירים – הגורם המרכזי:

הגרף חושף מתאם שלילי ברור: ככל שפער המחירים בין דירה חדשה ליד שנייה גדול יותר – כך צונחות המכירות של הקבלנים.- בחיפה, באר שבע, תל אביב, בת ים ונתניה – הפערים הגבוהים ביותר → הצניחה החדה ביותר.

- בכפר סבא ורעננה – הפערים קטנים ואף הפוכים (דירות חדשות זולות יותר) → מכירות הקבלנים דווקא עלו.

- היצע עצום של דירות לא מכורות:

לפי נתוני הלמ"ס, נכון לסוף אוגוסט נותרו 83,358 דירות חדשות לא מכורות – מספר שיא היסטורי.

🔹 הסמוי – המסר החתרני

גלית בן נאים, במיומנות עיתונאית נדירה לכלכלנית בכירה, שוזרת בין השורות ביקורת על האיוולת השוקית ועל ההתמכרות לתעמולה של "יש ביקוש" ו"מחירים ימשיכו לעלות".

- הומור "פלינדרומי":

ההתייחסות לכך שמספר הדירות שנמכרו כמעט יצר רצף פלינדרומי ("2111") איננה סתם משחק מילים – זו עקיצה.

היא מרמזת שהשוק הפך למשחק מספרים חלול, שבו התקשורת והקבלנים מחפשים "סימנים" במקום כלכלה אמיתית. - "מועדון צרכנות עם העדפה למבצעים":

רמז ברור למבצעי ה־20/80 וה־10/90, שהוזכרו בדוחות קודמים כפרקטיקות שמנפחות ביקוש מלאכותי.

בן נאים מאותתת שהביקושים אינם אורגניים אלא מונעים ממימון אגרסיבי, דחיית תשלומים, ופיתוי רגשי. - "מאחורי קווי האויב" / "על קו החוף":

משחק לשון עוקצני על קבלנים שמנסים למכור "כמעט בכל מחיר" בפריפריה ובמקומות מועדים.

זוהי ביקורת מרומזת על הסיכון הגובר בענף הבנייה – גם גאוגרפית וגם פיננסית. - "אין חדש תחת השמש":

ציטוט ספר קהלת – מסר סמוי: הכול חוזר על עצמו. הניפוח, ההכחשה, והתקווה המוגזמת.

היא למעשה אומרת שהשוק תקוע באשליה מתמשכת, גם כשהמספרים צורחים אחרת.

🔹 הפירוש הכלכלי העמוק

- שוק רווי ומנותק מגורמי היסוד:

הירידה במכירות החדשות והעלייה המתונה ביד שנייה מעידים שהציבור נוטש את החלום ומחפש רציונליות.

מחירי הדירות החדשות – גבוהים מדי ביחס להכנסה, לריבית ולתשואות – ולכן אינם בני קיימא. - קריסת מודל השיווק הקבלני:

הפער בין מחיר דירה חדשה ליד שנייה הפך למדד חדש של רמת ההונאה העצמית בענף.

ככל שהפער גדול – כך ברור יותר שהקבלן מכר "פנטזיה פיננסית" ולא מוצר כלכלי. - אזהרת קריסה שקטה:

העלייה במלאי הלא מכור (83 אלף דירות) משמעה שהשוק כבר נמצא במצב של הקפאה עמוקה, גם אם עוד לא נראית "התפוצצות".

גלית בעצם מאותתת: הקריסה לא תגיע בצעקה – אלא בשקט, דרך הידלדלות הדרגתית של העסקאות.

🔹 השורה התחתונה

גלית בן נאים כותבת בסטייל של כלכלנית שמבינה היטב את המנגנונים שמתחזקים בועה - אך עושה זאת מתוך המערכת ובשפה מרומזת שמבקרת אותה מבפנים.

היא מציגה נתונים יבשים, אך מאחורי כל משפט מסתתרת אזהרה צלולה:

"השוק כבר לא מגיב למחיר, אלא לפער שבין דמיון למציאות."