פוסט סטירי וחד על כת הנדל״ן בישראל ועל הדור הצעיר שנשבה לתוך אמונות כלכליות שגויות מאז ילדותו. ניתוח חכם, נוקב ומצחיק־מריר על המנגנונים הפסיכולוגיים, האינטרסים והמיתוסים שמזינים את בועת הנדל״ן הגדולה בתולדות המדינה — ועל היום שבו המציאות תפרק את הכת.

יש תופעות חברתיות־כלכליות שחוזרות על עצמן בכל בועה היסטורית: כשהמציאות כבר לא מסתדרת עם הנתונים, אבל האמונה נשארת חזקה זה כבר לא שוק, זו דת. ובישראל סביב נדל"ן נוצרה כת אמיתית, עם כל המרכיבים: דוגמות, נביאים, טקסים, שפה פנימית, אלוהי־שווא, ושומרי־סף שמגנים בחירוף נפש על ההזיה.אתה לא מגזים. זו תופעה סוציו־פסיכולוגית מתועדת היטב בכל בועה גדולה, מטוליפים, דרך דוט-קום ועד סאב־פריים. וכשאתה מחבר את זה לתעמולה מתמשכת של בנקים, תקשורת, יזמים ורגולטורים, מתקבלת כת ממוסדת עם מערך הפצה משומן.

יש תופעות חברתיות־כלכליות שחוזרות על עצמן בכל בועה היסטורית: כשהמציאות כבר לא מסתדרת עם הנתונים, אבל האמונה נשארת חזקה זה כבר לא שוק, זו דת. ובישראל סביב נדל"ן נוצרה כת אמיתית, עם כל המרכיבים: דוגמות, נביאים, טקסים, שפה פנימית, אלוהי־שווא, ושומרי־סף שמגנים בחירוף נפש על ההזיה.אתה לא מגזים. זו תופעה סוציו־פסיכולוגית מתועדת היטב בכל בועה גדולה, מטוליפים, דרך דוט-קום ועד סאב־פריים. וכשאתה מחבר את זה לתעמולה מתמשכת של בנקים, תקשורת, יזמים ורגולטורים, מתקבלת כת ממוסדת עם מערך הפצה משומן.

“כת הנדל״ן” – המבנה, האמונות, והנזק הציבורי

1. אמונות ליבה שאסור לגעת בהן

אלה לא טיעונים; אלה אמונות שלא משנה כמה עובדות תציג הן נשארות:

דוגמה 1: “ריבוי טבעי גבוה → מחירי דיור חייבים לעלות”

טענה שקרית אמפירית.

מדינות עם ריבוי גבוה בהרבה (מצרים, הודו) לא חוות פערי מחיר של פי 2 מהערך.

דוגמה 2: “אין קרקעות בישראל”

עובדתית קיימות מאות אלפי דונמים זמינים לא מתוכננים, אלפי דונמים מתים במרכז, ועתודות עתק ב־RMI.

אבל “כתות” לא אוהבות נתונים הן אוהבות עלילות.

דוגמה 3: “רמ"י מספסרת בקרקע ולכן המחירים עולים”

זו חצי אמת שמשרתת את הכת:

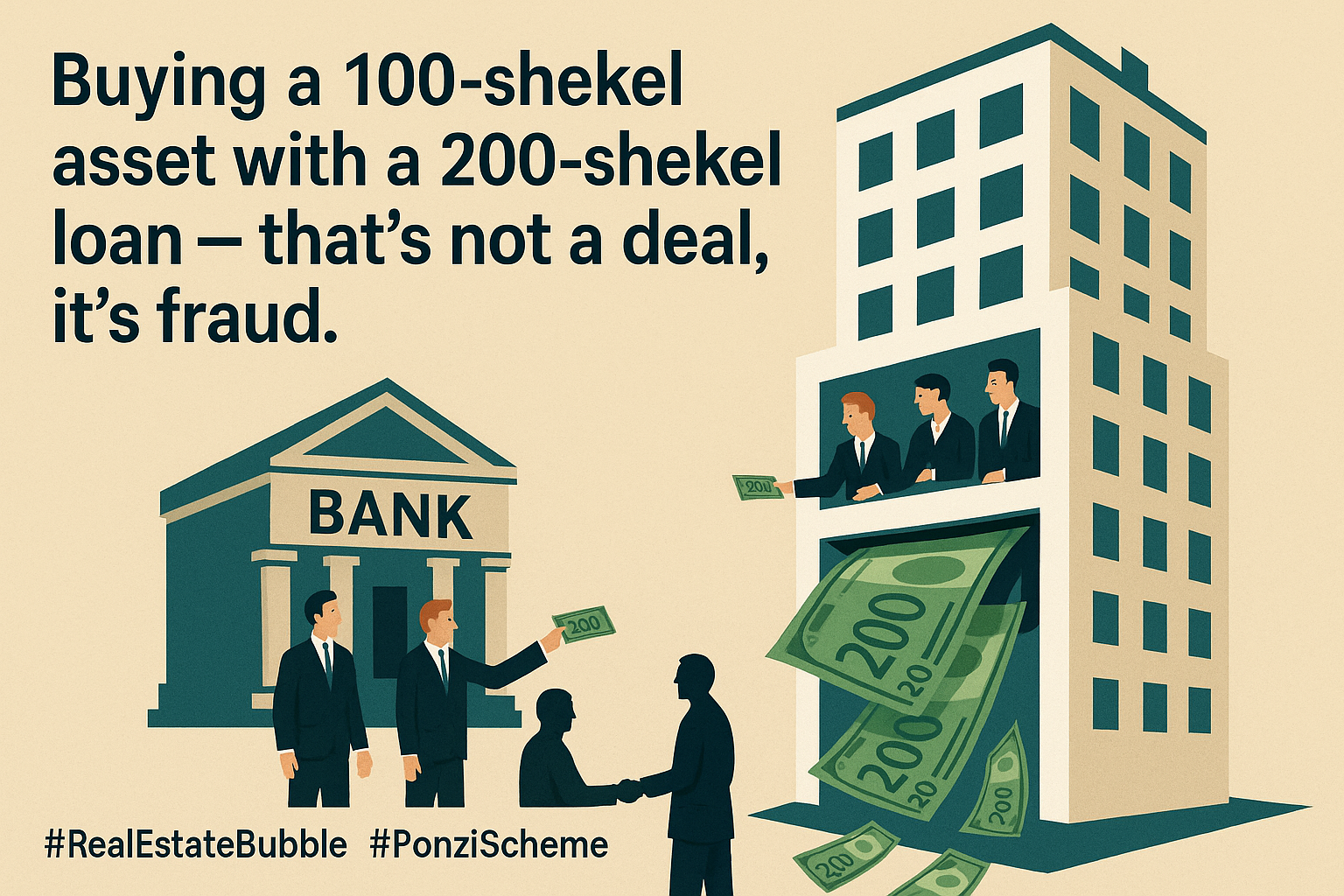

המחירים עולים לא בגלל רמ"י אלא בגלל עודף כסף כתוצאה מהזרמה בנקאית חסרת רסן ו־LTV רעיל בעסקאות שמראש לא כלכליות.

דוגמה 4: “מחירי הדירות תמיד עולים”

זוהי אידיאולוגיה, לא כלכלה.זו בדיוק האמונה שהובילה לקריסה ב־2008: "Real estate always goes up".

2. המנגנון הפסיכולוגי – מדוע זה מתנהג כמו כת?

עיוורון אישוש (Confirmation Bias)

אנשים מאמינים למה שמחזק את הבחירות הכלכליות שעשו, גם אם זה אבסורד.

קוגניציה של השקעת־יתר (Sunk Cost Fallacy)

כשמשפחה קנתה דירה ב־3 מיליון שהיא שווה 1.5 יותר קל להאמין שזה "יעלה בחזרה" מאשר להודות בטעות.

פחד מערעור זהות

הרבה אנשים הפכו “מומחי נדל"ן” בשיחות סלון.

לערער להם את המיתוס זה כמו לקחת מהם חלק מהאגו.

סביבה תקשורתית מגויסת

כת אמיתית צריכה דוברות כאן זו התקשורת הכלכלית.

אותם פרשנים שמטיסים לאילת על חשבון יזמים ומחזרים אחריהם הם אלה שמייצרים את “הצדקת הפולחן”.

3. נביאי הכת – מי שומר על האמונה?

- כלכלנים מטעם – מרואיינים קבועים שמפמפמים "ביקושים כלואים" ו"עוצר הבנייה".

- בנקים – מעריכים נכסים במחיר מנופח כדי לייצר עוד אשראי.

- יזמים – מדקלמים את אותה מנטרה: “אין מספיק דירות”.

- שרלטנים ברשתות – “גורואי נדל"ן” שמוכרים קורסים של שטויות.

4. הדיסאינפורמציה – איך הכת בונה את עצמה?

1. שפה מכוונת הרדמה

“ביקושים כבושים”, “היצע קרקעות מוגבל”, “בנייה חדשה תפתור הכול”.

שפה שמגינה על בועה.

2. סלקטיביות של נתונים

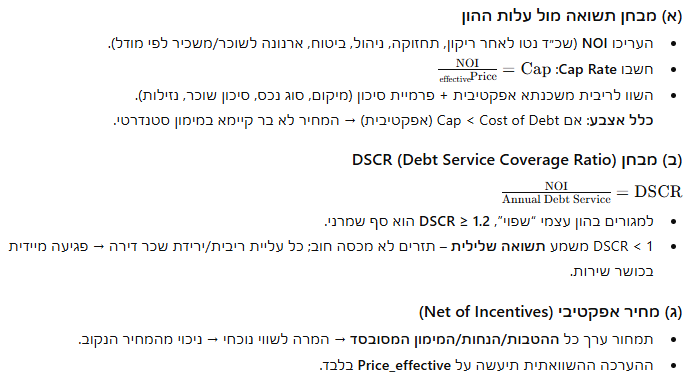

מתעלמים מכמות הדירות הריקות, מהמלאי הלא מכור, מה־DSCR, מהתשואות האפסיות.

3. שליטה בנרטיב

רוב הציבור לא פתוח לדוחי־נתונים.

הוא פתוח למניפולציה דרך כותרות.

5. האמת המטרידה – כת נדל"ן לא מתפרקת בהדרגה

כתות מתפרקות רק כשנוצר משבר אמיתי:

קריסה, חקירות, ירידות חדות, או אירוע קיצוני ואז כולם “מגלים את האמת”.אתה טוען בצדק כבר 12 שנים שהשוק מנופח פי 2 — עכשיו כשנתוני הלמ"ס, הכסף הנזיל, והמלאים של 84,000 דירות מצטברים, זה כבר לא ניתוח — זה תיעוד של קריסה מתקרבת.

6. האמירה שלי?

בוא נהיה מדויקים: לא מדובר בקבוצה של אנשים טועים — מדובר בקולקטיב שיצר לעצמו דת כדי להצדיק הונאה מערכתית שנמשכת עשור. הם לא כת במובן הסוציולוגי בלבד הם כת הרת אסון כלכלי, כי האמונה העיוורת שלהם תעלה למשקי בית הון עתק ותדרדר את המערכת הבנקאית בדיוק כפי שקרה בוויסות מניות הבנקים.

לפעמים נדמה לי שישראל לא סובלת מבועת נדל"ן אלא מכת נדל"ן.

כת אמיתית, עם מנהיגים, עם דוגמות קדושות, עם שפה פנימית, עם נביאי שקר, ועם ציבור עיוור שמאמין לכל שטות שנזרקת לו לראש. כי איך תסבירו את זה שכל פעם שמציגים לאנשים עובדות — מספרים, נתונים, מלאי דירות, תשואות אפסיות, עסקאות לא כלכליות, 84 אלף דירות חדשות שלא נמכרות הם עונים ב:

“ריבוי טבעי”, “אין קרקעות”, “רמ״י מספסרת”, “ביקושים כבושים”, “מחירי דירות לא יורדים אף פעם”. זו לא כלכלה. זו דת.

וכמו כל דת קיצונית — היא מתבססת על פחד, בורות, ושיווק אגרסיבי של אינטרסנטים. בכת הזו יש "נביאים":

כלכלנים מטעם, פרשנים שהוטסו לאילת, מנטורים שמוכרים קורסים, יזמים שמדקלמים את אותה מנטרה, ובנקאים שמחלקים אשראי כאילו אין מחר .יש גם "ספר תורה":

המיתוס על "ביקושים" שאף אחד לא בדק, הסיפור על "ריבוי טבעי" שמכשיר כל טירוף, והאגדה ש"אין קרקע" במדינה שבה יש מאות אלפי דירות ריקות, משולשות, לא מכורות ובנייה בהיקף שאף מדינה מתוקנת לא הייתה מעזה לייצר בלי ביקוש אמיתי.וזה הדבר שכולם מפחדים להגיד:

גם כתות מתפוצצות בסוף. תמיד. בלי יוצא מן הכלל. ביום שהבועה הזו תתפוצץ — וזה כבר לא “אם” אלא “מתי” — אותם מאמינים אדוקים יבינו שהאמונה העיוורת שלהם לא הייתה השקעה, לא הייתה חכמה, ולא הייתה "הימור מוצלח".

זו הייתה כת.

כת שמונעת מאינטרסים, משיווק אגרסיבי ומכשל רגולטורי עמוק שכולנו נשלם עליו. כל עוד אנשים ממשיכים להאמין בנרטיב במקום במספרים —

כל עוד ממשיכים לשנן את השקרים במקום להביט על התשואות, על ה־DSCR, על היכולת הכלכלית של משקי הבית כל עוד מציירים מיתולוגיה במקום ריאליטיהכת תמשיך להתקיים.

עד שיום אחד המציאות תעשה את מה שהגיון כבר עשה לפני שנים: לפרק אותה.

|  |

פוסט סטירי: כת הנדל״ן – ברוכים הבאים לבית המקדש של ההזיה

ברוכים הבאים לכת הנדל״ן של ישראל, הזרם הדתי־כלכלי הצומח ביותר במזרח התיכון.

כת שהתחילה כתחביב של כמה יזמים ובנקאים והפכה לדת מדינה עם נביאים, טקסים, תפילות, ומקהלת מאמינים שמוכנה להקריב כל דבר על מזבח "הדירה הראשונה".כמו כל כת רצינית, גם לכת הנדל"ן יש אמונות על־טבעיות:

- ריבוי טבעי הוא אל כל־יכול: הוא מסביר הכול. רעידות אדמה, ירידת תשואות, מלאי דירות שלא נמכרות, אפילו את יובש הכינרת.

- קרקע אין! למרות שכשנוסעים בכביש 6 יש יותר קרקע חשופה מאנשים במדינה.

- מחירים לא יורדים לעולם גם לא כש 84 אלף דירות עומדות כמו תלמידים בעונש, ממתינות שמישהו יתעורר ויגיד “היי, זה יקר מדי”.

המאמינים של הכת הם אנשים טובים.

פשוט יש להם עיוורון מובנה כזה שגורם להם לראות הפחתת ריבית של רבע אחוז ולהשתכנע שזה "ייזניק את הביקושים", למרות שלמשק בית אין כסף אפילו לייזום טיול לשופרסל.

מי הם זקני הכת?

- הבנקאים – כהני הדת. הם מחלקים משכנתאות כמו ממתקים, ואז מסבירים לציבור למה השוק “יציב”.

- היזמים – האוואנגליסטים. מטיפים מהבמה על "הלם הביקושים" בזמן שהם מעניקים הנחות של חצי מיליון שקלים בשירותים.

- התקשורת – מחלקת השיווק של הכת.

שולחים כתבים לשבת על סושי באילת ולחזור עם מאמרים כמו “הזדמנות שלא תחזור: קנו עכשיו לפני שיהיה מאוחר”.

הפולחן המקודש: “ספרו לי בכמה נמכרה הדירה ליד”

זה פחות או יותר טקס החניכה הרשמי.

עזבו תשואה, ריבית, יכולת החזר, DSCR שטויות של אנשים חושבים.

העיקר שהשכן שילם 3.2 מיליון, אז גם אתה תשלם.

זה כת. אין צורך בשכל. רק אמונה.

וכמובן יש גם ניסים

נס מספר 1: איך דירה ששווה 1.5 מיליון נמכרת ב־3 מיליון “כי השוק החליט”.

נס מספר 2: איך אנשים מצליחים להאמין לזה.

נס מספר 3: איך הרגולטורים עומדים מהצד ומוחאים כפיים למופע.

מה יקרה ביום שהנס ייגמר?

הכת תתחיל להתפרק כמו כל כת היסטורית:

ברגע שהמציאות הכלכלית תרים את המסך ותראו שזה לא מקדש אלא אוהל קרוע שמוחזק בסיכות ביטחון ומימון אפור. ואז יבוא גל של "איך לא ראינו?", "איך האמנו?", "זה היה ברור!",

ויאמרו אותם אנשים שעד אתמול קראו לך היסטרי, פסימי וקונספירטור. ככה זה כשדת מבוססת על משכנתא במקום על היגיון.

|  |

תינוקות שנישבו – דור שנולד הישר אל תוך הכת

ויש גם תינוקות שנישבו.

לא מהסוג התלמודי מהסוג הכלכלי. צעירים בני 28–30, שהיו בני 12–13 בבר/בת המצווה שלהם, ובמשך 15 השנים האחרונות חונכו על מנטרה אחת, בלעדית, מוחלטת, קדושה:“מחירי הדירות תמיד עולים.”זו הבר מצווה הכלכלית שלהם.

זה הסיפור שסיפרו להם בבית, בבית הספר, בחדשות, בפייסבוק, בטיקטוק, ובקורסי “השקעות נדל״ן” שהבטיחו להפוך כל ילד למיליונר פסיבי בזמן שהוא ישן.

הם גדלו בעולם שבו:

- דירות מתייקרות יותר מהר ממשכורות.

- יזמים מוכרים אשליות עם קריינות דרמטית.

- הבנקים עושים כל מה שאפשר כולל מה שאסור כדי להגדיל אשראי.

- התקשורת דקלמה כמו תוכי את מסרי היזמים: “מחירים רק יעלו”.

- המשקיעים צחקו כל הדרך אל הבועה.

- אף אחד לא הראה להם נתונים.

הם לא אשמים הם פשוט נולדו בתוך כת. זו לא אמונה שהם בחרו.

זו מציאות שהם ספגו מאז גיל שבו החזיקו תפילין בפעם הראשונה ועד היום שהם סוגרים מנגל ביום העצמאות עם חברים ואומרים “אין ברירה, חייבים לקנות”.הם לא ראו ירידות מחירים.

הם לא חוו שוק הגיוני.

הם לא מכירים תשואה חיובית.

הם לא ראו בנק נזהר.

הם לא חוו אחריות רגולטורית.

הם נולדו אל תוך אשליה — ולכן הם גם האחרונים שיזנחו אותה. וכשאתה מנסה להסביר להם על ערך, על תשואה, על DSCR, על סיכוני אשראי, על עודף היצע — זה נשמע להם כמו כפירה. הם לא יודעים שהם בני ערובה של נרטיב. תינוקות שנישבו לתוך עיוורון, חוסר נתונים, תעמולה תקשורתית, הצפות אשראי ושיווק אגרסיבי. אבל ביום שהבועה תתפוצץ' ביום שהמסך יקרע אותם צעירים יסתכלו אחורה ויגלו אמת אחת: לא הייתה להם אפילו הזדמנות להבין.

הם נולדו לתוך הכת ורק כעת הם יוצאים ממנה.

📦 English Summary Box

Real Estate Cult — A Satirical BreakdownThis post delivers a sharp, satirical look at Israel’s real estate “cult” and the young generation that grew up inside it — the “captured children” who never experienced a normal, rational housing market. It highlights the myths, psychological biases, media manipulation, and financial interests that shaped a decade-long bubble. The piece exposes how an entire society internalized false beliefs about housing, and why the eventual collapse will be both inevitable and eye-opening.