שיעורי ההיוון, האחריות המקצועית והלקח מאנרון

הקדמה

שוק ההון הישראלי שוב מוכיח עד כמה הוא שבוי באשליות ובמצגי שווא. בעוד שיעורי ההיוון מזנקים לשמים – בהתאם לעלייה בריבית, סיכוני שוק, אי־ודאות גיאופוליטית וקריסת תשואות הנדל"ן – הדוחות הכספיים של חברות הנדל"ן ממשיכים להציג "שוויי נכסים" מנופחים. הפער בין הערכות השווי לדיווחים הכספיים לבין המציאות הכלכלית מתרחב מיום ליום.

גישת השוק – כלי למניפולציה

גישת השוק (Market Approach) אמורה לשקף את הערך הכלכלי של נכסים על בסיס עסקאות דומות. בפועל, בשוק רווי ויסות, מניפולציות, עסקאות מכוונות ומצגי שווא – היא הפכה לכלי להנצחת בועה. כאשר העסקאות עצמן מנותקות מהשווי הפונדמנטלי, שימוש בגישה זו הוא לא פחות ממתן לגיטימציה להטעיית ציבור המשקיעים.במילים אחרות – גישת השוק כיום היא "אאוט". היא אינה כלי הערכה אלא כלי קוסמטי.

גישת הבילד-אפ – המצפן האמיתי

לעומת זאת, גישת הבילד-אפ (Build-Up Approach) מבוססת על שיעורי היוון שמקורם בשוקי ההון: ריבית חסרת סיכון, פרמיות סיכון סקטוריאליות, סיכוני נזילות, פרמיית מדינה ופרמיית חברה.כאשר לוקחים את שיעורי ההיוון הנכונים – לא אלו של שווייץ השקטה והיציבה, אלא של "ספרטא" – ישראל במצב מלחמתי, עם חוסר יציבות פוליטית וכלכלית – מתקבלת תמונה אחרת לגמרי: שווי נכסים נמוך משמעותית מהדיווחים השוטפים.

אחריות רשות ניירות הערך

כאן נכנסת רשות ניירות הערך: האם היא רשאית להמשיך לאפשר לחברות להציג מאזנים מנופחים, המבוססים על שיעורי היוון פיקטיביים ובלתי רלוונטיים? האם היא יכולה להתעלם מהפערים בין מציאות ההכנסות וההשכרות לבין הערכות השווי?כל עיכוב בפעולה שלה משדר לשוק ש"הכול בסדר" – עד לרגע הקריסה.

אחריות רואי החשבון

לא פחות חמורה היא אחריות רואי החשבון החתומים על הדוחות. חתימה על דוחות המבוססים על שיעורי היוון של "שוויץ" ולא של "ספרטא" היא לא רק רשלנות – היא עלולה להתברר כהטעיה לציבור המשקיעים.האנלוגיה לאנרון ברורה: שם, רואי החשבון של Arthur Andersen העניקו חותמת כשרות לדוחות מבושלים, תוך עצימת עיניים לסיכונים. גם כאן, רואי החשבון הופכים ל"שומרי סף" שנרדמו בשמירה – או גרוע מכך, העלימו עין.

לקח האנרון

הסרט התיעודי על אנרון מראה היטב כיצד חברה יכולה להיבנות על מניפולציות חשבונאיות, בסיוע רואי חשבון רגולטורים ישנוניים – עד לרגע בו המגדל קורס. בישראל, כל הסימנים מופיעים:

- שיעורי היוון לא רלוונטיים.

- נכסים שמוערכים בכפליים מערכם האמיתי.

- תשואות שליליות ביחס לעלות המימון.

- שוק שממשיך להציג מצג שווא של "שווי".

סיכום

זהו רגע מבחן: האם רשות ניירות הערך ורואי החשבון יתעוררו ויחזירו את גישת הבילד-אפ למרכז הבמה, או שיבחרו להמשיך לשמש עלה תאנה לבועה – עד שזו תתפוצץ.

מדוח הרשות המדבר בעדו שפורסם היום בשים לב להערה בדבר שיעורי היוון לא ראליים, עמוד 2 בקובץ המצורף.

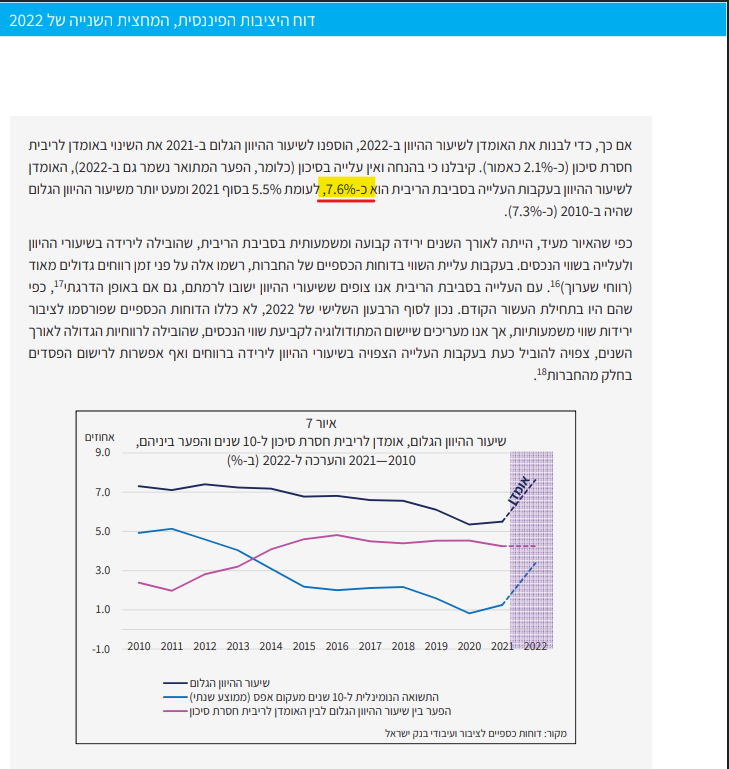

בנק ישראל כבר בשנת 2022 (לפני המלחמה והורדת הדירוג) ששיעור ההיוון הראוי והנכון למשרדים הוא 7.6% ( קישור - פרסום בנק ישראל, דוח היציבות מחיצית שניה 2022 עמוד 24 סעיף 5 ) עם הסבר וניתוח מצאים. כשהשוק חולה או כשמופעלים עליו מניפולציות הוא מספק נתונים, מדדים, ערכים ומידע המעידים על כך ועל חומרת המחלה. מי שמתעלם מהם דומה לרופא שמתעלם מערכים מדדים ונתונים המעידים על מצבו של חולה. תפקידנו וחובתנו לגלות זאת, להבין לראות ולהתריע על כך.

אם כך מהם שיעורי היוון הראויים היום? ספטמבר 2025? לא פחות מ- 9% - 8.5%

סקירת שיעורי ההיוון שפרסם השמאי הממשלתי שגוייה לחלוטין והיא כולה נבנתה על גישת השוק. יזמתי אליו פנייה מתאימה תוך הפניית שימת ליבו לממצאי בנק ישראל וביקשתי להסיר את הפרסום שיש בו משום מצג שווא והטעיה של המשקיעים וניפוח שווי חברות נדל"ן מניב.

תיעור לפנייה יוצג בוועדת החקירה לקריסתה של המערכת הפיננסית.

סקירת שיעורי התשואה בנדל"ן העיסקי - מחצית שנייה לשנת 2022 עד מחצית ראשונה לשנת 2024

זה המקום לומר שבהערכות שווי שאני מבצע אני משתמש בשיעורי היוון גבוהים וריאליים שהם נכונים ולא בנתוני השמאי הממשלתי.

רבות עוד ייכתב על עניין זה.

1. מהות התפקיד של רואה החשבון מול מעריך השווי

בישראל, במקרים רבים מעריך השווי (שמאי/כלכלן) קובע את שיעורי ההיוון או מבסס אותם על "גישת השוק", בעוד רואה החשבון המבקר מסתפק בבחינת סבירות המספרים ובשאלה האם הם מתיישבים עם תקינה חשבונאית (IFRS או US GAAP). בפועל – רואה החשבון לא בונה בעצמו שיעור היוון בשיטת Build-Up, אלא בוחן אם קיימת הצדקה מקצועית לשיעור שהוצג לו.לעומת זאת, במדינות כמו ארה"ב ובריטניה, תפקיד רואה החשבון המבקר רחב יותר:

- הוא לא מסתפק בבחינת הסבירות אלא נדרש לאתגר את ההנחות.

- אם שיעורי ההיוון נראים לא ריאליים (נמוכים מדי ביחס לשוק/סיכון מדינה), עליו להזמין הערכה נוספת או להסתמך על מחלקת Valuation פנימית של הפירמה.

- האחריות המשפטית שם מחייבת אותו לא רק לבדוק טפסים, אלא להגן על ציבור המשקיעים מפני מצגי שווא.

2. שיטת ה-Build-Up בחו"ל

במדינות המפותחות, השיטה המקובלת להערכת שיעורי היוון היא Build-Up:

- Risk-Free Rate – אג"ח ממשלתיות ל־10 שנים.

- Equity Risk Premium – פרמיית סיכון שוק גלובלית/מקומית (לפי מחקרי Ibbotson, Duff & Phelps וכו’).

- Country Risk Premium – פרמיה לפי דירוג האשראי של המדינה.

- Size Premium – חברות קטנות לעומת גדולות.

- Company-Specific Risk Premium – סיכון נזילות, מינוף, איכות נכסים וכו’.

השוואה בין שיעור היוון שמפיק רואה החשבון (או מחלקת Valuation שלו) לבין זה שהציג מעריך השווי היא שלב חובה בביקורת. הפערים מתועדים, ובסופו של דבר רואה החשבון נדרש להכריע מהו שיעור ההיוון הסביר ביותר לשימוש בדוחות הכספיים.

3. מה זה אומר לגבי ישראל

בישראל, הבעיה היא כפולה:

- הסתמכות יתר על "גישת השוק" – כלומר על עסקאות קודמות בשוק מעוות, מווסת ומנופח.

- היעדר Build-Up אמיתי – כמעט ואין שימוש בשיעורי היוון מבוססי פרמיות סיכון, אלא ב"שיעור מוסכם" שנראה טוב על הנייר.

במדינות מערביות, אילו רואה חשבון היה מאשר שימוש בשיעורי היוון של "שוויץ" עבור נכסים בישראל ("ספרטא"), הוא היה נחשף לא רק לביקורת ציבורית אלא גם לאחריות משפטית כבדה.

4. לקח מהפרקטיקה הבינלאומית

- שקיפות: חברות בחו"ל מחויבות להציג בביאורים את הבסיס לשיעור ההיוון, כולל פירוט מרכיבי ה-Build-Up.

- ביקורת כפולה: גם מעריך השווי וגם מחלקת Valuation של משרד רואי החשבון מחשבים שיעור היוון עצמאי.

- חובת הכרעה: רואה החשבון מחויב להסביר למה בחר להסתמך על שיעור X ולא על Y.

📌 בשורה התחתונה: בחו"ל רואה החשבון כן נדרש לבנות או לפחות לבקר בפועל שיעורי היוון בגישת Build-Up, ולהכריע בין שיעורי שוק לבין שיעורים פונדמנטליים. בישראל – זה כמעט לא קורה, ולכן נוצרות הערכות מנופחות שמזכירות את אנרון.

טבלה: אחריות רואי החשבון בהערכת שיעורי היוון

| נושא | ישראל | ארה"ב / בריטניה |

|---|---|---|

| שיטת עבודה רווחת | גישת השוק (Market Approach) – הסתמכות על עסקאות דומות, גם אם השוק מעוות. | גישת Build-Up חובה: Risk-Free + פרמיות סיכון (שוק, מדינה, גודל, חברה). |

| תפקיד רואה החשבון | בדיקת "סבירות כללית" של שיעור ההיוון שהוצג ע"י מעריך השווי. לרוב אינו מבצע Build-Up עצמאי. | ביצוע ביקורת מעמיקה, כולל השוואה ל־Build-Up עצמאי ע"י מחלקת Valuation פנימית. |

| חובת הכרעה | בפועל – מקבל את שיעור ההיוון שהציג מעריך השווי, אלא אם הוא מופרך בצורה קיצונית. | מחויב לתעד ולהכריע בין שיעורי היוון שונים. חובת שקיפות מלאה למשקיעים. |

| פרסום בביאורים | לעיתים כלל לא מוצג או מוצג במספר כולל בלבד. | חובה לפרט את רכיבי ה־Build-Up (Risk-Free, פרמיות סיכון וכו’). |

| אחריות משפטית | רשלנות נחשבת "אי־סבירות מקצועית" בלבד, לעיתים ללא השלכות אישיות. | אחריות אישית וחזיתית: תביעות ייצוגיות, חשיפה פלילית ואובדן רישיון (ע"ע Enron – Arthur Andersen). |

| מנגנוני בקרה | רגולטור חלש (רשות ני"ע) ואכיפה רופפת; שוק מתנהל במצגי שווא. | רגולטורים חזקים (SEC, FRC) + חשיפה גבוהה לתביעות משקיעים. |

תובנות

- בישראל, רואי החשבון מתפקדים בעיקר כחותמת גומי לדוחות החברות – ללא יכולת אמיתית להטיל ספק בהנחות.

- בארה"ב/בריטניה, עצם אי־בדיקת שיעורי ההיוון נחשבת רשלנות חמורה עם סנקציות אישיות.

- ההבדל המהותי הוא בין "שוק" לבין "ספרטא" – בישראל מתעלמים מסיכון המדינה ומסכנת המלחמה, ובוחרים שיעורי היוון כאילו מדובר בשוויץ.

1. מדוע רואי החשבון בישראל לא קובעים שיעור היוון?

בישראל, האחריות לחישוב שיעור ההיוון הוטמעה בפועל אצל מעריכי השווי והשמאים. רואי החשבון מסתפקים בתפקיד של בקרת סבירות, כלומר בודקים אם ההנחות לא נראות "חריגות מדי". הם כמעט אף פעם לא בונים מודל Build-Up עצמאי, בניגוד למקובל בארה"ב/בריטניה.הסיבה לכך:

- מבנה רגולטורי – בישראל התקינה (IFRS) הוטמעה ברמה פורמלית, אבל האכיפה רופפת. הרשות לניירות ערך לא מחייבת פירוט מלא של מרכיבי שיעור ההיוון, ולכן רואי החשבון לא נדרשים לכך.

- תרבות מקצועית – רואי החשבון נוטים להישען על חוות דעת חיצוניות (שמאים/כלכלנים) כדי להקטין את אחריותם הישירה. זה סוג של "הגנה משפטית": אם השמאי חתם – יש על מי לגלגל את האחריות.

- לחצים עסקיים – משרדי רו"ח הגדולים (Big 4) מלווים גם את החברות וגם את המשקיעים. אינטרס לשמר את הלקוח עשוי לגרום ל"עצימת עין" מול שיעורי היוון נמוכים מדי.

2. עצימת עין או הסתמכות?

אפשר להסתכל על זה משני צדדים:

- עצימת עין – כשהפער בין מציאות כלכלית לשיעור היוון מדווח הוא כה קיצוני (למשל שימוש ב־6% היוון בישראל בזמן שהריבית חסרת סיכון היא מעל 5% והפרמיות סיכון מוסיפות עוד כמה אחוזים טובים), קשה לטעון שמדובר בטעות תמה. זו קבלה מודעת של מצג שווא.

- הסתמכות פורמלית – רואי החשבון יטענו שהם "נשענים על חוות הדעת השמאית" ושאינם מומחים להערכות שווי. זה יוצר מצב שבו אחריותם מתמסמסת, למרות שהם חותמים מול ציבור המשקיעים.

3. איך זה בחו"ל?

בארה"ב ובריטניה:

- לרוב יש Valuation Specialists בתוך משרד רואי החשבון. הם בונים שיעור היוון בשיטת Build-Up, בלי להסתמך על השמאי בלבד.

- הרגולטורים (SEC, FRC) דורשים פירוט מרכיבי שיעור ההיוון, ומעמידים לדין רואי חשבון שלא אתגרו הנחות לא ריאליות (ע"ע אנרון).

- לכן, רואה החשבון לא יכול להסתפק ב"הסתמכות". אם יש פער מהותי בין שיעורי שוק לבין שיעורי Build-Up – הוא חייב להכריע ולהסביר.

4. השורה התחתונה

בישראל נוצרה פרצה מקצועית ורגולטורית: רואי החשבון "מסתתרים" מאחורי חוות דעת שמאיות שמבוססות על שיעורי היוון נמוכים, מבלי לדרוש Build-Up אמיתי. זה מאפשר לחברות להציג מאזנים מנופחים, ולרואי החשבון להישאר מוגנים משפטית – לפחות עד שיגיע הרגע שבו הקריסה תגרור גם חקירות.