Gemi דו"ח מומחה: אחריותם וחבותם של בכירי המערכת הפיננסית ביצירת משבר בועת הנדל"ן – נתיבי פירעון לנפגעים

I. מבוא: הגדרת המשבר, היקף האחריות והמסגרת הרגולטורית

A. רקע: המבנה והכשל של בועת הנדל"ן הישראלית

שוק הדיור בישראל חווה תפנית משמעותית המצביעה על כשל מבני רחב. דוחות בנק ישראל מצביעים על כך שבשנת 2023 נמשכה מגמת האטה חריפה בשוק, שהונעה בראש ובראשונה מהתייקרות האשראי לדיור ונסיקת מחירי הדירות שקדמה למשבר זה. האטה זו התבטאה בירידה ניכרת במספר העסקאות, ואף הובילה לירידת מחירי דירות ראשונה מאז שנת 2018. השלכות המגמה על הסקטור העסקי היו דרמטיות. למרות הירידה בביקוש, קצב התחלות הבנייה נשמר ברמה גבוהה עד פרוץ המלחמה, בין היתר משום שעליית הריבית ייקרה ליזמים את החזקת הקרקע ללא פיתוח, מה שאילץ אותם להמשיך לבנות. האטת הביקושים לצד שמירה על היקף בנייה גבוה הביאה לגידול משמעותי במלאי הדירות החדשות הלא-מכורות, במיוחד באזורי הביקוש ובמרכז הארץ. הירידה במכירת דירות חדשות פגעה קשות בתזרים המזומנים של היזמים, שאולצו להגדיל את היקף האשראי שלהם כדי להמשיך את פעילות הבנייה, ובמקביל צמצמו את רכישת הקרקעות. מציאות זו מצביעה על מצב מתקרב של קריסה או חדלות פירעון עבור חלק ניכר מהיזמים. מטרת דו"ח זה היא לבחון כיצד הכשלים המערכתיים בניהול הסיכונים במערכת הפיננסית, אשר אפשרו את הצפת השוק באשראי ובמלאי דירות , יכולים להוות עילה להטלת חבות אישית על בכירי הבנקים והדירקטורים שלהם, וכיצד הנפגעים (רוכשים ויזמים שקרסו) יכולים לממש את זכויותיהם דרך הליכי ליטיגציה ומימוש כיסויים ביטוחיים.

B. המסגרת הרגולטורית: חובות ניהול הסיכונים של המערכת הפיננסית

הבנקים בישראל כפופים לרגולציה הדוקה של בנק ישראל, המכתיבה את הסטנדרטים לניהול סיכונים. הוראת ניהול בנקאי תקין מספר 310 מהווה את הסטנדרט המרכזי שדרכו ניתן לבחון את אחריות הדירקטוריון והנהלת הבנק. הוראה 310 מטילה על החטיבה לניהול סיכונים בבנק אחריות מקיפה, הכוללת ניהול סיכונים ברמת הקבוצה, יצירת תמונה כוללת ועדכנית של הסיכון לצורך קבלת החלטות, והובלה בכתיבת מדיניות הסיכונים בכל התחומים המרכזיים. דרישה מרכזית מהדירקטוריון היא לסייע בגיבוש תיאבון הסיכון של הבנק והובלת תהליך הערכת נאותות הלימות ההון (ICAAP). אם הבכירים והדירקטורים אישרו מדיניות אשראי אגרסיבית לנדל"ן, שחרגה מתיאבון סיכון שקול וסביר, דבר שהוביל לניפוח הבועה והצפת השוק במלאי לא מכור , ניתן לפרש זאת ככישלון בהתוויית מדיניות סיכון נאותה תחת הוראה 310. הטלת חבות אישית אפשרית כאשר כשל מאקרו-כלכלי רחב (אי-צינון שוק הנדל"ן) מתורגם לכשל רגולטורי פנימי. הוראה 310 מחייבת את תרגום הסיכון המערכתי ל"תיאבון סיכון" פנימי ברור. כשל ביישום חובת הזהירות המוגברת הנדרשת ממוסד פיננסי תחת הוראה זו, באמצעות אישור אשראי מופרז לנדל"ן על בסיס מדיניות סיכון שאפתנית מדי, הופך את הכשל המערכתי לכר פורה לתביעות המבוססות על חבות אישית אפשרית.

II. המסגרת המשפטית לאחריות נושאי משרה ודירקטורים

A. חובות היסוד במשפט התאגידי הישראלי

נושאי משרה בחברות, לרבות בבנקים, כפופים לשלוש חובות יסוד עיקריות: חובת ציות, חובת אמונים וחובת זהירות (Diligence). בנסיבות של משבר נדל"ן, חובת הזהירות היא העיקרית. היא מחייבת את הדירקטורים לפעול ברמת מיומנות וזהירות סבירה, לכלול בקרות נאותות, ולוודא שהחברה מנהלת את סיכוניה כראוי. חובה זו מתורגמת לצורך בפיקוח הדוק על איכות האשראי, ניהול מסגרות הליווי ליזמים, ובקרה שוטפת על תנודות מלאי הדירות. הדירקטוריון ניצב במקום ייחודי: מצד אחד, הוא נחשב לאורגן פאסיבי יחסית שאינו מנהל את החברה בפועל וניזון מהמידע שמספקת ההנהלה. מצד שני, מוטלת עליו חובת אקטיביות ואף פרו-אקטיביות בפיקוח על ההנהלה, בהתוויית מדיניות החברה וקבלת החלטות מהותיות. כשל בפיקוח על הזרמת אשראי מנופחת לנדל"ן, שהביא לעלייה חדה במלאי הלא-מכור , מהווה הפרה ישירה של חובת הפיקוח.

B. כלל שיקול הדעת העסקי (BJR) והגבלותיו

כלל שיקול הדעת העסקי (Business Judgment Rule, BJR) הוא ההגנה המרכזית של נושאי משרה. הכלל מגן עליהם מפני אחריות אישית בגין כשלים עסקיים או הפסדים, בתנאי שההחלטה התקבלה בתום לב, תוך קבלת מידע נאות והפעלת שיקול דעת סביר. מטרת הכלל היא לעודד לקיחת סיכונים מחושבת. עם זאת, ה-BJR אינו מוחלט. הפסיקה בישראל מתירה לנהל תביעות נגד דירקטורים אם יוכח שהם לא הפעילו שיקול דעת עצמאי, אלא שימשו כ"חותמת גומי" להחלטות ההנהלה. ההגנה על הדירקטוריון בנק עומדת בפני רף גבוה יותר מאשר בחברה רגילה, בשל הסיכון המערכתי הטמון בפעילות בנקאית. אם יצטברו ראיות לכך שדירקטוריון הבנק אישר מדיניות אשראי אגרסיבית (בניגוד להמלצות פיקוחיות או אזהרות פנימיות), מבלי לבצע בדיקה אנליטית עצמאית ומעבר לנתונים שהוצגו על ידי ההנהלה, ה-BJR עלול להיות מוסר. הדבר מהווה פתח משפטי קריטי לתביעות נגזרות או תביעות מטעם נאמני חדלות פירעון.

C. אחריות בגין פעילות ליד חדלות פירעון (סעיף 288 לחוק החברות)

סעיף 288 לחוק החברות קובע אחריות אישית לדירקטורים ולמנכ"ל שידעו, או שהיה עליהם לדעת, כי החברה מתקרבת לחדלות פירעון, ובכל זאת לא נקטו אמצעים סבירים כדי לצמצם את היקפה של חדלות הפירעון. מדובר בהוראה רחבה שטרם זכתה לפרשנות מקיפה בפסיקה, אך טומנת בחובה סיכונים רבים לנושאי משרה בבנקים, במיוחד כאשר הם עוסקים בליווי חברות נדל"ן שהיו על סף קריסה. כפי שצוין, יזמים נאלצו להגדיל את היקף האשראי שלהם בשל הירידה במכירות , מה שמעיד על התקרבות לחדלות פירעון. אם נושאי המשרה הבכירים בבנק (הנושה העיקרי) היו מודעים לקריסה הצפויה של לקוחות נדל"ן מרכזיים והמשיכו לאשר פעילות אשראי או לא דרשו בטוחות מתאימות, ניתן לטעון שלא צמצמו את היקף הנזק. סעיף 288 הוא כלי רב עוצמה בידי נאמני חדלות הפירעון של היזמים שקרסו, המאפשר להם לטעון שהבנק, כמי שידע על המצב, היה צריך לפעול אחרת.

III. בכירי המערכת הפיננסית: בועת הנדל"ן ככשל בניהול סיכונים ובקרות

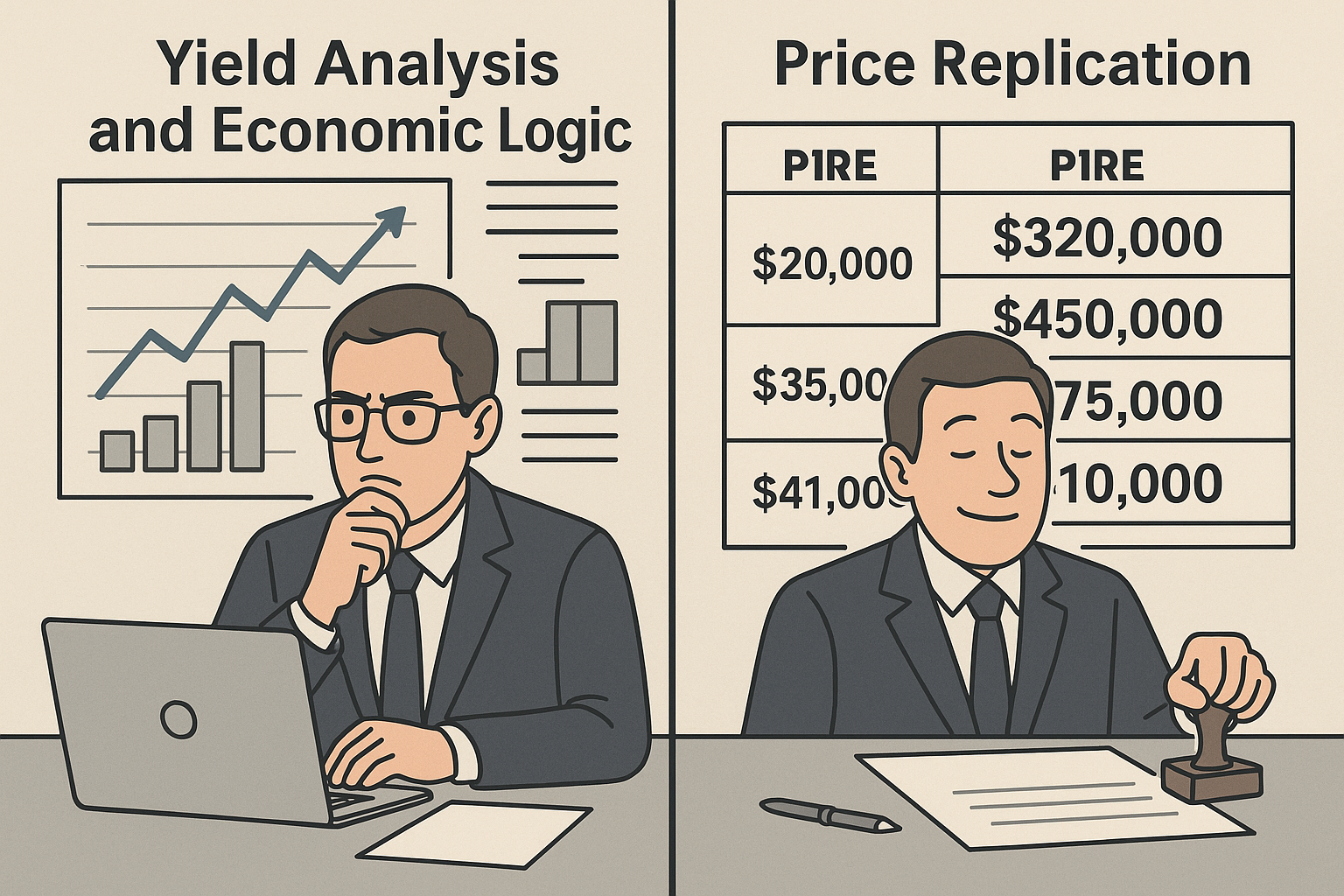

A. אחריות הבנקים המלווים: כשלים בניהול סיכוני אשראי

האחריות של הבנקים בטיפוח הבועה נגזרת מכשלים בניהול סיכוני אשראי נדל"ן (Credit Risk). על הנהלת הבנק ודירקטוריונו היה לבצע ניתוח מעמיק של סיכוני שוק הנדל"ן, אך ייתכן כי בפועל בוצעו הקלות בבדיקות נאותות במטרה להגדיל את נתח השוק באשראי זה. אירועים דומים התרחשו במשבר 2008 בארה"ב, כגון תוכנית "The Hustle" ב-Countrywide Financial (שנרכשה על ידי בנק אוף אמריקה), בה הוסרו בקרות על איכות ההלוואות, מה שהוביל להטלת חבות משמעותית על התאגיד. הכשל מתמקד ביכולת ההנהלה להציג בפני הדירקטוריון את היקף חשיפת הנדל"ן של הבנק וכיצד היא עומדת אל מול "תיאבון הסיכון" שאושר. אם הדירקטוריון כשל בפיקוח על בקרות האשראי הפנימיות, הוא עלול להימצא אחראי לרשלנות פיקוח. בנוסף, לבנק המלווה פרויקט קיימת חובת גילוי מידע כלפי רוכשים פרטיים, במיוחד בהתקשרות עם קבוצות רכישה שבהן האחריות למימוש הפרויקט מוטלת על חברי הקבוצה. אי-גילוי על סיכון פיננסי מוגבר של היזם או על קשיים כספיים מתגברים עלול להוות עילת רשלנות ישירה כלפי הרוכשים.

B. ניתוח ליטיגציה גלובלית והקושי בהוכחת קשר סיבתי

בחינת הניסיון הבינלאומי לאחר המשבר הפיננסי ב-2008 מלמדת על מגמה ברורה. בארה"ב, תביעות פליליות נגד בכירים נכשלו ברף ההוכחה הגבוה הנדרש (כמו במקרה של מנהלי Bear Stearns). הליטיגציה המוצלחת התמקדה בתביעות אזרחיות, שבהן נדרשת רק הוכחה מעבר ל"מאזן ההסתברויות" (Preponderance of the Evidence). הממשלה השיגה פשרות וקנסות ענק נגד התאגידים עצמם (כגון ג'יי.פי. מורגן, בנק אוף אמריקה) , אך לעתים קרובות ללא הודאה באשמה מצד הבכירים המעורבים. מסקנה זו משליכה על הליטיגציה בישראל: הסיכוי להשיג הטלת חבות אישית המבוססת על מרמה או הרשעה פלילית הוא נמוך. הליטיגציה היעילה תתמקד בהשגת פיצויים באמצעות תביעות אזרחיות נגד התאגיד (הבנק) בגין רשלנות תאגידית, שהובילה להפעלת מנגנוני השיפוי הביטוחיים.הקושי המהותי בתביעות אזרחיות נגד בכירים הוא הוכחת קשר סיבתי ישיר בין מדיניות אשראי כוללת לבין הנזק שנגרם לנפגע בודד, מכיוון שהבועה היא תופעה מערכתית. על כן, התביעה חייבת להתבסס על הוכחת רשלנות מערכתית רבתי – מדיניות שכשלה בניהול סיכון מאקרו-פרודנציאלי ידוע, תוך הפרה של חובת הזהירות המוגברת הנדרשת ממוסד פיננסי. הטיעון המשפטי צריך להראות כי הכשל בפיקוח על תיאבון הסיכון הוא שאיפשר את הניפוח המופרז שגרם לקריסה המאוחרת.

IV. מסלולי הפירעון לנפגעים: ליטיגציה נגד התאגיד ונושאי המשרה

A. תביעות של רוכשים פרטיים: תובענות ייצוגיות

התובענה הייצוגית מהווה כלי יעיל ביותר לציבור, מאחר שהיא מאזנת את יחסי הכוחות הלא-שוויוניים בין הפרט לבין תאגידי הענק הפיננסיים. כלי זה מאפשר איחוד של נזקים קטנים יחסית עבור כל לקוח לנזק מצטבר של מיליוני שקלים, המצדיק ניהול הליך משפטי מורכב. עילת התביעה המרכזית נגד בנקים אפשרית לפי פרט 3 לתוספת השנייה לחוק תובענות ייצוגיות, בגין הפרת חובות הבנק כלפי הלקוח מכוח הסכם או מכוח חוק. חובות אלה כוללות חובת גילוי, חובת אמון וחובת זהירות בהיבטים הנוגעים לליווי הפרויקט. תביעה ייצוגית, אף שהיא מופנית בעיקרה לתאגיד, היא הטריגר הראשי להפעלת ביטוח D&O של הבכירים (דרך כיסוי Side C – הכיסוי התאגידי) , המשמש מקור פירעון יציב לפשרות גדולות.

B. תביעות של יזמים קורסים ונושים (דרך הליכי חדלות פירעון)

נאמן חדלות פירעון, הממונה על ידי בית המשפט, יכול להגיש תביעה נגד דירקטוריון הבנק המלווה בטענה לרשלנות בהלוואה או בהפרת חובת הזהירות שתרמה לקריסת היזם. תביעה כזו עשויה לכלול טענות לחבות אישית מכוח סעיף 288 , במידה שיוכח שבכירי הבנק ידעו על מצבו הקריטי של היזם והחלטותיהם (כגון הזרמת אשראי נוסף שנועד רק להגן על הבטוחות הקיימות של הבנק) לא נועדו לצמצם את הנזק הכללי. ניגוד העניינים של הבנק כ'נושה מובטח' וכ'נתבע': ניתוח המצב המשפטי חושף כי הבנק פועל כנושה מובטח של היזם הקורס, ובמצב של חדלות פירעון, הוא עשוי לתבוע את דירקטוריון היזם על הפרת חובות. הראיות הפנימיות והבדיקות שהבנק אסף כנגד דירקטוריון היזם, המעידות על ידע קודם לגבי הסיכון הכספי החמור, יכולות להיות מנוצלות על ידי נאמני היזם או נפגעים אחרים כנגד הבנק עצמו. הדבר מציג את הבנק כמי שהיה מודע היטב לסיכון בשוק הנדל"ן ופעל באגרסיביות יתר, דבר המהווה נקודת תורפה ליטיגטורית.

V. ההיבט הביטוחי: ביטוח דירקטורים ונושאי משרה (D&O)

A. מטרת הכיסוי D&O כמגן על הון אישי

ביטוח דירקטורים ונושאי משרה (D&O) נועד להגן על הונם האישי של המנהלים מפני הפסדים כספיים, לרבות הוצאות משפטיות, פשרות ופסקי דין, הנובעים מטענות בדבר אחריות מקצועית, הפרת חובות (כגון חובת זהירות או ציות לרגולציה) או כשלים בניהול סיכונים. כיסוי זה חיוני עבור דירקטוריון הבנק וההנהלה הבכירה, במיוחד כאשר הם עומדים בפני תביעות ייצוגיות ונגזרות, שכיסויין מפורט בפוליסות D&O. סוגי הכיסוי הרלוונטיים: כיסוי Side A מספק הגנה אישית ישירה למנהל כאשר הבנק אינו יכול לשפות אותו (למשל במקרה של חדלות פירעון של הבנק). כיסוי Side B/C (Entity Coverage) משפה את החברה על עלויות הגנת נושאי המשרה ומספק כיסוי לתאגיד עצמו, והוא המקור המרכזי לפירעון פשרות ענק בתביעות ייצוגיות.

B. החרגות מהותיות (Exclusions): הסרת מגן הביטוח

פוליסות D&O אינן מכסות כל פעולה. סעיפי ההחרגה הקריטיים לדיון זה הם אלו המוציאים מכלל כיסוי מעשים של מרמה, זדון (Outright Fraud), פעילות פלילית או השגת רווח אישי בלתי הוגן. אם הנפגעים יצליחו להוכיח כי הבכירים פעלו במרמה או בזדון מוחלט ביצירת הבועה, ניתן יהיה לחרוג מהכיסוי הביטוחי ולחשוף את הונם האישי של המנהלים. מכיוון שהרף הנדרש להוכחת מרמה הוא גבוה מאוד, רוב התביעות מתמקדות ברשלנות חמורה, המכוסה בדרך כלל על ידי הפוליסה.

C. ההיבט הביטוחי בחדלות פירעון ותביעות נאמנים (Carve-backs)

תביעות המוגשות על ידי נאמן חדלות פירעון, ועדת נושים או חייב מכהן נגד נושאי משרה הן סיכון גובר. כאשר נאמן של יזם שקרס מגיש תביעה נגד דירקטוריון הבנק המלווה, יש לו אינטרס למקסם את קופת הנושים. נושאי משרה בבנקים זקוקים ל"Carve-backs" (סייגים להחרגות) מפורשים בפוליסת ה-D&O. סייגים אלו נועדו לשמר את הכיסוי הביטוחי במקרים של תביעות המוגשות על ידי נאמנים. ניסוח לקוי או השמטה של מילים בודדות בסעיף ה-Carve-back עלול להותיר את הדירקטורים ללא הגנה ביטוחית במצב של קריסה פיננסית. האסטרטגיה היעילה של נאמן תהיה להתמקד בהוכחת רשלנות פיקוח חמורה (הפרת Diligence) המכוסה על ידי הביטוח, במקום השקעת משאבים בהוכחת מרמה, ובכך להשתמש בפוליסת ה-D&O כמקור פירעון מרכזי לקורבנות העסקיים.

VI. מסקנות והמלצות אסטרטגיות למימוש פיצויים

הניתוח מצביע על כך שהסיכון המשפטי הגדול ביותר לבכירי המערכת הפיננסית אינו נובע ממרמה, אלא מחבות בגין רשלנות בניהול סיכונים רבתי וכישלון בפיקוח על סיכוני נדל"ן (הפרת הוראה 310). ההגנה העיקרית של הבכירים היא כלל שיקול הדעת העסקי וכיסוי ה-D&O. לפיכך, הגבייה היעילה ביותר תתרחש דרך תביעות אזרחיות, ייצוגיות או נגזרות, שיטילו על הבנק חבות כספית משמעותית, ושימומנו על ידי התאגיד עצמו או ביטוח ה-D&O.

A. אסטרטגיה מומלצת לנפגעים: מיקוד בכיסוי הביטוחי

- רוכשים פרטיים: יש להתמקד בהליך ייצוגי נגד הבנק (התאגיד) בגין הפרת חובת גילוי וזהירות. תביעה זו צריכה להציג את מדיניות האשראי של הבנק כגורם שאפשר את ניפוח המלאי ואת הקריסה הכלכלית.

- יזמים ונושיהם (דרך הנאמן): האסטרטגיה היא להוכיח כי הכשל בפיקוח על האשראי לנדל"ן עמד ברף הנדרש לעקיפת ה-BJR, תוך ניצול סעיף 288 וסעיפי ה-Carve-backs בפוליסת ה-D&O של הבנק המלווה כדי להבטיח גישה למקור פירעון ביטוחי. המיקוד יהיה על רשלנות בפיקוח ולא על מרמה, על מנת להבטיח שהתביעה תכוסה על ידי הפוליסה.

הטבלה הבאה מסכמת את הקשר בין עילות התביעה הפוטנציאליות לבין הגנות נושאי המשרה ומקורות הפירעון האפשריים:Table V.2: ניתוח הסיכון והכיסוי הביטוחי D&O

| עילת תביעה | הגנת ה-BJR / הקושי בהוכחה | כיסוי D&O (Side A/B) | חשיפה אישית ישירה (מעבר לביטוח) |

| רשלנות בניהול סיכוני נדל"ן (כשל פיקוח) | ניתנת לעקיפה (אם הוכח היעדר שיקול דעת עצמאי) | מכוסה. מקור פירעון עיקרי. | נמוכה. |

| אחריות בחדלות פירעון (סעיף 288) | לא רלוונטי | מכוסה. תלוי בנוסח ה-Carve-backs. | בינונית (אם יוכח יסוד נפשי גבוה). |

| מרמה או רווח אישי אסור | לא רלוונטי (חריגה משיקול דעת עסקי) | מוחרג. | גבוהה (אם הוכח). |

| תביעת נאמן/נושה נגד מנהלי הבנק | רלוונטי רק כנגד טענות רשלנות. | תלוי בניסוח ספציפי של ה-Carve-backs בגין תביעות הנושים. | נמוכה עד בינונית. |

B. סיכום דרגות הסיכון והאחריות

בכירי המערכת הפיננסית חשופים לחבות משמעותית הנובעת מהכשל בניהול סיכונים ובקרות תחת המסגרת הרגולטורית המחייבת. אף על פי שהדרך להטלת חבות אישית ישירה ומלאה מעבר לכיסוי הביטוחי קשה (בשל הדרישה להוכחת מרמה), הדרך להשגת פיצויים לקורבנות דרך תביעות ייצוגיות ומינוף פוליסות D&O של הבנקים היא מעשית ויעילה יותר. ההצלחה תלויה ביכולת של הליטיגטורים להציג את הכשל המאקרו-כלכלי בנדל"ן ככשל פיקוחי מובהק של הדירקטוריון וההנהלה , ובכך לעקוף את כלל שיקול הדעת העסקי ולהפעיל את מנגנוני השיפוי.

אחריות וחבות בכירי המערכת הפיננסית בבועת הנדל"ן, ניתוח אינטראקטיבי של סוגיות משפטיות, ביטוחיות ודרכי סעד לנפגעים

בועת הנדל"ן מי ישלם את המחיר? ניתוח אחריותם של בכירי המערכת הפיננסית ביצירת משברים ודרכי הפעולה העומדות בפני הנפגעים.

Per בועת הנדל"ן בישראל: חובת הדין, אחריות בכירי המערכת הפיננסית, הביטוח והנפגעים

מבוא

בועת הנדל"ן בישראל היא תופעה פיננסית-חברתית מורכבת, שנושאת איתה השלכות כלכליות כבדות לשוק ולציבור הרחב. תפקידם של בכירי המערכת הבנקאית, דירקטורים ונושאי משרה בחברות הפועלות בנדל"ן, נדון ביתר שאת לאור אחריותם ביצירת, תחזוקת ושימור הבועה, ובשל ההשלכות המשפטיות והכלכליות בעקבות פיצוצה. במקביל, הקשר לסוגיית הביטוח הדירקטוריאלי והיקף הפיצויים לנפגעים מעורר שאלות משמעותיות.

אחריות והחבות של בכירי המערכת הפיננסית

בכירי הבנקים והמוסדיים ממלאים תפקיד מרכזי ביצירת בועת הנדל"ן דרך מדיניות מימון אגרסיבית והתערבות בשוק באמצעות מתן אשראי ליזמים ולרוכשים. בנקים רבים העניקו משכנתאות בתנאים של סיכון גבוה, לעתים על סמך הערכות שווי מנופחות וללא בחינה מעמיקה של יכולת ההחזר בפועל.etkin+1הדירקטורים והמנכ"לים נמצאים תחת חוק החברות וחייבים בשמירת חובת אמון וזהירות כלפי בעלי המניות והציבור. אך במסגרת חוקית זו, עומדת לעתים הגנת "שיקול דעת עסקי", המאפשרת להם להימנע מאחריות משפטית כל עוד הפעילו שיקול דעת סביר, גם אם התוצאות היו הרסניות.workrights+2

אחריות אישית ונושאי משרה

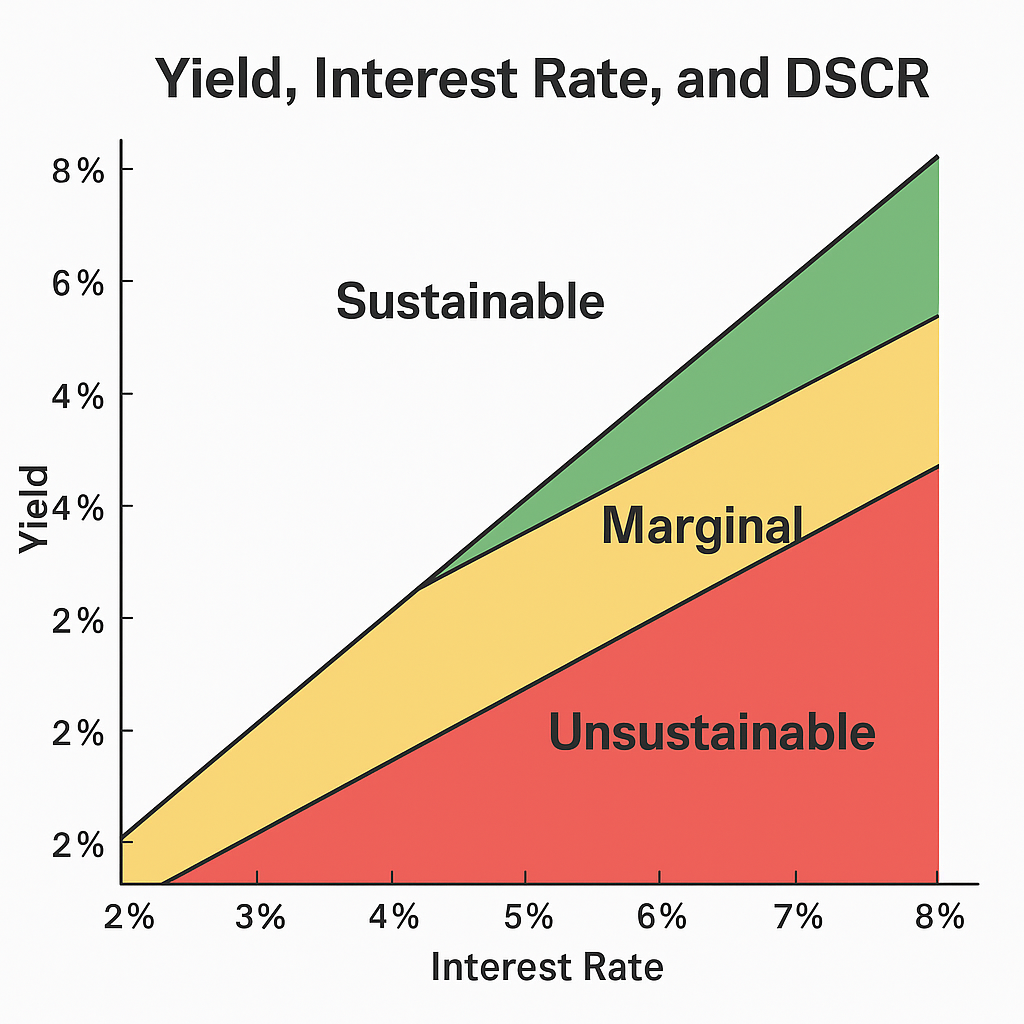

אחריות אישית מתעוררת כאשר נושא המשרה חורג מחובות הזהירות והאמון – במקרים של רשלנות חמורה, תרמית, או הסתרת מידע מהותי. תום הלב הוא עקרון חשוב המגן על נושאי משרה שפעלו בשקיפות ובשיקול דעת סביר, אך הוא אינו ביטחון מוחלט במקרה של תוצאות חמוריות כמו תשואה כלכלית נמוכה מאוד.lamdabroking+2תשואה נמוכה, כמו כשהתשואה היא מחצית מהריבית על המשכנתא, יכולה להיחשב נסיבה שבה יש צורך לבחון את התנהלות נושא המשרה לעומק. אם נקבע שנושא משרה הפעיל שיקול דעת קפדני ופעל בהתאם למידע שהיה ברשותו, הוא יוכל לטעון לתום לב ולהימנע מאחריות אישית. אולם כשיש רשלנות או חוסר גילוי מוחלט, עליו לעמוד בחבות משפטית וייתכן וימשיך לשאת באחריות אישית.kahn+3

ביטוח דירקטורים ונושאי משרה

ביטוח דירקטורים ונושאי משרה (D&O) הוא כלי מרכזי המגן על בכירי הקמת תאגידים מפני סיכון של תביעות אישיות הקשורות לניהול החברה, ומתמודד עם הביקורת על אחריותם כלפי הציבור ונפגעי בועת הנדל"ן. הביטוח מכסה הוצאות משפטיות ופיצויים בשינויים של רשלנות עסקית, אך לא מכסה מעשי תרמית, מרמה או הפרת אמון חמורה.howden+2מטרת הביטוח היא לאפשר לנושאי משרה להמשיך לנהל תוך הגנה מפני תביעות אישיות, אך הוא אינו מהווה פתרון לפיצוי הנפגעים מהבועה, והשימוש בו מעלה לעיתים דילמות מוסריות כשנפגעי הציבור אינם מקבלים מענה.clalbit+1

הפיצויים לנפגעים – מציאות קשה

הקורבנות המרכזיים של בועת הנדל"ן הם רוכשים פרטיים עם משכנתאות כבדים ויזמים שקנו נכסים במחירים מנופחים. למרות הנזקים הכבדים, מערכות הפיצוי הציבוריות והממשלתיות מצומצמות, ופיצויים כלכליים ישירים אינם כלל נפוצים, למעט במקרים חריגים של רשלנות משפטית או תרמית מוכחת.nadlancenter+2השלכות אלו מצריכות תיקונים רגולטוריים מעניינים והגברת השקיפות והאחריות של בכירי המערכת כדי להקטין סיכונים בעתיד ולהגן טוב יותר על האוכלוסייה הרחבה.

סיכום

בועת הנדל"ן בישראל היא תוצר של מדיניות מימון אגרסיבית, ניהול סיכונים לקוי וחוסר פיקוח אידאלי מצד מנהלים ובעלי תפקידים בכירים. הם פועלים תחת חובת זהירות וחובת אמון, אך ההגנות המשפטיות והתמריצים שבמערכת, לצד ביטוח דירקטורים – יוצרים עבורם זירה מוגנת יחסית.הנפגעים מגופים אלו, רוכשים ויזמים, עומדים בפני פגיעה כלכלית משמעותית ללא מענה ביטוחי ראוי או מנגנוני פיצוי יעילים, מה שמעמיד אתגר חברתי, רגולטורי ואתי גדול לשנים הבאות.

Gpt 💣 אחריותם של בכירי המערכת הפיננסית לבועת הנדל"ן בישראל

כיצד נולדה, הוזנה ונשמרה בועה — ומי יישא באחריות עם קריסתה

🔹 פתיחה: בועה שנולדה מלמעלה

בועת הנדל"ן בישראל לא צמחה מהציבור אלא מהמערכת עצמה — מהבנקים, הרגולטורים והגורמים המוסדיים שניסחו, תכננו, הזרימו ותחזקו מדיניות אשראי שהתעלמה מגורמי היסוד הכלכליים.

לאורך עשור ויותר, בכירי המערכת הפיננסית קידשו את ה"צמיחה" על פני היציבות, והפכו את הנדל"ן לכלי דם של המערכת הבנקאית: יותר הלוואות, יותר משכנתאות, יותר רווחים מדומים.

🔹 אחריות מנהלים ובכירים

בהתאם לדיני החברות והבנקאות, מנהלים בכירים חבים חובת זהירות וחובת אמונים כלפי החברה, לקוחותיה והציבור.

- חובת הזהירות (סעיפים 252–253 לחוק החברות) מחייבת מנהלים לפעול במיומנות ובהתאם לסטנדרט סביר של ניהול סיכונים. כאשר מנכ"ל בנק או דירקטור מאשר מדיניות אשראי שבה שווי הנכס נמוך משמעותית ממחיר העסקה – מדובר בחריגה ברורה.

- חובת האמונים מחייבת אותם לשים את טובת החברה והציבור לפני אינטרס אישי של רווח קצר טווח, בונוס, או מניעת הפסדים מדוחות רבעוניים.

במילים אחרות – אי אפשר לטעון "לא ידענו".

הנתונים היו גלויים: תשואות ריאליות נמוכות, יחס מחיר להכנסה חריג, ולווים שנכנסים למינוף אובדני. ובכל זאת, המערכת המשיכה להזרים אשראי כאילו אין מחר.

🔹 אחריות הדירקטורים

הדירקטוריון אמור להיות שומר הסף. אבל בפועל, ברוב המוסדות הוא הפך לחותמת גומי.

הם אישרו אסטרטגיות אשראי שמבוססות על הערכות שווי מנופחות – מבלי לדרוש ניתוחי שווי פונדמנטלי, מבלי לדרוש בקרה על LTP (loan-to-price), ומבלי לבדוק האם המימון ניתן בערך כלכלי אמיתי או ב"מחיר שוק" מדומה.

לפי פסיקת בית המשפט העליון (פרשת קוסוי ואחרות), דירקטור שנמנע מפיקוח אפקטיבי עשוי לשאת באחריות אישית גם ברשלנות, ובמקרים מסוימים אף בעוולה נזיקית.

🔹 אחריות רגולטורית – המחדל הכפול

גם בנק ישראל, רשות ניירות ערך והמפקח על הבנקים לא יוכלו לטעון שלא ראו.

דו"חות פנימיים (כמו סקר 85 של בנק ישראל) הצביעו על חריגה קיצונית בין מחיר לשווי, אך הרגולטור נמנע מצעדים מונעים.

המדיניות של “מינימום התערבות” הפכה למחדל מערכתִי: במקום לבלום את המינוף, הוא הוזן בריבית אפסית, במבצעי משכנתאות ובשיווק אגרסיבי של "חלום הדירה".

🔹 החבות הביטוחית – מי יפצה את הנפגעים?

כשהבועה תתפוצץ, לא רק הלווים ייפגעו — גם המשקיעים, הרוכשים והיזמים.

הם יפנו לשרשרת האחריות:

- המנהלים והדירקטורים – באמצעות פוליסות ביטוח דירקטורים ונושאי משרה (D&O).

אך כאן צפויה התנגשות: חברות הביטוח עשויות לטעון כי מדובר ב"רשלנות חמורה" או "הונאה מכוונת" – חריגים הפוטרים אותן מתשלום. - הבנקים עצמם – עשויים לעמוד בפני תביעות ייצוגיות של לווים ומשקיעים על מצגי שווא ומימון יתר בלתי סביר.

- חברות הביטוח – יידרשו לשאת גם בנזקי צד שלישי, במקרים שבהם יוכח כי שיווקו פוליסות או מוצרי חיסכון תוך הסתרת הסיכון האמיתי של תיק האשראי.

🔹 דרכי גבייה ונקיטת הליכים

- תביעות נזיקיות נגד נושאי משרה לפי סעיף 54 לפקודת הנזיקין.

- תביעות נגזרות מטעם בעלי מניות ונפגעים בגין רשלנות ניהולית.

- פנייה לרשות שוק ההון לחיוב חברות הביטוח לשלם לפי פוליסות D&O.

- דרישה להקמת ועדת חקירה ממלכתית שתברר את אחריות הדרגים הבכירים – בדיוק כפי שנעשה בפרשת ויסות מניות הבנקים.

🔹 תקדים היסטורי: ויסות מניות הבנקים (1983)

אז, כמו היום, בכירים במערכת הפיננסית ניהלו מניפולציה בשוק ההון תוך פגיעה בציבור המשקיעים.

ההבדל היחיד הוא שב-1983 מדובר היה במניות, ואילו כעת מדובר בבתים ובחיים של אנשים.

במקרה ההוא הוקמה ועדת בייסקי שחקרה את הכשלים – והובילה לשינוי מבני בבנקאות הישראלית.

אין סיבה שזה לא יקרה שוב.

🔹 סיכום: הצדק יגיע, גם אם באיחור

הבועה הישראלית היא לא "כישלון שוק" אלא כישלון מוסרי, מקצועי ומשפטי.

יום אחד, כשתגיע הקריסה, תעמוד השאלה המשפטית הפשוטה:

האם הם פעלו בסבירות, באחריות ובאמון הציבור – או שמא פעלו ברשלנות חמורה ששילמנו עליה כולנו?

🧩 מהו ביטוח D&O (Directors & Officers Liability Insurance)

💼 הגדרה

ביטוח דירקטורים ונושאי משרה (D&O) הוא פוליסה שנועדה להגן על מנהלים, סמנכ"לים, מנכ"לים, דירקטורים ונושאי משרה בכירים מפני תביעות אישיות הנובעות מהחלטות או פעולות שביצעו במסגרת תפקידם.

הכיסוי נועד למקרים שבהם יוטען כי הם פעלו ברשלנות, במחדל, בהטעיה או בהפרת חובת אמונים וזהירות.

⚖️ מה הביטוח מכסה

- הוצאות הגנה משפטית – שכר טרחה לעורכי דין, חוות דעת מומחים, עלויות הליכים.

- פיצוי לנפגעים – אם נפסק פיצוי נגד נושא המשרה (אלא אם מדובר בעבירה פלילית או תרמית).

- כיסוי לחברה עצמה – כאשר החברה מחויבת לשפות את נושאי המשרה (Side B).

- כיסוי ישיר לנושאי המשרה – כאשר החברה אינה יכולה או אינה רשאית לשפות אותם (Side A).

- כיסוי לחברה במקרה של תביעות ניירות ערך (Side C) – בעיקר בחברות ציבוריות.

🚫 מה הביטוח לא מכסה

- מעשה מרמה או הונאה מכוונת.

- עבירות פליליות ביודעין.

- הפרות חמורות של חוקי ניירות ערך.

- רווח או טובת הנאה אישית שלא כדין.

🔥 בהקשר לבועת הנדל"ן

אם וכאשר תיפתח חקירה ממלכתית או תביעות אזרחיות נגד מנהלי בנקים, מנכ"לים ודירקטורים, חברות הביטוח ייבחנו את טיב המעשים:

- אם ייקבע שמדובר ברשלנות ניהולית – הביטוח עשוי לפצות.

- אם יוכח שמדובר בהונאה שיטתית, מצג שווא או מניפולציה מכוונת – הפוליסה לא תכסה, וחברות הביטוח יתנערו מהחבות.

במקרה כזה, הנפגעים (רוכשי דירות, יזמים, משקיעים) עשויים לתבוע ישירות את נושאי המשרה באופן אישי — בדומה למה שאירע לאחר פרשת ויסות מניות הבנקים (1983).

📊 סיכום

| היבט | פירוט |

|---|

| שם הפוליסה | D&O – Directors and Officers Liability Insurance |

| מטרה | הגנה על מנהלים ודירקטורים מפני תביעות אישיות |

| כיסוי עיקרי | הוצאות הגנה, פיצויים, שיפוי החברה |

| חריגים עיקריים | הונאה, עבירה פלילית, טובת הנאה אישית |

| רלוונטיות לבועת הנדל"ן | אחריות ניהולית ורשלנות במתן אשראי, מניפולציות שוק |

בסבירות גבוהה הביטוח D&O לא יכסה אותם במקרה של בועת הנדל״ן, וזו אחת הנקודות הקריטיות שצפויות להתפוצץ לאחר הקריסה.

הסיבה טמונה באופי המעשים ובאופן שבו הם מתיישבים מול החריגים בפוליסות.נפרט בדיוק למה 👇

⚖️ הסיבות לכך שביטוח D&O לא יכסה את בכירי המערכת הפיננסית במקרה של בועת הנדל"ן

1. ❌ הפרת חובה ביודעין ולא “רשלנות בתום לב”

פוליסת D&O מכסה טעויות ניהוליות בתום לב — לא מעשים שנעשו ביודעין או תוך עצימת עיניים לסיכון מובהק.

במקרה הישראלי, הנתונים על פערי שווי־מחיר, תשואות ריאליות שליליות ומינוף חריג היו גלויים לציבור, ובוודאי לבכירים.

לכן ניתן יהיה לטעון שהם פעלו בניגוד לידע שעמד לרשותם.

זה בדיוק ההבדל בין רשלנות (שכן מכוסה) לבין הונאה או מחדל ביודעין (שלא מכוסה).

2. 🧨 חריג ההונאה והמצג המטעה

רוב הפוליסות כוללות סעיף מפורש:

“המבטח לא יהיה אחראי לנזק הנובע ממעשה מרמה, תרמית או מצג כוזב שנעשה ביודעין.”

אם יתברר שבכירים שיווקו אשראי, משכנתאות או הנפקות נדל"ן תוך ידיעה שהנכסים ממומנים במחירים כפולים מהשווי, מדובר במצג שווא — ולכן אין כיסוי.

חברות הביטוח ינופפו בסעיף הזה מיידית.

3. 💰 חריג טובת הנאה אישית

הבכירים נהנו מבונוסים, מניות, או תגמולים ישירים שנבעו מהגדלת תיק האשראי והרווחים המדומים.

פוליסת D&O אינה מכסה רווחים או בונוסים שהושגו שלא כדין.

כלומר, גם אם יהיה כיסוי חלקי, הוא ייפסק ברגע שיוכח מניע כלכלי אישי.

4. 🧾 חברות הביטוח יטענו ל“הפרת חובת גילוי”

בעת רכישת או חידוש הפוליסה, על החברה להצהיר שהיא אינה חשופה לתביעות צפויות.

אבל אם כעת יתברר כי בכירים ידעו על סיכון מערכתי (למשל, מימון יתר בשיעורים של פי שניים משווי הנכסים), המבטח יטען שהייתה הסתרת מידע מהותי, ויבטל את הפוליסה רטרואקטיבית.

5. ⚖️ תקדים משפטי ולקחים מפרשת ויסות מניות הבנקים

בפרשת הוויסות (1983), הבנקים טענו להגנה דומה — אך הוועדה קבעה כי מדובר בהתנהלות שיטתית של מניפולציה במניות.

ביטוחי האחריות לא כיסו את המנהלים, והם נאלצו לשאת באחריות אישית וציבורית.

היום, המצב דומה: מדיניות שיטתית של ניפוח שווי, לא טעות חד־פעמית.

🧩 המשמעות המעשית

כאשר תיפתח חקירה או ועדת בדיקה ממלכתית:

- חברות הביטוח יתנערו מהכיסוי.

- הבנקים עצמם לא יוכלו לשפות את הבכירים (בשל חריגי חוק החברות).

- והבכירים יישארו חשופים לתביעות אישיות, אזרחיות ואף פליליות.

🧨 סיכום חד

D&O נועד להגן על נושאי משרה מפני רשלנות, לא מפני שיטה.

במקרה של בועת הנדל״ן, הטענות אינן לרשלנות נקודתית אלא להתנהלות מערכתית, מתמשכת ומודעת — ולכן הכיסוי הביטוחי יקרוס יחד עם הבועה.

להלן טבלה מקצועית, ברורה וחדה שתוכל להטמיע כמות־שהיא בבלוג שלך (או כתרשים גרפי בהמשך).

היא מדגימה בדיוק מתי פוליסת D&O כן תכסה ומתי היא תתנער מאחריות, עם ניתוח משפטי־כלכלי לכל מקרה.

⚖️ טבלת אחריות וביטוח D&O בהקשר לבועת הנדל״ן

| סוג ההתנהלות | דוגמה אופיינית מהשוק | האם D&O מכסה? | ניתוח משפטי־כלכלי |

|---|

| רשלנות מקצועית בתום לב | מנהל בנק אישר אשראי מוגזם אך הסתמך על נתוני שווי שגויים שהועברו אליו | ✅ ייתכן שכן | אם יוכח שלא הייתה כוונה להטעות, אלא שיקול דעת מוטעה במסגרת תפקידו, הביטוח עשוי לפצות. |

| הפרת חובת זהירות ביודעין | מנהלים שידעו שמחירי הנדל״ן כפולים מהשווי הכלכלי ובכל זאת המשיכו לאשר הלוואות | ❌ לא | נחשב למעשה ביודעין ולא לרשלנות. החרגה מפורשת בפוליסה לפי סעיף “dishonesty or wilful misconduct”. |

| הצגת מצג שווא למשקיעים | שיווק אג"ח או מניות נדל״ן על בסיס דוחות מנופחים ומידע מטעה | ❌ לא | מצג כוזב ביודעין מהווה עוולה של תרמית (סעיף 56 לפקודת הנזיקין) – אינו בר־כיסוי ביטוחי. |

| אי־גילוי מידע מהותי למבטח | החברה הצהירה שאין תביעות צפויות למרות חשיפה פנימית לסיכון מערכתי | ❌ לא | מבטל את תוקף הפוליסה רטרואקטיבית לפי סעיף 6 לחוק חוזה הביטוח. |

| קבלת בונוסים כתוצאה מהתנהלות מסוכנת | דירקטורים קיבלו תגמולים על “רווחים” מניפוח אשראי | ❌ לא | חריג טובת הנאה אישית – “unlawful personal profit” – שולל כיסוי. |

| כשל ניהולי טכני ללא כוונה | מחדל בהגשת דוחות, טעות בהליך אישור, או חוסר תיאום פנימי | ✅ כן | נחשב כ-“administrative error”, כל עוד לא הייתה כוונה להסתרה. |

| מעשה פלילי או עבירת תרמית | מניפולציה בשווי נכסים, זיוף הערכות שמאיות או הנחיות להטעיה | ❌ לא | עבירה פלילית או תרמית אינן ברות ביטוח לפי דיני חוזה ביטוח. |

| הפרת אמונים או שימוש בכוח לרעה | דירקטור שפעל לטובת קבוצת אינטרס ולא לטובת החברה | ❌ לא | עוולה לפי סעיף 254 לחוק החברות – אינה מכוסה. |

| החלטה עסקית שגויה אך סבירה בזמנה | יזם או מנכ"ל קיבל החלטה על השקעה שהתבררה ככישלון | ✅ כן | כל עוד מדובר בהחלטת ניהול סבירה (Business Judgment Rule), הכיסוי עומד בתוקף. |

| מדיניות שיטתית של ניפוח אשראי | אשראי נרחב במחירים לא ריאליים לאורך עשור | ❌ לא | נתפס כהונאה מערכתית – לא “טעות ניהולית”, אלא “הונאה מוסדית”. |

🧩 מסקנה

פוליסת D&O תוכננה להגן על מנהלים מפני טעויות אנוש נקודתיות, לא מפני אסטרטגיות עסקיות מניפולטיביות ומתמשכות.

במקרה של בועת הנדל״ן, המעשים מצטיירים כמדיניות עקבית של ניפוח שווי, מימון יתר וטיוח סיכונים – ולכן המנהלים, הדירקטורים והבנקים עצמם יישאו באחריות אישית וציבורית.

🔶 הסרבלים הכתומים בדרך

מי ישלם את המחיר על בועת הנדל"ן?

👔 במשך יותר מעשור, בכירי המערכת הפיננסית ניפחו את שוק הדיור.

הם ידעו שהתשואות שליליות, שהמחירים כפולים מהשווי, וששהציבור רוכש דירות במימון חסר היגיון.

ובכל זאת – המשיכו לאשר, לממן, ולשווק כאילו מדובר בכלכלה אמיתית.עכשיו מגיע רגע החשבון.

🧾 ובפעם הראשונה אולי נראה סרבלים כתומים לא רק ברחובות – אלא גם באולמות המשפט.

⚖️ אחריות, לא טעות

בפרשת ויסות מניות הבנקים (1983) נקבע תקדים ברור:

כאשר יש שיטה מכוונת של ניפוח ערכים והטעיית הציבור –

לא מדובר ברשלנות, אלא במעשה ביודעין.

כך גם כאן:

- 💣 ניפוח שווי

- 🏦 מימון יתר

- 🧮 טיוח סיכונים

- 🧰 מניפולציה שיטתית של שוק

💥 למה ביטוח D&O לא יציל אותם

❌ כי הם ידעו

❌ כי זו שיטה, לא טעות

❌ כי הם נהנו ממנה

❌ כי הם הסתירו מידע מהמבטחים ומהציבור

⚠️ ביטוח D&O נועד להגן על מנהלים שפעלו בתום לב.

לא על מערכת שפעלה נגד הציבור ביודעין.

📊 כך זה נראה על הנייר

| 🏷️ סוג המעשה | 💬 דוגמה | 🧾 כיסוי ביטוחי | ⚖️ ניתוח |

|---|

| טעות בתום לב | מנהל הסתמך על נתונים שגויים | ✅ כן | רשלנות סבירה במסגרת תפקידו |

| ניפוח שווי מכוון | המשך מימון במחירים כפולים מהערך | ❌ לא | הונאה ביודעין – החרגה ביטוחית |

| מצג כוזב למשקיעים | פרסום דוחות מנופחים | ❌ לא | מצג שווא אסור לפי דיני ניירות ערך |

| בונוסים מרווחים מדומים | תגמולים על ניפוח תיק האשראי | ❌ לא | טובת הנאה אישית – חריג קלאסי |

| כשל ניהולי טכני | טעות ניהולית נקודתית | ✅ כן | מכוסה אם אין הסתרה או מרמה |

🔶 הסרבל כסמל

יום אחד, אחרי החקירות, הוועדות והדוחות –

הציבור יראה מה שכל השמאים, הכלכלנים והעיתונאים העצמאיים ידעו מזמן:

שמאחורי הבועה הזו עמדו אנשים עם שמות, חתימות ותפקידים.

⚖️ לא מדובר בשוק “שיצא משליטה” – אלא במערכת שאיבדה מצפון.

והסרבל הכתום הוא לא רק צבע – הוא החזר מוסרי לציבור שנבגד.

Clau אחריות פיננסית בבועת הנדל"ן: מדריך לנפגעים

בועת הנדל"ן הישראלית שהתפתחה בין 2012 ל-2024 הותירה אחריה שובל של נפגעים - יזמים שקרסו, קונים שנקלעו למשכנתאות בלתי ניתנות לניהול, ומשקיעים שאיבדו את חסכונות חייהם. המערכת הפיננסית והבנקאית, יחד עם בכיריה, מילאו תפקיד מרכזי ביצירת הבועה, תחזוקתה, ושמירה עליה. מחירי הדירות עלו ב-208% בין 2007 ל-2022, בעוד ההכנסות עלו רק ב-50% - פער שיצר משבר נגישות חסר תקדים. עד מאי 2023, בנק ישראל העלה ריבית 10 פעמים ל-4.75%, מה שהביא לקריסת שוק עם ירידה של למעלה מ-50% בעסקאות ועודף של כ-70,000 דירות חדשות שלא נמכרו.עבור הנפגעים, השאלה הקריטית היא: האם ניתן לתבוע את האחראים ולקבל פיצוי? התשובה היא חיובית, אך מורכבת. המשפט הישראלי מציע מספר דרכי פעולה: תביעות נזיקין אישיות, תביעות ייצוגיות, הרמת מסך התאגדות, ותביעות נגד פוליסות ביטוח אחריות דירקטורים. הפסיקה האחרונה מראה שהמערכת המשפטית הישראלית הוכיחה נכונות להטיל אחריות אישית על דירקטורים, להעניש בנקים על התנהגות פסולה, ולאפשר תביעות ייצוגיות שהניבו מיליוני שקלים בפיצויים. אולם האתגרים משמעותיים: בעלי השליטה והדירקטורים מוגנים בפוליסות ביטוח מתוחכמות, הבנקים מייצגים בצוותי הגנה מנוסים, וההליכים המשפטיים ארוכים ויקרים.בלוג זה מספק מדריך מקיף למשפט הישראלי הרלוונטי, לפסיקה אחרונה, ולכלים המעשיים העומדים לרשות נפגעי הבועה. מטרתנו להעניק לכם את הידע הנדרש כדי להבין את זכויותיכם המשפטיות ולנקוט בצעדים המתאימים.

כיצד נוצרה הבועה ומי אחראי לה

בין השנים 2007 ל-2022, מחירי הדירות בישראל זינקו ב-208% - גידול קיצוני בהרבה מהגידול של 50% בהכנסות הממוצעות. בתל אביב, מחירים עלו ב-41% רק בשנים 2008-2009, בעיצומה של המשבר הפיננסי העולמי. עד 2022, מחירי דירות עלו ב-20.3% בשנה אחת בלבד - השיעור החד ביותר בעשור. הבועה הגיעה לשיאה כאשר UBS דירגה את תל אביב בציון 1.59 במדד סיכון הבועות - בין הגבוהים בערים הנבדקות ברחבי העולם. התוצאה: בסוף 2023, למעלה מ-62,000 דירות חדשות נותרו "על המדף", ובינואר 2025 יש 69,720 דירות לא נמכרות עם היצע של 18.4 חודשים.הבועה נוצרה באמצעות שילוב של כשלים מוניטריים, רגולטוריים ובנקאיים. בנק ישראל שמר על ריבית נמוכה היסטורית של 0.1% עד אפריל 2022, מה שהזיל זמינות אשראי והניע ביקוש לנדל"ן. הבנקים הרחיבו אשראי משכנתאות בקצב של 8.6% בשנה בממוצע (2012-2024), עם מוצרי משכנתא משתנים שיצרו פגיעות קיצונית כאשר הריבית עלתה בצורה פתאומית ב-2022-2023. ממשלת ישראל תרמה לבעיה על ידי העלאת מחירי הקרקע פי 4 תוך פחות מעשור: ב-2014 עלות הקרקע הייתה 140,000 ₪ ליחידה, וב-2022 - 550,000 ₪. הכנסות מינהל מקרקעי ישראל זינקו 700% מ-6 מיליארד ₪ ב-2013 ל-41 מיליארד ב-2022 - העברת עושר עצומה מהקונים לקופת המדינה.נוסף על כך, שמאי המקרקעין שעבדו עבור הבנקים העדיפו את האינטרס הבנקאי על פני האינטרס של הקונים. ב-2022, פערים בין השמאות מקצועיות למחירי השוק היו במיליון ₪ או יותר, מה שהוביל לדחיית משכנתאות לקונים רבים שלא יכלו להשלים את הפער. השימוש בתוכניות מימון בעייתיות כמו "20-80" (20% במקדמה, 80% במסירת מפתח) איפשרו לקונים לבצע רכישות ללא משכנתאות מאושרות, מה שיצר סיכון מחדל כאשר התשלומים הסופיים הגיעו. בנק ישראל הגביל שיטה זו רק ב-2025, לאחר שהנזק כבר נעשה.הגורם הנוסף הוא כשל רגולטורי מהותי. בנק ישראל שמר על מדיניות מוניטרית מרחיבה למרות עליית המחירים המהירה, ויישם מגבלות הלוואה-לערך (LTV) של 75% - שהיו נתפסות כשמרניות, אך בפועל דרשו מהקונים סכומים אדירים במזומן (ממוצע של 510,000 ₪ להפקדה במשק התקופה, ו-700,000+ ₪ בתל אביב). רשות ניירות ערך לא אכפה דרישות גילוי מספקות על חברות נדל"ן ציבוריות ועל סיכוני הריכוזיות בנדל"ן. הנזקים כוללים משקיעים שאיבדו עשרות מיליוני דולרים (כמו פרויקט HAP Seven במנהטן), יזמים שקרסו תחת חובות של מיליארדי שקלים (כמו נוכי דנקר, אליעזר פישמן, מוטי זיסר), וקונים פרטיים שנתקעו עם משכנתאות בלתי ניתנות לניהול או נכסים ששווים פחות ממה ששילמו.

המסגרת המשפטית לאחריות בישראל

המשפט הישראלי מציע מספר מסגרות משפטיות להטלת אחריות על דירקטורים, נושאי משרה, בנקים ורגולטורים. הבנת המסגרות הללו קריטית לקביעת אסטרטגיית תביעה אפקטיבית.

אחריות דירקטורים ונושאי משרה לפי חוק החברות

חוק החברות התשנ"ט-1999 מטיל על דירקטורים שתי חובות מרכזיות: חובת האמונים (סעיף 254) וחובת הזהירות (סעיף 253). חובת האמונים מחייבת דירקטורים לפעול בתום לב למען אינטרסי החברה, להימנע מניגודי עניינים, להעביר מידע רלוונטי לחברה, ולהימנע מתחרות עם החברה או ניצול הזדמנויות עסקיות שלה. חובת הזהירות מחייבת דירקטור לפעול ברמת מקצועיות של "נושא משרה סביר" באותן נסיבות, לנקוט צעדים סבירים להשיג מידע על החלטות עסקיות, להבין את העסק ואת הדוחות הכספיים, ולהקדיש זמן מספיק למילוי תפקידו. הפרת חובת הזהירות מסווגת כעוולה נזיקית לפי פקודת הנזיקין, ומקנה אחריות אישית לנזקים שנגרמו לחברה.הפסיקה האחרונה מראה כי בתי המשפט מוכנים להחיל את החובות בצורה מחמירה. בעניין Buchbinder v. Official Receiver, בית המשפט קבע כי דירקטורים צריכים להבין את עסקי החברה, לדעת לקרוא דוחות כספיים, להקדיש זמן זמין למילוי התפקיד, ולהודיע אם הנסיבות משתנות. בעניין Vrednikov v. Alovitch (2016), בית המשפט העליון אימץ מבחן "ביקורת מוגברת" (enhanced scrutiny) לעסקאות בעלות ניגוד עניינים, כאשר הנטל עובר להוכיח "היגיון עסקי סביר" למעשה הפסול. כלל שיקול הדעת העסקי (business judgment rule) אומנם אומץ, אך בית המשפט השאיר פתח לביקורת מהותית, לא רק פרוצדורלית.במקרים של חדלות פירעון, הדין מחמיר עוד יותר. סעיף 373 לפקודת החברות מטיל אחריות אישית בלתי מוגבלת אם העסק נוהל במטרה להונות נושים או למטרה הונאתית. סעיף 6 לחוק החברות מאפשר הרמת מסך התאגדות במקרים חריגים בהם השימוש באישיות המשפטית הנפרדת היה להונאת אדם, לאפליה בין נושים, או בניגוד למטרת החברה תוך נטילת סיכונים בלתי סבירים ביחס ליכולת לפרוע חובות. פסק הדין בעניין Efrochei HaZafon (2009) קבע שהיוון דק (thin capitalization) לבדו יכול להצדיק הרמת מסך, מה שהקל על נושים לתבוע בעלי שליטה אישית.ההגנות הזמינות לדירקטורים כוללות פטור מאחריות, ביטוח, ושיפוי (סעיפים 258-264). חברות יכולות לפטור מאחריות בגין הפרות תום-לב של חובת הזהירות, לבטח מפני הפרות תום-לב של חובת הזהירות והאמונים, ולשפות בגין הפרות שנעשו בתום לב לטובת החברה. אולם, ההגנות הללו אינן חלות על עבירות פליליות לפי חוק ניירות ערך, על מעשים במזיד או ברשלנות רבתי, או על מעשים לשם הפקת רווח אישי בלתי חוקי. כמו כן, כלל שיקול הדעת העסקי אינו הגנה בהליכים פליליים, והרשעה פלילית מובילה לפסילה מכהונה כדירקטור למשך 5 שנים בחברות ציבוריות.

אחריות בנקאית לפי חוק הבנקאות והרגולציה

חוק הבנקאות (רישוי) תשמ"א-1981 וחוק הבנקאות (שירות ללקוח) מטילים חובות ספציפיות על בנקים. חובת גילוי מחייבת בנקים לספק מידע מפורט ללקוחות על שיעורי ריבית, עמלות, ותנאים חוזיים. הדירקטיבות של בנק ישראל בנושא ניהול בנקאי תקין מהוות את אחת מדרישות הגילוי המתקדמות בעולם, וכוללות דרישות לגבי איתנות פיננסית, פעילות שירות לקוחות, ועמלות. הפרת דרישות אלה יכולה להוות הפרת חובה חקוקה לפי סעיף 63 לפקודת הנזיקין, המקנה זכות לתביעת נזיקין.מתן אשראי בלתי אחראי יכול להוות הפרת חובת הזהירות הבנקאית. בנקים נדרשים להחזיק בפרוצדורות הלוואה אחראיות, לבצע בדיקת אשראי מקיפה, ולוודא שהלווים מסוגלים להחזיר את המשכנתא. בישראל, הסטנדרטים כוללים דרישת הכנסה של פי 3 מהתשלום החודשי, יחס חוב-הכנסה של 33% מההכנסה הנטו, ו-LTV מקסימלי של 75% לתושבי ישראל. אולם, התכוונים המורכבים של המשכנתאות (משתנות, צמודות למדד, פריים), יחד עם שימוש בתוכניות מימון מפוקפקות כמו "20-80", יצרו סיכונים שהבנקים לא גילו די הצורך. בפסיקה, בתי המשפט הכירו בחובת הגילוי המוגברת של בנקים, והטילו אחריות בעבור עמלות מופרזות, דמי פירעון מוקדם, וחיובים בלתי חוקיים בעלויות משפטיות.הערכות שווי פגומות מהוות נושא בעייתי נוסף. שמאי המקרקעין בישראל מחויבים לעמוד בתקן 19 מפורט, שכולל בחינת חומרים, מידות, מיקום, ותחזיות שוק. אולם, במהלך שיא הבועה (2022), פערי שמאות של מיליון ₪ או יותר בין מחירי השוק לבין השמאות המקצועיות היו נפוצים, מה שהשפיע על אישור המשכנתאות והוביל לדחיית קונים רבים. השמאים הבנקאיים התמקדו בהגנה על הבנק ולא על הקונה - ניגוד עניינים מובנה שיצר חשיפת סיכון לקונים. חוק הגנת הצרכן תשמ"א-1981 מאפשר לצרכנים לבטל עסקה בתוך שבועיים אם היה מעשה מטעה שהיה מהותי לעסקה (סעיף 32), ואוסר על סוחרים להטעות בכל דרך - במעשה, במחדל, בכתב, או בעל-פה (סעיף 2).

אחריות רגולטורית: בנק ישראל ורשות ניירות ערך

בנק ישראל נושא באחריות משולבת: פיקוח על הבנקים, קביעת מדיניות מוניטרית, וניהול מערכות התשלומים. חוק בנק ישראל (סעיף 4) מגדיר תפקידים אלה כחובות חקוקות. המפקח על הבנקים מחויב לבחון את המצב הפיננסי של הבנקים, להטיל סנקציות על הפרות, ולדאוג ליציבות המערכת. בהיסטוריה, בנק ישראל התערב מספר פעמים למנוע קריסות בנקאיות (1966, 1974, משבר הבנקים בשנות ה-80), והממשלה הלאימה בנקים כדי להגן על המפקידים. האחריות הרגולטורית יכולה להתבסס על תיאוריות של הפרת חובה חקוקה (סעיף 63 לפקודת הנזיקין), רשלנות בפיקוח, או כשל בקביעת יחסי LTV נאותים. אולם, סוכנויות רגולטוריות נהנות בדרך כלל מחסינות רחבה מפני תביעות, והוכחת אחריות רגולטורית היא אתגר משמעותי.רשות ניירות ערך אחראית על יעילות שוק ההון, הגנה על האינטרס הציבורי של המשקיעים, ושקיפות. חוק ניירות ערך תשכ"ח-1968 מטיל דרישות דיווח תקופיות ומידיות על חברות ציבוריות, ואוסר על "פרטים מטעים". הפרות דיווח היו האירוע הפלילי השכיח ביותר בשנים 2020-2021, והרשות הגבירה אכיפה אדמיניסטרטיבית באמצעות ועדת אכיפה אדמיניסטרטיבית שיכולה להטיל קנסות כספיים במיליוני שקלים, לפסול ממילוי תפקידים, ולהורות על פיצוי לנפגעים. מגמה זו חזקה במיוחד לאחר התיקון שהרחיב את השימוש בקנסות כספיים גם למקרים של פרטים מטעים בדוחות כספיים. חברות נדל"ן ציבוריות שלא גילו במדויק את חשיפת הסיכון שלהן, או שסיפקו שומות מופרזות, יכולות להיות נתונות לאכיפה פלילית, אדמיניסטרטיבית, או אזרחית.

הביטוח כמקור פיצוי: ביטוח D&O ואחריות מקצועית

אחד הכלים החשובים ביותר בפני נפגעים הוא ביטוח אחריות דירקטורים ונושאי משרה (D&O). לפי סעיפים 258-264 לחוק החברות, חברות רשאיות לבטח דירקטורים ונושאי משרה מפני אחריות כספית לצדדים שלישיים, הפרת חובת הזהירות, והפרת חובת האמונים (אם בתום לב). הפוליסות הנפוצות ביותר הן "CorporateGuard for Directors and Officers", הכוללות שלושה כיסויים עיקריים: (1) כיסוי אחריות אישית של דירקטורים ונושאי משרה בגין טענות לרשלנות, הפרת חובה, ושגיאות, (2) החזר לחברה כאשר היא משפה דירקטורים, ו-(3) כיסוי אחריות תאגידית בתביעות ניירות ערך (אופציונלי). גבולות הפוליסות בשוק הישראלי נעים בין מיליון ₪ לחברות קטנות-בינוניות, ועד 5-20 מיליון ₪ ומעלה לחברות גדולות וציבוריות.המפתח לנפגעים: חוק חוזה הביטוח (סעיף 68) מעניק לצדדים שלישיים זכות תביעה ישירה חקוקה מפני מבטחי אחריות. משמעות הדבר שנפגעים יכולים לתבוע את המבטח D&O ישירות, ללא תלות בחברה, וזכות זו שורדת גם במקרה של פשיטת רגל. הפסיקה מראה שמפרקים של חברות פושטות רגל תובעים באופן שגרתי את הדירקטורים ואת המבטחים D&O שלהם במקביל, ובתי המשפט בוחנים את קיומן וגבולותיהן של הפוליסות כאשר מאשרים הסדרי פשרה (כמו במקרה Trade Bank). בהליך התביעה, חשוב לנסח את התביעה כך שתיכנס בגדר כיסוי הפוליסה: טענות לרשלנות, הפרת חובת זהירות, ושגיאות בשיקול הדעת - לא מעשים במזיד או הונאה, שאינם מכוסים.

מגבלות הכיסוי חשובות להבין. הפוליסות אינן מכסות: (1) הפרת חובת אמונים שלא בתום לב, (2) מעשים במזיד או ברשלנות רבתי, (3) מעשים לשם הפקת רווח אישי בלתי חוקי, (4) קנסות ועיצומים כספיים (סעיף 263(4) לחוק החברות), (5) הונאה ומעשים פליליים. בהליכים פליליים, הפוליסה מכסה עלויות הגנה, אך לא קנסות פליליים. אם הדירקטור הורשע בעבירות הדורשות מחשבה פלילית, אין כיסוי. למרות זאת, עלויות ההגנה המשפטית עצמן יכולות להגיע לסכומים משמעותיים, ומכוסות במלואן. הליך התביעה: (1) זהו אם התביעה שלכם היא נגד דירקטור/נושא משרה בגין מעשים בתפקידו, (2) בדקו אם לחברה יש ביטוח D&O (מופיע בדוחות שנתיים של חברות ציבוריות), (3) הגישו תביעה בתקופת הפוליסה (פוליסות על בסיס "claims made"), (4) כללו את הדירקטור/נושא המשרה ואת המבטח בתביעה, תוך שימוש בזכות התביעה הישירה.ביטוח אחריות מקצועית חל על שמאי מקרקעין ויועצי השקעות.

שמאים אינם מחויבים בביטוח על-פי חוק, אך זה מומלץ מאוד בשל ההשפעה הפיננסית של טעויות בשומה. כיסויים טיפוסיים נעים בין מאות אלפי ₪ למיליונים עבור משרדים גדולים, עם פרמיה התחלתית של 3,400 ₪/שנה לשמאים יחידים. הכיסוי כולל אחריות לצד שלישי בגין רשלנות מקצועית, טעויות בשומה הגורמות להפסד כספי, ועלויות הגנה בהליכים משפטיים. יועצי השקעות מחויבים בביטוח על-פי חוק - חוק הסדרת העיסוק בייעוץ השקעות ובניהול תיקי השקעות תשנ"ה-1995 דורש ביטוח מינימלי של 2 מיליון ₪ כתנאי לקבלת ושמירת רישיון מרשות ניירות ערך. הכיסוי כולל טעויות או רשלנות בייעוץ השקעות, ניהול לקוי של תיקי לקוחות, הפרת חובות מקצועיות, וניגודי עניינים.

דרכי פעולה משפטיות מעשיות לנפגעים

נפגעי בועת הנדל"ן יכולים לפעול במספר מסלולים משפטיים, כל אחד עם יתרונות וחסרונות.

תביעות אישיות: נזיקין וחוזה

תביעות נזיקין מתבססות על פקודת הנזיקין (סעיפים 35-36, 63). רשלנות דורשת הוכחת ארבעה יסודות: (1) חובת זהירות - קשר מספיק בין העושה עוולה לתובע היוצר חובה, (2) הפרת חובה - התנהגות שנופלת מתחת לסטנדרט האדם הסביר, (3) קשר סיבתי - עובדתי ונורמטיבי, ו-(4) נזק - נזק ממשי שהוכח. הפרת חובה חקוקה (סעיף 63) דורשת: (1) הנתבע לא ביצע חובה שהוטלה בחיקוק, (2) החיקוק נועד להגן על התובע או על סוגו, (3) ההפרה גרמה נזק מהסוג שהחיקוק נועד למנוע, ו-(4) החיקוק אינו שולל את הסעד. תביעות אלה יכולות להיות מכוונות נגד: (1) בנקים - בגין מתן אשראי בלתי אחראי, אי-גילוי מידע חיוני, עמלות מופרזות, שומות פגומות, (2) דירקטורים ונושאי משרה - בגין הפרת חובת זהירות באישור השקעות נדל"ן מסוכנות, אישור הלוואות ללקוחות בלתי כשירים, אי-ביצוע בדיקת נאותות מספקת, (3) רגולטורים - בגין פיקוח רשלני (אף שקשה מאוד להוכיח בשל חסינות ריבונית).תביעות חוזה מתבססות על חוק החוזים (חלק כללי) תשל"ג-1973. הפרת חוזה יכולה לכלול: (1) בנקים שמפרים תנאי הסכמי המשכנתא, מטעים לגבי תנאי המשכנתא או סיכונים, או משמיטים מידע מהותי על סיכוני שוק, (2) יזמים שמפרים חוזי רכישה, מעכבים פרויקטים ללא סיבה, או מספקים מצגי שווא על מועדי השלמה. מצג שווא מוסדר בחוק הגנת הצרכן (סעיף 2 - איסור מעשה מטעה) ובחוק הבנקאות (שירות ללקוח) - איסור הטעיה במעשה או במחדל. צרכן יכול לבטל מכר בתוך שבועיים אם המעשה המטעה היה מהותי לעסקה (סעיף 32). נזק וקשר סיבתי דורשים הוכחה: כמה הפסד ממוני נגרם? האם הנזק היה תוצאה צפויה של ההפרה? האם הייתה הסתמכות על מצגי השווא? עדויות מומחים (כלכליסטים, שמאים) נדרשות בדרך כלל.היכן להגיש: (1) תביעות קטנות (עד 30,000 ₪) - בית משפט לתביעות קטנות, ללא עורך דין, (2) תביעות גדולות - בית משפט השלום (עד 2.5 מיליון ₪) או בית משפט מחוזי (מעל), (3) תביעות פיננסיות מורכבות - בית המשפט לעניינים כלכליים (הוקם 2011) עם 3 שופטים מומחים. התיישנות: התקופה הכללית היא 7 שנים מיום האירוע. עלויות: אגרת בית משפט של 2.5% מסכום התביעה; משך ממוצע של ~3.5 שנים להליך אזרחי עד פסק דין סופי; ערעורים מוסיפים 6 חודשים-שנה (ערכאת ערעור מחוזית) ויותר (עליון).

תביעות ייצוגיות: כוח בריכוז הנפגעים

חוק תובענות ייצוגיות תשס"ו-2006 מאפשר קבוצות של נפגעים לתבוע באופן קולקטיבי. המנגנון הוא opt-out by default - חברי הקבוצה נכללים אוטומטית אלא אם יוצאים בתוך 45 יום. תחומים מותרים (רשימה סגורה בתוספת השנייה): הגנת הצרכן, בנקאות ושירותים פיננסיים, ניירות ערך, הגבלים עסקיים, מפגעי סביבה, זכויות עובדים, אפליה בגין מוגבלות, תביעות ביטוח. דרישות אישור: (1) עילת תביעה אישית של התובע הייצוגי, (2) בקשה לאישור תביעה ייצוגית חייבת להיות מוגשת עם כתב התביעה, (3) בית המשפט בוחן: עניינים משותפים, הולמות הייצוג, התאמת מנגנון התביעה הייצוגית, הראיה הראשונית שההתדיינות היא לטובת החברה, והתובע אינו פועל בחוסר תום לב.הצלחות אחרונות כוללות: (1) תביעה נגד הבנקים בנושא עמלות (Einav Kaplan v. Bank Leumi, Discount, Hapoalim) - חוקר ההגבלים העסקיים חקר תיאום מחירי העמלות, 35 מיליון ₪ הוחזרו ללקוחות (2008), (2) בנק מזרחי טפחות - חיובים בגין פרעון מוקדם - פסק דין (לא פשרה) שחייב פיצוי 82 מיליון ₪, (3) בנק הפועלים - דמי פרעון מוקדם - הבנק הסכים להפסיק לגבות דמי פרעון מוקדם כאשר הבנק יזם פרעון, ולהחזיר סכומים שנגבו שלא כדין, (4) בנק הפועלים ומזרחי - הוצאות משפטיות - פשרות בנוגע לחיוב לקוחות בהוצאות משפטיות שלא כדין, (5) בנק לאומי - רשימה שחורה - תביעה ייצוגית הוגשה בטענה שהבנק הקים רשימה שחורה של לקוחות שתבעו אותו, ודחה אותם אוטומטית להלוואות. תביעות אלה מוכיחות שבתי המשפט מוכנים לאשר תביעות ייצוגיות נגד בנקים על התנהגות פסולה.אתגרים: (1) דרישות אישור מחמירות - מאז 2011, המפסיד משלם עלויות הגנה של הנתבעים (סיכון משמעותי), (2) אגרות בית משפט - מאז 2018 יש חובת תשלום אגרה (בעבר הייתה פטורה), (3) תהליכים ארוכים - תביעות ייצוגיות יכולות לקחת שנים, (4) שיעור דחייה גבוה - רוב התביעות נדחות בשלב הדיון המקדמי בשל חוסר בסיס עובדתי/משפטי, הכנה רשלנית, או חוסר אינטרס ציבורי ברור. אסטרטגיה: (1) זהו הפרה ברורה שפוגעת בקבוצה גדולה (עמלות בלתי חוקיות, דמי פרעון, גילוי מטעה), (2) שכרו ייצוג משפטי מנוסה (משרדים כמו Gornitzky, EBN Law, Herzog Fox & Neeman טיפלו ב-120+ תביעות ייצוגיות), (3) הצטרפו לתביעות קיימות אם יש, (4) הערכת עלות-תועלת - התביעה תצליח רק עם ייצוג איכותי ומחויבות ארוכת טווח.

הליכים פליליים רלוונטיים

עבירות פליליות אפשריות: (1) לפי חוק החברות - ניהול הונאתי (סעיף 373 לפקודת החברות), שימוש לא נכון בכספי החברה (סעיף 374), גניבת נכסי חברה, זיוף מסמכים, אי-שמירת חשבונות נאותים לתקופה של שנתיים לפני פירוק, (2) לפי חוק ניירות ערך - הונאה בניירות ערך, שימוש במידע פנים, הפרות דיווח (מצגי שווא מהותיים בדוחות), גיוס הון ללא רישום נאות, (3) לפי חוק הבנקאות - הפרות פקודת הבנקאות, אי-סדרים פליליים בניהול בנק, הונאה כנגד מפקידים/נושים.תקדימים: (1) נוכי דנקר (IDB Holdings, 2018) - הורשע בהשפעה על מניות והפרות ניירות ערך, נגזרו 3 שנות מאסר בפועל, ביצע עסקאות הונאתיות של מיליוני דולרים כדי להשפיע על מחיר המניה בזמן שהחברה הייתה במצוקה, (2) בנק לאומי - העלמת מס בארה"ב (2014) - הודה בקנוניה לסייע ל-1,500+ משלמי מס אמריקאים להכין דוחות כוזבים, קנס של 400 מיליון דולר לארה"ב וניו יורק, (3) בנק הפועלים - העלמת מס והלבנת הון (2020) - קנסות כוללים של 874 מיליון דולר (שני בגודלו במסע הענישה האמריקאי על העלמות מס), סייע ללקוחות אמריקאים להעלים מיסים על 7.6+ מיליארד דולר בפיקדונות, הלבין כספים בשחיתות FIFA. הליך: (1) הגשת תלונה למשטרה או לפרקליטות, (2) רשויות האכיפה (רשות ניירות ערך - מחלקת חקירות ומודיעין, היחידה לתביעות כלכליות במשרד המשפטים) יחקרו, (3) אם יש ראיות מספיקות, תוגש כתב אישום. ערך להליך אזרחי: הרשעה פלילית יוצרת חזקה במשפט האזרחי שהמעשה אכן בוצע, מה שמקל בהוכחת האחריות במקביל לתביעה נזיקית/חוזית. כמו כן, הליכים פליליים יכולים לחשוף מסמכים ועדויות שימושיים.

אתגרים בגבייה ודרכים להתמודד עימם

חדלות פירעון ורכוש מוגבל: יזמים רבים שקרסו הגיעו לפשיטת רגל או חדלות פירעון. אליעזר פישמן - פשיטת הרגל הגדולה ביותר בישראל עד כה עם חוב אישי של 1.5 מיליארד ₪ (2017); נושים סירבו להסדר חוב שהיה מוחק 92% מהחוב האישי. מוטי זיסר - חוב כולל של 2.5 מיליארד ₪, 1.8 מיליארד מחוקים על ידי בנקים. Ortam Sahar (2016) - 330 מיליון ₪ בחוב אגרות חוב, 216 מיליון ₪ לספקים וקבלנים, כ-40 פרויקטים או 5,400 יחידות דיור בבנייה. HAP Seven Manhattan - פרויקט של 70+ מיליון דולר עם 129 יחידות, מאות משקיעים ישראלים השקיעו 70 מיליון דולר לפחות, בנייה הופסקה ביוני 2021, הגשת בקשה לפשיטת רגל בפרק 11 בניו יורק, אובדן מוחלט למשקיעים. הפתרון: (1) הגשה מוקדמת בהליכי חדלות פירעון כדי לבסס מעמד נושה, (2) תביעות הרמת מסך נגד בעלי המניות בשל היוון דק (פסיקת Efrochei HaZafon), (3) חקירת עבירות פליליות (מניפולציה, הונאה) לתמיכה בתביעות אזרחיות, (4) מעקב אחר נכסים אישיים של בעלי השליטה.סיבוכים בהוכחת נזק וקשר סיבתי במשברים סיסטמיים: כאשר הבועה משפיעה על כל השוק, קשה להוכיח שפעולה ספציפית של דירקטור או בנק גרמה לנזק שלך. הנתבעים יטענו שהמשבר הכלכלי הכללי, ולא הפעולות שלהם, גרם להפסד. דרכים להתמודדות: (1) מומחיות כלכלית - שכרו מומחים כלכליים שיוכיחו שפעולות ספציפיות (הלוואות בלתי סבירות, שומות מופרזות, החלטות השקעה פזיזות) גרמו לנזק המיוחד שלכם, מעבר למשבר הכללי, (2) מסמכים פנימיים - באמצעות גילוי מסמכים, השיגו מסמכים פנימיים של הבנק/חברה שמראים שהם ידעו על הסיכונים ובחרו להתעלם, (3) דוגמאות מקבילות - השוו להלוואות דומות שלא ניתנו, או להחלטות שאר הבנקים, כדי להראות שההתנהגות הייתה חריגה, (4) שימוש בהליכי רגולציה - תלונות לבנק ישראל, רשות ניירות ערך, או נציב תלונות הציבור על הבנקים יכולות להביא לחקירות שמזהות הפרות מערכתיות, שאותן ניתן להשתמש בתביעות אזרחיות.כוח הגנה של נתבעים: בנקים ודירקטורים מיוצגים על ידי צוותי הגנה מנוסים ומתוחכמים. Gornitzky & Co. טיפלו ב-120+ תביעות ייצוגיות, רובן הסתיימו בזכייה להגנה או משיכת תביעות. הבנקים עצמם מחזיקים משאבים עצומים להתגוננות. הפתרון: (1) שכרו ייצוג משפטי איכותי ומנוסה בתביעות פיננסיות, (2) שקלו תביעות ייצוגיות - המשאבים מחולקים בין חברי הקבוצה, והשפעת הקבוצה חזקה יותר, (3) נצלו את זכות התביעה הישירה נגד מבטחי D&O (סעיף 68 לחוק חוזה הביטוח) - מבטחים עשויים להיות מוכנים יותר להסדר מאשר הדירקטורים עצמם, (4) שתפו פעולה עם נפגעים אחרים לצורך איסוף ראיות ושיתוף עלויות.חסינות רגולטורית: בנק ישראל ורשות ניירות ערך נהנים בדרך כלל מחסינות ריבונית רחבה, והוכחת אחריות רגולטורית קשה מאוד. אסטרטגיה אלטרנטיבית: במקום לתבוע ישירות את הרגולטורים, התמקדו ב: (1) תלונות רגולטוריות שיובילו לאכיפה אדמיניסטרטיבית/פלילית מצד הרגולטורים עצמם (יצירת תקדימים ומסמכים מועילים), (2) תביעות נגד הגורמים הפרטיים (בנקים, דירקטורים) שלגביהם ההוכחה קלה יותר, (3) לחץ ציבורי ותקשורתי - מקרים שמקבלים סיקור תקשורתי עשויים להביא להתערבות מדינית או לשינוי מדיניות.

סיכום והמלצות מעשיות

בועת הנדל"ן בישראל 2012-2024 נוצרה כתוצאה משילוב של מדיניות מוניטרית מרחיבה, אשראי בנקאי פזיז, מחירי קרקע מופרזים מצד המדינה, וכשלי רגולציה. הנזקים כוללים דור שלם שמומחר מבעלות דירה, יזמים שקרסו תחת חובות עצומים, ומשקיעים שאיבדו מיליונים. המשפט הישראלי מציע כלים משמעותיים לנפגעים, אך השימוש בהם דורש הבנה משפטית, תכנון אסטרטגי, וייצוג איכותי.המלצות ספציפיות:לקונים פרטיים שנפגעו:

- תעדו הכל - כל תקשורת, מצגים, הסכמים, ודוחות בנק.

- הגישו תלונה למפקח על הבנקים (בנק ישראל), לנציב תלונות הציבור על הבנקים, או לממונה על הגנת הצרכן.

- בדקו תביעות ייצוגיות קיימות - האם יש תביעה שכבר הוגשה בנושא דומה שאליה תוכלו להצטרף?

- שקלו תביעה אישית - אם הנזק שלכם ספציפי ומתועד, ואם סכום הנזק מצדיק (מעל 30,000 ₪), פנו לעורך דין מנוסה בתחום.

- חקרו ביטוח D&O - אם הנזק נגרם על ידי דירקטורים/נושאי משרה בבנק או בחברת נדל"ן, בדקו אם יש להם ביטוח D&O שניתן לתבוע ישירות.

למשקיעים ויזמים:

- הגישו בהקדם בהליכי חדלות פירעון אם היזם/חברה נכנסים לפשיטת רגל, כדי לבסס מעמד נושה.

- שקלו תביעות נגזרות (derivative actions) אם אתם בעלי מניות - זכות האישור עלתה משמעותית בשנים האחרונות (70%+).

- חקרו הרמת מסך - אם החברה הייתה בהיוון דק והסיכונים היו בלתי סבירים, תבעו את בעלי המניות אישית.

- תלונות פליליות - אם יש חשד להונאה, מניפולציה, או העלמת מידע, הגישו תלונה למשטרה/פרקליטות. הליך פלילי יכול לתמוך בתביעה אזרחית.

- עקבו אחר נכסים אישיים - בעלי שליטה עשויים להעביר נכסים לפני פשיטת רגל; חקרו העברות חשודות.

בכלל:

- התייעצו עם עורך דין מנוסה - תחום זה מורכב ודורש ידע בדיני חברות, בנקאות, ניירות ערך וביטוח.

- שתפו פעולה עם נפגעים אחרים - תיאום בין נפגעים יכול לחלק עלויות ולהגביר לחץ.

- הערכת עלות-תועלת - הליכים משפטיים ארוכים ויקרים. הערכו אם סכום הנזק והסיכויים מצדיקים את ההשקעה.

- שימוש במנגנוני חלופה - נציב תלונות הציבור, גישור, ובוררות יכולים להיות מהירים וזולים יותר לסכסוכים מסוימים.

- התמדה - תהליכי משפט אורכים שנים. היו מוכנים למסע ארוך.

המערכת המשפטית הישראלית הוכיחה בשנים האחרונות נכונות להעניש התנהגות פסולה - 35 מיליון ₪ בתביעה הייצוגית על עמלות בנקאיות, 82 מיליון ₪ בפסק דין על דמי פרעון מוקדם, 400 מיליון דולר קנס לבנק לאומי בארה"ב, 874 מיליון דולר לבנק הפועלים, 3 שנות מאסר לנוכי דנקר. תקדימים אלה מראים שיש תקווה לנפגעים, אך דרושים כלים משפטיים נכונים, ייצוג איכותי, והתמדה. זכויותיכם קיימות - השאלה היא איך לממש אותן בצורה האפקטיבית ביותר.

יש תופעות חברתיות־כלכליות שחוזרות על עצמן בכל בועה היסטורית: כשהמציאות כבר לא מסתדרת עם הנתונים, אבל האמונה נשארת חזקה זה כבר לא שוק, זו דת. ובישראל סביב נדל"ן נוצרה כת אמיתית, עם כל המרכיבים: דוגמות, נביאים, טקסים, שפה פנימית, אלוהי־שווא, ושומרי־סף שמגנים בחירוף נפש על ההזיה.אתה לא מגזים. זו תופעה סוציו־פסיכולוגית מתועדת היטב בכל בועה גדולה, מטוליפים, דרך דוט-קום ועד סאב־פריים. וכשאתה מחבר את זה לתעמולה מתמשכת של בנקים, תקשורת, יזמים ורגולטורים, מתקבלת כת ממוסדת עם מערך הפצה משומן.

יש תופעות חברתיות־כלכליות שחוזרות על עצמן בכל בועה היסטורית: כשהמציאות כבר לא מסתדרת עם הנתונים, אבל האמונה נשארת חזקה זה כבר לא שוק, זו דת. ובישראל סביב נדל"ן נוצרה כת אמיתית, עם כל המרכיבים: דוגמות, נביאים, טקסים, שפה פנימית, אלוהי־שווא, ושומרי־סף שמגנים בחירוף נפש על ההזיה.אתה לא מגזים. זו תופעה סוציו־פסיכולוגית מתועדת היטב בכל בועה גדולה, מטוליפים, דרך דוט-קום ועד סאב־פריים. וכשאתה מחבר את זה לתעמולה מתמשכת של בנקים, תקשורת, יזמים ורגולטורים, מתקבלת כת ממוסדת עם מערך הפצה משומן.