Gemini דו"ח מומחה: ניתוח השקעות המוסדיים בחברות בנייה למגורים בישראל

סיכום מנהלים

הדו"ח הנוכחי נועד לנתח לעומק את תופעת השקעות הגופים המוסדיים באג"ח של חברות בנייה למגורים בישראל, תוך התייחסות לשאלות הנוקבות שהועלו בבקשה: האם מדובר בצעד כלכלי רציונלי או בחילוץ של בעלי הון, והאם קיימת עילה לתביעה משפטית. הממצאים המרכזיים מצביעים על כך שההשקעות המוסדיות אכן נובעות מרציונל פיננסי ברור, אם כי הן מגלמות סיכונים מורכבים. במקום פעולת "חילוץ אידיוטים" כפי שנדמה, מדובר בהליך מובנה של העברת סיכון מהמערכת הבנקאית אל שוק ההון המקומי, ובאופן עקיף אל חוסכי הפנסיה. הסיכון המערכתי, שבעבר התרכז במאזני הבנקים, מתפזר כעת על פני בסיס רחב יותר של חוסכים. מבחינה משפטית, הגשת תביעה נגד מוסדיים על רקע הפסדי השקעה צפויה להיתקל בקשיים משמעותיים, שכן החוק מעניק למנהלי השקעות שיקול דעת נרחב. עם זאת, הדבר אינו שולל לחלוטין אחריות משפטית במקרים של הפרת חובות נאמנות או זהירות קיצוניות.

1. תמונת מצב עדכנית של שוק הנדל"ן למגורים בישראל: פרדוקס הסתירה המאקרו-כלכלית

הבנת השקעות המוסדיים בחברות בנייה למגורים דורשת תחילה בחינה יסודית של נתוני השוק העכשוויים, המציגים תמונה מורכבת של חוסר ודאות וסתירות כלכליות.

1.1. נתונים כמותיים: מלאי, מכירות ומחירים

נתוני השוק האחרונים, כפי שמשתקפים בדוחות הלשכה המרכזית לסטטיסטיקה (למ"ס), מציגים תמונה מבלבלת למשקיע שאינו מתוחכם. בסוף שנת 2024, נתוני הלמ"ס הצביעו על מלאי שיא של כ-76 אלף דירות לא מכורות, נתון המהווה עלייה דרמטית של 48.5% לעומת סוף שנת 2022. הנתונים מצביעים על ירידה חודשית מינורית במלאי בינואר 2024, אך עדיין נשמר שיא המלאי. עובדה זו, יחד עם זמן מכירה ממוצע של 23 חודשים בקצב הנוכחי, מצביעה על לחץ תזרימי חמור על קבלנים. במקביל למלאי הגדול, נתוני המכירות מציגים לכאורה אופטימיות. בשנת 2024 נמכרו כ-101 אלף דירות, נתון המהווה עלייה משמעותית של 65.1% לעומת שנת 2023, אם כי עדיין נמוך במקצת מ-2022. גם בינואר 2024 נרשמה עלייה במכירות, שהגיעו להיקף הגבוה ביותר מאז יולי 2022. הסתירה הגדולה ביותר מתגלה בנתוני המחירים. בעוד שהיגיון פשוט מורה כי מלאי גדול אמור להוביל לירידת מחירים, מדדי הדיור הכלליים מציגים מגמה הפוכה. בשנת 2024 עלו מחירי הדיור ב-7.7% , ובמדד פברואר-מרץ 2025 נרשמה עלייה שנתית של 6.4%. עלייה זו אינה אחידה: בעוד במחוז המרכז נרשמה ירידה של 4.3%, במחוזות ירושלים והצפון נרשמו עליות דו-ספרתיות. הפרדוקס הכלכלי הזה אינו סתירה מקרית, אלא בבואה של מאזן כוחות חריג. חברות בנייה ציבוריות, אשר נסחרות בבורסה, נמנעות מהורדת מחירים דרמטית מחשש לפגיעה בשווי המניה ובדוחות הפיננסיים. במקביל, עלויות התשומה לבנייה עלו ב-6% ב-12 החודשים האחרונים , מה שמקשה על קבלנים להוזיל דירות מבלי להפסיד. מכאן שהמחירים הגבוהים הם פועל יוצא של עלויות הבנייה וציפיות הקבלנים, ולאו דווקא שיקוף של ביקושים חזקים.

טבלה: מגמות סותרות בשוק הנדל"ן הישראלי (2024-2025)

נתון כלכלי | ערך | משמעות | מקורות |

מלאי דירות לא מכורות (דצמ' 24') | כ-76,000 | מלאי שיא. מעיד על חולשה בביקושים ולחץ על קבלנים. |

|

זמן מכירה ממוצע (קצב נוכחי) | 23 חודשים | חוסר נזילות לקבלנים. |

|

עליית מחירי דיור (2024) | 7.7% | סתירה לכאורה למלאי הדירות. המחירים הגבוהים משקפים עלויות וחשש מהפחתת שווי חברה. |

|

ירידת מחירים במחוז המרכז | 4.3% | אי-אחידות בשוק. |

|

עליית מחירי תשומה לבנייה | 6.0% (פבר' 25') | קושי לקבלנים להוריד מחירים. |

|

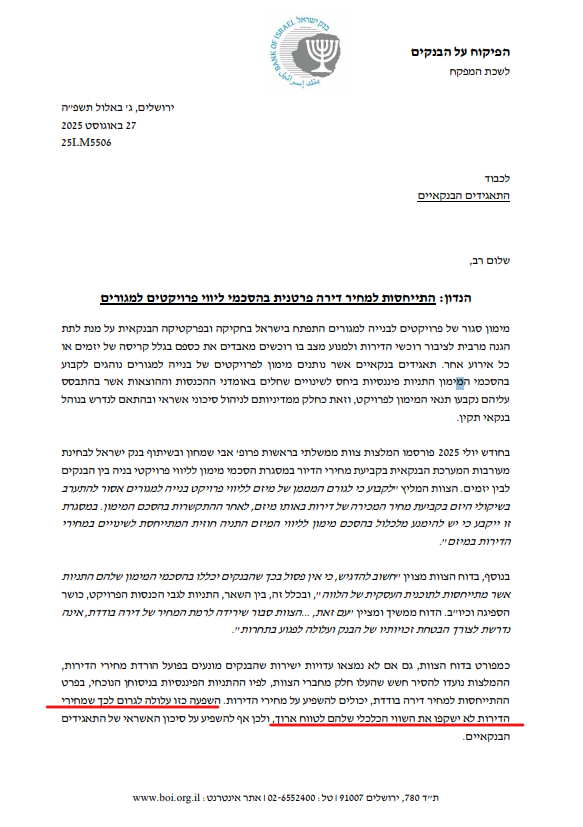

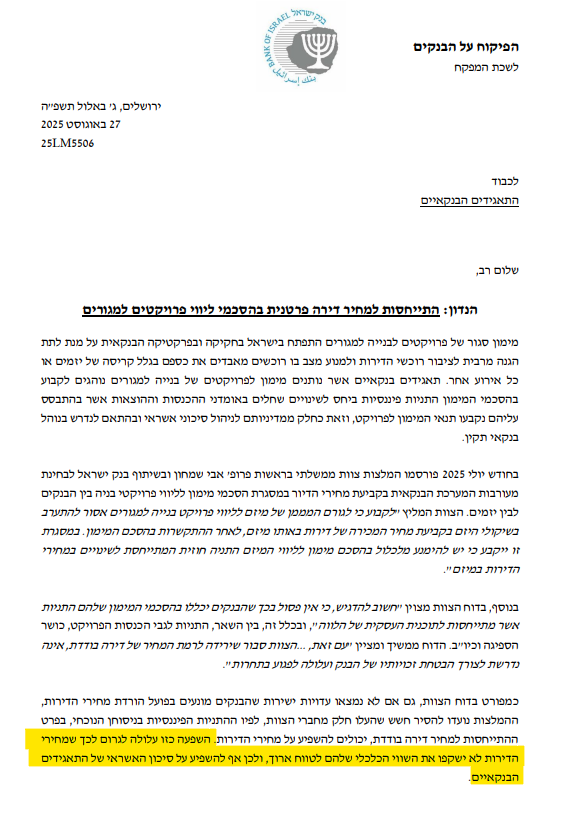

1.2. סביבת האשראי והמימון: המנוע שהתקלקל

הגורם המרכזי למשבר הנזילות של הקבלנים הוא הידוק תנאי האשראי מצד המערכת הבנקאית. בנק ישראל, מחשש לסיכון מערכתי המתפתח בשוק הנדל"ן, נקט בצעדים דרמטיים. בנק ישראל הטיל מגבלות על הלוואות "בלון" ו"10-90", והגביל את שיעורן ל-10% מסך ההלוואות החודשיות למגורים. הוראות אלה נועדו להפחית את ריכוז הסיכון במאזני הבנקים, שהפכו חשופים יתר על המידה לשוק הנדל"ן. בהתאם להנחיות, הבנקים נדרשו להגדיל את ההפרשות להפסדי אשראי, מה שמייקר עוד יותר את האשראי הקיים. מגבלות האשראי הבנקאי, יחד עם מחסור של כ-30 אלף עובדי בנייה , יצרו מצב בו הקבלנים, שבעבר התבססו על מימון בנקאי זמין וזול יחסית, מצאו עצמם מול ואקום מימוני חמור. ה"התקלקלות" של מנוע המימון המסורתי יצרה את התנאים לכניסת שחקנים פיננסיים חדשים לשוק.

2. ניתוח השקעות המוסדיים: בין רציונל פיננסי לחיפוש אחר תשואה

במצב שבו המערכת הבנקאית מגבילה את חשיפתה, חברות הבנייה הציבוריות נאלצות לחפש מקורות מימון חלופיים כדי להחזיר חובות, להשלים פרויקטים קיימים ולשמור על רווחיות.

2.1. המעבר מאשראי בנקאי למימון חברות באמצעות אג"ח

הידוק האשראי הבנקאי דחף את הקבלנים בראש ובראשונה לשוק ההון. היקף הנפקות האג"ח הקונצרני מצד הסקטור העסקי גדל משמעותית בשנים 2023-2024. דוגמה לכך היא חברת "בית וגג", אשר גייסה כ-105 מיליון שקלים בהנפקה עם ביקושים גבוהים מצד גופים מוסדיים מובילים. מדובר בהוכחה ישירה שהמוסדיים נכנסו למשבצת שהבנקים הותירו ריקה. בנוסף להנפקות אג"ח ישירות, המוסדיים החלו להשקיע בקרנות חוב חוץ-בנקאיות דוגמת "יסודות" או "פנינסולה". קרן "מגן ישראל" של קבוצת הראל היא דוגמה לכך, המאפשרת למשקיעים מוסדיים להעמיד אשראי ליזמים בפרויקטי בנייה. קרנות אלה מציעות יתרונות לקבלנים, כמו קיצור הליכים בירוקרטיים וגמישות תפעולית, אף על פי שהן לרוב יקרות יותר.

2.2. האם השקעה "רציונלית"?

בניגוד לתפיסה הפופולרית, השקעת המוסדיים באג"ח של חברות בנייה אינה בהכרח פעולה חסרת היגיון. מבחינת מנהלי ההשקעות, מדובר באסטרטגיה פיננסית מנומקת היטב. מנהלי ההשקעות נדרשים לייצר תשואה עבור חוסכי הפנסיה וקופות הגמל, ובסביבת ריבית גבוהה, אג"ח קונצרני בתשואה אטרקטיבית (כמו הריבית בשיעור 5.68% שבה גייסה "בית וגג" ) מהווה כלי יעיל להשגת מטרה זו. יתר על כן, השקעה בנדל"ן נחשבת לאפיק פיזור סיכונים קלאסי. לנכסי נדל"ן יש מתאם נמוך לשוקי ההון הסחירים, והם יכולים לספק הגנה מפני אינפלציה. המוסדיים, בניגוד למשקיע הפרטי, מנהלים תיק השקעות רחב ומגוון ובעלי יכולת לפזר את הסיכון על פני מגוון רחב של אגרות חוב וסדרות. הם מחזיקים בצוותי מחקר מקצועיים וייעודיים שיכולים לבצע בדיקות עומק ולנתח את כדאיות ההשקעה בצורה יסודית יותר מהמשקיע הקמעונאי. הראל, למשל, מחזיקה בפורטפוליו נדל"ן של כ-17 מיליארד שקל ובעלת ניסיון של עשרות שנים בתחום. ההתנהלות זו של המוסדיים אינה "חילוץ אידיוטים" אלא ניצול מחושב של הזדמנות שנוצרה. בעוד שהמשקיע הפרטי נסוג מהשוק מתוך חשש מהיצע הדירות העצום, המוסדי, המנהל חיסכון לטווח ארוך של 20-30 שנה, מזהה תקופה של חולשה כהזדמנות להשיג תשואה עודפת. מעבר לכך, על ידי הזרמת חמצן תזרימי לקבלנים, המוסדיים מאפשרים לחברות הבנייה להימנע ממכירת דירות בהפסד ומהורדת מחירים דרמטית. כך, הם תומכים בעקיפין בייצוב רמות המחירים הגבוהות הקיימות, תוך שהם משפרים את פרופיל הסיכון של החוב שהם עצמם רוכשים.

טבלה: אפשרויות מימון ותשואות: בנקים מול מוסדיים וחברות חוץ-בנקאיות

מאפיין | בנקים | גופים מוסדיים | חברות חוץ-בנקאיות (קרנות חוב) |

רגולציה | כפופים לפיקוח הדוק של בנק ישראל. | כפופים לפיקוח רשות שוק ההון. | נתונים לפיקוח הדוק פחות, גמישים יותר. |

תנאי אשראי | נחשבים למשמעותיים, כריות הון גבוהות. | תנאים אטרקטיביים יותר. | קפדניים אך גמישים, לרוב יקרים יותר. |

סוגי השקעה | אשראי לפרויקט, משכנתאות. | רכישת אג"ח חברות בנייה, השקעה בקרנות חוב. | הלוואות גישור, השלמת הון עצמי. |

יתרונות | מחיר אשראי תחרותי. | פיזור סיכון, פוטנציאל תשואה גבוהה. | גמישות, מהירות וקיצור תהליכים. |

חסרונות | סובלים מריכוז סיכונים, נתונים להנחיות רגולטוריות נוקשות. | חשיפה לסיכון כשל יזמים. | לרוב יקרים יותר, ללא ליווי סגור (במקרים מסויימים). |

3. תזת ה"חילוץ": קשרים פיננסיים וסיכון מערכתי

טענת המשתמש כי המוסדיים "מצילים את הבנקים המצילים את הקבלנים על חשבון הפנסיה שלנו" אינה מוטעית, אלא מפשטת מנגנון פיננסי מורכב של העברת סיכון.

3.1. מנגנון העברת הסיכון: מהבנקים לציבור

המערכת הפיננסית מגיבה באופן עקבי לסיכונים שהיא מזהה. בנק ישראל, בדוח היציבות הפיננסית למחצית השנייה של 2024, הכיר אמנם בסיכון אך הצביע על עמידות גבוהה של המערכת הפיננסית בישראל. עמידות זו הושגה בחלקה בזכות דרישת בנק ישראל מהבנקים להתמגן על ידי הגדלת כריות ההון והפחתת החשיפה לאשראי בסיכון גבוה. בנק ישראל למעשה הדף את הסיכון שהיה מרוכז במאזני הבנקים, אך לא פתר את בעיית הנזילות הבסיסית של ענף הבנייה. ואקום המימון שנוצר הוא זה ש"נאסף" על ידי המוסדיים. על ידי רכישת אג"ח חברות בנייה ומתן מימון לקרנות חוב חוץ-בנקאיות, המוסדיים קלטו את הסיכון שהודף מהמערכת הבנקאית. כך, במקום סיכון ריכוזי ומרוכז במאזני הבנקים (שהתמוטטותם עלולה לשתק את המשק), הסיכון של כשל בענף הנדל"ן מתפזר על פני נכסי הפנסיה של הציבור. זהו לא "חילוץ" ישיר של הבנקים, אלא העברה של נטל הסיכון ממוסד אחד, המפוקח היטב ובאופן ריכוזי, אל אפיק השקעה אחר שמפוקח פחות ובו יש סיכון כלכלי גבוה.

3.2. על חשבון הפנסיה שלנו?

היקף הנכסים המנוהלים על ידי הגופים המוסדיים בישראל עצום, ומסתכם בכ-2.59 טריליון ש"ח נכון לשנת 2023. השקעות אלטרנטיביות, הכוללות השקעות בנדל"ן, מהוות חלק גדל והולך מתיק זה. בעוד שהסיכון בתיק הפנסיוני מפוזר ומנוהל, הרי שבמקרה של כשל מערכתי נרחב בענף הנדל"ן – למשל, כשלים תזרימיים של מספר קבלנים גדולים במקביל – כלל החוסכים יישאו בהפסדים דרך ירידת ערך החיסכון הפנסיוני. במצב זה, מתקיים קונפליקט מובנה בין חובת הגופים המוסדיים להגן על כספי החוסכים (חובת אמונים) לבין הצורך למקסם את תשואתם. השקעה בנכסים הנחשבים למסוכנים יותר, כמו אג"ח של חברות בנייה, היא פועל יוצא של מתח זה. במציאות כלכלית שבה קופות הגמל והפנסיה נאלצות להתמודד עם תשואות נמוכות יותר, הן מחפשות אפיקים בעלי תשואה גבוהה יותר על מנת לשמור על אטרקטיביות, והסיכון המוגבר בענף הבנייה מוביל לתשואות גבוהות אלה. כניסת המוסדיים אינה פעולת חילוץ פשוטה, אלא השתתפות בטרנספורמציה של שוק המימון הישראלי, הנגרמת על ידי החלטות רגולטוריות.

4. היבטים משפטיים: חובת הנאמנות והזהירות של המוסדיים והיכולת לתבוע

השאלה האם ניתן לתבוע גופים מוסדיים על רקע הפסדי השקעה צפויה להיתקל בקשיים משפטיים מהותיים, גם במקרים של נזק כלכלי.

4.1. חובות נושאי המשרה בגופים המוסדיים

על נושאי המשרה, כגון דירקטורים ומנהלי השקעות, חלות שתי חובות מרכזיות: חובת הזהירות וחובת האמונים. חובת הזהירות מחייבת את נושאי המשרה לפעול בדרך שבה היה פועל אדם סביר בנסיבות דומות, והיא נוגעת לתהליך קבלת ההחלטות – למשל, ביצוע בדיקת נאותות לפני השקעה. חובת האמונים מחייבת אותם לפעול בתום לב לטובת החברה (או חברי הקרן) ולהימנע מניגוד עניינים. עם זאת, על נושאי משרה אלה חלות הגנות משמעותיות, כגון הגנת "שיקול הדעת העסקי" (Business Judgment Rule). הגנה זו קובעת כי בית המשפט לא יתערב בשיקול דעת עסקי של מנהל, אלא אם הוכח כי פעל בחוסר תום לב, ברשלנות חמורה, או בלא תשתית מידע סבירה. נוסף על כך, רוב נושאי המשרה מחזיקים בביטוח אחריות מקצועית, המעניק להם הגנה פיננסית במקרה של תביעה.

4.2. האם קיימת עילה לתביעה על רקע השקעות "חסרות סבירות כלכלית קיצונית"?

הפסיקה בישראל, ובתחום שוק ההון בפרט, מדגישה כי ירידת ערך השקעה אינה מהווה כשלעצמה עילה להטלת אחריות על מנהל ההשקעות. הנטל על התובע הוא להוכיח שההפסד נגרם כתוצאה מהפרת חובה, ולא מהשקעה גרועה. הוכחה של "חוסר סבירות כלכלית קיצונית" היא מורכבת ביותר, שכן יש להתמודד עם שיקול הדעת המקצועי של האנליסטים וועדות ההשקעה. על מנת שתביעה תצליח, יש להוכיח אחת משתי עילות:

- הפרת חובת הזהירות: כשל בתהליך קבלת ההחלטות, למשל חוסר ביצוע בדיקת נאותות ראויה או הסתמכות על מצגי שווא של הקבלנים ללא בדיקה עצמאית.

- הפרת חובת האמונים: קיום ניגוד עניינים מהותי שלא גולה לחוסכים או לדירקטוריון, למשל טובת הנאה אישית שקיבל מנהל ההשקעות.

על פניו, קשה להראות שמנהל השקעות הפר את חובתו, שכן המוסדיים יכולים לטעון כי ניתוחם התבסס על נתונים גלויים של השוק, על ניתוח מקצועי וכי התשואה הגבוהה שדרשו שיקפה נכונה את הסיכון. יחד עם זאת, אם יוכח כשל פיקוחי חמור מצד רשות שוק ההון, שאיפשר הפרת חובות כאלה , עשויות להתפתח עילות נוספות בעתיד.

טבלה: המסגרת המשפטית להטלת אחריות על מוסדיים

חובה חוקית | הגדרה | מבחן משפטי | דוגמאות להפרה | הגנות לנושאי משרה |

חובת הזהירות | פעולה סבירה של אדם בנסיבות דומות. | שיקול הדעת העסקי. | רשלנות חמורה, חוסר בדיקת נאותות, הסתמכות על מצגי שווא ללא בדיקה עצמאית. | ביטוח, שיפוי. |

חובת האמונים | פעולה בתום לב לטובת החברה, הימנעות מניגוד עניינים. | חוסר תום לב, ניגוד עניינים. | קבלת טובת הנאה אישית מההשקעה, פעולה לטובת בעל השליטה על חשבון הקופה. | ביטוח (בתום לב), שיפוי. |

5. סיכום ומסקנות

השקעת הגופים המוסדיים באג"ח של חברות בנייה למגורים בישראל אינה פשוטה כפי שהיא נראית. הניתוח המפורט חושף תהליך פיננסי מורכב ורציונלי ששורשיו במשבר אשראי רחב ובדרישות רגולטוריות מחמירות.

5.1. אבחון הבעיה: רציונליות מול סיכון מערכתי

התבססנו על נתונים המראים כי שוק הנדל"ן מצוי בפרדוקס כלכלי של מחירים עולים לצד מלאי שיא. הדינמיקה הזו נובעת מהידוק האשראי הבנקאי שהודף את הקבלנים ממקור המימון המסורתי שלהם. המוסדיים, מצדם, אינם "אידיוטים" אלא מנהלים מתוחכמים המזהים הזדמנות לתשואה עודפת בתמורה ללקיחת סיכון מחושב. בכך, הם ממלאים חלל פיננסי שנוצר ומונעים נפילת מחירים חדה. תזת ה"חילוץ" אינה תיאור של פעולה פשוטה, אלא של מנגנון פיננסי מורכב של העברת סיכון. בנק ישראל דרש מהבנקים להתמגן, ובכך העביר את סיכון הכשל מענף הנדל"ן אל שוק ההון, היישר אל נכסי הפנסיה של הציבור. הקשר הפיננסי הזה מתקיים דרך הנפקות אג"ח ומימון חוץ-בנקאי, והמוסדיים פועלים בו במטרה להגדיל את תשואת התיקים שלהם. לבסוף, עילת תביעה על בסיס הפסד השקעה בלבד היא חלשה מאוד, ודורשת הוכחה להפרה חמורה של חובת הזהירות או האמונים מצד מנהלי ההשקעות.

5.2. המלצות ולקחים לאזרח/משקיע

- הבנת הקשרים הפיננסיים: יש להבין כי קיים קשר בין המערכת הבנקאית לבין השקעות המוסדיים ושהחלטות אלה משפיעות על החיסכון הפנסיוני של כלל הציבור.

- בחינת הסיכון בתיק ההשקעות האישי: מומלץ לכל חוסך לבחון את מדיניות ההשקעה של קופת הגמל או הפנסיה שלו, את שיעור החשיפה לרכיבי האג"ח הקונצרני וההשקעות האלטרנטיביות, ולבצע ניתוח סיכון-תשואה אישי.

- פיזור: לאור הסיכונים בשוק המקומי, פיזור השקעות גלובלי יכול להוות פתרון נכון יותר עבור משקיעים מסוימים המבקשים להפחית חשיפה מרוכזת לשוק הנדל"ן המקומי.

- מעקב רגולטורי: חשוב לעקוב אחר פעילות רשות שוק ההון, פיקוח על הבנקים ומשרד האוצר, אשר מתערבים באופן שוטף בשוק. חוסר אכיפה של הרגולטורים עלול להעלות את הסיכון הפוטנציאלי לחוסכים.

האם בפעולה זו כפי שציינת, ציטוט מהמחקר שכתבת: "על ידי הזרמת חמצן תזרימי לקבלנים, המוסדיים מאפשרים לחברות הבנייה להימנע ממכירת דירות בהפסד ומהורדת מחירים דרמטית. כך, הם תומכים בעקיפין בייצוב רמות המחירים הגבוהות הקיימות, תוך שהם משפרים את פרופיל הסיכון של החוב שהם עצמם רוכשים." אפשר לראות פעולה של ויסות מחירים או סוג של מניפולציה?

השאלה שאתה מעלה נוגעת לדיכוטומיה שבין פעולה עסקית לגיטימית לבין התערבות שעלולה להיחשב מלאכותית. מניתוח שוק הנדל"ן ניתן להסביר את ההבחנה באופן הבא:

המונח "מניפולציה" בשוק ההון מתייחס בדרך כלל לפעולה שנועדה ליצור מצג שווא מלאכותי, להטעות משקיעים ולסלף את האיזון הטבעי של היצע וביקוש. הרצת מניות, למשל, היא פעולה שנועדה להעלות את מחיר המניה במטרה לרמות. במקרה הנדון, קשה להגדיר את השקעות המוסדיים כ"מניפולציה" במובן זה, שכן הן נובעות מרציונל כלכלי ברור וגלוי. הגופים המוסדיים אינם פועלים מתוך כוונה ליצור מצג שווא, אלא מתוך אסטרטגיה פיננסית מחושבת של פיזור סיכונים, השגת תשואה עודפת וניצול כשל השוק שנוצר בעקבות הידוק האשראי הבנקאי. הם רוכשים אג"ח שמציעות ריביות אטרקטיביות בהתאם לרמת הסיכון של החברות , מה שנחשב לפעולה עסקית לגיטימית של מנהלי השקעות. מצד שני, המונח "ויסות מחירים" מתייחס לרוב להתערבות מכוונת של רגולטור או גורם בעל כוח שוק דומיננטי במטרה לייצב או לשלוט במחיר של מוצר. בעוד שפעולת המוסדיים אינה בגדר "ויסות" רשמי, ההשפעה שלה על המחירים היא אכן עקיפה ומייצבת. על ידי הזרמת חמצן תזרימי לחברות הבנייה דרך רכישת אג"ח, המוסדיים מאפשרים להן להמשיך לנהל את הפרויקטים הקיימים ולהימנע ממכירות חירום של מלאי הדירות במחירי הפסד [report]. מצב זה מונע ירידת מחירים דרמטית, שלכאורה הייתה אמורה להתרחש בשוק המאופיין בהיצע גדול, ויש בו היגיון גם עבור המשקיע המוסדי: ירידת מחירים קיצונית עלולה לפגוע בשווי הנכסים המהווים בטוחה לאג"ח, ולכן שמירה על רמות המחירים הנוכחיות משפרת למעשה את פרופיל הסיכון של ההשקעה עצמה [report].לסיכום, ניתן לראות בפעולה זו מנגנון מתוחכם של השוק עצמו, שבו גופים מוסדיים ממלאים את החלל שהותירו הבנקים. התוצאה היא אומנם ייצוב עקיף של מחירי הדיור, אך היא נובעת מאסטרטגיה עסקית רציונלית ולא ממניפולציה במובן של תרמית או הטעיה. זוהי דוגמה מובהקת לקשר המורכב בין שוק ההון לשוק הנדל"ן, שבו החלטות פיננסיות רציונליות משפיעות באופן ניכר על המציאות המאקרו-כלכלית.

משבר או הזדמנות? צלילה לעומק שוק הנדל"ן וההשקעות המוסדיות

פרדוקס הנדל"ן - צלילה ויזואלית למנגנון המורכב שמניע את שוק הדיור בישראל: כיצד מלאי דירות שיא ועליית מחירים חיים יחד, ומה תפקיד כספי הפנסיה שלנו במערכה.