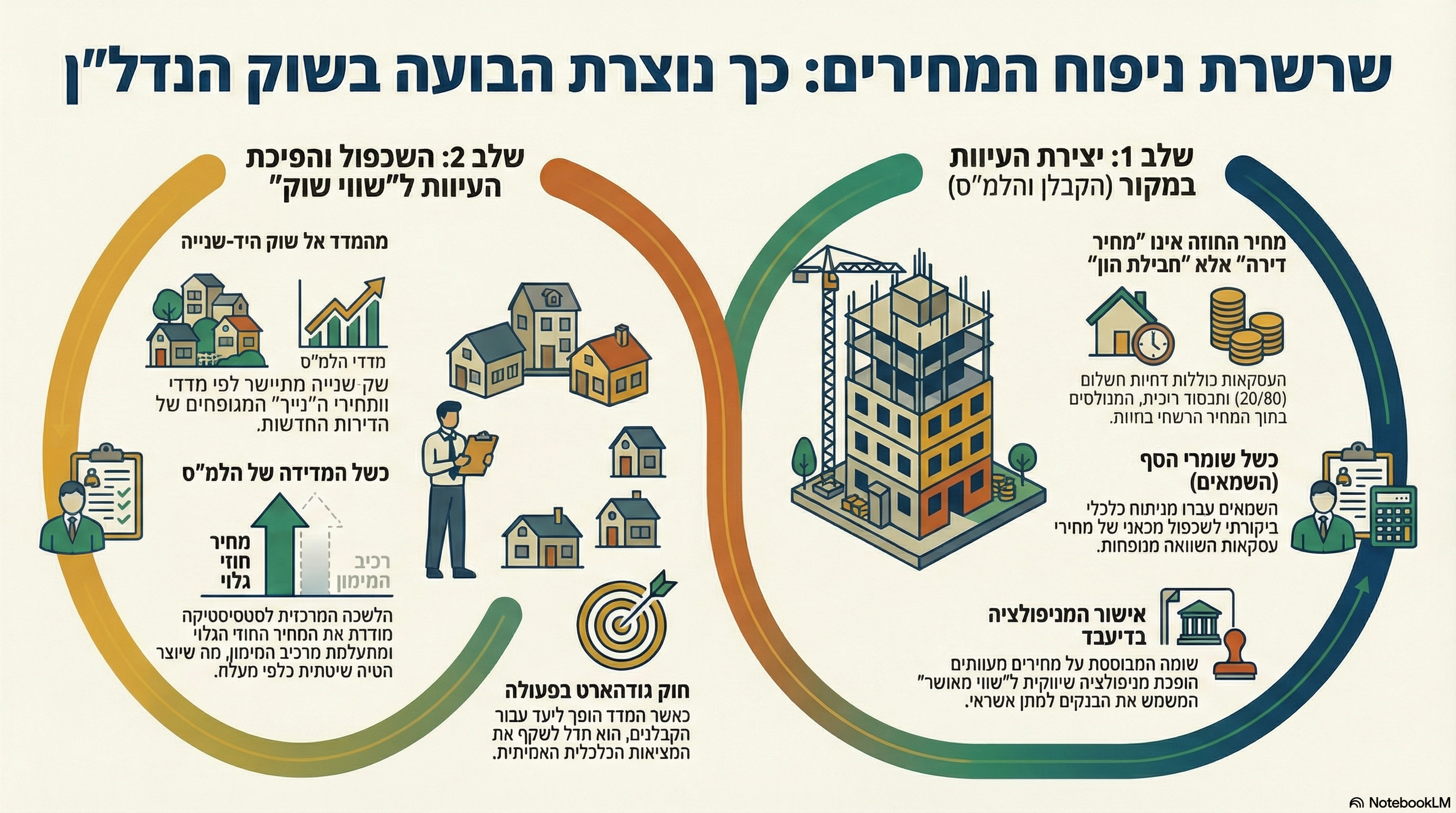

דוח הכלכלן הראשי לדצמבר 2025 מצביע על פער בין המחיר החוזי למחיר הכלכלי בשוק הדירות החדשות. כיצד הטבות מימון, עסקאות 20/80 וסבסוד ריבית משפיעים על שומות, מדדי מחירים, שוק היד השנייה ומניות חברות נדל"ן? ניתוח מקצועי מעמיק.

המחיר שלא רואים: דוח הכלכלן הראשי וחוסר היכולת למדוד את שוק הדירות החדשות

מבוא: לא רק ירידה במכירות — אלא כשל מדידה

דוח הכלכלן הראשי לסיכום דצמבר 2025 כולל אמירה עמוקה בהרבה מהכותרות על ירידה בהיקפי העסקאות.

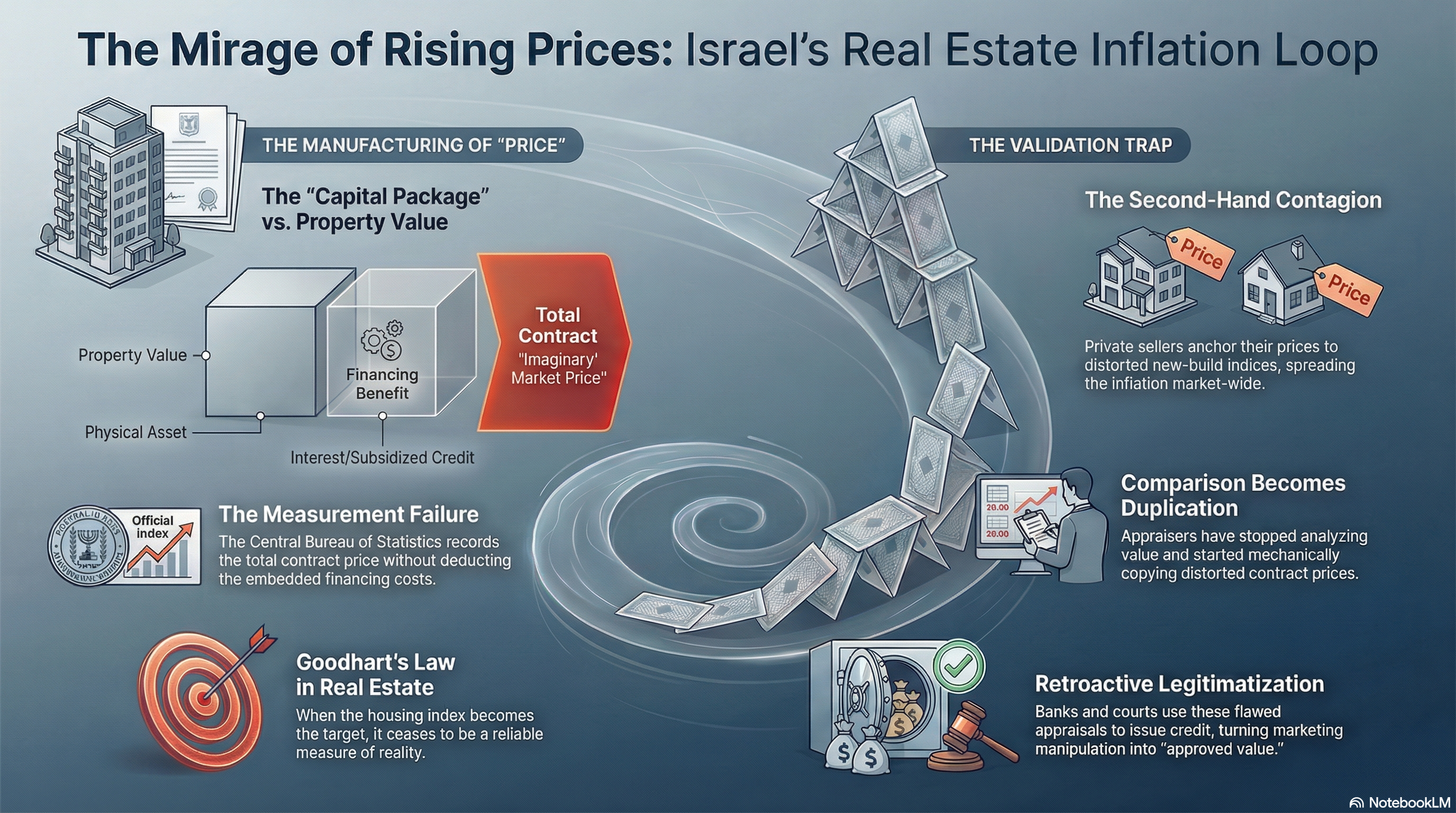

הוא מצביע על כך שחלק משמעותי מהעסקאות בשוק הדירות החדשות כולל רכיבי מימון והטבות כספיות שאינם משתקפים במלואם בנתונים — ולכן אינם נכללים בניתוח הרשמי.המשמעות אינה דרמטית תקשורתית — אך היא דרמטית מקצועית:המחיר המדווח אינו בהכרח המחיר הכלכלי.

מה אומר הדוח במפורש?

1️⃣ הטבות שאינן מסווגות כהטבות מימון

"החלו הקבלנים להציע הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון… בהיעדר דיווח על הטבות אלו אין ביכולתינו לכלול אותן בניתוח זה"

כלומר:

כאשר הטבה כספית אינה מסווגת כ"הטבת מימון", היא אינה מנוטרלת מהמחיר בניתוח הרשמי.

הדוגמאות המוזכרות בדוח:

- סבסוד ריבית משכנתא

- אופציה להנחה בגין קיצור פריסת תשלומים

- תנאי תשלום דחויים

2️⃣ עסקאות 20/80 ותת־סיווג

"כאשר תנאי התשלום הינם מסוג 20/80… הקבלנים נוטים שלא לציין זאת כהטבת מימון"

עסקת 20/80 ללא ריבית כוללת רכיב מימוני ברור.

כאשר אינה מסומנת כהטבה המחיר המדווח נראה כמחיר מזומן מלא.

3️⃣ בעיות באיכות הנתונים

הדוח אף מציין כי זוהו בעיות באופן מילוי שדות הטבות המימון במספר אזורים ולכן הניתוח הוגבל לחלק מהאזורים בלבד.

זו אינה הערה שולית.

זהו סימן לכך שבסיס הנתונים אינו אחיד באיכותו.

32% מהעסקאות כוללות הטבות מדווחות ומה עם היתר?

בדצמבר 2025 שיעור העסקאות עם הטבות מימון מדווחות עמד על 32%.זהו שיעור ההטבות שדווחו כהטבות מימון.

אין בדוח אומדן להיקף ההטבות שאינן מסווגות כך ולכן לא ניתן לכמת את מלוא הפער.אך די בכך כדי להבין:

המחיר החוזי לבדו אינו מדד מספק לשווי כלכלי.

מחיר חוזי מול מחיר מזומן־שווה

שוק בריא מודד מחיר במונחי מזומן־שווה.כאשר עסקה כוללת:

- דחיית תשלום משמעותית

- סבסוד ריבית

- אופציות הנחה

- פריסות ארוכות

המחיר הנקוב הוא רק חלק מהתמונה.

שווי כלכלי מחייב:

- היוון תשלומים

- תמחור רכיב מימון

- נטרול הטבות כספיות

ללא תיקון כזה נוצר פער מדידה.

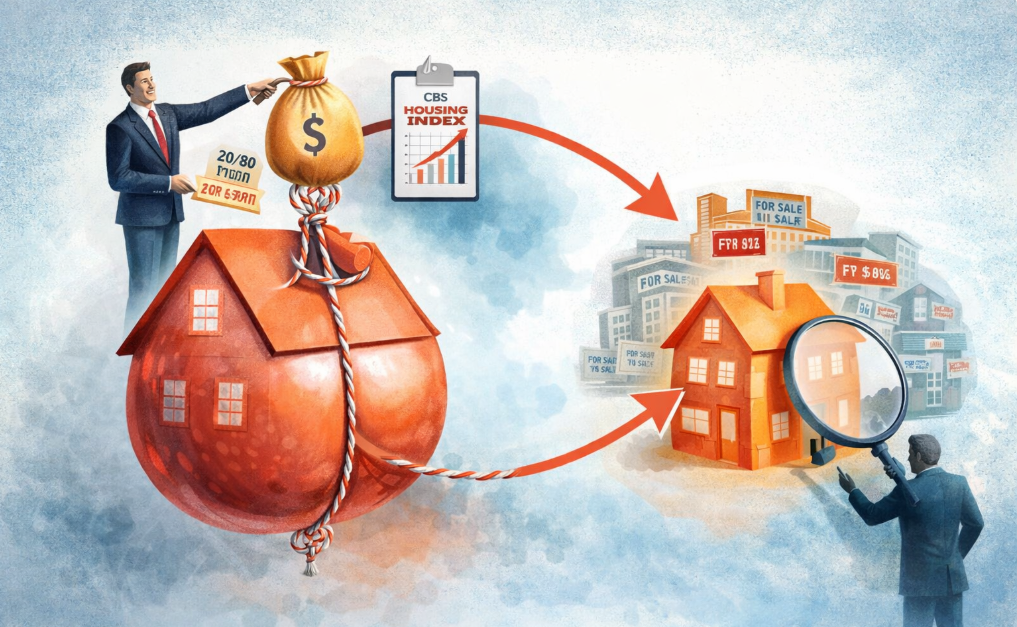

אפקט ההדבקה לשוק היד השנייה

שוק הדירות החדשות אינו מתקיים בוואקום.כאשר דירות חדשות נמכרות במחיר חוזי גבוה גם אם מגולמים בו רכיבי מימון —

המחיר הזה הופך לעוגן אזורי.

שרשרת ההשפעה:

מחיר חוזי גבוה בפרויקט חדש

⬇

כניסה למדדי מחירים ודיווחי עסקאות

⬇

עיגון תודעתי אצל מוכרי יד שנייה

⬇

שומות בנקאיות הנשענות על עסקאות האזור

⬇

הרחבת יכולת אשראי

⬇

תמיכה ברמות מחיר כלליותזהו מנגנון עקיף אך משמעותי.עם זאת, שוק היד השנייה אינו נהנה מאותם כלי מימון (20/80, סבסוד ריבית), ולכן בטווח ארוך הוא נוטה להגיב מהר יותר לירידה בביקוש או להתייקרות אשראי.ההדבקה קיימת אך אינה סימטרית.

ההשלכה לשומות מקרקעין

שומות מבוססות על עסקאות השוואה.כאשר עסקה כוללת רכיב מימון שאינו מנוטרל השוואה למחיר הנקוב בלבד אינה משקפת מחיר מזומן־שווה.שמאי שאינו בוחן תנאי תשלום:

- משכפל מחיר חוזי

- אינו מנטרל רכיב פיננסי

- ועלול להטות את הערכת השווי

כאן נבחנת ההבחנה בין:

גישת השוואה מקצועית

לבין

שכפול מספרים.

הקשר לחברות ציבוריות ולדוחות כספיים

הדוח מציין כי דצמבר מתאפיין ברמה גבוהה של עסקאות על רקע מאמצי שיווק טרם סגירת הדוחות הכספיים השנתיים, במיוחד בקרב חברות ציבוריות.כאשר נשמר מחיר חוזי גבוה לצד הטבות מימון נוצר פער בין:

- מחיר נקוב

- תזרים בפועל

- איכות כלכלית של המכירה

אין כאן קביעה חשבונאית, אך קיים מתח מובנה בין הצגת מחיר חוזי לבין ערך כלכלי אפקטיבי.

למה זה כמעט לא סוקר בתקשורת?

כי מדובר בכשל מדידה, לא בכותרת סנסציונית.קל לדווח על שינוי באחוזים.

קשה להסביר מדוע המחיר עצמו אינו בהכרח מדד מזומן־שווה.אבל עבור מי שעוסק במדיניות, אשראי ושמאות זהו לב העניין.

מה נדרש כעת?

מיידי

- חובת דיווח של מחיר מזומן־שווה לצד המחיר החוזי

- סימון ברור של תנאי תשלום בכל עסקה

מקצועי

- נטרול רכיבי מימון בעסקאות השוואה

- בדיקת פריסת תשלומים כחלק אינטגרלי משומה

- שימוש בגישות משלימות כאשר נתוני ההשוואה מוטים

רגולטורי

- סטנדרט אחיד לסיווג כל הטבה כספית

- שקיפות מלאה בבסיס נתוני העסקאות

סיכום

דוח הכלכלן הראשי במשרד האוצר לסיכום דצמבר 2025 מצביע על קושי מהותי בניתוח המחירים הריאליים בשוק הדירות החדשות, זאת בשל שימוש גובר ב"תרגילים מימוניים" והטבות שאינן מדווחות בשקיפות. להלן האמירות המדויקות מהמקורות והתייחסות למשמעויותיהן:

1. היעדר יכולת לקבוע מחיר מכירה אמיתי (דיווחים חסרים)

הכלכלן הראשי מציין במפורש כי קיימות הטבות כספיות משמעותיות שאינן נכנסות לסטטיסטיקה הרשמית, מה שיוצר עיוות בתפיסת המחיר בשוק:

- ציטוט מדויק: "החלו הקבלנים להציע הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון... בהיעדר דיווח על הטבות אלו אין ביכולתינו לכלול אותן בניתוח זה".

- סוגי ה"תרגילים": ההטבות כוללות "סבסוד של ריבית המשכנתא, אופציה להנחה משמעותית במחיר אם פריסת התשלומים תהיה פחות ארוכה וכו'".

- מניפולציה בדיווח: הדו"ח מציין כי גם בעסקאות מסוג "20/80" (תשלום של 20% בחתימה ו-80% במסירה), קבלנים רבים "נוטים שלא לציין זאת כהטבת מימון" בטפסי הדיווח לרשות המסים אם התשלום במסירה צמוד למדד אך ללא ריבית.

2. המניפולציה על השוק ועל המחירים

המבצעים הללו מאפשרים לקבלנים להשאיר את המחיר החוזי (הנקוב) גבוה, בעוד המחיר הכלכלי בפועל (בניכוי הטבות המימון וסבסוד הריבית) נמוך יותר.

- הסוואת ירידות מחירים: הטבות המימון המדווחות הגיעו לשיעור של 32% מהעסקאות בשוק החופשי בדצמבר 2025. המשמעות היא שכשליש מהשוק פועל תחת תנאי מימון ש"מנפחים" את המחיר החוזי ביחס למחיר הריאלי.

- השפעה על ניתוח המגמות: הכלכלן מציין כי הזינוק במכירות בשנת 2024 נרשם "על רקע מבצעי המימון של הקבלנים", ואילו הצניחה ב-2025 מוסברת בחלקה במגבלות שהטיל בנק ישראל על הטבות אלו.

3. מניפולציה על מניות חברות הנדל"ן ועל הדיווחים הכספיים

הדו"ח רומז על קשר הדוק בין תזמון המכירות והמבצעים לבין הרצון להציג מצג חיובי בדוחות הכספיים של חברות ציבוריות:

- ציטוט מדויק: "חודשי דצמבר מתאפיינים בד"כ ברמה גבוהה יחסית של עסקאות, על רקע מאמצי שיווק של קבלנים טרם סגירת הדוחות הכספיים השנתיים (בפרט בקרב חברות ציבוריות)".

- הקשר למניות: הצורך להראות היקפי מכירות גבוהים למשקיעים בבורסה ("מניות חברות הנדל"ן") דוחף את הקבלנים להעניק הטבות מימון אגרסיביות בסוף שנה, גם אם אלו פוגעות בתזרים המזומנים העתידי או מסוות את מחיר המכירה האמיתי.

4. ההשפעה על הרוכשים

הרוכשים נחשפים לסיכונים ולעיוותים בתהליך קבלת ההחלטות:

- אשליית מחיר: הרוכשים עשויים להאמין שמחירי הדירות יציבים או עולים, בעוד שבפועל הם מקבלים "מתנות" מימוניות שאינן משתקפות במחיר הדירה שדווח במערכת "מידלן" או רשות המסים.

- חשיפה למדדים: חלק מהרוכשים המודעים לעיוות בוחרים להקדים תשלומים כדי להימנע מריביות או הצמדה למדד תשומות הבנייה בעסקאות שאינן כוללות הטבות מימון.

- סיכוני מסירה: הדו"ח מציין כי היקף המכירות "על הנייר" (מסירה מעל שנתיים) עמד על 63%. רוכשים אלו נכנסים לעסקאות ארוכות טווח שבהן מחיר המכירה האמיתי והתנאים המימוניים עשויים להשתנות לאור מגבלות רגולטוריות עתידיות (כמו מגבלות בנק ישראל מאפריל 2025).

שוק שבו המחיר המדווח הפך לכלי שיווקי וחשבונאי, בעוד המחיר הכלכלי האמיתי מוסתר תחת שכבות של הטבות מימון, סבסוד ריביות והנחות מותנות, דבר המקשה על הכלכלן הראשי עצמו לספק תמונה מדויקת של מצב הענף.

דוח הכלכלן הראשי אינו חושף שערורייה.

הוא חושף פער מדידה. אך כאשר שוק שלם נשען על מדידה חלקית פער מדידה הופך לפער מערכתי.המחיר הנקוב אינו בהכרח המחיר הכלכלי.

ואם איננו מנטרלים את רכיב המימון אנו מסתכנים בשכפול עיוות.השאלה אינה אם קיימות הטבות.

השאלה היא האם אנו מודדים את השוק כפי שהוא או כפי שהוא מדווח.

קיומו של בסיס נתונים שגוי או מוטה ברשות המסים משפיע באופן ישיר ומהותי על נכונותן של שומות מקרקעין. מאחר ששומות מתבססות על "עסקאות השוואה" מהמאגר הממשלתי, עיוות בדיווחי הקבלנים יוצר "שרשרת של טעויות" המקשה על קביעת ערך השוק האמיתי.להלן ההשפעות המרכזיות כפי שעולה מהניתוח בדוח הכלכלן הראשי:

1. הצגת מחיר חוזי הגבוה מהמחיר הכלכלי האמיתי

הקבלנים עושים שימוש נרחב ב"תרגילים מימוניים" המאפשרים להם לרשום בחוזה מחיר גבוה, בעוד שבפועל הם מעניקים הטבות שמשמעותן הנחה כספית ניכרת.

- הטבות שאינן מדווחות: הכלכלן הראשי מציין כי קבלנים מציעים "הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון".

- חוסר יכולת לניתוח שומתי: בהיעדר דיווח על הטבות אלו (כמו סבסוד ריבית משכנתא או הנחות על קיצור פריסת תשלומים), "אין ביכולתנו לכלול אותן בניתוח זה". המשמעות עבור שמאי היא שלא ניתן לבצע "נטרול" של מרכיב המימון כדי להגיע למחיר השוק הריאלי.

2. עיוות בנתוני המימון (עסקאות 20/80)

גם בעסקאות שבהן עיקר התשלום נדחה למסירה, הדיווח לרשות המסים לעיתים קרובות אינו משקף את ההטבה הכלכלית הגלומה בדחיית התשלום.

- הקבלנים "נוטים שלא לציין זאת כהטבת מימון" בטופס הדיווח אם התשלום במסירה צמוד למדד אך ללא ריבית.

- שמאי המסתמך על עסקה כזו מבלי לדעת ש-80% מהתשלום נדחו ללא ריבית למשך שנים, יקבע שווי שגוי לנכס, שכן הוא מתייחס למחיר כאילו שולם במזומן במועד החתימה.

3. יצירת "אשליית מחיר" בשוק

המניפולציה בדיווחים נועדה לשרת צרכים שיווקיים וחשבונאיים של הקבלנים, אך היא פוגעת באמינות המדדים הרשמיים.

- דיווחים למשקיעים: הדיווחים מושפעים מ**"מאמצי שיווק של קבלנים טרם סגירת הדוחות הכספיים השנתיים (בפרט בקרב חברות ציבוריות)"**.

- כאשר בסיס הנתונים מוטה כלפי מעלה בגלל מבצעי המימון (שמנפחים את המחיר החוזי), השומות המתבססות עליהן יהיו מוטות כלפי מעלה ולא ישקפו את רמת המחירים הריאלית בשוק.

4. הקושי באיתור מגמות ירידה

הזינוק במכירות בשנת 2024 התרחש "על רקע מבצעי המימון של הקבלנים". כאשר המבצעים הללו מוסתרים בדיווחי רשות המסים, השמאי או האנליסט עלולים לפרש את היציבות במחירים כעדות לחוזק השוק, בעוד שבפועל מדובר בירידת מחיר סמויה המגולמת בתנאי התשלום.

היעדר השקיפות בדיווחי הקבלנים לרשות המסים הופך את בסיס הנתונים לחסר ומוטה. כתוצאה מכך, שומות המתבססות על נתונים אלו עלולות להעריך נכסים בערכים נומינליים מנופחים, מבלי לקחת בחשבון את ההנחות הריאליות הניתנות "מתחת לרדאר" של רשות המסים.

מה שמסתתר מאחורי החוזה: 5 תובנות מפתיעות על שוק הנדל"ן של דצמבר 2025

1. מבוא: הדילמה של רוכש הדירה הישראלי

האם מחירי הדירות באמת יורדים? זו השאלה שמעסיקה כל ישראלי ששוקל רכישת נכס, אך התשובה שמספקות הכותרות היא לרוב שטחית בלבד. הדו"ח האחרון של הכלכלן הראשי לחודש דצמבר 2025 חושף תמונה מורכבת בהרבה מזו שנראית על פני השטח. כדי להבין לאן השוק באמת הולך, עלינו לצלול לתוך "הקרביים" של הנתונים ולפרק את המניפולציות המימוניות שמסוות את המציאות הכלכלית בשטח.

2. אשליית המחיר החוזי: אקרובטיקה של דוחות כספיים

הפער בין "המחיר החוזי" ל"מחיר הכלכלי האמיתי" הפך לתהום עמוקה. קבלנים מציעים כיום הטבות כספיות משמעותיות שאינן מדווחות לרשות המסים כהטבות מימון, מה שמאפשר להם לשמור על מחיר חוזי גבוה "על הנייר".הטבות אלו כוללות סבסוד ישיר של ריבית המשכנתא או הנחות משמעותיות בתמורה להקדמת תשלומים. זוהי "הנדסה חשבונאית" המשרתת את הדוחות הכספיים של חברות הנדל"ן הציבוריות, המעוניינות להציג למשקיעים בבורסה מצג של יציבות מחירים.הכלכלן הראשי מתייחס לכך בדו"ח באופן חסר תקדים:"החלו הקבלנים להציע הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון... בהיעדר דיווח על הטבות אלו אין ביכולתינו לכלול אותן בניתוח זה."

3. עידן ה-20/80: "חמרמורת" אחרי שנת השיא

שכיחות הטבות המימון הגיעה לנקודת מפנה: 32% מהעסקאות בשוק החופשי כוללות הטבות מדווחות, ובאזור תל אביב הנתון מזנק ל-37.3%.הצניחה של 34% במכירות הקבלנים בשנת 2025 היא למעשה "חמרמורת" (Hangover) של שוק שמיצה את הביקושים שלו מראש. שנת 2024 אופיינה ב"הקדמת רכישות" מאסיבית של רוכשים שביקשו לברוח מהעלאת המע"מ של ינואר 2025.הסיכון האמיתי מסתתר במועד המסירה. רוכשי ה-20/80 יפגשו בקרוב "צוואר בקבוק" פיננסי: הצורך לגייס 80% מערך הנכס בשוק של ריביות גבוהות ומגבלות רגולטוריות של בנק ישראל, בעוד הקבלנים נשענים כיום על תזרים ממסירות של עסקאות שנחתמו לפני שנים.

4. קונים חלומות, לא קירות: 63% מהדירות נמכרות "על הנייר"

הציבור הישראלי ממשיך לרכוש דירות שקיימות רק בתוכניות. בדצמבר 2025, שיעור הדירות שנמכרו "על הנייר" (מסירה מעל 24 חודשים) עמד על 63%, קרוב לרמת השיא ההיסטורית מנובמבר 2022 (68%).הקבלנים מושכים את הרוכשים לשלבים מוקדמים מאוד דרך תנאי תשלום נוחים, אך מדובר במלכודת דבש. מי שלא נהנה מהטבת מימון ורוכש "על הנייר", מוצא את עצמו חשוף למדד תשומות הבנייה לאורך שנים ארוכות, מה שעלול לייקר את הדירה במאות אלפי שקלים.

5. הר הדירות הלא מכורות: מלאי בשיא של כל הזמנים

למרות מבצעי השיווק האגרסיביים, מלאי הדירות הלא מכורות ממשיך להצטבר ומהווה מחסום פסיכולוגי וכלכלי בפני עליות מחירים עתידיות.

- בסוף 2025 נותרו למכירה 86,090 דירות חדשות – נתון שיא שטרם נראה כמותו.

- המלאי מייצג 29.2 חודשי היצע, נתון שמסביר את הלחץ הכבד של הקבלנים להציע הטבות.

- אזור באר שבע חווה צניחה של 70% במכירות הקבלנים לעומת דצמבר 2024 – נפילה כואבת במיוחד בהתחשב בכך שדצמבר 2024 היה חודש של שיא היסטורי באזור (1,106 עסקאות).

6. שקיעת השמאות: איך נתונים מוטים בונים מגדלים באוויר

העיוות בדיווחי הקבלנים יצר כשל שוק מערכתי בשומות המקרקעין. שמאים מסתמכים על "עסקאות השוואה" ממאגר רשות המסים, אך המאגר כולל מחירים נומינליים מנופחים שאינם מנטרלים את הטבות המימון הסמויות.זוהי ירידת מחיר סמויה שהמערכת מתקשה לזהות. כאשר השמאי מסתמך על ערך פיקטיבי, הבנקים מעניקים משכנתאות על בסיס שומות מוטות כלפי מעלה. מדובר בשרשרת טעויות מסוכנת המייצרת אשליה של חוזק שוק במקום שבו קיימת נסיגה ריאלית.

7. סיכום: לאן הולכים מכאן?

שוק הנדל"ן של סוף 2025 נמצא בקרב בלימה בין המציאות הכלכלית לבין הרצון של הקבלנים לשמור על ערך המניות. המחיר הפך לכלי שיווקי וחשבונאי, המלאי בשיא של כל הזמנים, והרוכשים נשענים על מימון יצירתי ומסוכן.אם שליש מהשוק תלוי בהטבות מימון שהרגולטור מנסה להגביל, מה יקרה למחירי הדירות ברגע שהקבלנים לא יוכלו יותר לסבסד את החלום? המציאות הכלכלית, בסופו של דבר, תמיד חזקה יותר מהנדסה חשבונאית.

English Summary Box

Israel’s Chief Economist (Dec 2025 housing report) highlights a structural measurement gap: contract prices in new housing often include financing components that are not fully captured in official analysis. This creates a divergence between nominal contract prices and true cash-equivalent values. The distortion may influence second-hand market pricing through statistical anchoring, appraisal practices, and credit availability. Accurate valuation requires explicit adjustment for financing terms rather than replication of nominal transaction prices.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.