שכפול והעתקת מחירים אינם גישת ההשוואה האמיתית בשמאות. נדל"ן הוא נכס כלכלי שיש למדוד לפי תשואה וערך פונדמנטלי, לא לפי מחירים מצוטטים. שווי בר קיימא הוא הערך האמיתי של נכס – זה שמחזיק לאורך זמן ומבוסס על תשואה, ריבית וסיכון ריאלי, לא על מחירי רגע. ניתוח מקצועי של ההבדל בין מחיר לשווי.

שכפול מחירים ≠ גישת השוואה

הניוון של פרקטיקה שהפכה לשגרה

לספר בכמה נמכרה הדירה ליד איננו מעשה של שמאות – זו פעולה טכנית, שטחית, חסרת עומק.

זו איננה “גישת ההשוואה”, אלא עיוות שלה.

גישת ההשוואה נולדה ככלי כלכלי שמטרתו לבחון עסקאות השוואה ולגזור מהן שווי ריאלי, לא מחיר מצוטט. עם השנים, הפכה הפרקטיקה לכלי של שכפול והעתקה – מנגנון אוטומטי שמעתיק מחירים מבלי להבין את המשמעות הכלכלית שמאחוריהם וחמור מכך - מבלי לבדוק אותם אפילו לא בדיקה בסיסית ביותר.

זו איננה הערכה – זו שיכפול טעות, וגרוע מכך: הנצחת אנומליה.

נדל"ן הוא לא מחיר – הוא מכונת מזומנים

נדל"ן איננו מוצר מדף. הוא מכונה לייצור מזומנים, ולכן שוויו נמדד ביכולת שלו להניב תשואה חיובית לאורך זמן.

שמאי מקצועי אינו בודק “כמה שילמו”, אלא האם המחיר כלכלי.

הוא שואל:

- האם המחיר עומד ביחס סביר להכנסה מהנכס?

- האם הוא משקף ריבית מימון ותשואה תקינה?

- האם הוא מגלם רמת סיכון ריאלית?

עסקה שנעשית במחיר כפול מערך כלכלי – איננה “נתון השוואה”, אלא אזהרה.

כשמעתיקים – לא מעריכים

כאשר שמאי מסתפק בהעתקת מחירים, הוא למעשה מוותר על גישת ההשוואה עצמה.

הוא מוותר על הבדיקה, על הניתוח, על היכולת לזהות חוסר איזון בין מחיר לשווי.

במקום להעריך ערך – הוא מחקה רעש.

וכך השוק כולו הופך לזירה של הדבקה, שבה “ערך” כבר אינו נבחן, אלא מצוטט.

שמאי אמיתי בודק את ההיגיון הכלכלי.

הוא שואל: האם המחיר הזה יכול לעמוד במבחן הזמן?

כי שווי שאיננו כלכלי – לא יחזיק מעמד, גם אם כולם חוזרים עליו.

הוא איננו בר קיימא.

חזרה לבסיס – הערכה ולא שכפול

גישת ההשוואה המקורית נשענת על תהליך לוגי:

- איסוף עסקאות דומות

- ניתוח נתוני מימון, מיסוי, ותנאי שוק

- התאמות כלכליות

- גזירת ערך פונדמנטלי

זוהי גישת ההשוואה האמיתית – לא “כמה נמכרה הדירה ליד”, אלא “כמה ראוי שתימכר בהתחשב בתשואה, בסיכון ובתנאי השוק” או כמו שכולנו למדנו בתורת השמאות:

"מחיר הוא נתון שוק שהתקבל בעבר או מתקבל בהווה. שווי הוא מסקנה כלכלית על מחיר שראוי שיתקבל".

מסקנה

העתקה היא קיצור דרך; שמאות היא אחריות.

מי שמשכפל מחירים במקום לנתח ערכים – לא מבצע גישת השוואה, אלא מוותר עליה.

Summary Box (English)

Title: Price Replication Is Not the Comparison Approach

Summary:

Repeating nearby sale prices is not valuation-it’s imitation. True comparative valuation analyzes whether prices are economically sustainable. Real estate is a cash-flow machine, not a number on a screen. A professional appraiser must assess yield, DSCR, and risk-not copy market noise.

בעברית הביטוי "בר קיימא" משמש לתיאור דבר שיכול להתקיים ולהחזיק מעמד לאורך זמן, ובאנגלית המונח המקביל "sustainable" אכן נובע מאותו רעיון בדיוק.

🔹 מקור המילה באנגלית

המילה sustainable נובעת מהלטינית:

- sustinere = להחזיק, לתמוך, לשאת (שילוב של sub – מתחת, ו-tenere – להחזיק).

ומשם המשמעות התפתחה ליכולת לתמוך או להחזיק משהו לאורך זמן מבלי שיקרוס.

🔹 הקבלה לשפה העברית

בעברית, הביטוי "בר קיימא" נבנה מצירוף מילים מקראי–תלמודי:

- "בר" = בעל/ראוי ל–

- "קיימא" = קיום, עמידות, היכולת להחזיק מעמד.

לכן, הביטוי מתאר דבר שיש בו יכולת קיום מתמשכת.

🔹 שימושים מקבילים

| תחום | בעברית | באנגלית |

|---|---|---|

| כלכלה | שוק בר קיימא | sustainable market |

| אנרגיה | אנרגיה בת-קיימא | sustainable energy |

| סביבה | פיתוח בר קיימא | sustainable development |

| שמאות | תשואה ברת-קיימא / שווי בר קיימא | sustainable yield / sustainable value |

גם בשפה וגם במשמעות הכלכלית, "בר קיימא" = משהו שמחזיק לאורך זמן, שאיננו רגעי או מקרי

שווי בר קיימא = Sustainable Value

באנגלית, המונח sustainable נובע מהמילה הלטינית sustinere – “להחזיק לאורך זמן”.

בעברית, הביטוי בר קיימא מתאר בדיוק אותו רעיון: משהו שניתן להחזקה, שיש בו עמידות ויכולת להתקיים לאורך זמן.בעולם הנדל״ן, ההבדל בין מחיר רגעי לבין שווי בר קיימא הוא לב ההבחנה בין ספקולציה לכלכלה.

מחיר עשוי להיות תוצר של אופוריה, ריבית נמוכה או מניפולציה תקשורתית – אך שווי בר קיימא הוא ערך שנבחן במבחן הזמן:

האם הנכס מסוגל להניב תשואה ריאלית, לעמוד בעלויות המימון, ולהמשיך לשרת ביקוש אמיתי גם כשנסיבות השוק משתנות?שמאי מקצועי בוחן sustainable value – לא את המחיר של היום, אלא את הערך שיישאר גם מחר.

זה ההבדל בין מדידת שוק לבין הבנתו.

שווי בר קיימא = Sustainable Value

באנגלית, המונח sustainable נובע מהמילה הלטינית sustinere – “להחזיק לאורך זמן”.

בעברית, הביטוי בר קיימא מבטא את אותו עיקרון בדיוק: דבר שיש בו עמידות, יסוד כלכלי, ויכולת להתקיים גם כשהתנאים משתנים.בעולם הנדל״ן, ההבחנה בין מחיר רגעי לבין שווי בר קיימא היא ההבדל שבין תגובה רגעית למציאות כלכלית לבין הבנה מעמיקה של ערך.

מחיר עשוי לנבוע מהתלהבות רגעית, ריבית זמנית או אווירה תקשורתית – אך שווי בר קיימא נבחן על פי שאלת היסוד:

האם הנכס מסוגל להניב תשואה ריאלית, לעמוד בעלויות המימון ולהמשיך להיות כלכלי לאורך זמן?שמאי מקצועי בוחן sustainable value – לא את מה שהשוק אומר היום, אלא את מה שהכלכלה תאשר מחר.

זה ההבדל בין חיקוי השוק לבין הבנתו.

Summary Box (English)

Title: Sustainable Value - The Real Measure of Property Worth

Summary:

In valuation, sustainable value means an asset’s ability to maintain its economic logic over time.

A price may rise from hype or cheap credit, but only sustainable value endures when conditions change.

Professional appraisers measure not the price of today, but the value that can survive tomorrow - the essence of real, lasting worth.

✔ עובדות מוצקות

- בכתבה של Bizportal דווח כי בשוק הדירות החדשות קבלנים משתמשים בהנחות משמעותיות ורכיבים שאינם משוקפים בנתוני המדידה הרשמיים:

“הקבלנים כבר מחלקים ריהוט, שכר דירה, מימון למשכנתא ואפילו רכב חדש… חמישה חודשים ברציפות המדד יורד … אבל המדד הרשמי לא משקלל את המבצעים וההנחות.” (ביזפורטל)

- בכתבה נוספת צוין ששיעור הדירות החדשות עם “מבצעי מימון” הגיע ל-55 % בפברואר 2025 - כלומר: יותר ממחצית עסקאות הפרויקט החדש כללו הטבות מימון. (ביזפורטל)

- עוד דווח כי "מחירי הדירות בשטח ירדו מעל 5% אך במדדים הרשמיים הירידה מופיעה מתונה יותר" וזאת בשל החבאת הנחות והטבות. (ביזפורטל)

❗ למה זה מעוות את שימוש בגישת “שכפול והעתקת מחירים” הנחזית ל"גישת ההשוואה":

- כשקבלנים מעניקים הנחות/הטבות שאינן משתקפות במחיר הקלף הרשמי – אז העסקאות שמופיעות במערכת כגון כרמן הן מחורשות: הן מציגות מחיר מדווח גבוה ממה שהרוכש בפועל משלם תוך קיזוז ההנחה.

- לכן, שמאי שמסתמך על “כמה נמכרה דירה ליד” מתוך נתוני כרמן ומתעלם מהפרמטרים האמיתיים של העסקה (הטבות, מימון, שיריוד זמן, דחיית תשלום) – עושה ניוון מקצועי: הוא משתמש בנתון לא מאומת כדי לגזור שווי.

- למעשה, החישוב הופך ל”העתקת מחירים” של מספרים מנופחים או מטושטשים – בלי להסתכל על התשואה, התנאים, מימון, ודחיית תשלום. זה מנוגד למה שצריך להיות בגישת ההשוואה המקצועית.

🔍 המשמעות הכלכלית

- אם שמאי משמעותי מתבסס על מחיר דירות סמוכות מבלי לעשות התאמות לתנאי העסקה - מדובר בסיכון ממשי לכך שהשווי שהוא קובע יהיה גבוה מהערך הכלכלי האמיתי.

- בשוק שבו רוצים להעריך נכס על-פי תשואה וסיכון - התעלמות מההנחות/הטבות מובילה לכך שהשווי הנקוב לא עמד במבחן התשואה.

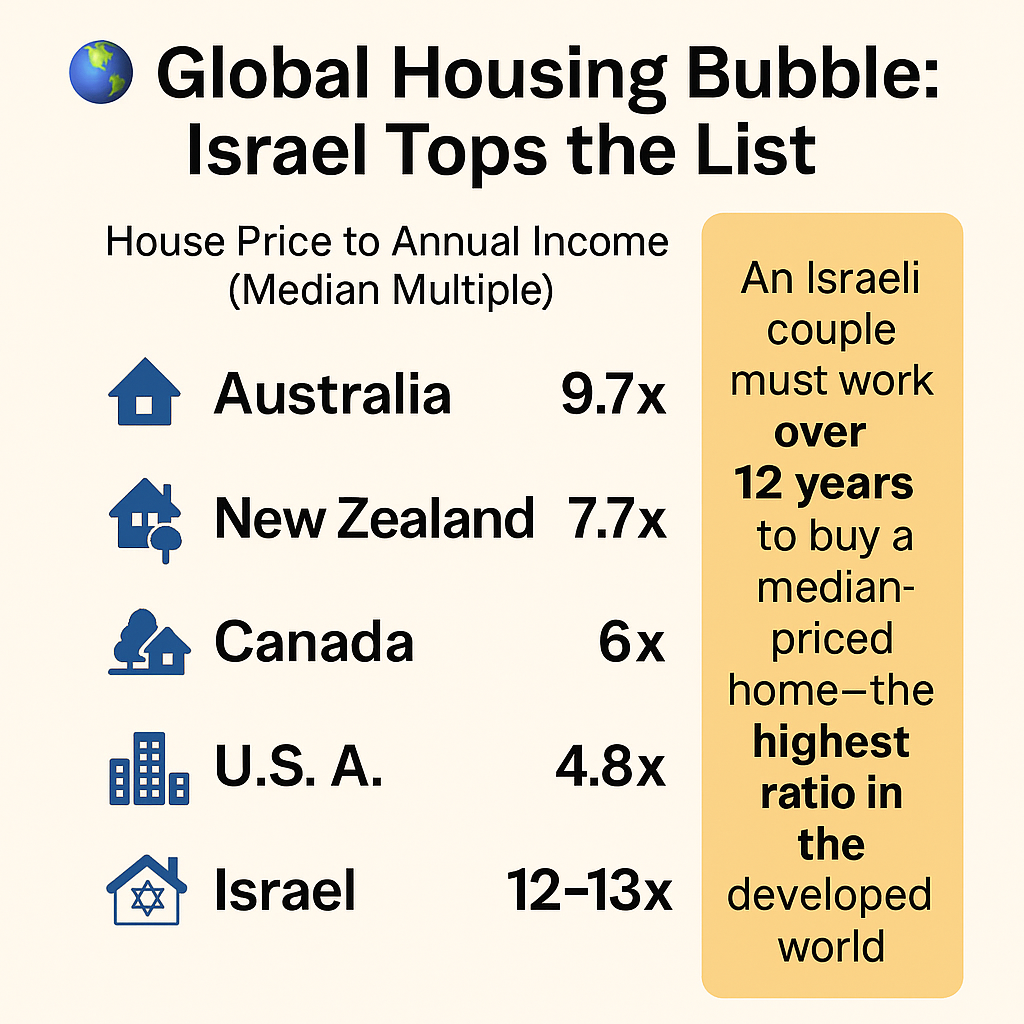

- מאחר שמערכת ההלוואות, הבנקים, והרשויות מסתכלות על שווי שמאי כדי להעניק מימון – טעות בשווי מביאה לתשתית סיכון פיננסי, בדיוק כפי שאתה מזהיר במחקריך.

📌 מסקנה ביקורתית

הפרקטיקה של “לספר בכמה נמכרה דירה ליד” – איננה גישת ההשוואה אמיתית. היא פרקטיקה חלשה, שיכולה להוביל לניוון מקצועי ואולי גם לרשלנות. כאשר ההנחות והמבצעים נרחבים והנתונים הרשומים מטשטשים אותם – חלה חובה מקצועית גבוהה יותר לבצע התאמות, לבדוק חוזים, לבצע “שיטת הפרמטרים” ולא להסתמך על מדדים גולמיים בלבד.