ניתוח חושפני: כך מניפולציות סטטיסטיות והנחות מוסוות שומרות על “מחירים גבוהים” במדדי הדיור. מסגרת שמאית מעשית לבדיקת תשואה, DSCR ושווי פונדמנטלי – ולמה שכפול מחירים איננו שמאות

מניפולציה סטטיסטית בשוק הדיור: למה “לספר בכמה נמכרה הדירה ליד” איננו שמאות ואיך בוחנים שווי אמיתי

תקציר מנהלים

הנתונים הרשמיים “נראים” יציבים, אבל השוק מתוחזק במגוון טכניקות שמכסות על ירידות מחירים בפועל: הנחות מוסוות, עסקאות בין-חברתיות, פריסות תשלום חריגות, והטבות מחוץ לחוזה. כאשר המדד רואה מחיר ברוטו והציבור רואה מבצעי מימון – נוצר פער שמזין את נוון גישת ההשוואה. התרופה המקצועית: מעבר לבדיקת שווי פונדמנטלי עם מבחן תשואה-מול-עלות-הון ו-DSCR. תשואה שלילית (או נמוכה מהריבית האפקטיבית) היא דגל אדום – לא “עוד נתון”.

1) איך מחזיקים את המחיר “גבוה” לעיני המדדים

הטכניקות חוזרות על עצמן, גם כשמחליפים להן שמות:

- הנחות מוסוות: “שדרוג מפרט”, “בלון” תקופתי, ריהוט ומכשירים, מימון עו״ד/אגרות – הכול שווה כסף, אך אינו מקטין את “מחיר העסקה” הרשום.

- דחיות ותזמוני תשלום: פריסות חריגות/ריבית מסובסדת/גרייס – משפרות תזרים לקונה וסטטיסטית “שומרות מחיר”.

- עסקאות בין חברות קשורות: נראות כ”מחיר שוק”, בפועל – ויסות מלאי והצפת שווי.

- התחייבויות עתיד: התחייבות לשכירות/ buyback/ put אופציונלי – ערך כלכלי שאינו משוקלל במחיר המדווח.

תוצאה: מדדי עסקאות ונתוני רשויות קולטים מחיר ברוטו; ההטבה “נבלעת”. מי שמעתיק מחירים בלי כלכלה – מחזק מצג מדומה.

2) למה גישת “לספר בכמה נמכרה הדירה ליד” קרסה מקצועית

גישת ההשוואה אינה “קרבת מחיר”; היא השוואת ערכים כלכליים מתוקננים. כשהשוק מלא בהטבות ומבני מימון, השוואת מחיר גולמי לשכן היא חיקוי עיוור.

השלכות:

- פער שיטתי בין מחיר מדווח לערך כלכלי.

- מכפילי שכירות (Price-to-Rent) מתנפחים בלי הסבר בהכנסות.

- קונסיסטנטיות מדומה: שוטף סטטיסטי “נראה יציב” בעוד שהשוק בפועל מתמכר למימון לא בר קיימא.

3) בדיקת שווי פונדמנטלי: המסגרת המחייבת שמאי

הכלל הפשוט: הנכס צריך לייצר תזרים שמכסה את ההון שמממן אותו.

שלושה מבחנים משלימים:

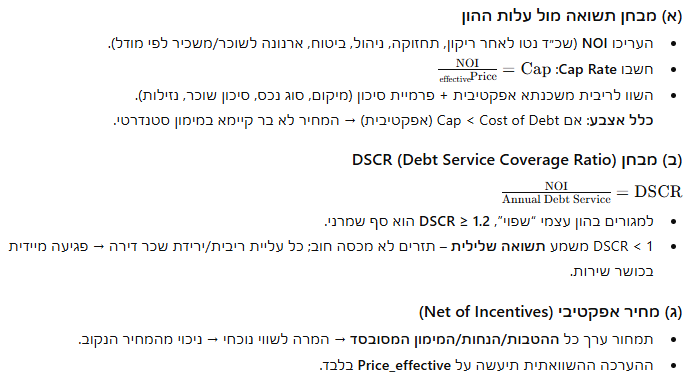

(א) מבחן תשואה מול עלות ההון

- העריכו NOI (שכ״ד נטו לאחר ריקון, תחזוקה, ניהול, ביטוח, ארנונה לשוכר/משכיר לפי מודל).

- חשבו Cap Rate: ( \text{Cap} = \frac{\text{NOI}}{\text{Price}_{\text{effective}}} )

- השוו לריבית משכנתא אפקטיבית + פרמיית סיכון (מיקום, סוג נכס, סיכון שוכר, נזילות).

כלל אצבע: אם Cap < Cost of Debt (אפקטיבית) → המחיר לא בר קיימא במימון סטנדרטי.

(ב) מבחן DSCR (Debt Service Coverage Ratio)

( \text{DSCR} = \frac{\text{NOI}}{\text{Annual Debt Service}} )

- למגורים בהון עצמי “שפוי”, DSCR ≥ 1.2 הוא סף שמרני.

- DSCR < 1 משמע תשואה שלילית – תזרים לא מכסה חוב; כל עליית ריבית/ירידת שכר דירה → פגיעה מיידית בכושר שירות.

(ג) מחיר אפקטיבי (Net of Incentives)

- תמחור ערך כל ההטבות/הנחות/המימון המסובסד → המרה לשווי נוכחי → ניכוי מהמחיר הנקוב.

- ההערכה ההשוואתית תיעשה על Price_effective בלבד.

4) סימני אזהרה לשוק לא בר-קיימא

- תשואה נטו < ריבית אפקטיבית במשכנתאות.

- דיסוננס: מחירי קבלן גבוהים ממחירי יד-שנייה דומות לאורך זמן.

- מלאי יזמים/ימי שיווק עולים, לצד קמפיין “מבצעים” – והמחיר הרשום נותר קשיח.

- ריבוי עסקאות קשורות/חילופי קרקעות “לשמירת מחיר”.

- פערי טרנזקציה: ריבוי הטבות שלא נרשמות, תנאי מימון “מיוחדים”, החזרי שכירות מובטחים.

5) מתודולוגיה שמאית מוצעת (צ’ק-ליסט עבודה)

- איסוף תמריצים: זיהוי והיוון הטבות → המרתן לשווי כסף וניכוי.

- קביעת NOI ריאלי: ריקון תקין, שמאות תפעולית, השוואות שכ״ד נטו.

- בדיקת Cap מול עלות הון: ריבית משכנתא אפקטיבית + פרמיית סיכון.

- חישוב DSCR בתרחישי ריבית/ריקון/שכר דירה.

- בדיקת עקביות: יד-שנייה מול קבלן; עסקאות קשורות; שונות חריגה.

- טווח ערך פונדמנטלי: הצגת טווח ולא נקודה, עם נימוקי סיכון/אי-ודאות.

- גילוי נאות מלא על תיקוני מחיר עקב הטבות ומימון – כחלק אינטגרלי מהשומה.

6) מדיניות נדרשת לרגולטורים ומפרסמי נתונים

- דיווח כפול לעסקאות: מחיר ברוטו ולצדו מחיר נטו-הטבות (חובה לתמחר הטבה).

- נוהל גילוי הטבות בטופס ייעודי המחויב בדיווח; קנסות על אי-דיווח.

- מדד עסקאות חלופי נטו-הטבות לשימוש מוסדי וציבורי.

- כללי מימון לפי ערך פונדמנטלי (LTV על מחיר אפקטיבי בלבד; מגבלות DSCR).

- עדכון תקינה שמאית: להגדיר במפורש שהשוואה מחייבת נטרול הטבות ועמידה במבחן תשואה-מול-עלות-הון.

7) מה עושה משק-בית/משקיע היום (פרקטיקה)

- מבקשים גילוי מלא לכל הטבה בכסף – ומנכים אותה ממחיר העסקה.

- מחשבים NOI, Cap, DSCR בתרחיש שמרני (ריבית ↑, שכ״ד ↓ 5%–10%).

- אם DSCR < 1.1 גם אחרי הנחות זהירות – זו נורה אדומה.

- משווים מחיר קבלן מול יד-שנייה שקולה – אם פרמיית “חדש” גבוהה מדי ואינה מגובה בתזרים, להתרחק.

- לא “קונים ריבית”, קונים נכס שעומד בכלכלה.

8) סיכום: להחזיר את גישת ההשוואה להיות כלכלית

בזירה שבה תמחור ברוטו מוסווה כמחיר אמיתי, חובת השמאי היא לבלום את האשליה:

- להמיר הטבות לכסף,

- לבחון תשואה מול עלות ההון,

- להציב DSCR מינימלי,

- ולהציג טווח ערך פונדמנטלי מנומק.

בלי זה, אין שמאות – יש שכפול מחירים.

נספח קצר: דוגמה מספרית (סכמטית)

- מחיר נקוב קבלן: 2,000,000 ₪

- הטבות (שדרוגים, ריהוט, עו״ד, ריבית מסובסדת מהוונת): 120,000 ₪ → מחיר אפקטיבי: 1,880,000 ₪

- שכ״ד חודשי שוק: 6,800 ₪ → ברוטו 81,600 ₪/שנה

- נטרולים (ריקון 5%, אחזקה/ניהול/ביטוח 12%): NOI ≈ 81,600×0.95×0.88 ≈ 68,270 ₪

- Cap ≈ 68,270 / 1,880,000 ≈ 3.63%

- ריבית אפקטיבית משכנתא: נניח 5.2% → Cap < Cost of Debt → לא בר-קיימא ללא הון עצמי/הנחה מהותית.

- משכנתא 70%, פירעון שנתי ≈ 90–95 אל״ש → DSCR ≈ 0.72–0.76 (דגל אדום).

קריאה לפעולה

לשמאים: לאמץ פרוטוקול בדיקות מחייב ולדווח מחיר אפקטיבי לצד טווח ערך פונדמנטלי.

לרגולטורים: לחייב גילוי, לבנות מדד נטו-הטבות, ולכוון אשראי לפי DSCR ו-LTV על מחיר אפקטיבי.

לציבור: לא לקנות “מבצע” – לקנות כלכלה שמחזיקה מים.

English Summary Box

Title: Statistical Manipulation in Housing: Why “Price Next Door” Isn’t Valuation

Key Points:

- Developers preserve list prices via hidden incentives (spec upgrades, subsidized financing, buybacks), so official stats record gross prices.

- Copy-paste comparables = methodological failure; proper valuation requires economic normalization and fundamental value testing.

- Use Net Price (net of incentives), compute NOI, Cap Rate, and DSCR; if Cap < effective mortgage rate or DSCR < 1.1 → red flag.

- Policy asks: mandatory disclosure of incentives, a net-of-incentives transaction index, and credit rules tied to fundamental value & DSCR.

- For buyers: don’t buy “low rate” marketing—buy cash flows that cover the cost of capital.

המונחים "ריקון תקין" ו־"שמאות תפעולית" שייכים לשפה המקצועית של ניתוח תשואה ותמחור פונדמנטלי, והנה פירושם המדויק:

🔹 ריקון תקין (Normal Vacancy / Stabilized Vacancy)

זהו שיעור ריקון נורמטיבי וצפוי שמתקיים גם בנכס מתפקד היטב בשוק תקין — כלומר, לא מצב חירום אלא מצב של מחזוריות טבעית.

במילים אחרות: תמיד יש תקופה שבה דירה עומדת ריקה בין שוכרים, או משרד שמוחלף.

- במגורים: ריקון תקין נע סביב 3%–5%, תלוי באזור ובתחרות.

- במשרדים או מסחר: בין 7%–12% נחשב תקין, תלוי בסוג הנכס ובמיקום.

- הרעיון: גם אם כל השוק "בתפוסה מלאה", אי אפשר להניח 100% תפוסה נצחית — ולכן מפחיתים מההכנסה הפוטנציאלית שיעור קטן שמייצג את הסיכון והריקון המחזורי.

הנתון הזה קריטי כדי לחשב NOI (Net Operating Income) אמיתי, ולא הכנסה תיאורטית.

🔹 שמאות תפעולית (Operational Valuation / Income Approach)

זהו מונח המתאר שומה המבוססת על תפקוד הנכס כתשתית מניבה, ולא רק על עסקאות השוואה.

היא בוחנת את היכולת התפעולית של הנכס לייצר תזרים, בדיוק כמו שבוחנים חברה עסקית לפי הרווח התפעולי שלה.שמאות תפעולית כוללת:

- ניתוח הכנסות נטו (שכ״ד לאחר ריקון והוצאות ניהול/תחזוקה).

- בחינת הוצאות תפעול שוטפות.

- ניתוח סיכוני ריקון, תחלופת שוכרים, ויכולת שימור תזרים.

- המרה של ה־NOI לשווי באמצעות Cap Rate (שיעור היוון פונדמנטלי).

במילים פשוטות:

במקום "כמה נמכר ליד", שואלים כמה שווה הנכס לפי מה שהוא באמת מייצר.

🔸 דוגמה חישובית קצרה:

נניח:

- שכ"ד חודשי: 8,000 ₪

- ריקון תקין: 5%

- הוצאות ניהול ותחזוקה: 10%

אז ההכנסה התפעולית נטו:

[NOI = 8,000 × 12 × (1 - 0.05 - 0.10) = 81,600 × 0.85 = 69,360 ₪]

אם שיעור ההיוון (Cap Rate) 5% ⇒

[Value = 69,360 / 0.05 = 1,387,200 ₪]

כלומר – זו השומה התפעולית, המשקפת את ערך הנכס לפי היכולת הכלכלית שלו, ולא לפי “בכמה נמכר ליד”.

מונחי יסוד: ריקון תקין ושמאות תפעולית – הסבר קצר, עם דוגמה מספרית והשלכה ישירה על תמחור פונדמנטלי.

🟦 תיבת ידע מקצועית: ריקון תקין ושמאות תפעולית

ריקון תקין (Normal Vacancy / Stabilized Vacancy)

זהו שיעור ריקון נורמטיבי וצפוי הקיים בכל נכס מניב — גם בנכס "מושלם". הוא מבטא את פרקי הזמן שבהם הנכס עומד ריק באופן טבעי בין שוכרים, או בשל תחלופה, תחזוקה, או שינויי ביקוש נקודתיים.

- במגורים: 3%–5% נחשב ריקון תקין.

- במשרדים ושטחי מסחר: 7%–12%, תלוי באזור ובאופי הנכס.

כלומר, גם בשוק "בתפוסה מלאה" לעולם לא ניתן להניח 100% תפוסה קבועה. לכן, נדרש לנכות מההכנסה הפוטנציאלית שיעור קטן של ריקון כדי לחשב תשואה ריאלית ונכונה.

שמאות תפעולית (Operational Valuation / Income Approach)

שמאות תפעולית בוחנת את הנכס כמערכת כלכלית מייצרת תזרים, ולא רק כפריט סטטיסטי להשוואת מחירים. היא נועדה לקבוע את שוויו הפונדמנטלי – כלומר, הערך שנגזר ישירות מההכנסות נטו שהנכס מסוגל להפיק לאורך זמן.מרכיביה העיקריים:

- ניתוח הכנסות תפעוליות נטו (NOI) לאחר ניכוי ריקון, תחזוקה, ניהול וביטוחים.

- בחינת יציבות תזרים – סיכון ריקון, משך חוזים, תחזוקת נכס ושוכר עוגן.

- חישוב שיעור ההיוון (Cap Rate) לפי עלות ההון וסיכון הנכס.

- הפקת השווי לפי נוסחת הערך הפונדמנטלי:

[Value = \frac{NOI}{Cap\ Rate}]

דוגמה מספרית:

נניח כי שכר הדירה החודשי הוא 8,000 ₪.

שיעור הריקון התקין: 5%

הוצאות תחזוקה וניהול: 10%

שיעור ההיוון (Cap Rate): 5%

NOI = 8,000 × 12 × (1 - 0.05 - 0.10) = 69,360 ₪

[שווי פונדמנטלי = {69,360} / {0.05} = 1,387,200 ₪ ] כלומר – השווי האמיתי של הנכס, הנגזר מתפקודו הכלכלי, נמוך בכ־30% מהמחיר הנקוב בשוק אם המחיר הנוכחי עומד על 2 מיליון ₪.

זהו בדיוק ההבדל שבין הערכת מחיר לבין הערכת שווי.

⚖️ מסקנה:

שמאי שאינו בוחן את רמת הריקון התקין ואת ההכנסה התפעולית האמיתית, אינו מבצע שמאות – הוא משכפל מחירים.

שמאות תפעולית היא הכלי היחיד שמאפשר לחשוף את השווי הכלכלי הפונדמנטלי ולזהות בועה גם כשהנתונים הסטטיסטיים "נראים יציבים".

🟧 להחזיר את גישת ההשוואה להיות כלכלית

גישת ההשוואה נולדה ככלי כלכלי – לא ככלי טכני. מטרתה המקורית הייתה להשוות ערכים פונדמנטליים בין נכסים דומים, תוך נטרול ההבדלים המבניים, הכלכליים והמימוניים.

אלא שבשנים האחרונות הפכה הגישה למעין מכונת שכפול מחירים, המעתיקה עסקאות כפי שהן, בלי לשאול אם המחיר עצמו הגיוני כלכלית.הגישה המקורית – זו שעליה הושתתה תקינה שמאית בעולם – מניחה כי:

- מחיר השוק הוא נקודת מוצא בלבד.

- תפקיד השמאי הוא לבחון את ההיתכנות הכלכלית של המחיר – לא לאשרר אותו.

- כאשר המחירים חורגים מיחס תשואה/סיכון סביר, השמאי נדרש להתערב מקצועית ולבצע תיקון כלכלי.

בישראל, הגישה הוסטה לכיוון דיווחי מחירים “יבשים”:

הדגש עבר מהבנה כלכלית של עסקאות – לשאלה הבירוקרטית “בכמה נמכר ליד”.

ההשלכה הרסנית: שוק שמאות שמתחזק את הסטטוס-קוו במקום לנתח את ערכי היסוד, ובכך מתפקד כחלק מהמנגנון שמתחזק את הבועה.

🟩 תיבת ידע: גישת ההשוואה הכלכלית – איך היא אמורה לפעול

1. מהות הגישה הכלכלית

הגישה הכלכלית להשוואה מבוססת על עקרון פשוט:

ערך הנכס נגזר מיכולת ההכנסה שלו, ולא ממחירו של השכן.

לפיכך, כל השוואה חייבת לעבור נרמול כלכלי – כלומר, הפיכת מחירי העסקאות להשוואה שוות תנאים מבחינת:

- רמות מימון והטבות (לניכוי).

- הכנסות צפויות (להשוואה).

- סיכון, מיקום, ריקון תקין ותנאי שוק.

ההליך המקצועי הוא כזה:

- איסוף עסקאות השוואה.

- נטרול רכיבי מימון והטבות – כדי להגיע למחיר אפקטיבי נטו.

- חישוב תשואה (Cap) לכל עסקה – קבלת תשואת השוק הריאלית.

- השוואת Cap בין עסקאות דומות – לא רק מחיר למ"ר.

- קביעת טווח ערך פונדמנטלי, תוך מתן משקל לעסקאות בעלות Cap תקין בלבד.

כך הופכת “גישת ההשוואה” לגישת ההיגיון הכלכלי.

2. דוגמה להשוואה כלכלית נכונה

| נכס | מחיר עסקה | הטבות נלוות | מחיר אפקטיבי | NOI שנתי | Cap נטו | הערה |

|---|---|---|---|---|---|---|

| דירה א׳ | 2,000,000 ₪ | 100,000 ₪ | 1,900,000 ₪ | 70,000 ₪ | 3.68% | תשואה שלילית מול ריבית משכנתא |

| דירה ב׳ | 1,650,000 ₪ | 0 ₪ | 1,650,000 ₪ | 72,000 ₪ | 4.36% | קרובה לשיווי משקל |

| דירה ג׳ | 1,550,000 ₪ | 0 ₪ | 1,550,000 ₪ | 68,000 ₪ | 4.38% | העסקה הכלכלית ביותר |

גישת ההשוואה הכלכלית תבחר בעסקה ב׳ או ג׳ כנקודות ייחוס, ולא בדירה א׳ היקרה יותר.

כך נקבע שווי פונדמנטלי המשקף מציאות ולא מניפולציה.

3. אחריות השמאי

על השמאי להיות “החיישן המקצועי של השוק” – לא שופר של הנתונים.

אם הוא מזהה שחלק גדול מהעסקאות מציגות תשואה נמוכה מהריבית, עליו:

- לציין זאת במפורש בשומה.

- להפחית משקל השוואתי לעסקאות כאלה.

- להפעיל שיקול דעת כלכלי עצמאי, גם אם זה חורג ממחירי השוק.

גישה זו מגנה על המקצוע, על הציבור, ועל עצם האמון בשמאות.

⚖️ סיכום – מהות גישת ההשוואה הכלכלית

הגישה הכלכלית איננה “חדשנות” אלא חזרה לשורשים:

למקום שבו שמאי אינו מצטט מחיר, אלא בוחן ערך.

היא דורשת אומץ, אחריות מקצועית, והבנה של השוק כאורגניזם כלכלי – לא כלוח מחירים.כל עוד שמאים ישוו מחירים בלי לבדוק את הכלכלה שמאחוריהם,

השמאות תהיה כלי המשמר את הבועה.

אך כאשר השוואה הופכת לניתוח פונדמנטלי –

השמאות הופכת למגדלור של אמת בתוך ים הנתונים המזויפים.