יחס כיסוי שירות החוב (DSCR) הוא מדד יסוד לבחינת שווי וכדאיות השקעה בנדל״ן. במאמר זה מוסבר לעומק כיצד לחשב NOI נכון, כיצד לבצע Stress Test לריבית ולריקנות, מה הקשר בין DSCR לשיעור היוון (Cap Rate), ומדוע נכס שאינו מכסה את שירות החוב אינו משקף שווי פונדמנטלי אלא מחיר ספקולטיבי. קריאה חיונית לשמאים, משקיעים, יזמים ובנקים המבקשים לבחון קיימות תזרימית אמיתית לפני רכישה.

DSCR – מבחן הקיימות שחייב להיות בדיקת יסוד בכל שומת שווי וכדאיות השקעה בנדל״ן

בשיח הנדל״ן המקומי מדברים על מחיר למ״ר, על “עסקה ליד”, על מדדי מחירים ועל תשואה ברוטו.

מעט מדי מדברים על DSCR – Debt Service Coverage Ratio.וזו טעות מקצועית. אם שווי אמיתי נבחן דרך יכולתו של נכס לייצר תזרים בר־קיימא, אז DSCR הוא מדד סף.

הוא עונה על השאלה הפשוטה והאכזרית: האם הנכס מסוגל לשלם את החוב שלו – מתוך ההכנסה שהוא עצמו מייצר?

מהו DSCR?

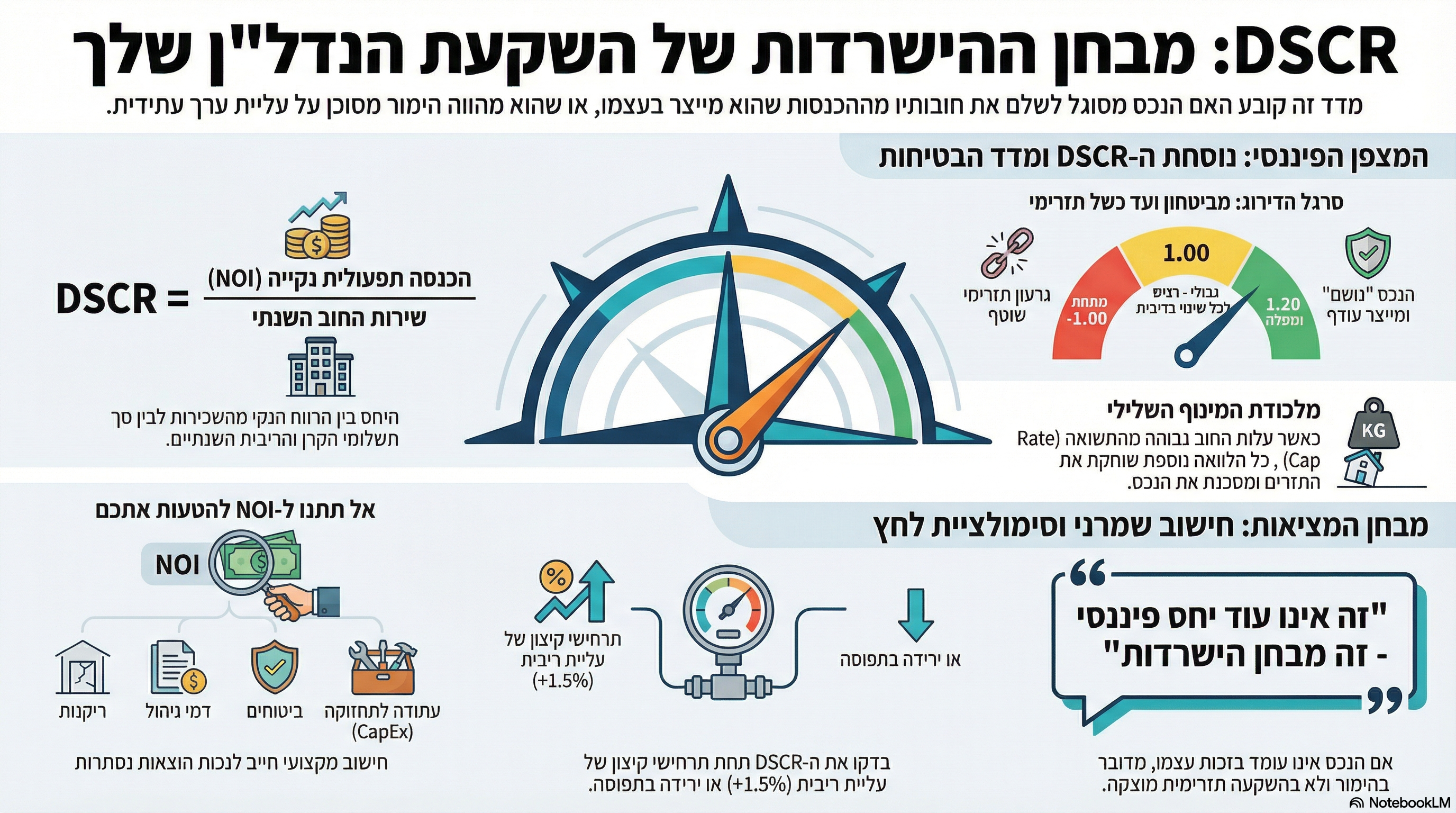

הנוסחה פשוטה: DSCR = NOI / Debt ServiceNOI – הכנסה תפעולית נקייה (שכירות נטו לאחר הוצאות תפעוליות, לפני מס ומימון).

Debt Service – סך תשלומי הקרן והריבית השנתיים.

פירוש התוצאה:

- מעל 1.20 – מרווח ביטחון סביר

- סביב 1.00 – גבולי

- מתחת ל-1.00 – ההכנסה אינה מכסה את החוב

כאשר DSCR נמוך מ-1 – המשקיע נדרש להזרים כסף מהבית.זה אינו “עוד יחס פיננסי”.

זה מבחן הישרדות.

איך מחשבים NOI נכון – ולא באופן אופטימי

NOI איננו שכירות פחות ועד בית.

חישוב מקצועי חייב לכלול:

- הפחתת ריקנות נורמטיבית

- הפרשה לתחזוקה ארוכת טווח (CapEx Reserve)

- דמי ניהול – גם אם הבעלים מנהל בעצמו

- ביטוחים

- הוצאות משפטיות וחשבונאיות

- ארנונה אם חלה על הבעלים

- כל הוצאה תפעולית שוטפת צפויה

רוב הטעויות בחישובי כדאיות נובעות מ-NOI מנופח.

דוגמה מספרית

מחיר נכס: 2,400,000 ₪

שכירות ברוטו שנתית: 72,000 ₪

NOI לאחר הוצאות: 60,000 ₪

מימון 70% בריבית אפקטיבית 5.5%

תשלום שנתי כולל קרן וריבית: כ-115,000 ₪DSCR ≈ 0.52המשמעות: הנכס מכסה רק כחצי משירות החוב. התשואה הברוטו עשויה להיראות “סבירה”, אך התזרים בפועל שלילי.

הקשר לשיעור היוון (Cap Rate)

כאשר שיעור ההיוון נמוך מעלות החוב:Cap Rate < Cost of Debtכל מינוף פועל לרעת התזרים.

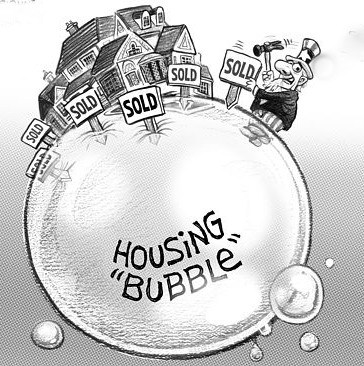

ה-DSCR נשחק. במצב כזה, עליית מחיר אינה משקפת שווי פונדמנטלי אלא תמחור הנשען על ציפייה לעליית הון.

Stress Test – חובה ולא רשות

בדיקת DSCR מקצועית חייבת לכלול תרחישי רגישות:

- תרחיש בסיס – ריבית נוכחית ותפוסה מלאה

- ריבית +1.5%

- ריבית +1.5% + ירידת תפוסה 5%

אם בתרחיש סביר DSCR יורד מתחת ל-1 –השווי רגיש באופן מסוכן. בלי Stress Test – הבדיקה חלקית.

למה DSCR חייב להיות חלק בלתי נפרד משומה

שומה שאינה בוחנת DSCR בנכס מניב מסתפקת בהעתקת מחירים.DSCR צריך לשמש:

- בדיקת ריאליות של שווי היווני

- אינדיקטור לסיכון תזרימי

- כלי לבחינת השפעת מינוף

- מסנן עסקאות ספקולטיביות

- מדד לקיימות כלכלית אמיתית

אם הנכס אינו עומד בכוחות עצמו תזרימית,

אנחנו עוסקים במחיר – לא בשווי.

שלוש שאלות שכל רוכש חייב לשאול

- האם ה-NOI מחושב באופן שמרני?

- האם ה-DSCR נשאר מעל 1 גם בתרחיש ריבית עולה?

- האם העסקה כדאית גם ללא עליית ערך עתידית?

אם התשובה שלילית – זו איננה השקעה תזרימית, אלא הימור שוק.

מסקנה מקצועית

DSCR מחזיר את הדיון מהשאלה “כמה שילמו ליד”

לשאלה המהותית:

האם הנכס מסוגל לעמוד בכוחות עצמו? בשוק רווי מינוף וציפיות, זהו המצפן. נכס שאינו מכסה את החוב שלו ייתכן שיש לו מחיר, אך שוויו הכלכלי מוטל בספק.

🔎 שווי בר־קיימא מול יציבות מדומה

נדל״ן נתפס כנכס “יציב” משום שמחיריו אינם משתנים מדי יום כמו מניות.

אך יציבות מחיר איננה יציבות כלכלית.יציבות אמיתית מתקיימת כאשר ההכנסה התפעולית של הנכס מסוגלת לכסות את שירות החוב לאורך זמן - גם בתרחישי לחץ סבירים כגון עליית ריבית או ירידה זמנית בתפוסה.DSCR חיובי משקף שווי בר־קיימא:

הנכס עומד על רגליו התזרימיות.DSCR שלילי משקף יציבות מדומה:

המחיר עשוי להיראות רגוע, אך המבנה הכלכלי שברירי. בנדל״ן, עמידות אמיתית אינה נמדדת באיטיות תנועת המחיר -אלא בחוסן התזרים.

|  |

הנתון שרוב משקיעי הנדל"ן מתעלמים ממנו (וזה עלול לעלות להם ביוקר)

1. מבוא: אשליית התשואה והשאלה האכזרית

בשיח הנדל"ן הישראלי, המושגים השולטים הם לרוב "מחיר למ"ר", "עסקאות השוואה" או "תשואה ברוטו". אלו מדדים נוחים, כמעט מרגיעים, אך עבור האנליסט המקצועי הם מייצגים אופטימיות שטחית ותו לא. הטעות המובנית של רוב המשקיעים היא ההתמקדות במחיר הרכישה תוך התעלמות מהשאלה המהותית והאכזרית ביותר: האם הנכס מסוגל לשרת את החוב שלו מתוך התזרים שהוא עצמו מייצר? כאן נכנס לתמונה ה-DSCR – מדד שאינו רק יחס פיננסי יבש, אלא מבחן ההישרדות האמיתי של הנכס במציאות כלכלית משתנה.

2. ה-DSCR: מדד ה"אמת" של השווי הפונדמנטלי

מדד ה-DSCR (Debt Service Coverage Ratio), או "יחס כיסוי שירות החוב", הוא הקריטריון שמפריד בין נכס מניב לבין הימור פיננסי. עבור שמאים ובנקים למשכנתאות, זהו כלי העבודה המרכזי לקביעת השווי הכלכלי (Economic Value) אל מול מחיר השוק (Market Price).הנוסחה המזקקת את המציאות: DSCR = \frac{NOI (\text{הכנסה תפעולית נקייה})}{\text{החזר חוב שנתי (קרן וריבית)}}סרגל הדירוג האנליטי:

- מעל 1.20: מרווח ביטחון פונדמנטלי; הנכס "נושם" ומגן על המשקיע מפני זעזועים.

- סביב 1.00: מצב גבולי; כל תקופת ריקנות או עליית ריבית קלה הופכת את הנכס לגרעוני.

- מתחת ל-1.00: כשל תזרימי; הנכס אינו מחזיק את עצמו, והמשקיע נדרש להזרים הון חיצוני כדי "להנשים" את ההשקעה.

כאשר היחס נמוך מ-1, הנכס מפסיק לתפקד כנכס מניב והופך לנטל תזרימי המכלה את ההון העצמי של בעליו."זה אינו 'עוד יחס פיננסי'. זה מבחן הישרדות."

3. מלכודת ה-NOI האופטימי: רשלנות מקצועית במסווה של שמרנות

הבסיס ל-DSCR תקין הוא חישוב ה-NOI. כאן מבצעים רוב המשקיעים "רשלנות מקצועית" של ממש, כשהם מבלבלים בין הכנסה ברוטו למציאות תפעולית. כדי לגזור שווי פונדמנטלי, חובה לנכות מהשכירות ברוטו סדרה של הוצאות שחלקן נסתרות מהעין:

- הפחתת ריקנות נורמטיבית: הערכה ריאלית של הזמן שבו הנכס יעמוד ריק.

- הפרשה ל-CapEx (Capital Expenditures): עתודה לתחזוקה ארוכת טווח ותיקון תשתיות. התעלמות מסעיף זה היא שחיקת הון במסווה של רווח.

- דמי ניהול: גם בניהול עצמי, יש לתמחר את עלות הזמן והאופרציה.

- ביטוחים, הוצאות משפטיות וחשבונאות: עלויות הלוואי שאינן נעלמות.

הסתמכות על "שכירות ברוטו" אינה רק טעות חישובית; היא "הטיית אופטימיות" מסוכנת המנפחת את השווי המדומה של העסקה.

4. דוגמה מספרית: אנטומיה של קריסה תזרימית ומינוף שלילי

נבחן מקרה קלאסי הממחיש את הפער בין מחיר לערך פונדמנטלי:

נכס נרכש ב-2,400,000 ש"ח. השכירות ברוטו נראית סבירה: 72,000 ש"ח (תשואה נומינלית של 3%). לאחר שקלול הוצאות תפעוליות ריאליות, ה-NOI מתכווץ ל-60,000 ש"ח.

המשקיע משתמש במינוף של 70% (1,680,000 ש"ח חוב) בריבית אפקטיבית של 5.5%. החזר החוב השנתי (קרן וריבית) עומד על כ-115,000 ש"ח.חישוב ה-DSCR: 60,000 / 115,000 \approx 0.52

התובנה האנליטית: הנכס מכסה בקושי מחצית מהתחייבויותיו. יתרה מכך, אנו מזהים כאן Negative Leverage (מינוף שלילי): מאחר ששיעור התשואה על הנכס (Cap Rate = 2.5%) נמוך מעלות החוב (5.5%), כל שקל של הלוואה למעשה גורע מהתשואה על ההון העצמי. במצב כזה, השווי אינו נשען על הכלכלה של הנכס, אלא על הימור ספקולטיבי בלבד על עליית ערך עתידית.

5. ה-Stress Test: מעבר מ"צילום סטטי" ל"סרט נע"

חישוב DSCR בנקודת הזמן הנוכחית הוא רק צילום סטטי. מכיוון שנדל"ן הוא השקעה לטווח ארוך, עלינו לבחון אותו כ"סרט נע" דרך בדיקת רגישות (Stress Test). ללא סימולציה של תרחישי קיצון, הערכת השווי היא רשלנית.

אנליסט מקצועי יבחן תמיד:

- עליית ריבית: מה יקרה ל-DSCR במידה והריבית תעלה ב-1.5% נוספים?

- תרחיש משולב: עליית ריבית במקביל לירידה של 5% בתפוסה או בשכר הדירה.

אם בתרחישים אלו היחס צולל עמוק מתחת ל-1, הנכס אינו "יציב" – הוא פשוט מחכה לסערה הראשונה כדי לטבוע.

6. שווי בר-קיימא מול יציבות מדומה

נדל"ן נהנה מהילה של "נכס בטוח" משום שהוא אינו עובר Mark-to-Market מדי יום כמו מניות. אך זוהי לעיתים קרובות יציבות מדומה. היעדר תנודתיות במחיר אינו מעיד על חוסן פיננסי. יציבות כלכלית אמיתית אינה נמדדת בתדירות עדכון המחיר בלוח המודעות, אלא בחוסן התזרים. מבנה הון שבו ה-DSCR שלילי הוא מבנה שברירי מיסודו, גם אם המחיר בחוץ נראה יציב."יציבות אמיתית מתקיימת כאשר ההכנסה התפעולית של הנכס מסוגלת לכסות את שירות החוב לאורך זמן".

7. סיכום: שלוש השאלות שכל משקיע חייב לשאול את עצמו

לפני שאתם חותמים על העסקה הבאה, עליכם להפסיק להתנהג כקונים ולהתחיל לחשוב כאנליסטים. נקו את ה"רעש" מסביב ושאלו את עצמכם שלוש שאלות נוקבות:

- האם ניקיתם את "הטיית האופטימיות" מה-NOI? האם הוא כולל CapEx, ריקנות וניהול, או שהוא נשען על הבטחות של אנשי מכירות?

- האם ה-DSCR שומר על חיוניות (מעל 1) גם ב-Stress Test של ריבית עולה?

- האם הנכס מצדיק את עצמו כלכלית גם אם השוק יקפא ולא תהיה עליית ערך בעשור הקרוב?

אם התשובה על אחת השאלות הללו אינה "כן" מוחלט, עליכם להכיר במציאות: הנכס שלכם אינו השקעה תזרימית מוצקה. אתם לא משקיעים בנדל"ן; אתם מהמרים על תנאי מאקרו שאין לכם שליטה עליהם. במציאות של ריביות משתנות, ה-DSCR הוא המצפן היחיד שיוודא שלא תטבעו עם הנכס ביום סגריר.

https://gemini.google.com/share/9e9523081dba

https://gemini.google.com/share/89f959bd9745

Why DSCR Must Be a Fundamental Test in Real Estate Valuation

The Debt Service Coverage Ratio (DSCR) is not merely a banking metric - it is a fundamental sustainability test for real estate value. DSCR measures whether a property’s net operating income (NOI) is sufficient to cover its annual debt obligations. When DSCR falls below 1, the property fails to support its financing through operating income and becomes dependent on capital appreciation or external cash injections. In a high-interest environment, properties with low capitalization rates often produce DSCR levels below sustainable thresholds, especially under moderate leverage. This signals structural pricing distortions rather than healthy market appreciation.A professional valuation must therefore include:

- Accurate NOI calculation

- Full debt service analysis

- Sensitivity testing to interest rate increases

- Evaluation of leverage impact

Without DSCR analysis, valuation risks becoming a replication of transaction prices rather than an assessment of economic value

If a property cannot stand on its own cash flow, its “price” may exist - but its fundamental value is questionable.

🔎 Sustainable Value vs. Perceived Stability

Real estate is often considered “stable” because prices do not fluctuate daily like stocks.

However, price stability is not the same as economic stability. True stability exists when a property’s operating income consistently covers its debt obligations — even under moderate stress scenarios such as higher interest rates or temporary vacancy. A positive DSCR reflects sustainable value:

the asset stands on its own cash flow. A negative DSCR reflects perceived stability only:

the price may appear steady, but the structure is financially fragile. In real estate, durability is not measured by slow price movement -

it is measured by resilient cash flow.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.