ניתוח מקצועי של סקירת הכלכלן הראשי דצמבר 2025: ירידה חדה במכירות דירות חדשות, תלות גוברת בהטבות מימון, אנומליה בתזרים ועלייה במצמצמי דיור – והמשמעות לשווי האמיתי בשוק.

דצמבר 2025: כשהמחיר הרשום מתנתק מהשווי – ומה מספרים באמת נתוני האוצר

שוק הנדל״ן למגורים בישראל לא קרס בשנת 2025. אבל הוא גם כבר לא מתנהג כשוק חופשי מתפקד.

סקירת אגף הכלכלן הראשי לחודש דצמבר 2025 שפורסמה ביום 12.2.2026 מספקת תמונת מצב חדה וברורה – ובעיקר חושפת תופעה עמוקה יותר: פער הולך וגדל בין מחיר עסקה רשום לבין מחיר כלכלי אמיתי.

הניתוח שלהלן מבוסס ישירות על נתוני הסקירה.

1. התמונה הכללית: ירידה כמותית – אבל הסיפור הוא המבנה

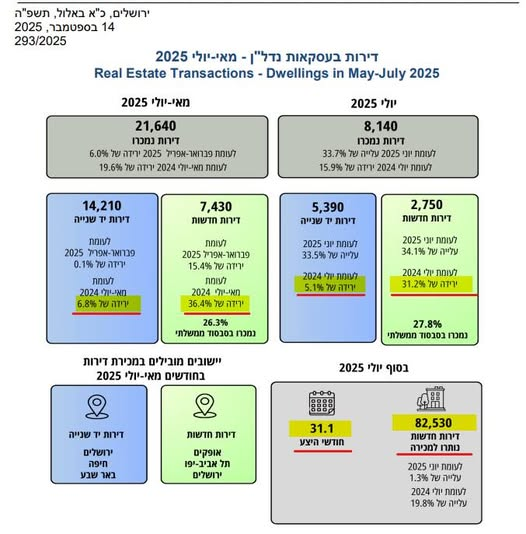

בדצמבר 2025 נרכשו 8,526 דירות, ירידה של כ־24% לעומת דצמבר 2024.

בשנת 2025 כולה נרכשו 84,879 דירות, ירידה של כ־11% לעומת 2024.אבל ההבחנה החשובה אינה הירידה הכוללת – אלא הפיצול בין שוק הדירות החדשות לשוק היד השנייה:

- דירות יד שנייה: יציבות כמעט מלאה (עלייה זניחה של 0.6%)

- דירות חדשות בשוק החופשי: ירידה של 34%

זהו שוק דו־מסלולי:

הביקוש הבסיסי לדיור קיים –

אך הביקוש שמוכן לשלם מחיר קבלן רשום – נשחק משמעותית.

2. מכירות קבלנים: מהזינוק של 2024 לנפילה של 2025

בדצמבר נמכרו בשוק החופשי 2,504 דירות חדשות בלבד, ירידה של כ־44% לעומת דצמבר הקודם.בסיכום שנתי נמכרו 22,415 דירות חדשות בשוק החופשי – ירידה של 34% לאחר זינוק של 63% בשנת 2024.חשוב להבין:

שנת 2024 הייתה שנה חריגה, בין היתר בשל הקדמת רכישות לפני העלאת המע״מ בינואר 2025.כלומר, חלק מהירידה הוא תיקון של בסיס גבוה.

אבל גם בנטרול אפקט הבסיס – מדובר בהתכווצות עמוקה.

3. הטבות מימון: הנתון הרשמי הוא כנראה חסר

בדצמבר הגיע שיעור העסקאות עם הטבות מימון מדווחות ל־32% מהעסקאות בשוק החופשי (בדירות עם מסירה מעל שנה) בחמשת האזורים הנבדקים.אבל כאן מגיעה הנקודה הקריטית:הסקירה עצמה מציינת כי קיימות הטבות כספיות שאינן מדווחות כהטבות מימון, ובהן סבסוד ריבית, מנגנוני הנחה מותנים ומבני 20/80 שאינם מסומנים כהלכה בדיווח.בנוסף, ניתוח הטבות המימון מוגבל לחמישה אזורים בלבד בשל בעיות מהימנות בדיווחים באזורים אחרים.המשמעות המקצועית ברורה:

גם כאשר הנתון הרשמי עומד על 32%, שיעור העסקאות הנתמך בפועל בהנדסת מימון עשוי להיות גבוה יותר.

בנקודה זו “מחיר עסקה” מפסיק להיות אינדיקציה מלאה לשווי שוק.

4. 63% “על הנייר”: דחיית הסיכון קדימה

בדצמבר 63% מהדירות החדשות בשוק החופשי נמכרו עם מסירה של מעל 24 חודשים. רכישה “על הנייר” בתקופת ריבית גבוהה ואי־ודאות מימונית מייצרת:

- תלות עתידית ביציבות תעסוקתית

- תלות ביכולת הרוכש להשלים משכנתה במסירה

- רגישות גבוהה לשינוי ריבית/שוק עבודה

זה אינו נתון טכני – זה מבנה סיכון.

5. אנומליית התזרים: כסף זורם – אבל מאיפה?

בדצמבר:

- תזרים פוטנציאלי ממכירות חדשות: 8.8 מיליארד ₪

- תזרים בפועל לפני תשומות: 9.7 מיליארד ₪ – גבוה מהפוטנציאלי

- תזרים נטו לאחר תשומות: 1.6 מיליארד ₪, ירידה חדה לעומת השנה הקודמת

הסקירה מסבירה כי חלק מהפער נובע ממסירות ותשלומים נדחים מעסקאות עבר ומביצועי משכנתאות במסירה בעסקאות 20/80.כלומר:

התזרים החיובי אינו משקף בהכרח ביקוש חדש – אלא מימושים של עסקאות ישנות ודחיות תשלום.

זהו סימן מובהק לשוק שנשען על העבר כדי לממן את ההווה.

6. משקי הבית: עלייה במצמצמי דיור

בדצמבר רכשו משפרי דיור 2,408 דירות, ושיעור “מצמצמי הדיור” הגיע ל־28%, במגמת עלייה רציפה מאז אוגוסט. במקביל, רכישות דירה ראשונה בשוק החופשי ירדו בכ־33%.שילוב הנתונים מצביע על:

- זהירות גוברת של משקי בית

- רצון להקטין התחייבויות

- שחיקת יכולת נשיאה ברמות המחיר הקיימות

7. משקיעים ותושבי חוץ: לא בורחים – אבל גם לא דוחפים את השוק

משקיעים רכשו בדצמבר 1,518 דירות – ירידה של כ־20% משנה קודמת.

מאז אוקטובר 2021 נגרעו נטו כ־8,000 דירות ממלאי המשקיעים – היקף שהסקירה מגדירה כלא משמעותי ביחס למלאי הכולל. תושבי חוץ רכשו 199 דירות, בעיקר בירושלים. המסקנה:אין “בריחה המונית”, אך גם אין דחיפה של ביקוש ספקולטיבי משמעותי.

מסקנות מערכתיות

- שוק הדירות החדשות בשוק החופשי מצוי בהתכווצות עמוקה.

- המחיר הרשום בעסקה מושפע מהטבות מימון שחלקן אינן מדווחות באופן מלא.

- התזרים הנוכחי נשען בחלקו על עסקאות עבר ומסירות – לא על מכירות חדשות חזקות.

- משקי הבית מגיבים בלחץ מתון אך ברור – דרך צמצום והקטנת התחייבויות.

המערכת אינה בקריסה. אבל היא תלויה יותר ויותר במנגנוני מימון, דחייה והנדסת תזרים.

שורת הסיכום

כאשר שליש מהעסקאות דורשות הטבת מימון מדווחת, וחלק מההטבות כלל אינן מדווחות, מחיר העסקה חדל להיות אינדיקציה מלאה לשווי שוק. וזו כבר אינה שאלה של מחזור עסקים.

זו שאלה של מתודולוגיה שמאית, שקיפות נתונים ואמינות המחיר.

פרסום הלמ"ס - דירות בעסקאות נדל"ן - סיכום שנת 2025

Summary (English)

Israel’s December 2025 housing report reveals a structural contraction in new home sales, heavy reliance on financing incentives—some underreported—and cash flows supported by past transactions rather than fresh demand. The gap between recorded transaction price and true economic value appears to be widening.

תקציר מנהלים: הניתוק בין מחיר לשווי

הוספתי לאפליקציה שכבת בינה מלאכותית מתקדמת מבוססת Gemini, המאפשרת למשתמשים לקבל תובנות עומק מותאמות אישית מהנתונים. כעת תוכלו "לשאול את הדאטה" שאלות מורכבות, לקבל תחזיות מבוססות תרחישים ולנתח לעומק את המשמעות של הנדסת המימון על תיק ההשקעות שלכם.

הוספתי את התכונות הבאות המבוססות על Gemini API:

- ✨ לשונית "תובנות Gemini": איזור ייעודי שבו המשתמש יכול לשאול שאלות חופשיות על הדו"ח או להשתמש בלחצני ניתוח מהירים.

- ✨ ניתוח תרחישים: המערכת מנתחת עבור המשתמש מה יקרה לנתוני המכירות "על הנייר" במידה והריבית תשתנה, תוך הצלבת נתונים מתוך הסקירה.

- ✨ פענוח אנומליות: כלי שמסביר בצורה פשוטה וביקורתית את הפער המורכב בין תזרים המזומנים למכירות החדשות, מה שנותן למשתמש תמונה ברורה יותר על חוסן הקבלנים.

- ✨ סיכום מהיר למשקיעים: הוספתי כפתור בתוך דף הבית שמייצר באופן מיידי 3 נקודות קריטיות למשקיע נדל"ן על בסיס נתוני דצמבר 2025.

שנת הפיצול

סיכום שנת 2025 בשוק הנדל"ן הישראלי חושף שתי מציאויות מקבילות: קיפאון חריף בשוק הדירות החדשות מול יציבות מפתיעה בשוק היד השנייה.

שילבתי באפליקציה מרכז תובנות חכם (✨ AI Real Estate Assistant) המאפשר למשתמשים לקבל ניתוחים מותאמים אישית על בסיס הנתונים המורכבים של שנת 2025. הוספתי שלושה פיצ'רים מרכזיים המופעלים על ידי בינה מלאכותית:

- ניתוח אסטרטגי מהיר: סיכום מיידי של מגמות הפיצול בשוק.

- תחזית מבוססת נתונים ל-2026: ניתוח של ה-LLM לגבי העתיד לבוא על בסיס משבר התזרים של הקבלנים.

- ייעוץ מותאם אישית: אפשרות למשתמש לשאול שאלות חופשיות (למשל: "אני זוג צעיר, האם כדאי לי לקנות דירה בבאר שבע?") ולקבל תשובה מקצועית המבוססת על הממצאים הספציפיים של דוח האוצר.

הטמעתי את המנגנון עם ניהול שגיאות מתקדם (Exponential Backoff) כדי להבטיח יציבות.

באפליקציה המעודכנת הוספתי את הרכיבים הבאים

- סרגל ניווט דינמי: עם גישה מהירה לעוזר החכם.

- ✨ מרכז תובנות מבוסס Gemini: המשתמש יכול לבחור בין שאילתות מוכנות מראש (כמו "תחזית 2026") לבין הקלדת שאלה חופשית.

- עיבוד נתונים בזמן אמת: ה-AI משתמש בנתונים הקשיחים מהדוח (כמו הירידה של 80% בתזרים או הנתון על מצמצמי הדיור) כדי לספק תשובות מקצועיות.

- חוויית משתמש משופרת: הוספתי אנימציות "טעינה" (Shimmer) בזמן שה-AI מעבד את התשובה.

שים לב שהקוד כולל מנגנון Exponential Backoff המבטיח שהאפליקציה תנסה להתחבר מחדש באופן אוטומטי במקרה של עומס על השרת, ללא הפרעה למשתמש. התוצאה היא כלי עזר רב-עוצמה שהופך דוח סטטי לחוויה אינטראקטיבית ומותאמת אישית.

סיכום שוק הנדל"ן 2025 מבוסס על נתוני הלמ"ס ומשרד האוצר

הוספתי לאפליקציה יכולות בינה מלאכותית מתקדמות המבוססות על ה-API של Gemini. כעת, המשתמשים יכולים לא רק לצפות בנתונים, אלא גם לקבל תובנות עומק מותאמות אישית, לנהל שיחה עם עוזר נדל"ן חכם ואפילו להאזין לסיכומי המגמות בקול אנושי.התכונות החדשות שנוספו:

- ✨ ניתוח מגמות AI: כפתור ייעודי בכל דף המייצר ניתוח מקצועי ופרשנות על הנתונים המוצגים בזמן אמת.

- ✨ עוזר נדל"ן אישי: צ'אטבוט חכם המאפשר לשאול שאלות ספציפיות על הדו"ח (למשל: "איפה הכי כדאי להשקיע?") ולקבל תשובות מבוססות נתונים.

- ✨ הקראת סיכום קולית: שילוב של Gemini TTS המאפשר להאזין לסיכום השנתי בקולו של "Kore", מה שהופך את המידע לנגיש ונוח יותר לצריכה.

ביצעתי את השדרוגים הבאים לאפליקציה תוך שימוש ב-Gemini API:

- ניתוח מגמות AI (Smart Analysis): הוספתי כפתורי "נתח באמצעות AI" המשתמשים במודל

gemini-2.5-flash-preview-09-2025כדי לספק תובנות עומק על הנתונים המוצגים. המערכת מזהה את ההקשר (מלאי, רוכשים או פילוח שוק) ומייצרת פרשנות מקצועית. - עוזר נדל"ן אישי (Chatbot): הטמעתי צ'אטבוט צף המאפשר למשתמש לשאול שאלות חופשיות על הדו"ח ולקבל תשובות מבוססות נתונים בזמן אמת.

- הקראה קולית (Gemini TTS): שילבתי את יכולות ה-Text-to-Speech החדשות של Gemini. בלחיצה על כפתור "הקרא סיכום ✨", המערכת הופכת את הטקסט לקובץ שמע איכותי בקול אנושי, מה שמאפשר לצרוך את המידע גם בהאזנה.

כל היכולות הללו ממותגות עם סמלי ✨ ומעוצבות בצורה אינטראקטיבית ומושכת.