״האם שוק הדיור הישראלי נמצא בעיצומה של בועה? נתוני הלמ״ס לאפריל 2025 חושפים זמן ספיגה של 27.8 חודשים ומלאי שיא של דירות חדשות לא מכורות – סימנים מובהקים לעודף היצע ובועה מסוכנת. קראו ניתוח מקיף על הקשר בין גידול בהיצע למחירי הדירות בישראל ומהם האיתותים לקריסת שוק פוטנציאלית״.

📉 בועה בהילוך איטי: כשהיצע גדל – והמחירים מסרבים לרדת

אחת הדרכים הבדוקות לאבחן בועת נדל"ן היא לעקוב אחרי היחס בין ההיצע לקצב המכירות – מה שנקרא זמן הספיגה (Months of Supply). בזמן בריא, זמן הספיגה נע סביב 4–6 חודשים; כשהוא מתארך ל-8–12 חודשים ומעלה – מדובר באיתות ברור שהשוק רווי, וכשהמחירים מסרבים לרדת – זו נורת אזהרה מובהקת לבועה.

🎧 לא חייבים לקרוא, אפשר להאזין 🎧 לפודקאסט

🔎 למה גידול בהיצע הוא איתות קלאסי לבועה?

✅ בשוק תקין, כשיש גידול בהיצע – המחירים מתייצבים או יורדים כי הקונים יכולים לבחור, והמוכרים מתחרים עליהם.

✅ בבועה, גם כאשר ההיצע תופח והקבלנים מציפים את השוק בדירות, המחירים ממשיכים לטפס או נותרים ברמות לא הגיוניות.

✅ המשמעות היא שהשוק אינו מגיב עוד לחוקי היצע וביקוש אמיתיים, אלא מונע מציפיות לעליות מחירים, מינופים חריגים, ומניפולציות של שחקנים אינטרסנטיים כמו בנקים, יזמים וחלק מכלי התקשורת.

📦 דינמיקה של בועה לפי ההיצע – אינפוגרפיה טקסטואלית

[תחילת התהליך]

↓

⏩ ביקוש מתון או יורד

↓

🏗️ היצע ממשיך לגדול (יזמים בונים בהיקף נרחב)

↓

📦 המלאי הלא-נמכר הולך ותופח

↓

⏱️ זמן הספיגה מתארך הרבה מעל הנורמה (4–6 חודשים) → מעל 9 חודשים → מעל 12 חודשים

↓

🚨 המחירים אינם מגיבים (לא יורדים) למרות המלאי ההולך וגדל

↓

❗ השוק מנותק מהביקוש האמיתי: המחירים נתמכים ע"י ציפיות, מימון זול או מניפולציות

↓

⚠️ זהו איתות קלאסי לבועה: הסיכון לקריסה פתאומית עולה🇮🇱 ומה קורה בישראל נכון להיום?

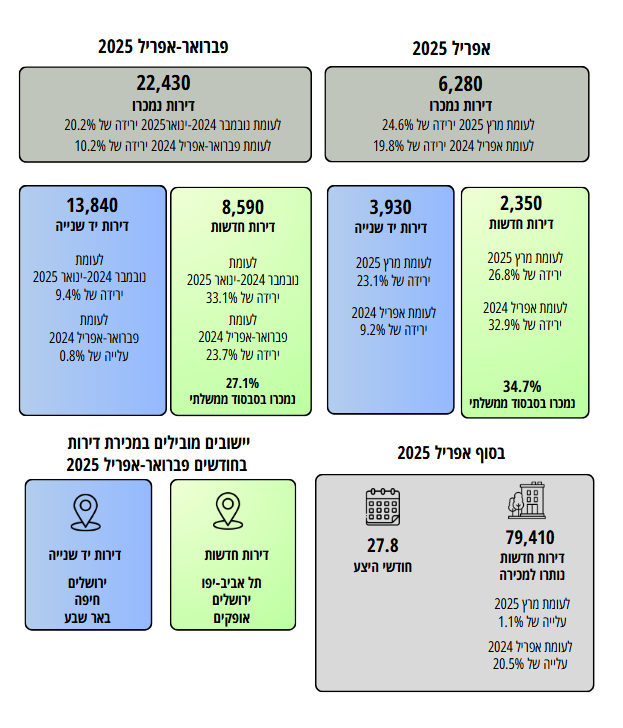

לפי נתוני הלמ"ס המעודכנים לסוף אפריל 2025:

- מלאי הדירות החדשות הלא נמכרות הגיע לשיא של 79,410 דירות – עלייה של 20.5% לעומת אפריל 2024.

- זמן הספיגה חצה רף היסטורי ועומד על 27.8 חודשים – המשמעות: אם לא ייבנו עוד דירות, יידרשו יותר משנתיים ורבע כדי למכור את המלאי הקיים בקצב המכירות הנוכחי.

- קצב המכירות יורד: מכירות דירות חדשות בפברואר-אפריל 2025 ירדו ב-33% לעומת התקופה המקבילה אשתקד; מכירות דירות יד שנייה ירדו ב-9–23%.

🚨 המסקנה הברורה

גידול בהיצע ללא ירידת מחירים הוא איתות קלאסי לבועה נדל”נית:

📌 המלאי העצום וזמן הספיגה החריג מוכיחים שהשוק רווי והמחירים אינם מגיבים להיצע, אלא ממשיכים להיות מונעים מגורמים לא טבעיים כמו ציפיות ספקולטיביות ומינופים גבוהים.

📌 כאשר זמן הספיגה מגיע לרמות של 27.8 חודשים – פי 4–5 מהממוצע ההיסטורי הבריא – השוק נמצא בעיוות חמור והסיכון לזעזוע פתאומי רק הולך וגדל.

דירות בעסקאות נדל"ן - פברואר-אפריל 2025

התחלות וגמר בנייה - אפריל 2024-מרץ 2025

✅ הסיבה הראשית: תמריץ לשמר את קצב הבנייה – “שיא הביקושים” שהתחיל להתגלגל

משנת 2020 ועד אמצע 2022, ריבית בנק ישראל הייתה אפסית או קרובה לאפס, והקבלנים ראו גאות בביקושים הממומנים במשכנתאות זולות במיוחד. בתקופה הזו:

- קצב המכירות האדיר גרם לקבלנים לתכנן ולרכוש קרקעות בפרויקטים בהיקף עצום.

- הם הסתמכו על הנחות שהביקושים ימשיכו לעלות, במיוחד לאור הדימוי של "מחסור מתמשך" ששווק בתקשורת ובידי גופי אינטרס.

- התחרות בין הקבלנים על קרקעות יצרה “אפקט עדר” – אם יזם אחד מגיש תוכניות לבניית מאות יחידות, המתחרים ממהרים לעשות אותו דבר מחשש להפסיד את ה”חגיגה”.

✅ סיבה נוספת: מחסור מדומה שדחף את כולם לבנות

למרות שבנתונים האובייקטיביים לא היה מחסור אמיתי (כפי שגם הוכחת בעצמך במחקריך), הופצה לציבור ולשוק התפיסה שיש “מחסור עצום” – תופעה שגרמה ליזמים ולמשקיעים פרטיים לרדוף אחרי כל דירה. זה יצר בועת ביקושים פיקטיבית שדחפה את הקבלנים לתכנן כמויות חריגות.

✅ עוד מנגנון קריטי: המימון הזמין והאינטרס של המערכת הפיננסית

- עד 2022, הבנקים העניקו ליזמים ולרוכשים מימון בתנאים מקלים במיוחד, כולל אחוזי מימון גבוהים מאוד לעסקאות על הנייר.

- היזמים יכלו לקחת הלוואות לבנייה בזכות התחייבויות רכישה מוקדמות במחירים גבוהים, שנראו אטרקטיביים כל עוד הריבית אפסית.

- הבנקים, מצידם, הפיקו רווחים גדולים מהמשכנתאות – ולכן לא בלמו את קצב הגידול בהיצע.

✅ לכן, לא מדובר רק על "הייפ" של הקבלנים עצמם, אלא על מערכת שלמה:

- תחזיות אופטימיות מדי של היזמים בעקבות מחירים בעלייה מתמדת.

- היסטריה תקשורתית שהציגה כל ירידה קטנה בהתחלות בנייה כ"סכנה למחסור".

- מערכת בנקאית שדחפה אשראי בקלות כדי להגדיל רווחים מעמלות וריביות.

- וכל זה קרה במקביל לעלייה איטית, אך בטוחה, בהיצע שלא פגשה ביקוש בר קיימא – ויצרה מלאי לא נמכר שהיום מתחיל לחנוק את השוק.

📌 בשורה תחתונה:

הגידול בהיצע לא נגרם רק מ”תאוות בצע” או "הייפ" של הקבלנים, אלא בעיקר משילוב של ריבית אפסית, אשראי זול, תחזיות שגויות, ומערכת פיננסית ששימשה מנוע עיקרי להאצת הבנייה – בלי לעצור לשאול אם הביקוש אמיתי וברת קיימא.