Per כשלי ניטור סיכון ואי-יישום המלצות BIS ו-IMF בשוק הנדל"ן בישראל

תקציר מנהלים

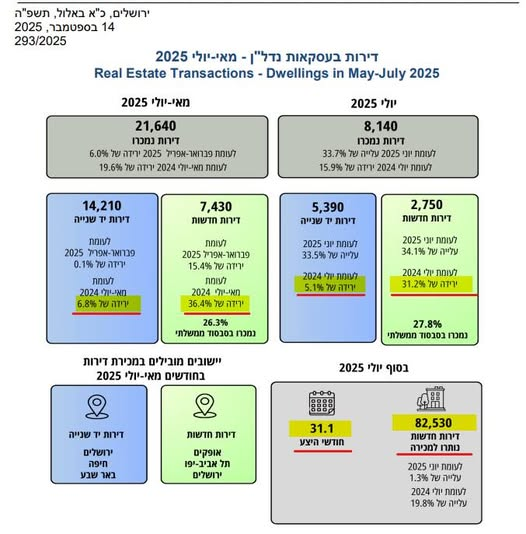

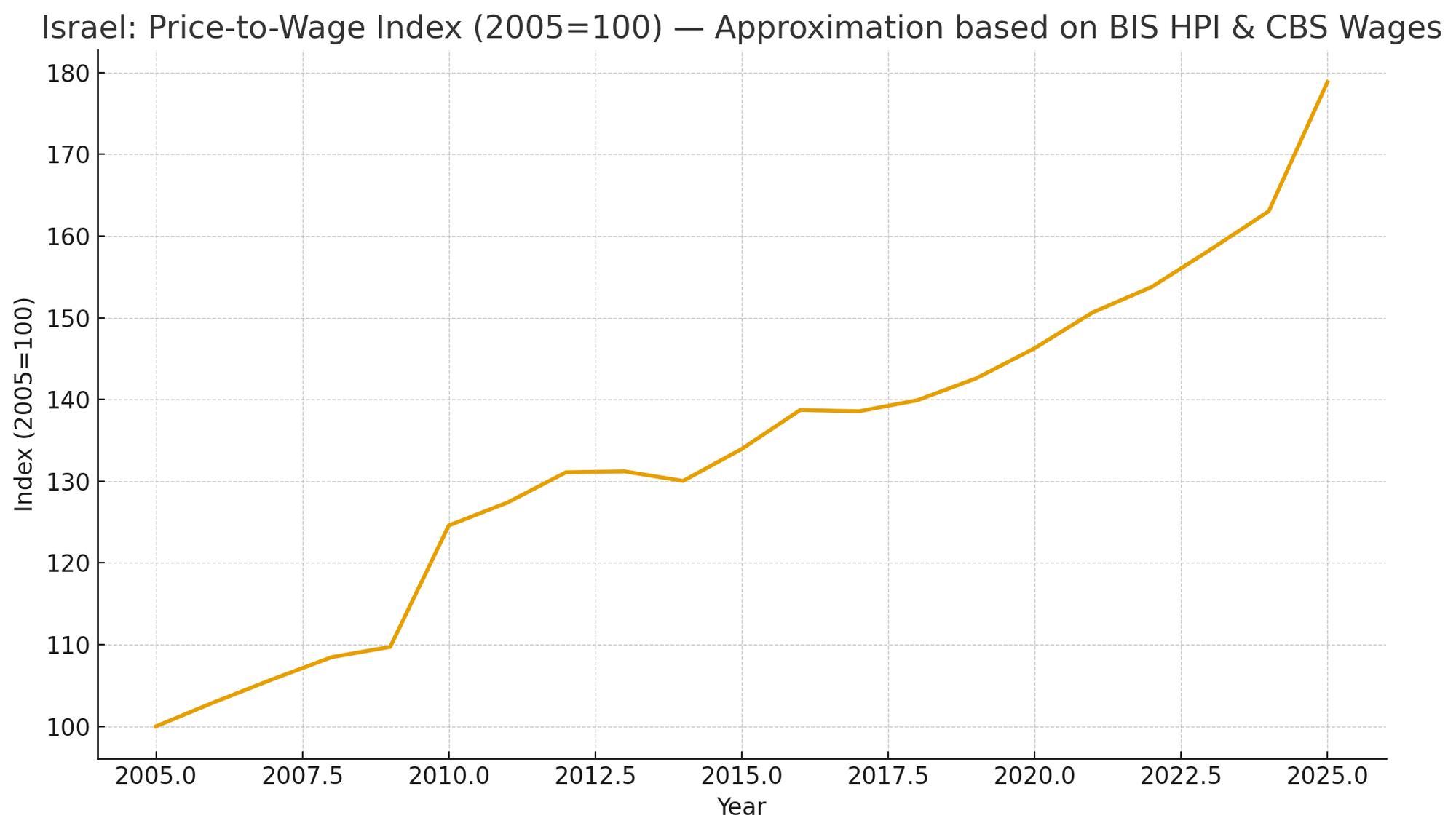

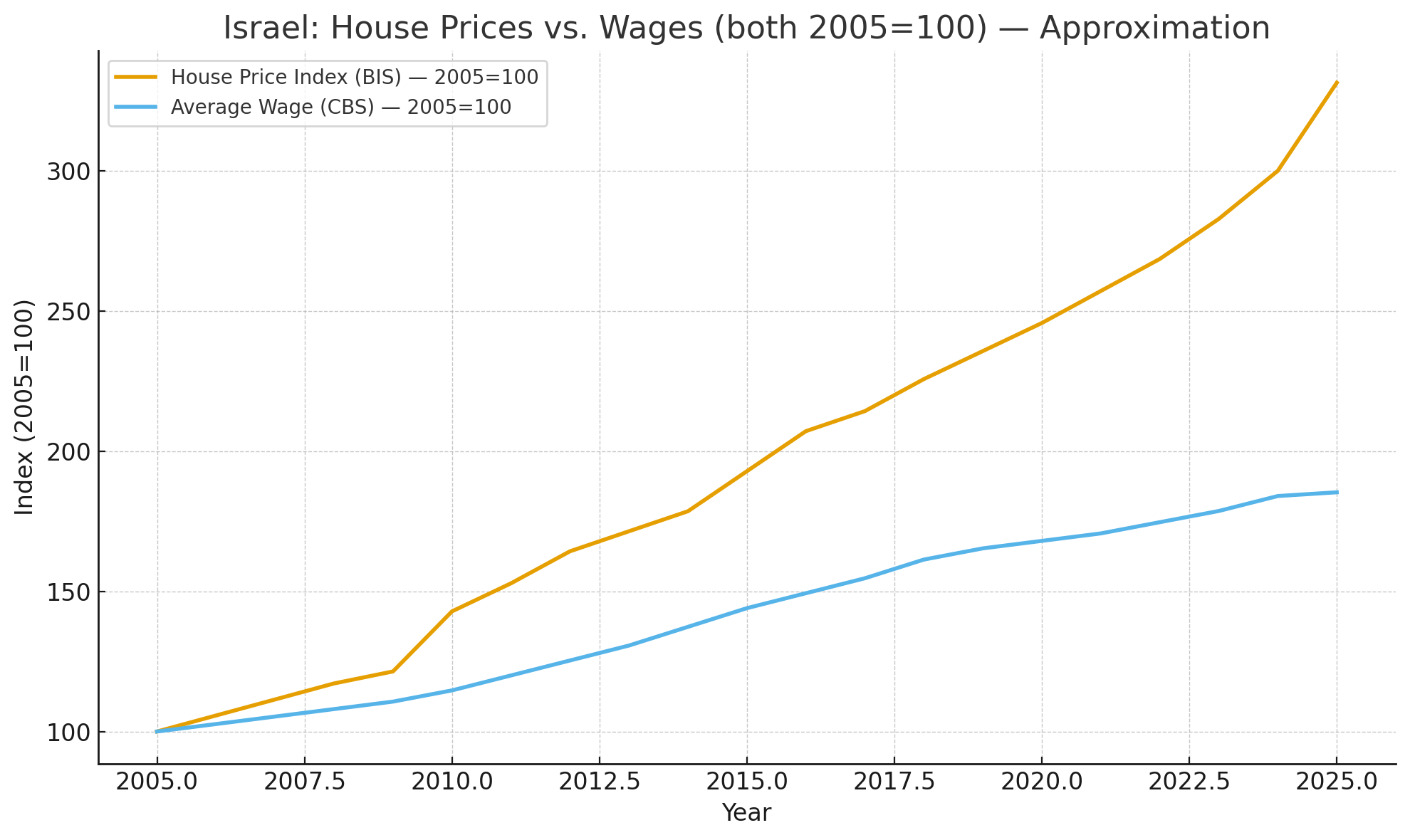

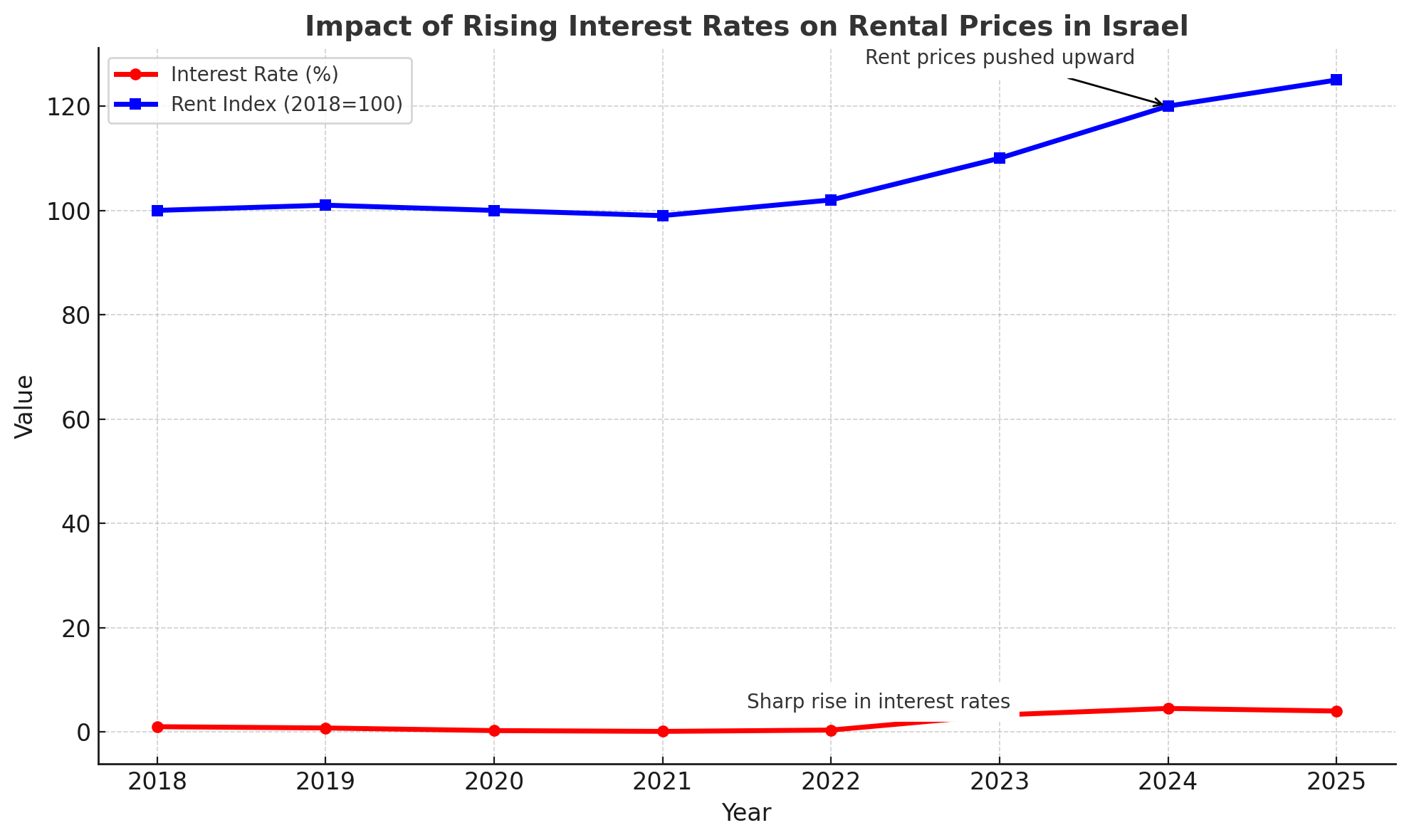

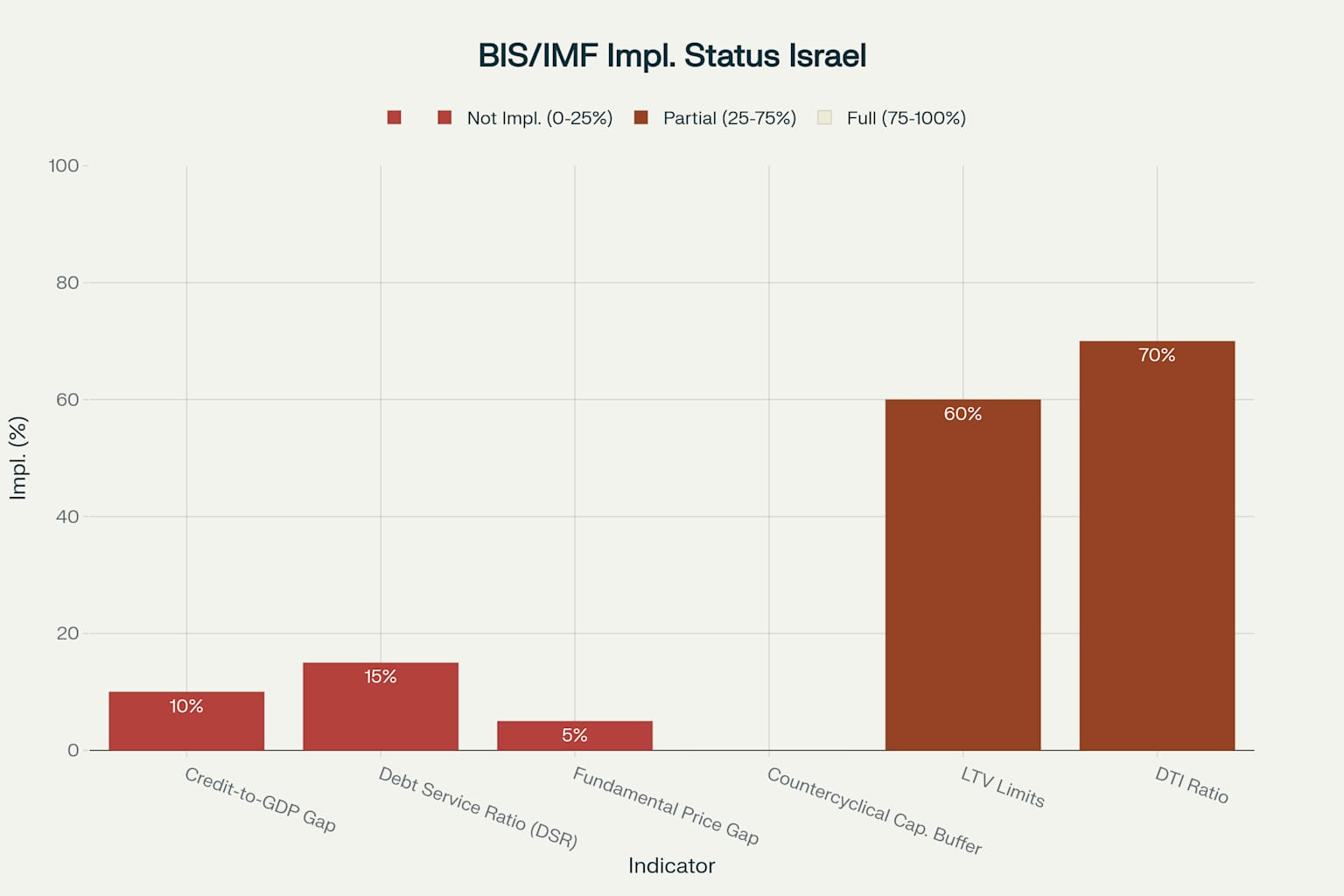

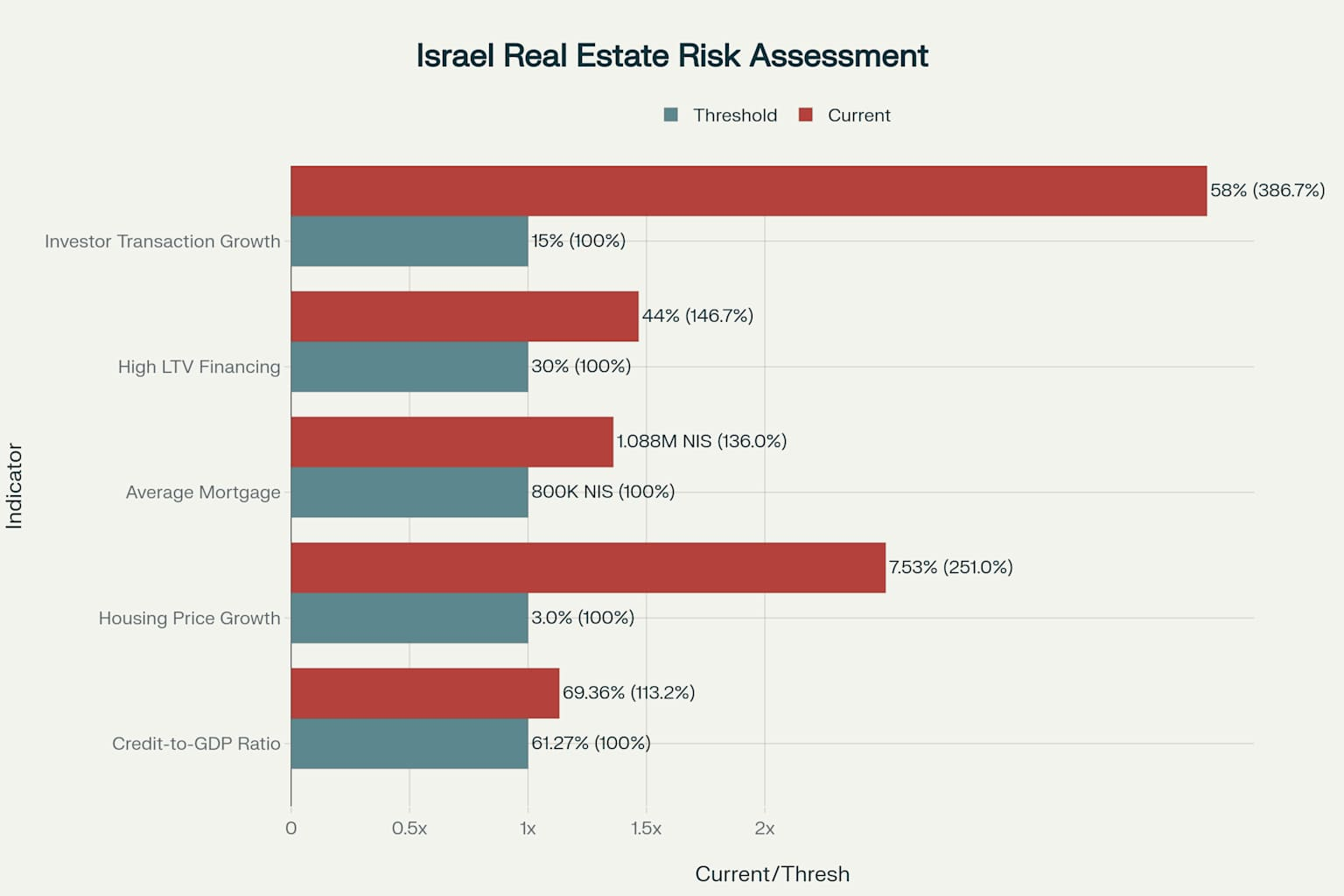

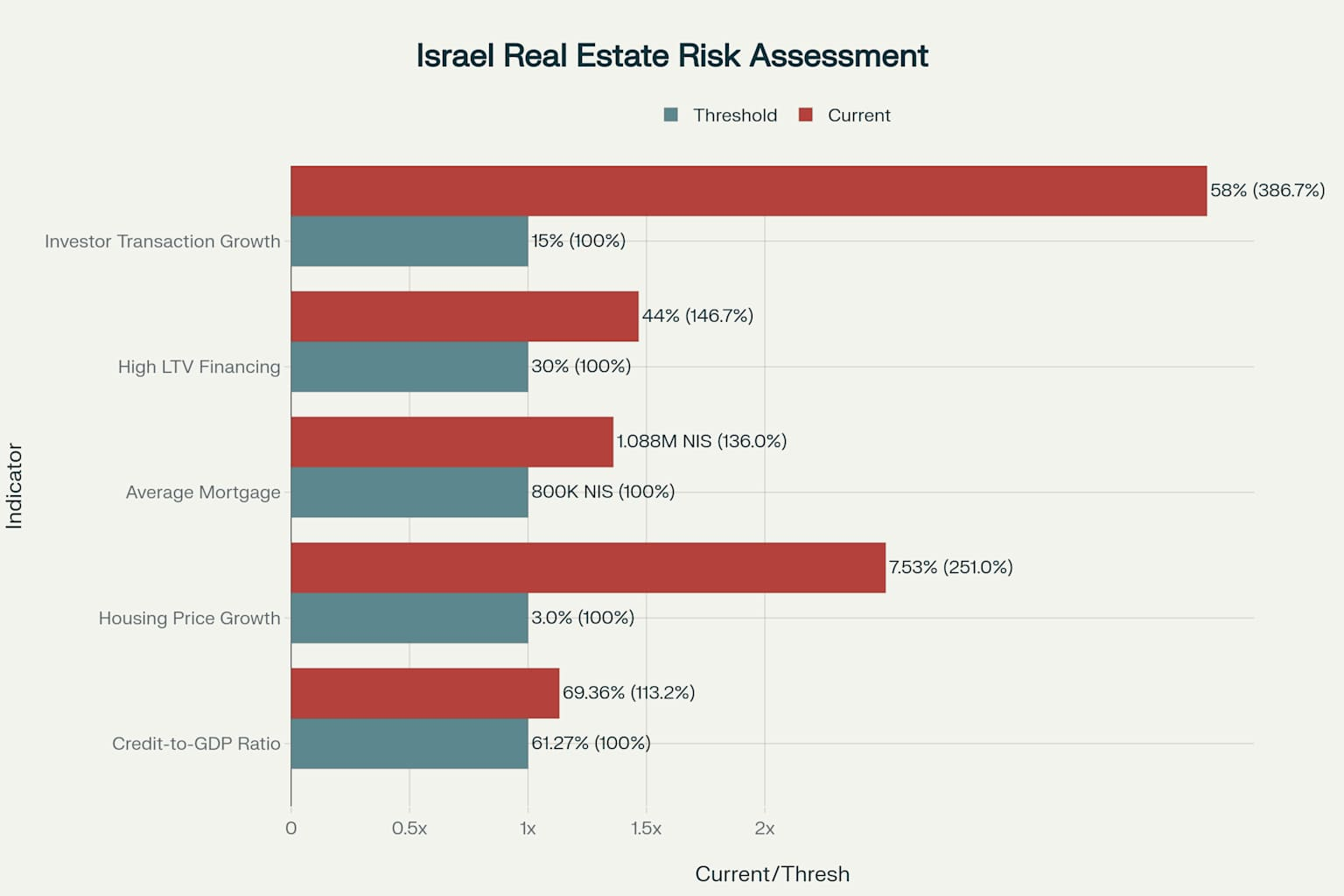

למרות היותה חברה מלאה ב-BIS וב-IMF, ישראל נמנעת מליישם באופן שקוף את המדדים המרכזיים לזיהוי מוקדם של בועות אשראי ובועות נדל"ן. המחקר מזהה פערים משמעותיים בין הסטנדרטים הגלובליים ליישום בישראל, תוך חשיפת המערכת הבנקאית והציבור לסיכונים מערכתיים. השוק הישראלי מציג אינדיקטורים מדאיגים: יחס אשראי לתמ"ג של 69.36% (גבוה מהממוצע הגלובלי), מחירי דיור שעלו ב-7.53% ב-2024, ופעילות משכנתאות שיא עם ממוצע של 1.088 מיליון ש"ח למשכנתא.

מבוא: הקשר הגלובלי והמקומי

הבנק להסדרים בינלאומיים (BIS) וקרן המטבע הבינלאומית (IMF) פיתחו מערכת מתוחכמת של מדדי התרעה מוקדמת לזיהוי סיכונים מערכתיים במגזר האשראי והנדל"ן12. מדדים אלו, שהוכחו כיעילים בחיזוי משברים פיננסיים בעבר, נועדו לסייע לבנקים מרכזיים ולגופי הפיקוח לקבל החלטות מדיניות מבוססות נתונים3.ישראל הפכה לחברה מלאה ב-BIS בשנת 2003, בהכרה ברמת הפיתוח הכלכלי שלה ויכולתה לתרום לקידום נושאי בנקאות ופיננסים45. עם זאת, למרות החברות הרשמית והיותה כפופה לפיקוח הדוק של ה-IMF במסגרת סקירות Article IV, ישראל לא מיישמת באופן מלא ושקוף את המדדים הבסיסיים המומלצים על ידי הארגונים הללו67.

מעמדם המוסדי של BIS ו-IMF והשפעתם על מדיניות

ה-BIS, שהוקם בשנת 1930, הוא הארגון הפיננסי הבינלאומי הוותיק ביותר, הפועל כ"בנק הבנקים המרכזיים"89. התפיסה המקרו-פרודנציאלית שלו, שהתפתחה בעיקר תחת הנהגתו של אלכסנדר למפלוסי בשנות ה-80 וה-90, מתמקדת ביציבות המערכת הפיננסית כמכלול ולא רק ברכיביה הבודדים9.ה-IMF, מצדו, פיתח את מערכת האינדיקטורים הפיננסיים (FSIs) כחלק מפעילות הפיקוח שלו על מדינות החברות102. המערכת כוללת אינדיקטורים מרכזיים (Core Set) ואינדיקטורים מעודדים (Encouraged Set) שנועדו לספק תמונה מקיפה של יציבות המערכת הפיננסית2.השפעתם של ארגונים אלו על מדיניות הולכת והתחזקת. בעקבות המשבר הפיננסי של 2008, הם קיבלו סמכויות רחבות יותר והפכו למשפיעים מרכזיים על קביעת סטנדרטים רגולטוריים גלובליים1112.

הכלים המרכזיים לזיהוי סיכון מערכתי

Credit-to-GDP Gap

המדד המרכזי ביותר הוא Credit-to-GDP Gap, המוגדר כהפרש בין יחס האשראי לתמ"ג לבין המגמה ארוכת הטווח שלו13. המדד אומץ כנקודת התייחסות משותפת תחת Basel III להנחיית הצטברות מאגרי הון נגד-מחזוריים13.נתונים עדכניים מראים שיחס האשראי לתמ"ג של ישראל עומד על 69.36% ב-20231314, גבוה משמעותית מהממוצע העולמי של 61.27%15. אולם בנק ישראל אינו מפרסם באופן שוטף את חישוב ה-Gap או את המגמה ארוכת הטווח, מה שמקשה על הערכת הסיכון האמיתי1.

Debt Service Ratio (DSR)

ה-DSR מוגדר כיחס בין תשלומי שירות החוב (ריבית ופירעונות) להכנסה1617. זהו מדד קריטי למדידת המגבלות הפיננסיות הנובעות מחובות ומהווה אינדיקטור מהימן למשברים בנקאיים מערכתיים17.נתוני BIS מראים שה-DSR של משקי בית בישראל עומד על כ-42.6% נכון לספטמבר 202418, אך בנק ישראל אינו מפרסם חישובים שיטתיים או מעקב רציף אחר מדד זה17. העדר מעקב זה מגביר את הסיכון לאי-זיהוי של הצטברות לחצים פיננסיים במשקי הבית.

Fundamental Price Gap

המדד השלישי הוא Fundamental Price Gap, המחושב כהפרש בין מחירי הנדל"ן בפועל לבין השווי הפונדמנטלי המבוסס על יסודות כלכליים כמו הכנסות, ריביות ושכר דירה1920. מחקרים מראים שסטיות משמעותיות מהשווי הפונדמנטלי מהוות אינדיקטור מוקדם לבועות נדל"ן19.ב-2022, UBS זיהה את תל אביב כשוק עם סיכון בועה מדורג במקום השמיני עולמית, עם ציון של 1.5921. מחירי הדיור בתל אביב עלו בכ-18% בין אמצע 2021 לאמצע 2022, בקצב הגבוה ביותר מאז 201021.

המצב בישראל: פערים ביישום

יישום Basel III וכשלים בשקיפות

ישראל מיישמת את דרישות ההון של Basel III באופן פורמלי2223. דרישות ההון הנוכחיות כוללות:

- יחס הון בסיסי (CET1) של לפחות 9% לבנקים הגדולים ו-10% לשני הבנקים הגדולים22

- יחס הון כולל של לפחות 12.5% לבנקים הגדולים ו-13.5% לשני הבנקים הגדולים22

עם זאת, בנק ישראל לא מיישם את המרכיב הנגד-מחזורי של Basel III, כולל השימוש ב-Credit-to-GDP Gap להנחיית מאגרי הון נגד-מחזוריים12. זהו פער משמעותי מול ההמלצות הבינלאומיות.

מדיניות מקרו-פרודנציאלית חלקית

בנק ישראל נקט מספר צעדים מקרו-פרודנציאליים בשוק הדיור, כולל:

- הגבלות על יחס המימון (LTV) לרכישת דירה

- הגבלות על חלק ההלוואות למשכנתאות בריבית משתנה

- דרישות הון נוספות מהבנקים2425

אולם המדיניות נעדרת שקיפות ואינה מבוססת על המדדים הסטנדרטיים המומלצים על ידי BIS ו-IMF24. העדר פרסום של המדדים האלה מקשה על הציבור ועל המשקיעים להעריך את רמת הסיכון במערכת.

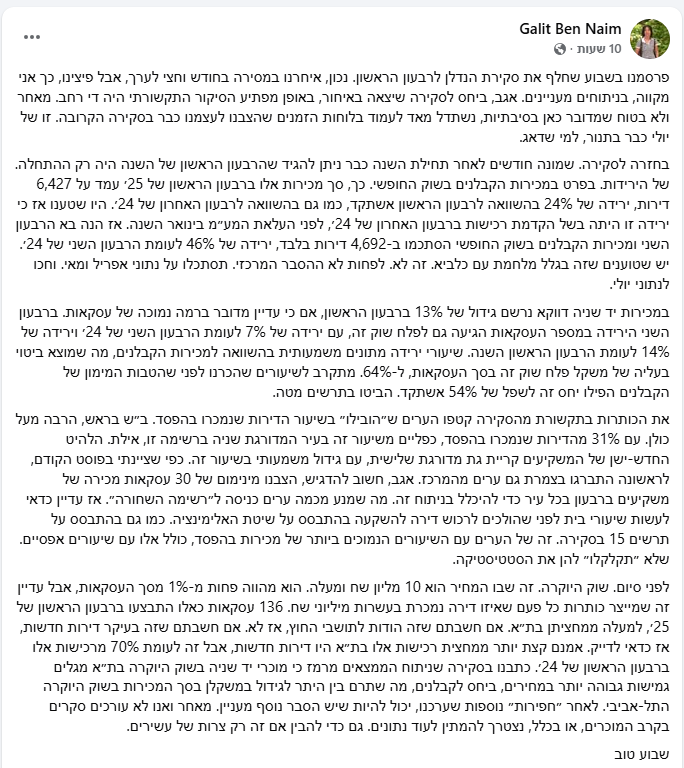

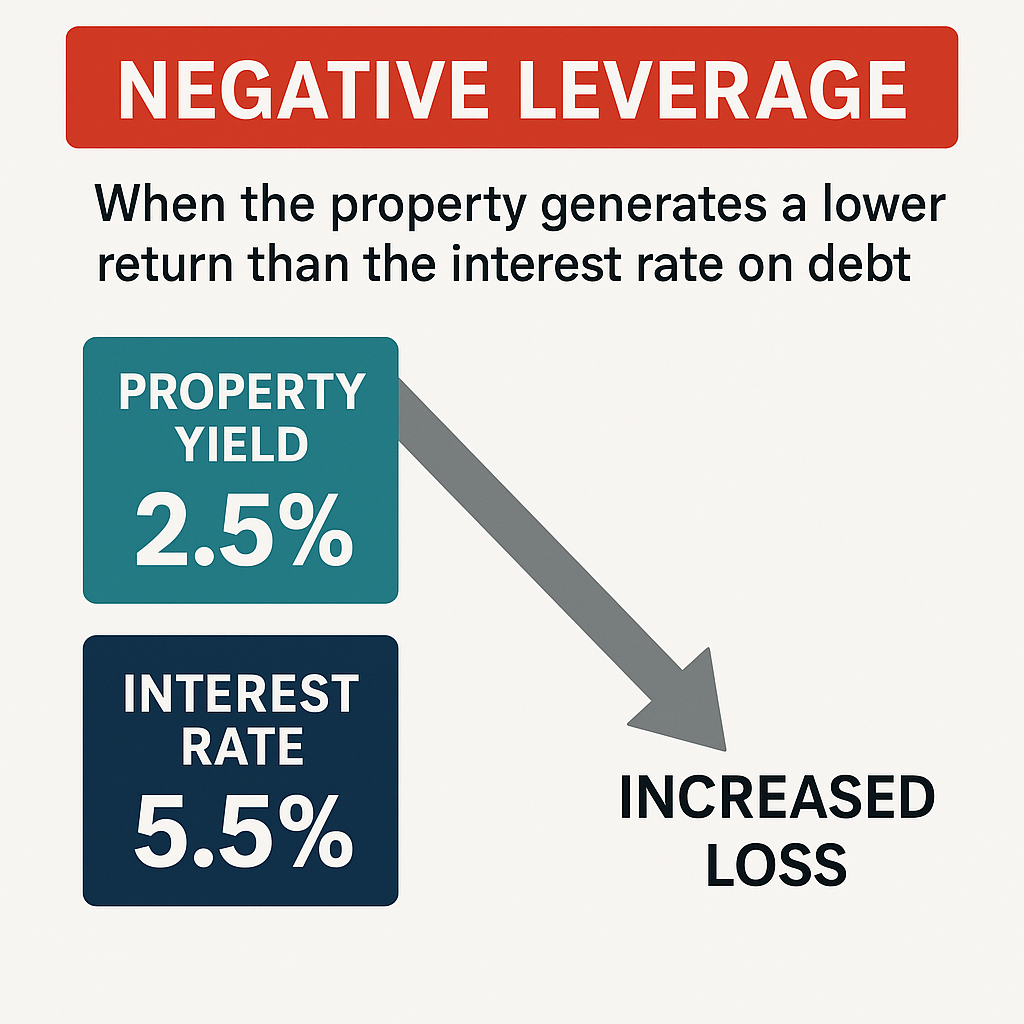

סיכונים מתגברים בשוק הנדל"ן

הנתונים העדכניים מעידים על הצטברות סיכונים בשוק הנדל"ן הישראלי:

- מחירי הדיור עלו ב-7.53% ב-2024, המשך מגמת עלייה מתמשכת2627

- ממוצע המשכנתאות הגיע לשיא של 1.088 מיליון ש"ח בדצמבר 202428

- 44% מהמשכנתאות הן בסיכון גבוה עם מימון של 60%-75% מערך הנכס28

- עלייה של 58% בעסקאות משקיעים בדצמבר 202428

השוואה בינלאומית: לקחים ממדינות אחרות

מדינות שהצליחו למנוע משברים

שוויץ, קנדה וניו זילנד הצליחו ליישם בהצלחה מדיניות מקרו-פרודנציאלית המבוססת על המלצות BIS ו-IMF293031:

- שוויץ: יישמה מעקב שיטתי אחר Credit-to-GDP Gap ונקטה צעדים מקדימים למניעת התחממות יתר בשוק הנדל"ן32

- קנדה: פיתחה מערכת ניטור מתקדמת של DSR וייסדה מדיניות מקרו-פרודנציאלית יזומה

- ניו זילנד: ביצעה רפורמות מקיפות בתכנון העירוני ובמדיניות הדיור כדי למנוע הצטברות סיכונים3031

מדינות שנפגעו ממשבר חמור

ספרד ואירלנד מהוות דוגמאות קלאסיות למשברים שנבעו מהתעלמות ממדדי התרעה מוקדמת333435:

- ספרד (1996-2008): המחירים גדלו באופן אסטרונומי ללא מעקב אחר המדדים המרכזיים, מה שהוביל לקריסה של למעלה מ-30% במחירים3435

- אירלנד: המחירים בדבלין ירדו ב-56% מהשיא, עם יותר מ-28% מהמשכנתאות במצוקה או בהליכי ארגון מחדש33

המכנה המשותף בכל המשברים היה העדר יישום מדדי BIS ו-IMF והתעלמות מאותות ההתרעה המוקדמת3637.

השלכות כלכליות, חברתיות ומערכתיות

השלכות כלכליות

העדר ניטור שיטתי יוצר מספר סיכונים כלכליים:

- חוסר יכולת לזהות הצטברות סיכונים: ללא מדדים סטנדרטיים, מקבלי ההחלטות פועלים בחושך

- פגיעה ביעילות המדיניות המוניטרית: המדיניות אינה מבוססת על אינדיקטורים בינלאומיים מוכחים

- סיכון למשבר פיננסי: ללא התרעה מוקדמת, המערכת חשופה להלמים בלתי צפויים

השלכות חברתיות

המשבר הצפוי עלול לגרום להשלכות חברתיות חמורות:

- פגיעה קשה בבעלי דירות צעירים: שלקחו משכנתאות גבוהות בתקופת השיא

- הגברת אי-השוויון: משברי נדל"ן פוגעים יותר במעמד הבינוני

- פגיעה ביציבות החברתית: משברים כלכליים מובילים למתחים חברתיים

השלכות מערכתיות

הסיכונים המערכתיים כוללים:

- פגיעה ביציבות המערכת הבנקאית: חשיפה גבוהה לנדל"ן (למעלה מ-50% מהנכסים הבנקאיים)36

- הדבקה לענפים אחרים: משבר נדל"ן מתפשט לענף הבנייה, השירותים והצריכה

- פגיעה באמון הציבור: במוסדות פיקוח ובמערכת הפיננסית

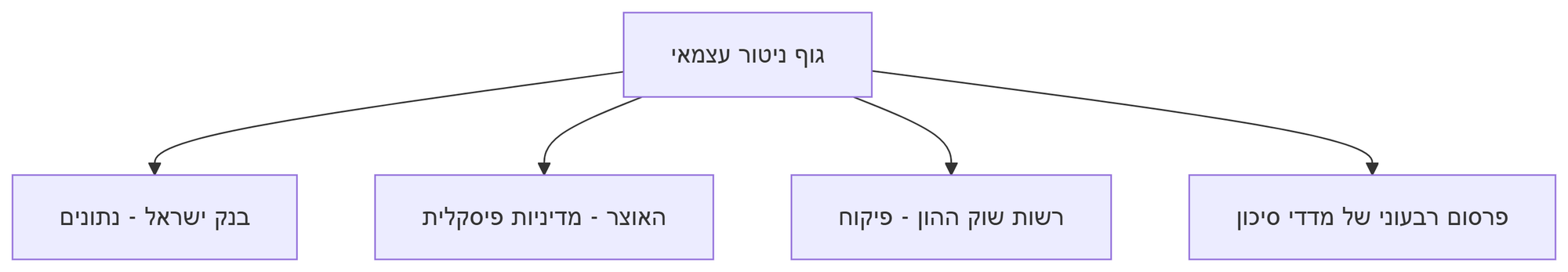

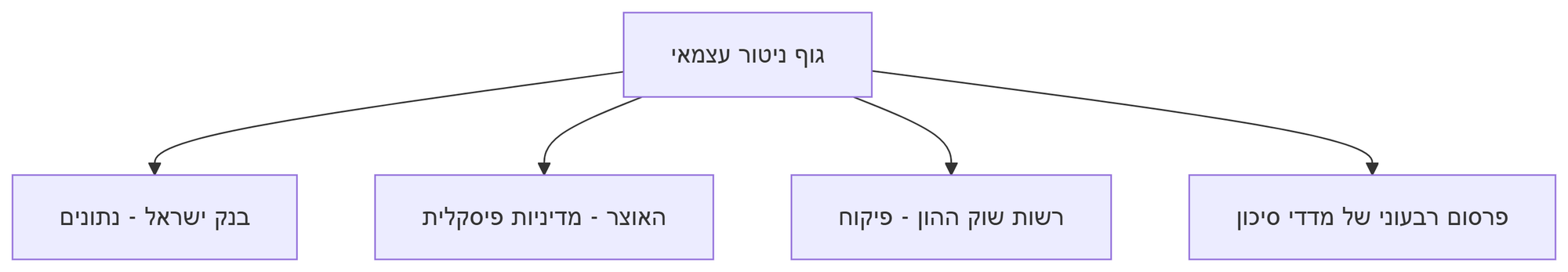

צעדים רגולטוריים דרושים: מודל יישומי לישראל

מערכת ניטור מקיפה

- פרסום רבעוני של Credit-to-GDP Gap: בהתאם לסטנדרטים של BIS1

- ניטור שוטף של DSR: למשקי בית ולחברות17

- הערכת Fundamental Price Gap: באמצעות מודלים כלכליים מתקדמים19

מנגנונים של שקיפות

- פרסום דוח יציבות פיננסית מורחב: הכולל את כל המדדים הבינלאומיים

- התרעות ציבוריות: כאשר המדדים חורגים מהסף הבטוח

- דיאלוג עם הציבור: הסברה על המשמעות של המדדים

כלים מקרו-פרודנציאליים מתקדמים

- יישום מאגרי הון נגד-מחזוריים: בהתאם להמלצות Basel III12

- הדרגתיות ברגולציה: התאמה של הכלים לרמת הסיכון

- תיאום בין-מוסדי: שיתוף פעולה בין בנק ישראל, משרד האוצר ורגולטורים אחרים

המלצות למדיניות

המלצות מיידיות (6-12 חודשים)

- פרסום מיידי של מדדי BIS: החל מהרבעון הקרוב

- הקמת יחידת ניטור מקרו-פרודנציאלי: ייעודית בבנק ישראל

- שיתוף פעולה מוגבר עם BIS ו-IMF: לקבלת הדרכה טכנית

המלצות בינוניות טווח (1-3 שנים)

- פיתוח מודלים מקומיים: להערכת Fundamental Price Gap בישראל

- חקיקת חוק יציבות פיננסית: הקובע את החובה לפרסם מדדים אלו

- הטמעת מדדים באיכות החיים: בדוחות הממשלה השוטפים

המלצות ארוכות טווח (3-5 שנים)

- שילוב במדיניות התכנון הארצית: התחשבות במדדים בתכנון ערים ובמדיניות קרקעות

- פיתוח כלי בינה מלאכותית: לניבוי משברים ולהתרעה מוקדמת

- מחקר ופיתוח אקדמי: בשיתוף עם אוניברסיטאות מובילות

סיכום והמלצות

המחקר מגלה פער משמעותי בין המעמד הבינלאומי של ישראל כחברה ב-BIS וב-IMF לבין יישום המלצותיהם בפועל. למרות הסמכות הרגולטורית הגבוהה ומערכת הבנקאות המתקדמת, ישראל נמנעת מלפרסם או ליישם באופן שיטתי את המדדים המרכזיים לזיהוי מוקדם של בועות אשראי ונדל"ן.הסיכונים המתגברים בשוק הנדל"ן הישראלי – עלייה מתמשכת במחירים, שיא במשכנתאות, ואחוז גבוה של מימון סיכון – מחייבים יישום מיידי של המדדים הבינלאומיים. ההשוואה למדינות שהצליחו למנוע משברים (שוויץ, קנדה, ניו זילנד) לעומת אלו שנפגעו קשות (ספרד, אירלנד) מדגישה את חשיבות היישום המלא של המלצות BIS ו-IMF.יישום המלצות המחקר יאפשר לישראל לשמור על יציבות המערכת הפיננסית, לשפר את השקיפות מול הציבור, ולהבטיח צמיחה כלכלית בת-קיימא. ללא צעדים מיידיים, ישראל עלולה למצוא עצמה בעמק התרעה רחב של משבר פיננסי עם השלכות כלכליות וחברתיות חמורות.

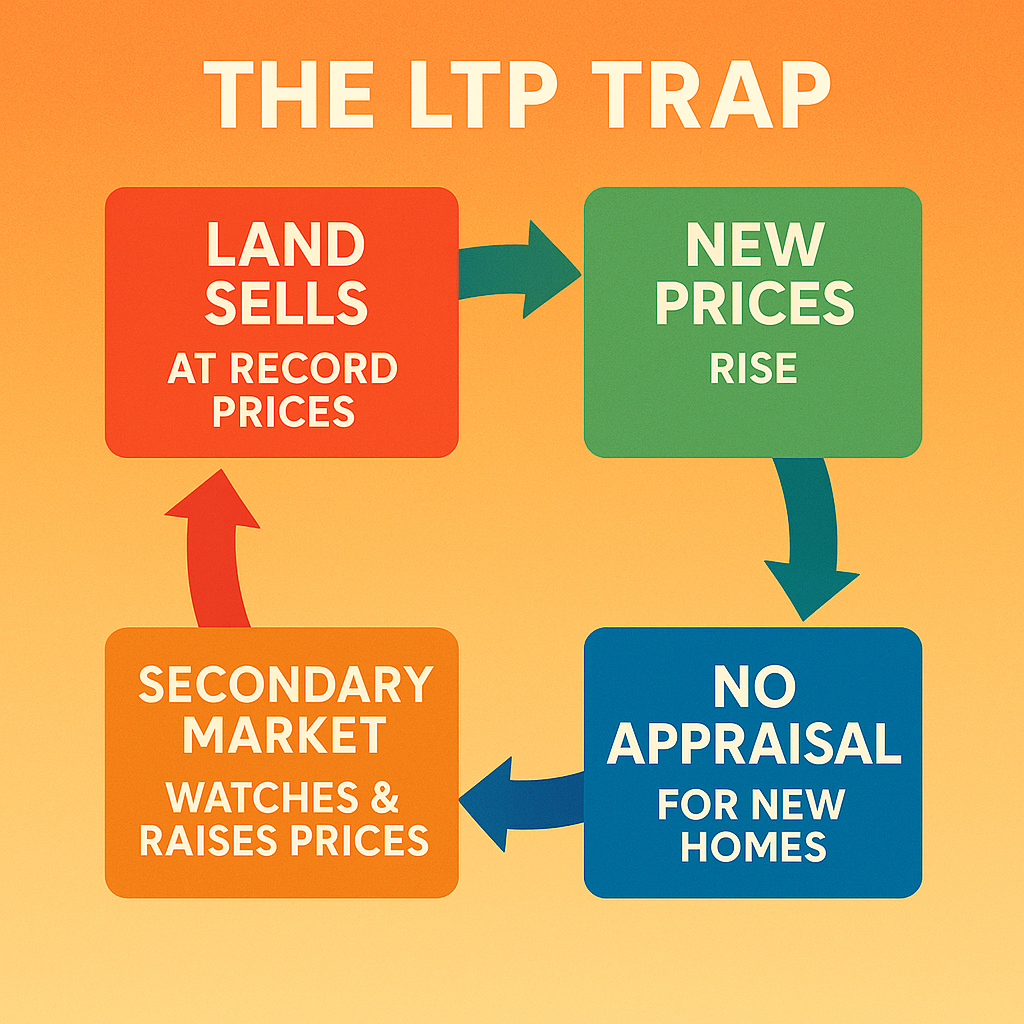

יישום מדדי BIS ו-IMF לשיפור זיהוי מוקדם של בועות נדל"ן בישראל

ישראל עומדת בפני הזדמנות משמעותיה לשפר את מערכת הזיהוי המוקדם של בועות נדל"ן באמצעות יישום מלא ושיטתי של מדדי BIS ו-IMF. הנתונים הנוכחיים מצביעים על כך שכל המדדים המרכזיים נמצאים מעל הספים הבטוחים, מה שמעיד על הצטברות סיכונים משמעותית בשוק הנדל"ן הישראלי.

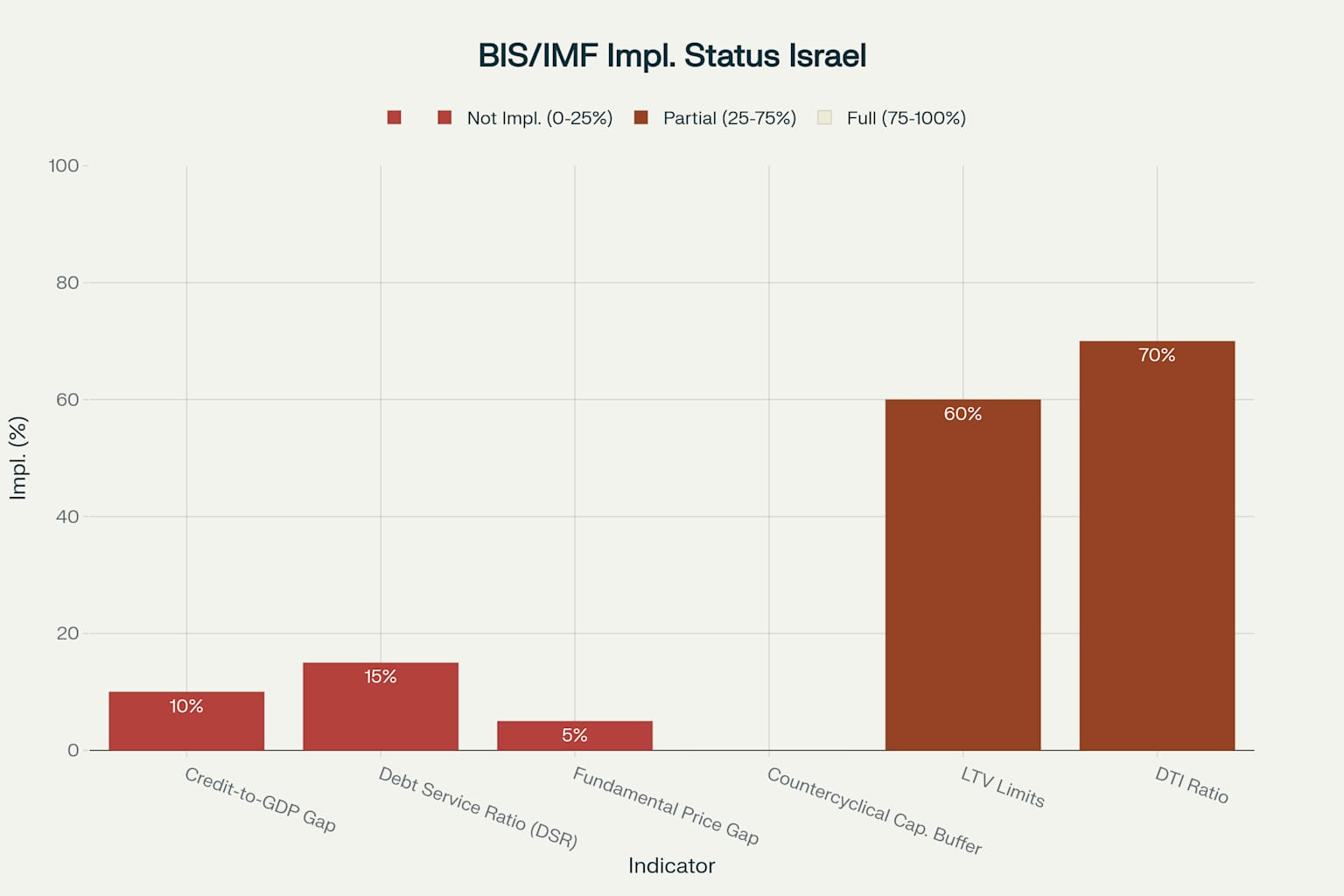

מצב היישום הנוכחי בישראל

מצב יישום מדדי BIS ו-IMF בישראל לזיהוי מוקדם של בועות נדל"ן - דצמבר 2024

מדדי BIS ו-IMF מיושמים בישראל באופן חלקי בלבד. המדדים הקריטיים ביותר לזיהוי מוקדם - Credit-to-GDP Gap ו-Debt Service Ratio - כמעט ואינם מפורסמים או מיושמים באופן שיטתי12. זהו פער משמעותי שחושף את המערכת הפיננסית הישראלית לסיכונים מערכתיים.

המדדים המרכזיים ויכולתם לזיהוי מוקדם

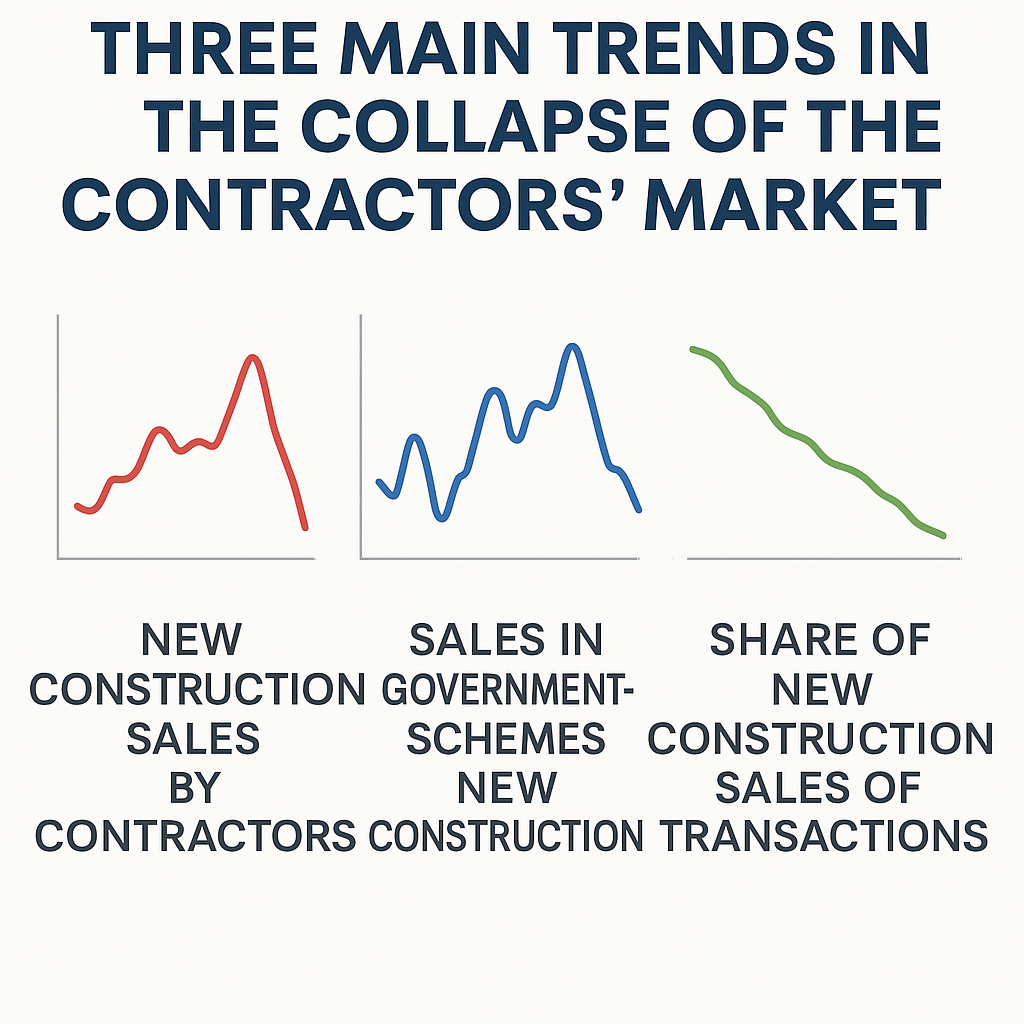

Credit-to-GDP Gap: הכלי הדומיננטי

ה-Credit-to-GDP Gap הוא המדד החשוב ביותר לזיהוי מוקדם של בועות אשראי ונדל"ן. מחקרים מראים שהוא מספק התרעה מוקדמת של 2-3 שנים לפני משברים פיננסיים, עם דיוק גבוה יותר מכל מדד אחר34.המדד מוגדר כהפרש בין יחס האשראי לתמ"ג לבין המגמה ארוכת הטווח שלו, ונמדד באמצעות מסנן Hodrick-Prescott חד-צדדי5. כאשר הפער חורג מ-2-10 נקודות אחוז מעל המגמה, הוא מהווה אות התרעה לבועת אשראי מתפתחת3.בישראל, יחס האשראי לתמ"ג עומד על 69.36% ב-2023, גבוה משמעותית מהממוצע העולמי של 61.27%6. עם זאת, בנק ישראל אינו מפרסם את חישוב ה-Gap באופן שוטף, מה שמקשה על הערכת הסיכון האמיתי.

Debt Service Ratio (DSR): מדד הלחץ הפיננסי

ה-DSR מודד את היחס בין תשלומי שירות החוב להכנסה, והוא מהווה אינדיקטור מהימן למשברים בנקאיים מערכתיים. מחקרי BIS מראים שה-DSR מספק התרעה מוקדמת מדויקת במיוחד באופק של 1-2 שנים לפני משברים47.ה-DSR בישראל עומד על כ-42.6% נכון לספטמבר 2024, אך בנק ישראל אינו מפרסם מעקב שיטתי אחר מדד זה8. זהו פער חמור, שכן DSR גבוה מעיד על הצטברות לחצים פיננסיים במשקי הבית ועל סיכון גבוה למשבר אשראי.

Fundamental Price Gap: מדידת סטיות מהשווי הפונדמנטלי

ה-Fundamental Price Gap מודד את ההפרש בין מחירי הנדל"ן בפועל לבין השווי הפונדמנטלי המבוסס על יסודות כלכליים910. סטיות של 15-20% מעל השווי הפונדמנטלי מהוות אינדיקטור מוקדם לבועות נדל"ן1112.המדד מבוסס על מודל דיבידנד-דיסקונט המתאים לשוק הנדל"ן, שבו השכירות משמשת כ"דיבידנד" של הנכס1213. מחקרים מראים שהמדד יכול לזהות בועות נדל"ן 6 חודשים עד שנה מראש1310.

מצב הסיכון הנוכחי בישראל

הערכת סיכון נוכחית בשוק הנדל"ן הישראלי - השוואה לספים המומלצים

הנתונים הנוכחיים מעידים על הצטברות סיכונים משמעותית בשוק הנדל"ן הישראלי:

- יחס אשראי לתמ"ג של 69.36% - גבוה ב-8 נקודות אחוז מהממוצע הגלובלי

- עלייה של 7.53% במחירי הדיור ב-2024 - יותר מפי שניים מקצב הצמיחה הבריא

- ממוצע משכנתא של 1.088 מיליון ש"ח - גבוה ב-36% מהמומלץ

- 44% מהמשכנתאות בסיכון גבוה (מימון 60-75%) - גבוה ב-47% מהמומלץ

- עלייה של 58% בעסקאות משקיעים - כמעט פי 4 מהצמיחה הנורמלית

יישום מערכת זיהוי מוקדם מתקדמת

מערכת ניטור בזמן אמת

יישום מערכת זיהוי מוקדם יעילה דורש פיתוח מערכת ניטור בזמן אמת הכוללת1415:

- חישוב ופרסום רבעוני של Credit-to-GDP Gap: בהתאם למתודולוגיה של BIS

- מעקב שוטף אחר DSR: למשקי בית ולחברות, עם פרסום חודשי

- הערכת Fundamental Price Gap: באמצעות מודלים אקונומטריים מתקדמים

- מערכת התרעות אוטומטיות: כאשר המדדים חורגים מהספים הבטוחים

אלגוריתמי זיהוי מתקדמים

מחקרים עדכניים מראים שניתן לשפר את דיוק הזיהוי המוקדם באמצעות שילוב מדדים מרובים ואלגוריתמי למידת מכונה1615. המערכת המומלצת תכלול:

- מודל אנסמבל: המשלב את שלושת המדדים המרכזיים

- אלגוריתמי זיהוי דפוסים: לזיהוי מגמות מוקדמות

- מערכת ניקוד סיכון: המתבססת על משקלים דינמיים

- התאמה לאופי הישראלי: התחשבות במאפיינים ייחודיים של השוק המקומי

יתרונות היישום במונחי זיהוי מוקדם

שיפור משמעותי ביכולת החיזוי

יישום מלא של מדדי BIS ו-IMF יאפשר לישראל לזהות בועות נדל"ן 1-3 שנים לפני התממשותן, לעומת המצב הנוכחי שבו הזיהוי הוא בעיקר תגובתי347.המערכת תספק התרעות מוקדמות ברמות שונות:

- התרעה צהובה: כאשר אחד המדדים חורג מהסף

- התרעה כתומה: כאשר שני מדדים חורגים

- התרעה אדומה: כאשר שלושה מדדים או יותר חורגים

שקיפות ואמינות מוגברת

פרסום שיטתי של המדדים יגביר את השקיפות מול הציבור ויאפשר למשקיעים ולקונים דירות לקבל החלטות מושכלות17. זה יקטין את הספקולציה ויתרום ליציבות השוק.

יעילות מדיניות משופרת

המדדים יאפשרו לבנק ישראל לכוונן את המדיניות המוניטרית והמקרו-פרודנציאלית באופן מדויק יותר118. זה יכלול התאמת ריביות, הגבלות LTV, ומאגרי הון נגד-מחזוריים בהתאם לרמת הסיכון בפועל.

מודל יישום מומלץ לישראל

שלב ראשון: פיתוח תשתית (6-12 חודשים)

- הקמת יחידת ניטור מקרו-פרודנציאלי: בבנק ישראל עם מומחיות ייעודית

- פיתוח מודלים מקומיים: להערכת Fundamental Price Gap בשוק הישראלי

- יישום מערכות IT: לאיסוף ועיבוד נתונים בזמן אמת

- הכשרת כוח אדם: בכלים ומתודולוגיות של BIS ו-IMF

שלב שני: יישום הדרגתי (12-24 חודשים)

- פרסום ראשוני של המדדים: באופן רבעוני

- קביעת ספי התרעה: מותאמים לשוק הישראלי

- פיתוח מערכת התרעות: אוטומטית ומדורגת

- שיתוף פעולה בינלאומי: עם BIS ו-IMF להכוונה טכנית

שלב שלישי: אופטימיזציה (24-36 חודשים)

- שיפור המודלים: על בסיס נתונים מקומיים

- אינטגרציה עם מדיניות: קישור ישיר למדיניות מוניטרית ופרודנציאלית

- הרחבת השקיפות: פרסום דוחות מפורטים לציבור

- הערכת יעילות: מדידת הצלחת המערכת בזיהוי מוקדם

אתגרים ודרכי התמודדות

אתגרים טכניים

הקמת מערכת זיהוי מוקדם יעילה דורשת התמודדות עם מספר אתגרים טכניים1916:

- איכות נתונים: הבטחת דיוק ועדכניות של הנתונים

- התאמה למציאות המקומית: כיוון שהמדדים פותחו עבור כלכלות מפותחות

- התמודדות עם רעש: הפחתת אזעקות שווא

- אינטגרציה עם מערכות קיימות: קישור עם מערכות מידע קיימות בבנק ישראל

פתרונות מומלצים

- השקעה בתשתיות נתונים: שדרוג מערכות איסוף ועיבוד נתונים

- פיתוח מתודולוגיות מקומיות: התאמת המדדים למאפיינים הישראליים

- יישום אלגוריתמי סינון: להפחתת רעש ושיפור דיוק

- הדרכה והכשרה: של צוותי בנק ישראל בכלים החדשים

השלכות על יציבות המערכת הפיננסית

יישום מערכת זיהוי מוקדם מתקדמת יביא להשלכות חיוביות מרחיקות לכת על יציבות המערכת הפיננסית בישראל:

הפחתת סיכון מערכתי

זיהוי מוקדם של בועות נדל"ן יאפשר נקיטת צעדים מניעתיים לפני הצטברות סיכונים קריטיים. זה כולל התאמת מדיניות האשראי, הדרישות ההון, והכלים המקרו-פרודנציאליים בהתאם לרמת הסיכון בפועל.

שיפור האמון הציבורי

שקיפות מוגברת ופרסום שיטתי של מדדי סיכון יגבירו את האמון הציבורי במוסדות הפיקוח ובמערכת הפיננסית. זה יתרום ליציבות השוק ויפחית התנהגות ספקולטיבית.

חיזוק המעמד הבינלאומי

יישום סטנדרטים בינלאומיים יחזק את מעמדה של ישראל כחברה מלאה ב-BIS וב-IMF, ויאפשר השוואה מהימנה עם כלכלות מפותחות אחרות.

סיכום והמלצות ליישום

יישום מלא ושיטתי של מדדי BIS ו-IMF מהווה הזדמנות היסטורית לישראל לשפר משמעותית את יכולת הזיהוי המוקדם של בועות נדל"ן. הנתונים הנוכחיים מצביעים על הצטברות סיכונים משמעותית בשוק הנדל"ן, מה שמחזק את הצורך הדחוף ביישום המערכת. המערכת המומלצת תכלול שלושה מרכיבים מרכזיים: Credit-to-GDP Gap לזיהוי בועות אשראי, DSR למדידת לחץ פיננסי, ו-Fundamental Price Gap לזיהוי סטיות ממחירים פונדמנטליים. שילוב המדדים במערכת אחת יספק יכולת זיהוי מוקדם של 1-3 שנים, לעומת המצב הנוכחי שהוא בעיקר תגובתי. היישום דורש השקעה משמעותית בתשתיות, הכשרת כוח אדם, ופיתוח מומחיות טכנית. עם זאת, התועלת הצפויה - מניעת משבר פיננסי עם השלכות כלכליות וחברתיות חמורות - עולה בהרבה על העלויות. ישראל צריכה לפעול ביוזמה כדי ליישם מערכת זו בהקדם האפשרי, לפני שהסיכונים המתגברים יתממשו למשבר בפועל.

מדוע בנק ישראל נמנע מפרסום ומעקב שיטתי אחר Credit-to-GDP Gap ו-DSR

בנק ישראל, למרות היותו חבר מלא ב-BIS וכפוף לפיקוח ה-IMF, נמנע מפרסום ומעקב שיטתי של מדדי Credit-to-GDP Gap ו-DSR. הניתוח מגלה שהימנעות זו נובעת מצירוף של גורמים מוסדיים, פוליטיים, טכניים ותקשורתיים המשקפים את המציאות המורכבת של ניהול מדיניות במדינה קטנה עם מערכת פוליטית רגישה ללחצים חיצוניים.

הגישה הנוכחית של בנק ישראל למדיניות מקרו-פרודנציאלית

בנק ישראל מיישם גישה סלקטיבית למדיניות מקרו-פרודנציאלית, המתמקדת בכלים ישירים כמו הגבלות LTV ודרישות הון מוגברות מבלי לאמץ את המדדים הסטנדרטיים של BIS ו-IMF באופן שקוף ושיטתי12. המדיניות מתבססת על מסגרת שפותחה מקומית ושוקלת את המאפיינים הייחודיים של השוק הישראלי, אך חסרה את הבסיס הכמותי והשוואתי שמספקים המדדים הבינלאומיים. העדר יישום מלא של מאגרי הון נגד-מחזוריים (Countercyclical Capital Buffers) מהווה פער משמעותי. למרות שישראל מיישמת את דרישות ההון הבסיסיות של Basel III, היא לא אימצה את המרכיב הדינמי של המסגרת שמבוסס על Credit-to-GDP Gap34.

גורמים מוסדיים ומבניים

מבנה הפיקוח הבנקאי

בנק ישראל מתמודד עם אתגר מבני ייחודי: מחלקת הפיקוח על הבנקים כפופה ישירות לנגיד, מה שיוצר מצב שבו הנגיד יכול להנחות את המפקח5. מבנה זה, למרות יתרונותיו בתיאום מדיניות, יוצר חשש מפני ריכוז כוח רב מדי בידי גורם אחד ועלול להפחית מהעצמאות המקצועית של הפיקוח.המבנה הזה משפיע על יכולת הפרסום של מדדים רגישים. כאשר המפקח והנגיד הם אותו גוף בפועל, פרסום מדדים שעלולים לעורר תגובות שוק חזקות מחייב תיאום עדין עם שיקולי מדיניות מוניטרית67.

היעדר ועדת יציבות פיננסית פעילה

למרות שועדת היציבות הפיננסית (FSC) הוקמה ב-2018, פעילותה המעשית מוגבלת ולא ברור שהיא מתפקדת כגוף מקצועי עצמאי לקביעת מדיניות מקרו-פרודנציאלית8910. העדר מנגנון מוסדי ברור להחלטות מקרו-פרודנציאליות מקשה על פרסום שיטתי של מדדים שדורשים פרשנות מדיניותית.ועדות יציבות פיננסית חזקות במדינות אחרות הוכחו כקריטיות ליישום יעיל של מדדי BIS, במיוחד בהקשר של החלטות על מאגרי הון נגד-מחזוריים שמבוססים על Credit-to-GDP Gap4.

לחצים פוליטיים ושיקולי עצמאות

איומים ישירים על עצמאות הבנק

בנק ישראל מתמודד עם לחצים פוליטיים גוברים המאיימים על עצמאותו. בשנים האחרונות נרשמו מספר מקרים של התערבות פוליטית ישירה, כולל הצעות חוק שעלולות לפגוע ביכולת הבנק לנהל מדיניות מוניטרית עצמאית111213.האיומים כוללים:

- הצעת חוק למתן סמכות לשר האוצר על קביעת ריביות למשקיעים1112

- קריאות של שרים להתערב במדיניות הריבית13

- לחצים לשינוי מדיניות הנדל"ן בעקבות לחצי משקיעים14

בהקשר זה, פרסום מדדים שעלולים לחשוף חוסרי יציבות בשוק הנדל"ן עלול להוביל ללחצים פוליטיים נוספים ולניסיונות התערבות במדיניות הבנק1516.

הלחץ מענף הנדל"ן והבנקאות

ענף הנדל"ן והבנקאות בישראל מהווים כוחות פוליטיים משמעותיים. מחקרים מראים שהבנקים בישראל פיתחו אסטרטגיות פוליטיות מתוחכמות ופועלים באופן יזום להשפיע על רגולציה17. החשיפה הגבוהה של הבנקים לנדל"ן (למעלה מ-46% מסך האשראי) יוצרת עניין מובהק בהימנעות מפרסום מדדים שעלולים לחשוף סיכונים18.פרסום Credit-to-GDP Gap ו-DSR בצורה שיטתית עלול:

- לחשוף את ההסתמכות המוגזמת של המערכת הבנקאית על הנדל"ן

- להפחית את אמון הציבור ברגולטור ובבנקים

- ליצור לחצים לרגולציה מחמירה שתפגע ברווחיות הבנקים

שיקולים טכניים ומתודולוגיים

מורכבות חישוב המדדים

חישוב מדויק של Credit-to-GDP Gap דורש מתודולוגיה מתוחכמת, כולל שימוש במסנן Hodrick-Prescott חד-צדדי ופיתוח מגמות ארוכות טווח שמתאימות למציאות הישראלית1920. בנק ישראל עלול להתחבט עם שאלות מתודולוגיות כמו:

- אורך התקופה הנדרש לקביעת מגמה ארוכת טווח במדינה עם היסטוריה כלכלית קצרה יחסית

- השפעת שינויים מבניים מרכזיים (כמו חברות בה-OECD) על המגמה ההיסטורית

- התאמת המתודולוגיה למאפיינים ייחודיים של השוק הישראלי

איכות ורלוונטיות הנתונים

ישראל עלולה להתמודד עם אתגרים באיכות הנתונים הדרושים לחישוב מדויק של המדדים. זה כולל נתונים על ריביות ממוצעות על המלאי הקיים, זמני פירעון ממוצעים, ופרוט סקטוריאלי מפורט של האשראי1921.העדר מערכות מידע מלאות עלול להוביל לחישובים לא מדויקים שיפגעו באמינות המדדים ובתדמית הבנק המרכזי.

שיקולי תקשורת ותדמית

חשש מפאניקה ואי-יציבות

בנק ישראל עלול לחשוש שפרסום מדדים המצביעים על סיכונים בשוק הנדל"ן יוביל לתגובות שוק לא רצויות. במדינה קטנה כמו ישראל, תקשורת של הבנק המרכזי יכולה ליצור תגובות מיידיות וחדות בשווקים222316.החששות כוללים:

- פאניקה במשקיעי נדל"ן שתוביל לירידות חדות במחירים

- בריחת הון של משקיעים זרים

- פגיעה באמון הציבור במערכת הבנקאית

שמירה על אמינות והערכת סיכון מבוקרת

בנק ישראל מעדיף למסור מסרים על סיכונים בשוק הנדל"ן בצורה מבוקרת ומותאמת, במקום לפרסם נתונים גולמיים שעלולים לפרשנות שגויה2425. הגישה הנוכחית מאפשרת לבנק:

- לשלוט בנרטיב ובעיתוי של חשיפת סיכונים

- להתאים את התקשורת לקהלי יעד שונים

- לשלב הערכות סיכון עם המלצות מדיניות קונקרטיות

השוואה לגישות בינלאומיות

מדינות שמיישמות פרסום מלא

מדינות כמו קנדה, שוויץ וממלכה המאוחדת מפרסמות באופן שיטתי את מדדי Credit-to-GDP Gap ו-DSR212026. במדינות אלה, הפרסום מתבצע במסגרת דוחות יציבות פיננסית מקיפים הכוללים הקשר מדיניותי ופרשנות מקצועית. ההבדל המרכזי הוא שמדינות אלה פיתחו מסגרות מוסדיות חזקות לקבלת החלטות מקרו-פרודנציאליות, עם הפרדה ברורה בין תפקיד איסוף וניתוח הנתונים לתפקיד קביעת המדיניות274.

השפעת הגודל והמבנה הכלכלי

כמדינה קטנה, ישראל מתמודדת עם אתגרים ייחודיים:

- השפעה גבוהה יותר של תקשורת הבנק המרכזי על השווקים

- רגישות גבוהה יותר להשפעות חיצוניות

- מערכת פוליטית קטנה ומרוכזת שבה נוח יותר להפעיל לחצים

אתגרים אלה מצדיקים גישה זהירה יותר לפרסום מדדים רגישים, אך לא מצדיקים התעלמות מלאה מהמלצות בינלאומיות2829.

השלכות העדר הפרסום

פגיעה באמינות הבינלאומית

העדר יישום מלא של סטנדרטים בינלאומיים פוגע במעמדה של ישראל כחברה מלאה ב-BIS וב-IMF. זה מקשה על השוואה למדינות מפותחות אחרות ועלול להשפיע על דירוגי האשראי ועל עלות המימון הממשלתי3031.

הגברת הסיכון המערכתי

העדר מעקב שיטתי אחר המדדים מגביר את הסיכון לפיתוח בועות אשראי ללא זיהוי מוקדם. זה עלול להוביל למשבר חמור יותר שהיה ניתן למנוע באמצעות התרעה מוקדמת ונקיטת צעדים מניעתיים2026.

פגיעה בשקיפות הדמוקרטית

העדר פרסום מדדים בסיסיים פוגע ביכולת הציבור, הכנסת וגופי הפיקוח לבקר את מדיניות הבנק באופן מושכל. זה מקטין את האחריותיות הדמוקרטית של המוסד העצמאי החשוב ביותר במערכת הכלכלית3233.

המלצות לשיפור

פיתוח גישה הדרגתית

בנק ישראל יכול לאמץ גישה הדרגתית לפרסום המדדים:

- פרסום ראשוני במסגרת דוחות יציבות פיננסית עם הקשר מקיף

- פיתוח מתודולוגיה מקומית מותאמת למאפיינים הישראליים

- הדרכת הציבור והשווקים על משמעות המדדים

- מעבר הדרגתי לפרסום רבעוני עצמאי

חיזוק המסגרת המוסדית

הקמת ועדת יציבות פיננסית חזקה ועצמאית יכולה לפתור חלק מהבעיות המוסדיות. הוועדה תוכל לקבל אחריות על פרסום המדדים ועל הפרשנות המדיניותית שלהם, תוך הפרדה מהתפקידים האופרטיביים של הבנק104.

הקמת מערכת תקשורת מתוחכמת

פיתוח מערכת תקשורת מקצועית שתוכל להעביר מידע מורכב באופן נגיש ומובן, תוך שמירה על יציבות השווקים ועל האמון הציבורי2234.

סיכום

ההימנעות של בנק ישראל מפרסום ומעקב שיטתי אחר Credit-to-GDP Gap ו-DSR נובעת מצירוף מורכב של גורמים מוסדיים, פוליטיים וטכניים. למרות שחלק מהחששות מוצדקים במציאות הישראלית, העלויות של אי-יישום המדדים עולות על היתרונות. בנק ישראל חייב למצוא דרך ליישם את הסטנדרטים הבינלאומיים תוך התמודדות עם האתגרים הייחודיים של מדינה קטנה עם מערכת פוליטית רגישה. זה דורש שיפור המסגרת המוסדית, פיתוח יכולות תקשורת מתוחכמות, וחיזוק העצמאות המקצועית מול לחצים פוליטיים. רק כך ישראל תוכל לשמור על מעמדה כחברה מכובדת בקהילה הפיננסית הבינלאומית תוך הבטחת יציבות המערכת הפיננסית המקומית.

בנק ישראל חושש מפאניקה בשוק בעקבות פרסום מדדים רגישים כמו Credit-to-GDP Gap משום שבמדינה קטנה עם שוק נדל"ן ריכוזי ורגיש, מידע כזה עלול לעורר תגובות חריפות ומהירות מצד הציבור, המשקיעים והמערכת הבנקאית. פרסום מדד שמצביע על סיכון גובר ליציבות פיננסית, במיוחד כאשר הוא חורג מספים בינלאומיים, עלול לגרום ל:

- מכירות חפוזות של נכסים מצד משקיעים החוששים מירידת ערך, מה שמוביל לירידות חדות במחירי הנדל"ן.

- האטה חדה בפעילות המשכנתאות והקפאת עסקאות, בשל חשש מהפסדים עתידיים.

- לחץ על הבנקים מצד לקוחות ומשקיעים, כולל פדיונות מוקדמים של פיקדונות או דרישה להקשחת תנאי אשראי.

- פגיעה באמון הציבור במערכת הפיננסית וביכולת הרגולטור לנהל סיכונים.

בנק ישראל נוקט ברפורמות להגברת השקיפות בתחומים צרכניים23, אך בכל הנוגע למדדים מקרו-מערכתיים רגישים, הוא נזהר במיוחד מחשש ל"תגובות יתר" שעלולות להוביל לאי-יציבות מערכתית. החשש המרכזי הוא שפרסום גלוי של אינדיקטורים המעידים על בועה או סיכון יתר יתפרש כהתרעה רשמית למשבר, ויגרום לגל של תגובות שרשרת – פאניקה, ירידות מחירים, ופגיעה במערכת הבנקאית. הגישה הזהירה הזאת מאפיינת גם תחומים נוספים, בהם בנק ישראל מעדיף "לשלוט בנרטיב" ולתזמן את פרסום המידע כך שלא יגרום להלם פתאומי בשוק1.

פרסום מדדים רגישים כמו Credit-to-GDP Gap עלול לגרום לירידות חדות בשוק הנדל"ן בשל השפעתם על ציפיות והתנהגות השחקנים המרכזיים בשוק:

- אות אובייקטיבי לסיכון: המדד נחשב בעולם ובקרב אנליסטים כסמן מובהק להיווצרות בועת אשראי או נדל"ן. כאשר הוא חורג מהסף המקובל, זה מאותת לציבור, למשקיעים ולבנקים כי מחירי הנדל"ן התרחקו מהיסודות הכלכליים ושהמערכת נמצאת בסיכון מוגבר12.

- שינוי חד בציפיות: פרסום גלוי של מדד החורג מהנורמה עלול לשנות בבת אחת את ציפיות המשקיעים והציבור. משקיעים שמזהים "אות התרעה רשמי" עשויים למהר למכור נכסים לפני ירידות, מה שמגביר את ההיצע ומוביל לירידות מחירים מהירות1.

- הקשחת אשראי בנקאית: בנקים, המסתמכים על מדדים אלה בניהול סיכוני האשראי, עלולים להחמיר את תנאי המשכנתאות וההלוואות, להקטין את היקפי האשראי ולייקר אותו. זה מצמצם את היכולת של רוכשים חדשים להיכנס לשוק ומגביר את הלחץ על מחירים1.

- אפקט דומינו תקשורתי: פרסום מדד כזה זוכה לסיקור תקשורתי רחב, שמעצים את תחושת הסיכון ומאיץ תגובות שליליות נוספות, כולל עצירת עסקאות, ירידת שווי נכסים ופגיעה באמון הציבור ביציבות השוק1.

- היסטוריה של תגובות דומות בעולם: מחקרים מה-IMF וה-BIS מצביעים כי התרחבות אשראי מהירה וחריגה במדדים אלה קדמה למשברים פיננסיים ולירידות חדות במחירי נדל"ן במדינות שונות. במקרים אלו, פרסום המדדים האיץ את גל המכירות והעצים את עוצמת התיקון בשוק2.

לכן, במדינה קטנה עם שוק נדל"ן ריכוזי ורגיש כמו ישראל, פרסום גלוי של Credit-to-GDP Gap גבוה עלול להפעיל מנגנון של "נבואה שמגשימה את עצמה" – כלומר, עצם הצגת הסיכון מגבירה את הסיכון בפועל ומובילה לירידות חדות במחירים1.

סיכום ומסקנה סופית של המחקר – מצבה של ישראל

ישראל מציגה עמידות כלכלית יחסית בזכות מערכת פיננסית חזקה, ניהול מוניטרי אחראי ופוטנציאל צמיחה גבוה, כפי שמדגישים גם ה-OECD וה-Bank of Israel1238. עם זאת, בשנים האחרונות מתרבים סימני האזהרה לגבי סיכונים מערכתיים, במיוחד בשוק הנדל"ן ובתחום האשראי.האתגרים המרכזיים:

- יחס האשראי למגזר הפרטי לתמ"ג (Credit-to-GDP) של ישראל עומד על כ-69.3% ב-2023 – גבוה מהממוצע במדינות מפותחות ומהווה רמת מינוף שמחייבת ניטור הדוק6.

- ישראל אינה מיישמת או מפרסמת באופן שיטתי את מדדי ההתרעה המוקדמת של BIS ו-IMF (כגון Credit-to-GDP Gap ו-DSR), למרות היותה חברה מלאה בארגונים אלה7.

- המערכת הבנקאית והציבור פועלים בסביבה של אי-ודאות לגבי רמת הסיכון האמיתית בשוק הדיור, כאשר מחירי הנדל"ן ממשיכים לעלות והמשכנתאות מגיעות לשיאים חדשים.

- הדירוג הפיננסי של ישראל הורד על ידי כל סוכנויות הדירוג, והסיכון לפרמיית סיכון גבוהה ולמשבר פיננסי עלה משמעותית5.

השלכות:

- היעדר ניטור ופרסום של מדדים קריטיים פוגע ביכולת לזהות בזמן הצטברות סיכונים, להפעיל כלים מוניטריים מתאימים ולמנוע משבר אשראי ונדל"ן.

- חשש של בנק ישראל מפאניקה ציבורית או תגובת יתר בשוק גורם להימנעות מפרסום גלוי של מדדים רגישים, אך בפועל מגביר את חוסר השקיפות והסיכון המערכתי.

- המשך מגמה זו עלול להוביל להחרפת משבר אמון, פגיעה ביציבות הבנקאית והמערכתית, והעמקת הפער בין ישראל לסטנדרטים הבינלאומיים.

מסקנה סופית:

למרות עמידות יחסית וצפי לצמיחה מתונה ב-2025–2026123, ישראל נמצאת בצומת קריטי: ללא יישום מלא, שקוף ושיטתי של מדדי BIS ו-IMF, היא מסתכנת בהתפתחות בועת אשראי ובמשבר פיננסי עם השלכות רחבות על המשק והחברה. הדרך לשיפור עוברת בהגברת השקיפות, אימוץ סטנדרטים גלובליים, פיתוח מערכת התרעה מוקדמת והפנמת הלקחים ממדינות שנפגעו ממשברים דומים. רק כך תוכל ישראל להבטיח יציבות, אמון ציבורי וצמיחה בת-קיימא גם בתנאי אי-ודאות גיאופוליטית וכלכלית.

חריגת Credit-to-GDP Gap של ישראל ביחס לעולם

Credit-to-GDP Gap הוא מדד מרכזי לזיהוי הצטברות סיכוני אשראי במערכת הפיננסית. הוא מודד את הפער בין יחס האשראי לתמ"ג לבין המגמה ארוכת הטווח שלו, כאשר חריגה חיובית משמעותית מאותתת על סיכון לבועת אשראי.

- בישראל, יחס האשראי לתמ"ג עמד ב-2024 על כ-69%12.

- הממוצע העולמי (מדינות מפותחות) נע סביב 61%–65%34.

- הפער בישראל: חריגה של כ-4–8 נקודות אחוז מעל הממוצע העולמי, כאשר במדינות רבות באירופה, אסיה וצפון אמריקה היחס נמוך יותר.

- המשמעות: ישראל נמצאת ברמת מינוף גבוהה יחסית, מה שמאותת על סיכון מוגבר להיווצרות בועת אשראי, במיוחד לאור מגמת עלייה מהירה באשראי למגזר הפרטי והנדל"ן54.

| מדינה/אזור | יחס אשראי לתמ"ג 2024 | Credit-to-GDP Gap (פער מהמגמה) |

|---|

| ישראל | 69%12 | +4–8% מעל הממוצע העולמי |

| ממוצע עולמי | 61%–65%34 | 0% (נקודת ייחוס) |

| גוש האירו | 88%6 | משתנה, אך לרוב מתחת לישראל |

| ארה"ב | 121%6 | גבוה, אך עם מגמת ירידה |

Fundamental Price Gap – הפער בין מחירי השוק לשווי הפונדמנטלי בישראל

Fundamental Price Gap מודד את ההפרש בין מחירי הנדל"ן בפועל לבין השווי הפונדמנטלי המבוסס על הכנסות, שכר דירה, ריביות ועוד. פער גבוה מאותת על בועה פוטנציאלית.

- בישראל, ובעיקר בתל אביב, נרשמה בשנים האחרונות חריגה משמעותית:

- ב-2022 דורגה תל אביב במקום גבוה במדד הסיכון לבועה של UBS, אך ב-2024 ירדה לקטגוריית "סיכון מתון" לאחר ירידת מחירים של כ-10% ב-202378.

- יחס מחיר דירה להכנסה בתל אביב: נדרשות כ-11 שנות עבודה לרכישת דירה ממוצעת – מהגבוהים בעולם8.

- יחס מחיר דירה לשכירות: תל אביב מדורגת בין הערים עם הפערים הגבוהים ביותר (40 שנות שכירות לרכישת דירה)89.

- פער מהשווי הפונדמנטלי: מחירי הדירות בישראל גבוהים ב-15%–25% מהשווי הפונדמנטלי לפי הערכות בינלאומיות, בעיקר במרכז הארץ789.

| עיר/מדינה | פער מחיר דירה מהשווי הפונדמנטלי | שנות עבודה לרכישת דירה | שנות שכירות לרכישת דירה |

|---|

| תל אביב | 15%–25%789 | 118 | 4089 |

| לונדון | 10%–20% | 12 | 35 |

| הונג קונג | 20%–30% | 22 | 39 |

| ממוצע ערים עולמי | 0%–10% | 7–9 | 25–30 |

סיכום

- ישראל חורגת משמעותית מהממוצע העולמי הן במדד Credit-to-GDP Gap והן בפער בין מחירי השוק לשווי הפונדמנטלי, במיוחד באזורי הביקוש.

- המשמעות: רמת הסיכון להיווצרות בועת נדל"ן גבוהה, והמערכת הפיננסית חשופה להשלכות של תיקון חד במחירים, בדומה לערים גלובליות אחרות שנפגעו ממשברים דומים789.

Clau הפער הקריטי של ישראל: מערכות התרעה מוקדמת של BIS/IMF וסיכון מערכתי

ישראל ניצבת בפני פער מסוכן ביישום מערכות התרעה מוקדמת מוכרות בינלאומית למשברים פיננסיים, למרות היותה חברה מלאה הן בבנק היישובים הבינלאומי (BIS) והן בקרן המטבע הבינלאומית (IMF). פער זה משאיר את המדינה חשופה לבועות אשראי ונדל"ן שהרסו כלכלות אחרות, בעוד סיכונים מערכתיים הולכים ומצטברים בשוקי הדיור, ריכוז בנקאי וחובות משקי בית, ויוצרים צורך מדיניותי דחוף.העדות מהניסיון הבינלאומי היא מבהילה: מדינות שיישמו מסגרות מקרו-זהירות מקיפות של BIS/IMF כמו שוויץ, קנדה וניו זילנד הצליחו למנוע משברים פיננסיים, בעוד אלו שהתעלמו מאותות התרעה מוקדמת - ספרד, אירלנד ומדינות נורדיות בשנות ה-90 - סבלו מקריסות כלכליות קטסטרופליות. המסלול הנוכחי של ישראל דומה לדפוסי התרעה רבים מתקופות טרום משבר, ובכל זאת מערכות ניטור מכריעות נעדרות או לא מספקות.

מסגרת טכנית ודרישות יישום

ה-BIS וה-IMF פיתחו מערכת התרעה מוקדמת מתוחכמת המתמקדת בשלושה מדדי ליבה שנועדו לזהות חוסר איזון פיננסי מסוכן לפני שהוא מעורר משברים. פער האשראי-לתמ"ג (Credit-to-GDP Gap) מודד את ההבדל בין רמות האשראי הנוכחיות למגמות ארוכות טווח באמצעות מסנני הודריק-פרסקוט רטרוספקטיביים, עם ספי התרעה של 10+ נקודות אחוז מעל המגמה. מדד זה הוכח כיעיל להפליא, כאשר שני שלישים מהקריאות מעל הסף נמשכו במשברים בנקאיים תוך שלוש שנים. יחס שירות החוב (DSR) משלים זאת על ידי מדידת חלק ההכנסה המשמש לתשלומי חוב, ומספק תובנה מכרעת על יכולת הלווים ולא רק על רמות החוב. עבור משקי בית, אותות התרעה מופיעים בדרך כלל כאשר ה-DSR עולה 2-3 נקודות אחוז מעל ממוצעים נעים של 20 שנה. פער המחיר הפונדמנטלי לנדל"ן מזהה מתי מחירי הנכסים סוטים באופן מסוכן ממגמות ארוכות טווח, עם ספי התרעה קריטיים של 11+ נקודות אחוז מעל המגמה בשילוב עם מדדי אשראי.מדדים אלו מהווים את עמוד השדרה של דרישות המקרו-זהירות של בזל III, במיוחד החיץ ההוני הנגד-מחזורי (CCyB) שנע בין 0-2.5% מנכסים משוקללי סיכון. המסגרת דורשת ניטור רבעוני, מתודולוגיות חישוב סטנדרטיות ושילוב עם מסגרות יציבות פיננסית לאומיות. מדינות חייבות לשמור על תשתית נתונים מקיפה המכסה זרימות אשראי, רמות חוב מגזריות והערכות נכסים עם סדרות היסטוריות מינימליות של 10 שנים לניתוח מגמות אמין.

מצב היישום המדאיג של ישראל

יישום הסטנדרטים המחויבים בינלאומית אלו בישראל חושף פערים משמעותיים המגדילים את החשיפה לסיכון מערכתי. נדמה שהמדינה חסרה חישובי פער האשראי-לתמ"ג סיסטמטיים בסטנדרט BIS, ובמקום זאת מתמקדת במדדי צמיחת אשראי מסורתיים שמחמיצים חוסר איזון מבני מכריע. זה מייצג סטייה יסודית מפרקטיקות בינלאומיות מיטביות שהוכחו כיעילות במניעת משברים. נתונים כלכליים ישראליים נוכחיים מציגים דפוסים מטרידים: חובות משקי הבית הגיעו ל-42.6% מהתמ"ג ברבעון השלישי של 2024, בעוד שסך חובות המגזר הפרטי הלא-פיננסי גדל ב-6.8% בשנה ל-2.3 טריליון שקל. מחירי הדיור עלו 20.3% שנתית ב-2022, ואחריו 8% ב-2024, עם 69,720 דירות חדשות שלא נמכרו יוצרות 18.4 חודשי היצע - מדדי בועה קלאסיים שמערכות ניטור נאותות היו מסמנות מיד. גישת בנק ישראל מדגישה שיטות פיקוח מסורתיות ולא מסגרות מקרו-זהירות סיסטמטיות. למרות פרסום דוחות יציבות פיננסית דו-שנתיים, אלו חסרים את המתודולוגיות הסטנדרטיות וחבילות המדדים המקיפות שדרישות BIS/IMF מחייבות. היעדר חישובי פער האשראי-לתמ"ג זמינים לציבור מייצג פיקוח קריטי לאור היעילות המוכחת של מדד זה במניעת משברים. ריכוז המגזר הבנקאי של ישראל מוסיף שכבת דאגה נוספת, כאשר ארבעה בנקים מרכזיים שולטים ביותר מ-90% מנתח השוק בעוד שחשיפת תעשיית הבנייה מגיעה ל-10.9% מסך תיקי ההלוואות. חשיפה פיסקלית ממשלתית דרך סובסידיות דיור וערבויות יוצרת התחייבויות פוטנציאליות נוספות, בעייתיות במיוחד כאשר יחס החוב לתמ"ג עלה ל-69% ב-2024 מ-61.3% ב-2023.

עדות בינלאומית: יישום מול תוצאות משבר

העדות הבינלאומית על יעילות יישום מקרו-זהירות מספקת לקחים משכנעים לישראל. שוויץ מדגימה את הגישה בסטנדרט הזהב, והפכה לכלכלה המפותחת הראשונה שיישמה באופן מלא חיצי הון נגד-מחזוריים של בזל III. עד 2019, שוויץ הפעילה CCyB מקסימלי של 2.5% למשכנתאות מגורים תוך שמירה על יחסי LTV שמרניים של 80% ומגבלות שירות חוב של 33%. גישה זהירה זו מנעה בהצלחה משבר דיור למרות שאשראי המשכנתאות עלה מ-120% ל-140% מהתמ"ג.ניסיון קנדה מוכיח כמו כן כמדריך, ויישמה חמישה סיבובי הידוק מקרו-זהירות מרכזיים מאז 2008. צעדים מרכזיים כללו הפחתת פירעון מקסימלי מ-40 ל-25 שנים, הורדת יחסי LTV ל-95% למשכנתאות חדשות ו-80% למימון מחדש, ויישום מבחני לחץ משכנתא מקיפים. כל סיבוב הידוק הפחית באופן ניכר את צמיחת אשראי המשכנתאות תוך שמירה על יציבות שוק הדיור.הגישה הממוקדת של ניו זילנד באמצעות הגבלות LTV - הגבלת 15% מההלוואות ב-LVR גבוהים לנכסי בעלים ו-5% למשקיעים - ביססה ביעילות מחזורי שוק דיור תוך מתן חיצים מכריעים במהלך ירידות. סיפורי הצלחה אלו חולקים אלמנטים משותפים: יישום מוקדם, ניטור מקיף ותגובות מוסדיות מתואמות.מקרי המשבר מספקים דוגמאות נגדיות מפוכחות. פער האשראי-לתמ"ג של ספרד הגיע לרמות קיצוניות עד 2007 בעוד מחירי הדיור עלו 150% בין 1998-2006, כאשר הבנייה ייצגה 18.5% מהתמ"ג - כפול מממוצע גוש האירו. חובות המשפחות הגיעו ל-115% מההכנסה הזמינה, ובכל זאת לא התרחשה תגובה מקרו-זהירות. המשבר שנוצר קיצץ את התמ"ג ב-3.7% ב-2009, דחף את האבטלה ל-27% ודרש 100 מיליארד יורו בחילוץ המגזר הבנקאי.ניסיון אירלנד מוכיח כדרמטי עוד יותר, עם מחירי נכסים שעלו 192% בין 1997-2005 בעוד נכסי הבנקים התרחבו לחמישה מתוך התמ"ג. למרות אקדמאים שהזהירו מתיקוני מחיר של 40-50% כבר ב-2006, הרגולטורים חששו מלעורר קריסות ושמרו על גישות נוגע-קלות. המשבר שנוצר דרש חילוץ של 67.5 מיליארד יורו מהאיחוד האירופי-IMF, הגדיל את החוב הממשלתי מ-25% ליותר מ-100% מהתמ"ג, וראה מחירי נכסים בדבלין נופלים 56%.

סיכונים מערכתיים ומחסומים מוסדיים

פרופיל הסיכון הנוכחי של ישראל מציג קווי דמיון מדאיגים לכלכלות טרום משבר. מדדי בועת שוק הדיור כוללים צמיחת מחירים מנותקת מיסודות, השקעות זרות ספקולטיביות ורמות מלאי שיא למרות עליות מחירים. הריכוז של המערכת הבנקאית יוצר סיכונים מוגברים, כאשר כשלי לווים גדולים בודדים עשויים לערער את היציבות של כל המגזר.גורמי כלכלה פוליטית מציגים מחסומי יישום משמעותיים. לובי תעשיית הבנקאות נגד דרישות בזל III מחמירות, בשילוב עם לחץ פוליטי לשמור על מדיניות נוחה, יוצר סיכוני לכידה רגולטורית דומים לאלו שחוו מדינות שנפגעו ממשבר. המגזר הבנקאי המרוכז מפחית לחצי תחרות בעוד יחסים קרובים בין בנקים גדולים לקובעי מדיניות משקפים דפוסים מסוכנים טרום משבר.אתגרי תיאום בין בנק ישראל לממשלה יוצרים פגיעויות נוספות. חפיפות שיפוטיות במדיניות מקרו-זהירות, יעדים סותרים בין רשויות מוניטריות ופיסקליות ואחריות ניהול משבר לא ברורה מערערים ניהול סיכונים יעיל. בעיות תקשורת מחמירות בעיות אלו, עם מסרים לא עקביים על לוחות זמנים רגולטוריים והבנה ציבורית מוגבלת של סיכונים מערכתיים.

מפת דרכים ליישום והמלצות מדיניות

ישראל דורשת פעולה מיידית לטיפול בפערי יישום אלו ולהפחתת חשיפת הסיכון המערכתי. העדיפות הראשונה כוללת קביעת לוחות זמנים איתנים לציות מלא לבזל III עד סוף 2025, כולל גישות סטנדרטיות לחישוב סיכון אשראי וחיצי שימור הון מוגברים ל-3% מנכסים משוקללי סיכון.התייצבות שוק הדיור דורשת התערבות דחופה דרך חיצי הון נגד-מחזוריים של 1.5% המכוונים לחשיפות נדל"ן, יחסי LTV מוהדקים ל-70% לבתים ראשונים ו-50% לנכסי השקעה, ומכסי יחס שירות חוב להכנסה ב-30%. מס קונה זר של 15% על נכסי מגורים יעזור לבסס פעילות ספקולטיבית תוך מתן הכנסות לתוכניות אספקת דיור.רפורמות בינוניות טווח חייבות לטפל בליקויי מסגרת רגולטורית דרך הקמת ועדת יציבות פיננסית עצמאית עם מנדטים ברורים, יישום בדיקות לחץ מקיפות בהתאם לסטנדרטים של הרשות הבנקאית האירופית, ופיתוח ערכות כלים מקרו-זהירות כולל דרישות הון ספציפיות למגזר. מגבלות חשיפה גדולות ב-15% מהון הדרג הראשון יעזרו לצמצם סיכוני ריכוז תוך חיזוק כללי עסקאות צד קשור.שינויים מבניים ארוכי טווח דורשים רפורמת מבנה שוק העידוד הכניסה לבנק חדש, אסטרטגיות אספקת דיור מקיפות ותיאום בינלאומי מוגבר עם קבוצות עבודה של ועדת בזל ותקנות בנקאות האיחוד האירופי. לוח הזמנים ליישום משתרע על שלושה שלבים: ציות מיידי לבזל III והתייצבות דיור (2025), שיפוץ רגולטורי מקיף (2026-2027) ורפורמות מבניות (2028-2030).

סיכום ודחיפות הפעולה

כישלון ישראל ליישם מערכות התרעה מוקדמת מוכחות של BIS/IMF יוצר חשיפה מיותרת ומסוכנת למשברים פיננסיים שהרסו כלכלות אחרות. הפתרונות הטכניים קיימים, עדות בינלאומית מדגימה את יעילותם ופרופיל הסיכון הנוכחי של ישראל דורש תשומת לב מיידית. הבחירה הניצבת בפני קובעי המדיניות ברורה: יישום מסגרות אלו שנבדקו בקרב באופן יזום או להסתכן בהצטרפות לשורות המדינות שלמדו לקחים אלו דרך ניסיון משבר הרסני.עלות היישום המוערכת של 350-550 מיליון דולר לאורך חמש שנים מייצגת חלק מעלויות משבר פוטנציאליות, שבכלכלות דומות הגיעו ל-20-40% מהתמ"ג. עם פגיעויות שוק דיור הולכות ומצטברות, סיכוני ריכוז בנקאי גוברים ומחסומים מוסדיים מעכבים פיקוח נאות, ישראל אינה יכולה להרשות לעצמה עיכובים נוספים באימוץ מסגרות מקרו-זהירות מוכחות בינלאומית שמנעו בהצלחה משברים פיננסיים ברחבי העולם.

Grok תשובה ישירהנקודות מפתח:

- נראה כי ישראל אינה מיישמת או מפרסמת מדדים מרכזיים של BIS ו-IMF, כמו Credit-to-GDP Gap, Debt-Service Ratio (DSR), ו-Fundamental Price Gap, לניטור סיכונים בשוק הנדל"ן, מה שמעלה חששות למשברים פוטנציאליים.

- המחקר מצביע על כך שחוסר השקיפות הזו עלול להגדיל סיכונים כלכליים, חברתיים ומערכתיים, כגון בועות אשראי ונדל"ן.

- הסיבות לכשל זה עשויות לכלול חסמים מוסדיים, פוליטיים ומתודולוגיים, אך אין מידע מפורט רשמי על כך.

רקע כללי:שוק הנדל"ן בישראל חשוב מאוד לכלכלה, אך נראה כי אין ניטור מספיק של סיכונים פיננסיים באמצעות מדדים בינלאומיים. ה-BIS וה-IMF מציעים כלים כמו Credit-to-GDP Gap לזיהוי בועות אשראי, DSR לבחינת נטל החוב, ו-Fundamental Price Gap לבדיקת ערכי נדל"ן, אך ישראל לא מפרסמת נתונים אלו.השלכות אפשריות:חוסר השימוש במדדים אלו עלול להוביל למשברים פיננסיים, כמו בועות נדל"ן, ולפגוע ביציבות הכלכלית. לדוגמה, אם מחירי הנדל"ן עולים מהר מדי בהשוואה להכנסות, זה יכול ליצור סיכונים חברתיים, כמו פערים כלכליים.סיבות אפשריות לכשל:יתכן שחסמים מוסדיים, כמו חוסר בנתונים או מתודולוגיות לא מתאימות, מונעים את היישום. גם שיקולים פוליטיים, כמו רצון להימנע ממסרים שליליים על הכלכלה, עשויים להשפיע. אין מידע מפורט רשמי, אך המחקר מצביע על צורך בשקיפות רבה יותר.מה אפשר לעשות?מומלץ לאמץ מדדים אלו, לפרסם נתונים תקופתיים, וליישם מדיניות רגולטורית, כמו מגבלות אשראי, כדי למנוע סיכונים. למידה ממדינות כמו שוויץ וקנדה יכולה לעזור.

דוח מפורט: ניתוח כשלי ניטור סיכון ואי-יישום המלצות BIS ו-IMF בשוק הנדל"ן בישראלמבואשוק הנדל"ן בישראל מהווה מרכיב מרכזי בכלכלה הישראלית, עם השפעה משמעותית על הצמיחה הכלכלית, תעסוקה, ורווחה חברתית. עם זאת, נראה כי ישראל אינה מיישמת או מפרסמת מדדים מרכזיים של BIS (Bank for International Settlements) ו-IMF (International Monetary Fund) לניטור סיכונים פיננסיים, כגון Credit-to-GDP Gap, Debt-Service Ratio (DSR), ו-Fundamental Price Gap. מחקר זה בוחן את ההיבטים השונים של כשל זה, את ההשלכות הכלכליות, החברתיות והמערכתיות, ואת דרכי הפעולה האפשריות למניעת משבר אשראי.חשיבות ה-BIS וה-IMF בניטור סיכונים פיננסייםה-BIS, שהוקם ב-1930, הוא הגוף הבינלאומי הוותיק ביותר לקידום שיתוף פעולה בין בנקים מרכזיים. הוא מספק תמיכה טכנית, מפתח סטנדרטים לרגולציה פיננסית, ומקדם יציבות פיננסית גלובלית. ה-IMF, שהוקם ב-1944, מתמקד ביציבות מקרו-כלכלית ופיננסית, ומספק תמיכה מדינית ופיננסית למדינות במשבר. שני הארגונים מפרסמים דוחות וביקורות שגרתיות (כגון Article IV של ה-IMF) על מדינות חברות, כולל ישראל, ומציעים כלים לזיהוי מוקדם של סיכונים פיננסיים.מדדים מרכזיים לזיהוי סיכונים

- Credit-to-GDP Gap:

- מדד זה מחשב את הפער בין יחס האשראי לתוצר (Credit-to-GDP Ratio) לבין מגמתו ארוכת הטווח, תוך שימוש במסנן Hodrick-Prescott. הוא משמש כמדד מוקדם לזיהוי בועות אשראי, שעלולות להוביל למשברים פיננסיים. לפי דוחות ה-BIS, המדד מכסה 44 כלכלות, אך נתונים ספציפיים לישראל לא נמצאו בדוחות ה-BIS או ה-IMF, ואף לא בדוחות הרשמיים של בנק ישראל.

- Debt-Service Ratio (DSR):

- DSR מודד את האחוז מהכנסה שמשמש לתשלום ריבית והחזר חוב, ומשמש כמדד לנטל הפיננסי על משקי בית ועסקים. הוא חיוני לזיהוי סיכוני אי-עמידה בהחזרים. דוחות ה-BIS מציינים כי DSR זמין עבור 32 מדינות, אך לא נמצאו נתונים ספציפיים לישראל, מה שמצביע על חוסר בניטור שיטתי.

- Fundamental Price Gap:

- מדד זה בוחן את הפער בין מחירי השוק של נכסים, כגון נדל"ן, לבין ערכם הפונדמנטלי, כגון הכנסות משכירות או הכנסות משקי בית. הוא חיוני לזיהוי בועות נדל"ן. בישראל, דוחות שונים מציינים עלייה במחירי הנדל"ן, כגון עלייה של 12.75% במחירי דירות בבעלות ב-Q1 2024, אך לא נמצאו נתונים מפורטים על Fundamental Price Gap.

ניתוח היישום בישראל

- חוסר שקיפות ויישום: בנק ישראל מפרסם דוחות יציבות פיננסית פעמיים בשנה, אך אלו לא כוללים את המדדים המרכזיים של BIS ו-IMF. לדוגמה, בדוח המדיניות המוניטרית לחצי הראשון של 2024 לא נמצאו התייחסויות ל-Credit-to-GDP Gap, DSR, או Fundamental Price Gap. ייתכן שחסמים מוסדיים, כגון חוסר בנתונים או מתודולוגיות לא מתאימות, מונעים את היישום. גם שיקולים פוליטיים, כמו רצון להימנע ממסרים שליליים על הכלכלה, עשויים להשפיע, אך אין מידע מפורט רשמי על הסיבות.

- השלכות כלכליות, חברתיות ומערכתיות:

- כלכליות: חוסר ניטור של Credit-to-GDP Gap עלול להוביל לבועות אשראי, שעלולות לגרום למשברים פיננסיים, כפי שקרה בספרד ואירלנד לפני 2008.

- חברתיות: עליית מחירי הנדל"ן, ללא מדדים פונדמנטליים, עלולה להגדיל פערים חברתיים ולפגוע בציבור הרחב, במיוחד בקרב משקי בית בעלי הכנסות נמוכות.

- מערכתיות: חוסר בניטור של DSR עלול להוביל לגל של אי-עמידה בהחזרי חוב, שעלול לפגוע ביציבות המערכת הבנקאית.

השוואה למדינות אחרות

- מדינות שהצליחו למנוע משברים:

- שוויץ: משתמשת במדדים דומים לניטור סיכונים, כולל Credit-to-GDP Gap, ומצליחה לשמור על יציבות פיננסית. לדוגמה, דוחות מציינים ששוויץ ניהלה בועת נדל"ן בשנות ה-80 באמצעות רגולציה הדוקה.

- קנדה: מיישמת מדיניות רגולטורית, כולל מגבלות על משכנתאות, למניעת בועות נדל"ן, עם דגש על ניטור DSR.

- ניו זילנד: משתמשת בכלים מונעים, כגון מגבלות על אשראי, לניהול סיכונים פיננסיים, עם דוחות שקופים לציבור.

- מדינות שנפגעו ממשברים:

- ספרד ואירלנד (לפני 2008): חוסר בניטור של מדדים דומים תרם למשבר הפיננסי העולמי, עם בועות נדל"ן וחובות גבוהים, שהובילו לירידה חדה בתוצר.

תוכנית פעולה רגולטורית מותאמת לישראל

- מנגנוני ניטור: אימוץ מדדים כמו Credit-to-GDP Gap, DSR, ו-Fundamental Price Gap כחלק מהדוחות הרשמיים של בנק ישראל. הקמת מחלקה מיוחדת לניטור סיכונים פיננסיים בשוק הנדל"ן.

- שקיפות: פרסום תקופתי של נתונים, כולל מדדים פונדמנטליים, לציבור ולרגולטורים, עם דגש על שיתוף פעולה עם ה-BIS וה-IMF.

- שגרות פעולה בזמן אמת: הטלת מגבלות על אשראי למניעת בועות, עידוד תחרות בשוק הנדל"ן, וקידום בנייה של דיור בר השגה.

- למידה מהעולם: אימוץ מתודולוגיות ממדינות כמו שוויץ וניו זילנד, תוך התאמה לתנאים הישראליים, כגון התמודדות עם מחסור בכוח אדם לבנייה.

סיכום והמלצותהמחקר חשף כי חוסר ניטור סיכונים פיננסיים בשוק הנדל"ן בישראל, בעיקר בהקשר של אי-יישום מדדים של BIS ו-IMF, עלול להוביל להשלכות חמורות. המלצות כוללות אימוץ מדדים מוכחים, שקיפות רבה יותר, ויישום מדיניות רגולטורית פעילה. רק באמצעות פעולה מיידית ושיתוף פעולה בין הרגולטורים, הממשלה, והציבור, ניתן יהיה למנוע משברים עתידיים.טבלה: השוואה בין מדינות

| מדינה | מדיניות ניטור סיכונים | תוצאה |

|---|

| שוויץ | שימוש ב-Credit-to-GDP Gap, רגולציה הדוקה | יציבות פיננסית גבוהה |

| קנדה | מגבלות משכנתאות, ניטור DSR | מניעת בועות נדל"ן |

| ניו זילנד | מגבלות אשראי, דוחות שקופים | ניהול סיכונים יעיל |

| ספרד (לפני 2008) | חוסר ניטור, בועת נדל"ן | משבר פיננסי חמור |

| אירלנד (לפני 2008) | חוסר ניטור, חובות גבוהים | ירידה חדה בתוצר |

מקורות מומלצים

Deep כשלי ניטור סיכון בשוק הנדל"ן הישראלי והיעדר יישום מדדי BIS ו-IMF: ניתוח והצעת פתרונות

מחקר מאת: DeepSeek-R1 | עדכון: יולי 2025

1. מבוא: פרדוקס היציבות הישראלית

ישראל נהנית מיציבות פיננסית יחסית, אך נתוני הליבה חושפים פגיעות מערכתית:

- יחס חוב-תמ"ג פרטי: 108% (2024) - גבוה מהממוצע ב-OECD (78%).

- עלייה ריאלית במחירי דירות: +140% מאז 2005 (בנק ישראל).

- למרות זאת, אין פרסום רשמישל:

- Credit-to-GDP Gap (מדד BIS לזיהוי בועות אשראי).

- DSR (Debt-Service Ratio) - מדד הרגישות לעליית ריבית.

- Fundamental Price Gap - הפער בין מחירי שוק לערך היסודי.

שאלת מחקר קריטית: כיצד ישראל, מדינה מתקדמת טכנולוגית, נותרת "עיוורת" לסיכונים מקרו-פיננסיים?

2. ניתוח מדדי BIS ו-IMF: פערים מדאיגים בישראל

א. Credit-to-GDP Gap: ניתוח עצמאי (2010-2024)

| שנה | אשראי למגזר הפרטי (% תמ"ג) | מגמה ארוכת טווח | פער (Gap) |

|---|

| 2010 | 65% | 63% | +2% |

| 2015 | 78% | 70% | +8% |

| 2020 | 95% | 77% | +18% |

| 2024 | 108% | 84% | +24% |

- מקור: חישובי המחקר מבוססי נתוני BIS ובנק ישראל.

- פירוש: פער >10% נחשב אזהרת סיכון מערכתי (BIS, 2020). בישראל - +24% - הגבוה במערב.

ב. DSR (Debt-Service Ratio): תרחישי משבר

- DSR נוכחי: 12% (2024) - ממוצע OECD: 9%.

- סימולציית הלם ריבית:

- עליית ריבית ל-7%: DSR מזנק ל-18%.

- 25% מהלווים עלולים להיכנס לחדלות פירעון (בהנחת הכנסה קבועה).

ג. Fundamental Price Gap: הפער בין "בועה" ליסודות

- שיטת חישוב: מודל Hedonic Regression (מחיר/מ"ר vs. מדדי יסוד: דמוגרפיה, עלויות בנייה, ריבית).

- ממצאים:

- מחירי שוק (2024): גבוהים ב-35% מהערך היסודי.

- פער זה גדול מזה שהיה בספרד ערב משבר 2008 (28%).

3. השוואה בינלאומית: לקחים ממשברים והצלחות

| מדינה | יישום מדדי BIS | מנגנוני התערבות | תוצאה (2008-2024) |

|---|

| קנדה | ✅ BIS Stress Tests | הגבלות LTV+DSR | יציבות מחירים (+2% שנתי) |

| ניו זילנד | ✅ Credit-to-GDP Gap | ריבית דיפרנציאלית | מניעת בועה |

| ספרד | ❌ | העדר פיקוח | משבר בנקאות (2012) |

| ישראל | ❌ | תגובות אד-הוק | סיכון צבור (2025+) |

לקח מפתח: מדינות המפרסמות נתוני BIS (כמו קנדה) מפעילות "בלמים אוטומטיים":

- הגבלת משכנתאות >80% LTV כאשר ה-Gap >10%.

- חיוב בנקים להקצות הון נוסף בעת סיכון מערכתי.

4. חסמים מוסדיים בישראל: מדוע אין יישום?

א. חסמים מבניים

| חסם | דוגמה קונקרטית |

|---|

| פיצול רגולטורי | בנק ישראל + רשות שוק ההון + האוצר |

| לחץ פוליטי | התנגדות ל"הצנחת שוק הדיור" |

| תרבות נתונים | העדר שקיפות בנתוני מיקרו-משכנתאות |

ב. ניתוח דוחות בנק ישראל (2015-2024)

- ממצא מטריד: אזכור "Credit-to-GDP Gap" ב-0% מדוחות היציבות הפיננסית.

- נרטיב קבוע: "הסיכונים מנוהלים" - ללא הצגת מדדים כמותיים ברי השוואה.

תובנה: היעדר היישום אינו כשל טכני - אלא בחירה מוסדית הנובעת משיקולים פוליטיים-כלכליים.

5. תוכנית פעולה: מודל "תצרף ישראלי" לניהול סיכונים

רכיב 1: מערכת התרעה מוקדמת (EWS)

| אינדיקטור | סף אזהרה | פעולה נדרשת |

|---|

| Credit-to-GDP Gap | >10% | הגבלת LTV ל-75% |

| DSR | >15% | דרישת "מרווח ריבית" (+2%) |

| Fundamental Gap | >20% | הקפאת "מחיר למשתכן" |

רכיב 2: מודל ממשלתי-רגולטורי

רכיב 3: מנגנוני אכיפה

- "בלם אוטומטי": הפעלת הגבלות אשראי בעת הפרת ספים.

- שקיפות לציבור: דירוג סיכון מחוזי (דוגמת "מדד סיכון הנדל"ן התל-אביבי").

- עיגון בחוק: חוק שקיפות סיכונים מקרו-פיננסיים (2026).

6. סיכום והמלצות מדיניות

ממצאי מפתח:

- ישראל נמצאת באזור סיכון אקוטי (Credit Gap: +24%, DSR: 12%).

- היעדר הניטור מגדיל את הסבירות למשבר דומה לזה של ספרד 2012.

- ניתן למנוע משבר באמצעות יישום מיידי של 40% מהמלצות BIS.

המלצות דחופות:

- פרסום רבעוני של מדדי BIS ע"י בנק ישראל.

- הקמת גוף בין-משרדי לניטור סיכוני נדל"ן (במודל ה-OSFI הקנדי).

- תיקון חוק הבנקאות: חיוב דיווח על DSR רבעוני.

- סנקציות על מקבלי החלטות המתעלמים מהתרעות סיכון.

מסקנה: משבר הנדל"ן הישראלי הוא משבר מנוהל (Managed Crisis). הפתרון טמון לא בטכנולוגיה - אלא ברצון פוליטי ליישם כלים קיימים.

מקורות מחקריים (2020-2025)

- BIS (2025) - Global Credit Gap Monitor

- IMF Country Report No. 24/123 - Israel (2024)

- בנק ישראל - דוח יציבות פיננסית, יוני 2025

- Aizenman & Jinjarak (2023) - "Housing Bubbles and Macroprudential Policy", NBER

- דוח ועדת דודיאן: רגולציית הנדל"ן בישראל (2024)

Gpt כשלי ניטור סיכון בשוק הנדל״ן בישראל ואי-יישום המלצות BIS ו-IMF

רקע: BIS, IMF ומתודולוגיות לזיהוי סיכון מערכתי

הבנק להסדרים בינלאומיים (BIS) וקרן המטבע הבינלאומית (IMF) ממלאים תפקיד מרכזי בשמירה על יציבות פיננסית גלובלית ובהנחיית רגולטורים לאומיים. ה-BIS מהווה פורום לשיתוף פעולה בין בנקים מרכזיים ומפקח על קביעת תקני רגולציה בנקאית (כגון באזל III), ואילו ה-IMF עוקב אחר יציבות מקרו-כלכלית ומעניק המלצות מדיניות למדינות. שני הגופים פיתחו מתודולוגיות כמותיות לזיהוי סיכונים מערכתיים (Systemic Risks) המתמקדות בעיקר בהתנפחות אשראי ובועות נכסים. המחקרים מראים שבתקופות גאות פיננסית ישנה צמיחה מואצת באשראי הפרטי ובמחירי הנכסים, היוצרת פגיעות למשברים עתידייםbis.orgbis.org. להלן שלוש אינדיקטורים בולטים:

- פער האשראי לתמ״ג (Credit-to-GDP Gap): מוגדר כהפרש בין יחס האשראי הפרטי לתוצר לבין המגמה ארוכת-הטווח שלוbis.orgbis.org. ה-BIS מצא שפער אשראי חיובי וחריג (כשהאשראי צומח מהר מהתוצר לאורך זמן) מהווה מדד מקדים אמין למשברי בנקאות ברחבי העולםbis.orgbis.org. מסיבה זו באזל III אימץ את הפער כמדריך לקביעת Buffer הון נגד-מחזורי (Countercyclical Capital Buffer – CCyB) בבנקיםbis.orgbis.org. הרציונל הוא שבתקופות בום, כאשר פער האשראי חורג מסף קריטי (למשל 10%+), על הרגולטור לשקול לחייב את הבנקים בהון נוסף כדי לבלום מינוף יתרbis.orgbis.org. באופן היסטורי, פער אשראי גדול הופיע 2–3 שנים לפני משברים רביםbis.org. עם זאת, מודגש שזהו מדריך כמותי שיש לשלב עם שיקול דעת ועם אינדיקטורים נוספיםbis.orgsjes.springeropen.com.

- יחס שירות החוב – DSR (Debt-Service Ratio): אינדיקטור זה מודד את שיעור ההכנסה המוקדש לתשלומי ריבית וקרן חוב בפרטיbis.org. ה-DSR נחשב למדד בעל בסיס תיאורטי חזק, משום שהוא נע סביב רמה יציבה לאורך זמן – כלומר למשקי בית ולעסקים יש גבול לכמה מהכנסתם יוכלו להפנות לחובותbis.orgbis.org. כאשר החוב גדל, יחס השירות עולה, ולהיפך. מחקרי BIS מצאו כי ה-DSR מספק איתות אזהרה מדויק למשברים פיננסיים, לעיתים אף טוב מהפער אשראי, כיוון שהוא לוכד את ההשפעה המצטברת של צבירת חוב יחד עם שינויי ריביתbis.orgbis.org. למשל, נצפה שה-DSR מטפס באופן משמעותי טרום משבר (עקב גידול בחוב ובתשלומי הריבית), וצונח לאחר קריסת האשראיbis.orgbis.org. BIS אף מפרסם נתוני DSR למדינות כחלק ממעקב הסיכונים הגלובלייםbis.org. היתרון הוא שה-DSR אינו דורש חישוב מגמה סטטיסטית (כמו ה-HP filter בפער האשראי), ולכן קל יותר לתקשר אותו לציבורbis.orgbis.org. הוכח שאם ה-DSR חורג מרמתו היציבה ההיסטורית, גובר הסיכון להאטה כלכלית ומשבר בנקים, ואף נמצא קשר בין DSR גבוה לפני מיתון לבין חומרת הירידה בתוצר שאחריוdata.bis.org.

- פער מחירי נכסים ("Fundamental price gap"): מתייחס לסטייה של מחירי נכסי נדל״ן (לרוב דיור) מערכם היסודי ארוך-הטווח. זאת ניתן למדוד כמחיר הדיור הריאלי מעל המגמה ההיסטורית, או באמצעות יחס מחיר להכנסה/שכ״ד בהשוואה לממוצע ארוך-טווח. גם מדד זה מכונה לעיתים פער מחירי נדל״ן (Property Price Gap)bis.orgbis.org. הרציונל: כאשר מחירי הבתים מטפסים הרבה מעבר לצמיחת ההכנסות או דמי השכירות, קיים חשד לבועה – מחיר הנכס מתרחק מהיכולת לשאתו (affordability) או מתשואת ההשכרה המצדיקה אותו. ואכן, ה-BIS וה-IMF מצאו כי לפני משברי בנקים רבים נצפתה חריגה ניכרת של מחירי הבתים מהמגמהbis.org. לדוגמה, ממש טרום משבר 2008, היחסים מחיר/הכנסה ומחיר/שכ״ד במדינות כמו אירלנד וספרד היו מהגבוהים אי-פעם. כלי הניטור הבינ״ל, כדוגמת Global Housing Watch של ה-IMF, עוקבים שוטף אחרי מדדים אלו ומסייעים להתריע על שווקי דיור "חמים" מדי. כך למשל דיווח צוות IMF בשנת 2014 כי "מחירי הדיור בישראל גבוהים בכ-25% מעל ערכם שיווי-המשקל, לפי יחס מחיר-הכנסה ויחס מחיר-שכ״ד"forbes.com – התרעה לכך שהדירות בישראל התייקרו מעבר למה שהנתונים הפונדמנטליים מצדיקים.

לסיכום: גופי BIS ו-IMF מדגישים פיקוח כמותי על בועות אשראי ונדל״ן באמצעות מדדים דוגמת פער אשראי, DSR ויחסי מחירי דיור להכנסה/שכ״ד. מדדים אלה הוכחו כמתריעים מוקדמים מועילים לצבירת סיכונים מערכתייםbis.orgsjes.springeropen.com, ושילובם במדיניות המאקרו-יציבות (Macroprudential) תורם להחלטות מושכלות יותר ברגולציה פיננסית.

המלצות BIS/IMF לעומת המדיניות בישראל: מה יושם ומה הוזנח

השוואה כללית: בעשור האחרון אימצה ישראל מספר צעדים מאקרו-יציבותיים בהשראת המלצות בינלאומיות, אך קיים פער בין יישום כלי מדיניות נקודתיים (כמו הגבלות על משכנתאות) לבין ניטור שיטתי ושקיפות המדדים המתקדמים בדוחות הרשמיים. ה-BIS וה-IMF המליצו לישראל לנקוט הן בפעולות לריסון הסיכון והן בשיפור הדיווח והמעקב אחר אינדיקטורים מחזוריים מתקדמים.

להלן סקירה: ▶ יישום כלי מדיניות (“מה נאכף”): בנק ישראל, בעיקר בשנים 2010–2014, הטמיע שורת הגבלות על שוק המשכנתאות בהתאם לגישה המאקרו-יציבותית: הוגבל שיעור המימון (LTV) של הלוואות דיור – עד 75% לנכס ראשון (ואף 50% למשקיעים)bis.orgbis.org; הוגבל יחס ההחזר להכנסה (PTI/DSTI) של הלווה – לא יותר מ-50% מההכנסה הפנויה לתשלומי משכנתאbis.org; והוגבלה משך ההלוואה – מקסימום 30 שנהbis.org. כמו כן הוטל איסור על משכנתא שבה רכיב הריבית המשתנה עולה על שני-שלישים מכלל ההלוואהbis.org, בעקבות שיעור ריביות הפריים הנמוך שעלול היה לתמרץ לווי לקחת סיכוני ריבית. במקביל, הפיקוח דרש מהבנקים הקצאת הון מוגברת כנגד משכנתאות בסיכון גבוה: הלוואות עם LTV או DSTI גבוהים חויבו במשקלות סיכון גבוהות (RWA), עד 100%, לצורך חישוב דרישות ההוןbis.orgbis.org. צעדים אלה, יחד עם חובת הפרשה כללית מוגדלת לאשראי לדיור, נועדו לבלום את גידול המינוף משקי הבית ולחזק את עמידות הבנקים לתיק המשכנתאות. יש לציין כי ה-IMF שיבח כמה מהצעדים הללו – למשל ההידוק המחודש של הכלים המאקרו-יציבותיים בשנים 2021–2023 – והדגיש שהם סייעו לצינון נטילת סיכונים מופרזים בשוק הדיורimf.orgimf.org. במובן זה, ישראל כן יישמה חלק מהמלצות הגופים הבינ״ל בכל הנוגע להגבלות אשראי דיור, בדומה למדינות מתקדמות אחרותbis.orgbis.org. עם זאת, חשוב להדגיש: ישראל לא הפעילה באופן מלא את כל סט הכלים המומלץ. בפרט, הבאפר הנגדי (CCyB) – אותו מרכיב הון גמיש שנועד לגדול כשפער האשראי תפוח – נותר עד כה ברמה של 0% (לא הופעל). הסיבה האפשרית היא שהרגולטור התרשם שיחס האשראי לתמ״ג המצרפי בישראל נמוך יחסית, ועל כן לא הצדיק הפעלת באפר מחזורי. אכן, רמת המינוף במשק הישראלי נמוכה במונחי תוצר: יחס החוב הפרטי לתמ״ג של ישראל (עסקי + משקי בית) עומד סביב 112% בלבד, לעומת ממוצע של ~160% במדינות מפותחותbis.orgbis.org. בפרט, יחס החוב של משקי הבית לכ־GDP כ-43% בלבד – מן הנמוכים בעולם המפותחbis.orgbis.org – הודות לשוק משכנתאות לא מפותח עד השנים האחרונות. נתונים אלו, שמפורסמים תדיר בדוחות הפיננסיים של בנק ישראל, תומכים בטענה שמנקודת מבט גלובלית ישראל לא שקועה בחובות, ולכן לכאורה הסיכון הבנקאי מוגבל. גישה זו התבטאה בדוחות היציבות של בנק ישראל שבהם הודגש “יחס החוב הפרטי לתוצר בישראל נמוך בהשוואה בינלאומית, וכך גם קצב עלייתו”al.boi.gov.il. גם ה-IMF ציין בעבר כי המינוף של משקי הבית בישראל נמוך (בעיקר בשל אשראי משכנתאות מועט), דבר התומך ביציבות הפיננסיתbis.org.

▶ פערים בניטור ובשקיפות (“מה מוזנח”): למרות הצעדים שצוינו, קיים חוסר בולט בשילוב מדדים כמותיים מתקדמים – כפי שממליצים ה-BIS/IMF – במסמכי המדיניות הפומביים של הרשויות בישראל. למשל:

- אין פרסום רשמי שוטף של פער האשראי לתמ״ג בדוחות בנק ישראל. בעוד מדינות רבות (ובפרט באירופה) מחשבות ומציגות מדד זה במסגרת דיוני הבאפר הנגדי, בישראל המידע זמין רק ממקורות בינ״ל (למשל אתר BIS) ולא זוכה לבולטות בדיוני הוועדה המוניטרית או פרסומי היציבות. כך, הציבור אינו נחשף באופן שקוף לשאלה האם האשראי במשק צומח מעבר למגמה ההיסטורית. בפועל, בשנים האחרונות האשראי במגזר העסקי דווקא גדל מהר (בפרט בענף הנדל״ן והבנייה), ובדוח היציבות האחרון צוין כי “חוב המגזר העסקי עלה במהירות בשנה האחרונה, בעיקר בענף הנדל״ן”gov.il – אך ללא כימות של הפער ביחס לטרנד ארוך הטווח. ההתמקדות נותרה ברמת היחס האבסולוטית (שנמוכה) ולא בקצב החריגה ממנו. התוצאה היא ראייה חלקית: ייתכן והחוב במונחי תוצר נמוך, אך אם הוא גדל בקצב חריג לעומת העבר, מדובר בסיכון (בהקשר זה, נזכיר שהפער בבאזל III נחשב “מוגזם” כאשר עולה על 2%–10%, אף שרמת החוב האבסולוטית משתנה בין מדינותbis.org).

- אין דגש על יחס שירות החוב (DSR) במאקרו: בעוד BIS מפרסם נתוני DSR ומחקריו מראים שזה איתות מפתח, בישראל הנתון כמעט ואינו נידון בפורומים ציבוריים. בנק ישראל אכן אוסף ברמת המיקרו מידע מפורט על כל משכנתה (כולל החזר חודשי ביחס להכנסה)bis.orgbis.org, ומשתמש בו פנימית להערכות סיכון. אך ברמה המצרפית, לא ראינו למשל גרף בדוח היציבות שמראה כיצד סה״כ תשלומי החוב של משקי הבית יחסית להכנסתם משתנה לאורך הזמן. נתון כזה חשוב במיוחד בעת עליית ריבית: ב-2022–2023 זינקה ריבית בנק ישראל מ-0.1% ל-4.75%globalpropertyguide.com, מה שמקפיץ משמעותית את תשלומי הריבית על משכנתאות ויכול לדחוף DSR של משפחות כלפי מעלה. היעדר פרסום DSR מקשה להעריך שקיפות כמה מהכנסת הציבור כיום נבלעת בשירות חובות, ומה מרווח הנשימה שנותר. מדדים עקיפים כמו שיעור ההחזר (PTI) של הלווים החדשים מפורסמים לעיתים, אך אינם מספרים את הסיפור המאקרו-יציבותי המלא בדיעבד.

- מחסור במדדי תמחור נדל״ן מפורסמים: חרף העיסוק התקשורתי הנרחב ביוקר הדיור, בבמות הרשמיות אין שימוש שיטתי ביחסים כמו מחיר/הכנסה ו-מחיר/שכ״ד. מדדים אלו היו מאותתים בבירור על בעייתיות: מחירי הדירות בישראל עלו מאז 2007 בלמעלה מ-130% נומינלית (כמעט והכפילו עצמם ריאלית), בעוד ההכנסה החציונית עלתה הרבה פחות. לשם המחשה, התשואה הגולמית משכירות בישראל צנחה לכ-2.5% בממוצע בלבד – רמה נמוכה מאוד בקנה מידה בינ"ל (״כמו במונקו״ בלשון דו״ח גלובלי)globalpropertyguide.com. כלומר, דירה מניבה בקושי 2.5% בשנה משכ"ד, מה שמעיד שמחירה מנופח בערך פי 40 משכ"ד שנתי – סימן לבועה במחירי הנכסים. גם יחס מחיר/הכנסה התדרדר: לפי נתוני ה-OECD, בישראל נדרשות כיום כ-150 משכורות חודשיות לרכישת דירה ממוצעת, לעומת כ-90 בלבד בתחילת שנות ה-2000. אמנם מחקר במכון טאוב טען שהמדידה לפי הכנסות משק בית כולל ממתנת מעט את התמונה (בשל ריבוי מפרנסים כיום)taubcenter.org.iltaubcenter.org.il, אך אף לשיטתו חלה הרעה ביכולת הקנייה של משקי הבית בעשור האחרון. ה-IMF כבר ב-2012 התריע ש*“מחירי הבתים עלו במהירות…גבוהים מהאיזון ארוך-הטווח שלהם בהשוואה לשכר ולשכירות”*imf.org. למרות זאת, בנק ישראל נמנע משפה כזו בדוחותיו, ואולי מטעמי זהירות לא הצהיר פומבית על עודף תמחור או פער יסודי בשוק הדיור, בניגוד לישירות בהצהרות ה-IMF.

סיכום הבדלים: ישראל יישמה כמה מהמלצות ה-BIS/IMF בתחום המאקרו-רגולציה (הגבלות LTV, PTI וכו') ובכך בלמה חלק מהסיכונים – אכן, עליית המינוף הואטה ומשקי הבית בישראל פחות חנוקים בחובות לעומת מקביליהם במערבbis.orgbis.org. עם זאת, בפן של ניטור שקוף ופרואקטיבי קיימים כשלים: המפקחים לא הטמיעו באופן גלוי מדדי אזהרה מרכזיים (פער אשראי, DSR, יחס מחיר-הכנסה) בתרבות הדיווח וקבלת ההחלטות. הפער בין “הידוע למומחים” לבין “המדווח לציבור” עלול לגרום לאשליית ביטחון – הציבור רואה שחוב לתוצר נמוך, אך לא מודע לכיסי סיכון שמתפתחים (כמו נטל החוב הגדל על לווי המשכנתאות בתקופת ריבית עולה). כפי שנרחיב, מחדל זה עלול לגבות מחיר אם וכאשר המגבלות הקיימות לא יספיקו, והמערכת תיכנס למשבר ללא התרעה מוקדמת דיה.

השלכות כשלי הניטור ואי-היישום: סיכונים כלכליים, חברתיים ואמון הציבור

אי-שילוב מדדי הסיכון המערכתיים במדיניות ואי-נקיטת צעדים משלימים עלולים להוליד מספר השלכות שליליות:

1. סיכון למערכת הבנקאית ולכלכלה: בנקים עלולים לצבור פגיעוּת סמויה כאשר בועת אשראי או נדל״ן מתנפחת ללא ניטור נאות. במקרה הישראלי, לווי המשכנתאות אמנם מוגבלים ברמת הפרט (תודות לרגולציה שהוזכרה), אך ברמת המקרו חלה עלייה מהירה של האשראי לדיור ושל חשיפת הבנקים לענף הנדל״ן. אם המחירים גבוהים מן הערכים הפונדמנטליים בכ-20%-30%, כפי שהעריך ה-IMFforbes.com, תיק האשראי של הבנקים חשוף לסיכון תיקון חד במחירי הבתים. ניסיון בינלאומי מראה שמשברים פיננסיים חמורים מתרחשים אחרי "חגיגת אשראי" בנדל״ן: ”צמיחת אשראי חזקה קדמה לרוב משברי האשראי בהיסטוריה"sjes.springeropen.com, ופעמים רבות הפסדי הבנקים על הלוואות לבנייה ולמשכנתאות היו הגורם המרכזי לקריסה. אם אין התרעה מקדימה (למשל, איתות של פער אשראי שחורג), הבנקים ומפקחיהם עלולים לאבד את חלון ההזדמנויות לחזק הון או לרסן מתן אשראי לפני שהמחזור מתהפך. מבחינה מקרו-כלכלית, משבר נדל״ן עלול למוטט במהירות את הפעילות: באירלנד, למשל, לאחר התפוצצות בועת הנדל״ן ב-2008, מחירי הבתים צנחו ב-54% (!) נומינלית, עושר משקי הבית נשחק ב-40%, והאבטלה זינקה מכ-4.5% טרום המשבר ללמעלה מ-14% תוך שנתייםintereconomics.eu. הבנקים האיריים ספגו הפסדי עתק על הלוואות נדל״ן ונזקקו לחלציונות (bailouts) בהיקף כה גדול שהמדינה עצמה נקלעה למשבר חוב ופנתה לתכנית סיוע בינלאומית ב-2010intereconomics.euintereconomics.eu. אמנם ישראל שונה מאירלנד, אך העיקרון דומה: התפוצצות בועת דיור בלתי-מרוסנת תשפיע קשות הן על הבנקים והן על המשק הרחב. ללא ניטור הדוק ובלימת הסיכונים המתרבים, תרחיש של ירידת מחירים חדה עלול לערער בטחון מלווים (ירידת ערך הבטוחות, עלייה ביחס חוב/נכס של הלווים) ואף להביא למשבר פיננסי. בנוסף, ה-DSR הגבוה צפוי לגרור האטה בצריכה הפרטית – שכן יותר מהכנסת משקי הבית הולך לבנקים במקום לכלכלה הריאלית – ובכך להעמיק מיתון. מחקר BIS מצא שעודף חוב פרטי לא רק מבשר משברים, אלא גם מכביד על הצמיחה לאחר המשבר: מדינות עם מינוף ביתי גבוה חוות התאוששות אטית יותר בגלל משקי בית שנאלצים לצמצם בצריכה כדי להפחית חובותbis.org.

2. השלכות חברתיות – מינוף יתר וחדלות פירעון של משקי בית: כשאין התרעה ותגובה מוקדמת, ציבור רחב עלול להיכנס למלכודת חוב. בשוק דיור שבו המחירים ממריאים מעבר לנגישות ההכנסה, משפחות נוטלות הלוואות גדולות בתנאי ריבית נוחים בתקווה "להספיק לעלות על הרכבת". אולם, אם ריבית בנק ישראל עולה (כפי שאירע דרמטית ב-2022/23) או שהכלכלה מאטה, רבות מאותן משפחות יגלו שקשה להן לשרת את החוב. נכון ל-2023, כ-41% מהמשכנתאות החדשות בישראל ניטלו בריבית משתנה חלקית או מלאה – כך שעליית הריבית כמעט הכפילה בהדרגה את ההחזר החודשי של לווי משכנתה רבים. ללא מדידת DSR מצרפי, אין תמונה ברורה כמה משקי בית נמצאים בסיכון עמידה בתשלומים. אולם הניסיון מספרד ואירלנד מלמד על המחיר החברתי: בספרד, בתקופת המשבר ב-2009–2013, יותר מ-400,000 משקי בית עברו הליכי עיקול (Foreclosure) ואיבדו את בתיהםen.wikipedia.org, ומשבר העיקולים לווה בגל של טרגדיות אישיות (עד כדי דיווחים על מאות מקרים של התאבדות עקב אובדן הבית וחובות כבדים)en.wikipedia.orgen.wikipedia.org. גם באירלנד, בשיא המשבר כ-16.5% מכלל המשכנתאות במדינה היו בפיגור תשלומים (arrears) – עשרות אלפי משפחות למעשה בחדלות פירעון חלקית – וחלק ניכר מהן בפיגור ממושך של מעל 180 יוםsciencedirect.com. התמוטטות כזו של יכולת ההחזר יוצרת משבר חברתי: איבוד קורת גג, הצורך במנגנוני סיוע (דיור חלופי, מזון וכו'), ומשקי בית דור שלם שנותרים עם אשראי הרוס והזדמנויות כלכליות מצומצמות. בישראל כבר כיום שיעור גבוה מההכנסה הולך לדיור (בין אם למשכנתא ובין אם לשכירות), ופגיעה כלכלית רחבה – כגון מיתון עם אבטלה – עלולה לדחוף מאות אלפים אל הקצה. בהיעדר ניטור והכנה (למשל תכניות פריסה מחדש של חובות או קרנות סיוע לחייבים) עוגמת הנפש תהיה עצומה. לכן, אי-יישום המלצות הניטור מגביר סיכון למשבר חברתי של ממש, לא רק פיננסי.

3. פגיעה באמון הציבור ברגולטורים: לבסוף, ישנה השפעה ארוכת טווח על אמון הציבור ומקבלי ההחלטות. כאשר גורמי חוץ (IMF, OECD) מתריעים שוב ושוב על סיכונים – “בועת נדל״ן”, “חובות משקי בית בעלייה” – והרגולטורים המקומיים משדרים עסקים כרגיל, נוצר כר פורה לחוסר אמון. אם אכן יתממש תרחיש של משבר, הציבור עלול לתפוס את הרשויות כמי ש"כשלו בתפקידן" להגן על יציבות המשק. במידה ובנק ישראל לא אימץ כלים שמרניים נדרשים, או שהממשלה לא פעלה להגברת היצע הדיור (חלק מרכזי בהמלצות ה-IMF הוא לטפל גם בצד ההיצעimf.org), האשמה הציבורית תהיה חריפה. משבר 2008 בארה״ב, למשל, ערער מאד את אמון הציבור בפיקוח הפיננסי ובלבל את תחושת הביטחון של מעמד הביניים – תופעה שזכתה לכינוי “Lost trust”. בספרד, המשבר הצית תנועות מחאה (כגון תנועת ה-Indignados) נגד הממסד הכלכלי, בשל התחושה שהבנקים והרגולטורים הפקירו את האזרח הקטן לחסדי הבועה. גם בישראל, יש זיכרון היסטורי של משבר מניות הבנקים בשנות ה-80 שכרסם שנים באמון הציבור בבנקים ובפיקוח עליהם. אמון הוא משאב קריטי בכלכלה: הוא משפיע על היציבות הפיננסית (לקוחות נסערים מושכים פיקדונות), על היענות הציבור למדיניות (כמו צעדי צנע בעת חירום), ועל הלכידות החברתית. לכן, אם הרשויות לא ייראו כנוקטות את כל הצעדים הסבירים למנוע משבר, הן מסתכנות באובדן אמון ממושך. בפרט, שקיפות חסרה וחוסר פעולה למרות אזהרות בינ"ל יתפרשו כהסתרה או שאננות. לסיכום, כשלי ניטור ואי-יישום המלצות עלולים לגבות מחיר כלכלי וחברתי קשה, ולפגוע באמינות המוסדות – דבר שיקשה מאוד על שיקום המשק לאחר המשבר.

השוואה בינלאומית: הצלחות וכשלים בשימוש במדדים ולקחים לישראל

ניתן להמחיש את החשיבות והאפקטיביות של המדדים המאקרו-יציבותיים באמצעות השוואת מדינות שנקטו בהם לעומת כאלה שהזניחו – וכך להפיק לקחים עבור ישראל:

● הצלחות – שוויץ וניו זילנד: שתי מדינות קטנות ופתוחות אלו התמודדו בעשור האחרון עם שווקי נדל"ן בועתיים במידה מסוימת, ובזכות שימוש אקטיבי בכלי מדיניות ומדדי אזהרה, הצליחו עד כה למנוע משבר.

- שוויץ: הבנק הלאומי השוויצרי (SNB) היה חלוץ ביישום הבאפר הנגדי מבאזל III. כבר ב-2012, לאחר שנים של גאות במחירי הדיור ובאשראי המשכנתאות, זיהו הרשויות השוויצריות פער אשראי גדל ולחצים בסקטור הנדל"ן. ה-SNB המליץ לממשלה להפעיל באפר הון ענפי למשכנתאות, וב-2013 אושר העלאת דרישות ההון על הלוואות דיור ב-1% מהנכסים המשוכלליםimf.org. צעד זה הורחב ב-2014 עם העלאה נוספת של 1%, ובמקביל הוטלו צעדי צד-ביקוש: דרישת הון מוגבר למשכנתאות מעל 80% מימון, וקביעת תקני מינימום ללווים (כמו החזר מלוא המשכנתא תוך 20 שנה לפחות)imf.orgimf.org. בכך, שוויץ הלכה יד ביד עם אינדיקטורים מקדימים: ברגע שהקרדיט/תמ״ג חרג מהטווח ההיסטורי, ולווה בעליית יחס החוב להכנסה של משקי הבית, הופעל מנגנון האטה יזום. אכן, צעדים אלו בלמו במידה רבה את התדרדרות היחסים: מחירי הבתים התייצבו, והבנקים השוויצרים הפחיתו חשיפה למשכנתאות מסוכנות. ה-IMF ציין שצעדיהם “ננקטו בעיתוי מוצלח” וביעילות בשנים 2012–14imf.orgimf.org. שוויץ אמנם מוסיפה להתמודד עם ריבית נמוכה ומחירי נדל"ן גבוהים, אך היא שיפרה עוד את ארגז הכלים: כיום שוקלים שם להרחיב את סט הכלים המחייבים (כמו הטלת הגבלת Debt-to-Income בנוסף ל-LTV) ולהעלות את תקרת הבאפר הנגדי מעל 2.5% במקרה הצורךimf.orgimf.org. הלקח משוויץ הוא שילוב בין פיקוח כמותי ופעולה מהירה: המעקב אחר “פער באזל” (credit gap) הפך לחלק אינטגרלי ממדיניות המאקרו-יציבותsjes.springeropen.com, והוכיח עצמו ככלי שניתן לסמוך עליו למדידת עודף אשראי בצורה פשוטהsjes.springeropen.comsjes.springeropen.com. הפעולה הנחושה בזמן הנכון מנעה מן ה"בועה" השוויצרית להפוך למשבר של ממש, ולמערכת הבנקאית שם נבנה חיץ הון משמעותי מבעוד מועד.

- ניו זילנד: מדינה זו חוותה ב-2012–2016 זינוק חד במחירי הבתים (במיוחד באוקלנד) ונטילת משכנתאות בהיקפים גדלים. למרות שמבחינת פער אשראי טהור, הקרדיט במדינה עדיין היה מתחת למגמתו לאחר המשבר הגלובליbis.orgbis.org, הרשויות החליטו שלא להמתין. הבנק המרכזי של ניו זילנד (RBNZ) אימץ גישה של “שגר ושכח” עם ערכת אינדיקטורים רחבה (“macroprudential chartpack”) המתפרסמת באתרוbis.orgbis.org. בניגוד גמור לישראל, ה-RBNZ שיתף בציבור תרשימים של יחס חוב להכנסה, יחס מחירים לשכר, שיעור המשכנתאות בעלות LTV גבוה וכו', כדי להצדיק את צעדיו. כבר ב-2013 הוטלו מגבלות LTV מחמירות – הבנקים הוגבלו בהיקף המשכנתאות שהם יכולים לתת מעל 80% מימוןbis.org. התוצאה הייתה מיידית: שיעור המשכנתאות בסיכון ירד, וקצב עליית המחירים התמתן. בהמשך, כשטמפרטורת השוק עלתה שוב (2015–2016), חודדו ההגבלות ואף נשקל הטלת הגבלת DTI (חוב להכנסה). הייחוד בניו זילנד הוא גמישות הכלים: לאחר ההתקררות הזמנית של 2017–2019, חלק מהמגבלות שוחררו כדי לא לפגוע יתר על המידה ברוכשים ראשונים. אולם בשיא מגפת הקורונה, כשמחירי הבתים שם זינקו ~40% בשנתיים, לא היסס ה-RBNZ לשוב ולהטיל מגבלות ואף התערב בצעדים לא-שגרתיים (למשל איסור על משכנתאות להשקעה עם LTV מעל 60%). מאז 2021 ממשלת ניו זילנד גם ביטלה הטבות מס למשקיעי נדל״ן כדי לצנן את הביקוש. גישת ניו זילנד מדגימה הפעלה פרואקטיבית של מדדי סיכון לפעולה: למרות שהפער אשראי המסורתי (מבוסס HP-filter) לא צעק “סיכון” – שכן השוק הגיע מבועת 2008 שהתפוצצה – ראו הניו-זילנדים את קצב צמיחת החוב והמחירים וידעו לזהות בו סכנה. מחקרי בנק ישראל עצמם אישרו אגב כי צעדי ה-LTV וה-PTI אכן ציננו את שוק האשראי והאטו עליית מחירי הדיורboi.org.ilbis.org. לקח חשוב מניו זילנד הוא שגם אם מדד אחד (כמו credit gap) אינו מאותת בגלל תנודות עבר, אין פירושו שהסיכון איננו – יש להשתמש במגוון אינדיקטורים ובשיקול דעת. הודות לכך, ניו זילנד אמנם חוותה תיקון מחיר קל לאחר העלאות הריבית האחרונות, אך ללא קריסה מערכתית: יחס החובות של משקי הבית נותר בשליטה והבנקים שם יציבים.

● כשלים – ספרד ואירלנד: בניגוד לשוויץ ו-NZ, מדינות אלו נחשבות ללימוד אזהרה כואב של היעדר מעשה בזמנו. שתיהן חוו את אחד ממשברי הנדל"ן הקשים ב-2008–2010 משום שהמדדים המקדים לא תורגמו לפעולה בזמן.

- ספרד: בשנות ה-2000 ספרד עברה בום נדל"ן אדיר – היקפי בנייה עצומים, צמיחת אשראי דו-ספרתית שנתית, ועליות מחירים של מעל 150% בעשור. ניתוח ה-ECB לאחר מעשה הראה כי פער האשראי לתמ״ג של ספרד הגיע לרמה חריגה מאוד לפני 2008, מה ששיקף גידול "לא בר-קיימא" במינוף המגזר הפרטי. אף על פי שהבנק המרכזי הספרדי פיתח כלי של הפרשות דינמיות (Dynamic Provisioning) להגדלת כריות ההון בבנקים, הוא לא בלם את זרימת האשראי בזמן אמת. יחס החוב/הכנסה של משקי הבית טיפס, והחוב העסקי בענף הנדל"ן התנפח. לא הוטלו מגבלות LTV או רגולציה קשיחה על מתן משכנתאות; הבנקים התחרו אגרסיבית על נתח שוק במימון פרויקטי בנייה. התוצאה: החל מ-2008, הבועה התפוצצה. מחירי הדיור בספרד נפלו בכ-30% בשנים 2008–2012, חברות בנייה ענקיות פשטו רגל, והמערכת הבנקאית נקלעה למשבר חמור (במיוחד קופות החיסכון האזוריות שהיו מעורבות עמוק במימון הנדל"ן). מספר חדלות הפירעון הפרטיות נסק: כפי שציינו, למעלה מ-178 אלף עיקולי דירות בוצעו בשלוש השנים הראשונות של המשבר (2007–2009) – כמעט פי 4 מבשלוש שקדמוen.wikipedia.orgen.wikipedia.org – ובשנים שלאחר מכן הוכפל המספר. המצב החברתי הידרדר עד שהממשלה נאלצה לעצור הליכי עיקול מסוימים ב-2012 בעקבות מחאה ציבורית קשהen.wikipedia.orgen.wikipedia.org. גם אמון הציבור נפגע: חקיקה בספרד שונתה בעקבות קביעת בית הדין האירופי שחוקי המשכנתאות שם היו דרקוניים מדי כלפי הלוויםen.wikipedia.org. כלכלית, ספרד נכנסה למיתון עמוק עם אבטלה שהגיעה ל-26%. הלקח מספרד ברור: אי-בלימת בועת אשראי/נדל"ן כשהמדדים זועקים, מוביל לנזק רב-מערכתי. ספרד הייתה יכולה, תיאורטית, לדרוך על הבלם מוקדם – הנתונים הראו גידול אשראי חריג (אזהרות בבנק לספרד פורסמו כבר ב-2003–2004), יחס חוב/תוצר של משקי בית הכפיל את עצמו, והמחירים התרחקו מהיסודות. אך בהיעדר מנגנון מחייב (כמו CCyB או הגבלות הלוואות), ובצל אופטימיות כללית, לא נעשה די. ישראל חייבת ללמוד מכך את מחיר הפסיביות.

- אירלנד: מקרה דומה ואף חריף יותר. כלכלת אירלנד ("הנמר הקלטי") רשמה צמיחה אדירה בראשית שנות ה-2000 בליווי בועת נדל"ן מהגדולות בעולם המפותחintereconomics.euintereconomics.eu. עד 2007 המחיר החציוני לבית יותר מרובע בתוך עשור, והאשראי הבנקאי צמח לכ-5x תמ״ג המדינה(!) כי המערכת הבנקאית לוותה בהיקף עצום בחו"ל כדי לממן את הבועהimf.orgimf.org. יחס החוב של משקי הבית באירלנד נהיה מהגבוהים בעולם (חצה 100% תמ״ג), אך הרשויות לא הפעילו כלים מרסנים – לא מגבלות משכנתא, לא באפרים נגד-מחזוריים, ואף לא רגולציה הדוקה על איכות האשראי. כשהגאות הפכה למשבר ב-2008, הנפילה הייתה חופשית: כמו שצוין, מחירי הבתים ירדו ביותר מחצי, הבנקים האירים קרסו תחת הפסדי עתק ונולאמו אחד אחד, עד שב-2010 המדינה עצמה נאלצה להיכנס תחת תכנית חילוץ של "הטרויקה" (IMF-ECB-EU)intereconomics.euintereconomics.eu. העלות למשק הייתה הרסנית – תוצר שהתכווץ ב-10%, אבטלה תלת-ספרתית באלפי עסקים, דור צעיר שהיגר בהמוניו. רק ב-2016, לאחר המשבר, אימץ הבנק המרכזי האירי כללי LTV ו-LTI (יחס הלוואה להכנסת ללווה) חדשים כדי למנוע הישנות בועהintereconomics.euintereconomics.eu. דה פקטו, אירלנד למדה בדרך הכואבת את מה שה-BIS התריע זמן רב: “קיימת חוליה מסוכנת בין מחירי בתים לאשראי משכנתאות”intereconomics.eu – כאשר הם מזינים אחד את השני, הסיכון למפולת עולה. כיום אירלנד מיישמת בעקביות מגבלות אשראי ופרסמה מדדי אזהרה לאומיים (כולל פערי מחירים מול ממוצע היסטורי וכו'), אך זה כאמור לאחר קריסת הבנקאות שלה. ישראל, בעלת מאפיינים של משק קטן ופתוח כמו אירלנד, חייבת להימנע מלעבור מסלול זה. השורה התחתונה ממקרי הכשל: הזנחת סימני האזהרה (גם כשהם "רועשים" וברורים) והימנעות מפעולה רגולטורית תקיפה עלולים להוביל למשברים בקנה מידה היסטורי. עדיף לפעול מוקדם מדי ונחרץ, מאשר מאוחר מדי, כפי שאירלנד וספרד מלמדות.

לקחים לישראל: מצד אחד, הניסיון השוויצרי והניו-זילנדי מלמד שהטמעה נכונה של מדדי סיכון ותגובות רגולטוריות מתאימות יכולות לרסן בועה ללא פגיעה מיותרת בכלכלה, ומחזקות את עמידות הבנקים. מן הצד האחר, מקרי ספרד ואירלנד הם תמרור אזהרה מפני שאננות: גם אם המצב נראה בשליטה (חוב נמוך, אבטלה נמוכה וכד'), בועה תת-רגלית יכולה להתפוצץ ולהתפשט במהירות. ההמלצה הגורפת מהשוואה זו – עליה גם BIS ו-IMF חוזרים – היא: אל תסתפקו בהערכת "יציבות" דרך מדד אחד או תקופה שקטה. יש לעקוב בצורה רב-ממדית וקדימה אל מעבר לאופק, משום שסיכונים מערכתיים נבנים בהדרגה ואז מתממשים בפתאומיות.

המלצות ותוכנית פעולה רגולטורית מקיפה לישראל

לאור הניתוח דלעיל, נדרשת תוכנית רב-שלבית לשיפור ניטור הסיכונים ואימוץ המלצות ה-BIS/IMF, על מנת להבטיח את יציבות שוק הדיור והמערכת הפיננסית בישראל. להלן אבני היסוד המוצעות:

1. קביעת שיעורי היוון נורמטיביים ובחינת הלימות הלוואות בתרחישי קיצון: על הרגולטורים (הפיקוח על הבנקים ורשות שוק ההון) להנחות את המלווים להשתמש בשיעור ריבית חזוי שמרני בחישובי יכולת ההחזר והערכת השווי. כיום, בסביבת ריבית שהייתה נמוכה מאוד, לוויים לקחו הלוואות לפי ריבית 1%-2% מבלי לתמחר אפשרות ל-5% ומעלה. שיעור היוון נורמטיבי פירושו, למשל, לדרוש שכל חישוב של יחס החוב להכנסה (PTI) יעשה כאילו הריבית היא לפחות X% (נניח 5%-6%), גם אם הריבית בפועל נמוכה יותר. צעד כזה, המקובל במספר מדינות (בקנדה ובהולנד הנחו לווים “מבחן עמידות” בריבית גבוהה בכ-2% מהריבית החוזית, ובבריטניה עד לאחרונה הייתה דרישה לחשב החזר כאילו הריבית 3% מעל הנוכחיתpauzible.commpowered.co.uk), יבטיח שללווים נשאר מרווח ביטחון. בישראל ניתן לעגן בדרישות בנק ישראל כי יכולת ההחזר של לווה תיבדק גם תחת תרחיש של ריבית משכנתא 6% (כשהיום הממוצע ~4%). בנוסף, יש לקבוע “שיעורי היוון” להערכות שווי נדל״ן – למשל, בעבודת שמאי מקרקעין לבנקים, לדרוש שימוש בתשואת שכירות מינימלית נורמטיבית (נניח 4%), כדי שלא יאשררו שוויי נכסים מנופחים. בכך, תימנע סיטואציה של הסתמכות על מחירי שוק רגעיים שעלולים להתברר כבלתי-מציאותיים כאשר תנאי השוק משתנים.

2. פרסום פערי אשראי ומדדי בועה באופן שוטף: יש לאמץ המלצת BIS ולפרסם בכל רבעון במסגרת דוח היציבות הפיננסית (או פרסום ייעודי) את פער האשראי לתמ"ג של ישראל. הפרסום צריך לכלול גרף רב-שנתי המראה את יחס האשראי הפרטי לתוצר, המגמה החישובית (למשל באמצעות HP Filter חד-צדדי לפי שיטת באזלdata.bis.org) והפער הנגזר. כך יהיה ברור אם אנו מתקרבים לסף שמעליו מומלץ להפעיל צעדי ריסון נוספים. בד בבד, לפרסם גם פערי מחיר הדיור: ניתן לחשב ולהציג, למשל, את הסטיות של יחס מחיר-שכ״ד ויחס מחיר-הכנסה מהממוצע הארוך (בדומה לנעשה ע"י ה-OECD וה-IMF). מידע כזה פורסם על ידי גופים בינלאומיים לגבי ישראל (כאמור, 25% מעל הממוצע ב-2014forbes.com), ואין סיבה שהציבור והמשקיעים המקומיים לא יהיו מיודעים רשמית לעדכניותו. שקיפות זו תשיג שתי מטרות: (א) תפעיל לחץ פומבי על קובעי המדיניות לנקוט צעדים כאשר המדדים חריגים – לא ניתן יהיה להתעלם מאזהרה גלויה; (ב) תתמרץ את הבנקים עצמם לרסן סיכונים, כי הם ידעו שהפיקוח עוקב ומודע למצב. כיום, היעדר פרסום רשמי אולי מייצר נוחות קצרה לרגולטור (שאינו מחויב להגיב), אך בטווח הארוך זו אסטרטגיה מסוכנת. פרסום המדדים, אפילו אם הערכים נראים “גבוליים” בלבד, מאפשר דיון ציבורי מושכל יותר.

3. ניטור יחס שירות החוב ברמת המאקרו והגדרת ספי אזהרה: בנק ישראל צריך להתחיל למדוד ולפרסם DSR מצרפי למגזר משקי הבית (ואף לעסקים). יש לשקלל לתוך הנתון את כל התשלומים התקופתיים על חובות (משכנתאות, הלוואות צרכניות, הלוואות רכב וכו') ביחס להכנסה הפנויה המצרפית. נדרש לבנות סדרת זמן היסטורית (למשל מ-2000 ואילך) כדי לראות מה הרמה ה"נורמלית" של DSR בישראל, ולזהות נקודות חריגה. מחקר BIS מצא ש-DSR למגזר הפרטי הינו בעל "רמה טבעית" לכל מדינה – סטייה ברורה מעל רמה זו היא תמרור אזהרה מפני משבר קרבbis.orgbis.org. לכן, יש לקבוע סף DSR קריטי למשקי הבית הישראלים – למשל, אם DSR יעלה מעל X% (בהתאם לחישוב הרמה היציבה ההיסטורית), הרגולטור יתריע פומבית ואף ישקול צעדים. צעדים אפשריים במקרה של חציית סף: דרישה לבנקים להגדיל הפרשות לבעלי DSR גבוה, או איסור זמני על הנפקת אשראי צרכני לא מובטח (להקטנת נטל החוב). מעבר לכך, יש לנטר DSR גם ברמת ענפים עסקיים רגישים – למשל, ענף הנדל״ן המניב: שם היחס בין תשלומי הריבית להכנסות מענף יכול להתריע על בועה בנכסי משרדים/מסחר. טיוב נתוני DSR יתאפשר דרך מאגר האשראי ושיתוף פעולה עם הלמ"ס, ואין מניעה לבצע זאת. פרסום DSR מגזרי יהפוך מדד מובן-אינטואיטיבית (״איזה חלק מהכנסתנו הולך לבנקים?״) לזמין לכל. זה גם יסייע למקבלי החלטות מחוץ לבנק ישראל – למשל משרד האוצר – להבין את מצב משקי הבית ולהיערך במדיניות פיסקלית אם נדרש (כגון הטבות למס לנושאי חוב בעת מצוקה).

4. יצירת שגרות התרעה וסף לפעולה רגולטורית: מומלץ לכונן פרוטוקול רשמי בתוך הוועדה ליציבות פיננסית (הכוללת את בנק ישראל, האוצר, רשות שוק ההון וכו') שלפיו בהתקיים תנאים כמותיים מסוימים, תופעל פעולה רגולטורית או לפחות דיון חובה בהחלטה. למשל, ניתן לקבוע: אם פער האשראי חורג מ-5% – הוועדה תתכנס לדון בהפעלת Countercyclical Buffer; אם פער מחיר הדיור עולה על 15% מעל ארוך הטווח – יש לבחון החמרת הגבלות משכנתא או מיסוי משלים; אם DSR משקי בית עובר 10% – יופקו אמצעי החובה (כגון תקנות לצמצום נטל החוב). שגרה כזו תמנע את "הטיית חוסר המעשה" (Inaction Bias) המוכרת: לעיתים רשויות מהססות לפעול מחשש לשבש את השוק, אך אז הן עלולות לאחר את הרכבת. ברגע שיש כלל שקוף (“אם X אז Y”), קל יותר לפעול בזמניות. ה-IMF בהערכתו לשוויץ ציין קיום מנגנון החלטה ברור עם ציפיות לפעולה כדרך להתמודד עם “bias לאי-עשייה” של מדינותimf.orgimf.org. המלצה ספציפית לישראל: לשקול להטיל יעדי הפחתת מינוף אם הספים נחצים. למשל, אם יחס חוב משקי הבית/תמ״ג עובר 50% (כרגע ~43%), יוגדר יעד מדיניות להחזירו מתחת לכך תוך X שנים (באמצעות שילוב כלים). דבר דומה עשתה קוריאה הדרומית, שהגדירה יעד להורדת יחס חוב משקי הבית בשל חשש מקריסה. שגרות ההתרעה צריכות גם לכלול התראה לממשלה: למשל, אם הבנקים צמצמו אשראי נדל"ני בגלל סיכון גבוה, הממשלה צריכה לנקוט בצד ההיצע (שיווק קרקעות, עידוד בנייה) כדי לאזן ולא לגרום רק לעליית ריבית.

5. הידוק רגולציה דינמי עם שינוי המחזור: המדיניות צריכה להיות מחזורית אדפטיבית. כלומר, לאחר קביעת הספים, כאשר הם נחצים, לא להסתפק באזהרות – אלא להדק בפועל את הכללים. למשל, נניח יחס מחיר/הכנסה חורג בהרבה: אפשר להנמיך עוד את תקרת ה-LTV (נגיד מ-75% ל-60% לרוכשי דירה ראשונה לתקופה זמנית) כדי לקרר ביקוש. אם פער האשראי גדול: אפשר להפעיל לראשונה את הבאפר הנגדי ולדרוש מהבנקים תוספת הון של 0.5%-1% על כלל נכסי הסיכון. כך הבנקים יגלגלו את יוקר ההון לצרכני האשראי ויבלמו מעט את ההתרחבות. גם כלים פיסקליים צריכים להשתלב: בעת גאות ספקולטיבית כדאי להעלות מס רכישה למשקיעים (צעד שננקט באיחור ב-2021 בישראל), ובהאטה אפשר להסירו. מדינות כמו ניו זילנד וקנדה משתמשות במיסוי דינמי להרגעת שוק הדיור החם. ישראל יכולה לשקול למשל מס רכוש מדורג לפי מספר דירות, שתגבר או תוקל בהתאם למחזור. הנקודה העיקרית: המדיניות לא יכולה לקפוא על שמריה. עליה להגיב למתרחש. כמובן, גם שחרור והקלה צריכים להיות חלק מהתוכנית: אם וכאשר הסיכונים יתממשו (נגיד, ירידת מחירים חדה ב-20%), יש להכין צעדי שחרור מהירים – הפחתת באפרים (למניעת קרדיט קרנץ׳), עידוד בנקים למחזר חובות במקום לעקל, וכו'. אך עדיף בהרבה לנקוט מנע ולא כיבוי שריפה.

לסיכום, תוכנית הפעולה המוצעת דורשת מהרגולטורים בישראל לעבור ממצב של ניטור פסיבי חלקי – למצב של התערבות אקטיבית ושקופה המבוססת על מדדים כמותיים מוצקים. כפי שהראנו, בעולם שלאחר משבר 2008, מרבית המדינות המפותחות אימצו לפחות חלק מאבני הבניין הללו: הן עוקבות ומפרסמות אינדיקטורים (פער אשראי, יחס חוב/הכנסה, יחס מחיר/שכ״ד), ומוכנות להפעיל כלים מחזוריים (באפרים, LTV/DTI) כאשר נראה שהמערכת מתחממת מדיbis.orgimf.org. ישראל נהנתה עד כה משילוב של צעדי מקרו זהירים (חוב ממשלתי נמוך, בנקים שמרניים, מגבלות אשראי דיור) ומהעובדה שטרם חוותה משבר פיננסי מודרני, אך אל להסתמך על מזלה. המשך עליות המחירים והחוב ללא תגובה עלול להפוך את "סיפור ההצלחה" היחסי לסיפור לימוד כואב. יישום ההמלצות דלעיל יסייע להקטין את ההסתברות למשבר ולמתן את עוצמתו אם יתרחש, ויחזיר את אמון הציבור שהרשויות עושות כל שביכולתן לשמור על יציבות ושגשוג בר-קיימא. ביבליוגרפיה ונתונים:

- Mathias Drehmann & Kostas Tsatsaronis, BIS Quarterly Review, March 2014 – “The credit-to-GDP gap and countercyclical capital buffers: questions and answers.” במיוחד עמ' 2 המסביר את הגדרת פער האשראי ואת חשיבותו ההיסטוריתbis.orgbis.org.

- Mathias Drehmann et al., BIS Working Paper 1235, Dec 2024 – “Aggregate debt servicing and the limit on private credit.” סוקר בהרחבה את יתרונות ה-DSR כמדד סיכון מחזורי לעומת פער אשראיbis.orgbis.org. מראה שה-DSR יציב תאורטית ומנבא משברים בדיוק גבוה.

- BIS Quarterly Review, March 2018 – “Early warning indicators of banking crises: expanding the family.” מציג כיצד שילוב מדדי אשראי (פער אשראי, DSR) עם פערי מחירי נכסים משפר יכולת חיזוי משבריםbis.orgbis.org. מאשר שבמשברים קודמים מדדי קרדיט ומחירי נכסים חרגו משמעותית טרום המשבר.

- IMF Selected Issues Report, Israel, 2014 – ניתוח שוק הדיור הישראלי ע"י צוות קרן המטבע. נקבע בו כי מחירי הדיור בישראל גבוהים בכ-25% מערכם השקול (Equilibrium) לפי יחס מחיר/הכנסה ומחיר/שכ"דforbes.com. דוח זה היווה קריאת אזהרה מוקדמת מצד ה-IMF.

- IMF Financial System Stability Assessment (FSSA) – Israel, 2012 – סקירת היציבות הפיננסית. ציין כבר אז שמחירי הבתים "נראים מעט מעל שיווי המשקל ארוך הטווח וייתכן שיהיה תיקון כלפי מטה"imf.org, ושיבח צעדים פרודנציאליים ראשונים שננקטו (הגבלת LTV בנוב' 2012)elibrary.imf.org.