🏗️ מניפולציה סטטיסטית: איך הקבלנים מחזיקים את מחירי הדירות גבוהים לעיני הלמ״ס וכולם שותקים

הקדמה

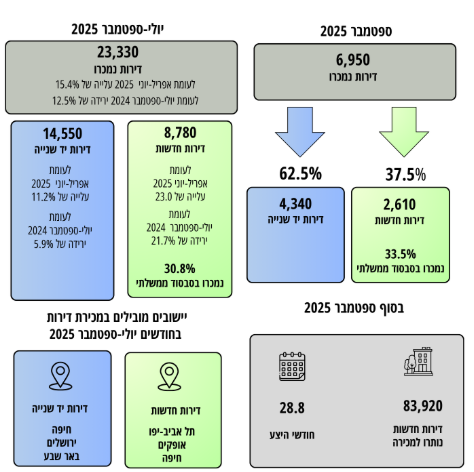

הקבלנים בלחץ: אזורים נותנת לרוכשי הדירות הנחה של 500,000 שקל בלי לקרוא לזה הנחה

כאשר מדדים רשמיים מצביעים על “יציבות” במחירי הדירות, הציבור נושם לרווחה – “הבועה לא מתפוצצת”.

אבל מתחת לפני השטח מתרחשת תופעה מתוחכמת: הנחות סמויות במסווה של “הלוואות ללא ריבית” או “מימון יזמי”.

כך נולדה מניפולציה מתוחכמת – שמאפשרת ליזמים למכור דירות בהנחה של מאות אלפי שקלים, מבלי שזה ייראה כמו ירידת מחיר.

|  |

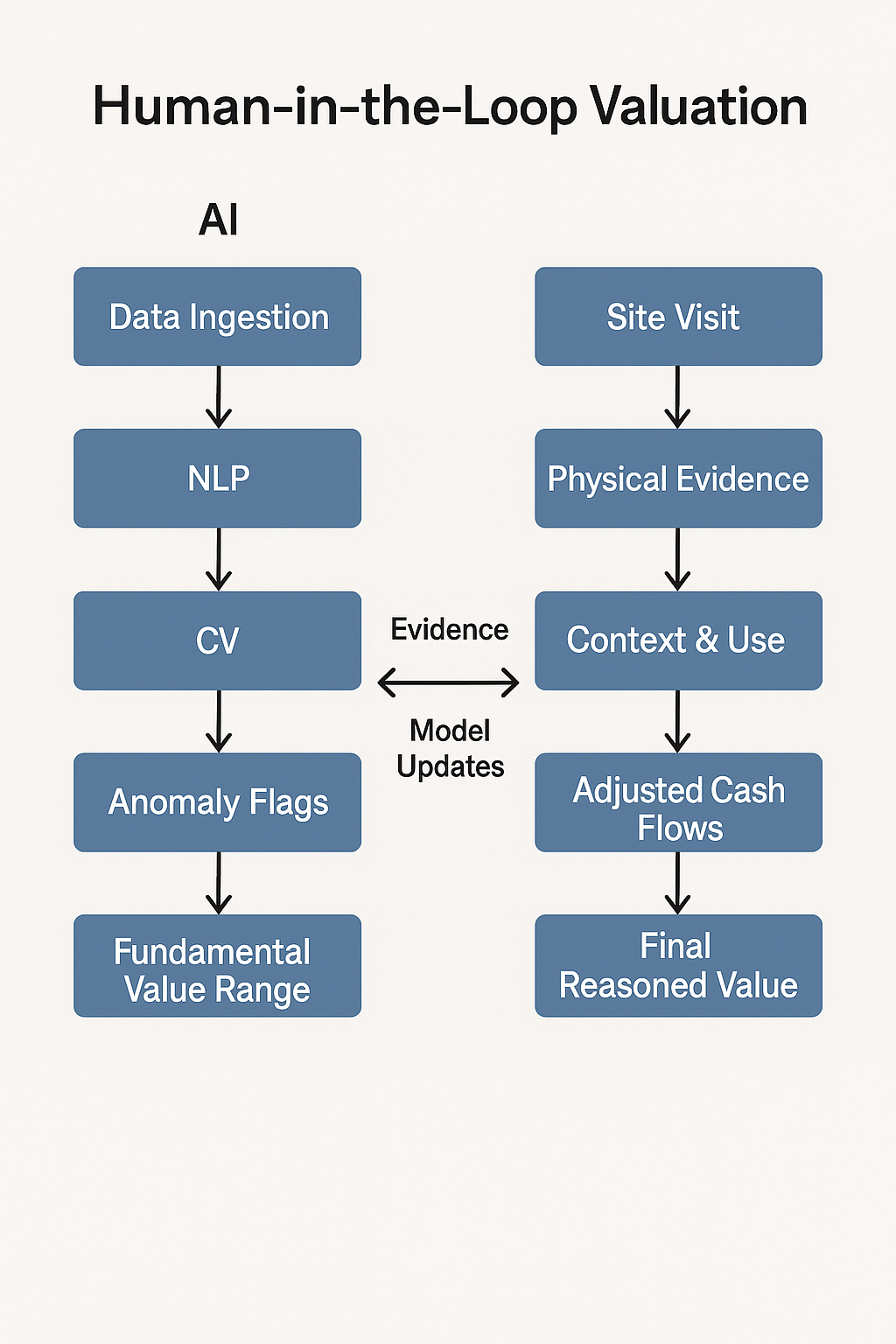

| צילום מסך פייסבוק |

🎭 שלב ראשון: איך נראית “הנחה שלא קוראים לה הנחה”

חברת “אזורים”, לדוגמה, מציעה לרוכשים הלוואה של מיליון שקל ל-10 שנים ללא ריבית והצמדה.

במונחים כלכליים, ערך ההטבה שווה להנחה של כ-500,000 ₪ על מחיר הדירה – אבל היא לא נרשמת כהנחה. הקבלן שומר על המחיר הרשמי (3 מיליון ₪), אך בפועל מקבל מהרוכש רק ערך נוכחי של כ-2.5 מיליון ₪.

הלמ״ס רואה עסקה ב-3 מיליון ₪.

הבנק רואה בטוחה ב-3 מיליון ₪.

ורק החשבון הכלכלי יודע שהנכס נמכר בפחות.

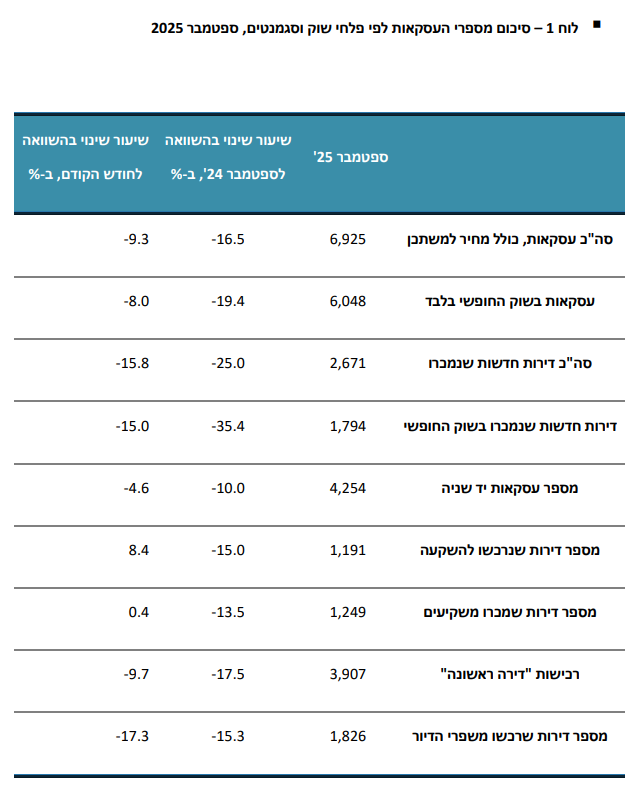

⚖️ שני גופים – שתי גרסאות של אותה עסקה

| גוף | מה נרשם בפועל | ההשפעה בפועל |

|---|

| הלמ״ס | רושם את מחיר העסקה הרשמי – 3 מיליון ₪. | המדד נשאר “גבוה ויציב”, אין ירידה במחירים. |

| רשות המסים | מחשבת מס רכישה על פי התמורה האמיתית ששולמה – 2.5 מיליון ₪. | הרוכש משלם מס מופחת, בהתאם לעלות האפקטיבית. |

וכך נוצר פער כפול:

- למדינה יש מדד שמציג עליות מדומות,

- ולציבור יש מציאות של ירידות מחירים שלא מדווחות.

🧩 דוגמה מספרית פשוטה

| פרמטר | מחיר רשמי | מחיר אפקטיבי |

|---|

| מחיר חוזה | 3,000,000 ₪ | 3,000,000 ₪ |

| “הלוואת קבלן” ל-10 שנים ללא ריבית | 0 ₪ | -500,000 ₪ (ערך נוכחי) |

| עלות אפקטיבית לרוכש | 3,000,000 ₪ | 2,500,000 ₪ |

| מס רכישה | לפי 2.5 מ׳ ₪ | קטן ב-25% |

| מדד הלמ״ס | לפי 3 מ׳ ₪ | נשאר מנופח |

📈 מנגנון אחיזת העיניים

כך נוצרת אשליית יציבות:

- הלמ״ס – מודד מחיר חוזי מלא → המדד “לא יורד”.

- הקבלנים – ממשיכים להציג מחיר גבוה בפרסומים.

- הבנקים – משעבדים נכסים במחירים מנופחים.

- הציבור – חושב שהשוק יציב, אך בפועל המחירים נשחקים.

מדובר במניפולציה שיטתית, לא בטעות סטטיסטית.

זהו מנגנון שמטרתו להסתיר ירידת מחירים אמיתית, לשמר את ערך הבטוחות של הבנקים, ולמנוע לחץ ציבורי על ירידת ערך נכסים.

🌍 פרקטיקה בינלאומית מוכרת

במשבר 2008 בארה״ב, קבלנים נהגו להציע “rebates”, “seller credits” ו-“buy-downs” –

הנחות סמויות שלא דווחו במחיר המכירה.

כתוצאה מכך, מדד Case-Shiller המשיך להראות “יציבות”, עד שהבועה התפוצצה.

רק אז התגלה שהפער בין מחיר רשום לערך אמיתי הגיע לעשרות אחוזים.

🧠 המשמעות הכלכלית

- המדדים הרשמיים מאבדים אמינות.

- הערכת השווי השמאית – מתבססת על עסקאות מנופחות, ומשכפלת את העיוות.

- הבנקים – ממשיכים לאשר הלוואות על בטוחות שכבר איבדו מערכן.

- השוק – מתפקד על מצג שווא של “מחירים גבוהים”, בזמן שבפועל יש שחיקה של מאות אלפי שקלים לעסקה.

💡 סיכום ביקורתי

זו לא הנחה – זו הסוואה.

זו לא יציבות – זו אחיזת עיניים. המדינה גובה פחות מס, הציבור משלם פחות, והסטטיסטיקה ממשיכה לשרת את הנרטיב. המציאות: המחירים כבר יורדים, פשוט לא רואים את זה במדדים.

🧩 מסקנה

מדד מחירי הדירות בלמ״ס אינו מדד של "שווי" אלא של מחיר חוזי רשום.

כאשר השוק מתחיל להעניק הנחות דרך מנגנוני מימון, ההפרש בין מחיר לדיווח הולך וגדל.

זו בועה סטטיסטית, לא רק פיננסית — והיא אחת הסיבות המרכזיות לכך שהציבור בישראל עדיין חי בתחושת “שוק יציב”, בזמן שהשוק כבר נמצא בתהליך תיקון עמוק.

🧭 הצעה לפעולה

- יש לדרוש שקיפות מלאה במבצעי שיווק והלוואות קבלן.

- יש לחייב את הלמ״ס לדווח על עלות אפקטיבית ולא רק על מחיר חוזי.

- יש להפריד בין “מחיר רשום” לבין “ערך כלכלי אמיתי” – כפי שנהוג בשווקים מתוקנים.

📦 English Summary Box

Title: Statistical Manipulation in Israel’s Housing Market

Summary:

Developers now offer disguised discounts through “interest-free loans,” creating an illusion of price stability in official CBS data. The buyer’s real cost is hundreds of thousands of shekels lower, but the transaction is still reported at the full price — keeping housing indices artificially high. This duality between reported price and effective price hides a real decline in values and sustains the bubble narrative.

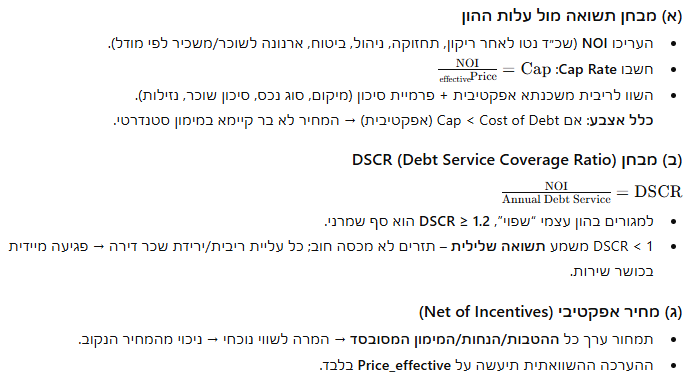

🧮 איך מחשבים את “ההנחה הסמויה”

נניח שחברת אזורים מציעה לרוכש:

- הלוואה של 1,000,000 ₪,

- ל-10 שנים,

- ללא ריבית וללא הצמדה.

במצב רגיל, אם הרוכש היה לוקח את אותו סכום מהבנק,

הוא היה משלם עליו ריבית ממוצעת של כ־5%–6% לשנה (תלוי במסלול).

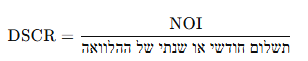

🔹 ערך הזמן של כסף (Discounted Present Value)

ערך נוכחי של הלוואה כזו מחושב לפי נוסחת היוון:

[ PV = \sum_{t=1}^{10} \frac{100,000}{(1+r)^t} ]

כאשר

- PV = הערך הנוכחי (מה בעצם שווה המתנה הזו היום)

- r = שיעור היוון (נניח 5%)

- t = שנות תשלום (1–10)

אם נחשב זאת, הערך הנוכחי של תזרים כזה הוא בערך 770,000 ₪.

כלומר — ההלוואה “ללא ריבית” שווה מבחינת ההטבה הכלכלית הנחה של כ-230,000 ₪.

🔹 אבל – זה עוד לא הכול

הכתבות מתארות גם מצב שבו ההלוואה נדחית (כלומר, משלמים אותה רק בעוד 10 שנים).

במקרה כזה מדובר למעשה ב”דחיית תשלום” של מיליון שקל ל-10 שנים.הערך הנוכחי של מיליון שקל שישולמו בעוד עשור,

בהיוון של 5% לשנה, הוא רק 613,900 ₪.

כלומר, עצם הדחייה בתשלום שווה 386,000 ₪ היום.

🔹 סך כל ההטבה (שני המרכיבים יחד)

אם משקללים גם את הערך של “ללא ריבית” וגם את הערך של “דחייה בעשור”,

אנחנו מגיעים להטבה כוללת של בערך 350–500 אלף ₪ — תלוי בדיוק בתנאי המסלול.וזה מתיישב היטב עם מה שהכתבה הציגה כ”הנחה סמויה של חצי מיליון שקל”.

💡 סיכום החשבון

| פרמטר | תיאור | ערך משוער |

|---|

| סכום ההלוואה | מיליון ₪ | - |

| תקופה | 10 שנים | - |

| ריבית אלטרנטיבית בשוק | 5%–6% | - |

| ערך נוכחי של מיליון ₪ בעוד 10 שנים | 613–640 אלף ₪ | הנחה של 360–390 אלף ₪ |

| תוספת ערך "ללא ריבית" לאורך הדרך | +120–150 אלף ₪ | - |

| סה״כ שווי כלכלי להטבה | ≈ 480–540 אלף ₪ |

|

🧩 המשמעות

המספר שפורסם בכתבה (כ-500 אלף ₪ “הנחה”) נכון כלכלית, כל עוד שיעור ההיוון שנלקח הוא סביב 5%–6% לשנה, וזו הריבית הריאלית הרלוונטית כיום במשכנתאות.

במילים פשוטות:

“הלוואה ללא ריבית” = הנחה שוות ערך לריבית שנחסכה.

צילום מסך מהפייסבוק

אזורים לא לבד, הנה עוד מבצע של תדהר. וכמה כסף שווה ההטבה הזו? גם היא שווה מאות אלפי ש"ח.

המשמעות הכספית של ההטבה היא משמעותית מאוד – מדובר בחיסכון של עד מאות אלפי שקלים לאורך 15 שנים, בהתאם לגובה המשכנתא שתקבל בתנאים של 0% ריבית עד מיליון ₪ בפרויקט כוכב הצפון אשדוד.yad2+3

חישוב פוטנציאל החיסכון

במבצע זה תוכל לקחת משכנתא של עד מיליון ₪ ל-15 שנה ללא ריבית. בדרך כלל, במסלול ריבית קבועה נמוכה מאוד (כ-3-4%) אתה משלם בכל חודש לא רק את קרן ההלוואה אלא גם תוספת ריבית שנתית מצטברת שיכולה להגיע לכ-250,000 עד 350,000 ₪ לאורך התקופה. ככל שתיקח משכנתא בסכום גבוה יותר ולתקופה ארוכה, החיסכון בעלויות הריבית גדל.channel22+1לדוגמה פשוטה:

- משכנתא רגילה של מיליון ₪ לתקופה של 15 שנה במסלול ריבית קבועה של 4% בשנה יוצרת עלות ריבית כוללת של כ-333,000 ₪ בתקופה.

- במבצע אתה חוסך את כל הסכום הזה, כלומר החיסכון הכספי יכול להגיע ליותר מ-300,000 ₪ למשפחה שתיהנה מההטבה המלאה.htzone+1

פירוט נוסף

- גובה החיסכון תלוי במסלול שהבנקים נותנים בריבית רגילה – כששוק הריביות עולה, ההטבה הופכת אפילו ליותר משמעותית כי הפרש הריבית גדול יותר.mercantile

- בנוסף, בפרויקט מוצעות דירות 5 חדרים מחירים שמתחילים סביב 3.24 מיליון ₪ (בדירות המבצע) – כך שלבעלי הון עצמי יחסית נמוך, היתרון מורגש במיידי.yad2+1

למה זה משתלם?

- אתה חוסך עשרות אלפי ₪ בכל שנה.

- אין תשלומי ריבית ב-15 השנים הראשונות.

- יציבות בתזרים שלך – כל חודש ישלם רק את הקרן, בלי הפתעות של עליית ריביות.

לסיכום: אם תנצל את ההטבה במלואה, תוכל לחסוך סכום עצום שמשפיע ישירות על העלות הכוללת של רכישת הנכס – החיסכון הממוצע צפוי להיות סביב 300,000 ₪ וייתכן אף יותר, בהתאם לתנאי ריבית בשוק הרגיל ולמסלול המשכנתא שתקבל.channel22+2

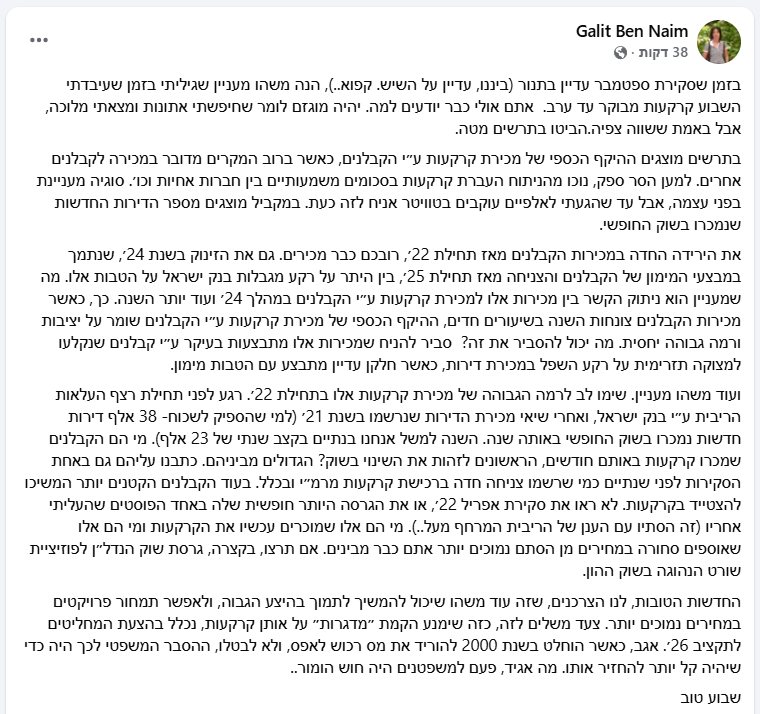

חלק מכלי התקשורת מדווחים על הצעדים הנואשים של הקבלנים:

צילום מסך אתר גלובס - מהכתבה https://share.google/JLJww0kglgr4stc5o

🧨 “ניסיונות נואשים”: מבצעי המימון החדשים כקריאת מצוקה של ענף הנדל״ן

⚖️ מה באמת מתרחש

הכתבה מציגה תמונה ברורה:

לאחר שבנק ישראל הגביל את מסלול ה־80/20 (בו רוכשים משלמים רק 20% מהתמורה והיתרה נפרסת עד מסירה), היזמים חיפשו עוקפים יצירתיים — כדי לשמור על המחירים הנומינליים ובו בזמן להניע ביקושים קפואים.

המכנה המשותף לכל ההצעות: שימור המחיר הרשמי לצד הטבה כלכלית אפקטיבית של מאות אלפי שקלים.

🏗️ ארבעת סוגי ה"מבצעים"

| חברה | סוג ההטבה | המשמעות הכלכלית |

|---|

| אזורים | הלוואה של מיליון ₪ ל-10 שנים, ללא ריבית, הצמדה או החזרים. | הנחה אפקטיבית של 450–500 אלף ₪. מדובר ב“הלוואת קבלן” – דחייה מלאכותית של תשלום שווה ערך להפחתת מחיר. |

| יובלים סיטי בוי | תשואה שנתית של 5% על ההון העצמי עד למסירת הדירה. | זיכוי שנתי לרוכש בהיקף עשרות עד מאות אלפי ₪ – “תשואה” שמכסה על ירידת ערך עתידית. |

| אמריקה ישראל | מימון תשלומי המשכנתא בשנה הראשונה על חשבון היזם. | הפחתת עלויות מימון של 50–100 אלף ₪, בעיקר כדי להקל על רוכשים במעבר. |

| קטה גרופ | התחייבות חוזית להשיב את ההפרש אם מחיר הדירה ירד. | “ביטוח מחיר” – ניסיון לשדר ביטחון בשוק תנודתי, אך בפועל הודאה בחשש מירידת ערך. |

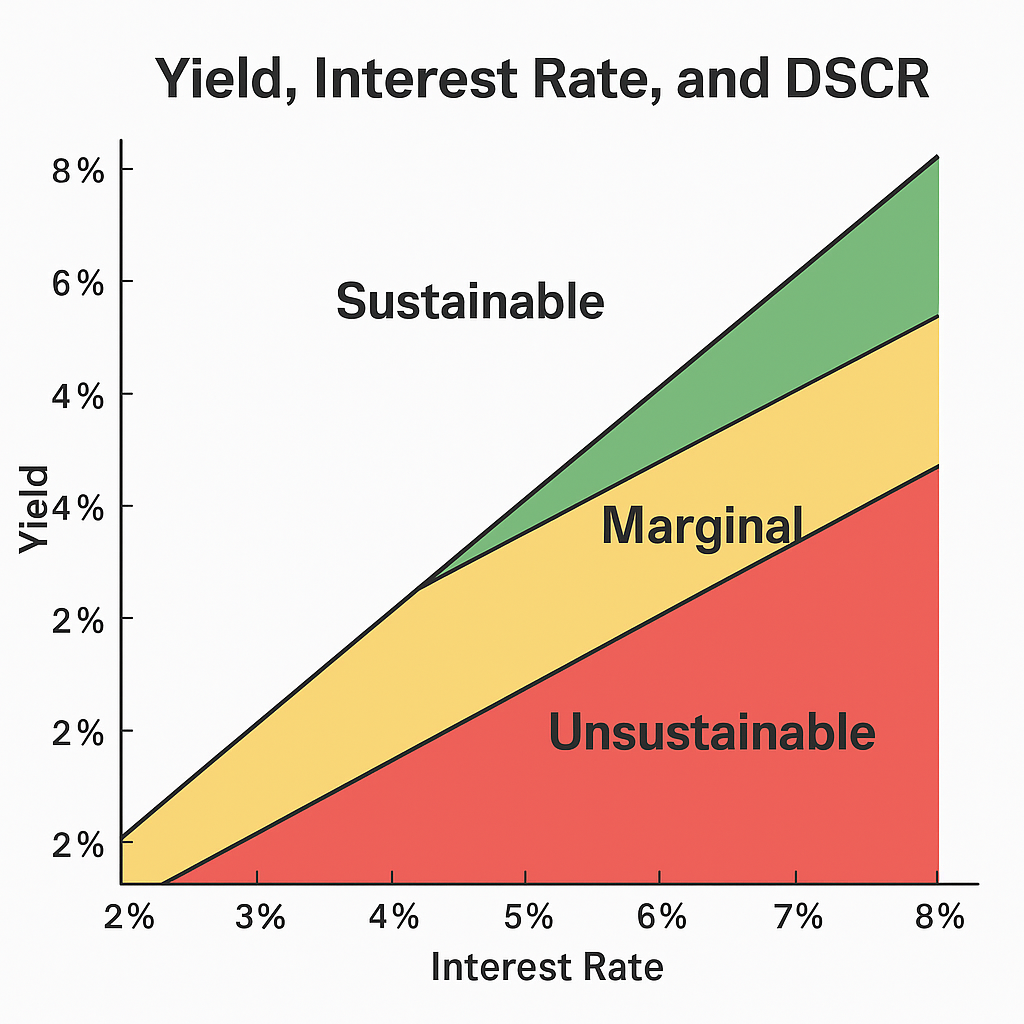

🧮 הערך הכלכלי של ההלוואה “ללא ריבית”

בהיוון של 5% לשנה:

- מיליון ₪ שישולמו רק בעוד 10 שנים → ערך נוכחי של כ־613,000 ₪.

- ההפרש (386,000 ₪) הוא למעשה ההנחה.

- אם נכללת גם הטבת “ללא ריבית תקופתית”, הערך הכולל של ההטבה מגיע לכ־480–520 אלף ₪.

כלומר – המספרים שצוינו בכתבה (“עד חצי מיליון ₪”) נכונים כלכלית לחלוטין.

🎭 מניעי היזמים – בין תדמית לבהלה

הכתבה מצטטת את ד"ר יאיר דוכין במדויק:

“מדובר בניסיונות נואשים של היזמים למכור דירות לאור המלאים הגדולים שהם לא מצליחים למכור.”

זו אמירה חריפה – והיא מהדהדת את טענתי מזה זמן:

- שוק הנדל"ן סובל מעודף היצע,

- הביקושים מדוכאים,

- והריבית הגבוהה פגעה ביכולת המימון.

כדי להימנע מירידת מחירים גלויה – היזמים עוברים למניפולציה של הצגת מחיר רשמי גבוה והטבה עקיפה.

כלומר, ירידת מחיר קיימת – רק שהיא לא נראית על הנייר.

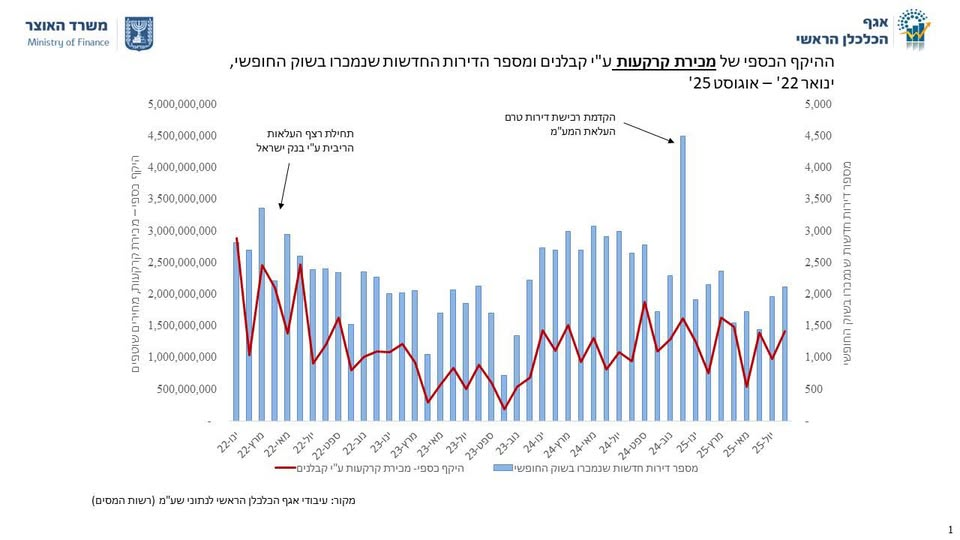

📉 הקשר ללמ״ס – נקודת מפנה קריטית

החידוש המשמעותי ביותר בכתבה הוא סעיף הסיום:

“ניציין כי לאחרונה החלה הלמ״ס להתחשב במבצעי הקבלנים בעת חישוב מדד מחירי הדירות... כך שלאותם מבצעים יהיה שיקוף מחירים מאוד ברור גם במדד.”

אם זה אכן יקרה בפועל, מדובר בשינוי מתודולוגי דרמטי:

- בעבר: ההנחות הסמויות לא נרשמו → המדד הראה מחירים גבוהים מלאכותית.

- כעת: הלמ״ס ינסה לנטרל חלקית את ההטבות, ולהביא לידי ביטוי את העלות האמיתית.

אם המהלך יתבצע באופן עקבי – צפוי עדכון מטה במדד מחירי הדירות כבר בחודשים הקרובים.

⚠️ עם זאת — יש כאן סיכון כפול

- המדידה עדיין מורכבת: קשה לאמוד במדויק ערך מימון סמוי; נדרש שיתוף פעולה מהקבלנים.

- הקבלנים ימשיכו לעצב את המידע: אם ההטבה לא תוגדר כהפחתת מחיר אלא “הלוואה”, היא עלולה שוב לחמוק מהמדד.

במילים אחרות:

ההכרה של הלמ״ס היא התחלה חשובה, אך היא לא מבטיחה שהמדד ישקף את השווי הכלכלי הריאלי – שהוא השורה התחתונה מבחינת השמאי והמשקיע.

💬 תובנה מסכמת

המבצעים החדשים הם לא עדות להתאוששות, אלא סימפטום של מצוקה.

הקבלנים מנסים “להחזיר קונים לשוק” בלי להודות שמחיר הדירה גבוה מדי.

ההנחות רק מוסוות בשפה שיווקית, אך מהותן זהה: ירידת ערך אמיתית.

🧭 סיכום עיקרי

| נושא | מצב בפועל | הערכה קדימה |

|---|

| מחירים רשמיים | מדווחים כיציבים | צפויה התאמה מטה אם הלמ״ס ישקלל מבצעים |

| רווחיות יזמים | נשחקת עקב מימון עצמי לרוכשים | לחץ נוסף ככל שהמלאים ימשיכו לגדול |

| שוק המשכנתאות | ביקוש מדוכא, ריבית גבוהה | גם הורדה מתונה של ריבית לא תפתור עודף היצע |

| פסיכולוגיית שוק | שיווק אופטימי “הזדמנות אחרונה” | ניסיון להסתיר שינוי מגמה מבני |

🪞 מסקנה מקצועית

מבצעי המימון הנוכחיים – כמו “הלוואה ללא ריבית”, “הבטחת תשואה” או “הגנה מפני ירידת מחיר” – אינם אלא תמרורי אזהרה לשוק רווי ומוחלש.

הם יוצרים פער בין מחיר רשום לערך פונדמנטלי,

והם מאשרים את טענתי המרכזית:

שוק הנדל"ן הישראלי כבר מצוי בשלב התפוררות שקטה – שבה ההנחות קיימות, אך מוסוות היטב.

📦 English Summary Box

Title: Hidden Discounts and Statistical Illusions in Israel’s Real Estate Market

Summary:

Developers in Israel are offering “creative financing” — million-shekel interest-free loans, guaranteed returns, and price-protection schemes — to lure buyers while keeping official prices inflated. These offers disguise real price cuts of 400–500 K ₪ per unit. The CBS has begun accounting for such deals, a sign that the illusion of price stability may soon collapse. The market’s apparent resilience is a mirage built on statistical manipulation and financial desperation.

צילום מסך פייסבוק