פוסט נוקב מאת חיים אטקין, חושף את קריסת שוק הנדל"ן בישראל כקרנף אפור ולא כברבור שחור. השוואה מצמררת לוויסות מניות הבנקים – 13 שנה של מניפולציה, הדחקה, וקריסה ידועה מראש. מאמר חובה לכל מי שחי באשליה שהבועה תתפוצץ "פתאום".

🦏 אמרתי לכם! וזה לא רק כי אני היחיד שראה את הקרנף האפור

🦏 אמרתי לכם! הקרנף האפור רמס את שוק הנדל"ן – בדיוק כמו מניות הבנקים ב־83׳

✍ חיים אטקין | שמאי מקרקעין מוסמך | אנליסט וחוקר נדל"ן | מומחה לערך פונדמנטלי וירידת ערך

מרצה לחשיבה ביקורתית בשמאות | מחבר הספר "בועת נדל"ן"

🗣️ "ברבור שחור!" — יברברו עכשיו כל מנפחי הבועה, מכחישיה, ושותפיה בניפוח ובהפצת ההונאה הזו באדיקות ובחוסר יושרה.אבל אל תתבלבלו. זה לא ברבור שחור. זה 🦏 קרנף אפור – גלוי, רועם, שכולם סירבו לראות.

🔊 הקרנף שצעד אלינו בקול רעם – וכולם שתקו

⚠️ לא מדובר באירוע בלתי צפוי אלא בתהליך מוכר, מתועד ומכוון:

- 📉 תשואות שליליות לאורך זמן

- 🏦 מינוף משוגע על עסקאות במחירים מנותקים מהשוק

- 📰 תקשורת מגויסת שמדקלמת סיסמאות

- 🧾 מומחים שהפכו למעתיקי מחירים במקום לאומדי שווי

- 💸 בנקים שהמירו LTV ב־LTP ללא בקרה

🔍 כל הנתונים היו שם. רק העיניים היו עצומות.

🙈 הם ידעו. הם ראו. והם שתקו.

👔 הבנקים? ידעו.

🧑⚖️ הרגולטורים? שתקו.

📺 התקשורת? שיתפה פעולה.

🧑💼 המומחים? הפכו לחותמות גומי .ועכשיו? ⏱️ "המצב הביטחוני", "הפסיכולוגיה של הציבור", "הוריקנים כלכליים"...

חבל על המילים.

הקריסה הזו לא באה מרקטה – היא באה ממאזן.

⏳ בדיוק כמו אז – 13 שנה עד הפיצוץ

📅 2012 – תחילת ניפוח הבועה.

📅 2025 – הקריסה.📉 13 שנה – כמו ויסות מניות הבנקים (1970–1983).

גם אז הכל היה גלוי – אבל כולם העדיפו לעצום עין.🔄 שני משברים. שני עשורים. אותן שתיקות. אותה שיטה. אותה קריסה.

📣 אני הזהרתי – בזמן אמת, בלי כפפות

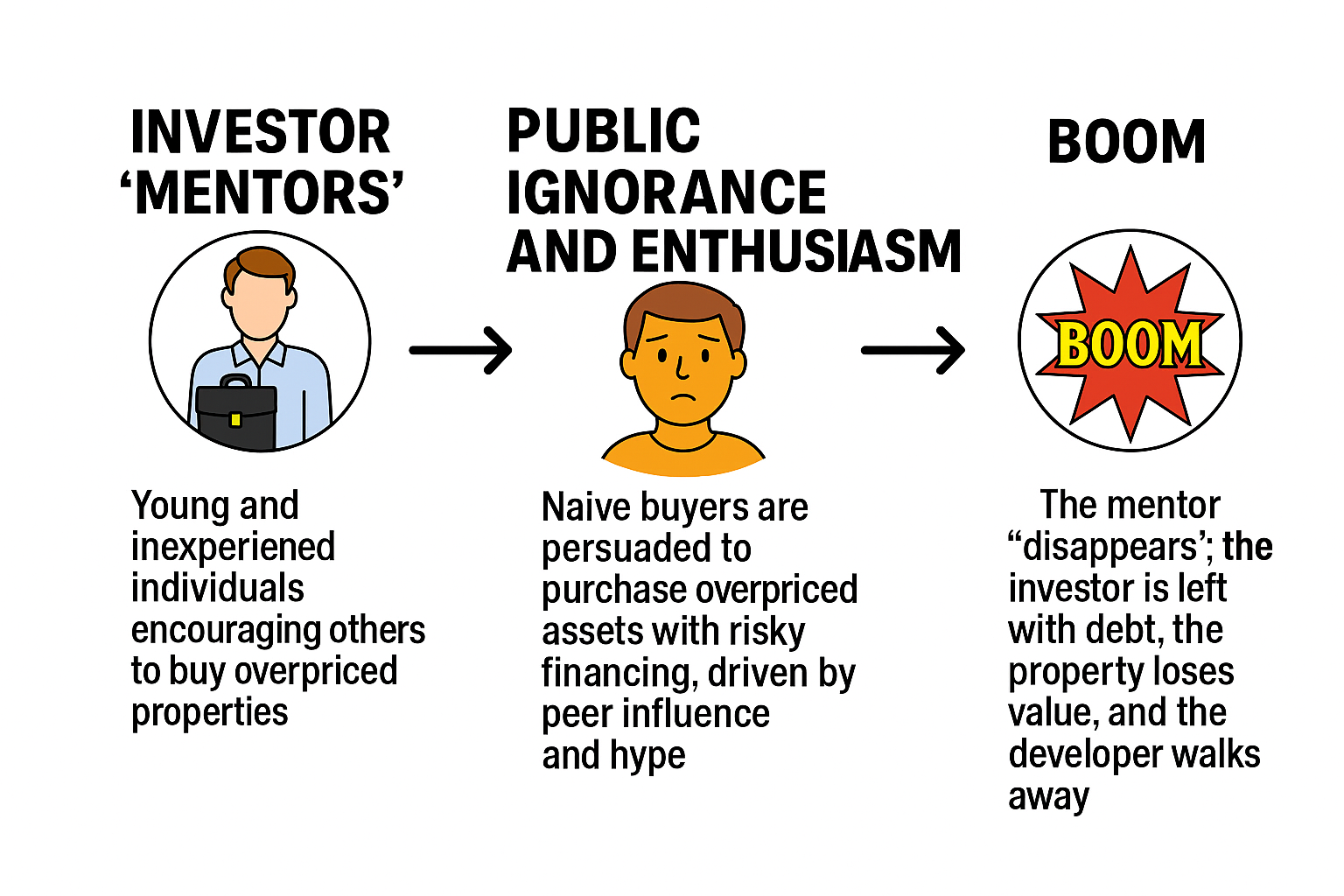

✅ אמרתי שהשוק פועל כהונאת פונזי

✅ אמרתי שהמחירים כפולים מהערך הכלכלי

✅ אמרתי שהתשואות נמוכות מהריבית

✅ אמרתי שהבנקים לא ישרדו את הפיצוץ

✅ אמרתי שזה יסתיים בדם, בנכסים, ובזעם ציבורי

והנה זה בא. בדיוק כפי שהתרעתי.

🧭 מה עכשיו?

🔍 הגיע הזמן להביט במראה:

- ⚖️ ועדת חקירה ממלכתית

- 🧾 חשיפת שמאויות ועסקאות מסולפות

- 📊 אימוץ ערך פונדמנטלי כמסד רגולטורי

- ❌ ניתוק הקשר בין מימון לשמאות

כי זה לא “תיקון קל”.

זו פשיטת רגל מוסרית של שוק שלם.

🧠 סיכום: הקרנף האפור לא הסתתר. פשוט סירבו לראות אותו.

📉 זו לא הפתעה – זו תוצאה.

🔊 זה לא קרה פתאום – זה נבנה בהתמדה.

📛 זו לא טעות נקודתית – זו שיטה שחייבת להיחשף.🦏 הקרנף הגיע. והפעם, הוא לא ילך בלי לרמוס את כל מה שנשען על שקר.

אמרתי לכם.

|  |

- לא ברבור, קרנף: הקריסה שכולם ראו – ובחרו להתעלם ממנה

- 13 שנה של שתיקה – עד שהקרנף רמס את הכל

- הקרנף האפור הגיע. והוא לא מתנצל.

- מ־2012 עד 2025: בועת הנדל"ן, הפרק האחרון (לפני החקירה)

- מינפו, שתקו, רימו – ועכשיו הקרנף דורש מחיר

- כמו הבנקים אז – גם היום: 13 שנה של מניפולציה

המונח "קרנף אפור" (Gray Rhino) נטבע על ידי האנליסטית הכלכלית מישל ווקר כדי לתאר סיכונים גדולים, ברורים ובעלי סבירות גבוהה להתממשות, אשר למרות היותם גלויים לעין, זוכים להתעלמות או להדחקה מצד מקבלי ההחלטות והציבור. המטאפורה מתארת קרנף גדול ואפור הדוהר לעברנו – קשה להתעלם ממנו, אך לעיתים אנו בוחרים שלא לראות אותו.(eol.co.il, status.co.il)

מאפייני הקרנף האפור:

- סיכון מוכר וגלוי: הבעיה ידועה ומדוברת, אך ההתמודדות עמה נדחית.

- פוטנציאל נזק משמעותי: אם הסיכון יתממש, ההשלכות יהיו חמורות.

- התעלמות או הדחקה: למרות ההכרה בסיכון, אין פעולה מספקת למניעתו.

דוגמאות לקרנפים אפורים:

- משבר האקלים: ההשפעות הגלובליות של שינויי האקלים ידועות, אך הפעולות למניעתן אינן מספקות.

- חובות מדינה: רמות חוב גבוהות במדינות רבות מהוות סיכון כלכלי ברור, אך לעיתים ההתמודדות נדחית.

- מערכות בריאות לקויות: מערכות בריאות שאינן מוכנות למגפות, כפי שנחשף במהלך מגפת הקורונה.(falconcapital.co.il)

הבחנה מ"ברבור שחור":

בניגוד ל"ברבור שחור" – אירוע נדיר ובלתי צפוי בעל השלכות מרחיקות לכת – "קרנף אפור" הוא סיכון צפוי וברור, אך כזה שמתעלמים ממנו עד שהוא מתממש.(falconcapital.co.il)

חשיבות ההכרה בקרנפים אפורים:

הכרת הסיכונים הגלויים והתמודדות עמם מראש יכולה למנוע משברים חמורים בעתיד. המודעות למושג "קרנף אפור" מעודדת חשיבה פרואקטיבית וניהול סיכונים יעיל.(falconcapital.co.il)