ניתוח מעמיק שמסביר למה מחיר הוא רגעי ושווי הוא כלכלי, כיצד “מבחן הזמן” חושף מחירים לא בני-קיימא, ואיך למדוד שווי פונדמנטלי בעזרת NOI, Cap-Rate, DSCR ורגישויות.

מחיר לעומת שווי: המבחן שמפריד בין רחשי שוק לבין כלכלה אמיתית

תזת היסוד:

מחיר הוא תוצאה רגעית של עסקה; שווי הוא מסקנה כלכלית שאמורה לעמוד במבחן הזמן. כשהמשק פוגש מציאות (ריבית, תזרים, אבטלה, מדיניות אשראי), מחירים שאינם בני־קיימא נחשפים-וחוזרים להתכנס לשווי הכלכלי.

1) הגדרה תפעולית: “מבחן הזמן”

- מחיר – המספר שנחתם בחוזה היום.

- שווי (כלכלי/פונדמנטלי) – הערכה מבוססת תזרים, סיכון ועלות הון, שאמורה לשרוד שינויים סבירים בסביבה (ריבית, שכר דירה, תפוסה, מיידעים שליליים).

- מבחן הזמן – סדרת זעזועים סטנדרטית (Interest +Δ, Vacancy +Δ, Rent −Δ) שלאחריה הנכס חייב להציג כושר שירות חוב ותשואה תואמי־סיכון. אם לא-מדובר במחיר שאיננו שווי.

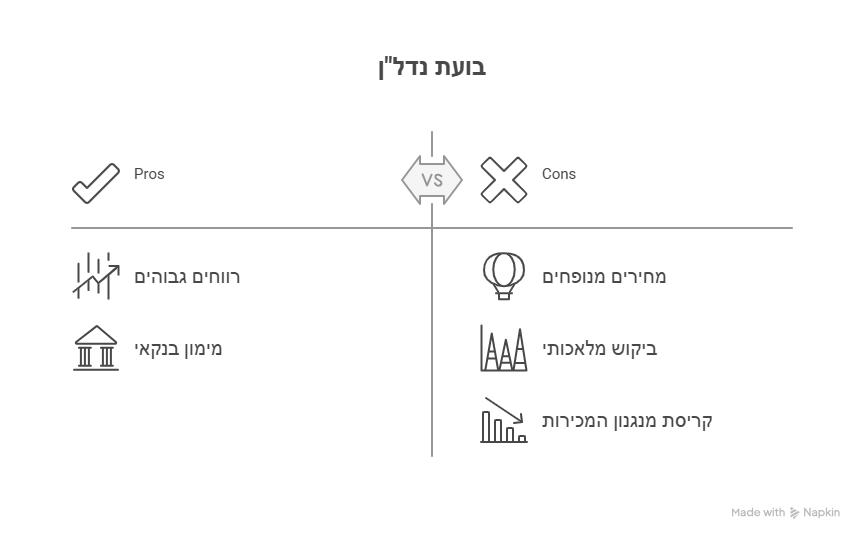

2) ארבע עדשות לאבחנה בין מחיר לשווי

- עדשת התזרים (Cash-Flow):

שווי נגזר מכסף אמיתי שנכנס ויוצא-לא מסיפורי “קומפס”. חישוב נקי של NOI, קאפ־רייט נדרש, ורגישות. - עדשת המאזן (אשראי והון):

ההבדל בין LTV (הלוואה לשווי כלכלי) ל-LTP (הלוואה למחיר ששולם). כשהמימון נשען על מחיר מנופח-הבטוחה חלשה. - עדשת העומק והנזילות:

שוק אמיתי נבחן ביכולת למכור כמות במחיר דומה, לא עסקה בודדת. עומק דל = פערי מחיר–שווי גדלים. - עדשת המחזור המאקרו-פיננסי:

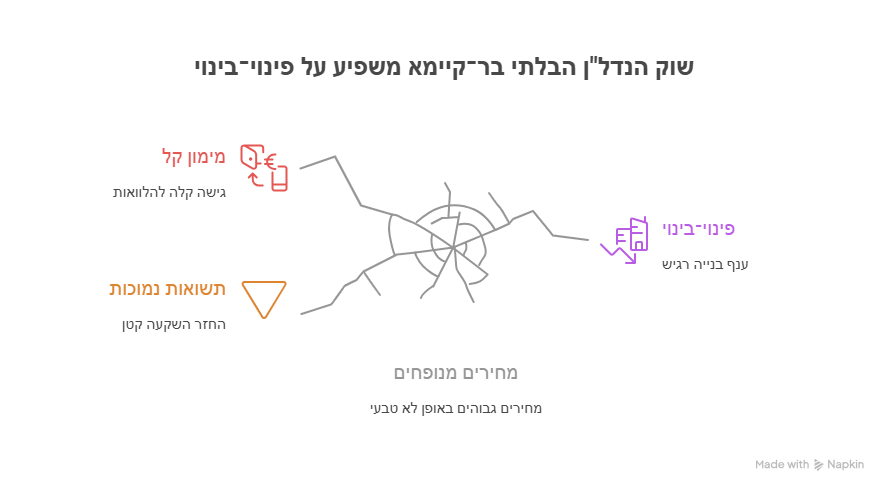

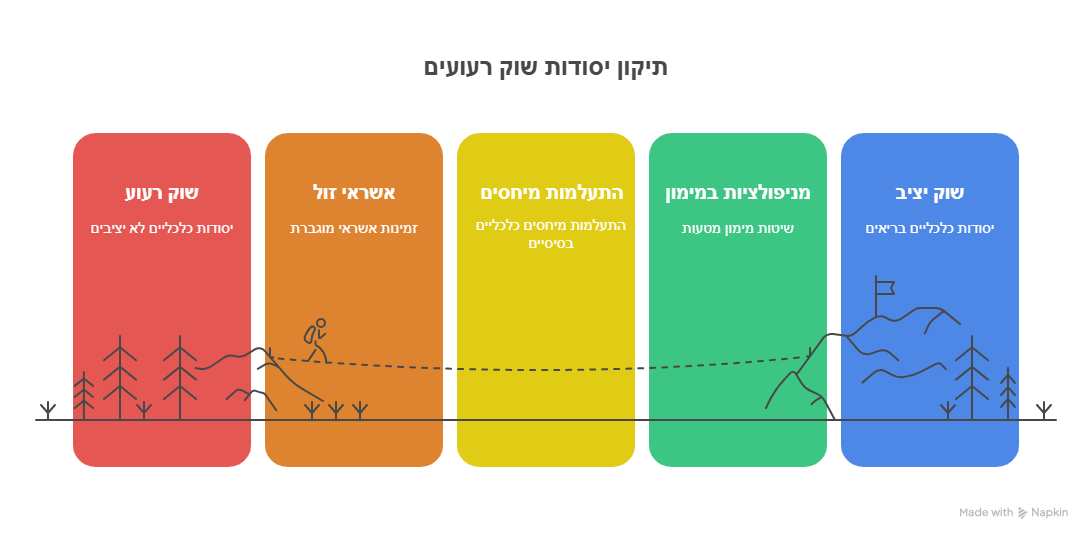

אשראי זול ותמריצים רגולטוריים עלולים לדחוף מחירים מהר יותר מהשיפור בשווי. כשהרוח נחלשת-הרעש נעלם, והערכים חוזרים לבסיס.

3) נוסחת העבודה לשווי פונדמנטלי (בפשטות שמאית)

- שווי פונדמנטלי בקירוב (ללא צמיחה):

- Cap נדרש נגזר מ-Cost of Capital: ריבית חסרת־סיכון + פרמיית סיכון נכס/מיקום + פרמיית נזילות − צמיחה יציבה (אם רלוונטית).

הרעיון: הקאפ הנדרש נקבע על־ידי הכלכלה, לא על־ידי נוחות המוכר.

דוגמה מספרית (המחשה בלבד):

שכר דירה חודשי 6,500 ₪ ⇒ שנתי 78,000 ₪.

הוצאות תפעול/תחזוקה 10% (=7,800) + קרן חידוש 3,000 ⇒ NOI = 67,200 ₪.

נניח Cap נדרש 7% ⇒

[V = 67{,}200 / 0.07 = 960{,}000 \text{ ₪}]

אם “מחיר השוק” הוא 1.80 מ’ ₪-היחס Price/Value = 1.875 (פער של ~87.5%).כושר שירות חוב (המחשה):

נניח קונים ב-1.80 מ’ ₪ עם LTV 70% ⇒ הלוואה 1.26 מ’ ₪.

תשלום חודשי “טיפוסי” בריבית שנתית 6% לתקופה 25 שנה ≈ 8,118 ₪.

NOI חודשי ≈ 5,600 ⇒ DSCR ≈ 0.69 (נמוך מ-1 ⇒ לא בר־קיימא).

בזעזוע ריבית ל-8% התשלום ≈ 9,725 ₪ ⇒ DSCR ≈ 0.58.

מסקנה: מחיר שהמערכת הפיננסית אינה מסוגלת לשרת לאורך זמן-אינו שווי.

4) עשרת האינדיקטורים לפרידת מחיר–שווי

- Price-to-Rent מול עלות הון (קאפ אפקטיבי < עלות מימון נטו).

- תשואה ריאלית שלילית למשקיע לאחר מס ותפעול.

- DSCR נמוך מ-1 במבחן ריבית סביר.

- תשלומי משכנתא/הכנסה (PTI/DTI) עולים לסף שאינו יציב היסטורית.

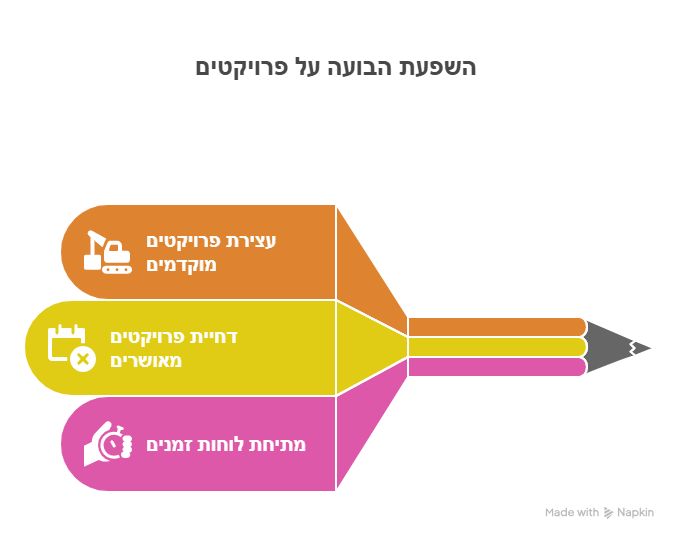

- חודשי היצע/מלאי עולים בעוד המחיר “לא זז”.

- גידול דירות ריקות/שטחי משרדים פנויים ללא התאמת מחירים.

- הסוואת מימון (מבצעי מימון/תנאי טיזר) שמייצרים מחיר מדומה.

- החלפת ידיים בין יזמים/קבלנים במחירי קרקע (טריידים פנימיים) ללא תזרים סופי.

- ריכוזיות אשראי/בטוחות שליליות במערכת הבנקאית.

- פער נרטיב–נתונים: הצהרות אופטימיות מול תזרים שמרסס את הסיפור.

5) “מבחן הזמן” כשיטת עבודה שמאית

פרוטוקול קצר לביקורת שווי:

- חשב NOI שמרני (Vacancy נורמטיבי, Opex מלא, CapEx מחזורי).

- גזור Cap נדרש מהון חלופי זמין (חסר־סיכון + פרמיות).

- בצע Stress Test:

- ריבית +200 נ”ב

- שכ”ד −10%

- חודשיים Vacancy לשנה

- ודא: DSCR ≥ 1.20 בשגרה, ו-≥ 1.05 בסטרס מתון.

- השווה ל-היסטוריית עסקאות מבוססות תזרים (לא “מחיר ליד”).

תוצר: דו”ח שמאי שמבדיל מחיר (Observed) מ-שווי (Concluded), עם שקיפות מלאה של הנחות ורגישויות.

6) השלכות מעשיות לשחקנים בשוק

לרוכשים/משקיעים:

- חשבו Value-First. אם Price/Value > 1.2–1.3, נדרש נימוק כבד משקל (זכויות, תכנון, ייחוד פונקציונלי).

- אל תחליפו מבצע מימון ב-שווי. תשלומים דחויים אינם תזרים נטו.

לבנקים/מממנים:

- העדיפו LTV על שווי פונדמנטלי (לא LTP על מחיר עסקה).

- הטמיעו טריגרים קובננטיים על DSCR ו-Vacancy.

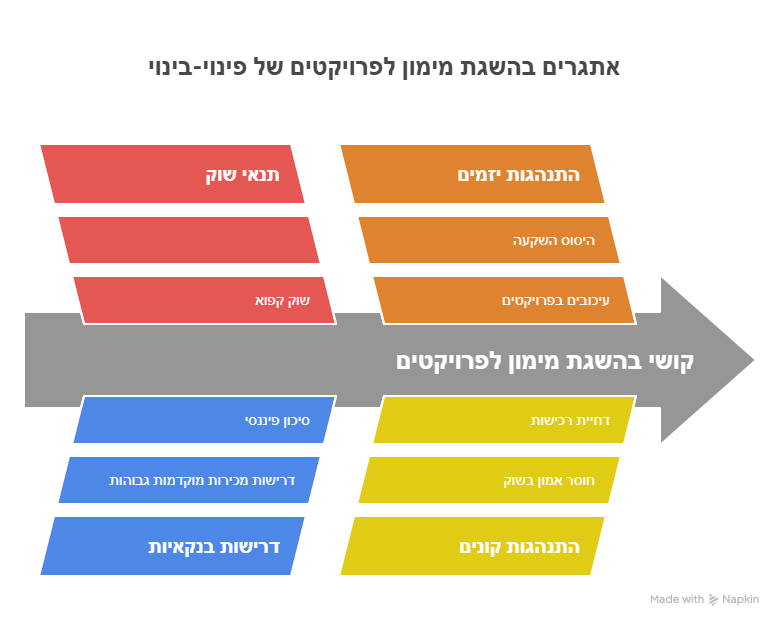

לרגולטורים/מדיניות:

- קבעו סטנדרט “מבחן זמן” כתנאי למימון פרויקטים.

- הפרידו מדדים רשמיים של Value-Based לעומת Price-Based כדי למנוע בלבול ציבורי.

- שקפו לציבור את עלות הסבסוד הפיננסי הגלומה במבצעים/דחיות.

לאנשי מקצוע (שמאות/בקרה):

- ציינו במפורש: “מחיר העסקה חורג ממדד השווי הפונדמנטלי בטווח ___%”, עם רגישות כמותית.

- אל תשכפלו מחיר; תעשו אינטגרציה של ראיות: תזרים, סיכונים, נכסיות משפטית/פיזית.

7) למה הכל מתכנס בסוף לשווי?

כי מימון מוגבל (Cost of Capital), תזרים אמיתי (שכ”ד נטו), וסיכון שוק אינם מתרשמים מכותרות. בשלב מסוים, “מנוע הנרטיב” מתעייף: הבנק דורש DSCR, השוכר לא משלם יותר, והמשק מתמחר מחדש. שם מתגלה האבחנה: מחיר לא־בר־קיימא ≠ שווי.

8) תבנית חישוב קצרה לשימוש בבלוג (כלי עבודה לקוראים)

- חשב NOI:

NOI = (שכ”ד חודשי × 12) − Opex − CapEx מחזורי. - קבע Cap נדרש:

Cap = Rf + פרמיית סיכון + פרמיית נזילות − g (אם יש צמיחה בת־קיימא). - שווי: V = NOI / Cap.

- Price/Value: יחס פער.

- DSCR: NOI חודשי / תשלום חודשי הלוואה.

- סטרס: R ↑, Rent ↓, Vacancy ↑ ⇒ בדוק DSCR ו-V מחדש.

9) הצעת אינפוגרפיקה נלווית

“When Price Meets Reality”

ציר זמן (T0, T1-Rate Shock, T2-Vacancy, T3-Reprice) עם שני קווים:

- קו Price (נכנס מעל השווי, נשחק בזעזועים),

- קו Fundamental Value (יציב יחסית, מתכנס אליו).

טבלת צד: NOI, Cap, DSCR, Price/Value בכל נקודת זמן.

סיכום

הבדל המפתח אינו סמנטי: שווי הוא היכולת של נכס לעמוד בשורה תחתונה לאורך זמן. בשוק “רועש”, ההבחנה הזאת מצילה הון-למשקיעים, לבנקים, ולציבור. אם מאמצים מבחן זמן כסטנדרט, ממזערים טעויות יקרות ומחזירים את השיח מהמחיר-אל הערך.

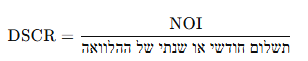

DSCR הוא ראשי תיבות של Debt Service Coverage Ratio, ובתרגום חופשי לעברית:

יחס כיסוי שירות חוב.

זהו מדד פיננסי מרכזי להערכת היכולת של נכס (בעיקר נדל"ן מניב) לשרת את ההלוואה שנטלה למימונו – כלומר, האם התזרים מהנכס מספיק כדי לשלם את תשלומי המשכנתא או הריבית+קרן.

📘 נוסחה בסיסית:

[\text{DSCR} = \frac{\text{NOI}}{\text{תשלום חודשי או שנתי של ההלוואה}}]

כאשר:

- NOI (Net Operating Income) = הכנסה תפעולית נטו – כלומר שכירות ברוטו פחות הוצאות תפעול ותחזוקה.

- תשלום חוב (Debt Service) = סך כל תשלומי הקרן והריבית לתקופה.

💡 פירוש תוצאת המדד:

| ערך DSCR | פירוש |

|---|---|

| > 1.2 | הנכס מייצר מספיק תזרים כדי לשלם את ההלוואה + רשת ביטחון. נחשב בר־קיימא. |

| = 1.0 | גבולי – הנכס מכסה בדיוק את תשלומי ההלוואה, ללא מרווח ביטחון. |

| < 1.0 | מסוכן – התזרים מהנכס אינו מספיק לשירות החוב. המשקיע תלוי בהון עצמי נוסף או גידול מחירים. |

🏢 דוגמה פשוטה:

נניח דירה מניבה 6,000 ₪ שכירות לחודש,

לאחר ניכוי הוצאות תחזוקה וניהול נשאר NOI = 5,400 ₪.

תשלום משכנתא חודשי = 7,200 ₪.

אז:

[\text{DSCR} = \frac{5,400}{7,200} = 0.75]

👉 משמעות: הנכס אינו מכסה את ההלוואה. זהו מחיר שאינו שווי, כלומר עסקה לא כלכלית לאורך זמן.

📊 בשמאות ובבנקאות:

- בנקים מסחריים דורשים לרוב DSCR של 1.25 ומעלה במימון נכסי השקעה.

- שווי פונדמנטלי של נכס אמור להניב DSCR ≥ 1.0 גם בתרחיש ריבית נורמטיבית (לא זמנית).

- ירידה מתחת ל-1 לאורך זמן מצביעה על פער בין מחיר לשווי - הנכס מתומחר מעבר ליכולתו הכלכלית.

תשואה חיובית אבל עם דיוק חשוב אחד:

DSCR חיובי (גדול מ-1) הוא לא רק תשואה חיובית, אלא תשואה תזרימית חיובית ביחס להתחייבויות הממונפות.

במילים אחרות:

- תשואה חיובית (Yield > 0) משמעה שהנכס מייצר רווח כלשהו לאחר הוצאות.

- DSCR > 1 משמעה שהרווח הזה מספיק גם לשלם את ההלוואה (קרן + ריבית) ועדיין נשאר אוויר לנשימה.

🔍 ההבדל העדין אך הקריטי:

| מדד | שאלה שהוא עונה עליה | מדד לבחינת... | המשמעות הכלכלית |

|---|---|---|---|

| תשואה (Yield) | “האם הנכס מניב רווח?” | רווחיות כללית של הנכס | אם חיובית – העסק מניב; אך ייתכן שאינו מכסה מימון |

| DSCR | “האם התזרים מספיק לשירות החוב?” | קיימות פיננסית של המימון | אם מעל 1 – הנכס עומד במבחן הזמן; אם מתחת ל-1 – המחיר מנותק מהשווי |

🏦 דוגמה:

- שכירות חודשית נטו (NOI): 5,000 ₪

- תשלום משכנתא: 4,000 ₪

- ⇒ DSCR = 1.25 - כלומר יש רווח תזרימי, התשואה “אמיתית” ובר־קיימא.

- אם לעומת זאת תשלום המשכנתא 6,000 ₪, אז DSCR = 0.83 למרות שהתשואה הנומינלית אולי נראית חיובית, העסקה שלילית תזרימית ומעידה על מחיר שאינו שווי.

💬 לסיכום:

תשואה חיובית היא תנאי הכרחי לשווי, אך DSCR חיובי הוא תנאי מספיק.

כלומר, רק כשהנכס מייצר תזרים נטו שמכסה את עלות המימון -ניתן לומר שהוא עומד ב"מבחן הזמן" ולכן משקף שווי כלכלי אמיתי.

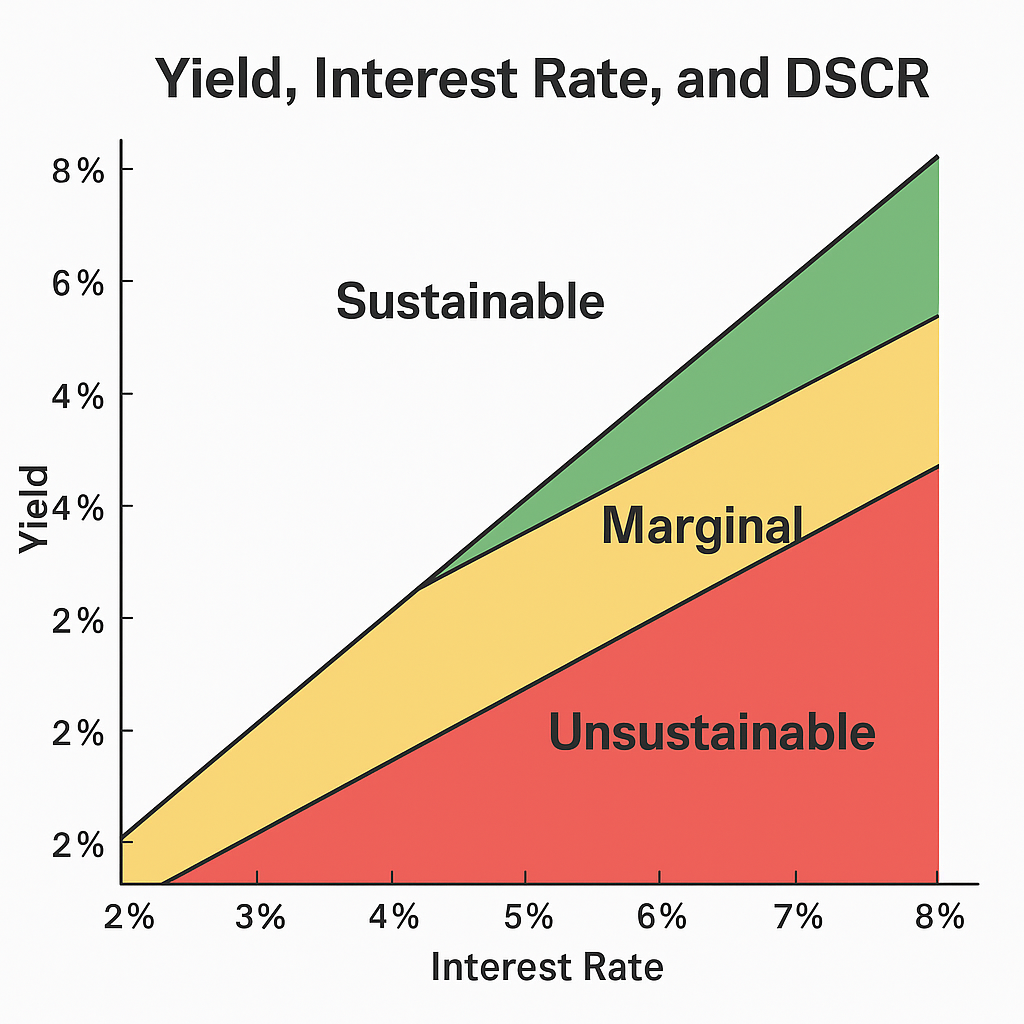

הנה טבלה מקצועית שמדגימה את הקשר בין תשואה (Yield), ריבית משכנתא (Interest Rate) ו־DSCR (יחס כיסוי שירות חוב) - כלומר, באילו תנאים הנכס עומד או נופל במבחן הזמן.נניח דירה בשווי כלכלי (פונדמנטלי) של 1,000,000 ₪, עם הלוואה של 70% (LTV = 0.7) לתקופה של 25 שנה.

🧮 טבלת הקשר בין תשואה, ריבית ו־DSCR

| תשואה נטו על הנכס (NOI%) | NOI חודשי (₪) | ריבית משכנתא שנתית | תשלום חודשי משוער (₪) | DSCR = NOI / תשלום חוב | פירוש |

|---|---|---|---|---|---|

| 3% | 2,500 | 3% | 3,320 | 0.75 | לא עומד במבחן הזמן – מחיר מנופח |

| 3% | 2,500 | 5% | 4,100 | 0.61 | תזרים שלילי חמור – מחיר גבוה מהשווי |

| 4% | 3,333 | 5% | 4,100 | 0.81 | גבולי – תלוי בהון עצמי נוסף |

| 5% | 4,167 | 5% | 4,100 | 1.02 | מאוזן – שווי תואם מחיר בקירוב |

| 5% | 4,167 | 6% | 4,640 | 0.90 | לא בר־קיימא – מחיר גבוה מדי ביחס לריבית |

| 6% | 5,000 | 5% | 4,100 | 1.22 | נכס בר־קיימא – עומד במבחן הזמן |

| 6% | 5,000 | 7% | 5,330 | 0.94 | תזרים נשחק – הסיכון גובר |

| 7% | 5,833 | 6% | 4,640 | 1.26 | בטוח – עודף תזרים; שווי גבוה ממחיר |

| 8% | 6,667 | 7% | 5,330 | 1.25 | תזרים עודף משמעותי – undervalued |

📊 איך לקרוא את הטבלה:

- DSCR < 1.0 → הנכס אינו מכסה את שירות החוב ⇒ המחיר גבוה מהשווי.

- DSCR ≈ 1.0–1.1 → הנכס על הסף ⇒ תלוי בתנאי השוק ובריבית.

- DSCR ≥ 1.2 → הנכס בר קיימא ⇒ מחיר תואם שווי או נמוך ממנו.

🧭 מסקנה מרכזית:

כאשר תשואת הנכס נמוכה מהריבית האפקטיבית על המשכנתא, השוק מתמחר מחיר לא פונדמנטלי.

ההיפוך מתרחש כששיעור התשואה גבוה מהריבית – אז המחיר מבוסס כלכלה אמיתית, לא על נרטיב.

אפשר לומר ש־DSCR הוא אחד המדדים הטובים ביותר למדידת קיימות (sustainability) של השוק, אך הוא אינו מספיק לבדו.

🧭 למה DSCR הוא מדד לקיימות:

ה־DSCR בודק האם התזרים מהנכס (הכנסה אמיתית משכירות או פעילות) מסוגל לשרת את עלות החוב (ריבית + קרן).

ברמת שוק, כשמחשבים אותו על פני מדגם רחב של עסקאות, הוא הופך למדד מקרו של בר־קיימא:

| מצב שוק | ממוצע DSCR | משמעות כלכלית |

|---|---|---|

| > 1.2 | בר קיימא | תזרים מספיק גם בסביבה מאתגרת. שוק מתומחר לפי ערכים פונדמנטליים. |

| 1.0 – 1.2 | גבולי | השוק חי על הקצה, תלוי בריבית ובאופטימיות. |

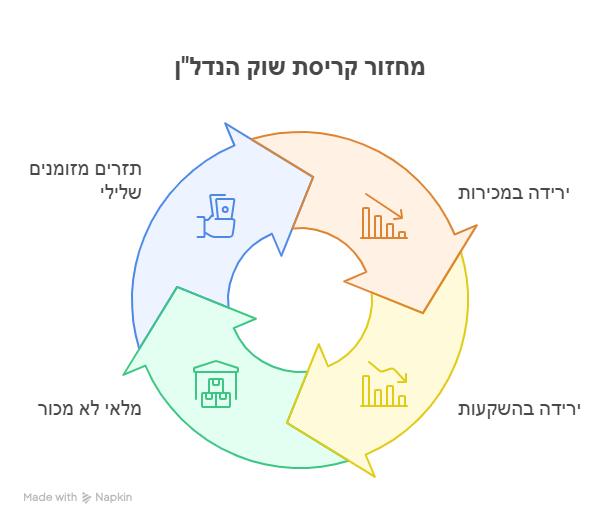

| < 1.0 | לא בר קיימא | המשק פועל על חוב זול או אשליה תזרימית – הבועה בשלבי ניפוח. |

💡 ההיגיון:

שוק שבו רוב העסקאות מבוססות על תשואה נמוכה מהריבית ⇒

המשקיעים מפסידים תזרימית ⇒

הם תלויים בעליית מחירים כדי להרוויח ⇒

השוק אינו בר קיימא ומבוסס על ציפיות, לא על תזרים.לעומת זאת, שוק שבו DSCR ממוצע ≥ 1.2 מעיד על כך שהשוק:

- נשען על הכנסות אמיתיות,

- מסוגל לספוג עליית ריבית,

- ויכול לשרוד גם תקופות תיקון מבלי לקרוס.

⚠️ ההסתייגות:

DSCR הוא מדד מצוין לקיימות פיננסית,

אך לא מודד קיימות ריאלית או מערכתית במובנים הבאים:

- אינו משקלל מלאי עודף / ביקוש אמיתי.

- אינו בוחן הקצאת אשראי כוללת ומידת הריכוזיות הבנקאית.

- אינו לוכד השפעות חיצוניות כמו מלחמה, מסים או הגירה.

לכן, כדי למדוד קיימות מערכתית אמיתית, יש לשלב אותו עם:

- יחס אשראי לתוצר (Credit-to-GDP Gap),

- Price-to-Rent Ratio,

- Vacancy Rate,

- והערכת סיכון בנקאי (NPLs).

🧩 סיכום:

DSCR הוא מדד הקיימות הפיננסית של השוק.

כאשר ה־DSCR הממוצע בענף נמוך מ־1 – מדובר בשוק לא בר קיימא, שמחיריו אינם משקפים שווי.

רק שוק שבו DSCR גבוה מהריבית לאורך זמן יכול להיקרא שוק מבוסס ערך ולא בועה מבוססת תקווה.

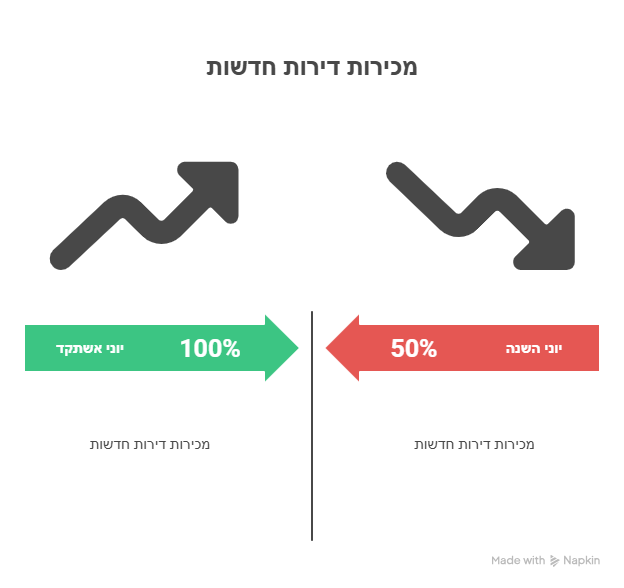

הגרף מראה בבירור את ניתוק השוק מהמציאות הכלכלית: החל מ־2021 בערך, הריבית חצתה את התשואה, וה־DSCR ירד מתחת ל־1, כלומר הנדל״ן הפך ללא בר־קיימא פיננסית - מחירי הנכסים כבר אינם מגובים בתזרים שיכול לשרת את החוב.

Summary Box (English)

Price vs. Value - The Time Test

- Price is a point-in-time outcome; Value is an economic conclusion meant to survive stress.

- Use NOI, required Cap Rate, and DSCR to anchor value-then run rate, rent, and vacancy shocks.

- If DSCR < 1 or Price/Value ≫ 1, the price is likely unsustainable.

- Finance on LTV to Value, not to price paid; disclose sensitivity and covenants.

- Over time, markets re-price toward fundamental value.