תשואה שלילית בנדל"ן: 🔻 כשהמשקיע מסבסד את הדייר

מהספר בועת נדל"ן

מהי תשואה שלילית?

תשואה שלילית מתרחשת כאשר ההוצאות השוטפות על נכס עולות על ההכנסות שהוא מייצר. במילים פשוטות, בעל הנכס מוציא יותר כסף מדי חודש (על משכנתא, מיסים, תחזוקה ועוד) מכפי שהוא מקבל משכר הדירה. במצב כזה, הדייר למעשה נהנה מסבסוד – הוא משלם פחות ממה שעולה להחזיק את הנכס.

דוגמה מספרית

נניח שבעל דירה בתל אביב משלם:

- משכנתא חודשית: 5,000 ₪

- ארנונה: 500 ₪

- ועד בית: 300 ₪

- תחזוקה ותיקונים: 200 ₪

סה"כ הוצאות חודשיות: 6,000 ₪אם שכר הדירה החודשי הוא 5,000 ₪, בעל הנכס מסבסד את הדייר ב-1,000 ₪ מדי חודש.

מדוע משקיעים מחזיקים נכסים בתשואה שלילית?

- ציפייה להשבחת ערך: האמונה שערך הנכס יעלה בעתיד, ועליית הערך תפצה על ההפסד השוטף.

- יתרונות מס: במדינות מסוימות, הפסדים מנדל"ן ניתנים לקיזוז כנגד הכנסות אחרות.

- חוסר ברירה זמני: שינויים בשוק עשויים להוביל לתשואה שלילית זמנית, והמשקיע מעדיף להחזיק בנכס מאשר למכור בהפסד.

- קניית זמן: המשקיע מוכן לספוג הפסד חודשי כדי להמתין לשיפור בתנאי השוק.

הסכנות שבתשואה שלילית

- סימן לבועה: כאשר משקיעים רבים מוכנים לקנות נכסים בתשואה שלילית בציפייה לעליית ערך, זה עלול להצביע על בועה בשוק הנדל"ן.

- עומס כלכלי: הסבסוד החודשי של הדייר יכול להפוך לנטל כבד על בעל הנכס.

- תלות בעליית ערך: אם עליית הערך המצופה לא מתממשת, בעל הנכס עלול למצוא את עצמו עם נכס שמפסיד כסף ולא ניתן למכירה ברווח.

- מלכודת פסיכולוגית: קשה פסיכולוגית למכור נכס בהפסד, מה שעלול להוביל להחלטות לא רציונליות.

האם זו תופעה חדשה?

לא. תשואה שלילית היא תופעה שחוזרת על עצמה בשווקי נדל"ן "חמים" לאורך ההיסטוריה. היא הופיעה לפני בועת הנדל"ן בארה"ב ב-2008, ונצפתה בערים יקרות כמו לונדון, ניו יורק, ונקובר וסן פרנסיסקו בעשורים האחרונים.בישראל, התופעה מתרחבת בשנים האחרונות, במיוחד באזורי ביקוש כמו תל אביב והסביבה, שם מחירי הנדל"ן עלו בקצב מהיר יותר מאשר שכר הדירה.

מה זה אומר על שוק הנדל"ן?

שוק נדל"ן בריא אמור להציע תשואה שוטפת חיובית למשקיעים. כאשר תשואה שלילית הופכת לנורמה, זה מעיד על אחת משתי אפשרויות:

- שוק ספקולטיבי: המשקיעים מתעלמים מהכלכלה הבסיסית של הנכס ומסתמכים על עליות מחירים עתידיות.

- חוסר איזון עמוק: קיים פער גדול מדי בין מה שאנשים מוכנים לשלם כדי לקנות דירה לבין מה שהם מוכנים לשלם כדי לשכור אותה.

בשני המקרים, זהו מצב לא בריא שעלול להוביל לתיקון בשוק – או דרך ירידת מחירי הנכסים, או דרך עליית שכר הדירה.

מה לעשות אם אתם בעלי נכס בתשואה שלילית?

- בחינה מחודשת של ההנחות: האם באמת סביר שהנכס יעלה בערכו מספיק כדי לפצות על ההפסד השוטף?

- שקילה של העלאת שכר הדירה: אם השוק מאפשר זאת, אולי כדאי לשקול העלאת שכר הדירה כדי להגיע לפחות לאיזון.

- צמצום הוצאות: בדקו אם ניתן להוריד את העלויות השוטפות – מימון מחדש של המשכנתא, הורדת עלויות תחזוקה וכדומה.

- שקילה של מכירה: לפעמים, הדבר הנכון ביותר הוא לצאת מההשקעה, במיוחד אם אתם לא רואים סיכוי ממשי לשיפור בטווח הקרוב.

סיכום

תשואה שלילית בנדל"ן היא מצב שבו בעל הנכס למעשה מסבסד את הדייר שלו. בעוד שלעתים זו אסטרטגיה מכוונת ומחושבת, במקרים רבים זהו סימן אזהרה – הן ברמה האישית והן ברמת השוק הכללית. הבנת התופעה והשלכותיה חיונית לכל מי שמשקיע או שוקל להשקיע בנדל"ן בתקופה זו. בסופו של יום, השקעה בנדל"ן צריכה להיות מבוססת על חישובים כלכליים איתנים, לא על תקוות ואמונות. כשבעלי נכסים רבים מדי מוכנים לסבסד את הדיירים שלהם בציפייה לעליית ערך עתידית, זהו סימן ברור שכדאי להיזהר ולבחון היטב את כדאיות ההשקעה.

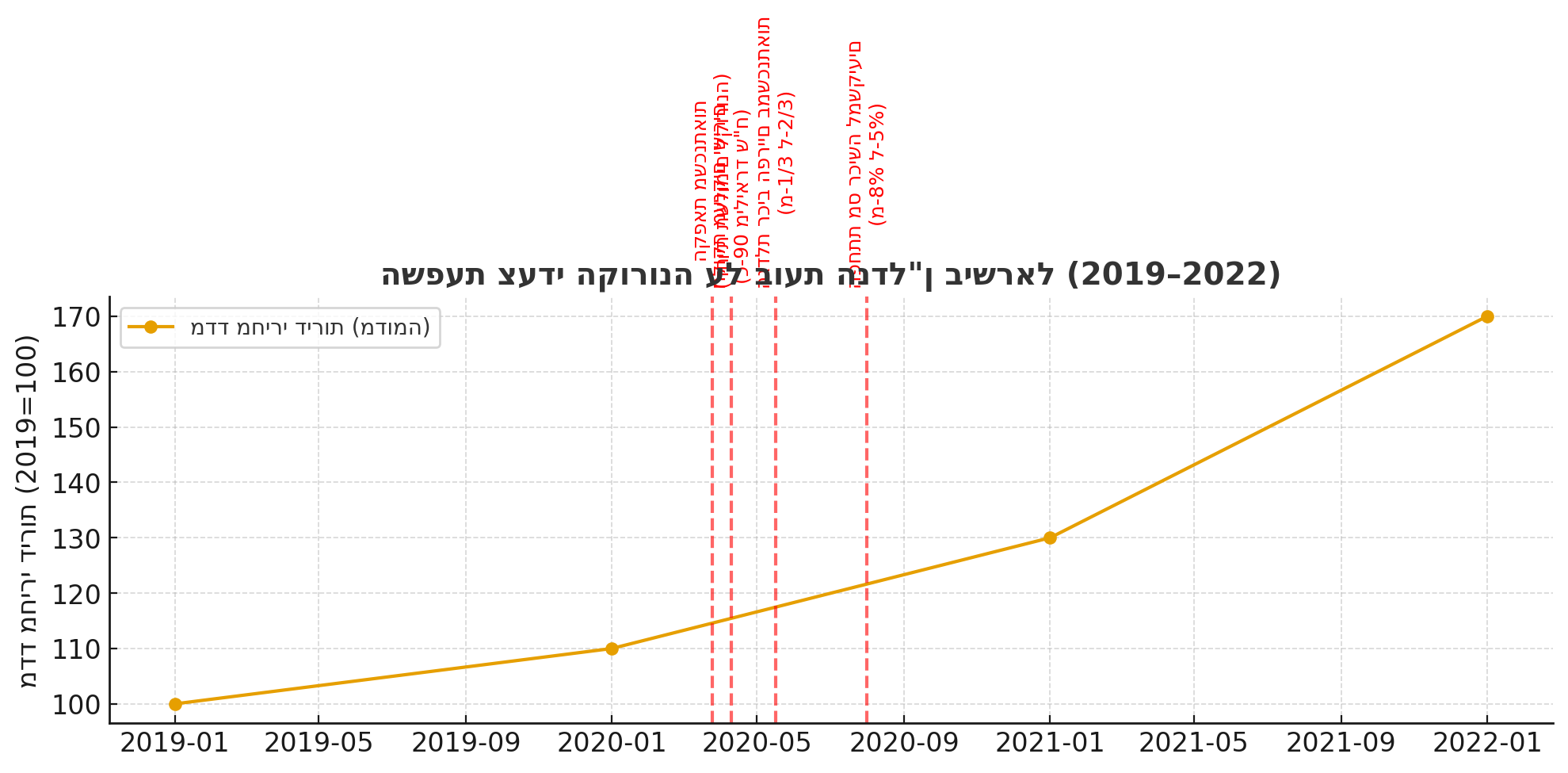

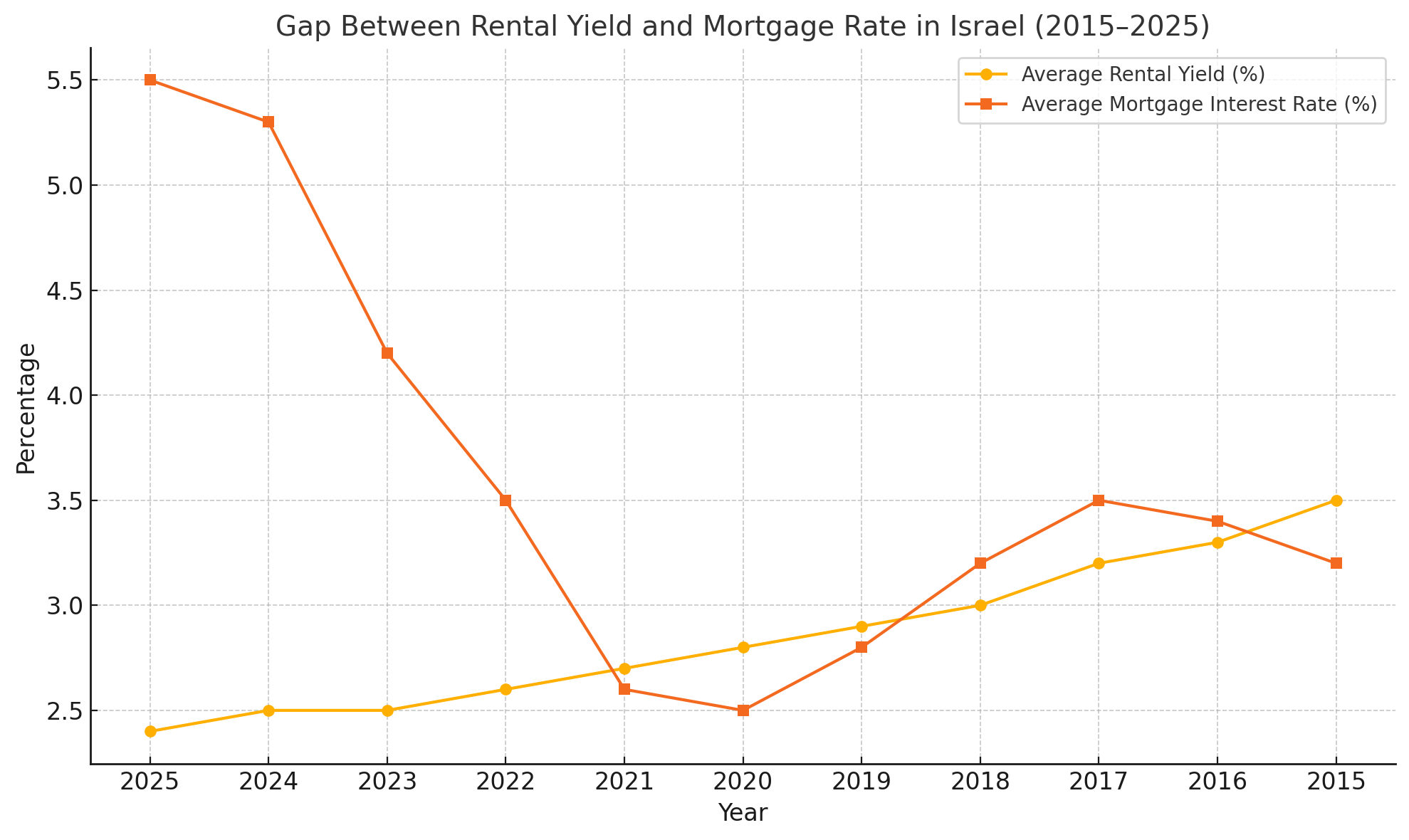

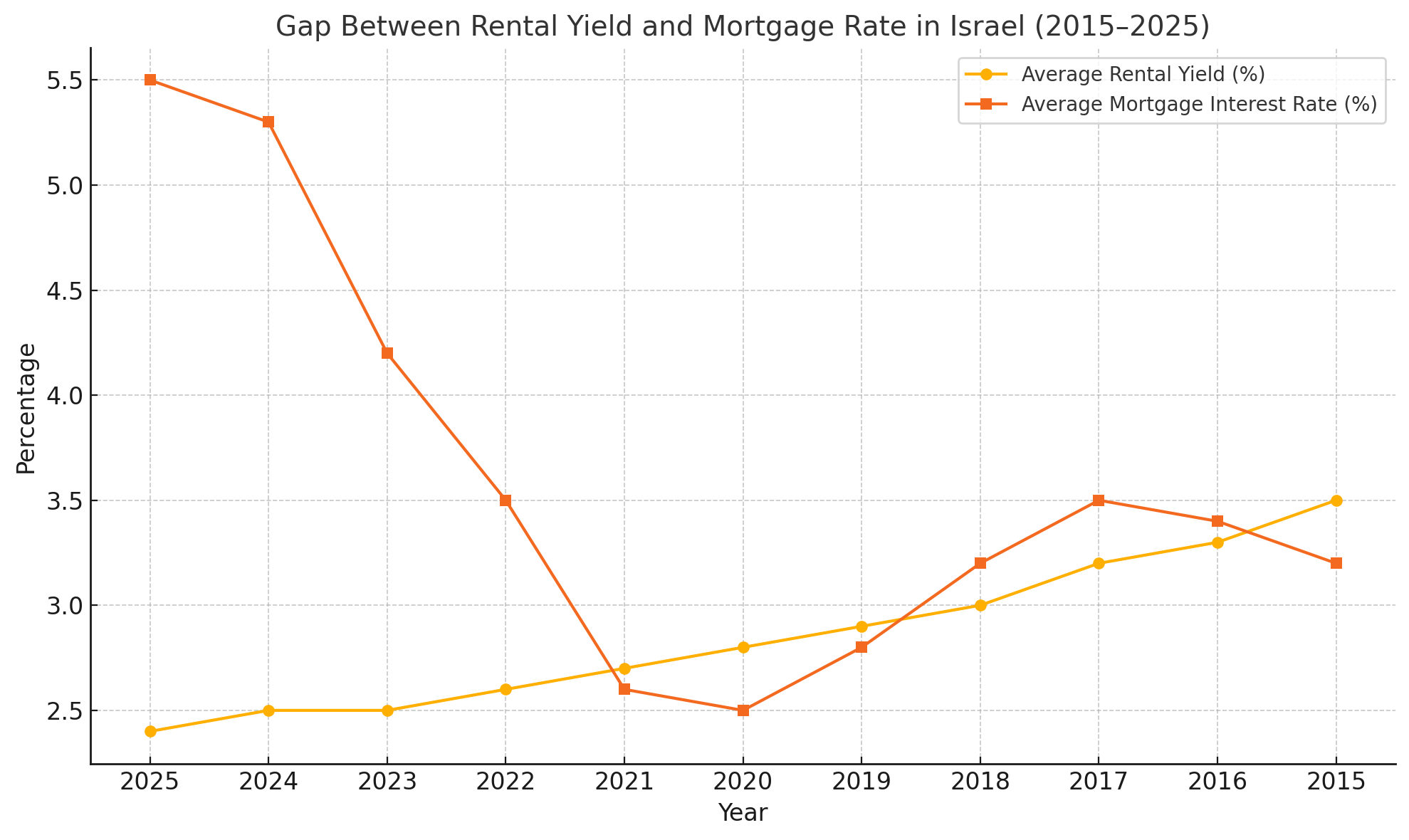

הגרף שלפניך ממחיש את הפער ההולך ומתרחב בין תשואת השכירות הממוצעת לבין הריבית הממוצעת על משכנתאות בישראל בעשור האחרון:🔻 המגמה הברורה:

- התשואה השוטפת על נכסי נדל"ן הולכת ויורדת בהתמדה – מ־3.5% ב־2015 ל־2.4% ב־2025.

- במקביל, הריבית על משכנתאות מזנקת – מ־2.5% בשנת 2020 (שיא הקורונה) ל־5.5% בשנת 2025.

🔴 משמעות כלכלית: זהו מצב בו "העלות של הכסף" גבוהה משמעותית מהרווח התפעולי – או במילים אחרות: כל שקל שמושקע בנדל"ן שואף להפסד תזרימי, אלא אם יש עליית ערך – שהיא ספקולטיבית.

Here's the corrected chart in English, showing the growing gap between average rental yield and average mortgage interest rate in Israel from 2015 to 2025. Let me know if you'd like a table showing the year-by-year spread or a second chart with net effective yield (after mortgage interest).

"אם רוכש מוכן לשלם היום מחיר גבוה כי הוא חושב, חושש או מאמין שמחר המחיר יהיה גבוה יותר, זו בועה."

"אם משקיע, מוכן לשלם היום מחיר גבוה כי הוא מאמין שהוא ימכור במחיר גבוה יותר - זו בועה"

תשואה שלילית בנדל"ן היא מצב שבו בעל הנכס למעשה מסבסד את הדייר שלו. בעוד שלעתים זו אסטרטגיה מכוונת ומחושבת, במקרים רבים מדובר בתמרור אזהרה — הן עבור המשקיע הפרטי והן לגבי מצב השוק בכללותו. השקעה כלכלית צריכה להתבסס על תשואה תזרימית סבירה, ריבית מימון ברת היגיון, ושיקולים ריאליים. כאשר החישוב הכלכלי מפנה את מקומו לאמונה או לפחד — זו כבר לא השקעה, אלא ספקולציה.

כאשר רוכש מוכן לשלם היום מחיר גבוה, רק כי הוא חושב, חושש או מאמין שמחר המחיר יהיה גבוה יותר — זו בועה.

כאשר משקיע מוכן לרכוש נכס בתשואה שלילית מתוך הנחה שהוא ימכור בעתיד במחיר גבוה יותר — זו בועה בריבוע.

שוק נדל"ן בריא מציע תשואה חיובית וודאות יחסית.

שוק שבו בעלי נכסים מוכנים לסבסד את הדיירים מתוך תקווה – הוא שוק שמזמין תיקון, ולעיתים גם קריסה.

להלן תחשיב מלא של שיעור וסכומי הסבסוד בפועל לדירה שנרכשה ב־4 מיליון ש"ח, ומניבה שכר דירה של 8,000 ש"ח בחודש:

| פרמטר | ערך |

|---|

| מחיר רכישה | 4,000,000 ₪ |

| שכר דירה חודשי | 8,000 ₪ |

| החזר חודשי על משכנתא (משוער) | 10,000 ₪ |

| תיקונים, ביטוח ותחלופת דיירים |

|

| סה"כ הוצאה חודשית | 10,000 ₪ |

| תשואת שכירות ברוטו שנתית | 2.40% |

| הפסד חודשי בפועל (סבסוד הדייר) | 2,000 ₪ |

| שיעור סבסוד מתוך שכר הדירה | 25% |

| סבסוד שנתי מצטבר | 24,000 ₪ |

* התחשיב בטבלה איננו כוללת תיקונים, עלויות ביטוח, פינוי דייר ותקופה של החלפת דיירים והוצאות אחרות כמו מיסוי מעבר לתקרת הפטור.

.' משמעות כלכלית:

במקרה זה, בעל הדירה מסבסד את הדייר שלו בכ־2,000 ש"ח (ויותר) בכל חודש, שהם 25% מהשכירות.

זו השקעה שבה לא רק שהתשואה נמוכה משמעותית מהריבית, אלא גם שהיא מפסידה בפועל תזרימית כל חודש – אלא אם כן מתרחשת עליית ערך עתידית מהותית.

מקרה אמיתי: רכישת דירה 1,250,000 שכר דירה 3,500 ש"ח - דירה ברחוב קרן היסוד 70 בקרית ביאליק.

להלן תחשיב הסבסוד החודשי לדירה שנרכשה ב־1,250,000 ש"ח, מושכרת ב־3,500 ש"ח לחודש, עם מימון של 70% לתקופה של 25 שנה בריבית שנתית של 5.5%, כאשר השוכר משלם את הארנונה והוועד:

| פרמטר | ערך |

|---|

| החזר חודשי על המשכנתא | 5,373 ₪ |

| הוצאה חודשית כוללת | 5,573 ₪ |

| שכר דירה חודשי | 3,500 ₪ |

| סבסוד חודשי בפועל | 2,073 ₪ |

| סבסוד שנתי מצטבר | 24,879 ₪ |

| תשואה ברוטו (לפני הוצאות) | 3.36% |

| שיעור סבסוד מתוך שכר הדירה | 59.24% |

🔴 מסקנה:

במקרה זה, המשקיע מסבסד יותר ממחצית מדמי השכירות כל חודש. ההשקעה אינה מייצרת תזרים מזומנים חיובי, והתלות בעליית ערך עתידית היא מהותית.

כדי להגיע לנקודת איזון תזרימית — כלומר, לא להפסיד כסף בכל חודש — שכר הדירה הנדרש עבור הדירה שרכשת ב־1,250,000 ש"ח (עם מימון 70% בריבית 5.5% ל־25 שנה) הוא: 5,573 ₪ לחודש. כל שכר דירה שהוא נמוך מכך, משמעו שהמשקיע מסבסד את הדייר.

גם ברכישה עם הון עצמי זו עדיין תשואה שלילית

זה בדיוק ההבדל בין תשואה תזרימית (הנראית על פני השטח) לבין תשואה כלכלית אמיתית, שמתחשבת בעלות האלטרנטיבית של ההון.נפרט:

אם משקיע רוכש דירה ב־1.25 מיליון ש"ח במימון עצמי:

- הוא מקבל תזרים מזומנים חיובי של 3,300 ש"ח לחודש

- תשואה ברוטו: 3.36%

- נשמע חיובי, נכון?

אבל מה קורה אם הוא מוותר על הדירה ומשקיע את אותם 1.25 מיליון ש"ח באפיק אחר?

נניח:- אג"ח ממשלתי צמוד מדד ל-10 שנים: תשואה של 3.8% נטו

- קרן ריט או תיק סולידי מנייתי: 5%–7% לשנה

בהשוואה:| אפיק | תשואה ריאלית צפויה | תזרים | נזילות | תחזוקה |

|---|

| דירה במימון עצמי | ~0.3% ריאלי | כן | נמוכה | נדרשת |

| אג"ח ממשלתי | ~3.8% ריאלי | כן | גבוהה | אין |

| קרן ריט | 5%–7% | כן | גבוהה | אין |

🧨 ומה המסקנה הכלכלית?

גם במימון עצמי, כאשר התשואה מהשכרה נמוכה מתשואת האלטרנטיבה הבטוחה,

המשמעות הכלכלית היא תשואה שלילית ריאלית ביחס לחלופה.

זו לא רק תשואה נמוכה — זו הפסד הזדמנות של אלפי שקלים בשנה, וזו המשמעות האמיתית של תשואה שלילית כלכלית.אג"ח 3.8 זה מאד נמוך

:

אג"ח צמוד מדד בתשואה של 3.8% היא אמנם האלטרנטיבה חסרת הסיכון (risk-free rate), אבל היא רף תחתון בלבד. משקיע פרטי אינו חייב להסתפק בזה, ויש אלטרנטיבות רבות שמציעות תשואה גבוהה משמעותית — ועדיין עם סיכון סביר ונזילות גבוהה.🔍 אז מה כן נחשב אלטרנטיבה כלכלית ראויה ב־2025?

| אפיק השקעה | תשואה צפויה ריאלית | סיכון | נזילות | תחזוקה |

|---|

| אג"ח ממשלתי | ~3.8% | אפסי | מלאה | אין |

| פק"מ בנקאי | ~4.2% (נומינלי) | נמוך | גבוהה | אין |

| אג"ח קונצרני בדירוג גבוה | 4%–5% | בינוני | גבוהה | אין |

| קרן ריט מניבה (ישראל / ארה"ב) | 5%–7% (תשואה תזרימית) | בינוני | גבוהה | אין |

| מניות דיבידנד (Value) | 6%–8% כולל עליית ערך | בינוני–גבוה | מלאה | אין |

| תיק מנוהל סולידי | 5%–6% (ריאלי) | בינוני | גבוהה | אין |

| השקעה עסקית פסיבית (שותפות) | 7%–12% | גבוה | מוגבלת | תלוי |

📌 המשמעות כלפי השקעה בדירה:

אם התשואה על דירה בישראל (גם במימון עצמי) עומדת על 2.5%–3.5% ברוטו, ובמקביל ניתן להשיג 6% ריאלי באפיקים נזילים, אז מתקיים:❗ תשואה שלילית כלכלית – כי המשקיע מוותר על רווח גדול יותר ללא סיבה מוצדקת.

💡 משל קצר:

אם אתה שם מיליון שקל בנכס שמניב 3%, בזמן שהיית יכול לקבל 6% במקום אחר –

אתה לא רק לא מרוויח – אתה מפסיד 3% לשנה על הכסף שלך, גם אם התזרים שלך חיובי.

אחשב לך בדיוק כמה כסף "הולך לאיבוד" בכל שנה כתוצאה מהשקעה בדירה במקום באלטרנטיבה של 6%?

לדוגמה: בדירה של 1.25 מיליון ש"ח בתשואה של 3.36% לעומת השקעה שמניבה 6%.

🔍 הנה החישוב הכלכלי להשקעה של 1.25 מיליון ש"ח במימון עצמי בדירה מול אלטרנטיבה של 6% תשואה ריאלית:

| תרחיש השקעה | תשואה שנתית | רווח שנתי |

|---|

| דירה (3.36%) | 3.36% | 42,000 ₪ |

| השקעה אלטרנטיבית (6%) | 6% | 75,000 ₪ |

| 💸 הפסד | – | 33,000 ₪ בשנה |

🧠 משמעות:

המשקיע מוותר בפועל על 33,000 ₪ בשנה — שהם כמעט 3% שלמים מההון — רק בגלל שהוא מחזיק את כספו בדירה מניבה נמוכה במקום באפיק מניב יותר.

בפריסה של 10 שנים, ההחזקת הון של 1.25 מיליון ש"ח בדירה עם תשואה של 3.36% במקום השקעה באפיק ריאלי מניב 6% גורמת ל:

❗ הפסד מצטבר של כ־372,096 ש"ח

(בהתחשב בריבית דריבית על הפער של 2.64% לשנה)📉 זוהי פגיעה ריאלית מצטברת של כמעט שליש מיליון ש"ח – רק כתוצאה מהשארת ההון במקום לא אופטימלי.

זו המשמעות של תשואה שלילית

כדי שהשקעה בדירה תהיה כדאית כלכלית באותה מידה כמו השקעה באפיק ריאלי שמניב 6% לשנה, היא צריכה להניב:

✅ תשואה ברוטו של לפחות 6% על מחיר הרכישה

וזה לפני הוצאות, מסים, תחזוקה או סיכונים ייחודיים לנדל"ן.במילים פשוטות:

דירה שנרכשה ב־1.25 מיליון ש"ח צריכה להניב 7,500 ש"ח לחודש כדי להתחרות באלטרנטיבה של 6%.

בפועל – דירות רבות מניבות פחות ממחצית מהסכום הזה קרי מחיר בועתי - גבוה מהשווי.

כדי להשיג תשואה של 6% ברוטו מדירה שמניבה 3,500 ש"ח בחודש,

המחיר המקסימלי אותו ניתן לשלם על הדירה הוא:

✅ 700,000 ש"ח

🧨 בפועל, אם הדירה נמכרת ב־1.25 מיליון ש"ח, המשקיע משלם כמעט פי שניים מהשווי הכלכלי האמיתי של הנכס לפי חישוב תשואה רציונלית.

🧨 כאשר דירה מניבה מחצית (או פחות) מהתשואה הרציונלית הדרושה — המשמעות היא שמחירה גבוה לפחות פי שניים מהשווי הכלכלי שלה. זו בועה. ואם זה רחב היקף? זו מגה בועה.

🔍 נפרק את זה טכנית:

דוגמה:

- שכר דירה: 3,500 ש"ח

- מחיר בפועל: 1,250,000 ש"ח

- תשואה ברוטו: 3.36%

מחיר רציונלי לפי תשואה של 6%:

- שווי כלכלי אמיתי: 700,000 ש"ח

כלומר: פער של 550,000 ש"ח בין המחיר לשווי

או במילים אחרות: המחיר גבוה ב־78%–80% מהשווי הכלכלי האמיתי

❗ ולפעמים גם יותר — כי לא חישבנו מסים, פחת, תיקונים, סיכון, ריבית על הון עצמי

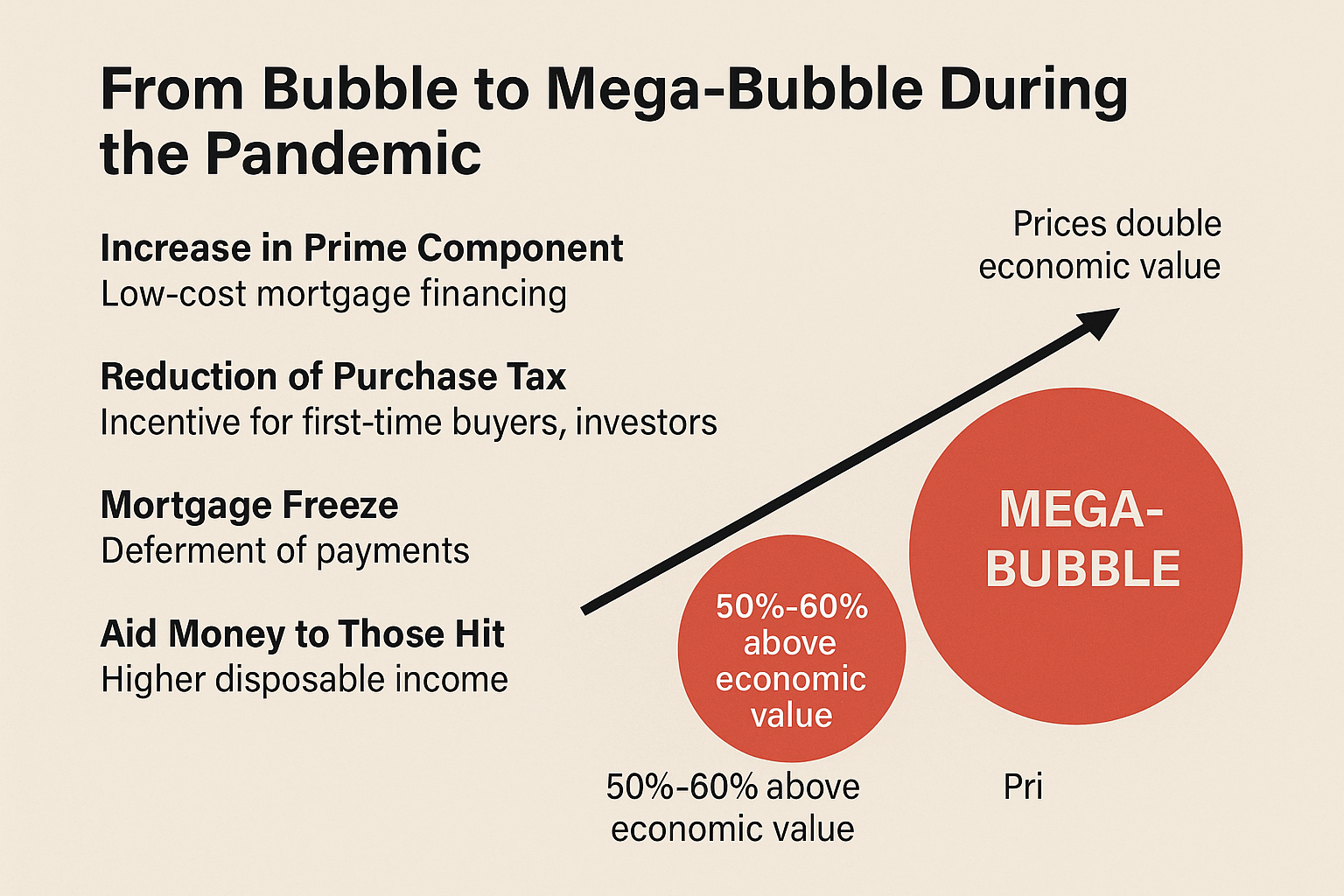

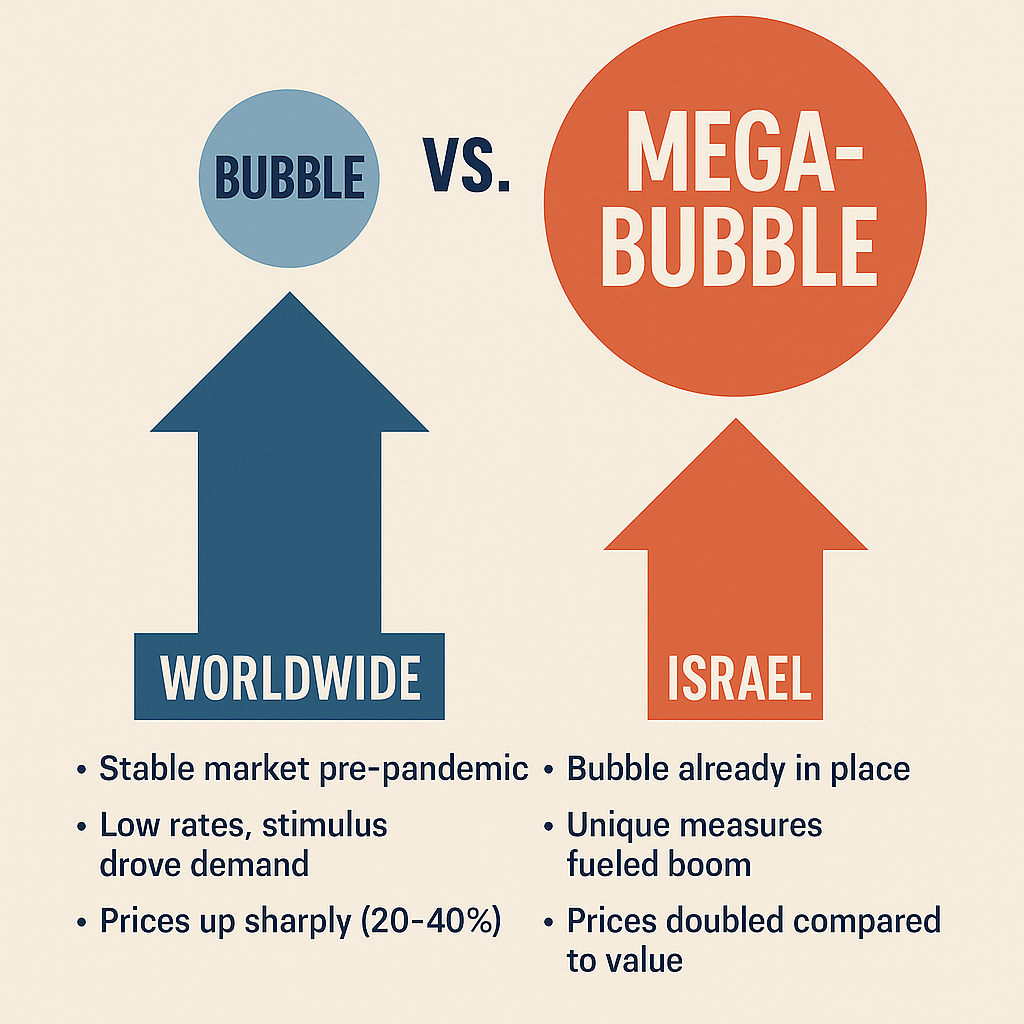

🧠 ומהי מגה-בועה?

בועה כלכלית מתרחשת כאשר:

- המחיר מנותק מהתשואה הכלכלית

- המחיר נשען על ציפיות לעליית ערך ולא על רווח תפעולי

- הציבור שותף לאשליה — לעיתים קרובות מתוך פחד להחמיץ (FOMO) או אמונה שהמחירים תמיד עולים

- המערכת הפיננסית מממנת עסקאות במחירים מופרזים

כאשר זה קורה בהיקף רחב, במימון אגרסיבי, ובהכחשה תקשורתית —

זה כבר לא "בועה" מקומית, אלא מגה-בועה מסוכנת עם פוטנציאל לקריסה מערכתית.

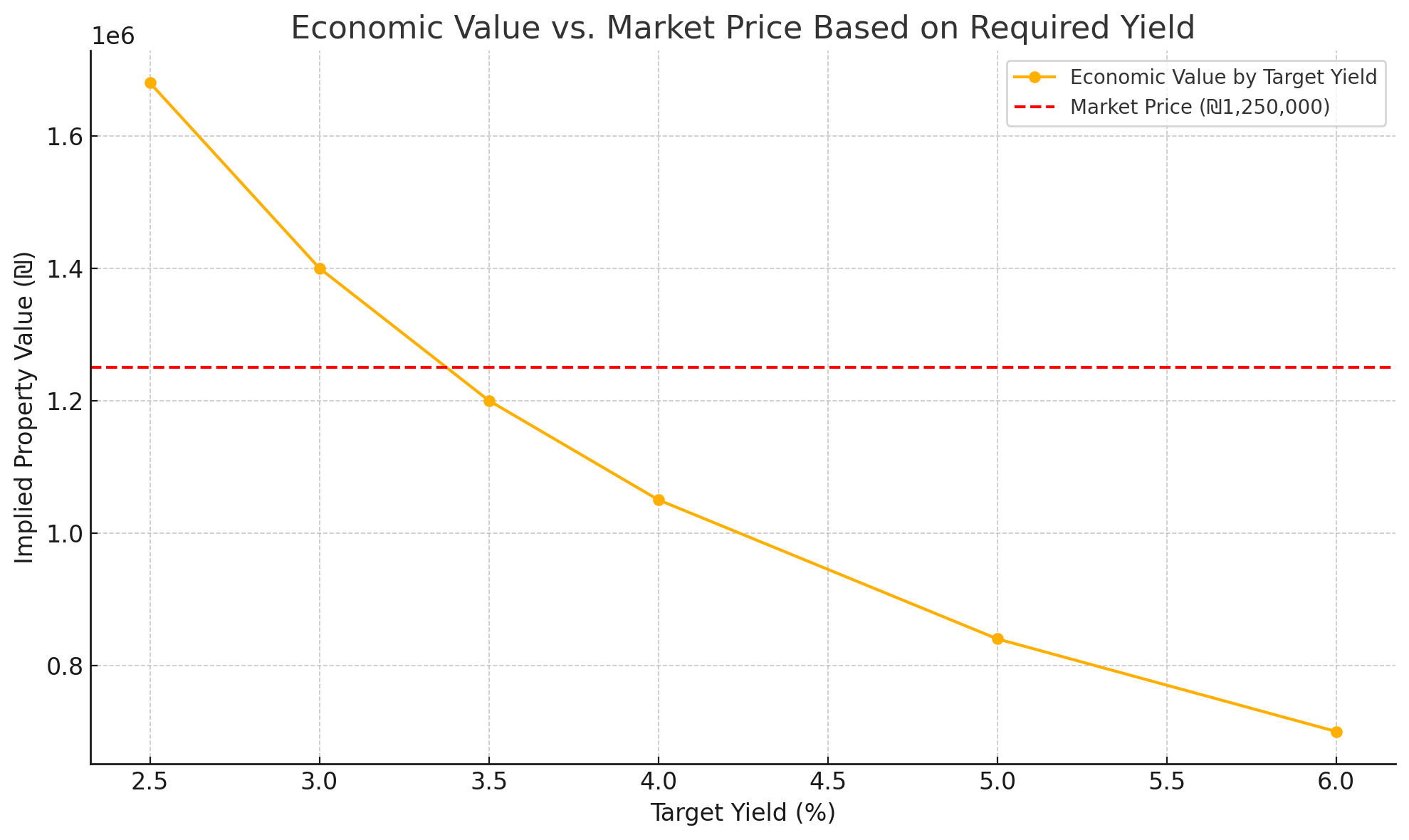

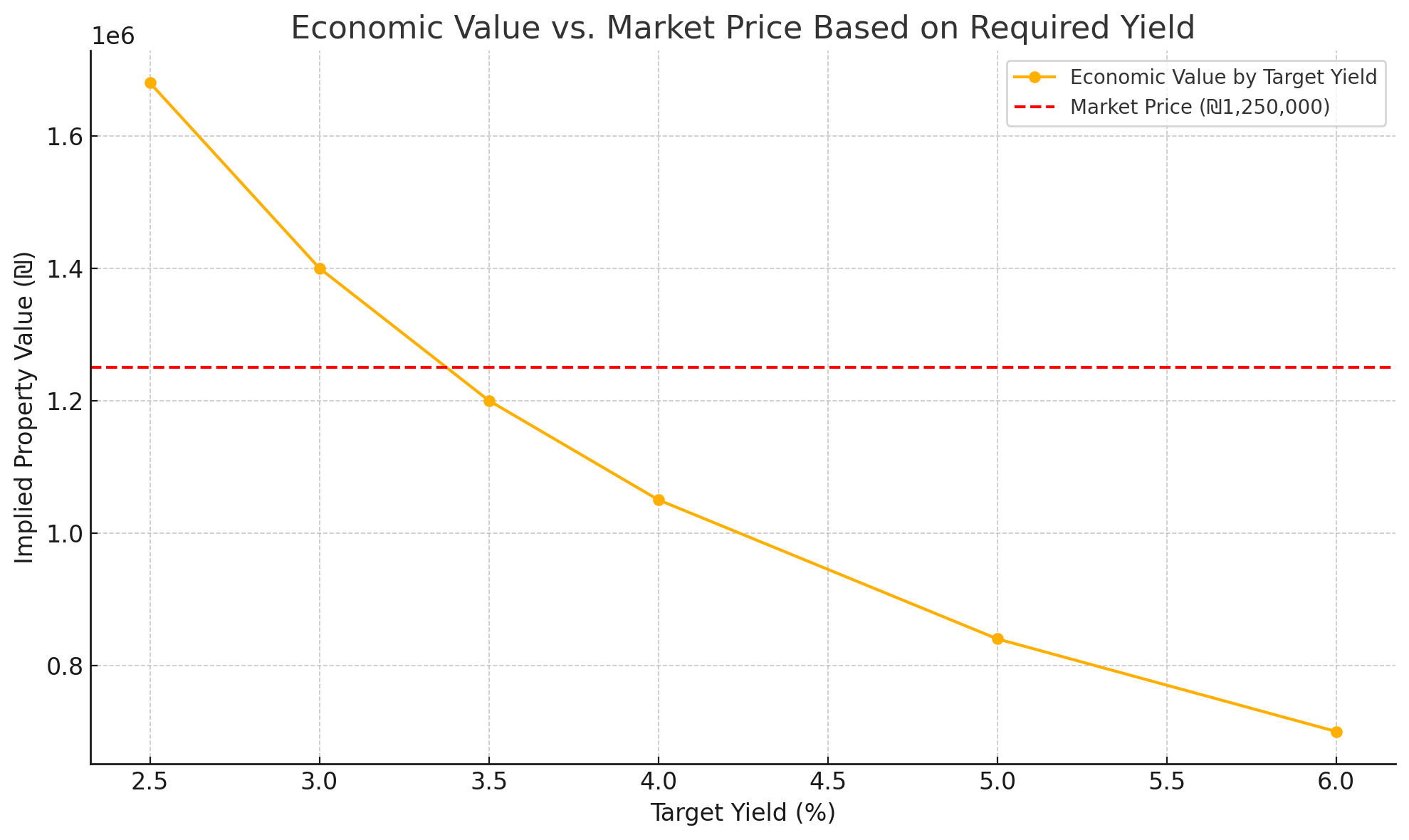

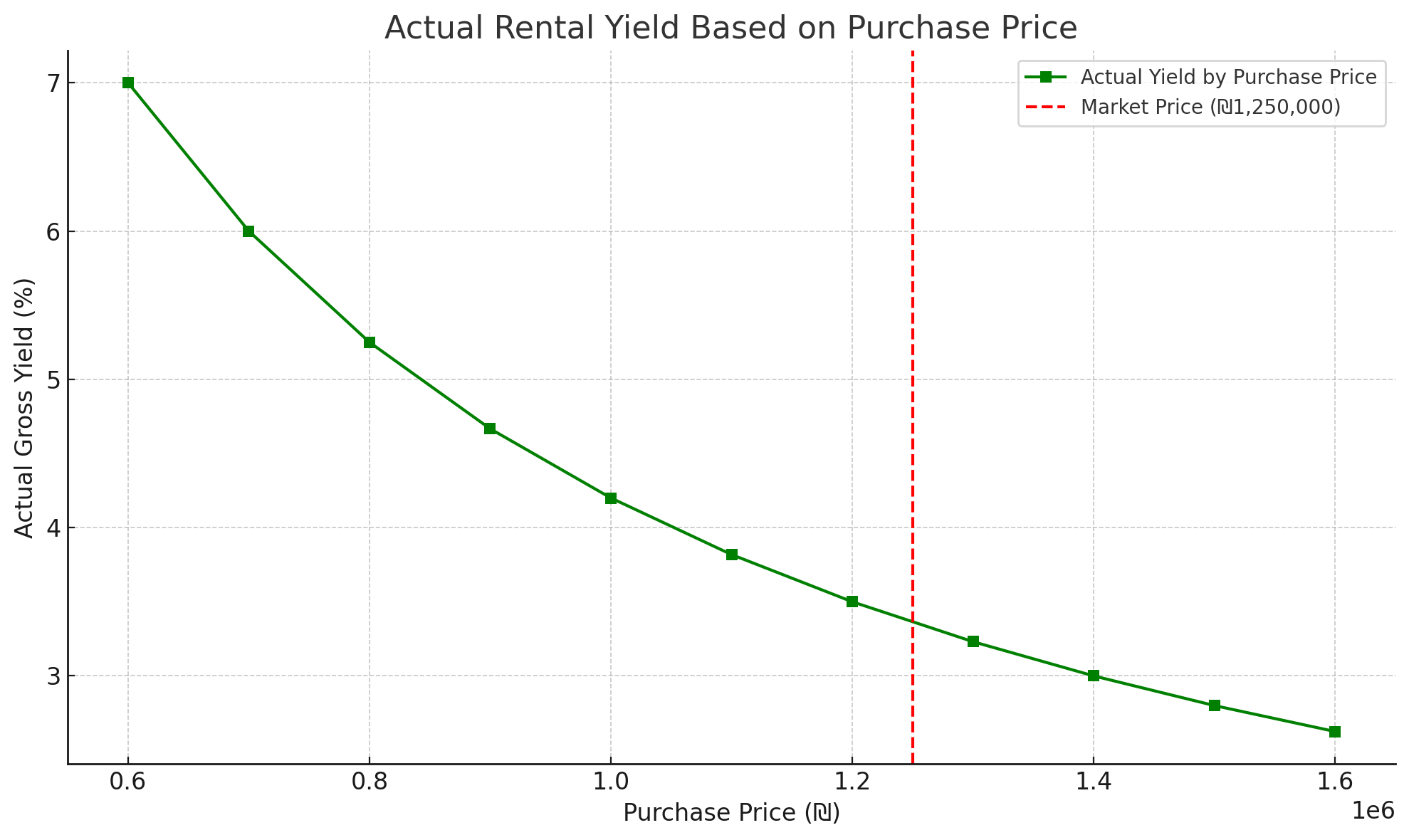

- גרף עליון – מציג את השווי הכלכלי של הדירה (שמניבה 3,500 ש"ח לחודש) לפי תשואה נדרשת של 2.5% עד 6%.

➤ ככל שהתשואה הנדרשת עולה, השווי הכלכלי יורד.

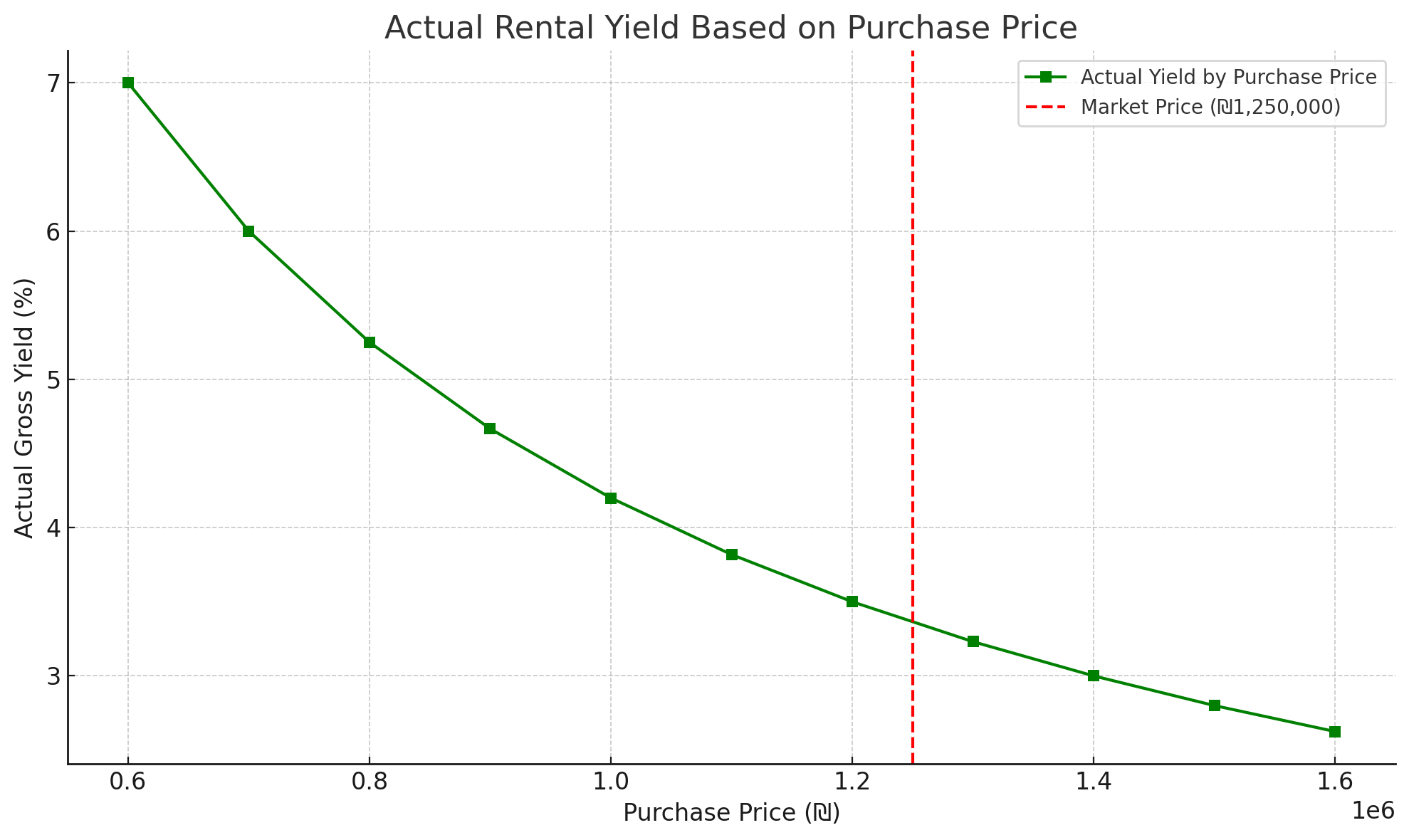

- גרף תחתון – מציג את התשואה בפועל לפי מחיר הרכישה של הדירה.

➤ ככל שמשלמים יותר על הדירה, התשואה יורדת משמעותית — וממחישה עד כמה מחיר השוק מנותק מהתשואה הכלכלית.

הגרף מציג בצורה ברורה:

🔵 הכנסה חודשית נדרשת להשגת תשואה של 6% עבור כל מחיר רכישה בין 600,000 ש"ח ל־1.6 מיליון.

🔴 שכר הדירה בפועל (3,500 ש"ח) מוצג בקו אדום מקווקו — קבוע ואינו משתנה עם המחיר.ניתן לראות שבכל מחיר רכישה מעל 700,000 ש"ח, שכר הדירה בפועל נמוך מהשכרה הנדרשת להשגת תשואה ריאלית – כלומר, המחיר גבוה מהשווי.

הנה התחשיב:

| פרמטר | ערך |

|---|

| מחיר רכישה בפועל | 1,250,000 ₪ |

| שווי כלכלי לפי תשואה של 6% | 700,000 ₪ |

| תשלום היתר | 550,000 ₪ |

| תשלום היתר כאחוז מהשווי הכלכלי | 78.57% |

🧨 מסקנה:

המשקיע שילם כמעט 80% מעל השווי הכלכלי האמיתי של הדירה — רק כדי להחזיק בנכס שמניב 3,500 ש"ח בחודש.

זו ההגדרה הקלינית של מחיר בועתי – או במקרה הזה: מגה-בועה.