למרות מלאי של כ־84 אלף דירות לא מכורות וירידה חדה במכירות, הקבלנים ממשיכים לבנות. ניתוח עומק המבוסס על נתוני הלמ״ס מסביר מדוע הבנייה נמשכת מתוך כפייה פיננסית, מינוף גבוה ודינמיקה של חברות זומבי – ולא בגלל ביקוש אמיתי. למה קבלני הנדל"ן בישראל ממשיכים לבנות בשיא עוצמה למרות מלאי חסר תקדים של 84,000 דירות לא מכורות? ניתוח מעמיק של המלכוד הבנקאי, מודל ה"זומבי" של הענף והקשר המדאיג לפרשת ויסות מניות הבנקים.

"כלכלת זומבים - ההתמכרות המערכתית לתנועה". בענף הנדל"ן, עמידה במקום היא לא רק נסיגה, היא התאבדות. למה הם לא מפסיקים לבנות?

🏗️ למה הקבלנים ממשיכים לבנות – גם כשיש כבר כ־84 אלף דירות לא מכורות?

לכאורה, הנתונים זועקים לעצירה:

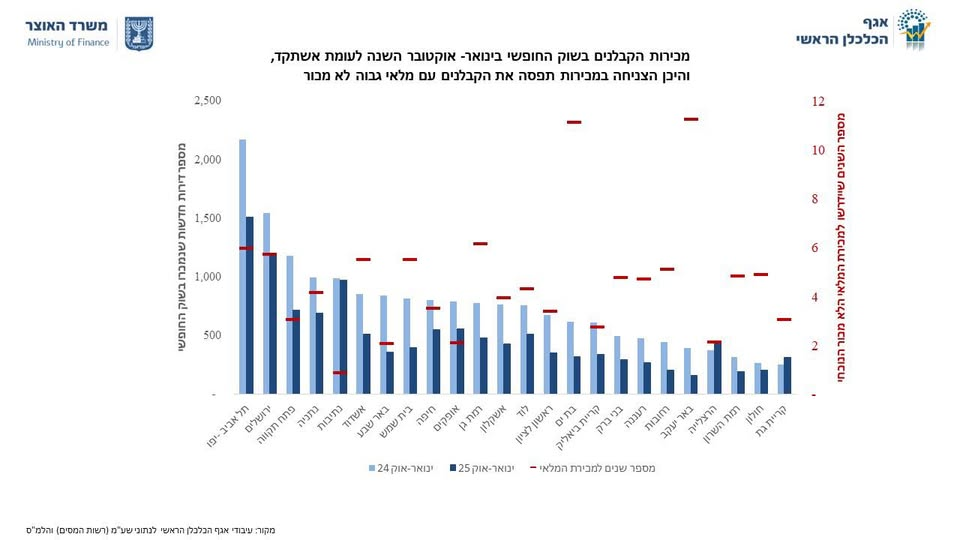

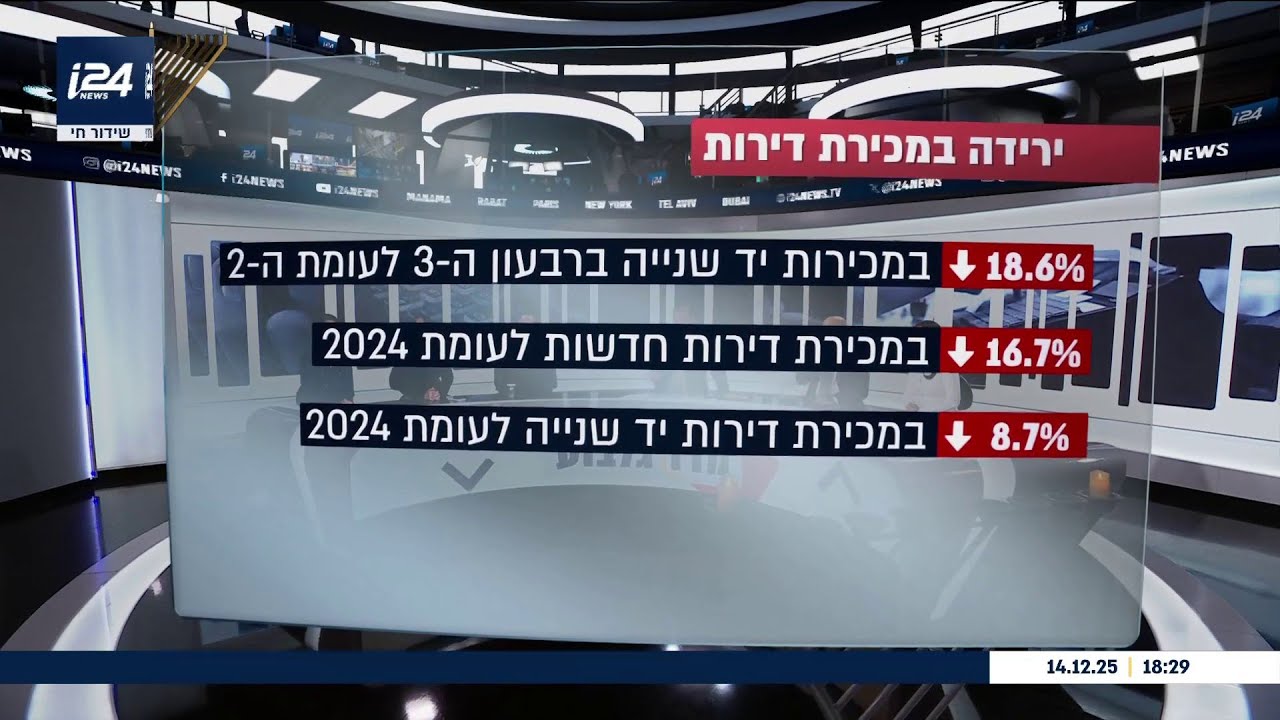

מלאי הדירות החדשות הלא מכורות חצה את רף 84 אלף יחידות, המכירות ירדו בכ־30%, הריבית גבוהה, מבצעי המימון שוחקים רווחיות –

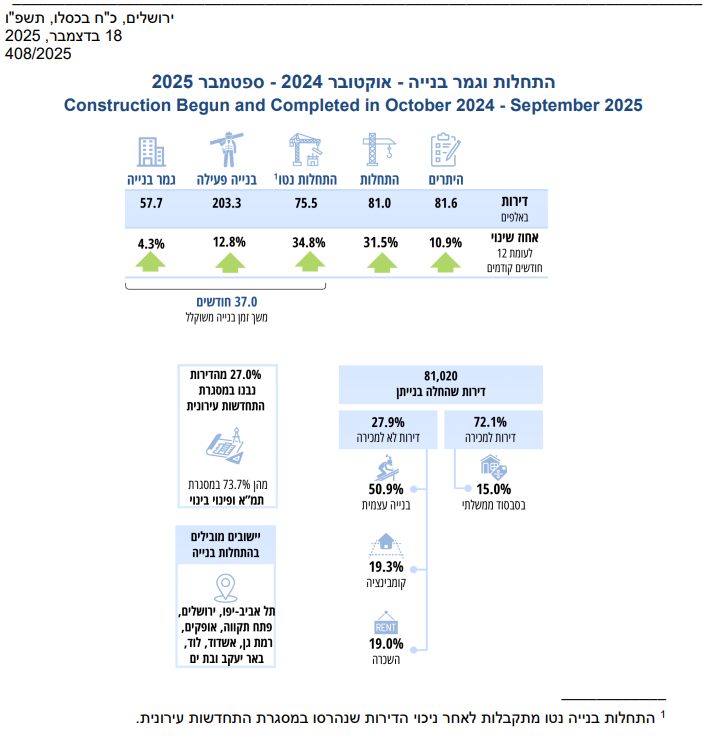

ובכל זאת, אתרי הבנייה ממשיכים לפעול, מנופים לא יורדים, והתחלות הבנייה נותרות גבוהות. נתוני הלמ״ס שפורסמו השבוע (אוקטובר 2024 – ספטמבר 2025) רק מחדדים את השאלה:

- התחלות בנייה: 81 אלף דירות

- גמר בנייה: 75.5 אלף דירות

- היתרי בנייה: 81.6 אלף דירות

אם השוק בקיפאון – למה הברז לא נסגר? התשובה איננה פסיכולוגית, ולא “אופטימיות של קבלנים”.

היא פיננסית, מערכתית, וכפויה.

1. התחלות הבנייה אינן החלטה חדשה – הן תוצאה של עבר ממונף

הטעות הנפוצה היא לקרוא את נתוני הלמ״ס כאילו מדובר בהחלטות עכשוויות.

בפועל, רובן משקפות החלטות שהתקבלו בשנים 2021–2022, בשיא הגאות:

- קרקעות שנרכשו במחירי שיא

- היתרים שניתנו בתקופה של ריבית אפס

- ליווי בנקאי שסוכם מראש

- לוחות זמנים מחייבים בהסכמי מימון

כלומר:

הקבלנים אינם “בוחרים לבנות עכשיו” – הם ממשיכים תהליך שכבר החל ואי־אפשר לעצור אותו בלי נזק מיידי.

2. עצירת בנייה ≠ המתנה לשוק

עצירת בנייה = אירוע חדלות פירעון

פרויקט נדל"ן ממונף אינו ברז שניתן לפתוח ולסגור:

- עצירה מפעילה סעיפי הפרה בהסכמי הליווי

- הבנק עלול לדרוש הזרמת הון מיידית

- הריביות ממשיכות להיערם

- שווי הקרקע יורד מתחת לשווי בספרים

- הבטוחות נשחקות

לכן, עבור יזם ממונף:

לבנות זה לא אסטרטגיה – זו הישרדות.

3. הבנייה נמשכת כדי לשמור על האשראי – לא בגלל ביקוש

אחד המיתוסים החזקים בציבור הוא ש”אם בונים – סימן שיש ביקוש”.

המציאות הפוכה:

- הבנק משחרר כספים לפי קצב ביצוע

- עמידה באבני דרך היא תנאי להמשך מימון

- עצירה מסכנת את כל מבנה החוב

לכן, הבנייה עצמה הפכה ל־תנאי להמשך קיום פיננסי,

ולא לתגובה לשוק.

4. למה לא מורידים מחירים במקום לבנות?

כי הורדת מחיר רשמית יוצרת תגובת שרשרת:

- הציבור מפנים שמחירים בירידה

- קונים ממתינים

- המכירות נעצרות

- התזרים מתייבש

- והפרויקט קורס מהר יותר

במקום זאת, הקבלנים פונים ל־

- מבצעי מימון

- דחיית תשלומים

- “הטבות” שלא משתקפות במחיר הרשמי

אלא שאלה הנחות בתחפושת, ששוחקות רווחיות ומעמיקות את הבור התזרימי.

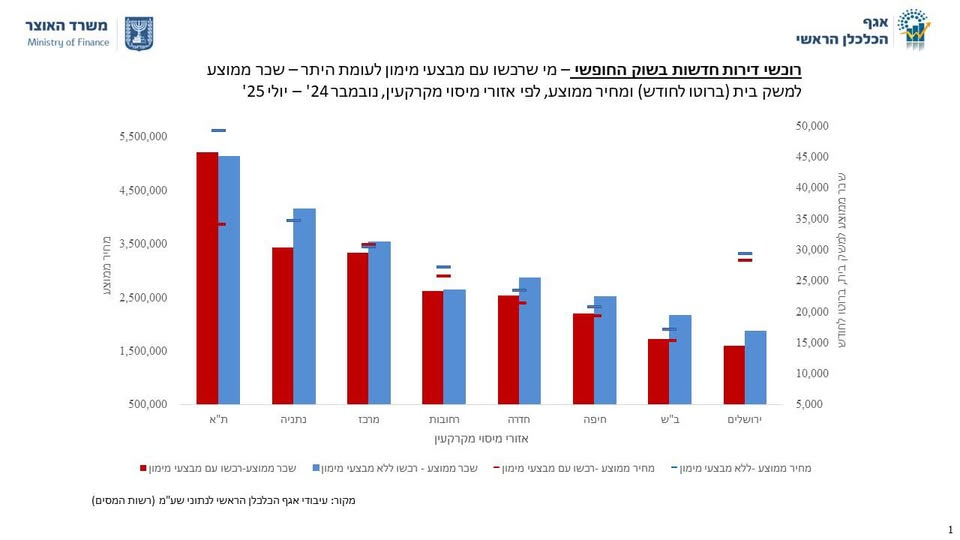

5. נתון קריטי מהלמ״ס: רוב הבנייה חשופה לשוק

מהנתונים עולה כי:

- 72.1% מהדירות הן דירות למכירה

- רק 27.9% אינן מיועדות למכירה

- מתוך הדירות למכירה:

- כ־51% – בנייה יזמית/קבלנית

- כ־19% – קבוצות רכישה

- כ־19% – להשכרה

כלומר:

עיקר ההתחלות הן חשיפה יזמית מלאה לשוק, לא דיור ציבורי ולא צורך חברתי דחוף.

הסיכון כולו מרוכז אצל: יזמים, בנקים, ומחזיקי אג"ח.

6. זו לא דינמיקה של שוק חופשי – זו דינמיקה של חברות זומבי

חברה שממשיכה לפעול:

- לא כי היא רווחית

- אלא כי עצירה תוביל לקריסה מיידית

- תוך תלות בהמשך מימון כדי לשרת חוב קיים

עונה להגדרה הכלכלית הברורה של:

חברת זומבי

וזו אינה תופעה נקודתית –

אלא דפוס רוחבי בענף כולו.

7. גם הבנקים מתקשים לעצור – כי זו בעיה מערכתית

עצירת מימון רוחבית תגרום ל־

- ירידת ערך בטחונות

- הפרות סדרתיות של הסכמי אשראי

- פגיעה בדוחות הבנקים עצמם

- סיכון מערכתי למערכת הפיננסית

לכן, גם הבנקים לעיתים מעדיפים:

להמשיך להזרים אשראי

ולדחות את ההכרה בהפסד.

סיכום – בלי קישוטים

הקבלנים ממשיכים לבנות לא בגלל אמון בשוק,

אלא משום ש־

- עצירה = חדלות פירעון

- בנייה = דחיית משבר

- והמערכת כולה איבדה את יכולת הבלימה

נתוני הלמ״ס אינם סימן לחוזק.

הם סימן לכך שהשוק לכוד במבנה חוב,

שמעדיף זמן על פני אמת.

📦 English Summary Box

Why do developers keep building despite massive unsold inventory?Despite an unprecedented surplus of unsold apartments and sharply declining sales, construction activity in Israel remains high. Official CBS data shows that housing starts continue almost unchanged. This is not driven by optimism or demand, but by financial compulsion. Highly leveraged projects cannot be paused without triggering loan defaults, collateral devaluations, and liquidity crises. Construction has become a survival mechanism — a way to delay loss recognition and sustain bank financing — reflecting a broader “zombie company” dynamic across the sector.

פרדוקס הנדל"ן 2025: למה הקבלנים בונים בשיא של כל הזמנים כשמלאי הדירות הלא מכורות מתפוצץ?

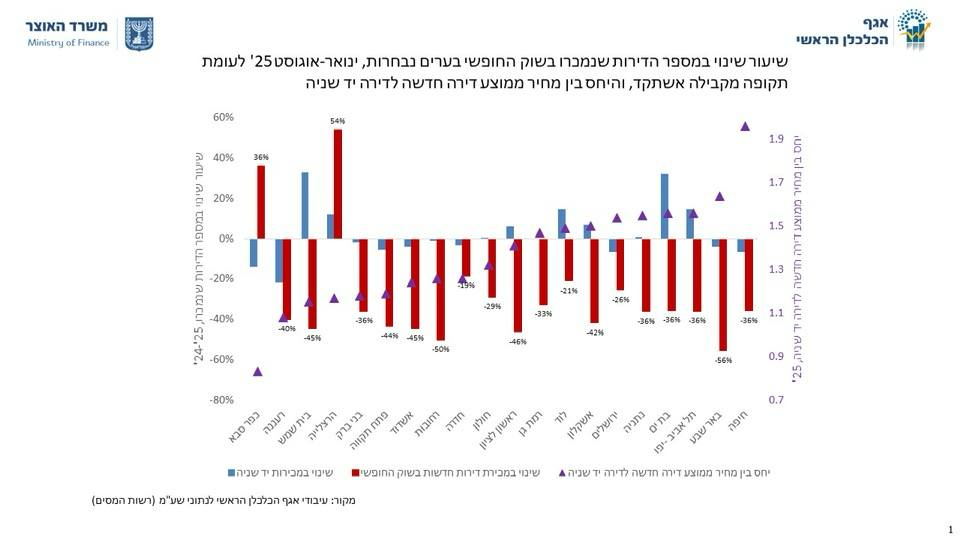

בעולם הכלכלה הקלאסי, היצע וביקוש הם כוחות פשוטים: כשהמלאי עולה והביקוש יורד – הייצור נעצר והמחירים צונחים. אך שוק הנדל"ן הישראלי של שנת 2025 פועל לפי חוקי פיזיקה אחרים לגמרי.לפי נתוני הלמ"ס האחרונים, אנחנו עדים למחזה סוריאליסטי: מצד אחד, מלאי שיא של כ-84,000 דירות לא מכורות (זינוק של מאות אחוזים מהממוצע הרב-שנתי). מצד שני, נתוני התחלות הבנייה והיתרי הבנייה שוברים שיאים (כ-75.5 אלף התחלות בנייה נטו).

מדוע היזמים ממשיכים להסתער על השוק כשמדפי המלאי עמוסים לעייפה? ברוכים הבאים למלכוד ה"זומבי" של ענף הנדל"ן.

1. הבנק כ"שותף כפוי": שלד גמור שווה יותר משלד חלקי

עבור יזם נדל"ן, עצירת בנייה היא לא "חיסכון" – היא התאבדות. רוב הפרויקטים בישראל פועלים תחת ליווי בנקאי סגור. בחוזה הליווי, התקדמות הבנייה היא התנאי לשחרור הכספים.

- האינטרס הבנקאי: הבנק יודע שערך הבטוחה שלו (הבניין) עולה ככל שהוא קרוב יותר לטופס 4. בניין חצי גמור הוא "פיל לבן" שקשה לממש במקרה של חדלות פירעון.

- האינטרס של היזם: כל עוד המנופים עובדים, הבנק מזרים חמצן. ברגע שהבנייה נעצרת, היזם מפר את תנאי הליווי, וההלוואה הופכת מיידית לחוב "בסיכון גבוה", מה שמוביל לקריסה מהירה של המאזן.

2. מודל ה-Pipeline: חברות הנדל"ן ככריש שחייב לשחות

חברות יזמות ציבוריות נמדדות על פי "צבר פרויקטים". עצירת התחלות בנייה חדשות משמעותה הצטמצמות של המאזן העתידי.כדי לשמר דירוג אשראי גבוה ולגייס חוב בשוק ההון (אג"ח), החברות חייבות להציג צמיחה בנכסים. במובן מסוים, המשך התחלות הבנייה הוא פעולה חשבונאית שנועדה לייצר "מצג יציבות" מול המוסדיים, גם אם הרווחיות הריאלית נשחקת תחת עול המימון.

3. מלכוד ה-Inventory: הבנייה היא הדרך היחידה למזומן

עם מלאי של 84,000 דירות, הדרך היחידה של קבלן לפגוש מזומן (Cash Flow) היא לסיים את הפרויקט ולמסור את המפתח.במודל המכירות הנוכחי (מבצעי 90/10 או 80/20), רוב הכסף הגדול משולם רק במסירה. לכן, הקבלנים נמצאים במרוץ נגד השעון: הם חייבים לבנות מהר כדי להגיע לנקודה שבה הרוכשים מזרימים את ה-80% הנותרים, שאמורים לכסות את הלוואות המימון היקרות.

4. האם אנחנו בשידור חוזר של 1983?

הדמיון לפרשת ויסות מניות הבנקים מצמרר. אז, המערכת הבנקאית דחפה את המניות של עצמה כלפי מעלה בניתוק מהערך הריאלי, עד שהמציאות התנפצה. היום, המערכת כולה – בנקים, יזמים ומוסדיים – "מווסתת" את יציבות השוק דרך דחיית הפסדים ומתן הלוואות קבלן (סבסוד ריבית לרוכשים).החשיפה הבנקאית לענף הבינוי והנדל"ן חצתה את רף ה-540 מיליארד ש"ח. זוהי רשת ביטחון שבה כולם מחזיקים את כולם, אך ככל שהמלאי הלא מכור גדל, הרשת נמתחת עד לנקודת הקריעה.

5. הטריגרים לפיצוץ: מתי זה ייעצר?

השידור החוזר על סטרואידים לא יכול להימשך לנצח. שלושה גורמים עשויים להוות את הסיכה שתפוצץ את הבלון:

- אירוע מאקרו קיצוני: הידרדרות גיאופוליטית שתעצור כליל את זרם הרוכשים (גם אלו של ה-10/90).

- הורדת דירוג או משבר נזילות בבנק גדול: שיאלץ את המערכת לסגור את הברז ליזמים "זומבים".

- יישום תקני IFRS 9: מעבר של פרויקטים למעמד של "חוב פגום" שיחייב את הבנקים להפרשות עתק, מה שישתק את היכולת לתת מימון חדש.

סיכום

הנתונים מראים שאנחנו בשיא של כל הזמנים בבנייה, אך זהו שיא שנובע מפחד ולא מאופטימיות. השוק הישראלי נמצא בתנועה מתמדת קדימה כי הוא פשוט לא יכול להרשות לעצמו לעצור. השאלה היא לא האם תהיה התאמה למציאות, אלא כמה כואבת היא תהיה כשהמנופים יפסיקו להסתובב.

"כלכלת זומבים - ההתמכרות המערכתית לתנועה". בענף הנדל"ן, עמידה במקום היא לא רק נסיגה, היא התאבדות.

המשפט הזה, "כלכלת זומבים: ההתמכרות המערכתית לתנועה" – הוא תמצית הטרגדיה של ענף הנדל"ן הישראלי במודל 2025. הוא מגדיר מצב שבו הפעילות הכלכלית אינה נובעת מתוך צמיחה בריאה (ביקוש ריאלי), אלא מתוך פחד מהקיפאון.כדי להבין למה עמידה במקום היא "התאבדות" בענף הזה, צריך להסתכל על המכניקה שמאחורי הקלעים:

1. מנוף הריבית: הדימום שלא עוצר

בענף הנדל"ן, זמן שווה כסף בצורה הקיצונית ביותר. יזם שקנה קרקע במינוף של מאות מיליונים משלם ריבית בכל דקה שעוברת.

- התקדמות = סיכוי להכנסה: רק התקדמות בבנייה מאפשרת להגיע ל"אבני דרך" שמשחררות כסף מהבנק או תשלומים מרוכשים.

- עמידה במקום = חדלות פירעון: אם היזם עוצר, הריבית ממשיכה "לאכול" את ההון העצמי שלו עד שהוא נמחק לגמרי. במצב כזה, עדיף לבנות גם בהפסד מאשר לא לבנות ולהפסיד הכל בוודאות.

2. מלכוד הבטוחות: הפרדוקס הבנקאי

הבנקים בישראל חשופים לענף הנדל"ן בכחצי טריליון ש"ח. עבור הבנק, פרויקט שנעצר הוא "נכס רע".

- כל עוד המנוף מסתובב, הבנק יכול לסווג את ההלוואה כ"חיה".

- ברגע שהאתר נסגר, הבנק חייב להפריש כספים להפסדי אשראי, מה שפוגע ברווחיות שלו ובלימות שלו.

- התוצאה: הבנקים "מכורים" לתנועה של היזמים בדיוק כמו שהיזמים מכורים למימון של הבנקים. זהו חיבוק דב שבו אף אחד לא יכול להרפות ראשון.

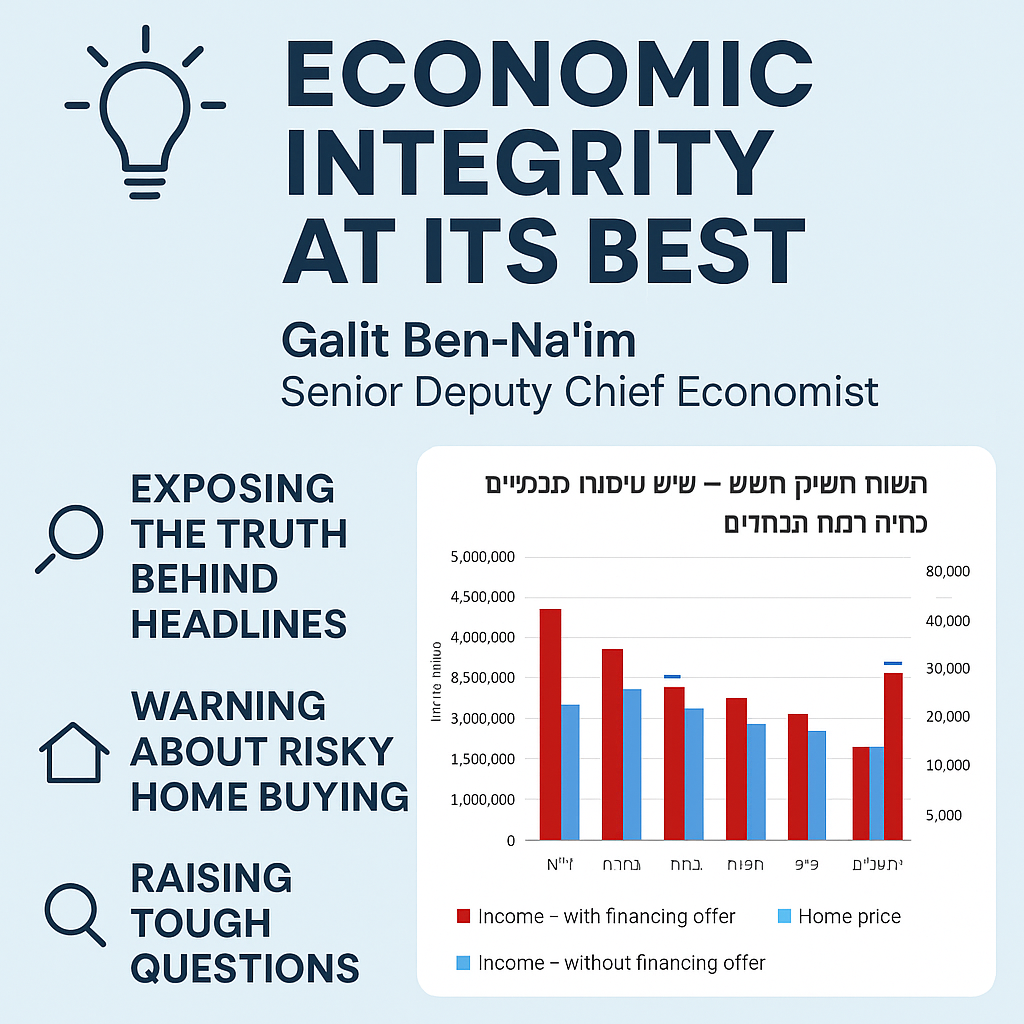

3. אשליית ה-10/90: הוויסות המודרני

כפי שציינת לגבי פרשת הוויסות, גם כאן יש "ויסות" של המציאות.כדי לא להוריד מחירים (מה שיוריד את ערך הבטוחות של הבנק), היזמים מוכרים דירות בתנאי "שלם 10% עכשיו והשאר במסירה".

- זה מייצר תנועה מלאכותית: הדירה רשומה כ"מכורה" (מה שמרגיע את הבנק), אבל הכסף לא באמת נכנס והסיכון נדחה למועד המסירה.

- המלאי הלא מכור (84K) הוא רק קצה הקרחון, כי הוא לא כולל את כל אותן דירות שנמכרו ב"כאילו" (עם הלוואות קבלן ודחיות תשלומים).

4. אפקט הדומינו של ה-Stage 3

בחשבונאות בנקאית (IFRS 9), הלוואות עוברות בין שלבים (Stages) לפי רמת הסיכון.

- Stage 1: הכל בסדר.

- Stage 2: יש סימנים לבעיות (למשל: מלאי לא מכור שנצבר).

- Stage 3: חדלות פירעון או חשש ממשי לכזו.המעבר של פרויקטים גדולים ל-Stage 3 הוא ה"צוק" שאליו כולם דוהרים. כדי למנוע את המעבר הזה, המערכת מזריקה "חמצן" (עוד הלוואות, עוד דחיות) כדי לשמור על היזם ב-Stage 2, במצב של "זומבי" – הוא חי, הוא בונה, אבל הוא לא באמת רווחי.

המסקנה היא קריאת השכמה

כאשר התנועה הופכת למטרה ולא לאמצעי, אנחנו כבר לא בניהול סיכונים – אנחנו בניהול קריסה. ההשוואה שלי לסיום פרשת ויסות המניות מדויקת משום שגם אז, כולם ידעו שהמחיר לא ריאלי, אבל כולם היו חייבים להמשיך לקנות כדי שהמגדל לא יפול. בסוף, המציאות תמיד מנצחת את הוויסות.