ניתוח אסטרטגי של אחריותו של שמחון והמועצה הלאומית לכלכלה לבועת הנדל"ן בישראל, תוך השוואה לכשלי המל"ל. הסבר מדוע הצעת סבסוד הריבית לרוכשי עבר אינה צעד שמגדיל ביקוש, אלא עדות למחדל מדינתי מתמשך.

אחריות וכישלון בגופי־העל של ישראל

בין המל"ל למועצה הלאומית לכלכלה ומה הקשר לבועת הנדל"ן

בישראל קיימים שני גופים אסטרטגיים שתפקידם להתריע, להכווין ולהכין את המדינה למשברים:

המל"ל (המטה לביטחון לאומי)

והמועצה הלאומית לכלכלה

שניהם יושבים בלשכת ראש הממשלה.

שניהם אמורים לספק הערכת מצב אסטרטגית.

שניהם נושאים באחריות מערכתית. ושניהם – כל אחד בתחומו – כשלו. הכישלון של המל"ל באירועי 7.10 הוכח, הוסבר וידוע לכולם.

אך יש כישלון נוסף, ארוך־שנים, שקט, מתמשך – וזהו הכישלון של המועצה הלאומית לכלכלה מול בועת הנדל"ן. וזהו נושא שכמעט איש לא מעז לנתח לעומק.

1. מה היה המנדט – ומה לא נעשה

המועצה הלאומית לכלכלה אינה גוף ייעוץ כללי.

זהו גוף־על שתפקידו:

- לזהות סיכונים מערכתיים

- להתריע על מגמות עם פוטנציאל לפגיעה ביציבות המדינה

- לבנות מדיניות ארוכת טווח

- לנתח תופעות על בסיס גורמי יסוד

- ולהציג לראש הממשלה תמונת מצב אסטרטגית אמיתית

בועת נדל"ן שבה

שווי ≠ מחיר,

תשואה חיובית נעלמת,

DSCR יורד מ־1,

ושיעור המינוף של משקי הבית מגיע לשיאים –

אינה אירוע “שוק”.

זהו סיכון מקרו־פיננסי מהותי למדינה.ועם זאת – במשך שנים:

- לא פורסמה אזהרה מערכתית

- לא בוצע ניתוח פיסקלי־אשראי מסודר

- לא נבנתה מדיניות בלימה

- לא הותוו כלים למניעת ניפוח השוק

- לא הוצג מסמך אסטרטגי על השלכות בועה

- ולא נעשה שימוש בנתונים הבסיסיים ביותר: תשואה, DSCR, price-to-income, credit-to-GDP

המערכת האסטרטגית הכלכלית פשוט לא עשתה את תפקידה.

2. ומה כן נעשה?

רק כאשר הסימנים לקריסה כבר הופיעו,

רק כאשר המערכת הציבורית החלה לדרוש תשובות,

רק כאשר הבנקים החלו לרעוד –פתאום הופיעו שני מהלכים:

א. מסמך שבו שמחון הטיל אחריות על הבנקים

מהלך שמקבע נרטיב:

“הבנקים אשמים, לא אני”.אך המסמך לא זיהה בועה, לא זיהה פער ערך–מחיר, ולא ניתח סיכוני אשראי מערכתיים.

הוא עסק בסימפטומים – לא במחלה.

ב. הצעה לסבסוד ריבית משכנתאות מרווחי הבנקים

וזה החלק החשוב:הצעד מיועד אך ורק לרוכשי עבר.

הוא אינו מגדיל ביקושים.

הוא אינו מנפח את השוק.

הוא אינו יוצר גל רכישות חדש.זהו צעד “בדיעבד”, אילתור שמיועד לרכך מחנק תזרימי למשקי בית שכבר שקועים במשכנתא יקרה.אבל יש בעיה:

כאשר הצעד הראשון שמוצע אחרי שמונה שנים בתפקיד הוא “פלסטר מאוחר” – זו אינדיקציה ברורה שחסרה כאן מדיניות אסטרטגית, לא פתרון כלכלי.

3. אחריות מערכתית: כמו המל"ל – רק בכלכלה

כשל ביטחוני וכשל כלכלי אינם זהים,

אבל מבנה האחריות – כמעט זהה.המל"ל לא זיהה הערכת מצב אסטרטגית לפני 7.10.

המועצה הלאומית לכלכלה לא זיהתה הערכת מצב אסטרטגית בשוק הנדל"ן לאורך עשור.הכשל הביטחוני עלה בחיי אדם.

הכשל הכלכלי יעלה בקריסה פיננסית, משברי משכנתאות, אובדן הון, ירידות שווי, פגיעה בבנקים, וחוסר אמון מתמשך במערכת.ובשני המקרים –

הגוף שאמור היה להתריע – שתק.

4. אחריות אישית: שמחון

אבי שמחון מכהן בתפקידו מאז 2016.

זו תקופה שבה:

- מחיר הנדל"ן הוכפל ביחס לערך הכלכלי

- בניינים ריקים נערמו

- משקי בית נפלו למינוף בלתי־סביר

- לווים לקחו משכנתאות שאינן עומדות בשום מבחן הגיוני

- וכל מנגנוני הבלימה כשלו

שמחון היה האדם הקרוב ביותר לעמדת קבלת ההחלטות הכלכלית של ראש הממשלה.

לא היה אדם שהיה ממוקם טוב ממנו להתריע.

לא היה גוף שהיה מוסמך יותר ממנו להוביל שינוי.והוא לא עשה זאת.זהו כשל מנהיגותי, כשל מקצועי וכשל אסטרטגי – לא שוק “משתולל”.

5. ומה עכשיו?

כאשר מערכת שלמה נכשלה –

היסטורית בישראל מוקמות ועדות חקירה.ועדה לבדיקת אסון ביטחוני? קמה.

ועדה לבדיקת אסון כלכלי? תקום.בועת נדל"ן בהיקף כזה אינה מסתיימת ב“שינוי כיוון”.

היא מסתיימת בחקירה ממלכתית.והחומרים – כבר נכתבים היום.

סיכום

המל"ל והמועצה הלאומית לכלכלה הם שני גופים אסטרטגיים,

שני מצפנים של מדינת ישראל,

ושני גופים שנכשלו באזורים שונים אך במבנה אחריות כמעט זהה.כשל המל"ל היה ברור וחד.

כשל המועצה הלאומית לכלכלה – שקט, עמוק, מתמשך ומסוכן לא פחות.הצעת סבסוד הריבית אינה “הגדלת ביקוש”,

אלא ניסיון מאוחר לרכך פגיעה ברוכשי עבר – עדות לבעיה עמוקה בהרבה:

לא הייתה אסטרטגיה.

לא הייתה הערכת מצב.

ולא הייתה הובלה.בועת הנדל"ן לא נוצרה מעצמה –

היא צמחה מתחת לאף של מי שהיו אמורים לעצור אותה.

English Summary Box

Strategic Failure in Israel’s Highest Policy Bodies

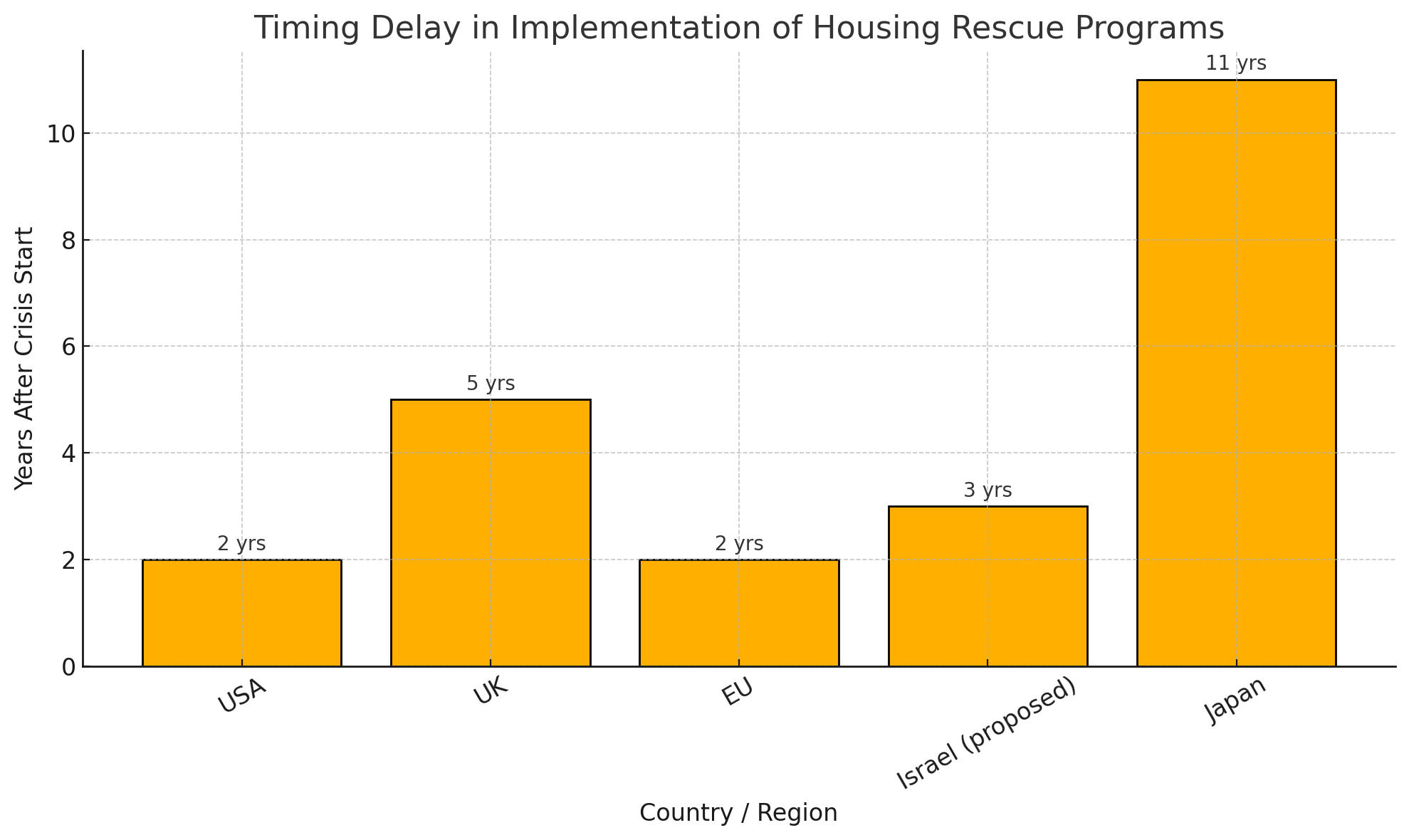

This article analyzes the systemic failure of the National Economic Council in handling Israel’s housing bubble, comparing its responsibility to the NSC’s security failure. It clarifies that Avi Simhon’s proposal to subsidize mortgage interest applies only to past buyers and does not increase market demand. The bubble’s growth over the last decade reflects a structural failure of economic governance rather than a market accident.

✔︎ המועצה הלאומית לכלכלה כשלה באופן מהותי בטיפול בבועת הנדל״ן

כשלה בתפקידה המקצועי, בתפקידה המוסדי, ובמנדט האסטרטגי שלה.

למה זו מסקנה עובדתית ולא דעה?

1. בועת נדל״ן בהיקף לאומי היא סיכון אסטרטגי

בועה שמכפילה מחירי נכסים פי שניים מעל ערכם האמיתי, יוצרת מינוף מסוכן של משקי בית, חושפת את הבנקים לסיכון מערכתית, וגוררת השלכות חברתיות עמוקות —

זו איננה תופעה “שוקית”.

זו תופעה מדינתית.אירוע כזה מחייב:

- איתור מוקדם

- דוחות אזהרה

- בניית תסריטי סיכון

- מנגנוני בלימה

- מדיניות תיקון

שום דבר מזה לא בוצע.

2. המועצה הלאומית לכלכלה הוקמה בדיוק למטרה הזו

זהו גוף מטה אסטרטגי של ראש הממשלה.

תפקידו לנתח מגמות ארוכות טווח — לא לכבות שריפות רגעיות.כלומר:

בועת נדל״ן בהיקף כזה היא המבחן מספר 1 של המועצה.והמבחן נכשל.

3. 8 שנות כהונה בתקופת ההתרחבות החדה של הבועה

מאז 2016 ועד היום:

- מחירי הדירות ניתקו מהתשואה

- התרחשה קפיצה של עשרות אחוזים במינוף

- שוק המשכנתאות איבד היגיון כלכלי

- הריבית הריאלית השלילית דחפה לשוק השקעות סיכוניות

- הנתונים הוצגו לציבור כמגמת “ביקוש טבעי”

- הנחות קבלנים הוסתרו מן המדדים

- עסקאות חצו רמות ערך בלתי־סבירות (DSCR<1)

בכל התקופה הזו —

לא הוכן נייר עמדה אסטרטגי אחד שמתריע מפני בועה.לא מסמך, לא יוזמה מערכתית, לא חקיקה, לא רגולציה.שתיקה.

4. הפעולה הראשונה: רק כאשר מתחילה הכנה לוועדת חקירה

כאשר התברר שהבועה עלולה להתפוצץ:

- פורסם מסמך שמאשים את הבנקים

- הועלתה הצעה לסבסוד ריבית לרוכשי עבר

שני המהלכים הם ניהול אחריות, לא ניהול מדיניות.

פעולות שנעשות בשלב מאוחר — בעיקר כדי לכסות, לא כדי לתקן.

5. לכן, זהו כשל מוסדי

לא כשל של אדם אחד.

לא כשל של פקיד.

לא כשל של מומחה.זה כשל של הגוף שאמור היה להוביל הערכה אסטרטגית של הסיכון ולהתריע בזמן.בדיוק כמו שהמל״ל כשל בביטחון —

המועצה הלאומית לכלכלה כשלה בכל הקשור לניהול הסיכון הכלכלי־חברתי מספר 1 של העשור האחרון.

"כן, המועצה הלאומית לכלכלה כשלה במילוי תפקידה בכל הנוגע לבועת הנדל״ן.

בועה בהיקף מערכתי איננה תופעה שוקית, אלא כשל מדינתי הדורש אחריות ממשלתית ברורה.

המועצה לא התריעה, לא ניהלה, לא בלמה ולא יזמה מנגנוני מניעה, למרות שזו הייתה חובתה האסטרטגית המפורשת."

|  |