שחרור החטופים יצר אווירה אופטימית בענף הנדל"ן – אך המציאות הכלכלית נותרה קשה: מחירים לא נגישים, תשואות שליליות ומלאי דירות עודף. בלוג על הפער בין האופוריה לשטח.

אופוריית החטופים מול המציאות: מי בכלל יכול לעמוד במחירים האלה?

הודעת ההסכם לשחרור החטופים והפסקת האש עוררה תקווה אמיתית בציבור – וגם בבורסה. מדדי הבנייה והנדל"ן זינקו ביום אחד, יזמים חזרו לדבר על “פקק שנחלץ מהבקבוק” ורוכשים “ששבו אל משרדי המכירות”.

אבל כדאי לעצור רגע ולשאול: מי בכלל מסוגל לעמוד במחירים האלה?

האופוריה הפסיכולוגית

האווירה היא גורם חשוב בשוק הנדל"ן. לא פעם ראינו שמצב רוח לאומי – מלחמה, מגפה, או הסכם מדיני – משפיע על רמת הפעילות בענף. כך גם עכשיו: השוק מתלהב מהאופוריה, היזמים אופטימיים, והציבור שומע מסרים על “חזרה למסלול”.

המציאות הכלכלית

אבל המציאות בשטח עקשנית הרבה יותר:

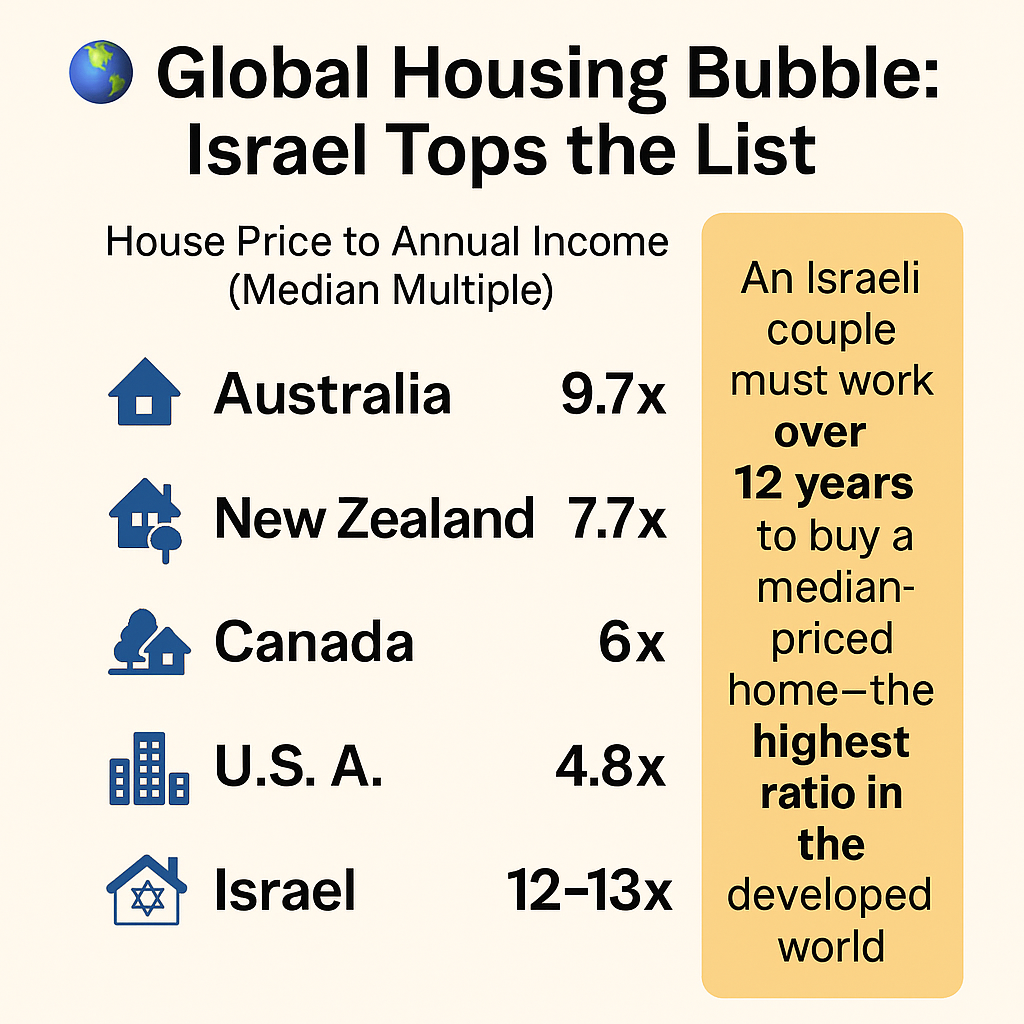

- פערי הכנסה למחירים: בישראל נדרשות 13–14 שנות שכר חציוני של משק בית לרכישת דירה ממוצעת. במדינות מערביות המקבילה היא 4–6 שנים בלבד.

- תשואה מול עלות מימון: תשואת שכר דירה נעה סביב 2.5%–3% ברוטו, בעוד עלות המימון למשכנתאות עומדת על 5%–6% ואף יותר. המשמעות – שליליות כלכלית מובנית.

- עודף היצע: מלאי הדירות החדשות הלא־מכורות חצה את רף 80 אלף, ומעל 200 אלף דירות נוספות נמצאות בבנייה פעילה. גם אם תהיה התאוששות רגעית, היצע כזה לא ייעלם בן־לילה.

- הריבית הגבוהה: בנק ישראל לא הפחית ריבית, והמשכנתאות עדיין מכבידות על כל משק בית. בלי ירידת ריבית דרמטית או ירידת מחירים – החסם המרכזי יישאר.

המלכודת לציבור

הסכמים מדיניים מייצרים אשליה של יציבות. הציבור עלול להאמין ש“עכשיו הזמן לקנות”, בזמן שהמשוואה הכלכלית כלל לא השתנתה. זוהי אופוריית שחרור – פסיכולוגית, אבל לא פיננסית.יזמים ומתווכים מנסים לנצל את הרגע, אבל השאלה האמיתית היא: כמה זוגות צעירים יכולים לעמוד בהחזר חודשי של 8–10 אלף ש״ח לדירה ממוצעת? התשובה ברורה – מעט מאוד.

סיכום

שחרור החטופים והפסקת האש חשובים לכולנו כאזרחים וכבני אדם. אבל בכל הקשור לנדל"ן – מדובר בעיקר בשינוי מצב רוח, לא בשינוי יסודות. המחירים נותרו בלתי נגישים, התשואות שליליות, והמלאי רק גדל.

לכן, לפני שנכנעים לאופוריה, צריך לשאול בקול רם: מי באמת יכול לעמוד במחירים האלה?

אין ניתוק גדול יותר בין שוק הנדל"ן בישראל למציאות הכלכלית שלו

בעולם שבו כלכלה אמורה לשקף מציאות, שוק הנדל"ן הישראלי הפך לדוגמה קלאסית של עיוות מבני.

הוא חי על נייר, על אשראי, על ציפיות – אבל לא על תזרים ריאלי, לא על שכר, ולא על תשואה.

📉 ניתוק מוחלט מגורמי היסוד

- מחירי הדירות גבוהים פי שניים מהערך הכלכלי הנגזר מגורמי היסוד.

- התשואות על דירות נמוכות משמעותית מריבית המשכנתאות – מצב בלתי סביר כלכלית.

- הון עצמי נשחק, הריבית קפצה, וההחזר הפך לבלתי אפשרי עבור רוב משקי הבית.

- הבנקים, במקום לבלום – ממשיכים להזרים אשראי לעסקאות חסרות היגיון.

במונחי כלכלה ריאלית – זהו שוק לא־בר־קיימא.

במונחי שמאות – זהו שוק שבו מחיר כבר מזמן אינו שווי.

🧭 ניתוק בין שלוש שכבות

- גורמי היסוד – מצביעים על שוק שמזמן עבר את גבול הרציונל.

- המציאות הכלכלית – משקי הבית קורסים תחת נטל ההלוואות.

- ההתנהגות הציבורית – עדיין שבויה באשליית “המחירים תמיד יעלו”.

שלוש שכבות – שלוש שפות – אך כולן מצביעות על אותה בעיה: שוק שאיבד את הקשר למציאות.

⚠️ כשהמחיר מתנתק מהיכולת

כאשר מחיר הדירה כבר איננו פונקציה של ההכנסה, אלא של הנכונות ליטול סיכון בלתי סביר –

השוק הופך למערכת מסוכנת: כזו שנראית יציבה רק כל עוד הכסף ממשיך לזרום.

הפסקת הזרם – בין אם על ידי האטה באשראי, קריסת חברות, או אירוע ביטחוני – תגרום לקריסה שרבים עוד לא הפנימו את עוצמתה.