כיצד מבצעי קבלנים ונתונים מהונדסים מעוותים את מחירי הדירות, מדוע מחיר אינו שווי, ואיך שמאות מקצועית אמורה לפעול דווקא בעידן של מניפולציות.

שמאות בעידן של נתונים מהונדסים:

כשבסיס הנתונים מוטה – גם ה"שווי" הופך לפיקציה

הקדמה: הבעיה איננה בשמאות – אלא בנתונים שעליהם היא נשענת

בשיח הציבורי מקובל לטעון כי “השמאות לא משקפת את המציאות”.

הטענה הזו שגויה מהיסוד – השאלה האמיתית היא איזו מציאות משתקפת בנתונים.

כאשר בסיס הנתונים עצמו מוטה, מהונדס ומניפולטיבי – אין שום דרך להפיק ממנו תוצאה אמינה, אלא אם השמאי מבין שתפקידו אינו לשכפל מחירים, אלא לסנן, לנטרל ולפרק אותם.

מנגנון העיוות: כך נבנה מחיר שאינו מחיר

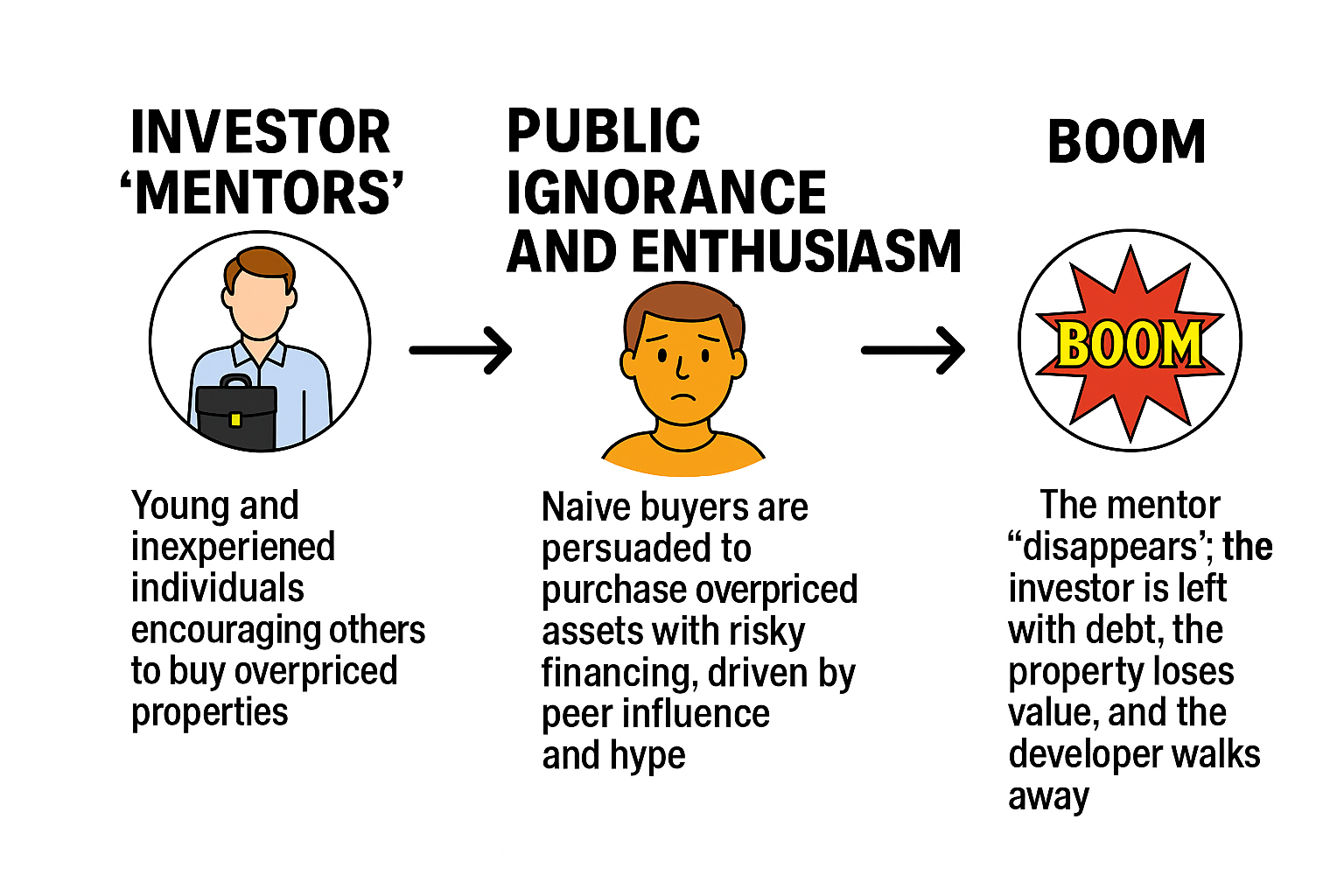

בשנים האחרונות מופעלים על שוק הדיור שורה של תרגילים שיווקיים-פיננסיים, שכולם חולקים מכנה משותף אחד:

ניתוק בין המחיר המדווח לבין העלות הכלכלית האמיתית של העסקה.

בין השיטות הנפוצות:

- מבצעי מימון מסוג 20/80, 10/90 ודחיית תשלומים ארוכה

- “הנחות” שאינן משתקפות בשטרי העסקה

- הטבות גלומות: ריהוט, שדרוגים, פטור זמני מהצמדות

- עסקאות קומבינציה ועסקאות פנים-קבוצתיות

- מכירות “אסטרטגיות” ליצירת עוגן מחיר מלאכותי

התוצאה:

📌 המחיר שנרשם – איננו המחיר ששולם

📌 והמחיר ששולם – איננו משקף שווי

כשהמדד מתעוות – כל שרשרת ההערכה מתמוטטת

מרגע שמחירים מהונדסים נכנסים למאגרי המידע:

- הם מוזנים למדדים הרשמיים

- המדדים משפיעים על שוק היד-השנייה

- השוק “מאשרר” את עצמו רטרואקטיבית

- והשמאות ההשוואתית הופכת לשכפול עיוור

זהו אפקט הדבקה קלאסי:

לא שוק חופשי – אלא שוק שמעתיק את עצמו, גם כשהוא מנותק מהמציאות הכלכלית.

כאן נכשלת גישת ההשוואה – וכאן מתחילה שמאות אמיתית

גישת ההשוואה אינה פסולה כשלעצמה.

הבעיה מתחילה כשהיא מיושמת ללא שיקול דעת, ללא התאמות, וללא ביקורת על טיב העסקאות.

שמאות מקצועית איננה:

❌ לספר “בכמה נמכרה דירה ליד”

❌ לאמץ מחיר רק כי הוא מופיע בנסח

❌ לשמש מגפון של נתונים מוטים

שמאות מקצועית כן:

✔ בוחנת האם העסקה משקפת שוק חופשי אמיתי

✔ מנטרלת רכיבי מימון חריגים

✔ בודקת תשואה, יכולת כלכלית וסיכון

✔ משווה בין מחיר לבין ערך פונדמנטלי

✔ שואלת את השאלה הלא-נוחה: האם זה בכלל הגיוני

מחיר ≠ שווי

זהו אולי העיוות המסוכן מכולם.

מחיר הוא תוצאה רגעית של:

- תנאי מימון

- לחץ שיווקי

- פסיכולוגיית המונים

- אינטרסים של מממנים ויזמים

שווי הוא:

- מסקנה כלכלית

- הערכה מבוססת תזרים, סיכון ותשואה

- אומדן של מה שנכס ראוי להיות שווה – לא מה שהצליחו למכור אותו

כאשר השמאות מוותרת על השווי ומסתפקת במחיר – היא מפסיקה להיות מקצוע שומר סף, והופכת לשירות שכפול.

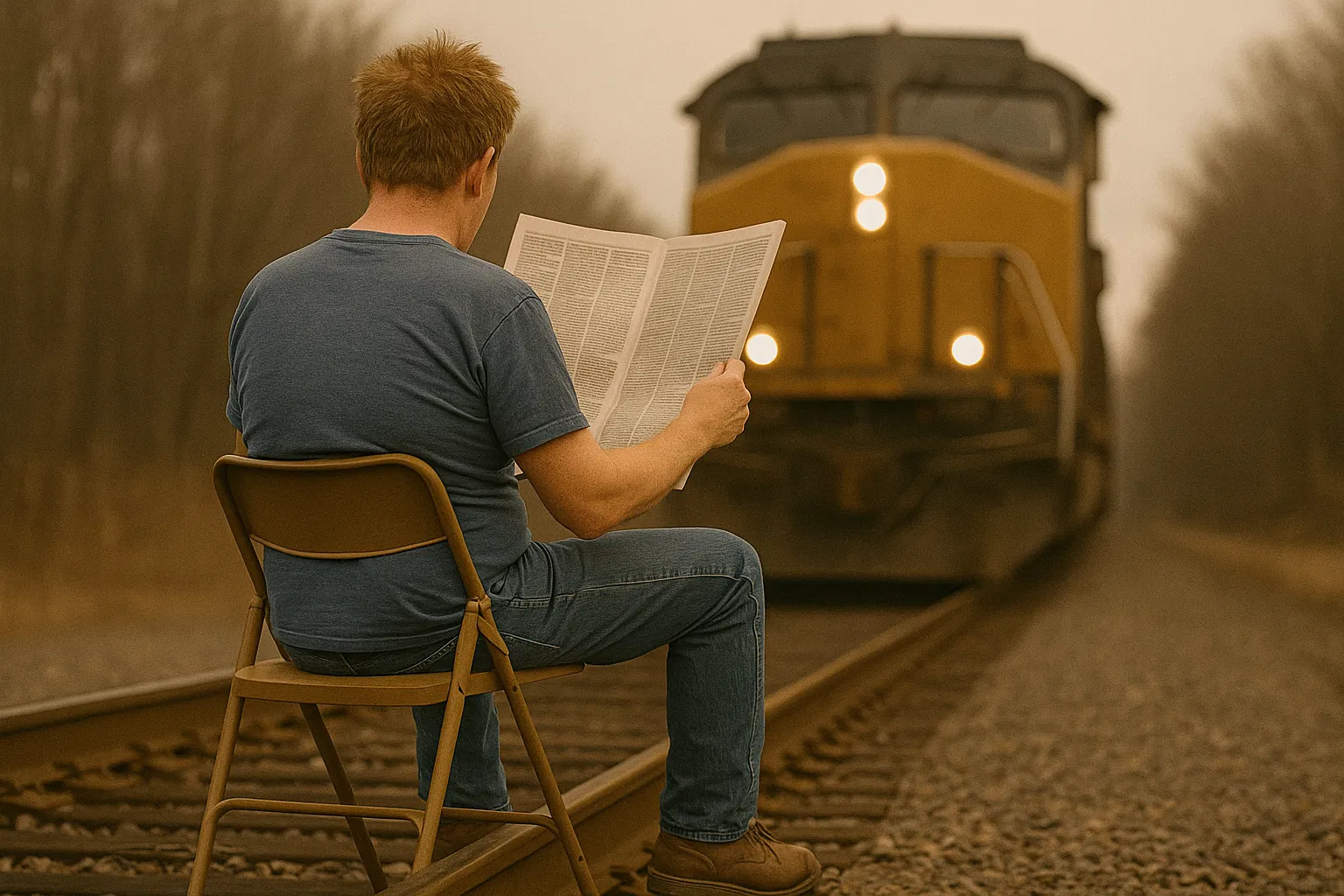

סיכום: תפקיד השמאי בעידן של מניפולציות

דווקא בתקופה של עיוותים, מבצעי מימון והנדסת מחירים –

האחריות המקצועית של השמאי גדלה, לא קטנה.

שמאי שאינו בוחן שווי – מוותר על תפקידו.

שמאי שמעתיק מחירים – משתף פעולה עם המניפולציה.

שמאי שמפעיל שיקול דעת, ביקורת וכלים כלכליים – הוא קו ההגנה האחרון של הציבור.

והשאלה האמיתית איננה

“למה השמאות לא מתיישרת עם השוק”

אלא: למה השוק מצפה מהשמאות לא לעצור אותו.

Summary (English)

When real estate prices are engineered through financing schemes and incentives, market data becomes distorted. This article explains why professional valuation must focus on economic value rather than blindly replicating manipulated prices—and why appraisers remain a critical gatekeeper in times of market distortion.

“גישת ההשוואה כגישת שכפול”

כך שהוא משתלב אורגנית בבלוג שכבר נכתב, אבל גם עומד כפרק עקרוני בפני עצמו.

גישת ההשוואה כגישת שכפול:

כשהכלי המקצועי הופך למכונת העתקה

גישת ההשוואה נועדה במקור להיות כלי ביקורתי:

לאתר עסקאות רלוונטיות, לנתח אותן, לבצע התאמות, ולהסיק מהן מסקנה כלכלית לגבי שווי.אלא שבשנים האחרונות – וביתר שאת בתקופה של מניפולציות מחירים –

היא עברה מוטציה מסוכנת:

מגישת הערכה → לגישת שכפול והעתקת מחירים.

מה השתבש?

במקום לשאול:

- האם העסקה משקפת שוק חופשי?

- האם תנאי המימון סבירים?

- האם המחיר נגזר מתשואה, הכנסה וסיכון?

נשאלת שאלה אחת בלבד:

“בכמה נמכרה דירה ליד?”

וכאן מתרחש הכשל המקצועי:

📌 המחיר לא נבחן

📌 העסקה לא מפורקת

📌 תנאי המימון לא מנוטרלים

📌 וה"שווי" הופך לדקלום של נתון

שכפול מחירים אינו שמאות

כאשר שמאי מאמץ מחירים מהשוק מבלי לבחון את טיבם, הוא למעשה:

- משכפל עיוותים

- מאשרר מניפולציות

- ומייצר מראית עין של אובייקטיביות

כך נוצרת שרשרת בעייתית:

- יזם מבצע עסקה מהונדסת

- העסקה נכנסת למאגרי מידע

- שמאי “משווה” אליה

- המחיר מקבל חותמת מקצועית

- השוק משתמש בשמאות כהוכחה

- וחוזר חלילה

זהו מעגל סגור של ניפוח עצמי.

ההבדל הקריטי: השוואה ≠ העתקה

גישת ההשוואה איננה אמורה לענות על השאלה

“מה המחיר שהיה”

אלא על השאלה

“מה ניתן ללמוד מהעסקה – אם בכלל”.

שמאי מקצועי חייב לשאול:

- האם זו עסקה יזמית עם אינטרס מחיר?

- האם יש רכיבי מימון חריגים?

- האם קיימת דחיית תשלומים מהותית?

- האם העסקה מייצגת ביקוש אמיתי או מכירה אסטרטגית?

כאשר התשובות שליליות – העסקה איננה בסיס להשוואה, גם אם היא "רשומה בטאבו". (או במקרה שלנו בנתוני רשות המיסים)

שכפול מחירים הוא נטישת תפקיד שומר הסף

גישת ההשוואה הפכה, בפועל, לכלי שמאפשר לשוק לומר:

“זה לא אנחנו – זה השמאים”

אבל האמת הפוכה:

שמאי שמעתיק מחירים

איננו משקף את השוק הוא משתתף ביצירתו.ושמאות שמוותרת על בדיקת שווי,

ומסתפקת בתיאור מחיר,

מפסיקה להיות מקצוע כלכלי והופכת לשירות סטטיסטי.

סיכום ביניים חד

- גישת ההשוואה איננה הבעיה

- הבעיה היא השימוש העיוור בה

- בתקופה של מניפולציות – השוואה ללא ביקורת היא רשלנות

- ושמאות שאינה בוחנת שווי, אלא משכפלת מחיר, מועלת בתפקידה

ולכן, דווקא עכשיו, נדרשת חזרה לשאלה הבסיסית:

לא “בכמה נמכרה הדירה ליד” – אלא “האם המחיר הזה בכלל ראוי”.

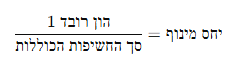

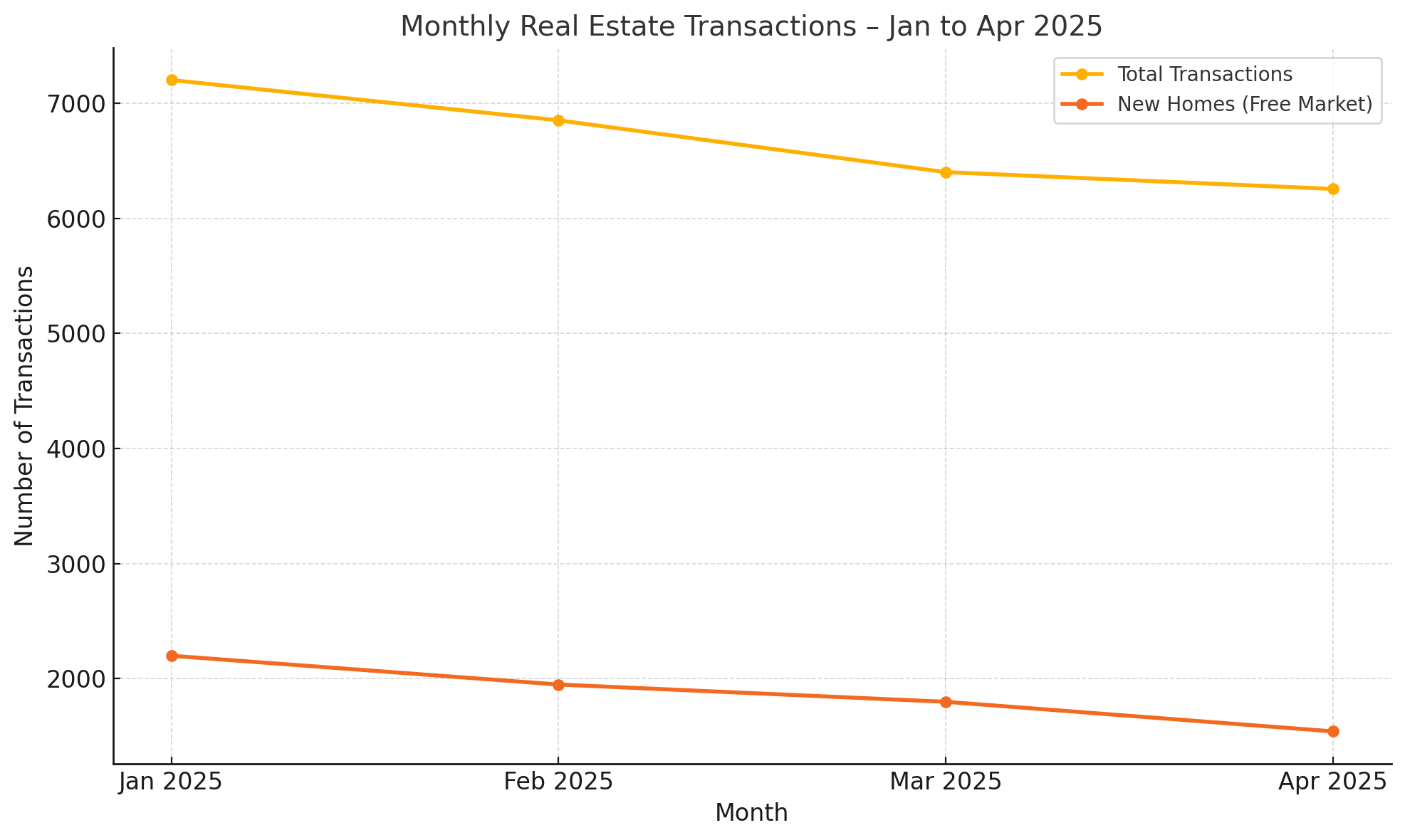

הנדסת נדל"ן: למה המחיר שאתם רואים ברשות המיסים הם לעיתים פיקציה?

מבוא: המציאות שמאחורי המספרים

הנתון שראיתם אתמול ב"מדלן" או באתר רשות המיסים – אותו "מחיר למ"ר" שהשכן שלכם קיבל – הוא בסבירות גבוהה שקר מתוחכם. בשיח הנדל"ן הישראלי, כולם סוגדים למספרים הגולמיים, אך מעטים מבינים שהנתונים הללו אינם משקפים מציאות כלכלית, אלא הנדסה שיווקית ופיננסית של מנהלי כספים בחברות קבלניות.הבעיה המרכזית איננה במקצוע השמאות כשלעצמו, אלא ב"זיהום" של בסיס הנתונים. כשהנתונים שעליהם נשענת הערכת השווי הם מהונדסים ומניפולטיביים, התוצאה היא אשליה מסוכנת. אם אתם סבורים ששווי הבית שלכם נגזר מאותן עסקאות רשומות, כדאי שתבינו כיצד פועלת המכונה שמעוותת לכם את המציאות מתחת לרגליים.

1. מנגנון הנדסת המחיר – כשמחיר הוא לא באמת מחיר

בשנים האחרונות נוצר נתק (די-קאפלינג) מוחלט בין "המחיר המדווח" לרשות המיסים לבין "העלות הכלכלית האמיתית" של העסקה. יזמים אינם מורידים מחירים רשמית כדי לא לפגוע בהון העצמי מול הבנקים המלווים, ובמקום זאת הם "מהנדסים" את העסקה דרך סובסידיות מימון עמוקות.המנגנון עובד דרך שורה של הטבות נסתרות שאינן מופיעות בשטר המכר:

- מבצעי מימון (20/80, 10/90): זו אינה רק דחיית תשלומים. זוהי סובסידית אשראי בשווי עשרות ומאות אלפי שקלים. כשהקונה משלם את היתרה רק בעוד מספר שנים ללא הצמדה וללא ריבית, הוא מקבל הנחה ריאלית אדירה שהמחיר בטאבו פשוט מתעלם ממנה.

- פטור מהצמדות: בעידן של אינפלציה ועלייה במדד תשומות הבנייה, פטור מהצמדה הוא הנחה כספית ישירה. בטאבו יירשם המחיר החוזי, אך הערך הכלכלי של הדירה נמוך בהרבה.

- הטבות גלומות "מתחת לרדאר": שדרוגי מטבחים, מיזוג אוויר, ריהוט ואפילו "מכירות אסטרטגיות" – עסקאות ספורדיות במחיר גבוה במיוחד שנועדו לייצר "עוגן מחיר" מלאכותי שישרת את הערכות השמאי להמשך הפרויקט.

הפער הזה מוביל למסקנה המטלטלת של חיים אטקין: "המחיר שנרשם – איננו המחיר ששולם, והמחיר ששולם – איננו משקף שווי."

2. כשל "גישת השכפול" – מה קרה לגישת ההשוואה?

גישת ההשוואה, הכלי המקצועי היסודי ביותר בשמאות, עברה מוטציה מסוכנת: מגישה ביקורתית היא הפכה ל"מכונת העתקה". שמאים רבים נטשו את תפקידם כ"אנשי מודיעין" ובחרו בתפקיד של "מתעדים סטטיסטיים".במקום לפרק את העסקה לגורמים, שמאים אלו מאמצים את המחיר מנסח הטאבו כמות שהוא. זוהי בגידה בתפקיד "שומר הסף". שמאי מקצועי מחויב להפעיל "שמאות פורנזית" ולעמוד על דרישות סף נוקשות לפני אימוץ עסקה כבסיס להשוואה:

- ניטרול מרכיבי מימון: האם המחיר כולל דחיית תשלומים ללא הצמדה? אם כן, יש להפחית את שווי ההטבה מהמחיר המדווח.

- בדיקת "טיב העסקה": האם מדובר במכירה אסטרטגית שנועדה לנפח את ערך הפרויקט?

- ניתוח פונדמנטלי: האם המחיר נגזר מערכים ריאליים של תשואה וסיכון, או שהוא תוצאה של לחץ פסיכולוגי ומבצע שיווקי?

כאשר שמאי משכפל עיוותים ללא ביקורת, הוא מעניק חותמת כשרות מקצועית למניפולציה שיווקית.

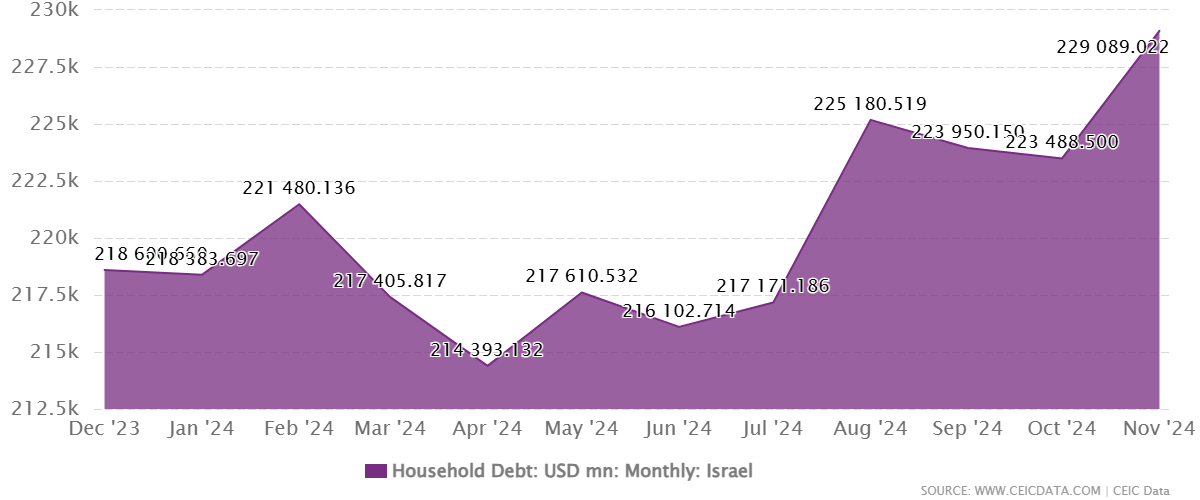

3. אפקט ההדבקה – איך הנדסת מחיר הופכת למדד רשמי

הבעיה הופכת למערכתית דרך "מעגל הניפוח העצמי". זהו אפקט הדבקה קלאסי שבו השוק מרעיל את עצמו:

- היזם מבצע עסקה מהונדסת: המחיר גבוה, אך כולל הטבות מימון שוות כסף.

- הנתון נכנס למאגרים: רשות המיסים והלמ"ס בולעות את הנתון הגולמי מבלי לנטרל את מרכיבי המימון.

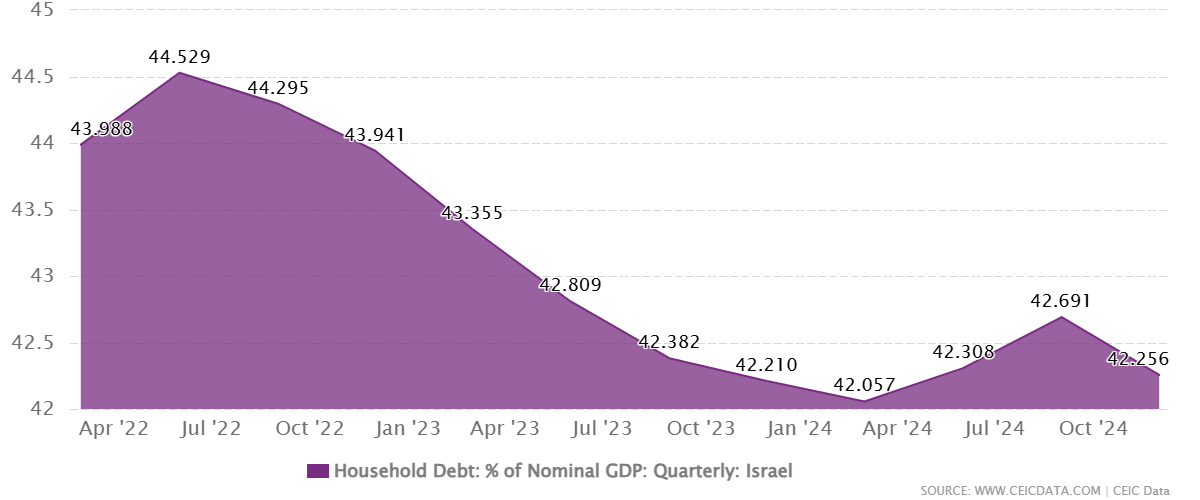

- זיהום שוק יד השנייה: מוכרי דירות יד שנייה רואים את "עליית המדד" ומעלים מחירים בהתאם, למרות שאין להם את היכולת להציע לקונה הטבות מימון כמו לקבלן.

- השמאות מאשררת רטרואקטיבית: השמאי משווה לעסקאות החדשות (המהונדסות), ובכך נוצרת מציאות שבה השוק מעתיק את עצמו במנותק מהיסודות הכלכליים.

4. מחיר מול שווי – ההבדל שבין פסיכולוגיה לכלכלה

כדי לשרוד את השוק הזה, חייבים להבין את ההבדל התהומי בין "מחיר" ל"שווי":

- מחיר: הוא תוצאה רגעית, לעיתים אקראית, של לחצי שיווק, פסיכולוגיית המונים ותנאי אשראי מפתים.

- שווי: הוא מסקנה כלכלית קרה. הוא האומדן של מה שנכס ראוי להיות שווה על בסיס תזרים מזומנים, סיכון ויכולת החזר.

השמאי אינו אמור להיות המגפון של המוכרים, אלא הגורם המפרש. אם השוק מוכן לשלם מחיר מסוים רק בגלל סובסידיית מימון, הרי שהשווי הכלכלי של הנכס נמוך מהמחיר ששולם עליו. נטישת הבדיקה הזו היא נטישת האחריות המקצועית.

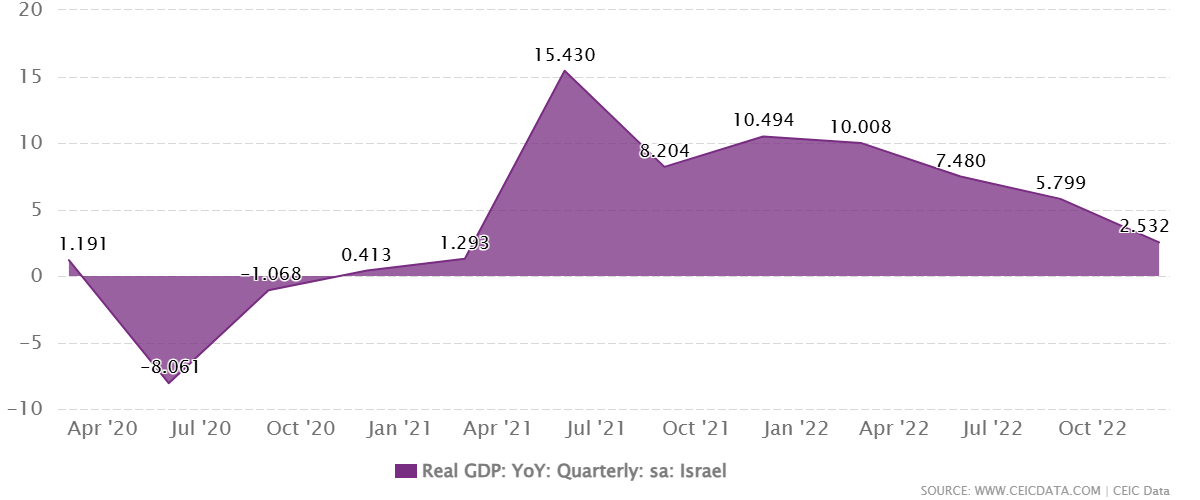

סיכום ונקודה למחשבה: קו ההגנה האחרון

השמאות בעידן הנוכחי היא קו ההגנה האחרון של המערכת הפיננסית והציבור. שמאי שרק "מתעד" מחירים אינו משקף את השוק – הוא משתתף פעיל ביצירת האשליה שלו. במקום לעצור את הסחרור, השמאות המודרנית לעיתים קרובות פשוט מצטרפת אליו. השאלה המטרידה ביותר אינה מדוע השמאים אינם מתיישרים עם מחירי השוק, אלא הפוך: למה השוק כולו – הבנקים, היזמים והרוכשים – מצפה מהשמאות לא לעצור אותו? מדובר בקונספירציה של שתיקה שבה כולם רוצים שהחגיגה תימשך, אך ההיסטוריה מלמדת שחוקי הכלכלה חזקים מכל הנדסת נתונים. מי שמתבסס היום על מחירים מהונדסים, יגלה מחר שהשווי הריאלי של נכסיו נשחק מול המציאות הכלכלית שלא ניתן לעקם לאורך זמן.

קישורים אחרים:

חמש רשויות מתווכחות על השאלה כמה שווה הדירה שלכם

ירידת מחירי הדירות מוכיחה: גם מציאות משובשת לא מעקמת את חוקי הכלכלה

"מדד מחירי הדירות של הלמ"ס הוא בלוף"

שוק הדיור מווסת דרך הבנקים והקבלנים

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.