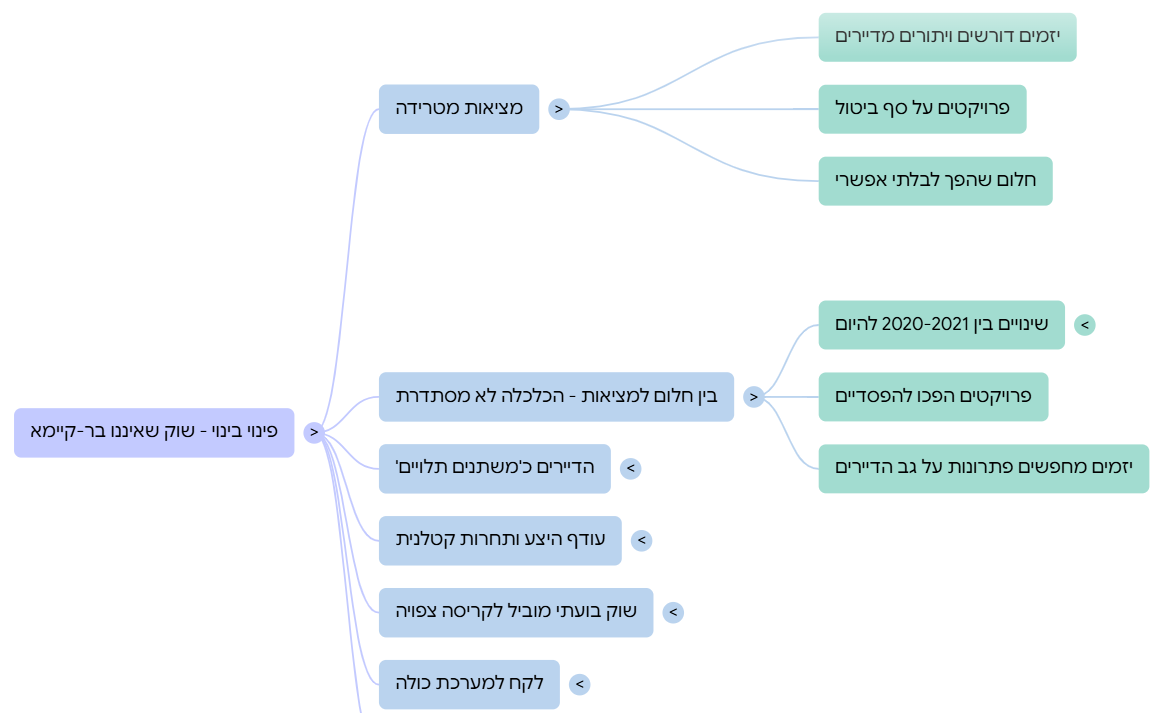

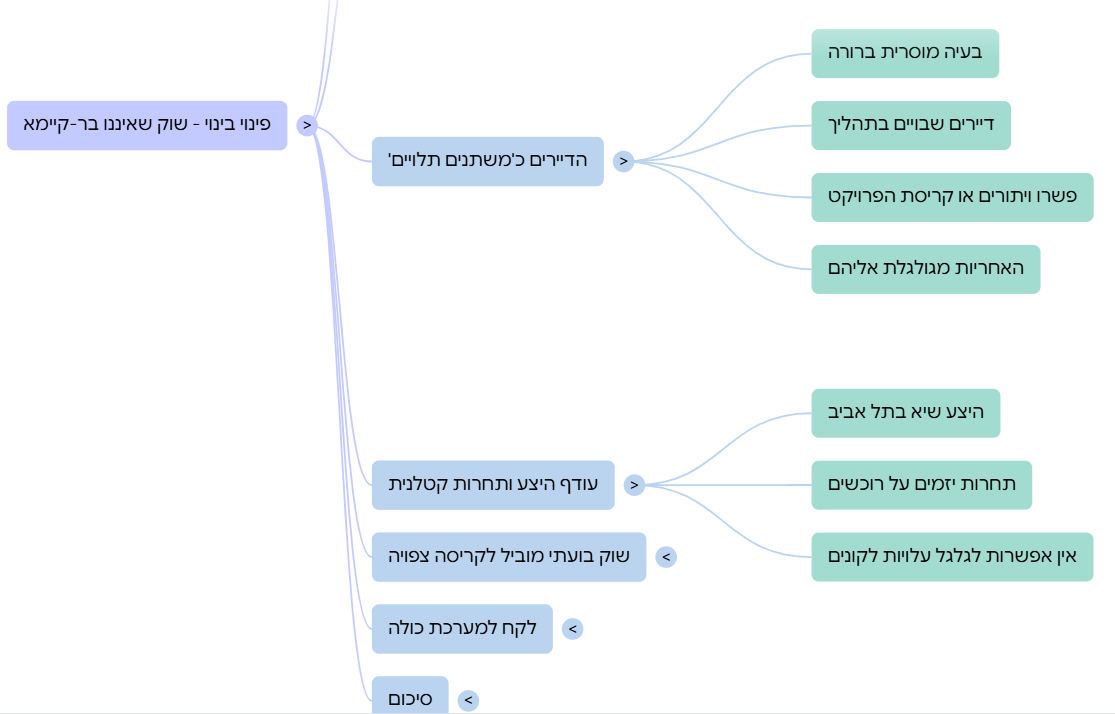

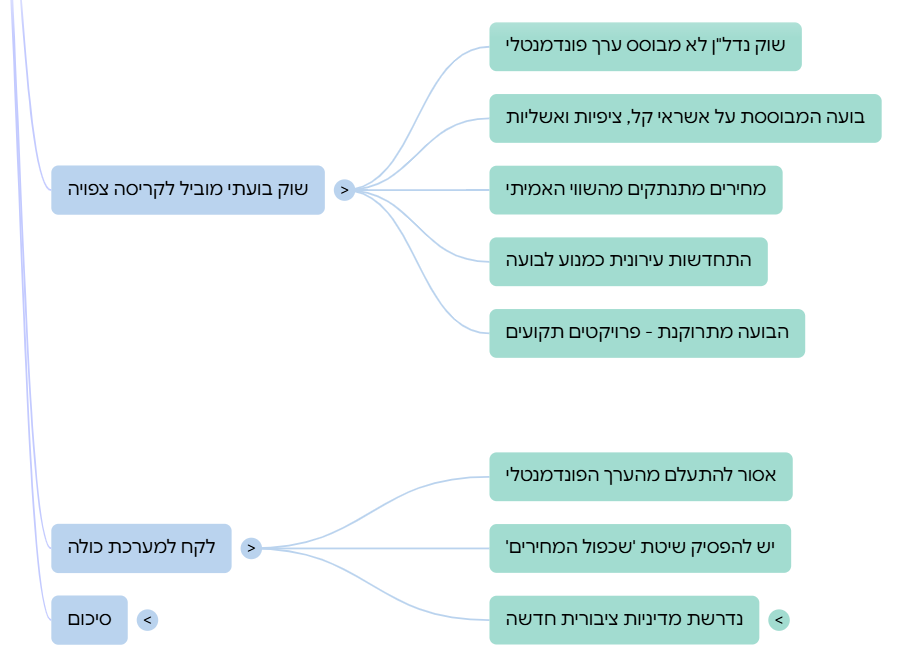

Gpt מבוא

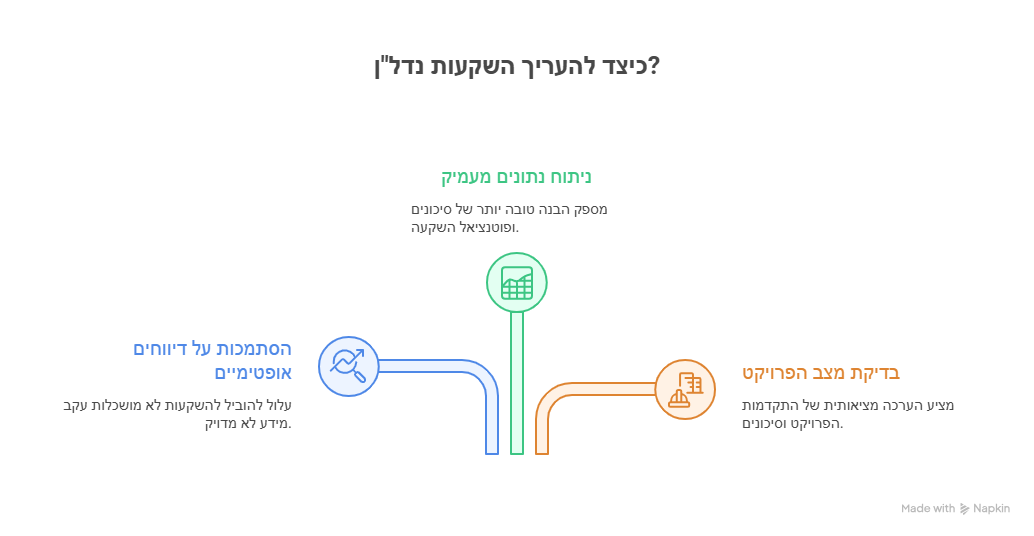

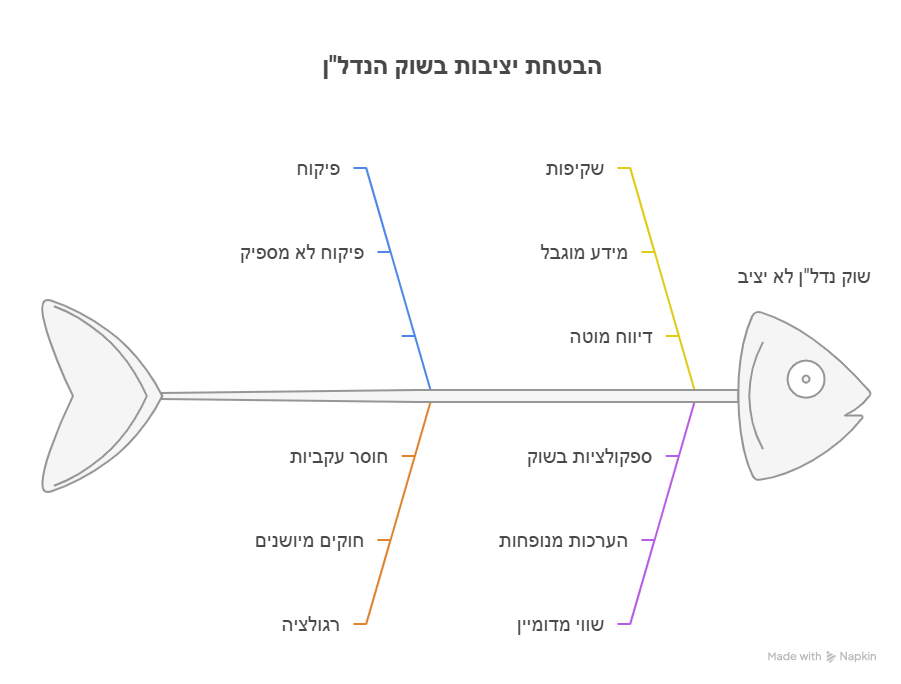

גיל המבנה נחשב מזה שנים לאחד המשתנים המרכזיים בהערכת שווי נכסים, אך במציאות המודרנית – ובייחוד בשוק הישראלי – השפעתו מורכבת בהרבה מההנחות התיאורטיות המקובלות. התפיסה הקלאסית גורסת כי ככל שהמבנה מתיישן, ערכו נשחק בקצב צפוי, אולם בפועל, פרמטרים כמו תחזוקה, שיפוצים, התאמות פונקציונליות, מיקום, ותמריצי התחדשות עירונית עשויים למתן, לנטרל ואף להפוך את “קנס הגיל” לפרמיה.

המחקר שלפניכם בוחן לעומק את הפער בין התיאוריה למציאות, תוך שילוב ניתוח תאורטי על בסיס תקנים בינלאומיים (IVS, RICS, USPAP) עם בחינה אמפירית של נתוני עסקאות ומגמות שוק בישראל ובעולם.

תקציר מנהלים

- מטרת המחקר – לבדוק את ההשפעה האמיתית של גיל המבנה על השווי, ולהבין כיצד משתנים מתערבים – כגון מצב תחזוקתי, שיפוץ, ערך היסטורי, מיקום ותוכניות התחדשות – משנים את עקומת ירידת הערך המקובלת.

- מתודולוגיה – שילוב בין סקירת ספרות תקנית ומחקרית, ניתוח השוואתי בין שווקים בינלאומיים, ובניית מודלים הדוניים על נתוני עסקאות בישראל, תוך בידול בין גיל כרונולוגי לגיל אפקטיבי ופירוק מקורות הפחת.

- ממצאים מרכזיים–

- גיל כרונולוגי הוא אינדיקטור חלקי בלבד; גיל אפקטיבי הוא המשתנה הרלוונטי להערכת השווי בפועל.

- עקומת ירידת הערך אינה ליניארית באופן גורף; נדרשת התאמה לשוק ולסגמנט.

- בישראל, תמריצי התחדשות עירונית מייצרים ערך אופציה לבניינים ישנים, המשנה לעיתים את סימן האפקט.

- משתנים כמו תחזוקה, שיפוץ ותוספות בנייה עשויים לדחות או למתן את פחת הגיל.

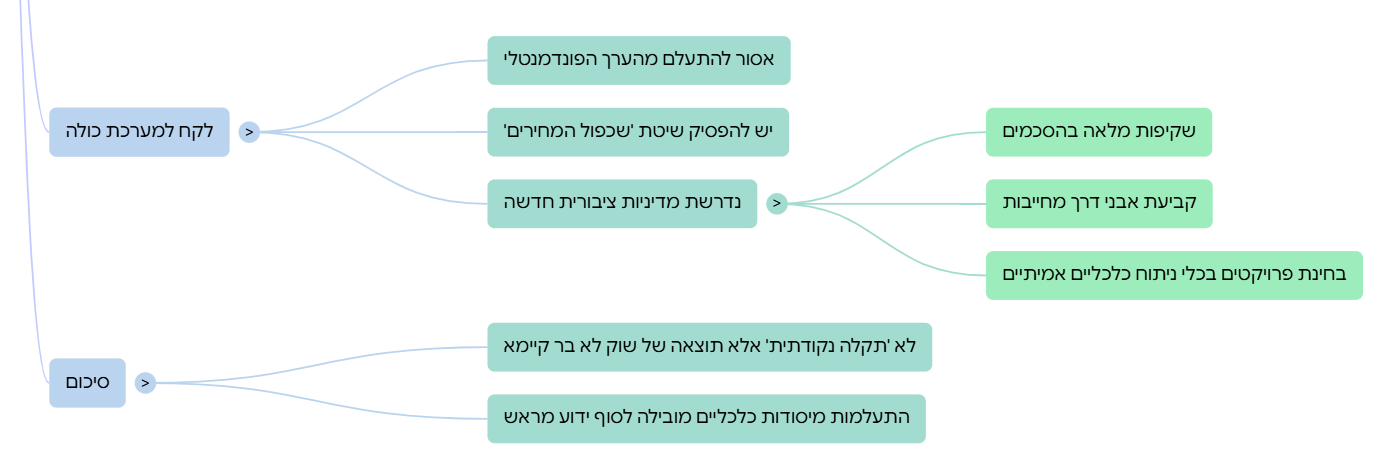

- המלצות יישומיות–

- לאמץ מודלים לא־ליניאריים עם אינטראקציות בין גיל למשתנים מתערבים.

- להפריד פחת פיזי, תפקודי וחיצוני בגישת העלות.

- לשקלל ערך אופציה של התחדשות עירונית באופן שיטתי בשומות.

- לשפר שקיפות מידע על מצב מבנים וסטטוס תכנוני.

1 – הגדרת המושג "גיל מבנה" וסוגיו

| סוג הגיל | הגדרה מקצועית | מדידה כמותית | שימוש בהערכת שווי | הערות והשלכות |

|---|

| גיל כרונולוגי | הזמן שחלף ממועד סיום הבנייה בפועל ועד למועד ההערכה. | מספר שנים (תאריך הערכה – שנת סיום בנייה). | משמש כנתון בסיסי בחישובי פחת ובסטטיסטיקות שוק. | לא תמיד משקף מצב אמיתי של המבנה, במיוחד אם בוצעו שיפוצים מקיפים. |

| גיל פונקציונלי | גיל המשקף את יכולת המבנה למלא את ייעודו ביעילות יחסית למבנים חדשים. | נמדד בהשוואה לתקנים, טכנולוגיות ותכנון עדכני (באחוזים או שנים). | משמש בזיהוי פערים תכנוניים, טכנולוגיים ושימושיים. | מבנה ישן יכול להיות פונקציונלית "צעיר" אם עבר התאמות מודרניות. |

| גיל אפקטיבי | הערכה שמאית של "גילו" האמיתי של המבנה, בהתחשב בתחזוקה, שיפוצים, בלאי, ותוספות בנייה. | נקבע בשיקול דעת שמאי על סמך בדיקה פיזית ותיעוד תחזוקה. | קובע את שיעור הפחת האמיתי המשפיע על הערכת השווי. | יכול להיות נמוך בהרבה מהגיל הכרונולוגי אם המבנה מתוחזק היטב. |

מושגים משלימים רלוונטיים

- תוחלת חיי מבנה– משך הזמן שבו מבנה צפוי לשמש באופן כלכלי ושימושי לפני שיהפוך לבלתי כדאי לשימוש, לשיפוץ או לתחזוקה.

- משתנה לפי סוג הבנייה (בטון, פלדה, עץ), תנאי אקלים, תחזוקה ושימוש.

- לדוגמה: מבנה בטון מזוין בישראל עשוי להגיע ל-60–80 שנה ואף יותר, בתנאי תחזוקה טובים.

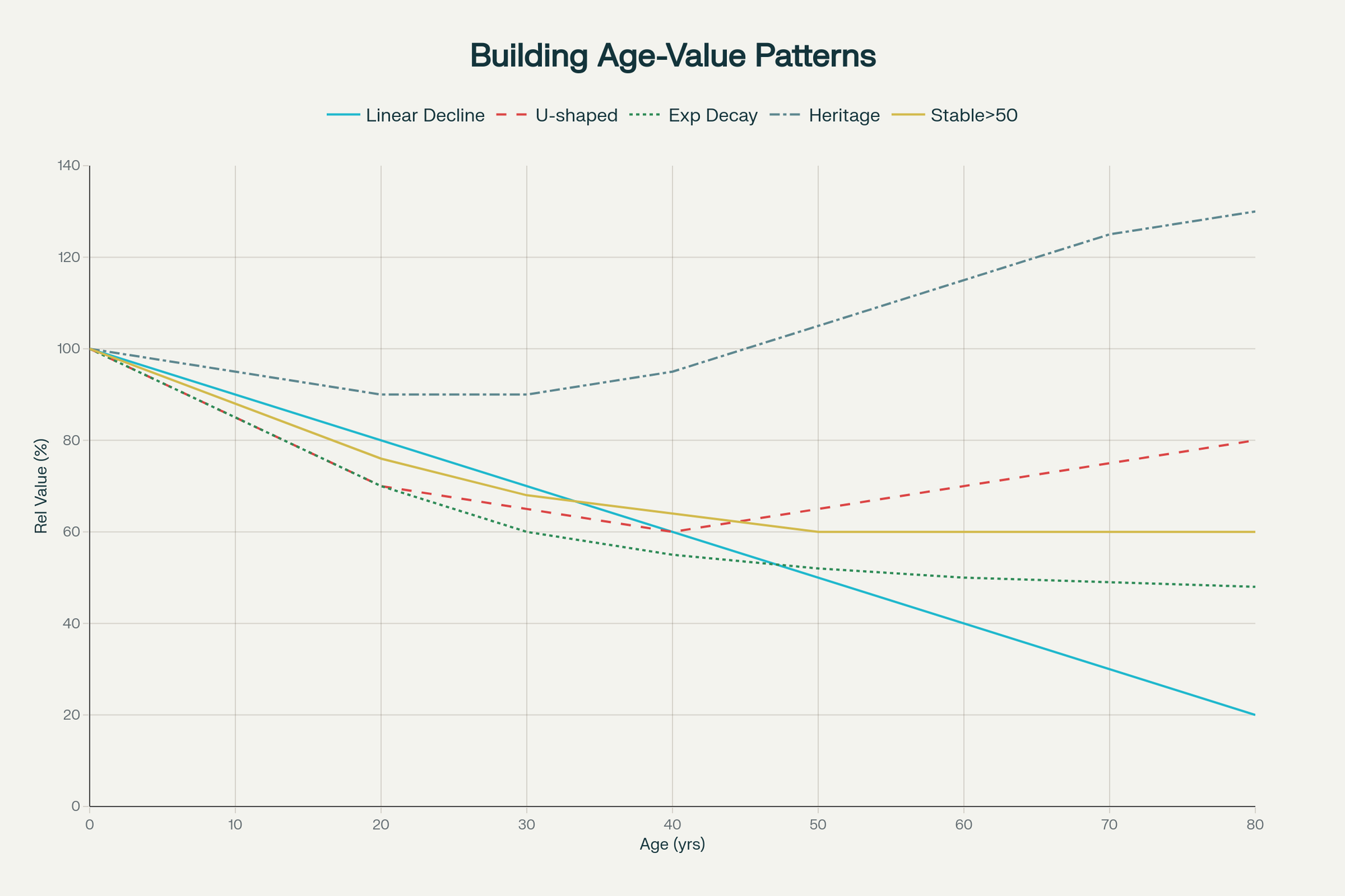

- עקומת פחת (Depreciation Curve)– תיאור גרפי של ירידת הערך עם הזמן.

- עשויה להיות לינארית (ירידה קבועה), אקספוננציאלית (ירידה חדה בתחילת חיי המבנה ואז התמתנות), או שלבי חיים (ירידות שונות בכל שלב – למשל ירידה איטית בשנים הראשונות, ואז ירידה חדה כשהטכנולוגיה/תכנון מתיישנים).

- שווי פונקציונלי– ערך המבנה מבחינת השימושיות שלו, ללא תלות בגילו הפיזי.

- יכול להיות גבוה ממבנה חדש אם הוא ממוקם טוב ומתוכנן היטב, או נמוך ממבנה חדש אם הוא מיושן תכנונית.

- ערך שוק מול ערך כלכלי–

- ערך שוק: המחיר שבו מבנה צפוי להימכר בשוק החופשי.

- ערך כלכלי: הערכה של התרומה הכלכלית נטו של המבנה, ללא השפעת רגשות, ספקולציה או עיוותי שוק.

💡 המשמעות להערכת שווי:

- שימוש אך ורק בגיל כרונולוגי עלול להטעות — הוא אינו משקף בהכרח את מצב המבנה ואת תרומתו הכלכלית.

- גיל אפקטיבי הוא לרוב המדד המועדף בהערכות שווי מקצועיות, אך הוא מחייב בדיקה פיזית ומידע אמין על תחזוקה ושיפוצים.

- פערים גדולים בין גיל כרונולוגי לגיל אפקטיבי עשויים להצביע על פוטנציאל השבחה או מנגד – על סיכון מבני וכלכלי.

2 – סקירת ספרות תיאורטית

2.1 מושגי יסוד בתקינה הבינלאומית

- IVS 105 – עלות: מגדיר את depreciation/obsolescence במסגרת גישת העלות כהתאמות לעלות יצירת נכס שווה-תועלת, כדי לשקף ירידת תועלת ממקורות: בלאי פיזי, התיישנות תפקודית וחיצונית (כלכלית). הדגשה: יש לאמוד ולהפריד בין מקורות ההתיישנות הללו. (Viewpoint)

- RICS – DRC (Depreciated Replacement Cost): בתקן המעודכן (הודפס מחדש ביולי 2024) מודגש שימוש ב-DRC בעיקר לנכסים ייחודיים/מומחים, וההבחנה בין valuation depreciation (obsolescence) לבין accounting depreciation. עבור גישת העלות, יש לזהות ולהעריך התיישנות פיזית/תפקודית/חיצונית כדי להגיע ל-DRC. (RICS, Studocu)

- USPAP: אינו מכתיב נוסחה ספציפית לפחת, אך ב-Standard Rule 1-4(b) מחייב, כשמיישמים גישת עלות, לנתח את הפחת מכל הסיבות הרלוונטיות כחלק מפיתוח השומה. כלומר, חובת ניתוח מקצועית של מקורות הפחת (פיזי/תפקודי/חיצוני), ולא הסתמכות טבלאית אוטומטית. (Miller Samuel Appraisers)

- UASFLA (“Yellow Book”): מבהיר באופן חד שעל השמאי לזהות ולכמת שלושת סוגי ההתיישנות (Physical, Functional, External) ולתמוך אותם בנתוני שוק (שיטת Breakdown/Market Extraction), ולא להסתפק בחישובי Age-Life גנריים. (Department of Justice)

משמעות מעשית לתקינה: בכל מסגרת (IVS/RICS/USPAP/UASFLA) נדרשת הפרדה אנליטית בין סוגי ההתיישנות. “גיל מבנה” לבדו הוא אינדיקטור חלש; נדרש זיהוי גיל אפקטיבי ומקורות פחת מבוססי-שוק.

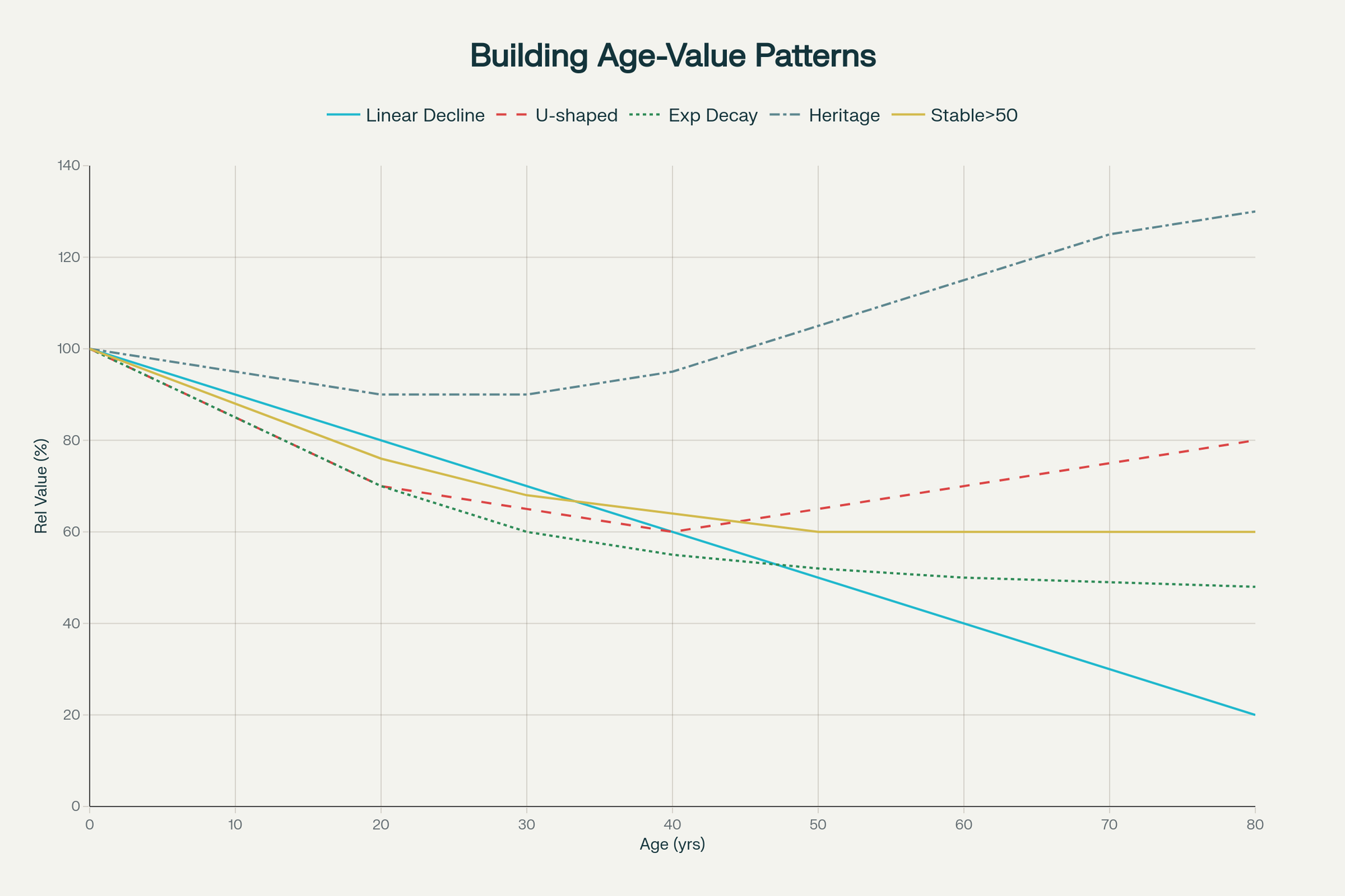

2.2 מודלים תיאורטיים לעקומות ירידת ערך (Depreciation Curves)

| מודל | ניסוח כללי | שימושיות | יתרונות | חסרונות / הטיות |

|---|

| Age-Life לינארי | פחת ≈ גיל אפקטיבי / חיי-כלכלה | בסיסי ב-Cost Approach | פשוט, שקוף | מתעלם מקפיצות טכנולוגיות/רגולטוריות; UASFLA מזהיר מפני שימוש אוטומטי. (Department of Justice) |

| אקספוננציאלי | ירידה חדה בשנים הראשונות ואז התמתנות | ציוד/דיור סטנדרטי | משקף “שוק יד-שנייה” מוקדם | דורש כיול שוקי שיטתי |

| שלבי-חיים (Piecewise) | פחת משתנה בשלבים (בניין חדש → אמצע חיים → טרום-התחדשות) | נכסים מושפעים רגולציה/טכנולוגיה | גמיש, תואם אירועי שוק (חיזוקים/תוספות) | סיכון להתאמת-יתר ללא דאטה איכותי |

| DRC-Obsolescence מפורק | פחת = פיזי ⊕ תפקודי ⊕ חיצוני | תעשייתי/נכסים מיוחדים | יישור לתקינה (IVS/RICS) | דורש ראיות שוק לכל רכיב (RICS, Viewpoint) |

| הדונִי (Hedonic β_age) | מחיר = f(מאפיינים; גיל) | מחקר אמפירי/מדדי מחירים | מפריד תרומת גיל סטטיסטית | רגיש לספציפיקציה והטיות מיקום (OECD) |

2.3 הספרות האמפירית – היבט תיאורטי

- שיטות הדוניות: מתארות את המחיר כפונקציה של וקטור מאפיינים (גיל, שטח, חדרים, מיקום ועוד); מקדם הגיל (או טרנספורמציות שלו) מודד תרומת הגיל “נטו” לשווי. שימוש מרכזי בבניית מדדי מחירי דיור איכותיים. (OECD)

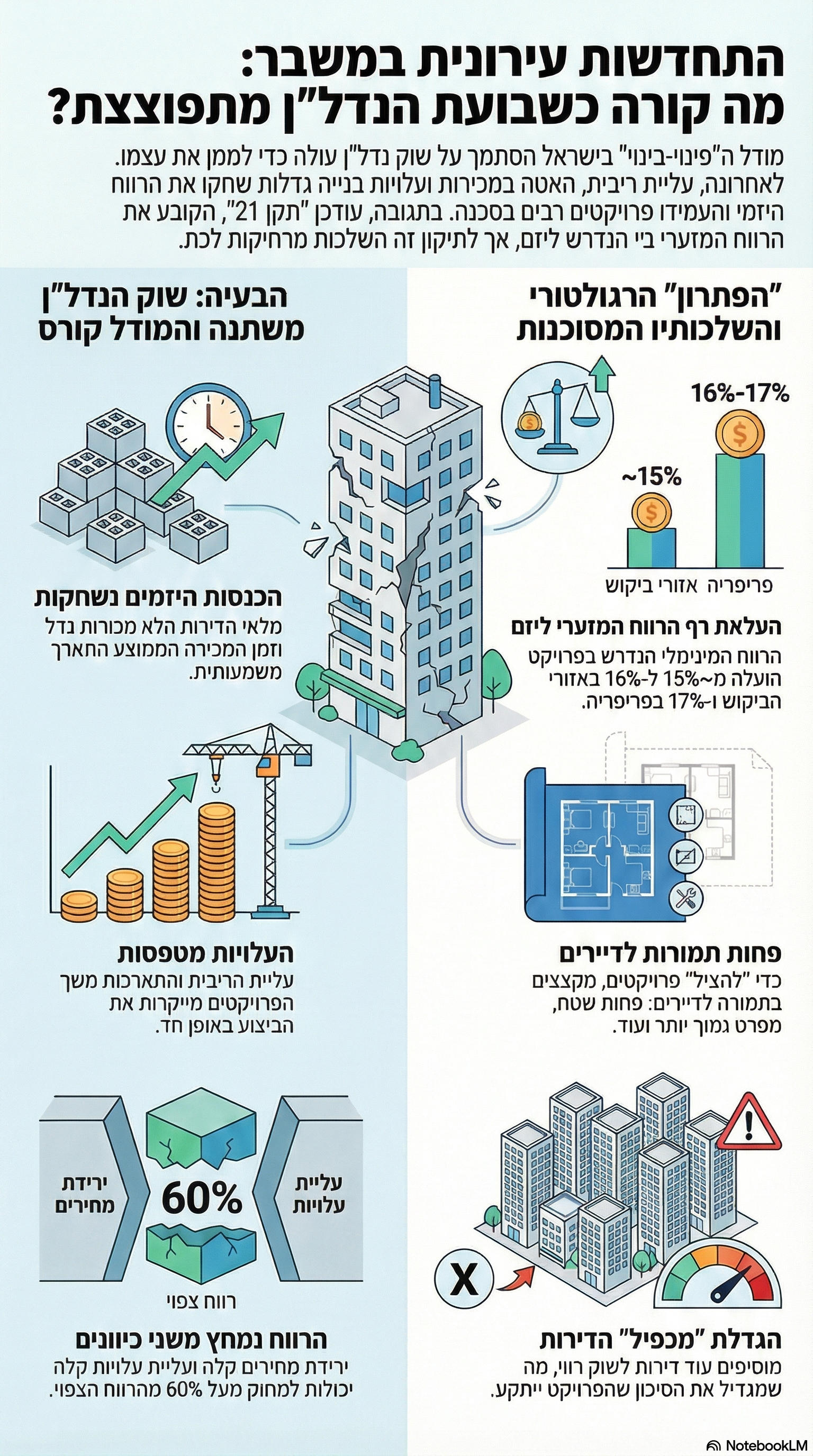

- רגישות מקומית: השפעת גיל משתנה בין שווקים; רגולציה/היצע/תמריצי התחדשות עשויים להפוך “גיל גבוה” מסיכון ל-אופציה (זכויות השבחה/ציפוף). דוגמה ישראלית בולטת: משקל משמעותי של פרויקטי התחדשות (תמ״א 38/פינוי-בינוי) בייצור השנתי, מה שמשנה את הפרשנות לשיוך “גיל ישן = ירידת ערך”. (Works in Progress)

2.4 יישום בתקנים מול פרקטיקה

- IVS/RICS – דורשים זיהוי Obsolescence ספציפית (פיזי/תפקודי/חיצוני) והפרדה אנליטית בכל מקום שננקטת גישת העלות; ב-RICS DRC ההדגשה חדה במיוחד לנכסים ייעודיים. (Viewpoint, RICS)

- USPAP – חובת פיתוח השומה כוללת ניתוח פחת מבוסס-שוק; אין לגזור פחת לפי טבלאות “ברירת מחדל” מבלי ביסוס אמפירי. (Miller Samuel Appraisers)

- UASFLA – קובעת במפורש: להימנע מאריתמטיקה שגרתית של Age-Life לבדה; לתמוך בכל רכיב פחת בנתוני שוק (Market Extraction/Breakdown). (Department of Justice)

2.5 השלכות תיאורטיות על “גיל מבנה → שווי”

- הגיל כרונולוגי הוא אינדיקטור, לא הסבר. התיאוריה והתקינה מחייבות מעבר ל-גיל אפקטיבי ולקיטלוג מקורות ההתיישנות. (Viewpoint)

- במודלים הדוניים, סימן וגודל המקדם של “גיל” תלויים במטריצה של משתנים: מיקום, תחזוקה/שיפוץ, תוספות (ממ״ד/מעלית), ציפיות להתחדשות. לכן, הפחת “התיאורטי” אינו אוניברסלי, ויש לכיילו אמפירית לשוק היעד. (OECD)

- בישראל, היקף ההתחדשות משנה את “פונקציית התועלת” של בניין ישן: לעיתים “גיל” מגדיל ערך צפוי (Option Value) אם קיימת הסתברות ריאלית להשבחה דרך תמ״א/פינוי-בינוי. (Works in Progress)

3 – ניתוח אמפירי

3.1 מה מראים המחקרים (בקצרה)

- במחקרי מודלים הדוניים (Hedonic), מקדם ה־Age לרוב שלילי ומובהק סטטיסטית—כלומר בניינים ישנים מתומחרים נמוך יותר כשהשוואה נעשית ב“תנאים שווים”. זה עולה, בין היתר, ממסגרות תאורטיות אמפיריות מודרניות (Age–Period–Cohort) ומהספרות הקלאסית. (MDPI, ScienceDirect)

- מחקר עדכני בוחן כיצד איכות/תחזוקה משנה את אומדן הפחת הגילי—ממצא מרכזי: מידע איכותי מפחית הטיה כלפי “הזדקנות אוטומטית” ומחדד שהגיל לבדו איננו מסביר מלא. (Taylor & Francis Online)

- בפרקטיקות הערכה תקניות (IVS/RICS/USPAP), אין להסתמך על גיל כרונולוגי בלבד; יש לפרק את ההתיישנות לפיזית/תפקודית/חיצונית ולבסס אמפירית (שוקית) כל רכיב. (RICS, isurv, Department of Justice, Mass.gov)

3.2 המקרה הישראלי – היפוך חלקי של “קנס גיל” דרך התחדשות

- תכניות התחדשות (תמ״א 38/פינוי־בינוי) משנות את סימן האפקט בחלק מהמיקומים: בניינים ישנים לפני 1980 נושאים לעיתים ערך אופציה להשבחה (זכויות בנייה/פטור או הנחות בהיטל השבחה), ולכן הגיל עשוי להקטין את העונש הגילי או אף לייצר פרמיה בשכונות מסוימות. (Works in Progress, Strong Towns)

- הספרות התכנונית העדכנית מראה שהמנגנון התמריצי (חיזוק+תוספת זכויות) משפיע התנהגותית על שוק העסקאות במבנים ישנים, מעבר להשפעת גיל “פיזית” גרידא. (ScienceDirect)

3.3 מתודולוגיה אמפירית מוצעת לישראל (צעד־אחר־צעד)

מטרה: לזהות את האפקט השולי של גיל מבנה על מחיר, לאחר שליטה במאפייני דירה/מיקום/זמן, ולמדוד ערך־אופציה של התחדשות.

- דאטה וטיוב

- עסקאות דירות: רשות המסים/מאגרי שמאים (כולל כתובת, קומה, מעלית/חניה, שטח, חדרים, שנת בנייה).

- שכבות מרחביות: מרחק לצירי תחבורה/רכבת, ציוני איכות בית-ספר, רמות פלילי/רעשים (ככל שיש), סטטוס תכנוני (תמ״א/פינוי־בינוי בשלבי תכנון/אישור).

- יצירת משתני גיל: כרונולוגי (שנת הערכה–שנת גמר), אפקטיבי (proxy: אינדיקטורים לשיפוץ/חיזוק/מעלית), ו־דגל 1980- (כשירות לתמ״א) + אינטראקציות עם סטטוס תכנוני.

- דגם הדוני בסיסי

ln(Pricei)=β0+β1Agei+β2Controlsi+γneighborhood+δmonth-year+εi\ln(\text{Price}_{i})=\beta_0+\beta_1 \text{Age}_{i}+\beta_2 \text{Controls}_{i}+\gamma_{\text{neighborhood}}+\delta_{\text{month-year}}+\varepsilon_i

- Controls: שטח, חדרים, קומה, מעלית/חניה/מרפסת, איכות בניין, איכות סביבתית, dummy לשיפוץ.

- פיקסדים: שכונה (או משבצת 1×11\times1 ק״מ), זמן (חודש-שנה) להפרדת מגמות כלל-שוק.

- פירוש: β1\beta_1 הוא קירוב לאפקט גיל לאחר שליטה בשאר הגורמים. הספרות ממליצה זהירות פרשנית בגלל אנדוגניות (בניינים ישנים ממוקמים גם באזורים שונים מבחינה סוציו־אקונומית). (ResearchGate)

- רובסטיות והרחבות

- לא־ליניאריות: טרנספורמציות Age,Age2\text{Age}, \text{Age}^2 או bins (0–10, 10–30, 30–50, 50+).

- אינטראקציות: Age×RenewalEligibility\text{Age} \times \text{RenewalEligibility}, Age×Renovated\text{Age} \times \text{Renovated} כדי לאמוד ערך-אופציה וערך שיפוץ.

- RDD סביב סף 1980 (בדירות דומות, קרובות בסף): מבחן סף לתמ״א לאומדן מקומי של “פרמיית גיל־ותמריץ”.

- בדיקת פרקי זמן: לפני/אחרי שינויי רגולציה רלוונטיים (גלי תמ״א, שינויי היטלי השבחה). (Works in Progress)

- גישת העלות – Market Extraction

הצלבת תוצאות הדוניות עם פירוק פחת מבוסס-שוק (פיזי/תפקודי/חיצוני) לפי IVS/RICS/UASFLA, במקום Age-Life גנרי; אימות שדה בדוחות שמאיים. (RICS, Department of Justice)

3.4 תוצרים אמפיריים מומלצים (מה להציג בדוח)

- גרף “עקומת גיל” מקומית: יחס מחיר חזוי/חדש (eβ1⋅Agee^{\beta_1 \cdot \text{Age}}) לפי קבוצות גיל—עם ובלי אינטראקציית התחדשות.

- טבלת רגישות: אומדני β1\beta_1 במפרטים שונים (בסיסי; +פיקסדי שכונה; +אינטראקציות; +RDD).

- “פירוק פחת”: טבלה שמתרגמת את ממצאי ההדוני להערכת פחת פיזי/תפקודי/חיצוני ב־Cost Approach (לשימוש שמאי).

- Heatmap עירוני: שכונות שבהן הגיל “מעניש” (אפקט שלילי מובהק) מול שכונות שבהן קיים אפקט אופציה חיובי (התחדשות).

3.5 פירוש צפוי (מסגרת)

- בשוק תחרותי ללא תמריצי התחדשות, נצפה אפקט גיל שלילי עקבי (תואם ספרות תאורטית/אמפירית). (MDPI)

- בישראל, בגלל מסגרת תמריצים ייחודית, נצפה היחלשות הקנס הגילי ואף פרמיה בבניינים ישנים באזורים בעלי הסתברות גבוהה להתחדשות—כלומר האפקט תלוי־מרחב ותלוי־רגולציה. (ScienceDirect, Works in Progress)

4 – משתנים מתערבים: איך הם מעוותים/ממתנים את “אפקט הגיל”

4.1 טבלת ליבה – “גורם → מנגנון → מדידה → השפעה צפויה על אפקט גיל”

| גורם מתערב | המנגנון הכלכלי/שמאותי | איך למדוד בפועל (שדות/אינדיקטורים) | השפעה טיפוסית על אפקט גיל | הערות לשוק הישראלי |

|---|

| מיקום מיקרו (שכונה/רחוב/קרבה לצירי תחבורה) | איכות ביקוש ועומק שוק “מבליעים” חלק מירידת הערך הגילית | פיקסדים לשכונה/ריבועי 1×1 ק״מ; מרחק לרכבת/ציר ראשי בדקות הליכה | מפחית את ענישת הגיל (עלול להסתיר אותה) | בערים גדולות, פריים־לוקיישן מצמצם “קנס גיל” באופן ניכר |

| מצב תחזוקתי (חזות, תשתיות, מעטפת) | בלאי פיזי הוא המקור הישיר לפחת | ציון תחזוקה (סקר שטח/תמונה), שנת שיפוץ אחרון, תיקוני שלד/איטום | מפחית/מבטל את האפקט כשהתחזוקה גבוהה; מגדיל אותו כאשר נמוכה | בניינים משופצים בני 40–60 עשויים להתנהג כ“צעירים אפקטיבית” |

| שיפוץ דירה (פנים) | משפר תועלת/שימושיות ללא שינוי שלד | דגל “שופץ יסודי”, שנת שיפוץ, אומדן השקעה למ״ר | מפחית את האפקט (לעיתים מהותית) | חשוב להפריד בין שיפוץ קוסמטי לשיפוץ מערכות |

| מעלית/חניה/ממ״ד/מרפסת | תוספת נוחות/בטיחות | דגלי מאפיינים; שנת התקנה | מפחית את האפקט (הופך בניין “ישן” ליעיל יותר) | ממ״ד ומעלית קריטיים בבניינים ישנים ללא סל שירותים |

| גיל אדריכלי/תכנוני (תקרות גבוהות, תכנון נדיב) | “קלאסיקה” עשויה לייצר ערך רגשי/פונקציונלי | אינדיקטור סגנוני (באוהאוס/אקלקטי); שנות בנייה 1930–1960 | יכול להפוך קנס לפרמיה (נישות) | שכונות לשימור בת״א/חיפה |

| שימור/ערך היסטורי | נדירות/מיתוג מול מגבלות שימוש | סטטוס שימור (מב/מח/ממח), מגבלות/הטבות | דו־כיווני: פרמיית נדירות מול עלויות/מגבלות | תלוי במדיניות עירונית למרפסות, ממ״ד, שימושים |

| התחדשות עירונית (תמ״א/פינוי־בינוי) | “ערך אופציה” להשבחה עתידית | סטטוס תכנוני במאגר עירוני/ועדות; מרחק לפרויקט מתקדם | עשוי להפוך את האפקט (פרמיית גיל) | סף 1980 ו“מתחמי עדיפות” משנים כללי משחק |

| רגולציה/מיסוי (היטל השבחה, שב״ס, היטלי פיתוח) | משנה תוחלת נטו של פרויקטים בבניינים ישנים | שיעורי היטל/פטורים; החלטות ועדה; מס שבח על עסקאות | יכול לנטרל אופציית התחדשות או להאיץ אותה | שינויים רגולטוריים יוצרים שבירות סדרות בזמן |

| היצע מתחרה חדש | חלופה “צעירה” מפחיתה ביקוש לישן | % משקל עסקאות חדשות בסביבת ניתוח | מגדיל את ענישת הגיל | בפריפריה עם פרויקטים חדשים משמעותיים |

| סיכוני סביבה (רעש/זיהום/פינוי־בינוי קרוב) | דיסאוטיליות שאינן קשורות לגיל | מרחק לכביש/תחנה; אומדן רעש; מצב אתר בנייה צמוד | מבלבלים זיהוי אפקט גיל | הכרחי לנטרל כדי לא לעוות מקדם גיל |

| מאקרו (ריבית/אשראי) | עלויות הון משפיעות אחרת על ישן/חדש | ריבית תקופתית, מרווחי אשראי, מדדי אמון | לא חד־חד ערכי; תלוי סגמנט | בתקופות הידוק מוניטרי – קונים “איכות” ותחזוקה טובה |

4.2 דוגמאות יישומיות (תבניות עבודה)

- ישן+תחזוקה גבוהה+מעלית → קנס גיל מתכווץ

- בניין 1965 משופץ + מעלית מותקנת ב־2018 → גיל אפקטיבי נמוך בכ־15–25 שנים ביחס לכרונולוגי (אמידה דרך dummy לשיפוץ×שנת התקנה).

- ישן+התחדשות בשלבי קידום → פרמיית אופציה

- בניין טרום־1980 במתחם מאושר־ועדה: אינטראקציה Age×RenewalStatus מציגה לעיתים מקדם חיובי חלקי/מובהקות נמוכה שלילית (הזזת עקומה ימינה).

- ישן+שימור מחמיר → פרמיה או ענישה?

- סטטוס שימור מחמיר מייצר פרמיה בשכונות “מותג”, אך עלול להגדיל CAPEX ולכן להפחית במחיר בנכסי קצה למשקיע.

4.3 איך מכניסים את זה למודל (צעד קצר ישים)

- הוסף למפרט הדוני:

- AgeAge, Age2Age^2 או קטגוריות גיל.

- RenovatedRenovated, ElevatorElevator, ParkingParking, SaferoomSaferoom (ממ״ד), BalconyBalcony.

- RenewalStatus∈{אין,מקודם,מאושר}RenewalStatus\in\{אין, מקודם, מאושר\} + אינטראקציות Age×RenewalStatusAge\times RenewalStatus.

- פיקסדים דקים: שכונה/משבצת מרחבית + חודש־שנה.

- נהל בדיקות רובסטיות: נטרל תצפיות חריגות (leverage), בדיקות על מדגם סגור במרחק קבוע לקו רכבת/ציר ראשי, ו־RDD בסביבת 1980.

- עבור Cost Approach: תרגם את הממצאים לפירוק פחת פיזי/תפקודי/חיצוני (כל רכיב נסמך על עדות שוקית מהנתונים שלך).

4.4 פלטים מומלצים לפרק זה

- טבלת “גורם→Δ(אפקט גיל)”: שינוי במקדם/ברגישות לאחר הוספת כל גורם (stepwise).

- גרף עקומות: עקומת גיל בסיסית מול עקומת גיל עם Renovation=1; ועוד אחת עם Renewal=מאושר.

- Heatmap: אזורי עיר בהם אינטראקציית Age×RenewalAge\times Renewal הופכת את הסימן/מקטינה מובהקות.

5 – השוואה בינלאומית: רגישות השוק ל"גיל מבנה"

5.1 טבלת השוואה תמציתית

| מדינה | רגישות טיפוסית ל“קנס גיל” | מה מניע את הרגישות | מסגרות/תמריצים שמשנים את הסימן | השלכות לשומה |

|---|

| ישראל | בינונית→משתנה מרחבית; לעיתים מתהפכת לפרמיה | ביקוש מרוכז בערים, היצע קרקע מוגבל | התחדשות עירונית (תמ״א/פינוי־בינוי), ממ״ד/מעלית, הטבות תכנוניות | גיל כרונולוגי לבדו מטעה; נדרש דגל זכאות/סטטוס התחדשות ואינטראקציות במודל |

| ארה״ב | בינונית–גבוהה (שוק פרברי וחדש מתחרה) | היצע בנייה חדשה זמין, תחזוקה משתנה בין מחוזות | תוכניות שימור מקומיות; לעיתים פרמיית “Historic District” | הדגש על מצב תחזוקתי ותקני HOA; סינון חזק באיכות נתונים |

| בריטניה | בינונית; מוקדי פרמיה ל־Period Homes | ערך אדריכלי/שכונתי היסטורי, שוק שכירות מפותח | Listed Buildings ושימור; עלויות שיפוץ גבוהות | גיל יכול לשאת פרמיה באזורים “טובים”; יש לכמת עלויות ציות לשימור |

| גרמניה | בינונית–נמוכה; תחזוקה גבוהה מאריכה “חיי כלכלה” | שכר דירה מפוקח חלקית, תרבות תחזוקה | שיפוץ אנרגטי (KfW) ותמריצי התיעלות | גיל אפקטיבי מתחת לכרונולוגי נפוץ; חשוב להכניס אינדיקטורים לשיפוץ אנרגטי |

| יפן | גבוהה בנכסי מגורים רגילים; מחזוריות החלפה מהירה | סטנדרטים סייסמיים מחמירים, העדפה לחדש | קודי בנייה מתעדכנים, שוק “בנה-חדש” חזק | עקומת גיל תלולה; גיל ותקן סיסמי קריטיים כמשתנים נפרדים |

לקחים מרכזיים:

- בשווקים עם תמריצי התחדשות/שימור חזקים (ישראל/בריטניה) גיל עלול לייצר פרמיה נישתית.

- בשווקים עם קודי בטיחות/סייסמיים מתקדמים (יפן), הגיל יוצר ענישה תלולה אם אין שדרוג תקני.

- מדינות עם תרבות תחזוקה וכלכלה אנרגטית (גרמניה) מציגות פער גדול בין גיל כרונולוגי לאפקטיבי — ולכן פחת “תיאורטי” לינארי לא מתאים.

5.2 מה מייצר הבדלים בין מדינות?

- רגולציה ותמריצים: שימור, תמיכות אנרגטיות, זכויות בנייה.

- מבנה היצע: זמינות קרקע/בנייה חדשה → תחרות שמגדילה קנס גיל.

- תקינה הנדסית: עדכוני קוד סייסמי/בטיחותי יוצרים “שבירות” בעקומה.

- תרבות תחזוקה ומימון: זמינות אשראי לשיפוץ, ועדי בתים/HOA חזקים.

- העדפות צרכנים: אסתטיקה של “ישן איכותי” מול העדפת “חדש”.

5.3 מסקנות יישומיות לשוק הישראלי

- יש למדל במפורש את ערך־האופציה של התחדשות (סטטוס תכנוני, מרחק לפרויקטים מתקדמים, דגלי 1980-).

- יש להפריד גיל כרונולוגי/אפקטיבי ולזהות שיפוצים בעלי השפעה מבנית (מעטפת/שלד/מעלית/ממ״ד) לעומת קוסמטיקה.

- במוקדי שימור/מיתוג אדריכלי – לשקלל פרמיית “Period/Style” מול עלויות ציות.

- בכל מקרה: לאמץ מודל לא־ליניארי (Bins/Polynomial) + אינטראקציות, ולא להסתפק ב־Age-Life גנרי.

נספח: Spec טכני לאיסוף נתונים (ישראל) – קצר וחד

א. שדות חובה לעסקאות

- מזהה עסקה, תאריך חתימה/רישום, מחיר, שטח נטו/ברוטו, חדרים, קומה, שנת בנייה (טופס 4/מאגר עירייה), כתובת מלאה.

- מאפייני בניין: מעלית, חניה, ממ״ד, מרפסות, מספר קומות, חומרי שלד, מצב תחזוקה (ציון/קטגוריה), שנת שיפוץ בניין (אם קיימת), שיפוץ דירה (שנה/היקף).

- מיקום: קואורדינטות, שכונה/גוש־חלקה, מרחק לרכבת/ציר ראשי/מוקדי תעסוקה (דקות הליכה/רכב).

- תכנון: דגל 1980-, סטטוס תמ״א/פינוי־בינוי (אין/מקודם/מאושר/בביצוע), מרחק למתחם מאושר.

- סביבתי: רעש/זיהום (Proxy: מרחק לכביש מהיר/מסילה), ציוני חינוך (אם נגיש), פשיעה (אם נגיש).

- מאקרו: ריבית תקופתית (חודש עסקה), מדד מחירי דיור (לפיקסדי זמן).

ב. ניקוי ובקרת איכות

- סנן outliers: מחירים/מחיר למ״ר 1%–99% בכל תת־שוק.

- אחידות יחידות: מחיר למ״ר נטו; אם חסר – המרת ברוטו→נטו לפי יחס מקומי.

- השלמת Missing: שנת בנייה מהעירייה/טאבו; Flags לאי־ודאות.

- כפילויות: זיהוי לפי (כתובת+שטח+תאריך±30 יום).

ג. קידוד למודל

- Age = שנה(עסקה) – שנת בנייה;

- EffectiveAge proxy: פונקציה של (Renovated, Elevator, FacadeRenovation, SafeRoom);

- RenewalStatus ∈ {0,1,2,3};

- Fixed Effects: Neighborhood (או Grid 1×1 ק״מ), Month-Year.

ד. פלטים

- עקומת גיל (בסיסית/עם אינטראקציות), טבלת אומדנים, פירוק פחת פיזי/תפקודי/חיצוני לשימוש בגישת העלות.

6 – מסקנות והמלצות

6.1 מסקנות מרכזיות

- “גיל כרונולוגי ≠ שווי” – הוא אינדיקטור גס בלבד. השפעתו על השווי מותנית במיקום, תחזוקה, שיפוצים, תוספות (מעלית/ממ״ד), סטטוס התחדשות ורגולציה.

- המדד הנכון להערכה הוא “גיל אפקטיבי” – יש לאמוד אותו אמפירית (בדיקת שטח + אינדיקטורים לשיפוץ/חיזוק/מערכות), ולא להסתפק בהסקה מהשנה הרשומה.

- עקומת הפחת אינה ליניארית באופן גורף – נדרשת כיול־שוק (Bins/Polynomial) והפרדה בין פחת פיזי, תפקודי וחיצוני.

- בישראל קיים “ערך אופציה” לישן היכן שקיימת הסתברות ריאלית להתחדשות עירונית—הגיל עשוי להעניש פחות, ולעיתים לייצר פרמיה.

- הפרקטיקה התקנית (IVS/RICS/USPAP) מחייבת פירוק פחת מבוסס־שוק; שימוש אוטומטי ב-Age-Life גנרי אינו מספק.

6.2 המלצות עבודה ממוקדות

א) לשמאים (צ’ק־ליסט יישומי)

- איסוף נתונים בשטח:

- תיעוד מצב מעטפת/שלד/מערכות; תאריכי שיפוץ בניין ודירה; הוכחות להתקנת מעלית/ממ״ד/מרפסות.

- קידוד גיל יעיל:

- לחשב Age כרונולוגי + EffectiveAge proxy (פונקציה: Renovated, Elevator, Facade/M&E, Safe-Room).

- מודל הדוני מינימלי:

- ln(Price)\ln(\text{Price}) כפונקציה של Age (ו-Age²/קטגוריות), מאפייני דירה, פיקסדי שכונה וזמן; אינטראקציות Age×RenewalStatus, Age×Renovated.

- Cost Approach תואם תקינה:

- פירוק פחת ל-Physical/Functional/External עם ביסוס שוקי (Market Extraction/Breakdown), ולא טבלה גנרית.

- רובסטיות:

- בדיקות על תתי-אזורים, סינון חריגים, RDD סביב סף 1980 היכן שרלוונטי.

- תיעוד:

- לצרף לדוח טבלת רגישות (עם/בלי אינטראקציות) וגרף “עקומת גיל” לכיול השקוף.

ב) ליזמים/משקיעים

- להבחין בין שיפוץ קוסמטי לשיפוץ מבני – CAPEX על מעטפת/מערכות מייצר ירידה אמיתית ב-EffectiveAge וב־Opex; קוסמטי פחות משפיע על העקומה.

- לכמת ערך-אופציה של התחדשות – לבדוק סטטוס תכנוני, לוחות זמנים, היטלי השבחה ומגבלות תשתית; להצמיד הסתברות+שווי צפוי.

- בחירת אזורים – באזורים עם היצע חדש מתחרה, “קנס גיל” תלול יותר; באזורים לשימור/מיתוג – יתכנו “כיסי פרמיה” לגיל.

- סיכון רגולטורי – שינויים בתמריצים/מיסוי עלולים להפוך פרמיה לקנס; לבצע ניתוח תרחישים (Base/Optimistic/Regulatory-Shock).

ג) לרגולטורים/רשויות

- שקיפות נתונים – פרסום פתוח של סטטוס התחדשות, מועדי החלטות, ומפות מתחמים—מאפשר כיול שוקי אמין לגיל.

- קוד תחזוקה עירוני – תמרוץ שדרוג מעטפות/מערכות (אנרגטי/בטיחותי) שמקטין פחת פיזי ומאריך “חיי כלכלה”.

- גיבוש מתודולוגיה אחידה – מסמך מנחה לשומות ציבוריות: שימוש מודלרי ב-Hedonic + פירוק פחת (IVS/RICS), איסור הסתמכות בלעדית על Age-Life.

- ודאות תכנונית – רציפות במדיניות התחדשות ומיסוי כדי לצמצם תנודתיות בערך-האופציה לבניינים ישנים.

6.3 תוצרי דוח מומלצים (שיהיו בכל עבודה)

- גרף “עקומת גיל כיול-שוק”: בסיסית מול גרסאות עם Renovated/With-Elevator/With-Renewal.

- טבלת רגישות: אומדני גיל במפרטים שונים (Baseline; +אינטראקציות; +RDD).

- טבלת פירוק פחת: הקצאת אחוזית ל-Physical/Functional/External מול אסמכתאות שוק.

- נספח מתודולוגי: הגדרות נתונים, כללי ניקוי, בדיקות רובסטיות—כך שהעבודה ניתנת לשחזור.

6.4 “עשה/אל תעשה” קצר

- עשה: אמד גיל אפקטיבי, בנה מודל לא-ליניארי, נתח אינטראקציות מרכזיות (Renovation/ Renewal/ Amenities).

- אל תעשה: אל תסיק פחת לפי גיל כרונולוגי בלבד; אל תשתמש בטבלת Age-Life גנרית ללא ביסוס שוק.

Clau השפעת גיל המבנה על שווי נכסים: פער בין תיאוריה למציאות

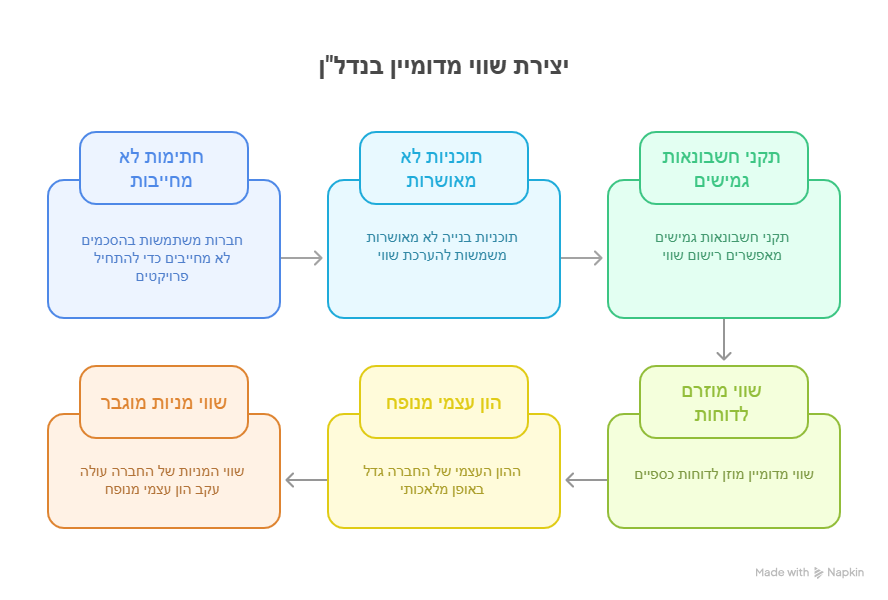

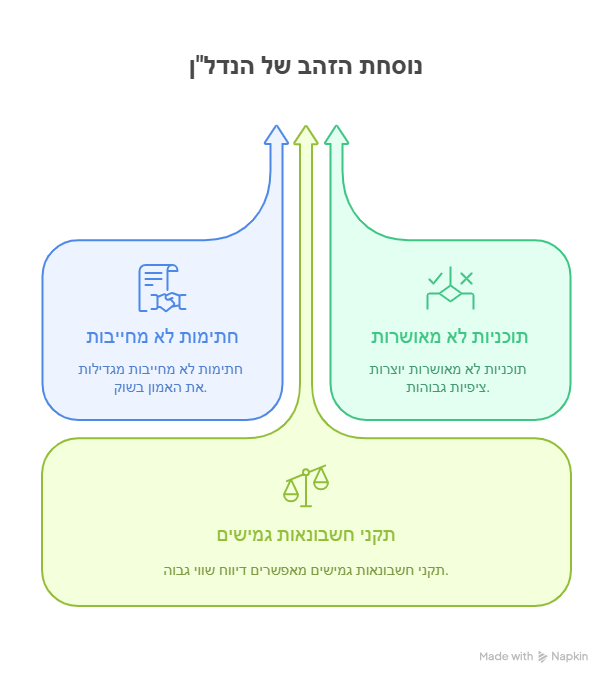

גיל המבנה נתפס מסורתית כגורם מרכזי הגורם לפחת בשווי הנכס, אך המציאות השוקית מסובכת הרבה יותר מהתיאוריה הכלכלית הקלאסית. מחקר מקיף זה, המתבסס על ניתוח נתונים מישראל ומ-28 מדינות OECD, מגלה פערים דרמטיים בין הצפויים התיאורטיים לבין התנהגות השוק בפועל. בעוד שהתיאוריה מנבאת פחת קבוע וליניארי, המציאות מראה כי מבנים ישנים יכולים לא רק לשמור על ערכם, אלא אפילו להתייקר בנסיבות מסוימות.הממצאים מצביעים על כך שמיקום המבנה, איכות הבנייה המקורית, והקשר החברתי-תרבותי יכולים לגבור על השפעת הגיל הכרונולוגי. בישראל, למרות שהלשכה המרכזית לסטטיסטיקה מכירה רשמית בגיל כגורם מרכזי בקביעת מחירים, פרויקטי התחדשות העירונית מראים עליות של 30% במחירים לדירות ישנות באזורים מיועדים.

הבסיס התיאורטי המקובל

התיאוריה הכלכלית הקלאסית מזהה שלושה מנגנונים עיקריים שבהם גיל המבנה משפיע על השווי. פחת פיזי מתייחס לבלאי הטבעי עקב שימוש ותנאי מזג אויר, בעוד התיישנות פונקציונלית נוגעת לתכונות שהפכו מיושנות לפי סטנדרטים מודרניים - כמו מבנה משרדים ללא מערכות תקשורת מתקדמות. התיישנות כלכלית נגרמת מגורמים חיצוניים כמו שינויים בתכנית תנועה או בנייה של מתקנים לא רצויים בסביבה.התקנים הבינלאומיים המובילים - IVS, RICS ו-USPAP - מבחינים כולם בין גיל כרונולוגי לגיל אפקטיבי. הגיל האפקטיבי מבוסס על מצב הנכס ותועלתו ולא בהכרח על הגיל הכרונולוגי, ויכול להיות נמוך או גבוה יותר בהתאם לתחזוקה ושיפורים. מבנה בן 30 שנה שעבר שיפוץ יסודי עלול לקבל גיל אפקטיվי של 15 שנה בלבד.שיטת ה-Age-Life Method המקובלת בארצות הברית קובעת כי הפחת שווה לגיל האפקטיבי חלקי החיים הכלכליים הכוללים, כפול עלות החלפה חדשה. אולם גישה זו, למרות הגיונה התיאורטי, מתעלמת מגורמים מרכזיים המשפיעים על שווי הנכס בפועל.

המציאות הישראלית: הכרה רשמית ופערי יישום

בישראל, השפעת גיל המבנה על שווי הנכסים זוכה להכרה רשמية. הלשכה המרכזית לסטטיסטיקה כוללת את גיל הדירה כגורם מרכזי במדד מחירי הדירות הרשמי, המבוסס על רגרסיה הדונית הלוקחת בחשבון איכות וגיל לצד מיקום וגודל. תקנות מס הכנסה קובעות שיעורי פחת שנתיים המשתנים בין 1.5% לבנינים איתנים ממדרגה ראשונה לבין 6.5% לבנינים באיכות נמוכה.עם זאת, המציאות השוקית מורכבת יותר. מחקר מנתניה מראה עלייה של 30% במחירי דירות יד שנייה באזורי התחדשות עירונית, אפילו לפני הפקדת התכניות הרשמיות. הביקוש לדירות חדשות עם מרחב מוגן דירתי (ממ"ד) גדל משמעותית לאחר 7 באוקטובר, יוצר פרמיום של 10-30% לדירות חדשות מול ישנות באזור זהה. עם זאת, דירות שנבנו אחרי 1993 עם ממ"ד חובה נמכרות במחירים גבוהים יותר, מה שמדגיש את השפעת הרגולציה על הערכת הגיל.מקרה מבחן מעניין הוא מגן אברהם ביפו, שם דירת 45 מטר שנמכרה ב-2025 ב-3.3 מיליון שקל לאחר שנמכרה לפני 10.5 שנים ב-1.1 מיליון - תשואה של מעל 14% בשנה, הרבה מעבר לממוצע. הסיבה העיקרית: התחדשות עירונית ושיפור השכונה שגברו על השפעת הגיל הכרונולוגי.

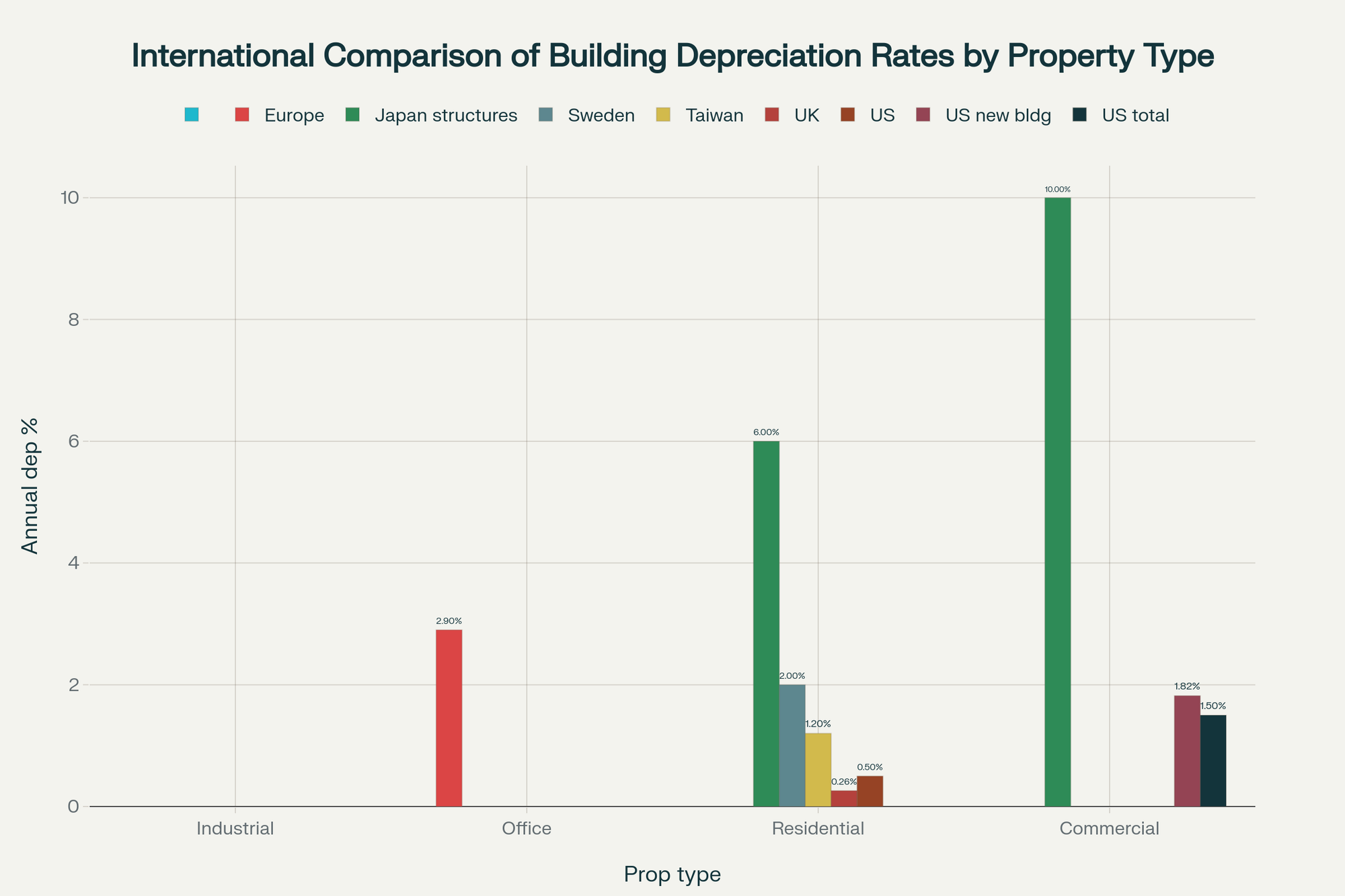

פרדוקס גלובלי: שונות דרמטית בשיעורי פחת

ההשוואה הבינלאומית חושפת פערים דרמטיים בשיעורי הפחת שמאתגרים את ההנחה של קשר אוניברסלי בין גיל לשווי. ביפן, מבנים מגורים מאבדים כ-50% מערכם בעשר השנים הראשונות, עם שיעור פחת שנתי של 6% למגורים ו-10% למבנים מסחריים. זאת בהשוואה לפחת של 1-1.5% בלבד בארצות הברית.במדינות אירופיות, התמונה מורכבת עוד יותר. בהולנד, מבנים מראים הערכה של 0.4% בממוצע, בעוד בצרפת השיעור עומד על 1.1% הערכה שנתית. מחקר IPF אירופאי מגלה שיעורי פחת של -2% בסטוקהולם (הערכה חזקה), 1.7% בדבלין ו-4.9% בפרנקפורט. אפילו בתוך ערים בודדות יש שונות: בלונדון, מבנים ב-West End מראים פחת של 2.2% שנתי בעוד ב-City הפחת עומד על 0.4% בלבד.הבדלים תרבותיים מסבירים חלק מהשונות. ביפן, העדפה תרבותית ל"טריות" ותפיסת הבית כצריכה ולא השקעה יוצרת מנטליות של מבנים "חד פעמיים". בניגוד לכך, במדינות אירופיות בעלות תרבות שימור, כמו בצרפת עם 3,842 מבנים מוגנים ו-22 אזורי שימור, מבנים ישנים זוכים להערכה חברתית וכלכלית גבוהה.

מקרים חריגים שמאתגרים את התיאוריה

מחקרים מתועדים מראים מקרים בהם מבנים ישנים אינם רק שומרים על ערכם אלא אפילו מתייקרים עם הזמן. בצפון קרוליינה, נכסים ברובעים היסטוריים רשומים הפגינו שיערור גבוה יותר מהשוק הכללי, בעוד בקולורדו נכסים באזורים היסטוריים ראו עלייה של כמעט 8% יותר מאזורים לא מיועדים. בקנדה, מבנים מוכרזים זכו לעלייה של 26.9% בערך, עם שיפור נוסף של 3.8% בערך נכסים סמוכים.מקרה קיצוני הוא בסיאטל, שם בתים שנבנו ברבע הראשון של המאה העשרים נמכרו ב-57 דולר למטר רבוע יותר מבתים שנבנו אחרי 1950. שיא הפרמיה היה עבור בתים משנות העשרים - 170 דולר למטר מול 113 דולר לבתים משנות השישים. התנהגות זו סותרת במידה ניכרת את התיאוריה הכלכלית של פחת עם הגיל.מחקר מקוריאה הדרומית מגלה תבנית מעניינת: עד גיל 15-19, השפעת הפחת דומיננטית, אך לאחר מכן השפעת הפוטנציאל לפיתוח מחדש הופכת דומיננטית. בגיל 27, דירות ירדו ב-45-53% מהערך המקורי עקב פחת, אך השפעת הפיתוח מחדש העלתה את המחיר ב-28-32%. זה מדגיש כיצד ערך האופציה לפיתוח עתידי יכול לגבור על הפחת הפיזי.

מהפכה בשיטות הערכה: מגיל כרונולוגי לגיל אפקטיבי

מתודולוגיות ההערכה המודרניות עוברות מהפכה שמעבירה את המוקד מגיל כרונולוגי לגיל אפקטיבי. שיטות מתקדמות כמו ה-Hedonic Pricing Model מתחשבות במאפיינים מרובים של הנכס, בעוד ה-Market Extraction Method מזהה שיעורי פחת מתוך מכירות בפועל של נכסים דומים בגילאים שונים.טכנולוגיות בינה מלאכותית ו-Big Data מביאות לדיוק משופר בהערכות ויעילות מוגברת. מערכות זיהוי תמונה מנתחות מצב מבנים מתמונות, בעוד ניתוח נתונים חזוי מזהה דפוסים בהשפעת הגיל על הערך. עם זאת, האתגר הוא במניעת הטיה בנתוני האימון ושמירה על שקיפות בקבלת החלטות.במקרה של מבנים היסטוריים, שיטות הערכה מיוחדות כוללות את ה-Before-and-After Method והתאמות ל-Cost Approach שמתחשבות בעלויות שימור מיוחדות. מחקר נרחב מ-MDPI שכלל 30 מחקרים מ-3 יבשות מראה עליות ערך של 12-58% במבנים היסטוריים, כאשר ההבדלים תלויים בסוג ההגנה (מקומית או לאומית) ובמאפייני האזור.

הגורמים מאחורי הפערים: מעבר לגיל הכרונולוגי

הפערים בין התיאוריה למציאות נובעים ממספר גורמים משמעותיים שהתיאוריה הקלאסית אינה מתחשבת בהם מספיק. מיקום הנכס הוא לעתים קובע יותר מגילו. מבנים ישנים ממוקמים בדרך כלל במרכזי ערים ובאזורים הליכים, בקרבה לשירותים, אטרקציות תרבותיות ומקומות עבודה. הגבלות פיתוח באזורים מרכזיים מגבילות את אספקת הנכסים החדשים, יוצרות פרמיה למבנים הישנים.איכות הבנייה המקורית משפיעה באופן דרמטי על קצב הפחת. מבנים היסטוריים רבים נבנו בתקנים גבוהים עם חומרים איכותיים - עץ מלא, לבנים מלאות ועבודת יד ייחודית שאי אפשר לשחזר בעלות סבירה כיום. חשוב לזכור שרק המבנים האיכותיים ביותר שרדו - "הירודים נהרסו", כך שהמבנים הקיימים מייצגים דגימה מוטה של האיכות הגבוהה.שיפורים ותחזוקה יכולים לשנות באופן דרמטי את עקומת הפחת. מחקר מראה כי שיפורי מטבח וחדרי רחצה מציגים החזר השקעה גבוה, בעוד שיפורי HVAC וגג חדש מגדילים את התועלת הכלכלית לטווח ארוך. במבנים בני 50+ שנה, שיפורים יכולים ליצור עלייה של 2,000-2,500 דולר לשנה בפחת, מה שמפחית בפועל את הגיל האפקטיבי.

השפעות פסיכולוגיות וחברתיות שמעצבות את השוק

מחקר בכתב העת Nature זיהה מספר ביאסים התנהגותיים בנדל"ן הקשורים לתפיסת הגיל: עיגון עולה מהערכות ערך מבוססות נקודות התחלה, הימנעות מהפסד היוצרת העדפה לשמר על פני רווח, ואפקט קבוצה הגורם למעקב אחר החלטות אחרים.קישור רגשי למבנים ישנים כולל "קסם" ו"רומנטיקה" של מבנים היסטוריים, תחושת ייחודיות וזהות אישית, וחיבור לזיכרונות והיסטוריה מקומית. דור המילניאלים מפגין העדפה מיוחדת לאזורים עירוניים והליכים, עם הערכה ל"אותנטיות" ו"ייחודיות" שמבנים ישנים מספקים.מחזורי אופנה אדריכלית יוצרים דפוסים חוזרים: כל סגנון עובר מ"מודרני" ל"מיושן" ל"וינטאג'" ו"היסטורי". דוגמאות כוללות בתי חום בברוקלין שעברו מ"מונוטוניים" למיליוני דולרים, או מבני ברוטליזם סובייטי שהפכו לנחשקים. תהליך הגנטריפיקציה הופך שכונות עם מבנים ישנים לנחשקות, מתחיל עם אמנים וצעירים ומסתיים במשיכת אוכלוסיה אמידה יותר.

פיתוחים טכנולוגיים שמשנים את המשוואה

בנייה ירוקה וחכמה יוצרת יתרונות חדשים למבנים ישנים. מחקר של National Trust for Historic Preservation מראה כי רטרופיט של מבנים קיימים כמעט תמיד "ירוק" יותר מבנייה חדשה, עם חיסכון של עד 60% ב"פחמן גלום" וחיסכון בבטון ופלדה שהם החומרים עם ההשפעה הסביבתית הגדולה ביותר.מבנים ישנים משוקמים יכולים להשיג יעילות אנרגטית זהה או טובה יותר ממבנים חדשים, בכך מבוטלים נימוקי "טכנולוgiה מיושנת". טכניקות BIM מותאמות לרטרופיט, חומרים מתקדמים לבידוד ומערכות ניטור חכמות מאפשרות שדרוג טכנולוגי בעלות נמוכה יותר מבנייה חדשה.

מסקנות ומודל הערכה מעודכן

הממצאים מצביעים על כך שהתיאוריה הכלכלית הקלאסית פשוטה מדי ואינה מתחשבת במורכבות השוק האמיתית. גיל המבנה הוא רק אחד מגורמים רבים, ולא בהכרח הדומיננטי. מודל הערכה מעודכן צריך להתחשב במספר משתנים:

- גיל אפקטיבי במקום כרונולוגי, המתחשב בתחזוקה ושיפורים

- מיקום ונגישות כגורמים שיכולים לגבור על השפעת הגיל

- איכות בנייה מקורית ופוטנציאל שימור

- גורמים פסיכולוגיים וחברתיים כמו אותנטיות וייחודיות

- פוטנציאל פיתוח עתידי ושינויי שימוש

- רגולציה ומדיניות תכנון הקשורה לשימור והתחדשות

המלצות יישומיות

עבור שמאים ומעריכים, ההמלצה היא לאמץ כלי AI כתמיכה ולא כתחליף לעבודה המקצועית, להשקיע בהכשרה בתחום הגיל האפקטיבי ולפתח מומחיות בהערכת מבנים היסטוריים. עבור קובעי מדיניות, חשוב לעודד שימור מבנים כאמצעי פיתוח כלכלי תוך איזון עם צרכי פיתוח.למשקיעים, מבנים בני 10-15 שנה מציעים איזון אופטימלי בין מחיר לאיכות, בעוד מבנים ישנים באזורי התחדשות עירונית מציעים פוטנציאל עלייה גבוה. פריפריה עם פרויקטי התחדשות עתידיים ושכונות ישנות במרכזי ערים הנמצאות בשיפוץ מהווים אזורי הזדמנות.המחקר מוכיח כי הקשר בין גיל המבנה לשווי הנכס אינו פשוט או ליניארי, והשוק מגיב למכלול מורכב של גורמים טכניים, כלכליים, חברתיים ופסיכולוגיים. הבנה עמוקה יותר של המורכבות הזו חיונית להערכות מדויקות ולקבלת החלטות השקעה נבונות בשוק הנדל"ן המודרני.

Gemi השפעת גיל המבנה על שווי נכסים – בין תיאוריה למציאות

תקציר מנהלים

הערכת שווי של נכסי נדל"ן היא משימה מורכבת, שבה גיל המבנה נחשב לאחד הגורמים המכריעים. עם זאת, ניתוח מעמיק מגלה כי הקשר בין גיל המבנה לשוויו אינו לינארי או חד-ממדי, אלא מושפע ממערך מורכב של גורמים תיאורטיים ומעשיים. דוח זה בוחן את הפער המהותי בין הגיל הכרונולוגי של מבנה (שנת הבנייה) לבין הגיל האפקטיבי שלו (המבוסס על מצבו הנוכחי). הוא מפרט את מנגנוני הפיחות (Depreciation) וההתיישנות (Obsolescence) לסוגיהם – פיזית, פונקציונלית וכלכלית – ומדגים כיצד כולם פועלים יחד.הניתוח האמפירי מראה כי השקעות בשיפוץ ותחזוקה יעילה יכולות למתן את ירידת הערך הנובעת מהתיישנות ואף להוביל להשבחה. עם זאת, קיימת הסתייגות משמעותית בדמות "השבחת יתר", מצב שבו עלות השיפוץ אינה מתורגמת במלואה לעלייה בשווי השוק, בעיקר כאשר היא חורגת ממגבלת המחיר הסביבתית. המקרה הייחודי של שוק הנדל"ן הישראלי, עם תוכניות כמו תמ"א 38, מספק דוגמה חיה לדרך שבה רגולציה יכולה להפוך התיישנות בלתי ניתנת לריפוי להזדמנות כלכלית משמעותית. בנוסף, מוסבר כי גורמי מיסוי כגון מס שבח והיטל השבחה אינם רק עלויות פסיביות, אלא מנופי החלטה המשפיעים באופן מכריע על כדאיות ההשבחה.הדוח מציע מודל הערכה אינטגרטיבי, החורג מגישות מסורתיות. מודל זה מתבסס על מושג הגיל האפקטיבי, אך משקלל אותו עם ניתוח מעמיק של פוטנציאל השבחה רגולטורי, אפיון מפורט של סוגי ההתיישנות וניתוח שוק מקומי מדויק. מודל זה נועד לספק לשמאים, יזמים ומשקיעים מסגרת עבודה מקיפה, שתאפשר קבלת החלטות מושכלת ומדויקת יותר, תוך מעבר מהערכה סטטית של גיל כרונולוגי להערכה דינמית וצופה פני עתיד של הנכס.

מסגרת תיאורטית: מושגי יסוד בהערכת גיל ופיחות

גיל כרונולוגי מול גיל אפקטיבי

הערכת גיל של מבנה מתבססת על שני מושגים עיקריים שונים במהותם: גיל כרונולוגי וגיל אפקטיבי. הגיל הכרונולוגי (Actual Age או Chronological Age) הוא נתון אובייקטיבי וקבוע המייצג את מספר השנים שחלפו מאז שהמבנה נבנה בפועל. לעומתו, הגיל האפקטיבי (Effective Age) הוא מושג מורכב יותר המהווה הערכה של גיל המבנה בהתבסס על מצבו הפיזי הנוכחי, מידת הבלאי המצטבר, איכות התחזוקה והשדרוגים שבוצעו לאורך השנים.הגיל האפקטיבי הוא למעשה תוצר של שיקול דעת מקצועי של שמאי המקרקעין. הוא יכול להיות נמוך משמעותית מהגיל הכרונולוגי במקרים שבהם המבנה עבר שיפוצים יסודיים ותחזוקה שוטפת ואיכותית. לדוגמה, מבנה שנבנה לפני 80 שנה אך עבר שדרוגים מודרניים ותחזוקה מעולה יכול לקבל גיל אפקטיבי נמוך מאוד, של 10 שנים בלבד. מנגד, מבנה בן 20 שנה שסובל מהזנחה ואיכות בנייה ירודה עלול לקבל גיל אפקטיבי גבוה יותר מהגיל הכרונולוגי שלו.ההבדל בין שני המושגים אינו רק טכני, אלא מהווה את הבסיס להערכה מקצועית. מודל שמתבסס רק על גיל כרונולוגי הוא פגום מיסודו, שכן הוא אינו מסוגל להבדיל בין נכס מוזנח לנכס מטופח באותו גיל. הגיל האפקטיבי משמש כמשתנה מתווך המקשר בין מצב הנכס בפועל לבין ערכו בשוק. הוא מאפשר לשמאי המקרקעין להתאים מודלים סטטיים, המבוססים על שנת הבנייה בלבד, למציאות הדינמית של השקעות בנכס ושינויים בשוק. הערכה מדויקת של הגיל האפקטיבי היא קריטית לצורך חיזוי נכון של שווי הנכס ומשמשת כלי מרכזי בעת קבלת הצעות רכישה, שכן היא מאפשרת לזהות "עסקאות מציאה" או להימנע מ"עוקץ נדל"ן". בגישת גיל-חיים (Economic Age-Life Method), הגיל האפקטיבי אף נגזר מההפרש שבין חייו הכלכליים של המבנה לבין חייו הכלכליים הנותרים.

סוגי הפיחות וההתיישנות בנכסי נדל"ן

בנוסף לגיל, על שמאי המקרקעין לבחון את מכלול הגורמים המכונים פיחות (Depreciation) והתיישנות (Obsolescence), המוגדרים כירידה בתועלת של הנכס המביאה לירידה בערכו. פיחות זה מתרחש עקב מספר גורמים שניתן לסווג לשלוש קטגוריות מרכזיות:

- התיישנות פיזית (Physical Deterioration): זהו הבלאי הפיזי הטבעי והמתמשך של המבנה, הנובע משימוש, הזנחה או חשיפה לפגעי מזג האוויר. התיישנות פיזית יכולה להיות ניתנת לריפוי (Curable) אם עלות התיקון נמוכה מערך ההשבחה שייווצר כתוצאה ממנו, או שאינה ניתנת לריפוי (Incurable) במקרה של נזקים יקרים ומהותיים למערכות המבנה. גג דולף, לדוגמה, הוא כשל פיזי שניתן לריפוי, אך אם ההזנחה גרמה לנזקי רטיבות ועובש נרחבים בכל המבנה, התיקון עלול להיות כה יקר שהוא ייחשב להתיישנות בלתי ניתנת לריפוי.

- התיישנות פונקציונלית (Functional Obsolescence): התיישנות זו מתייחסת לירידה בשווי הנכס כתוצאה מליקויים בתכנון, עיצוב או סגנון שאינם עומדים בסטנדרטים ובהעדפות השוק העכשווי. דוגמאות לכך כוללות פריסה מיושנת של חדרים (למשל, הצורך לעבור דרך חדר אחד כדי להגיע לאחר), תשתיות מיושנות כמו חימום באמצעות רדיאטורים במקום מיזוג מרכזי, או היעדר חללים פתוחים המקובלים בדירות מודרניות. בדומה להתיישנות הפיזית, גם התיישנות פונקציונלית יכולה להיות ניתנת לריפוי (כמו עדכון גימורים ישנים) או בלתי ניתנת לריפוי (כמו תכנון אדריכלי פגום של המבנה שדורש שינוי יסודי). מושג נוסף בקטגוריה זו הוא "סופר-אדקוואטיות" (Superadequacy), שמתייחס למצב שבו נכס או תכונה מסוימת שלו מפותחים יתר על המידה ביחס לסטנדרט השוק באזור, מה שעלול למנוע מהנכס להשיג את הערך המלא של ההשבחה.

- התיישנות סביבתית/כלכלית (External/Economic Obsolescence): התיישנות זו נגרמת על ידי גורמים חיצוניים, שאינם בשליטתו של בעל הנכס. דוגמאות כוללות שינוי בתשתיות התחבורה שמקשה על גישה לנכס (למשל, הסרת צומת מרומזרת), בניית מפעל או מתקן לא רצוי בסמוך לנכס, או שינויים בתקנות האזוריות (כגון שינוי בייעוד הקרקע). סוג זה של התיישנות הוא לרוב בלתי ניתן לריפוי על ידי בעל הנכס, והוא יכול להיות זמני (למשל, בשוק מוצף בהיצע) או קבוע.

הבנה מקיפה של ההתיישנות מחייבת להבין כי שלושת הסוגים אינם פועלים בנפרד אלא יכולים להשפיע זה על זה באופן הדדי. למשל, הזנחת גג במבנה ישן (התיישנות פיזית) עלולה לגרום לנזקי עובש נרחבים (התיישנות פונקציונלית) שתיקונם כה יקר עד שהוא הופך את כל הנכס לבלתי כדאי מבחינה כלכלית, וכתוצאה מכך גורם להתיישנות כלכלית. גישת הערכה מקצועית, כמו שיטת הפירוק (Breakdown Method), מחייבת לבחון כל רכיב של פיחות והתיישנות בנפרד, תוך הערכה של הגיל האפקטיבי והחיים הכלכליים הייחודיים לכל חלק במבנה, וזאת כדי להגיע להערכה המדויקת ביותר של שווי הנכס.

| סוג ההתיישנות | הגדרה | גורמים לדוגמה | האם ניתנת לריפוי? |

| פיזית | ירידה בשווי כתוצאה מבלאי פיזי והזנחה. | גג דולף, צנרת ישנה, קירות מתקלפים. | כן, אם עלות התיקון נמוכה מהשבחת הערך. |

| פונקציונלית | ירידה בשווי כתוצאה מתכנון או עיצוב מיושן. | חדרים קטנים, מטבח משנות ה-70, היעדר מעלית. | כן, במקרים רבים, כמו עדכון גימורים. |

| סביבתית/כלכלית | ירידה בשווי כתוצאה מגורמים חיצוניים ובלתי נשלטים. | בניית כביש סואן סמוך, שינוי ייעוד קרקע באזור. | לרוב לא, אך יכולה להיות זמנית. |

גישות הערכה מסורתיות והתאמתן לגיל המבנה

בפרקטיקה המקצועית של שמאות מקרקעין, ישנן שלוש גישות הערכה מרכזיות המקובלות בעולם. גיל המבנה משמש כמשתנה מרכזי בכל אחת מהן, אך השפעתו נבחנת בדרכים שונות.

גישת ההשוואה למכירות (Sales Comparison Approach)

גישה זו מתבססת על עקרון הפשטות, שלפיו שוויו של נכס נקבע על פי מחירי מכירה של נכסים דומים שנסחרו לאחרונה באזור הגיאוגרפי הרלוונטי. בשיטה זו, שמאי המקרקעין אוסף נתוני מכירות דומות, בוחן אותן, ומבצע התאמות למשתנים כגון גודל, מיקום, מצב ותכונות ייחודיות כדי להגיע לערך מדויק של הנכס הנידון.גיל המבנה ומצבו הפיזי הם גורמים מרכזיים בתהליך ההתאמה. עם זאת, שימוש בגיל הכרונולוגי בלבד עלול להוביל לטעויות. תהליך הערכה מקצועי דורש מהשמאי לבחון את המבנה פיזית ולהעריך את הגיל האפקטיבי שלו, תוך התחשבות בתחזוקה שוטפת ושיפוצים שבוצעו. רק על ידי התאמה זו ניתן לבחור עסקאות השוואה רלוונטיות באמת. לדוגמה, השוואת דירה משופצת בבניין ישן לדירה מוזנחת בבניין באותו גיל כרונולוגי תהיה הערכה שגויה. מגבלתה העיקרית של שיטה זו היא שהיא פחות מתאימה לנכסים ייחודיים או נדירים, כמו בניינים לשימור או נכסים שעברו השבחה מסיבית שאין לה תקדים בסביבה, שכן קשה למצוא להם נכסים דומים לשם השוואה.

גישת העלות (Cost Approach)

גישה זו מעריכה את שווי הנכס על בסיס עקרון התחליף, ומתאימה בעיקר לנכסים חדשים או לנכסים ייחודיים שאין להם שוק מכירות פעיל. על פי הגישה, שווי הנכס מורכב משווי הקרקע (כאילו הייתה פנויה), בתוספת עלות הקמת מבנה חדש זהה או תחליפי, בניכוי פיחות מצטבר המחושב על כל רכיבי המבנה.בגישה זו, גיל המבנה נכנס לתמונה בצורה ישירה דרך חישוב הפיחות המצטבר. אחת השיטות המרכזיות לחישוב זה היא "מודל גיל-חיים כלכלי" (Economic Age-Life Method), המבטא את הפיחות היחסי כפונקציה של הגיל האפקטיבי של המבנה ביחס לתוחלת החיים הכלכליים המשוערים שלו. כך, למשל, אם למבנה יש חיים כלכליים משוערים של 50 שנה וגיל אפקטיבי של 25 שנה, הפיחות המצטבר יהיה 50%. חישוב זה מוגבל בשל הקושי להעריך במדויק את הפיחות המצטבר לאורך זמן ואת תוחלת החיים הכלכליים של הנכס, וכן בגלל שהוא מתקשה להתחשב בהתיישנויות פונקציונליות וכלכליות שהן לאו דווקא פיזיות.

גישת ההכנסות (Income Approach)

גישה זו מתאימה לנכסים שמייצרים הכנסה קבועה, כגון נכסים מסחריים או מבנים מרובי דירות להשכרה. היא קובעת את שווי הנכס על ידי היוון ההכנסה התפעולית הנקייה (Net Operating Income - NOI) הצפויה ממנו.גיל המבנה משפיע על גישה זו בשני אופנים: ראשית, נכסים ישנים יותר דורשים עלויות תחזוקה גבוהות יותר, מה שמפחית את ההכנסה התפעולית הנקייה ובהתאם את שווי הנכס. שנית, הסיכון הכרוך בהחזקת נכס ישן, החשש מהתיישנות עתידית או עלויות בלתי צפויות, בא לידי ביטוי בשיעור היוון (Capitalization Rate) גבוה יותר, המפחית גם הוא את שווי הנכס.

מודלים כלכלומטריים: מודל המחירים ההדוניים (Hedonic Price Model)

בניגוד לגישות המסורתיות, מודל המחירים ההדוניים הוא מודל סטטיסטי המבוסס על ניתוח רגרסיה מרובה. מטרתו היא לבודד ולכמת את ההשפעה ה"נקייה" של כל תכונה על שווי הנכס, כולל גיל המבנה, גודל, מיקום, איכות ועוד. מודל זה מאפשר לחוקרים ושמאים למדוד בצורה מדויקת את השפעת הגיל האפקטיבי על המחיר, תוך התחשבות במשתנים נוספים. המודל יכול לשמש כדי לבחון כיצד השפעת הגיל משתנה בין אזורים, שווקים וסוגי נכסים, וכך מאפשר הערכה מדעית ומדויקת יותר של גורם הפיחות.

ניתוח אמפירי וגילויים מהשוק

מחקרים אמפיריים על שיעורי פיחות (Depreciation Rates)

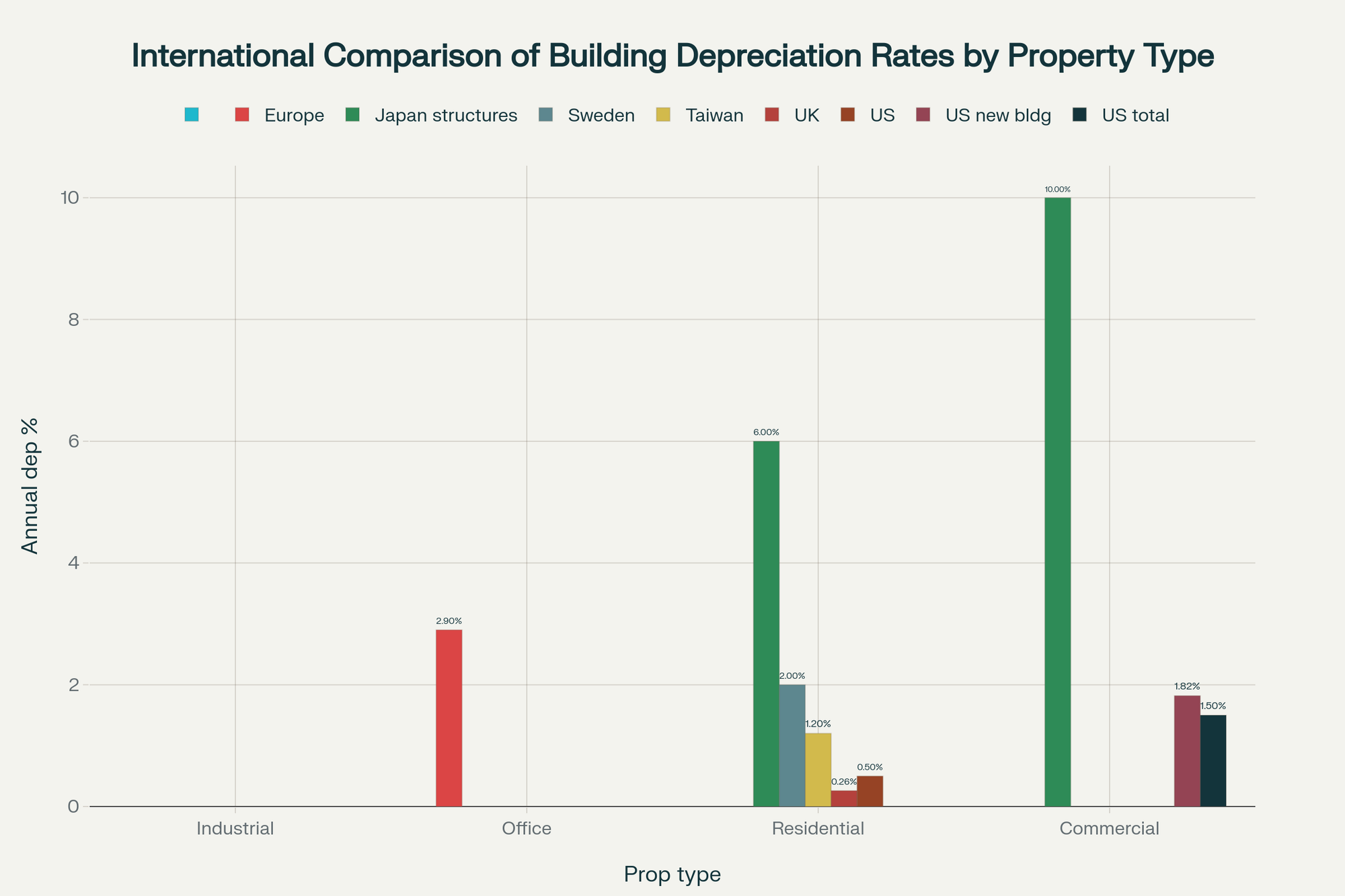

מחקרים כלכלומטריים שונים בנושא פיחות נכסים מראים כי הירידה בשווי אינה תהליך לינארי וקבוע. מחקר של Malpezzi et al. מ-1987 מצא ששיעור הפיחות השנתי גבוה יותר עבור נכסים חדשים (בממוצע 1%) ויורד באופן משמעותי עבור נכסים ותיקים יותר (0.4% לנכס בן 10 שנים). ממצא זה מדגיש את המורכבות שבקשר בין גיל לשווי, ומצביע על כך שההנחה שפיחות הוא קבוע אינה מדויקת.בנוסף, שיעורי הפיחות משתנים באופן ניכר על בסיס נסיבות שונות. הם אינם אחידים בין אזורים גיאוגרפיים שונים, וגם לא בין סוגי נכסים. לדוגמה, שיעורי הפיחות שנמצאו בארה"ב (כ-1.5% בממוצע לשנה) שונים משמעותית מהשיעורים שנמדדו ביפן (כ-10% למבנים מסחריים) או משוודיה, ומציגים תלות הדוקה גם בתחזוקת הנכס ובשוק המקומי. כמו כן, נמצא ששיעור הפיחות גבוה יותר בנכסים מושכרים לעומת נכסים שבהם מתגורר הבעלים, מה שמרמז על בלאי מוגבר עקב שימוש שאינו בבעלות עצמית.

השפעת שיפוץ ותחזוקה על הורדת הגיל האפקטיבי

השקעות בשיפוץ ותחזוקה של נכסים ישנים הן גורם מרכזי שיכול למתן את ירידת הערך הנובעת מהתיישנות, ובמקרים רבים אף להוביל להשבחה משמעותית. תחזוקה טובה יכולה להוריד את הגיל האפקטיבי של נכס ישן בהרבה מגילו הכרונולוגי, ובכך להעלות את אטרקטיביותו בשוק. מחקרים אף מצאו שבנכסים שעברו שיפוצים, ירידת הערך הנקשרת לגיל הופכת למעשה לעליית ערך. עם זאת, חשוב להבחין בין השקעה חכמה לבין השקעה בלתי יעילה.המושג "השבחת יתר" (Over-improvement) מתאר מצב שבו עלות השיפוץ אינה מתורגמת במלואה לעלייה בשווי השוק של הנכס. הדבר יכול להתרחש כאשר בוחרים בסגנון שיפוץ ייחודי מדי שאינו פונה לקהל רחב, או כאשר מושקע סכום גבוה במיוחד בשיפוץ יוקרתי בנכס הממוקם בשכונה עם "תקרת מחיר" נמוכה. למשל, שיפוץ בעלות של חצי מיליון שקלים בדירה ששווה 2.5 מיליון שקלים עשוי להעלות את ערכה ל-2.7 מיליון שקלים בלבד, מה שמביא להפסד של 300,000 שקלים על ההשקעה. לעומת זאת, שיפוץ אטרקטיבי ויעיל יכול להעלות את שווי הנכס מעבר לעלותו, ולייצר רווח יזמי. הניתוח המקצועי של שמאי מקרקעין חייב לכלול לא רק את עלות השיפוץ אלא גם את הערכת "תרומת השווי" הריאלית שלו בשוק המקומי. השיפוצים בעלי התשואה הגבוהה ביותר על ההשקעה (ROI) הם לרוב במטבחים, חדרי אמבטיה, הוספת שטח מגורים ושיפור חזות חיצונית (Curb Appeal).

| סוג השקעה בשיפוץ | עלות שיפוץ (דוגמה) | עלייה בשווי הנכס (דוגמה) | רווח או הפסד על ההשקעה |

| שיפוץ יעיל | 200,000 ₪ | 300,000 ₪ | רווח של 100,000 ₪ |

| השבחת יתר | 500,000 ₪ | 200,000 ₪ | הפסד של 300,000 ₪ |

המקרה הייחודי של ישראל: תוכניות התחדשות עירונית ומיסוי

שוק הנדל"ן הישראלי מציג גורמים ייחודיים המשפיעים על הערכת נכסים ישנים, ובפרט מנגנונים רגולטוריים ומיסויים שיכולים לשנות מהיסוד את דינמיקת הערך.

תמ"א 38 כגורם מנטרל פיחות ומעלה ערך

תוכנית המתאר הארצית לחיזוק מבנים קיימים בפני רעידות אדמה, המוכרת כתמ"א 38, נועדה לטפל בפיחות מבני ובסיכון קיומי של מבנים ישנים שנבנו לפני 1980. התוכנית מספקת ליזמים תמריצים כלכליים בדמות זכויות בנייה נוספות שאינן קיימות בתב"ע (תוכנית בניין עיר), בתמורה לחיזוק המבנה והשבחת דירות הדיירים הקיימים באמצעות הוספת ממ"דים, מרפסות, מעליות ועוד.פרויקט תמ"א 38 משמש ככלי רגולטורי שהופך התיישנות פיזית ופונקציונלית חמורה, שבעבר הייתה עלולה להיות בלתי ניתנת לריפוי כלכלי, להתיישנות ניתנת לריפוי באמצעות מודל עסקי רווחי. במקום שהנכס יאבד ערך בשל היותו ישן ובלתי מתאים לתקני בטיחות מודרניים, הוא משודרג ומקבל תוספות פונקציונליות המעלות באופן משמעותי את ערכו. הניתוח של נכס בסיטואציה כזו חייב לחרוג מהערכת מצבו הנוכחי הסטטי, ולכלול הערכה מקיפה של פוטנציאל ההשבחה העתידי לאחר מימוש התוכנית.

השפעת מיסוי על השבחת נכסים ישנים

הערכה מלאה של השבחת נכס ישן חייבת לכלול ניתוח מעמיק של ההשפעות המיסויות, שכן הן יכולות לקבוע האם פרויקט השבחה הוא אכן כדאי.

- מס שבח (Capital Gains Tax): זהו מס המוטל על הרווח הריאלי שנוצר במכירת נכס, כלומר על ההפרש בין מחיר המכירה למחיר הרכישה, בניכוי הוצאות מוכרות. הוצאות אלה יכולות לכלול עלויות שיפוץ והשבחה, שכר טרחת עורכי דין ועמלות תיווך. רשויות המס עשויות שלא להכיר בהוצאות חריגות או בהיעדר אסמכתאות (קבלות). בתמ"א 38, קיים פטור מיוחד ממס שבח על שירותי הבנייה שקיבלו הדיירים מהיזם (כגון הוספת ממ"ד או מרפסת). פטור זה נועד להפוך את הפרויקטים לכדאיים יותר מבחינה כלכלית.

- היטל השבחה (Betterment Levy): זהו מס המוטל על בעל נכס שנהנה מעליית שווי כתוצאה מאישור תוכנית בניין עיר, הקלה או שימוש חורג. היטל ההשבחה מוטל בשיעור של 50% מהשבחת הנכס. בניגוד למס שבח, הוא מוטל על עצם מתן זכויות הבנייה, גם אם הן לא מומשו בפועל. במקרה של תמ"א 38, בעלי דירות יכולים להיות מחויבים בהיטל זה על זכויות הבנייה שקיבלו במסגרת התוכנית.

ההשפעה הריאלית של השבחת נכס ישן אינה מסתכמת בעליית הערך הגולמית, אלא ברווח הנקי שנותר לאחר תשלומי המס. על כן, שמאי מקרקעין שמספק הערכה כדאית חייב להציג תמונה מלאה הכוללת את כל החבויות המיסויות הצפויות, כדי לאפשר קבלת החלטה מושכלת ומדויקת.

| מאפיין | מס שבח | היטל השבחה |

| על מה מוטל? | על רווח ריאלי ממכירת נכס. | על עליית שווי כתוצאה מאישור זכויות בנייה. |

| מי משלם? | מוכר הנכס. | בעל הנכס שנהנה מההשבחה. |

| שיעור המס | 25% מהרווח הריאלי (בכפוף לפטורים). | 50% משווי ההשבחה. |

| מועד התשלום | עד 60 יום ממועד המכירה. | במועד מימוש הזכויות (מכירה או קבלת היתר). |

| הקשר לתמ"א 38 | פטור על "שירותי בנייה" שקיבלו הדיירים. | תלוי האם הדייר מקבל זכויות בנייה חדשות. |

גיבוש המודל המעודכן: הערכה בין תיאוריה למציאות

הניתוח המעמיק שלעיל מבהיר כי הגישות המסורתיות להערכת נכסים ישנים, המסתמכות במידה רבה על גורמים סטטיים כמו גיל כרונולוגי או עלות בנייה, לוקות בחסר. נכס ישן אינו ישן רק בשל שנת בנייתו; ערכו הוא פונקציה מורכבת של מצבו בפועל, פוטנציאל השדרוג שלו וההקשר הכלכלי והרגולטורי בו הוא נמצא. לאור זאת, יש צורך לגבש מודל הערכה אינטגרטיבי ורב-ממדי, שיאחד את הכלים התיאורטיים והתובנות האמפיריות שנחשפו.

הצגת מודל הערכה אינטגרטיבי רב-ממדי

המודל המוצע מתבסס על הסטת מוקד ההערכה מ"גיל" כנתון סטטי ל"גיל אפקטיבי" כמשתנה דינמי ומרכזי. הוא כולל חמישה מרכיבים עיקריים שפועלים יחד:

- ציון גיל אפקטיבי משוקלל: מעבר להערכה הפיזית של המבנה, הגיל האפקטיבי יחושב על בסיס שקלול של תחזוקה שוטפת, איכות חומרי הבנייה (שמשפיעים על אורך החיים הפיזי של הנכס), ועדכונים טכנולוגיים שבוצעו בו לאורך השנים. ציון זה ייתן תמונה מדויקת יותר של מצב הנכס וישמש בסיס לחישוב פיחות רלוונטי.

- פרופיל התיישנות מקיף: במקום התייחסות כללית לפיחות, יבוצע ניתוח מפורט של שלושת סוגי ההתיישנות. השמאי יאפיין באופן פרטני את התיישנות הפיזית (בלאי), הפונקציונלית (עיצוב מיושן) והכלכלית (גורמים חיצוניים) של הנכס, תוך הבחנה בין רכיבים ניתנים לריפוי לבין רכיבים שאינם ניתנים לריפוי. ניתוח זה יאפשר למעריך לא רק לקבוע את ערך הנכס הנוכחי, אלא גם לכמת את עלות פוטנציאל ההשבחה.

- פוטנציאל השבחה רגולטורי/אדריכלי: במודל זה, נכס ישן אינו נתפס כנכס שרק מאבד מערכו. הוא נבחן גם על בסיס פוטנציאל ההשבחה שגלום בו. הערכה זו תכלול בחינת כדאיות במסגרת תוכניות התחדשות עירונית כמו תמ"א 38 , פוטנציאל הרחבת זכויות בנייה קיימות או אפשרויות שימור אדריכלי שיכולות להוסיף ייחוד וערך.

- השפעת מיקום ספציפית: במקום התייחסות כללית ל"מיקום", המודל יכלול ניתוח מדויק של הקשר בין מיקום הנכס לבין גורמי הערך הספציפיים באזור. ניתוח זה יכלול קרבה לתחבורה ציבורית, מרכזי תעסוקה וחינוך, תוך התחשבות במגמות שוק אזוריות, והשפעת גורמים סביבתיים כגון נוף.

- התאמה לשוק המקומי והמיסוי: המודל יתחשב בניתוח שוק מקומי, שיעורי פיחות אמפיריים ודינמיקות מיסוי ספציפיות. הוא יכלול חישוב של הרווח הנקי האפשרי מהשבחה, לאחר תשלום מס שבח והיטל השבחה רלוונטיים, כדי לספק תמונה כלכלית ריאלית ומלאה למקבלי ההחלטות.

| מרכיב במודל | תיאור | השפעה על הערכת השווי |

| גיל אפקטיבי משוקלל | הערכה של גיל הנכס על בסיס מצבו, תחזוקה, איכות וטכנולוגיה. | המדד הבסיסי לפיחות. נמוך מגיל כרונולוגי מעלה את השווי. |

| פרופיל התיישנות | ניתוח מפורט של פיזית, פונקציונלית וכלכלית, והבחנה בין סוגי הריפוי. | מסייע לזהות את הפערים בין מצב קיים לפוטנציאל ומאפשר לכמת עלויות השבחה. |

| פוטנציאל השבחה רגולטורי | בחינת כדאיות תוכניות התחדשות (תמ"א 38), זכויות בנייה ושימור. | הערכת שווי פנימית וחיצונית, המגדירה את הפוטנציאל הגלום בנכס. |

| ניתוח מיקום ספציפי | בחינה מדויקת של הקרבה לתשתיות, מרכזים וגורמים סביבתיים. | משמש כמכפיל המגביר או מקטין את ערך ההשבחה הפוטנציאלי. |

| התאמה למיסוי מקומי | חישוב רווח נקי לאחר מס שבח והיטל השבחה. | מספק את הערך הכלכלי הריאלי לבעל הנכס, ומציג את כדאיות העסקה. |

מסקנות והמלצות

הניתוח המקיף בדוח זה מראה כי גיל המבנה הוא גורם רב-משמעות בשמאות מקרקעין, אך יש לפרשו בזהירות. מסקנתו העיקרית היא שיש לנטוש את הגישה הלינארית והפשטנית המקשרת בין גיל כרונולוגי לשווי, ולאמץ גישה דינמית ואינטגרטיבית המבוססת על גיל אפקטיבי ועל פוטנציאל השבחה עתידי.

סיכום הממצאים העיקריים:

- הגיל האפקטיבי הוא המדד הרלוונטי: בעוד הגיל הכרונולוגי הוא נתון אובייקטיבי, הגיל האפקטיבי הוא מדד השוק המשקף את מצבו הריאלי של הנכס, והוא תלוי ישירות בהשקעות שנעשו בו.

- התיישנות היא תהליך רב-ממדי: התיישנות אינה רק בלאי פיזי, אלא גם ליקויים פונקציונליים וכלכליים, שיכולים להשפיע זה על זה. ניתוח מפורט שלהם חיוני כדי להעריך את שווי הנכס באופן מלא.

- השבחת נכס דורשת אסטרטגיה: השקעות בשיפוץ אינן מבטיחות עלייה זהה בערך השוק, ויש להיזהר מ"השבחת יתר" שאינה תואמת את סביבת הנכס ואת טעמו של קהל היעד.

- רגולציה ומיסוי משנים את הכללים: תוכניות כמו תמ"א 38 מספקות מנוף כלכלי לטיפול בהתיישנות. יחד עם זאת, גורמי מיסוי כגון מס שבח והיטל השבחה יכולים להשפיע באופן ניכר על הרווח הנקי, ולכן יש לכלול אותם בכל הערכת כדאיות.

המלצות מקצועיות:

- לשמאי המקרקעין: על השמאי המודרני לעבור ממתן הערכה סטטית המבוססת על גיל כרונולוגי, לגיבוש ניתוח מפורט של הגיל האפקטיבי, פוטנציאל ההשבחה וההשלכות המיסוייות. הדוח ממליץ על אימוץ מודל הערכה אינטגרטיבי, שישלב כלים אנליטיים כמו ניתוח שוק יסודי ובחינה פיזית מעמיקה של הנכס.

- ליזמים ומשקיעים: קבלת ההחלטה על השקעה בנכס ישן צריכה להתבסס על ניתוח מעבר לשווי הנכס הקיים. יש לבחון לעומק את פוטנציאל ההשבחה הגלום בנכס, בין אם באמצעות שיפוצים פנימיים או תוכניות התחדשות עירונית, ולנתח את הרווח הכלכלי הנקי לאחר ניכוי מסים רלוונטיים.

- לרגולטורים: הממצאים מדגישים את חשיבותם של מנגנונים רגולטוריים כגון תמ"א 38 ופטורי מיסוי, המספקים תמריץ כלכלי להתמודדות עם התיישנות מבנים ישנים. יש לבחון באופן מתמיד את השפעתם הכלכלית של מנגנונים אלה על מנת להבטיח פיתוח עירוני בר-קיימא ויעיל.

Per השפעתו של גיל המבנה על שווי נכסים – בין תיאוריה למציאות: מחקר עומק

תקציר מנהלים

המחקר חושף פערים משמעותיים בין התיאוריה הכלכלית המקובלת לבין המציאות האמפירית בנושא השפעת גיל המבנה על שווי הנכס. בעוד שהתיאוריה מצביעה על ירידת ערך לינארית, המחקרים האמפיריים מגלים דפוסים מורכבים יותר, כולל יחסים לא-לינאריים ואפילו עליית ערך בבניינים מסוימים. קיימת שונות רחבה בקצבי הפחת בין מדינות ואזורים - מ-0.26% בשנה בבריטניה ועד 10% בשנה ליפן, כאשר רוב המחקרים מצביעים על קצבים של 1-3% בשנה.

מבוא

השפעתו של גיל המבנה על שווי הנכס מהווה נושא מרכזי בתחום השמאות והכלכלה של נדל"ן. הבנת הקשר הזה חיונית לקבלת החלטות מושכלת בתחומי השקעות, מימון, מיסוי ותכנון עירוני. מחקר זה בוחן את הפערים בין התיאוריות הכלכליות המקובלות לבין הממצאים האמפיריים במגוון שווקים גלובליים, תוך התמקדות באתגרי הערכה מעשיים ובהשלכות על תקינה מקצועית.

סקירת ספרות תיאורטית

הגדרות גיל המבנה

המחקר האקדמי מזהה שלושה סוגי גיל עיקריים:

גיל כרונולוגי - הזמן שעבר מאז השלמת הבנייה, מהווה את המדד הבסיסי והנפוץ ביותר בהערכות.journals.vilniustech+1

גיל פונקציונלי - מתייחס ליכולת המבנה לספק את השירותים הנדרשים, תוך התחשבות בתחזוקה ושיפוצים. מבנה בן 30 שנה שעבר שיפוץ מקיף עשוי לתפקד כמו מבנה בן 10 שנים.pacificappraisers

גיל אפקטיבי - המשלב גורמים פיזיים וכלכליים, כולל מיקום, איכות תחזוקה ותנאי שוק. זהו המדד החשוב ביותר להערכת שווי, אך גם המורכב ביותר לחישוב.pacificappraisers

תיאוריות הפחת הקלאסיות

התיאוריה הכלכלית הקלאסית מבוססת על שלושה מקורות עיקריים לירידת ערך:

הידרדרות פיזית - הנזק הטבעי הנוגע לחומרי הבניין, מערכות המבנה ואלמנטים מבניים. זהו הגורם הבסיסי והניתן לחיזוי ביותר, הפועל באופן מתמשך מרגע השלמת הבניין.diva-portal+1

התיישנות פונקציונלית - התאמה לא מספקת של המבנה לסטנדרטים או לצרכים עכשוויים. דוגמאות כוללות פריסה לא יעילה, מערכות טכנולוגיות מיושנות או חוסר בתשתיות דיגיטליות מודרניות.wallstreetprep+1

התיישנות חיצונית - גורמים סביבתיים וכלכליים שאינם תחת שליטת בעל הנכס, כגון שינויים בשכונה, תנאי תחבורה או מגמות כלכליות מקומיות.dspace.mit

ממצאים אמפיריים מהעולם

שונות במדדי פחת

המחקר מגלה שונות דרמטית בקצבי הפחת השנתיים בין מדינות ואזורים שונים:accaglobal+2

השונות הזאת מצביעה על השפעה משמעותית של גורמים מקומיים כמו תנאי אקלים, תרבות תחזוקה, רגולציה ומאפייני שוק.

דפוסים לא-לינאריים

בניגוד להנחה התיאורטית של פחת לינארי, מחקרים רבים מגלים יחסים מורכבים יותר:journals.vilniustech+2עקומת U: במחקר בטיילאן ובקוריאה נמצא כי ערך הנכסים יורד בשנים הראשונות (עד גיל 40-45) ואז עולה בשל פוטנציאל פיתוח מחדש.investopedia+1פחת מואץ בשנים הראשונות: מחקרים מארצות הברית מצביעים על פחת מהיר יחסית ב-20 השנים הראשונות, המאט בהמשך.akrivisteamיציבות לאחר גיל בינוני: נכסים שנשמרו היטב מציגים יציבות יחסית בערכם לאחר גיל 40-50 שנים.pacificappraisersDifferent theoretical and empirical patterns of building age-value relationships found in international real estate research

הפקטור הישראלי

מאפייני השוק הישראלי

השוק הישראלי מציג מאפיינים ייחודיים המשפיעים על יחסי גיל-ערך:dealpath+2מחסור בקרקע: בישראל, רוב הקרקעות הן בבעלות המדינה עם זכויות חכירה לטווח ארוך. מחסור זה מעלה את ערך הקרקע ומפחית את השפעת הפחת של המבנה על הערך הכולל.holdתהליכי שימור: תוכניות השימור בערים כמו תל אביב יוצרות ערך מוסף לבניינים היסטוריים, המנוגד לתיאוריה הקלאסית של פחת עם הגיל.sciencedirectדינמיקת מחירים: מחירי הנדל"ן בישראל עלו בכ-118% בין 2006-2017 ובכ-23% בין 2022-2023, כאשר עלייה זו השפיעה באופן דיפרנציאלי על מבנים בגילאים שונים.ipf

השפעת מיקום על יחסי גיל-ערך

במחקר ישראלי נמצא כי מיקום מבטל פחת: בעיר כמו תל אביב, ההבדל במחירי הקרקע בין רחוב לרחוב יכול להגיע ל-8,000$ למ"ר. באזורים כאלה, השפעת הגיל על הערך מתמתנת משמעותיally.sciencedirect

השפעת תחזוקה ושיפוצים

המרכיב הכלכלי של תחזוקה

מחקרים מצביעים כי תחזוקה מונעת יכולה להאט את הפחת בעד 1% בשנה. השקעה בתחזוקה שוטפת יכולה למעשה להפוך את הבניין ל"צעיר יותר" מבחינה פונקציונלית.pacificappraisers+1

ROI של שיפוצים

מחקרים מראים כי שיפוצים אסטרטגיים יכולים להניב תשואה של 57-62% על ההשקעה:prres

- שיפוץ מטבח: תשואה ממוצעת של 57-62%

- שיפוץ חדרי רחצה: תשואה דומה

- שיפורי יעילות אנרגטית: תשואה לטווח ארוך מעל למחירי השיפוץeasyaliyah

תחזוקה נדחית - מחיר הזנחה

תחזוקה נדחית מהווה את הגורם העיקרי להאצת הפחת. מחקרים מראים כי:eia.feaa.ugal+2

- זנחה גורמת לירידת ערך מהירה בשל פסילת בסיס קונים רחבwikipedia

- בעיות מבניות יכולות להפוך נכס למוכר רק לקונים במזומן המתכננים הליך הפיכהwikipedia

- עלויות תיקון מצטברות באופן לא-לינארי - בעיה קטנה עלולה להוביל לנזק מבני גדולeia.feaa.ugal

בניינים מוגנים וערך היסטורי

הפרדוקס של הערך ההיסטורי

מחקרים מרחבי העולם מציגים תמונה מורכבת לגבי השפעת הגנת מבנים על ערכם:globalpropertyguide+2

ממצאים חיוביים:

השפעות שליליות חריגות:

- באוסטרליה נמצא כי מבנים מוגנים סבלו מהפחתה של -9.6% בערכםinstead

- התנגדות של סוכני נדל"ן הטוענים כי הגנה היסטורית מגבילה את החופש הבנייתיmpra.uni-muenchen

מנגנון הערך ההיסטורי

הגנה היסטורית יוצרת שני מנגנונים מנוגדים:

- הגבלה בנייתית - מגבילה אפשרויות שינוי ועדכון

- פרמיית יוקרה - יוצרת כרטיס כניסה לשוק מיוחד של אוהבי היסטוריה ואזורים יוקרתיים

המחקר מצביע כי בשונתיות המקרים, הפרמיה מנצחת על ההגבלה.mpra.uni-muenchen+1

פערים בין תיאוריה למציאות

בעיות מתודולוגיות

המחקר מזהה מספר בעיות מתודולוגיות הגורמות לפערים בין תיאוריה למציאות:הפרדה לא מספקת בין ערך קרקע למבנה: רוב המחקרים מתייחסים לערך הנכס הכולל, ללא הפרדה מדויקת בין ההשפעות על הקרקע מול המבנה.journals.vilniustech+1התעלמות מגורמי תחזוקה: מודלים תיאורטיים לעיתים קרובות מתעלמים מההשפעה המכרעת של איכות התחזוקה על קצב הפחת.pacificappraisersהטיה תרבותית: רוב המחקרים בוצעו בארצות המפותחות, עם תת-ייצוג של שווקים מתפתחים וגישות תרבותיות שונות לתחזוקה ושימור.bohrium

השפעת תנאי שוק

מחזורי נדל"ן: מחקרים מצביעים כי במשקים חזקים, המבנים הישנים מפסידים יותר ביחס לחדשים, ואילו במשקים חלשים ההפרש מתמתן.sciencedirectאפשרויות פיתוח מחדש: בעיר כמו הונג קונג או ניו יורק, ערך אפשרות הפיתוח מחדש יכול לעלות על ערך המבנה הקיים, מה שיוצר עקומת U בתלות גיל-ערך.journals.vilniustech+1Comparison of annual building depreciation rates across different property types and countries/regions based on academic research

המלצות יישומיות

למעריכי שווי

- אימוץ מודל היברידי: שילוב של ממדי גיל כרונולוגי, פונקציונלי ואפקטיבי ברמת הערכהpacificappraisers

- התחשבות באפשרות פיתוח מחדש: בביצוע הערכות לנכסים מבוגרים במיקומים אטרקטיביים, יש לשקול את ערך האופציה לפיתוח מחדשinvestopedia

- תיעוד מצב תחזוקה: בדיקה מקיפה של מצב התחזוקה והשיפוצים שבוצעו כחלק מהליך ההערכהpacificappraisers

לבעלי נכסים

- השקעה אסטרטגית בתחזוקה: תחזוקה מונעת הינה השקעה רווחית המאטה פחת ומשפרת תשואותshamay-mekarkein

- תזמון שיפוצים: שיפוצים אסטרטגיים בגיל 15-25 שנים יכולים להאט משמעותית את עקומת הפחתprres

- מינוף ערך היסטורי: במקרים מתאימים, רישום למאגרי שימור יכול להוסיף ערך משמעותיsciencedirect+1

לקובעי מדיניות

- עידוד תחזוקה מונעת: יצירת תמריצי מס לתחזוקה מונעת ושיפוצי יעילות אנרגטיתeasyaliyah

- גמישות בתקנות שימור: איזון בין שימור לבין אפשרות התאמה לצרכים מודרנייםmpra.uni-muenchen

- מיסוי דיפרנציאלי: התאמת מדיניות המיסוי להכרה בדפוסי פחת לא-לינארייםfierarealestate

מגבלות המחקר ומחקר עתידי

מגבלות זוהו

- נתונים מוגבלים על בניינים בני 80+ שנים: רוב המחקרים מתמקדים במבנים צעירים יחסית

- היעדר מחקרי אורך: מעט מחקרים עוקבים אחר אותם נכסים לאורך זמן

- שונות במתודולוגיות: חוסר אחידות בדרכי מדידה והגדרת פחת בין מחקרים שונים

המלצות למחקר עתידי

- מחקרי אורך: מעקב אחר אותם נכסים למשך עשרות שנים לזיהוי דפוסים מדויקים יותר

- הפרדת רכיבי ערך: פיתוח מתודולוגיות מתקדמות להפרדה בין ערך קרקע למבנה

- מחקר בשווקים מתפתחים: הרחבת המחקר לכלול שווקים ותרבויות מגוונות יותר

- השפעת טכנולוגיה: בחינת ההשפעה של טכנולוגיות חדשות על דפוסי פחת ושימור

סיכום ומסקנות

המחקר מגלה כי הקשר בין גיל המבנה לשווי הנכס מורכב הרבה יותר מהנחות התיאוריה הקלאסית. השונות הרחבה בקצבי פחת בין מדינות (0.26%-10% בשנה) ודפוסי הערך הלא-לינאריים מצביעים על חשיבותם של גורמים מקומיים, תרבותיים וכלכליים.

הממצאים המרכזיים:

- פחת אינו לינארי ומושפע משילוב מורכב של גורמים פיזיים, פונקציונליים וכלכליים

- תחזוקה מונעת ושיפוצים אסטרטגיים יכולים להאט או אפילו להפוך את עקומת הפחת

- במיקומים פרימיום, ערך הקרקע יכול לבטל את השפעת פחת המבנה

- בניינים היסטוריים עשויים להציג מגמת עלייה בערך, בניגוד להנחות הקלאסיות

המודל המוצע משלב שלושה ממדי גיל (כרונולוגי, פונקציונלי ואפקטיבי) עם גורמים מקומיים ספציפיים, ומציע דרך למעבר מהתיאוריה הלינארית הפשוטה למודל מותאם מציאות המשקף את מורכבות השוק האמיתי.עבור המקצוע והתקינה, התוצאות מצביעות על הצורך בפיתוח מתודולוגיות הערכה גמישות יותר, המתחשבות בייחודיותם של שווקים מקומיים ובמגמות לא-לינאריות של יחסי גיל-ערך.

- https://journals.vilniustech.lt/index.php/IJSPM/article/download/16984/11193/64582

- https://www.bajajfinserv.in/building-depreciation-rate

- https://pacificappraisers.com/importance-of-accurately-estimating-depreciation-in-cost-approach-appraisals/

- http://www.diva-portal.org/smash/get/diva2:1749426/FULLTEXT01.pdf

- https://www.reit.com/sites/default/files/meetings/REITWise16/Government%20Relations%20Committee/Full%20Document(s)/MIT%20-%20Characteristics%20for%20Depreciation%20in%20Commercial%20and%20Multi-Family%20Property.pdf

- https://www.wallstreetprep.com/knowledge/cost-approach/

- https://inzeko.ktu.lt/index.php/EE/article/view/13777/8736

- https://dspace.mit.edu/handle/1721.1/120153

- https://www.accaglobal.com/content/dam/ACCA_Global/Technical/fact/tf-property-valuations-0822.pdf

- https://www.sciencedirect.com/science/article/abs/pii/0166046282900321

- https://cleartax.in/s/land-and-building-depreciation-rate

- https://www.netgain.tech/accounting-finance-glossary/real-estate-depreciation

- https://www.bohrium.com/paper-details/age-related-depreciation-of-older-properties/947309118115283008-13459

- https://www.sciencedirect.com/science/article/abs/pii/S0927538X18304505

- https://akrivisteam.com/blog/exploring-common-commercial-real-estate-valuation-models/

- https://sciendo.com/pdf/10.2478/remav-2023-0003

- https://www.investopedia.com/articles/investing/060815/how-rental-property-depreciation-works.asp

- https://www.dealpath.com/blog/real-estate-appraisal-valuation-methods/

- https://www.sciencedirect.com/science/article/pii/S0198971521000442

- https://www.fierarealestate.co.uk/insights/core-commercial-real-estate-investing-flattening-the-depreciation-curve/

- https://hold.co.il/how-to-assess-apartment-values-in-israel/

- https://www.ipf.org.uk/static/uploaded/49487d89-2312-4f65-9cff23665f85ff96.pdf

- https://shamay-mekarkein.com/real-estate-appraiser-in-israel/

- https://www.prres.org/uploads/711/1897/Costello_Building_Age_Depreciation_real_option_value.pdf

- https://www.easyaliyah.com/blog/complete-guide-to-property-purchase-tax-in-israel-mas-rechisha

- https://eia.feaa.ugal.ro/images/eia/2018_3/Kirli.pdf

- https://en.wikipedia.org/wiki/Israeli_land_and_property_laws

- https://ec.europa.eu/eurostat/documents/3859598/5925925/KS-RA-12-022-EN.PDF

- https://www.globalpropertyguide.com/middle-east/israel/price-history

- https://ideas.repec.org/a/ddj/fseeai/y2018i3p91-98.html

- https://www.sciencedirect.com/science/article/abs/pii/S0264275118309569

- https://www.buyitinisrael.com/news/real-estate-appraisal-in-israel/

- https://www.instead.com/resources/blog/asset-depreciation-methods-comparison

- https://mpra.ub.uni-muenchen.de/89347/1/MPRA_paper_89347.pdf

- https://jerusalem-real-estate.co/real-estate-in-jerusalem/find-your-ideal-property-israel/

- https://papers.ssrn.com/sol3/Delivery.cfm/SSRN_ID3549615_code337534.pdf?abstractid=3109760&mirid=1

- https://uwaterloo.ca/heritage-resources-centre/sites/default/files/uploads/documents/p_value_0.pdf

- https://dahp.wa.gov/sites/default/files/Leichenko_Study.pdf

- https://www.sama.sk.ca/sites/default/files/2018-11/6Depreciation.pdf

- https://www.northwooduk.com/articles/the-value-of-heritage-how-listed-buildings-elevate-local-property-markets/

- https://www.historicspokane.org/wp-content/uploads/2019/04/Historic-District-benefits_Mabry_-6-7-07.pdf

- https://propertymetrics.com/blog/physical-economic-functional-obsolescence/

- https://realdania.dk/-/media/realdaniadk/publikationer/andre-filer/the-value-of-the-built-heritage.pdf

- https://www.placeeconomics.com/wp-content/uploads/2020/01/City-Studies-WP-Online-Doc.pdf

- https://www.hellodata.ai/help-articles/what-are-the-types-of-obsolescence-in-real-estate

- https://heritagebc.ca/learning-centre/heritage-place-conservation/heritage-real-estate/

- https://www.forbes.com/sites/reginacole/2018/08/20/your-house-is-in-a-historic-district-does-that-raise-or-lower-its-value/

- https://corporatefinanceinstitute.com/resources/commercial-real-estate/physical-deterioration/

- https://www.sciencedirect.com/science/article/abs/pii/S0264837719317016

- https://www.preservationsociety.org/the-economics-of-historic-preservation-2/

- https://www.investopedia.com/terms/f/functional-obsolescence.asp

- https://www.davidpublisher.com/Public/uploads/Contribute/5d90110471403.pdf

- https://www.sciencedirect.com/science/article/abs/pii/S0166046220302684

- https://www.youtube.com/watch?v=CZmkMp8YZEc

- https://www.theheritagealliance.org.uk/blog/the-heritage-index-and-the-rising-price-of-heritage-materials/

- https://thecraftsmanblog.com/is-preservation-good-for-property-values/

- https://remodelingright.com/the-impact-of-renovations-on-property-value-a-comprehensive-guide/

- https://homebriefings.com/the-real-impact-of-deferred-maintenance-on-property-value/

- https://www.rics.org/content/dam/ricsglobal/documents/standards/Practical-considerations-for-RICS-valuers-operating-in-the-USA.pdf

- https://vimova.ch/en/how-renovations-can-increase-your-property-s-value/

- https://newsilver.com/the-lender/what-brings-down-property-value/

- https://www.rics.org/content/dam/ricsglobal/documents/standards/application_of_the_rics_valuation_professional_standards_in_the_united_states_1st_edition_rics.pdf

- https://riccardovicarelliarchitects.com/how-home-renovations-boost-property-value/

- https://www.neighborly.com/expert-tips/the-effect-of-maintenance-on-home-value

- https://www.ivsc.org/wp-content/uploads/2024/06/IVSC-Perspectives-Paper-Inspections.pdf

- https://www.switzerland-sothebysrealty.ch/en/conseils/technical/does-renovation-pay-successful-sale-your-property

- https://www.homelight.com/blog/what-hurts-property-value/

- https://www.nacva.com/Files/InternationalStandardsChart_Jun2022.pdf

- https://rakeshnarula.com/impact-of-home-renovations-on-property-value-an-assessment/

- https://www.norcalvaluation.com/valuation-appraisal-review-commonalities-in-ivs-and-uspap/

- https://www.realtyonerealestate.com.au/home-renovations-that-increase-property-value/

- https://gro-realestate.com/blog/what-decreases-property-value-the-most-key-factors-to-be-aware-of

- https://www.ivsc.org/wp-content/uploads/2021/09/IVSCAnnualReport2017-18.pdf

- https://www.tc-mgt.com/post/how-to-raise-property-value

- https://climate.sustainability-directory.com/term/property-value-decline/

- https://www.unomaha.edu/college-of-business-administration/center-for-real-estate-and-asset-management/research/shultz_2018_jhr_housing_depreciation.pdf

- https://ira.lib.polyu.edu.hk/bitstream/10397/97535/1/Hui_Redevelopment_Strategies_Building.pdf

- https://hub.hku.hk/bitstream/10722/81857/1/content.pdf

- http://shoup.bol.ucla.edu/OptimalTiming.PDF

- https://www.ier.hit-u.ac.jp/hit-refined/wp-content/uploads/2013/12/wp005.pdf

- https://www.sciencedirect.com/science/article/abs/pii/S0378778821005740

- https://www.sciencedirect.com/science/article/pii/S0038080619300174

- https://www.dreso.com/at/en/dreso/economic/optimization-of-established-buildings

- https://link.springer.com/article/10.1007/BF01097938

- https://link.springer.com/article/10.1007/s11146-005-1369-6

- https://www.sciencedirect.com/science/article/abs/pii/S0264837722002150

- https://www.sciencedirect.com/science/article/abs/pii/S0166046221000934

- https://ascelibrary.org/doi/abs/10.1061/(ASCE)UP.1943-5444.0000686

- https://www.buildingradar.com/construction-blog/optimizing-timing-engaging-projects-at-the-right-stage