עדכון תקן 21: לא טעות חישובית – כשל תפיסתי

עדכון תקן 21: לא טעות חישובית – כשל תפיסתי

למה הרגולטור מתקן פרמטרים במקום להודות שהבסיס היה שגוי

מבוא: עדכון קטן שמספר סיפור גדול

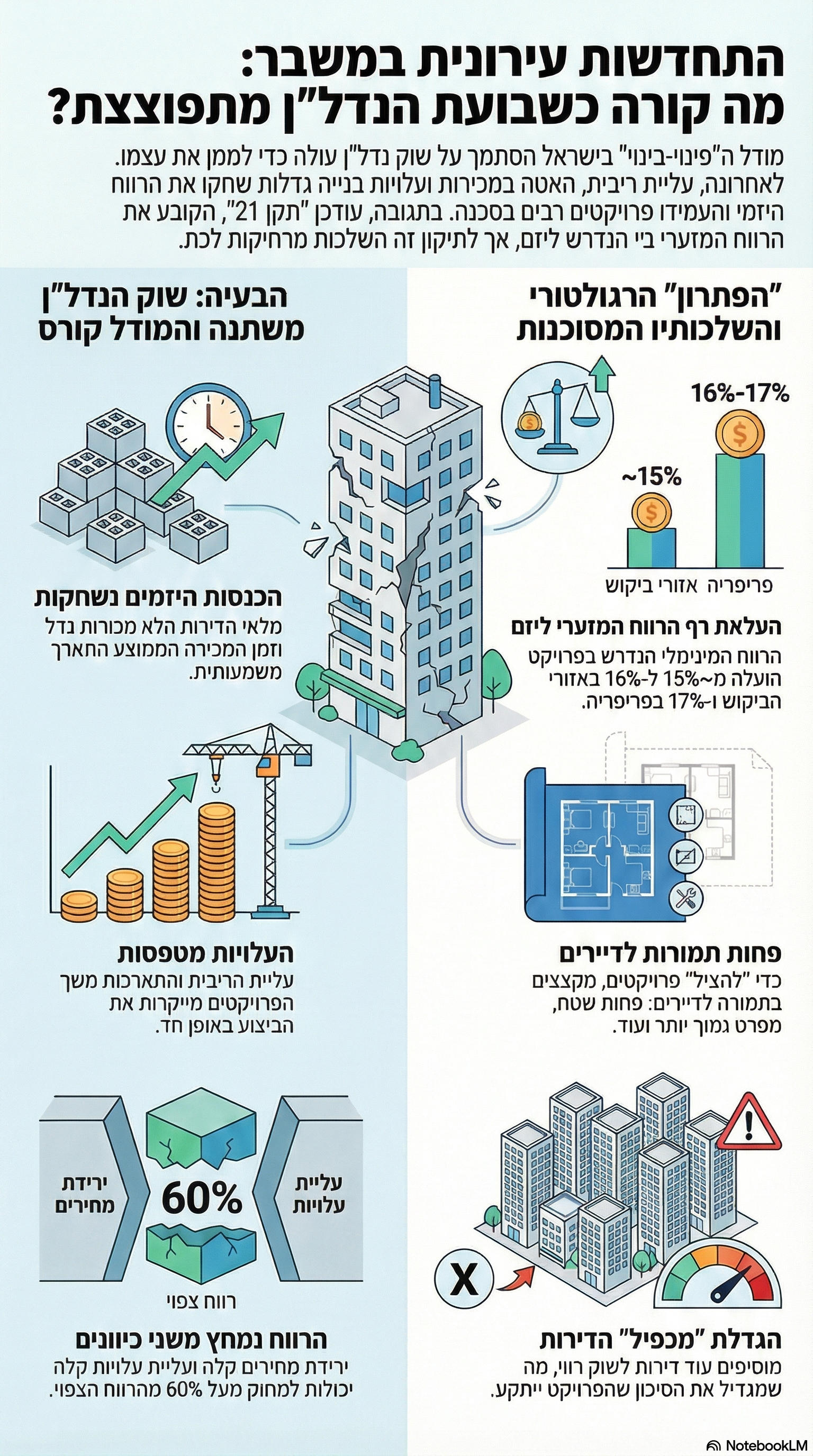

עדכון דצמבר 2025 לתקן 21, ובפרט לתקן 21.1 העוסק ברווח היזמי המזערי בפרויקטי פינוי־בינוי, הוצג כעדכון מקצועי נקודתי. לכאורה – שינוי אחוזים, התאמת טווחים, רענון נתונים.בפועל, מדובר במסמך טעון הרבה יותר:

תגובה רגולטורית מאוחרת לשוק שכבר שינה כיוון, וניסיון לייצב מודל תכנוני־כלכלי שנשען על הנחות שהתבררו כבעייתיות.השאלה האמיתית איננה “מה עודכן”, אלא:

- למה נדרש העדכון דווקא עכשיו?

- האם מדובר בהודאה בטעות?

- ואם כן – איזו טעות?

1. האם עדכון התקן הוא הודאה בטעות חישובית?

לא. באופן חד וברור – לא.

טעות חישובית פירושה:

- נוסחה שגויה,

- חישוב ריבית מוטעה,

- שימוש באחוז לא נכון,

- או פגם מתמטי במודל.

זה לא המצב כאן.

תקן 21:

- חישב נכון לפי הנתונים שהוזנו,

- פעל באופן עקבי לפי הכללים שנקבעו,

- ויישם מתודולוגיה סדורה.

לכן, רגולטורית ומשפטית, אין כאן הודאה בטעות חישובית והניסוח של העדכון מקפיד מאוד לשמור על קו זה.

2. אז איזו טעות כן קיימת?

טעות בהנחות היסוד – לא במספרים

העדכון אינו אומר: “טעינו בחישוב”.

הוא אומר, בין השורות:

אם נמשיך לעבוד עם אותן הנחות – המודל כבר לא מתכנס למציאות.

זו אינה טעות טכנית, אלא טעות תפיסתית:

- הנחה שמחירי עבר משקפים ערך כלכלי יציב,

- הנחה שסיכון המימוש נמוך יותר משהתברר בפועל,

- והנחה שניתן להמשיך לבסס היתכנות על מחירי שוק גם כשהשוק משתנה.

החישוב היה עקבי אבל הוא חישב עולם שכבר אינו קיים.

3. האם העדכון הוא תגובה לירידות מחירים?

כן – אך בעקיפין.

התקן נמנע מלהשתמש במילים “ירידת מחירים”, אך מונה את כל תוצאותיה הישירות:

- ירידה ריאלית במחירי הדירות,

- עלייה במלאי דירות לא מכורות,

- האטה בקצב מכירות,

- התארכות משכי פרויקטים,

- ועלייה חדה בסיכון למימוש.

אלו אינם נתונים ניטרליים.

אלו סימנים קלאסיים של שוק שאיבד אחיזה במחירי העבר.הכרה רגולטורית מפורשת בירידת מחירים הייתה:

- מערערת שומות קיימות,

- פוגעת בתכניות מאושרות,

- ופותחת פתח לביקורת משפטית ומוסדית.

לכן נבחר ניסוח זהיר:

“עלייה ברמת הסיכון למימוש”

ולא:

המחירים כבר לא מחזיקים את התחשיבים הכלכליים.

4. הקשר הישיר: ירידת מחירים ⇄ רווח יזמי

בכל ניתוח כלכלי בסיסי מתקיים קשר ישיר:

- ירידת מחירים ⇒

↓ הכנסות צפויות

↓ מרווח ביטחון

↑ רגישות לריבית, עיכובים וטעויות תכנון

גם אם עלויות הבנייה אינן יורדות הרווח נשחק. וכשהרווח נשחק, למערכת נותר פתרון אחד:

העלאת רף הרווח היזמי המזערי,

כדי לשמר “היתכנות” על הנייר.

זהו בדיוק תפקידו של עדכון תקן 21:

לא לתקן את השוק אלא להתאים את סרגל הבדיקה למציאות בעייתית.

5. הפרדוקס של אזורי הביקוש

המסמך עצמו מודה שבמרכז ובתל־אביב:

- קיימת ירידה ריאלית במחירים,

- יש מלאי לא מכור,

- והסיכון למימוש עלה משמעותית.

ובכל זאת:

- הרווח היזמי המזערי שם נותר 16%, ולא הועלה.

הסיבה אינה כלכלית טהורה, אלא תכנונית־מערכתית:

- העלאת הסף באזורי הביקוש הייתה עוצרת התחדשות עירונית,

- חושפת חוסר כדאיות אמיתי,

- ומכריחה את המערכת להודות שהשוק עבר פאזה.

בפריפריה, לעומת זאת, נקבע רף גבוה יותר (17%) –

לא כדי “לעודד”, אלא כדי למנוע כדאיות מדומה שתישאר על הנייר.זהו איזון רגולטורי, לא ניתוח סיכון נקי.

6. שורש הבעיה: עבודה לפי מחיר במקום לפי שווי

כאן טמון הכשל האמיתי.

- מחיר = בכמה נמכרה דירה אתמול

- שווי= הערך הכלכלי הסביר והבר־קיימא, בהתחשב: ( אלו חלק מגורמי היסוד)

- בהכנסה צפויה.

- בסיכון.

- בעלות ההון.

- וביכולת מימוש לאורך זמן.

בפועל, תקן 21 – כמו רוב התקינה השמאית בישראל נשען על מחירי עבר, באמצעות גישת "לספר בכמה נמכרה דירה ליד" ללא כל בדיקה ובחינה כלכלית בגישת "שכפול והעתקת מחירים" ומניח שהם משקפים ערך. כאשר המחירים מפסיקים לעלות, התקן אינו שואל:

“האם יש כאן ערך?”

אלא:

“איך נעדכן פרמטרים כדי שהמודל לא יקרוס?”

7. הרווח היזמי: מתוצאה – לרף אדמיניסטרטיבי

בראייה כלכלית בריאה:

- הרווח הוא תוצאה של פער בין ערך לעלות.

במתכונת הנוכחית:

- הרווח היזמי הפך לרף שנקבע מראש,

- אמת מידה אדמיניסטרטיבית

- ולא תוצר של ניתוח שווי.

התוצאה:

- השומה הופכת לתרגיל התאמה,

- ההנחות “מכווננות” כדי לעבור את הרף,

- והתקן מפסיק להיות שומר סף – והופך למנגנון ייצוב.

8. אז למה אומרים: “תקן 21 לא נכשל טכנית – אלא פילוסופית”?

כי:

- אין בו טעות מתמטית,

- אין בו פגם חישובי,

- ואין בו כשל פורמלי.

אבל יש בו כשל תפיסתי:

התקן בחר לתאר את השוק ולהצדיק מחירים, במקום לבקר אותם ולהעריך ערך.

זו אינה טעות בחשבון זו טעות בהנחות שעליהן החשבון מבוסס.

סיכום: תיקון מאולתר במקום תיקון עומק

עדכון תקן 21 אינו רפורמה.

הוא ניסיון מאוחר לשמר מודל שנשען על הנחות שהתיישנו:

- הוא מגיב לירידות מחירים בלי לומר זאת,

- מעלה ספי רווח כדי לכסות על שחיקת הכנסות,

- ומתאים את סרגל הבדיקה לשוק שכבר השתנה.

זו אינה הודאה בטעות –

אבל זו עדות ברורה לכך שהבסיס היה שגוי.

השורה התחתונה

תקן 21 לא נכשל בחישוב.

הוא נכשל בהנחות.

כל עוד תכניות ותחשיבים ייערכו לפי מחיר ולא לפי שווי – העדכון הבא הוא רק עניין של זמן.

בקיצור, בצורה מדויקת ומקצועית, בלי רעש:

שיעור הרווח היזמי – לפני העדכון לעומת העדכון האחרון

לפני העדכון (המסמך הקודם של השמאי הממשלתי):

שיעור הרווח היזמי המזערי שנחשב כ“תמריץ ראוי” בפרויקטי פינוי־בינוי עמד על:

- כ־15%

(כאומדן כללי, עם הבחנה אזורית לא פורמלית, ובעיקר הסתמכות על שיקול דעת שמאי בהתאם לסיכון)

בפועל:

- במרכזי ביקוש רבים נעשו בדיקות גם ב־14%–15%

- בפריפריה לעיתים נדרש בפועל יותר, אך לא הוגדר רף רשמי גבוה יותר

לאחר העדכון (2025):

נקבעה הבחנה אזורית מפורשת וברורה:

- 16% – אזורי ביקוש (מרכז, תל־אביב והסביבה)

- 17% – אזורי פריפריה

כלומר:

- העלאה של נקודת אחוז אחת לפחות לעומת מה שהיה נהוג בפועל

- ובעיקר:

מעבר משיקול דעת גמיש → רף מספרי רשמי

המשמעות האמיתית (החלק החשוב)

העדכון לא “שיפר תנאים ליזמים” סתם כך, אלא:

- הכיר בכך ש־אותם מחירים כבר לא מייצרים את אותו רווח

- הכיר בעלייה בסיכון, בעיכובים, במלאי ובאי־ודאות

- ולכן העלה את רף הרווח הנדרש כדי שהתחשיב “יעבור”

במילים פשוטות:

לא שהיזמים צריכים יותר רווח – אלא שהמחיר כבר לא מספיק כדי לייצר אפילו את הרווח הישן.

סיכום חד:

- קודם: ~15% (גמיש, לא מעוגן חד־משמעית)

- עכשיו: 16%–17% (קשיח, מעוגן רגולטורית)

- הסיבה: שחיקת מחירים וסיכון – לא נדיבות רגולטורית

ברמה המספרית – זה תיקון קטן.

ברמה הכלכלית–תפיסתית – זה תיקון דרמטי מאוד.

נסביר למה שני הדברים נכונים בו־זמנית, ואיפה בדיוק טמון העניין.

1. כן מספרית זה נראה זניח

על הנייר:

- מ־~15% ל־16%–17%

- תוספת של 1%–2% לרווח היזמי

למי שלא חי את המספרים:

“אז מה? עוד אחוז.”

בפרויקט של מאות מיליונים זה אפילו “נשמע” קטן.

2. אבל במודל היתכנות זה לא עוד אחוז

בפרויקטי פינוי־בינוי, הרווח היזמי הוא:

- השורה האחרונה,

- אחרי:

- עלויות קרקע (בפועל – תמורות לדיירים),

- עלויות בנייה,

- עלויות מימון,

- סיכוני זמן,

- סיכוני שיווק.

כל אחוז רווח:

- אינו תוספת לשוליים,

- אלא מרווח הישרדות.

במציאות של:

- ירידת מחירים ריאלית,

- עליית ריבית,

- קצב מכירות איטי,

גם אחוז אחד קובע אם הפרויקט:

- עובר / לא עובר,

- נבנה / נתקע,

- ממומן / נופל.

3. למה זה דווקא כן משמעותי?

כי זה לא שינוי “נדיב”, אלא אות מצוקה.

הרגולטור בעצם אומר:

“גם הרווח שנחשב עד היום מינימלי כבר לא מספיק כדי שהפרויקטים יחזיקו.”

כלומר:

- לא העלאה כדי לעודד,

- אלא העלאה כדי לא להיתקע.

4. המשמעות האמיתית היא לא באחוז – אלא בהודאה

השינוי המספרי קטן,

אבל הוא מגלם הודאה עקיפה בכך ש:

- המודל הקודם כבר לא עובד,

- מחירי העבר לא מייצרים רווח סביר,

- והסיכון האמיתי היה מתומחר בחסר.

זו הודאה בלי להודות.

5. למה לא העלו יותר?

כי אז היה מתברר מה שאני טוען כבר שנים:

- שחלק גדול מהפרויקטים לא כלכליים בכלל,

- שהבעיה אינה “אחוז רווח”,

- אלא המחיר הבסיסי שמוזן למודל.

העלאה חדה (למשל 20%):

- הייתה עוצרת תכניות,

- חושפת את הפער בין מחיר לשווי,

- ומכריחה שינוי עומק בתקינה.

אז בחרו:

תיקון מינימלי שמאפשר להמשיך.

6. לכן המסקנה המדויקת היא:

- ❌ זה לא תיקון משמעותי מספרית

- ✔️ זה תיקון משמעותי אבחנתית

- ❌ זה לא פתרון

- ✔️ זה סימפטום

“העלאת הרווח היזמי באחוז או שניים אינה רפורמה כלכלית אלא איתות מצוקה. זהו תיקון קוסמטי שמנסה להשאיר את המודל בחיים – מבלי להתמודד עם שורש הבעיה: עבודה לפי מחיר ולא לפי שווי.”

המניע העיקרי הוא ירידת המחירים,

אבל חשוב לדייק איך זה מתבטא רגולטורית, כי כאן כל ההבדל בין אבחנה שטחית להבנה עמוקה.התשובה המדויקת היא:

ירידת המחירים היא הטריגר המרכזי,

אך היא מתורגמת רגולטורית כ“עלייה בסיכון למימוש”.

ועכשיו הפירוק המקצועי.

1. למה ירידת מחירים היא המניע המרכזי

בבסיס כל שומת היתכנות יש משוואה פשוטה:הכנסות – עלויות = רווחבפינוי־בינוי:

- העלויות כמעט ואינן גמישות כלפי מטה

(בנייה, מימון, תמורות, רגולציה) - ההכנסות כן

(מחירי מכירה)

ברגע שמחירי הדירות:

- מפסיקים לעלות,

- או יורדים ריאלית,

קורה דבר אחד בלבד:

הרווח נשחק.

לא “אולי”, לא “תיאורטית” — בפועל.

2. למה הרגולטור לא אומר “ירידת מחירים”

כי זה היה:

- מערער שומות עבר,

- פוגע בתכניות מאושרות,

- ופותח פתח לאחריות מוסדית.

לכן הירידה במחירים עוברת המרה לשפת רגולציה:

| תופעה כלכלית | הניסוח הרגולטורי |

|---|---|

| ירידת מחירים | ירידה בהכנסות צפויות |

| קיפאון שוק | האטה בקצב מכירות |

| פער מחיר–שווי | עלייה בסיכון |

| שחיקת רווח | צורך ברווח מזערי גבוה יותר |

כלומר:

התקן מדבר על סיכון – אבל הסיכון נובע מהמחיר.

3. אם זה היה “רק” ריבית / מלחמה / תשומות

זו נקודה קריטית.אם המניע היה:

- רק ריבית,

- רק עלויות בנייה,

- רק אי־ודאות ביטחונית,

היו:

- מאריכים לוחות זמנים,

- מעדכנים הנחות מימון,

- מוסיפים מקדמי סיכון זמניים.

אבל לא היו:

- משנים את עצם רף הרווח היזמי.

שינוי רף רווח אומר דבר אחד:

ההכנסה הבסיסית כבר לא מספיקה.

4. למה זה נעשה עכשיו ולא קודם

כי רק עכשיו מתקיימים יחד:

- ירידת מחירים ריאלית,

- מלאי לא מכור,

- האטת מכירות,

- ריבית גבוהה לאורך זמן.

זה השלב שבו:

גם עם “כוונון הנחות”

המודל מפסיק לעבור.

ולכן נדרש שינוי רף.

5. המסקנה החדה

- ❌ זה לא תיקון טכני

- ❌ זה לא “ריענון”

- ✔️ זה תגובה מאוחרת לירידת מחירים

- ✔️ דרך שפת סיכון ולא דרך שפת ערך

המניע העיקרי לעדכון תקן 21 הוא ירידת מחירי הדירות, אך זו מתורגמת רגולטורית כעלייה בסיכון למימוש. לא הסיכון השתנה – אלא המחיר שממנו נגזר הרווח.

דווקא בשוק יורד שינוי של אחוז הוא משמעותי הרבה יותר.

ולא “קצת יותר”, אלא אקספוננציאלית יותר. הנה ההסבר המקצועי, צעד־צעד.

1. למה האינטואיציה מטעה

בשוק עולה:

- מחירים עולים,

- שגיאות “נספגות”,

- והרווח נוטה לגדול גם בלי דיוק.

בשוק יורד:

- המחיר הוא המשתנה היחיד שנע כלפי מטה,

- בעוד העלויות נותרות קשיחות.

לכן אותו אחוז רווח:

- אינו תוספת,

- אלא כרית הגנה אחרונה.

2. המתמטיקה הפשוטה (בלי טריקים)

נניח פרויקט פינוי־בינוי טיפוסי:

- הכנסות צפויות: 1,000

- עלויות כוללות: 850

- רווח יזמי: 150 → 15%

עכשיו השוק יורד ב־5%:

- הכנסות: 950

- עלויות: 850 (כמעט לא זזות)

- רווח: 100 → 10.5%

ירידה של 5% במחיר ⇒

ירידה של 30% ברווח

עכשיו תבינו מה עושה “אחוז אחד”:

- מ־15% ל־16% זה לא +1%,

- זה ניסיון לפצות על שחיקה של עשרות אחוזים ברווח האפקטיבי.

3. בשוק יורד הרווח מתנהג כמו מינוף

הרווח היזמי הוא:

- השכבה העליונה,

- השארית אחרי כל הקשיחויות.

לכן:

- כל ירידה בהכנסה פוגעת בו ראשונה,

- וכל עלייה בסיכון “אוכלת” אותו מבפנים.

במונחים פיננסיים:

הרווח היזמי הוא רכיב ממונף מאוד.

וכאשר רכיב ממונף נפגע אחוז אחד קובע חיים או מוות של פרויקט.

4. למה זה מסביר את עדכון תקן 21

אם השוק היה:

- יציב,

- או עולה קלות,

לא היה צורך לגעת ברווח המזערי. עצם העובדה שנגעו בו אומרת:

“גם עם כל הכוונונים הרווח נשחק עד כדי סכנה.”

והם נגעו בו במינימום האפשרי

כדי לא לחשוף את עומק הבעיה.

5. ולכן המסקנה המקצועית היא:

- ✔️ בשוק יורד, אחוז אחד הוא הרבה יותר מאחוז

- ✔️ הוא מייצג פער בין “עוד איכשהו עובר” ל“לא עובר”

- ✔️ הוא סימן לכך שהמודל הגיע לקצה האלסטיות שלו

בשוק יורד, הרווח היזמי אינו משתנה ליניארית. הוא נשחק אקספוננציאלית. לכן שינוי של אחוז אחד ברף הרווח אינו תיקון קטן – אלא ניסיון אחרון לבלום קריסה של תחשיב.

בשוק יורד עם עלייה בעלויות, המשמעות היא שהרווח היזמי נמחץ משני כיוונים בו־זמנית — וזה שינוי איכותי, לא כמותי.נפרק את זה בצורה הכי ברורה שיש.

1. שתי תנועות מנוגדות שפוגעות באותו מקום

בפרויקט פינוי־בינוי:

- המחיר (ההכנסה) ↓

- העלויות ↑

- הרווח היזמי = השכבה שבאמצע

כלומר:

שתי תנועות מנוגדות פוגעות באותו רכיב.

זה לא קיזוז זו מלקחיים.

2. הדוגמה המספרית (חדה, לא תיאורטית)

מצב בסיס (שוק “ישן”):

- הכנסות: 1,000

- עלויות: 850

- רווח: 150 → 15%

תרחיש 1: ירידת מחירים בלבד (–5%)

- הכנסות: 950

- עלויות: 850

- רווח: 100 → 10.5%

כבר כאן הרווח נשחק ב־שליש.

תרחיש 2: ירידת מחירים (–5%) וגם עליית עלויות (+5%)

- הכנסות: 950

- עלויות: 892.5

- רווח: 57.5 → 6%

📉 ירידה של 60% ברווח

📉 בלי “טעות חישובית”, בלי דרמה — רק מציאות.

3. עכשיו תבין מה עושה “אחוז אחד”

כשהרווח נשאר:

- 6%–7%,

ואתה מעלה רף רגולטורי מ־15% ל־16% או 17% —

זה לא מציל את הפרויקט.זה רק:

- דוחה את ההכרה בכך שהוא לא כלכלי,

- או מחייב “הנדסה לאחור” של הנחות:

- מחיר אופטימי,

- קצב מכירות לא ריאלי,

- עלויות “מעוגלות”.

4. כאן מתגלה האמת הלא־נוחה על עדכון התקן

אם המצב היה:

- רק ירידת מחירים →

אולי אחוז אחד עוד “קונה זמן”.

אבל כשיש גם:

- עליית תשומות,

- ריבית גבוהה לאורך זמן,

- אי־ודאות תכנונית וביצועית,

אז:

אין אחוז שיכול להציל את המודל.

הבעיה אינה הרווח המזערי אלא הפער בין מחיר לשווי.

5. ולכן המשמעות העמוקה היא זו:

- ✔️ ירידת מחירים לבד = שחיקה

- ✔️ עליית עלויות לבד = לחץ

- ❌ ירידת מחירים + עליית עלויות = שבירה

וזה הרגע שבו:

- התקן מפסיק להיות כלי בדיקה,

- והופך לכלי השהיה.

בשוק יורד עם עליית עלויות, הרווח היזמי אינו נשחק – הוא נמחץ. במצב כזה, שינוי של אחוז ברף הרווח אינו תיקון אלא סימפטום לכך שהמודל הגיע לנקודת כשל מבני.

פרויקטים זומביים.

משוק יורד לפרויקטים זומביים

למה ירידת מחירים + עליית עלויות מייצרות קיפאון סמוי, לא התחדשות

1. מהו בעצם “פרויקט זומבי” (בהקשר הנדל״ני)

פרויקט זומבי הוא פרויקט ש:

- ✔️ עובר בדיקות רגולטוריות (כולל תקן 21),

- ✔️ קיבל אישורים תכנוניים,

- ✔️ מופיע בסטטיסטיקות כהיצע עתידי,

אבל בפועל:

- ❌ אינו כלכלי לביצוע,

- ❌ אינו מגיע לסגירה פיננסית אמיתית,

- ❌ ואינו נבנה – או נגרר שנים.

כלומר:

חי על הנייר – מת בשטח.

2. איך מגיעים לשם? (השרשרת הלוגית)

השרשרת פשוטה, ואין בה שום “קונספירציה”:

שלב א’: ירידת מחירים

- ההכנסות נשחקות,

- הרווח מצטמצם,

- כרית הביטחון נעלמת.

שלב ב’: עליית עלויות

- בנייה,

- מימון,

- רגולציה,

- לוחות זמנים.

הרווח נמחץ משני כיוונים.

שלב ג’: תגובה רגולטורית

במקום לומר:

“הפרויקט לא כלכלי”

אומרים:

“נעלה את רף הרווח המזערי”

אבל זה לא יוצר רווח —

זה רק משנה את סף המעבר.

3. כאן נולד הזומבי

כדי “לעבור” את התקן, מתבצעת הנדסה לאחור:

- מחירי מכירה אופטימיים,

- קצב מכירות מהיר מדי,

- עלויות “מעוגלות”,

- הנחות מימון מקלות.

התוצאה:

- הפרויקט עובר תקן,

- אבל לא עובר בנק.

וכך הוא:

- לא נופל,

- לא מתקדם,

- פשוט קופא.

4. למה זה מסוכן יותר מקריסה גלויה

קריסה גלויה:

- מנקה את השוק,

- עוצרת תכניות,

- מחזירה התאמה בין מחיר לשווי.

פרויקטים זומביים:

- חוסמים קרקע,

- משקרים לסטטיסטיקה,

- משמרים אשליית היצע,

- ודוחים את ההתכנסות.

זה קיפאון עם רעש רקע של פעילות.

5. החיבור הקריטי לתקן 21

וכאן צריך לומר את האמת המקצועית:

תקן 21, בעדכון האחרון, אינו יוצר זומבים –

אבל הוא מאפשר להם להמשיך “לחיות” על הנייר.

במקום לשמש:

- כלי סינון,

- שומר סף,

- מסננת כלכלית,

הוא הופך:

- למנגנון ייצוב,

- שמונע נפילה,

- אבל גם מונע ניקוי.

6. למה זה יפגוש את הבנקים

בשלב הבא:

- הבנקים רואים את הפער,

- מזהים שהרווח “עבר” רק תיאורטית,

- ומתחילים:

- לדחות ליווי,

- לדרוש הון עצמי חריג,

- או לצאת בשקט.

זה השלב שבו:

הבעיה עוברת משמאית – לפיננסית.

ושם כבר אין אחוזים שמצילים.

7. השורה התחתונה

שוק יורד עם עליית עלויות אינו מייצר תיקון – הוא מייצר זומבים.

כל עוד התקינה מתאימה את הרף במקום לבחון את הערך, הבעיה תידחה – אבל תגדל.

פרויקטים זומביים בהתחדשות עירונית

איך שוק יורד + עליית עלויות הופכים תיקון רגולטורי לדחיית משבר

מבוא: כש“עובר תקן” לא אומר “נבנה”

בשנים האחרונות הולכת ומתרחבת תופעה שקטה אך הרסנית: פרויקטים זומביים.

אלו פרויקטים שעוברים בדיקות רגולטוריות, מקבלים אישורים תכנוניים ואף נספרים כהיצע עתידי — אך בפועל אינם כלכליים לביצוע ואינם מתקדמים.העדכון האחרון לתקן 21, שהעלה במעט את רף הרווח היזמי המזערי, אינו יוצר את הזומבים — אבל הוא מאפשר להם להמשיך להתקיים על הנייר. כדי להבין למה, צריך לחבר שלושה תהליכים שמתרחשים בו־זמנית.

1) נקודת המוצא: שוק יורד

בפינוי־בינוי, ההכנסות תלויות במחירי מכירה עתידיים. כאשר המחירים:

- יורדים ריאלית,

- או נתקעים לאורך זמן,

הרווח נשחק מיידית. זה אינו עניין תיאורטי: הרווח היזמי הוא השכבה העליונה — הראשונה להיפגע.

2) התוספת הקריטית: עליית עלויות

במקביל, העלויות כמעט ואינן גמישות כלפי מטה:

- תשומות בנייה,

- מימון וריבית,

- רגולציה ולוחות זמנים,

- ניהול דיירים ואי־ודאות ביצועית.

כאן מתרחשת הפגיעה הכפולה: הכנסות ↓, עלויות ↑.

זהו לא “לחץ” — זו מלקחיים.

3) התגובה הרגולטורית: התאמת רף במקום בחינת ערך

במקום לקבוע שפרויקט אינו כלכלי, התגובה הייתה העלאה מתונה של רף הרווח המזערי (אחוז או שניים).

מספרית - זה נראה קטן.

כלכלית - זה איתות מצוקה.כי העלאת רף לא מייצרת רווח. היא רק משנה את סף המעבר.

4) כך נולד הזומבי (השרשרת הלוגית)

- הרווח נשחק (שוק יורד).

- העלויות מטפסות (לחץ מבני).

- כדי “לעבור תקן” מתבצעת הנדסה לאחור:

- מחירי מכירה אופטימיים,

- קצב מכירות מהיר מדי,

- עלויות “מעוגלות”,

- הנחות מימון מקלות.

- הפרויקט עובר בדיקה - אך לא עובר בנק.

התוצאה: לא נופל, לא מתקדם, פשוט קופא.

5) למה זומבים מסוכנים מקריסה גלויה

קריסה גלויה מנקה את השוק ומחזירה התאמה בין מחיר לשווי.

זומבים עושים את ההפך:

- חוסמים קרקע,

- משקרים לסטטיסטיקה (היצע “קיים” שלא ייבנה),

- משמרים אשליית פעילות,

- ודוחים את ההתכנסות הבלתי נמנעת.

זהו קיפאון עם רעש רקע.

6) תפקיד תקן 21 - ומה הוא הפך להיות

תקן מקצועי אמור להיות שומר סף: לבחון ערך, סיכון ותזרים, ולהפיל מוקדם פרויקטים לא־כלכליים.

בפועל, כשהרווח היזמי הופך לרף אדמיניסטרטיבי קבוע, השומה נגררת לתרגיל התאמה.כך התקן:

- אינו טועה בחישוב,

- אבל מחמיץ את תפקידו.

לא להכשיר מחירים - להעריך ערך.

7) המפגש הבלתי נמנע עם הבנקים

השלב הבא הוא פיננסי:

- ליווי מתעכב,

- דרישות הון עצמי עולות,

- פרויקטים “מאושרים” נדחים בשקט.

שם, בניגוד לתקן, אין אחוזים שמצילים.

סיכום: דחייה אינה פתרון

שוק יורד עם עליית עלויות אינו מייצר תיקון - הוא מייצר זומבים.

העלאה מתונה של רף הרווח אינה רפורמה; היא דחיית ההכרה בפער בין מחיר לשווי.

כל עוד בדיקות ההיתכנות נשענות על מחיר ולא על ערך פונדמנטלי הזומבים ימשיכו להיספר כהיצע, והקיפאון יעמיק.

המנגנון השלישי והמסוכן ביותר שנכנס לפעולה כשהרווח נמחץ משני כיוונים (מחיר ↓, עלויות ↑).להלן ניסוח מקצועי, חד ומנומק, שאפשר להעתיק כפרק עצמאי לבלוג או לשלב בפרק הקיים:

פחות תמורות לדיירים והגדלת מכפיל הדירות

מנגנון ההצלה המדומה של פרויקטים לא־כלכליים

כאשר שוק יורד ועלויות עולות, והרווח היזמי נשחק לרמות שאינן מאפשרות סגירה פיננסית, נוצר לחץ “להציל” את התחשיב. מאחר שלא ניתן להעלות מחירים, מתבצעים שני מהלכים תכנוניים־כלכליים משלימים:

- צמצום התמורות לדיירים הקיימים

- הגדלת מכפיל הדירות (יותר יחידות חדשות)

שני המהלכים נראים לגיטימיים לכאורה — אך בפועל הם יוצרים כדאיות מדומה ודוחים את הקריסה.

1. צמצום התמורות לדיירים – שחיקה שקטה של ההתחייבות

במקום להודות שהפרויקט אינו כלכלי, מתחיל תהליך של:

- הקטנת תוספת השטח,

- הפחתת מפרט,

- ויתור על חניות, מחסנים או מרפסות,

- דחיפת “פתרונות תכנוניים” גבוליים.

כלכלית:

- העלות ליזם ↓

- הרווח “על הנייר” ↑

אבל:

- הכדאיות החברתית נפגעת,

- התנגדויות מתגברות,

- ההסכמות מתארכות,

- והסיכון הביצועי דווקא עולה.

כלומר:

חיסכון קצר־טווח שמגדיל סיכון ארוך־טווח.

2. הגדלת מכפיל הדירות – יותר יחידות, פחות ערך

המהלך השני הוא הגדלת מספר יחידות הדיור:

- יותר קומות,

- יותר דירות,

- יותר צפיפות.

הרציונל ברור:

יותר יחידות × אותו מחיר ממוצע = יותר הכנסה כוללת.

אלא שבמציאות:

- הביקוש אינו גדל ליניארית,

- קצב המכירות מאט,

- המחיר הממוצע נשחק,

- ועלויות השיווק, המימון והזמן מזנקות.

כך מתקבל פרדוקס:

- התחשיב משתפר סטטית,

- אך ההיתכנות נפגעת דינמית.

3. החיבור המסוכן בין שני המהלכים

כאשר:

- התמורות לדיירים נשחקות וגם

- מכפיל הדירות גדל,

נוצר פרויקט ש:

- עובר בדיקות תקן,

- נראה “יעיל” תכנונית,

- אך רגיש בצורה קיצונית לכל סטייה:

- עיכוב קטן,

- ירידת מחיר נוספת,

- החמרת תנאי מימון.

זהו מתכון קלאסי לפרויקט זומבי:

עובר על הנייר – נתקע בשטח.

4. למה זה לא פתרון אלא דחייה

שני המהלכים אינם מייצרים ערך חדש.

הם רק מחלקים מחדש ערך שאינו קיים:

- פחות לדיירים,

- יותר יחידות בשוק חלש,

- יותר סיכון לכל המעורבים.

ובסופו של דבר:

- הבנקים מזהים את הפער,

- הליווי מתעכב,

- והפרויקט קופא.

השורה התחתונה

צמצום תמורות והגדלת מכפיל אינם פתרון כלכלי — אלא ניסיון להנדס כדאיות במקום לבחון ערך.

בשוק יורד עם עליית עלויות, מהלכים אלו אינם מצילים פרויקטים; הם רק הופכים אותם לשבריריים יותר.

Summary Box (English)

Key Insight:

The update to Israel’s Standard 21 is not an admission of calculation error. It is an implicit acknowledgment that the assumptions underpinning feasibility analyses—chiefly reliance on market prices rather than fundamental value-no longer reflect economic reality. The model still calculates correctly; it simply calculates the wrong world.

In a declining market with rising costs, minor regulatory tweaks cannot restore feasibility. Adjusting minimum profit thresholds sustains “zombie projects”—approved on paper but unbuildable in practice-by postponing the necessary revaluation from price to fundamental value.