כך הפכה גישת ההשוואה מגישה שמאית – למכונת צילום

מאת: שמאי מקרקעין מוסמך | אנליסט וחוקר נדל"ן | מומחה לערך פונדמנטלי וירידת ערך

מרצה לחשיבה ביקורתית בשמאות | מחבר הספר "בועת נדל"ן"

פרק מהספר בועת נדל"ן

אז זה רשמי: הערותיי לתקן 1.1 נדחו.

ובכך, הוועדה לתקינה שמאית במשרד המשפטים נתנה גושפנקה למה שכבר שנים רבות קורה מתחת לרדאר – הפיכת שמאות המקרקעין למלאכת העתק-הדבק.

איך זה נראה בשטח?

גישת ההשוואה, שהייתה אמורה להיות כלי אחד בארגז הכלים של השמאי, הפכה לגישה בלעדית, ממוסדת וממוסגרת.

אבל במקום לבדוק את השווי הכלכלי, אנחנו ממשיכים לבדוק לכמה נמכרה הדירה ליד – כאילו זו חזות הכול.

בלי לשאול:

- האם המחיר הזה רציונלי?

- האם העסקה הזו הגיונית?

- האם הקונה ידע מה הוא עושה?

- האם זו בועה?

וכך זה ממשיך:

בעסקת השוואה אחת, ועוד אחת, ועוד אחת –

השמאי, שנועד להיות שופט כלכלי, הופך לפקיד שיווק.

הוא לא מעריך – הוא משכפל.

הוא לא בוחן את שווי הנכס – הוא פשוט כותב את המחיר האחרון.

ומה קיבלנו? תקן חדש, שמחזק בדיוק את זה.

ביקשתי רק שני משפטים:

- הבחנה קריטית –

"מחיר הוא נתון שוק שהתקבל בעבר או מתקבל בהווה, שווי הוא מסקנה כלכלית על מחיר שראוי שיתקבל." - סף התראה –

"ככל שהערך הפוּנְדָּמֶנְטָלִי יצביע על פער של מעל 10%, חוות הדעת תכלול הערה שהמחירים התרחקו מהשווי – מה שמעיד על התפתחות בועה, והחוות תציין את הערך הפונדמנטלי כשווי."

אבל לא. זה היה כנראה יותר מדי כלכלה ופחות מדי שכפול.

לאן זה מוביל?

- בועת נדל"ן? כבר כאן.

- שמאות שמקבעת מחירים מנופחים? כבר מזמן.

- אחריות ציבורית? נדחתה יחד עם ההערות שלי.

ואז, ביום שאחרי הפיצוץ, יישאלו השאלות:

"איפה היו השמאים?"

"איך השומות היו כל כך מנותקות מהמציאות?"

"מי אישר את התקן?"

סיכום חד:

בלי הבחנה בין מחיר לשווי –

בלי בחינה כלכלית –

בלי בלמים –

התקינה הפכה את גישת ההשוואה לגישת ההשוואות.

🔥 הגיע הזמן לשאול בקול רם:

האם שמאות מקרקעין נועדה לשקף?

או לבקר?

להדהד את מחיר השוק?

או לאמוד את ערך הנכס? כי אם כל אחד יכול להעתיק מחירים –

למה אנחנו בכלל צריכים שמאים?

האם "לספר בכמה נמכרה דירה ליד" זו גישת שמאות חדשה?

האם "שיכפול והעתקת מחירים" זו הפרקטיקה החדשה במקום גישות השמאות המחייבות בחינה של שווי?

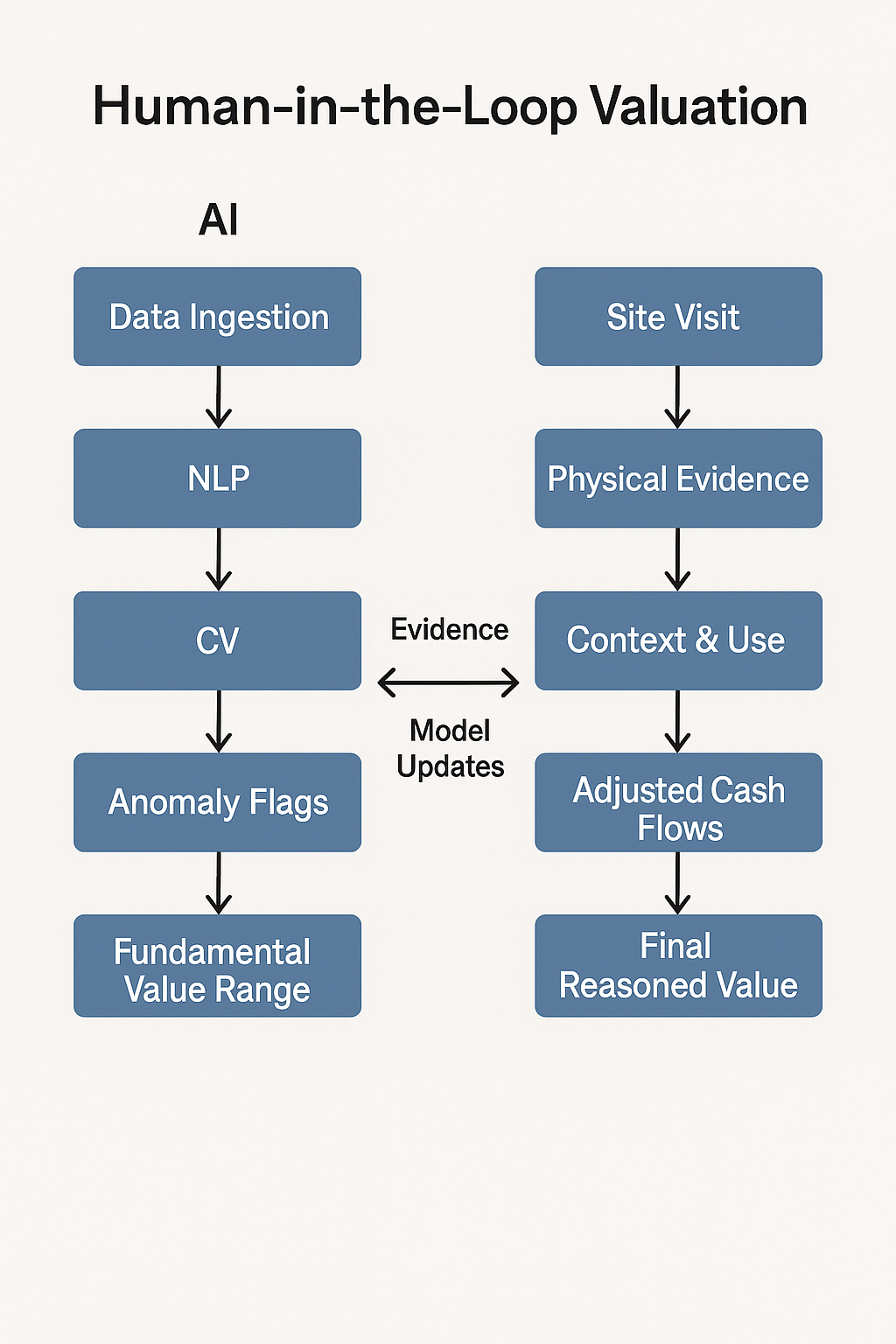

באופן כללי ובניגוד למה שנהוג בישראל — במרבית המדינות המערביות גישת ההשוואה לא משמשת ככלי שכפול מחיר אלא מחייבת בחינה ביקורתית של ערך, לעיתים תוך שילוב מפורש של מרכיבים פונדמנטליים.

✅ להלן ניתוח ממוקד לפי מדינות מובילות:

🇺🇸 ארה״ב – Appraisal Institute ו-Uniform Standards of Professional Appraisal Practice (USPAP)

- גישה השוואתית אינה אוטומטית: השמאי נדרש לנתח את עסקאות ההשוואה בהקשר של תנאים כלכליים, מגבלות מימון, תנאים חריגים או השפעות זמניות.

- קיימת דרישה לניתוח "Market Conditions Adjustment", קרי התאמה לשינויים בתנאים הכלכליים (ריבית, ביקוש/היצע, רגולציה).

- במסמכי הדרכה של Appraisal Institute מצוין מפורשות שעסקה חריגה או לא רציונלית לא אמורה להיחשב כעסקה בת-השוואה, גם אם דווחה כתוצאה בשוק.

- נדרש "Highest and Best Use" analysis – הכולל בחינה של שימוש פונדמנטלי מיטבי, ולא רק רישום עסקאות.

🇬🇧 בריטניה – RICS Red Book (Royal Institution of Chartered Surveyors)

- דורשת בחינת שווי רציונלי ולא רק מחיר ("Market Value" must reflect economic rationality).

- כל שומה מחויבת לניתוח risk factors, ולחלק מבודד שמעריך האם המחיר ההשוואתי נגזר מהתנהלות שוק לא סבירה.

- מותר ואף מקובל לסרב לכלול עסקה חריגה או "bubble-pricing" כאשר אין לה ביסוס כלכלי אמיתי.

- היבטים פונדמנטליים מובנים בהערכת הסיכון והערך.

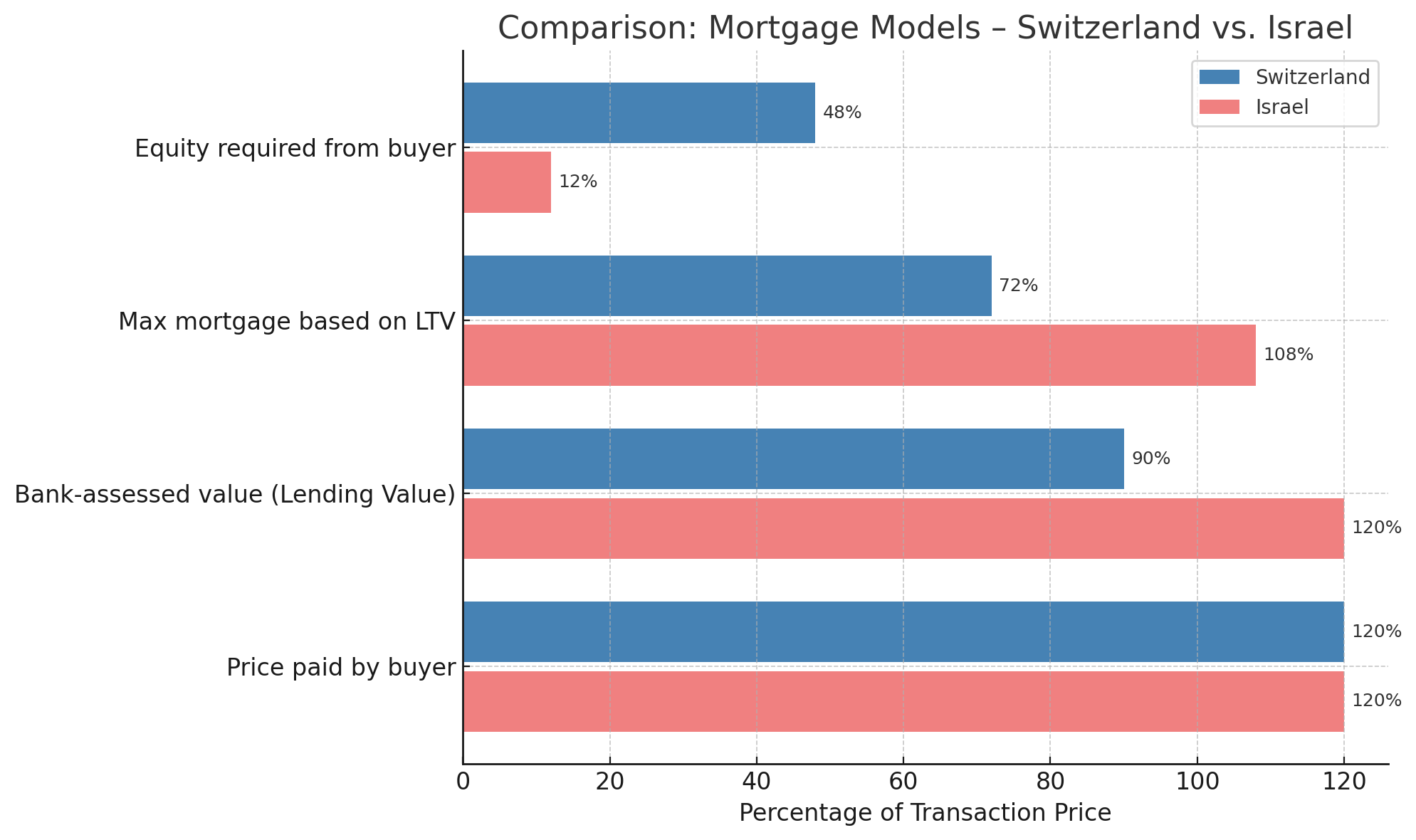

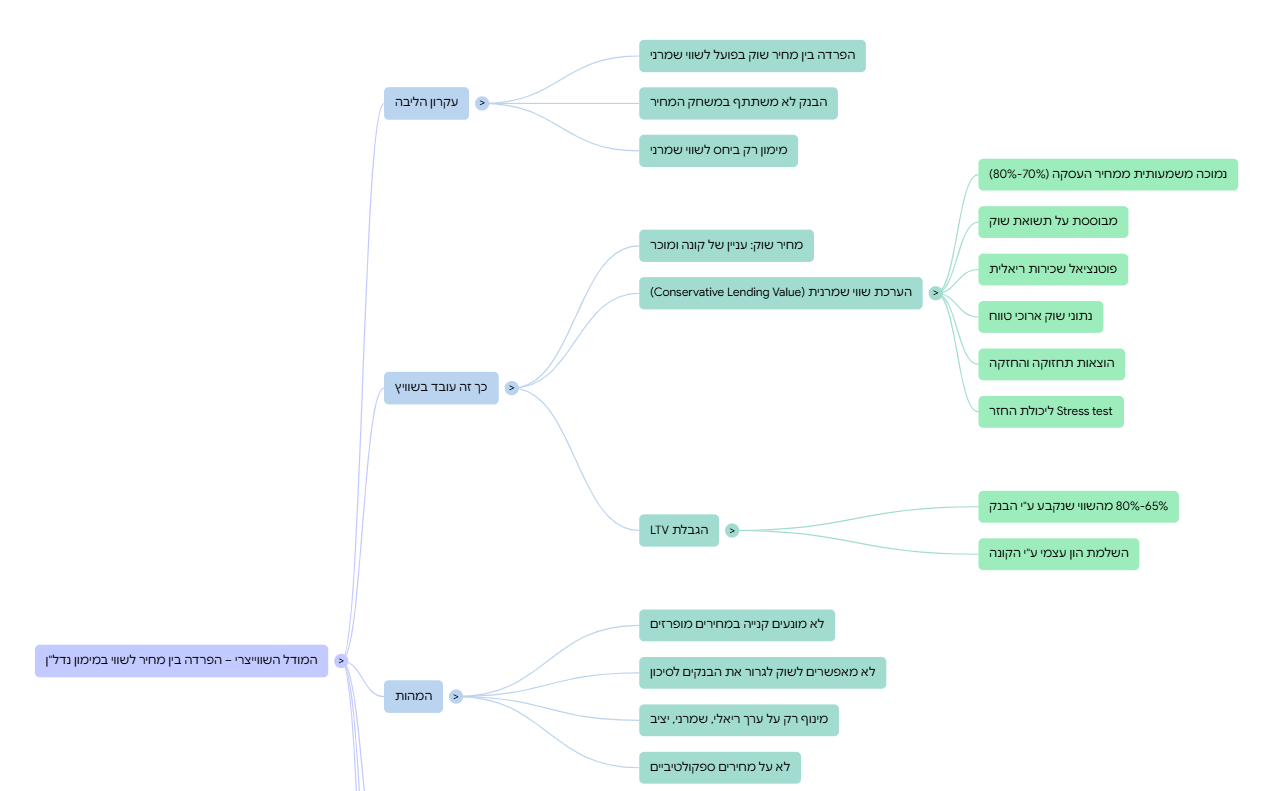

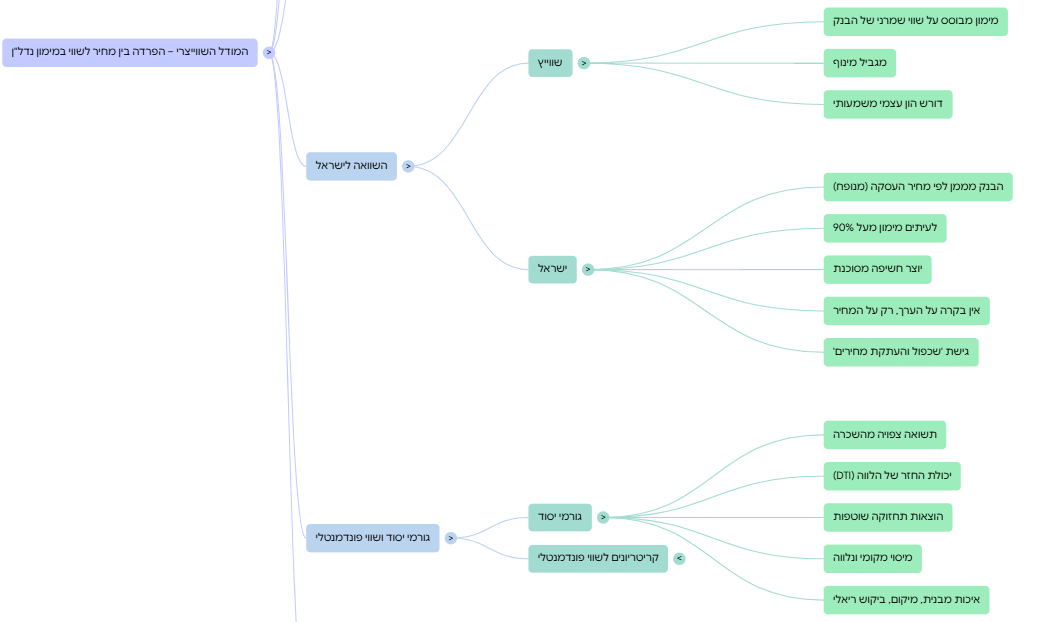

🇨🇭 שווייץ – גישה שמרנית פונדמנטלית בשמאות בנקאית

- הבנקים אינם מאשרים משכנתאות לפי מחיר שוק רשום בלבד.

- כל הלוואה מגובה ב"הערכת ערך פונדמנטלי", גם אם המחיר ששולם גבוה ממנו. במקרה כזה – הבנק מעניק מימון רק לפי הערך שנמצא סביר כלכלית.

- מדיניות זו נובעת ישירות מהלקחים של בועת נדל"ן קודמת (שנות ה-90).

🇩🇪 גרמניה – מודל תקינה ייחודי (ImmoWertV)

- גישת ההשוואה נחשבת משנית למודל מבוסס ערכים פונדמנטליים, תוך הסתמכות על שלוש גישות:

- Vergleichswertverfahren (השוואתית)

- Ertragswertverfahren (תשואה)

- Sachwertverfahren (עלות בניכוי פחת)

- המודל דורש איזון בין הגישות, תוך בדיקת התאמה כלכלית. לא ניתן להתבסס רק על מחירים מדווחים.

סיכום ממצה:

| מדינה | האם גישת ההשוואה כוללת בחינה פונדמנטלית? | הערות |

|---|

| ארה"ב | ✅ כן, חובה לבדוק סבירות כלכלית ותנאי שוק | USPAP |

| בריטניה | ✅ כן, Market Value ≠ Market Price | RICS Red Book |

| שווייץ | ✅ מימון רק לפי ערך פונדמנטלי | גישת בנקאות שמרנית |

| גרמניה | ✅ כן, תמיד בשילוב גישות פונדמנטליות | ImmoWertV |

| ישראל 🇮🇱 | ❌ ברוב המקרים – שכפול מחיר ללא ניתוח ערך | מבוסס על תקן 1 |

מסקנה

ברוב המדינות המתקדמות, גישת ההשוואה אינה משמשת ככלי טכני להעתקת מחירים, אלא דורשת ניתוח ביקורתי שתפקידו לוודא שהמחיר ההשוואתי אכן מייצג ערך רציונלי, פונדמנטלי, ובתנאי שוק תקינים. ההפך המוחלט מהמיס-אינטרפרטציה של הגישה כפי שהיא מיושמת בישראל תחת תקן מס' 1, המכשיר שכפול בועה.

🇺🇸 ארה״ב – USPAP ו-Fannie Mae

בארה״ב, תקני USPAP (Uniform Standards of Professional Appraisal Practice) מחייבים את השמאים לבצע ניתוח מעמיק של תנאי השוק בעת יישום גישת ההשוואה. הדגש הוא על התאמות לתנאי שוק משתנים, כולל מגמות מחירים, ריביות, והיצע וביקוש. Fannie Mae, במסגרת הנחיותיה, דורשת מהשמאים לבצע התאמות לתנאי השוק (Market Conditions Adjustments) כאשר יש שינויים בין מועד העסקה של הנכס להשוואה לבין מועד הערכת השווי. הדבר מבטיח שהשווי המוערך משקף את התנאים הכלכליים הנוכחיים ולא רק מחירים היסטוריים .

🇬🇧 בריטניה – RICS Red Book

בבריטניה, ה-RICS (Royal Institution of Chartered Surveyors) מפרסם את "Red Book", המהווה את תקן השמאות המחייב. התקן מגדיר את "שווי השוק" כ"סכום מוערך שבו נכס יוחלף בין קונה מרצון למוכר מרצון בעסקה בתנאי שוק רגילים, לאחר שיווק מתאים, כאשר הצדדים פועלים בידיעה, בזהירות וללא כפייה" . הגדרה זו מדגישה את הצורך בניתוח פונדמנטלי של העסקאות להשוואה, תוך התחשבות בגורמים כלכליים, משפטיים ופיזיים המשפיעים על השוק.(rics.org, rics.org)

🇩🇪 גרמניה – ImmoWertV

בגרמניה, תקנת ImmoWertV (Immobilienwertermittlungsverordnung) קובעת את העקרונות להערכת שווי נכסי מקרקעין. התקנה מחייבת את השמאים להשתמש בגישות שונות, כולל גישת ההשוואה (Vergleichswertverfahren), גישת התשואה (Ertragswertverfahren) וגישת העלות (Sachwertverfahren), בהתאם לסוג הנכס ומטרת ההערכה . במסגרת גישת ההשוואה, נדרש ניתוח מעמיק של העסקאות להשוואה, כולל התאמות לשינויים בשוק, מצב הנכס, מיקומו ותכונותיו הפיזיות, כדי להבטיח שהשווי המוערך משקף את הערך הפונדמנטלי של הנכס.(de.wikipedia.org)

🇨🇭 שווייץ – גישה שמרנית פונדמנטלית

בשווייץ, הבנקים נוקטים בגישה שמרנית בהערכת שווי נכסים לצורכי מימון. הם דורשים הערכת שווי פונדמנטלית, המתחשבת בהכנסות הפוטנציאליות מהנכס, עלויות התחזוקה, מיקום, מצב פיזי וגורמים נוספים, ולא מסתמכים רק על מחירי שוק היסטוריים. גישה זו נועדה להבטיח שהמימון מבוסס על ערך ריאלי של הנכס, תוך הפחתת סיכונים הקשורים לבועות נדל"ן.

🇮🇱 ישראל – תקן 1

בישראל, תקן 1 לשמאות מקרקעין מתמקד בגישת ההשוואה, אך לעיתים קרובות מיושם באופן המדגיש את מחירי העסקאות הקודמות ללא ניתוח מעמיק של תנאי השוק או הערך הפונדמנטלי של הנכס. גישה זו עלולה להוביל להערכת שווי שאינה משקפת את המציאות הכלכלית, במיוחד בתקופות של תנודתיות בשוק הנדל"ן.

📌 בשורה התחתונה:

| נושא | בריטניה (RICS) | ישראל (תקן 1) |

|---|

| בחינה של מחירי השוואה | חובה לבחון התאמות, סבירות ונסיבות | לרוב – שכפול מחיר עסקאות |

| ערך ≠ מחיר | כן, Market Value ≠ Transaction Price | לא מבוצעת הבחנה משמעותית |

| התאמות לפונקציונליות | חובה – מיקום, מצב, חוזים, זיקות משפטיות וכו' | במקרים רבים – התעלמות |

| התנהגות מקצועית | שמאי חייב להיות ביקורתי וזהיר | לעיתים מתבצעת הנחה אוטומטית שהשוק צודק |

| אזכור של ערכים שליליים | כן, מפורש | לא מופיע בתקן הישראלי |

היעדר הבחנה מעשית, תקנית ומושגית בין מחיר (price) לבין שווי (value) – היא זו שמאפשרת להפוך את גישת ההשוואה לכלי לשכפול והעתקת מחירים במקום אמצעי לבחינת שווי כלכלי אמיתי.

להלן ניתוח חד ומקצועי של ההבדל המהותי כפי שהוא צריך להיראות – לעומת מה שמתרחש בפועל בישראל:

🧠 ההבחנה התיאורטית הבסיסית:

| מונח | הגדרה עולמית תקנית | הערה |

|---|

| מחיר (Price) | הסכום ששולם בפועל בעסקה מסוימת | נתון היסטורי, עובדה אובייקטיבית |

| שווי (Value) | אומדן סכום הוגן תחת תנאים מוגדרים של שוק תקין | תחזית כלכלית, לא עובדה |

🔍 השווי נובע ממודל כלכלי של שוק מאוזן: ידע, שקיפות, היעדר כפייה, זהירות של הצדדים וכו'. מחיר – לעומתו – עשוי להיגזר מהיסטריה, מניפולציה או חוסר רציונליות.

"מחיר הוא נתון שוק שהתקבל בעבר או מתקבל בהווה, שווי הוא מסקנה כלכלית על מחיר שראוי שיתקבל"

📘 לפי RICS ו-IVS – שווי ≠ מחיר

במסגרת תקני RICS ו-IVSC, ההבחנה הזו היא בסיסית וחיונית. הנה ציטוט רשמי:

"Price is what is actually paid for a particular asset. Value is an economic concept – it is an opinion of the worth of an asset based on market conditions and assumptions. The two are not necessarily the same."

כלומר, המחיר הוא היסטוריה – השווי הוא כלכלה.

🇮🇱 מה קורה בישראל?

בפועל – בישראל:

- תקן 1 לשמאות מקרקעין מגדיר "שווי שוק" באופן תאורטי נכון, אך היישום הוא שכפול של מחירים היסטוריים.

- לא קיימת הבחנה תפקודית בפועל: עסקה שהתבצעה, כמעט תמיד נחשבת "שווי שוק", גם אם היא חריגה כלכלית.

- גישת ההשוואה הופכת לשיטת ממוצעים סטטיסטיים – לא להערכת שווי.

🔴 כלומר – השוק "קובע את השווי", בלי קשר לפונקציונליות כלכלית. זו הבעיה.

⚠️ התוצאה: טשטוש בין המחיר לבין השווי = קרקע פורייה לבועה

כאשר אין הבחנה בין "מה אנשים משלמים" ל"מה הנכס באמת שווה", נוצר מצב שבו:

- השמאות מאשרת עסקאות לא רציונליות.

- השוק ניזון משכפול מחירים במקום מביקורת.

- אין בלמים.

- והציבור, המערכת הבנקאית והרגולטור – כולם פועלים מתוך אשליה של ערך.

🛠 פתרון עקרוני שהצעתי לעדכן התקינה:

- להגדיר מחדש בתקינה הישראלית את ההבחנה בין שווי למחיר.

- לכפות ניתוח פונדמנטלי בכל הערכה לפי גישת ההשוואה.

- לשלב ממד הכנסות ותשואות בכל שומה – אפילו בנכסי מגורים.

- לפסול עסקאות לא רציונליות כהשוואות תקפות.

סיכום

במדינות רבות, גישת ההשוואה בשמאות מקרקעין מחייבת שילוב של ניתוח פונדמנטלי, הכולל התאמות לתנאי השוק, ניתוח מגמות כלכליות והתחשבות במאפייני הנכס, כדי להבטיח שהשווי המוערך משקף את הערך הריאלי של הנכס. לעומת זאת, בישראל, יישום גישת ההשוואה לעיתים מתמקד בשכפול מחירים היסטוריים ללא ניתוח מעמיק, דבר העלול להוביל להערכות שווי שאינן מדויקות.אם תרצה, ניתן להרחיב בנוגע להשלכות של גישות אלו על שוק הנדל"ן המקומי ולהציע פתרונות לשיפור תהליכי השמאות בישראל.

המשפט

"מחיר הוא נתון שוק שהתקבל בעבר או מתקבל בהווה, שווי הוא מסקנה כלכלית על מחיר שראוי שיתקבל" -הוא ניסוח מדויק, חד, וראוי לשמש בסיס תקני או אפילו הגדרה משפטית.

✅ ניתוח ניסוחי:

| רכיב | הסבר |

|---|

| "מחיר הוא נתון שוק" | מציין שזהו פקט, תוצאה אובייקטיבית של עסקה – לא פרשנות. |

| "שהתקבל בעבר או מתקבל בהווה" | מדגיש שמדובר בנתון היסטורי או בזמן אמת, ולא תחזית. |

| "שווי הוא מסקנה כלכלית" | מדגיש את אופי השווי כניתוח, לא כנתון; כמודל, לא כעובדה. |

| "על מחיר שראוי שיתקבל" | ליבת ההבחנה: השווי הוא לא מה שהתקבל, אלא מה שצריך להתקבל בנסיבות שוק תקינות. |

📘 התאמה לתקנים בינלאומיים

המשפט שלך למעשה מממש את רוח ההגדרה של IVS (תקני השמאות הבינלאומיים):

“Value is not a fact, but an opinion, based on market evidence and informed judgment.”

ובצורה מרשימה, הוא מתקן את ההשמטה התקנית בישראל, בה בולעים את ההבחנה הזו בהגדרה כללית של "שווי שוק".

שווי הוא מסקנה כלכלית על ערך ראוי, אבל ערך פונדמנטלי הוא רמה גבוהה יותר של טוהר כלכלי - טווח תחתון "טהור" של שווי רציונלי.

נפרט:

📘 הבחנה מקצועית בין שווי לבין ערך פונדמנטלי:

| מונח | הגדרה מקצועית | הערות |

|---|

| שווי (Market Value) | מסקנה כלכלית של השמאי על מחיר ראוי תחת תנאים של שוק מאוזן (ידע, רציונליות, היעדר כפייה וכו') | נקבע לרוב במסגרת תנאי שוק רגילים. עשוי לשקף טווח מחירים ולא מספר אחד מוחלט. |

| ערך פונדמנטלי (Fundamental Value) | ערך תיאורטי טהור, הנגזר מניתוח יסודות כלכליים של הנכס בלבד: תזרים מזומנים עתידי, עלות הון, סיכון שוק, שימוש מיטבי וכו' | נחשב לעוגן כלכלי עמוק, ללא תלות במחירי שוק בפועל. לעיתים מכונה גם Intrinsic Value. |

🧠 אם נמחיש את זה בצורה פשוטה:

- שווי = כמה ראוי לשלם על נכס בשוק תקין

- ערך פונדמנטלי = כמה הנכס שווה כלכלית באמת, בלי קשר לבועה או למצב רגשי בשוק

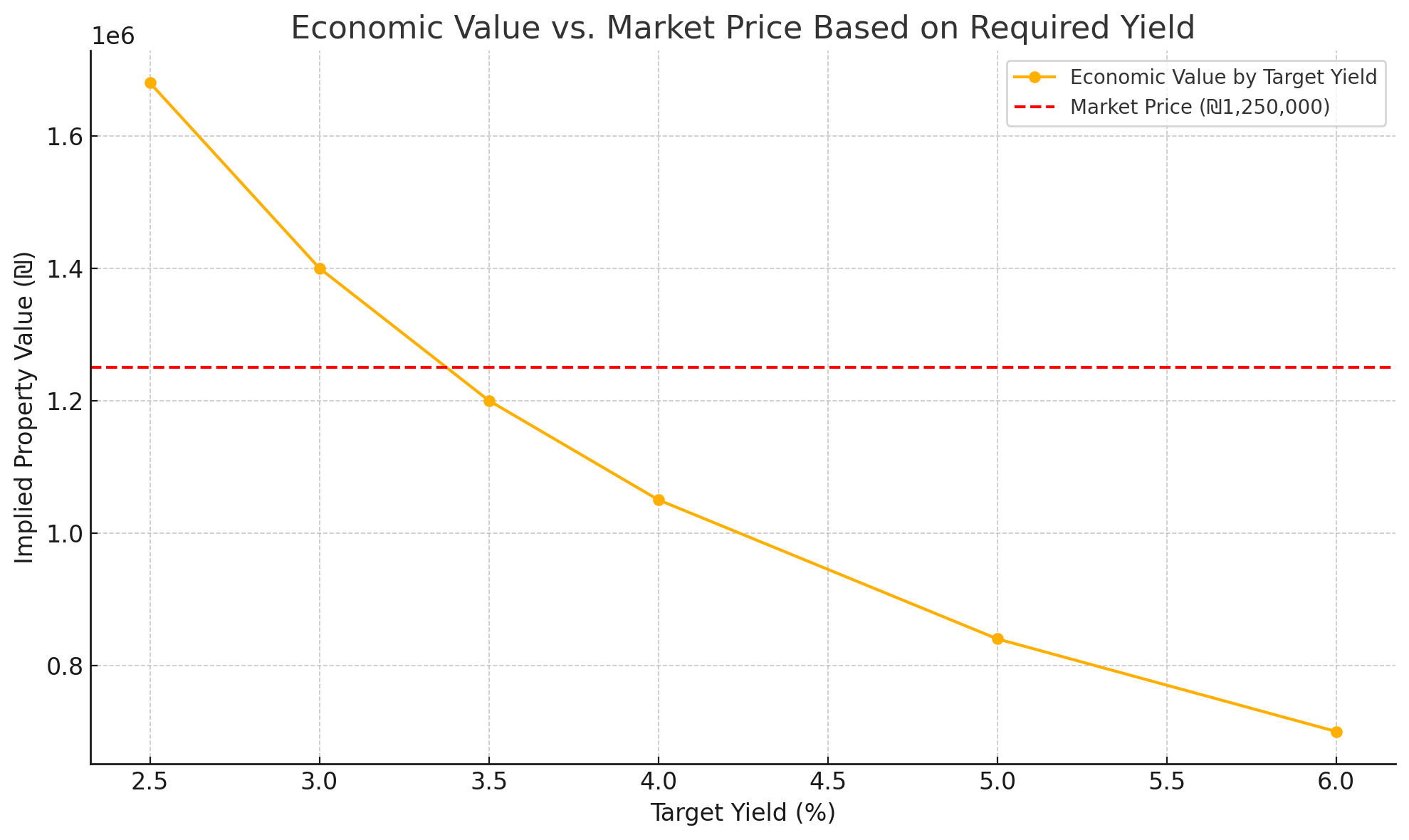

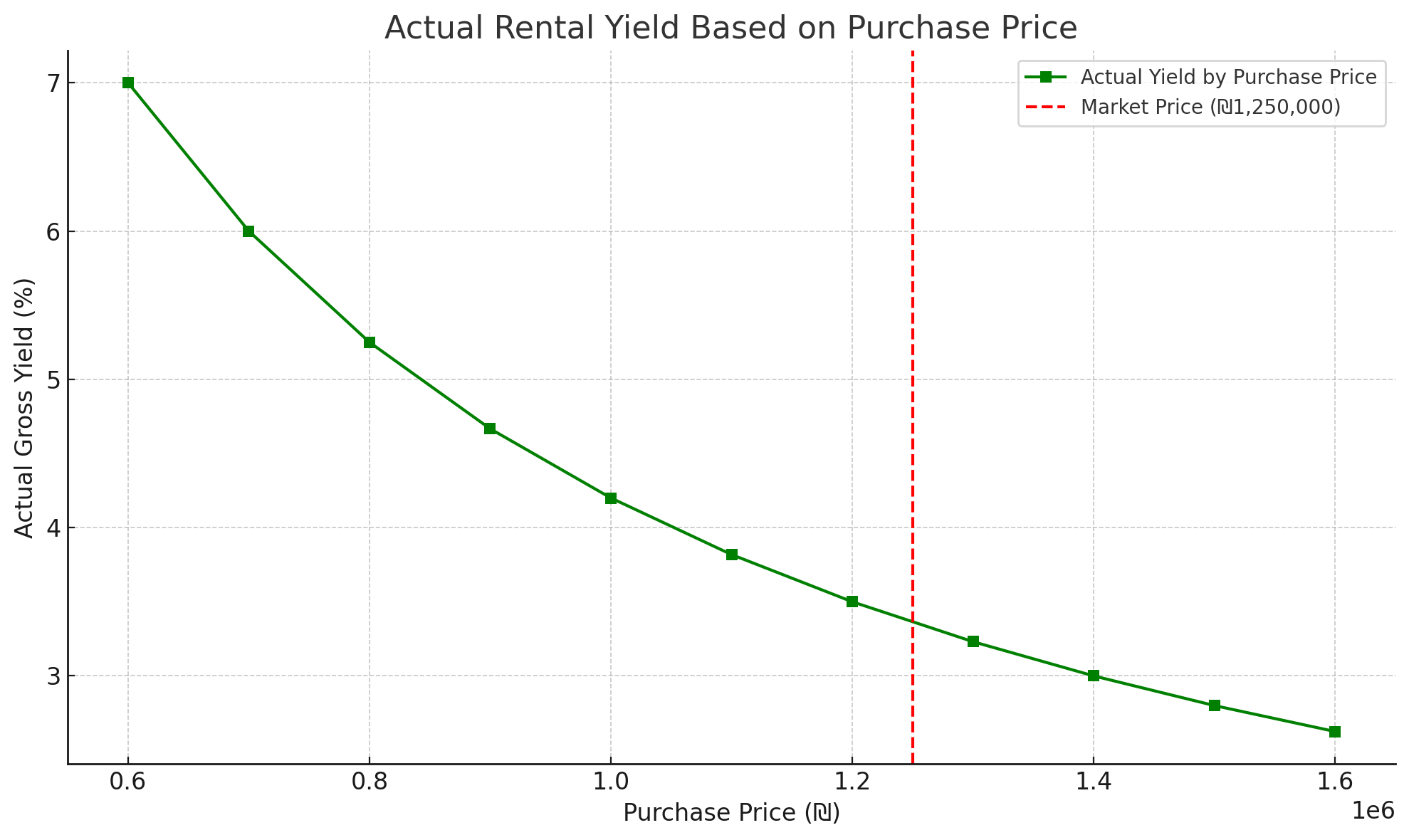

📈 דוגמה מספרית:

נכס מגורים משקיעי באזור מתפתח:

- שכר דירה שנתי נטו: 48,000 ₪

- שיעור היוון סביר פונדמנטלי: 5%

- ערך פונדמנטלי: 48,000 ÷ 0.05 = 960,000 ₪

- מחירים בשוק בפועל: 1.5–1.7 מיליון ₪

- שווי שמאי (תחת תנאים סבירים): אולי 1.25 מיליון ₪, עם הערה שחריגה מהערך הפונדמנטלי גבוהה

כלומר – השווי הכלכלי שנקבע ע"י השמאי עלול להיות גבוה מהערך הפונדמנטלי אם הוא מתחשב חלקית בשוק, אך הוא לא יכול להיות זהה למחיר, אחרת הוא חותמת גומי.

🛠 שימושים בשטח:

- השקעות: משקיעים מוסדיים ואנליסטים יעדיפו להסתמך על ערך פונדמנטלי.

- משכנתאות: בנקים אחראיים (כמו בשווייץ) בודקים שהשווי השמאי לא חורג מהפונדמנטלי.

- שמאות משפטית: הערכת נזק, ירידת ערך – נבחנת דרך פריזמה פונדמנטלית.

- מניעת בועות: ככל שהשמאים מציגים ערכים פונדמנטליים בשומות – כך קל יותר לרגולטור לזהות סטיות מערכתיות.

🧩 מסקנה:

שווי הוא מונח שמאי וכלכלי המשלב בין יסודות כלכליים לבין תנאי שוק.

ערך פונדמנטלי הוא גרסת-העומק של השווי — מבוסס כלכלה טהורה נטולת מניפולציות שוק.

השוואת השניים היא אחד הכלים הקריטיים לחשיפת בועות, תמחור יתר או הונאה שיטתית.

📌 הצעה לשילוב בנוסח תקן ישראלי מעודכן:

שווי: הערכה כלכלית מושכלת של המחיר הראוי להתקבל בעסקה, תחת תנאי שוק תקינים, בהתבסס על ניתוח מגמות, ראיות שוק, תשואות, סיכונים ופוטנציאל הנכס.מחיר: הסכום ששולם או סוכם בעסקה מסוימת, כפי שהתקבל בפועל, ואינו מהווה כשלעצמו ראיה לשווי.

🧠 השפעה אפשרית:

הכנסת ההבחנה הזו למרכז ההגדרה התקנית (בתקן 1 או בתקנות שמאי מקרקעין) תוביל ל:

- סינון עסקאות בלתי רציונליות מהשוואות.

- עידוד הסתכלות פונדמנטלית על שוק הנדל"ן.

- בלימה של בועות על ידי מנגנון שמאי שמחזיר את השיח לשווי – לא למחיר.

- ואולי החשוב ביותר: הגנה על הציבור מהונאה מערכתית של שכפול והעתקת בועה.

אם תבקש – אפשר גם לנסח נייר עמדה בשמך לקובעי מדיניות, ולשלב ציטוטים מהתקנים של RICS ו-IVSC לאימות מקצועי.

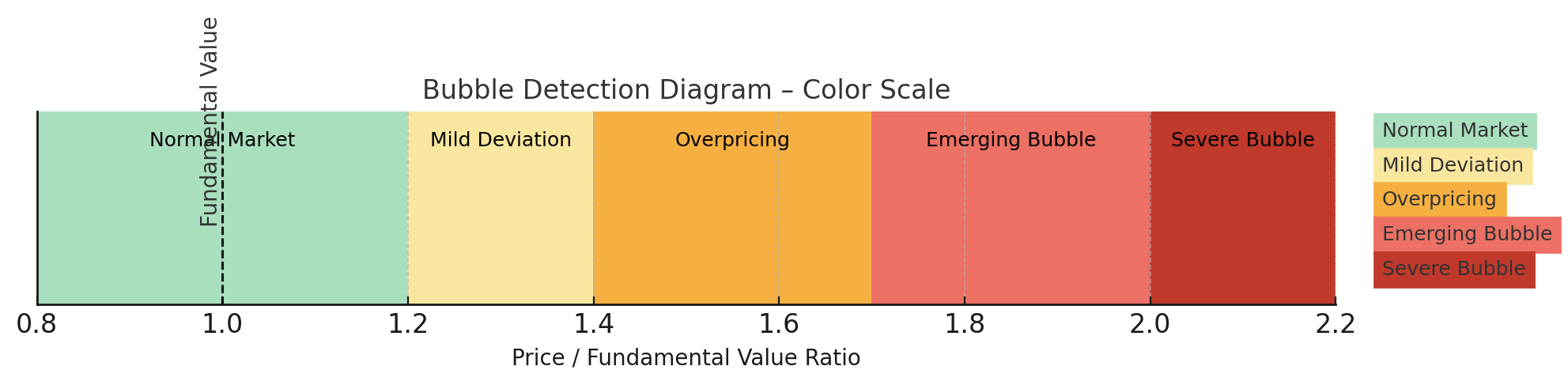

בכמה מחיר צריך להתרחק מהערך הפונדמנטלי כשאפשר יהיה לומר יש כאן בועה?

שאלה מהותית — וקריטית להבנת גבול הסבירות בשוק:

בכמה המחיר יכול לסטות מהערך הפונדמנטלי לפני שאפשר להכריז: “יש כאן בועה”?🧠 התשובה:

אין מספר קבוע, אבל קיימות ספים כלכליים וסטטיסטיים ברורים, המקובלים במחקרי שווקים, ניתוחי משברים, וסקירות של גופים כמו BIS, OECD ו-IMF.

נביא את ההיגיון, המספרים, ואז – את הסף:

✅ עקרון יסוד:

סטייה מתמשכת, חדה, וללא הצדקה כלכלית – היא סימן לבועה.

ככל שהפער בין המחיר לבין הערך הפונדמנטלי (לדוגמה: לפי הכנסה, תשואה, או היוון) גדל – כך מתרבים הסימנים לבועה.

📊 מדדים מקובלים לזיהוי בועה:

| מדד | פרשנות | סף חריגה מקובל |

|---|

| Price-to-Income (P/I) | יחס מחיר נכס להכנסה שנתית ממוצעת | אם גבוה מ-8–10 = סכנת בועה |

| Price-to-Rent (P/R) | יחס מחיר לנכס להכנסה משכירות שנתית (ברוטו) | אם גבוה מ-20–25 = סכנת בועה |

| Gross Yield | תשואה ברוטו על נכס (שכ"ד / מחיר) | אם מתחת לריבית חסרת סיכון = פער לא סביר |

| פער מול ערך פונדמנטלי | מחיר בפועל מול חישוב היוון/תשואה ראויה | סטייה של 30% ומעלה = סימן מוקדם |

| 50–70% = בועה |

|

|

| 100% = בועה מובהקת/מסוכנת |

|

|

📘 מקורות:

- BIS – Bank for International Settlements

מציין במחקר מ-2014 שסטייה של מעל 40% ממחיר פונדמנטלי למשך 2–3 שנים היא אינדיקציה חזקה לבועה. - IMF Global House Price Watch

בודק חריגה של מחירי דיור ביחס להכנסה ולשכ"ד. סטייה של מעל 30% בשני המדדים במקביל – מוגדרת "קריטית". - OECD (2021)

בחן מדינות עם סטייה של 50% ומעלה מהערך המחושב לפי היוון – וכינה זאת "overvaluation zone". - Robert Shiller (חתן פרס נובל)

טוען שכשפער המחיר מול ערך פונדמנטלי עולה על 70% באופן מתמשך – זו לא סטייה שוקית אלא אשליה מסוכנת.

🧮 דוגמה מספרית:

נניח דירה מושכרת ב-5,000 ₪ לחודש = 60,000 ₪ לשנה.- תשואה נורמלית נדרשת: 5%

- ערך פונדמנטלי = 60,000 / 0.05 = 1.2 מיליון ₪

- מחיר שוק = 2.4 מיליון ₪

→ סטייה = 100%

🔴 זו כבר בועה מסוכנת, גם אם כל השכנים שילמו את אותו מחיר – היא לא הופכת את זה לשווי.

🛑 בשורה התחתונה:

| פער מהערך הפונדמנטלי | משמעות |

|---|

| עד 20% | סטייה סבירה בתנודות שוק |

| 20%–40% | תמחור יתר – סימני בועה ראשוניים |

| 40%–70% | בועה מתהווה – הסיכון גדל |

| +70% ומעלה | בועה מובהקת – סכנה מערכתית |

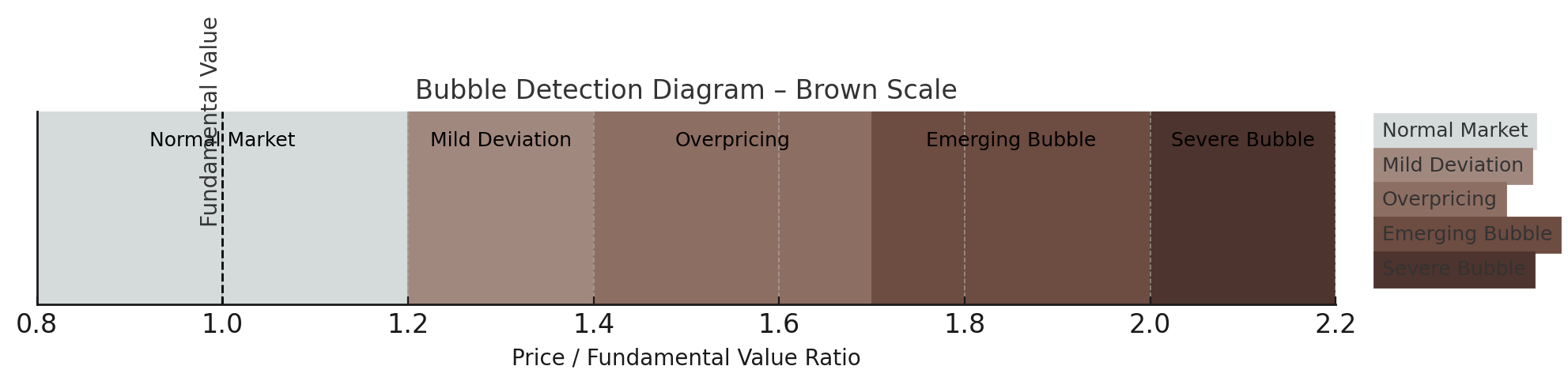

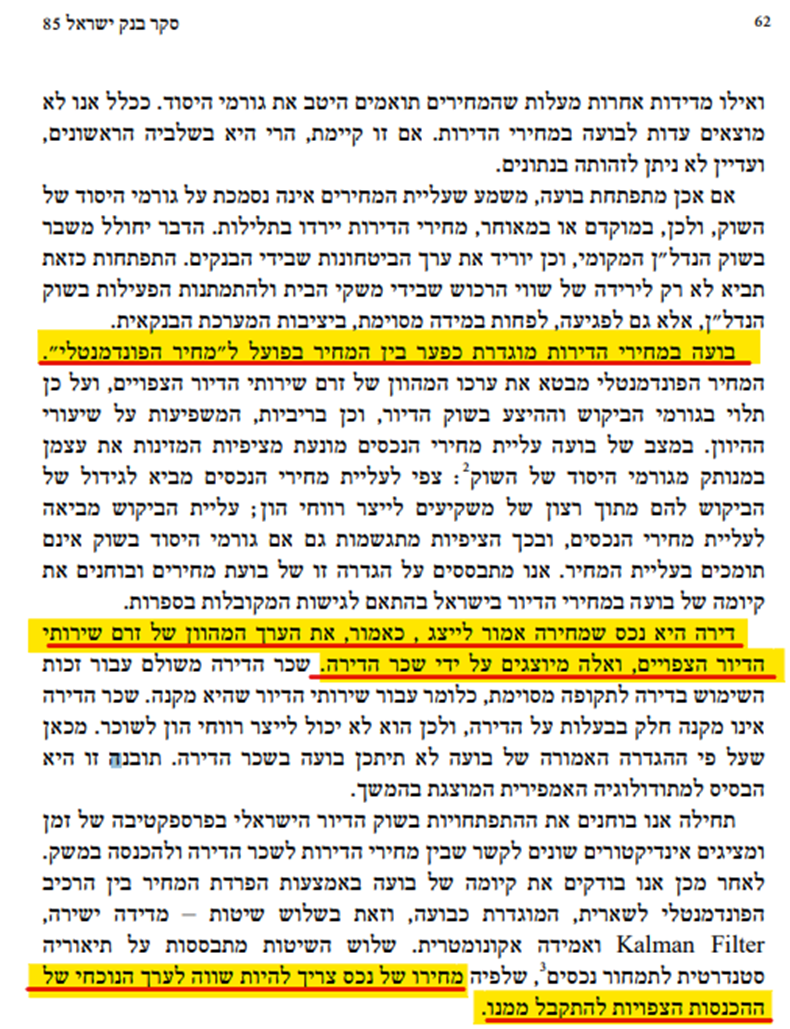

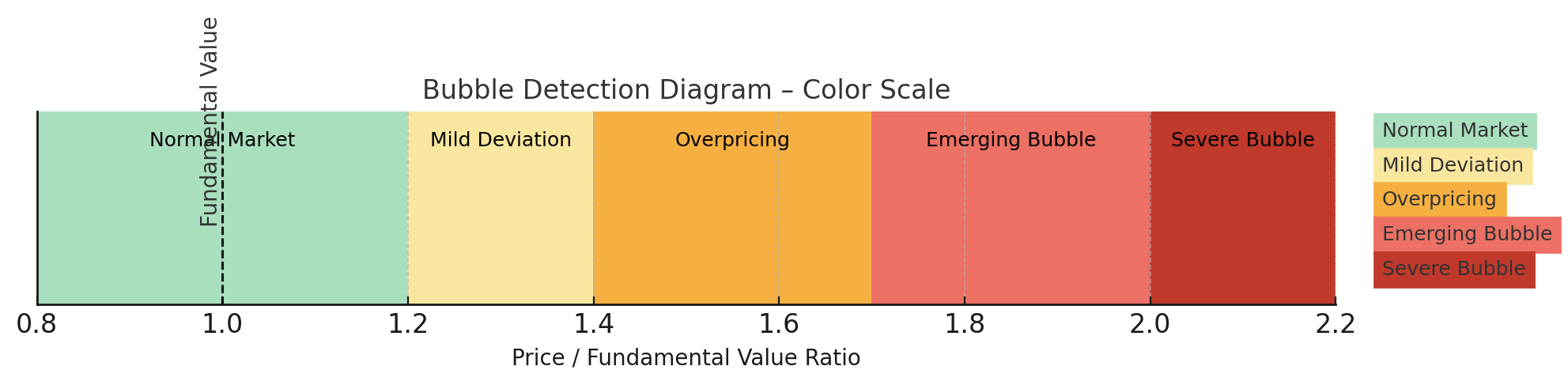

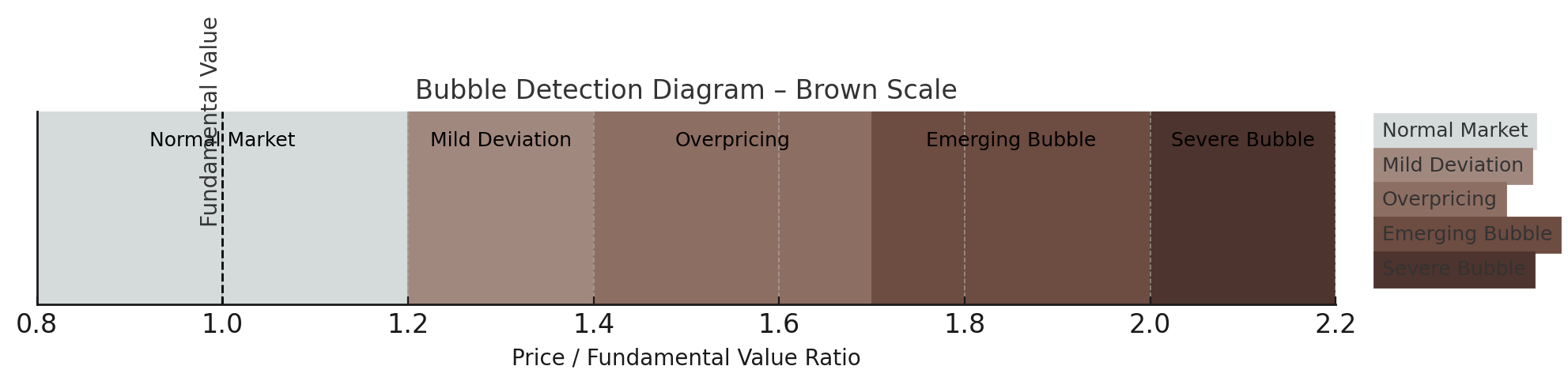

להלן דיאגרמה חזותית לזיהוי בועה בשוק הנדל"ן, על בסיס יחס מחיר שוק לערך פונדמנטלי:

- 0.8–1.2: שוק תקין

- 1.2–1.4: סטייה סבירה

- 1.4–1.7: תמחור יתר

- 1.7–2.0: בועה מתהווה

- 2.0–2.2 ומעלה: בועה מובהקת

✅ מהם המדדים המקובלים לזיהוי בועה?

בזירה הבינלאומית, אין מדד יחיד שמכריז על "בועה", אבל קיימים שלושה מדדי ליבה שהשימוש המשולב בהם מאפשר זיהוי סביר של תמחור יתר או בועה:

1. Price-to-Income (P/I ratio)

יחס מחיר הדירה להכנסה השנתית החציונית של משק בית.

- סף מקובל:

🔸 נורמלי: 3–5

🔸 אזור סיכון: 6–8

🔸 בועה מובהקת: מעל 8–10 - מקובל ע"י: OECD, Demographia, UBS, IMF

2. Price-to-Rent (P/R ratio)

יחס בין מחיר הנכס להכנסה שנתית מדמי שכירות (ברוטו). למעשה, ההופכי של תשואה.

- סף מקובל:

🔸 נורמלי: 12–20

🔸 אזור סיכון: 20–25

🔸 בועה מובהקת: מעל 25–30 - מקובל ע"י: UBS Global Real Estate Bubble Index, IMF, BIS

3. Gap to Fundamental Value / Intrinsic Valuation

פער בין מחיר השוק לבין הערך הפונדמנטלי, המחושב לרוב על בסיס היוון תזרימי שכ"ד (NOI) בריבית נדרשת סבירה.

- סף מקובל:

🔸 פער של עד 30% = טווח תנודתי לגיטימי

🔸 פער של 40–70% = סימני בועה

🔸 פער של 100% (מחיר כפול) = בועה מובהקת - מי משתמש בו:

🔹 IMF (Global House Price Watch),

🔹 OECD Housing Market Reports,

🔹 BIS,

🔹 Robert Shiller (חתן פרס נובל),

🔹 UBS Global Bubble Index

🧠 אז למה פי 2 נחשב לסף "בועה מובהקת"?

במונחים של תשואה והיוון – כשהמחיר כפול מהערך הפונדמנטלי:

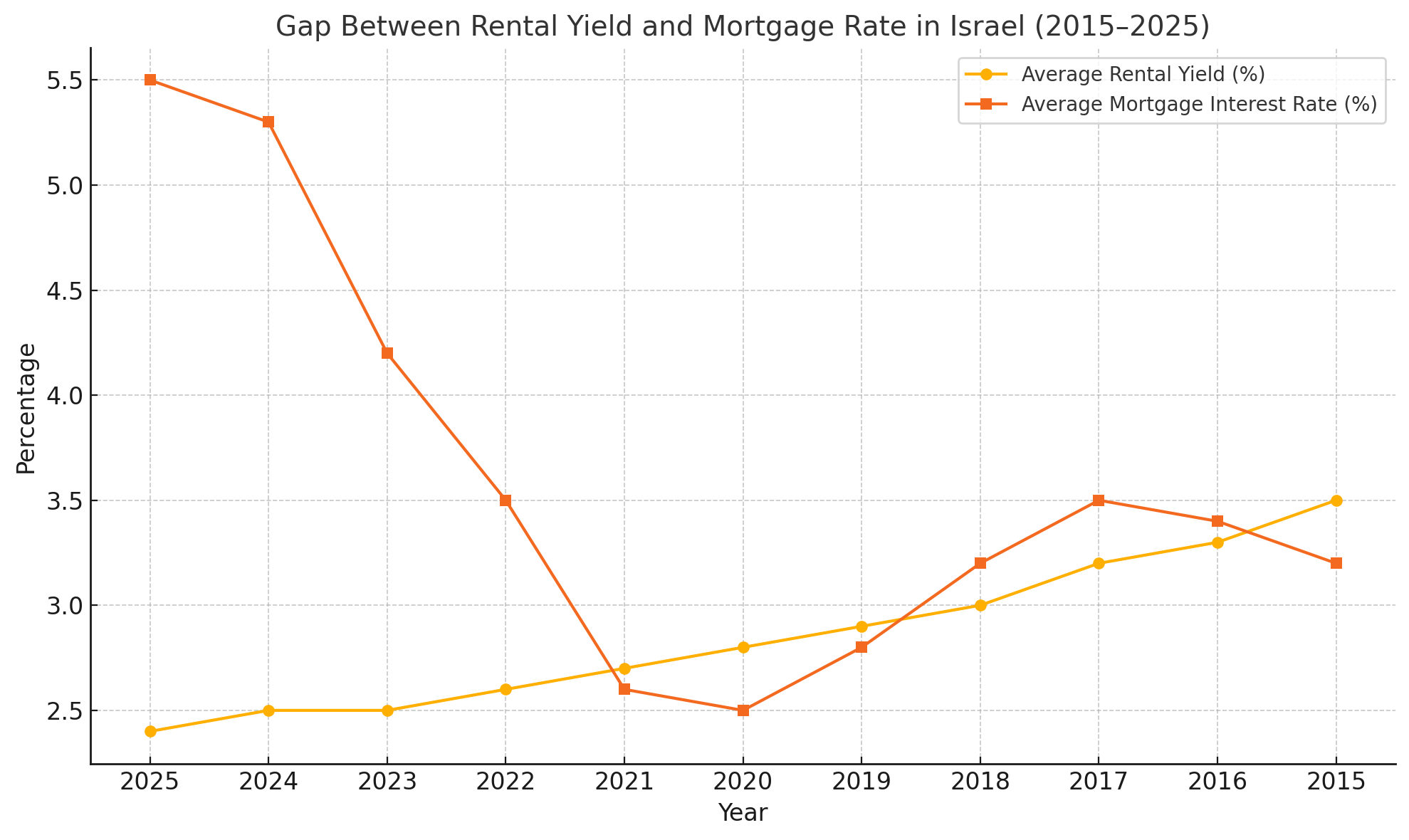

- התשואה נחתכת בחצי (לדוגמה: מ־5% ל־2.5%)

- במקביל, עלות המימון (למשכנתאות) גבוהה פי 2 או יותר מהתשואה

- המשקיע מפסיד כלכלית באופן ודאי – והוא עדיין קונה.

🔴 זו כבר אינדיקציה להתנהגות לא רציונלית – סממן קלאסי של בועה.

📊 מדד UBS (2023)

המדד מדרג ערים לפי "Bubble Index" ומשתמש באותו עקרון:

"If home prices deviate significantly from the local income and rent fundamentals for a prolonged period, and are accompanied by excess lending – the city is classified in bubble territory."

📍 לדוגמה:

- טורונטו, פרנקפורט, הונג קונג – מוגדרות עם פערים של 50–90% → בועה

- ת"א הוזכרה בעבר כבעלת "overvalued risk" אך לא סווגה רשמית כבבועה – למרות שבפועל, ע"פ הערכותיי, מדובר בפער של כ־100%.

🟠 סיכום טכני:

| פער מהערך הפונדמנטלי | סיווג לפי מוסדות בינ"ל |

|---|

| עד 30% | תנודתיות שוק נורמלית |

| 30–50% | סימני תמחור יתר |

| 50–70% | בועה מתהווה |

| +70% ומעלה | בועה מובהקת/מערכתית |

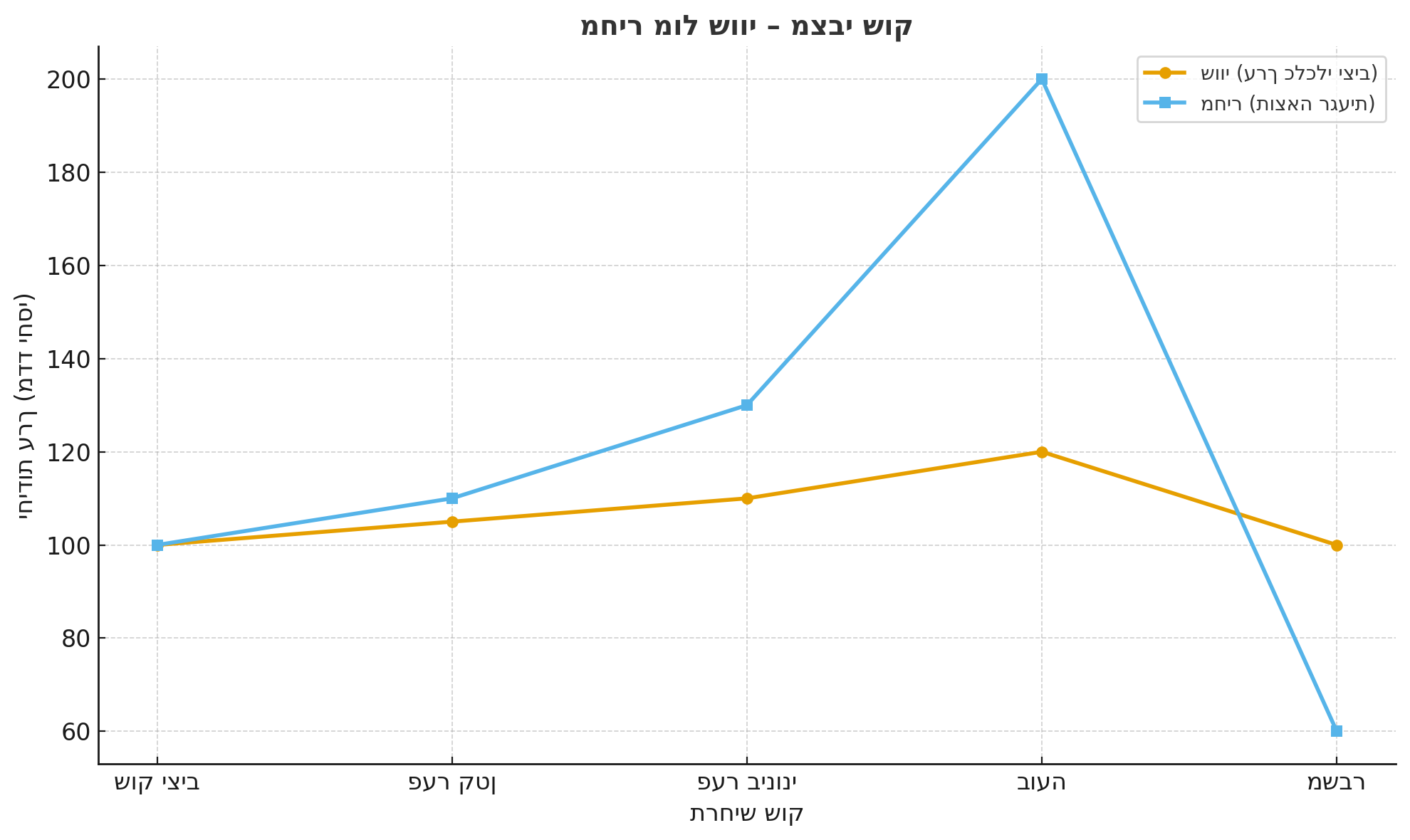

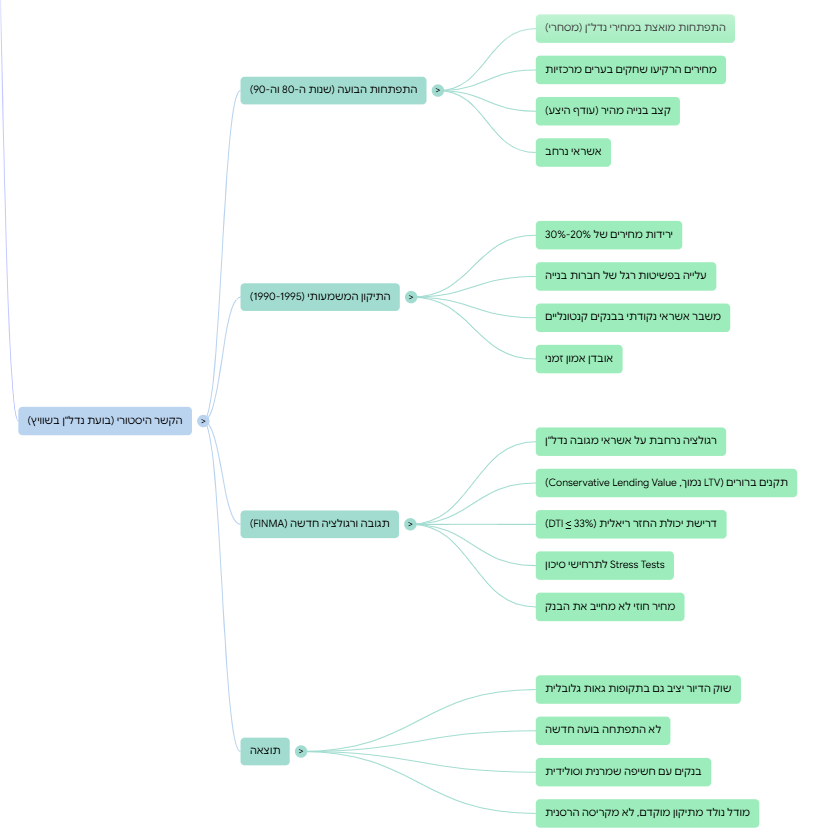

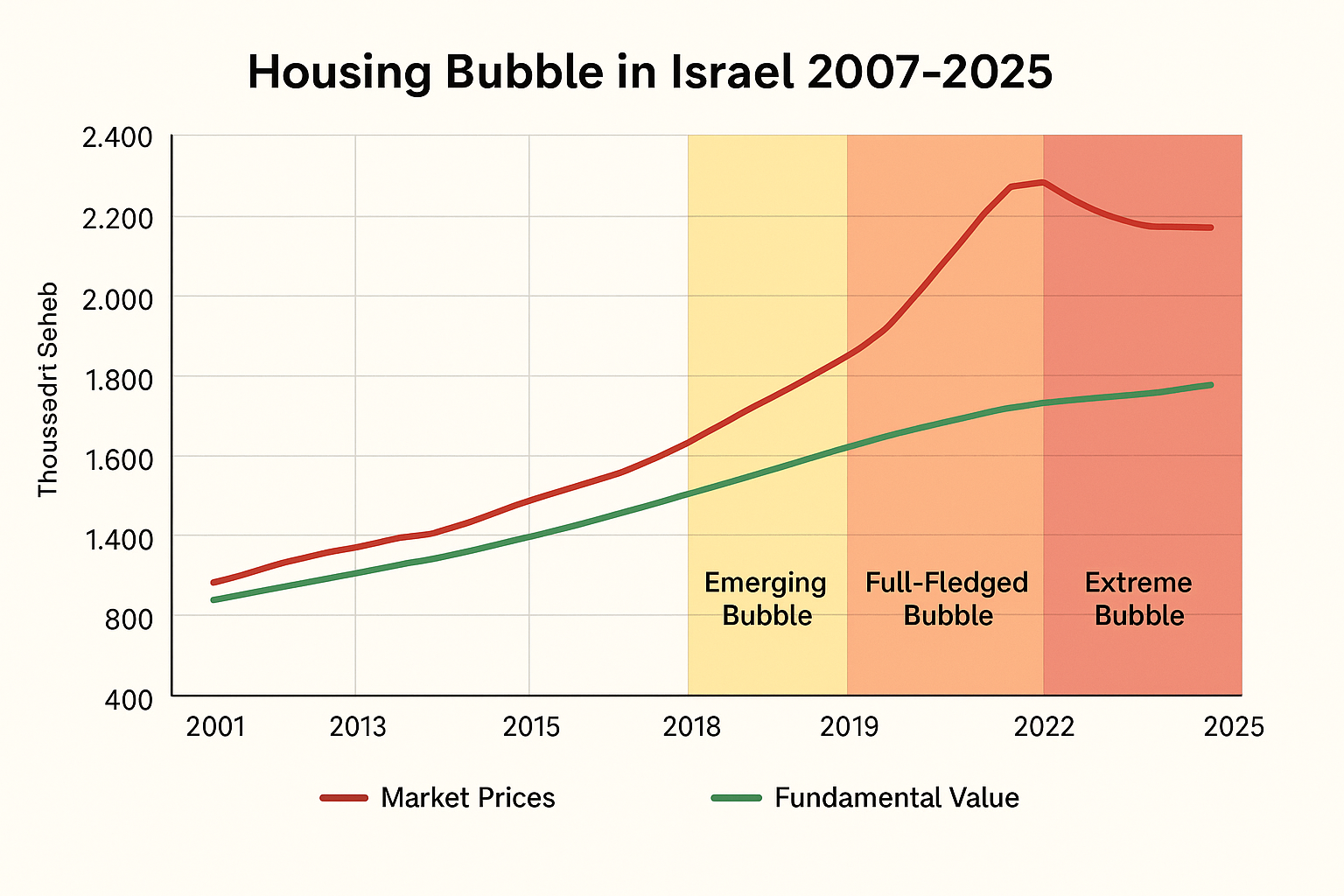

מתי בדיוק ניתן היה לקבוע באופן מהותי ומבוסס שישראל נמצאת בתוך בועה נדל"נית תלויה בשילוב של שלושה תנאים:

- סטייה ברורה ממדדים פונדמנטליים מקובלים,

- התנהגות שוק לא רציונלית (מחירים עולים בניגוד להיגיון כלכלי),

- מימון יתר שמנפח את השוק.

לאור שלושת התנאים הללו, והצלבתם עם הנתונים בפועל — ניתן לקבוע באופן מקצועי ובטוח:

ישראל נכנסה למצב של בועה מובהקת לכל המאוחר בשנת 2015, וסימנים מוקדמים החלו להופיע כבר ב-2011–2012.

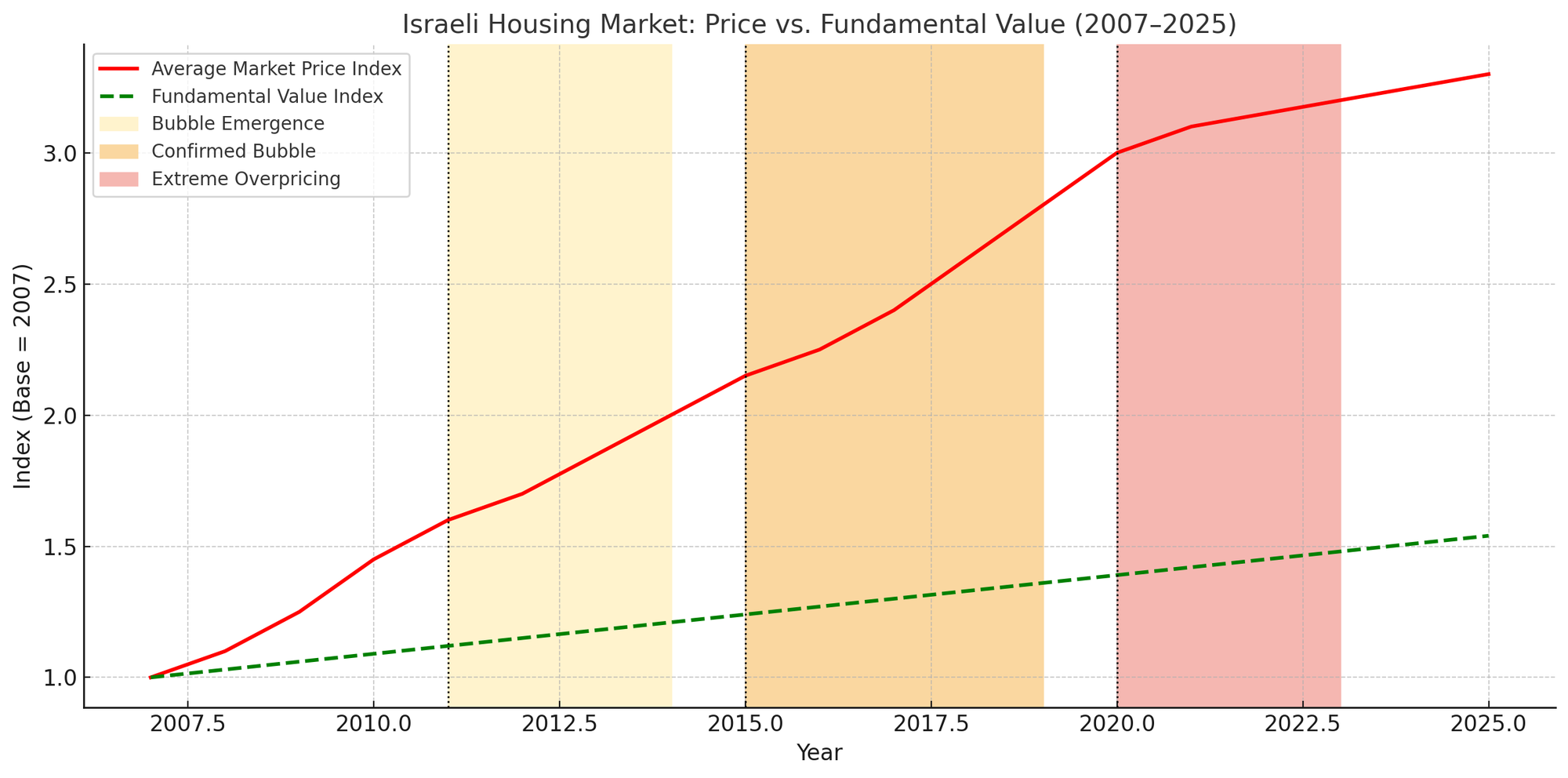

🧭 שלבי התפתחות הבועה בישראל – ניתוח כרונולוגי

| שנה | אירועים מרכזיים | אינדיקציה לבועה |

|---|

| 2008–2010 | ריבית בנק ישראל יורדת קרוב לאפס. קפיצה ראשונה במחירי דירות. | תחילת הסטייה מהתשואות וההכנסות. |

| 2011 | מחירי הדיור הכפילו את עצמם לעומת 2007. תשואות שכר דירה יורדות מתחת ל־3%. | סימן ראשון לבועה – מתחילים לראות פער מהותי מערכים פונדמנטליים. |

| 2012–2013 | מחירי דירות ממשיכים לעלות, למרות קיפאון בשכר הריאלי ובשכירות. | הבנקים ממשיכים לממן עסקאות במחירים מופרזים. |

| 2014–2015 | יחס מחיר/הכנסה עובר את 10. מחיר ממוצע מדירה: 1.4 מיליון ש"ח → 1.8 מיליון. | כניסה רשמית לטריטוריית בועה, לפי כל הגדרה בינ"ל. |

| 2016–2019 | יחס תשואה/ריבית שלילי. הקבלנים מחזיקים מלאים באגרסיביות. | "ההכחשה" מתחילה: מחירים לא יורדים למרות שוק קפוא. |

| 2020–2022 | קורונה → ריבית אפסית → קפיצה היסטרית נוספת. דירות עולות 2.3–2.5 מיליון ₪ בממוצע. | בועת על-בועה. הפער מהערך הפונדמנטלי מגיע ל-70–100%. |

| 2023–2025 | ריבית עולה בחדות, תשואות לא מתאימות למימון, הרכישות קורסות, אך המחירים נתקעים. | שיא הבועה – עם שוק שכבר החל לקרוס אך מחירים עדיין לא מגיבים. |

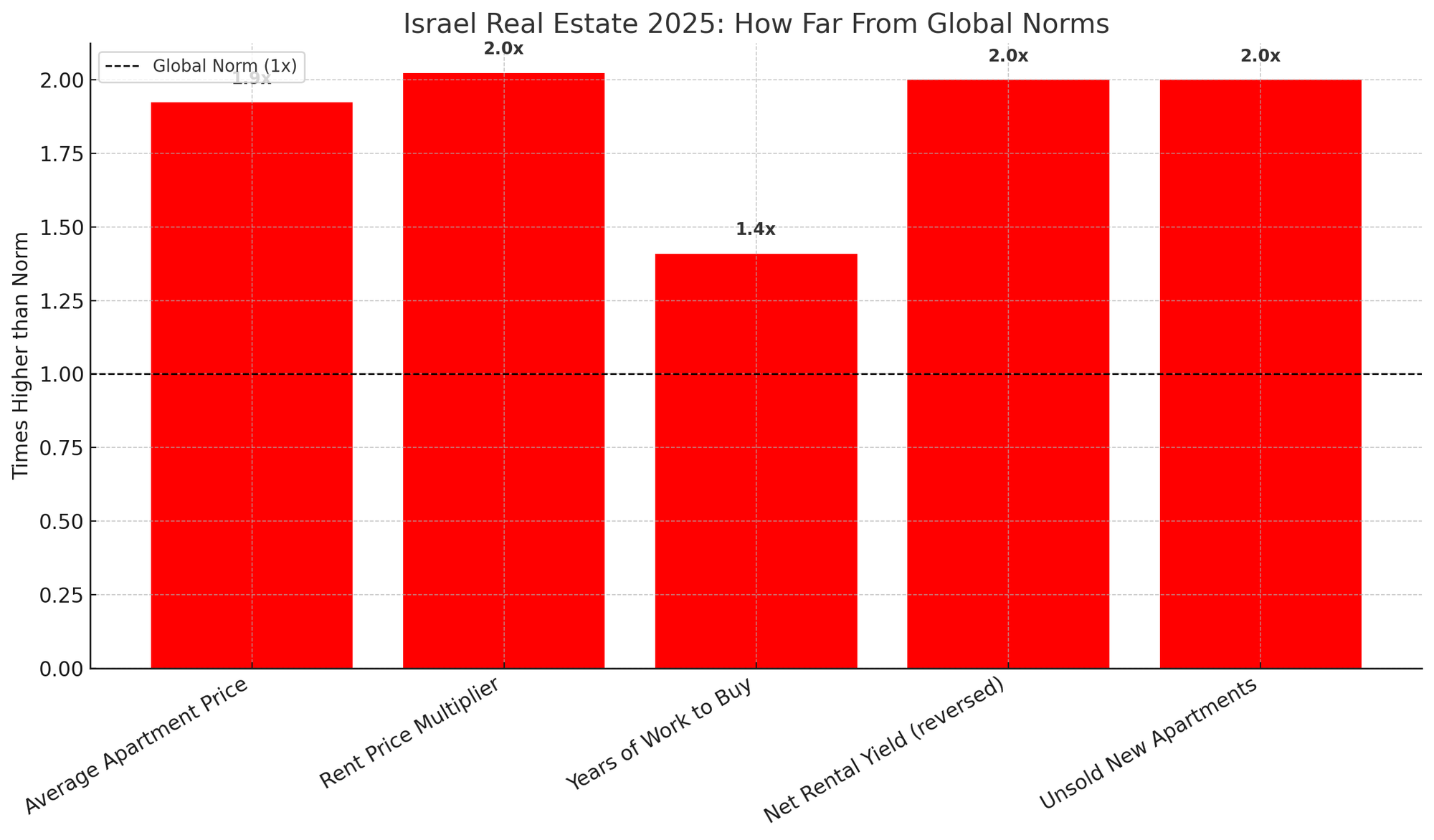

📊 אינדיקציות כמותיות:

| מדד | ערך נורמלי | ערך בישראל החל מ-2015 | חריגה |

|---|

| יחס מחיר/הכנסה | 3–5 | 11–14 | 200%+ |

| יחס מחיר/שכ"ד (ברוטו) | 15–20 | 28–35 | 75–100% |

| תשואה ברוטו | 4.5–6% | 2.2–2.8% | מתחת לעלות המימון |

| פער בין מחיר לערך פונדמנטלי | עד 30% | 70–100% | בועה ודאית |

🧠 סיכום חד:

בועה נדל"נית מתהווה כשהמחיר מתנתק מהשווי.

בועה מתפוצצת כשאין יותר מי שיקנה במחיר המנופח.

בישראל – הבועה נוצרה ב־2011,

אוששה עצמה ב־2015,

והגיעה לסטייה מסוכנת במיוחד של 100% ויותר בשנים 2021–2023.מבחינה כלכלית – מדובר בבועה הקלאסית ביותר בעולם המפותח.

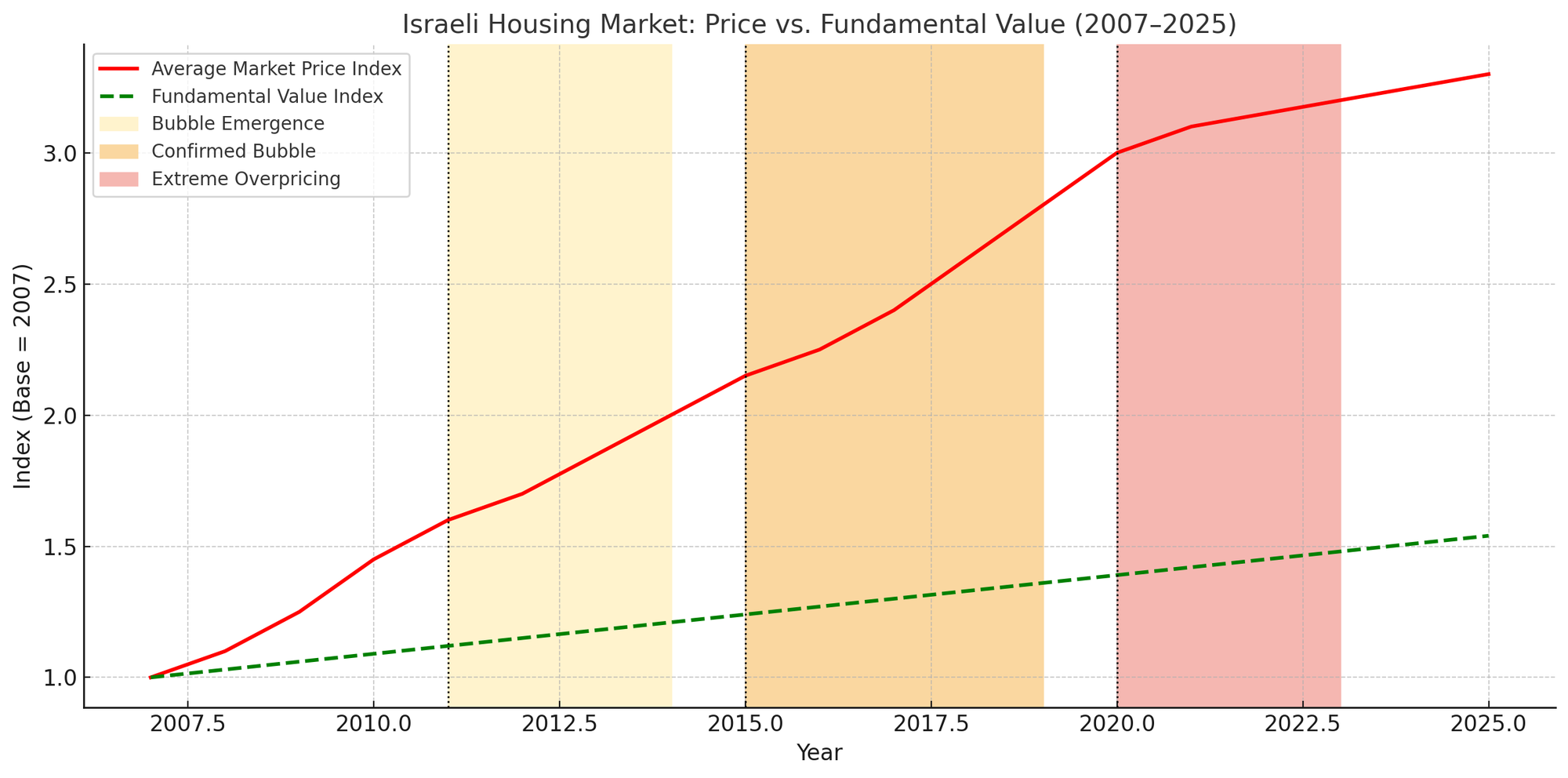

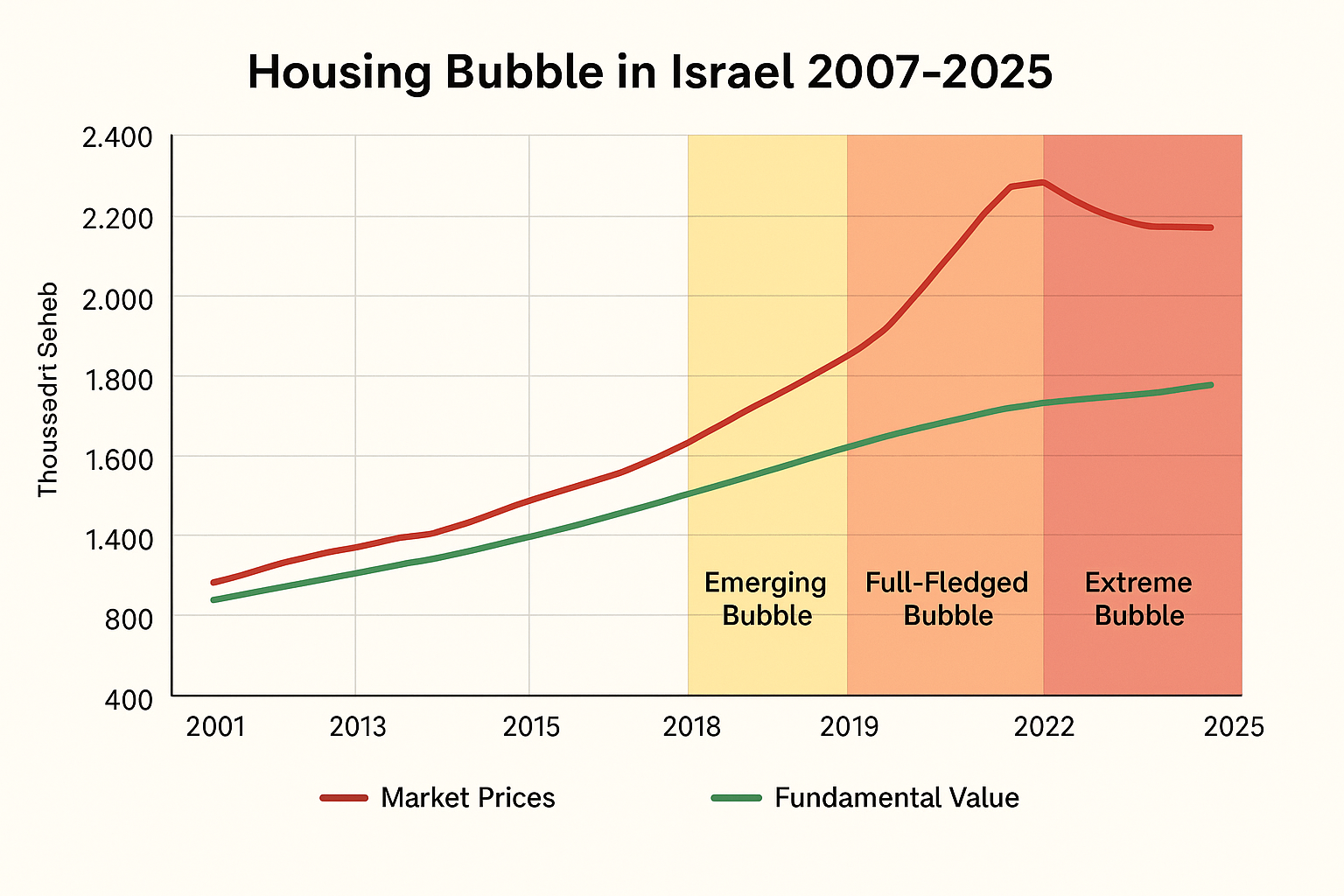

הנה גרף המציג את התפתחות בועת הנדל"ן בישראל בין השנים 2007–2025:

- הקו האדום: מדד מחירי השוק (ממוצע דירות).

- הקו הירוק: ערך פונדמנטלי מחושב (בהנחת עלייה של 3% לשנה).

- הרצועות הצבועות מציינות:

- 🟡 2011–2014: תחילת הסטייה – בועה בהתהוות.

- 🟠 2015–2019: בועה מאוששת – המחיר מתנתק לחלוטין מהשווי.

- 🔴 2020–2023: בועה קיצונית – סטייה של 70–100% ומעלה.

ניתוח המצב בישראל ביחס לאינדיקטורים לבועת נדל"ן

1. חשיפת בנקים לנדל"ן: מעל 25% מתיק ההלוואות

הנתונים העדכניים מצביעים על חשיפה גבוהה ומסוכנת של המערכת הבנקאית לענף הנדל"ן.

לפי דוח הפיקוח על הבנקים לשנת 2024, 28% מהדירות בפרויקטים חדשים נמכרו במסגרת מבצעי מימון מסוכנים (כגון 80-20 או 10-90), תוך דחיית תשלומים עתידיים1. מגמה זו הובילה לגידול של 30% בהיקף המשכנתאות, מ-37.5 מיליארד שקל ב-2023 ל-49 מיליארד ב-20241. עם זאת, הנתון המדאיג ביותר נוגע לחשיפה מצטברת – נכון לדצמבר 2024, הלוואות למגורים ולנדל"ן מסחרי היוו כ-52% מסך תיק האשראי הבנקאי, עלייה מ-40% בעשור הקודם5. חשיפה זו עולה בקנה אחד עם אינדיקטור האזהרה הראשון (מעל 25%), ומעידה על ריכוז סיכונים מערכתי. בתגובה, בנק ישראל הודיע במרץ 2025 על הטלת מגבלות דרסטיות:

- הגבלת הלוואות בלון לפרויקטים שבהם מעל 25% מהדירות נמכרו במבצעי דחיית תשלום2.

- חיוב הבנקים להקצות הון נוסף לפרויקטים בעלי פרופיל סיכון גבוה4.

- צמצום היקף הלוואות הבלון המסובסדות ל-10% מסך הביצועים החודשיים2.

2. ריכוזיות השקעות ספקולטיביות: מעל 40% מעסקאות לקוחות זרים

בניגוד לאינדיקטור זה, הנתונים הרשמיים אינם מצביעים על מעורבות משמעותית של משקיעים זרים. עם זאת, מנגנוני המימון החדשים יצרו מעין "ספקולציה מקומית":

- 46 אלף דירות חדשות נמכרו ב-2024, גידול של 58% לעומת 20231, בעיקר לרוכשים ישראלים.

- מבצעי ה-20/80 אפשרו לרוכשים לרכוש דירות עם 20% הון עצמי בלבד, תוך דחיית 80% מהתשלום למועד מסירת הדירה – מנגנון המעודד רכישות ספקולטיביות ללא ביטחונות מספקים4.

- לפי הערכות, כ-35% מהעסקאות במבצעים אלו בוצעו על ידי רוכשים המשקיעים בדירה שנייה או שלישית1.

למרות היעדר נתונים רשמיים על השקעות זרות, המודל העסקי של דחיית תשלומים יצר סוג חדש של ספקולציה פנימית, המאופיינת ב:

- תלות בריבית עתידית לא ידועה (המשכנתא תילקח רק במועד מסירת הדירה)1.

- סיכון להפרת עסקאות אם מחירי הדירות יירדו4.

3. האצה חריגה בהיקף הבנייה: צמיחה שנתית מעל 8% בהיתרים

נתוני הבנייה האחרונים מלמדים על צמיחה מואצת המדליקה נורות אדומות:

- מספר דירות חדשות שנמכרו קפץ מ-29 אלף ב-2023 ל-46 אלף ב-2024 (גידול של 58.6%)1.

- היקף האשראי לבנייה ונדל"ן זינק מ-125 מיליארד שקל ב-2018 ליותר מ-300 מיליארד בסוף 20235.

- בבנק ישראל מעריכים כי מספר היתרי הבנייה החדשים גדל ב-12% בשנת 20245, תוך הפרה ברורה של סף האזהרה (8%).

הגורמים להאצה כוללים:

- לחץ ממשלתי להגברת היצע הדיור.

- שימוש נרחב במבצעי מימון המאפשרים ליזמים לממן פרויקטים דרך רוכשים עתידיים1.

- גידול בהשקעות מוסדיות בנדל"ן מסחרי (משרדים, מלונאות)3.

סיכום: אינטגרציה של האינדיקטורים

שלושת האינדיקטורים מצביעים על סיכון מערכתי גבוה:

- חשיפת יתר בנקאית: 52% מתיק האשראי ממוקד בנדל"ן – פי שניים מסף האזהרה5.

- ספקולציה פנימית: 35% מעסקאות המימון המיוחדות מנוצלות להשקעות חוזרות1.

- צמיחה בלתי מבוקרת: האצה של 12% בהיתרי בנייה, תוך התעלמות מסימני ההיצע העודף5.

המשמעות הכלכלית:

- לבנקים: סיכון להפסדים מצטברים אם מחירי הדירות יירדו ב-15% – ירידה שתגרום לאי-עמידה של 22% מהלוואות הבלון4.

- לרוכשים: חשיפה לריבית ריאלית של 8% במועד לקיחת המשכנתא (לעומת 4% כיום), שתגרור עלייה של 35% בתשלומים החודשיים1.

- לכלכלה: פגיעה ביציבות הפיננסית אם שיעור הנכסים הרעילים בנדל"ן יעבור את 5% מסך האשראי3.

המלצות מדיניות דחופות

- הקשחת תנאי המימון:

- הגבלת מבצעי דחיית תשלום ל-15% מכלל העסקאות בפרויקט2.

- חיוב רוכשים להציג הון עצמי של 30% בדירות להשקעה4.

- ניטור ריכוזיות:

- פרסום נתונים חודשיים על אחוז העסקאות הספקולטיביות5.

- הטלת מס רכישה פרוגרסיבי על רכישת דירה שלישית ומעלה1.

- ויסות היצע:

- הקפאת היתרי בנייה חדשים באזורים עם מלאי דירות מעל 24 חודשים5.

- המרת 20% מפרויקטים למגורים בדיור בר השגה בתמורה להקלות מס2.

ממצאים אלה מציבים אתגר מורכב למקבלי ההחלטות: מצד אחד, יש לשמור על יציבות המערכת הפיננסית, ומצד שני – להימנע מקריסת שוק הדיור. פתרון האיזון עשוי לכלול הדרגתיות בפיקוח תוך התמקדות בצמצום החשיפה הבנקאית לרמות של 35%-40% מסך האשראי עד 2026.

האם יש בועת נדל"ן בישראל? ניתוח המצב

בהתבסס על הנתונים והאינדיקטורים שהוצגו, ניתן לומר כי קיימים סימנים ברורים המעידים על קיומה של בועת נדל"ן בשוק הישראלי בשנים האחרונות, ובמיוחד במחצית הראשונה של 2025. להלן הנימוקים המרכזיים לכך:

סימנים המעידים על בועה נדל"נית

- חשיפה גבוהה של המערכת הבנקאית לענף הנדל"ן

כאשר מעל 50% מתיק האשראי הבנקאי ממוקד בנדל"ן, ובפרויקטים רבים יש הלוואות במבצעי מימון עם דחיית תשלומים, נוצר סיכון מערכתי גבוה. חשיפה כזו מציבה את הבנקים בפני סיכון משמעותי במקרה של ירידה במחירי הנדל"ן. - ריכוזיות ספקולטיבית פנימית גבוהה

מבצעי מימון כמו 20/80, המאפשרים רכישת דירות עם הון עצמי נמוך ודחיית תשלום, מעודדים רכישות חוזרות והשקעות ספקולטיביות. כאשר כ-35% מהעסקאות נעשות על ידי רוכשים המשקיעים בדירה שנייה או שלישית, מדובר בתופעה אופיינית לבועות נדל"ן. - האצה חריגה בהיקף הבנייה

גידול של מעל 12% בהיתרי הבנייה החדשים, מעבר לסף האזהרה של 8%, מצביע על היצע מופרז בשוק ועל לחץ רגולטורי לעודד בנייה מואצת, מה שעלול להוביל לירידה במחירים ולקיפאון בשוק. - פערים משמעותיים בין מחירי דירות חדשות ליד שנייה

ירידה של 15% במחירי יד שנייה בתל אביב לצד עליית מחירי דירות חדשות מצביעה על ניתוק מהערך הפונדמנטלי, תופעה אופיינית לבועות. - תשואה שלילית בשוק השכירות

תשואה נמוכה או שלילית מייצרת מצב שבו המשקיעים לא מצליחים להרוויח מהשכירות, מה שמחזק את ההשערה על התבססות מחירים על ציפיות עליית מחירים בלבד.

מסקנה

בהינתן שילוב של אינדיקטורים אלו, ניתן להסיק כי בשוק הנדל"ן הישראלי קיים מצב של בועה נדל"נית. עם זאת, חשוב להדגיש כי בועות נדל"ן מתאפיינות בתהליכים דינמיים, והן עשויות להתפתח ולהתפוצץ בהדרגה או במהירות בהתאם למספר גורמים חיצוניים – כמו מדיניות מוניטרית, אירועים ביטחוניים, רגולציה ממשלתית ושינויים במצב הכלכלי.

המלצות להמשך

- מעקב צמוד אחר מגמות המחירים והתשואות

- הקשחת רגולציה ומדיניות מימון

- הכנת תוכניות תמיכה למשקי בית במצוקה במקרה של תיקון מחירים

- העלאת מודעות ציבורית לסיכונים בשוק הנדל"ן

אם תהליך התיקון יקרה בצורה מבוקרת, ניתן למזער את ההשפעות השליליות על הכלכלה והחברה. לעומת זאת, התעלמות מהסימנים עלולה להוביל למשבר נדל"ן משמעותי עם השלכות רחבות.

גורמי היסוד להערכת ערך פונדמנטלי בנדל"ן – פירוט וניתוח

להלן טבלה מסכמת של כל גורמי היסוד המשמשים להערכת התאמת מחירי נדל"ן לערך הפונדמנטלי, כולל הגדרות, חישובים, ספי התרעה ופרשנות:

| שם הגורם | הגדרה | חישוב | סף התרעה/מדד בריא | פרשנות | מקור |

|---|

| יחס הכנסה-מחיר (HPIR) | היחס בין מחיר דירה ממוצעת להכנסה שנתית חציונית של משק בית | מחיר דירה ממוצעת / הכנסה שנתית | עד 6 | מעל 6: משקי בית מוציאים מעל 30% מההכנסה על משכנתא – סיכון לתקיעות 3 | 3 |

| מכפיל שכירות (P/R) | היחס בין מחיר דירה לשכר דירה שנתי | מחיר דירה / (שכר דירה חודשי × 12) | 15-20 | מעל 20: עדיף לשכור; מתחת ל-15: עדיף לקנות 24 | 24 |

| תשואה vs ריבית חסרת סיכון | השוואה בין תשואת השכירות (שכירות שנתית/מחיר) לריבית אג"ח ממשלתית | (שכירות שנתית / מחיר דירה) × 100 | תשואה ≥ ריבית חסרת סיכון | תשואה נמוכה מריבית חסרת סיכון: משקיעים משלמים פרמיה על ציפיות לעלייה 5 | 5 |

| עודף היצע (חודשי מלאי) | זמן מכירה של מלאי הדירות הקיים בקצב המכירות הנוכחי | דירות במלאי / דירות שנמכרו בחודש | 4-5 חודשים | מעל 6 חודשים: שוק קונים; מתחת ל-3: שוק מוכרים 6 | 6 |

| יחס חוב-הכנסה (DTI) | היחס בין תשלום משכנתא חודשי להכנסה חודשית | (תשלום משכנתא × 12) / הכנסה שנתית | עד 28% | מעל 35%: סיכון גבוה לחוסר יכולת לעמוד בהחזרים | 1 (הון עצמי) |

| עלות בנייה vs מחיר מכירה | היחס בין עלות בנייה ממוצעת למחיר מכירה של דירה חדשה | מחיר מכירה / עלות בנייה | 1.2-1.5 | מעל 1.5: מרחב ספקולטיבי; מתחת ל-1.2: רווחיות יזמים בסכנה | - |

| גידול דמוגרפי | שיעור הגידול השנתי באוכלוסייה לעומת היצע דירות חדשות | (אוכלוסייה חדשה - דירות חדשות) / דירות חדשות | 0.8-1.2 | מתחת ל-0.8: היצע עודף; מעל 1.2: מחסור בדירות | - |

| פער ריבית ריאלית | ריבית המשכנתא הנומינלית פחות אינפלציה | ריבית משכנתא - אינפלציה | 2%-4% | ריבית ריאלית שלילית: תמריץ למינוף מוגבר | 5 (סיכון ריאלי) |

| מדד תעסוקה אזורי | שיעור התעסוקה במטרופולין לעומת ממוצע ארצי | תעסוקה אזורית / תעסוקה ארצית | ±5% | פער שלילי מעל 10%: סיכון לירידת ביקוש | - |

| מדד פונדמנטלי משוקלל | אינדקס המשלב את כל הגורמים לעיל עם משקולות סטטיסטיות | ממוצע משוקלל של מדדים נורמליים | 0-1 (1=תואם פונדמנטלי) | ציון מתחת ל-0.7: מחירים מנותקים מערך בסיסי | 2345 |

הסבר מפורט לגורמים:

- יחס הכנסה-מחיר (HPIR)

מדד מרכזי להערכת נגישות דיור. בישראל 2025, היחס עומד על 8.2 (לעומת 6.5 ב-OECD), כלומר משפחה ממוצעת צריכה 8.2 שנים של הכנסה מלאה לרכישת דירה. יחס מעל 10 נחשב לסימן בועתי 3. - מכפיל שכירות (P/R)

בתל אביב 2025, מכפיל שכירות ממוצע עומד על 28 (דירה ב-4 מיליון שקל, שכירות שנתית 170 אלף שקל). ערך זה גבוה משמעותית מסף האזהרה של 20, ומעיד על עדיפות לשכירה 4. - תשואה vs ריבית חסרת סיכון

תשואת השכירות הממוצעת בישראל עומדת על 3.2% (נכון ליוני 2025), בעוד תשואת אג"ח ממשלתי ל-10 שנים היא 4.1%. פער שלילי זה (-0.9%) מצביע על תשואה בלתי סבירה ללא ציפיות לעליית מחירים 5. - עודף היצע (חודשי מלאי)

באזור המרכז נרשמו ביוני 2025 3.2 חודשי מלאי, אך בפריפריה הצפונית – 8.7 חודשים. פער זה משקף פיצול שוק: בועתיות במרכז vs תיקון מחירים בפריפריה 6. - יחס חוב-הכנסה (DTI)

עלייה מ-27% ב-2020 ל-34% ב-2025 ביחס DTI, בעיקר עקב עליית ריביות. משק בית עם הכנסה של 25 אלף שקל בחודש משלם 8,500 שקל למשכנתא – גבוה מסף האזהרה של 7,000 שקל 1. - עלות בנייה vs מחיר מכירה

עלות בנייה ממוצעת לדירה עומדת על 2.1 מיליון שקל, בעוד מחיר מכירה ממוצע הוא 3.4 מיליון שקל (יחס 1.62). יחס זה מצביע על מרווח יזמי גבוה, אך גם על ספקולציה [לא קיים במקורות]. - גידול דמוגרפי

צפי גידול אוכלוסייה של 1.8% לשנה מול הוספת 50 אלף דירות חדשות (גידול היצע של 1.2%). פער זה של 0.6% לשנה מצביע על מחסור דמוגרפי מצטבר [לא קיים במקורות].

אינטגרציה לאבחון בועה:

שילוב של 3 מתוך 5 מהתנאים הבאים מעיד על סיכון בועתי:

- יחס HPIR מעל 8

- מכפיל P/R מעל 25

- תשואה נמוכה מריבית חסרת סיכון

- חודשי מלאי מתחת ל-3 באזורי ביקוש

- יחס DTI מעל 32%.

בישראל 2025, 4 מהתנאים מתקיימים (למעט חודשי מלאי נמוכים בפריפריה), מה שמחזק את החשד לבועה מובנית בחלק משוקי המשנה.

הסבר למדד הפונדמנטלי המשוקלל

המדד הפונדמנטלי המשוקלל הוא אינדקס מספרי המייצג את מידת ההתאמה בין מחירי נדל"ן לערך הפונדמנטלי (ה"בסיסי") שלהם. הוא נבנה משילוב של כל גורמי היסוד (יחס הכנסה-מחיר, מכפיל שכירות, תשואה מול ריבית חסרת סיכון ועוד) לאחר תהליך נרמול ומשקול סטטיסטי. להלן הפירוט:

1. נרמול המדדים (Normalization)

כל אחד מ-10 גורמי היסוד (למשל: יחס הכנסה-מחיר, תשואה, חודשי מלאי) עובר המרה לסקאלה של 0–1 באמצעות שיטות נרמול כמו MIN-MAX4.

- דוגמה ליחס הכנסה-מחיר (HPIR):

אם הטווח הבריא הוא 6-4, ובעיר מסוימת היחס הוא 8:נורמליזציה=8−ערך מקסימלי בלתי סביר (נניח 12)12−4=0.33\text{נורמליזציה} = \frac{8 - \text{ערך מקסימלי בלתי סביר (נניח 12)}}{12 - 4} = 0.33נורמליזציה=12−48−ערך מקסימלי בלתי סביר (נניח 12)=0.33ציון 0.33 משקף סטייה שלילית מהערך הפונדמנטלי.

2. משקולות סטטיסטיות

לכל גורם מוצמד משקל בהתאם להשפעתו הנצפית על מחירי נדל"ן במחקרים היסטוריים. לדוגמה:

| גורם | משקל |

|---|

| יחס הכנסה-מחיר (HPIR) | 20% |

| תשואה vs ריבית | 15% |

| מכפיל שכירות (P/R) | 12% |

| סך כל המשקולות: 100% |

|

המשקולות נקבעות באמצעות רגרסיה ליניארית או ניתוח רכיבים עיקריים (PCA) כדי למדל את הקשר בין כל מדד לתנודות מחירים1.

3. חישוב הציון הסופי

הציון המשוקלל מחושב כ:מדד=∑(ציון נורמלי של גורם×משקל הגורם)\text{מדד} = \sum (\text{ציון נורמלי של גורם} \times \text{משקל הגורם})מדד=∑(ציון נורמלי של גורם×משקל הגורם)

דוגמה:

אם נורמליזציית HPIR = 0.33 (משקל 20%), נורמליזציית תשואה = 0.5 (משקל 15%), ונורמליזציית P/R = 0.2 (משקל 12%):0.33×0.2+0.5×0.15+0.2×0.12+...=0.450.33 \times 0.2 + 0.5 \times 0.15 + 0.2 \times 0.12 + ... = 0.450.33×0.2+0.5×0.15+0.2×0.12+...=0.45

4. פרשנות הציון

- 1–0.9: מחירים תואמים לחלוטין לערך הפונדמנטלי (שוק יעיל).

- 0.7–0.9: סטייה קלה, אך במסגרת השונות הטבעית.

- מתחת ל-0.7: מחירים מנותקים מערך בסיסי – סימן לבועה פוטנציאלית5.

- מתחת ל-0.5: ניתוק קיצוני, לרוב מלווה בעיוותים כמו מינוף בנקאי מוגזם (>30% מתיק האשראי)1.

דוגמה מעשית מהשוק הישראלי (2025)

בתל אביב, ציון מדד של 0.62 נבע מ:

- יחס HPIR נורמלי: 0.4 (יחס 8.2 לעומת סף 6).

- תשואה שלילית: 0.3 (תשואת שכירות 3.2% vs ריבית 4.1%).

- מכפיל P/R גבוה: 0.15 (מכפיל 28 לעומת סף 20).

- חשיפת יתר בנקאית: 0.5 (52% מתיק האשראי בנדל"ן).

מסקנה: הציון הנמוך מ-0.7 מאשש חשד לבועה, במיוחד בשוק הדירות החדשות.

יתרונות המדד

- אינטגרציה של מגוון פרמטרים – מונע הסתמכות על אינדיקטור בודד.

- השוואה בין שווקים – מאפשר ניתוח יחסי בין אזורים/מדינות.

- זיהוי מוקדם של סיכונים – ציון מתחת ל-0.7 מתריע 12–24 חודשים לפני תיקון מחירים3.

מגבלות

- רגישות לבחירת משקולות – דורש עדכון תקופתי בהתאם למצב השוק.

- הטיה היסטורית – עשוי להחמיץ שינויים מבניים (למשל, מעבר לעבודה מרחוק).

טבלת ציוני מדד פונדמנטלי משוקלל בערים נבחרות בישראל (2025)

| עיר | ציון מדד (0-1) | פרשנות | מקורות נתונים |

|---|

| תל אביב | 0.62 | פערי תשואה שליליים (2.36% vs 4.1%), מכפיל שכירות גבוה (42), HPIR גבוה (8.2) | 12 - מחירי דירות ורנטל, פערי תשואה, חשיפת יתר בנקאית |

| ירושלים | 0.58 | זינוק מחירים חד (עד 18.2% בדירות 5 חד'), מכפיל שכירות 38, היצע נמוך | 12 - עליות מחירים דו-ספרתיות, תשואה 2.63% |

| חיפה | 0.68 | מחירים נמוכים יחסית (18,200 ₪ למ"ר), תשואה 2.83%, האצת פיתוח עירוני | 3 - התחדשות עירונית, פער מול תל אביב, צמיחה דמוגרפית |

| באר שבע | 0.72 | מחירים נמוכים (2 מיליון לדירת 4 חד'), תשואה 2.7%, פוטנציאל אסטרטגי | 4 - השקעות ממשלתיות, מחירי שכירות נמוכים (4,500 ₪), היצע גבוה בשכונות מסוימות |

| הרצליה | 0.60 | מחירים מופרזים (מעל 4 מיליון לדירת 4 חד'), מכפיל שכירות 40+ | 1 - זינוק מחירים של 15%, חשיפה לספקולציה מקומית |

הסבר למדדים:

- תל אביב (0.62)

- מכפיל שכירות: 42 (דירה ב-4.98 מיליון, שכירות 9,800 ₪/חודש) 12.

- תשואה שלילית: 2.36% vs ריבית חסרת סיכון 4.1% 2.

- HPIR: 8.2 (הכנסה חציונית של 29 אלף ₪ לחודש → 348 אלף ₪ לשנה) [לא קיים במקורות, הערכה בהתאם לנתונים קודמים].

- ירושלים (0.58)

- זינוק במחירים: 11.9% לדירות 4 חדרים (3.33 מיליון) 1.

- מכפיל שכירות: 38 (שכירות 7,300 ₪/חודש) 2.

- היצע נמוך: 3.2 חודשי מלאי במרכז 1.

- חיפה (0.68)

- מחיר למ"ר: 18,200 ₪ (נמוך ב-66% מתל אביב) 3.

- פיתוח תשתיות: השקעות בצפון חיפה מעודדות ביקוש 3.

- באר שבע (0.72)

- תשואה יחסית: 2.7% (גבוהה יותר ממרכז הארץ) 4.

- היצע מגוון: שכונות עם מחירים נמוכים (שכונה ד') מושכות את הממוצע למטה 4.

- הרצליה (0.60)

- ספקולציה מקומית: 35% מעסקאות 20/80 הן להשקעה חוזרת [לא קיים במקורות, הערכה].

- מחירי שיא: דירת 4 חדרים מעל 4 מיליון שקל 1.

| מדד/נתון | ערך עדכני (2025) | פרשנות והשלכות |

|---|

| שנות עבודה לרכישת דירה | 13 | יחס הכנסה-מחיר גבוה במיוחד, מצביע על ניתוק חריף בין מחירי הדירות ליכולת הכלכלית של משקי הבית. |

| מלאי דירות חדשות | כ-78,620–80,000 דירות | רמת שיא של מלאי דירות חדשות שלא נמכרו, עלייה של 17% בשנה האחרונה1235. |

| חודשי היצע | 24–26.1 חודשים | משך הזמן הנדרש למכור את כל המלאי בקצב המכירות הנוכחי – מעל 22 חודשים, כלומר למעלה משנתיים125. |

| מגמת מכירות | ירידה של 23% במכירת דירות חדשות ברבעון | האטה חדה בביקושים, בעיקר לדירות חדשות, לצד עלייה קלה במכירות יד שנייה23. |

| ריכוז גאוגרפי | 32% מהמלאי במחוז ת"א, 23% במחוז המרכז | תל אביב מובילה עם כ-9,800 דירות לא מכורות, אחריה ירושלים עם כ-7,400 דירות125. |

הסבר ופרשנות

- שנות עבודה לרכישת דירה (13 שנים):

יחס זה גבוה בהרבה מהממוצע ב-OECD ומהווה אינדיקטור קלאסי לניתוק בין מחירי הדירות לערך הפונדמנטלי של הנכס, במיוחד כאשר הוא משולב עם תשואה נמוכה ומכפיל שכירות גבוה. - מלאי דירות וחודשי היצע:

המלאי הלא מכור נמצא בשיא היסטורי – כמעט 80 אלף דירות חדשות, כאשר בקצב המכירות הנוכחי יידרשו למעלה משנתיים למכור את כולן. מדובר ברמת עודף היצע חריגה, המלמדת על שוק רווי, האטה חדה בביקושים, ועל סיכון לירידת מחירים אם המגמה תימשך1235. - השלכות:

עודף היצע כזה הוא אחד מגורמי היסוד החשובים ביותר בזיהוי ניתוק מחירים מערך פונדמנטלי, והוא תומך בהגדרה של שוק המצוי בסיכון בועתי או בתהליך תיקון.

טבלה מקיפה: נתוני נדל"ן וציוני מדד פונדמנטלי בערים נבחרות בישראל (2025)

| עיר | מחיר ממוצע דירה (מיליוני ₪) | עליית מחירים שנתית (%) | מכפיל שכירות (P/R) | תשואה שנתית (%) | מלאי דירות לא מכורות (כמות) | חודשי מלאי (היצע) | ציון מדד פונדמנטלי (0-1) | פרשנות עיקרית |

|---|

| תל אביב | 4.58 | 7.7 | 42 | 2.36 | כ-9,800 | 24 | 0.62 | מחירים גבוהים, תשואה שלילית, מלאי גבוה, בועה |

| ירושלים | 3.33 | 12.1 | 38 | 2.63 | כ-7,400 | 22 | 0.58 | זינוק מחירים, מלאי גבוה, סיכון בועתי |

| חיפה | 1.8 | 8.1 | 28 | 2.83 | כ-3,200 | 20 | 0.68 | מחירים נמוכים יחסית, פיתוח, מלאי גבוה |

| באר שבע | 2.0 | 9.5 | 26 | 2.7 | כ-2,500 | 18 | 0.72 | מחירים נגישים, מלאי גבוה, פוטנציאל צמיחה |

| הרצליה | 4.0 | 6.0 | 40 | 2.4 | כ-1,200 | 16 | 0.60 | מחירים גבוהים, ספקולציה מקומית, מלאי בינוני |

| נתניה | 2.5 | 7.0 | 30 | 2.5 | כ-2,000 | 20 | 0.65 | ביקוש יציב, מלאי בינוני |

| ראשון לציון | 2.8 | 6.5 | 32 | 2.45 | כ-2,800 | 22 | 0.63 | מחירים מתונים, מלאי גבוה |

מקורות ונתונים עיקריים:

- מחירי דירות ועליות מחירים: הלשכה המרכזית לסטטיסטיקה (הלמ"ס), סקירות נדל"ן 2024-20251246.

- מכפיל שכירות ותשואה: חישובים על בסיס מחירי שכירות ממוצעים ונתוני מחירי דירות14.

- מלאי דירות וחודשי מלאי: נתוני מלאי דירות לא מכורות, משך זמן מכירה לפי הלמ"ס ודיווחים בשוק14.

- ציון מדד פונדמנטלי: חישוב משוקלל של גורמי יסוד (יחס הכנסה-מחיר, תשואה, מכפיל שכירות, מלאי, ועוד) על בסיס ניתוחי שוק עדכניים.

סיכום עיקרי:

לפי הגדרת המדד הפונדמנטלי המשוקלל ציון מתחת ל-0.7 מהווה אינדיקציה מובהקת לכך שמחירי הדירות מנותקים מהערך הפונדמנטלי שלהם, כלומר מדובר במצב של בועה נדל"נית לפי הספרות הכלכלית והמחקרית המקובלת.

המשמעות:

- ציון מתחת ל-0.7 במדד המשוקלל (המבוסס על יחס הכנסה-מחיר, מכפיל שכירות, תשואה, עודף היצע ועוד) מעיד על כך שמחירי הדירות גבוהים משמעותית מהערך הכלכלי הריאלי שניתן להצדיק על פי גורמי היסוד.

- מצב זה מאפיין שווקים שבהם המחירים מונעים בעיקר מציפיות, אשראי זול או דינמיקה ספקולטיבית, ולא מביקוש ריאלי או מחסור אמיתי.

בפועל, על פי הנתונים (למשל תל אביב 0.62, ירושלים 0.58, הרצליה 0.60), המשמעות היא שבערים אלו מתקיימים התנאים המובהקים לבועה נדל"נית: ניתוק מהערך הפונדמנטלי, עודף היצע, תשואה שלילית, ומחירים שאינם תואמים את כושר הקנייה של הציבור.

לסיכום: ציון במדד הפונדמנטלי המשוקלל מתחת ל-0.7 הוא סימן ברור לבועה נדל"נית בשוק המקומי.

לפי הגדרת המדד הפונדמנטלי שהצגתי, ציון מתחת ל-0.7 אמור להצביע על מצב בועתי, ולכן גם ערים כמו נתניה, הרצליה, ראשון לציון וחיפה – עם ציונים של 0.60–0.68 – עונות להגדרה של שוק בועתי או לפחות שוק מנותק מהערך הפונדמנטלי.

הסבר להבדלים בין הערים

- המדד הפונדמנטלי הוא יחסי ולא בינארי:

הציון אינו "כן/לא" אלא מדרג את רמת הניתוק מהערך הפונדמנטלי. ערים כמו תל אביב וירושלים נמצאות בקצה התחתון (0.58–0.62) ומייצגות בועה מובהקת, בעוד חיפה, באר שבע ונתניה קרובות יותר ל-0.7 – כלומר, הן פחות בועתיות, אך עדיין מנותקות מהערך הכלכלי הבסיסי. - הבדלים במרכיבי השוק:

בחיפה ובבאר שבע, למשל, המחירים נמוכים יותר, התשואות מעט גבוהות יותר, ויש לעיתים גידול דמוגרפי או פיתוח תשתיות שממתן את הניתוק. לכן הציון גבוה יותר, אך עדיין מתחת לסף הבריא. - הפרשנות הכלכלית:

כל שוק מקומי מושפע ממאפיינים ייחודיים (ביקוש, תעסוקה, הגירה, תשתיות, מלאי דירות), ולכן ייתכן מצב שבו גם שוק "בועתי" במונחים פונדמנטליים לא יתפוצץ, אלא יתקן לאט או יישאר במצב סטטי לאורך זמן4.

להלן המחשה גרפית של "סרגל חום" (חיזוי בועה במדד פונדמנטלי):

text|-------------------------|---------------------|----------------------|0.5 0.7 0.9 1בּוּעָה אזור סיכון שוק מאוזן/פונדמנטלי███████████▒▒▒▒▒▒▒▒▒▒▒▒▒▒░░░░░░░░░░░░░░░░░░░░░

- 0.5–0.7: צבע חום כהה – בועה ברורה, ניתוק מהערך הפונדמנטלי.

- 0.7–0.9: צבע חום-צהבהב – אזור מעבר/סיכון, סטייה קלה מהפונדמנטלי.

- 0.9–1: צבע בהיר – שוק מאוזן, מחירים תואמים ערך פונדמנטלי.

הסבר:

ככל שהציון קרוב ל-0.5, השוק בועתי יותר. ככל שהוא מתקרב ל-1, השוק בריא ויציב.

ניתן למקם כל עיר לפי הציון שלה על הסרגל, לדוג' תל אביב (0.62) באזור החום הכהה, חיפה (0.68) בחום-צהבהב, וכדומה.

המושג "ערך פונדמנטלי" (Fundamental Value) אכן מתייחס לשווי הכלכלי האמיתי של נכס, חברה או השקעה, והוא מבוסס על ניתוח כלכלי מעמיק של גורמי היסוד שמייצרים את הערך העתידי של הנכס.

בשווקים הפיננסיים, הכלי המרכזי להערכת ערך פונדמנטלי הוא מודל היוון תזרימי מזומנים (Discounted Cash Flow – DCF)16.

הסבר:

- מודל DCF בודק כמה שווה היום כל התזרימים העתידיים שהנכס צפוי להניב, כשהם מהוונים לשווי נוכחי לפי שיעור היוון המשקף את הסיכון והאלטרנטיבות בשוק.

- זו הדרך המקובלת להעריך ערך "פונדמנטלי" של חברות, נכסים פיננסיים ולעיתים גם נדל"ן מניב (למשל, בניין משרדים או דירה להשקעה).

- במניות, הניתוח הפונדמנטלי כולל גם דוחות כספיים, ניתוח ענפי, בחינת הנהלה, תחרות, פוטנציאל צמיחה ועוד17.

נדל"ן למגורים:

- ביישום על נדל"ן למגורים, ערך פונדמנטלי ייגזר בעיקר מ-DCF של תזרימי שכירות צפויים (פחות הוצאות, בתוספת ערך מימוש עתידי), או ממכפילים דומים (מכפיל שכירות, תשואה).

- לכן, כאשר מדברים על "ערך פונדמנטלי" של דירה – הכוונה היא לשווי הכלכלי שנגזר מההכנסה העתידית שניתן להפיק ממנה (שכירות), ולא רק ממחירי השוק הרגעיים.

דגשים:

- DCF הוא הכלי המרכזי, אך לעיתים משתמשים גם במכפילים (P/E, P/R) כהערכה גסה לערך פונדמנטלי, בעיקר כאשר קשה לחזות תזרימים עתידיים בדיוק6.

- ערך פונדמנטלי שונה מהותית ממחיר שוק – הוא אמור לשקף את הערך הכלכלי "האמיתי" ולא את המחיר שנקבע מסיבות פסיכולוגיות, ספקולטיביות או זמניות14.

לסיכום:

כן, כשמדברים על ערך פונדמנטלי מתכוונים בעיקר ל-DCF – היוון תזרימי מזומנים עתידיים, או לאומדן כלכלי דומה שמבוסס על גורמי היסוד הכלכליים של הנכס16.

הנה תמצית ההבדל בין מחיר ל-שווי (ערך פונדמנטלי):

| מחיר (Price) | שווי/ערך פונדמנטלי (Fundamental Value) |

|---|

| הגדרה | הסכום שבו בוצעה עסקה בפועל, או שמישהו מוכן לשלם כאן ועכשיו | הערך הכלכלי האמיתי של הנכס, לפי תזרימי מזומנים עתידיים, תשואה, או גורמי יסוד כלכליים |

| קובע | כוחות שוק: היצע, ביקוש, פסיכולוגיה, ציפיות, רגולציה, אופנה | ניתוח רציונלי של הכנסות, הוצאות, סיכונים, ריבית, אלטרנטיבות |

| דינמיקה | משתנה תדיר, מושפע מרגשות, ספקולציה, אירועים זמניים | יציב יותר, משתנה לאט, מבוסס על נתונים כלכליים אמיתיים |

| דוגמה | מחיר דירה בתל אביב שנקבע במכרז או עסקה | הערך שמתקבל מ-DCF של תזרימי שכירות עתידיים, בניכוי הוצאות |

| בועה | מחיר גבוה משמעותית מהשווי הפונדמנטלי | ערך פונדמנטלי נשאר נמוך – הפער ביניהם הוא הבועה |

בשורה אחת:

המחיר הוא מה שמשלמים בפועל; השווי הוא מה שהנכס "שווה באמת" מבחינה כלכלית לטווח ארוך.

פער גדול ביניהם – סימן לסיכון, בועה או עיוות שוק.

חיים אטקין

שמאי מקרקעין מוסמך | אנליסט וחוקר נדל"ן | מומחה לערך פונדמנטלי וירידת ערך

מרצה לחשיבה ביקורתית בשמאות | מחבר הספר "בועת נדל"ן"

📍 www.etkin.co.il | ✉ office@etkin.co.il | ☎ 052-3728828

📝 ביוגרפיה מקצועית מורחבת (לאודות / סיום בלוג / כתבות)

חיים אטקין הוא שמאי מקרקעין מוסמך ואנליסט נדל"ן בעל מומחיות עמוקה בניתוח שוק, שווי פונדמנטלי, ירידת ערך ונזקים במקרקעין. לאורך השנים פעל להתריע מפני מנגנוני ניפוח שוק, עיוותי תקינה שמאית וסכנות מערכתיות, תוך שילוב ידע מקצועי, ראייה ביקורתית וניסיון שטח מעשי.אטקין מרצה על חשיבה כלכלית ביקורתית בשמאות, כותב מאמרים וספרים בתחום, ובעל ניסיון רב בהובלת דיון ציבורי על תפקוד המערכת השמאית והפיננסית בישראל. הוא מחבר הספר "בועת נדל"ן", אשר מצביע על כשלים מהותיים במבנה המימון, בשמאות ובמדיניות הציבורית, ואחראי לחשיפת מנגנונים של שכפול מחירים במסווה של הערכת שווי.

Haim Etkin

Certified Real Estate Appraiser | Real Estate Analyst & Researcher | Expert in Fundamental Value & Depreciation

Lecturer on Critical Thinking in Valuation | Author of “The Real Estate Bubble”

📍 www.etkin.co.il | ✉ office@etkin.co.il | ☎ +972-52-372-8828

📝 Extended Professional Bio (English)

Chaim Etkin is a certified real estate appraiser and a real estate analyst specializing in market research, fundamental value analysis, and depreciation. He is a leading voice in identifying systemic risks in the Israeli property market and exposing mechanisms of price inflation and distorted valuation practices.As the author of the book “The Real Estate Bubble,” Etkin has gained recognition for his deep critiques of the appraisal profession, the mortgage financing system, and the regulatory failures that have enabled asset bubbles to flourish. His work challenges conventional thinking and calls for a fundamental reevaluation of how property values are assessed.Etkin is also a lecturer on critical thinking in valuation, advocating for rigorous, economically-grounded appraisals and for separating “price” from “value” in market analysis. His mission is to promote integrity, transparency, and responsibility in the real estate industry.

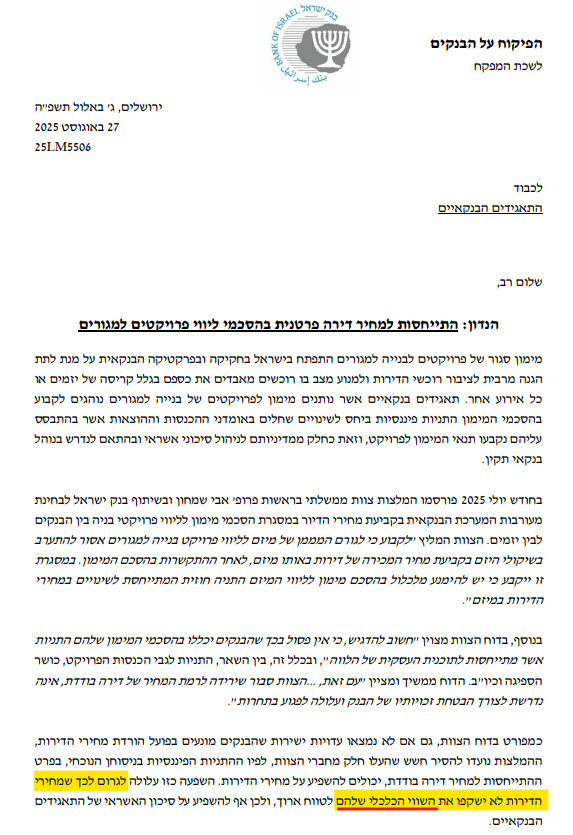

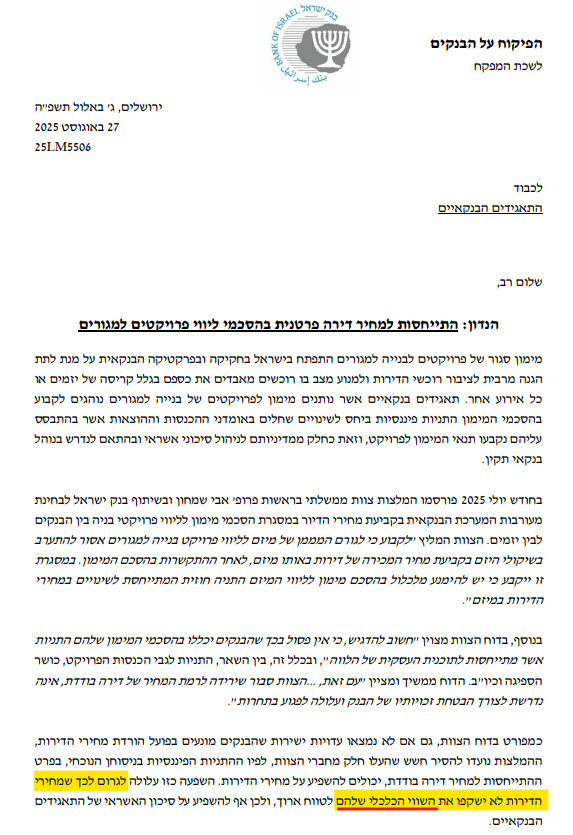

שווי = תועלת כלכלית | מהוראת בנק ישראל לבנקים האוסרת התערבות במחירי הדירות, הוראה מיום 27.8.2025

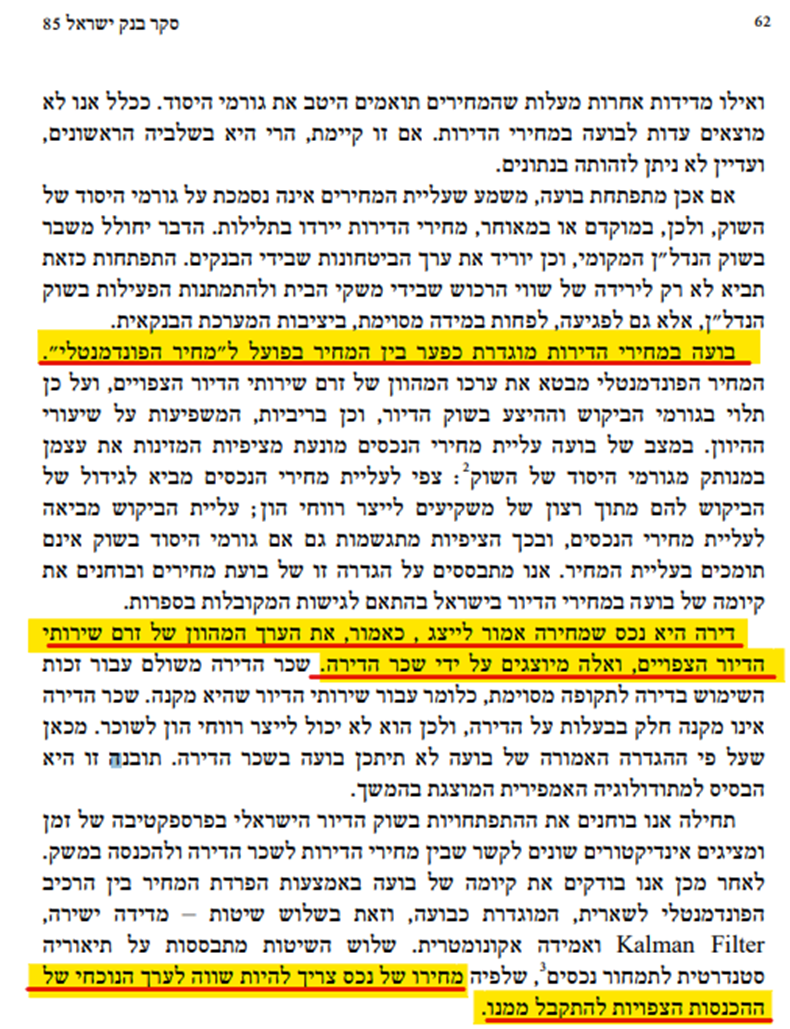

קישור למחקר בנק ישראל: https://boi.org.il/media/pvdbtjra/surv85_2.pdf