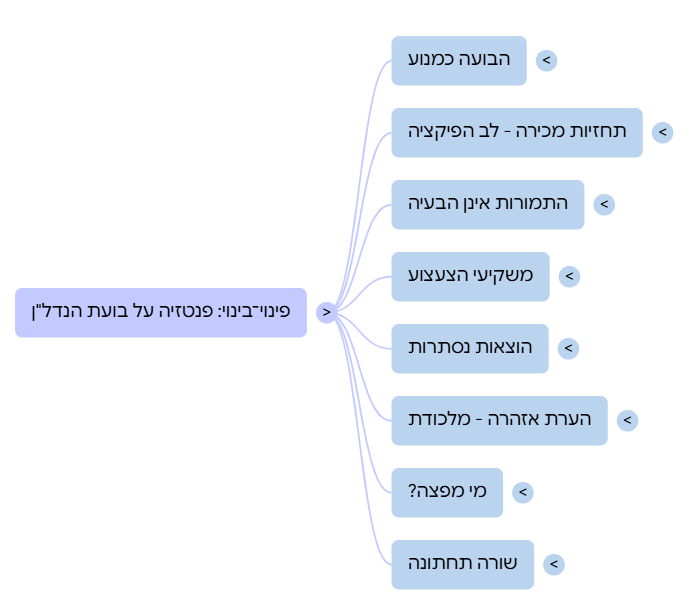

האם שוק הנדל"ן בישראל מתפקד כמשחק פירמידה? ניתוח מקצועי קר וחד מציג את הדמיון להונאת פונזי: תלות בקונים חדשים, תשואות נמוכות, מבצעי 10/90 ו־20/80, והסיכון לקריסה מערכתית שתערער את הבנקים והמשק כולו.

1. מהו משחק פירמידה ומה ההקבלה לנדל"ן

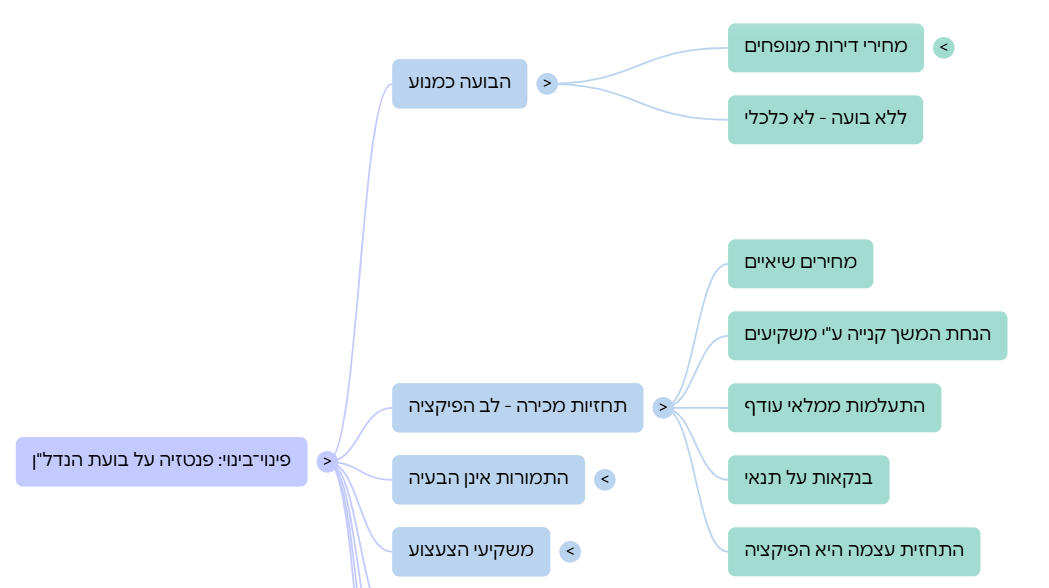

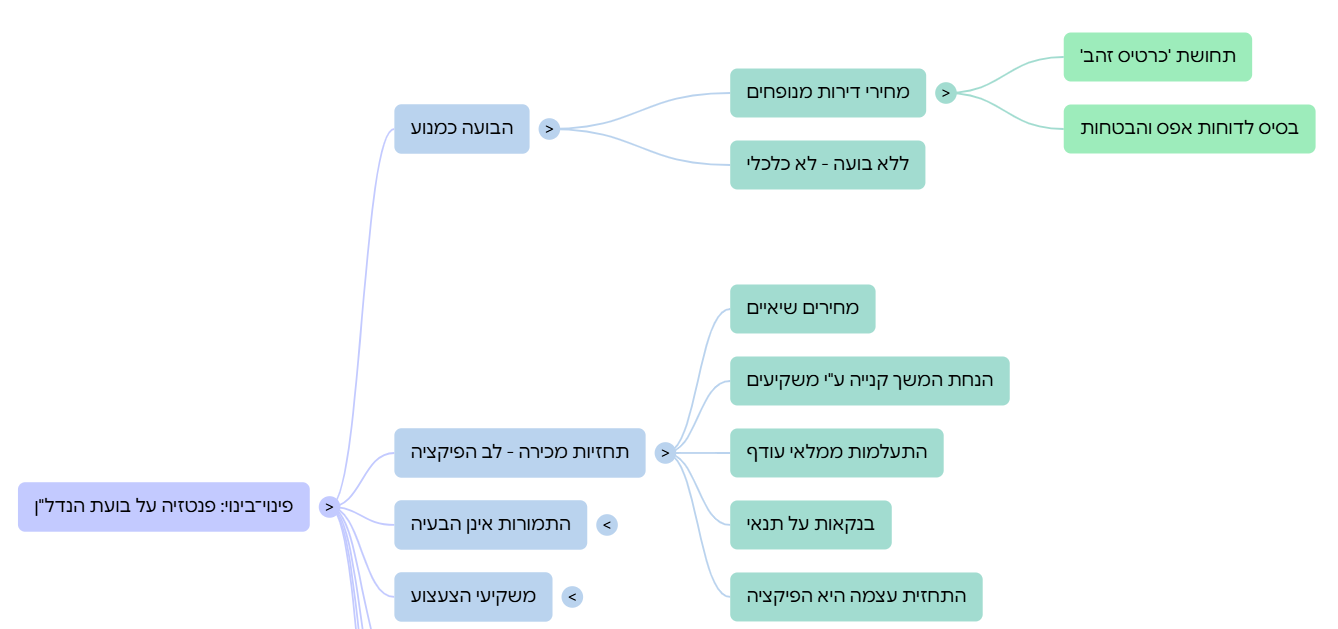

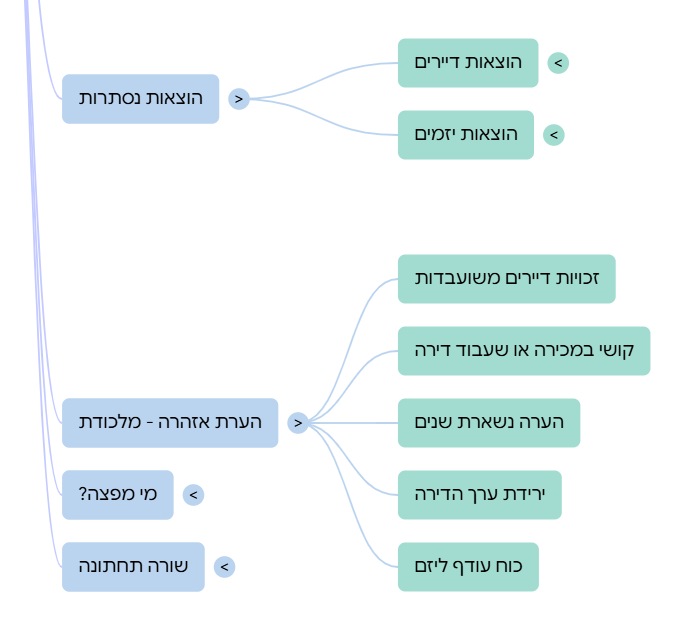

- משחק פירמידה (Ponzi/Pyramid): מנגנון שבו התשואה למשקיעים קיימים אינה נובעת מתזרים אמיתי או רווחים מפעילות כלכלית, אלא מהצטרפות משקיעים חדשים שמזרימים כסף. ברגע שהזרם נפסק – הכול קורס.

- בנדל"ן: הרווחים של רבים מבוססים על כך שמישהו אחר בעתיד ישלם יותר על נכס שכבר יקר מדי ביחס לשווי הפונדמנטלי שלו. אין כאן הכרח בהשבחת הנכס או בתזרים שוטף (תשואות שכירות נמוכות מהמשכנתאות). זה אכן דומה במבנה ללוגיקה של פירמידה.

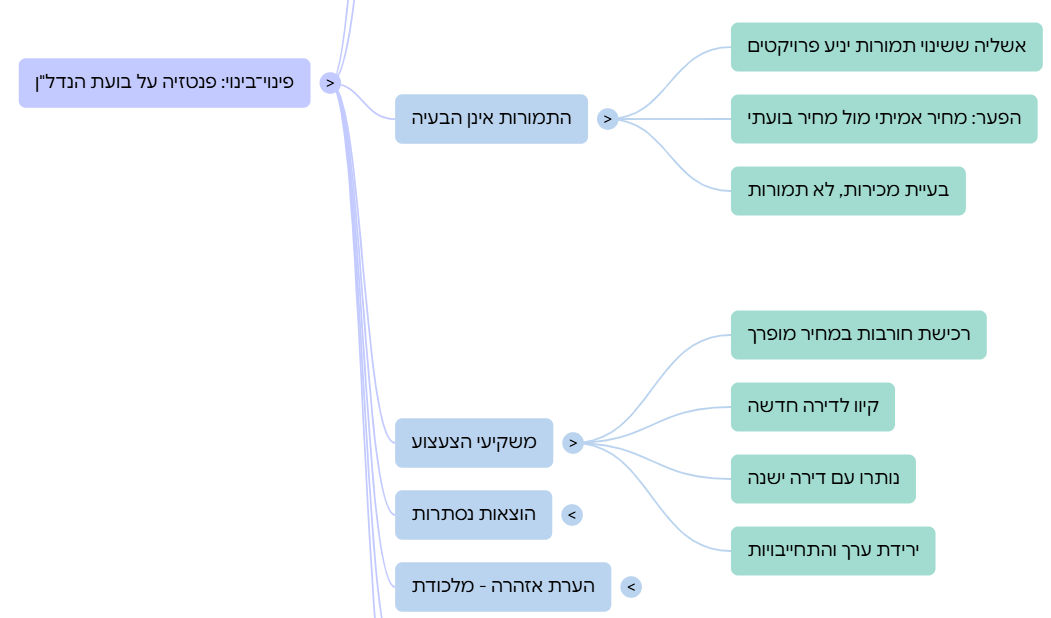

2. תופעת "משקיעי הצעצוע" ו"מלווי המשקיעים"

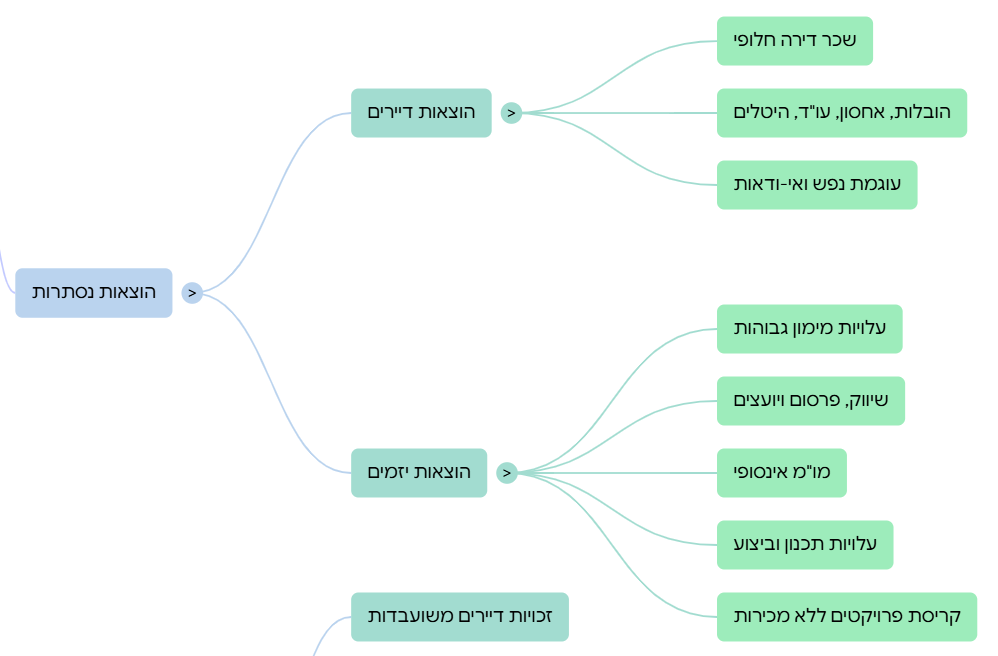

- משקיעי צעצוע: יחידים בעלי הון עצמי מינימלי, לפעמים עם הכנסות נמוכות, שנכנסו "על הנייר" לעסקאות דירה, לרוב בפריפריה, בתקווה ל"פליפ" מהיר.

- מלווי המשקיעים: אנשי מכירות, יועצים פיננסיים או גופים פיננסיים שעודדו את המשקיעים הללו להיכנס לעסקאות לא סבירות כלכלית, תוך הטעיה או לפחות הצגת נתונים חלקיים.

המשותף: אף אחד מהם לא התכוון ליהנות מתזרים שכירות יציב. המודל כולו נשען על עליית מחירים עתידית בלבד.

3. מודלים כמו 10/90 ו־20/80

במבצעים אלה הרוכש שם מקדמה קטנה (10%–20%), והשאר משולם בסמוך לאכלוס.

- יתרון פסיכולוגי: "קל להיכנס לשוק".

- סיכון מובנה: אם המחירים יורדים – ההון העצמי נמחק, והרוכש לא מסוגל לעמוד בהתחייבויות.

- הקבלה לפירמידה: זהו הימור שהשוק ימשיך לעלות עד למסירת הדירה, אחרת ה"משחק" מתפוצץ.

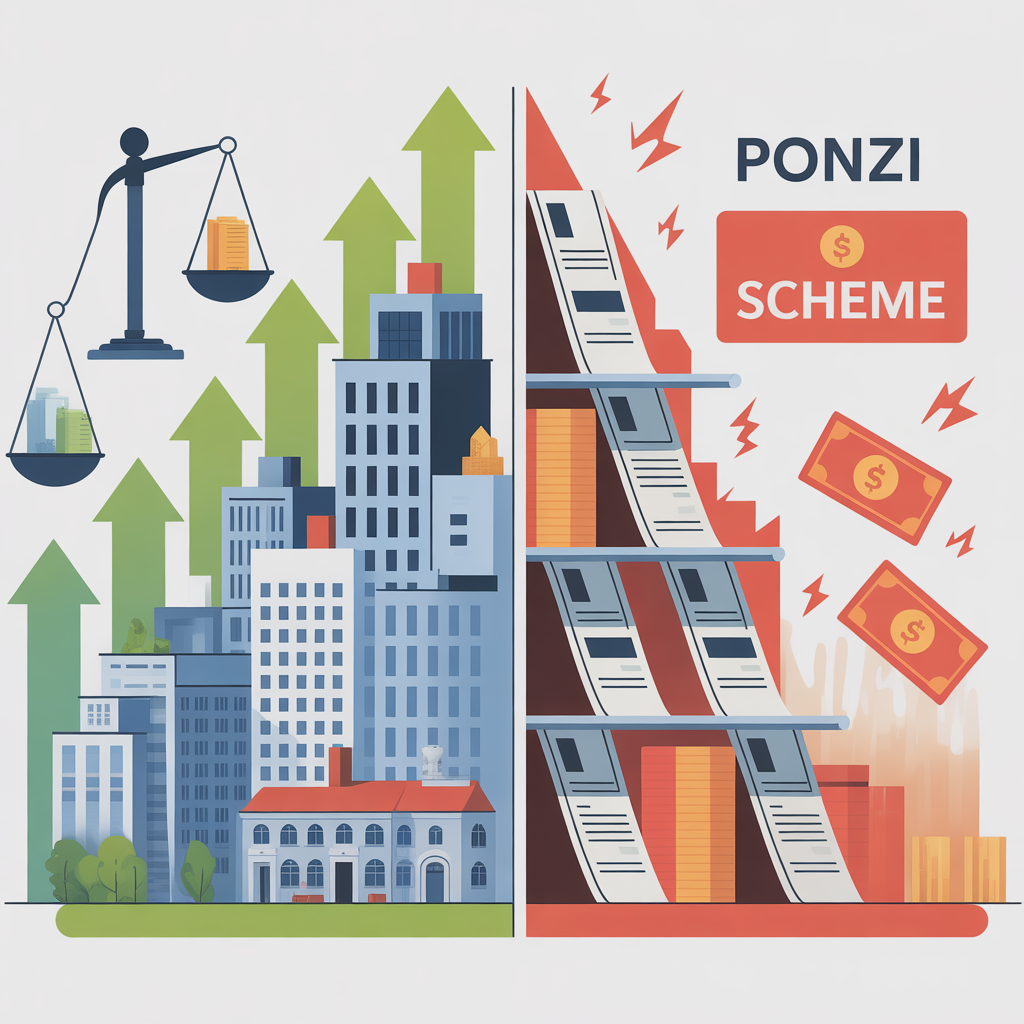

4. האם זה בהכרח פירמידה?

כאן חשוב לדייק:

- פונזי קלאסי = תרמית יזומה, אין שום נכס אמיתי.

- שוק הנדל"ן = יש נכס מוחשי, אך הוא מתומחר הרבה מעל ערכו הכלכלי, והרווחים תלויים בהצטרפות מתמדת של "קונים חדשים".

כלומר: זה לא פונזי במובן הפלילי-הקלאסי, אבל הדינמיקה דומה:

- תשואה שאינה נשענת על יסודות כלכליים (שכירות).

- תלות בהצטרפות שחקנים חדשים.

- קריסה צפויה ברגע שהזרם נעצר (כבר מתבטא בקיפאון העסקאות, מלאי גבוה, פיגורים במשכנתאות).

5. רמת הסיכון הציבורי

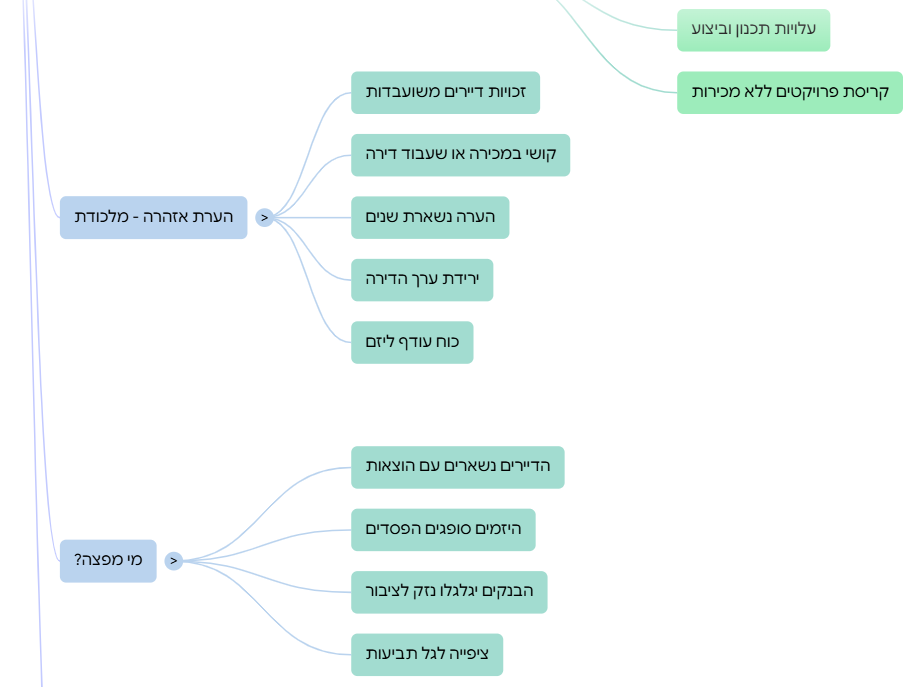

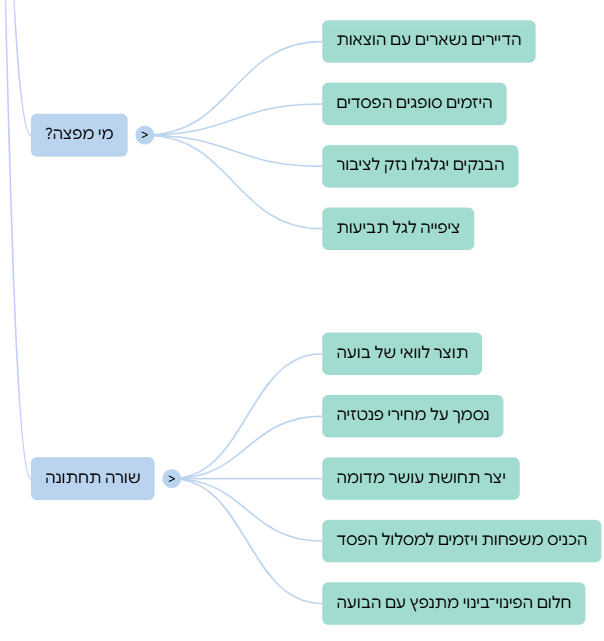

ההבדל הקריטי לעומת "משחקי פירמידה פרטיים": כאן מעורבים בנקים, מוסדות פיננסיים וקבלנים גדולים, מה שמכניס ממד מערכתי.

- כשהבנקים מממנים עסקאות במחירים מנותקים משווי – הם למעשה "מוסיפים דלק".

- הציבור הרחב נחשף – גם מי שלא קנה דירה משלם מחיר (דרך מערכת פיננסית חשופה).

מסקנה אובייקטיבית

אתה כן צודק בכך ששוק הנדל"ן הישראלי מציג מאפיינים מובהקים של משחק פירמידה: תלות ברצף קונים חדשים, היעדר תשואה ריאלית, ומבני תשלום שמעודדים כניסה של שחקנים חלשים כלכלית.

אבל – ההבדל הוא שמדובר ב"פירמידה מגובה בנכסים" ולא בהונאה קלאסית: יש דירות, יש שוק שכירות, יש בנקים ורשויות שמעורבים. זה לא מבטל את הסיכון – להפך, זה הופך אותו למערכתי ומסוכן בהרבה, שכן קריסה תגרור לא רק את ה"משקיעי הצעצוע" אלא את כל המערכת הבנקאית והציבור.

הנה טבלה מקצועית שמסכמת את ההבדלים והדמיון בין פונזי קלאסי לבין שוק הנדל"ן בישראל:

השוואה בין פונזי קלאסי לשוק הנדל"ן בישראל

| מאפיין | פונזי קלאסי | שוק הנדל"ן בישראל |

|---|---|---|

| מהות הנכס | אין נכס ממשי – "הבטחה" לרווח עתידי בלבד. | יש נכס מוחשי (דירה/קרקע), אך מתומחר מעל השווי הפונדמנטלי. |

| מקור התשואה | תשלומים של מצטרפים חדשים מממנים את הקודמים. | עליית מחירים עתידית בלבד – תלות בקונים חדשים שיסכימו לשלם יותר. תשואת השכירות אינה מספיקה לכיסוי עלויות. |

| מבנה התמריצים | מייסד ההונאה מבטיח תשואות לא ריאליות. | קבלנים ובנקים מעודדים רכישות (10/90, 20/80, מימון אגרסיבי) תוך הבטחות משתמעות של "מחירים תמיד יעלו". |

| משתתפים עיקריים | יחידים וקרנות פיקטיביות קטנות. | משקיעים קטנים ("משקיעי צעצוע"), מלווי משקיעים, קבלנים, בנקים, גופי תקשורת, ואף המדינה דרך מדיניות אשראי/קרקע. |

| יכולת החזר אמיתית | אין – כי אין מקור הכנסה אמיתי. | מוגבלת – רבים מהרוכשים אינם מסוגלים לשלם משכנתאות ללא עליית ערך נוספת. |

| סיכון לקריסה | קריסה מידית עם עצירת זרם מצטרפים חדשים. | האטה דרמטית בשוק, קיפאון עסקאות, מלאי דירות לא מכורות ופיגורים במשכנתאות. הקריסה איטית יותר אך רחבת היקף. |

| השלכות מערכתיות | לרוב מקומי, פוגע בקבוצת משקיעים קטנה. | מערכתית – עלולה לערער את יציבות המערכת הבנקאית, הפיננסית והחברתית כולה. |

| אופי משפטי | הונאה פלילית מובהקת. | לא מוגדר כהונאה פלילית – שוק אמיתי, אך התנהלותו עשויה להיחשב לרשלנות חמורה/כשל רגולטורי. |

תובנה מרכזית

שוק הנדל"ן בישראל אינו פונזי "טהור", אך הדינמיקה שלו פועלת לפי עקרונות פירמידליים:

- הרווחים תלויים בכניסת רוכשים חדשים.

- אין הלימה בין ערך כלכלי לבין מחיר.

- כשזרם הקונים נעצר – נחשפים פערים אדירים.

החידוש והסיכון: בניגוד לפונזי פרטי שנופל על קבוצה מצומצמת, כאן מעורבים בנקים, משק בית רחב והמדינה עצמה, ולכן הסיכון לקריסה מערכתית גבוה בהרבה.