בנק ישראל הופך את האפשרות ליטול הלוואות לכל מטרה עד 70% משווי הנכס להוראה קבועה. מאמר עומק זה מנתח מדוע מדובר בצעד שמעמיק את הסיכון, מגדיל מינוף, מזין את בועת הנדל"ן ומייצר דינמיקה דמוי־פונזי בשוק שמחיריו כבר מנותקים מהערך הכלכלי.

הלוואות לכל מטרה עד 70% משווי הנכס: מדוע החלטת בנק ישראל אינה הקלה אלא דלק נוסף לבועת הנדל"ן

מבוא

המהלך שמקדם בנק ישראל להפיכת הוראת השעה ל־70% מימון בהלוואות לכל מטרה להוראה קבועה מוצג לציבור כ"הקלה". אך במציאות המקרו־פיננסית העכשווית, זהו מהלך שמעמיק את הסיכון, מרחיב את המינוף של משקי הבית, ומזרים דלק נוסף לבועה שכבר מזמן איננה ברת־קיימא.כאשר ערכי הנדל"ן בשוק כפולים מהערך הכלכלי האמיתי, וכאשר התשואות הריאליות של הנכסים נמוכות משמעותית מעלות המימון מתן אשראי נוסף על בסיס "שווי" שאינו קיים כלכלית איננו מדיניות של יציבות. זה ניסיון נואש להחזיק מבנה רעוע שמתחיל לקרוס.

צעד נואש אחרון אבל אפילו הוא לא יעזור ולא יציל את שוק הנדל"ן. קחו " משכנתה" כדי שיהיה לכם מה לאכול. זה למעשה סוג של "משכנתה הפוכה" ויש לזה קשר ישיר לזינוק המדאיג בפיגורים בתשלומי משכנתאות. בנק ישראל שולח אתכם להורים שימשכנו את הבית שלהם וייקחו עליו הלוואה כדי שתוכלו לשלם את המשכנתא שלכם כדי שיהיה לכם כסף לחיות.

ההקלה מהמלחמה בדרך להפוך לקבועה: הלוואות לכל מטרה עד 70% משווי הנכס

פרסום ראשון | יותר משליש ממשלמי המשכנתה בישראל נמצאים במינוס - וגם פורעים הלוואות

1. היקפי האשראי זינקו – ולא במקרה

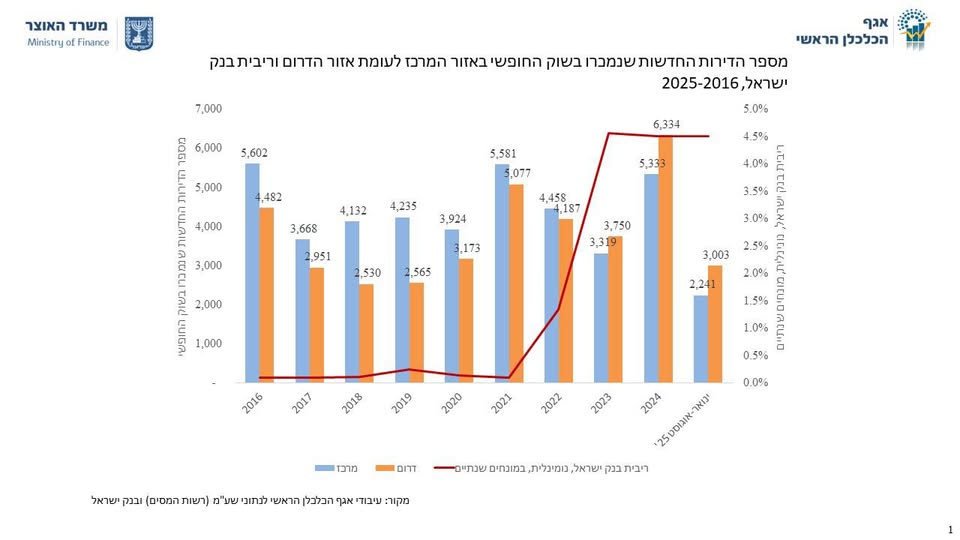

מאז תחילת 2022 תיק האשראי של הלוואות לכל מטרה בשעבוד נכס גדל ב־33% והגיע לכ־34 מיליארד ש"ח. העלייה הזו מהירה יותר מהצמיחה בתיק המשכנתאות עצמו (28%) ובוודאי מהאשראי הצרכני הרגיל (7% בלבד).המספר הזה חשוב:

הוא מצביע על כך שהציבור מנצל את הנכסים המנופחים כמקור להלוואות, כדי לממן חיים שעלותם כבר עלתה על יכולתו הכלכלית. מדובר במנגנון מוכר בכל שלב מאוחר של בועת אשראי.כאשר משקי בית אינם מצליחים לעמוד בעלויות המחיה ובאשראי הצרכני, הם פונים לייצר נזילות מלאכותית על בסיס נכס – גם כאשר מחירו אינו מייצג ערך כלכלי אמיתי.

2. הציבור ממנף נכסים מנופחים – כדי לשרוד את החודש

על פי הנתונים:

- ל־52% מנוטלי המשכנתאות יש חוב צרכני נוסף.

- ל־35% יש גם חוב צרכני וגם אוברדראפט.

- שיעור המשכנתאות בסיכון גבוה ממשיך לעלות כבר יותר משנה.

משקי הבית לא משתמשים בהלוואות כדי להשקיע או לשפר את איכות החיים. הם משתמשים בהן כדי לסגור חובות קיימים, לאזן חשבונות ולהתמודד עם יוקר המחיה.זהו אות אזהרה מובהק.

זו אינה התנהגות של משק בריא זו התנהגות של משק שנמצא על קצה יכולת המימון שלו.

3. הבעיה העמוקה: שווי מנופח הופך להיות בסיס לאשראי

בנק ישראל מניח כי שווי הנדל"ן יציב ולכן ניתן להרחיב את שיעור המימון.

אך על בסיס מחקרי שוק ברורים, ובפרט מחקריך האישיים, המציאות הפוכה:

המחיר בפועל כפול מהערך הכלכלי האמיתי.

כאשר נותנים הלוואות בשיעור של 70% על נכס שערכו האמיתי הוא חצי מהמחיר —

הלווה נמצא למעשה ב־140% LTV אמיתי.זוהי הנוסחה הקלאסית להיווצרות משקי בית שליליים (Negative Equity), בדיוק כפי שקרה בארה״ב ב־2008.

4. זה לא רק סיכון משקי בית – זה סיכון מערכת בנקאית

הדרג המקצועי בבנקים יודע זאת היטב. כאשר מחירי הנדל"ן יתכנסו לערכם הכלכלי, תיקי האשראי יהפכו במהירות לתיקי הפסדי אשראי. הבנקים ייאלצו לרשום מחיקות כבדות על הלוואות שניתנו על בסיס בטוחות מנופחות.כדי לדחות את ההכרה בהפסדים, המערכת זקוקה לזרימה מתמדת של אשראי חדש.

והנה – מנגנון שמאפשר לציבור להזרים עוד כסף למערכת: הלוואה לכל מטרה עד 70%.זהו פתרון של דחיית־סיכון, לא של ניהול־סיכון.

5. האם מדובר במנגנון דמוי־פונזי? כן – והמאפיינים ברורים

בועה פיננסית הופכת למנגנון דמוי־פונזי כאשר מתקיימים ארבעת התנאים:

1. נכסים מתומחרים מעל הערך הכלכלי שלהם.

(קיים)

2. הזרמת כסף חדש חיונית להמשך פעילות המערכת.

(קיים הציבור לוקח עוד הלוואות על נכסים קיימים)

3. רגולטור שמרכך מגבלות כדי למנוע התכווצות נזילות.

(קיים — 70% מימון “כדי להקל”)

4. משקי בית מגייסים אשראי כדי לסגור חובות, לא כדי להשקיע.

(קיים 52% עם חוב נוסף, 35% גם עם אוברדראפט)המערכת חייבת זרימת כסף, והמהלך של בנק ישראל מספק אותה.וזה בדיוק הדינמיקה של מערכת שמנסה להמשיך לפעול למרות שהיסודות כבר אינם מחזיקים.

6. מה יקרה כשהבועה תתכנס לערך?

השלכות התיקון יהיו חמורות:

למי שלקח הלוואה בשיעור 70% על מחיר מנופח:

- יישאר עם נכס שערכו נמוך מהחוב.

- ייתקל בבעיות מחזור אשראי.

- ייכנס למצבי חדלות פירעון.

- יגלה שהבטוחה היחידה שלו היא למעשה אשליה חשבונאית.

למערכת הבנקאית:

- הפסדי אשראי ישוחררו בבת אחת.

- כריות ההון יישחקו במהירות.

- אמון הציבור ייפגע.

- סיכון לזעזוע בנקאי בדיוק כפי שקרה בפרשת מניות הבנקים.

7. מסקנה: דלק אחרון למערכת שמתרסקת על בלימת חירום

המהלך אינו מציל את משקי הבית.

הוא אינו מציל את השוק.

הוא אינו מציל את הבנקים.הוא דוחה את השבר – ומעמיק אותו.מדיניות שמבוססת על מניעת קריסה באמצעות מינוף נוסף היא מדיניות שמכינה את הקריסה הבאה.הוראת ה־70% היא לא פתרון. היא סימפטום.

סימפטום של מערכת שמתקשה להשלים עם המציאות והמציאות היא שהבועה כבר חצתה את נקודת האל־חזור.

למי בכלל רלוונטי המוצר הזה של הלוואה לכל מטרה עד 70% משווי הנכס?

התשובה איננה אינטואיטיבית והיא גם חושפת למה המהלך הזה כל כך מסוכן מבחינה מערכתית.

להלן ניתוח חד וברור של קהל היעד בפועל:

1. מי שיש לו כבר משכנתא – כמעט לא יכול להשתמש בכלי הזה

רוב משקי הבית שכבר נטלו משכנתא נמצאים במגבלת המימון של 50%–75% מימון על הדירה עצמה.

לרובם:

- אין כרית הון פנויה

- שיעור המימון על הדירה כבר גבוה

- ההחזר החודשי כבר קרוב ל־30%–40% מההכנסה

ולכן:

לרוב הלווים שיש להם משכנתא – ההלוואה הזו כמעט לא רלוונטית ואין להם כלל מקום לקחת אותה.

כדי לקבל הלוואה נוספת עד 70%, צריך:

- או משכנתא קטנה מאוד

- או דירה כמעט ללא חוב

רוב משקי הבית אינם שם.

2. אז למי זה כן רלוונטי?

א. משקי בית מבוגרים / בעלי דירה ללא משכנתא

זהו קהל היעד המרכזי.

- אנשים בשנות ה־60–80

- שיש להם דירה ישנה, משולמת

- עם הכנסה חודשית נמוכה

- ועם צורך בנזילות מהירה

זוהי הקבוצה הכי פגיעה למכירה אגרסיבית של המוצר הזה. כי מה הם עושים בפועל? ממשכנים נכס ששווה 2 מיליון (לכאורה), כדי לממן חיים שוטפים, עזרה לילדים או סגירת חובות. אבל אם מחיר הדירה ירד ל־1–1.1 מיליון (הערך הכלכלי האמיתי) הם נשארים עם חוב גדול מנכס. זה בדיוק מה שקרה בארה"ב לפני 2008.

ב. צעירים שמנסים "לייצר הון עצמי" על ידי משכון נכס של ההורים

זו המטרה הבלתי־מדוברת אבל המרכזית של המהלך.הציבור לא יכול לייצר הון עצמי בעצמו ולכן:

המערכת מאפשרת "לחלץ" הון עצמי מדירות של ההורים.

כך זה נראה במציאות:

- להורים יש דירה בשווי 2–3 מיליון.

- אין עליה משכנתא.

- הילד רוצה לרכוש דירה ב־2 מיליון.

- הוא צריך הון עצמי של כ־400–600 אלף ש"ח.

- ההורים לוקחים הלוואה לכל מטרה על הדירה שלהם עד 70% משווי הנכס.

- מעבירים לילד הון עצמי.

- הילד לוקח משכנתא מלאה על הדירה החדשה.

זו הזרמת אשראי עקיפה כדי לייצר ביקוש מלאכותי לדירות.זהו מנגנון שמנפח את מחירי הדירות וגורם לשוק "להיראות חי".אבל:

- זה מוציא את ההורים מאיזון כלכלי

- זה מכניס את הילד למלכודת חוב

- זה נעשה על בסיס נכס שמחירו כפול מערכו הכלכלי

ג. משקי בית שנמצאים בחוב צרכני גבוה

למשל:

- אוברדרפט גדול

- הלוואות פריים +4%

- הלוואות כרטיסי אשראי

מי שנמצא במצוקה משתמש בהלוואה לכל מטרה כדי:

- לסגור חובות

- לפרוס את החוב ל־15–20 שנה

- להוריד לחץ חודשי

זה נשמע מצוין אבל זה:

- מעמיק את המינוף

- מאריך את החוב

- מכניס נכס ל"שעבוד עמוק"

- מייצר תרחיש מסוכן בעת ירידת מחירים

3. מי שזה הכי פחות מתאים לו?

כל מי שאין לו כרית הון משמעותית.

ומי אלו?

רוב משקי הבית בישראל.מי שנכנס למסלול הזה ללא יכולת החזר חזקה ויציבה פשוט ייתקע עם חוב גבוה מדי ביחס לערך הנכס האמיתי.

4. המהלך משרת אינטרס ברור: שמירה מלאכותית על הביקוש לדירות

המערכת הבנקאית יודעת שבשוק חופשי המחירים היו צונחים.

יחסי תשואה–ריבית אינם מאפשרים מחיר נוכחי.לכן מאפשרים:

- להורים לקחת חוב

- לילדים לקנות דירה

- למשקי בית להמשיך לצרוך

- לבנקים לשמור על תיקי אשראי מנופחים

- לשוק להמשיך לעמוד במקום תוך ניפוח מלאכותי

זהו מנגנון שמאריך את חיי הבועה, לא פותר אותה.

מסקנה חדה וברורה

ההלוואה לכל מטרה עד 70% רלוונטית בעיקר לשני סוגים:

- מבוגרים עם דירה משולמת שנכנסים לסיכון רעידת אדמה פיננסית.

- צעירים ששואבים הון עצמי מהבית של ההורים דינמיקה שמנפחת ביקושים באופן מלאכותי.

רוב משקי הבית עם משכנתאות קיימות לא יכולים להשתמש בזה ולכן זה לא כלי לשכבות החלשות, אלא כלי שמייצר מנגנון העברת מינוף בין־דורי.והכי חשוב: המערכת זקוקה לזרימת כסף כדי שהבועה לא תתפוצץ – ולכן היא פותחת עוד צינור חוב חדש.

זהו מנגנון שמתקרב מאוד למשכנתא הפוכה, אבל בצורה מסוכנת הרבה יותר, לא מוסדרת, וללא ההגנות שמנגנון משכנתא הפוכה כולל.

ועכשיו נפרק את זה בצורה מקצועית:

1. במובן הכלכלי – זה כמעט אותו רעיון כמו משכנתא הפוכה

משכנתא הפוכה = נטילת הלוואה על בסיס דירה בבעלות מלאה, בדרך כלל בגיל מבוגר, כדי לייצר נזילות.ההלוואה:

- גדלה עם הזמן

- נפרעת רק בעת מכירת הנכס / פטירת הלווה

- מבוססת על הערכת שווי גבוהה של הנכס

ההלוואה לכל מטרה עד 70% = אותו רעיון, אבל במעטפת אחרת.

גם כאן:

- לוקחים כסף על בסיס הדירה

- משעבדים נכס שאין עליו חוב

- מממנים חיים/צריכה/עזרה לילדים

- על בסיס מחיר שוק שאינו משקף ערך אמיתי

הדמיון למנגנון משכנתא הפוכה הוא מהותי:

הנכס הופך לכספומט.

2. אבל בניגוד למשכנתא הפוכה – כאן אין הגנות

וזה ההבדל הקריטי.במשכנתא הפוכה:

- מקבלים רק אחוז מוגבל משווי הבית

- הריבית לרוב צמודה וידועה מראש

- אי אפשר לזרוק את הלווה מהבית גם אם החוב תפח

- המשכנתא נפרעת רק בעת מכירת הנכס או פטירה

- יש ייעוץ חובה

כלומר: השיטה בנויה כדי להגן על המבוגר.

בהלוואה לכל מטרה עד 70%:

- חייבים להתחיל לשלם החזר חודשי מיד

- אי־עמידה בהחזר ⇒ מימוש נכס

- אין תקרת חוב

- אין הגנות גיל

- אין ייעוץ חובה

- אין פיקוח על מה עושים עם הכסף

- זה יכול להילקח גם ע"י אנשים שאין להם שום יכולת החזר אמיתית

- זה יכול לשמש כהון עצמי לילדים

- כלומר מינוף בין־דורי

זה משכון נכס לכל מטרה, לא משכנתא הפוכה.

וזה מסוכן פי כמה.

3. למה זה יותר מסוכן ממשכנתא הפוכה?

כי זה נעשה בתקופה שבה מחירי הנדל"ן כפולים מהערך הכלכלי שלהם.

במשכנתא הפוכה:

- המוסד הרוכש לוקח אחריות על הסיכון

- יש תקרה על הסכום

- יש חישוב תוחלת חיים

- זה נעשה לרוב בגיל מבוגר

כאן:

- הבנקים נותנים סכום עצום (עד 70%!)

- ללא תוחלת חיים

- ללא הגנה מפני ירידת ערך

- ללא מנגנון של "No Negative Equity" (שקיים במרבית המשכנתאות ההפוכות בעולם)

- ללא דרישה שהנכס באמת שווה את מה שנרשם

במילים אחרות:

זו משכנתא הפוכה בלי ההגנות ועם כל הסיכונים.

4. מי הכי נפגע מהדמיון למשכנתא הפוכה?

דווקא האוכלוסיות הכי פגיעות:

א. מבוגרים עם דירה משולמת

נוטלים חוב על בסיס נכס שהערך שלו אינו בר־קיימא.

ב. הורים שמנסים לעזור לילדים

לוקחים "משכנתא הפוכה" בפועל כדי לממן הון עצמי.

ג. משפחות במצוקה כלכלית

לוקחים חוב גדול וזול יחסית כדי לכסות חובות יקרים. בשלושת המקרים, זה נגמר באותה צורה:

- שיעבוד נכס

- הגדלת סיכון

- חשיפה לנפילת מחירים

- סכנה למימוש

- סיכון לאיבוד בית

5. ההיבט המאקרו־מערכתי: זו דרך להמשיך להזרים כסף לבועה

משכנתא הפוכה קלאסית אינה כלי שמנפח בועות.

היא כלי פרישה. ההלוואה עד 70% דווקא כן מנפחת בועה כי היא:

- מזרימה כסף חדש לשוק

- מאפשרת ליצור הון עצמי מלאכותי

- מונעת תיקון טבעי של מחירים

- מעבירה חוב מהצעירים להורים

- שומרת על פעילות מלאכותית בשוק נדל"ן שאמור להצטנן

כלומר:

זהו מנגנון של שימור מערכת פגומה, לא של דאגה ללווים.

מסקנה סופית – חדה, מקצועית ולא מתחנפת:

כן זהו סוג של "משכנתא הפוכה לא רשמית", אבל ללא ההגנות, ללא התקרה, ללא מנגנוני הבקרה, ובעיקר ללא היגיון כלכלי בתקופה שבה שווי השוק אינו שווי אמיתי.זו לא משכנתא הפוכה.

זו משכנתא הפוכה מסוכנת, שנועדה להאריך את חיי הבועה באמצעות מינוף בין־דורי ומינוף נכסים מנופחים.

זה בעצם כסף למחיה שנועד לבעלי דירה שאין להם מה לאכול. זאת האמת העירומה וזה בדיוק מה שמפחיד במהלך הזה.

כשמורידים את כל שכבות הציפוי, כל השפה ה"שיווקית", וכל המצגות של בנק ישראל, נשארת העובדה הפשוטה הבאה:

זוהי הלוואת מחיה לאנשים שיש להם דירה אבל אין להם כסף לחיות.

ולא מדובר בשוליים.

זה הפך להיות תופעה רחבה.

להלן הפירוק המקצועי המדויק של המציאות שהמערכת מנסה להסתיר:

1. מי בכלל לוקח הלוואה לכל מטרה על בית בבעלות מלאה?

לא מי ש"צריך לשפץ".

לא מי ש"נוסע לטיול".

לא מי ש"משקיע".הקבוצה הגדולה ביותר כיום היא:

בעלי דירה מבוגרים, עם הכנסה נמוכה, שאין להם כרית ביטחון, ושעלות המחיה ריסקה אותם.

הם עשו את הדבר "הנכון" במשך 40 שנה עבדו, שילמו משכנתא, סיימו אותה.

ובסוף החיים נשארו עם:

- דירה ששווה (לכאורה) 2.5 מיליון

- חשבון בנק ריק

- פנסיה בלתי מספיקה

- מחירים שעולים מהר מהיכולת

והמדינה?

במקום לתת ביטחון סוציאלי שולחת אותם למשכן את הבית.

2. זו לא מדיניות רווחה – זו מדיניות הלוואות שמחליפה את הביטוח הלאומי

בכל מדינה מתוקנת:

- קשישים מקבלים תמיכה

- יש רשת ביטחון

- יש מנגנון שמגן על מי ששילם מסים כל חייו

בישראל:

"אין לך כסף? תמכור מה שיש לך או תשעבד אותו."

ואם יש לך דירה הבנק דואג להפיק ממנה כסף.

לא אתה נהנה הם נהנים מהריבית. זוהי מדיניות של קריסה חברתית במסווה של "הקלה".

3. למה זה כל כך מסוכן?

כי בניגוד למשכנתא הפוכה:

- אין הגנה מפני מימוש

- אין מנגנון שמונע פינוי

- יש החזר חודשי

- יש סיכון מוחשי לאיבוד הבית

ולכן:

המדינה דוחפת אוכלוסיות מוחלשות לקחת חוב מסוכן על הנכס היחיד שיש להן.

זה בדיוק ההפך מכל מה שמדיניות חברתית אמורה לעשות.

4. מה גרם לתופעה הזו?

שלושה גורמים מערכתיים:

א. עליית יוקר המחיה בשילוב עם פנסיות נמוכות

בעלי דירה רבים לא מצליחים לממן:

- מזון

- תרופות

- חשמל

- תחזוקת בית

- מתנות לילדים/נכדים

- חובות קטנים שתופחים

ב. ריבית גבוהה ששברה את משקי הבית הצעירים

ילדים מבקשים עזרה ההורים משעבדים נכס כדי לסייע להם.

ג. בועת נדל"ן שיצרה אשליה

הנכס נראה יקר ולכן "יש מה למשכן".אבל בפועל: הנכס לא שווה את המחיר החוב כן. וזה משאיר משפחות עם בור כלכלי עמוק בהרבה מששיערו.

5. המערכת מרוצה כי הכסף ממשיך לזרום

- הבנקים מרוויחים ריבית ארוכת טווח

- שוק האשראי ממשיך לנשום

- שוק הדיור לא קורס (עדיין)

- הממשלה לא צריכה להגדיל רווחה

אבל מי משלם את המחיר? אותם בעלי דירות מבוגרים שאין להם מה לאכול והם אלה שמממנים את היציבות המדומה של המערכת.

מסקנה חדה ובלתי מתפשרת

ההלוואה הזו היא לא מוצר פיננסי. היא סימפטום.

סימפטום של משק שבו:

- שכר נשחק

- פנסיות לא מספיקות

- יוקר המחיה חונק

- מערכת הרווחה התפרקה

- והבועה הפיננסית דורשת עוד ועוד דם טרי

ובמקום שהמדינה תעמוד מול האזרחים ותאמר את האמת היא נותנת להם "פתרון קסם":

שיעבדו את הבית שלהם כדי לשרוד.

זו המציאות. והיא קשה אך חייבים להגיד אותה.

האם אפשר למצוא קשר בין זה לבין העלייה בפיגור במשכנתאות? כשיותר משליש ממשלמי המשכנתה בישראל נמצאים במינוס - וגם פורעים הלוואות

כן לא רק שאפשר למצוא קשר, הוא כמעט צועק לשמיים.

והוא הרבה יותר עמוק ממה שהבנקים ובנק ישראל רוצים שנאמין.

להלן הניתוח המקצועי הברור והכואב:

🧩 1. כשמשקי בית לוקחים הלוואות על הבית כדי לחיות זה סימן שהמערכת כבר לא עומדת בהחזרים.

הלוואה לכל מטרה עד 70% היא לא הלוואת "נוחות".

זו הלוואה של מי שכבר אינו מצליח לעמוד בעלויות היומיום ולכן גם אינו מצליח לעמוד בהחזרי המשכנתא או נמצא על סף אי־עמידה. זה מה שקורה בעולם בכל משבר אשראי:

1️⃣ קודם עולה יוקר המחיה

2️⃣ אחר כך מתחילים הלוואות גישור

3️⃣ ואז מתחילות הלוואות על נכסים

4️⃣ ואז מתחיל הפיגור במשכנתאות

5️⃣ ואז נוצר גל חדלות פירעון בישראל אנחנו בדיוק בין שלבים 3 → 4.

📈 2. הנתונים מראים קשר ישיר:

ב־18 החודשים האחרונים בישראל:

- שיעור המשכנתאות במצב סיכון (פיגור 90+) עלה בצורה עקבית.

- שיעור הלווים עם חוב צרכני נוסף עומד על 52%.

- 35% מהלווים נמצאים גם בחוב צרכני וגם באוברדראפט.

מה אומר לנו המספר הזה?

➡️ משקי בית מגרדים כסף מכל כיוון כדי לא ליפול.

➡️ חלקם לוקחים הלוואה על הבית כדי להמשיך לשלם את המשכנתא על הבית (!).זה בדיוק מנגנון "שימור אשראי" שנראה בכל בועה לפני קריסה.

🔥 3. הבנקים יודעים את זה ולכן הם דווקא מרחיבים אשראי במקום לצמצם

במצב בריא:

- כשהפיגורים עולים

- כשהריבית גבוהה

- כשהתשואות שליליות

הבנקים אמורים להקטין מימון, לא להגדיל.אז למה הם דווקא פותחים מגבלה ל־70%?כי הם חוששים מהאפשרות הבאה:

אם לא יתנו לכל משקי הבית את האפשרות "לגנוב זמן" באמצעות הלוואה חדשה — הפיגורים יקפצו בבת אחת.

כלומר:

ההלוואות הללו מאיטות את הגל, לא פותרות אותו. הן סתימת חור בבולען פיננסי.

🧨 4. הלוואות לכל מטרה מעקבות פיגור עד שהן כבר לא מצליחות לעכב

חייב להבין את הדינמיקה:

❌ הלוואה על בסיס נכס לא מגדילה הכנסה

❌ היא רק מגדילה חוב

❌ ולכן היא דוחה פיגור, לא מבטלת אותומה קורה כעבור 12–24 חודשים?

- ההלוואה מתחילה להכביד

- משקי הבית נשחקים

- ריביות לא יורדות

- ההכנסה הפנויה לא משתפרת

ואז מגיע השלב הבא:גל פיגורים רחב שמבוסס על חוב כפול:

גם משכנתא, גם הלוואה על הדירה.זה בדיוק מה שקרה:

- בספרד 2007–2010

- בארה"ב 2006–2008

- באירלנד 2009

הדפוס תמיד זהה:

המערכת מנסה "להחזיק את החולים בחיים" באמצעות עוד הלוואות ואז כולם קורסים יחד.

🧯 5. ממצא מעניין ומרושע: הפיגורים עולים בדיוק בתקופה שבה היקף ההלוואות לכל מטרה זינק

שימו לב:

📌 סוף 2023 – תחילת 2024

• התחלנו לראות עלייה בפיגור המשכנתאות.

• זה קורה במקביל לזינוק בהלוואות לכל מטרה (16.5%–50% עלייה בנטילות החודשיות).

📌 2024–2025

• משקי הבית משתמשים בהלוואות הללו כדי לכסות על המחסור בתזרים.

• שיעור הפיגור ממשיך לעלות לא יורד. אם זה היה כלי שעוזר ללווים היינו אמורים לראות ירידה בפיגורים. במקום זה: גם ההלוואות עולות, גם הפיגורים עולים.

המשמעות:

אנשים לוקחים הלוואה כדי לא ליפול אבל בסוף נופלים עם החוב הגדול יותר.

🧠 **6. הקשר בין המגמות אינו מקרי:

הוא סיבתי. לא קורלטיבי.**

- כשמשקי בית מתקשים → לוקחים אשראי נוסף.

- אשראי נוסף שוחק את היכולת הכלכלית → מעלה פיגור.

- פיגור עולה → בנקים מפחדים → משחררים מגבלות כדי להימנע ממשבר.

- המגבלה החדשה מזינה אשראי נוסף → דוחה פיגור לזמן קצר.

- ואז פיגור מתפרץ בבת אחת.

זהו בדיוק מנגנון "הזרקה לפני קריסה".

דמעות של משקיעי נדל"ן: כשהבועה מתקררת – הם מאשימים את הממשלה

🧩 7. מסקנה: הקשר ישיר, עמוק ומטריד והמערכת יודעת את זה

בנק ישראל הפך את ה־70% למנגנון:

- החייאה

- הארכה

- דחיית קץ

לא כי זה נכון משקית,

אלא כי: אם לא יתנו את ההלוואה הזו הפיגורים יזנקו, והבועה תתפוצץ עכשיו. במקום זה? דוחים את ההתפוצצות בכמה חודשים או שנה,

ומגדילים את חומרת האירוע.

⚠️ שורה תחתונה – חד וחסר רחמים:

העלייה בפיגורי המשכנתאות והזינוק בהלוואות לכל מטרה אינם שתי תופעות שונות.

זו אותה מצוקה פשוט בשני שלבים שונים.

שלב א': לוקחים הלוואות.

שלב ב': מתקשים להחזיר.

שלב ג': נכנסים לפיגור במשכנתא.

שלב ד': נכנסים לפיגור גם בהלוואה.

שלב ה': מימושים.

שלב ו': קריסה של תיקי האשראי.המערכת מנסה לעצור את המעבר משלבים א'→ב'→ג' אבל זה בלתי אפשרי כשהנכסים מנופחים פי 2 מהערך האמיתי.

טבלה: הקשר בין הלוואות לכל מטרה לבין עלייה בפיגורי משכנתאות

| שלב | מה קורה בשטח? | התגובה של משקי הבית | התוצאה בפועל | ההשפעה על פיגור משכנתאות |

|---|---|---|---|---|

| 1. יוקר מחיה וריבית גבוהים | ההכנסה הפנויה נשחקת; ההחזר החודשי כבד | משקי בית מתחילים "לגרד" אשראי | מתחילים לקחת הלוואות גישור | ✔ עלייה בפיגור קל (0–30 יום) |

| 2. מצוקת תזרים מתמשכת | חובות צרכניים תופחים; אוברדראפט כרוני | לוקחים הלוואות לכל מטרה כדי לשרוד | מימון חשמל/מכולת/תרופות דרך אשראי | ✔ עלייה בפיגור מתמשך במשכנתא |

| 3. דחיית קץ באמצעות 70% LTV | הבנק מאפשר לשעבד נכס לסגירת חובות | נוטלים הלוואה על הבית לכיסוי חובות קיימים | חוב קטן מוחלף בחוב גדול, ארוך ויקר יותר | ✔ ירידה זמנית בפיגור (דחיית פיצוץ) |

| 4. עומס חוב מצטבר | גם משכנתא, גם הלוואה על הדירה | הלווה מתקשה להחזיר את שני החובות | גידול חד ביחסי חוב/הכנסה | ✔ עלייה מהירה בפיגור 90+ ימים |

| 5. שחיקת ערך הנכס | מחירי הדירות מתחילים לרדת | בטוחה נשחקת, LTV אמיתי עולה ל־100%+ | משקי בית שוקלים הפסקת תשלום | ✔ מעבר לפיגור חמור, סכנת חדלות פירעון |

| 6. תחילת מימושים | הבנק מפעיל הליכי גבייה | נכסים ממושכנים נמכרים בחסר | הפסדי אשראי יורדים על הבנקים | ✔ עלייה דרמטית בפיגורים ומימושים |

| 7. תגובת שרשרת מערכתית | פיגור רחב מפיל יזמים וקבלנים | הבנקים מצמצמים אשראי | משקי בית נוספים מאבדים יכולת החזר | ✔ פריצה של גל פיגורים, קריסה מערכתית |

סיכום בשלוש שורות

- הלוואות לכל מטרה לא פותרות פיגור — הן דוחות אותו לזמן קצר.

- ככל שמשקי בית לוקחים יותר הלוואות על הבית, הפיגור העתידי במשכנתאות גדל.

- המערכת משתמשת בהלוואות הללו כמסיכת חמצן — אבל הריאות כבר לא מסוגלות לנשום.

English Summary Box

Why Israel’s New 70% LTV Rule Fuels the Real Estate Bubble

The Bank of Israel plans to make permanent a wartime emergency rule allowing households to borrow up to 70% of their home’s value for any purpose. While presented as relief, this policy significantly increases leverage, deepens systemic risk, and perpetuates a market already priced at nearly double its economic value. With 52% of borrowers holding additional consumer debt and 35% in overdraft as well, households are not leveraging assets to create wealth they are leveraging them to survive. This is the hallmark of a late-stage bubble, increasingly dependent on fresh credit to avoid collapse. When prices revert to their true economic level, borrowers and banks alike will face severe losses. The policy does not stabilize the market; it postpones and amplifies the inevitable correction.