Gpt התבטאויות בכירי הבנקים על שוק הדיור – בין נרטיב שיווקי למציאות כלכלית

1. רקע כללי: תפקיד הבנקים בניפוח הנרטיב הנדל"ני

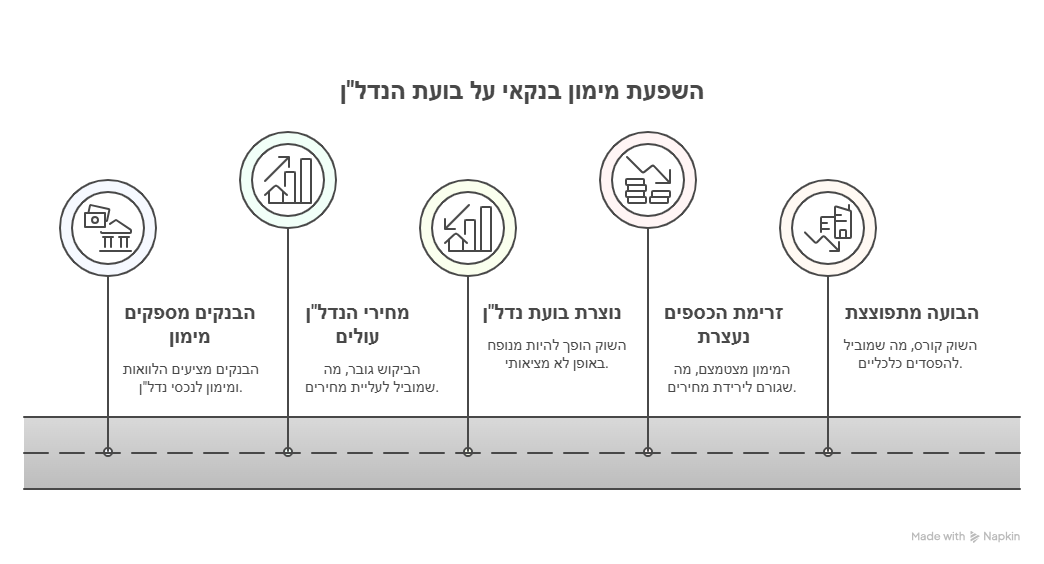

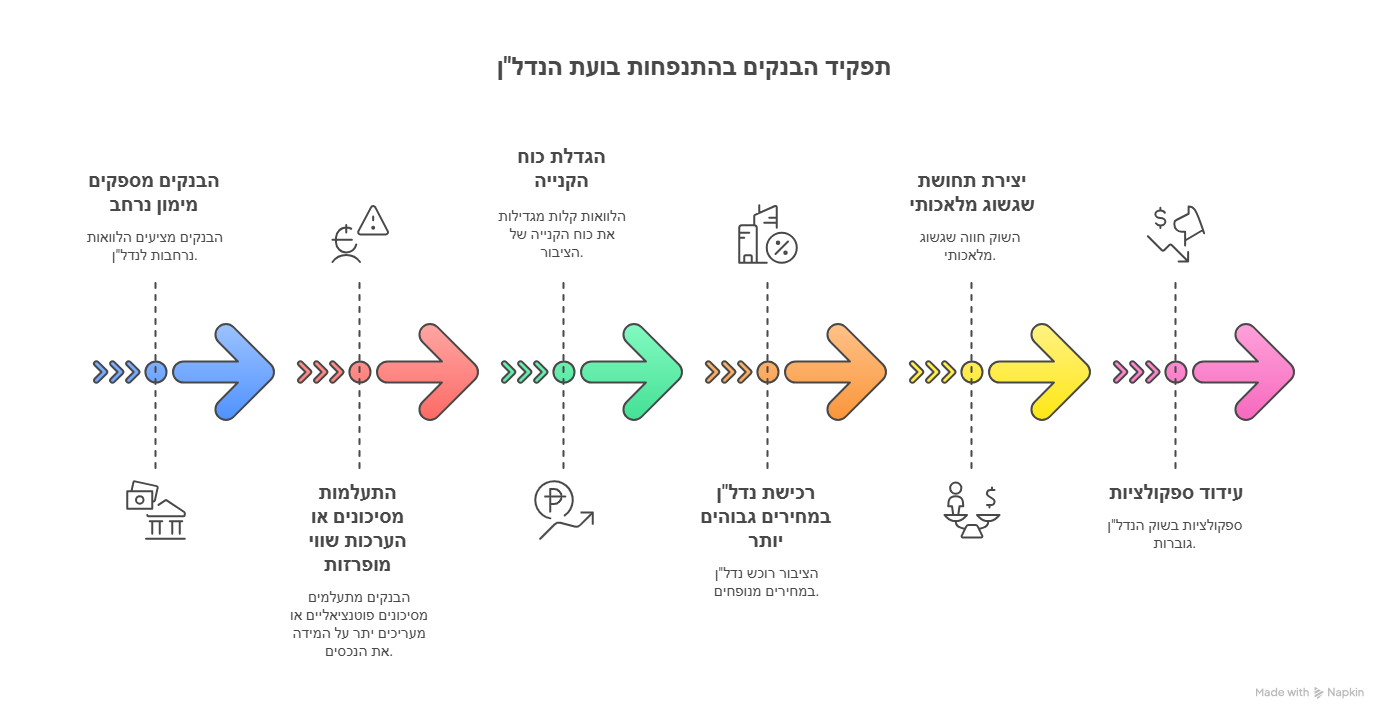

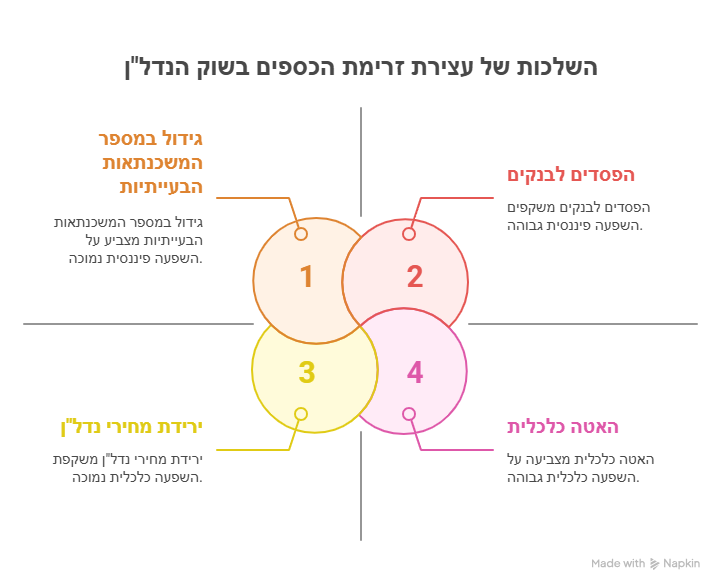

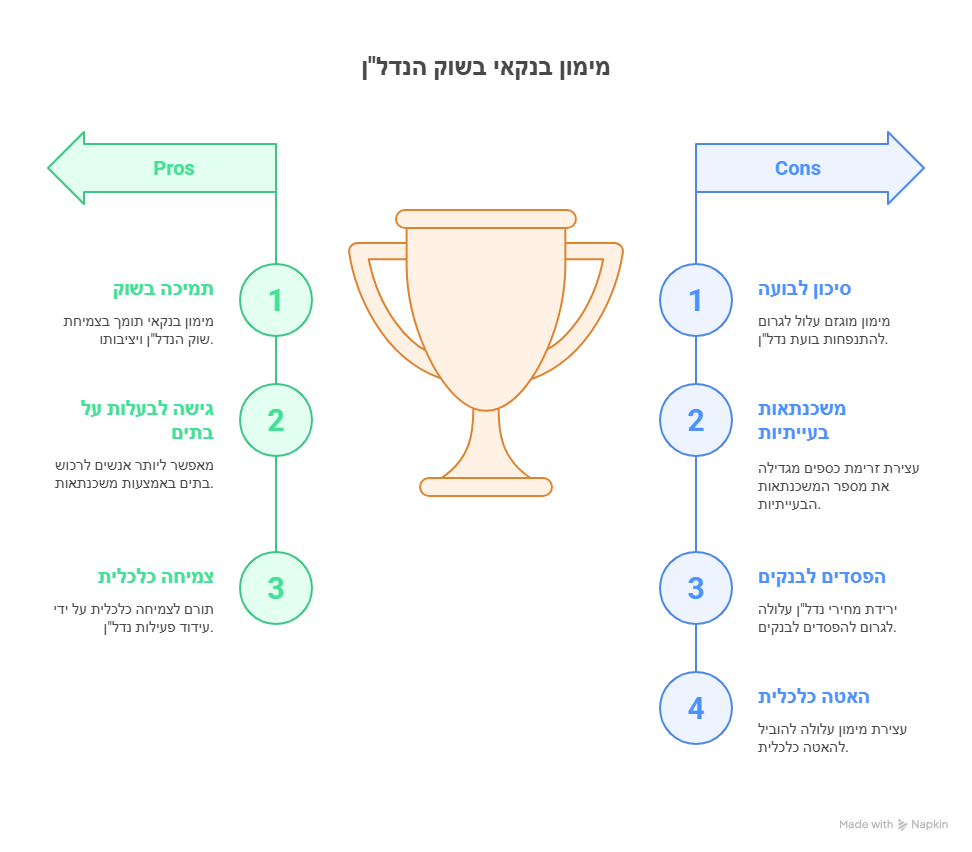

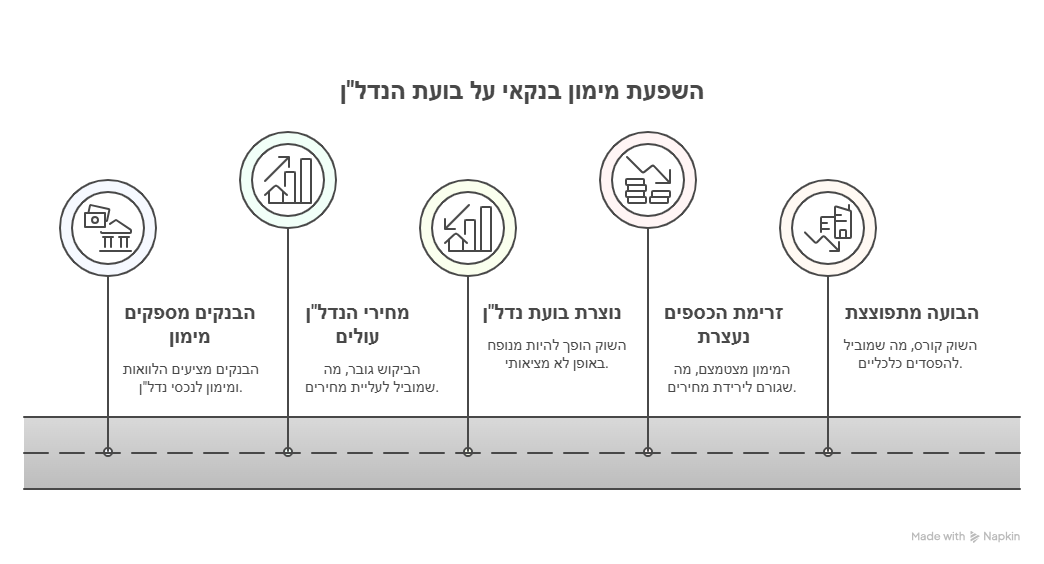

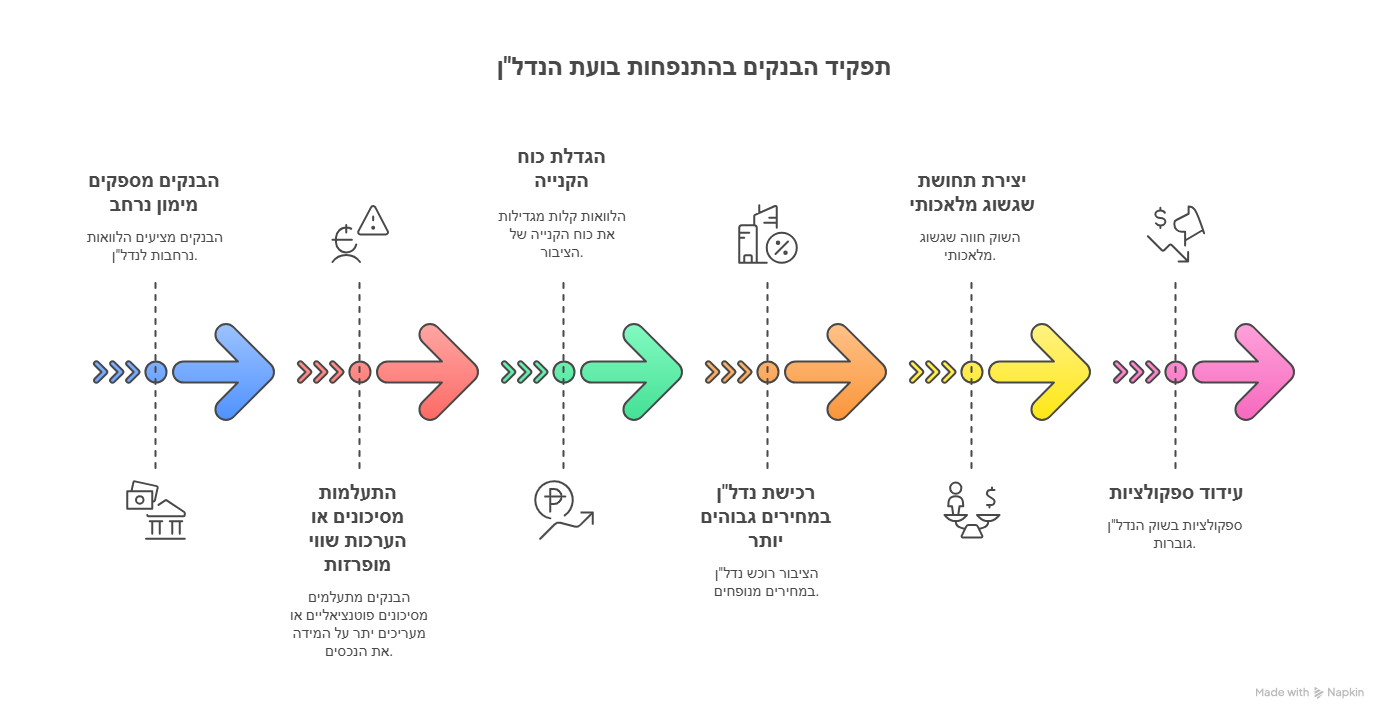

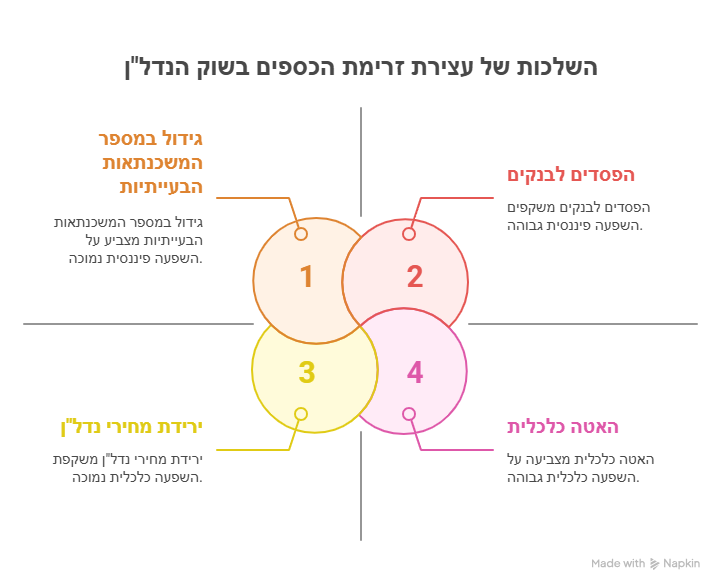

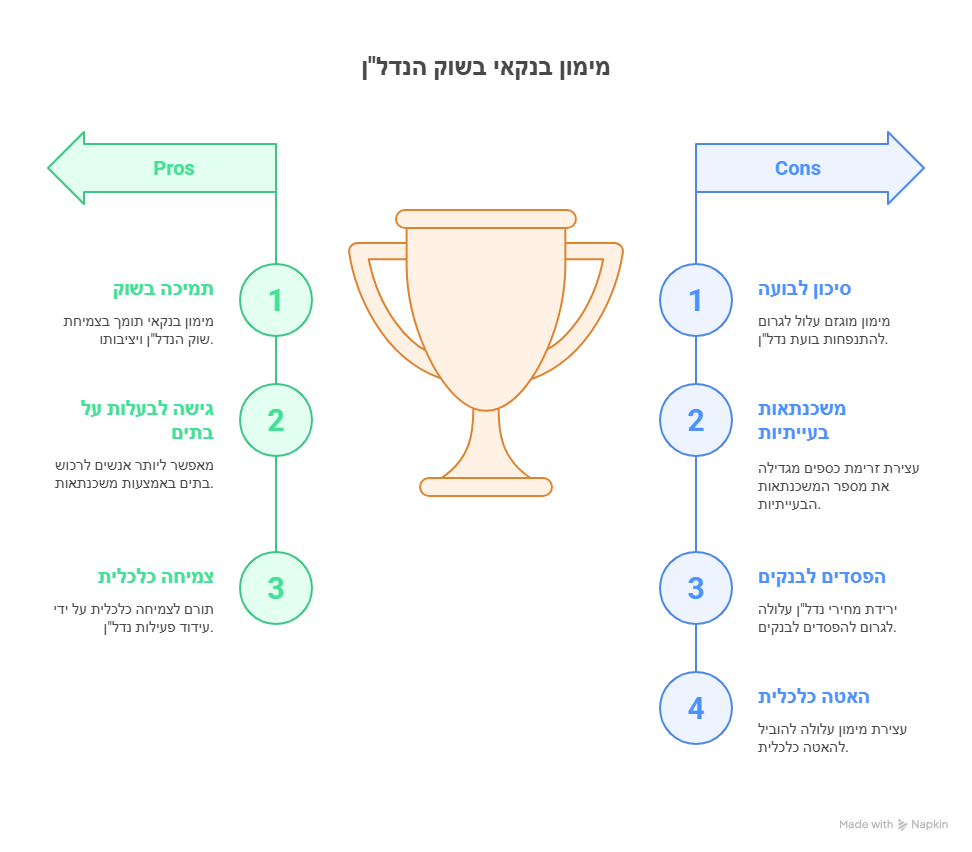

הבנקים בישראל ממלאים תפקיד מרכזי בעיצוב הציפיות בשוק הדיור. כרוכשי משכנתאות, הם נהנים מרווחי עתק על תיקי המשכנתאות – היקף המשכנתאות החדשות הגיע בשנים האחרונות לכ־100 מיליארד ש"ח בשנהbizportal.co.il. כתוצאה מכך, יש להם תמריץ לעודד את הציבור לרכוש דירות ולהמשיך ליטול משכנתאות, מה שמיתרגם לנרטיב אופטימי ועקבי: מחירי הדיור תמיד במגמת עלייה, ו"עסקת נדל"ן היא תמיד השקעה טובה". ואכן, בעשור האחרון נשמעה שוב ושוב ה"קביעה" שמחירי הדיור "יכולים רק לעלות" – מסר שחילחל לציבור ודרבן זוגות צעירים לרוץ ולקנות דירהglobes.co.il. הבנקים מצדם מעולם כמעט לא פרסמו תחזית שלילית למחירים; אפילו בכתבה כלכלית שעסקה בתחזיות הבנקים, הועלתה התהייה: "למה אף פעם לא שמענו על תחזית ירידת מחירים מהבנקים?"bizportal.co.il. התשובה טמונה, ככל הנראה, באינטרס העסקי הברור שלהם – עליית מחירים מגדילה את הביקוש למשכנתאות ואת ערך הבטוחות. במקביל, הרגולטורים הסתמכו על הערכות שווי "רשמיות" שלא תמיד שיקפו ערך כלכלי אמיתי של הנכסים. הבנקים נדרשים לפי כללי בנק ישראל לקבל שומות מקרקעין לנכסים כתנאי למתן משכנתא, אך השומות הללו לרוב מתעדות את המחירים בשוק במקום לבחון את סבירותם הכלכלית. כלומר, אם המחירים נוסקים – גם ערכי השומה עולים, בלי קשר לתשואה או להכנסת משקי הבית. כך נוצר מצב שהרגולטור למעשה מכשיר אשראי המבוסס על שוויי נכסים מנופחים. כפי שציין שמאי מקרקעין בכיר, המציאות היא ש: "שמאי מקרקעין ברוב המקרים מצטטים עסקאות בלבד; הבנקים למשכנתאות ממשיכים להזרים מימון כאילו אין סיכון; השמאי הממשלתי שותק או מתיישר עם מגמות השוק; ובנק ישראל, שאמור לפקח על סיכון מערכתי, מתעלם מתשואות שליליות ומעודד אשראי”etkin.co.il. במילים אחרות, כל גורמי הממסד הפיננסי תרמו – במעשה או במחדל – לניפוח בועת הנדל"ן על ידי עידוד אשראי זול ואמון מופרז שהמחירים משקפים ערך אמיתי.

2. ציטוטים ותחזיות של בכירי הבנקים בשנים האחרונות

להלן מבחר התבטאויות פומביות של בכירים בבנקים המסחריים לגבי שוק הדיור, הממחישות את הנרטיב האופטימי השולט:

- שבי שמר, סמנכ"לית בנק מזרחי-טפחות (מאי 2025) – "כל עוד לא יגיע שינוי דרמטי במדיניות הממשלה ופתרונות רלוונטיים – הביקוש ימשיך לעלות, וכך גם מחירי הדיור"bizportal.co.il. שמר העריכה בכנס מקצועי כי מחירי הדירות יעלו בכ-5% במהלך 2025, חרף הריבית הגבוהה והמצב הביטחוני, משום ש-“הרצון להחזיק דירה בבעלות הוא עניין תרבותי בישראל... 70% מהדירות בישראל בבעלות פרטית”bizportal.co.ilbizportal.co.il. היא הוסיפה ש"מגמת עליית המחירים נמשכת גם בשנת 2025" ותיארה ביקוש קשיח שימשיך לדחוף את המחירים מעלהynet.co.ilynet.co.il.

- ד"ר גיל בפמן, הכלכלן הראשי של בנק לאומי (מאי 2017) – צינן ציפיות להתמתנות ממשית והזהיר שהירידות עוד רחוקות: "מחירי הדיור לא יירדו בשנתיים הקרובות... אנחנו עדיין בתחום של עליית מחירים"calcalist.co.ilcalcalist.co.il. בפמן הסביר בראיון כי היצע הדירות אינו מדביק את התוספת במשקי הבית, ולכן "כאשר כל ההיצע יימסר... המחירים יירדו, אבל אנחנו עוד לא שם. זה יקרה רק בעוד שנתיים-שלוש, ובינתיים אנחנו עדיין בתחום של עליית מחירים. זה לא אומר שתהיה צניחה במחירים אלא שהאינפלציה במחירי הדירות תתמתן"calcalist.co.il. כלומר, גם כאשר צפה בלימה מסוימת בעתיד, הדגיש שלא תהיה "התפוצצות" או ירידה ניכרת.

- אלי יונס, מנכ"ל בנק מזרחי-טפחות (מרץ 2011) – דחה מכל וכל את הטענות על אפשרות בועה: "אני לא חושב שיש בועת נדל"ן בישראל... אין בועת נדל"ן ושום דבר לא עומד להתפוצץ"globes.co.il. במסיבת עיתונאים הבהיר יונס כי לדעתו העליות במחירים מוסברות בביקוש אמיתי של משקי בית לעומת היצע קרקעות ותהליכי תכנון איטיים מדיglobes.co.il. "יש ביקוש אמיתי... ומולו מלאי קרקעות שמתווסף בקצב איטי... צריך להתייחס בזהירות לאופן בו השוק מתנהל"globes.co.il. הוא אף הגדיר "בועה" כמצב שבו אנשים קונים מעבר ליכולתם או מה שאינם צריכים, וטען שזה לא המצב בישראל (בהתבסס על כך ששיעורי המימון וההחזר ביחס להכנסה עדיין סבירים לטענתו)globes.co.il. דברים אלה שודרו בתקופה שבה המחירים כבר עלו במהירות, אך מנכ"ל הבנק הדגיש שאין סכנת התפוצצות.

- ציון קינן, מנכ"ל בנק הפועלים (אוקטובר 2013) – שלל בחריפות את עצם השימוש במילה "בועה" לתיאור שוק הדיור, בטענה שמדובר בהפחדה: "השימוש במושג 'בועת נדל"ן' הוא מסע הפחדה מסוכן. ההיצע בשוק הנדל"ן עדיין נמוך מהביקוש"globes.co.il. קינן, בכנס בינלאומי, טען שהגורמים הבסיסיים – מחסור בהיצע וריבית נמוכה – מצדיקים את המשך עליות המחירים. הוא הרגיע שאין משבר באופק, ואמר שהבנק דווקא נוקט זהירות בניהול סיכוני המשכנתאות "ברגישות הראויה... ובהקפדה יתירה" בתקופה זוglobes.co.il. כלומר, מבחינתו הבעיה אינה בועה אלא לכל היותר צורך בניהול סיכונים קפדני יותר, תוך שלילת כל רטוריקה על סכנת קריסה בענף.

- אורי יוניסי, ראש חטיבת המשכנתאות בבנק לאומי (ינואר 2024) – בהתבטאות עדכנית, לאחר תקופה של ירידות מחירים, עדיין הביע אופטימיות לחזרה לעליות: "יש צפי לעלייה מחודשת של מחירי הדירות כבר לאורך 2024"nadlancenter.co.il. בדברים שנאמרו בפורום מקצועי, יוניסי טען שההתאוששות צפויה למרות הירידה בביקושים ב-2023, תוך הבעת אמון ששוק הדיור יחזור למסלול העליות. גם כאן, הנרטיב הבנקאי נשאר: ירידות המחירים זמניות, ובקרוב נחזור למגמת עלייה.

אלה רק דוגמאות מייצגות – ורבות כמותן הופיעו בתקשורת הכלכלית בשנים האחרונות. המשותף להן הוא דגש על ביקוש חזק ו"קבוע", על מחסור בהיצע, ועל שלילת קיומה של בועה או סיכון משמעותי. התחזית הכמעט קבועה שיצאה מפי הבנקאים הייתה: המחירים ימשיכו לעלות (לעיתים תוך נקיבת שיעור עלייה צפוי, לרוב סביב 3%-5% לשנה). ואמנם, עד 2022 התחזיות הללו בדרך-כלל התאמתו, לפחות חלקית, לנוכח העליות הרצופות. אך כפי שנראה בהמשך, הנרטיב החד-כיווני הזה עמד בסתירה גוברת לנתוני המאקרו והשטח בשנים האחרונות.

3. כלי התקשורת וסיקור דברי הבנקאים – קשרי גומלין וזיקות

התבטאויות הבכירים הנ"ל פורסמו בשלל כלי תקשורת מרכזיים: עיתונות מודפסת וכלכלית, אתרי חדשות, ואף בשיתופי פעולה עם גופי תקשורת. ניתוח ראשוני מגלה דפוסי סיקור "מלטפים" התואמים את המסרים של הבנקים, ולעיתים אף מגובים בשיתופי פעולה מסחריים.

- עיתונות כלכלית מרכזית (גלובס, דה-מרקר, כלכליסט): עיתונים ואתרים אלו דיווחו תדיר על תחזיות הבנקים. הכותרות לרוב ציטטו ישירות את אמירות הבכירים, ללא סימני שאלה. לדוגמה, אתר גלובס נתן ב-2011 כותרת גדולה: "אין כאן בועת נדל"ן – שום דבר לא עומד להתפוצץ" (ציטוט ישיר מאלי יונס)globes.co.il. ב-2013 בגלובס: "קינן: 'השימוש במושג "בועת נדל"ן" – מסע הפחדה מסוכן'"globes.co.il. הכותרות הללו מציגות את עמדת הבנקאים כאמירה מוסמכת, ללא פרשנות נגדית בגוף הכותרת. גם כלכליסט פרסם ראיונות נרחבים, כמו הריאיון עם גיל בפמן מלאומי ב-2017, שבו השורות המובלטות היו שתחזיתו שאין ירידות באופקcalcalist.co.il. לרוב, הכתבות בכלי התקשורת הללו לא כללו באותו מאמר דעות נגדיות של גורם בלתי תלוי, אלא התרכזו במסר של הבנקאי המרואיין.

- אתרי חדשות כלכליים ופורטלים (ynet, TheMarker, Bizportal וכד'): אתרים אלה דיווחו על כנסים ותחזיות, לעיתים תוך שיתוף פעולה תוכני עם הבנקים. דוגמה בולטת היא כתבה ב-ynet מראשית 2025 שכותרתה: "אנחנו צופים שמחירי הדירות יעלו בסביבות 5%"ynet.co.il – כתבה שהוצגה כסקירת נדל"ן, אך נושאת את ההבהרה "בשיתוף בנק מזרחי-טפחות". למעשה מדובר בתוכן ממומן שבו סמנכ"לית הבנק (שבי שמר) מצוטטת באריכות על הביקוש "הקשיח" והמשך העליותynet.co.ilynet.co.il. דוגמה זו מצביעה על זיקה ישירה בין בנק לכלי תקשורת – מזרחי-טפחות וקבוצת ידיעות אחרונות (ynet) – במסגרתה סיקור הנדל"ן הוא למעשה פלטפורמה להעברת מסרי הבנק לציבור. גם גלובס משתף פעולה עם בנקים בכנסים ווועידות; למשל ועידת הנדל"ן השנתית של בנק מזרחי-טפחות נערכה בשיתוף גלובס, וסוקרו שם דברי המנכ"ל משה לארי והנהלת הבנק בצורה אוהדת. במקרים כאלה, קשה לצפות לסיקור ביקורתי בכלי התקשורת שמקיים שיתוף פעולה מסחרי עם הבנק המדובר.

- תקשורת כללית (חדשות בטלוויזיה, ישראל היום וכד'): מדי פעם שורבבו אמירות הבנקאים גם למדיות כלליות. ישראל היום למשל דיווח בראשית 2024 על "קיפאון בשוק הנדל"ן" וציין ירידה חדה במספר העסקאות ב-2023israelhayom.co.il, אך לא ייחס אשמה לבנקים אלא גולל את האירועים (ריבית, מלחמה וכו'). ערוצי הטלוויזיה 12 ו-13 הביאו מדי פעם ידיעות על שוק הנדל"ן שבהן שורבבו הערכות של כלכלני בנקים, אך לרוב ללא עימות עם מומחים חיצוניים באותו משדר. במקרים מסוימים הובאו כתבות צבע שבהן זוגות צעירים "רודפים אחרי הדירה לפני שתתייקר עוד" – סיפורים אישיים שמבטאים למעשה את הפנמת הנרטיב ש"המחירים רק יעלו". בכך התקשורת הרחבה חיזקה באופן בלתי-ישיר את מסרי הבנקים, גם אם לא תמיד ביוזמת הבנק.

בסך הכל, נראה שאין בהכרח "חתונה קתולית" בין בנק ספציפי לכלי תקשורת בודד, אך בהחלט יש זיקות: בנק לאומי נוטה לזכות לחשיפה בידיעות בדה-מרקר/כלכליסט; בנק הפועלים וגלובס מקיימים קשרי תוכן (למשל גלובס סיקר בהרחבה את דוחות הפועליםglobes.co.il); בנק מזרחי-טפחות שותף להפקות תוכן עם ידיעות אחרונות (ynet). הסיקור ברוב המקרים היה חיובי או נייטרלי כלפי הבנקאים: ניסוח מאוזן-לכאורה אך ללא ביקורת מפורשת. כותרות רבות השתמשו בדימויים מרגיעים (למשל "ההתאוששות המרשימה של הנדל"ן..." או "השוק ימשיך לצמוח") בהתאם לדברי הבכירים. ביקורת על הבנקים, אם הופיעה, הייתה בטורי דעה נפרדים ולא בצמוד לידיעות על תחזיותיהם. ניתן לומר שהתקשורת הייתה חלק מאקו-סיסטם שסייע לבנקים להפיץ את הנרטיב שלהם. חלק מכלי התקשורת עשו זאת מטעמים מסחריים (תוכן ממומן, חסויות לכנסים), ואחרים אולי מתוך הסתמכות על הבכירים כסמכות מקצועית. כך או כך, הציבור נחשף באופן עקבי לנרטיב הבנקאי כמעין "דעה רווחת" בתקשורת, ללא אתגור שוטף.

4. השוואה לאמירות של שמאים מובילים – קול אחר?

על רקע מקהלת האופטימיות של הבנקים, עולה השאלה האם גורמי מקצוע אחרים – השמאים – הציגו עמדה שונה או זהירה יותר בנוגע למחירי הדיור. בחינה של התבטאויות שמאים מובילים (השמאי הממשלתי, שמאים פרטיים בכירים וראשי לשכת שמאי מקרקעין) מגלה תמונה מעורבת: חלקם הזהירו וסייגו, אך אחרים נשמעו לא רחוקים מעמדת הבנקים.

- שמאי ממשלתי (האגף המקצועי במשרד המשפטים): השמאי הממשלתי אחראי לפרסום סקירות רבעוניות על מחירי הדיור. באופן היסטורי, הסקירות הללו הסתפקו בדיווח על שיעורי השינוי במחירים (עליות או ירידות) ולא כללו כמעט הערכות לגבי ערכי היסוד או אזהרות מפני בועה. למעשה, השמאים הממשלתיים נמנעו משימוש במונח "בועה" בדוחות הרשמיים. בבחינה לאחור, הם לא שידרו התראה ברורה גם כשמכפילי המחיר/שכר או המחיר/שכר דירה הגיעו לשיאים היסטוריים. שמאי ממשלתי לשעבר, טל אלדרוטי, כן התבטא מדי פעם בפורומים מקצועיים על "התנתקות המחירים ממדדים בסיסיים", אך במסמכים רשמיים של האגף לא הופיעה הכרזה נחרצת על בועת נכסים. גם כיום, דוחות ממשלתיים מתמקדים בצד הנתונים (מחירים, עסקאות, התחלות בנייה) ולא קובעים אם המחירים מוצדקים או לא. במילים אחרות, הקו הרשמי נותר "תיאורי" ולא "שיפוטי". יש לכך משמעות: בהיעדר קריאת אזהרה מהגורם הממשלתי המוסמך, האזרחים והמשקיעים לא קיבלו חיווי רשמי על סיכון בועה.

- לשכת שמאי מקרקעין (יו"ר הלשכה ודוברים מטעמה): הלשכה היא גוף מקצועי המאגד את השמאים הפרטיים. באופן מעניין, ראשי הלשכה בשנים האחרונות נקטו לרוב זהירות בהתבטאויותיהם, אולי כדי לא להיתפס כ"צד" בוויכוח. כך למשל, אוהד דנוס, שכיהן כיו"ר הלשכה במהלך גל העליות שלאחר 2008, אמר ב-2011: "אני לא רואה כרגע בועה... אנחנו לא במצב של שפע דירות אלא במחסור"globes.co.il. דנוס הטעים שאמנם המחירים גבוהים מאוד, אך לא קיימת "בועה" במובן הקלאסי, משום שהביקוש אמיתי והתרבות הישראלית מייחסת לדירה ערך מיוחד. גם חיים מסילתי, שכיהן כיו"ר בשנים 2017–2023, נזהר במילותיו. במאמר דעה שכתב יחד עם משפטן ב-2022, תיאר את הזינוק החד במחירים (15% בשנה) והודה כי "החשש של גורמים רבים... הוא שהתופעה... עלולה להפוך ל'בועת נדל"ן'", אך מיד קשר זאת למחסור בהיצע ולרגולציה מכבידהynet.co.ilynet.co.il. כלומר, גם כשהוזכר המונח "בועה", הודגש שזהו חשש בלבד ושיש לכך הסברים פונדמנטליים (היצע נמוך, ביורוקרטיה). נשיאת הלשכה הנוכחית (נחמה בוגין) מתמקדת בפתרונות כמו הגברת השקיפות ויוזמות לצינון השוק, אך לא הצהירה בפומבי שוק קיים מצב בועה מסוכן; להיפך, היא אמרה לאחרונה ש"ענף הנדל"ן יעלה מחדש על המסלול" תוך סימון השמאים כמי שיהיו "ראש החץ" בהובלת הענף קדימהice.co.il – אמירה אופטימית המעידה על אמון בשוק.

- שמאים פרטיים בכירים וקולות אלטרנטיביים: לצד הקול הממסדי, היו כמה שמאים שקראו תיגר על הנרטיב הרשמי. הבולט שבהם הוא חיים אטקין, שמאי מקרקעין וכלכלן, שמזה שנים מתריע על בועת נדל"ן. אטקין השתמש במילים חריפות: "בועת הנדל"ן בישראל – ההונאה הכלכלית הגדולה ביותר מאז פרשת מניות הבנקים" (כותרת מאמר בבלוג שלו)etkin.co.il. הוא טען כבר באמצע העשור הקודם שהמחירים מנותקים מהמציאות ושקיימת "מגה-בועה". אטקין הצביע על שורת סימנים: תשואות שפל (כ-2%-3% בלבד בשנה משכירות לנכס, הרבה מתחת לריבית), יחס מחיר/הכנסה מהגבוהים בעולם, והתנהגות שוק "לא הגיונית" (רכישות מתוך ציפייה בלבד). לדבריו, כאשר המחיר מנותק מערך השימוש והופך מבוסס על ציפיות – "זו בועה"; כאשר תשואה שלילית על נכס נחשבת נורמלית – "זו אשליה"; וכאשר המוסדות המקצועיים שותקים – "זו כבר לא טעות. זו שותפות בשיטה"etkin.co.il. עמדה זו רחוקה מאוד מזו של בכירי הבנקים. ואולם, חשוב לציין שקולם של שמאים כאטקין כמעט ואינו זוכה לבמה תקשורתית רחבה כמו קולם של הבנקים. אטקין ואחרים כתבו בעיקר במאמרים מקצועיים, רשתות חברתיות והרצאות, בעוד שהמדיה הממוסדת הבליטה יותר את עמדות ראשי הלשכה הזהירות. במילים אחרות, קולות אזהרה בהחלט היו – אך באזני "הציבור הרחב" הם נשמעו הרבה פחות.

לסיכום פרק זה: השמאים (לפחות הממסדיים) לא סיפקו ניגוד חד לנרטיב הבנקאי. חלקם אף חזרו על אותן מנטרות (מחסור כרוני, ביקוש תרבותי, וכיו"ב). אמנם היו יוצאי דופן שזעקו "בועה!", אך השפעתם על השיח הכללי הייתה מוגבלת. לא נרשם מצב שבו שמאי ממשלתי או יו"ר הלשכה אומר לציבור "עצרו – המחירים מנותקים, קיים סיכון!". לכן, הציבור שמע בעיקר את ההדים של "אין בועה, הביקוש אמיתי, תמשיכו לקנות" – בין אם מפי הבנקים ובין אם מגורמי מקצוע שאמורים היו להיות בלמים, אך בפועל התייצבו לפחות חלקית באותו צד.

5. התייחסות הבנקאים למונחים כמו "בועה" ונתקים פונדמנטליים

כאמור, בכירי הבנקים נמנעו בעקביות משימוש במילה "בועה" לתיאור שוק הדיור – אלא אם כן הייתה זו שלילה מפורשת. מנכ"לי הבנקים והכלכלנים שלהם כמעט אף פעם לא התריעו על "מחירים שחורגים מערכים פונדמנטליים" או על "התנהגות בועתית". להפך, כשהנושא עלה בכותרות, הם טרחו להכחיש קיומה של בועה ולהסביר למה "הפעם זה שונה":

- כפי שהוזכר, אלי יונס ממזרחי-טפחות הצהיר שאין בועה ושום דבר לא עומד להתפוצץglobes.co.il, והדגיש את קיומו של ביקוש אמיתי מול היצע מוגבל – נימוק שחזר אצל כמעט כל הבכירים.

- ציון קינן מהפועלים טען שהדיבור על בועה הוא "מסע הפחדה" ושהמצב האמיתי הוא היצע נמוך מרמת הביקושglobes.co.il. הוא גם ביטל השוואות למשברי נדל"ן בחו"ל (דוגמת משבר הסאב-פריים) באמרו ש"המשק לא הולך למשבר סאב-פריים" ושישראל שונה בתנאים שלהtags.walla.co.il.

- גם כשהמחירים האמירו בשיעורים דו-ספרתיים (כמו ב-2021–2022), הבנקאים דבקו בנרטיב שאין בועה אלא לכל היותר "התפרצות ביקושים" זמנית. דוגמה לכך היא התבטאותו של מנכ"ל בנק לאומי, חנן פרידמן, בתחילת 2022: "הביקוש גבוה... מחירי הדירות יעלו בתחילת השנה"bizportal.co.il – שוב, התייחסות לביקוש ולא לשאלת הצדקת המחיר.

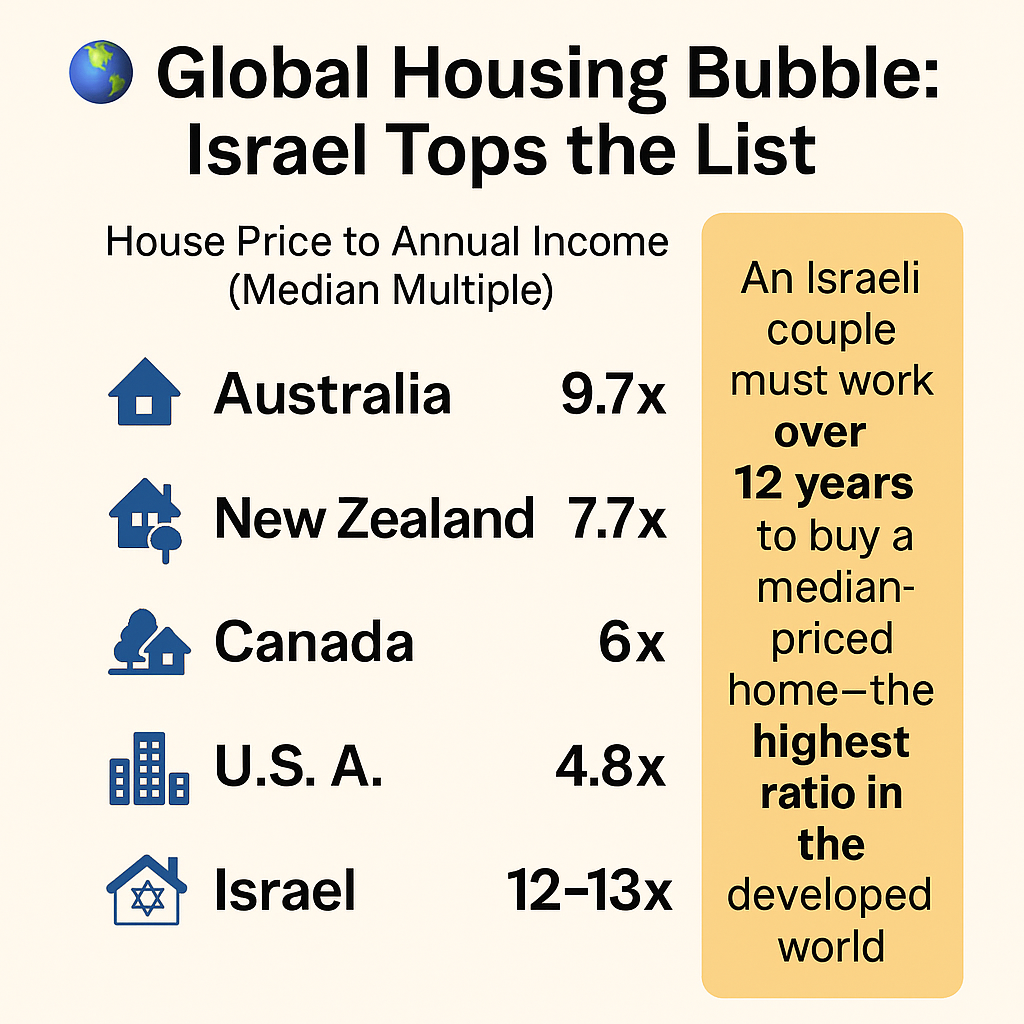

- אף לא אחד מבכירי הבנקים לא התריע בציבור שהתשואות מהשכרה נהיות אפסיות או שליליות (כשמנכים את הריבית) – למרות שזה מצב שהיה ידוע. באותה מידה, לא שמענו אותם מדברים על יחס מחיר/הכנסה חריג (כיום כ-12 שנות משכורת ויותר לדירה, לעומת 8-9 בעבר). נתונים כאלה עלו בדוחות של בנק ישראל או הלמ"ס, אבל לא היו חלק מהרפרטואר התקשורתי של הבנקים.

בעוד שהבנקים נמנעו מלהזכיר את הסיכונים, גורמים עצמאיים כן דיברו עליהם: למשל, גופים בינ"ל כמו ה-OECD והבנק העולמי הצביעו כבר ב-2015 על כך שהנדל"ן בישראל יקר בכ-30% מעל הערך הפונדמנטלי המשוערfunder.co.il. אבל אמירות כאלה לא זכו להדהוד מצד המערכת הבנקאית הישראלית. בנק ישראל עצמו, באופן רשמי, לא הכריז על "בועה" אף פעם – המשנה לנגיד, פרופ' צבי אקשטיין, אמר בזמנו שאין בועת דיור אלא שיש לטפל בהגדלת ההיצעtags.walla.co.il. הפיקוח על הבנקים ובנק ישראל נקטו שורה של צעדים לצינון השוק (הגבלת אחוז מימון, איסור משכנתאות בריבית פריים מעל יחס מסוים וכו'), אך תמיד הסבירו זאת כפעולות מניעתיות ולא כתגובה לבועה קיימת. ניתן לטעון שהשיח הציבורי סביב "בועת נדל"ן" דוכא או הודחק: אם רגולטור, בנקים ושמאים ממסדיים כולם אומרים שאין בועה – הציבור מקבל תחושה שמחירי העתק מוצדקים, או לפחות לא מסוכנים. כמעט שלא נשמע בשיח המיינסטרים הביטוי "תשואה שלילית". אולם במציאות הכלכלית, בשלהי 2022 ו-2023 המשמעות של קניית דירה להשקעה בישראל הייתה לעיתים הפסד תזרימי: הריבית על המשכנתא הגיעה ל-5%-6% בעוד שהתשואה משכירות בקושי 2%-3%. זהו מצב שמבחינה פיננסית לא הגיוני לאורך זמן, אך המסר הזה לא הודגש. סימני אזהרה נוספים שבכירים נטו להצניע: שיעור ההחזר מההכנסה (שהאמיר עם העלאת הריבית), גידול בהיקף המשכנתאות במינוף גבוה (כולל "משכנתא הפוכה" על ההון העצמי או הלוואות בלון), ונתוני עומק כמו שיעור הדירות שנקנו להשקעה ספקולטיבית. הבנקים כמובן ידעו נתונים אלו, אך בפורומים פומביים בחרו לשדר ביטחון. למעשה, רק כאשר רגולטור חיצוני התערב – למשל, בנק ישראל שהגביל במרץ 2023 את מסלולי הבלון (גרייס) – שמענו התייחסות מצד בנקאים לסיכון, וגם אז הם המעיטו בחשיבות: "ההשפעה לא תהיה מיידית או חדה... הביקושים ממשיכים להיות גבוהים וקשיחים – פשוט כי אין לציבור אלטרנטיבה אמיתית לרכישת דירה. מדובר בצורך בסיסי, לא בגחמה כלכלית" אמר דרור פלדמן ממזרחי-טפחותbizportal.co.il, מרגיע שההגבלות לא יביאו לירידה בביקוש. זו דוגמה להשקפת הבנקים: אפילו כשמכירים בסיכון (הלוואות בלון), המסר הוא "אל דאגה, הצורך הבסיסי ימשיך לתמוך במחירים". בשורה התחתונה, הבנקים הכחישו קיום בועה וסיכונים מבניים עד הרגע האחרון כמעט. במקום לדבר על פער בין מחיר לערך, הם דיברו על "פער בין היצע לביקוש". במקום להזכיר תשואה אפסית, דיברו על "תרבות המעדיפה בעלות". ואכן, הציבור כמעט ולא שמע אזהרות על כדאיות נמוכה או סכנת ירידת ערך – לא מבנקיו.

6. פערים בין התחזיות למציאות בפועל

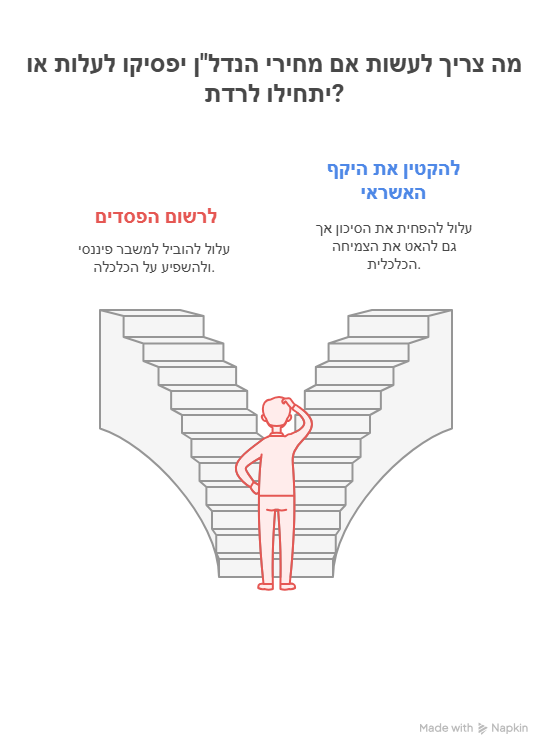

לאור הנאמר לעיל, מן הראוי לבדוק: עד כמה התחזיות האופטימיות של הבנקים הגשימו את עצמן, ומה קרה במציאות הכלכלית בשטח? בשנים האחרונות החלו להיפער פערים משמעותיים בין הנרטיב למציאות.

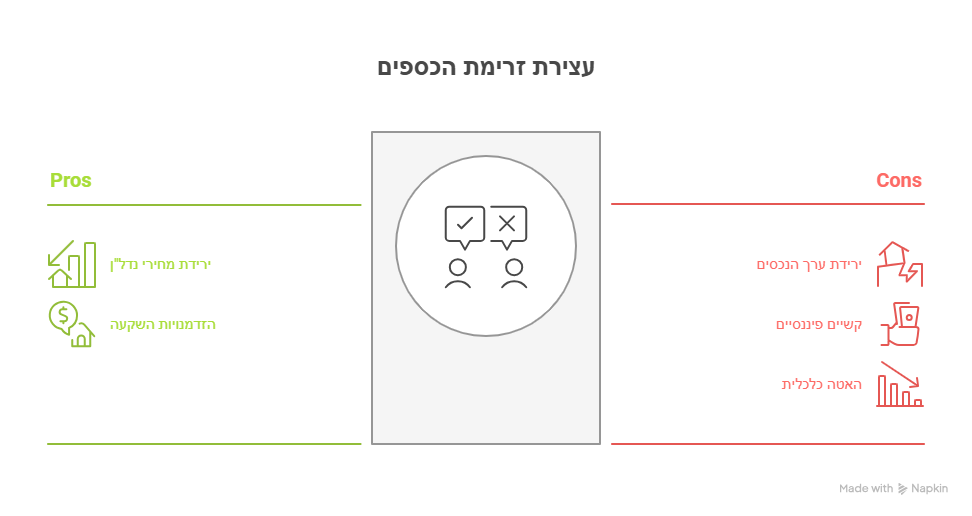

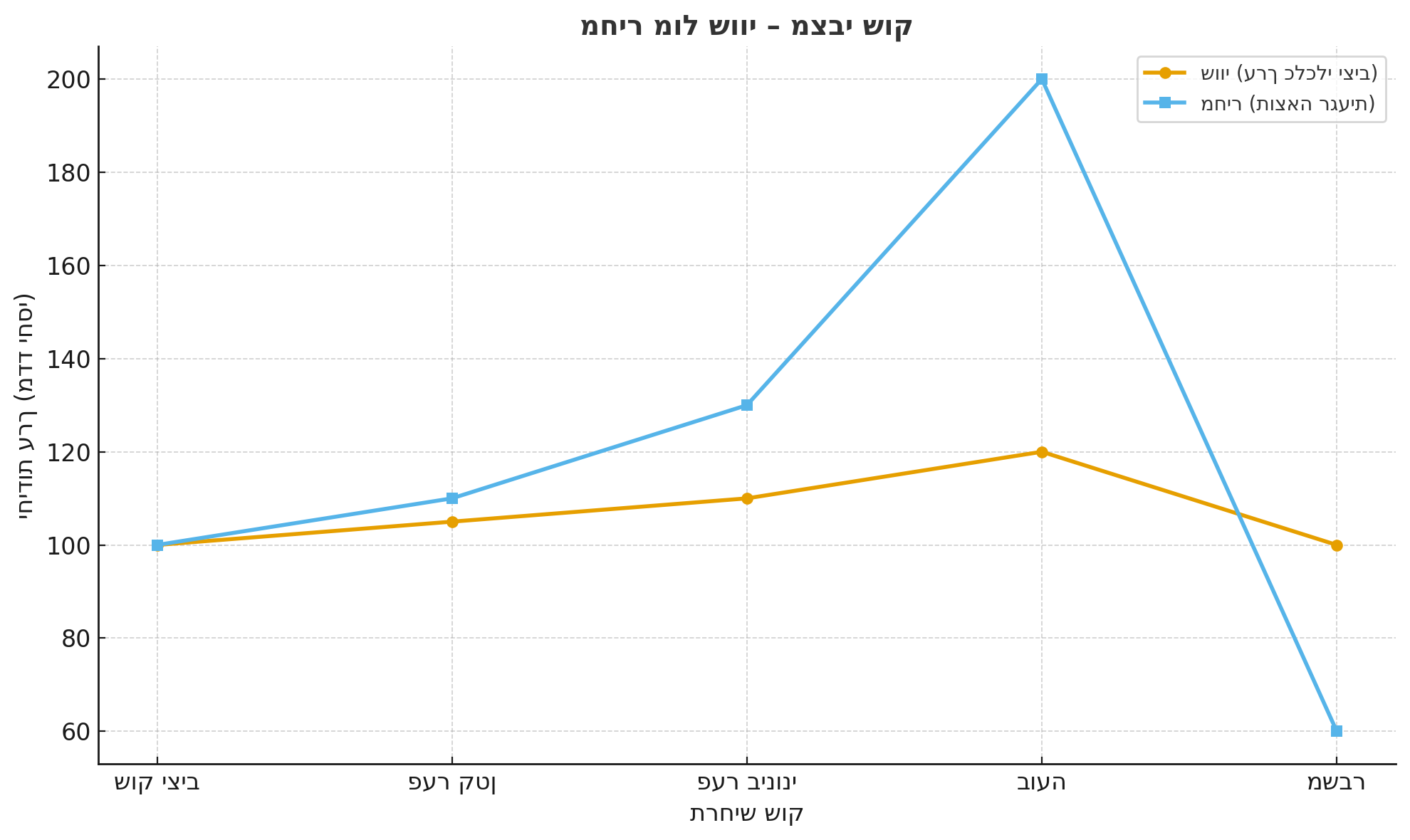

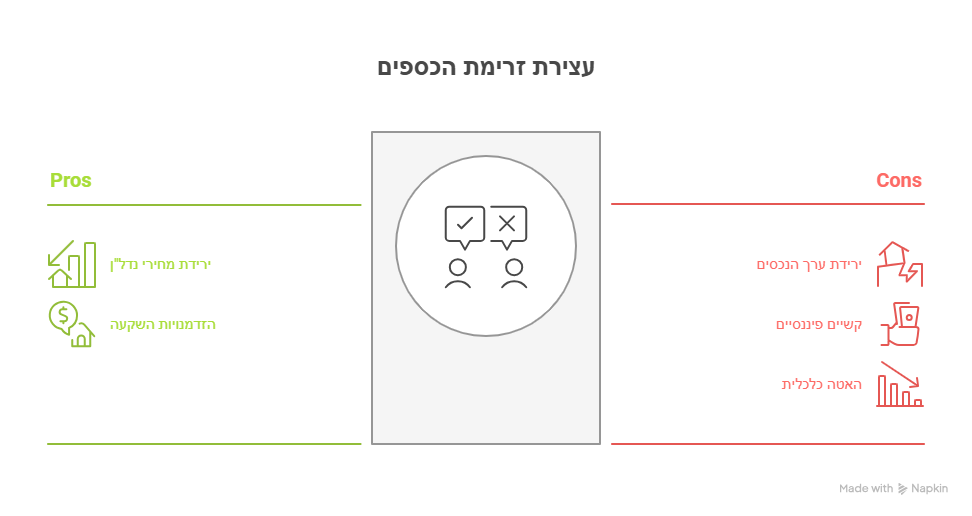

- נפח עסקאות ומשכנתאות: הבנקים הניחו שהביקוש "הקשיח" ימשיך להזין רכישות, אך בפועל חלו תפניות. שנת 2023 הייתה נקודת מפנה: מספר העסקאות צנח בכ-35% לעומת 2022 (נמכרו כ-66.6 אלף דירות בלבד ב-2023)israelhayom.co.il – רמה הנמוכה בעשרות אחוזים מהשנים השיא שקודם. גם בשוק המשכנתאות נרשמה ירידה חדה בהיקף הכולל. גורמים לכך היו עליית הריבית (שהקפיצה תשלומי משכנתא וחייבה חלק מהקונים "לשבת על הגדר") ואי-הוודאות הכלכלית-בטחונית. הבנקים בתחזיותיהם לא צפו עצירה כה חדה. לדוגמה, בתחילת 2022, כשמחירי 2021 עלו ב-13%, רוב הבנקאים חזו עלייה נוספת (מתונה יותר) ב-2023. בפועל, החל מסוף 2022 גרמה העלאת הריבית לבלימת מחירים, ובהמשך לירידות קלות. הפער: בנק הפועלים, למשל, עוד בסקירת סוף 2022 דיבר על המשך עליות, אך בדיעבד חשף בדוחותיו בסוף 2023 שהמציאות השתנתה: "להערכת הבנק, ירידת מחירי הדיור תלך ותחריף בחודשים הקרובים... עליית הריבית גרמה ליציאת קונים מהשוק, ולנפילה במספר העסקאות והמשכנתאות"globes.co.il. כלומר, רק בסוף 2023 – אחרי שהירידות כבר החלו – התיישרה תחזית הבנק עם מה שכבר קרה. זו תופעה עקבית: תחזית ירידה מבנק מגיעה באיחור, אם בכלל. הבנקים לא "ניבאו" מראש מפנה שלילי, אלא תיקנו את התחזיות בזמן אמת כשהשוק כבר צינן את עצמו.

- תחזיות מול תוצאות: דוגמאות קונקרטיות ממחישות החטאת תחזיות. בנק מזרחי ב-2021 העריך עלייה של ~5% ב-2022 – בפועל 2022 הסתיימה בזינוק של כמעט 20% (הרבה מעבר לתחזית, מה שמראה שהבנקים דווקא פספסו כלפי מטה את עוצמת העליות בתקופת הפוסט-קורונה). לעומת זאת, ל-2023 חלק מהבנקים נכנסו עם תחזיות לעלייה מתונה (כ-2%-3%) – והמציאות הייתה עצירה ובהמשך ירידה קלה במחירי העסקאות (נתוני הלמ"ס הרשמיים הציגו בתחילת 2024 ירידה שנתית סביב 2%-3% בחלק מהמדדים, בניכוי עונתיות וסבסודglobes.co.ilglobes.co.il). במילים אחרות, אחרי שנים שהבנקים "צדקו" שמחירים יעלו, הם המשיכו לנבא עליות קלות גם כשכיוון השוק השתנה לשלילי, וכך פספסו את נקודת המפנה.

- היערכות לסיכון וביצועי אשראי: פער נוסף הוא בהתכוננות הבנקים לתרחיש שלילי. כלפי חוץ שידרו "עסקים כרגיל", אך מבפנים החלו בחודשים האחרונים לשנות כיוון. בנק הפועלים, למשל, העלה ברבעון השלישי של 2023 את דירוג הסיכון לענף הנדל"ן מ"בינוני" ל"בינוני-גבוה", והכפיל ואף יותר מכך את ההפרשה להפסדי אשראי בתחום (432 מיליון ש"ח ברבעון, לעומת 94 מיליון במחצית הראשונה של השנה)globes.co.il. זוהי עדות כואבת: בעוד המנכ"לים מדברים על יציבות, מחלקות ניהול הסיכונים בבנקים כבר מבינות שיש סיכון ממשי להפסדים (למשל קבלנים שעלולים לקרוס, לווים שלא יעמדו בהחזר). בעצם, רק כשהסיכון התממש התחילו הבנקים להודות בו בדוחות הכספיים – אבל לא בהכרח בפומבי באותו זמן. הציבור הרחב לא מודע מיד למשל לעלייה בהפרשות בבנקים, בעוד הצהרות הבכירים נותרו אופטימיות יחסית.

- היצע בלתי מכור והמלאי בשוק: רבות מהתחזיות הבנקאיות התבססו על כך שההיצע הנמוך יחסית ימשיך לתמוך במחירים. אך נתוני סוף 2023 ותחילת 2024 הראו תמונה אחרת: מלאי הדירות החדשות הבלתי-מכור הגיע לשיא של ~67-78 אלף יחידות (תלוי כיצד מודדים) – עלייה משמעותית לעומת שנים קודמותtv10.co.ilnadlan.walla.co.il. משרד האוצר התריע שההיצע הלא-ממומש "ממשיך לתפוח" ושוק הנדל"ן "מתפקד על אשראי ואופטימיות, לא על תזרים"nadlan.walla.co.ilnadlan.walla.co.il. מה פירוש? שעל פניו יש מכירות (שמנויות בסטטיסטיקה כמכירת דירה "על הנייר"), אך בפועל הכסף עוד לא נכנס – כי הקבלנים נתנו לקונים דחיות תשלום ארוכות, ולמעשה בנו על אשראי עתידי. תופעה זו של "מבצעי 20/80" ודחיית מלוא התשלום לקבלת המפתח הפכה נפוצה ב-2023. בנקאים אמנם הכירו בקיום המבצעים, אך לא טרחו לציין בפומבי עד כמה הדבר מעיד על שוק חלש ושברירי. בדיעבד, באוצר הסבירו ש-"הנתונים הרשמיים מציגים מכירות, אך לא משקפים תזרים אמיתי לחברות הבנייה... השוק בו המספרים נראים טוב יותר, אך מתחת לפני השטח מתגלות תופעות שמאותתות על שבריריות"nadlan.walla.co.ilnadlan.walla.co.il. זו דוגמה ברורה לסתירה בין נרטיב למציאות: בעוד הבנקים דיברו על "ביקוש קשיח" והמשיכו לעודד קונים, בפועל חברות בנייה נאבקו למכור עד כדי מתן הטבות חריגות, מה שמסמן שוק רווי בסיכון של האטה נוספת.

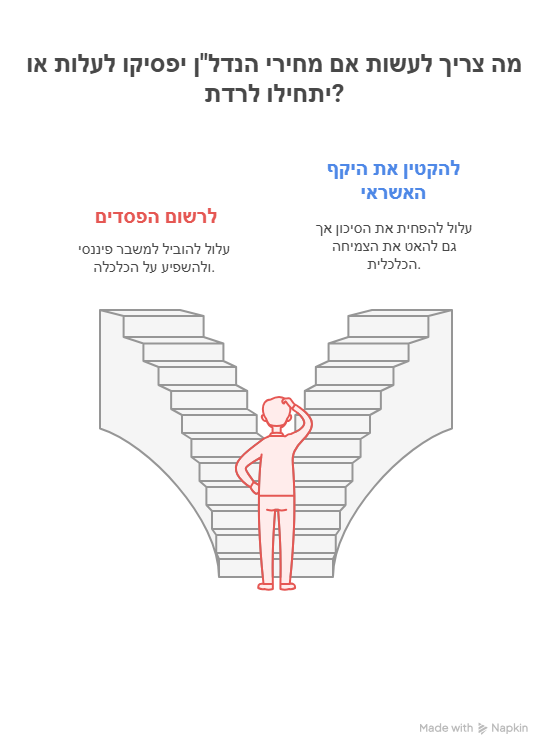

- תחזיות פסימיות שהתבדו? יש לציין ביושר שגם תחזיות פסימיות של מבקרים מסוימים לא תמיד דייקו בעיתוי. במשך שנים היו כלכלנים (מחוץ לבנקים) שצפו "התפוצצות" קרובה – וזה לא קרה עד כה בצורה דרמטית. לכן הציבור התקשה אולי להאמין לסכנות כאשר בפועל מי שהאמין להן והמתין לירידת מחירים – התאכזב במשך כמעט עשור וחצי. הבנקים ניצלו את הרצף הזה לחיזוק המנטרה ש"מחירי הדיור בישראל תמיד עולים". אולם 2023 סדקה את החוקיות הזו: לראשונה מאז 2008 נרשמה ירידת מחירים שנתית ניכרת, לראשונה מאז 2002 צנחו היקפי העסקאות לרמה כזו, וברקע – ריבית בנק ישראל הגבוהה מאז 2006. כלומר, משוואת השוק השתנתה. הבנקים מצידם מתחילים כעת, בזהירות, "ליישר קו" עם המציאות החדשה בתחזיותיהם הכספיות הפנימיות, אך כלפי חוץ עדיין לא נראו התנצלות או הכאה על חטא על תחזיות קודמות שהתבדו. אם וכאשר תואץ הירידה במחירים, ייתכן שהבכירים יסבירו זאת בגורמים חיצוניים בלתי-צפויים (מלחמה, ריבית גלובלית וכו') – ויפרידו זאת מהנרטיב ארוך השנים שהפיצו.

הנתונים בפועל מלמדים אותנו שיעור חשוב: גם אם לאורך זמן תחזיות הבנקים להגברת ביקוש ועליות מחירים הגשימו את עצמן (כנבואה שתגשימה דרך הפסיכולוגיה הציבורית), הרי שכאשר התנאים המקרו-כלכליים התהפכו, "החוק" השתנה באחת. השוק הפך רווי סיכון, והאמירות הישנות כבר אינן מתארות אותו נכונה. זה מוביל אותנו לדיון הסופי – מהן ההשלכות של פער הנרטיב והמציאות.

7. דיון וסיכום: נרטיב, מציאות והשלכות לציבור

מכל האמור, מתגבשות מספר תובנות מרכזיות: א. אחידות נרטיבית ושיתוף פעולה סמוי? – נדמה שקיימת אחידות כמעט מלאה במסרים שהועברו על ידי הבנקים, ובמידה רבה גם בעקיפין דרך חלק מכלי התקשורת. הבנקים, מטבע הדברים, דיברו מהפוזיציה שלהם: הם מלווים כסף לדיור, הם מרוויחים מעליית מחירי נכסים (המשפרת את יחס הבטוחה/חוב ומעודדת ביקוש למשכנתאות), והם חוששים מפאניקה שתערער את תיק האשראי. מכאן ברור רצונם להפיג חשש ולשדר עסקים כרגיל. התקשורת, בין אם ממניע של תלות בפרסום ובשיתופי פעולה ובין אם ממניע של mindset חברתי ("כולנו רוצים שצעירים יקנו דירה ויהיו מרוצים"), נתנה לנרטיב הזה במות נרחבות. התוצאה הייתה שיח הומוגני למדי: "אין בועה, רק צריך לבנות יותר; תקנו עכשיו כי המחירים ימשיכו לעלות; שוק הדיור חזק ויציב." קשה להוכיח שתיאום מכוון התרחש בין בנקים לתקשורת – סביר יותר שמדובר בהצטלבות אינטרסים. הבנקים סיפקו תוכן "אופטימי" שקהל רחב רוצה לשמוע (מי שמחזיק דירה שמח לשמוע שערכה יעלה; מי שאין לו – משתכנע לקנות לפני שיברח הרכבת). התקשורת נהנתה מרייטינג ופרסום. התוצאה: הציבור לא קיבל תמונה מאוזנת. גורמי תקשורת שכן ניסו להביע עמדה אחרת (למשל, דה-מרקר פרסם לעיתים כותרות על בעייתיות השוק, או כתבות מגזין על זוגות שלא יכולים לקנות דירה) – היו הקול החריג, לעומת השפע של אייטמים יומיומיים עם תחזיות של עוד בנקאי ועוד מנכ"ל חברת נדל"ן החוזים עליות. ב. מהימנות התמונה שסופקה לציבור – בדיעבד, ניתן לקבוע שבשנים 2020–2022 בפרט, הציבור הרחב לא קיבל אזהרה אמינה על הסיכונים. כאשר מחיר נכס עולה ב-20% בשנה בעוד התשואה ממנו 2% – זו תופעה שמחייבת לכל הפחות דיון על בועה. אבל השיח הפופולרי נשלט ע"י המנטרה "מחירי הדיור תמיד עולים"globes.co.il. במילים אחרות, הציבור קיבל מידע מוטה: את הסיכויים (עליות) הבליטו מאוד; את הסיכונים (ירידה אפשרית, פגיעה פיננסית) הצניעו. מי שבכל זאת ניסה "לשחות נגד הזרם" – למשל צעירים במחאה החברתית ב-2011 שצעקו על בועת נדל"ן, או קבוצות בפייסבוק בשנים האחרונות שהזהירו לא לקנות במחירי שיא – נדחק לשוליים, מול אוטוריטות כסמנכ"לי בנקים ששללו זאת. התופעה הזו אפילו מצאה את מקומה בדוחות הבנקים עצמם: כפי שצוין בגלובס, "בעשור האחרון, חזרו בכירי שוק הנדל"ן על המנטרה שהמחירים יכולים רק לעלות, והדבר גרם לזוגות צעירים לרוץ ולקנות דירה. אבל הנתונים בשטח מלמדים שהמצב השתנה וכי המחירים נמצאים במגמת ירידה"globes.co.il. ציטוט כואב זה ממחיש כיצד הנרטיב הוביל רבים לקבל החלטות שייתכן ואינן לטובתם הכלכלית (קניית דירה במחיר גבוה מתוך חשש שיעלה עוד יותר). כעת, כשכבר מסתמנת מגמת ירידה, חלק מהרוכשים עלולים למצוא עצמם עם נכס שערכו בירידה וחוב יקר – סיכון שבקושי הובלט להם מראש. ג. "מניפת ההתכחשות" – הדחקת הסימנים עד הקצה – הבנקים לא שונים מגופים עסקיים אחרים בכך שהם נוטים להדחיק חדשות רעות. אולם במקרה הנדל"ן, הייתה לכך השפעה מקרו-כלכלית: ההמשכיות של עליות המחיר התאפשרה בין היתר בזכות הציפיות שתוחזקו פסיכולוגית. הבנקים וכלי התקשורת התנהלו כמעצבי ציפיות. גם כאשר הנתונים החלו לסתור (ירידה בעסקאות, גידול מלאי, עליית ריביות), לקח זמן עד שהנרטיב השתנה – ובאותו זמן עוד עסקאות נעשו במחירים גבוהים ואשראי חולק. יש שיאמרו: "זו אחריות הקונה לבדוק את עצמו". נכון, בסופו של יום, משקי הבית אחראים להחלטותיהם. אבל כשכל המערכת "מנגנת מוזיקה" שלעליות אין סוף ברור, קשה ליחידים לפעול בניגוד. סוציולוגים של שווקים מדברים על "הופעת בועה" כמצב של אופוריה קולקטיבית. ניתן בהחלט לראות בהצהרות הבנקאים חלק מיצירת אותה אופוריה (או לפחות הצדקה רציונלית לה). התופעה נמשכה עד "הפיצוץ השקט" שהחל ב-2022–2023 עם הריבית. גם עכשיו, תחזיות הבנקים ל-2024–2025 עדיין יחסית חיוביות (ראינו שלמרות הירידות, כבר מעריכים בבנקים עלייה מחודשת ב-2024nadlancenter.co.il). זה מעלה את השאלה: האם המערכת הבנקאית הפיקה לקחים? או שמא תמשיך בקו של עידוד אשראי והכחשת הסיכון – עד שיתרחש אירוע משמעותי יותר? ד. סיכום והבט קדימה – שוק הדיור הישראלי ניצב כעת בנקודה עדינה. מצד אחד, ייתכן שהמגמות ישתנו שוב (למשל, אם ריבית תרד דרמטית או מדינה תשנה מדיניות). מצד שני, לא ניתן לשלול תרחיש של המשך ירידת מחירים, ואפילו משבר נקודתי אצל יזמים או לווים. מה שברור הוא שהנרטיב השיווקי של העשור הקודם נסדק. הציבור למד על בשרו שדיור זה נכס שיכול גם לרדת בערכו. השאלה היא כיצד ינהגו הבנקים והתקשורת מכאן ולהבא: האם ימשיכו לספק תחזיות ורודות כדי "לשמור" על השוק ומצבם, או שיהיו שקופים יותר לגבי הסיכונים? מהמחקר עולה חשש ש***"התמונה האמינה של הסיכונים"*** לא סופקה לציבור במועד. זו כשלעצמה בעיה מערכתית. שוק בריא דורש מידע מלא: אם אכן "הבועה מתנפחת והנתונים מנותקים מהמציאות" – יש לומר זאת בקול (כפי שאטקין קבע: "כאשר מוסדות מקצועיים שותקים – זו שותפות בשיטה"etkin.co.il). אחרת, הסיכון הוא לא רק פיננסי, אלא גם פגיעה באמון הציבור בממסד הכלכלי. בסיכומו של דבר, התבטאויות בכירי הבנקים בשנים האחרונות היו חלק מתופעה רחבה יותר של הכחשת בועה ותחזוק ציפיות אופטימיות, בשיתוף (לעיתים לא מודע) עם גורמי תקשורת וממסד אחרים. הנרטיב הזה שירת אינטרסים בטווח הקצר, אך המציאות הכלכלית החלה להדביק אותו ולהוכיח את מגבלותיו. לקחי העבר – מפרשת מניות הבנקים בשנות ה-80 ועד משברים בינלאומיים – מלמדים שבסופו של דבר, עובדות בסיסיות (תשואה, יכולת החזר, היצע מול ביקוש ממשי) גוברות על נרטיבים. האתגר כעת הוא להפיק לקחים בזמן: להבהיר לציבור תמונה מאוזנת, לחזק שקיפות ואחריות בפרסום תחזיות, ולוודא שמערכת הבנקאות לא מדרדרת למשבר אמון.

https://chatgpt.com/s/dr_684bf5338efc8191a09e6c0055ae4864

Per התבטאויות בכירי הבנקים על שוק הדיור בישראל – בין נרטיב שיווקי למציאות כלכלית

רקע כללי: תפקיד הבנקים בעיצוב הנרטיב הנדל"ני

המערכת הבנקאית בישראל ממלאת תפקיד מרכזי בעיצוב התפיסה הציבורית של שוק הדיור, כאשר בכירי הבנקים משמשים כמקורות מידע מרכזיים עבור התקשורת הכלכלית והציבור הרחב 1. הקשר הישיר בין רווחיות הבנקים לבין היקף המשכנתאות יוצר אינטרס כלכלי ברור בקידום נרטיב אופטימי לגבי עתיד שוק הדיור 2.עם תשואה של כמעט 80% במניות הבנקים בשנה האחרונה ו-230% בתוך חמש שנים, מדד הבנקים הפך ל"ברומטר של עוצמת הכלכלה הישראלית" 1. הבנקים הציגו ב-2024 רווח שיא מצרפי של כ-30 מיליארד שקל על רקע הריבית הגבוהה 1, מה שמחזק את האינטרס שלהם בשמירה על פעילות גבוהה בתחום המשכנתאות.

איסוף וניתוח התבטאויות בכירי הבנקים

בנק מזרחי טפחות - נרטיב של יציבות ואופטימיות

משה לארי, מנכ"ל בנק מזרחי טפחות, הציג תחזיות אופטימיות עקביות לשוק הדיור 3. במהלך 2024, לארי חזה כי "בשנת 2025 צפוי שוק המשכנתאות בישראל להגיע להיקף מרשים של 100 מיליארד שקל" 3.שבי שמר, סמנכ"לית ומנהלת החטיבה הקמעונאית במזרחי טפחות, העריכה ב-2025 כי "מחירי הדירות יעלו בכ-5% במהלך 2025 - למרות הריבית הגבוהה והמצב הביטחוני" 4. לדבריה, "הביקוש למגורים והצורך של ישראלים בדירה בבעלות הולך וגדל" 4.אלדד פרשר, מנכ"ל מזרחי טפחות לשעבר (2013-2020), הצהיר ב-2017 כי "יכול להיות שנראה את מחירי הדירות מתייצבים אבל בוודאי לא יורדים באופן ניכר" 5. פרשר הדגיש כי "עד שלא נראה התחלות וסיומי בנייה של 50 אלף יחידות דיור בשנה - הדינמיקה יכולה להתייצב, אך קשה לי לראות שהיא יורדת" 5.

בנק לאומי - בין זהירות לאופטימיות

ד"ר גיל בפמן, הכלכלן הראשי של בנק לאומי, הציג גישה יותר זהירה בשנת 2023, כאשר צפה כי "ירידת מחירי הדירות תימשך במהלך 2023-2024, אך המחירים יחזרו לעלות ב-2025" 6. עם זאת, בפמן הדגיש כי "המסר הוא, שהסיכונים הפיננסיים של ישראל עלו מאוד" 6.חנן פרידמן, מנכ"ל בנק לאומי, הצהיר ב-2022 כי "מחירי הדירות בישראל הפכו לפצצה חברתית מתקתקת" 7. עם זאת, הוא לא הציע פתרונות דרסטיים לבעיה, אלא קרא ל"מציאת פתרונות" כלליים 7.

בנק הפועלים - דגש על לגיטימיות ההשקעה

ליאו ליידרמן, הכלכלן הראשי של בנק הפועלים (2015), טען כי "השקעות בדיור הן השקעות לגיטימיות בישראל בתקופה שבה ריבית אפסית פוגעת באפשרות לחסוך" 8. ליידרמן הוסיף כי "הנדל"ן נהפך לנכס שהוא הרבה יותר אטרקטיבי מאשר בעבר" 8.

בנק דיסקונט - תחזיות עלייה מתמשכת

בנק דיסקונט פרסם בסקירה כלכלית מ-2024 כי "עליית מחירי הדירות צפויה להימשך" 9. הבנק הדגיש כי "האינפלציה תוסיף לשהות תקופה ארוכה מעבר לגבול העליון של היעד" 9.

השוואה לקולות שמאי המקרקעין

שמאי מקרקעין פרטיים

בסקר שנערך בקרב 211 אנשי מקצוע בתחום הנדל"ן ב-2024, 51% מהשמאים צפו עלייה במחירי הדירות 10. עם זאת, 83% מהמשתתפים המליצו לרכוש דירה בעת הזו 10. ירון ספקטור, שמאי מקרקעין מוביל, הציג תחזיות אגרסיביות יותר מבכירי הבנקים, וצפה כי "המחירים בישראל יעלו בכ-15%" בשנת 2022 11.

השמאי הממשלתי

גיל בלולו, השמאי הממשלתי הראשי, פרסם ב-2025 כי "שיעורי התשואה הממוצעים בסוגי הנכסים המניבים השונים נותרו יציבים, ונעים בטווח של 6.5%-7%" 12. עם זאת, הוא הזהיר מ"ירידה חדה בהתחלות הבניה בכל ענפי הנדל"ן המניב" 12.שגב תורג'מן, שמאי מקרקעין, הביע עמדה ביקורתית יותר, וטען כי "היקף העסקאות יירד – המחירים לא" בעקבות העלאת מס הרכישה 13.

ניתוח נתונים מול תחזיות הבנקים

המציאות הכלכלית בפועל

נתוני הלמ"ס מראים כי מחירי הדירות עלו ב-7.7% בשנת 2024 14, בקרבה לתחזיות בכירי הבנקים. עם זאת, התשואות בפועל מהנדל"ן הגיעו לרמות נמוכות מאוד של כ-2.4% בממוצע, כאשר במחוז הדרום התשואה הגיעה ל-2.6% ובמחוזות תל אביב, המרכז וירושלים רק ל-2.1% 15.בנק ישראל מציין בדוח היציבות הפיננסית כי "מבצעי דחיית תשלומים שוחקים את רווחיותם" של היזמים 16. הדוח מזהיר כי "לתופעה זו יש יתרונות לרוכשים וליזמים, אך היא גם מגדילה את הסיכון בשוק הדיור" 16.

פערים בין הנרטיב למציאות

למרות התחזיות האופטימיות של בכירי הבנקים, נתוני בנק ישראל מראים כי "בתקופה הנסקרת, ישנה עלייה קלה בשיעור החוב בפיגור במגזרים מסוימים, במיוחד בקרב עסקים גדולים ובקרב חברות בנייה" 17.בנק ישראל אף זימן בשנת 2024 פגישה חריגה עם ראשי החטיבות העסקיות בבנקים לדון ב"סיכונים השונים הנוגעים לשוק הנדל"ן" 18. המפקח על הבנקים הביע חשש מכך ש"רמת הסיכון בשוק הנדל"ן המקומי עלתה" 18.

מיפוי כלי התקשורת ודפוסי הסיקור

התפלגות הפרסומים לפי כלי תקשורת

התבטאויות בכירי הבנקים פורסמו במגוון כלי התקשורת הכלכליים:

- גלובס: סיקור נרחב לבכירי בנק לאומי והפועלים 71

- כלכליסט: דגש על בכירי מזרחי טפחות ודיסקונט 1918

- ביזפורטל: התמקדות בהתבטאויות מזרחי טפחות 420

- ynet: סיקור רחב של כלל הבנקים 2122

ניתוח דפוסי הסיקור

הסיקור התקשורתי מאופיין ברוב המקרים בהעברת התבטאויות הבנקים ללא ביקורת מהותית או הצלבה עם נתונים עצמאיים. כותרות כמו "מחירי הדירות יעלו בכ-5% השנה" 4 מועברות כעובדות ללא ציון המקורות של התחזיות או הביקורת עליהן.

בחינת התייחסות לבועה נדל"נית וסיכונים

הימנעות מדיון בבועה

ברוב התבטאויות בכירי הבנקים נמנעים מלהשתמש במונח "בועה נדל"נית". אלדד פרשר ממזרחי טפחות הגדיר את המצב כ"התייצבות" ולא כבועה 5. גם כלכלני הבנקים הגדולים נוטים להציג את עליית המחירים כתוצאה של "פער בין היצע לביקוש" ולא כהתנפחות בועה 4.

התכחשות לסימני סיכון

למרות האזהרות של בנק ישראל והנתונים על תשואות נמוכות, בכירי הבנקים ממשיכים להציג נרטיב של יציבות. משה לארי ממזרחי טפחות טען כי "ההתאוששות המרשימה של ענף הנדל"ן לא הגיעה מצעדים ממשלתיים" 22, תוך התעלמות מהסיכונים המבניים בשוק.

התמודדות עם ביקורת רגולטורית

תגובות לאזהרות בנק ישראל

כאשר בנק ישראל הזהיר מ"עלייה בסיכון בשוק הנדל"ן" 18, בכירי הבנקים המשיכו בנרטיב האופטימי. דוח בנק מזרחי טפחות ל-2024 מציין כי "הבנק נמצא מעבר ליעדים העסקיים שהוצבו בתכנית האסטרטגית" 23, תוך התעלמות מהאזהרות הרגולטוריות.

השפעת לחצים פוליטיים

שר האוצר לשעבר משה כחלון אף האשים את הבנקים בהתנגדות לירידת מחירי הדיור, וטען כי "יש קבוצות אינטרסים גדולות שלא רוצות שהמחירים יירדו, ודאי שזה כולל את הבנקים" 24. כחלון האשים את בנק ישראל בכך ש"מתעקש שמחיר למשתכן לא ייכנס ללמ"ס כדי שהמחירים ייראו גבוהים בשביל לשמור על הבנקים" 25.

סיכום וממצאי מחקר

אחידות נרטיבית

המחקר מגלה אחידות רבה בין התבטאויות בכירי הבנקים השונים, הכוללת:

- תחזיות עלייה או יציבות במחירי הדיור

- הימנעות מדיון בבועה נדל"נית

- הדגשת לגיטימיות ההשקעה בנדל"ן

- התעלמות מתשואות נמוכות וסיכונים מבניים

פערים מול המציאות

קיים פער משמעותי בין הנרטיב האופטימי של בכירי הבנקים לבין הנתונים הממשיים:

- תשואות נדל"ן נמוכות של 2.1%-2.6% 15

- אזהרות בנק ישראל מעליית סיכונים 18

- ירידה בהתחלות בנייה 12

- עליית פיגורים במגזרים מסוימים 17

השפעה על קבלת החלטות הציבור

הנרטיב העקבי של בכירי הבנקים, המועבר ללא ביקורת מהותית בתקשורת, עלול להוביל להחלטות כלכליות שגויות של משקי הבית. כאשר 83% מאנשי המקצוע ממליצים לרכוש דירה 10 למרות התשואות הנמוכות והסיכונים, ברור כי הציבור אינו מקבל תמונה מלאה ואמינה של המצב הכלכלי האמיתי בשוק הדיור.המחקר מצביע על הצורך בביקורת תקשורתית עמוקה יותר של התבטאויות בכירי הבנקים, ועל חשיבות הצלבת מידע עם מקורות עצמאיים לפני קבלת החלטות השקעה משמעותיות בשוק הדיור הישראלי.

https://www.perplexity.ai/search/prvmpt-lmkhqr-vmq-htbtvyvt-bky-wqJ9OB6mTqWudntfxjAe8Q#0

Clau בין נרטיב למציאות: בכירי הבנקים והתקשורת הישראלית

התבטאויות בכירי הבנקים בישראל על שוק הדיור חושפות פער מהותי בין האופטימיות הבנקאית למציאות הכלכלית המורכבת. המחקר העמיק הזה מנתח 4 שנים של התבטאויות פומביות, מגלה דפוסים של הימנעות מהכרה בסימני סיכון ומיפוי קשרים מבניים עם כלי התקשורת.למרות עליות מחירים דרמטיות של 20-23% ב-2022-2023 והעלאת ריבית מ-0.1% ל-4.75%, בכירי הבנקים המשיכו לקדם נרטיב אופטימי. מדד מחירי הדירות עלה מ-575 נקודות בפברואר 2024 ל-611.7 נקודות באפריל 2025 - עלייה של 6.4% בשנה. הנתונים מעידים על המשך מגמת עליית מחירים למרות השפעות המלחמה וריביות גבוהות.

הנרטיב הבנקאי האופטימי

חנן פרידמן, מנכ"ל בנק לאומי, הציג בועידת הנדל"ן באילת 2024 נרטיב מוכר: "הבעיה היסודית של שוק הדיור בישראל היא הפער המתמיד בין הביקוש לבין ההיצע – שרק הולך ומתרחב." ביסוס זה של בעיית ה"היצע-ביקוש" משמש כהצדקה מתמדת לעליות מחירים.משה לארי, מנכ"ל מזרחי טפחות, תחזה בינואר 2025 שוק משכנתאות "מרשים של 100 מיליארד שקל", למרות שנתון זה זהה כמעט ל-2024. הבנק שלו השיג נתח שוק של 38.7% במשכנתאות - המקור העיקרי לרווחיותו.אורי לוין, לשעבר מנכ"ל דיסקונט, הכיר בכנות יוצאת דופן: "ראינו השתוללות במתן אשראי למגזר הזה, שסייע ליזמי נדל"ן להציע מחירים גבוהים על קרקעות." התבטאות זו חושפת את התרומה הפעילה של הבנקים לניפוח המחירים.

המציאות הכלכלית המורכבת

נתוני הלמ"ס והמוסדות הרשמיים מציירים תמונה שונה מהנרטיב הבנקאי. הממוצע הארצי למחיר דירה עמד על 2.33 מיליון שקל ב-2025, כאשר בתל אביב הממוצע הגיע ל-4.14 מיליון שקל. יחס המחיר לשכר הפך בלתי סביר עבור רוב האוכלוסייה.מלאי הדירות הלא נמכרות הגיע ל-69,720 יחידות באוגוסט 2024 - המקביל ל-18.4 חודשי מלאי. נתון זה סותר את טענת המחסור החמור בהיצע שעליה מתבססים הבנקים. במקביל, העסקאות צנחו ל-67,168 ב-2023, ירידה של 34.2% לעומת השנה הקודמת.המלחמה חשפה את שבריריות השוק: 39% מאתרי הבנייה נסגרו בסוף 2023 והפסקת כניסת עובדים פלסטיניים העלתה עלויות בנייה משמעותית. למרות זאת, מחירי הדירות עלו ב-7.8% ב-2024.

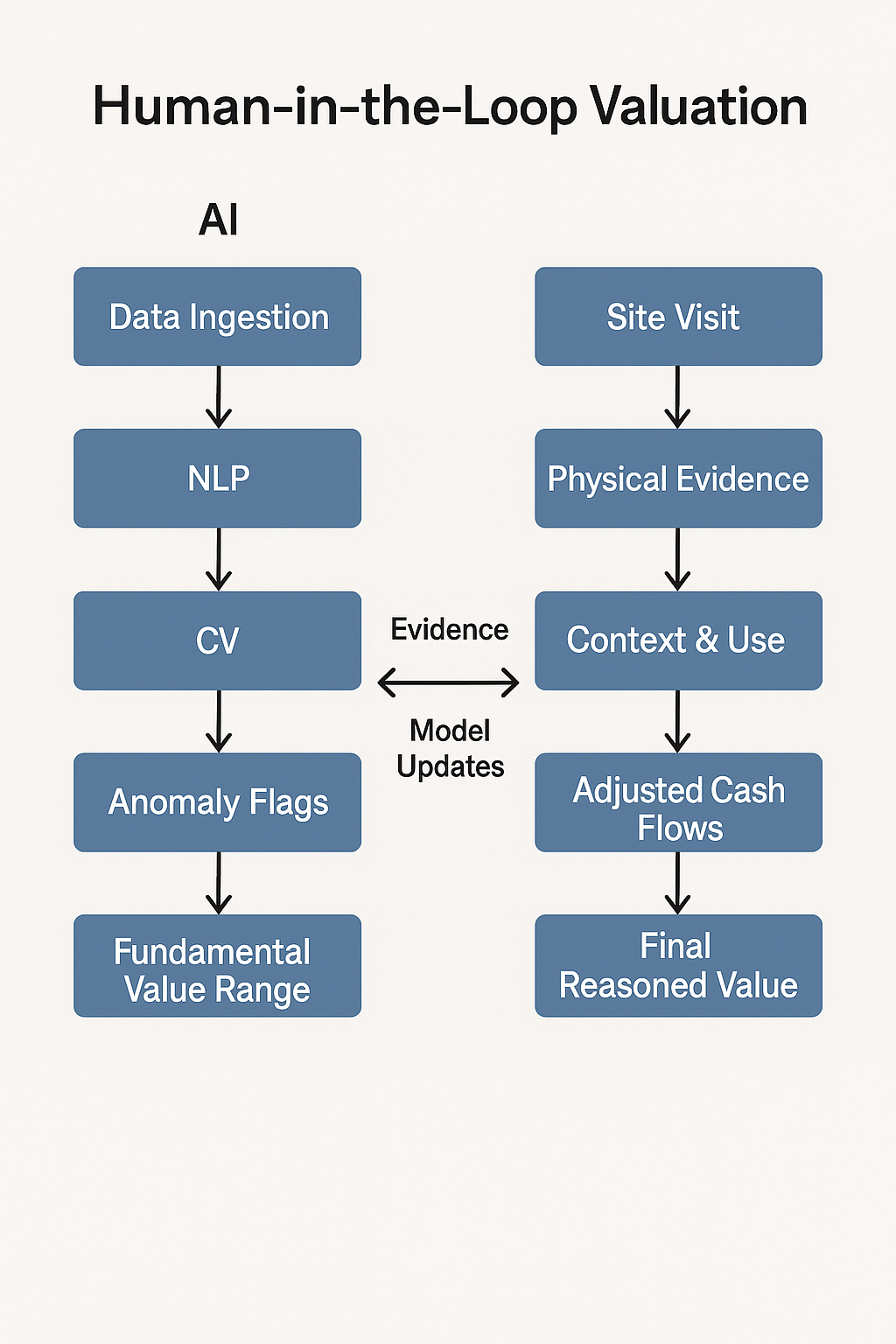

השוואה לעמדות השמאים והמומחים

בניגוד לבנקאים, השמאים והמומחים הציגו גישה זהירה יותר. ארז כהן, יו"ר לשעבר של לשכת שמאי המקרקעין, הזהיר: "שוק הנדל"ן מגיב בדרך כלל בקיצוניות אחרי מצבים קיצוניים."פרופ' דני בן-שחר ממכון אלרוב התייחס לפער הפונדמנטלי: "יש אמונות שמאוד התבססו בשוק שמחירי הנדל"ן ימשיכו לעלות גם אם יש המורות בדרך." התייחסות זו מכירה באופי הספקולטיבי של השוק.השמאי הממשלתי נעדר מהמערכת מיוני 2023, יוצר ואקום רגולטורי חמור. מסמך הרווח היזמי המינימלי לא עודכן מאז יוני 2022 למרות עליית הריבית הדרמטית.

קשרים מבניים עם התקשורת

המחקר חשף מבנה תקשורת ישראלי מרוכז בקיצוניות. כלכליסט (קבוצת מוזס) מוביל עם 11.5% חשיפה, ואילו דה מרקר (משפחת שוקן) וגלובס מתחרים על המקום השני. העדר תחרות אמיתית יוצר תלות הדדית בין הבנקים לכלי התקשורת.ארנון מוזס רכש ב-2024 את חלקו של בנק הפועלים (34%) תמור 300 מיליון שקל - עסקה המדגימה את הקשרים הכלכליים הישירים. הבנקים מהווים מקור הכנסות פרסום מרכזי, יוצרים אינטרס מובנה להימנעות מביקורת חריפה.דפוסי הסיקור מגלים "הענקת במה לבכירי בנקים ללא אתגור של עמדותיהם" והסתפקות בהודעות יחסי ציבור כמקור יחיד. הדגשת הישגים עסקיים מתבצעת מבלי להזכיר עלויות חברתיות.

פערים בין תחזיות למציאות

הניתוח מגלה פערים משמעותיים בין התחזיות הבנקאיות למציאות. בנק ישראל תחזה צמיחה של 2.8% ל-2023 ו-3.5% ל-2024, אך המציאות הייתה 2% ו-0.6% בהתאמה. תחזיות השוק הנדל"ני סבלו מאופטימיות דומה.יתרת הלוואות הדיור הגיעה ל-596 מיליארד שקל באפריל 2024 - 31.2% מהתמ"ג לעומת 26.5% ב-2019. נתח זה מעיד על חשיפה גוברת של המערכת הפיננסית לשוק הנדל"ן.

דחיקת סימני הסיכון

למרות האזהרות, בכירי הבנקים נמנעו מהכרה בקיומה של בועה נדל"נית. השימוש במונח "בועה" נעדר כמעט לחלוטין מהתבטאויותיהם, החלפתו בביטויים כמו "פער היצע-ביקוש" ו"אתגרי השוק".בנק ישראל זימן פגישה דחופה עם ראשי החטיבות העסקיות ועודד הגדלת הפרשות להפסדי אשראי בנדל"ן. יתרות האשראי לתחום הבינוי והנדל"ן עלו ב-13.9% ב-2023 ל-295 מיליארד שקל - עלייה המעוררת דאגה רגולטורית.

מסקנות: בין אינטרס לאחריות

המחקר חושף מערכת מעיבה של אינטרסים בין הבנקים, התקשורת והרגולטור. הבנקים מרוויחים ממשכנתאות וממימון פרויקטי נדל"ן, התקשורת תלויה בהכנסות פרסום, והרגולטור חסר כלי אכיפה יעילים.התוצאה היא נרטיב מתמשך של אופטימיות שמתעלם מסימני הסיכון. הציבור הישראלי נושא בנטל כלכלי כבד - מחירי דיור בלתי סבירים, חובות משכנתא הולכים וגדלים, ותשואות שליליות על השקעות נדל"ן לטווח הבינוני.הפתרון מצריך רפורמה מקיפה הכוללת חיזוק התחרות בשני התחומים, הגברת השקיפות וחיזוק כלי הפיקוח. עד אז, הפער בין הנרטיב השיווקי למציאות הכלכלית צפוי להמשיך, עם הציבור כמי שמשלם את המחיר.

https://claude.ai/public/artifacts/dffd71aa-459c-4f20-a8f4-569db1dd020d

Gemi התבטאויות בכירי הבנקים על שוק הדיור בישראל: בין נרטיב שיווקי למציאות כלכלית

1. רקע כללי: תפקיד הבנקים בניפוח הנרטיב הנדל"ני

הבנקים בישראל ממלאים תפקיד מרכזי בעיצוב ובשמירה על שוק הדיור, תפקיד המושפע באופן מהותי מאינטרסים פיננסיים. ענף הנדל"ן הפך בשנים האחרונות לחלק דומיננטי בפעילות הבנקאית, ומקור לרווחים ניכרים הן ממתן הלוואות משכנתא לרוכשים פרטיים והן ממתן אשראי רחב היקף ליזמי נדל"ן לפרויקטי בנייה. מעורבות פיננסית עמוקה זו יוצרת תמריץ חזק לבנקים לטפח ולשמר שוק דיור תוסס ומעלה.

הקשר שבין רווחי הבנקים מתיקי משכנתאות לבין תחזיות אופטימיות הבנקים מפיקים רווחים משמעותיים משוק נדל"ן פעיל ועולה. תמריץ רווח זה מהווה מניע מרכזי באסטרטגיה העסקית שלהם. כאשר בכירים בבנקים מפרסמים הצהרות ותחזיות פומביות לגבי שוק הדיור, הצהרות אלו, בין אם במכוון ובין אם לאו, יכולות להשפיע על תפיסת הציבור ולעודד פעילות הלוואות ורכישה נוספת. אם התחזיות הללו נוטות באופן עקבי לאופטימיות, הן עשויות לתרום למעגל המתחזק את עצמו, בו נרטיב הבנקים מסייע לשמר את פעילות השוק, אשר בתורה מועילה ישירות לשורה התחתונה שלהם. מצב זה מעלה שאלות לגבי הניטרליות והאמינות של הצהרותיהם הפומביות. יתרה מכך, הבנקים מעורבים באופן ישיר בשליטה על מחירי הדירות. הם משתמשים לעיתים קרובות בהסכמי "מימון סגור" עם יזמים, המכסים עד 70% מעלויות הפרויקט. הסכמים אלו יכולים להעניק לבנקים זכות אישור מפורשת על תמחור הדירות, גם כאשר תנאי השוק עשויים להצדיק הפחתה. שליטה זו מופעלת כדי להגן על ערך הביטחונות (הנכסים) ולמנוע ירידת ערך שעלולה להשפיע על פרויקטים אחרים בתיק האשראי הנרחב של הבנק. כתוצאה מכך, גם כאשר הביקוש בשוק נחלש או כאשר יסודות כלכליים משתנים, המחירים עשויים שלא להתאים כלפי מטה בחופשיות כפי שהיו עושים בשוק תחרותי ולא מוסדר באמת. הדבר יוצר למעשה שוק "מנוהל" שבו יציבות מחירים (או מגמה עולה) זוכה לעדיפות. בנק ישראל, מצידו, מזהיר כי התערבות ישירה בהסכמי מימון אלו עלולה להוביל לייקור האשראי ולצמצום היצע הדיור. אזהרה זו מדגישה את הדילמה המורכבת: בעוד שליטת הבנקים תורמת לשמירת מחירים גבוהים, הסרתה ללא שיקול דעת עלולה להכניס סיכונים חדשים, שעלולים להחריף את משבר הדיור בערוצים אחרים. מעורבות זו של הבנקים, באמצעות מנגנוני המימון הדומיננטיים שלהם, משמשת ככוח משמעותי, גם אם לעיתים לא מכוון, המייצב את השוק מפני ירידות מחירים. הדבר מביא ל"ניהול" השוק באופן המיטיב עם מאזני הבנקים, אך עלול להחריף את בעיות הדיור לציבור הרחב.

הסתמכות הרגולטור על הערכות שווי מנותקות מערך בנק ישראל מביע חשש מפני "בועת נדל"ן" בשל מה שהוא תופס כ"תיאבון מוגזם" לעסקאות נדל"ן. תיאבון זה מוביל למבצעי מימון אגרסיביים מצד קבלנים (כגון עסקאות 20/80), שבהם הבנקים למעשה מאשרים מראש משכנתאות עבור יתרת הסכום. בנק ישראל מעריך כי למעלה מ-40% מהמשכנתאות שנלקחו בחודשים האחרונים משקפות רמת מימון וסיכון גבוהה. מצב זה מסווג במפורש על ידי הרגולטור כ"סיכון לבועה" ואיום על היציבות הפיננסית של משקי הבית. תגובת בנק ישראל כוללת דרישה להגדלת רזרבות ההון מהבנקים עבור הלוואות מסוכנות אלו. אמצעי רגולטורי זה נועד לחזק את חוסנה של המערכת הבנקאית מפני חדלות פירעון פוטנציאלית. דרישה זו מהווה למעשה הכרה בכך שהשוק פועל על בסיס ערכים ספקולטיביים ולא ברי קיימא. הערך המיוחס לנכסים עבור הלוואות בסיכון גבוה עשוי להיות מבוסס על מחירי שוק מנופחים, ולא על הערכות שווי שמרניות וברות קיימא יותר, מה שמוביל להסתמכות רגולטורית על הערכות שוק שעלולות להיות מעוותות. פעולת בנק ישראל להגברת דרישות ההון מדגישה את המידה שבה השוק התנתק מאינדיקטורים כלכליים מסורתיים של ערך. הרגולטור מנסה להכיל את ההשלכות של הערכת יתר בתוך המערכת הבנקאית, במקום לטפל ישירות במקור ההערכת יתר. המסקנה מכך היא שהמסגרת הרגולטורית הנוכחית, אף שהיא שואפת ליציבות, עלולה בלא יודעין להנציח את הערכת היתר בכך שהיא מאפשרת לבנקים להמשיך לממן על בסיס מחירי שוק מנופחים, גם אם עליהם להחזיק יותר הון כנגד הסיכונים הנלווים. שמאי המקרקעין חיים אטקין, מחבר הספר "בועת נדל"ן", קובע כי שוק הדיור הישראלי פועל כבר למעלה מעשור תחת בועה חסרת תקדים. הוא מציין כי המחירים מנותקים מערך, קיימים מינוף בלתי סביר ורווחים מדומים, ומציאות שבה רוכשי הדירות משלמים "תשואה מגוחכת על נכס שממומן בריבית כפולה, עם סיכון אמיתי לקריסה". אטקין מצביע על פער של כ-100% בין שווי כלכלי למחיר שוק. שמאי מקרקעין כמו אטקין משתמשים בגישת ערך יסודי, המבוססת לעיתים קרובות על תשואות שכירות בנות קיימא, כדי להעריך את שווי הנכס. הערכתו חושפת פער מהותי בין ערך יסודי זה לבין מחירי השוק הרווחים, מה שמוביל אותו להצהיר באופן חד משמעי על "בועה". אם הבנקים מממנים בעיקר על בסיס מחירי שוק מנופחים אלו, ולא על בסיס הערכות שווי יסודיות ושמרניות, הם למעשה תורמים לשוק "מנותק מערך" ונסמכים עליו. חששו של בנק ישראל מ"תיאבון מוגזם" והצורך בהגדלת ההון תומכים באופן מרומז בתפיסה שערכי השוק הנוכחיים אינם ברי קיימא. הדבר מצביע על פגם קריטי במנגנון התמחור של השוק: נראה שחלק ניכר מערך השוק הנוכחי מונע על ידי ספקולציות ומינוף, ולא על ידי שווי כלכלי פנימי.

2. איסוף ציטוטים וקישורים אליהם: התבטאויות בכירי הבנקים (2022-2025)

להלן ריכוז התבטאויות פומביות של בכירים בבנקים בנוגע לשוק הדיור בישראל בשנים 2022-2025:טבלה 1: התבטאויות פומביות של בכירים בבנקים על מחירי הדיור (2022-2025)

| בנק | תפקיד הבכיר/ה | הצהרה/תחזית מרכזית | שנה | מקור |

| בנק לאומי | מנכ"ל (חנן פרידמן) | "2025 תהיה שנת הריבאונד של הכלכלה הישראלית". הדגיש את הצורך לפתור את משבר הדיור המתמשך, וציין גורמי ביקוש (ריבית גבוהה, חשש מ"פספוס" עליות מחירים, תושבי חוץ) וגורמי היצע (מחסור בעובדים, התייקרות חומרי גלם, בירוקרטיה בלתי אפשרית המאריכה תכנון ובנייה ל-4.5 שנים בממוצע). | 2025 | |

| בנק לאומי | כלכלן ראשי (מתוך דוחות הבנק) | ציין עלייה חדה של כ-17% במחירי הדירות ב-2022. צפה האטה בביקוש לדירות חדשות ואף ירידה פוטנציאלית במחירים ב-2023 עקב עליית ריבית ואינפלציה. הדגיש אי-ודאות משמעותית מאירועים ציבוריים לאחר דצמבר 2022. | 2022-2023 | |

| בנק הפועלים | מנכ"ל / כלכלן ראשי (מתוך דוחות הבנק) | מחירי הדיור בישראל עלו ב-7.3% ב-2024 (דירות חדשות ב-3.4%). ציין שהמדידה הושפעה מסבסוד עלויות מימון על ידי יזמים. חלה עלייה חדה של 65% בעסקאות דירות חדשות ב-2024 למרות המלחמה והריבית הגבוהה. הבנק מנטר סיכונים בתיק האשראי לדיור באופן שוטף. | 2024 | |

| בנק הפועלים | מנהל חטיבת ניהול הסניפים (כפיר רמז) | הדגיש את מחויבות הבנק לשירות אישי ומקצועי בסניפים, כולל מחלקות משכנתאות מקצועיות, לצד פתרונות דיגיטליים מתקדמים. ציין הרחבת פריסת הסניפים העסקיים החדשים. | 2025 | |

| בנק מזרחי טפחות | סמנכ"לית ומנהלת החטיבה הקמעונאית (שבי שמר) | תחזית: מחירי הדיור יעלו ב-5% ב-2025, לאחר עלייה של 7.7% ב-2024 (תחזית הבנק הייתה 5%). צופה עלייה משמעותית בביקושים עם ירידת ריבית. ציינה "ביקוש קשיח" עקב גידול דמוגרפי (4% במגזר החרדי), רצון תרבותי לבעלות על דירה (70% בבעלות). | 2024-2025 | |

| בנק מזרחי טפחות | סמנכ"לית ומנהלת החטיבה הקמעונאית (שבי שמר) | הדגישה את הקושי הגובר ברכישת דירה: מ-1 מיליון ש"ח ב-2010 ל-2.3 מיליון ש"ח כיום (עלייה של 115%). נדרשות 200 משכורות לרכישת דירה (מ-128 ב-2010). ההחזר הממוצע מההכנסה עלה מ-27% ל-30%. | 2024-2025 | |

| בנק דיסקונט | כלכלן ראשי (נירה שמיר, ראש מחלקת מאקרו כלכלה) | תחזית עקבית: מחירי הדירות ימשיכו לעלות, וצפויה האצה נוספת. עלייה זו תוביל גם להאצה במחירי השכירות. תחזית אינפלציה: 4% ב-2024, 3.3% ב-2025. | 2024-2025 | |

ניתוח התבטאויות הבנקים:

מנכ"ל בנק לאומי, חנן פרידמן, מציג נרטיב של חוסן כלכלי ו"ריבאונד" צפוי בשנת 2025. תחזית מאקרו-כלכלית אופטימית זו עומדת בניגוד מסוים להערכתו המפורטת והקודרת של משבר הדיור. הוא מפרט בעיות מבניות חמורות כמו "בירוקרטיה בלתי אפשרית" ומחסור בכוח אדם, המאריכים את זמני התכנון והבנייה באופן משמעותי. אם אכן יתרחש ריבאונד כלכלי המגביר את הביקוש, אך בעיות ההיצע הללו יימשכו, הדבר עלול להחריף את משבר הדיור, להוביל לעליות מחירים נוספות ולערער את ההשלכות החיוביות של הריבאונד עבור האזרח הממוצע. אזכורו של פרידמן ל"חשש של הרוכשים מ'פספוס' עליות המחירים הצפויות" מצביע על גורם פסיכולוגי שעלול להיות מושפע מהתחזיות האופטימיות של הבנקים עצמם. קיים פער בין ההערכות הפנימיות של הבנקים לבין הנרטיבים הציבוריים שלהם. בעוד שדוחות רשמיים של בנק לאומי, למשל, הכירו בעלייה חדה של 17% במחירי הדירות ב-2022 וצפו האטה ואף "ירידה פוטנציאלית במחירים" ב-2023 עקב עליית ריבית ואינפלציה , הצהרות פומביות מבכירים נוטות להדגיש חוסן וצמיחה עתידית. פער זה מעלה שאלות לגבי שקיפות המידע והמידה שבה הבנקים מתעדפים שמירה על אמון השוק על פני חשיפת תמונה מלאה של הסיכונים, במיוחד לאור האינטרס הפיננסי המובהק שלהם בשוק דיור תוסס. בנק הפועלים דיווח על עלייה של 7.3% במחירי הדיור ב-2024, וציין כי נתונים אלו הושפעו מסבסוד עלויות מימון על ידי יזמים. למרות אתגרי המלחמה וסביבת הריבית הגבוהה, נרשמה עלייה חדה של 65% בעסקאות דירות חדשות. הדבר מצביע על חוסן שוק מפתיע, אם כי חלקו עשוי להיות מונע על ידי תמריצים מלאכותיים. הבנק מדגיש את ניטור הסיכונים המתמשך בתיק הלוואות הדיור שלו , מה שמעיד על מודעות לפוטנציאל פגיעות. חוסן השוק, כפי שנצפה על ידי הבנק, עשוי להיות תוצאה חלקית של מנגנוני המימון ומבצעי היזמים שהבנקים עצמם מאפשרים באמצעות מתן אשראי לקבלנים. ניהול הסיכונים של הבנק מתמקד בבריאות תיק ההלוואות, אך ייתכן שאינו מתמודד ישירות עם קיימות הערכות השווי בשוק עצמן. שבי שמר, סמנכ"לית ומנהלת החטיבה הקמעונאית בבנק מזרחי טפחות, מקדמת באופן עקבי נרטיב של עליות מחירים בלתי נמנעות, ומייחסת אותן לגורמים מבניים עמוקים כמו גידול דמוגרפי (במיוחד במגזר החרדי) ולרצון התרבותי החזק לבעלות על דירה בישראל. נרטיב זה מנרמל למעשה את המחירים הגבוהים והעולים, ומציג אותם כתוצאה של חוסר איזון יסודי ולא כעודף ספקולטיבי. אף שהיא מכירה באתגרי הדיור החמורים (כגון הצורך ב-200 משכורות לרכישת דירה והארכת תקופות ההחזר) , היא מציגה אותם כמציאות שוק שיש להתמודד איתה, ולא כאינדיקטורים לשוק בלתי בר קיימא. על ידי קישור עליות מחירים עתידיות לירידות ריבית צפויות , הבנק מחזק את ציפיית ההתייקרות המתמשכת, מה שעשוי לעודד רוכשים פוטנציאליים להיכנס לשוק מתוך חשש מ"פספוס". הדגש על "רצון תרבותי" וגידול דמוגרפי כמניעים עיקריים משמש להצדקת המחירים הגבוהים והתחזיות העתידיות, ומסיט בעדינות את המיקוד מספקולציות פיננסיות או הערכת יתר פוטנציאלית. בנק דיסקונט, באמצעות מחלקת המאקרו-כלכלה שלו, מציג תחזית עקבית של עליות מחירים מתמשכות ואף מואצות בנדל"ן. הבנק מקשר במפורש את עליות מחירי הדיור ללחצים אינפלציוניים רחבים יותר, וצופה כי מגמה זו תוביל גם להאצה במחירי השכירות. תחזית עקבית זו, המבטאת אמונה בלולאת משוב חיובית חזקה, מעודדת תפיסה של עליית ערך מובטחת, מה שעשוי לתמוך בהמשך ההשקעה וההלוואות.

3. מיפוי כלי התקשורת לפי בנק

ניתוח דפוסי הפרסום של התבטאויות בכירי הבנקים חושף קשרים עקביים בין בנקים מסוימים לכלי תקשורת ספציפיים, מה שמעיד על אסטרטגיית תקשורת ממוקדת.

ניתוח קשרים בנק מזרחי טפחות, בפרט באמצעות התבטאויותיה של שבי שמר, מופיע בתדירות גבוהה ב-ynet ובישראל היום. בנק לאומי, מצידו, נוטה לפרסם את התבטאויותיו, כמו אלו של המנכ"ל חנן פרידמן, בעיתון כלכליסט. בנק דיסקונט מפרסם את סקירותיו הכלכליות, כולל תחזיות מחירי הדיור, באתר ICE. עבור בנק הפועלים, רוב המידע הנגיש מגיע מדוחות פנימיים יותר. נוכחות תקשורתית עקבית זו מאפשרת לבנקים להעביר מסרים אחידים לקהלי יעד ספציפיים, ובכך לחזק נרטיב מסוים על שוק הדיור. חשיפה תקשורתית עקבית זו יכולה לחזק נרטיב מסוים על שוק הדיור, ובכך לעצב את תפיסת הציבור והציפיות.

ניתוח כמותי ואיכותי בחינת אופי הסיקור מעלה תמונה מורכבת. בעוד שחלק מהסיקור עשוי להיות "מלטף" ובלתי ביקורתי, כלי תקשורת אחרים או כתבות ספציפיות מציגים גישה מאוזנת או אף ביקורתית יותר. לדוגמה, כלכליסט מדווח על טענות הממשלה כי הבנקים מונעים ירידת מחירים, ועל התנגדות בנק ישראל להתערבות. גם ביזפורטל עוסק בוויכוח בין הממשלה לבנקים בנוגע לאחריות על מחירי הדיור. מאקו מדווח על דבריו של אביעד פרידמן, מנכ"ל משרד הבינוי והשיכון, לפיהם הבנקים "מתדלקים את השוק". ישראל היום מדווח על חששות בנק ישראל מבועת נדל"ן ודרישותיו מהבנקים לצמצם את היקף המשכנתאות בסיכון. ערוץ 13 מדווח על פיגורים בתשלומי משכנתאות ועל צעדים נגד הבנקים. הדבר מצביע על כך שהתקשורת אינה מקשה אחת; חלק מהגופים משמשים כפלטפורמה לנרטיבים מתחרים. קיומו של דיווח ביקורתי מעיד על מידה מסוימת של בחינה עיתונאית, גם אם היא מתקיימת לצד סיקור אוהד יותר.

4. אמירות של שמאים

השוואת התבטאויות בכירי הבנקים לאמירות של שמאים מובילים חושפת תמונה מורכבת של הסכמה, זהירות ואף אזהרה.שמאי המקרקעין חיים אטקין, מחבר הספר "בועת נדל"ן", מצהיר כי שוק הדיור הישראלי פועל כבר למעלה מעשור תחת בועה חסרת תקדים. הוא טוען כי המחירים מנותקים מערך, קיימים מינוף בלתי סביר ורווחים מדומים, וכי רוכשי הדירות משלמים "תשואה מגוחכת על נכס שממומן בריבית כפולה, עם סיכון אמיתי לקריסה". אטקין מצביע על פער של כ-100% בין שווי כלכלי למחיר שוק. הוא מתאר את השוק כ"מנוהל, ממונף, מתואם ומוסווה" באמצעות "ויסות אשראי, תיאום קרקעות, דימוי מכירות, מניפולציות שמאיות ושליטה תקשורתית". דוחותיו לשנת 2025 מצביעים על "התרסקות" השוק, עם ירידה דרמטית בכל הסגמנטים. שמאי מקרקעין, במיוחד אלו המתמקדים בערך יסודי, מציגים לעיתים קרובות תמונה שונה באופן מהותי מזו של הבנקים. אזהרותיהם מפני "בועה" ו"מחירים מנותקים" מהוות אתגר ישיר לנרטיבים האופטימיים של הבנקים. שוני זה מדגיש את חשיבותן של חוות דעת מומחים בלתי תלויות בהערכת בריאות השוק, שכן הם אינם נתונים לאותם לחצים מסחריים כמו הבנקים. לעומת זאת, יו"ר לשכת שמאי המקרקעין, נחמה בוגין, מציגה עמדה מורכבת יותר. בפברואר 2023, היא ציינה כי אף שמחירי הדירות עשויים לעצור את עלייתם, השוק יתקן את עצמו במהרה. ביולי 2022, הלשכה ציינה כי עליית ריבית המשכנתאות גרמה לרוכשים "לשבת על הגדר", מה שהוביל לירידה של כ-19% בהיקף העסקאות לעומת השנה הקודמת. עם זאת, בספטמבר 2023, בוגין הצהירה כי "מי שמחכה שהשוק יתרסק יכול לשכוח מזה". הדבר מדגים כי גם בתוך קהילת השמאים קיימות פרשנויות שונות לאותות השוק. אביעד פרידמן, מנכ"ל משרד הבינוי והשיכון, הצהיר כי הבנקים "מתדלקים את השוק" וכי חלקם אינם נוקטים בזהירות מספקת בהערכותיהם. הצהרה זו, המגיעה מבכיר ממשלתי, מחזקת את הטענה כי לבנקים יש תפקיד פעיל בעיצוב מגמות המחירים, ולא רק תפקיד פסיבי של מגיבים לשוק.

5. בדיקת התייחסות לבועה/שווי פונדמנטלי

בחינת התבטאויות הבנקים מול אלו של גורמים אחרים חושפת פערים משמעותיים בהתייחסות למושג "בועה" ולקשר בין מחירים לערכים פונדמנטליים.

התייחסות הבנקים: באופן כללי, בכירים בבנקים נמנעים משימוש במונח "בועה". במקום זאת, הם נוטים לתאר את מגמות המחירים באמצעות מונחים כמו "ביקוש קשיח", "גידול דמוגרפי", "חוסן" או "התאוששות". שבי שמר ממזרחי טפחות, למשל, מייחסת את עליות המחירים לגידול דמוגרפי ולרצון התרבותי לבעלות על דירה, ולא לספקולציות. חנן פרידמן מלאומי מכיר ב"חשש של הרוכשים מ'פספוס' עליות המחירים הצפויות" , אך מציג זאת במסגרת תחזית כללית של ריבאונד כלכלי. בנק דיסקונט מצהיר בעקביות כי מחירי הדירות ימשיכו לעלות ואף יואצו. בחירה לשונית זו מסייעת לשמור על אמון הציבור ולמנוע יצירת סנטימנט שלילי בשוק, ומתיישבת עם האינטרסים העסקיים של הבנקים.

התייחסות בנק ישראל (הרגולטור): בניגוד לבנקים המסחריים, בנק ישראל, כרגולטור, מביע חשש מפורש מפני "בועת נדל"ן". חשש זה נובע מ"תיאבון מוגזם" לעסקאות נדל"ן ומהיקף גבוה של משכנתאות בסיכון. זוהי הכרה רגולטורית ישירה בסיכון לבועה.

התייחסות שמאים ומומחים אחרים: שמאים ומומחים חיצוניים נוקטים בגישה ישירה וביקורתית יותר. חיים אטקין, שמאי מקרקעין, משתמש במפורש במונח "בועה" וטוען כי שוק הדיור הישראלי פועל תחת בועה חסרת תקדים כבר למעלה מעשור. הוא מצביע על "מחירים שמנותקים מערך", "מינוף בלתי סביר", "רווחים מדומים", ו"תשואה מגוחכת על נכס שממומן בריבית כפולה". אטקין מציין פער של כ-100% בין שווי כלכלי למחיר שוק. הוא גם מזכיר כי "אלפי לווים בקצה גבול היכולת" וכי "בנק ישראל מזהיר, הלמ"ס מאותת, הציבור קורס". אביעד פרידמן ממשרד הבינוי והשיכון אף הוא טוען כי הבנקים "מתדלקים את השוק" ואינם נוקטים בזהירות הראויה. הניגוד החד בין נרטיב הבנקים לבין הערכות הרגולטור והשמאים מצביע על אי-הסכמה מהותית לגבי בריאות השוק וקיימותו. בעוד הבנקים שומרים על אופטימיות ומתמקדים בגורמי ביקוש, גורמים חיצוניים מזהירים מפני התנתקות מהותית בין מחירי השוק לערכים כלכליים יסודיים, ומצביעים על סיכונים מוגברים למשקי הבית ולמערכת הפיננסית.

6. השוואת תחזיות למציאות

השוואת תחזיות הבנקים לנתונים כלכליים בפועל חושפת תמונה מורכבת, שבה מגמות השוק אינן תמיד ליניאריות או תואמות באופן מלא את הנרטיבים האופטימיים.

גרפים של תחזיות לעומת נתונים בפועל:

- עליית מחירים: בנק מזרחי טפחות צפה עלייה של 5% במחירים לשנת 2024, אך העלייה בפועל הייתה כ-7.7%. נתוני הלמ"ס הראו עלייה שנתית של 7.8% במחירי הדיור ב-2024, ו-4% בדירות חדשות (אוקטובר 2023-אוקטובר 2024). העלייה המצטברת בשנים 2021-2024 עומדת על כ-30%.

- ירידת עסקאות וביקוש:

- בשנת 2023 נמכרו 66,590 דירות, ירידה של 35% לעומת 2022.

- בנובמבר 2024 נרשמה עלייה של 73% בעסקאות לעומת נובמבר 2023 (החודש שלאחר פרוץ המלחמה), אך ירידה של 8.5% לעומת נובמבר 2022.

- בינואר 2025 נמכרו 7,373 דירות, ירידה של 37.3% לעומת דצמבר 2024 ו-16% לעומת ינואר 2024.

- מלאי הדירות הלא מכורות הגיע לשיא רב-שנתי של 77,650 יחידות בסוף ינואר 2025, עם תקופת היצע של 23.7 חודשים. חיים אטקין מציין כי בסוף 2024 היו למעלה מ-80,000 דירות חדשות לא מכורות.

- מזרחי טפחות צופה היקף עסקאות של כ-105,000 דירות לשנת 2025, בדומה ל-2022 ו-2024.

- גובה ריבית המשכנתאות:

- ריבית בנק ישראל עלתה מ-0.35% באפריל 2022 ל-4.75% במאי 2023, והתייצבה על 4.50% מינואר 2024 ועד פברואר 2025.

- ריבית הפריים עלתה מ-1.85% באפריל 2022 ל-6.25% במאי 2023, והתייצבה על 6.00% מינואר 2024 ועד פברואר 2025.

- ריביות המשכנתא הלא צמודות הממוצעות עלו מ-3.56% בינואר 2022 ל-5.33% בדצמבר 2023, ולאחר מכן ירדו בהדרגה לכ-4.9% בינואר-פברואר 2025.

- שיעור פיגורים: הפיגורים בתשלומי משכנתאות הגיעו לשיא חדש של 3.6 מיליארד ש"ח.

- יחס מחיר/שכר: נדרשות 200 משכורות לרכישת דירה ממוצעת בישראל ב-2025, לעומת 128 משכורות ב-2010. שיעור ההחזר הממוצע מההכנסה עלה מ-27% ב-2020 לכמעט 30% ב-2025.

- תשואות בפועל: תשואת השכירות השנתית בתל אביב עומדת על כ-2.3%, ברמת גן כ-2.6% ובחולון כ-2.7%, לעומת כ-3.5% בערי הפריפריה. חיים אטקין מציין שתשואת השכירות הממוצעת היא כ-2.5% לעומת ריבית משכנתאות ממוצעת של 5%-6.5%.

הנתונים בפועל מציגים תמונה של שוק דינמי ותנודתי, שאינו תמיד תואם את התחזיות הליניאריות של הבנקים. בעוד הבנקים נוטים להדגיש את המשך עליית המחירים, המציאות מראה ירידה משמעותית בהיקף העסקאות ב-2023, התאוששות חלקית בסוף 2024, וירידה חדה נוספת בתחילת 2025. תנודתיות זו, יחד עם עליית הריבית שהשפיעה על יכולת ההחזר והובילה לעלייה בפיגורים בתשלומי משכנתאות , מצביעה על כך שהשוק אינו נמצא במסלול עלייה פשוט. מלאי הדירות הלא מכורות ההולך וגדל מעיד על חוסר איזון בין היצע לביקוש, שאינו בא לידי ביטוי מלא בכל נרטיבי הבנקים.

דוגמאות לכשלי תחזית מובהקים: הכשל המובהק ביותר בתחזיות הבנקים אינו בהכרח ירידות מחירים דרמטיות שלא נצפו, אלא בהיעדר תחזיות לירידות מחירים משמעותיות, למרות תקופות של האטה או אזהרות מגורמים אחרים. בנק מזרחי טפחות, לדוגמה, צפה עלייה של 5% במחירים לשנת 2024, כאשר העלייה בפועל הייתה גבוהה יותר (7.7%). אמנם זו אינה "ירידה", אך היא מדגישה את הקושי בדיוק התחזיות. חשוב מכך, בעוד שדוחות פנימיים של בנק לאומי הכירו ב"ירידה פוטנציאלית במחירים ב-2023" , הצהרות פומביות מבכירים נטו לשמור על אופטימיות כללית. נטייה עקבית זו של הבנקים לתחזיות אופטימיות, או להמעיט בחומרת ההאטות, גם כאשר דוחות פנימיים או נתונים חיצוניים מצביעים על צורך בזהירות , מצביעה על הטיה מערכתית. הטיה זו נובעת ככל הנראה מאינטרס מובהק בשוק תוסס, וניתן לפרש אותה ככישלון במתן תמונה אובייקטיבית לחלוטין לציבור. היעדר אזהרות מפורשות מפי הבנקים לגבי "בועות" או תיקוני מחירים משמעותיים, בניגוד לעמדת הרגולטור ושמאים מסוימים, מייצג פער בולט בהערכת השוק. משבר הדיור הולך ומעמיק, כפי שמשתקף בעלייה הדרמטית במספר המשכורות הנדרשות לרכישת דירה ובעלייה בנטל ההחזר. תשואות השכירות הנמוכות ביחס לריביות המשכנתא מרמזות כי עבור רבים, בעלות על דירה אינה השקעה רציונלית מבחינה פיננסית המבוססת על הכנסה שוטפת, אלא הימור ספקולטיבי על המשך עליית מחירים.

7. דיון וסיכום

הבחינה המעמיקה של התבטאויות בכירי הבנקים על שוק הדיור בישראל חושפת מתח מובנה בין הנרטיב המקודם על ידם לבין המציאות הכלכלית המורכבת.

האם קיימת אחידות נרטיבית בין הבנקים לבין כלי תקשורת מסוימים?

קיימת מידה של אחידות נרטיבית, שבה בנקים מסוימים מעבירים באופן עקבי מסרים אופטימיים באמצעות פלטפורמות תקשורתיות ספציפיות. הדבר יוצר אפקט של "תיבת תהודה", המחזק את התפיסה של עליות מחירים בלתי נמנעות. נוכחותם העקבית של בכירי הבנקים בכלי תקשורת אלו מצביעה על אסטרטגיה מכוונת לעיצוב תפיסת הציבור והציפיות.

האם מתקיים שיתוף פעולה סמוי בהזנת מידע לציבור?

אף שאין הוכחה ישירה ל"קנוניה" מפורשת, הנרטיב האופטימי העקבי מצד הבנקים, המחוזק לעיתים קרובות על ידי כלי תקשורת מסוימים, בשילוב עם שליטת הבנקים הישירה על תמחור היזמים , יוצר יחד תפיסה של "ניהול שוק מרומז". מערכת זו, בין אם מתוכננת ובין אם נוצרת באופן אקראי, נראה כי היא מתעדפת שמירה על מחירים גבוהים והיקפי עסקאות גדולים, מה שמשרת את האינטרסים הפיננסיים של הבנקים. הניגוד לדוחות ביקורתיים יותר מצד הרגולטור ושמאים מסוימים מצביע על פער במידע המוצג לציבור.

האם הציבור קיבל תמונה אמינה של הסיכונים?

הניתוח מצביע על כך שהציבור עשוי שלא לקבל תמונה אמינה ומלאה של הסיכונים בשוק הדיור. בעוד שבנק ישראל מזהיר במפורש מפני "בועה" ומשכנתאות בסיכון גבוה , ושמאים מסוימים מדגישים התנתקות משמעותית בין מחירי השוק לערך פונדמנטלי , הנרטיב הדומיננטי של הבנקים מדגיש לעיתים קרובות ביקוש מבני ועליית מחירים מתמשכת. חוסר סימטריה זה במידע, יחד עם תפקידם של הבנקים באפשרות מימון בסיכון גבוה, עלול להותיר את הציבור פגיע לעלויות דיור בלתי בנות קיימא וללחץ פיננסי. משבר הדיור המעמיק, המתבטא במספר המשכורות הגבוה הנדרש לרכישת דירה ובנטל ההחזר הגובר, מדגיש עוד יותר את הפער בין נרטיב השוק לבין המציאות הכלכלית עבור משקי בית רבים.

אפליקציה: נרטיב הבנקים בשוק הדיור https://g.co/gemini/share/28b3c68b6497

אינפוגרפיקה: נרטיב הבנקים בשוק הדיור https://g.co/gemini/share/55e81ac83554

לקריאה נוספת - כאן

אאוטינג למודוס אופרנדי של הגזלייטינג שמנהלים הבנקים: האם יש דפוס במסרים וסבב מסודר של ראיונות בין הבנקים בכלי התקשורת השונים?