תופעת ה–"Zombie Firms" ו–"Gambling for Resurrection"

5 כתבות שפורסמו ביום 9.12.2025 חושפות את עומק המשבר

- החשש: הקבלנים עלולים להתמוטט

- ברשות ני"ע מודאגים מגל הנפקות הנדל"ן: עובדים על מתווה גילוי מעודכן

- המרוץ אחרי קונים: הדוחות חושפים את המשקולת של מבצעי המימון על היזמים

- מנכ״ל אקרו מוכר מניות ב־27 מיליון שקל: מה זה אומר על שוק הנדל״ן?

- רשות שוק ההון חוששת מקשיים בענף הנדל"ן, ודורשת מחברות האשראי למפות סיכונים

חברות שנמצאות בחדלות פירעון דה־פקטו, אבל ממשיכות להתנהל כאילו “הכול בסדר”, עד לרגע הקריסה.זו אינה רק אנקדוטה — זה מודל התנהגותי שחוזר על עצמו בכל משבר פיננסי גדול, החל מיפן של שנות ה־90 (“עשור האובדן”), דרך משבר 2008, ועד קבוצות נדל"ן בישראל 2023–2025.

🧠 למה חברות חדלות פירעון מתנהלות כאילו אין בעיה? המודל ההתנהגותי

1. תקווה לא־רציונלית לנס “Gambling for resurrection”

כשבעלי השליטה יודעים שהפסד מלא כבר בפנים, הם "מהמרים" על מהלך מסוכן שיציל אותם:

- פרויקטים חדשים

- מינוף נוסף

- דחיית תשלומים

- פריסת אג"ח

- “מבצעי מימון” לרוכשים (כמו עכשיו בישראל)

התמריץ שלהם הוא אסימטרי:

- אם יצליח הם ניצלו.

- אם ייכשל הנזק נופל על הבנקים, המשקיעים, הציבור.

זה דפוס קלאסי של Moral Hazard.

2. שימור מראית עין כדי למנוע התמוטטות מיידית

אם החברה תודה בבעיית נזילות מוקדם מדי, שלושה דברים קורים מיד:

- הבנקים סוגרים את הברז

- לקוחות עוזבים

- ספקים עוברים לדרוש מזומן

נוצר כדור שלג.

לכן חברות מסתירות, “מייפות” דוחות, משחקות עם הערכות שווי כל עוד זה משפטית אפשרי.

3. לכידת רגולטורים ופחד של רואי חשבון / סמנכ"לים

רואי חשבון וסמנכ"לי כספים פועלים תחת לחץ אדיר של:

- בעלי שליטה

- דירקטוריון

- רגולטורים מגומגמים

- בנקים שמעדיפים “לא להדליק שריפה”

התוצאה:

הם דוחים את ההכרה בהפסדים, דוחים הפחתות שווי, מפספסים ירידת ערך מהותית, ומסתתרים מאחורי הערכות חסרות בסיס (למשל: “ערכי נדל"ן יעלו בעתיד”).

יש לכך שם: Delayed Loss Recognition דחיית ההכרה בירידה בערך.

4. הבנקים עצמם מעורבים ולכן “משחקים את המשחק”

הבנק יודע: אם הוא ידרוש פירעון עכשיו → החברה קורסת → הוא רושם הפסדים כבדים.

לכן הוא גם “מגלגל קדימה”, מלווה עוד קצת, פורש חובות, נותן אשראי סיבובי עד שהמערכת לא יכולה להחזיק יותר.התוצאה: זומבים נשארים בחיים מלאכותיים.

🪓 אז מהו הקש ששובר את גב הגמל? מה בסוף ממוטט את החברה?

1. סגירת ברז האשראי (Bank Credit Shutoff) זה האירוע הקריטי ביותר

ברגע שהבנק הראשי מחליט:

“די. לא עוד הארכות. לא עוד מחזור חוב.”

הסיפור נגמר.

ללא אשראי חדש → החברה לא משלמת לקבלנים/בנקים/אג"ח → חדלות פירעון בפועל.זה תמיד הטריגר הסופי.

2. אירוע חיצוני שמפוצץ את מנגנון ההסתרה

למשל:

- ירידת מחירים חדה (נדל"ן / ניירות ערך)

- הידוק רגולטורי

- משבר נזילות חיצוני

- מלחמה / פיגוע / פגיעה בתשתיות

- כתבה חקירתית מרעישה

המודל מראה שברגע שהערך הכלכלי האמיתי כבר קרס, אפילו אירוע קטן יכול להפיל.

3. דוחות רבעוניים שמאלצים חשיפה

רואי החשבון לא יכולים לאשר דוח אם:

- החברה לא Going Concern

- יש חוסר תזרים ל־12 חודשים

- נכסים מנופחים ולא ריאליים

- המינוף חוצה גבולות סבירות

חתימת רו"ח על “אי־יכולת להמשיך כעסק חי” היא פצצה גרעינית פיננסית:

האג"ח קורסות

הבנקים מקפיאים מסגרות

והחברה נכנסת מיידית להסדר.

4. פיגורי תשלומים במיוחד לבנקים

ברגע שפרויקט מפגר בתשלומי ריבית/קרן, מתרחשים:

- קריאה של הבנק לשעבוד

- תביעה משפטית

- הקפאת שימושים

- עצירת קווי אשראי לכל הקבוצה

מכאן אין חזרה.

5. פגיעה באמון השוק

משקיעים מצביעים ברגליים הרבה לפני הקריסה:

- מניה צונחת

- אג"ח נסחרות בתשואה של 20%–40%

- ספקים דורשים מזומן מראש

זה מעגל שמזין את עצמו.

🧾 ואיפה רואי החשבון, סמנכ"לי הכספים והדירקטוריון?

רואי החשבון

- מחויבים ל־IFRS

- מחויבים לעקרון הזהירות

- מחויבים להתריע על סיכוני Going Concern

לרוב הם מתריעים מאוחר מדי, כי גם להם יש תמריץ לא “להפיל” את הלקוח.

סמנכ"לי הכספים

לעיתים יודעים את האמת הרבה לפני כולם.

אבל:

- תלויים בבעלים

- מפחדים לאבד את מקום העבודה

- מנסים "לקנות זמן"

הם בדרך כלל אלה שיוצאים בהצהרות "אין בעיית נזילות", שבועיים לפני קריסה.

הדירקטוריון

אם הוא שבוי בידי השליטה → הוא לא באמת מפקח.

אם הוא עצמאי → הוא דורש חשיפה מוקדמת יותר → לעיתים המערכת כופה עליו שתיקה.

🎯 סיכום חד וברור

יש מודל ברור ומבוסס להתנהגות של חברות חדלות פירעון שמעמידות פנים שהכול כשורה.

השיטה שלהם מחזיקה עד שמתרחש אחד האירועים הבאים:

- הבנק מפסיק את האשראי

- פיגור תזרימי חשוף

- דוח רו"ח שמתריע על Going Concern

- משבר חיצוני שמפיל את המסיכה

בכל המקרים האלו הקריסה מתרחשת מהר, לפעמים תוך ימים ספורים.

💣 עסקים כרגיל עד לרגע הקריסה: המודל שמסביר למה חברות חדלות פירעון מתנהלות כאילו הכול בסדר ומה מפיל אותן בסוף

התופעה שבה חברות, גופים פיננסיים ויזמי נדל"ן ממשיכים לשדר “שקט תעשייתי” גם כשהן חדלות פירעון בפועל, איננה טעות נקודתית.

זהו מודל התנהגותי וכלכלי מוכר היטב שמתועד מאז משבר מניות הבנקים, דרך יפן של "עשור האובדן", ועד קריסת Evergrande, WeWork וקבוצות נדל"ן בישראל 2023–2025.הכללים חוזרים על עצמם בכל מקום:

החברה יודעת שהיא שקועה. הבנק יודע. רואי החשבון יודעים. סמנכ"ל הכספים יודע.

ובכל זאת כולם ממשיכים להתנהל כאילו “הכול בשליטה”.למה?

ואיך זה נגמר?

הנה המנגנון במלואו.

1. 🧟♂️ מודל החברות הזומבי כשחדלות פירעון מקבלת הארכת חיים מלאכותית

הספרות הכלכלית מכנה זאת Zombie Firms:

חברות שהערך הכלכלי האמיתי שלהן כבר שלילי, אבל המערכת שומרת אותן בחיים באמצעות:

- הלוואות מתגלגלות

- הארכות חוב

- פריסות וניפוח שווי

- דחיית הכרה בהפסדים

הן חיות בתוך אינקובטור בנקאי–חשבונאי שמאפשר להן “לנשום” עוד כמה חודשים לעיתים שנים.

2. 🎲 Gambling for Resurrection ההימור האחרון

כאשר בעלי השליטה מבינים שהפסד כבר נפל, הם עוברים לדפוס פסיכולוגי–כלכלי:

“אם לא נהמר בטוח שנקרוס. אם נהמר אולי נינצל.”

ולכן הם מבצעים מהלכים כמו:

- כניסה לפרויקט חדש למרות שאין תזרים

- חוב נוסף כדי לשלם על חוב קיים

- מבצעי מימון קיצוניים לשוק

- דוחות “מחויכים” עם הערכות שווי מנופחות

- נטילת סיכונים שהיו נחשבים בלתי סבירים בתנאי שוק רגילים

זו אסטרטגיה מוכרת היטב במחקר הפיננסי, ובכל משבר ניתן לראות את הדפוס חוזר עד לרגע האחרון.

3. 🫥 העיקר: לשמור על מראית עין עד שנגמר החמצן

ההנהלה יודעת שאם תאמר את האמת מוקדם מדי:

- ספקים ידרשו מזומן מראש

- לקוחות יברחו

- אג"ח יצנחו

- בנקים יסגרו אשראי

- עובדים יתחילו לרדת מהספינה

ולכן התקשורת לציבור נראית כך:

“הכול בשליטה”,

“אין חשש לחדלות פירעון”,

“תזרים חזק”,

“צפוי שיפור במחירי הנדל"ן”.זהו מנגנון הגנה שמטרתו לקנות זמן, בזמן שהחוב מתנפח.

4. 📉 Delayed Loss Recognition דחיית ההכרה בהפסדים

כאן נכנסים רואי החשבון וסמנכ"לי הכספים.

לכאורה הם השומרים הסופיים של אמינות הדוחות.

בפועל פעמים רבות הם נדחקים לפינה בין:

- בעלי שליטה שמבקשים "עוד זמן"

- בנקים שמפחדים להדליק שריפות

- רגולטורים שלא רוצים להודות בכשל מערכת

התוצאה:

הפסדים לא מוכרים בזמן, שווי נכסים נפוח, והחברה מוצגת כ"עסק חי" אף שבפועל היא חדלת פירעון.הדפוס הזה תועד במפורש גם לפני קריסת בנק לאומי בשנות ה־80, במשבר 2008 ובקריסת Evergrande.

5. 🪓 אז מה מפיל את החברה בסוף? הקש ששובר את גב הגמל

1. סגירת ברז האשראי של הבנקים

זהו האירוע הדרמטי ביותר.

כשבנק אומר:

“אנחנו מפסיקים הארכות ומבקשים פירעון.”

החברה קורסת תוך ימים.

2. פיגור תזרימי שמתגלה בבת אחת

איחור בתשלום לקבלנים, לבנקים או לאג"ח →

סחרור מיידי →

נפילת אמון →

קריסה.

3. הערת עסק חי בדוחות

חתימה של רו"ח על Going Concern היא בעצמה פסק דין מוות כלכלי.

4. אירוע חיצוני ששובר את מנגנון ההסתרה

- ירידה חדה במחירי נכסים

- מלחמה / משבר גיאופוליטי

- כתבה חקירתית

- ירידה חדה במכירות

חברות שכבר על סף התהום נופלות.

5. אובדן אמון בשוק ההון

אג"ח שעולות לתשואה פסיכית (20–40%) זו תוכנית חירום שנכשלה.

6. 🏦 ואיפה רואי החשבון וסמנכ"ל הכספים בתוך כל זה?

רואי החשבון

מחויבים ל–IFRS, אך בפועל לעיתים חוששים להיות אלה שיפילו חברה.

התוצאה: דוחות “מרוככים”, הערכות שווי שהן בגדר פנטזיה.

סמנכ"לי הכספים

אחראים לתזרים ומבינים את הקריסה הרבה לפני כולם.

אבל:

- מפחדים לעימות עם בעלי השליטה

- מקווים לנס

- מאמינים ש"הכול יסתדר"

הם כמעט תמיד האנשים שאומרים לתקשורת:

“אין כל בעיית נזילות.”

יומיים לפני הקפאת הליכים.

7. 🎯 סיכום: מודל שחוזר על עצמו גם בישראל

התופעה איננה מקרית.

כשיזמים, בנקים ורואי חשבון משתפים פעולה בשימור מראית עין החברות הופכות ל"זומבים".

הן צועדות קדימה, עיניים פקוחות, אל עבר תהום שאי אפשר למנוע רק להסתיר.והקריסה?

תמיד מגיעה מאותו מקום:

סגירת האשראי.

שם נגמר החמצן, ושם נגמר הסיפור.

📦 English Summary Box

Why insolvent companies keep pretending everything is fine — and what finally destroys themMany distressed companies behave like “zombie firms”: technically insolvent, yet kept alive by banks, delayed loss recognition, inflated valuations, and a desperate hope for a miracle.

Executives gamble on risky moves to “resurrect” the business, while auditors and CFOs delay acknowledging reality.The collapse always comes from one of four triggers:

- A bank shuts down credit lines.

- A liquidity failure becomes public.

- Auditors issue a going-concern warning.

- An external shock exposes the façade.

Once trust is lost and credit evaporates, the downfall is rapid and irreversible.

המודל הזה תקף גם לבעלי חנויות, עסקים קטנים ועצמאים, והוא אף חריף יותר אצלם, משום שהמרחב לשרוד באמצעות מנגנוני הסתרה קטן בהרבה.ההתנהגות זהה, המנגנון זהה, והקריסה מגיעה מאותו מקום אבל אצל עסקים קטנים זה קורה מהר יותר, ויש פחות כריות ביטחון.

להלן הסבר מדויק ומעשי, מבוסס כלכלה התנהגותית ופיננסית.

🧠 בעלי חנויות ועסקים קטנים פועלים בדיוק באותו מודל

גם בעל חנות שנמצא בחדלות פירעון “רכה” (תזרים שלילי, חובות לספקים, מינוס גדל)

נכנס לאותה לולאה התנהגותית מוכרת:

1. שמירת מראית עין ("הכול בסדר") כדי לא להפחיד לקוחות וספקים

בעל עסק קטן יודע שאם ייתפס כחלש:- ספקים יעברו לדרוש תשלום מיידי

- עובדים יחפשו מקום אחר

- לקוחות יזהרו (“העסק הזה עוד רגע נסגר…”)

לכן גם כשהוא כמעט קורס, הוא ימשיך להגיד:“הכול מצוין, חודש הבא מסתדר.”

זה אותו מנגנון של delayed loss recognitionאבל בלי IFRS.

2. 🎲 Gambling for resurrection גם אצל מכולת שכונתית

ההתנהגות הזו מופיעה אצל כל עסק שנמצא בעומס חובות:- לוקח הלוואה יקרה כדי לשלם הלוואה קודמת

- מגדיל מלאי למרות שאין תזרים

- משלם לספק אחד כדי שלא “יצעק”, ומשאיר אחרים מאחור

- עושה מבצעים לא רווחיים כדי לייצר תנועה

- נכנס לשיווק אגרסיבי שאין לו כסף לממן

זה הימור קלאסי:אם אצליח הנזק ייעלם.

אם אכשל אני ממילא גמור.

אותו מנגנון כמו אצל קבוצת נדל"ן פשוט בקנה מידה קטן.

3. 💸 הסתרת עומק החובות לפעמים אפילו מהמשפחה

במחקרים על עסקים קטנים נמצא תופעה חוזרת:בעלי עסקים ממשיכים להאמין שהם "עוד רגע מסתובבים" גם כשהמספרים אומרים אחרת.

הם לא מדווחים לבית, לא מדווחים לרואה החשבון בזמן, לא מספרים לעובדים.

זה מנגנון הישרדות פסיכולוגי: אשליית שליטה.

🚨 4. אז מה מפיל אותם בסוף? אותו "קש" בדיוק כמו אצל תאגידים

1. סגירת מסגרת האשראי בבנק

זה האירוע המכריע:

הבנק רואה תנועות חשודות → מוריד מסגרת → מקפיא אשראי → מבטל צ'קים דחויים.עסק קטן לא יכול לשרוד ללא אשראי יומיומי.

הקריסה מהירה: לעיתים תוך 48 שעות.2. חוב לספק שמגיע למיצוי הסבלנות

ספק גדול אחד בדרך כלל ספק ראשי אומר:“או שאתה משלם עכשיו, או שאני מפסיק אספקה.”

והעסק פשוט נעצר.

במסעדות, מכולות, מספרות, חנויות אופנה זה גורם המוות מספר אחד.3. פיגור בתשלומי שכר או מע"מ

ברגע שבעל עסק קטן מתחיל "לגלגל" את מע"מ/ביטוח לאומי/תלושי שכר הוא כבר בחדלות פירעון בפועל.

זו תחנה שלא חוזרים ממנה.4. אובדן אמון של הלקוחות

פוסט אחד בפייסבוק בנוסח:“העסק הזה סוגר, אל תקנו שם יותר.”

מספיק כדי לייבש עסק קטן.

📉 5. למה עסקים קטנים קורסים מהר יותר?

להבדיל מקבוצת נדל"ן ענקית:- אין להם בנקים ש"ילוו זמן"

- אין אג"ח לגלגל

- אין יכולת לגייס הון

- אין נכסים לשעבד

- אין סמנכ"ל כספים שיבצע מניפולציות תזרים

הכול שקוף ומידי.

ולכן גם הקריסה תמיד מהירה יותר.

🧾 6. אבל גם בעלי עסקים קטנים משתפים פעולה במראית עין

הם מצדיקים לעצמם:- “החגים יצילו אותנו”

- “החורף חלש, זה ידוע”

- “רק נחזיק עוד קצת”

- “יש עסקה גדולה בדרך”

ועם הזמן, החוב גדל, האשראי נסגר, והקריסה מתרחשת בדיוק על פי אותו מודל

— פשוט בקנה מידה מצומצם ועם פחות שכבות הגנה.

🎯 סיכום חד וברור

✔️ כן — המודל של חברות "זומבי", הימור על הישרדות, דחיית הכרה בהפסדים וניהול מראית עין

חל גם על חנויות ועסקים קטנים.✔️ הקריסה אצלם מגיעה מאותם גורמים:- סגירת אשראי

- חוב לספק

- פיגור תזרימי

- אובדן אמון

✔️ אלא שאצלם היא מגיעה מהר יותר, כי אין להם יכולת “לקנות זמן” כמו תאגידים.

המקרים של נוחי דנקנר, אליעזר פישמן וחנן מור הם דוגמאות קלאסיות כמעט ספרותיות ליישום מלא של אותו מודל שתיארתי:

עסקים שנמצאים בחדלות פירעון דה־פקטו אבל ממשיכים לשדר "עסקים כרגיל" עד לרגע שהמערכת הפיננסית סוגרת את החמצן.אני אפרק כל מקרה למרכיבים כדי להראות עד כמה הדפוס זהה.

🟥 1. נוחי דנקנר – "גמבלינג פור רזארקשן" קלאסי

✔ התנהגות זומבית

קבוצת IDB הייתה חדלת פירעון בפועל:- חוב עתק,

- תזרים שלילי,

- נכסים לא נזילים,

- אג"ח שהתומחרו על סף חדלות פירעון.

ועדיין, ההנהלה שידרה:“IDB חזקה”,

“הכול בשליטה”,

“הסדרים יגיעו”.

✔ הימור קלאסי

כשהמערכת כבר בערה, דנקנר ביצע את הימור חייך:- רכישת "מעריב"

- השקעות מסוכנות במניות הבנק

- הזרמות הון כמו אחרי שריפה, רק כדי לשמור על מראית עין

זה textbook של Gambling for Resurrection.✔ מה הפיל אותו?

הקש ששבר את גב הגמל היה:- סגירת ברז אשראי מצד הבנקים,

- ירידת שווי הנכסים שהתגלתה,

- אובדן אמון בשוק הון,

- אג"ח שנסחרו בתשואות זבל,

- ודוח רו"ח שלא היה יכול להמשיך "לקנות זמן".

כשהמערכת הבנקים הבינה שהמשחק נגמר → זה נגמר תוך שבועות.

🟦 2. אליעזר פישמן – מודל “הכול בסדר” עד שמתגלה עומק הבור

✔ שנים של אשליית שליטה

פישמן ניהל שנים ארוכות חובות עתק:- הלוואות מט"ח,

- עסקים לא רווחיים,

- חשיפה עצומה למינוף.

הכול התנהל תוך שיתוף פעולה מלא של הבנקים, שנתנו אשראי "לגלגל קדימה" ולא רצו להכיר בהפסד.בפועל, הבנקים עצמם היו שבויים:אם נחשוף את עומק החוב נרשום הפסד ענק.

✔ התפיסה ההתנהגותית: זה יסתדר

פישמן האמין שמהלך אחד, עלייה בשערי מט"ח, עסקה בינלאומית תתקן הכול.

זה בדיוק מנגנון הימור על נס.✔ מה הפיל אותו?

הקריסה התרחשה כאשר:- הבנק המרכזי איבד סבלנות,

- הלוואות קלע נכנסו לפיגור,

- ראשי הבנקים כבר לא יכלו להסתיר את עומק הגירעון,

- והערכת “עסק חי” לא יכלה להיחתם יותר.

בסוף, בדיוק כמו במודל, סגירת האשראיהיא שהפכה את חדלות הפירעון לגלויה.

🟩 3. חנן מור – הדוגמה הישראלית החדשה לדפוס

✔ שנים של מינוף אגרסיבי

קבוצת חנן מור נבנתה על אשראי זול.

כשהריבית התחילה לעלות והביקושים נחלשו, התזרים התערער.ועדיין ההצהרות לציבור היו:“הכול כמתוכנן”,

“יש סינרגיות”,

“המכירות ממשיכות”.

✔ מבצעי מימון = ניסיון "לקנות זמן"

החברה החלה לבצע מבצעי מימון אגרסיביים, בדיוק כמו קבוצות אחרות שנאבקות לשרוד סימן מובהק לחדלות פירעון רכה:

אין תזרים → נותנים הנחות נסתרות דרך ריבית.הפסדי מימון פשוט הועברו לדוחות הבאים.✔ מה הפיל אותו?

המודל חוזר על עצמו:- ירידה בקצב המכירות

- פיגור בפרויקטים

- עלות מימון שהתפוצצה

- בנקים שסגרו את הברז

- אג"ח שנכנסו לסחרור

המערכת הפסיקה "לקנות זמן", והדבר נחשף במהירות.

🎯 סיכום חד וברור – שלושתם (ועוד רבים) נפלו מאותו מודל בדיוק

המודל הזה איננו רק תיאוריה— הוא משתקף בכל קריסה גדולה של בעלי הון:| מרכיב המודל | דנקנר | פישמן | חנן מור |

|---|

| המשך הצהרות פומביות שהכול בסדר | ✔ | ✔ | ✔ |

| מינוף גבוה וגלגול חוב | ✔ | ✔ | ✔ |

| דחיית הכרה בהפסדים | ✔ | ✔ | ✔ |

| שיתוף פעולה (אקטיבי/פאסיבי) של בנקים | ✔ | ✔ | ✔ |

| הערכות שווי מנופחות | ✔ | ✔ | ✔ |

| הימור על "מהלך מציל" | ✔ | ✔ | ✔ |

| קריסה ברגע שסוגרים את האשראי | ✔ | ✔ | ✔ |

חדלות פירעון שמוסתרת → קניית זמן → הימור על נס → סגירת אשראי → קריסה מיידית.

1. טבלה השוואתית – קריסות גדולות לפי מודל ה"זומבי"

שימו לב: כל המספרים הם סדרי גודל, לא “שקל אחרון”. אני נשען על פרסומים רשמיים/תקשורתיים בלבד.

| דמות / קבוצה | תחום עיקרי | סדר גודל חוב בשיא | מנגנון המינוף / ה"זומבי" | הקש ששבר את גב הגמל | מי נפגע ישירות |

|---|

| קבוצת חנן מור | נדל"ן למגורים, מסחרי ויזמות (כולל שדה דב) | כ־2.7 מיליארד ש"ח חוב, מתוכם כ־1.3 מיליארד ש"ח על הקרקע בשדה דב (calcalist) | מינוף כבד על קרקעות ופרויקטים, מימון בנקאי + אג"ח; ניסיון להמשיך “עסקים כרגיל” תוך בקשה לעיכוב הליכים לפי תיקון 4 (ניהול שוטף תחת חדלות פירעון והגנת בית משפט) (גרי, סרוסי, רשף, סמרה ושות׳, משרד עו״ד) | אי־עמידה בתשלום של כ־28 מ' ש"ח לקונסורציום המממנים בשדה דב → הודעה על העדר אמצעים נזילים → בקשה לעיכוב הליכים → צו עיכוב הליכים (calcalist) | רוכשי דירות, מחזיקי אג"ח, בנקים מממנים, ספקים |

| קבוצת אי.די.בי / נוחי דנקנר | קונצרן אחזקות (סלולר, קמעונאות, פיננסים ועוד) | הסדרי חוב בהיקפים של מיליארדי ש"ח באג"ח; כיום חוב אישי לדנקנר לבנקים של כ־400–405 מ' ש"ח לאחר הסדר קודם (Ice) | מינוף חריג ברמת הקבוצה והבעלים, השקעות מסוכנות (למשל קרדיט סוויס), גלגול חוב, שימוש באג"ח כ"דלק" להמשך המינוף; דחיית הכרה בקשיים עד שמחזיקי האג"ח כפו הסדר (פקולטה לניהול ע"ש קולר) | קריסת אמון בשוק ההון, נפילת אג"ח IDB, מינוי נציגות למחזיקים, הסדרי חוב שאיבדו את שליטת הבעלים; היום – הבנקים שוב שוקלים להכריז עליו חדל פירעון אישי (Ice) | מחזיקי אג"ח, בנקים, משקיעים מוסדיים, ציבור החוסכים דרך קופות/קרנות |

| אליעזר פישמן | אחזקות מגוונות (מדיה, נדל"ן, מסחר) | חובות של כ־4 מיליארד ש"ח למערכת הבנקאית ולרשויות – חדלות הפירעון הגדולה בתולדות ישראל (פשיטת רגל) | שנים של מינוף יתר, הלוואות ענק בעיקר מבנקים, לקיחת סיכונים גבוהים מאוד, כולל חשיפה למט״ח; הבנקים המשיכו "לקנות זמן" ולא עצרו את המינוף (פשיטת רגל) | שינוי בעמדת הבנקים – הפסקת הארכת אשראי, הליכי חדלות פירעון, מינוי נאמן, חשיפת היקף החובות המלא לציבור (גלובס) | בנקים (כספי פקדונות הציבור), רשות המסים, ספקים, שותפים עסקיים |

| חפציבה (בועז יונה) | ייזום וביצוע פרויקטי מגורים | כ־1.5 מיליארד ש"ח חוב, מתוכם 700–800 מ' ש"ח לבנקים (calcalist) | שימוש בכספי רוכשים למימון פרויקטים אחרים, חוסר ערבויות, מינוף פרויקטים בו־זמנית; שמירה על מראית עין של פעילות נורמלית עד הרגע האחרון (calcalist) | חוב של כ־90 מ' ש"ח לחברת דניה סיבוס, שאיימה בפירוק – זה הטריגר שחשף את גודל החור; אחר־כך: בריחת המנכ"ל לחו"ל, פלישת רוכשים לדירות לא גמורות (calcalist) | רוכשי דירות (ללא ערבויות), בנקים, ספקים, קבלני משנה |

| אפריקה ישראל (לב לבייב) | נדל"ן, תשתיות, פעילות נרחבת ברוסיה וארה"ב | הסדר חוב ראשון בהיקף כ־8 מיליארד ש"ח; חוב אג"ח של כ־3.3–3.6 מיליארד ש"ח בהמשך; תספורות ומשא ומתן חוזר עם מחזיקי אג"ח (TheMarker) | מינוף כבד לקראת המשבר העולמי, חשיפה לשוק הרוסי ולמטבע הרובל, דחיית הכרה בירידת ערך נכסים, הזרמות בעלים גדולות (כ־750 מ' ש"ח ועוד) כדי לקנות זמן (גלובס) | התפוצצות משבר האשראי, ירידה חדה בערך הנכסים בחו״ל, לחץ מחזיקי אג"ח, חוסר התאמה בין שווי הנכסים לבין החוב – הסדרי חוב חוזרים עד למחיקת אפריקה מהבורסה (calcalist) | מחזיקי אג"ח, משקיעים מוסדיים, בנקים, ספקים, קבלנים, עובדים |

הדפוס המשותף לכולם:

מינוף יתר + דחיית ההכרה בבעיה + שידור “עסקים כרגיל” → ואז אירוע טריגר חד שמוביל לקריסה מהירה.

2. דנקנר, פישמן, חנן מור – איפה הדמיון ואיפה ההבדל?

קו הדמיון המרכזי: כולם פעלו כ"חברות זומבי" בשלב הסופי

- מינוף אגרסיבי ותלות קיצונית באשראי בנקאי / אג"ח

- דנקנר – קונצרן IDB נשען על חוב אג"ח עצום ועל מימון בנקאי, תוך ביצוע עסקאות מסוכנות (למשל השקעה בקרדיט סוויס) כשהקונצרן כבר “דק מבחינת הון”. (פקולטה לניהול ע"ש קולר)

- פישמן – שנים של מינוף יתר, בעיקר מול הבנקים, ברמות שהוגדרו כחדלות הפירעון הגדולה בישראל. (פשיטת רגל)

- חנן מור – מינוף כבד על קרקע יקרה מאוד בשדה דב, חוב של כ־1.3 מיליארד ש"ח רק על הקרקע, במסגרת חוב כולל של 2.7 מיליארד ש"ח. (calcalist)

- דחיית ההכרה בחדלות פירעון – “עסק חי” על הנייר, זומבי במציאות

- אצל דנקנר: כבר לפני הקריסה היה ברור למחזיקי האג"ח שיש בעיה, עד שמונה נציגות ונכפו הסדרי חוב. (פקולטה לניהול ע"ש קולר)

- אצל פישמן: שנים “ידעו בשוק” על חובות עתק, אבל הבנקים המשיכו לגלגל אשראי במקום לעצור ולרשום הפסד. (פשיטת רגל)

- אצל חנן מור: הבקשה לעיכוב הליכים לפי תיקון 4 מתארת מצב שבו החברה חדלת פירעון, אבל ממשיכה להתנהל “במהלך עסקים רגיל” תחת הגנת בית המשפט – זה מודל זומבי קלאסי, רק ממוסד בחוק. (גרי, סרוסי, רשף, סמרה ושות׳, משרד עו״ד)

- הקש ששבר את גב הגמל – תמיד אותו עיקרון: סגירת ברז האשראי / פיגור מהותי

- דנקנר – נפילת אג"ח IDB, אובדן אמון מוחלט בשוק ההון, לחץ מחזיקי אג"ח והבנקים → הסדרי חוב שאיבדו לו את השליטה. (פקולטה לניהול ע"ש קולר)

- פישמן – שינוי גישה של הבנקים, הפסקת יכולת גלגול חובות, פתיחת הליך חדלות פירעון והליכי ביצוע על נכסים. (פשיטת רגל)

- חנן מור – אי־תשלום 28 מ' ש"ח ללווים בשדה דב, הודאה בהיעדר נזילות מספקת, בקשה לעיכוב הליכים, צו עיכוב הליכים וכניסה להסדר מול נושים. (calcalist)

- מי “קנה להם זמן” – הבנקים והמשקיעים המוסדיים

- בכל שלושת המקרים, המערכת הפיננסית העדיפה שנים“לגלגל קדימה” במקום לעצור בזמן:

- מתן הלוואות נוספות לכיסוי הלוואות ישנות

- הסדרי חוב שמאפשרים לדחות את הבעיה

- תקשורת מרוככת כלפי הציבור

אצל חנן מור זה אפילו קיבל מעטפת פורמלית: תיקון 4, שמאפשר לחדל־פירעון מוצהר להמשיך שוטף, בזמן שנושים מקבלים פירורים של שליטה במקום החזר מלא. (גרי, סרוסי, רשף, סמרה ושות׳, משרד עו״ד)

הבדל מהותי: קנה המידה והאימפקט המערכתי

- דנקנר ופישמן – פגיעה מערכתית עמוקה במערכת הבנקאות, באמון בשוק ההון ובדיון הציבורי בתספורות ו״קפיטליזם מקורב”.

- חנן מור – פגיעה קשה ברוכשי דירות, מחזיקי אג"ח ובנקים, אבל בקנה מידה קטן יותר; עם זאת, בתוך שוק נדל"ן בועתי, זה עוד “לבנה” שנשלפת מתוך החומה.

“שדה דוב לא הפיל את חנן מור – הוא רק חשף את האמת”

שדה דב לא הפיל את חנן מור – הוא רק חשף את האמת על מודל הזומבים של שוק הנדל"ן

כשקבוצת חנן מור פנתה לבית המשפט בבקשה לעיכוב הליכים לפי תיקון 4, הכותרות סיפרו סיפור פשוט:

“פרויקט שדה דב הפיל את הקבוצה.”

רק שהמציאות, כמו תמיד, יותר מורכבת – ובעיקר יותר לא נוחה.

שדה דב לא הפיל חברה בריאה. הוא חשף חברה ממונפת עד העצם, עם תזרים שחוק, שנשענה על מערכת בנקאית ומשקיעים מוסדיים שקנו לה זמן – עד שהאוויר נגמר.מי שקורא את החומר לעומק, מבין:

שדה דב היה הטריגר, לא הסיבה.

🧱 קודם בונים זומבי – אחר כך מאשימים את שדה דב

לפי הפרסומים, קבוצת חנן מור צברה חובות של כ־2.7 מיליארד ש"ח, מתוכם כ־1.3 מיליארד ש"ח על הקרקע בשדה דב בלבד. (calcalist)החברה לא עמדה בתשלום של כ־28 מיליון ש"ח לקונסורציום המלווים לפרויקט הזה, ובתגובה פנתה לבית המשפט בבקשה לעיכוב הליכים לפי תיקון 4 לחוק חדלות פירעון – מנגנון שמאפשר לחברה חדלת פירעון לנהל “עסקים כרגיל” תחת הגנת בית המשפט, בזמן שנושים לא יכולים לפעול נגדה. (calcalist)במילים פשוטות:

- החברה מודה שהיא חדלת פירעון.

- אבל המשך הניהול נשאר בידי אותם בעלי שליטה.

- והמערכת מאפשרת לה להמשיך להתנהל, בתקווה להסדר.

זה מודל זומבי קלאסי – רק ממוסד בחקיקה.

🎲 “שדה דב הפיל אותנו” – או שזו הייתה הדרך הנוחה לברוח מאמת לא נעימה?

שדה דב הוא קרקע גדולה, יקרה, עתירת ציפיות.

כשהכול עולה – קל להציג אותו כנכס אסטרטגי.

כשהשוק נתקע והמימון מתייקר – קל להאשים אותו כ"פצצה שקרסה".אבל המספרים מספרים סיפור אחר:

- החוב על שדה דב הוא סימפטום של מינוף יתר, לא מקור הבעיה

- לקחת חוב של 1.3 מיליארד ש"ח על קרקע אחת בסביבה של ריבית עולה ושוק דירות מדשדש – זו החלטת מינוף אגרסיבית מלכתחילה. (calcalist)

- הבקשה לעיכוב הליכים הוגשה רק אחרי שהחברה לא עמדה בתשלום שוטף (28 מ' ש"ח)

זה לא "אירוע שמיימי". זה מבחן פשוט:- יש לך תזרים לשירות חוב קצר טווח – או שאין.

כשהתשובה היא “אין”, אין שום צורך ברומן סוחף על שדה דב. (calcalist)

- תיקון 4 מאפשר להציג את זה כהליך “מסודר” – אבל כלכלית זו חדלות פירעון מלאה

לפי הגדרת החוק, חברה שנזקקת לעיכוב הליכים תחת תיקון 4 היא חדלת פירעון.

אבל הניהול נשאר אצל בעלי השליטה, והפעילות שוטפת. (גרי, סרוסי, רשף, סמרה ושות׳, משרד עו״ד)

זה אולי נוח לשיווק – אבל לא משנה את העובדה הפשוטה:

המערכת החזיקה זומבי בחיים, עד שהפרויקט הגדול ביותר כבר לא היה ניתן למימון.

🔗 “אותו סרט, שחקנים אחרים” – דנקנר, פישמן, אפריקה ישראל

קשה להתעלם מהדמיון המטריד:

- אליעזר פישמן – שנים של מינוף יתר, חובות עתק לבנקים, דחיית ההכרה בחדלות פירעון עד שהבור נחשף במלואו. (פשיטת רגל)

- נוחי דנקנר / IDB – עסקאות מסוכנות, מינוף אגרסיבי, הסדרי חוב שנועדו לקנות זמן, עד שהאג"ח התרסקו ושוק ההון סגר את הברז. (פקולטה לניהול ע"ש קולר)

- אפריקה ישראל / לבייב – הסדר חוב ענק, הזרמות בעלים של מאות מיליוני שקלים, תספורות לאג"ח, וכעבור שנים – הסדר נוסף עד למחיקת החברה מהבורסה. (TheMarker)

בכל המקרים, הנרטיב הרשמי אחרי הקריסה ניסה לצמצם:

“זה המשבר העולמי”

“זה הרובל”

“זה שדה דב”

אבל המשותף לכולם היה:

מינוף מופרז + אשראי זול + מערכת בנקאית שלא עצרה בזמן.

🪓 אז מה באמת הכריע את חנן מור?

אם מקלפים את השכבות, רואים שלושה גורמים מכריעים:

- היעדר נזילות אמיתית – לא מסוגלים לשלם 28 מ' ש"ח מיידיים על חוב לפרויקט דגל. (calcalist)

- קנה מידה של החוב מול שווי נכסים תלוי-שוק – חשיפה כבדה לשוק נדל"ן שבשנים האחרונות כבר מראה סימני עייפות וירידת מחירים.

- העובדה שהבנקים כבר לא יכולים/מוכנים "לקנות זמן" – ברגע שהמערכת הפיננסית מפסיקה להאריך אשראי, החברה עוברת מזומבי לקריסה פתוחה.

שדה דב רק הוסיף פוקוס:

התגלה לעין הציבורית מקום שבו המספרים כבר לא נסגרים, והמשחק הסתיים.

🧭 למה זה חשוב לציבור – ולשוק כולו?

כי כל עוד הציבור מקבל את הנרטיב:

“נפלנו בגלל פרויקט אחד בעייתי” –

הלקחים נשארים מקומיים, נקודתיים, לא מסוכנים מדי.

אבל אם אתה קורא את זה מלמעלה, ברמה מערכתית, אתה רואה:

- זה לא סיפור נקודתי של יזם אחד.

- זה מודל עבודה של שוק שלם, שנשען על כסף זול, מינוף עד הקצה, ודחיית ההכרה בהפסדים.

- זה אותו מודל שאתה מתאר שנים בנושא בועת הנדל"ן והאשראי.

לכן, בעיניי, המשפט הנכון הוא:

שדה דב לא הפיל את חנן מור.

שדה דב חשף את מודל הזומבים של שוק הנדל"ן – בזמן אמת.

📦 English Summary Box

Shde Dov did not “kill” Hanan Mor – it exposed a zombie companyThe collapse of Hanan Mor’s group is officially blamed on the huge Shde Dov project in Tel Aviv.

But court filings and public data show a deeper pattern: a highly leveraged developer with total debts of about NIS 2.7 billion, including roughly NIS 1.3 billion on the land itself, that could no longer meet even a NIS 28 million payment to its lenders. (calcalist)Using Israel’s Insolvency Law (Amendment 4), the company sought court protection while continuing to operate – a textbook “zombie firm” model where the business is insolvent but kept alive by banks and legal mechanisms. (גרי, סרוסי, רשף, סמרה ושות׳, משרד עו״ד)Exactly as in the cases of Nochi Dankner, Eliezer Fishman and Africa Israel, the real breaking point was not a single project, but the moment the financial system stopped rolling over credit. Shde Dov was not the cause – it was the spotlight that revealed the underlying insolvency.

במידה רבה הבנקים שבויים בתוך תופעה רוחבית, ולכן הם לא “יכולים לעצור” בבת אחת בלי לירות לעצמם ברגל ולייצר אירוע מערכתי.

אבל זה לא אומר שהם ממשיכים כרגיל; הם כבר עוברים ממצב של “מזרימים דם” למצב של “חונקים לאט”.אני אפרק את זה לשלוש שכבות:

- מה הכתבה של גלובס בעצם חושפת על מצב החברות

- מה המשמעות לבנקים – למה עצירה חדה מסוכנת גם להם

- איפה נכנסים המוסדיים ולמה הם ממשיכים לגייס לחברות נדל"ן

1. מה הכתבה של מאיה לוין באמת אומרת על החברות

הכתבה בגלובס עושה משהו חשוב:

היא הופכת אינטואיציה לנתון חשבונאי – מבצעי המימון הם הנחה סמויה שממומנת מהדם של היזם. נקודות מפתח מהנתונים שם: גלובס

- קרסו נדל"ן – תזרים מזומנים שלילי מהפעילות השוטפת של 85 מ' ש"ח ברבעון 3/2025, לעומת 47 מ' בתקופה המקבילה; מצטבר מתחילת השנה: 355 מ' ש"ח תזרים שלילי לעומת 167 מ' שנה קודם.

- אזורים – הוצאות מימון נטו ברבעון 3 זינקו ל־54 מ' ש"ח; בתשעת החודשים הראשונים של 2025 – 107 מ' ש"ח לעומת 82 מ' בשנה שעברה.

- אפי קפיטל – מציינת במפורש כי בעקבות מבצעי "הלוואות הקבלן" שילמה לבנקים למשכנתאות ריבית תזרימית של כ־11 מ' ש"ח ב־2024 וכ־26 מ' ש"ח בתשעת החודשים הראשונים של 2025.

במקביל, משרד האוצר מראה: גלובס+1

- תזרים פוטנציאלי ממכירת דירות בספטמבר – 6 מיליארד ש"ח, ירידה ריאלית של 37% לעומת שנה קודם.

- תזרים בפועל (על פי דיווחי מע"מ) – 5.3 מיליארד ש"ח, ירידה של 12% בלבד.

והפער מוסבר בין היתר ע"י:

- תשלומים נדחים על עסקאות שנחתמו בעבר (“על הנייר”),

- הקדמת תשלומים של רוכשים (בעיקר כדי לברוח ממדד תשומות),

- מכירת קרקעות ע"י יזמים כדי לסתום חורים תזרימיים.

כלומר:

החברות מייצרות היום תזרים “משופר מלאכותית” בעזרת העבר (בעסקאות ישנות וקרקעות),

בזמן שהרווחיות של הפרויקטים החדשים נשחקת ע"י מבצעי המימון והריבית הגבוהה.

זה בדיוק פרופיל של חברה זומבית:

לא באמת חיה מתזרים בר־קיימא, אלא ממשיכה ללכת על סטרואידים של אשראי ודחיית הפסדים.

2. האם הבנקים “לא יכולים לעצור”? – מהצד שלהם התשובה כמעט כן

2.1. חשיפה רוחבית – אם אתה עוצר בחדות, אתה מפיל את עצמך

מבנק ישראל עצמו:

- האשראי המאזני לענף הבינוי והנדל"ן במערכת הבנקאית המשיך לצמוח בשיעור גבוה (כ־14%) גם ב־2023, למרות עליית הסיכון בענף, ההאטה בשוק הדיור והתייקרות המימון. בנק ישראל+1

- שיעור ההפרשה להפסדי אשראי צפויים על הענף עלה לכ־2.4% מהאשראי – כלומר הבנקים כבר מבינים שהסיכון גבוה, ומתחילים כרית ביטחון, אבל לא סוגרים את הברז. בנק ישראל+1

- בדוחות היציבות – בנק ישראל מדגיש מפורשות שהסיכון בענף הבינוי והנדל"ן עלה, אבל המערכת עדיין “מפגינה עמידות” ושומרת על יציבות הון. בנק ישראל+2בנק ישראל+2

מכאן נובע משהו חשוב:

אם הבנקים יבצעו עצירה חדה רוחבית באשראי לענף –

הם ייצרו גל חדלות פירעון שהפסדי האשראי שלו ייכנסו ישר להון שלהם.

כלומר, זה לא “הם מגינים על הקבלנים”;

הם מגינים על עצמם ועל יציבות המערכת.

2.2. האפקט הדומינו שהם מפחדים ממנו

עצירת מימון רוחבית לנדל"ן למגורים היום תעשה כמה דברים בבת אחת:

- הפסקת פרויקטים באמצע– זה מיידית הופך אשראי “מגובה פרויקט” לחדל פירעון, וגורר:

- פגיעה בביטחונות (שלד לא גמור שווה פחות משווי הלוואה),

- תביעות של רוכשים,

- לחץ ציבורי ופוליטי על הבנקים.

- ירידת ערך גורפת של ביטחונות – אם עשרות יזמים נכנסים להסדרים / הקפאת הליכים,

שווי הקרקעות והפרויקטים במאזני הבנקים נשחק. זה פוגע ישירות ביחסי הון. - אפקט מאקרו– בנייה היא מנוע תעסוקה מרכזי. עצירה חדה תייצר:

- עלייה באבטלה בענף,

- פגיעה ב־GDP,

- ירידה בהכנסות ממסים – מה שיחמיר את התמונה המאקרו־פיסקלית שגם כך אינה בריאה.

- משבר אמון – ברגע שהציבור יראה סדרה של קריסות קבלנים,

זה יפגע גם באמון בבנקים, גם בשוק ההון, וגם בציפיות לגבי מחירי הדירות.

המערכת הבנקאית מבינה את זה היטב – זה מופיע במפורש בין השורות בדוחות היציבות:

הם מדברים על "רמת סיכון גבוהה בענף" אבל במקביל על "עמידות המערכת" – כלומר:

אנחנו מודעים לסיכון, אבל לא מושכים את השטיח בבת אחת. בנק ישראל+1

2.3. אז מה הם כן עושים?

במקום “עצירה”, אתה רואה מדיניות חונקת הדרגתית:

- הקשחת תנאים לפרויקטים חדשים – דרישת הון עצמי גבוהה יותר, שיעורי מכירה מוקדמים גבוהים יותר, ביטחונות נוספים.

- קיצור מח"מ ההלוואות והעלאת מרווחי הריבית – האשראי יקר יותר וקצר יותר → לוחץ על התזרים של הקבלנים.

- סיווגים חשבונאיים חריפים יותר – IFRS 9: מעבר מ־Stage 1 ל־Stage 2 / 3, הגדלת הפרשה להפסדי אשראי צפויים.

- זיהוי מוקדם של לווים בעייתיים – מצמצמים מסגרות למי שמראה תזרים רע, וממשיכים ללוות למי שנראה “שורד”.

כלומר –

הם כן מעבירים חלק מהחברות למצב “תסתדר לבד”, אבל שומרים על חמצן לענף כמכלול, כדי לא לייצר “קליק” של משבר.

3. איפה המוסדיים נכנסים לסיפור ולמה הם עדיין מגייסים לחברות נדל"ן?

בצד השני, המוסדיים (פנסיה, גמל, ביטוח) ממשיכים להשתתף בגיוסי חוב של חברות נדל"ן – למרות הסיכון.מביזפורטל עולה שב־2026 צפוי לחברות בישראל צורך מימוני כולל של כ־210 מיליארד ש"ח (גיוס חדש + פירעון קרן אג"ח קיימות), וחלק משמעותי ממנו הוא נדל"ן. ביזפורטל+1למוסדיים יש כמה “מוטיבציות רעות” להמשיך לשחק:

- הם כבר עמוק בפנים– יש להם כבר אג"ח נדל"ן במיליארדים. אם הם “מייבשים” את השוק, הם:

- מקטינים יכולת גלגול חוב של החברות הקיימות,

- מורידים את מחיר האג"ח שהם כבר מחזיקים,

- מייצרים לעצמם הפסד מיידי בתיקי העמיתים.

- חוסר אלטרנטיבה בתשואה דומה – בעידן שבו האג"ח הממשלתיות נותנות תשואה סולידית אך לא חריגה,

אג"ח נדל"ן בתשואות דו־ספרתיות נראית “מפתה מדי כדי לוותר”. - הנחה מובלעת ש”לא יתנו לזה לקרוס לחלוטין”– תפיסה פסיכולוגית-רגולטורית:

- שהמדינה, הבנקים ובנק ישראל ינסו “לפרוס את הכאב” על פני זמן,

- ולא יתנו לרצף של חפציבה/חנן מור/אפריקה ישראל להתרחש בו־זמנית.

- שיתוף פעולה דה־פקטו עם הבנקים – בנקים מלווים פרויקטים, מוסדיים קונים אג"ח/שותפויות מימון.

כל אחד מהם מבין שהשני גם בפנים – וזה יוצר “קלוב”.

במילים אחרות –

המוסדיים והבנקים יחד יוצרים מצב שבו:

החברות היו כבר אמורות להתכווץ או ליפול,

אבל המערכת ממשיכה לממן אותן חלקית – לא מתוך אמונה גדולה בעסק,

אלא מתוך פחד שהפסקה מוחלטת תחשוף את ההפסדים של כולם בבת אחת.

4. תשובה ישירה לשאלה

האם בגלל מצב חברות הנדל"ן, וההיתכנות שרבות מהן הן חברות זומבי,

הבנקים לא יכולים "לעצור" כי זו תופעה רוחבית ולעצירות מימון יהיו השפעות רוחב קשות?

התשובה המדויקת:

- פורמלית / משפטית – הבנקים יכולים לעצור.

- מערכתית / כלכלית – עצירה חדה ורוחבית היא כמעט התאבדות עצמית של המערכת הפיננסית.

ולכן בפועל:

- הבנקים בוחרים לא לנתק את המכשיר מהחשמל, אלא להוריד את המינון לאט.

הם:- משמרים מימון לפרויקטים מתקדמים,

- מקשים מאוד על פרויקטים חדשים וחברות חלשות,

- מרווחי ריבית עולים,

- פריסה שקטה של הפסדי אשראי על פני שנים (דרך הפרשות הולכות וגדלות). בנק ישראל+2בנק ישראל+2

- הם תלויים גם בכך שהמוסדיים יסכימו להמשיך ולמחזר חלק מהחוב בשוק ההון –

אחרת כל הנטל חוזר למאזני הבנקים, והיכולת “לא לעצור” מצטמצמת מאוד. ביזפורטל+1 - אם נראה עלייה חדה בחדלות פירעון / פיגורים / ירידת ערך מהירה בביטחונות –

אז האילוץ יתתהפך: במקום “לא יכולים לעצור כי זה מסוכן”,

נהיה ב“מוכרחים לעצור כי אחרת יחס ההון נשחק והדירוג נופל”.

שם, כמו שאני כותב שנים, מגיע אחד משלושת הטריגרים:

- קריסת חברות גדולות,

- ריצה לבנקים,

- אירוע חיצוני קיצוני – ואז הבנקים כבר לא יוכלו להמשיך לשחק.

שורה תחתונה

- כן – המערכת הבנקאית היום כבולה לתופעה רוחבית של חברות נדל"ן זומביות,

ולכן היא נמנעת מעצירה חדה במימון, כי עצירה כזו תייצר גל חדלות פירעון שיפגע קשה גם בבנקים עצמם. - במקום זה, אנחנו רואים תהליך חניקה הדרגתי:

מבצעי מימון שחונקים את החברות, גידול בהוצאות המימון, תזרים שלילי,

התקשחות תנאי אשראי, הגדלת הפרשות – אבל בלי “קליק” חד. בנק ישראל+3גלובס+3בנק ישראל+3 - זה לא פתרון – זה דחיית הקץ.

השאלה היא לא האם הקץ מגיע, אלא באיזו מתכונת ואיזה טריגר יכריח את הבנקים לעבור ממצב “נדחה” למצב “נאלצים לעצור”.

💣 למה הבנקים לא סוגרים את הברז לנדל"ן – ומה זה אומר על בועת הזומבים של שוק הדיור

מבצעי המימון שגלובס מתארים היום הם לא "מבצעים יצירתיים".

הם אינפוזיית החייאה לענף שמתקשה לנשום לבד.מאחורי השלטים של "100% מימון", "תשלום בסוף" ו"הלוואת קבלן" עומדת מציאות פשוטה:

- החברות שוחקות רווחיות,

- התזרים שלהן הופך שלילי,

- הבנקים והמוסדיים ממשיכים לממן,

- והציבור מגויס כדי להחזיק את מפלצת האשראי הזו עוד קצת בחיים.

האם בגלל שרבות מחברות הנדל"ן מתפקדות כחברות זומבי – הבנקים כבר לא יכולים לעצור, כי עצירת מימון תיצור מכת רוחב גם להם?התשובה:

כן. במידה רבה הם שבויים בתוך זה.

אבל זה לא פוטר אותם מאחריות – זה רק מחמיר את עומק הבעיה.

1. מה חושפת הכתבה בגלובס? – ההנחות לא נעלמו, הן עברו למימון

בכתבה רואים את זה שחור על גבי דוח:

- בקרסו נדל"ן – תזרים מזומנים שלילי מפעילות שוטפת של 85 מ' ש"ח ברבעון 3/2025, לעומת 47 מ' מ' אשתקד; מצטבר מתחילת השנה 355 מ' ש"ח תזרים שלילי לעומת 167 מ' בתקופה המקבילה.

- באזורים – הוצאות המימון נטו טיפסו ל־54 מ' ש"ח ברבעון 3, והסתכמו ב־107 מ' בתשעת החודשים הראשונים של 2025, לעומת 82 מ' בשנה שעברה.

- באפי קפיטל – החברה מציינת במפורש שב־2024 ובשלושת הרבעונים הראשונים של 2025 שילמה לבנקים למשכנתאות כ־11 מ' ש"ח וכ־26 מ' ש"ח בהתאמה, רק על ריביות של "הלוואות קבלן" שניתנו לרוכשים במסגרת מבצעי מימון.

במקביל, סקירת האוצר לנדל"ן למגורים בספטמבר 2025 מראה:

- תזרים פוטנציאלי ממכירת דירות – 6 מיליארד ש"ח, ירידה ריאלית של 37% לעומת שנה קודם.

- תזרים בפועל על פי דיווחי מע"מ – 5.3 מיליארד ש"ח, ירידה של 12% בלבד. (ממשלת ישראל)

האוצר מסביר את הפער בין "פוטנציאלי" ל"פועל" כך:

- תשלומים נדחים על עסקאות עבר,

- הקדמת תשלומים כדי לשפר תזרים,

- מכירת קרקעות על ידי יזמים כדי לסתום חורים תזרימיים. (ממשלת ישראל)

ושורה תחתונה באותה סקירה: שיעור העסקאות עם הטבות מימון חזר בספטמבר ל־31% מהדירות החדשות – ואפילו עלה מעל הרמות שלפני מגבלות בנק ישראל, בעוד היקפי מכירת הדירות עדיין בשפל. (נדל"ן סנטר)כלומר:

החברות חיות היום על תזרים חלקי מ"עבר טוב" (עסקאות ישנות + מכירת קרקעות)

ועל תזרים יקר מאוד מהווה – מבצעי מימון שמכרסמים ברווחיות ומגדילים סיכון.

זה פרופיל קלאסי של חברות זומבי: הן לא מייצרות תזרים בר־קיימא מעצם העסק, אלא שורדות באמצעות דחיית הכרה בהפסדים ומינוף נוסף.

2. למה הבנקים לא "סוגרים את הברז" – הם כבולים למגה־חשיפה רוחבית

2.1. המספר שמסביר הכול: 544 מיליארד ש"ח חשיפה

לפי נתוני בנק ישראל, יתרת סיכון האשראי הכולל (מאזני ולא־מאזני) בתחום הבינוי והנדל"ן הגיעה ב־2024 לכ־544 מיליארד ש"ח, מתוכם כ־400 מיליארד ש"ח בבינוי. ב־2023 זה היה כ־458 מיליארד ש"ח – כלומר זינוק חד בתוך שנה. (נדל"ן סנטר)בנוסף, בנק ישראל מציין שהאשראי לענף הבינוי והנדל"ן בחמש הקבוצות הבנקאיות הגדולות המשיך לצמוח ב־2023 בשיעור של כ־14%, למרות העלייה ברמת הסיכון בענף, ההאטה בשוק הדיור והתייקרות עלויות המימון. (בנק ישראל)כלומר:

- הבנקים יושבים היום על הר הדולקים של חוב נדל"ן.

- כל ירידת ערך בביטחונות, כל חדלות פירעון רוחבית – פוגעת ישירות ביחס ההון שלהם.

דוח היציבות הפיננסית האחרון של בנק ישראל אומר במפורש:

- הסיכון המקרו־כלכלי גבוה,

- שוק הדיור חלש,

- המערכת הפיננסית "מגלה עמידות",

- אבל החשיפה לנדל"ן היא גורם סיכון מרכזי שמנוטר בקפידה. (בנק ישראל)

במילים אחרות:

אם הבנקים יטילו ברקס חד על אשראי לענף – הם לא "מענישים את הקבלנים".

הם פוגעים קודם כול בעצמם וביציבות המערכת.

2.2. עצירה חדה = אפקט דומינו

אם מחר בבוקר המערכת הבנקאית מחליטה:

"אנחנו מפסיקים הארכות אשראי לענף המגורים, מקפיאים מסגרות ומחמירים לכולם":

- פרויקטים נתקעים באמצע

- מאות פרויקטים עם ליווי בנקאי הופכים מאפסייד ביטחוני לחור במאזן,

- רוכשי דירות (שכבר שילמו) תקועים עם שלד לא גמור,

- תביעות, תקשורת, לחץ ציבורי ופוליטי על הבנקים.

- ירידת ערך הביטחונות

- קרקעות ושאר פרויקטים משועבדים מאבדים ערך,

- נדרשות הפרשות כבדות,

- יחס ההון נפגע,

- דירוג האשראי של הבנקים בסכנה.

- מכה מאקרו–כלכלית

- בנייה היא מנוע תעסוקה אדיר; בלימה חדה תעלה את האבטלה,

- תקטין את הצמיחה,

- תצמצם עוד יותר היקף צריכה והכנסות ממסים.

- משבר אמון

- הציבור יראה גל "חפציבה–ים" ו"חנן מור–ים" במקביל,

- האמון בשוק ההון, בבנקים ובנדל"ן יישחק בבת אחת –

וזה כבר לא "תיקון שוק", אלא אירוע מערכת.

המערכת הבנקאית מבינה את זה היטב, ולכן היא מעדיפה חניקה הדרגתית על פני חנק פתאומי.

3. מה הם כן עושים בפועל? – "לא סוגרים את הברז, אלא מחליפים אותו לטפטוף"

במקום לעצור בבת אחת, הבנקים עושים שלושה דברים:

- הקשחת תנאים קדימה

- דרישת הון עצמי גבוהה יותר ליזמים,

- מכירות מוקדמות גבוהות יותר לפני פתיחת ליווי,

- תמחור ריבית גבוה יותר, קיצור מח"מ, עוד ביטחונות. (בנק ישראל)

- סיווג סיכון והפרשות

- יותר לווים עוברים ל־Stage 2 ו־Stage 3 לפי IFRS 9,

- ההפרשות להפסדי אשראי בענף עלו ל־2.4% מהאשראי בענף ב־2023 – שזו כבר אמירה ברורה של "אנחנו יודעים שיהיו הפסדים". (בנק ישראל)

- סלקטיביות

- פרויקטים מתקדמים – מקבלים עוד חמצן, כדי לא להפוך לנזק מיידי,

- חברות חלשות / פרויקטים גבוליים – נזרקים לאט־לאט למים העמוקים (גלגול לחוב בשוק ההון, שיעבודים נוספים, פנייה למוסדיים וכו').

במילים שלי:

הבנקים כבר לא שופכים בנזין למדורה – אבל הם עדיין לא שולפים את הצינור שמחזיק את הלהבה חיה.

4. והמוסדיים? הם השותפים לשתיקת המערכת

בצד השני, המוסדיים ממשיכים להשתתף בגיוסי חוב של חברות נדל"ן – למרות שהסיכון מונח על השולחן.לפי פרסומים על צרכי המימון של החברות בישראל, 2026 צפויה להיות שנה של גיוסי ענק (מעל 200 מיליארד ש"ח גיוס חדש + פירעון אג"ח קיימות), וחלק לא מבוטל מהצרכים האלה מגיע מחברות נדל"ן.

למה המוסדיים משחקים במשחק הזה?

- כי הם כבר עמוק בפנים – והפסקת מימון תוריד ערך לאג"ח שכבר מוחזקות בתיקי הפנסיה.

- כי הם מחפשים תשואה גבוהה יותר מאג"ח ממשלתיות – והנדל"ן מציע "פרמיה" שומנית על הסיכון.

- כי יש הנחה מובלעת ש"לא יתנו לענף לקרוס טוטאלית", בדיוק בגלל חשיפת הבנקים.

- כי בפועל נוצרה ברית אינטרסים:

- הבנקים צריכים שמישהו יממן את החברות דרך השוק,

- המוסדיים צריכים שהבנקים לא יתנו לכל העסק להתפוצץ בבת אחת.

יצרת כאן שוק שבו:

אף שחקן גדול לא רוצה להיות הראשון שעוצר.

כולם יודעים שהסיכון גבוה,

אבל מעדיפים לדחות את רגע האמת – על הגב של משקי הבית.

5. טבלת הכוחות – מי מרוויח זמן ומי סופג את ההפסד

| שחקן | מה הוא מרוויח כרגע | מה הוא מסכן / סופג |

|---|

| יזמי נדל"ן וחברות בנייה | זמן. יכולת להציג דוחות “סבירים” בזכות מבצעי מימון, מכירת קרקעות ותשלומים נדחים. | שחיקה ברווחיות, תזרים שלילי מתמשך, סיכון גובר לקריסה נקודתית ברגע שברז אשראי נסגר. (ממשלת ישראל) |

| בנקים | דחיית הפסדים, מניעת גל חדלות פירעון רוחבי, שמירה על יציבות מדומה ביחסי הון. (בנק ישראל) | חשיפה ענקית של מעל 500 מיליארד ש"ח לענף; סיכון שקפיצה בחדלות פירעון תפגע ישירות בהון ובדירוג הבנקים. (נדל"ן סנטר) |

| מוסדיים (פנסיה, גמל, ביטוח) | תשואות גבוהות יותר בטווח קצר, מניעת מימוש הפסדים על אג"ח קיימות, שקט מדומה מול העמיתים. | סיכון לרצף של תספורות עתידיות, פגיעה בחוסכים, חשיפת עומק הסיכון לציבור בדיעבד. |

| משקי בית / רוכשי דירות במבצעי מימון | כניסה "זולה" לכאורה לשוק; פריסת תשלומים נוחה בטווח המיידי. (ממשלת ישראל) | סיכון כבד: לא בטוח שיוכלו לקבל משכנתא בעתיד, לא בטוח שיוכלו לעמוד בהחזרים, חשיפה ליזמים ולבנקים חלשים. האוצר ובנק ישראל עצמם כותבים ש"ספק אם חלק מהרוכשים האלה היו מקבלים משכנתא היום". (ממשלת ישראל) |

| המדינה / רגולטורים | קניית זמן – הימנעות מקריסת נדל"ן גלויה בתקופה של מלחמה, גירעון ותדמית כלכלית פגיעה. (בנק ישראל) | דחיית טיפול שורש, סיכון למשבר חד יותר בעתיד, אובדן אמון ציבורי כשהתמונה תיחשף במלואה. |

6. מה זה אומר על בועת הזומבים של שוק הדיור?

היום יש לנו:

- ענף נדל"ן שמדשדש במכירות, למרות מבצעי מימון אגרסיביים.

- חברות עם תזרים שלילי ושחיקת רווחיות, שחיות על מימון יקר ומכירת קרקעות. (ממשלת ישראל)

- מערכת בנקאית עם חשיפה עצומה לענף, שמעדיפה דחיית הפסדים על פני עצירה חדה. (נדל"ן סנטר)

- מוסדיים שממשיכים לגלגל אג"ח נדל"ן, כדי לא לייצר לעצמם הפסד מיידי.

- משקי בית חלשים שנמשכים למבצעי מימון, כשאפילו האוצר ובנק ישראל מטילים ספק ביכולת שלהם לקבל/לשאת משכנתא בעתיד. (ממשלת ישראל)

זה כבר לא שוק "חופשי".

זה שוק שבו:

המחירים, המימון והביקושים מנוהלים על ידי מערכת זומבית –

שמפחדת יותר מכל מהדבר שאני מתאר כבר שנים: עצירת האשראי.

האם הבנקים יכולים לעצור? טכנית – כן.

האם הם יעשו את זה מרצונם, בלי אילוץ חיצוני (משבר, מלחץ רגולטורי, קריסת כמה חברות דגל)?

כמעט בטוח שלא.

📦 English Summary Box

Why banks don’t “shut off” credit to Israeli real-estate developers – and what it says about a zombie housing bubble

Recent financial statements show that major residential developers in Israel are suffering from negative operating cash flow and rising financing costs, largely due to aggressive buyer-financing campaigns (“contractor loans”, deferred payments), which act as hidden price discounts funded by the developers’ own balance sheets. (ממשלת ישראל)At the same time, Bank of Israel data show that total credit risk to the construction and real-estate sector has ballooned to over NIS 540 billion in 2024, with about NIS 400 billion in construction alone, after double-digit growth in 2023 – despite a much riskier environment. (נדל"ן סנטר)This means the banking system is now too exposed to the sector to simply “stop lending” overnight without triggering a wave of defaults that would hit its own capital ratios and potentially cause a systemic event. Instead, banks are tightening conditions gradually, increasing provisions, and relying on institutional investors to roll over part of the developers’ debt via the bond market. (בנק ישראל)The result is a zombie equilibrium: many developers survive on expensive credit and asset sales; banks and institutional investors buy time rather than recognize losses; and households are pushed into risky financing schemes that even the Treasury and Bank of Israel warn may be unsustainable for a large share of buyers. (ממשלת ישראל)In this setup, the question is no longer if the bubble will adjust, but how violently – and what external trigger will finally force the credit machine to stop.

💣 למה הקבלנים ממשיכים לפתוח פרויקטים כשיש כבר 84 אלף דירות לא מכורות?

איך ייתכן שבמצב של

- מלאי שיא של דירות חדשות לא מכורות,

- תזרים שלילי בחברות,

- עלויות מימון מזנקות,

אנחנו עדיין רואים שלטי “שיווק דירות חדשות” בכל צומת?

התשובה הקצרה:

כי המערכת כולה – יזמים, בנקים, מוסדיים – תקועה בתוך מודל זומבי.

במצב כזה, הפסקת בנייה מסוכנת יותר עבורם מהמשך בנייה, גם אם היא כלכלית לא הגיונית.בוא נעשה סדר.

1. “להפסיק לבנות” = להודות בחדלות פירעון

יזמות נדל"ן ממונפת עובדת כך:

- הבנק נותן ליווי בנקאי לפרויקט

- הביטחון שלו הוא הפרויקט עצמו – הקרקע + הבנייה

- שחרור הכסף הוא בהתאם לקצב ההתקדמות (“אבני דרך”).

ברגע שהיזם עוצר בנייה:

- הוא מפר תנאים מול הבנק

- הבנק רשאי לעצור שחרורי כספים

- ערך הבטוחה (שלד שנתקע באמצע) יורד

- האשראי הופך מ"פרויקט חי" ל"חוב בעייתי"

בענף ממונף, עצירה משמעותה:

“אני לא מסוגל להשלים את מה שהתחלתי.”

כלומר – הודאה דה־פקטו בחדלות פירעון.

חברה זומבית תעשה הכול כדי לא להגיע למשפט הזה.

2. הבנק רוצה לראות בניין גמור – גם אם הרווח נמחק

מנקודת מבט של הבנק:

- שלד באמצע בנייה – בעיה.

- בניין גמור – נכס שניתן למכור, להשכיר, לממש.

לכן, גם כשהיזם כבר “על הברכיים”, לבנק הרבה פעמים משתלם יותר:

- להמשיך ללוות עד לסיום

- לנסות למקסם את ערך הבטוחה

- ורק אז – אם צריך – לממש, או להכניס שותף, או ללכת להסדר.

מכאן נולד הפרדוקס:

ככל שהמלאי גדל והמצב מחמיר – הלחץ להמשיך לבנות גדל, ולא להפך.

3. חברות ציבוריות חיות על pipeline – לא על פרויקט בודד

חברות נדל"ן ציבוריות הן כמו כרישים:

אם הן מפסיקות לשחות – הן מתות.מה הכוונה?

- השווי הבורסאי שלהן נגזר לא רק מהפרויקטים שנמכרים היום,

אלא מ־צבר הקרקעות, זכויות הבנייה והפרויקטים העתידיים. - דוחות החברה מלאים בסעיפים כמו: “מלאי קרקעות”, “פרויקטים בביצוע”, “פרויקטים בתכנון”.

אם החברה תעצור פתיחת פרויקטים חדשים:

- השקף הבא במצגת למשקיעים נראה רע

- השווי הנכסי קטן

- דירוג האשראי נפגע

- גיוסי החוב מתייקרים

- הבנקים נהיים חשדנים יותר

כלומר – חברה ממונפת לא יכולה להרשות לעצמה להיראות “מתכווצת”,

גם כשהמצב האמיתי מחייב דווקא התכווצות.

4. כשהתזרים שלילי – הם נאלצים לרוץ מהר יותר על אותו גלגל

הכתבות האחרונות והדוחות הרבעוניים מראים שחלק מהחברות:

- שורפות מזומנים בקצב הולך וגובר

- משלמות עשרות מיליוני שקלים בשנה על מבצעי מימון לרוכשים

- מזניקות את סעיף הוצאות המימון

- מציגות תזרים שלילי מפעילות שוטפת

במצב כזה, יש ליזם שתי דרכים עיקריות להביא כסף אמיתי לקופה:

- להשלים פרויקטים → למסור דירות → לקבל את התשלום האחרון

- למכור קרקעות/זכויות כדי להזרים מזומן ולסתום חורים

שתי האפשרויות תלויות בהמשך פעילות – לא בעצירה.עצירה תגרום ליזם:

- לא לגמור את הפרויקטים

- לא להגיע לתשלומי הסיום

- לא להיות מסוגל לשרת את החוב

ולכן, גם כשהמלאי רשמי מתנפח ל־84 אלף דירות לא מכורות –

מה שדוחף אותם זה לא היגיון של “שוק חופשי”, אלא היגיון של “הישרדות תחת חוב”.

5. הבנקים לא יכולים לסגור את הברז בבת אחת – הם בפנים עד הצוואר

כמו שראינו:

- החשיפה הכוללת של המערכת הבנקאית לענף הבינוי והנדל"ן היא עצומה.

- חלק גדול ממנה הוא ליווי פרויקטים למגורים.

- ירידה חדה במחירי הנדל"ן + קריסה של כמה קבוצות גדולות =

הפרשות ענק על חובות בעייתיים, פגיעה ביחסי ההון, סיכון לדירוג האשראי של הבנקים.

הבנקים מבינים שאם הם יעשו:

“סטופ. לא עוד פרויקטים חדשים עד שמלאי יורד.”

הם בעצם:

- חותכים לעצמם את ערך הביטחונות,

- מייצרים גל של פרויקטים תקועים,

- מרימים על עצמם את הציבור, הרגולטור, התקשורת והפוליטיקאים.

ולכן, הם מעדיפים:

- להקשיח תנאים לאט

- להגדיל הפרשות לאט

- ללחוץ על יזמים “להסתדר לבד” – אבל לא להפסיק את כל המערכת ביום אחד.

6. המוסדיים ממשיכים להלוות – כי גם הם כבר עמוק במשחק

המוסדיים (פנסיה, גמל, ביטוח):

- מחזיקים כבר היום כמויות ענק של אג"ח נדל"ן

- אם הם מפסיקים להשתתף בגיוסים חדשים –

לחברות לא יהיה איך לגלגל חוב קיים

→ הסדרים, תספורות, הפסדים בתיקי החיסכון

→ שאלות קשות מהציבור.

לכן, גם הם מעדיפים:

להמשיך “לקנות זמן”

ולקוות שהסערה תעבור או שהמדינה/בנק ישראל יתערבו אם יהיה רע מאוד.

7. אז למה ממשיכים לבנות עם מלאי 84 אלף דירות?

אפשר לסכם במשפט אחד:

כי עצירה עכשיו תחשוף את עומק הבור,

והמערכת כולה מעדיפה לדחות את החשיפה הזו.

- היזמים צריכים להמשיך לבנות כדי לא להפוך רשמית לחדלי פירעון.

- הבנקים צריכים שהפרויקטים יושלמו כדי להגן על הבטוחות שלהם.

- המוסדיים צריכים שהחברות ימשיכו לתפקד כדי לגלגל את חוב האג"ח.

- המדינה מעדיפה “ניהול כאב” על פני משבר גלוי בעיתוי רגיש.

בכל ההיגיון הבריא – כשיש מלאי שיא, ביקוש חלש ותשואות שליליות –

הבנייה הייתה צריכה להתכווץ חזק. במציאות הממונפת של 2025 – הבנייה ממשיכה, כי המערכת כולה בנויה כך שהמכונה לא יכולה לעצור בלי להתרסק.

📦 English Summary Box

Why developers keep launching new projects even with ~84,000 unsold new apartments

On the surface, it seems irrational: record inventory of unsold new homes, weak demand, rising financing costs – and yet, new residential projects keep popping up.

The underlying reason is that Israel’s real-estate sector operates as a leveraged “zombie system”:

- Developers cannot simply stop building: halting construction would violate loan covenants, trigger bank action and effectively acknowledge insolvency.

- Banks prefer to see projects completed – a finished building is a better collateral than an unfinished shell – and are themselves deeply exposed to the sector.

- Institutional investors already hold large volumes of real-estate bonds and prefer rolling over debt to realizing immediate losses.

In this setup, continuing to build – and even launching new projects – becomes a survival mechanism, not a sign of genuine market strength. Stopping the machine abruptly would expose the true depth of the problem and risk a systemic credit event.

💣 כשנשיא לשכת רואי החשבון מודה: השווי בספרים מנופח – זו כבר לא דעה, זו עדות מבפנים

חן שרייבר, נשיא לשכת רואי החשבון, פרסם היום בכלכליסט מאמר שאפשר לסכם במשפט אחד:

ספרי חברות הנדל"ן לא משקפים את המציאות. המחירים ירדו, השווי בספרים לא עודכן, והמערכת כולה מפחדת מהיום שבו המספרים יפגשו את השוק. (calcalist)

זה לא עוד טור של “שוק רגיש” או “מצב מאתגר”.

זו הודאה פומבית של מי שעומד בראש הגוף המקצועי שמכשיר את מי שחותמים על הדוחות –

שאנחנו חיים על ערכי נכסים מנופחים, שהפער בינם לבין המציאות מסכן את החברות, את הבנקים, ואת המשק.בוא נפרק את זה.

1. מה בעצם אומר חן שרייבר – בשפה פשוטה

מהמאמר שלו בכלכליסט עולים כמה משפטי מפתח מאוד ברורים: (calcalist)

- מחירי הדירות כבר לא "מישוררים" – יש ירידת מחירים רחבת היקף.

- חברות בנייה ויזמות מחזיקות במאזנים פרויקטים לפי שווי דוחות אפס / הערכות ישנות משיא הגאות.

- השווי הריאלי היום נמוך משמעותית מהשווי בספרים ולצורכי בטחונות לבנקים.

- עדכון השווי כלפי מטה יפגע ביחסים הפיננסיים מול הבנקים → ידרוש הזרמות הון ובטחונות → חברות רבות לא יעמדו בזה.

- הוא מזהיר מפני "גל נפילות" בחברות נדל"ן ממונפות באג"ח במאות מיליונים.

- הוא קורא לממשלה ולבנק ישראל לבנות מנגנוני "גישור" ולאפשר גמישות לבנקים כדי לא למוטט את החברות.

כלומר, בניסוח שאף חשבונאי רשמי לא יכתוב, אבל זה המשמעות:

📌 השווי בספרים מנופח

📌 ההפסד הכלכלי כבר קיים – פשוט לא הוכר

📌 אם נכיר בו, חברות ייפלו ובנקים ייפגעו

📌 אז המערכת מנסה למשוך זמן ולבקש הצלה רגולטורית

צילום מסך פייסבוק - https://www.facebook.com/share/p/1Fx8Vchfey/

2. המציאות בשטח: ירידת מחירים, מלאי שיא, ביקוש חלש – והספרים תקועים בעידן הגאות

המאמר של שרייבר לא נכתב בוואקום. הוא מגיע אחרי רצף נתונים רשמיים:

- מלאי הדירות החדשות הלא־מכורות בידי הקבלנים הגיע לכמעט 84 אלף דירות – שיא כל הזמנים. (mako)

- לפי הלמ"ס והאוצר, מספר העסקאות בדירות חדשות בירידה דו־ספרתית לעומת שנה שעברה; בספטמבר לבדו – ירידה של כ־25% במכירות הקבלנים, ובשוק החופשי הירידה חדה אף יותר. (ממשלת ישראל)

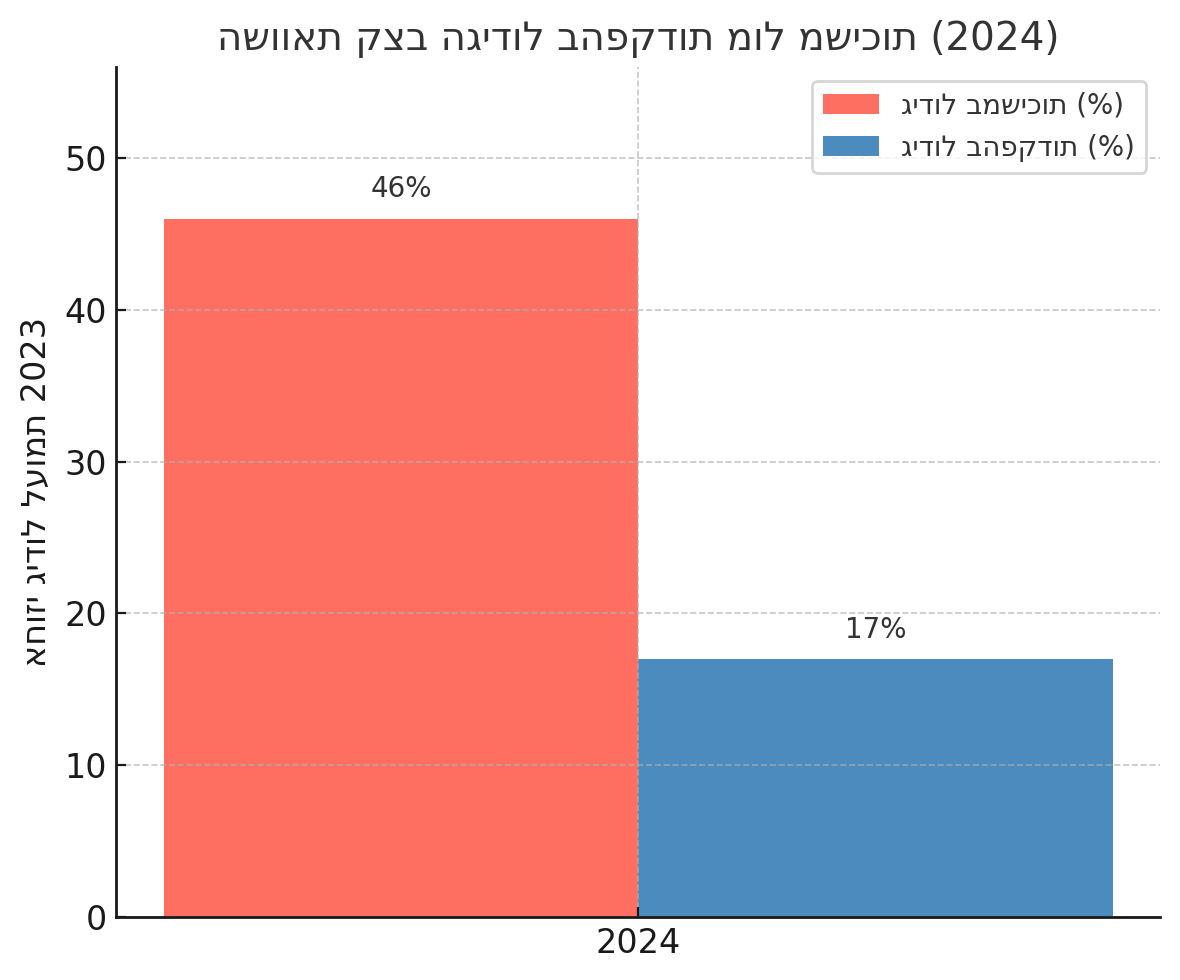

- סקירת האוצר מראה שמבצעי המימון של הקבלנים (הלוואות קבלן, פריסות, דחיות) מטשטשים חלק מהכאב התזרימי, אבל לא מחזירים את השוק לרמות מכירה גבוהות, אלא רק מונעים קריסה חדה יותר. (ממשלת ישראל)

במילים אחרות:

- הכנסות עתידיות שדוחות האפס בנו עליהן – מתכווצות.

- קצב המכירות יורד, זמן הספיגה מתארך, המלאי נערם.

- עלויות המימון עלו, מרווחי הרווח נשחקים.

ועדיין – המאזנים ממשיכים לשקף:

- שווי פרויקטים לפי מחירי שיא,

- מודלים אופטימיים של מכירות,

- בטחונות לבנקים לפי "תמורות צפויות" שכבר לא קיימות בשוק.

זה בדיוק הפער ששרייבר מתאר.

3. למה החברות מפחדות לעדכן שווי? כי זה ישר פוגע בבנקים

שרייבר כותב במפורש: הקבלנים "מתמהמהים" בעדכון השווי כלפי מטה, והחשש המרכזי הוא תגובת המערכת הבנקאית. (calcalist) עדכון שווי ריאלי יביא ל־:

- פגיעה ביחסי LTV ויחסי כיסוי חוב שנקבעו בהסכמי המימון,

- דרישה של הבנקים להזרמת הון / בטחונות נוספים,

- ומכיוון שחברות רבות ממונפות כבד – הן לא יעמדו בדרישות.

מכאן – שני דברים חשובים:

- הבנקים שבויים של השווי המנופח

- כי השווי בספרים משמש כבסיס לבטחונות, לשיערוך ולחישוב עמידה באמות מידה.

- הורדת שווי → פגיעה בביטחונות → הפרשות להפסדי אשראי → פגיעה בהון.

- החברות שבויות של אותם בנקים

- עדכון שווי אמיתי יוביל אותן מהר מאוד להסדרי חוב / הקפאת הליכים.

- לכן הן מעדיפות להמשיך "לגלגל" את המציאות בדוחות ולספוג עוד ועוד עלויות מימון.

זה כבר לא רק שאלה של "מינוף גבוה".

זה מנגנון של דחיית הכרה בהפסד – עד שהמציאות תכפה אותו.

4. "גל נפילות" בחברות נדל"ן – לא תרחיש היסטרי, אלא המשך ישיר של המספרים

שרייבר אומר בפירוש: הוא כבר הזהיר בעבר מפני גל נפילות בחברות נדל"ן ממונפות באג"ח במאות מיליונים, והמצב הנוכחי רק מחריף את אותן תחזיות. (calcalist) מה השתנה מאז?

- המלאי הלא־מכורך גדל,

- מחירי הדירות החלו לרדת בפועל,

- הריבית גבוהה ונשארת גבוהה,

- מכירות הקבלנים בירידה,

- מבצעי המימון שוחקים רווחיות ומגדילים סיכון תזרימי. (mako)

אין כאן שום “ברבור שחור”.

זה ברבור לבן שעומד על השולחן, מהנהן לכולם.המסר שלו פשוט:

אם נמדוד את השווי נכון – נראה שחלק מהחברות כבר לא שוות את החוב שלהן.

ואז "גל נפילות" הוא לא תרחיש קיצון – אלא התאמת שווי מאוחרת.

5. הקריאה להתערבות ממשלתית: מי מצילים כאן – את הציבור או את בעלי המניות?

הפתרון ששרייבר מציע:

- התערבות ממשלתית,

- “אומץ רגולטורי”,

- גמישות לבנקים בדרישות ההון,

- מנגנוני גישור מוסכמים בין בנקים לקבלנים,

- כדי "לאפשר לחברות לנשום" ולא לקרוס תחת נטל בטחונות בלתי אפשרי. (calcalist)

צריך לומר את זה בלי סוכר:

זה לא תיקון שווי – זה ניסיון לפרוס את הכאב.

זה לא הגנה על הציבור – זה בעיקר הגנה על מי שנכנס למינוף מופרז במחירים לא ריאליים.

איפה פה הסיכון?

- אם מרככים לבנקים את דרישות ההון בלי לטפל בשורש (שווי מנופח) –

דוחים את ההכרה בהפסדים, מעמיקים את הבור, מגדילים את הסיכון ליום שאחרי. - אם בונים "גישורים" בין בנקים לקבלנים בלי מנגנון ברור של חלוקת הפסד –

יש סכנה מאוד ברורה של הלאמת הפסדים והפרטת רווחים.

כלומר – הציבור משלם, מי שהרוויח מהבועה נהנה מהגנה.

6. מה חסר במאמר של שרייבר – ומה אסור לפספס

6.1. אין דיון בשאלה: איך הגענו לשווי המנופח הזה?

הוא מצביע בצדק על הפער בין שווי בשיא הגאות לבין מחירי היום.

אבל הוא לא שואל:

- מי אישר את מודלי השווי האלה?

- איפה היו ועדות הביקורת, רואי החשבון החתומים, שומרי הסף?

- איך ייתכן שבמשך שנים ערכי מלאי ופרויקטים לא נבחנו מול תזרים אמיתי ותשואה ריאלית?

6.2. אין מילה על אחריות הבנקים

הבנקים:

- מימנו רכישת קרקעות במחירים מנופחים,

- מימנו פרויקטים עם מרווח ביטחון קטן מדי,

- נהנו מרווחי ריבית שמנים לאורך שנים,

- וכעת – חשופים למאות מיליארדים בענף, בדיוק כשהשוק מתהפך. (ynet)

המאמר מדבר עליהם רק כ"גורם שעלול להגיב".

אבל בפועל הם שותף מלא ליצירת המצב.

6.3. אין סדר עדיפויות ברור: את מי מגינים קודם?

במשבר מסוג זה, צריך לבחור:

- הגנה על רוכשי דירות "על הנייר" ומשקי בית חלשים

- הגנה על פקדונות ציבור בבנקים ועל יציבות מערכתית

- ורק בסוף – בעלי מניות ואג"ח של חברות נדל"ן ממונפות

המאמר מערבב את הכל ללא הבחנה.זה נוח למערכת – אבל מסוכן לציבור.

7. מה המשמעות לציבור ולמקבלי החלטות?

המאמר של נשיא לשכת רואי החשבון נותן לך, לציבור, שלושה מסרים ברורים:

- המחירים כבר לא רק “לא עולים” – הם יורדים, ובאופן שמפרק את מודלי השווי של תקופת הגאות. (calcalist)

- חברות רבות מחזיקות בספרים ערכים שלא תואמים את המציאות – ומפחדות לעדכן אותם כי זה יחשוף חדלות פירעון. (calcalist)

- המערכת האינטרסנטית תנסה עכשיו להעביר את הדיון למישור של "הצלת ענף הנדל"ן כמנוע צמיחה לאומי" – במקום לשאול מי צריך לשאת בהפסדים. (calcalist)

מנקודת מבט מדיניות:

- בלי Mark-to-Market אמיתי על פרויקטים ומלאי – אין שיח רציני על "הצלה".

- בלי מיפוי מלא של חשיפת הבנקים והגופים המוסדיים לנדל"ן – אין תכנון סיכונים.

- בלי קדימות ברורה לרוכשי דירות ולחוסכים קטנים על פני בעלי מניות וחוב ספקולטיבי – אין צדק בסיסי.

8. סיכום חד: לא "הקבלנים עלולים להתמוטט" – אלא מודל שלם נחשף

הכותרת של כלכליסט הייתה:

"החשש: הקבלנים עלולים להתמוטט". (calcalist) הכותרת האמיתית, אחרי שמקלפים את השכבה החשבונאית, היא:

המאזן הפיקטיבי של בועת הנדל"ן מתחיל להיחשף – ומי שעומד בראש לשכת רואי החשבון מאשר שספרי החברות לא משקפים את המציאות.

זה רגע נדיר שבו מישהו מתוך המערכת אומר בקול:

- המחירים ירדו,

- השווי בספרים מנופח,

- המינוף כבד,

- והסיכון הוא מערכתי.

מכאן השאלה איננה אם "יצילו" את הענף,

אלא מי יספוג את המחיקה –והאם שוב הציבור יממן את ההרפתקה של הבנקים, היזמים והמשקיעים הממונפים.

📦 English Summary Box

When the head of Israel’s CPA Institute admits: book values in real estate are detached from reality

In a new op-ed, Hanan (Chen) Schreiber, President of the Israeli Institute of CPAs, warns that developers’ and construction companies’ financial statements still reflect project values based on peak-boom assumptions, while actual market prices have already fallen and demand has weakened. (calcalist)This means that many projects are carried on the balance sheet at inflated values, which also serve as collateral for bank financing. Updating these values to current market conditions would likely breach loan covenants, trigger demands for fresh equity and additional collateral, and push highly leveraged developers into default. (calcalist)Schreiber openly speaks of a potential “wave of collapses” among bond-financed real-estate companies, and calls for government and Bank of Israel intervention to create “bridging mechanisms” and regulatory flexibility for banks – effectively asking to spread out the pain rather than recognize losses immediately. (calcalist)Against the backdrop of record unsold inventory (≈84,000 new units) and double-digit declines in new-home sales, this is no longer a theoretical concern but an admission from inside the system that Israel’s housing market has been running on mispriced assets and delayed loss recognition – with systemic risk for banks, institutional investors and households alike. (mako)

🟥 אז האם מנכ"ל אקרו "בורח"? התשובה: זו התנהגות של מנכ"ל שרואה את החול זז מתחת לרגליים

זיו יעקובי לא צריך להגיד “אני מודאג”.

הוא פשוט מוכר.והמכירה הזו איננה אקראית, איננה “טכנית”, ואיננה ביטוי של ביטחון.

להפך היא מגלמת שינוי תפיסתי אצל מי שיושב על כל המספרים מבפנים.

✔ מוכר מתחת למחיר ההנפקה

✔ מוכר בזמן שהחברה טוענת לשוק “מתייצב”

✔ מוכר בפרמיה מינימלית, למוסדי (שמחפש הנזלה בטוחה)

✔ מוכר אחרי ירידה של 24% במניה

✔ מוכר כשמלאי הדירות בתל אביב (הליבה של העסק שלו!) הגיע ל־10,800 דירות לא מכורות

✔ מוכר כשהחברה מכרה השנה רק 84 דירות במקום 364

זה לא “אקראי”.

זה תיזמון.

🟥 בנדל"ן – מנכ"ל מוכר מסיבה אחת: הוא כבר לא מאמין במסלול ההכנסות העתידי

מנכ"ל רואה:

- את המכירות של החברה בזמן אמת,

- את תזרים המזומנים,

- את קצב קבלת ההון העצמי,

- את ההתחייבויות לבנקים,

- את ההון העצמי האמיתי (לא זה שבספרים),

- את הקשיים בשיווק בפרויקטים בת"א יקרה,

- את תלות החברה במבצעי מימון שאסורים כעת,

- את עליית המלאי הלא מכור בעיר שבה הכי קשה למכור דירות יוקרה.

והוא עושה חשבון פשוט:

אם השוק באמת בדרך לעלייה למה שאמכור?

ואם השוק בדרך לירידה למה שאשאר עם מלוא החשיפה?

המנהל יודע את מה שהשוק הרחב עוד לא הפנים.

🟥 האם זו התנהגות של "חברת זומבי"? כן. והיא דומה בדיוק למה שמתרחש לפני קריסה במודלים ממונפים

חברת זומבי מוגדרת כחברה ש:

- אינה מייצרת מספיק תזרים לשירות החוב

- תלויה בהלוואות חדשות או בגיוסים כדי להמשיך להתקיים

- מציגה "מאזן יציב" למרות ירידת שווי כלכלית

- ממשיכה לבנות כדי לשמור תזרים מהבנק, לא כי זה רווחי

- מפחדת לעדכן שווי נכסים כי זה יפוצץ את יחס המימון

אקרו:

- מוכרת פחות מחמישית מהדירות שמכרה אשתקד

- נשענת על מבצעי מימון (94% מהעסקאות) שאסורים היום

- פועלת בשוק היוקרה – הראשון לקרוס

- פועלת בעיר עם מלאי דירות לא מכור מהגבוהים בהיסטוריה

- נסחרת בירידה של 24% מאז ההנפקה

- מתמודדת עם שוק בלי ביקוש אמיתי ועם ריבית גבוהה

וכעת:

המנכ"ל מצמצם חשיפה ב־20%.זה מהלך של אדם שמכיר את המודל מבפנים ומחליט להקטין סיכונים. זו איננה “בריחה בפניקה”,

אבל זו בהחלט הכנה לגל שעדיין לא התרחש אבל נראה קרוב.

🟥 בכל משבר נדל"ן גדול המנהלים מוכרים לפני שהכותרות מגיעות

תסתכל ברטרו:

✔ 2007–2008 בארה״ב

מנהלים של חברות בנייה ואג"ח מגובות משכנתאות מכרו מניות שבועות או חודשים לפני הקריסה.

הם ידעו.

✔ סין: אוורגרנד

הנהלת החברה משכה כספים וניפקה לעצמה דיבידנדים בזמן שהתזרים החל לקרוס.

הם ידעו.

✔ אצלנו פישמן, דנקנר, חנן מור

כולם משכו ערך מהחברות לפני קריסה.

הם ידעו. והם ידעו לפני כולם.

🟥 אז מה זה אומר על מצב שוק הנדל"ן?

זה אומר שלשלושה גורמים יחד אין כבר אמון בעתיד הקרוב:

1️⃣ הצרכנים קונים רק בהטבות מימון (שכבר נאסרו)

2️⃣ החברות מצמצמות פעילות ויוצאות לספיגה

3️⃣ המנהלים מתחילים “להתמזג החוצה” מהסיכוןוכאשר המנכ"ל מוכר:

זה סימן פנימי שהשוק עדיין לא מצא תחתית.

💣 מנכ״ל אקרו מוכר מניות ב־27 מיליון שקל וזה איתות שהמערכת מפחדת לקרוא בשמו.

המנהל שמכיר את הדוחות, את התזרים האמיתי ואת מצב המכירות מצמצם אחזקה ב־20%.כשחברה מוכרת השנה 84 דירות במקום 364,

כשבת״א יש 10,800 דירות לא מכורות,

וכש־94% מהעסקאות היו מבצעי מימון שבנק ישראל כבר אסר מנכ״ל יודע דבר אחד: זה לא שוק שעולה. זה שוק שמתכווץ.

וזה לא “מימוש הזדמנות”. זה "קטיעת סיכון". זו לא בריחה בפניקה,

זו בריחה בשקט. וביחד עם מה שפורסם היום ע"י נשיא לשכת רואי החשבון התמונה נהיית ברורה: חברות הנדל״ן הן חברות זומבי שנשענות על שווי שלא קיים,

מבצעים שמסתירים הפסדים,

וחול שבור מבהילות בביקושים. ואם אפילו המנכ״ל מתנתק מהחשיפה כמה זמן ייקח עד שהשוק יבין מה הוא ראה?

✅ מה נרשם בכתבה החדשה של רשות ניירות ערך כפי שדווח במרכז הנדל"ן

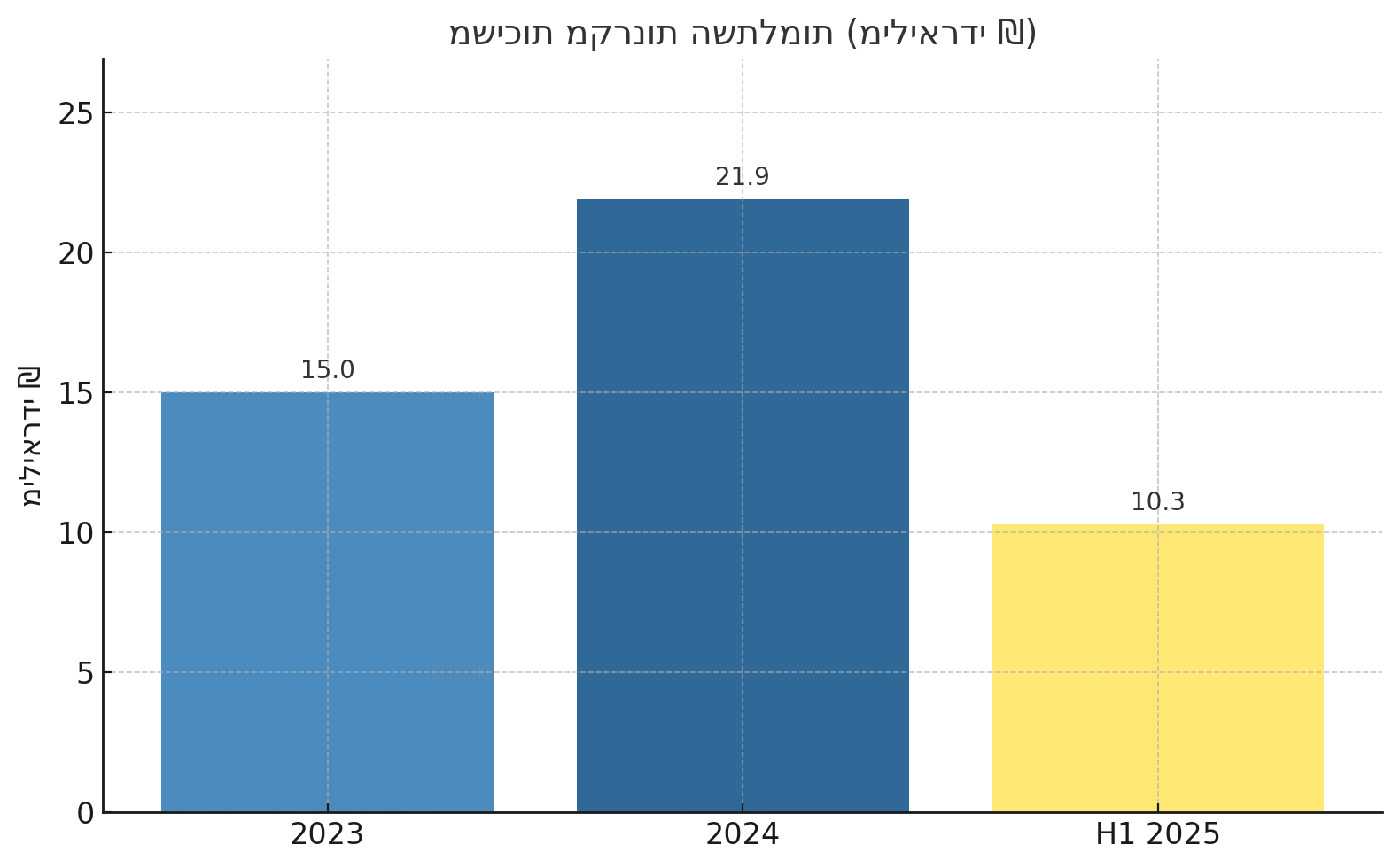

- השנה לבדה 12 חברות נדל"ן יזמי הצטרפו לבורסה, שיא של כל הזמנים. באותה תקופה גויסו כ־1.4 מיליארד ₪ באגרות חוב. (מרכז הנדל"ן)

- במקביל יש ירידה של כ־30% במכירות דירות. (מרכז הנדל"ן)

- מלאי הדירות הלא-מכורות עומד על כ־80 אלף. (מרכז הנדל"ן)

- נרשמה פגיעה של כ־24% בתזרים המזומנים של היזמים. (מרכז הנדל"ן)

- עלויות הבנייה, לפי מדד התשומות, עלו – מה שמייקר עוד יותר את המלאי. (מרכז הנדל"ן)

- רשות ני״ע מביעה “דאגה חמורה” ממצב השקיפות בענף לטענתה, ראו “טעויות מהותיות” בדוחות החברות: הערכת מכירות גבוהה מדי, עלויות בנייה נמוכות מדי, חישובי רווחיות לא מציאותיים. (מרכז הנדל"ן)

- בעקבות כך רשות ני״ע כבר עובדת על “מתווה גילוי מעודכן” לחברות נדל"ן, שיחייב אותן לפרסום מפורט הרבה יותר של פרויקטים, מכירות, תקבולים, הון עצמי, התחייבויות ועוד. (מרכז הנדל"ן)

🔎 למה זה משנה ולמה זה מאשש את דעתי

1. זה אישור רשמי של הגוף שמפקח על הדיווח

עד היום הרגלנו שהטענות על “שווי מנופח” ו“חברות זומבי” מגיעות מהשוק, מהכלכלנים, מהכותבים – אבל לא בהכרה פומבית ורשמית.

כעת – רשות ניירות ערך, הגוף הרשמי האמון על השקיפות והדיווח מגלה דאגה חמורה ומצהיר שהיא רואה “טעויות מהותיות” במסמכים של חברות נדל"ן.

זה כמו לפגוש את השטן פנים-אל-פנים והוא מצביע על החרפה.

2. ההצהרה על המלאי, המכירות, התזרים והעלויות היא דוח קרקעית

כל הנתונים הללו מלאי עצום של דירות לא מכורות, ירידה חדה במכירות, תזרים שלילי, עלויות שצומחות מאפיינים בדיוק את מה שקראת “חברות זומבי”.

הם לא סטריאוטיפ – הם עובדות.

3. ההתעקשות על “מתווה גילוי מעודכן” – אומרת ש־הפער בין השוק לבין הדוחות גדול מדי כדי להתעלם עוד

אם מדובר היה ב-“חטא קטן”, אפשר היה להסתיר.

אבל כשגורם פיקוח בכיר דורש “גילוי מלא, כולל התחייבויות, שווי נכסים, פרויקטים, התחייבויות לבנקים, תזרים וכו’” — זה סימן שזה כבר לא “שאלה טכנית”, אלא שאלה של השרדות.

✔ מסקנה: כן זה מאשש את המסקנה המרכזית שלי

זו לא עוד כתבה על ירידה במכירות או על בעיית מלאי.

- זו הכרזה רשמית: הענף מייצר דוחות לא אמינים, השקיפות נחסמת, והפער בין הדיווח לחשבון האמיתי – מסוכן.

- מי שבפנים כבר ברור לו: החברות הרבה פחות שוות ממה שהספרים אומרים ולכן המצב “על הנייר” כבר לא מייצג את המציאות.

⚠️ משמעות – גם לבנקים, גם למשקיעים, גם לציבור הרחב

- אם הדוחות האמיתיים יפורסמו — ערך הבטוחות של הבנקים עלול “להיסחט”.

- משקיעים שעד עתה חיפשו ריבית גבוהה באגרות נדל"ן – צפויים להתמודד עם הפסדים משמעותיים.

- הציבור, שהאמין שמחירי הדירות יציבים או עולים עלול למצוא עצמו בעסקאות שבנויות על “שווי פיקטיבי + מינוף גבוה + חוסר שקיפות”.

- המלאי העצום + ירידה במכירות + עלויות גבוהות = מתכון משונה להשבתת פרויקטים, הקפאות, גל חדלות פירעון לא “התאוששות שוק”.