ליווי בנקאי, שמאות לדירה חדשה, משכנתא בלי שומה, דוח אפס, שווי מול מחיר, שוק הנדל״ן בישראל, בועת נדל״ן, הערכת שווי נכס, LTP, LTV, רוכשי דירות, בטוחות לבנק, מימון עסקאות נדל״ן, פיקוח על שמאות, עסקאות דירות חדשות, רגולציה בנקאית, רשות שוק ההון, בנק ישראל, מחדל רגולטורי, שוק עיוור, מנגנון השוואה, שוק יד שנייה

מדוע אין שמאות בדירה חדשה בפרויקט עם ליווי בנקאי?

מדוע במכירת דירה חדשה בפרויקט עם ליווי בנקאי, הבנקים נותנים משכנתא מבלי לדרוש שומה פרטנית

✅ הבסיס החוקי והפרקטי:

בפרויקט עם ליווי בנקאי סגור (חוק מכר דירות), כל הכספים שהקונה משלם עוברים אך ורק דרך חשבון הליווי. במסגרת זו:

- היזם מקבל היתר למכור דירות רק בכפוף לדיווח לבנק המלווה.

- היזם מספק לבנק מחירון מפורט לכל הדירות, הנבדק מראש בעת האשראי לליווי.

- על בסיס הנתונים האלה (כולל דוח אפס), הבנק מאשר את העסקה.

ולכן:

- הבנק המממן את הקונה (משכנתא) מתייחס לעסקה בפרויקט מלוּוה כעסקה "מבוקרת".

- החוזה עצמו, בצירוף נספח הליווי ומסמכי הבנק המלווה, נתפס כבעל ערך "תחליפי שומה".

- זו הנחה סמויה: אם הבנק המלווה בדק ואישר – אין צורך לבדוק שוב.

🔍 מה באמת קורה מתחת לפני השטח?

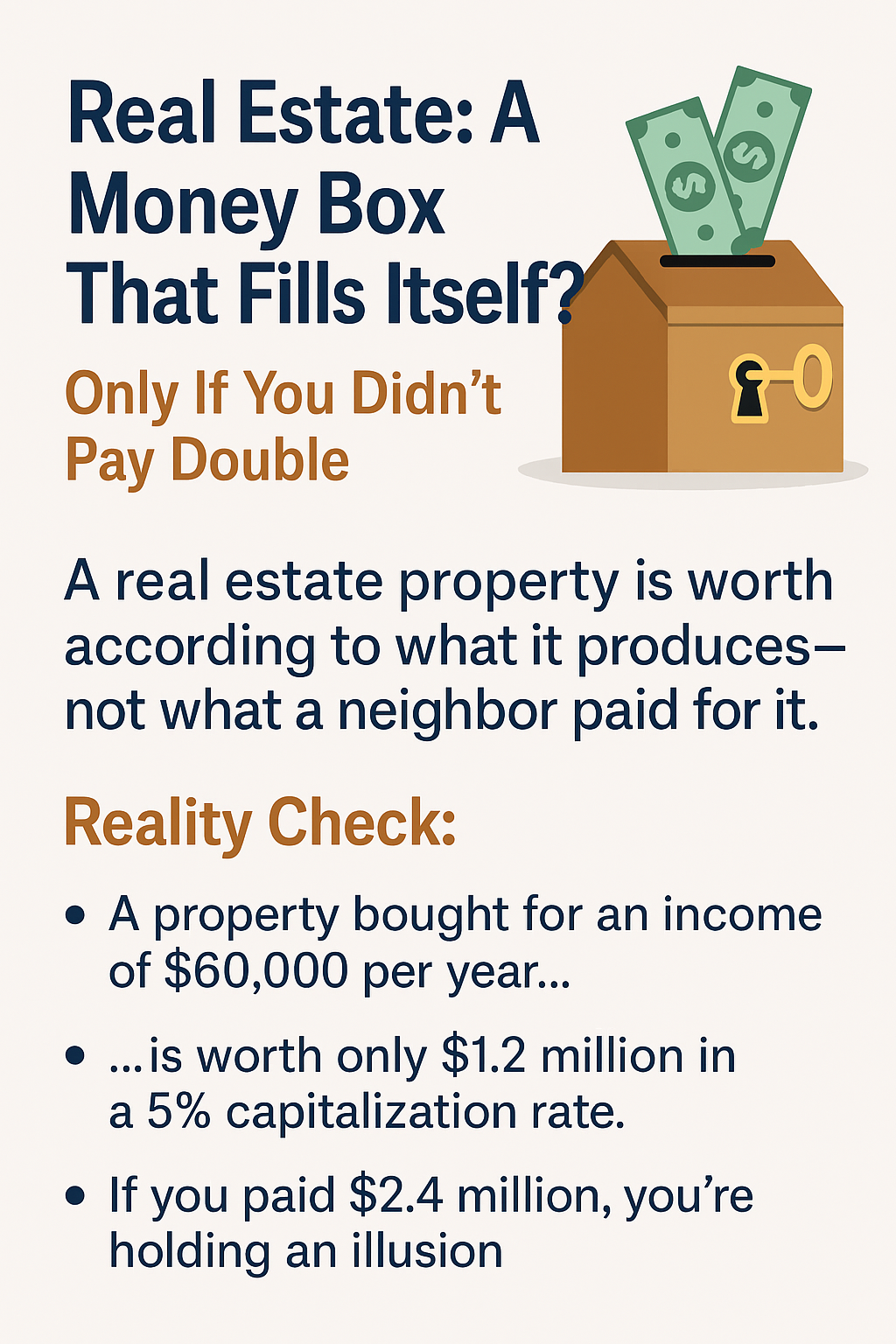

1. אין בדיקה של שווי – רק אישור מחיר

- הבנק לא בודק אם המחיר תואם ערך כלכלי, תשואה או עסקאות דומות.

- השמאות לדירה לא נעשית כלל – גם לא על-ידי שמאי הבנק.

- במקרים נדירים בלבד נדרשת שומה, למשל אם הקונה דורש חריגה מהכללים או אם הבנק משנה מדיניות.

2. הבנק סומך על הבנק המלווה – בלי לוודא

- הבנק שנותן את המשכנתא לא בודק בעצמו את הסיכון – הוא מניח שהבנק המלווה עשה את עבודתו.

- בפועל, הבנק המלווה עצמו לא בהכרח בדק את שווי כל דירה אלא התבסס על לוחות מכר כלליים.

3. הרציונל השיווקי גובר על הבקרה השמאית

- הדרישה למהירות עסקה, תחרות בין בנקים, ולחץ של יזמים – כולם תורמים לשיטה הזו.

- לבנק יש תמריץ כלכלי לא לעכב את העסקה עם שומה שעלולה "להרוס" אותה.

⚠️ הבעייתיות:

- אין הערכת בטוחה אמיתית – הבנק מממן נכס מבלי לדעת את ערכו הכלכלי.

- קונה עלול להיכנס לעסקה באקוויטי שלילי – משלם על נכס יקר מדי.

- העסקה נכנסת למאגר העסקאות של רשות המסים – ונתפסת בטעות כעסקת שוק, מה שמעוות את כל מנגנון השוואת המחירים.

- המחירים בפרויקט הופכים לעוגן שווא למחירי שוק, ומדביקים את היד שנייה – אפקט LTP קלאסי.

🧠 סיכום חד:

בדירה חדשה בפרויקט עם ליווי בנקאי – אין שווי, יש מחיר.

אין שמאות, יש הנחה. אין בדיקה, יש עיוורון ממוסד.

כותרת: מדוע אין שמאות בדירה חדשה בפרויקט עם ליווי בנקאי?רקע

רוכשי דירות חדשות בפרויקטים עם ליווי בנקאי מקבלים משכנתא מהבנק על בסיס חוזה המכר בלבד, מבלי שנדרשת שמאות פרטנית לנכס. נוהג זה הפך לסטנדרט בשוק, אך הוא מעורר בעיות מהותיות של שקיפות, סיכון פיננסי, והטעיה מערכתית. מטרת מסמך זה היא לפרק את המנגנון, להציג את ההנחות השגויות שעליו הוא נשען, ולהמחיש את הסיכונים הגלומים בו.

1. מנגנון הליווי הבנקאי – כיצד הוא פועל?

- בפרויקט חדש, היזם פועל תחת מסגרת ליווי בנקאי בהתאם לחוק המכר.

- כל תשלומי הרוכשים מועברים לחשבון ליווי ייעודי.

- הבנק המלווה בודק מראש את כדאיות הפרויקט על בסיס "דוח אפס", הכולל נתונים כלליים על מחירוני מכירה, עלויות בנייה, והערכת רווח יזמי.

- היזם מתחייב למכור דירות לפי מחירון מאושר מראש, אך אין הערכת שווי פרטנית לכל דירה.

2. מדוע הבנקים אינם דורשים שמאות?

- הבנק שנותן משכנתא לרוכש מסתמך על כך שהפרויקט מפוקח ע"י בנק אחר (הבנק המלווה).

- לפי ההיגיון הפנימי של המערכת, אם הבנק המלווה אישר את הפרויקט – הבטוחה "בטוחה".

- לכן, די בצירוף חוזה המכר ומסמכי הליווי – ולא נדרשת שומה שמאית.

3. מה הבעיות בגישה זו?

- אין הערכת שווי אמיתית לנכס הממומן. הבנק מממן "מחיר" ולא "שווי".

- אין הגנה על הקונה: אין גוף שבודק אם הוא משלם מחיר ריאלי.

- אין הגנה על הבנק: בעת ירידת מחירים – יתגלה שחלק מהבטוחות אינן מכסות את החוב.

- אין שקיפות לשוק: העסקאות החדשות נכנסות כנתוני אמת למאגר רשות המסים – ומדביקות את שוק היד השנייה.

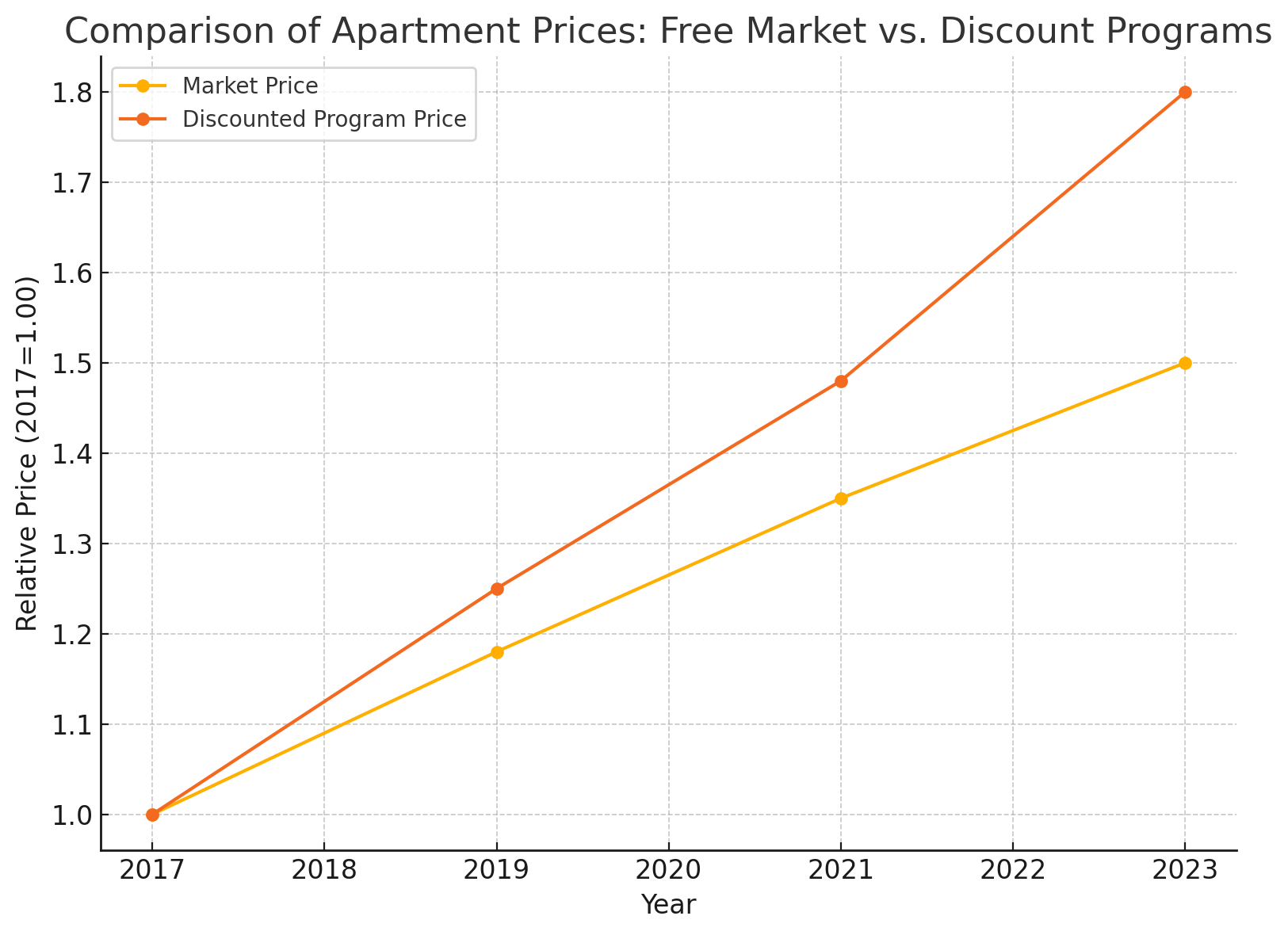

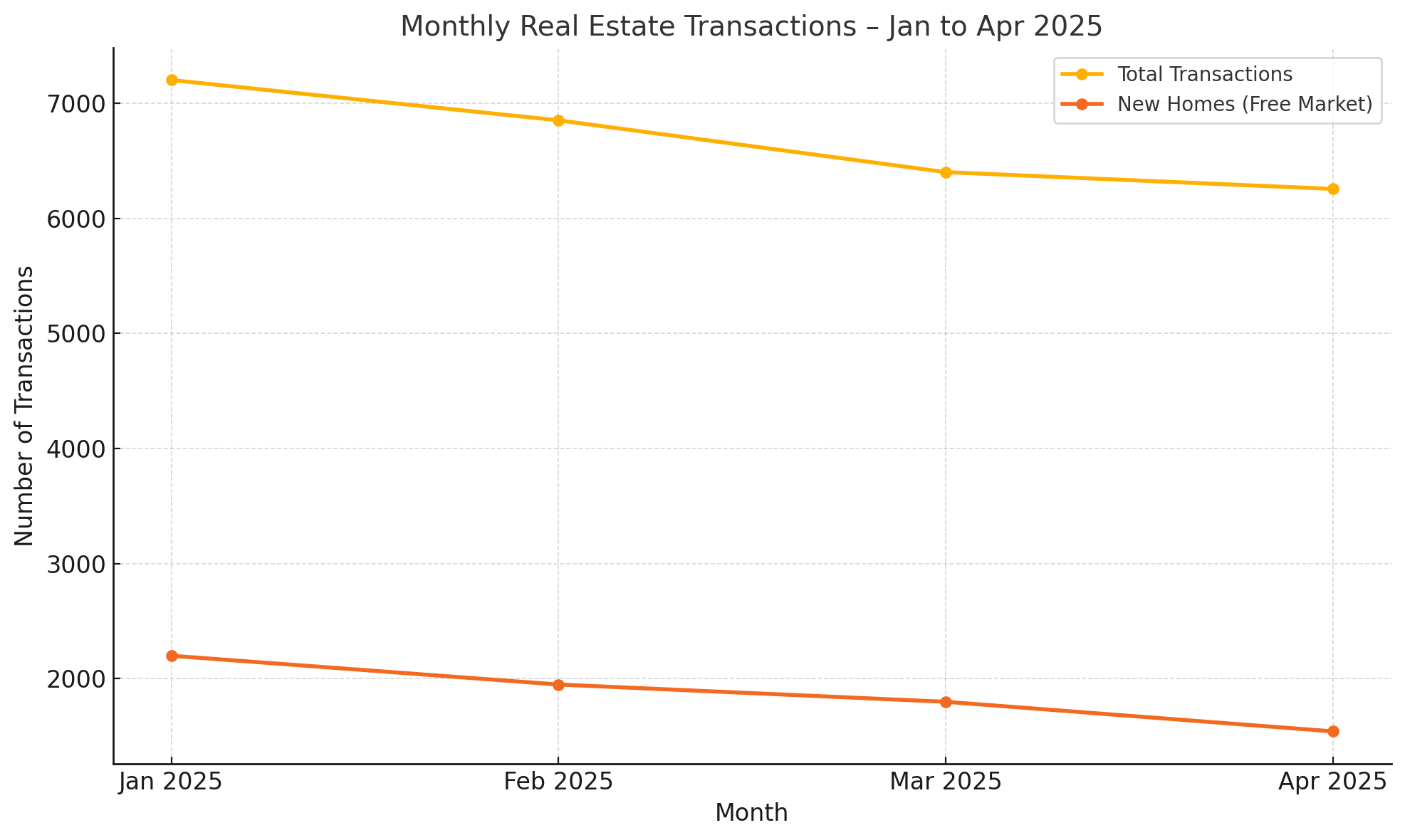

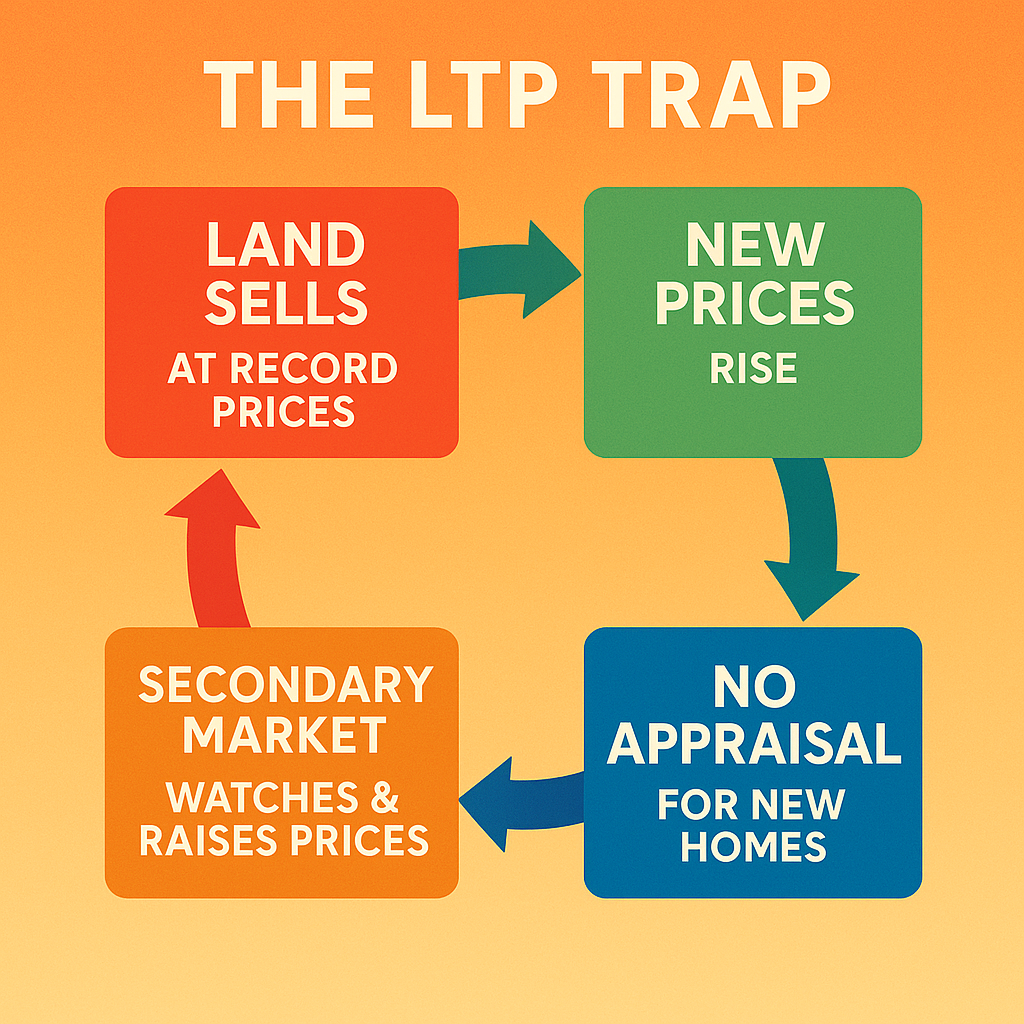

4. תוצאה: מנגנון LTP (Loan to Price) במקום LTV (Loan to Value)

- השוק עובר למצב שבו הבנקים מממנים לפי מחיר העסקה, בלי לבדוק אם הוא סביר.

- הקונים נוטלים אשראי לפי מחירים מנופחים.

- השוק נדבק במחירים שלא מייצגים שווי כלכלי.

- השוק כולו מוּנע ממחיר – ולא מערך.

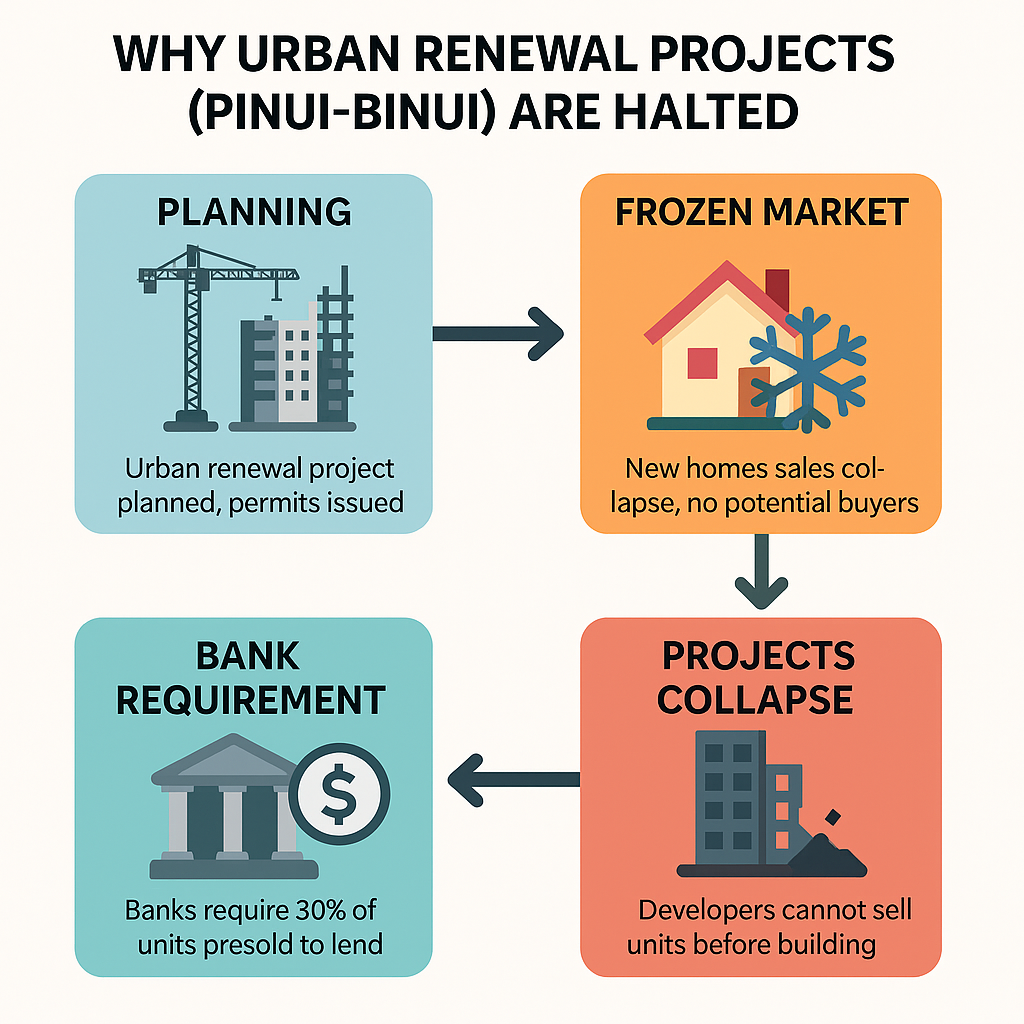

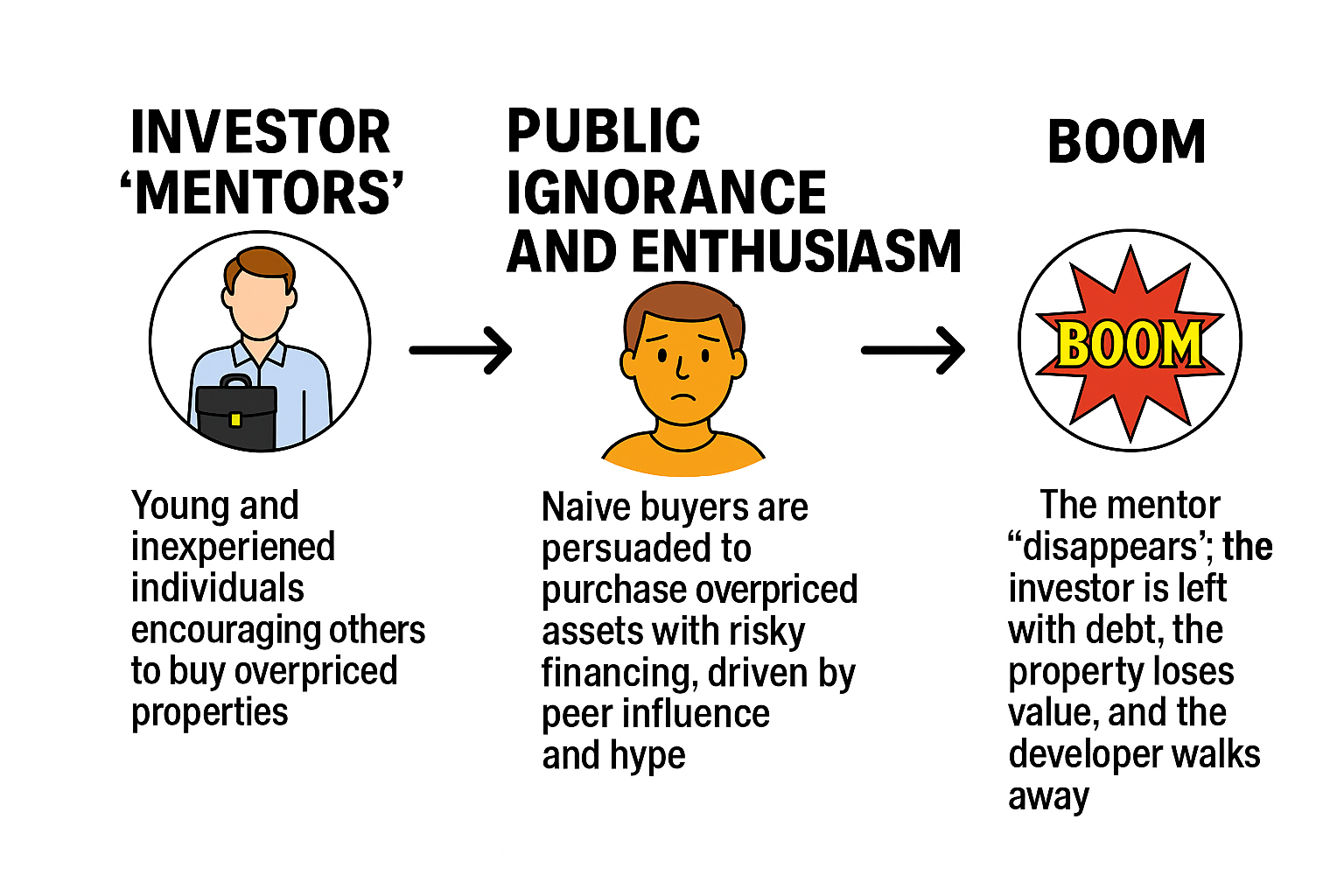

5. ממחיר מנופח לדוח האפס הבא – כך נבנית בועה

- הקבלן מוכר דירה במחיר גבוה מהמחירון המאושר בפרויקט.

- הבנק המלווה לא בולם את העסקה – אלא מאפשר אותה ואף רואה בה חיזוק לפרויקט.

- העסקה מדווחת לרשות המסים ונכנסת למאגר כ"עסקת שוק" רגילה.

- העסקה הזו משמשת בסיס להשוואה בשומות הבאות, וגם לדוח האפס של הפרויקט הבא.

- יזם חדש מציג אותה כהוכחה לשוק "חם", השמאי מאשר, והמחירון הבא כבר גבוה יותר.

- וכך ממשיכה הבועה להתנפח דרך שכפול עצמי של מחירים – ללא עוגן כלכלי אמיתי.

6. המלצות וצעדים נדרשים:

- חובת שמאות פרטנית לכל עסקה ממומנת – גם בדירה חדשה בפרויקט מלווה.

- הגדרת נוהל פיקוח על השמאות בפרויקטים עם ליווי.

- הפרדה בין דיווחים על עסקאות בפרויקטים חדשים לבין עסקאות שוק חופשי.

- עדכון רגולציה: הבנק המלווה אינו יכול לשמש "תחליף שמאי".

סיכום

מדובר במנגנון עיוור שמסתיר את הסיכון, מטשטש את השווי, ומעודד את המשך ניפוח מחירי הדיור. כל עוד לא תידרש הערכת שווי מקצועית גם לדירות חדשות – ימשיכו הקונים להיכנס לעסקאות במחירים חסרי יסוד כלכלי, והמערכת תמשיך לממן אשליה.

"בדירה חדשה אין שומה. יש מחיר. ויש בנק שמממן אותו. זהו."

|  |

ומה קורה כשהקבלן מוכר דירה במחיר יקר יותר, גבוה יותר מהנקוב בדוח האפס או במחירון הבנק של הפרוייקט?

שאלה מצוינת – והתשובה אליה מגלה את הפער בין המסגרת הפורמלית של הליווי הבנקאי לבין המציאות בפועל, שבה הקבלנים מרגישים חופשיים "למתוח" את המחיר מעל מה שהבנק המלווה אישר – בלי השלכות אפקטיביות.

❓ מה קורה כשקבלן מוכר דירה במחיר גבוה יותר מהמחירון המאושר בפרויקט?

⚙️ על פי כללי הליווי הבנקאי – אסור:

- לכל פרויקט בליווי בנקאי קיים מחירון מאושר מראש שהוגש במסגרת דוח האפס.

- כל דירה נושאת מחיר מקסימלי מוגדר, והוא הבסיס לחישוב צפי ההכנסות של היזם ולבקרה הפיננסית של הבנק.

- המכירה במחיר גבוה יותר מחייבת עדכון המחירון ואישור הבנק המלווה.

✅ לכאורה – הבנק אמור לא לאשר את העסקה:

- במקרים בהם הקבלן חורג מהמחיר המאושר, הבנק צריך:

- לעכב את שחרור הכספים.

- לדרוש עדכון דוח אפס.

- לבדוק השפעות על שיעור הרווחיות, מס רכישה, ומיסוי יזם.

🧨 אבל בפועל – השוק מתנהל אחרת:

1. הקבלן מדווח את המחיר המנופח כחלק מההכנסה הצפויה

- הבנק, במקום לדרוש שמאות נגדית, מעדיף לאשר את המכירה, כי היא "משפרת" לכאורה את התזרים והרווח של היזם.

- ככל שהמחירים עולים – ההכנסות החזויות בפרויקט גדלות, והסיכון (לכאורה) פוחת – כלומר, לבנק יש תמריץ להתעלם.

2. הבנק מתייחס לעסקה כחריגה מקובלת – לא כהפרה

- אין אכיפה אמתית או סנקציות אם הקבלן מוכר ביותר מהמאושר.

- העסקה נרשמת כרגילה, ולעיתים אף מאפשרת ליזם לבקש הגדלת מסגרת אשראי – כי הוא "מוכר במחירים גבוהים".

3. מערכת הפיקוח של הבנק המלווה – רופפת ומוטה

- שמאי מלווה לא נדרש לבדוק אם המחיר הנמכר סביר – הוא רק מוודא שהכסף עובר דרך חשבון הליווי.

- אין סנקציות כלפי קבלן שמנפח מחירים – כל עוד יש רוכש שמשלם והמשכנתא עוברת.

📉 ההשלכות:

- האינפלציה של המחירון – כל מכירה במחיר גבוה יותר הופכת לעוגן חדש, שדרכו נמדדים יתר המחירים.

- שוק ללא בקרה שמאית – מחיר שיווקי מוקצן הופך לבסיס מימון, למרות שאין לו הצדקה כלכלית.

- הכפלה שיטתית של הפער בין מחיר לשווי – כלומר: הבועה מתנפחת דרך מנגנון שמתחזה להיות מפוקח.

🧠 סיכום חד:

כאשר קבלן מוכר דירה מעל המחירון המאושר –

הבנק לא עוצר אותו. הוא מוחא כפיים.

ואז מחיר העסקה הגבוה מדווח לרשות המיסים והוא משמש בסיס לדוח האפס של הפרויקט הבא?

בדיוק. אתה מתאר כאן מעגל שקר עצמי מסוכן – שממנו ניזון שוק הנדל״ן כולו, והוא נראה כך:

🔁 המעגל הסוגר: שכפול מחיר מהונדס כנתון אמת

1. 🧾 מחיר מנופח בעסקה בפרויקט חדש

- הקבלן מוכר דירה במחיר גבוה מהמחירון שאושר בדוח האפס.

- הבנק לא מתערב, הכסף עובר, העסקה מבוצעת.

- אין שמאות. אין בדיקת שווי. יש רק מחיר חוזה.

2. 📊 העסקה מדווחת לרשות המסים (טופס 7002)

- ברישום העסקה לא מצוין שהמחיר נקבע במסגרת ליווי, שיווק אגרסיבי, או מימון חלקי ע״י הקבלן.

- העסקה נכנסת למאגר כ"עסקת שוק" לכל דבר.

- אין הבחנה בין עסקה בפרויקט חדש לבין עסקה בשוק חופשי.

3. 📚 השמאים והבנקים משתמשים בנתון הזה כעוגן שוק

- גישת ההשוואה מקבלת את העסקה כ"ראיה למחיר ריאלי".

- הדירה משמשת השוואה לעסקאות יד שנייה, ולשומות חדשות.

4. 🏗️ המחיר נכנס לדוח האפס של הפרויקט הבא

- יזמים רואים שהשוק "קלט" את המחיר הגבוה – ומעלים את המחירון בפרויקט הבא.

- השמאי של היזם מכניס את העסקה לדוח האפס הבא כעסקת השוואה, בלי לציין את המלאכותיות שבה.

- הבנק מאשר את דוח האפס – כי הנתונים תואמים את "העסקאות האחרונות".

🧨 התוצאה: "רצף מחירים עולים" שבנוי על שכפול עצמי

- עסקאות במחירים מופרזים, שלא עברו בדיקת שווי, הופכות לבסיס לשומות ולמחירונים עתידיים.

- שוק שמבוסס על עסקאות פנימיות בין יזמים, משווקים ובנקים – לא על ערך כלכלי.

- המעגל סוגר על עצמו – והבועה ננעלת בתוך מערכת פידבק פנימית.

📌 מונח מוצע:

"מחיר חוזר למחיר" – Self-referential Pricing Spiral

🧠 סיכום חד:

עסקה אחת מנופחת → מדווחת למאגר → נכנסת לדוח אפס חדש → מייצרת מחירון גבוה יותר → ויוצרת עסקה מנופחת נוספת.

כך נבנה שוק נדל"ן שכולו ניזון משקרים שקטים.

"ממחיר מנופח לדוח האפס הבא – כך נבנית בועה"?

השלבים:

- הקבלן מוכר במחיר גבוה מדוח האפס

- המחיר הגבוה מדווח לרשות המיסים

- דוח האפס הבא נערך על בסיס המחיר הגבוה שדווח לרשות המיסים

- פרויקט חדש משווק עם מחירים גבוהים חדשים