כשקראתי את הכתבה הזו היום (18.8.2025) בכלכליסט: שלוש חברות נדל"ן למגורים נערכות להנפקה בשווי של כמיליארד שקל כל אחת שתיים מהחברות, אלמוג כ.ד.א.י ויובלים, הן חברות אג"ח מדווחות. השלישית, קטה גרופ, מעוניינת להיכנס לשוק ההון בשלבים. היא מכינה תשקיף ומתכננת לגייס אג"ח ב־200 מיליון שקל, ובהמשך תלך להנפקת מניות

כל מה שחשבתי היה שבשעה שהם לא מצליחים למכור דירות הם מגייסים אג"ח מהציבור. ההון שומר על עצמו. התגובה שלי הייתה: כשלא נכנס כבר כסף ממכירת דירות כי נגמרו האידיוטים שקונים, אז מוכרים אג"ח והמוסדיים האידיוטים קונים.

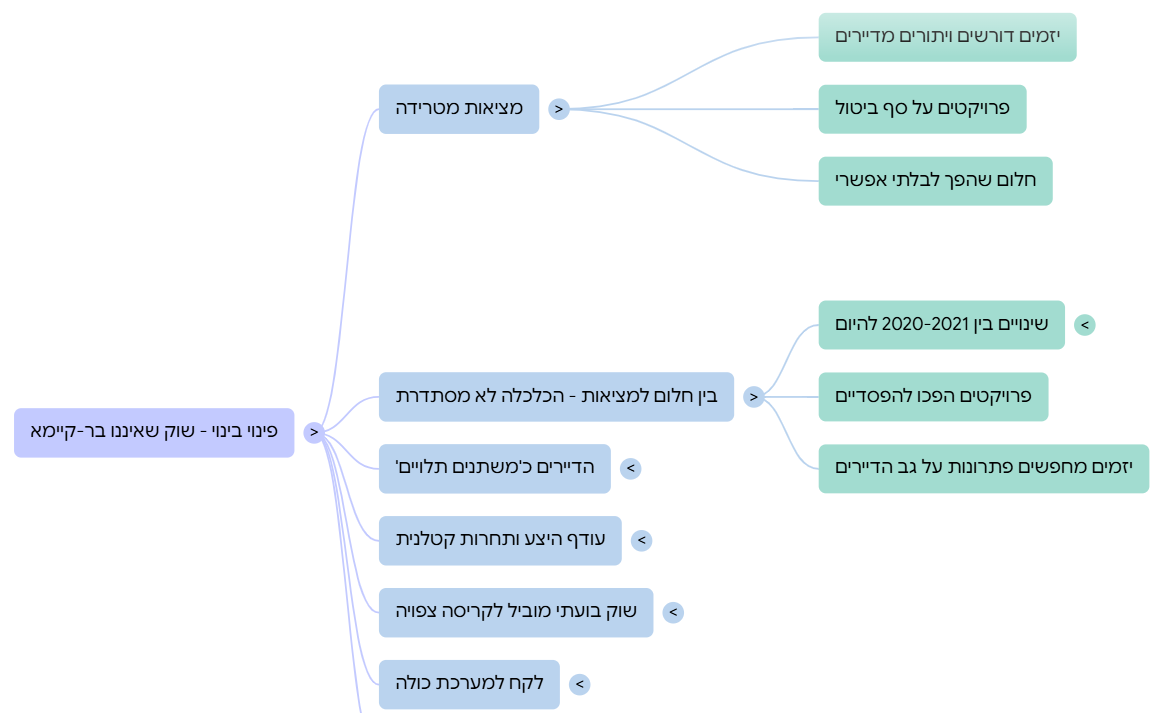

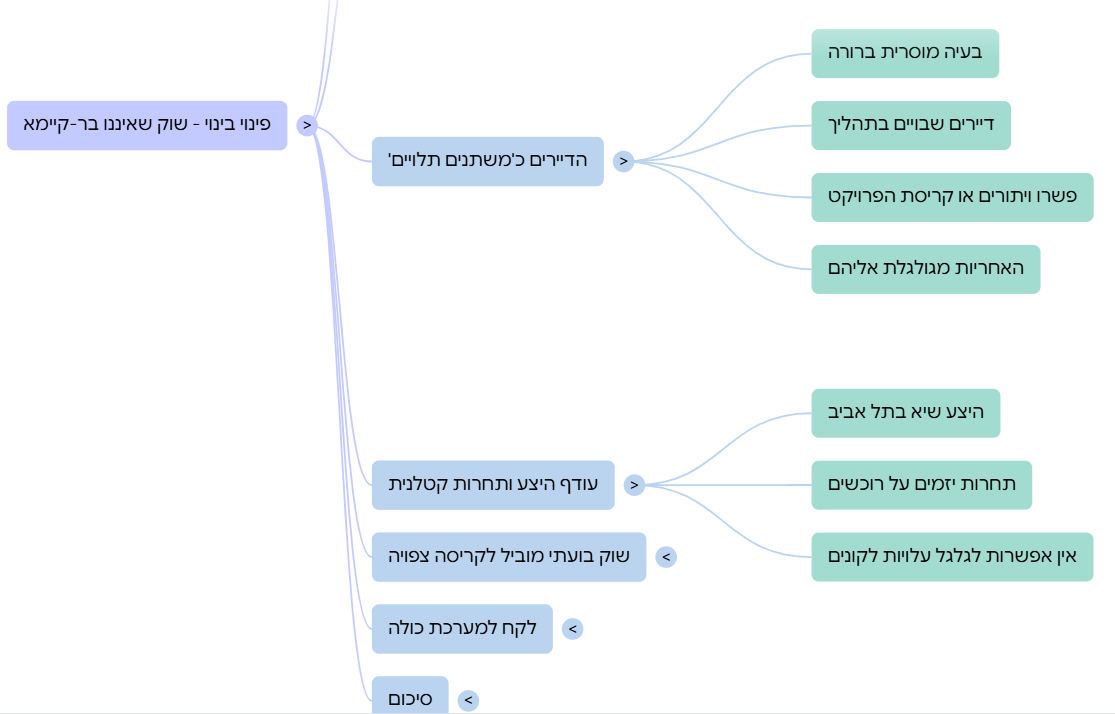

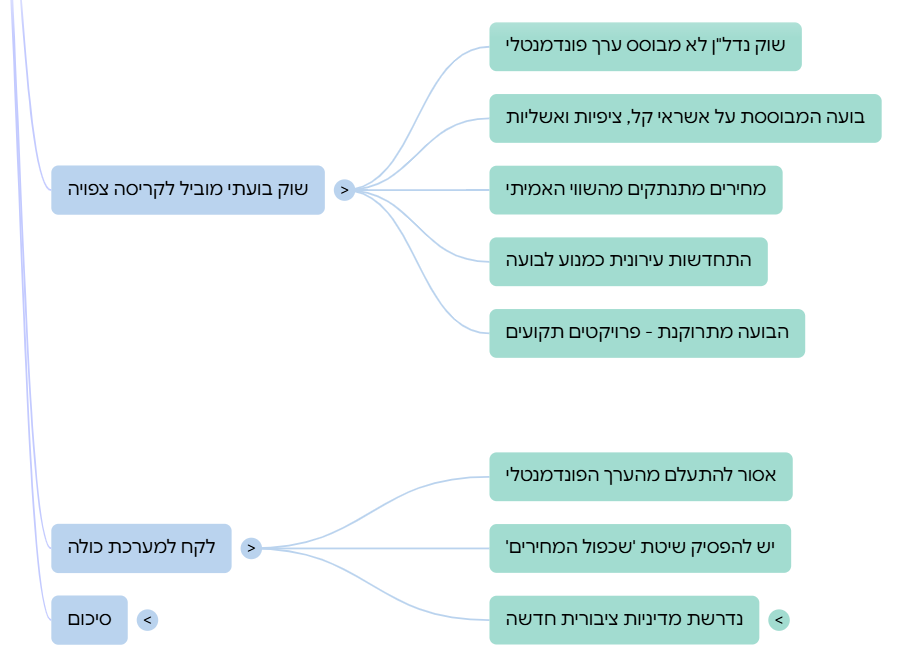

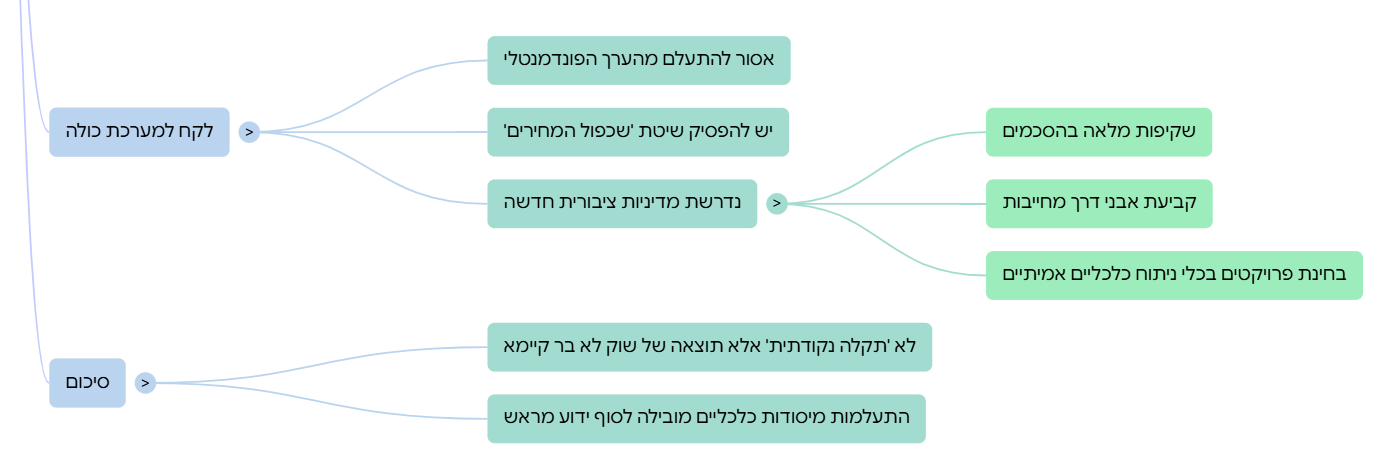

מה קורה כאן ?

החלטתי לנתח את הנושא הזה עם כמה כלי בינה מלאכותית. העליתי את הכתבה לכלי הבינה המלאכותית יחד עם פרומפט זה:

https://www.calcalist.co.il/market/article/hkbdl3kkeg

אתה אנליסט נדלן ואנליסט שוק ההון.אתה בקיא ומכיר היטב את שוק הנדלן במה שמתרחש בו כרגע, צניחה דרמטית במכירות, מלאי אדיר של קבלנים מעל 81 אלף, 200 אלף דירות בבנייה, ובנוסף ירידות מחירים. ננתח את העניין הזה של כניסת המוסדיים ברכישת אגח של חברות בנייה למגורים האם היא רציונלית או האם זה תמיכה כי כשנגמרו האידיוטים שקונים דירות אז המוסדיים האידיוטים נכנסים ורוכשים אגח לדירות מגורים שתיים האם את ההפסדים האלה ניתן גם יהיה לתבוע מהמוסדיים שבנקודת הזמן הזאת מבצעים עסקאות בעלות חוסר סבירות כלכלי קיצוני ננתח לי את הסוגיה הזאת כאנליסט וכתוב לי על כך בלוג מסודר.

להלן תוצאות הניתוח של כלי הבינה שניתחו את הנושא עם סיכום מעניין ומסקנות:

Gpt כשהמוסדיים נכנסים לאג"ח נדל"ן: השקעה רציונלית או הימור מסוכן?

מבוא

שוק הנדל"ן הישראלי מצוי במשבר חריף: המכירות צונחות, מלאי הדירות בידי הקבלנים חוצה את רף ה־81 אלף, כ־200 אלף דירות נוספות בבנייה, ומחירי הדירות כבר במגמת ירידה. במצב כזה, שבו המשקיעים הפרטיים נסוגים, נכנסים לתמונה הגופים המוסדיים – ורוכשים איגרות חוב של חברות בנייה למגורים.

השאלה היא: האם מדובר במהלך רציונלי שנועד לנצל הזדמנות, או ב"הזרמת חמצן מלאכותי" לענף שנמצא על סף קריסה?

היתרונות לכאורה ברכישת אג"ח של חברות בנייה

- תשואות אטרקטיביות – איגרות החוב מונפקות בריביות גבוהות, מה שמפתה מוסדיים המחפשים תשואה לעומת אלטרנטיבות סולידיות.

- מינוף כושר הפיקוח – מוסדיים נהנים מגישה למידע פיננסי מפורט, דירוגי אשראי, ולעיתים גם יכולת השפעה על ניהול החברות.

- פיזור סיכונים – אג"ח לרוב מגובה בפורטפוליו רחב של פרויקטים ולא בנכס יחיד, מה שעשוי להפחית סיכון נקודתי.

הבעיות והסכנות

- חוסר סבירות כלכלית – השקעה בחברות שמחזיקות מלאי עתק, בעוד שוק המכירות קפוא, משמעה הימור על שיקום מהיר שאינו מגובה בנתונים.

- הערכת סיכון לקויה – דירוגי האשראי עלולים שלא לשקף את גודל המשבר. מוסדיים עלולים ליפול לאותה מלכודת בה הציבור נפל – האמונה שהמחירים "תמיד עולים".

- העברת הסיכון לציבור החוסכים – הכסף שמושקע באג"ח של חברות הבנייה אינו של המוסדיים עצמם, אלא של החוסכים לפנסיה, לקרנות ההשתלמות ולקופות הגמל. במילים אחרות: הציבור הופך לשותף לא מודע במימון הבועה.

האם ניתן לתבוע מוסדיים על הפסדים?

במישור המשפטי, האחריות של מוסדיים מוגבלת. הם פועלים על פי חובת זהירות כללית ונדרשים להציג שיקול דעת סביר.

- כן ניתן: אם הוכח שנעשו השקעות תחת מצגי שווא, הטעיה או הפרת חובת נאמנות.

- לא ניתן: לתבוע רק משום שההשקעה נראית "לא רציונלית". בתי המשפט לא נוטים להתערב בשיקול דעת עסקי אלא אם מדובר ברשלנות חמורה או תרמית.

סיכום ומסקנות

כניסת המוסדיים לשוק אג"ח הנדל"ן מעלה שאלות קשות:

- האם מדובר בהשקעה מחושבת המנצלת את חולשת השוק כדי לייצר תשואות גבוהות?

- או שמא זוהי פעולה שמטרתה לדחות את הקץ, להזרים הון לענף הנדל"ן הקורס, ולשמר את אשליית היציבות?

בפועל, התשובה כנראה נמצאת באמצע: המוסדיים רואים באג"ח הזדמנות קצר טווח, אך בפועל הם הופכים לשחקן שמתחזק את הבועה ומעביר את הסיכון לציבור הרחב.

כך או כך – האחריות על הרגולטורים גדולה מתמיד: להבטיח שהשקעות כספי החוסכים ינוהלו בזהירות, ולא יהפכו ל"דלק האחרון" של בועת הנדל"ן.

Perplexity ניתוח כניסת המוסדיים לרכישת אג"ח חברות בנייה – רציונליות או "תמיכה"?

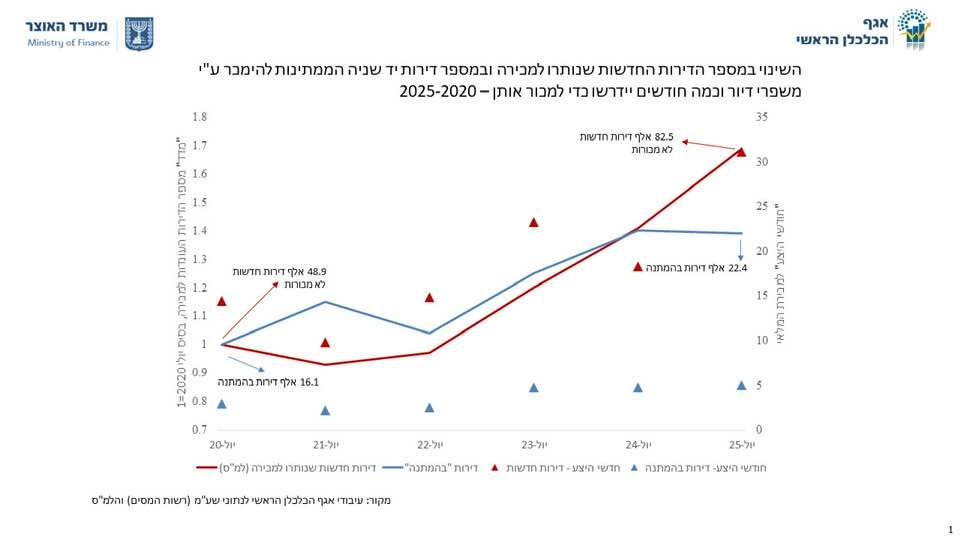

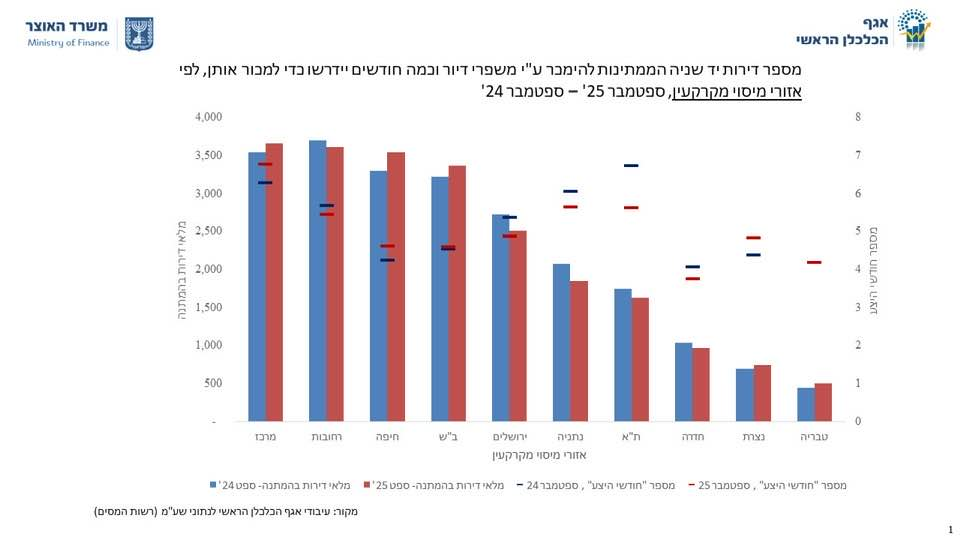

בשוק הנדל"ן הישראלי של 2025, אנו עדים לשינוי דרמטי: ירידה חדה במכירות, מלאי שיא של דירות לא מכורות (81,000 יחידות) ולמעלה מ-200,000 דירות בבנייה. ירידות המחירים מורגשות, והציבור מאופיין בחוסר נכונות לרכוש דירות במחירים ובהתניות המסורתיות.calcalist

מהות העסקה – רכישת אג"ח בידי מוסדיים

לאחרונה נכנסו גופים מוסדיים – קרנות פנסיה, חברות ביטוח וכדומה – לרכישת אג"ח של חברות יזמות נדל"ן, בעיקר למגורים. ישנן שלוש חברות גדולות – אלמוג כ.ד.א.י, יובלים וקטה גרופ – הנערכות לגיוס הון באג"ח ובמניות, לעיתים בשווי של כמיליארד שקל כל אחת. מוסדיים כבר רכשו אג"ח של אלמוג ויובלים בסכומים מהותיים.calcalist

הרקע – השוק והמלאים

בהסתכלות עכשווית, מצב השוק הוא קריטי:

- צניחה דרמטית במכירות: ירידה של 46% במכירות דירות חדשות בשנה החולפת בלבד.calcalist

- מלאי אדיר ובנייה כה רבה שלא ברור אם יש להן ביקוש בטווח הנגלה לעין.

- מחירים יורדים; העלויות למימון עבור היזמים עולות בעקבות ריבית גבוהה וחוסר גמישות בנק ישראל במדיניות האשראי לדירות.calcalist

האם הרכישות רציונליות?

כאנליסט שוק ההון והנדל"ן, חשוב להבין את הסיבות, הסיכון, וההיגיון או אי-ההיגיון בהחלטות המוסדיים.

טיעונים בעד:

- גיוון תיק ההשקעות: מוסדיים מחפשים השקעות לטווח ארוך, מכירים את מחזוריות השוק ומאמינים שבשוק הנדל"ן, למרות המיתון, יש סיכוי לתשואה טובה בטווח ארוך.

- אשראי יקר יותר: חברות הבנייה מתקשות לקבל מימון בנקאי רגיל, ולכן האג"ח – למרות שהריבית גבוהה – מהווה פתרון מימון קריטי.

- שוק מתאושש בעתיד: חלק מהמשקיעים מעריכים שקצה המגמות השליליות יוביל לשיקום ולקפיצה במחירים שתשתלם.

טיעונים נגד:

- סיכון קיצוני: החברות מגייסות חוב בהיקפים אדירים, אך אין להן ודאות הכנסות אמיתית. מלאי הדירות העצום והירידה במכירות מעידים על שוק רווי ומדשדש, ובמקרה של כשל – המוסדיים לא יוכלו להיפרע בקלות מהחוב.calcalist+1

- סיכון למחזיקי האג"ח: ברגע שהחברות מתקשות בתזרים, המוסדיים – כלומר העמיתים, הציבור – עומדים בפני סיכון חדלות פירעון.

- שאלת הרציונליות הכלכלית: עסקה הנעשית במצב שוק שבו אין כמעט ביקוש, עלולה להתברר כבלתי סבירה כלכלית.

מוסדיים כ"מפלט אחרון"?

קיימת טענה שהמוסדיים הם "האידיוטים האחרונים" – ברגע שהציבור מפסיק לקנות דירות, התיק שלהם "סופג" את הסיכון באמצעות אג"ח שהחברות לא היו מצליחות להנפיק לגורמים אחרים. בכך, הפעילות המוסדית מהווה במידה מסוימת "תמיכה" – ייצוב מלאכותי של מנגנון המימון, שאם ייכשל תיווצר פגיעה ישירה בציבור.

האם ניתן לתבוע את הפסדי המוסדיים?

על פי ההבנות המשפטיות והפיננסיות בישראל כיום, מוסדיים חבים באחריות ל"נאותות השקעה". ועדות השקעות ומנהלים מחויבים לבדוק סכנות ולקבל החלטות בהתאם למדיניות השקעה סולידית, הבאה בחשבון את מצב השוק, דירוגי הסיכון, התשואות ורמת הנזילות העתידית.

- מקרים בהם הוכח שהושקעה כספי עמיתים בניגוד לקווים מנחים, או תוך רשלנות ברורה, יכולים להוות עילה לתביעה.

- יחד עם זאת, משבר בשוק, מחזוריות עסקית וציפייה לתחייה – אינם בהכרח רשלנות; לעיתים השקעה מסוכנת היא לגיטימית בתיק מבוזר, כל עוד בוצעה בדיקות סיכון סבירות.

בשורה התחתונה

רכישת אג"ח חברות מגורים ע"י גופים מוסדיים כיום היא מהלך בעלי סיכון חריג. יש הטוענים שמדובר בתמיכה במשק, ויש המזהירים שמדובר באיוולת פיננסית. הכל יקום וייפול על אופי ניהול הסיכון, מועד הפירעון, יכולת החברות לעמוד בו, ובעיקר – על כושר ויושרה של ועדות ההשקעה.

מה נדרש מהמוסדיים?

- הגברת דו"חות השקעה שקופים

- הסברים מפורטים לעמיתים למהלכים חריגים

- בחינה מחדש של מימון מגזרי נדל"ן, במיוחד בעת מיתון עמוק

הלקח למשקיעים: זהו זמן שבו סולידיות ושמרנות עדיפה פי כמה מהבטחות רווח בשוק קפוא.

Claude כניסת המוסדיים לרכישת אגח חברות בנייה - רציונלית או אירציונלית?

ניתוח מעמיק של אנליסט נדל"ן ושוק הון

תקציר מנהלים

המסקנה העיקרית: המרווחים של האג"ח הקונצרניות השייכות לענף הנדל"ן נמצאים לא רחוק משפל היסטורי. לפי המרווחים שם בכלל אי־אפשר לנחש שיש מלחמה או בעיות כלכליות, בעוד שהסיכונים בענף רק גדלו. הכניסה המסיבית של מוסדיים לאגח חברות הבנייה בעיתוי זה מעוררת שאלות רציניות על רציונליות ההחלטות הפיננסיות.

1. המצב הנוכחי של שוק הנדל"ן הישראלי

צניחה דרמטית במכירות

הנתונים חושפים מציאות קשה:

- בשוק החופשי נמכרו 1,441 דירות חדשות בלבד - צניחה של 50% בהשוואה ליוני אשתקד

- בינואר נמכרו רק 2,910 דירות חדשות, צניחה של 53.8% לעומת דצמבר

- 2023 מסתיימת עם צניחה במכירות ביחס לשנה שקדמה לה

מלאי אדיר של דירות לא מכורות

המספרים מדאיגים:

- בסוף ינואר 2025, מספר הדירות החדשות שנותרו למכירה עמד על כ־77,650 דירות, עלייה של 2.1% לעומת דצמבר 2024, ו־13.1% לעומת ינואר 2024

- מלאי הדירות הפנויות שברשות הקבלנים הולך ועולה – והזמן הממוצע למכירתן רק מתארך

- מדובר בהגדלה נוספת של מלאי הדירות המצביע על קושי במכירתן

200 אלף דירות בבנייה - פצצת זמן תזרימית

השוק עמוס בפרויקטים שנמצאים בשלבי בנייה שונים, כאשר היזמים ממשיכים לשלם על מימון פעילותם בזמן שההכנסות עדיין לא מגיעות.

2. גורמי הלחץ על ענף הבנייה

עליית הריבית וההשפעות הקשות

- השילוב של מינוף גבוה המאפיין את תחום הבנייה ועליית הריבית המהירה במשק בשנתיים האחרונות הובילו להתייקרות בעלויות המימון של חברות הנדל"ן היזמי

- חברות הנדל"ן שמבקשות להרחיב את פעילותן, נדרשות כיום לקחת מימון מזנין בריביות גבוהות, שיכולות להגיע ל־12% ואף 14%

מינוף מסוכן

מבדיקת גלובס עולה כי לפחות תריסר חברות יזמיות שהנפיקו אג"ח בתל אביב מציגות שיעור מינוף של יותר מ־70%. מדובר בשיעור גבוה העלול להעיד על רמת סיכון גבוהה יחסית

המחסור בכוח אדם

חסרים בענף הבנייה כ-30 אלף עובדים – כ-10% מכוח האדם בענף לפני המלחמה

3. האם כניסת המוסדיים רציונלית?

הרציונל המוצהר

המוסדיים טוענים למספר יתרונות:

- מחירים אטרקטיביים: מבחינתם בשנה־שנתיים הקרובות האטה במכירות, ואז מחירי הדיור יתייצבו. נוצרה דינמיקה שבה יש להם יותר כח במו"מ מול חברות הנדל"ן

- גיוון תיק: השקעה בחברות מעבר לפרויקט ספציפי

- עמדת כוח: המוסדיים מגיעים היום מעמדת כוח בשוק נדל"ן מאוד קשה

הסיכונים המתעלמים

אולם הניתוח מעלה שאלות קשות:

1. חוסר התמחור של הסיכון:

הפער (מרווח) בין התשואה של אג"ח ממשלת ישראל לבין זו של חברות הבנייה נמוך מאוד ועומד על 1.8 נקודות אחוז בלבד - רמות שפל שלא נראו מאז 2022.

2. התנתקות מהמציאות הכלכלית:

בבנק ישראל, באוצר ובקרב מומחים נוספים מעריכים כי הסיכונים בענף הבנייה רק גדלו בשנתיים האחרונות, אך השוק לא משקף זאת בתמחור.

3. מלכודת הנזילות: יש פה שוק קטן יחסית לכמות הכסף, עודף ביקוש על ההיצע - המוסדיים נכנסים בדיוק כשהשוק הכי לא נזיל.

4. הדמיון למשבר הסאב-פריים

מאפיינים דומים

- השקעה במגזר בסיכון גבוה תוך התעלמות מאותות האזהרה

- תמחור שגוי של סיכון - המרווחים לא משקפים את הסיכון האמיתי

- הסתמכות על "הידע המקומי" של מוסדיים בלי לקחת בחשבון שינויים מקרו

- הנחות אופטימיות על התאוששות השוק

ההבדלים החשובים

- השוק הישראלי קטן ומרוכז יותר

- יש רגולציה הדוקה יותר

- הביקוש לדיור ארוך טווח נותר חזק

5. סיכוני אחריות פוטנציאליים למוסדיים

חוסר סבירות כלכלית קיצונית

האם ניתן יהיה לטעון לאחריות?התנאים לטענת אחריות יכולים להתקיים אם:

- ההשקעה בוצעה בזמן שהסיכונים היו ידועים וברורים

- המרווחים לא שיקפו את הסיכון האמיתי

- היו אותות אזהרה ברורים מרגולטורים

חובת הזהירות הפידוציארית

המוסדיים נושאים באחריות כלפי המבוטחים והחוסכים. השקעה בתנאים שלא משקפים את הסיכון עלולה להיחשב כהפרת חובת הזהירות.

6. התרחיש הצפוי והמלצות

התרחיש הבסיס

- המשך הידרדרות במכירות ב-2025

- עלייה במספר חברות הבנייה בקושי פיננסי

- התרחבות המרווחים באגח הנדל"ן

- הפסדים למוסדיים שנכנסו בעיתוי הלא נכון

ההמלצות

למוסדיים:

- הפסקת רכישות נוספות עד להתרחבות המרווחים

- בדיקה מחודשת של התיק הקיים

- הכנה לתרחיש של הפסדי אשראי

למשקיעים פרטיים:

- הימנעות מאגח חברות בנייה בתנאים הנוכחיים

- ממתנה לירידת מחירים של לפחות 20%-30%

לרגולטור:

- חיזוק הפיקוח על השקעות מוסדיים

- דרישת חישוף מוגבר לסיכוני אשראי

- הזהרות ברורות לציבור

7. מסקנות

כניסת המוסדיים לרכישת אגח חברות הבנייה בעיתוי הנוכחי נראית כחוסר סבירות כלכלית קיצונית. המוסדיים נכנסים למגזר בתקופה שבה:

- הסיכונים בשיאם - מלאי אדיר, ירידה במכירות, ריבית גבוהה

- התמחור במינימום - מרווחים היסטוריים נמוכים

- התחזיות שליליות - כל הסימנים מצביעים על המשך הידרדרות

זהו תזמון שמזכיר את תקופת הסאב-פריים בארה"ב, כאשר מוסדיים המשיכו להשקיע במגזר נדל"ן אף כשכל הסימנים צביעו על בעיות קשות.הציבור, החוסכים והמבוטחים צריכים לדעת שהמוסדיים שלהם מבצעים השקעות מסוכנות בעיתוי הלא נכון.

אם ההפסדים יתממשו, יש לבחון את האפשרות לתבוע את המוסדיים על הפרת חובת הזהירות הפידוציארית.

Deepseek האם כניסת המוסדיים לאג"ח קבלנים היא הימור מסוכן או הזדמנות?

ניתוח אנליטי של שוק הנדלן והחוב הקבלני

המצב הנוכחי בשוק הנדלן הישראלי מדאיג:

- צניחה דרמטית במכירות דירות (ירידה של כ-30%-40% בהשוואה לשנים קודמות).

- מלאי דירות בשוק עומד על כ-81,000 יחידות (נתוני הלמ"ס).

- כ-200,000 דירות בבנייה – חלק גדול מהן יגיעו לשוק בתקופה של ביקוש נמוך.

- ירידות מחירים (בין 5%-15% באזורים שונים, עם פוטנציאל להמשך הירידה).

בתוך הסערה הזו, המוסדיים (קופות גמל, קרנות פנסיה וביטוח) נכנסים באגרסיביות לרכישת אג"ח של חברות בנייה למגורים. השאלה היא: האם זה מהלך רציונלי או הימור מסוכן?

המודל לניתוח: "האם המוסדיים הפכו לספקי האשראי האחרון של הקבלנים?"

1. הסיכונים הברורים במהלך המוסדיים

- סיכון אשראי גבוה: חברות בנייה במצוקה נשענות על אג"ח כדי לשרוד, אך עם מכירות נמוכות, הסיכון לחוסר יכולת החזר עולה.

- תמחור לא רציונלי: האג"ח נסחרות בתשואות גבוהות (לעיתים 8%-12%), מה שמשקף סיכון אדיר – אך המוסדיים קונות כאילו מדובר בהשקעה בטוחה.

- חוסר נזילות עתידי: אם שוק הנדלן ימשיך לדשדש, חלק מהחברות עלולות לקרוס, והאג"ח יהפכו לנייר חסר ערך.

2. למה המוסדיים בכל זאת נכנסים?

- תשואה מפתה: בעולם של ריבית נמוכה יחסית (למרות העליות), האג"ח מציעות פרמיית סיכון אטרקטיבית.

- אשליית התמיכה הממשלתית: חלק מהמוסדיים מאמינים שאם יהיה משבר, המדינה תתערב (כמו בחוק המזורזים או הסיוע לדיור).

- חוסר אלטרנטיבות: שוק ההון הישראלי מצומצם, והמוסדיים חייבים להניע כסף – גם אם זה אומר לקחת סיכונים מוגזמים.

3. האם ניתן לתבוע את המוסדיים על החלטות לא סבירות?

- עקרון הזהירות המקצועית: מנהלי קרנות מחויבים להשקיע בתבונה. אם יוכח שהשקעותיהם היו חסרות בסיס כלכלי (למשל, רכישת אג"ח של חברה עם מלאי דירות לא נמכר ולוח תזרים מוטל בספק), ייתכן שניתן יהיה לטעון להתרשלות.

- תביעות מסוג "הפרת אמונים": אם יימצא כי ההשקעות נעשו מתוך לחץ פוליטי/תקשורתי ("להציל את השוק") ולא משיקולים עסקיים, עשויה להתעורר אחריות.

- השוואה למשבר 2008: בארה"ב לאחר המשבר, בנקים וקרנות נתבעו על מכירת נכסים רעילים – האם נראה כאן תרחיש דומה?

מסקנות: המוסדיים משחקים באש

- השקעה באג"ח קבלנים היום היא הימור על התאוששות שוק הנדלן – אבל הסימנים לא מבשרים טוב.

- אם השוק לא יתאושש, נראה קריסות של קבלנים והפסדים כבדים לקרנות הפנסיה של כולנו.

- פוטנציאל לתביעות: אם ההשקעות ייכשלו, בעלי הפוליסות והחוסכים עשויים לדרוש הסברים – ואולי אף לנקוט בהליכים משפטיים.

האם המוסדיים הם "האידיוטים החדשים" של השוק?

לא בהכרח – אבל הם בהחלט מנסים לתפוס סכינים נופלות, והסיכוי שייחתכו גבוה.

המלצה למשקיע הפרטי:

היזהרו מאג"ח קבלנים – התשואות הגבוהות אינן מקריות. ייתכן שהמוסדיים יסבלו, ואתם עלולים לשלם את המחיר.

Qwen רקע: שוק הנדל"ן הישראלי במעבר היסטורי

הרקע: שוק הנדל"ן הישראלי במעבר היסטורי - ניתוח של Qwen

בשנים האחרונות, שוק הנדל"ן בישראל חווה תקופה של שיאים היסטוריים – מחירי דירות שסגרים, ביקוש עיקש, וקבלנים שמרוויחים כמו מעולם לא. אך כמו בכל בועה, גם זו לא נמשכת לנצח.

כיום, המצב שונה דרמטית:

- צניחה חדה במכירות: לפי נתוני הלשכה המרכזית לסטטיסטיקה, נפילה של כ-30%-40% בנפחים השנתיים של מכירות דירות חדשות.

- מלאי אדיר: מעל 81,000 יחידות חדשות נמצאות בידם של קבלנים – שיא היסטורי.

- 200,000 דירות בבנייה: פרויקטים בפיגומים שונים, מרובה על הנייר, וחלקם על הקרקע – אך עם סיכון גבוה של עיכובים, ניגודים עם רשויות, או אי-מכירה.

- ירידה במחירים: לא רשמית עדיין, אבל בפועל – הנחות של 10%-25% על מחירי שיא, וגישור של היטלים, פנסיה, וריהוט.

השוק ניצב על שפת התהום. הבועה נשברה, והשאלות הן: מי יישא בהפסדים? והאם המוסדיים – אותם "שומרי הכסף של הציבור" – לא שוכבים על הגג?

המופע האחרון: המוסדיים קונים אג"ח של חברות בנייה

במצב כזה, מגיעים ה"גיבורים": קופות גמל, ביטוח, קרנות נאמנות – יושבות על מיליארדי שקלים של ניירות ערך – ופתאום מחליטות להשקיע באג"ח של חברות בנייה למגורים.

לא בשוק המניות, לא בקרקע – אלא באג"ח, כלומר, בהלוואות לארגונים שמייצרים את הבועה שמתפוצצת.דוגמה מהשטח:

קופת גמל רוכשת אג"ח של חברת בניה שמייצרת פרויקטים בפריפריה, עם פרופיל סיכון גבוה, שיעור מימון גבוה, ופער בין עלות הבנייה לערך השיווקי שמצטמצם מיום ליום.

הריבית? אולי 6%-7%.

הסיכונים? אינפלציה, עיכובים, ירידת שערים, פשיטת רגל.

ניתוח מודל "השלב האחרון של הבועה": מודל סבירות כלכלית מול רצינות מוסדית

אציע כאן מודל דו-ממדי להבנת ההחלטה:

ציר X: סבירות כלכלית

האם ההשקעה רציונלית לפי כללים של שוק ההון

|

|

|

|---|

תשואה צפויה

| 5 | 6%-7% ריבית – לא רעה, אבל לא שווה את הסיכון |

| סיכון אשראי | 2 | חברות בנייה עם מלאי ענק ומחסור במזומנים – סיכון גבוה לפירוק או דחיית חוב |

| תנודתיות שוק | 1 | שוק הנדל"ן נמצא בירידה – שווי הנכסים הבסיסיים יורד |

| שיעור הכיסוי (Collateral) | 4 | הנכסים הבסיסיים מופחתים – אבל לא תמיד ניתנים למסחר מהיר |

| תוספת ריבית (Spread) | 6 | גבוה יחסית, אבל לא מפצה על הסיכון האופקי |

סיכום ציר X – סבירות כלכלית: 3.5/10

ההשקעה אינה רציונלית לפי כללים של שוק חופשי. התשואה לא מפצה על הסיכון. זהו תחליף לריבית של 4% על אג"ח ממשלתי – אבל עם סיכון של 15%-20% לירידה בשווי.

ציר Y: רצינות מוסדית / מדיניות שוק

האם מדובר בהשקעה או בתמיכה מוסדית עקיפה?

|

|

|---|

| שוק העבודה | קבלנים employs אלפי עובדים – קריסה של תעשייה עלולה לפגוע בכלכלת צרכנות |

| יציבות שוק | אם חברות בנייה יפלו – ייגרו שרשראות של פשיטות רגל (בנקים, ספקים, עובדים) |

| לחץ פוליטי | מוסדיים נמצאים תחת לחץ לא "לזרוק מים על האש" – גם אם זה עולה לקופות הגמל |

| תרבות השקעה | "אסור להפסיד" – גם אם זה אומר לקנות נייר ערך שיאבד ערך |

סיכום ציר Y – רצינות מוסדית: 8/10

ההשקעה נראית כמו תמיכה עקיפה בתעשיית הבנייה, מתוך תפיסה של "עדיף להשקיע עכשיו מאשר לשלם אחר כך" – גם אם זה לא מוסדר בשפה הכלכלית.

האם זה חוקי? האם ניתן לתבוע?

השאלה המעניינת: האם המוסדיים מפרים את חובה fiduciary שלהם כלפי מנויים?ה mussדיים מחויבים לפעול למען טובת המנויים – לא לטובת תעשייה או יציבות לאומית.

אם הם מבצעים השקעות עם סיכון לא פרופורציונלי לתשואה, במיוחד בנקודה של ירידת שוק מובחנת – יש פתח לתביעה.

תנאים לתביעה פוטנציאלית:

- אי-השוואה להשקעות חלופיות – האם הושוו אג"ח ממשלתיים או שוק מניות?

- אי-הערכה נכונה של הסיכון – האם הוערך נפח המלאי, ירידת שערים, ותנאי השוק?

- ריכוז יתר – השקעה גדולה באג"ח של סקטור אחד, במיוחד במשבר?

- השפעה פוליטית או לחץ חיצוני – האם ההחלטה נבעה מלחץ ולא מניתוח שוק?

האם יתבעו?

כרגע – לא.

אבל אם תתרחש איבוד ערך משמעותי באג"ח האלה (כלומר – פשיטת רגל, מיתון, או הפחתת ריבית), ותתגלה החלטה לא רציונלית – תובעות קבוצתיות של מנויים הן סבירות.

הסיכון המשפטי קיים, במיוחד מול קופות גמל עם השקעות גדולות.

האם זה "האידיוטים החדשים"?

יש אמירה ידועה בשוקי הון:

"כשנגמרים האידיוטים שקונים נדל"ן – נכנסים האידיוטים שקונים את החוב של מי שמוכר את הנדל"ן."

המוסדיים, שאמורים להיות הרציונליים, הרגילים, והנזהרים – נמצאים כעת בפוזיציה של רוכשי התחתון של הבועה.

הם לא קונים דירות – הם קונים את האבטחה על הדירות שלא יימכרו.זה לא שונה מהמשקיעיםinstitutional שקנו MBS (אגרות עצרת של משכנתאות) ב-2007 בארה"ב – בדיוק לפני שהשוק נפל.

מסקנות: מוסדיים לא אמורים להיות "מתקן חירום"

- ההשקעה אינה רציונלית כלכלית – הסיכון עולה על התשואה.

- ייתכן מוטיב של תמיכה לאומית, אך זה לא מחליף אחריות fiduciary.

- השוק זקוק להסדיר, לא להלבנה – במקום לקנות אג"ח של קבלנים, יש לדרוש שקיפות, ירידה בהיצע, ויציאה מהפריפריה.

- ההפסדים יחולקו: או על המנויים (בצורת תשואות נמוכות), או על הציבור (בצורת סיוע ממשלתי).

- תביעה היא סבירה אם יקרה קורס – במיוחד אם תתגלה אי-התאמת השקעה לסיכון.

לסיכום: זה לא שוק, זו תרבות

הכניסה של המוסדיים לאג"ח של חברות בנייה היא לא תוצאה של ניתוח – אלא של תרבויות שוק לא בריאות:

תרבויות של "חייבים להציל", "לא רוצים להישמע רעים", "עדיף להשקיע ממה להפסיד".אבל בשוק הון, ההשקעה ה"נחמדה" היא לעתים הכי מסוכנת.

המסקנות ברורות:

כאשר המוסדיים מתחילים לקנות את החוב של הבועה – הבועה כבר נגמרה.

והשאלה הגדולה היא: מי ישלם?

Gemini על פי התהום: האם המוסדיים מצילים את שוק הנדל"ן או קופצים ראש למדורה?

שוק הנדל"ן הישראלי, שהיה עד לא מזמן הקטר הדוהר של המשק, מראה סימני מצוקה ברורים. מכירות הדירות צונחות, המלאי אצל הקבלנים הולך ותופח (מעל 67 אלף דירות לא מכורות נכון לסוף 2023), ומחירי הדירות, לאחר שנים של עליות מסחררות, מתחילים לרדת. על רקע המציאות העגומה הזו, מתרחשת תופעה מסקרנת: הגופים המוסדיים, אלו שמנהלים את כספי הפנסיה של כולנו, מזרימים מיליארדים לשוק דרך רכישת איגרות חוב (אג"ח) של אותן חברות בנייה.האם מדובר במהלך רציונלי ומחושב, או בהימור מסוכן שיעלה לציבור החוסכים ביוקר?

ההיגיון הכלכלי: למה שהם יעשו את זה?

במבט ראשון, הצעד נראה תמוה. מדוע שגוף פיננסי יממן חברות בענף שנמצא בירידה? התשובה מורכבת וטמונה בתפיסת הסיכון-סיכוי.

- התשואה הגבוהה (פיצוי על הסיכון): חברות הנדל"ן צמאות למזומנים כדי למחזר חובות קיימים ולהמשיך בפעילות. במצב כזה, הן מוכנות לשלם ריביות גבוהות מאוד על האג"ח שהן מנפיקות. המוסדיים, שמחפשים תשואה עודפת בעידן של אי-ודאות, רואים כאן הזדמנות "לקנות בזול". הריביות הגבוהות מהוות פיצוי על הסיכון המוגבר שהם נוטלים על עצמם.

- ביטחונות ושעבודים: חלק גדול מהנפקות האג"ח הללו אינן "הלוואות באוויר". הן מגובות בביטחונות חזקים – קרקעות, פרויקטים קיימים, נכסים מניבים ועוד. המוסדיים מנתחים לעומק את איכות הביטחונות. התיאוריה היא שגם אם חברה תיקלע לקשיים ותגיע לחדלות פירעון, ניתן יהיה לממש את הביטחונות ולכסות את רוב החוב.

- אופק השקעה ארוך טווח: בניגוד למשקיע הפרטי, לגופים המוסדיים יש אופק השקעה של עשרות שנים. הם יכולים להרשות לעצמם "לסבול" ירידות בטווח הקצר והבינוני, מתוך אמונה שבטווח הארוך, הביקוש הבסיסי לדיור בישראל – הנובע מגידול דמוגרפי – ינצח כל משבר. הם מהמרים על כך שהשוק יתאושש, והחברות החזקות ישרדו ואף יתחזקו.

- בחירה סלקטיבית: המוסדיים אינם רוכשים אג"ח מכל חברה. הם מבצעים ניתוח מעמיק (דיו דיליג'נס), בוררים בפינצטה את החברות בעלות האיתנות הפיננסית, פיזור הפרויקטים וההנהלה האיכותית ביותר, ומנסים להימנע מאלו שנמצאות בסיכון הגבוה ביותר.

חוסר הסבירות הכלכלי: "כשנגמרים האידיוטים..."

הטיעונים הנגדיים, אלו שאתה הצגת, הם כבדי משקל ובהחלט מדירים שינה מעיני כלכלנים רבים.

- לתפוס סכין נופלת: הסיכון המרכזי הוא שהמשבר הנוכחי יהיה עמוק וארוך מהצפוי. ירידת מחירים מתמשכת שוחקת את שווי הביטחונות. פרויקט ששועבד כשהקרקע הייתה שווה 100, שווה הרבה פחות כשהשוק יורד ב-15%-20%, מה שמעמיד את החוב כולו בסיכון.

- סיכון נזילות: גם אם הביטחונות קיימים על הנייר, השאלה היא אם ניתן לממש אותם בשעת משבר. מכירת פרויקט נדל"ן שנתקע או קרקע בשוק קפוא היא משימה כמעט בלתי אפשרית, ולרוב מתבצעת ב"מחיר חיסול" שמגלם הפסד כבד.

- אפקט הדומינו: קריסה של חברת נדל"ן אחת גדולה עלולה לגרור אחריה אחרות, להקפיא את שוק האשראי כולו וליצור משבר מערכתי. במצב כזה, גם חברות שנחשבו "חזקות" עלולות להיפגע.

השאלה המשפטית: האם ניתן לתבוע את המוסדיים על הפסדים?

כאן אנחנו נכנסים לתחום מורכב. מנהלי ההשקעות במוסדיים פועלים תחת "חובת נאמנות" כלפי החוסכים. הם מחויבים לפעול במה שהם מאמינים שהוא האינטרס ארוך הטווח של לקוחותיהם, תוך נקיטת זהירות סבירה.כדי לתבוע מנהל השקעות על עסקה שהובילה להפסד, לא מספיק להוכיח שההחלטה הייתה שגויה בדיעבד. יש להוכיח רשלנות, פעולה בחוסר תום לב או הפרת חובת אמונים. כל עוד מנהלי ההשקעות יכולים להראות שביצעו ניתוח מקצועי, בחנו את הסיכונים, בדקו את הביטחונות, וקיבלו החלטה שלפי שיקול דעתם המקצועי הייתה סבירה בנקודת הזמן שבה התקבלה – יהיה קשה מאוד לתבוע אותם בהצלחה.החוק אינו דורש מהם להיות נביאים, אלא לפעול ב"מבחן האדם הסביר" והמנהל המקצועי. כל עוד התהליך היה תקין, גם החלטה שהתבררה כהרסנית כלכלית, ככל הנראה לא תהווה עילה לתביעה.

מסקנת האנליסט: הימור מחושב או טירוף מערכות?

כניסת המוסדיים לאג"ח הנדל"ן אינה מהלך "אידיוטי" וחסר היגיון, אלא הימור מחושב בעל סיכון גבוה. הם רואים את המצוקה בשוק, ומנצלים אותה כדי לדרוש ולקבל תשואות גבוהות וביטחונות טובים יותר מבעבר. הם מהמרים על חוסנו של שוק הנדל"ן הישראלי בטווח הארוך ועל היכולת שלהם לבחור את החברות שישרדו את הסערה.האם הם צודקים? רק הזמן יגיד. אם המשבר יהיה קצר והשוק יתאושש במהירות, הם יירשמו כמי שזיהו הזדמנות פז. אם המשבר יתארך ויעמיק, ההימור הזה עלול להתפוצץ להם ולנו בפנים, והפסדים אכן יירשמו בכספי הפנסיה של הציבור. האחריות המוטלת על כתפיהם היא עצומה.

מחקר עומק: השקעת המוסדיים באג"ח נדל"ן – הזדמנות אלפא או הימור על טיטאניק?

בניתוח הראשון, הצגנו את קווי המתאר של הדילמה. כעת, נצלול לעומק הנתונים כדי להבין האם החשש שלך מפני "חוסר סבירות כלכלי קיצוני" מוצדק, או שמא מנהלי ההשקעות של כספי הפנסיה שלנו זיהו מגמה שאנו מפספסים.

חלק 1: תמונת המצב המעודכנת של שוק הנדל"ן (2024-2025)

הנחת היסוד שלך לגבי שוק במצוקה היא נכונה, אך המציאות בשטח מורכבת ודינמית יותר.

- המיתון וההתאוששות: שנת 2023 אכן התאפיינה בקיפאון עמוק, ירידת עסקאות וירידות מחירים מתונות. עם זאת, החל מ-2024 אנו עדים לסימני התאוששות ואף חזרה לעליות מחירים. תחזיות עדכניות, כולל של בנק ישראל, מדברות על עליית מחירים מתונה של 4%-6% בשנה הקרובה.

- הגורמים המניעים את השוק:

- ביקוש כבוש: תקופת "חרבות ברזל" והריבית הגבוהה יצרו ביקוש שהוקפא ומתחיל להשתחרר חזרה לשוק.

- מחסור מבני בהיצע: זוהי הבעיה הכרונית של ישראל. קצב התחלות הבנייה הואט משמעותית עקב מחסור חמור בעובדים וקשיים בירוקרטיים. בטווח הארוך, הפער בין קצב גידול האוכלוסייה לקצב הבנייה צפוי רק להחריף.

- אפקט הממ"ד: המלחמה יצרה העדפה ברורה לדירות חדשות עם מרחב מוגן, מה שתומך במחירי הדירות מקבלן.

- נתוני המלאי: אתה צודק לחלוטין. מלאי הדירות הלא-מכורות עדיין גבוה מאוד (כ-70,000 יח"ד) ולצידן כ-180,000 יח"ד בבנייה פעילה. זהו פרדוקס השוק הישראלי: מצוקת נזילות וקושי במכירות בטווח הקצר, אל מול מחסור מבני וודאי בטווח הארוך.

מסקנת ביניים: המוסדיים אינם משקיעים בשוק שצונח לתהום, אלא בשוק שמראה סימני התאוששות לאחר משבר, ושהיסודות הדמוגרפיים ארוכי הטווח שלו חזקים מתמיד. הם מהמרים שהטווח הארוך ינצח את הטווח הקצר.

חלק 2: ניתוח שוק האג"ח הקונצרני – מה באמת קורה שם?

כאן התמונה הופכת למסקרנת ומדאיגה יותר.

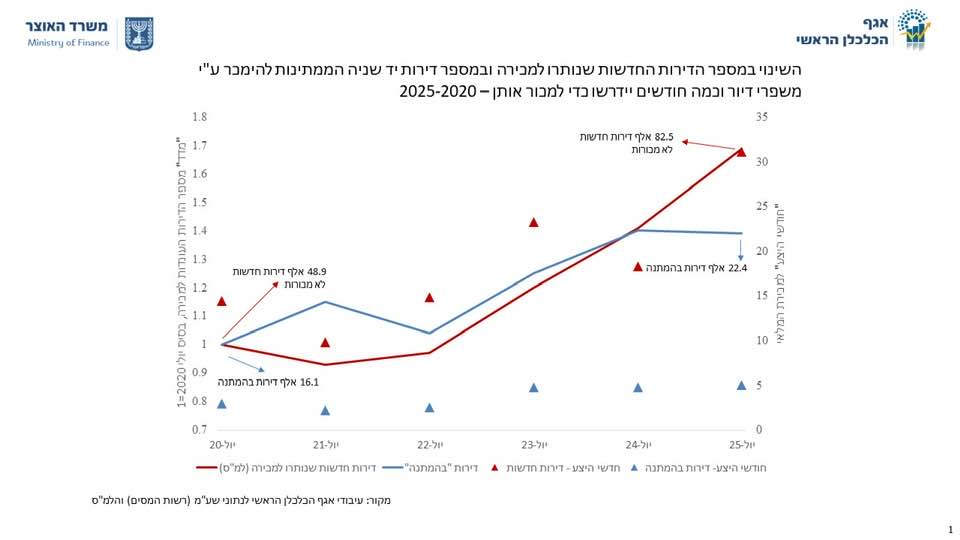

- היקף גיוסים אדיר: חברות הנדל"ן והבנייה נמצאות בגל גיוסי חוב אדיר בבורסה בת"א. בשנת 2024 נרשמה עלייה של מעל 50% בהיקף הגיוסים של חברות הבנייה למגורים בהשוואה ל-2023. הן חייבות למחזר חובות ישנים בהיקף של מעל 22 מיליארד ש"ח ולממן את המשך הפעילות.

- ביקושי שיא: באופן מפתיע, הנפקות רבות זוכות לביקושים גבוהים מאוד מהגופים המוסדיים. חברות כמו "מבנה נדל"ן" דיווחו על ביקושים של 1.5 מיליארד ש"ח להנפקה של 700 מיליון ש"ח.

- הסימן המדאיג - מרווחי האשראי: הנקודה הקריטית ביותר לניתוח הסיכונים היא מרווח האשראי – פער התשואה בין אג"ח חברות לאג"ח ממשלתי בטוח. באופן תיאורטי, כשהסיכון עולה, המשקיעים דורשים פיצוי גבוה יותר (מרווח רחב יותר). בפועל, קרה ההפך: מרווחי האשראי בשוק הנדל"ן הצטמצמו לרמות שפל היסטוריות. כלומר, המוסדיים מסתפקים בפיצוי נמוך יחסית עבור לקיחת סיכון גבוה לכאורה.

מסקנת ביניים: כאן טמון לב החשש שלך. קיימת סתירה בין הסיכון התפעולי הגבוה בענף (מלאי, ריבית) לבין תמחור הסיכון הנמוך בשוק ההון. ישנם שני הסברים אפשריים:

- ההסבר האופטימי: המוסדיים מאמינים שהחברות החזקות ישרדו בוודאות, ולכן הסיכון נמוך ממה שנראה. הם "נועלים" תשואות נומינליות אטרקטיביות מתוך אמונה שהריבית במשק עומדת לרדת.

- ההסבר הפסימי (והמטריד): יש בשוק עודף כסף עצום שמחפש תשואה ("Too Much Money Chasing Too Few Deals"). הדבר מוביל לעיוות בתמחור הסיכון. ייתכן ופועל כאן "אפקט העדר", בו מנהלי השקעות רוכשים את מה שכולם רוכשים, לעיתים תוך התעלמות מנורות האזהרה.

חלק 3: הטיעון הרציונלי (The Bull Case) – "הם יודעים מה הם עושים"

- הימור מאקרו, לא מיקרו: ההשקעה היא לא בחברה ספציפית, אלא הימור על חוסנו של המשק הישראלי ועל כך שהביקוש הבסיסי לדיור הוא קבוע מתמטי.

- שיפור בביטחונות: הלקח ממשבר 2008 נלמד. כיום, המוסדיים דורשים התניות (קובננטים) מחמירות יותר ושעבודים קונקרטיים על נכסים. הם מבצעים בדיקות נאותות מעמיקות יותר מבעבר.

- אלטרנטיבות גרועות: בעולם של אינפלציה וריבית משתנה, אג"ח קונצרני בדירוג גבוה יחסית עם תשואה קבועה יכול להיראות כעוגן סולידי בתיק ההשקעות, בהשוואה לתנודתיות של שוקי המניות.

- ביצועי שוק המניות:מדד ת"א-בנייה הציג תשואה פנומנלית של מעל 40% בשנת 2024. שוק המניות, שלרוב מביט קדימה, מתמחר אופטימיות גדולה. המוסדיים רוכבי האג"ח מאמינים שהם משקיעים בחברות שערכן צפוי לעלות.

חלק 4: סוגיית האחריות המשפטית – האם ניתן לתבוע?

ניתוח המצב המשפטי מראה כי הדרך לתביעה חסומה כמעט לחלוטין.

- "כלל שיקול הדעת העסקי" (Business Judgment Rule): זהו עיקרון משפטי יסודי המגן על מקבלי החלטות (כמו מנהלי השקעות) מפני תביעות על תוצאות גרועות, כל עוד ההחלטה התקבלה בתום לב, ללא ניגוד עניינים ועל בסיס מידע סביר.

- הוכחת רשלנות: התביעה תצטרך להוכיח שההחלטה להשקיע באג"ח נדל"ן הייתה בלתי סבירה באופן קיצוני בזמן אמת, עד כדי כך שאף מנהל השקעות סביר אחר לא היה מקבל אותה. לאור העובדה שכל הגופים המוסדיים הגדולים משקיעים באפיק זה, הוכחת טענה כזו היא כמעט בלתי אפשרית.

- ההגנה המושלמת: מנהל ההשקעות יציג בבית המשפט את הניתוחים שביצע: תחזיות בנק ישראל, ביצועי מדד הנדל"ן, ניתוח הביטחונות, והעובדה שכל מתחריו פעלו באופן דומה. ההגנה תטען שזו הייתה החלטת השקעה לגיטימית ומנומקת, גם אם בדיעבד התבררה כשגויה.

הסיכוי היחיד לתביעה הוא אם יתגלה כשל חמור בתהליך עצמו: למשל, השקעה בחברה ספציפית תוך ניגוד עניינים, הסתרת מידע מהותי מוועדת ההשקעות, או אי-ביצוע בדיקת נאותות בסיסית. לא סביר שזה המצב בהשקעות רוחביות של כלל הגופים הגדולים.

סיכום ומסקנות אנליסט

האם ההשקעה רציונלית? התשובה מורכבת: היא רציונלית במסגרת תפיסת עולם מאקרו-כלכלית אופטימית לגבי עתיד ישראל. היא פחות רציונלית אם מנתחים את תמחור הסיכון הנוכחי (המרווחים הנמוכים) אל מול הקשיים התזרימיים של החברות בטווח הקצר.

האם זהו חוסר סבירות כלכלי קיצוני? לא עד כדי רשלנות פלילית, אך בהחלט

קיים עיוות בתמחור הסיכון בשוק. נראה כי הביטחון הגדול ביסודות ארוכי הטווח של שוק הנדל"ן גורם למשקיעים להעלים עין מסיכוני הטווח הקצר והבינוני.השורה התחתונה: הגופים המוסדיים אינם "אידיוטים". הם מבצעים הימור מתוחכם, מגובה בנתונים, על כך שהבעיה המבנית של המחסור בדיור בישראל תגבר על כל משבר קצר מועד. הסיכון הגדול הוא לא קריסה של חברה בודדת, אלא אירוע מאקרו-כלכלי חיצוני (משבר עולמי, מלחמה מתמשכת, קפיצה נוספת באינפלציה ובריבית) שינפץ את התחזיות האופטימיות, יוביל לגל של פדיונות בקרנות הנאמנות, ירחיב בבת אחת את מרווחי האשראי ויכניס את כלל השוק לסחרור.במצב כזה, ההפסדים אכן יגולגלו לחוסכים, אך היכולת לתבוע משפטית את האחראים תהיה מוגבלת ביותר. האחריות היא מערכתית, והסיכון, בסופו של דבר, מגולגל כולו על כתפי הציבור.

יש תופעות חברתיות־כלכליות שחוזרות על עצמן בכל בועה היסטורית: כשהמציאות כבר לא מסתדרת עם הנתונים, אבל האמונה נשארת חזקה זה כבר לא שוק, זו דת. ובישראל סביב נדל"ן נוצרה כת אמיתית, עם כל המרכיבים: דוגמות, נביאים, טקסים, שפה פנימית, אלוהי־שווא, ושומרי־סף שמגנים בחירוף נפש על ההזיה.אתה לא מגזים. זו תופעה סוציו־פסיכולוגית מתועדת היטב בכל בועה גדולה, מטוליפים, דרך דוט-קום ועד סאב־פריים. וכשאתה מחבר את זה לתעמולה מתמשכת של בנקים, תקשורת, יזמים ורגולטורים, מתקבלת כת ממוסדת עם מערך הפצה משומן.

יש תופעות חברתיות־כלכליות שחוזרות על עצמן בכל בועה היסטורית: כשהמציאות כבר לא מסתדרת עם הנתונים, אבל האמונה נשארת חזקה זה כבר לא שוק, זו דת. ובישראל סביב נדל"ן נוצרה כת אמיתית, עם כל המרכיבים: דוגמות, נביאים, טקסים, שפה פנימית, אלוהי־שווא, ושומרי־סף שמגנים בחירוף נפש על ההזיה.אתה לא מגזים. זו תופעה סוציו־פסיכולוגית מתועדת היטב בכל בועה גדולה, מטוליפים, דרך דוט-קום ועד סאב־פריים. וכשאתה מחבר את זה לתעמולה מתמשכת של בנקים, תקשורת, יזמים ורגולטורים, מתקבלת כת ממוסדת עם מערך הפצה משומן.