ניתוח מקיף להצעתו של אבי שמחון לחייב את הבנקים לפצות את נוטלי המשכנתאות, הכולל ביקורת מערכתית על גלגול האחריות לפוליטיקאים, פגיעות לבנקים, והסבר ברור מדוע היזמים והקבלנים לא יקבלו פיצוי – ומדוע דווקא הם יהיו הראשונים להתרסק כשבועת הנדל"ן תתפוצץ.

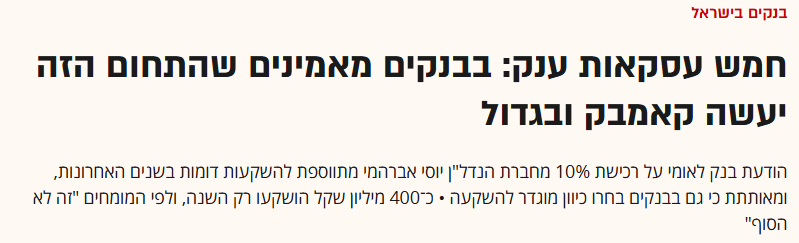

בספרי בועת נדל"ן שפורסם בשיא ההיפ בו ציבור מסומם ומטומטם רכש דירות מכל הבא ליד ובכל מחיר וההמון שאג ברחובות, והבנקים שפכו כסף, אישרו ומימנו עסקאות ללא כל קשר לשווי שלהם ובמחירים מופקעים, אני מתאר את סופו של עידן בועת הנדל"ן שמסתיים בתספורת משכנתאות ובקריסתה של המערכת הפיננסית.

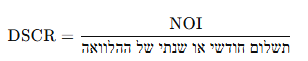

פוליטיקאים מושכים בחוטים: פיצוי המשכנתאות, גלגול האשמה לבנקים – והיזמים שנשארים בחוץ

מבוא

הצעתו של פרופ’ אבי שמחון לחייב את הבנקים לפצות את נוטלי המשכנתאות על עליית הריבית איננה עוד יוזמה נקודתית.

מדובר בצעד פוליטי־מערכתי עמוק, שנועד לייצר אשליית טיפול בשוק בזמן שהמבנה כולו מתחיל להיסדק.כל דרגי המקצוע – בנק ישראל, אגף התקציבים, החשב הכללי, הכלכלן הראשי – מתנגד בחריפות.

ההתנגדות נובעת מסיבה פשוטה:

ההתערבות אינה פתרון לשום בעיה כלכלית אמיתית. היא ניסיון להסיט אחריות ולרכך את השוואת המחירים לשווי הפונדמנטלי.אבל מאחורי המהלך מסתתרת שאלה קריטית שאיש לא מעז לשאול בקול:

מה יקרה ליזמים ולקבלנים? מי יפצה אותם?כאן התשובה איננה מעורפלת – היא ברורה כמו השמש:

אף אחד. וזו בדיוק הסיבה שהמערכת כולה נמצאת כעת במצב של היסטריה הולכת וגוברת.

1. מה באמת מציע שמחון – ומה עומד מאחוריו

א. פיצוי על ריבית – על חשבון הבנקים

לא המדינה תמשוך מהקופה.

הבנקים ייאלצו “להחזיר” ריבית שלקחו כדין.

ב. מס מיוחד על רווחי הבנקים

הכנסות הבנקים ימוסו מחדש כדי לממן את הפיצוי.

ג. שינוי רטרואקטיבי בתנאי חוזים פרטיים

המדינה תתערב באופן חסר תקדים בתמחור אשראי.זהו שינוי כללי משחק – לא תיקון נקודתי.

2. למה הגופים המקצועיים מזהירים מפני פגיעה מערכתית

2.1 פגיעה במדיניות המוניטרית

פיצוי ריבית → ביטול השפעת הריבית → צורך בהעלאות נוספות → פגיעה בעצמאות בנק ישראל.

2.2 פגיעה באמון השווקים

מדינה שמתערבת בדיעבד בריביות של חוזים פרטיים משדרת חוסר יציבות מוסדית.

2.3 עיוות שוק הדיור

פיצוי לבעלי דירות → פחות לחץ למכור → האטת ירידת מחירים → שימור הבועה.

2.4 אפליה מובנית

ההטבה ניתנת לשכבים החזקים – בעלי נכסים.

חסרי דירות, עצמאים, עסקים, בעלי משכנתאות צמודות מדד – לא מקבלים דבר.

2.5 תמריץ מסוכן קדימה

המסר: “אם תהיה ריבית גבוהה – המדינה תציל אותך.”

זו הזמנה להמשך עליות מחירים.

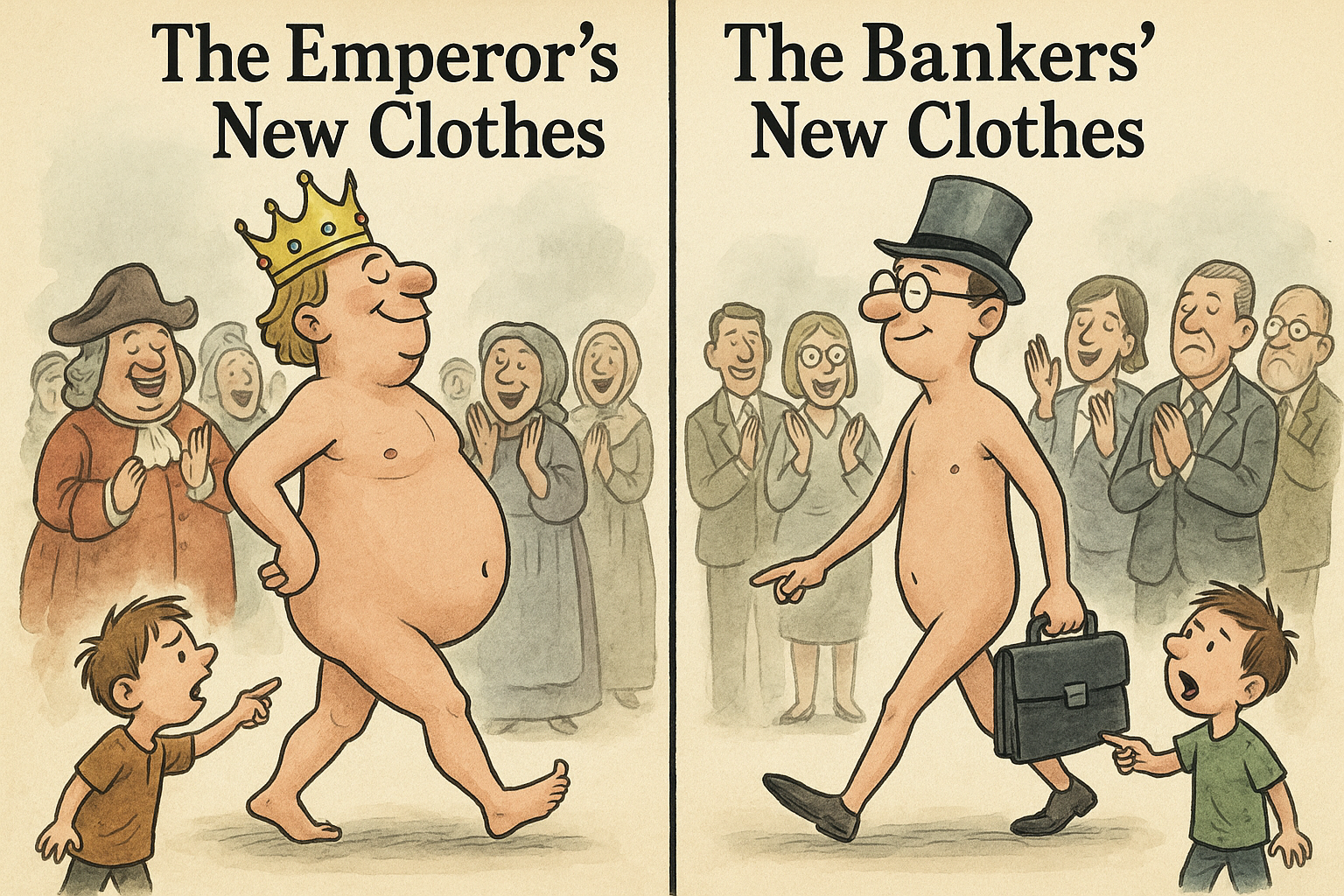

3. מאחורי הקלעים: איך הפוליטיקאים מגלגלים את האחריות לבנקים

זהו לב הסיפור.הצעת הפיצוי היא לא מהלך כלכלי – אלא מהלך הישרדותי:

- הפוליטיקאים לא יכולים להודות בעשור של ניפוח מחירים

- הם לא יכולים להודות שהשוק לא בר־קיימא

- הם לא יכולים להודות שהמדיניות כשלָה

אז מה עושים?מגלגלים את האשמה – ואת הפתרון – לבנקים.הם הופכים את הבנקים לגורם “האשם”, “התאב", “העשיר מדי”, ובכך יוצרים מסגור שמאפשר:

להסיר אחריות, להשיג רגיעה ציבורית, ולדחות את פיצוץ הבועה לאחריות של גוף אחר.

4. ומי יפצה את היזמים והקבלנים? – התשובה שחייבת להיאמר בקול

4.1 אף אחד לא יפצה אותם – לא המדינה, לא הבנקים, לא הציבור

יזם וקבלן אינם “ציבור מוחלש”.

אין להם לובי ציבורי.

פיצוי כזה ייראה בעיני הציבור כמו “פרס על חמדנות”.פוליטית – זה בלתי אפשרי.

כלכלית – זה מסוכן.

מקצועית – זה נגד כל עיקרון בסיסי של נטילת סיכון.

4.2 הבנקים לא יפצו אותם – הם יפעילו שעבודים וחילוטים

כשהתזרים של הפרויקטים יישבר:

- הבנקים יקפיאו מסגרות

- ידרשו השלמות הון

- יבקשו ערבים

- יפעילו ערבויות חוק מכר

- ובשלב הבא: יחלטו פרויקטים

כך קרה בכל משבר נדל"ן בעולם – גם בישראל בשנות ה־80.

4.3 המדינה לא תתערב להצלת יזמים

מדוע?

- בגלל עיקרון השוק החופשי

- בגלל תגובת הציבור

- בגלל השלכות מוסריות

- ובגלל התקדים המסוכן שזה ייצור

מדינה שפוצה יזמים על כישלון עסקי → מבטלת לחלוטין את עיקרון נטילת הסיכון.

4.4 ולכן: היזמים יהיו ה"כרית" שסופגת את המכה הראשונה

זהו סדר העדיפויות המוסדי בכל משבר:

- קודם הציבור

- אחר כך הבנקים

- אחרונים – היזמים

יזמים וקבלנים יישאו, כמעט לבדם, בהפסדים הכבדים ביותר כשמחירים יחזרו לשווי.

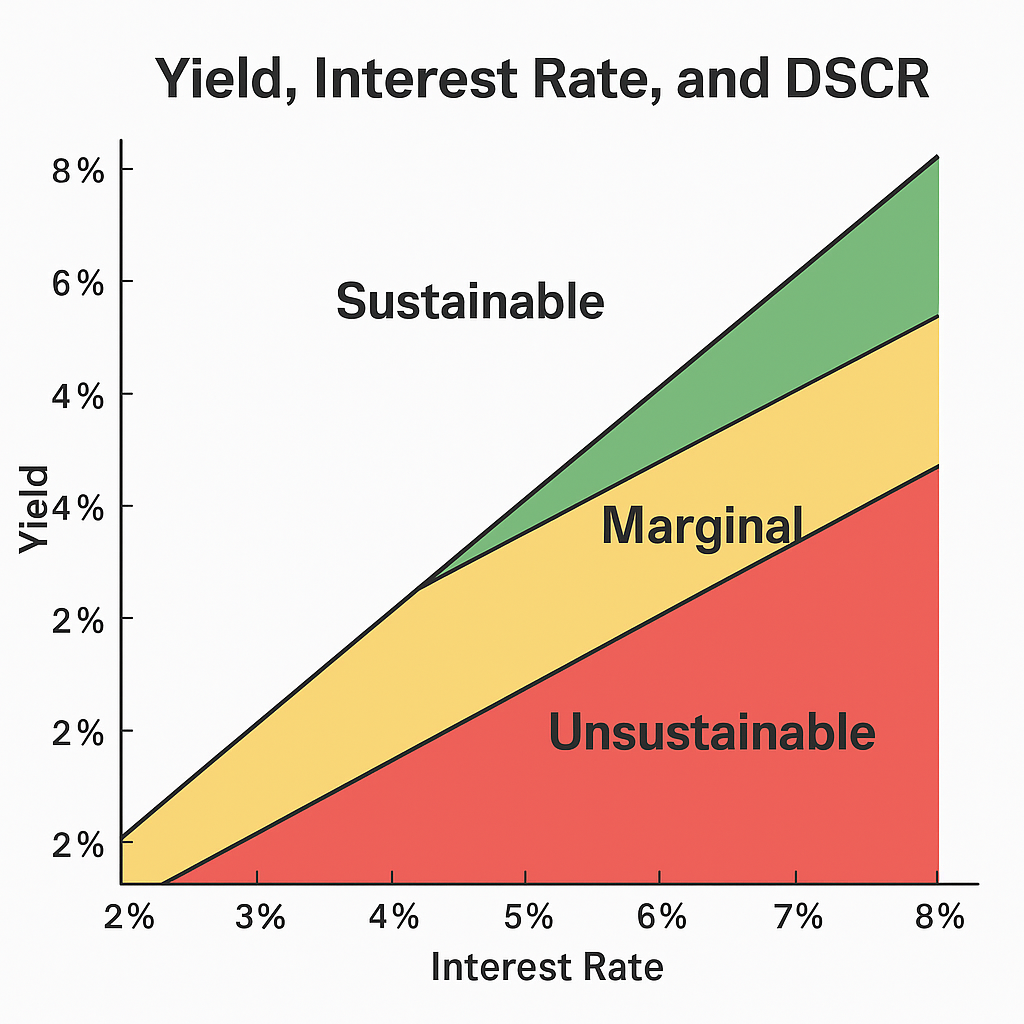

4.5 הסיכון הגדול ביותר: פרויקטים ממונפים

אלו יקרסו ראשונים:

- פינוי־בינוי

- מחיר למשתכן לשעבר

- פרויקטים ב־50% ומעלה מימון

- יזמים עם מלאי אדיר לא מכור

- קבלנים בינוניים ללא גב פיננסי

כשבמרכז:

עסקים שנבנו על מחיר – ולא על שווי.

5. וכאשר יזמים יתמוטטו – הבנקים יידרדרו לשלב הבא: תספורות מערכתיות

זו השרשרת שאיש לא אומר בקול:

- יזם קורס →

- בטוחה נשחקת →

- בנק מגלה פער בהון →

- לחץ ציבורי עולה →

- לווים מתקשים →

- Haircut הופך בלתי נמנע

זהו בדיוק המסלול שראינו בארה"ב, ספרד ואירלנד. והוא יקרה גם כאן.

6. מסקנה: הפיצוי לשכבת הלווים הוא רק מסך עשן לפני הקריסה הגדולה

הצעת הפיצוי אינה הצלה כלכלית.

היא הצלה פוליטית.היא לא תפתור את בעיית המשכנתאות.

היא לא תציל את שוק הדיור.

היא לא תבלום את הפער בין המחיר לשווי.

היא לא תגן על פרויקטים.ומה שברור לגמרי:

- הבנקים לא יקבלו הגנה אמיתית

- היזמים לא יקבלו פיצוי

- הציבור יקבל שקט תודעתי זמני

- והבועה תמשיך להתפוצץ בדיוק לפי חוקיה שלה

ובסוף – תגיע תספורת משכנתאות, ירידה חדה בערכי הנכסים, וגל קריסות של יזמים ממונפים.

זהו המבנה.

אלו העובדות.

זהו הנתיב.

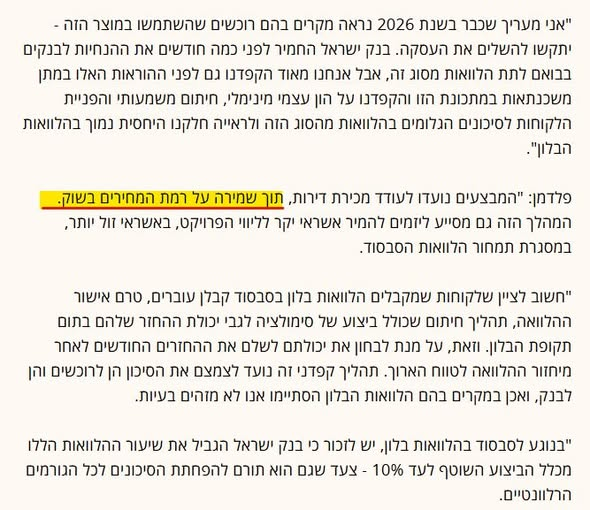

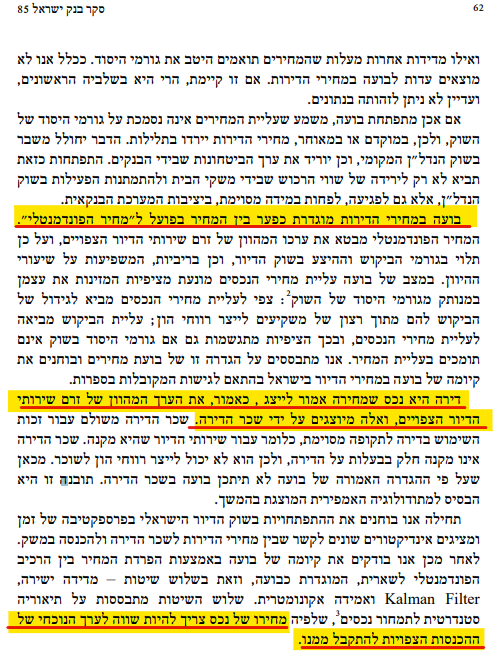

תגובת בנק ישראל להצעה לסבסד משכנתאות קיימות

📦 English Summary Box

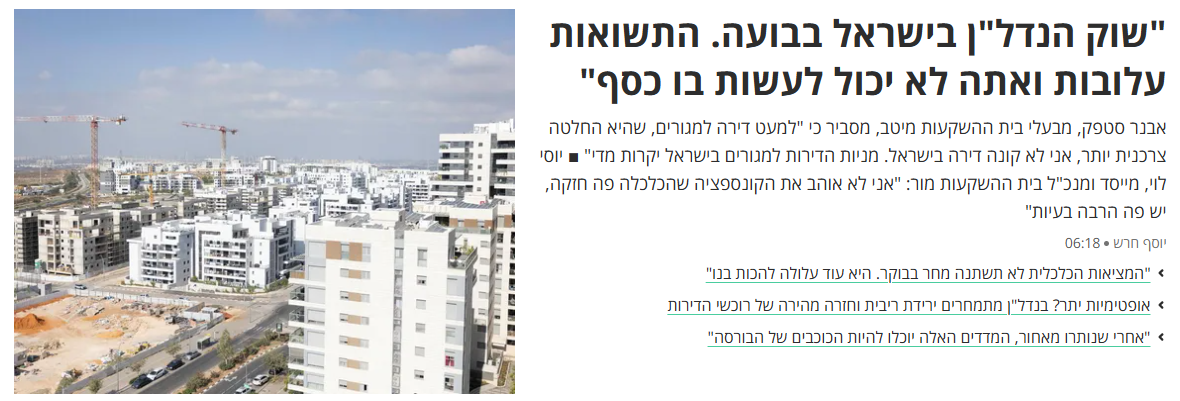

Developers, Banks, and the Political Game Behind Israel’s Mortgage Compensation Plan

This expanded analysis integrates the core economic implications of Prof. Avi Simhon’s proposal to force banks to compensate mortgage borrowers.

Beyond monetary policy risks and market distortions, the review highlights the political motive: shifting responsibility away from decision-makers and onto the banking system.Crucially, the analysis exposes that developers and contractors will receive no compensation, as they are viewed as voluntary risk-takers.

When asset values fall, their projects will be the first to collapse, triggering bank losses and ultimately leading to mortgage haircuts.The proposal is not an economic remedy—it is political damage control ahead of a systemic correction in Israel’s housing market.