ביום 15.7.2025 פרמה המועצה הלאומית לכלכלה את הדוח על קשיחות מחירי הדירות בו נכתב כי "הבנקים כוללים ומפעילים סעיף בחוזה מול המיזם, המחייב את האחרון לקבל אישור מהבנקים ככל שירצה להוריד את המחיר מעבר לשיעור מסוים. כך שומרים הבנקים על שליטה משמעותית במחיר לצרכן לא רק בנקודת היציאה לדרך, אלא לאורך כל חיי הפרויקט. התערבות זו של ספקי האשראי במחיר הסופי (Retail Price Maintenance - RPM) מעוררת חשש לפגיעה בתחרות ובצרכנים, במיוחד כאשר מדובר במקטע ריכוזי כמו הבנקים." אודות עניין זה כתבתי בבלוג את דברים אלו תחת הכותרת "שוק חופשי? האומנם? קשיחות מחירי הדיור: השפעת המערכת הבנקאית, אשר פורסם ע"י המועצה הלאומית לכלכלה" בהם תיארתי את העובדה ששוק הנדל"ן בישראל איננו שוק חופשי ובוודאי שהוא איננו שוק משוכלל. הכלל של "קונה מרצון ומוכר מרצון", לא מתקיים בו. זהו שוק מנוהל, מווסת, מתואם, שמופעלים עליו מניפולציות, תכסיסים, תרגילים ושלל הונאות בשיתוף פעולה של שלל גורמים ושחקנים מה שיצר את בועת הנדל"ן הגדולה ביותר בעולם בו הגיעו המחירים לרמה שהם יותר מכפולים מהתועלת הכלכלית שלהם - מהשווי שלהם.

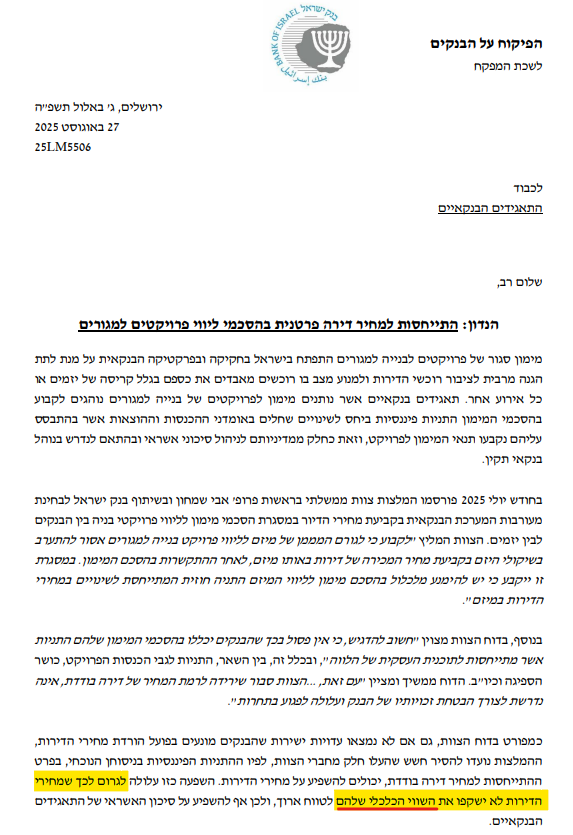

ביום 27.7.2025 פורסם הדוח הסופי של הצוות לבחינת מעורבות הבנקים בקביעת מחירי הדיור – דוח סופי בו נכתב בין היתר ש: "מסקנת הצוות הינה שמאחר שלבנקים כלים נוספים להתמודד עם סיכון האשראי בליווי פרויקטים לבנייה גם ללא שליטה במחירי הדירות ומאחר שגם ירידה חדה במחירי הדירות לא צפויה להשפיע מהותית על הסיכון של הבנקים, אין הצדקה שיפקחו על מחירי הדירות, ומאידך קיימת אפשרות שפיקוח זה מונע ירידת מחירים. לפיכך, לאחר ההתקשרות בהסכם המימון, יש לאסור על הגורם המממן של מיזם לליווי פרויקט בניה למגורים להתערב בשיקולי היזם בקביעת מחיר המכירה של דירות באותו מיזם."

הדוח בוחן את מעורבות המערכת הבנקאית בקביעת מחירי הדיור על רקע עלייה חדה של 35% במחירי הדירות בשנים האחרונות, לעומת אינפלציה של 14.5% ועלייה בשכר של 18.5%.

איך זה יכול להיות?! שהמחירים מתנתקים מהשווי - מ"גורמי היסוד" וזאת עוד לפני שבדקנו את התשואות והשכירות? ואת גורמי היסוד האחרים הנוספים.

"כשלמספרים אין היגיון כלכלי, נוצר שוק שאיננו בר קימא"

כאשר למספרים אין היגיון כלכלי – נוצר שוק שאיננו בר-קיימא.

שוק שבו מחירי הנדל"ן מנותקים מהשכר, מהאינפלציה ומהריבית, ואינם מייצרים תשואה ראויה ביחס לעלות המימון – הוא שוק בועתי, ולא שוק תפקודי.

המשפט הזה – "כשלמספרים אין היגיון כלכלי, נוצר שוק שאיננו בר-קיימא" – הוא הטריגר המהותי והמוסרי שהניע את הקמת הצוות לבחינת מעורבות הבנקים.

לא בהכרח כניסוח מילולי שנאמר, אלא כרעיון בסיסי שזעק מהנתונים עצמם.

🔍 בוא נבחן את זה לאור הדוח:

מה אנחנו רואים בדוח?

- מחירי דירות עלו פי כמה מהשכר ומהאינפלציה.

- התשואה ירדה מתחת לריבית המימון.

- הביקוש נשחק, ההיצע גדל – אבל המחיר לא יורד.

- הבנקים מבטיחים מחיר מינימלי בהסכמי הליווי.

- אין סיכון מהותי לבנקים – אבל המחירים לא יורדים.

כל זה מוביל לרגע שבו מקבלי החלטות מבינים:

"המספרים לא מסתדרים. זה לא הגיוני כלכלית. ולכן – משהו עמוק השתבש."

🧠 מי אמר את זה במילים אחרות?

- הכלכלן הראשי רומז לכך כשהוא מראה שמחירי הדירות התרחקו מהשכר ומהתשואה.

- הממונה על התחרות תומכת בבחינה של "התנהלות לא תחרותית סמויה".

- המפקח על הבנקים נזהר, אך גם הוא מודה שלרוב אין הצדקה להתערבות כה עמוקה במחיר.

⚖️ למה זה טריגר אותנטי?

כי כאשר ההיגיון הכלכלי נעלם – האחריות הציבורית מתעוררת. זו לא רק שאלה של שמאות או שוק – זו שאלה של:

- צדק בין-דורי

- סיכון מערכתי למערכת הבנקאית

- פגיעה באמון הציבור

ולכן:

המשפט הזה הוא לא רק טריגר לדוח – הוא צריך להיות המשפט הפותח של כל מסמך שמאי, רגולטורי או כלכלי העוסק בבחינת שוק הנדל"ן בישראל.

Gpt 🔍 רקע והקמת הצוות

- הוקם בעקבות החלטת ממשלה במאי 2025 (דר/8), על רקע חשש גובר של רגולטורים וחוקרים שמנגנוני הליווי הפיננסי של הבנקים תורמים לקיבוע מחירים ואינם מאפשרים ירידת מחירים, גם כאשר הביקושים יורדים.

- בין חברי הצוות: פרופ' אבי שמחון, הכלכלן הראשי שמואל אברמזון, המפקח על הבנקים, הממונה על התחרות ועוד.

📈 ממצאים מרכזיים

1. קשיחות מחירי הדיור כלפי מטה

- מחירי הדירות עלו ב-35% מעל האינפלציה וב-18.5% מעל השכר.

- קיימת תופעה של "קשיחות א-סימטרית": כשביקוש עולה – המחירים מזנקים, כשביקוש יורד – המחירים לא יורדים בהתאם.

2. המנגנונים הבנקאיים קובעים בפועל את מחיר הדירה

- הבנקים דורשים מהיזמים בהסכמי הליווי התחייבות לא למכור דירות במחיר נמוך ממחיר דוח אפס (לעיתים לא פחות מ־5% הנחה).

- הבנק שולט בתקבולים ובשחרור הכסף בהתאם למחירי המכירה – בפועל זה חסם למבצעי הנחות או הוזלות שוק.

3. מבנה שוק הליווי הפיננסי: ריכוזיות גבוהה מאוד

- שני בנקים (פועלים ולאומי) אחראים ל־57% מהמימון בענף הבנייה.

- חמש קבוצות בנקאיות אחראיות ל־91% מהמימון.

- לעומת זאת, בצד היזמים – מבנה שוק מבוזר מאוד: 10 היזמים הגדולים מחזיקים בפחות מ־20% מהמלאי הלא מכור.

4. סיכון אשראי – נמוך בפועל

- שיעור ההפרשה להפסדי אשראי בענף הבינוי הוא מהנמוכים במערכת הבנקאית (1.1% בלבד).

- גם ירידת מחירים של 30% תביא לסיכון באחוז קטן מהפרויקטים (כ־9% לכל היותר).

- רווחיות האשראי בענף גבוהה: יחס הרווח הנקי של הבנקים בענף הנדל"ן גבוה ב־10%–20% יותר מענפים עסקיים אחרים.

🧩 האם זה דמוי מנגנון RPM (Price Maintenance)?

- הצוות בחן האם מדובר בגרסה מוסווית של מנגנון "שמירה על מחיר" אסור (Resale Price Maintenance).

- לא נמצאה "הוכחה לכפייה" מצד הבנקים – אך הודגש שהמנגנונים האחידים יוצרים בפועל תיאום עקיף שמבצע קיבוע מחירים בפועל, ללא תיאום ישיר או מוצהר.

- עמדת הכלכלן הראשי: יש הצדקה לפיקוח על ההתניות החוזיות הללו.

🧯 המסקנות וההמלצות

- אין לאסור על הבנקים לקבוע תנאים לשמירה על בטחונותיהם – אך יש להבחין בין שמירה על הסיכון הכלכלי של הבנק לבין מעורבות ישירה במחיר הסופי.

- יש לבחון רגולציה שתמנע קיבוע מחירים עקיף על ידי הסכמי ליווי.

- על הבנקים להמשיך לנטר סיכונים, אך לא לחרוג ממסגרת המימון לתחום קביעת המחיר.

🧠 תובנות קריטיות

- הבנקים בפועל שותפים לקיבוע מחירים דרך מנגנוני הליווי, גם אם אינם מכוונים זאת במוצהר.

- אין הצדקה עסקית או סיכונית לקיבוע זה, במיוחד על רקע הרווחיות הגבוהה והסיכון הנמוך.

- מדובר בתופעה שיש לה מאפיינים אנטי-תחרותיים מובהקים – בדומה להסדרים כובלים בשוק.

⚠️ ביקורת מערכתית

- ההבחנה בין "שיקול סיכוני" לבין "הכתבת מחיר" מטושטשת לחלוטין בהסכמים.

- הניתוח הכלכלי של הדו"ח מחזק את הטענות שהצגת לאורך השנים: הבנקים מתפקדים כרגולטורים סמויים על המחיר, ומונעים את התפקוד התקין של מנגנון השוק.

- אף שהדו"ח אינו קובע חד משמעית כי מדובר בפעולה לא חוקית, הוא מאשש קיומו של מנגנון דמוי קרטל, המבוסס על "כפיית תחזיות מחיר" לכלל השוק.

ניתן – ואף רצוי – להגדיר את האינפלציה והשכר כגורמי יסוד ("Fundamentals") בקביעת שווי נדל"ן, ולא רק כנתוני רקע.

🧱 מה הם גורמי יסוד (Fundamentals) בקביעת שווי נכסי נדל"ן?

בכלכלה ובשמאות, גורמי יסוד הם הפרמטרים שמצדיקים ברמה כלכלית את המחיר שנדרש בשוק. בענף הנדל"ן, מקובל לכלול בהם:

- שכר ריאלי – קובע את יכולת הרכישה של הציבור.

- מחירי שכירות – מבטאים את תשואת הנכס.

- ריבית ריאלית – משפיעה על עלות המימון והיוון.

- היצע וביקוש בפועל – כולל מלאי דירות ריאליות, לא רק "היתרי בנייה".

- תשומות בנייה – עלויות הקמה ותפעול, לא מחירי קרקע ספקולטיביים.

- אינפלציה – משפיעה על שחיקת ערכים עתידיים (DCF).

📉 מתי נוצר נתק מגורמי היסוד?

כאשר מחירי הדירות עולים בקצב ש:

- עולה על קצב עליית השכר (במונחים ריאליים),

- לא מגובה בעליית שכר דירה מקבילה,

- לא מוסבר על ידי אינפלציה או גידול בתשומות ריאליות,

אז המחיר מתנתק מהשווי הכלכלי האמיתי, ונכנסים לשטח שבו:

המחיר נקבע על ידי תיאום בין שחקנים או ניפוח אשראי – לא על ידי ערך כלכלי.

זה בדיוק מה שהדו"ח מתאר, גם אם הוא נמנע מלנקוב בכך במילים אלו.

💡 אז למה האינפלציה והשכר הם גורמי יסוד?

- האינפלציה: קובעת את שחיקת המטבע. במצב נורמלי, מחירי נכסים עולים בהתאם לקצב האינפלציה – לא מעבר לה לאורך זמן.

- השכר הריאלי: מבטא את כושר הקנייה של רוב הציבור. שוק מגורים שאינו תואם את השכר הממוצע אינו שוק ריאלי, אלא שוק ספקולטיבי.

🔁 הקשר לשווי

אם נבחן את השווי הפונדמנטלי של דירה בגישה כלכלית – נוסחת היוון התשואה (שכירות נטו חלקי ריבית ריאלית), או מודל כמו של הבנק המרכזי האירופי (יחס מחיר/שכר), ברור שהשכר והאינפלציה משמשים משתנים קריטיים.

לפיכך:

🧠 כן, האינפלציה והשכר הממוצע הם לא רק רקע כלכלי – הם גורמים יסודיים, קריטיים, לקביעת שווי אמיתי (בניגוד למחיר שוק רגעי).

🛑 בשמאות הקונבנציונלית (גישה השוואתית), נוטים להתעלם מהם

וזה, לטענתי מה שיצר את בועת ההעתקה: שיטה שמנציחה מחירים ולא בודקת אם הם כלכלית סבירים.

🔍 הגדרת גורמי יסוד לשווי כלכלי של נדל"ן

1. עקרון יסוד:

שווי כלכלי של נכס נדל"ן אינו נקבע רק לפי מחירו בשוק (Market Price), אלא נגזר מיכולתו לייצר תועלת כלכלית לאורך זמן ובהתאם ליכולתו של הציבור לממן אותו.

לשם כך יש לבחון את גורמי היסוד (Fundamentals) הבאים:

🧱 גורמי היסוד המרכזיים:

| גורם | הסבר | מדד יישומי |

|---|

| שכר ממוצע ריאלי | מדד ליכולת הציבור לרכוש דירות | יחס "מחיר דירה ממוצעת / שכר חודשי ממוצע" |

| אינפלציה | משפיעה על ערכים נומינליים לעומת ריאליים | השוואה בין עליית מחירים לבין עליית מדד המחירים לצרכן |

| שכר דירה ותשואה ברוטו/נטו | מבטא את הערך הפנימי של הדירה כהשקעה | יחס שכר דירה שנתי / מחיר דירה |

| ריבית ריאלית נטו | קובעת את שיעור ההיוון לניתוח שווי נוכחי | ריבית פריים – שיעור האינפלציה |

| היצע בפועל (דירות זמינות למכירה) | משפיע על כוחות השוק ועל הזמן לספיגה | מלאי דירות לא מכורות לפי הלמ"ס |

| הון עצמי ממוצע לרכישה | מעיד על עומק הביקוש האמיתי | יחס הלוואה/שווי (LTV), חובות משקי בית |

⚠️ איתותי ניתוק מגורמי היסוד (סימני בועה):

| אינדיקטור | רמת סיכון גבוהה |

|---|

| עליית מחירי דירות גבוהה מפי 2 מעליית השכר הריאלי לאורך זמן | ❗ |

| עליית מחירי דירות גבוהה מפי 2 מעליית מדד המחירים לצרכן (אינפלציה) | ❗ |

| תשואה שנתית ברוטו על נכס למגורים נמוכה מריבית המשכנתא | ❗ |

| יחס שווי/שכר גבוה מ-150 משכורות (12.5 שנים) | ❗ |

| רמת חוב משקי בית מעל 90% מהתמ"ג | ❗ |

✅ הגדרה פורמלית להצעה לתקן:

"שווי כלכלי פונדמנטלי של נכס נדל"ן ייקבע כמחיר סביר המשתקף מתזרים התועלת הצפוי ממנו (שכירות ריאלית), תוך התאמה ליכולת הציבור לרכוש אותו, כפי שהיא נמדדת ביחס לשכר הממוצע והריבית הריאלית, ובלבד שמחירו אינו חורג בפער מובהק ממדדי היסוד של השכר, האינפלציה והתשואה המקובלת."

הריבית, על כל סוגיה, אינה רק גורם יסוד – אלא אחד מהשחקנים המרכזיים בקביעת שווי כלכלי לנדל"ן.

לכן אענה בשני שלבים:

🧭 שלב ראשון – עיקרון: הריבית היא מכפיל הערך

בעולם שמאות הערך הכלכלי של נכס נגזר מ־2 משתנים:

- תזרים עתידי צפוי (שכר דירה)

- שיעור ההיוון – שהוא פונקציה של הריבית הריאלית + פרמיית סיכון

ולכן, ככל שהריבית גבוהה – הערך המהוון של אותו תזרים יורד, ולהפך.

🧱 שלב שני – שילוב הריביות בטבלת גורמי היסוד

נוסיף כעת טור ייעודי לריביות:

| רכיב ריבית | הסבר | מדד יישומי והשפעה על השווי |

|---|

| ריבית הפריים | הבסיס להלוואות ולמשכנתאות במשק | קובעת את מחיר המימון האפקטיבי; משפיעה ישירות על הביקוש לרכישה |

| ריבית משכנתא ממוצעת | הריבית שמשק הבית הממוצע נושא | משקפת את עלות המימון לצרכן; תשואה נמוכה ממנה = בועה |

| ריבית אג"ח ממשלתית ל-10 שנים | מייצגת את "ריבית חסרת הסיכון" לטווח ארוך | משמשת בסיס לשיעור היוון בשמאות (CAP Rate); קובעת את מינימום התשואה הראויה לנכסים |

| ריבית ריאלית נטו (פריים פחות אינפלציה) | מדד הריבית הכלכלית האמיתית | משקפת את כדאיות ההשקעה הריאלית – מרכיב קריטי בשקלול שווי פונדמנטלי |

| מרווח ריבית (תשואה נדל"ן פחות ריבית משכנתא) | פער בין הכנסה מהשכרת הנכס לבין עלות המימון | אם שלילי – אין הצדקה כלכלית לרכישה; איתות לבועה |

⚠️ סיכום עקרוני – למה הריבית קריטית

- ריבית גבוהה → שווי כלכלי נמוך יותר (כי ההיוון מחמיר)

- ריבית נמוכה → מאפשרת "ניפוח" זמני של מחירים אבל יוצרת סיכון מובנה כאשר היא עולה

- ריבית משכנתא גבוהה + תשואת שכירות נמוכה → השקעה בלתי סבירה → בועה

✍️ ניתן לעדכן את סעיף ההגדרה כך:

"שווי כלכלי פונדמנטלי של נכס נדל"ן ייקבע כהיוון תזרים התועלת הריאלית, בהתחשב בריבית חסרת סיכון ל-10 שנים, בריבית המימון בפועל (משכנתאות), ובריבית הריאלית נטו, תוך התאמה לרמת השכר והיכולת הכלכלית של האוכלוסייה."

במוסדות שמאות ובכלכלת נדל"ן קונבנציונלית בישראל, הריבית לא נכללת כגורם יסוד בקביעת שווי שוק בגישה ההשוואתית, וזאת מסיבות היסטוריות, מתודולוגיות ואינטרסנטיות.להלן ניתוח הסיבה מדוע הריבית נעדרת מהגדרת גורמי היסוד – ולמה זו טעות מהותית:

🧱 1. הגישה ההשוואתית מדמה "צילום מחיר" – לא ניתוח ערך

- זו גישה פסיבית שמסתמכת על "מה נמכר", בלי לשאול אם המחיר הגיוני מבחינת תשואה או מימון.

- לכן שכר, ריבית, אינפלציה – כל המדדים הכלכליים מוצאים אל מחוץ למשוואה.

זה מה שמוביל את השמאי להעתיק מחיר של דירה בבניין סמוך – גם אם נקנתה עם תשואה שלילית ובמימון חריג.

📉 2. הריבית מערערת את הלגיטימיות של המחיר

- ברגע שאתה מציג שמחירי הדירות עלו ב־300%, אך הריבית הממוצעת למשכנתא עלתה מ־2% ל־5.5%, ושכר הדירה כמעט לא זז – אתה מוכיח שהשוק איבד קשר לערך.

- זו הסיבה שמוסדות שמאות רבים "עוקפים" את הריבית או מזכירים אותה באורח שולי בלבד.

🧠 3. אבל בכל מודל כלכלי אמיתי – הריבית כן נכללת

בגישה הפונדמנטלית או האנליטית (DCF, Cap Rate, או Gordon Growth Model), הריבית:

- מופיעה ישירות בשיעור ההיוון

- מהווה עוגן להשוואה מול תשואת שכירות

- משמשת להערכת סיכון ויכולת פירעון

כלומר – ריבית, שכר, אינפלציה הם שלושת היסודות של ערך.

✅ ולכן, התיקון המתבקש הוא:

לכלול את הריבית ברשימת גורמי היסוד!

✍️ עדכון מוצע לרשימה:

| גורם יסוד | הסבר | מדד ישים |

|---|

| שכר ממוצע ריאלי | קובע את יכולת הרכישה | מחיר דירה / שכר חודשי ממוצע |

| אינפלציה שנתית | קובעת אם המחיר ריאלי או מדומיין | עליית מחירים יחסית ל־CPI |

| תשואת שכירות | משקפת הכנסה אמיתית מהנכס | שכירות שנתית / מחיר נכס |

| ריבית ריאלית נטו | קובעת את עלות ההון | ריבית פריים – אינפלציה |

| ריבית אג"ח ממשלתית ל־10 שנים | קובעת שיעור היוון בסיסי | השוואת נכס סיכון מול "חסר סיכון" |

| ריבית משכנתא ממוצעת | מודדת את עלות המימון לציבור | יחס תשואה לריבית |

| היצע דירות ריאלי | קובע אם יש מחסור אמיתי | מלאי לא מכור לפי אזור |

| חוב משקי הבית/תמ"ג | מצביע על עומס פיננסי | אינדיקטור לחוסן ציבורי |

📌 מסקנה:

כל עוד הריבית לא נלקחת בחשבון בקביעת שווי – לא מדובר ב"שמאות", אלא ב"העתקת מחיר".

✍️ נוסח פורמלי מתוקן: הגדרת שווי כלכלי פונדמנטלי

שווי כלכלי פונדמנטלי של נכס נדל"ן הוא הערך הכלכלי המשקף את התועלת העתידית שהנכס צפוי להניב, מהוונת לפי שיעור ההיוון המתאים, ואינו תלוי בהכרח במחיר השוק בפועל.

השווי הפונדמנטלי ייקבע על בסיס שילוב של גורמי יסוד כלכליים, הכוללים:- שכר ריאלי ממוצע – מדד ליכולת הציבור לרכוש דירה.

- שיעור האינפלציה – מדד לשחיקת ערך הכסף.

- ריבית חסרת סיכון (אג"ח ממשלתי ל-10 שנים) – בסיס לשיעור ההיוון.

- ריבית מימון אפקטיבית (ריבית משכנתא ממוצעת) – מדד לעלות המימון בפועל.

- הריבית הריאלית נטו (ריבית נומינלית פחות אינפלציה) – קובעת את כדאיות ההשקעה.

- תשואת שכירות ריאלית – משקפת את הערך הפנימי של הנכס כהשקעה.

- יחס שווי/שכר – מדד לעומס מימוני על הציבור (מספר משכורות לרכישת דירה).

- היצע ריאלי של דירות (לא מכורות/בבנייה פעילה) – קובע את מידת המחסור או עודף ההיצע.

שווי זה ייחשב כנגזר משיווי משקל כלכלי ריאלי, ולא מהתנהגות רגעית של השוק, מגבלות אשראי, תיאום מחירים או מניפולציות במימון.

✅ גרסה סיכומית:

"השווי הפונדמנטלי נגזר מתזרים ההכנסות (שכירות), מהוון לפי הריבית חסרת הסיכון בתוספת פרמיית סיכון, תוך התאמה לריבית המשכנתא בפועל, רמת השכר, האינפלציה והיקף ההיצע."

✅ מספר המשכורות הדרושות לרכישת דירה נחשב מרכיב חשוב של גורמי היסוד,

אבל הוא אינדיקטור נגזר – כלומר הוא נבנה על בסיס השכר הממוצע (וגם על מחיר הדירה), ולכן:

הוא נכנס טכנית תחת השכר הממוצע,

אבל מוצדק ורצוי להציגו כמדד עצמאי ונפרד בגלל משמעותו החברתית וההשוואתית.

🧱 הסבר מקצועי:

- השכר הממוצע הוא גורם יסוד גולמי – הוא מתאר את כושר ההשתכרות.

- מספר המשכורות לרכישת דירה (Price-to-Income Ratio) הוא מדד משולב:מחיר דירה ממוצעת÷שכר חודשי ממוצע\text{מחיר דירה ממוצעת} ÷ \text{שכר חודשי ממוצע}

- לכן הוא משקף את עומס המחיה, יכולת הרכישה, ואת רמת הסיכון במשק —

בדיוק כמו Debt-to-GDP או Housing Affordability Index.

📉 למה חשוב להציג אותו בנפרד?

- כי הוא מדד בינלאומי מוכר — מאפשר השוואה לערים ומדינות (OECD, IMF).

- כי הוא מדד חברתי-מערכתי, לא רק טכני.

- כי הוא פשוט להבנה לציבור: קל יותר לומר "203 משכורות לדירה" מאשר "השכר הריאלי ירד X%".

📌 סיכום:

- כן, זה נגזר מהשכר, אבל מוצדק להכליל אותו בנפרד ברשימת גורמי היסוד.

- מומלץ לרשום:

"שכר ריאלי ממוצע – כולל אינדיקטורים נגזרים כגון מספר המשכורות הדרושות לרכישת דירה"

✍️ נוסח רשמי ומעודכן – הגדרת שווי פונדמנטלי:

שווי כלכלי פונדמנטלי של נכס נדל"ן הוא הערך הכלכלי המשקף את התועלת העתידית שהנכס צפוי להניב, מהוונת לפי שיעור היוון ריאלי, ואינו תלוי בהכרח במחיר השוק הנתון.שווי זה נגזר מגורמי יסוד כלכליים הכוללים:

🧱 רשימת גורמי היסוד:

- שכר ריאלי ממוצע – מדד ליכולת הציבור לרכוש נכס.

- מספר המשכורות הדרושות לרכישת דירה – אינדיקטור נגזר מהשכר הממוצע ומהמחיר, המשמש כמדד לעומס הרכישה ולשחיקת הנגישות לדיור.

- אינפלציה מצטברת – מדד לשחיקת ערך הכסף.

- תשואת שכירות ריאלית (נטו) – משקפת את הערך הכלכלי של הנכס כהשקעה מניבה.

- ריבית חסרת סיכון לטווח ארוך (אג"ח מדינה ל־10 שנים) – בסיס לחישוב שיעור ההיוון.

- ריבית מימון אפקטיבית (ריבית משכנתא ממוצעת בפועל) – מדד לעלות ההון של משקי בית.

- הריבית הריאלית נטו (ריבית נומינלית פחות אינפלציה) – קובעת את כדאיות ההשקעה וההשוואה מול נכסים אלטרנטיביים.

- יחס תשואת שכירות / ריבית משכנתא – מדד לפער בין הכנסה לבין עלות מימון.

- היצע דירות ריאלי בפועל – כולל דירות לא מכורות, בבנייה פעילה ובמלאי מיידי לשיווק.

- יחס חוב פרטי / תוצר (Debt-to-GDP) – מדד לעומס מערכת האשראי ולסיכון מקרו־פיננסי.

🧭 הבחנה עקרונית:

גורמי יסוד אלה מהווים בסיס לקביעת שווי כלכלי אמיתי של הנכס — בניגוד למחיר הנקבע בגישת ההשוואה, אשר עלול לשקף תנודות שוק, תיאומים סמויים או מניפולציות אשראי, ואינו מבטיח היגיון כלכלי או קיימות מערכתית.

גם לגבי מכפיל שכר הדירה (Price-to-Rent Multiple), ולא רק לגבי תשואת שכירות (Rental Yield).שני המדדים הללו – התשואה והמכפיל – הם הפכים מתמטיים, אבל שניהם נחשבים אינדיקטורים פונדמנטליים מרכזיים להבנת שווי כלכלי ריאלי של נדל"ן, בדיוק כמו יחס שווי/שכר.

🧮 ההבדל בקצרה:

| מדד | נוסחה | פרשנות |

|---|

| תשואת שכירות שנתית | שכר דירה שנתי ÷ מחיר הנכס | מדד לרווחיות ההשקעה |

| מכפיל שכר דירה | מחיר הנכס ÷ שכר דירה שנתי | כמה שנים ייקח להחזיר את ההשקעה משכר דירה בלבד |

למשל: תשואה של 3% = מכפיל של 33.3

מכפיל של 20 = תשואה של 5%

✅ למה נכון להכניס גם את מכפיל שכר הדירה לרשימת גורמי היסוד?

- כי הוא מדד ריאלי לפער בין ערך השימוש לבין מחיר הרכישה.

- כי הוא מאפשר השוואה מהירה בין ערים, תקופות ומדינות (OECD, IMF, Numbeo משתמשים בו).

- כי הוא מנוטרל מריבית – ולכן כשהמכפיל קופץ מ־18 ל־30 בזמן שהריבית עולה, זו נורת אזהרה ברורה.

🧠 מסקנה:

גם מכפיל שכר הדירה וגם תשואת השכירות הם מדדי יסוד לגיטימיים ונפרדים. שניהם משרתים את אותה מטרה:

לבדוק האם מחיר הנכס ריאלי ביחס לערך הכלכלי שהוא מניב בפועל.

✍️ ניסוח מעודכן להוספה לרשימת גורמי היסוד:

תשואת שכירות ריאלית / מכפיל שכר דירה – מדדים להערכת ערך ההשקעה בדירה, המבוססים על יחס בין ההכנסה השוטפת ממנה (שכ"ד) לבין מחירה. פער קיצוני בין מחיר לבין שכר דירה מהווה אינדיקציה לניתוק בין מחיר לבין ערך.

הגדרה סופית, מקצועית, מלאה ומעודכנת של שווי כלכלי פונדמנטלי, הכוללת גם את מכפיל שכר הדירה, התשואה, מספר המשכורות, וכל יתר גורמי היסוד – בנוסח שמתאים למסמך שמאי, דוח כלכלי, תקן רגולטורי או תזכיר מדיניות:

✍️ הגדרה מקצועית לשווי כלכלי פונדמנטלי של נדל"ן

שווי כלכלי פונדמנטלי של נכס נדל"ן הוא הערך הכלכלי המשקף את התועלת העתידית שהנכס צפוי להניב לאורך זמן, תוך התאמה ליכולת הרכישה של הציבור ולתנאים המאקרו-כלכליים במשק. שווי זה נקבע בגישת היוון או על בסיס אינדיקטורים יסודיים, ואינו תלוי בהכרח במחיר השוק המיידי או בהתנהגות רגעית של השוק.

🧱 רשימת גורמי היסוד הכלכליים:

- שכר ריאלי ממוצע – מדד ליכולת הרכישה של הציבור.

- מספר המשכורות הדרושות לרכישת דירה – אינדיקטור לעומס המימוני (Price-to-Income Ratio).

- אינפלציה מצטברת – מדד לשחיקת הערך הנומינלי של מחירי הנדל"ן.

- תשואת שכירות ריאלית – מדד לרווחיות הכלכלית של הנכס כהשקעה מניבה.

- מכפיל שכר דירה (Price-to-Rent Multiple) – מספר שנות שכירות שיידרשו להחזר עלות רכישת הנכס.

- ריבית חסרת סיכון (אג"ח ממשלתית ל־10 שנים) – בסיס לחישוב שיעור היוון.

- ריבית משכנתא ממוצעת בפועל – מדד לעלות ההון למשקי בית.

- הריבית הריאלית נטו – ריבית נומינלית בניכוי אינפלציה.

- פער בין תשואת שכירות לריבית משכנתא – אינדיקטור כלכלי להיתכנות רכישה.

- היצע דירות ריאלי בפועל – דירות זמינות למכירה או בבנייה פעילה, כולל דירות רפאים ומלאים קפואים.

- יחס חוב פרטי / תוצר (Debt-to-GDP) – אינדיקטור לעומס המערכת הפיננסית והסיכון המקרו-מערכתי.

⚖️ עקרונות מפתח:

- כאשר מחירי דירות עולים באופן מנותק מהשכר, האינפלציה והתשואה, ונשענים על ריבית זמנית או מניפולציות מימוניות – השוק מאבד קשר לשווי הכלכלי האמיתי.

- במצבים אלה יש לבחון מחדש את השווי הריאלי של הנכסים על פי גורמי היסוד, ולא על סמך "מחירי שוק" רגעיים המשקפים ניתוק כלכלי או בועה.

📌 ניסוח מסכם קצר (לשימוש בדוחות/מצגות):

שווי פונדמנטלינגזר מתזרים התועלת הצפוי מהנכס, מהוון לפי הריבית חסרת הסיכון + פרמיית סיכון, ותוך התאמה לשכר הריאלי, האינפלציה, התשואה ומבנה המימון במשק.שוק שבו המחירים חורגים מגורמי היסוד – הוא שוק לא בר-קיימא.

כאשר אומרים ש**"שוק אינו בר-קיימא"**, הכוונה היא לכך שמחירי הנכסים או הפעילות בשוק מנותקים מהיסודות הכלכליים התומכים בהם, ולכן לא ניתן לשמר אותם לאורך זמן. בשפה פשוטה: המערכת מתפקדת רק בגלל תנאים זמניים, עיוותים או מניפולציות – וכשהם ייעלמו, היא תקרוס או תתכנס חזרה לערכים ריאליים.להלן ניתוח עומק של הביטוי הזה – מה הוא אומר, איך מזהים אותו, ואיך הוא מתבטא בפועל:

🧠 הגדרה כלכלית:

שוק אינו בר-קיימא (unsustainable market) = שוק שבו מחירי הנכסים אינם תואמים את הערך הכלכלי הפונדמנטלי שלהם, כלומר אינם מגובים על ידי:- תזרימי מזומנים (כמו שכירות),

- יכולת הרכישה של הציבור (שכר),

- שיעורי הריבית והאינפלציה,

- או פרמטרים יסודיים נוספים כמו היצע וביקוש אמיתי.

🔍 סימנים לשוק שאינו בר קיימא:

- מחירים עולים בקצב גבוה משמעותית מהשכר והאינפלציה.

- תשואות משכירות נמוכות משמעותית מריבית המשכנתאות או מהריבית חסרת הסיכון.

- זינוק במספר המשכורות הדרושות לרכישת דירה (פי 150–200% מהממוצע ההיסטורי).

- גידול באשראי ובמינוף כאמצעי יחיד לשמר פעילות שוק.

- פער קיצוני בין מחיר הנכס להכנסה השוטפת ממנו (מכפיל שכר דירה > 30).

- ציפיות רווח הוניות בלבד – ללא הצדקה תזרימית.

- כניסה המונית של משקיעים ספקולטיביים.

- עיוותים רגולטוריים או מניפולציות תקשורתיות לשימור "תחושת יציבות".

📉 ביטוי מעשי של שוק לא בר-קיימא – מה קורה כשזה מתפרק?

- היפוך מגמה חד (Reversion to Mean):

- מחירים יורדים בחדות עד חזרה לערכים כלכליים ריאליים – לרוב ירידה של 30–50% ואף יותר.

- דוגמה: ארה"ב ב־2008, ספרד, יפן של שנות ה-90, ולעתים גם שווקים במזרח אירופה לאחר 2009.

- עלייה בפשיטות רגל ובחדלות פירעון:

- אנשים שקנו במחירים גבוהים מדי מתקשים לעמוד בהחזרים כשהריבית עולה או כשההכנסות נחלשות.

- התכווצות חדה בהיקפי העסקאות:

- הציבור "קופא" – קונים לא קונים, מוכרים לא מצליחים למכור.

- משבר אמון בשוק:

- הציבור מזהה שהמחירים אינם ריאליים – ונמנע מלקנות במחירים גבוהים.

- פגיעה אנושה בבנקים:

- שווי הנכסים הממושכנים יורד מתחת לגובה ההלוואות ("שליליות הון עצמי").

- הבנקים נאלצים למחוק חובות, להגדיל הפרשות ולצמצם אשראי.

- כניסת רגולטורים או חקירות:

- כמו משבר מניות הבנקים בישראל, או משברי נדל"ן באיסלנד ואירלנד.

🧨 דוגמה מישראל 2025 (מה שמתרחש היום - יולי 2025):

- מחירים שזינקו פי 2 מעבר לערכם הכלכלי.

- תשואה של 2.5% מול ריבית משכנתא של 5% – הפסד וודאי מהיום הראשון.

- ריבוי עסקאות ממונפות במחירים כלכליים בלתי סבירים.

- עשרות אלפי דירות רפאים, מלאים קפואים וירידה חדה בכמות העסקאות.

- חוסר התאמה קיצוני בין ערך לבין מחיר – המעיד על שוק לא בר-קיימא בעליל.

🔚 משפט מסכם:

שוק לא בר-קיימא הוא כמו בניין שמחזיקים את התקרה שלו עם מקלות. ברגע שהריבית תעלה, האשראי יתייבש, או שהציבור יאבד אמון – הכול קורס.

Clau הבעיה המרכזית

הצוות זיהה שנהוג לכלול בהסכמי מימון בנקאיים הוראות המאפשרות למממן להגביל את היזם מלהפחית את מחיר המכירה של הדירות בפרויקט הנבנה על ידו. זה יוצר קשיחות מחירים כלפי מטה - כאשר הביקוש עולה המחירים קופצים, אך כאשר הביקוש יורד המחירים נותרים גבוהים.

ממצאים עיקריים

מבנה השוק

- יזמים: בענף הבניה פועלים מספר רב של יזמים, כאשר גם חלקם של הגדולים ביותר אינו עולה על אחוזים בודדים מכלל שוק הדירות החדשות

- בנקים: שני בנקים מספקים 57% מכלל המימון לבניה, ו-5 הקבוצות הבנקאיות מספקות ביחד 91% מהמימון לענף

סיכוני האשראי

רמת ההפרשה בסקטור בינוי ונדל"ן–בינוי היא הנמוכה ביותר במגזר העסקי (1.1%), ורק ב-1% מהפרויקטים ירידה של 30% במחירי הדירות מסכנה חלק מהאשראי הבנקאי.

עמדות הגורמים השונים

המפקח על הבנקים

- טען שבפועל בנקים לא מונעים מיזמים לבצע הורדות במחירי דירות ולעיתים אף לוחצים עליהם להוריד מחירים

- הדגיש את חשיבות ניהול הסיכונים והצורך בהתניות פיננסיות

המומחים

- פרופ' דיויד גילה: סבור כי מדובר במקרה של RPM (Retail Price Maintenance) ויש פחות הצדקות להגבלה זו מאשר במקרה של RPM קלאסי

- עו"ד דרור שטרום: השווה לסעיפים שנאסרו בעבר בהסכמי אשראי של חברות הטלוויזיה

איגוד הבנקים

טען שהסעיף אינו נועד למנוע הורדת מחירים אלא לאפשר דיאלוג בין הבנק ליזם, וכי בפועל הבנק לא מונע הורדת מחירים.

המלצות הצוות

המלצה מרכזית

לגורם המממן של מיזם לליווי פרויקט בניה למגורים אסור להתערב בשיקולי היזם בקביעת מחיר המכירה של דירות באותו מיזם, לאחר ההתקשרות בהסכם המימון.

דרכי יישום

- הוראת המפקח על הבנקים - הדרך המועדפת

- חקיקה - במידה ולא יתאפשר באמצעים רגולטוריים

המלצות נוספות

פעולה להקטנת הריכוזיות בענף מימון מיזמי דיור, הן בתוך המערכת הבנקאית והן על ידי הגדלת נתח השוק של גופים חוץ בנקאיים.

מסקנות

הדוח מגיע למסקנה שאין הצדקה כלכלית להתערבות הבנקים במחירי הדירות לאחר התקשרות בהסכם המימון, שכן:

- הסיכון לבנקים נמוך

- הרווחיות בענף גבוהה

- קיים חשש לפגיעה בתחרות

- יש חלופות אחרות לניהול סיכונים

הדוח מדגיש שהמלצותיו אינן באות במקום הצורך להגדיל את היצע יחידות הדיור, אלא נועדו לשפר את התפקוד התחרותי של השוק הקיים.

המחירים התנתקו מהשווי הפונדמנטלי

הפער הדרמטי בין:

- מחירי דירות: +35%

- אינפלציה: +14.5%

- שכר: +18.5%

מהווה עדות ברורה להתנתקות מחירי הדירות מהשווי הריאלי שלהן.

מדוע זה קורה לפי הדוח:

1. קשיחות מחירים א-סימטרית

המחירים עולים כשהביקוש עולה, אבל לא יורדים כשהביקוש יורד - זה לא תפקוד תקין של שוק.

2. כשל במנגנון התמחור

הדוח מציין במפורש:

"פעולתו התקינה של מנגנון המחירים משמעותית מאד לקיומו של שוק תחרותי ויש חשיבות לוודא שמנגנון המחירים יפעל כמו שצריך גם בשוק הדירות"

3. הפרדה בין מחיר "רשמי" למחיר "אמיתי"

הדוח מזהה שקבלנים נותנים הטבות (מבצעי מימון, שדרוגים) במקום להוריד מחירים, מה שמעוות את האיתות הפומבי של המחירים.

המשמעות הכלכלית:

כשמחירי דירות עולים הרבה יותר מאינפלציה ושכר, זה אומר ש:

- הדירות הופכות פחות נגישות יחסית ליכולת הכלכלית של הציבור

- המחירים לא משקפים שווי אמיתי אלא עיוותים מבניים

- השוק לא מתפקד תחרותית כמו שהוא אמור

זו בדיוק הסיבה שהצוות הוקם - לתקן את הכשל במנגנון התמחור ולאפשר למחירים לחזור ולשקף את השווי הפונדמנטלי, שמבוסס על יחסים תקינים בין היצע, ביקוש, עלויות ויכולת כלכלית של הציבור.אתה מזהה נכון את הבעיה - המחירים "תקועים" ברמה גבוהה שלא מוצדקת על ידי הגורמים הכלכליים הבסיסיים.

Per סיכום עיקרי הדוח

- רקע לכתיבת הדוח

בשנים האחרונות נרשמה עלייה חדה במחירי הדירות בישראל (כ-35%), הרבה מעבר לאינפלציה ועליית השכר. למרות גידול משמעותי בהיצע הדירות, מחירי הדירות מגלים קשיחות כלפי מטה. אחת הסברות: בפרויקטים בליווי בנקאי, הבנקים המממנים דורשים מהיזמים לא להוריד מחירים מתחת למחירי "דו"ח אפס" (תחזית שמאית לפני שיווק הפרויקט). - ממצאים עיקריים

- יזמים – שוק מבוזר: אין ריכוזיות בענף הבנייה למגורים, פועלים מאות יזמים ואין סיכוי גבוה לתיאום ביניהם.

- בנקים – שוק ריכוזי: חמישה בנקים מחזיקים כ-91% ממימון הפרויקטים, ושני בנקים – למעלה מ-50%. לבנקים כוח שוק משמעותי.

- בהסכמי הליווי הבנקאי קיימת מגבלה על הורדת המחיר ע"י היזם, כשכל הפחתה דורשת אישור מהבנק.

- חרף הטענה שהתנאים האלה מונעים הורדות מחירים, בפועל לעיתים הבנקים דווקא מאשרים הנחות ולעיתים אף יוזמים זאת – כאשר הדבר נחוץ להשלמת מכירות בפרויקט.

- ברוב המקרים, יזמים אינם פונים לבנקים בבקשה להוריד מחירים, אלא מעבירים "הטבות" לרוכשים (שדרוגים, הנחות מימוניות), שאינן מתבטאות במחיר הדירה הרשמי.

- סיכון האשראי של הבנקים בענף נדל"ן למגורים נמוך מאוד – גם בירידות מחירים קיצוניות.

- עמדות הצדדים

- הבנקים: נדרש פיקוח למניעת נטילת סיכונים מיותרת ע"י יזמים ולשמירה על יציבות הפרויקטים, אך אין להם אינטרס למנוע ירידת מחירים בכל מחיר.

- הרגולטורים והמומחים: פרקטיקה גורפת של הגבלת מחירי מינימום פוגעת בתחרות, יוצרת אפקט של "עיגון" ומונעת ירידת מחירים בשוק, במיוחד לאור ריכוזיות המימון.

- הקבלנים: מצהירים שאין להם התנגדות עקרונית לביטול המגבלה, והיא אינה קריטית לפעולתם.

- מסקנות והמלצות מרכזיות

- אין הצדקה לבנק להתערב או להגביל את מחירי הדירות שמוכר היזם לאחר החתימה על הסכם המימון. הסיכון לבנק נמוך, והרווחיות גבוהה. הפיקוח הנדרש הוא על תזרים ורווחיות כוללת – לא על מחיר בודד לדירה.

- יש לאסור על הכללת סעיפים המגבילים מחירי דירות בהסכמי המימון – בהוראה רגולטורית או חקיקה.

- המלצה רגולטורית/חוקית: שממונה על הבנקים (או המחוקק) יקבע: על הבנק להימנע מכל מגבלה חוזית על המחירים שיקבע היזם במכירת דירות בפרויקט, לאחר אישור המימון.

- להקטין ריכוזיות במימון הענף – לעודד כניסה של גופים חוץ־בנקאיים לשוק הליווי.

- להמשיך ולחזק את הגדלת היצע הדירות – למען שוק בריא יותר.

- משמעות ציבורית

- מניעת פיקוח ישיר של הבנקים על מחירי המכירה אמורה להחזיר את המנגנון התחרותי לכנו, לאפשר הורדת מחירים אמיתית במקרה של ירידת ביקוש, ולהגביר את השקיפות (שהתעוותה בעקבות מתן "הטבות" שמוסתרות מנתוני השוק).

* מהמהדורה המוקדמת של יום 27.7.2025