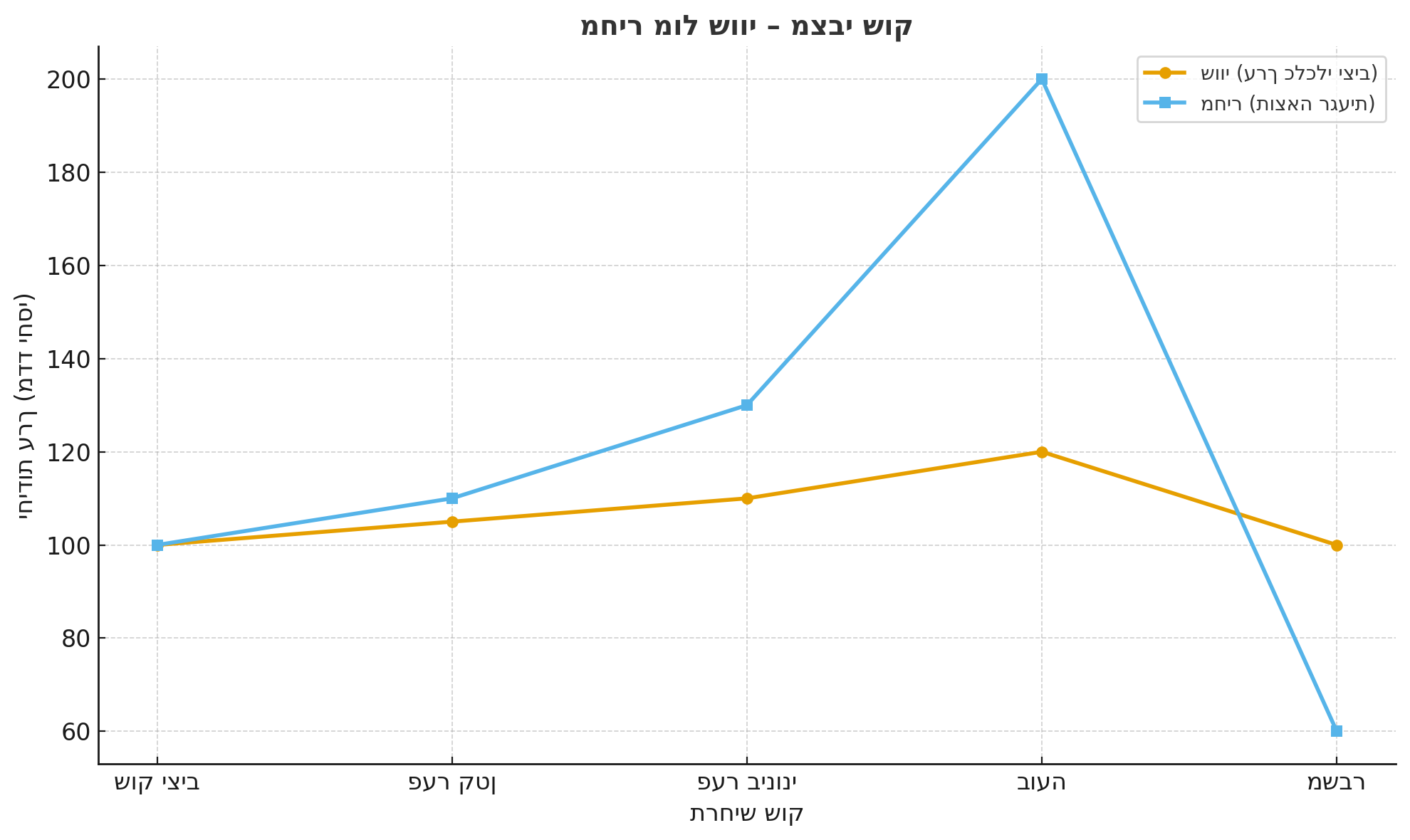

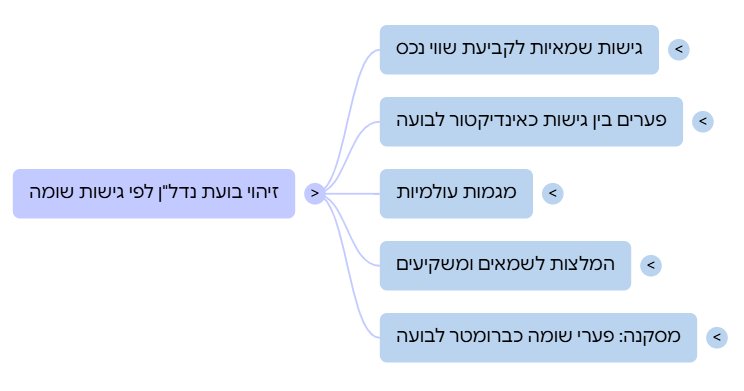

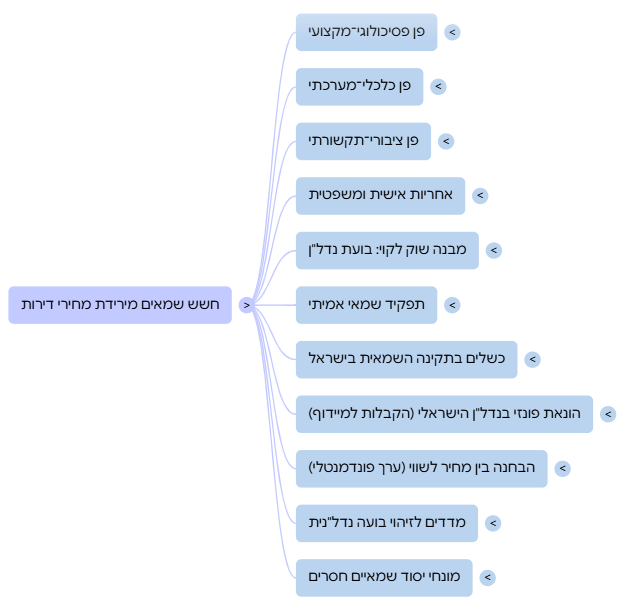

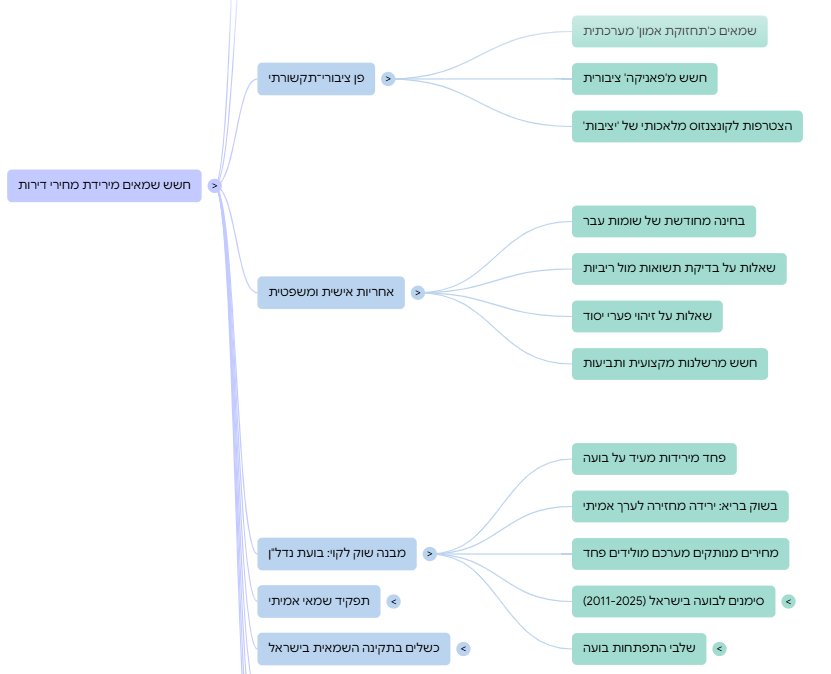

מאמר זה מסביר את ההבדל המהותי בין “מציאות כלכלית” כתחושה ציבורית לבין “גורמי יסוד” כניתוח כלכלי מקצועי, ומדגים כיצד ניתוק ביניהם מבשר על בועה נדל"נית. "יכולת כלכלית", "מציאות כלכלית" ו"גורמי יסוד" מתארים למעשה את אותו מושג יסודי – הגבול הריאלי של השוק. כשהמחיר עובר את היכולת – השוק מאבד את מציאותו.

כשאדם מן השורה שומע שהנדל"ן בישראל “מנותק מהמציאות הכלכלית”, הוא מבין אינטואיטיבית דבר פשוט:

השכר לא מאפשר לקנות דירה, המחירים עולים בלי פרופורציה, והמערכת כולה נראית כאילו איבדה קשר עם הקרקע.

זהו ביטוי של תחושה ציבורית, של הבטן – אך לא של הניתוח הכלכלי עצמו.

מהי בעצם "המציאות הכלכלית"?

המציאות הכלכלית היא האופן שבו הציבור חווה את הנתונים: רמות השכר, מחירי הדירות, יוקר המחיה והריבית.

כאשר אדם רואה שהכנסתו החודשית אינה מספיקה אפילו להחזר המשכנתא, הוא אומר שהשוק “מנותק מהמציאות”.

זהו ביטוי עממי, לא שגוי – אך שטחי. הוא מתאר תוצאה, לא סיבה.

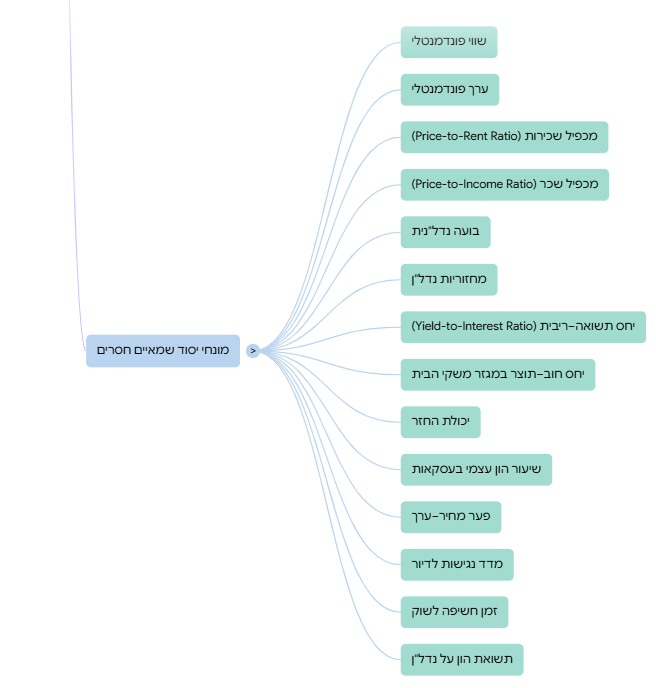

ומהם "גורמי היסוד"?

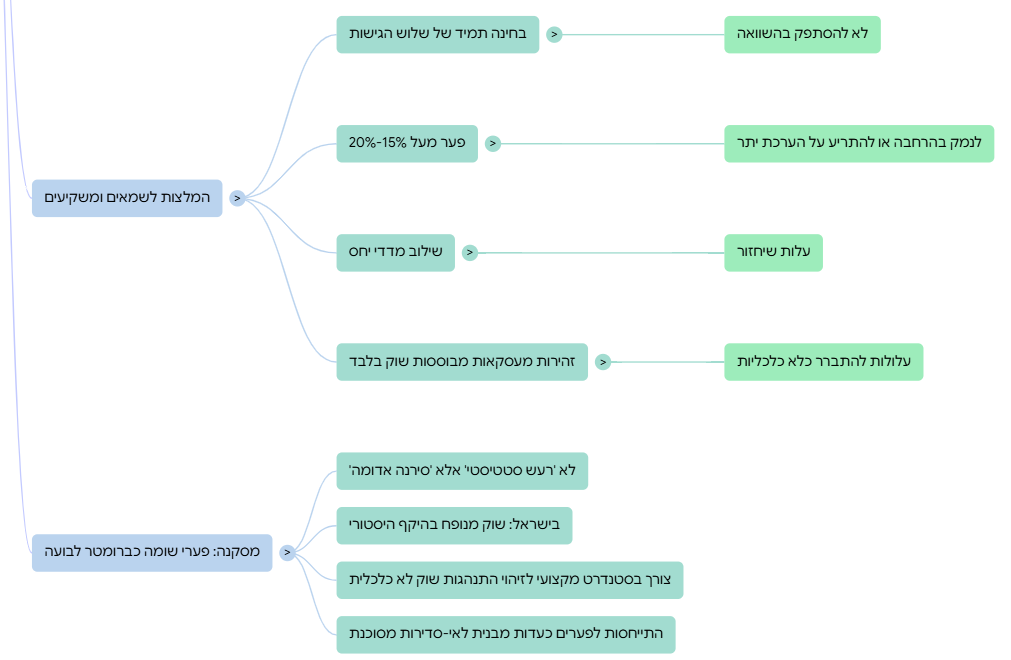

המונח גורמי יסוד (Fundamentals) שייך לשפה המקצועית של כלכלנים ושמאי מקרקעין.

הוא מתייחס למערכת המלאה של המשתנים הכלכליים שמעצבים את הערך האמיתי של נכסים:

- הכנסה חציונית ורמת שכר ריאלי

- ריבית משכנתאות ועלות המימון

- תשואת שכירות מול תשואת אג"ח ממשלתית

- שיעור אבטלה ותעסוקה

- מדיניות אשראי והיקף החוב

- יחס חוב לתוצר

- הון עצמי ממוצע של משקי בית

- מדיניות מיסוי ממשלתית

- ציפיות אינפלציה

- קצב גידול אוכלוסייה

- היצע דירות ומלאי קיים

- עלויות בנייה וקרקע

אלו הם גורמי היסוד – 12 פרמטרים שמרכיבים את הערך הכלכלי של שוק הנדל"ן.

כאשר מחיר השוק סוטה מהם לאורך זמן, נוצר נתק מבני בין המחיר לבין הערך, והשוק חדל להיות בר־קיימא.

שני צדדים של אותה מראה

אפשר לומר כך:

“המציאות הכלכלית” מתארת את הסימפטום;

“גורמי היסוד” מתארים את המחלה.

כאשר הציבור מרגיש שמשהו “לא הגיוני” – הוא למעשה מזהה, גם אם לא במודע, סטייה מגורמי היסוד.

אבל רק ניתוח מקצועי, מבוסס נתונים, מסוגל להוכיח זאת אמפירית – דרך חישובי תשואות, יחס מחיר להכנסה, מכפיל שכר דירה, ושיעורי היוון.

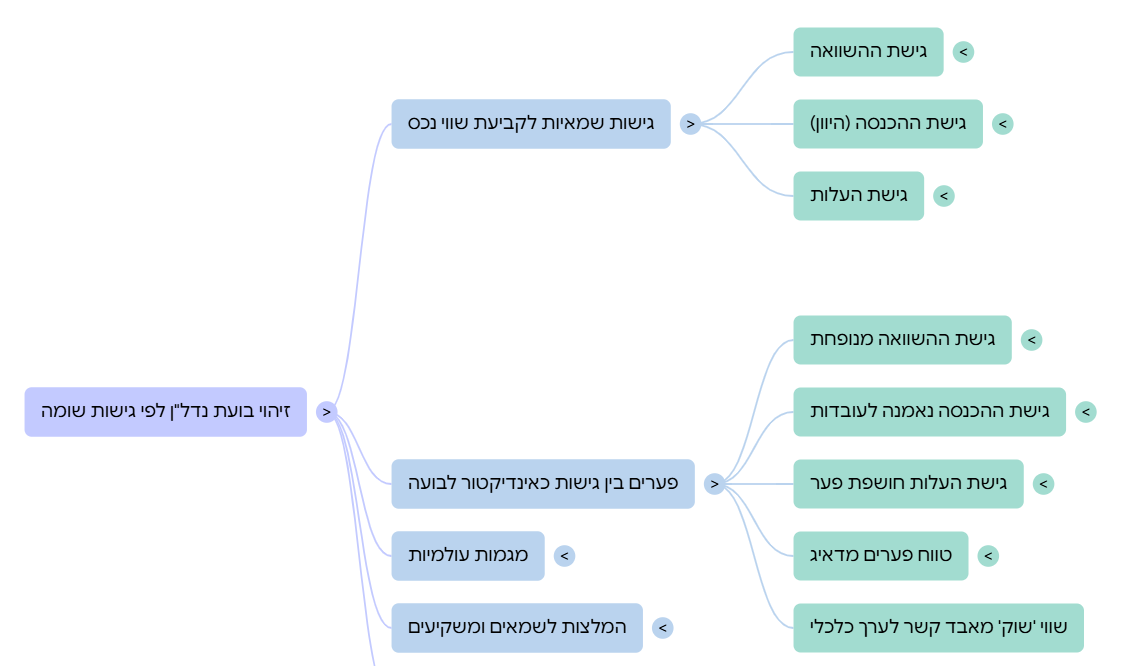

כאשר השוק מתנתק מהיסודות

ברגע שהמחירים עולים הרבה מעבר ליכולת הציבור ולערך הכלכלי של הנכסים,

השוק מפסיק לשקף את כוחות ההיצע והביקוש האמיתיים, ומתחיל להתבסס על אשראי, ציפיות ומניפולציות.

במונחי מאקרו – זהו שוק שאיבד את עוגניו.

ובמונחי שמאות – זהו שוק שבו “שווי” ו“מחיר” כבר אינם מונחים זהים.

סיכום

המונח “מציאות כלכלית” הוא הדרך שבה הציבור מרגיש את הבעיה;

המונח “גורמי יסוד” הוא הדרך שבה כלכלנים ושמאים מוכיחים אותה.

כאשר שני המונחים מתכנסים – יש שוק בריא.

כאשר הם מתנתקים – נולדת בועה.

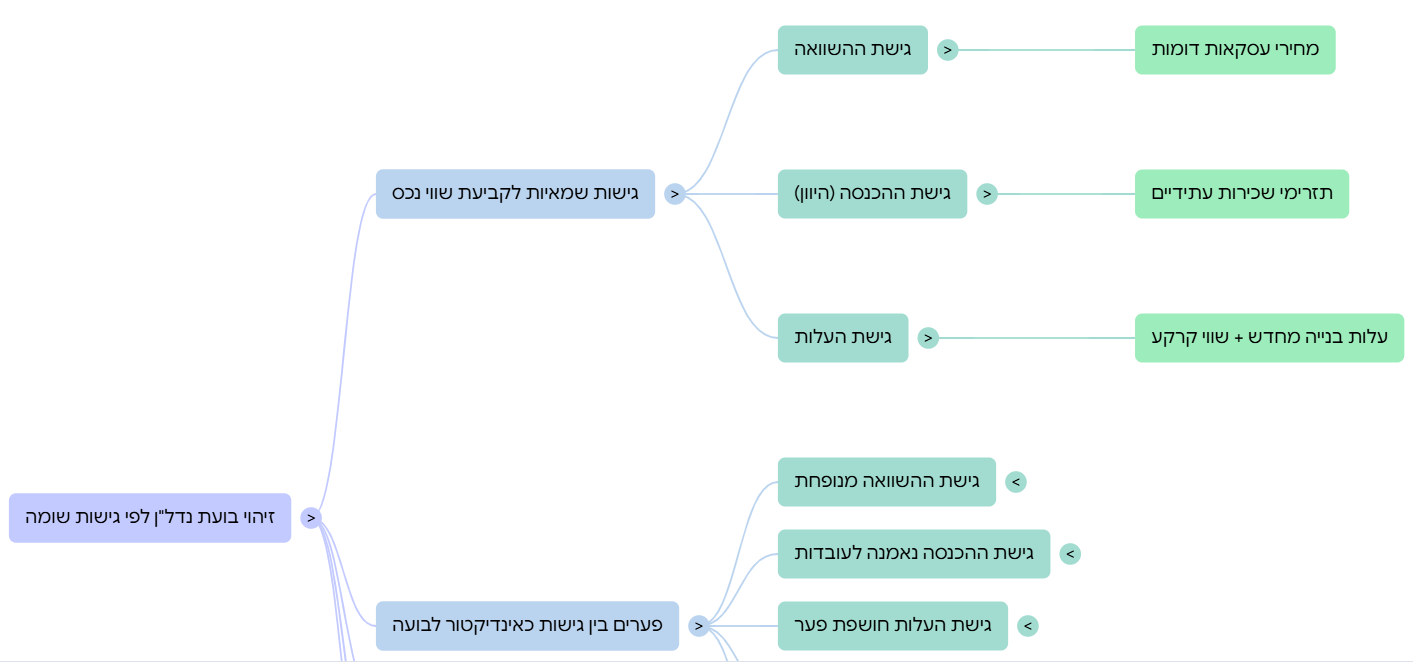

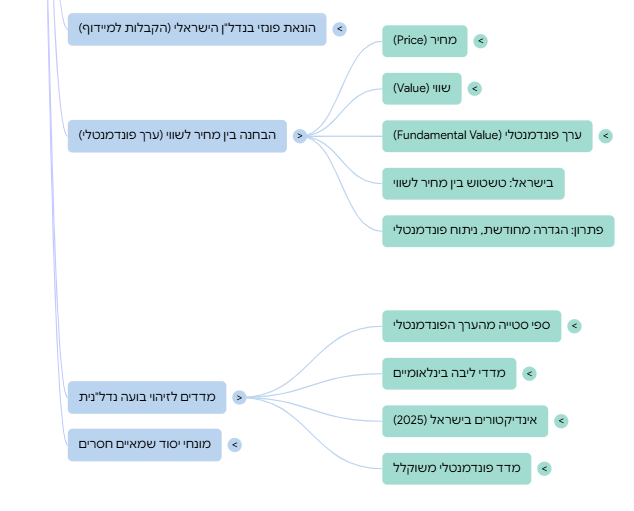

🧱 רשימת גורמי היסוד הכלכליים:

- שכר ריאלי ממוצע – מדד ליכולת הרכישה של הציבור.

- מספר המשכורות הדרושות לרכישת דירה – אינדיקטור לעומס המימוני.(Price-to-Income)

- אינפלציה מצטברת – מדד לשחיקת הערך הנומינלי של מחירי הנדל"ן.

- תשואת שכירות ריאלית – מדד לרווחיות הכלכלית של הנכס כהשקעה מניבה.

- מכפיל שכר דירה (Price-to-Rent Multiple) – מספר שנות שכירות שיידרשו להחזר עלות רכישת הנכס.

- ריבית חסרת סיכון (אג"ח ממשלתית ל־10 שנים) – בסיס לחישוב שיעור היוון.

- ריבית משכנתא ממוצעת בפועל – מדד לעלות ההון למשקי בית.

- הריבית הריאלית נטו – ריבית נומינלית בניכוי אינפלציה.

- פער בין תשואת שכירות לריבית משכנתא – אינדיקטור כלכלי להיתכנות רכישה.

- היצע דירות ריאלי בפועל – דירות זמינות למכירה או בבנייה פעילה, כולל דירות רפאים ומלאים קפואים.

- יחס חוב פרטי / תוצר ( Debt-to-GDP) – אינדיקטור לעומס המערכת הפיננסית והסיכון המקרו-מערכתי.

- הפרש בין חדשה ליד שניה – צריך שיתקיים הפרש של לא פחות מ-15% בין דירה חדשה, שיקרה יותר, מדירת יד שנייה.

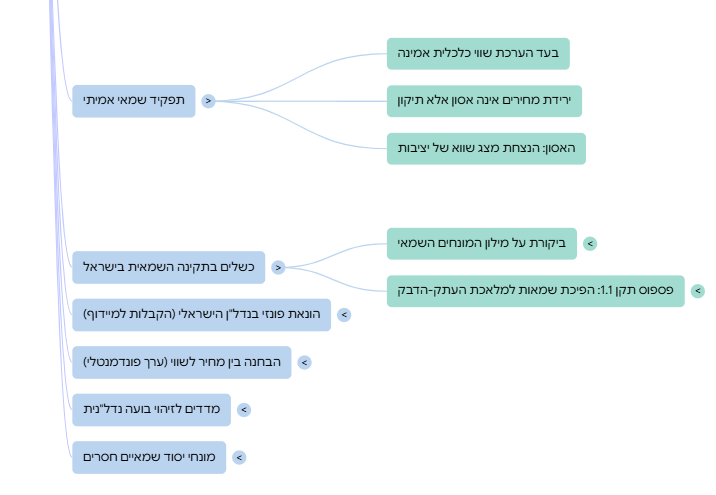

יכולת כלכלית = מציאות כלכלית = גורמי יסוד

בבסיסו של כל שוק בריא עומד עיקרון פשוט: היכולת הכלכלית של הציבור היא המציאות הכלכלית – והיא עצמה נגזרת מגורמי היסוד.

שלושתם הם ביטויים שונים לאותו מושג ליבה: הגבול שבין מה שהשוק רוצה לשלם לבין מה שהוא יכול לשלם.

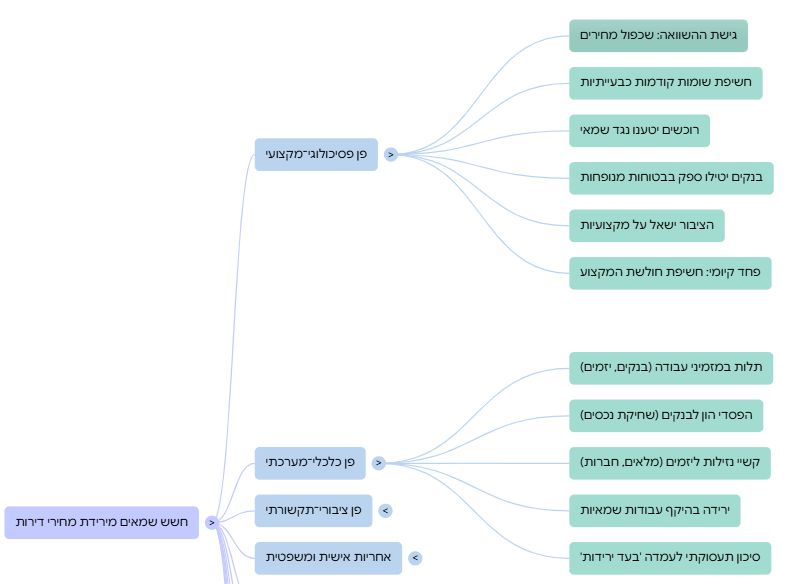

1. יכולת כלכלית – הביטוי הריאלי

יכולת כלכלית משקפת את גבולות הכיס של משקי הבית:

רמות השכר, ההון העצמי, עלויות המימון, וההחזר החודשי האפשרי.

כאשר מחירי הנדל"ן חוצים את גבול היכולת הזו – השוק מפסיק להיות נגיש, והביקוש הופך מדומה.

2. מציאות כלכלית – הביטוי הציבורי

המציאות הכלכלית היא הדרך שבה הציבור חווה את אותה מגבלה:

תחושת “המחירים התנתקו מהמציאות” אינה אלא ביטוי אינטואיטיבי לכך שהיכולת הכלכלית נשחקה.

זהו השלב שבו זוגות צעירים מוותרים על רכישה, הביקוש הממשי מתכווץ, והעסקאות נבנות על אשראי מאולץ ולא על הכנסה אמיתית.

3. גורמי יסוד – הביטוי המקצועי

במישור המקצועי, אותם פרמטרים נקראים גורמי יסוד (Fundamentals).

הם כוללים את כל משתני הבסיס שמרכיבים את הערך הפונדמנטלי של שוק: הכנסה, ריבית, תשואות, אבטלה, יחס חוב לתוצר, מדיניות אשראי, ועוד.

כאשר מחיר הנכסים חורג בעקביות מערכים אלו – נוצר פער מבני בין המחיר לשווי, בין השוק למציאות, ובין התקווה ליכולת.

4. שורה תחתונה

יכולת כלכלית = מציאות כלכלית = גורמי יסוד.

שלוש דרכים שונות לתאר את אותה תופעה אחת: גבול הכדאיות הכלכלית של השוק.

ברגע שהמחיר חוצה את גבול זה – כל השאר הוא אשליה זמנית של אשראי, סובסידיות וציפיות.

והאשליות, כמו בועות, נוטות להתפוצץ.

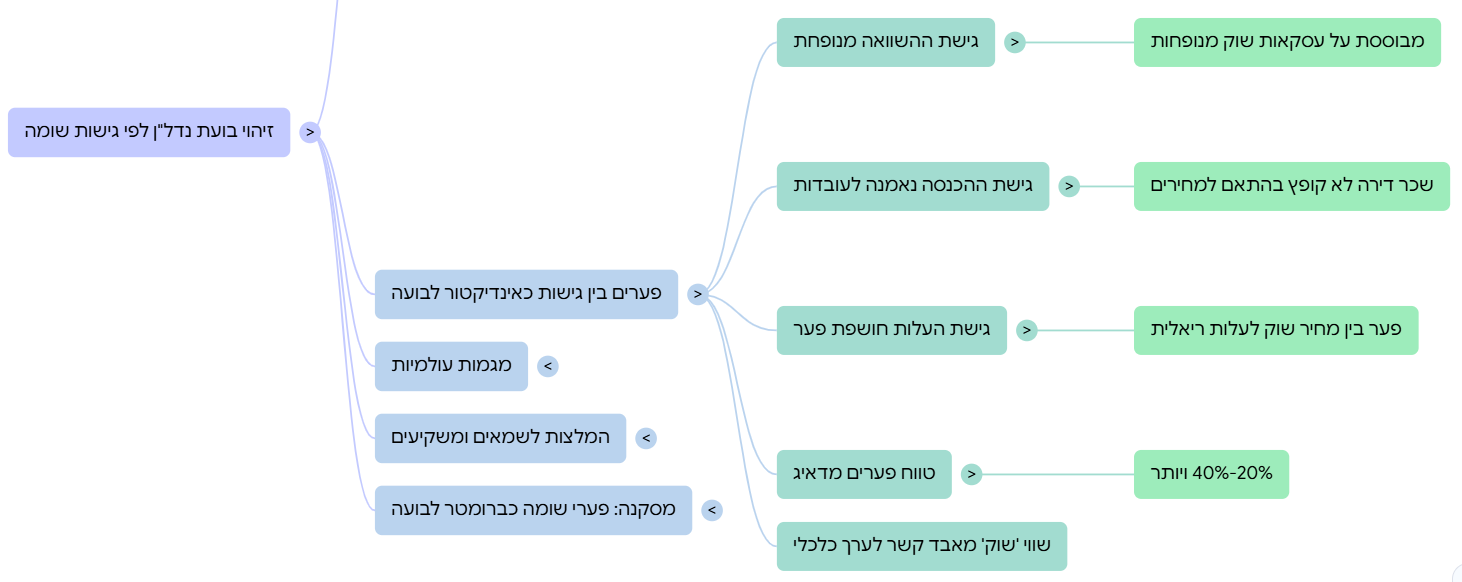

💰 יכולת כלכלית = מציאות כלכלית = גורמי יסוד

📊 שלוש דרכים לומר את אותה אמת:

הגבול שבין מה שהשוק רוצה לשלם לבין מה שהוא יכול לשלם.

🏦 יכולת כלכלית

הכנסה, הון עצמי, ריבית והחזר חודשי.

כשהמחיר חוצה את היכולת – הביקוש כבר לא אמיתי.

זהו רגע המעבר מ"שוק קונים" ל"שוק ממומן באשליה".

🧭 מציאות כלכלית

זו התחושה הציבורית: “המחירים התנתקו מהמציאות”.

אבל זו לא רק תחושה – זו אינדיקציה לכך שהשוק חי מעבר לאמצעיו.

במילים אחרות: הציבור צודק, גם אם הוא לא יודע להסביר למה.

⚙️ גורמי יסוד

המונח המקצועי לאותה תופעה.

12 פרמטרים שמרכיבים את הערך האמיתי של השוק:

ריבית, תשואות, שכר, אשראי, אבטלה, מיסוי, חוב-תוצר ועוד.

כאשר המחירים חורגים מהם – השוק מפסיק להיות בר־קיימא.

📉 השורה התחתונה

“יכולת כלכלית, מציאות כלכלית וגורמי יסוד — שלוש שמות לאותה נקודת שבר.”

ברגע שהמחיר עובר את גבול היכולת – כל השאר הוא בועה של אשראי וציפיות.

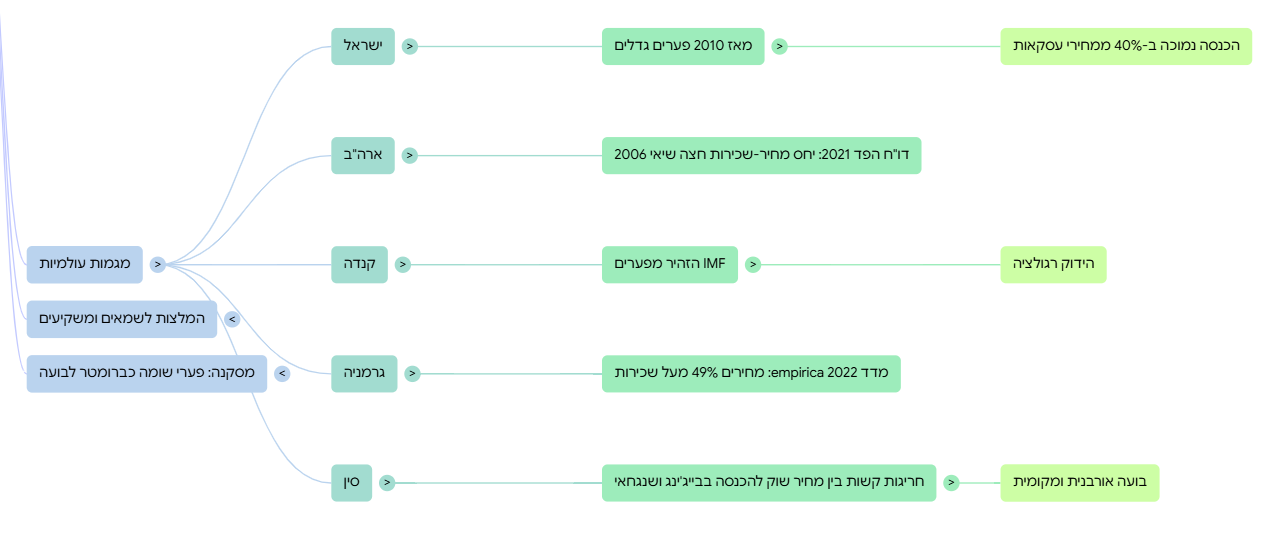

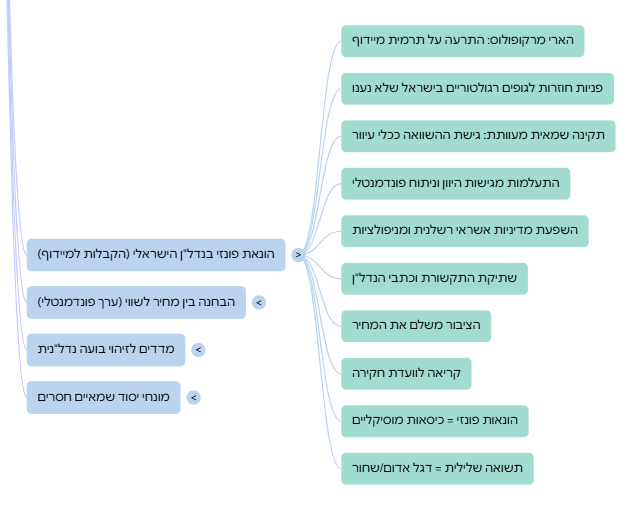

אין ניתוק גדול יותר בין שוק הנדל"ן בישראל למציאות הכלכלית שלו

בעולם שבו כלכלה אמורה לשקף מציאות, שוק הנדל"ן הישראלי הפך לדוגמה קלאסית של עיוות מבני.

הוא חי על נייר, על אשראי, על ציפיות – אבל לא על תזרים ריאלי, לא על שכר, ולא על תשואה.

📉 ניתוק מוחלט מגורמי היסוד

- מחירי הדירות גבוהים פי שניים מהערך הכלכלי הנגזר מגורמי היסוד.

- התשואות על דירות נמוכות משמעותית מריבית המשכנתאות – מצב בלתי סביר כלכלית.

- הון עצמי נשחק, הריבית קפצה, וההחזר הפך לבלתי אפשרי עבור רוב משקי הבית.

- הבנקים, במקום לבלום – ממשיכים להזרים אשראי לעסקאות חסרות היגיון.

במונחי כלכלה ריאלית – זהו שוק לא־בר־קיימא.

במונחי שמאות – זהו שוק שבו מחיר כבר מזמן אינו שווי.

🧭 ניתוק בין שלוש שכבות

- גורמי היסוד – מצביעים על שוק שמזמן עבר את גבול הרציונל.

- המציאות הכלכלית – משקי הבית קורסים תחת נטל ההלוואות.

- ההתנהגות הציבורית – עדיין שבויה באשליית “המחירים תמיד יעלו”.

שלוש שכבות – שלוש שפות – אך כולן מצביעות על אותה בעיה: שוק שאיבד את הקשר למציאות.

⚠️ כשהמחיר מתנתק מהיכולת

כאשר מחיר הדירה כבר איננו פונקציה של ההכנסה, אלא של הנכונות ליטול סיכון בלתי סביר –

השוק הופך למערכת מסוכנת: כזו שנראית יציבה רק כל עוד הכסף ממשיך לזרום.

הפסקת הזרם – בין אם על ידי האטה באשראי, קריסת חברות, או אירוע ביטחוני – תגרום לקריסה שרבים עוד לא הפנימו את עוצמתה.