Clau

בעולם הכלכלה והמימון, מעטים הם המושגים שנוטים להתבלבל זה עם זה כמו מחיר ושווי. אמנם נדמה כי מדובר בהבדל סמנטי בלבד, אך למעשה זהו הבדל עקרוני ומהותי שהבנתו יכולה לקבוע את ההצלחה או הכישלון של כל משקיע, וודאי של כל מי שעוסק בשוק הנדלן.

הגדרת המושגים הבסיסית

מחיר הוא נתון שוק שהתקבל בהווה או מתקבל בהווה. זהו הסכום שבו נסחרת נכס או שירות ברגע מסוים, תוצאה של מפגש בין היצע וביקוש בזמן אמת. המחיר הוא תוצר של רגשות, ציפיות, לחצי זמן ולעיתים אף ספקולציות.

שווי, לעומת זאת, הוא מסקנה כלכלית על מחיר שראוי שיתקבל. זהו האומד המקצועי והמושכל של הערך האמיתי של הנכס, המבוסס על נתונים כלכליים, פוטנציאל הכנסה, מיקום, מצב השוק לטווח הארוך ועוד גורמים אובייקטיביים.

האופי התזזיתי של המחיר מול יציבות השווי

המחיר הוא ישות תזזיתית ולא יציבה. הוא יכול להשתנות מיום ליום, אף מרגע לרגע, בהשפעת גורמים רגשיים, חדשות שוטפות, שינויים בביקוש או פשוט בגלל שמוכר זקוק למזומן במהירות. במהלך משבר כלכלי, למשל, מחירי הנדלן יכולים לרדת בעשרות אחוזים תוך חודשים ספורים, ובעת בום כלכלי לעלות באותה מהירות.השווי, לעומת זאת, הוא יציב ומתון בשינוייו. הוא מבוסס על נתונים מהותיים כמו הכנסות צפויות מהנכס, איכות המיקום, התפתחות האזור, ביקוש ארוך טווח ועוד. שינויים בשווי הם הדרגתיים ומשקפים תמורות אמיתיות במצב הכלכלי או בפוטנציאל הנכס.

דוגמה מהשוק הישראלי

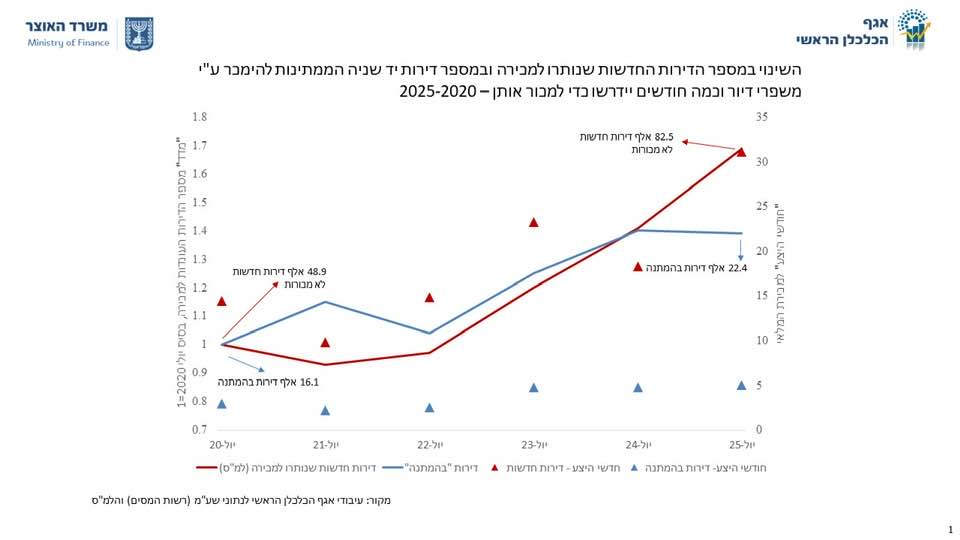

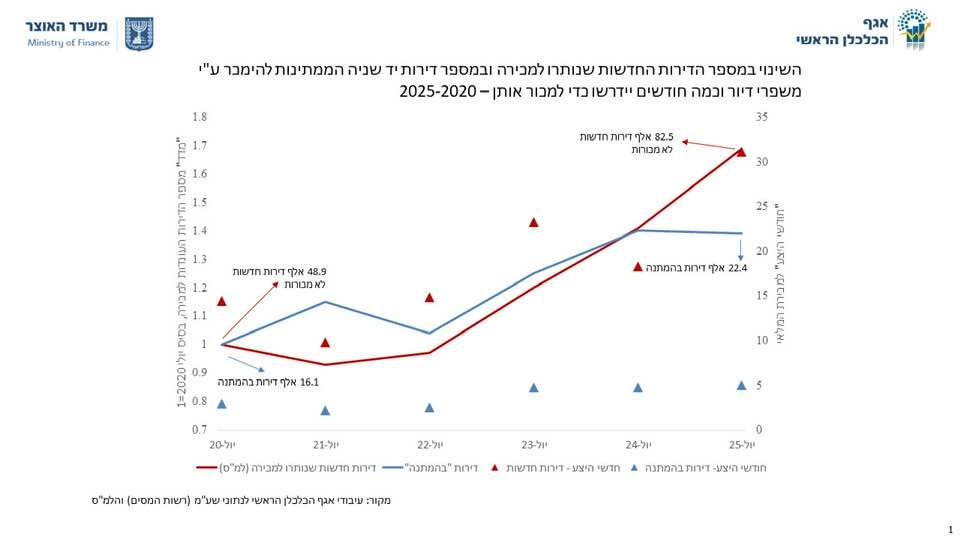

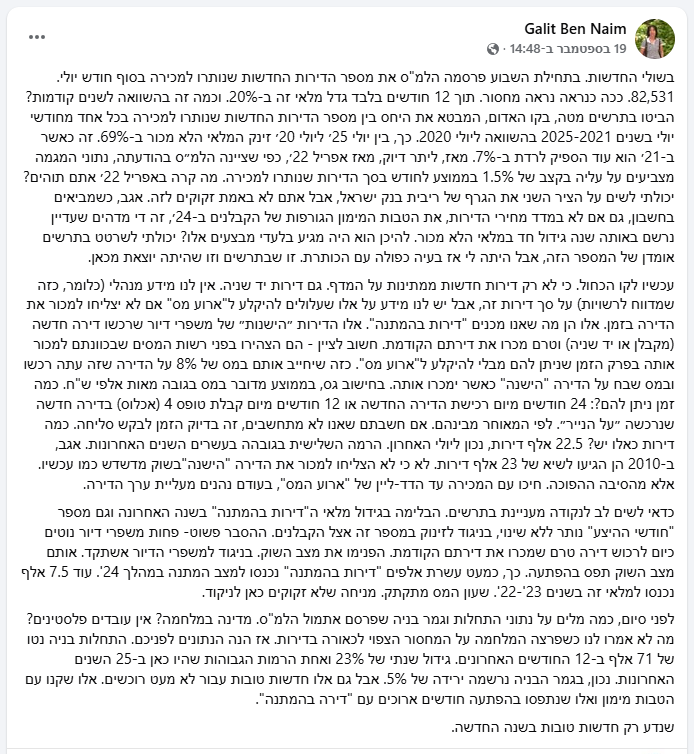

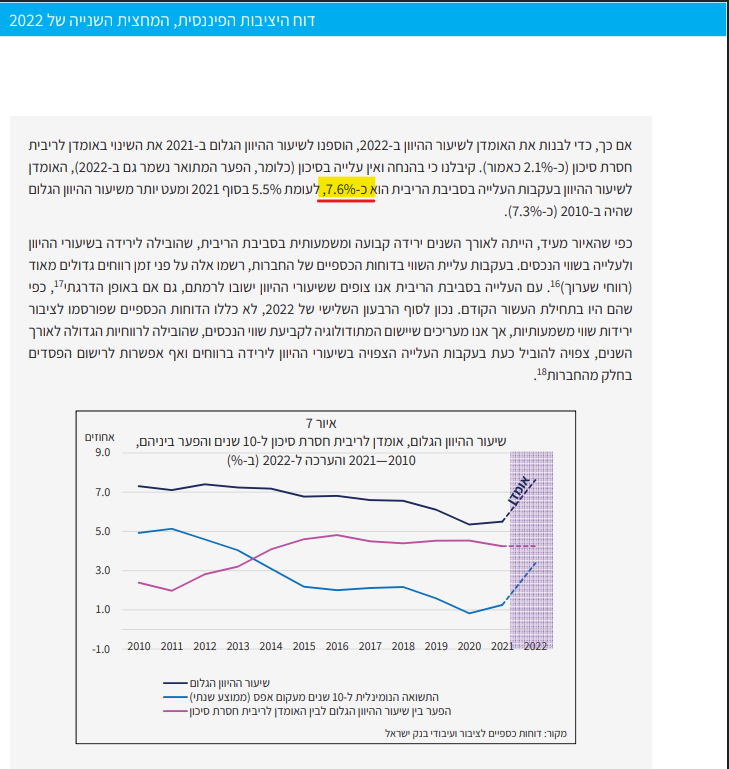

ניקח למשל דירה בתל אביב שנרכשה בשנת 2019 בשווי אמיתי של 3 מיליון שקל. במהלך התקופה שבין 2020-2021, בעקבות משבר הקורונה והזרמת הנזילות לשוק, המחיר שלה עלה ל-4.2 מיליון שקל. האם השווי האמיתי של הדירה עלה ב-40% בשנתיים? כמובן שלא. המחיר עלה בגלל גורמים זמניים כמו ריבית אפס, הגדלת ביקוש מצד משקיעים, והיצע מצומצם. כיום, עם עליית הריביות והתייצבות השוק, המחיר חזר לסביבות ה-3.3 מיליון שקל, קרוב הרבה יותר לשווי האמיתי של הנכס.

המשמעות למשקיע ולמערכת הכלכלית

הבנת ההבדל בין מחיר לשווי היא קריטית מכמה סיבות:

למשקיע הפרטי: יכולת להבחין בין הזדמנות רכישה (מחיר נמוך משווי) לבין בועה (מחיר גבוה משווי) היא הבסיס להשקעה מוצלחת. משקיע שקונה נכס במחיר הנמוך משמעותית משוויו, רוכש "מרווח ביטחון" שיגן עליו מירידות שוק עתידיות.

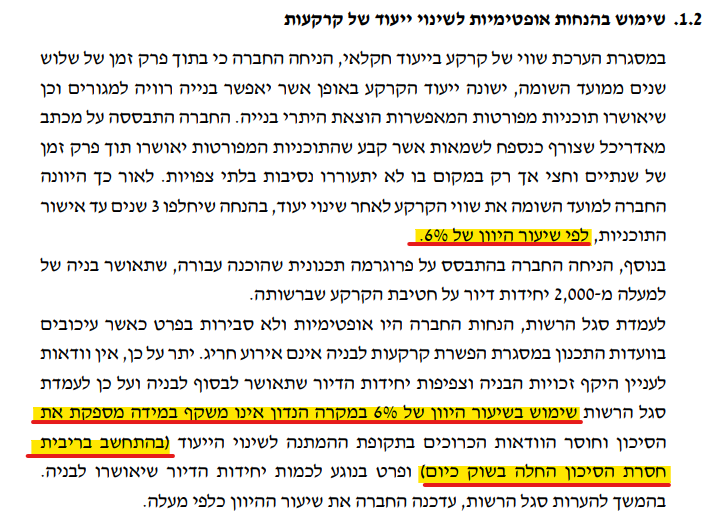

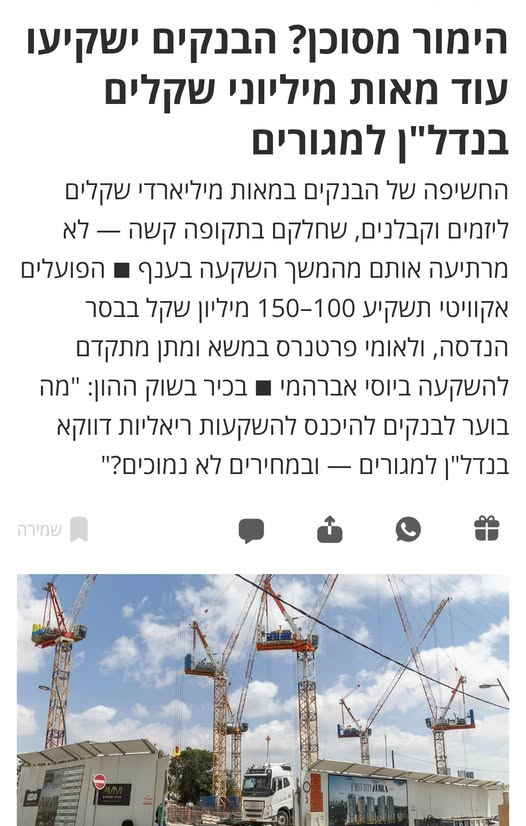

למערכת הבנקאית: בנקים המעניקים משכנתאות צריכים להבין את השווי האמיתי של הנכס ולא להסתמך רק על המחיר הנוכחי. הערכת שווי נכונה מונעת הלוואות מופרזות שעלולות לגרום למשברי נזילות.

למערכת הכלכלית: בועות נדלן נוצרות כאשר המחירים נתקלים מהשווי האמיתי. זיהוי מוקדם של פערים אלה יכול למנוע משברים כלכליים חמורים.

החשיבות של מקצוע שמאות המקרקעין

כאן נכנס לתמונה מקצוע שמאות המקרקעין. השמאי המקצועי הוא גורם המשמש כגשר בין עולם המחירים התזזיתי לבין עולם השווי היציב. הוא מביא אובייקטיביות למה שלעיתים הוא שוק רגשי ולא רציונלי. השמאי מנתח נתונים כמו:

- מכירות דומות באזור (לאחר התאמה לתקופת המכירה)

- פוטנציאל הכנסה מהנכס

- מצב הנכס והצורך בשיפורים

- התפתחות צפויה של האזור

- גורמי שוק ארוכי טווח

המטרה היא לקבוע שווי שיהיה עמיד בזמן ולא יושפע מתנודות שוק זמניות.

העולם הדיגיטלי והערכות השווי

בעידן הדיגיטלי, כלים טכנולוגיים מתקדמים מאפשרים לשמאים לבצע ניתוחים מדויקים יותר. שימוש בנתוני big data, אלגוריתמים של machine learning וכלי GIS מאפשרים הערכות שווי מדויקות יותר ופחות מושפעות מרעש השוק. עם זאת, השמאי האנושי נשאר חיוני, מכיוון שהוא מביא את הנוגע הביקורתי והניסיון המעשי שאלגוריתם לא יכול להחליף.

לקחים למשקיע

המשקיע החכם צריך תמיד לזכור:

- מחיר אינו שווי - מחיר גבוה לא אומר בהכרח שהנכס שווה הרבה

- שווי הוא מושג יחסי - שווי נכס צריך להיבחן ביחס לחלופות השקעה אחרות

- זמן הוא גורם קריטי - בטווח הקצר המחיר עלול להיות רחוק מהשווי, בטווח הארוך הם נוטים להתכנס

- ידע מקצועי הוא כוח - התייעצות עם שמאי מקצועי יכולה למנוע טעויות יקרות

סיכום

ההבדל בין מחיר לשווי הוא לא רק שאלה טכנית או הגדרתית. זהו הבדל מהותי שהבנתו קריטית לכל מי שרוצה להצליח בשוק ההון ובפרט בשוק הנדלן. המחיר הוא מה שאנו משלמים, השווי הוא מה שאנו מקבלים. המשקיע החכם הוא זה שלומד להבחין בין השניים ולנצל את הפערים ביניהם לטובתו. בעולם שבו המידע זורם במהירות האור והרגשות משפיעים על החלטות כלכליות, ההבנה הזו הופכת לחיונית יותר מתמיד. שמאי המקרקעין המקצועי משמש כעוגן יציבות בים הסוער של שווקי הנדלן, ומספק את הכלים לקבלת החלטות מושכלות וארוכות טווח.

GPT מחיר מול שווי – מהות ההבדל והשלכותיו

הדיון בין מחיר לשווי אינו משחק סמנטי או שאלה הגדרתית בלבד. מדובר בהבדל עקרוני, שמבין אותו אפשר להבין טוב יותר את מנגנוני השוק ואת חשיבותו של מקצוע שמאות המקרקעין.

מחיר – נתון רגעי ותזזיתי

המחיר הוא התוצאה המיידית של מפגש בין קונה למוכר ברגע נתון. הוא יכול להיות גבוה, נמוך או חריג – תלוי בצרכים, בנסיבות ובמצב הרוח של השוק. המחיר משקף את המציאות הנוכחית, אבל הוא לא בהכרח מייצג ערך כלכלי יציב.

במצבי בועה או פאניקה, מחירים עלולים לסטות בצורה קיצונית מהיסודות הכלכליים, לעלות בחדות או לקרוס במהירות. כלומר, המחיר הוא נקודתי, תזזיתי ולא יציב.

שווי – מסקנה כלכלית יציבה יותר

השווי, לעומת זאת, נבנה על בסיס בחינה כלכלית שיטתית של הנכס: התשואה שהוא מייצר, שיעורי היוון, סיכוני השוק, פוטנציאל השימושים ועוד.

זהו לא מספר שנקבע ברגע אחד, אלא תוצאה של ניתוח עומק: כמה ראוי לשלם על הנכס בהתחשב ביסודות הכלכליים. לכן השווי משתנה בקצב איטי יותר, מתוך הקשר רחב ויציב, ולא בהיסחפות אחרי אירוע רגעי.

מדוע ההבדל חשוב?

- למערכת הפיננסית – בנקים, משקיעים ומוסדות חייבים להישען על שווי, לא על מחיר. אם המערכת מממנת נכסים לפי מחיר מנופח, היא מגדילה את הסיכון לקריסה בעת ירידת מחירים.

- למשקיעים – הבנה של ההבדל היא קריטית. מי שמבין את הפער בין מחיר לשווי, יודע להתרחק מהייפ רגעי ולהתמקד בהשקעה כלכלית אמיתית.

- לשוק כולו – שמירה על הבחנה ברורה בין שני המונחים מאפשרת ביקורת כלפי תמחור לא הגיוני ומסייעת לזהות בועות לפני שהן מתפוצצות.

שמאות מקרקעין – השומרת על השווי

כאן נכנס תפקידו של שמאי המקרקעין. בעוד שהמחיר מתקבל בשוק, השמאי נדרש להעריך את השווי – כלומר את המחיר הראוי שיתקבל. בכך הוא משמש גורם מייצב, המתרגם נתוני שוק רועשים למסקנה כלכלית אחראית.

המשפט:

"מחיר הוא נתון שוק שהתקבל בעבר או מתקבל בהווה. שווי הוא מסקנה כלכלית על מחיר שראוי שיתקבל."

מסכם היטב את ההבחנה הזו – ואת חשיבותה.

סיכום

בעולם שבו מחירים יכולים להיות תנודתיים עד קיצוניים, השווי מהווה עוגן. הוא יציב יותר, מתון יותר, ומאפשר למשקיעים, לבנקים ולמערכת כולה להתנהל באחריות. מי שמבלבל בין השניים עלול למצוא את עצמו נגרר אחרי גלים רגעיים – לעיתים עד כדי סיכון קיומי.

Per מחיר לעומת שווי: ההבדל המהותי שכל משקיע צריך להבין

מה ההבדל בין מחיר לשווי?

מחיר הוא נתון שוק שהתקבל בהווה או מתקבל בהווה. שווי הוא מסקנה כלכלית על מחיר שראוי שיתקבל. ההבדל הזה אינו רק סמנטי או הגדרתי - זהו הבדל מהותי עקרוני המשפיע על כל החלטה פיננסית.apmortgage+1המחיר מייצג את מה שקונים ומוכרים מוכנים לשלם ולקבל ברגע נתון בשוק. זהו נתון נקודתי, תזזיתי ולא יציב, המשתנה במהירות בהתאם לכוחות ההיצע והביקוש. לעומת זאת, שווי הוא אומדן מקצועי ויציב יותר של הערך האמיתי של נכס, המבוסס על ניתוח מעמיק של גורמים כלכליים יסודיים.bpm+3

אופיו התזזיתי של המחיר

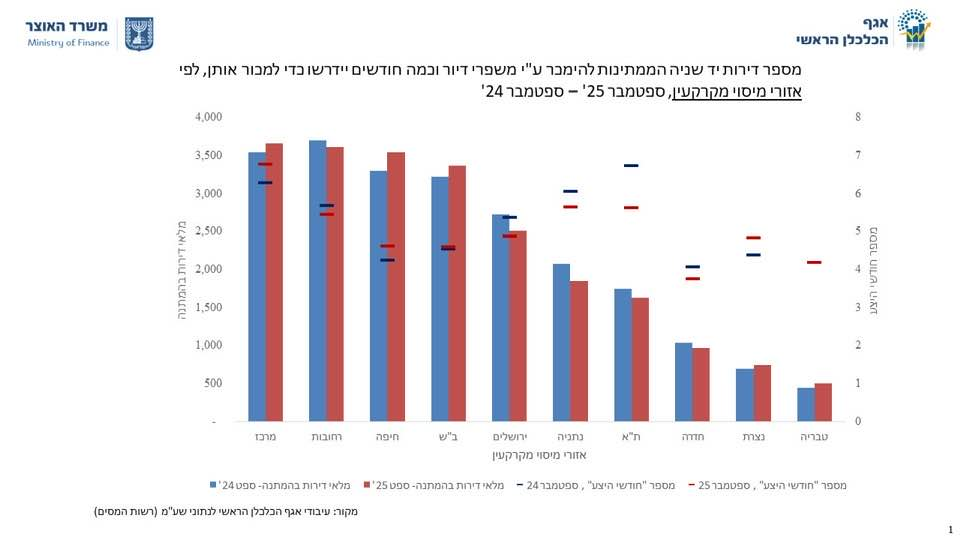

המחיר יכול להשתנות באופן קיצוני תוך זמן קצר. בשוק המניות, למשל, נדידות גבוהה יכולה לגרום לשינויים דרמטיים במחירים תוך שעות או ימים. כפי שמצוין במחקרים, "נדידות היא מדד לאי-הוודאות או הסיכון הקשור למגדל השינויים בערכו של נייר ערך".investopedia+1בשוק הנדל"ן הישראלי, תצפיות מעידות על תזוזות מחירים קיצוניות בתקופות של חוסר יציבות שוק. מחירי דירות יכולים לזנק או לצנוח בעשרות אחוזים תוך חודשים בודדים, כפי שראינו במהלך משברים כלכליים שונים.rpltd+1

יציבותו של השווי

בניגוד למחיר, השווי מתאפיין ביציבות רבה יותר. השינויים בשווי הם איטיים ומתונים, מכיוון שהם מבוססים על גורמים כלכליים יסודיים. שמאי מקרקעין מבססים את הערכותיהם על שלושה גישות עיקריות:investopedia+1

גישת השוואה - השוואה לנכסים דומים שנמכרו לאחרונה באזורlevi-ingber

גישת ההכנסה - היוון הכנסות עתידיות צפויות מהנכסlevi-ingber

גישת העלות - עלות הקמת הנכס בהתחשב בפחת ושיפוריםlevi-ingber

חשיבות ההבחנה למערכת הפיננסית

ההבחנה בין מחיר לשווי חיונית ליציבות המערכת הפיננסית. בנקים ומוסדות פיננסיים מסתמכים על הערכות שווי מקצועיות לצורך קבלת החלטות הלוואות. כפי שמציין המחקר: "הערכות מדויקות הן בסיסיות לשלמות ולתפקוד של עסקאות נדל"ן ברחבי הלוח, ומשחקות תפקיד מרכזי לא רק בעסקאות בודדות אלא גם בשמירה על יציבות השוק הרחב".resimpli+2

תפקיד מקצוע שמאות המקרקעין

מכאן עולה החשיבות המכרעת של מקצוע שמאות המקרקעין. שמאים מקצועיים מבצעים ניתוח מעמיק ואובייקטיביקטיבי של שווי הנכס, ללא תלות בתנודות השוק הרגעיות. הם משמשים כמעין "יוצב" המבטיח שהערכות הנכסים יתבססו על נתונים אמינים ועל ניתוח כלכלי מקצועי.freddiemac+1בישראל, מקצוע השמאות מוסדר בחוק שמאי מקרקעין התשס"א-2001, הקובע כי רק שמאי מוסמך רשאי לבצע הערכות נכסים. חוק זה מבטיח שהערכות הנכסים ייעשו ברמה מקצועית גבוהה ובהתאם לסטנדרטים בינלאומיים.levi-ingber

השפעות על החלטות השקעה

המשקיעים החכמים מבינים שהמחיר איננו בהכרח משקף את השווי האמיתי. בנג'מין גרהם, אבי השקעות הערך, הדגיש את חשיבות ההבחנה בין שני המושגים. לדבריו, "השווי הפנימי הוא הערך האמיתי של נכס המבוסס על גורמים יסודיים, בניגוד למחיר שמצורף על ידי השוק".investopedia+2גרהם פיתח את עקרון "מרווח הביטחון" - קניית נכסים במחיר הנמוך משמעותית משוויים הפנימי. גישה זו מאפשרת להשיג תשואות גבוהות ולמזער סיכונים, מכיוון שהיא מבוססת על הערכה אמינה של השווי האמיתי ולא על תנודות השוק.investopedia

יישום בשוק הנדל"ן הישראלי

בשוק הנדל"ן הישראלי, ההבחנה בין מחיר לשווי רלוונטית במיוחד. מחירי הדירות עלו בעשורים האחרונים באופן דרמטי, ולעיתים ההעלאה לא תמיד שיקפה שינויים יסודיים בשווי הנכסים.ys-law+1שמאי מקרקעין בישראל נדרשים להתמודד עם אתגרים ייחודיים, כולל רגולציה מורכבת, שינויי תכנון ובנייה כמו תמ"א 38, ומגמות שוק המושפעות מגורמים גיאופוליטיים. בתנאים אלה, ההסתמכות על הערכות שווי מקצועיות חיונית עוד יותר.gm-app+1

הסיכונים בהתעלמות מההבדל

התעלמות מההבדל בין מחיר לשווי יכולה להוביל לבעיות חמורות במערכת הפיננסית. כפי שמדגיש מחקר של BIS: "יציבות המערכת הפיננסית האירופית קשורה באופן הדוק לשווקי הנדל"ן, כשהלוואות מופרזות והערכת יתר מהווים סיכונים לבנקים".europarl.europa+1משברים פיננסיים רבים, כולל המשבר הפיננסי הגדול של 2008, נבעו בין היתר מהערכת יתר של נכסי נדל"ן ומהסתמכות על מחירי שוק תזזיתיים במקום על הערכות שווי מקצועיות.elibrary.imf+1

מסקנות והמלצות

ההבחנה בין מחיר לשווי היא יסוד המפתח בכל החלטה פיננסית נבונה. מחיר הוא נתון רגעי ותזזיתי, המשקף את מצב הרוח בשוק ברגע נתון. שווי, לעומת זאת, הוא הערכה כלכלית מעמיקה ויציבה של הערך האמיתי של נכס.מקצוע שמאות המקרקעין ממלא תפקיד מכריע במערכת הפיננסית, בכך שהוא מבטיח שהערכת הנכסים תתבסס על ניתוח מקצועי ואמין ולא על תנודות שוק זמניות. הבנת ההבדל הזה והסתמכות על הערכות שווי מקצועיות הם מפתח ליציבות פיננסית אישית ומערכתית.

- https://www.apmortgage.com/blog/what-you-need-to-know-about-sales-price-vs.-appraised-value

- https://corporatefinanceinstitute.com/resources/valuation/intrinsic-value-vs-market-value/

- https://www.bpm.com/insights/real-estate-portfolio-valuation/

- https://www.superiorschoolnc.com/career-hub/launch/appraised-value-vs-market-value/

- https://smartasset.com/investing/intrinsic-value-vs-market-value

- https://www.investopedia.com/articles/mortgages-real-estate/11/valuing-real-estate.asp

- https://www.investopedia.com/terms/a/appraised_value.asp

- https://www.investopedia.com/terms/v/volatility.asp

- https://rpltd.co.il/en/property-valuation-in-tel-aviv-1/

- https://www.ys-law.co.il/post/howtovaluethepriceofanapartmentinisrael

- https://www.investopedia.com/ask/answers/021915/if-intrinsic-value-stock-significantly-lower-market-price-should-you-avoid-purchasing-it-why-or-why.asp

- https://www.investopedia.com/terms/i/intrinsicvalue.asp

- https://levi-ingber.co.il/language/en/real-estate-appraisal/

- https://resimpli.com/blog/real-estate-appraisal/

- https://www.younginc.com/blog/the-importance-of-appraisal-reviews-in-protecting-financial-institutions/

- https://lowerypa.com/2024/06/21/the-role-of-appraisals-in-commercial-real-estate-financing-decisions/

- https://sf.freddiemac.com/articles/insights/qa-with-freddie-macs-sf-chief-appraiser-the-importance-of-market-conditions-analysis-in-all-markets

- https://www.investopedia.com/articles/basics/07/grahamprinciples.asp

- https://business.columbia.edu/heilbrunn/about/valueinvestinghistory

- https://www.nasdaq.com/articles/intrinsic-value-vs-market-value-major-differences

- https://gm-app.co.il/en/valuation/

- https://www.europarl.europa.eu/RegData/etudes/IDAN/2025/764351/ECTI_IDA(2025)764351_EN.pdf

- https://www.bis.org/publ/bppdf/bispap64.pdf

- https://www.elibrary.imf.org/display/book/9781589062368/ch03.xml

- https://www.esma.europa.eu/sites/default/files/trv_2018_2-monitoring_volatility_in_financial_markets.pdf

- https://mercury-training.com/pdfb/index.php?id=1011210

- https://yourhomesoldguaranteed-nancykowalikrealtygroup.com/what-is-the-difference-between-property-value-and-price/

- https://www.altusgroup.com/insights/major-methods-commercial-real-estate-valuation/

- https://www.rocketmortgage.com/learn/appraised-value-vs-market-value

- https://analystprep.com/cfa-level-1-exam/equity/distinguishing-market-value-intrinsic-value/

- https://ismailandpartners.com/understanding-the-fundamentals-of-property-valuation/

- https://www.aussie.com.au/insights/articles/property-appraisals-vs-valuations-difference/

- https://en.wikipedia.org/wiki/Intrinsic_value_(finance)

- https://fitchlearning.com/course/corporate-finance/real-estate-market-fundamentals/

- https://www.reddit.com/r/RealEstate/comments/8grxjr/appraised_value_should_be_the_same_as_the_sales/

- https://www.magnanimitas.cz/ADALTA/0101/papers/gottwald.pdf

- https://dorrcapital.com/stability-vs-volatility-a-recurring-theme-in-the-stock-markets/

- https://appraisalbuzz.com/supporting-market-conditions-adjustments-a-comprehensive-guide-for-appraisers/

- https://blockappraisals.com/how-do-market-trends-affect-real-estate-appraisal/

- https://realestateinstituteofrhodeisland.com/blog/f/what-is-a-real-estate-appraisal-understanding-property-valuation?blogcategory=Real+Estate+Appraisal

- https://www.sciencedirect.com/science/article/abs/pii/S0140988323005297

- https://www.buyitinisrael.com/podcast/episode/property-valuation-before-purchasing-pre-owned/

- https://eujournal.org/index.php/esj/article/view/5376/5175

- https://www.fidelity.com.sg/beginners/your-guide-to-stock-investing/understanding-stock-market-volatility-and-how-it-could-help-you

- https://ww3.rics.org/uk/en/journals/property-journal/real-estate-valuation-in-israel-.html

- https://homebase.com.vn/the-importance-of-professional-property-valuation-before-selling

- https://www.sciencedirect.com/science/article/abs/pii/S1059056024000546

- https://www.superbusinessmanager.com/relationship-of-instrinsic-value-to-market-price/

- https://fastercapital.com/content/The-Importance-of-Financing-Appraisal-in-Real-Estate-Investments.html

- https://www.investopedia.com/terms/g/graham-number.asp

- https://en.wikipedia.org/wiki/Benjamin_Graham_formula

- https://www.imf.org/external/pubs/ft/reif/2005/eng/ch4.pdf

- https://www.grahamvalue.com/article/understanding-benjamin-graham-formula-correctly

- https://www.investopedia.com/ask/answers/011215/what-difference-between-intrinsic-value-and-current-market-value.asp

- https://www.nasdaq.com/articles/benjamin-graham-detailed-fundamental-analysis-open-7

- https://eg.andersen.com/market-intrinsic-value-2/

- https://www.europarl.europa.eu/RegData/etudes/IDAN/2025/764379/ECTI_IDA(2025)764379_EN.pdf

- https://www.moomoo.com/sg/learn/detail-learn-value-investing-with-benjamin-graham-55169-220874217

האם תמיד יש הבדל והפרש בין מחיר לשווי?

Gpt לא תמיד יש פער בין מחיר לשווי – אבל כמעט תמיד קיים פוטנציאל לפער.

מתי אין הבדל?

- שוק יעיל ושקוף: במצב אידיאלי שבו המידע זורם בחופשיות, אין מניפולציות או עיוותי אשראי, והקונים והמוכרים פועלים באופן רציונלי – המחיר שמתנקז מהשוק קרוב מאוד לשווי הכלכלי.

- עסקה בודדת המשקפת את היסודות: אם מדובר בנכס מניב שבו התשואה ברורה ושיעורי ההיוון יציבים, ייתכן שהמחיר ישקף בדיוק את השווי שחושב.

מתי כן יש פער?

- במצבי בועה או משבר: כשהשוק סוחף את עצמו, מחירים עולים הרבה מעבר ליכולת הכלכלית של הנכסים או להפך – צונחים מתחת לשווי.

- כאשר קיימות מניפולציות או מימון עודף: למשל, כאשר בנקים ממשיכים להעניק אשראי בהיקפים לא רציונליים, המחירים מתרחקים מהשווי.

- במצבי לחץ אישי: מוכר שנאלץ למכור במהירות יכול למכור מתחת לשווי; קונה בלחץ רגשי עלול לשלם הרבה מעל לשווי.

המשמעות

- הפער בין מחיר לשווי אינו קבוע, אלא דינמי – לפעמים קטן מאוד, לפעמים גדול עד קיצוני.

- כאשר הפער זניח – אפשר לומר שהשוק "בריא".

- כאשר הפער משמעותי – זו אינדיקציה לעיוות, ובמקרו־כלכלה לעיתים גם סימן לבועה.

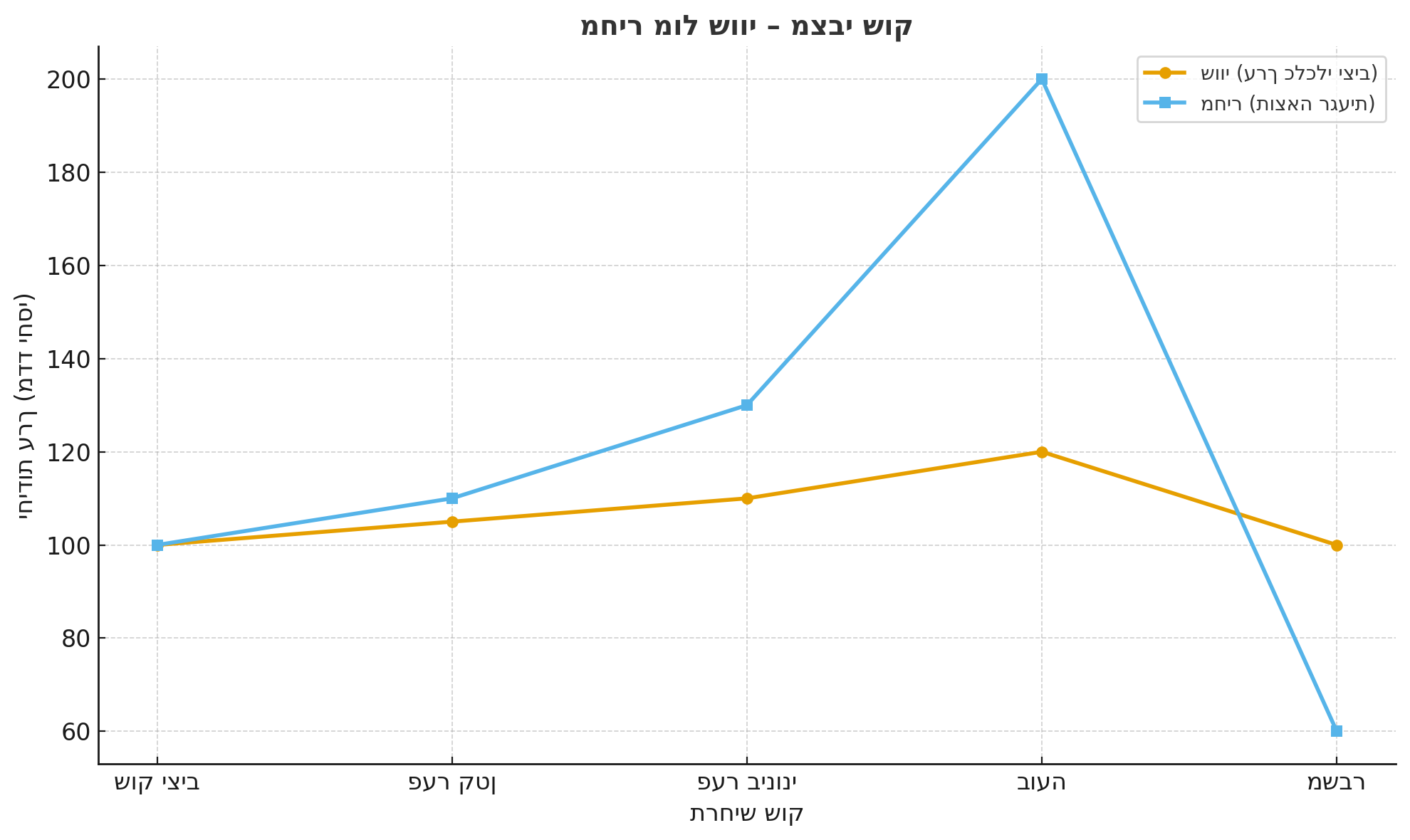

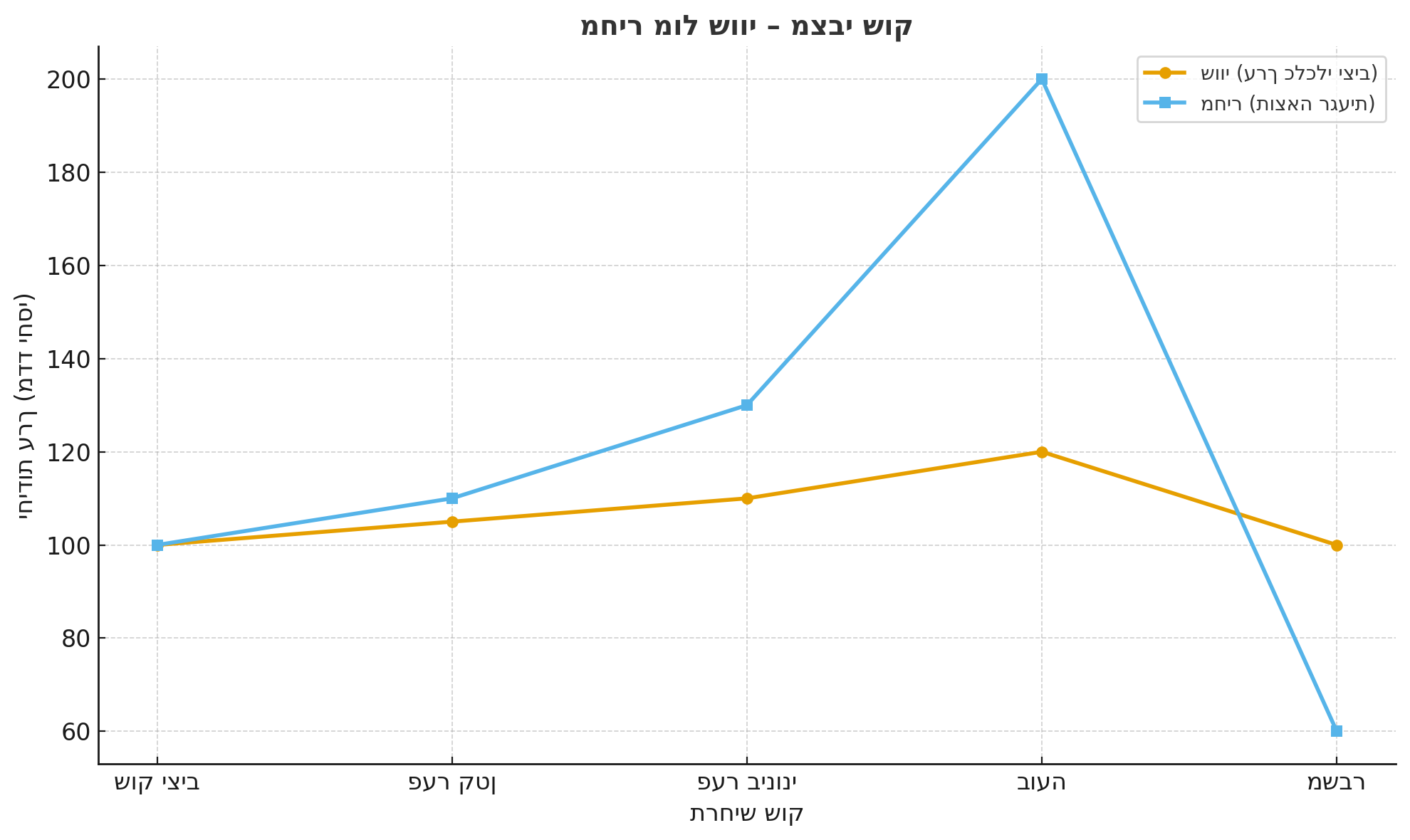

הנה תרשים שממחיש את היחסים בין מחיר לשווי בתרחישים שונים:

- שוק יציב – המחיר כמעט זהה לשווי.

- פער קטן – המחיר מעט גבוה, אך עדיין קרוב לערך הכלכלי.

- פער בינוני – כבר מתחיל עיוות ברור.

- בועה – המחיר מזנק הרבה מעבר לשווי.

- משבר – המחיר נופל עמוק מתחת לשווי.

כך ניתן לראות באופן ויזואלי שהשווי יציב ומתון יחסית, בעוד שהמחירים תנודתיים מאוד.רוצה שאבנה גם טבלה מסכמת עם דוגמאות ליחסי מחיר–שווי בכל אחד מהתרחישים?

Clau לא, לא תמיד יש הבדל בין מחיר לשווי. יש מספר מצבים שבהם הם יכולים להיות זהים או קרובים מאוד:

מתי המחיר משקף את השווי:

1. שווקים יעילים ורציונלייםכאשר השוק פועל ביעילות מלאה - יש מידע שקוף, רבים מקנים ומוכרים מושכלים, ואין לחצי זמן או גורמים רגשיים - המחיר נוטה להשקיף את השווי האמיתי.2. תקופות יציבות כלכליתבתקופות ללא זעזועים כלכליים מיוחדים, כאשר השוק נמצא באיזון יחסי, המחירים נוטים להיות קרובים לשווי האמיתי.3. נכסים סטנדרטיים בשווקים נזיליםדירות טיפוסיות באזורים מבוקשים עם מכירות תכופות - כאן השוק "לומד" את השווי הנכון ומחירי השוק מתכנסים אליו.

אבל ברוב המקרים יש פער משום ש:

- רגשות ולחצים משפיעים על המחיר (מוכר בדחק, קונה רגשי)

- מידע לא מושלם - לא כל הצדדים יודעים הכל על הנכס או השוק

- תזמון - השוק יכול להיות זמנית במצב לא מאוזן

- ספקולציות - ציפיות עתידיות מנפחות או מקטינות מחירים

המסקנה:

ההבדל בין מחיר לשווי הוא כמו הפרש בין צילום רגעי (מחיר) לבין דיוקן מדוקדק (שווי). לפעמים הם דומים, אבל הרוב המכריע של הזמן יש פער - קטן או גדול. התפקיד של המשקיע החכם ושל השמאי המקצועי הוא לזהות את הפערים האלה ולהבין מתי הם משמעותיים.

Per האם תמיד יש הבדל והפרש בין מחיר לשווי? התשובה הקצרה היא לא - לא תמיד קיים הפרש בין מחיר לשווי, אך זה יכול לקרות רק בתנאים מיוחדים מאוד של שוק יעיל לחלוטין.

מתי מחיר יכול להיות שווה לשווי?

לפי תיאוריית השוק היעיל (Efficient Market Hypothesis), בשוק יעיל לחלוטין מחירי הנכסים משקפים במדויק את כל המידע הזמין ואת השווי האמיתי. כאשר שוק מתפקד ביעילות מושלמת, המחיר אמור להיות זהה לשווי הפנימי.investopedia+3התיאוריה קובעת שבשוק יעיל לחלוטין:investopedia

- כל המידע הרלוונטי כבר משולב במחירים

- לא קיימים נכסים שמוערכים מתחת לשוויים או מעל לשוויים

- אין דרך "לנצח את השוק"

למה זה קורה כל כך נדיר?

בפועל, השוק לעולם אינו יעיל לחלוטין. ישנם מספר גורמים המונעים התכנסות מושלמת בין מחיר לשווי:saylordotorg.github+1

חסמים למידע

- מידע לא מתפזר באופן מיידי ושווה בין כל המשתתפיםuhu

- קיימים עלויות עסקה ועלויות חיפושeuropa

- חלק מהמידע נשאר פרטי או לא זמין לכלל הציבורijhssnet

גורמי שוק

אי-יעילויות זמניות

המחקר מראה שגם כאשר יש הזדמנויות ארביטראז' (ניצול פערי מחירים), הן בדרך כלל קצרות מועד ונעלמות במהירות כאשר סוחרים מזהים אותן ופועלים בהתאם.kwiq+1

המצב בשוק הנדל"ן הישראלי

בשוק הנדל"ן הישראלי, הפערים בין מחיר לשווי נפוצים במיוחד בשל:sandsofwealth+2

מאפיינים מבניים

- היצע מוגבל של קרקעות ממשלתיות

- רגולציה מורכבת המשפיעה על התמחור

- תנודתיות גיאופוליטית הגורמת לשינויי מחירים חדים

מצב השוק הנוכחי (2025)

בתל אביב, למשל, קיים כרגע פער משמעותי בין ציפיות המוכרים לבין נכונות הקונים לשלם. מחירי דירות יד שנייה בשכונות מבוקשות ירדו ב-15-20% מהשיא, מה שמעיד על תיקון של פערים קודמים בין מחיר לשווי.ynetnews

הכוחות המביאים להתכנסות

למרות האי-יעילויות, קיימים מנגנונים שדוחפים לקירוב בין מחיר לשווי:market.subwiki

ארביטראז'

כאשר נוצר פער בין מחיר לשווי, סוחרים זוהים את ההזדמנות:

- קונים נכסים במחיר נמוך מהשווי הפנימי

- מוכרים נכסים במחיר גבוה מהשווי הפנימי

- הפעילות הזו דוחפת את המחיר לכיוון השווי האמיתיinvestopedia+1

תחרות בשוק

בשווקים תחרותיים, המחירים נדחפים לכיוון השווי הפנימי:kellogg.northwestern+1

- מוכרים מוכרחים להוריד מחירים כדי למכור

- קונים מוכנים לשלם יותר כדי להשיג נכסים איכותיים

מסקנה

ברוב המקרים קיים הפרש בין מחיר לשווי, אך הפרש זה יכול להשתנות בגודלו ובכיוונו. רק בתנאים תיאורטיים של שוק יעיל לחלוטין - שלא קיימים בפועל - המחיר יהיה זהה לשווי.הבנת הפערים הללו ומעקב אחר הכוחות שגורמים להתכנסות או להתרחקות בין מחיר לשווי היא המפתח להשקעה נבונה ולקבלת החלטות פיננסיות מושכלות. זה מה שהופך את מקצוע שמאות המקרקעין למכריע - הם מספקים הערכת שווי עצמאית ומקצועית שיכולה לחשף פערים אלה.

- https://www.investopedia.com/terms/m/marketefficiency.asp

- https://insight.kellogg.northwestern.edu/article/the-groucho-marx-theory-of-efficient-markets

- https://www.investopedia.com/terms/e/efficientmarkethypothesis.asp

- https://www.cfainstitute.org/insights/professional-learning/refresher-readings/2025/market-efficiency

- https://saylordotorg.github.io/text_principles-of-managerial-economics/s06-market-equilibrium-and-the-per.html

- http://www.uhu.es/45151/temas/Unit%204_1%20Slides.pdf

- https://ec.europa.eu/economy_finance/publications/pages/publication10179_en.pdf

- https://www.ijhssnet.com/journals/Vol_2_No_22_Special_Issue_November_2012/23.pdf

- https://market.subwiki.org/wiki/Convergence_towards_market_price

- https://www.ebsco.com/research-starters/business-and-management/arbitrage

- https://kwiq.app/how-to-profit-from-price-discrepancies-in-arbitrage-trading/

- https://www.dspim.com/blog/tax-planning/understanding-the-magic-of-arbitrage-a-simple-guide

- https://sandsofwealth.com/blogs/news/israeli-property-market-trends

- https://sandsofwealth.com/blogs/news/market-outlook-tel-aviv

- https://www.ynetnews.com/real-estate/article/s1pqdrsfll

- https://www.investopedia.com/terms/a/arbitrage.asp

- https://www.kellogg.northwestern.edu/faculty/satterthwaite/research/Dynamic%20Matching.pdf

- https://www.kellogg.northwestern.edu/faculty/satterthwaite/Research/2007-0718a%20dda%20exogexit%20final.pdf

- https://pwlcapital.com/efficient-capital-markets-explained-at-last/

- https://www.rba.gov.au/publications/rdp/2000/2000-01/predictions-of-the-efficient-market-hypothesis.html

- https://www.investopedia.com/terms/i/intrinsicvalue.asp

- https://groww.in/p/intrinsic-value-of-share

- https://www.reddit.com/r/ValueInvesting/comments/12g3por/the_efficient_market_hypothesis/

- https://corporatefinanceinstitute.com/resources/valuation/intrinsic-value-vs-market-value/

- https://journals.openedition.org/fcs/3821

- https://www.investopedia.com/ask/answers/021915/if-intrinsic-value-stock-significantly-lower-market-price-should-you-avoid-purchasing-it-why-or-why.asp

- https://www.jstor.org/stable/2325486

- https://en.wikipedia.org/wiki/Intrinsic_value_(finance)

- https://en.wikipedia.org/wiki/Efficient-market_hypothesis

- https://www.merrilledge.com/investment-products/options/options-pricing-valuation

- https://www.interactivebrokers.com/campus/trading-lessons/what-is-the-intrinsic-value-of-a-stock/

- https://pages.stern.nyu.edu/~adamodar/pdfiles/valn2ed/ch6.pdf

- https://www.globalpropertyguide.com/middle-east/israel/price-history

- https://www.process.st/relative-value-arbitrage/

- https://fass.nus.edu.sg/ecs/wp-content/uploads/sites/4/2020/06/16-03-29.pdf

- https://www.statista.com/outlook/fmo/real-estate/israel

- https://boi.org.il/media/bhthht0i/chapter-8-english-2023.pdf

- https://en.wikipedia.org/wiki/Arbitrage

- https://www.sciencedirect.com/science/article/pii/S0022053110000323

- https://en.globes.co.il/en/article-why-havent-israeli-home-prices-plunged-1001516594

בשוק בריא מחיר ושווי מתלכדים