🧭 כשכולם דיברו על "כמה עלו המחירים" – הם דיברו על סיכון מערכתי

שיטות האבחון של IMF ו-BIS: למה אף אחד לא שואל את השאלות הנכונות?

בעשור האחרון ישראל חיה בתוך בועה. בועה נדל"נית, תקשורתית, ובועת הכחשה מוסדית. בזמן שבנק ישראל, רשות שוק ההון, הבנקים וענף השמאות התרכזו בשאלה כמה עלו מחירי הדירות, גופים גלובליים כמו קרן המטבע הבינלאומית (IMF) והבנק להסדרים בינלאומיים (BIS) צעקו את מה שכולנו היינו אמורים לשמוע: "שאלו על השווי – לא על המחיר".אבל בישראל – השיח הזה נעדר כמעט לחלוטין.

🎧 למה לקרוא אם אפשר להאזין 🎧 לפודקאסט

🧠 מה בעצם אומרים IMF ו-BIS?

הגופים הללו פיתחו בשנים האחרונות שיטות מדויקות לזיהוי מוקדם של בועות נדל"ן וסיכונים פיננסיים. בין המדדים המרכזיים:

- Credit-to-GDP Gap – הפער בין האשראי לצמיחה הכלכלית. מדד קלאסי לניפוח בועות.

- House Price to Income Ratio – היחס בין מחירי דירות להכנסה.

- Debt-Service Ratio – שיעור ההחזר מתוך ההכנסה.

- Fundamental Price Gap – הפער בין המחיר בשוק לבין הערך הפונדמנטלי של הנכס.

הגישה שלהם פשוטה: כאשר מתקיימים פערים קבועים ובלתי מוסברים – יש בועה. במצב כזה נדרשת התערבות מקרו-יציבותית כדי לבלום קריסה.

📉 ומה עשו בישראל?

בנק ישראל מעולם לא פרסם את הפער בין מחירי הדירות לשווי הפונדמנטלי לפי שיטת BIS.

הרגולציה בישראל נשענה על מחירי שוק מוצהרים, לא על ניתוח סיכון.

מערכת הבנקאות נתנה הלוואות לפי מחירים מנופחים, מבלי לשאול את השאלה הפשוטה: מהו ערך הנכס באפס מניפולציה שיווקית? השמאות, בתורה, חיקתה את "השוק", במקום לנתחו. במקום גישה פונדמנטלית, קיבלנו שיכפול מחירים חסר ביקורת.

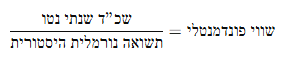

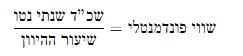

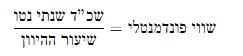

LTV או LTP – טעות שמערערת את היסודות

בתוך כל הרעש של עליות מחירים, מבצעים, שיווק אגרסיבי, ודוחות "מחיר למשתכן" – הבנקים שכחו לשאול את השאלה הבסיסית:

מהו ערכו הכלכלי האמיתי של הנכס?הם חישבו Loan-to-Value (LTV) – או לפחות כך חשבו.

אבל מאחורי הקלעים, מתחת לשכבות של שומות שוק, שכפולי מחירים והשוואות למכירות מנופחות – הם בעצם חישבו Loan-to-Price (LTP).🔻 ההבדל ביניהם?

- LTV מבוסס על שווי פונדמנטלי, כזה שנבחן לפי תשואה, עלות תחליף, ויכולת החזר.

- LTP מבוסס על מחיר שוק נוכחי – גם אם הוא מנופח פי שניים מהשווי הכלכלי.

🔻 והתוצאה?

האקוויטי שחשבו שיש להם – לא באמת קיים.

הפער בין המחיר לבין הערך אוכל את ההון מבפנים.

זהו כשל בסיסי, מתודולוגי, שמשליך ישירות על יציבות המערכת הבנקאית.

כשל ש־IMF ו־BIS התריעו מפניו שוב ושוב – וישראל התעלמה.

💥 למה זה חשוב עכשיו?

כי היום, כאשר שוק הדיור מראה סימני האטה, הבנקים מגלים שהביטחונות שבידיהם לא שווים חצי ממה שחשבו.

האקוויטי הפך לשלילי.

והשאלה היא – האם מדובר רק בטעות ניהולית, או שמא ברשלנות מוסדית?

🧩 ומה צריך לעשות?

- לאמץ מיידית את מתודולוגיות ה-IMF וה-BIS ככלי בקרה בכל שומה שמבוצעת לבטוחה.

- לפרסם אחת לרבעון את מדדי הסיכון המקרו-פיננסיים הקשורים לנדל"ן.

- להטיל חובה רגולטורית על השמאים והבנקים להתייחס לפער בין שווי פונדמנטלי למחיר שוק בעת החלטות מימון.

- להקים ועדת בדיקה פרלמנטרית שתבחן מדוע ישראל לא השתמשה עד כה בכלים שהיו זמינים לכל מדינה אחרת.

🧨 לסיכום – זה לא רק כשל רגולציה, זה עיוורון שיטתי

העובדה שמתודולוגיות של גופים בינלאומיים מובילים נעדרו מהשיח ומהיישום בישראל – במיוחד בזמן של בועה מתנפחת – היא עדות חמורה לא רק לרשלנות, אלא אולי אפילו להסתרה שיטתית של סיכונים. הגיע הזמן שהמערכת הבנקאית תחדל מלהתייחס לערך הנכס כנגזרת של מחיר, ותתחיל להתייחס למחיר כחשוד – ולשאול את השאלות שה־IMF וה־BIS שואלים כבר שנים.

ולכן, אין זה מפתיע שכיום האקוויטי של הבנקים בישראל שלילי: בזמן שהם האמינו שהם מחשבים יחס הלוואה לשווי (Loan-to-Value, LTV),הם בפועל חישבו Loan-to-Price (LTP) – יחס הלוואה למחיר שוק מנופח, ולא לערך כלכלי אמיתי של הנכס. זו אינה טעות טכנית – זו טעות קונספטואלית מהותית, ששורשיה בהתעלמות מהשיטות הבינלאומיות של IMF ו-BIS, ובהעדפת נרטיבים שיווקיים על פני ניתוחי סיכון.

- כותרת התרשים:LTV vs. LTP – How Banks Miscalculate Risk

- מקרא העמודות:

- Gray: Property Value

- Blue: Loan Amount

- תיאור האקוויטי: מופיע מעל כל עמודה, עם ציון מדויק של הסכום, בצבע ירוק (חיובי) או אדום (שלילי)

🌐 קרן המטבע הבינלאומית – IMF (International Monetary Fund)

🔹 מהי?

קרן המטבע הבינלאומית הוקמה ב-1944 בכנס ברטון-וודס, כחלק מהמאמץ להקים סדר כלכלי בינלאומי יציב לאחר מלחמת העולם השנייה. הקרן היא ארגון בין-ממשלתי שמטרתו המרכזית היא להבטיח יציבות פיננסית עולמית, לסייע למדינות החברות בה לשמור על משמעת פיסקלית ומוניטרית, ולתמוך בצמיחה כלכלית בת-קיימא.

🔹 מקום מושב:

וושינגטון די.סי., ארה"ב.

🔹 חשיבות והשפעה:

- הקרן מספקת סיוע פיננסי חירום למדינות במשבר מאזנים או משברים במטבע החוץ.

- מפקחת על מדיניות הכלכלית של המדינות החברות (כ-190 מדינות) באמצעות מנגנון פיקוח שנתי הנקרא Article IV Consultation.

- גיבשה כלים חשובים לזיהוי סיכונים מקרו-פיננסיים, כמו Credit-to-GDP Gaps, שמודדים חריגות באשראי ומאותתים על סיכון לבועות.

- משפיעה על המדיניות המוניטרית והפיסקלית של מדינות רבות באמצעות המלצות, תנאי סיוע, ודוחות שמייצרים ציפיות בשווקים.

🔹 חשיבות בישראל:

ל-IMF תפקיד משמעותי בהערכות שוטפות על המשק הישראלי, ודו"חותיו משמשים את בנק ישראל והממשלה כבסיס למדיניות.

🏛️ הבנק להסדרים בינלאומיים – BIS (Bank for International Settlements)

🔹 מהו?

ה-BIS הוקם ב-1930 והוא הבנק הבינלאומי הוותיק ביותר בעולם. ייחודו בכך שהוא בנק של בנקים מרכזיים – גוף עליון המתאם שיתוף פעולה בין בנקים מרכזיים בעולם, מפתח סטנדרטים בנקאיים, ומייצר מחקר בנושאי יציבות פיננסית.

🔹 מקום מושב:

באזל, שווייץ.

🔹 חשיבות והשפעה:

- מספק פלטפורמה לשיתוף פעולה בין בנקים מרכזיים, בין היתר באמצעות הוועדה ליציבות פיננסית (FSB) ופורומים בינלאומיים.

- אחראי על פיתוח תקני באזל I, II, III, ו-IV – מערכי רגולציה שמכתיבים את יחס ההון המינימלי של בנקים, ניהול סיכונים ונזילות, ומהווים את הבסיס לרגולציה הבנקאית המודרנית.

- מקיים מחקרים על מחזורי אשראי ונדל"ן, והגדיר כלים מרכזיים לזיהוי בועות נכסים, בהם ה-Credit-to-GDP Gap וה-DSR (Debt Service Ratio), שמלווים את המדיניות המוניטרית של בנקים מרכזיים רבים.

- מספק שירותים פיננסיים לבנקים מרכזיים, למשל שמירת יתרות מט"ח.

🔹 חשיבות בישראל:

בעוד שישראל מחויבת לתקני באזל שה-BIS קובע, ישנה טענה כי יישום המלצותיו, בעיקר בתחום זיהוי בועות הנדל"ן, חלקי בלבד בישראל.

✨ השפעתם המשותפת על הכלכלה העולמית

שני הגופים הללו מהווים את עמודי התווך של היציבות הפיננסית הגלובלית:

- הקרן (IMF) מספקת ייעוץ, מעקב וסיוע פיננסי.

- הבנק (BIS) מפתח את סטנדרטי הבקרה והרגולציה שעליהם בנויה מערכת הבנקאות העולמית.

שילוב הידע של שניהם קריטי בזיהוי מוקדם של בועות, ניהול סיכוני אשראי, ושמירה על מערכת פיננסית עמידה. חוסר הקשבה או יישום חלקי של ההמלצות שלהם – כמו שניתן לראות בחלק מהמשקים, כולל בישראל – עלול להוביל למשברים חמורים.

🌐 קרן המטבע הבינלאומית (IMF) – ניתוח מעמיק

🔹 רקע היסטורי

ה-IMF הוקמה בעקבות הסכם ברטון-וודס ב-1944, יחד עם הבנק העולמי, כחלק ממאמץ לתקן את הכאוס הכלכלי והפיננסי ששרר אחרי השפל הגדול ומלחמות העולם. הרעיון היה להקים מערכת עולמית שתסייע ביצירת יציבות בשערי החליפין, תעודד סחר חופשי, ותמנע חזרות למשברי מטבע שגררו את העולם למיתון.

🔹 איך היא עובדת?

- לכל מדינה חברה יש מניות בקרן, בהתאם לגודל כלכלתה.

- הקרן מחזיקה עתודה של מטבעות חזקים (בעיקר דולר, אירו, ין) שממנה היא מלווה למדינות בקשיים.

- ההלוואות מותנות בתוכנית הבראה כלכלית (Structural Adjustment Program) שמוסכמת עם המדינה – מה שמעניק לקרן השפעה ישירה על מדיניות התקציב, המיסים והריבית של מדינות נזקקות.

- הקרן מפעילה צוותי מומחים שמבקרים כל מדינה חברה לפחות אחת לשנה במסגרת ה-Article IV Consultation, ומפיקים דוח מקיף עם המלצות. במדינות קטנות או במשברים חריפים – הביקורת אף תכופה יותר.

🔹 השפעה על משברים עולמיים

- במשבר החוב של אמריקה הלטינית בשנות ה-80 הקרן הובילה את תוכניות החילוץ.

- במשבר הפיננסי באסיה ב-1997-8 סיפקה הקרן עשרות מיליארדי דולרים בתמורה לרפורמות נוקשות – מעורבות שעוררה גם ביקורת ציבורית.

- במשבר הגלובלי של 2008 הקרן הרחיבה משמעותית את היקפי האשראי למדינות, הפחיתה חלק מהתניות הקשוחות והייתה גורם מפתח בייצוב המדינות שנפגעו קשות.

🔹 כלים מתקדמים לזיהוי סיכונים

ל-IMF מערך מחקר מהמתקדמים בעולם: צוותים של כלכלנים עם גישה לנתוני מאקרו עדכניים מכל מדינה חברה, המנתחים אינדיקטורים כמו יחס אשראי לתמ"ג, אינפלציה, שערי חליפין, מאזן תשלומים ועוד. הקרן מפרסמת באופן קבוע דוחות כמו ה-Global Financial Stability Report, שמשפיעים על שווקים גלובליים ברגע פרסומם.

🔹 השפעה יומיומית

המלצות הקרן מתקבלות ברצינות רבה ע"י משקיעים, דירוגי אשראי, גופי רגולציה ובנקים מרכזיים. הן מכתיבות מדיניות כלכלית במדינות רבות, במיוחד כשמדובר בכלכלות מתפתחות או כאלה התלויות בסיוע חוץ.

🏛️ הבנק להסדרים בינלאומיים (BIS) – ניתוח מעמיק

🔹 רקע היסטורי

ה-BIS נוסד ב-1930, במקור כדי לנהל את תשלומי הפיצויים של גרמניה לאחר מלחמת העולם הראשונה. עם השנים הוא התפתח והפך למרכז שיתוף פעולה בין בנקים מרכזיים, בעיקר במטרה לשמור על יציבות פיננסית גלובלית ולפתח סטנדרטים אחידים.

🔹 איך הוא עובד?

- חברי ה-BIS הם כמעט כל הבנקים המרכזיים הגדולים בעולם (כולל הפדרל ריזרב, הבנק המרכזי האירופי, בנק יפן, בנק אנגליה וכו').

- הוא מארגן פורומים תקופתיים בבאזל לשיתוף מידע, שיתוף ניסיון, ותיאום צעדים.

- הוא מפעיל את ועדת באזל לפיקוח בנקאי, שגיבשה את באזל I, II, III, וכעת IV – סדרות תקנים שמגדירות כיצד בנקים צריכים לחשב סיכונים, להחזיק הון עצמי, ולנהל נזילות.

🔹 דוגמה להשפעה במשברים

- לאחר קריסת בנק ברלינגס בשנות ה-90 והמשבר הפיננסי ב-2008, ה-BIS הוביל חיזוק משמעותי בדרישות ההון והלימות הנזילות של הבנקים, מהלך שמיושם עד היום בכל המדינות החברות.

- דרך ועדת באזל, ה-BIS קידם חוקים שמחייבים בנקים לזהות מוקדם בועות אשראי ובועות נדל"ן באמצעות אינדיקטורים כמו ה-Credit-to-GDP Gap – אינדיקטור מרכזי גם בשיח הבינלאומי על בועות דיור.

🔹 כלים נוספים

- מחקרי ה-BIS הם מהעמוקים בעולם בתחומים כמו משבר חובות ריבוניים, שוקי מט"ח, ומחזורי אשראי ונדל"ן.

- ה-BIS גם משמש כ"חשב" עבור בנקים מרכזיים: הוא מנהל יתרות מט"ח בהיקפי ענק (מעל טריליון דולר), מה שמאפשר לו השפעה על שווקים גלובליים.

🔹 השפעה יומיומית

- תקני באזל מהווים את הבסיס לדרישות הלימות הון של כל בנק בעולם המפותח – ולכן הם קובעים במידה רבה את האסטרטגיות של הבנקים למתן אשראי.

- מחקרי ה-BIS נקראים ע"י קובעי מדיניות, בנקים מרכזיים, ובכירים בשוק ההון – ומהווים מקור סמכות בלתי מעורער.

✨ ההשפעה המשותפת על הכלכלה העולמית

ה-IMF וה-BIS יחדיו הם הגופים המרכזיים לשמירה על סדר ויציבות במערכת הפיננסית העולמית:

- הקרן אחראית למעקב, ייעוץ והעברת סיוע פיננסי למדינות.

- הבנק אחראי על תיאום בין הבנקים המרכזיים וקביעת סטנדרטים גלובליים בניהול סיכוני בנקאות.

- שניהם מפתחים כלים וגישות לזיהוי בועות ומחזורי אשראי, ששימשו להצלת משקים במשברים פיננסיים – אך כאשר מדינות מתעלמות מהם, כמו שהיה ביוון לפני המשבר של 2009 או במזרח אסיה בשנות ה-90, התוצאות עלולות להיות הרסניות.

ישראל אמנם אימצה את תקני באזל (BIS) בכל הקשור לדרישות הון מינימלי, יחס נזילות ו-Stress Tests לבנקים – אך בכל הנוגע ליישום המתודולוגיות המתקדמות של ה-BIS לזיהוי מוקדם של בועות נכסים, היישום בישראל חלקי מאוד, ואפילו כמעט סמלי.

הנה הרחבה מנומקת ומבוססת:

✅ באילו תחומים ישראל מיישמת את תקני באזל?

- יחסי הלימות הון (Capital Adequacy Ratios) – הבנקים בישראל מחויבים לעמוד בדרישות הון עצמי בהתאם לתקני באזל III, כולל יחס הון עצמי ראשוני (Tier 1) של לפחות 8%-10.5% במוסדות גדולים.

- יחסי נזילות (LCR/NSFR) – הונהגו בישראל תקנים המחייבים את הבנקים להחזיק עתודות נזילות שיאפשרו עמידה בהתחייבויות גם בתקופות לחץ.

- ניהול סיכוני אשראי, שוק ותפעול – הבנקים הישראלים מבצעים מבחני לחץ (Stress Tests) באופן תקופתי, בשיתוף ובפיקוח בנק ישראל.

❌ מה חסר ביישום? – זיהוי בועות נדל"ן והערכת סיכון מקרו

ה-BIS שם דגש בעשור האחרון על כלים ייחודיים לאבחון מחזורי אשראי ובועות נכסים, כמו:

- Credit-to-GDP Gap – מדד הפער בין האשראי הפרטי לבין צמיחת התוצר, שנמצא במחקרי BIS כאינדיקטור אמין לזיהוי בועות אשראי ונדל"ן.

- Debt-Service Ratio (DSR) – היחס בין סך ההחזרים של משקי בית להכנסותיהם; עלייה מתמשכת במדד זה מאותתת על סיכון לאי עמידה בהחזרים.

- Fundamental Price Gap – פער בין מחירי נדל"ן בשוק לשווי כלכלי המבוסס על תשואות ריאליות והכנסה פנויה.

למרות שבנק ישראל עוקב אחרי חלק מהנתונים האלו בדו"חותיו הפנימיים, הוא מעולם לא פרסם או ניתח באופן פומבי את הפערים הללו ככלי רשמי להתרעה מפני בועה.

למשל:

- בדו"חות היציבות הפיננסית של בנק ישראל, לא מופיעים עד היום מדדים כמותיים של Credit-to-GDP Gap כפי שמפרסם ה-BIS עבור מדינות רבות.

- בניתוחי שוק הדיור, הדו"חות מסתפקים בהשוואות כלליות למחירי שכירות ולמדדים נומינליים, אך אינם מציגים פערים מול שווי פונדמנטלי על בסיס מודלים של BIS.

🔎 דוגמאות למימוש מוצלח בעולם לעומת ישראל

🔹 שוויץ וקנדה – מאמצות את אינדיקטורי ה-BIS לפרסום שוטף, וכשהפערים חרגו מרמות הסיכון – הוחמרו במהירות מגבלות על הון עצמי לרוכשי דירה שנייה, הוטלו הגבלות משכנתאות, ולעיתים אף הועלו מיסים ייעודיים על משקיעים.

🔹 ישראל – הבנקים המשיכו לממן עסקאות נדל"ן בשווי מוכפל מהערך הכלכלי, ללא שימוש בכלים של ה-BIS לזיהוי חריגה, ולא ננקטו צעדים פומביים משמעותיים למרות התרעות חוזרות של אנליסטים בשוק.

⚠️ מדוע זה חשוב?

כשמדינה מיישמת רק את חלק מתקני באזל – בעיקר את אלו שמחזקים את יציבות הבנקים כלפי פנים (יחסי הון ונזילות) – אך מתעלמת מהחלק המזהה את סיכוני השוק כלפי חוץ (בועות נכסים), היא נוטה להיכנס לסחרור שבו הבנקים נראים יציבים כל עוד המחירים עולים – אבל קריסת המחירים הופכת אותם לפגיעים בן לילה.

במילים פשוטות:

ישראל בנתה מערכת רגולטורית חזקה לשמירה על מראית עין של יציבות בנקאית, אך לא על יציבות ערך הבטוחות – מה שגורם לאקוויטי הבנקאי להיות תלוי במחירי נדל"ן מנופחים.

הרחבה מסודרת ומעמיקה, שתמחיש בדיוק מה חסר בישראל בהשוואה לסטנדרטים של BIS, ואיך היעדר הכלים הללו בפועל יוצר עיוורון בשוק:

🔍 Credit-to-GDP Gap – הזנחה של מדד האזהרה המרכזי

מה זה?

זהו המדד שה-BIS מגדיר כאינדיקטור המרכזי לזיהוי בועות אשראי: מודדים את יחס סך האשראי הפרטי לתמ”ג, משווים למגמה היסטורית, ומחשבים את הפער (Gap). פער גבוה מעיד על מינוף חריג.

למה זה חשוב?

כי הוא בוחן את הקשר בין ההכנסות (התמ"ג) לבין החובות במשק. אם האשראי צומח הרבה יותר מהר מהכלכלה, המשק חי על חוב שמנותק מהכנסות – מתכון לאי-יכולת להחזיר הלוואות ברגע של האטה.

מה קורה בישראל?

- בנק ישראל לא מפרסם לציבור את ה-Gap.

- הציבור לא יודע האם האשראי חורג מהרמות הבריאות ההיסטוריות.

- בהיעדר שקיפות, אין לחץ ציבורי או פוליטי לרסן את הבועה.

בעולם?

שוויץ, ניו זילנד, נורבגיה ואחרות מפרסמות את ה-Gap ומעדכנות סף רשמי שבו מופעלת רגולציה מרסנת.

🔍 Debt-Service Ratio (DSR) – המדד ששובר משפחות לפני שהוא שובק את הבנק

מה זה?

יחס ההחזרים של משקי הבית להכנסה הפנויה שלהם. כלומר: כמה אחוז מהמשכורת הולך להחזרים חודשיים על הלוואות ומשכנתאות.

למה זה חשוב?

כי כשחלק ההחזרים מההכנסה עולה על 30%-40% באופן מתמשך, משקי הבית נהיים פגיעים: כל זעזוע (עלייה בריבית, אובדן עבודה) דוחף אותם במהירות לחדלות פירעון.

מה קורה בישראל?

- בנק ישראל מפרסם בגרפים חלקיים את “שיעור ההחזר הממוצע במשכנתאות חדשות”, אך לא מספק ניתוח כולל של כלל ההחזרים החודשיים של משקי הבית מהלוואות ומשכנתאות קיימות.

- אין ניטור רשמי של DSR משקי ברמה מערכתית – לכן הרגולטור לא רואה בזמן אמת אם הציבור "נחנק" מהחזרי חובות.

בעולם?

מדינות כמו קנדה, אוסטרליה וקוריאה מפרסמות DSR שוטף, ולעיתים מפעילות רגולציה (הקשחת דרישות הון או הגבלות משכנתא) כש-DSR עולה על סף מסוים.

🔍 Fundamental Price Gap – המדד שלא רואים בשום דוח ישראלי

מה זה?

פער בין מחירי נכסים (למשל דירות) בשוק לבין השווי הכלכלי שלהם, כפי שניתן לחשב לפי:

- תשואה ריאלית (שכ”ד נטו / מחיר רכישה),

- הכנסה פנויה של משקי הבית,

- עלות חלופית של בנייה.

למה זה חשוב?

כי המדד בודק אם מחירי הדירות “מנותקים” מהיכולת הכלכלית של הציבור או מהתשואות שהנכסים מייצרים – זה המדד הישיר לבועה במחיר.

מה קורה בישראל?

- בנק ישראל מסתפק בהשוואות פשוטות של מדדים נומינליים: עליית מחירי דירות מול שכר הדירה, או מול שכר חציוני.

- אין חישוב מסודר שמראה לציבור כמה המחירים חרגו מהשווי הכלכלי המוצדק (Fundamental Value) כמו שמחשב ה-BIS.

- לכן השיח הציבורי עוסק רק ב"עליות מחירים", לא בשאלה האם המחיר מוצדק או מנותק.

בעולם?

למשל בשוויץ, הבנק המרכזי מפרסם דוחות שמחשבים בדיוק את הפער הזה כדי להתריע על סטייה לא סבירה.

🔴 בשורה התחתונה – מה חסר בישראל?

בנק ישראל אמנם עוקב אחרי נתונים רבים, אבל מה שחסר באופן קריטי הוא הפיכת הנתונים למדדי אזהרה רשמיים ושקופים:

1️⃣ הוא לא מודד ומפרסם Credit-to-GDP Gap מול המגמה ההיסטורית.

2️⃣ הוא לא עוקב ומפרסם DSR כולל לכל משקי הבית.

3️⃣ הוא לא מחשב את Fundamental Price Gap מול שווי כלכלי של הדירות. בהיעדר כלים אלו — הציבור, הבנקים, והממשלה פועלים בסביבה של מידע חלקי שמעוות את התמונה האמיתית על היקף הסיכון.

הנה סיכום חד וברור של ההשלכות הישירות של התעלמות מהמתודולוגיות וההמלצות של BIS ו-IMF, בהקשר הספציפי לשוק הנדל"ן הישראלי. זהו תמצית שתוכל לשלב בנייר עמדה, בלוג או מסמך המלצות רגולטורי:

⚠️ ההשלכות של ההתעלמות מהמלצות BIS ו-IMF בשוק הנדל"ן הישראלי

🔴 עיוורון למחזורי אשראי מסוכנים

העדר ניטור ושקיפות במדדים כמו Credit-to-GDP Gap ו-DSR מונע זיהוי מוקדם של גידול חריג בחובות הציבור — מה שמאפשר לבנקים להמשיך להלוות גם כשהיכולת הכלכלית של הציבור כבר נשחקת.

🔴 מינוף יתר שמזין את הבועה

בלי כלים רשמיים למדוד פערים מול מגמות ארוכות-טווח, המשקיעים והבנקים מסתמכים על מחירי שוק בלבד. זה מוביל להערכת יתר של בטחונות ולמינוף גבוה מדי — מצב שמחמיר את ניפוח מחירי הדיור.

🔴 היעדר עוגן להערכת שווי פונדמנטלי

אי-פרסום Fundamental Price Gap מותיר את השיח הציבורי בשאלת “כמה עלו המחירים” במקום לשאול “כמה באמת שוות הדירות כלכלית” — כך ממשיך מנגנון ההדבקה הפסיכולוגית של מחירים מנופחים.

🔴 העמקת הפער החברתי

המשפחות עם הכנסה בינונית ונמוכה נאלצות לקחת משכנתאות ארוכות וקשות להחזר, כשפוטנציאל הקריסה במשבר עולה באופן משמעותי. זה מייצר פערים חברתיים וכלכליים קשים עוד יותר ביום שאחרי התפוצצות הבועה.

🔴 סיכון ישיר ליציבות הבנקים והמשק כולו

הבנקים מחזיקים הלוואות מגובות נכסים שערכם מנופח מעל שוויים הכלכלי האמיתי. כשערך הנדל”ן יצנח, ביטחונות אלו לא יספיקו לכיסוי ההלוואות — האקוויטי של הבנקים ייפגע קשות והמערכת הפיננסית עלולה להיכנס למשבר עמוק.

🔴 שחיקה באמון הציבור במוסדות הפיקוח

כשבנק ישראל והרשויות נמנעים מלפרסם מדדי אזהרה גלויים, הציבור מגלה בדיעבד שהייתה סכנה ברורה שהתעלמו ממנה. זה עלול להוביל לאובדן אמון במערכת הבנקאית וברגולציה, בדומה למשברים במזרח אסיה ובמשבר הסאבפריים בארה"ב.

✨ המסקנה:

בהיעדר יישום ושקיפות של המדדים שממליצים ה-BIS וה-IMF, שוק הנדל"ן הישראלי פועל כמו רכבת בלי בלמים — הציבור נחשף לסיכון עצום לקריסת שוק הדיור, הבנקים חשופים לסיכון מערכתי, וכלכלת ישראל כולה עומדת בפני סכנת משבר פיננסי שעלול להזכיר את קריסות האשראי במדינות אחרות שלא שמעו לאזהרות בזמן.

“מי זה בכלל ה-BIS, ולמה שהוא יגיד לנו מה לעשות?”

אז הנה ניתוח מסודר שיעזור להבין את מעמדו האמיתי של ה-BIS, ואת החשיבות הרבה שיש לדוחות ולהמלצות שלו — או לפחות, למה מדינות מתקדמות מתייחסות אליו ברצינות רבה:

🏦 מהו ה-BIS ולמה הוא שחקן עולמי מרכזי?

🔹 ה-BIS, או בשמו המלא Bank for International Settlements, הוא הגוף הבינלאומי הוותיק והחשוב ביותר לתיאום בין בנקים מרכזיים בעולם.

🔹 הוא הוקם כבר ב-1930 — כלומר יש לו ניסיון של כמעט 100 שנה במעקב אחרי יציבות פיננסית עולמית.

🔹 חברים בו כ-60 בנקים מרכזיים, כולל כל המעצמות הגדולות (ארה״ב, האיחוד האירופי, יפן, סין, שוויץ וכו’).

🌐 למה דעותיו נחשבות במיוחד?

1️⃣ הוא “הבנק של הבנקים המרכזיים” – ה-BIS הוא לא סתם גוף מייעץ: הוא הגוף שמתאם את שיתופי הפעולה בין בנקים מרכזיים, כולל ישיבות סגורות בין נגידים שמובילים את המדיניות המוניטרית של המדינות המשמעותיות בעולם.

2️⃣ הוא מקור סמכות בניהול סיכון בנקאי עולמי – ה-BIS הוא זה שפיתח את סדרות תקני באזל (I, II, III, וכיום באזל IV) שמחייבות את כל הבנקים בעולם המפותח מבחינת דרישות הון, ניהול סיכונים ונזילות.

התקנים האלה הם הבסיס שעל פיו הבנקים מחויבים לפעול – גם בישראל.

3️⃣ יש לו יכולת לראות את התמונה הגלובלית – בניגוד לבנקים מרכזיים לאומיים שמתמקדים רק במדינה אחת, ה-BIS מקבל נתונים ישירים מכל המדינות החברות, רואה מגמות עולמיות בזמן אמת, ומפרסם ניתוחים השוואתיים בין משקים.

4️⃣ מחקרים שפורסמו על ידי ה-BIS עיצבו את המדיניות המוניטרית בעולם – למשל:

- הכלים לזיהוי בועות אשראי, כמו Credit-to-GDP Gap.

- המחקרים על מחזורי אשראי שהובילו להקשחת רגולציה אחרי משבר 2008.

- הגדרות הבדיקות התזרימיות (Liquidity Coverage Ratio) שהפכו לסטנדרט עולמי.

⚖️ מה קורה אם מתעלמים מהמלצות ה-BIS?

בהיסטוריה של 30 השנים האחרונות, המדינות שניסו להתעלם מהאזהרות של ה-BIS על מינוף יתר ובועות אשראי — כמו תאילנד ואינדונזיה במשבר אסיה (1997) או ספרד ואירלנד לפני 2008 — ספגו משברים קשים שנבעו בדיוק מאותם כשלים שה-BIS סימן מראש.לעומתן, מדינות כמו שוויץ, קנדה וניו זילנד שאימצו בזמן את ההמלצות — הצליחו לבלום בועות או לצאת ממשברים במהירות יחסית.

🇮🇱 ומה בישראל?

בנק ישראל מחויב ליישום תקני באזל שפותחו ב-BIS (כי אחרת הבנקים לא יכולים לפעול בסביבה הבינלאומית).

אבל בנושאים של ניטור בועות נדל״ן ומינוף אשראי – אין בישראל יישום עקבי ושקוף של הכלים המתקדמים של ה-BIS.

✨ השורה התחתונה:

ה-BIS הוא הגוף החשוב ביותר בתחום היציבות הפיננסית הבינלאומית —

- הוא לא רגולטור שמחייב מדינות בכוח חוק,

- אבל ההמלצות שלו מכתיבות את סטנדרט ההתנהלות התקינה של בנקים ובנקים מרכזיים בעולם המפותח.

מדינה שמתעלמת ממנו עלולה לשלם מחיר כבד ביציבות המערכת הפיננסית ובאמון המשקיעים.

השילוב בין ה-BIS ל-IMF הוא אחת מנקודות המפתח בהבנת איך עובדת מערכת היציבות הפיננסית הגלובלית. שני הגופים לא מתחרים זה בזה, אלא משלימים זה את זה – כל אחד בתחומו.

הנה הסבר ברור ומעמיק:

🏦 ה-BIS: ה"בנק של הבנקים המרכזיים"

- מתמקד בעיקר במערכת הבנקאית העולמית: עוסק בהון, נזילות, ניהול סיכונים, רגולציה פיננסית, תקני באזל, וניתוח מגמות במינוף ובאשראי.

- משמש פלטפורמה סודית יחסית למפגשי נגידי בנקים מרכזיים מהעולם, שבה הם מתאמים עמדות מוניטריות ומחליפים מידע רגיש על מגמות עולמיות.

- מחקרי BIS מנתחים מחזורי אשראי והקשרים בין מינוף לשינויים בכלכלה, ובכך מספקים כלים לזיהוי בועות נכסים (למשל Credit-to-GDP Gap, DSR).

🔑 הכוח של ה-BIS: קביעת סטנדרטים גלובליים לניהול סיכונים במערכת הבנקאית, שמחייבים את כל המדינות החברות — גם בישראל.

🌐 ה-IMF: רופא המשקים הלאומיים

- מתמקד במדינות עצמן ולא רק במערכת הבנקאית: עוסק במעקב אחרי מדיניות פיסקלית, מדיניות מוניטרית, מאזני תשלומים ושערי מטבע.

- מספק סיוע פיננסי למדינות במשבר בתמורה לתוכניות הבראה (למשל יוון, ארגנטינה), ויכול להשפיע ישירות על תקציבים, רפורמות במיסוי ובשוק העבודה.

- מפרסם דוחות פומביים על כל מדינה חברה, כמו Article IV Consultation, שמנתחים את בריאות הכלכלה הלאומית.

🔑 הכוח של ה-IMF: היכולת להציב תנאים למדינות המבקשות סיוע, ולחייב אותן לרפורמות — וגם היכולת להשפיע על אמון השווקים בהן באמצעות הדוחות שלו.

🎯 כיצד הם משלימים זה את זה?

✅ IMF מטפל בתמונת המקרו של המדינות: תקציבים, חובות ציבוריים, שערי מטבע, אינפלציה – ויכול להפעיל לחץ ישיר על ממשלות לשנות מדיניות.

✅ BIS מטפל במערכת הבנקאית והאשראי הפרטי: מפתח כלים לזיהוי סיכונים במינוף ובבועות אשראי, ומציב סטנדרטים בינלאומיים לניהול סיכונים בבנקים.

🔄 בשעת משבר, שני הגופים עובדים יד ביד:

- ה-IMF יכול להציע סיוע למדינה שנקלעה למשבר מאקרו-כלכלי.

- ה-BIS מספק את המודל לאיך לתקן את המערכת הבנקאית, כדי שהמשבר לא יחזור.

🏦🌐 דוגמה מוחשית: המשבר הפיננסי של 2008

- ה-IMF הזהיר ממאזני תשלומים בעייתיים וחוסר איזון במערכות הכלכליות של מדינות.

- ה-BIS התריע על בועות אשראי ונתן את הכלים לדרוש מהבנקים הגדולים להגדיל את יחס ההון (באזל III).

- אחרי פרוץ המשבר, מדינות רבות קיבלו סיוע מה-IMF, ובמקביל יישמו את תקני ההון המחמירים של ה-BIS כדי לשקם את מערכת הבנקאות.

🇮🇱 ומה בישראל?

- ישראל חברה מלאה בשני הגופים ומחויבת לתקני באזל (BIS) ולפיקוח של ה-IMF.

- בפועל, ישראל אימצה את דרישות ההון של ה-BIS — אבל, כפי שפירטנו קודם, לא מיישמת באופן עקבי ושקוף את הכלים של ה-BIS לזיהוי בועות נדל"ן.

- במקביל, דוחות ה-IMF על ישראל כוללים המלצות חוזרות לשפר את הפריון במשק, את התחרותיות ואת ניהול הגירעון — אך יש תחומים שבהם ההמלצות לא מיושמות במלואן.

📄 מסמך המלצות: שילוב כלים של BIS ו-IMF למדיניות ניהול סיכונים בשוק הנדל"ן בישראל

🎯 מטרת המסמך

לספק לגופי הרגולציה והפיקוח בישראל מתווה ליישום כלים מוכחים של BIS ו-IMF, לזיהוי מוקדם של סיכונים בשוק האשראי והנדל"ן ולמניעת התפתחות משבר פיננסי.

🛠️ כלים מומלצים ליישום מיידי

✅ Credit-to-GDP Gap (BIS)

- לחשב ולפרסם באופן פומבי את יחס האשראי הפרטי לתמ"ג מול המגמה ההיסטורית (לפחות 10-20 שנה אחורה).

- לקבוע סף התערבות רשמי: למשל, Gap חיובי של מעל 10% יחייב מהלכים רגולטוריים כמו העלאת דרישות הון על בנקים והקשחת מגבלות משכנתאות.

✅ Debt-Service Ratio – DSR (BIS)

- לנטר באופן שוטף את שיעור ההחזרים החודשיים מכלל ההכנסה הפנויה של משקי הבית.

- לקבוע רף סיכון (למשל, DSR ממוצע של 40% ומעלה) שבו תוחל מדיניות ריסון אשראי.

✅ Fundamental Price Gap (BIS)

- ליישם מודל הערכת שווי פונדמנטלי לדירות, המבוסס על תשואות שכירות ריאליות ועל יחס מחיר-הכנסה.

- לפרסם פער בין מחירי השוק לשווי הפונדמנטלי כמדד רשמי בכל רבעון.

✅ Article IV Recommendations (IMF)

- להטמיע במלואן את המלצות ה-IMF מהדוחות התקופתיים לישראל, במיוחד אלו הנוגעות להקטנת אי-שוויון בדיור, הגדלת הפריון בענף הבנייה ושיפור נגישות אשראי בר-קיימא.

📊 צעדים משלימים לתמיכה ביישום

1️⃣ הקמת צוות משולב קבוע של בנק ישראל, משרד האוצר ורשות שוק ההון לניתוח מגמות אשראי ונדל"ן, בשיתוף מומחים מהאקדמיה.

2️⃣ פרסום דוחות רבעוניים לציבור עם המדדים הנ"ל — במבנה ברור ונגיש, כדי לשקף את מצב השוק ולתאם ציפיות.

3️⃣ חקיקת עוגן רגולטורי: קביעת חובה בחוק או בתקנות שברגע שחוצים סף מוגדר ב-Gap או DSR, מופעלים אוטומטית צעדי ריסון אשראי.

📌 יתרונות היישום

✅ מנגנון אזהרה מוקדם – יאפשר לבנקים, למשקיעים ולציבור לזהות סיכון בזמן אמת.

✅ הפחתת סיכון מערכתי – ישמור על יציבות המערכת הבנקאית, הביטחונות והיציבות החברתית.

✅ חיזוק אמון הציבור והמשקיעים במוסדות הכלכליים של ישראל.

🚨 ללא יישום:

ישראל ממשיכה לצעוד לעבר סכנת משבר דומה לזה של ספרד ואירלנד לפני 2008 — בהן בנקים ורגולטורים נמנעו משימוש בכלי BIS ו-IMF בזמן אמת, והנזקים הכלכליים והחברתיים היו הרסניים.

✨ סיכום:

אימוץ הכלים של BIS ו-IMF במדיניות אשראי ונדל"ן הוא לא בגדר רשות, אלא הכרח לאומי לשמירה על יציבות הכלכלה, מערכת הבנקאות ורווחת אזרחי ישראל.

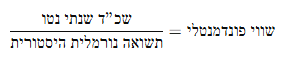

אין נוסחה אחת רשמית וקשיחה לשווי פונדמנטלי של נכסי נדל"ן, אלא שיטה מבוססת עקרונות: הרעיון הוא להשוות את מחירי הנדל"ן לשני עוגנים כלכליים – התשואה (שכ"ד ביחס למחיר) וההכנסה הפנויה של משקי הבית – ולזהות סטייה ממושכת שמרמזת על בועה.למרות זאת, במסמכי BIS (למשל במסמכי ה-Working Papers שלהם) מוצגות שתי גישות עיקריות שלפיהן מחשבים Gap:

1️⃣ גישת תשואת שכירות – Price-to-Rent Ratio

- מחשבים את שכ"ד שנתי נטו על הנכס (Rent)

- מחשבים את מחיר הנכס (Price)

- היחס Price-to-Rent נותן מספר בשנים: בכמה שנות שכ"ד יכסה מחיר הקנייה.

לדוגמה:- שכ"ד שנתי: 60,000 ₪

- מחיר רכישה: 2,000,000 ₪

- Price-to-Rent = 2,000,000 / 60,000 ≈ 33.3 שנים.

כדי לחשב שווי פונדמנטלי, הופכים את זה:

2️⃣ גישת מחיר להכנסה – Price-to-Income Ratio

- מחשבים את מחיר הנכס (Price)

- מחשבים את ההכנסה השנתית הפנויה של משק הבית הממוצע (Income)

- מחלקים: Price/Income → כמה שנות הכנסה צריך כדי לרכוש את הדירה.

לדוגמה:- מחיר דירה: 2,000,000 ₪

- הכנסה פנויה שנתית: 200,000 ₪

- Price-to-Income = 10 (שנים).

✨ השורה התחתונה:

אין נוסחה אחת סגורה — ה-BIS בודק סטיות של Price-to-Rent ו-Price-to-Income מהמגמה ההיסטורית.

כאשר היחסים הללו חורגים משמעותית (למשל מעל 20% מהממוצע ההיסטורי), זה נחשב אינדיקטור חזק לבועה.

🔎 מה כדאי לך לעשות בפועל?- לאסוף נתונים היסטוריים של תשואות שכ"ד ויחסי מחיר-הכנסה ב-20 השנים האחרונות.

- לקבוע מהם היחסים הנורמליים במשק הישראלי (למשל Price-to-Rent של 20-22, Price-to-Income של 6-7).

- לחשב את השווי הפונדמנטלי לפי הנוסחאות מעלה, ולהשוות למחיר הנוכחי בשוק כדי להעריך את הפער.

רוצה שאכין לך מחשבון אקסל או קוד שמחשב את השווי הפונדמנטלי באופן אוטומטי?Y

🎭 איך זה מנוצל בפועל?

- יזמים, שמאים או אנשי שיווק יכולים לטעון ששיעור ההיוון הראוי ירד בגלל "ריביות נמוכות בעולם" או "מחסור בקרקעות", וכך לנפח שווי פונדמנטלי מחושב.

- כשזה קורה בלי ביסוס כלכלי אמיתי (למשל כששיעור ההיוון נמוך משמעותית מתשואה ריאלית ארוכת-טווח), זה יוצר אשליית שווי גבוהה בהרבה מהערך הכלכלי האמיתי.

🔎 איך ה-BIS מתמודד עם זה?

במחקרי BIS:

✅ לא משנים את שיעור ההיוון בכל רבעון לפי תנודות שוק קצרות טווח.

✅ משתמשים בשיעור היוון נורמטיבי, מבוסס ממוצע היסטורי ארוך טווח – לדוגמה, שיעור תשואה מקובל על נכסים דומים בעשורים האחרונים.

✅ בודקים אם המחירים בשוק חורגים מהשווי הפונדמנטלי לפי השיעור ההיסטורי – ורואים בזה אינדיקטור לבועה.

📌 דוגמה מוחשית:

- נניח שב-20 השנים האחרונות שיעור ההיוון הנורמלי בדירות בישראל היה סביב 5%.

- מחירי הדירות מגלמים בפועל תשואה של 2% (שכ"ד/מחיר) → כלומר שווי הדירות בפועל גבוה פי 2.5 מהשווי הנגזר מתשואה נורמלית.

- זה בעצם האות הכי ברור שיש בועה — אבל אם “מורידים” מלאכותית את שיעור ההיוון לחישוב (למשל ל-2%), אפשר להציג חישוב שמצדיק את המחיר הנוכחי ולשדר שאין בועה.

✨ השורה התחתונה:

שיעור ההיוון הוא נקודת המפתח. בלי לקבוע אותו לפי ממוצע ארוך טווח, אלא לפי ריבית רגעית או הנחות סובייקטיביות, אפשר לייצר “שווי פונדמנטלי” שמתאים לכל מחיר – וזה מסוכן, כי כך נוצרות בועות תוך הצדקה לכאורה.

🔗 איך כן מחברים שיעור היוון לריבית?

שיעור ההיוון לנכסי נדל״ן משקף את התשואה שהמשקיע דורש כדי לפצות על:

✅ הסיכון בהשכרה (כולל סיכון תפעולי ודייר בעייתי),

✅ סיכון שוק (שינויים בערכי הנכס),

✅ חוסר נזילות (אי יכולת למכור מיידית),

✅ אלטרנטיבות השקעה (אג״ח, מניות).ולכן מקובל לחשב אותו כך:שיעור היוון נורמטיבי=ריבית חסרת סיכון ארוכת טווח+פרמיית סיכון נכסית\text{שיעור היוון נורמטיבי} = \text{ריבית חסרת סיכון ארוכת טווח} + \text{פרמיית סיכון נכסית}שיעור היוון נורמטיבי=ריבית חסרת סיכון ארוכת טווח+פרמיית סיכון נכסית

📊 מה נחשב “ריבית חסרת סיכון ארוכת טווח” בישראל?

המקובל להשתמש בתשואת אג״ח ממשלת ישראל ל-10 שנים, כבסיס לריבית חסרת סיכון ריאלית.- למשל, בעשור האחרון, התשואה הממוצעת של אג"ח 10 שנים בישראל נעה סביב 2.5%-3% (נומינלית).

📈 מהי פרמיית הסיכון?

הפרמיה מוסיפה 2%-4% נוספים, לפי הסיכון בהשקעה בנדל״ן ספציפי:- נדל״ן מגורים במיקום מבוקש → פרמיה נמוכה יחסית (2%-2.5%).

- נדל״ן מסחרי או מגורים בשוק תנודתי → פרמיה גבוהה יותר (3%-4%).

✨ ולכן – מה היה שיעור ההיוון הנורמטיבי בישראל?

ב-20 השנה האחרונות, חישוב פשוט:- תשואת אג״ח 10 שנים בישראל ≈ 2.5%-3%

- פרמיית סיכון נדל"ן ≈ 2%-3%

סה"כ שיעור היוון נורמטיבי 4.5%-6%

וזה תואם גם לנתונים היסטוריים של תשואות שכ"ד בפועל בשוק הנדל"ן הישראלי לפני עשור הבועה.

⚠️ מה הבעיה בשימוש בריבית הפריים או בריבית משכנתא?

ריבית הפריים או ריבית המשכנתא משקפות את עלות המימון של הקונה — לא את הסיכון וההחזריות הצפויה של ההשקעה.- הן משתנות תדיר עם החלטות בנק ישראל (ולא משקפות תוחלת תשואה על השקעה לאורך זמן).

- בשנים של ריבית אפס הן גרמו לאשליה כאילו שיעור היוון יכול לרדת ל-2% ואף פחות, וזה לא הגיוני בהתחשב בסיכונים האמיתיים.

🎯 למה חשוב להיצמד לממוצע ארוך טווח?

- כי מחזורי ריבית קצרים לא משנים את סיכון הנדל"ן: נכס קיים עשרות שנים, בעוד ריבית יכולה להשתנות כל כמה חודשים.

- שיעור היוון יציב משקף את הערכת הסיכון הכלכלית, ולא תנודתיות של המדיניות המוניטרית.

- גופי מקצוע כמו BIS ממליצים להצמיד את חישוב השווי הפונדמנטלי לשיעור היוון נורמטיבי ארוך טווח (ולא לתזז אותו עם כל שינוי ריבית רגעי) – זה בדיוק מה שמונע הצדקת מחירים מנופחים בבועה.

✅ לסיכום:

שיעור ההיוון צריך להתבסס על:- ריבית חסרת סיכון לטווח ארוך (אג"ח 10 שנים),

- בתוספת פרמיית סיכון ריאלית להשקעה בנדל"ן,

- ורק שינויים מבניים ארוכי טווח צריכים להשפיע עליו – לא שינויים רגעיים בריבית הפריים.

📈 מה קובע את שווי ההיוון?

כפי שהבהרנו, שיעור ההיוון מורכב משני רכיבים עיקריים:- ריבית חסרת סיכון ארוכת-טווח – בישראל משמש בדרך כלל שיעור התשואה על אג"ח ממשלת ישראל ל-10 שנים (~ 4.1%–4.4% כיום) investing.com

- פרמיית סיכון נדל"ן – תוספת המבטאת את הסיכון של השקעה בנכס (שכ"ד, נזילות, תחזוקת נכס). הפרמיה המקובלת נעה בין 2% ל-4%, בהתאם לתנודתיות הנדל"ן.

🔍 נתונים עדכניים

- תשואת אג"ח ישראל ל-10 שנים: נעה סביב 4.13%–4.4%

- ריבית הפריים (בחודש מאי) עומדת על כ־4.5%

- עם זאת, ריבית הפריים משקפת עלות אשראי — לא את התשואה המשקיע מצפה לה.

🧮 חישוב שיעור ההיוון הנורמטיבי:

| רכיב | תחום (2025) |

|---|

| ריבית חסרת סיכון (אג"ח 10Y) | 4.1%–4.4% |

| פרמיית סיכון נדל"ן | 2%–3% |

| סך שיעור היוון נורמטיבי | 6.1%–7.4% |

⚠️ למה לא להשתמש בריבית הפריים או משכנתא?

- ריבית הפריים מושפעת מהחלטות חדשות של בנק ישראל ולא משקפת בת-קיימא את תשואת ההשקעה.

- ריבית משכנתא כוללת לרוב מרווחים של הבנקים ולכן אינה נקייה משיקולים מימוניים.

- שיעור היוון אמור להיות יציב ומבוסס סיכון ארוך טווח — ולא משתנה כל חודש.

✅ המלצה מקצועית

ליישם שיעור היוון קבוע של כ־6.5% (תשואה חסרת סיכון מעודכנת לפי נתוני אג"ח ממשלת ישראל ל-10 שנים + פרמיית סיכון ריאלית בגובה ~2.5%), ולהשתמש בו לחישוב הערכת שווי פונדמנטלי של נכסי מגורים בישראל.📊 מה המחשבון עושה?

- אתה מזין:

✅ שכ"ד חודשי נטו

✅ שיעור היוון (באחוזים) - המחשבון מחשב ומציג את השווי הפונדמנטלי לפי הנוסחה:

הבהרה: המחשבון למטרות הדגמה בלבד

📄 תקציר מנהלים למחקר

כותרת:

כשלי ניטור סיכונים והיעדר יישום כלי BIS ו-IMF בשוק הנדל"ן הישראלי: השפעות מערכתיות ודרכי פעולה למניעת משבר

🔎 רקע

בישראל של העשור האחרון, האשראי למשקי הבית והעסקים גדל בשיעורים מהירים בהרבה מהצמיחה הכלכלית, תוך ניפוח מחירי הדיור לרמות הגבוהות משמעותית מהשווי הכלכלי הפונדמנטלי. בנק ישראל והרגולטורים לא אימצו במלואם את כלי הניטור המתקדמים של ה-BIS וה-IMF – בהם Credit-to-GDP Gap, Debt-Service Ratio (DSR) ו-Fundamental Price Gap – הנחשבים כיום לסטנדרט עולמי בזיהוי מוקדם של בועות אשראי ובנכסים.

📊 ממצאים מרכזיים

- יחס האשראי הפרטי לתמ"ג (Credit-to-GDP) בישראל עבר את סף ה-10% מעל המגמה ההיסטורית, ומגיע לפי ההערכות האחרונות ל-Gap חיובי של כ-14%-15% – רמה שבמחקרים בינלאומיים זוהתה כמעידה על סיכון מוגבר למשבר פיננסי.

- בנק ישראל לא מפרסם לציבור מדדים כמותיים של Credit-to-GDP Gap או DSR, ואינו מציג פער בין מחירי הנדל”ן לשווי הפונדמנטלי כנוהג קבוע בדוחותיו.

- בהיעדר פרסום ויישום כלים אלו, הציבור, המשקיעים והמערכת הפיננסית ממשיכים לפעול תחת הנחה מוטעית שהמינוף הנוכחי סביר, אף שהוא חורג מהותית מהמגמות הארוכות של המשק.

⚠️ השלכות צפויות

- התמשכות מגמת עליית מחירי הדירות והיקף החוב ללא בקרה אמינה עשויה להוביל לגל חדלות פירעון של משקי בית במקרה של ירידת מחירים או מיתון.

- פגיעות גבוהה של המערכת הבנקאית, כיוון שהבטחונות מושתתים על מחירים מנופחים ולא על ערכים פונדמנטליים.

- פגיעה באמון הציבור במוסדות הפיקוח במקרה של משבר, בדומה למה שקרה בספרד ובאירלנד לפני 2008.

✅ המלצות עיקריות

1️⃣ לחשב ולפרסם באופן רבעוני את Credit-to-GDP Gap במונחים השוואתיים למגמה היסטורית של 20 שנה לפחות.

2️⃣ להקים מדד רשמי ל-DSR ברמה מערכתית לכלל משקי הבית, כולל אשראי חוץ-בנקאי.

3️⃣ ליישם מודל הערכת שווי פונדמנטלי ולהציג את הפער מול מחירי השוק בדוחות בנק ישראל, ככלי התרעה רשמי.

4️⃣ לשלב את המלצות Article IV של ה-IMF באופן קבוע במדיניות הפיסקלית והמקרו-יציבותית של הממשלה והפיקוח על הבנקים.

🎯 מסקנה

ללא יישום מהיר ושקוף של כלי BIS ו-IMF, שוק הדיור הישראלי צפוי להמשיך לצמוח על בסיס אשראי עודף, ובכך להגדיל את הסיכון למשבר פיננסי חמור שעלול לערער את יציבות הבנקים והמשק כולו.

✅ "גורמי יסוד" (Fundamentals) – במובן הכלכלי הקלאסי, אלה משתנים שמשקפים את הכוחות הריאליים שקובעים את שווי הנכס בטווח ארוך, כמו:

- הכנסה פנויה של משקי בית (affordability).

- שכ"ד המשולם בפועל (yield/return).

- היצע וביקוש דמוגרפיים (למשל גידול אוכלוסייה, קצב בנייה).

- ריבית חסרת סיכון ותנאי מימון.

📌 כלומר, גורמי יסוד הם כל הנתונים שמהם נגזר השווי הכלכלי האמיתי של הנדל"ן.

ארבעת המדדים - אינדיקטורים לזיהוי בועה, כלומר כלים שמאפשרים לבדוק אם המחירים בשוק כבר חורגים מאותם גורמי יסוד. הם לא הגורמים עצמם, אלא מעין מדי חום שמודדים את המרחק בין מחיר השוק לבין היסודות.

למשל:

- Credit-to-GDP Gap מודד אם אשראי צומח מהר מהתמ"ג – סימן שמימון קל מדי דוחף מחירים מעל יסודות הכלכלה.

- House Price to Income Ratio משווה מחירי דירות להכנסה – כלי לבדיקת affordability מול היסוד העיקרי: שכר משקי הבית.

- Debt-Service Ratio מודד את שיעור ההחזר בהכנסה – מעיד אם משקי הבית מתאמצים מעל ליכולת הכלכלית היסודית.

- Fundamental Price Gap בודק את הפער בין מחיר השוק לשווי המחושב מגורמי יסוד (למשל תשואת שכירות או יחס מחירי שכר היסטורי).

📝 לסיכום חד-משמעי:

- גורמי יסוד = הכנסה, שכ"ד, היצע/ביקוש, ריבית וכו’.

- המדדים = אינדיקטורים שמתבססים על אותם גורמי יסוד כדי לזהות חוסר איזון או בועה.

כיצד אפשר לגזור את השווי הפונדמנטלי של דירהמגורמי יסוד מרכזיים, עם הנוסחאות הבסיסיות שכל שמאי או אנליסט יכול ליישם:

🏠 1) שווי פונדמנטלי מבוסס שכ"ד (Yield Approach)

זו השיטה הכי נפוצה והגיונית, כי היא משקפת את הרעיון שנדל״ן הוא נכס מניב – ולכן מחירו צריך לשקף את ההכנסה שהוא מייצר.נוסחה:שווי פונדמנטלי=שכ"ד שנתי נטושיעור ההיוון הנורמטיבי\text{שווי פונדמנטלי} = \frac{\text{שכ"ד שנתי נטו}}{\text{שיעור ההיוון הנורמטיבי}}שווי פונדמנטלי=שיעור ההיוון הנורמטיבישכ"ד שנתי נטו- שכ"ד שנתי נטו – לאחר הפחתת הוצאות תחזוקה/ניהול/שיפוצים, כי השווי מתבסס על ההכנסה האמיתית.

- שיעור ההיוון הנורמטיבי – נגזר מריבית חסרת סיכון + פרמיית סיכון נדל"ן (למשל 5%-6% כפי שהראינו).

🔎 דוגמה:

שכ"ד שנתי נטו: 72,000 ₪

שיעור היוון נורמטיבי: 6%

שווי פונדמנטלי = 72,000 ÷ 0.06 = 1,200,000 ₪

💰 2) שווי פונדמנטלי מבוסס יחס מחיר להכנסה (Affordability Approach)

גישה פשוטה מאוד, מתאימה לבחינה ברמה מאקרו-כלכלית של שוק הדיור. בוחנת את מספר שנות ההכנסה החציונית שנדרשות לרכישת דירה.נוסחה:שווי פונדמנטלי=הכנסה שנתית נטו של משק בית ממוצע×מספר שנות הכנסה היסטוריות נורמטיביות\text{שווי פונדמנטלי} = \text{הכנסה שנתית נטו של משק בית ממוצע} \times \text{מספר שנות הכנסה היסטוריות נורמטיביות}שווי פונדמנטלי=הכנסה שנתית נטו של משק בית ממוצע×מספר שנות הכנסה היסטוריות נורמטיביות- בישראל בעשורים קודמים היחס נורמלי היה סביב 6-7 שנות הכנסה; כיום הוא קפץ ל-12-15 שנות הכנסה במרכז.

🔎 דוגמה:

הכנסה חציונית משק בית: 250,000 ₪ בשנה

יחס נורמטיבי: 7

שווי פונדמנטלי = 250,000 × 7 = 1,750,000 ₪

💳 3) שווי פונדמנטלי לפי יחס שירות החוב (DSR-Based)

שיטה זו פחות מקובלת לשמאות שוטפת אבל חשובה בניתוח מאקרו: מגדירים מהו אחוז סביר מהכנסת משק בית שאמור לשמש לתשלום משכנתא, ואז גוזרים מזה את ההחזר האפשרי – ומשם את השווי המקסימלי.צעדים:- קובעים אחוז DSR נורמלי (למשל 30% מהכנסה פנויה).

- מחשבים החזר חודשי אפשרי: הכנסה חודשית נטו × 30%.

- משתמשים במחשבון משכנתא: בודקים מהי ההלוואה המקסימלית שהחזר זה משרת בריבית ושנים נתונים.

🔎 דוגמה:

הכנסה חודשית: 20,000 ₪

DSR נורמטיבי: 30% → החזר חודשי מקס': 6,000 ₪

בריבית 5% ל-25 שנה → הלוואה אפשרית ≈ 1,000,000 ₪

עם הון עצמי ממוצע 25% → שווי פונדמנטלי ≈ 1,333,000 ₪

📊 4) שווי פונדמנטלי משוק ההון (Cost of Capital Approach)

השוואה לריבית חסרת סיכון: מניחים שהתשואה מהנדל"ן צריכה להיות לפחות שווה לאלטרנטיבה בהשקעה באג"ח ל-10 שנים + פרמיית סיכון.נוסחה:שווי פונדמנטלי=שכ"ד שנתי נטותשואת אג״ח 10 שנים + פרמיית סיכון\text{שווי פונדמנטלי} = \frac{\text{שכ"ד שנתי נטו}}{\text{תשואת אג״ח 10 שנים + פרמיית סיכון}}שווי פונדמנטלי=תשואת אג״ח 10 שנים + פרמיית סיכוןשכ"ד שנתי נטו🔎 לדוגמה:

אג"ח 10 שנים בישראל היום: ~4%

פרמיית סיכון נדל"ן: 2%

סה"כ תשואה נדרשת: 6%

(אותה נוסחה כמו בשיטת התשואה, אך הבסיס הוא עלות ההון הריאלית בשוק ההון).

✨ מסקנה:

כל שיטה נובעת מאותם גורמי יסוד – הכנסה פנויה, שכ"ד, ריבית חסרת סיכון – אבל נותנת זוית שונה. בבדיקה מעמיקה נכון להשתמש בכמה שיטות במקביל ולוודא שהן נותנות שווי דומה. אם מחירי השוק גבוהים בעשרות אחוזים מהטווח הזה → מדובר בסימן ברור לבועה.

מחשבון אינטרנטי פשוט בעברית שיאפשר לך ולכל משתמש להזין את הנתונים ולקבל את כל ארבעת החישובים לשווי פונדמנטלי בלחיצת כפתור:

📑 מה המחשבון כולל?

- הזנת שכ"ד חודשי נטו.

- הזנת הכנסה שנתית נטו של משק בית ממוצע.

- הזנת שיעור היוון (לפי ריבית חסרת סיכון + פרמיית סיכון).

- הזנת יחס שנות הכנסה נורמטיבי.

- הזנת DSR נורמטיבי.

- מחשב שווי פונדמנטלי לפי ארבע גישות:

- תשואת שכירות,

- מחיר להכנסה,

- החזר סביר לפי DSR,

- שווי לפי עלות ההון (תשואת אג"ח + פרמיית סיכון).