Cla מחקר עומק: כשה-LTV הפך ל-LTP – משבר הערכת בטחונות ואשראי במימון נדל"ן

תקציר מנהלים

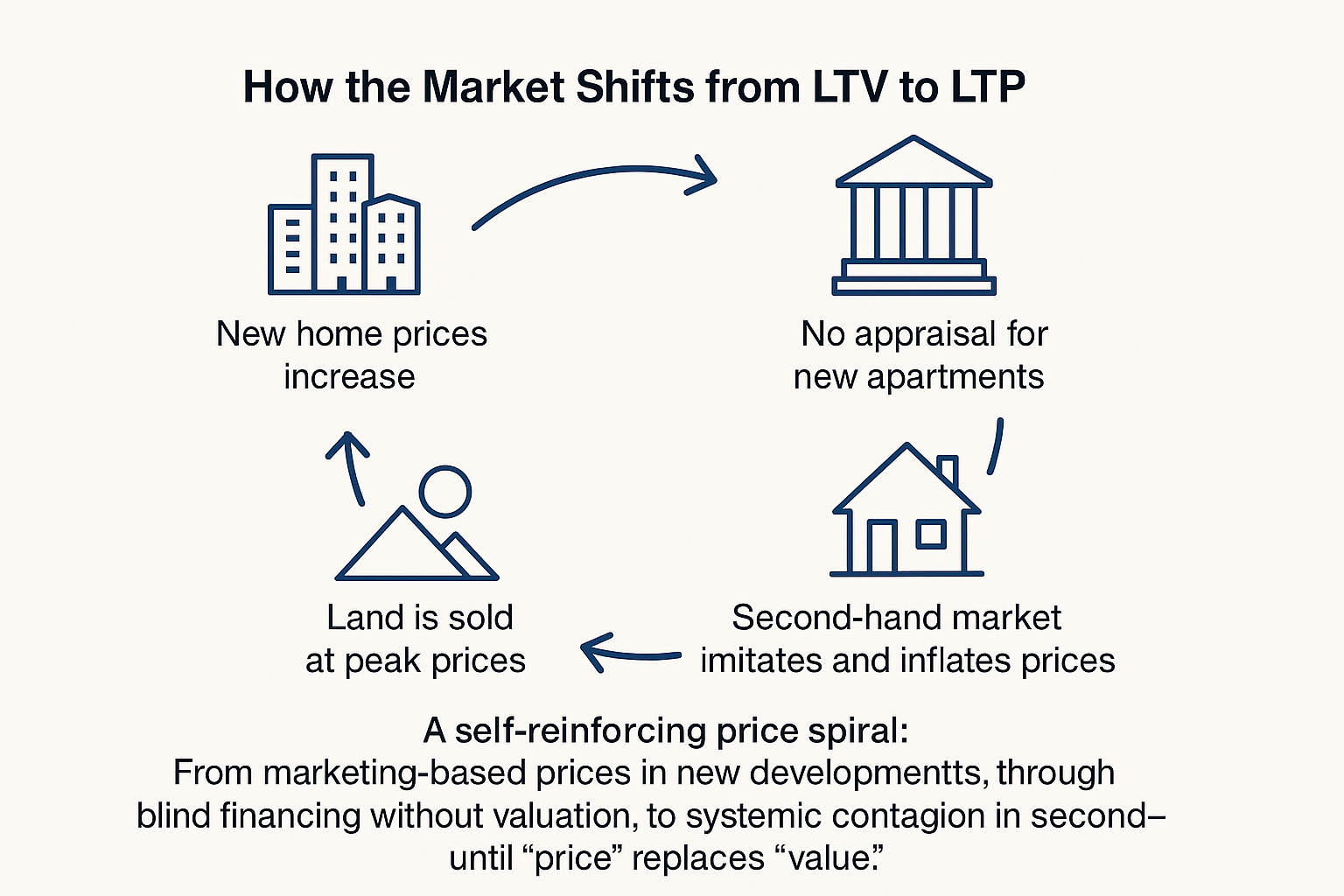

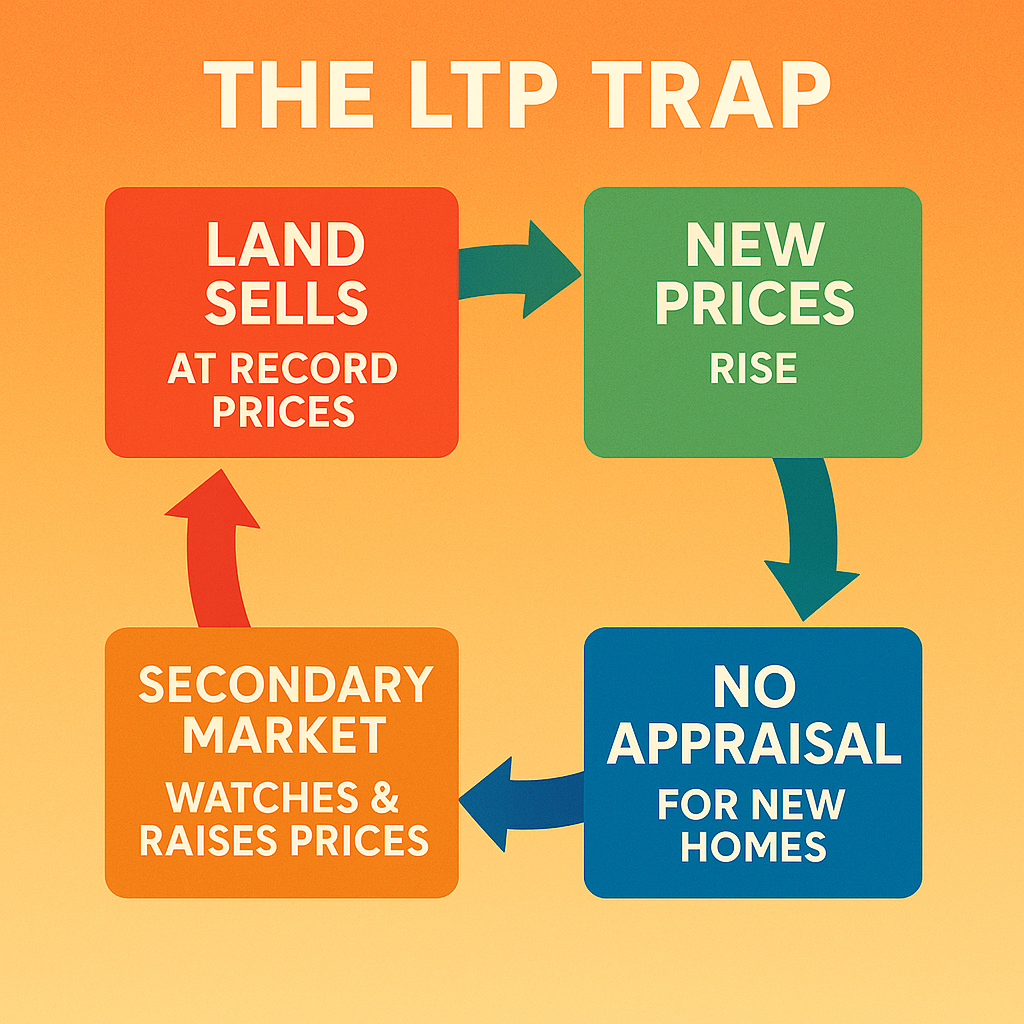

המסקנה העיקרית: מערכת הבנקאות הישראלית עברה מדידה שקטה ומסוכנת מיחס "הלוואה לשווי" (LTV) ליחס "הלוואה למחיר" (LTP), תוך ביטול בפועל של בדיקת השווי האמיתי של הנכס ויצירת מצב של אקוויטי שלילי מיידי. מעבר זה פוגע ביציבות הפיננסית, מגדיל סיכוני אשראי ומציב את הבנקים והלווים בחשיפה מסוכנת למשברי נדל"ן.

1. הבדלים מושגיים בין LTV ל-LTP

1.1 הגדרה תיאורטית של LTV (Loan-to-Value)

יחס הלוואה לשווי (LTV) הוא מדד פיננסי המבטא את היחס בין גובה ההלוואה לבין השווי המוערך של הנכס. במבנה תקין:

- בסיס החישוב: השווי נקבע על פי מחיר הנכס או על פי הערכה של שמאי מוסמך, כפי שקובע הבנק

- מטרת המדידה: הערכת סיכון ההלוואה ובדיקת איכות הבטוחה

- עקרון השמרנות: במקרים שבהם הערכת השמאי גבוהה ממחיר הנכס, יקבע יחס ה-LTV בהתאם למחיר הנכס

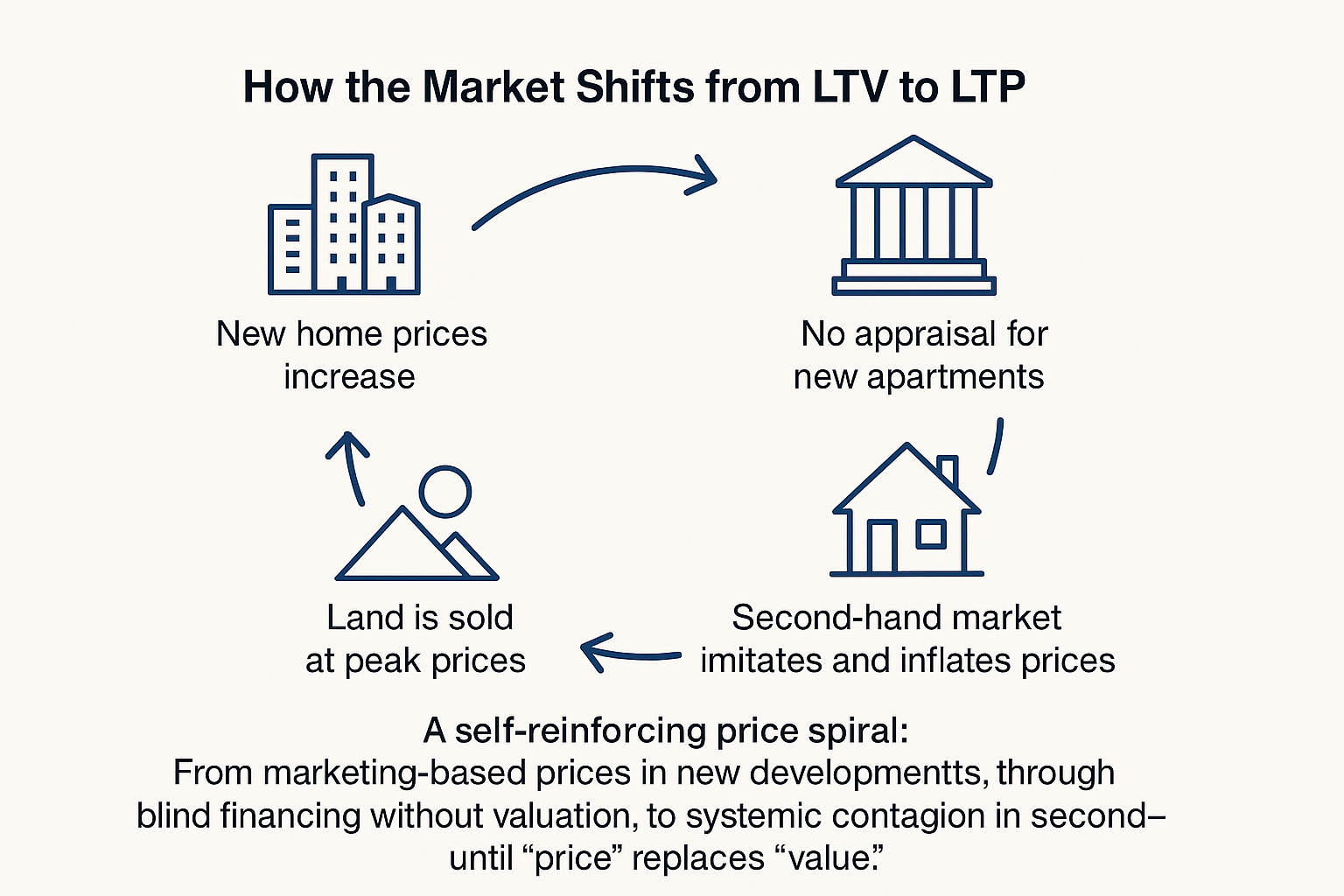

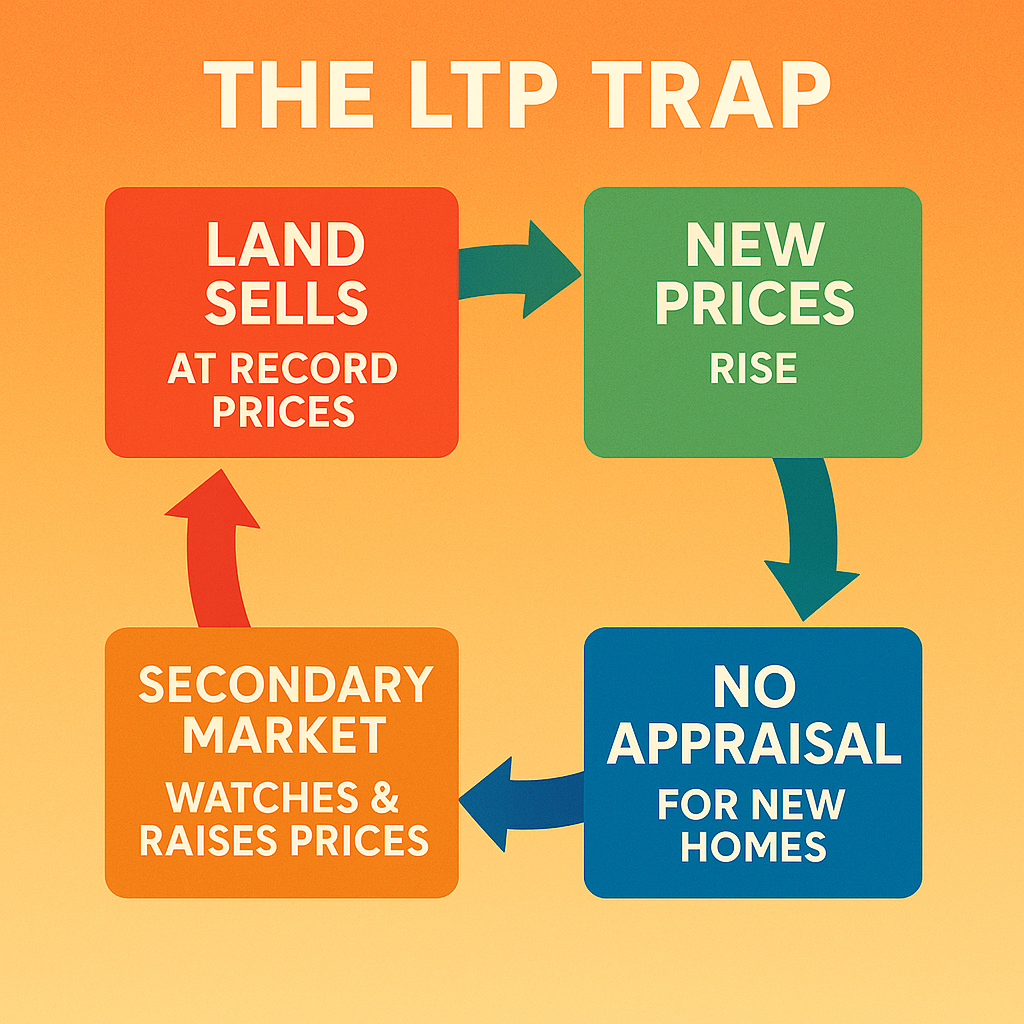

1.2 המציאות: מעבר ל-LTP (Loan-to-Price)

בפועל, מערכת הבנקאות הישראלית עוברת למדידה על בסיס מחיר הרכישה בלבד:

- ביטול שמאות עצמאיות: הבנק פוטר את הלווה מהגשת הערכת שמאי במקרים מסוימים, כגון רכישת פרויקט חדש מקבלן העובד עם הבנק המלווה

- מימון על בסיס מחיר: הבנקים מממנים על בסיס מחיר הרכישה ללא בדיקת השווי האמיתי

- אובדן כלי בקרה: העדר מנגנון לבדיקת התאמה בין מחיר לשווי שוק

1.3 השלכות מיידיות של המעבר

אקוויטי שלילי ביום אפס:

דוגמה מעשית:

מחיר רכישה: 2,000,000 ₪

מימון בנקאי (75%): 1,500,000 ₪

הון עצמי: 500,000 ₪

שווי אמיתי: 1,700,000 ₪

אקוויטי אמיתי: 1,700,000 - 1,500,000 = 200,000 ₪

הפסד מיידי: 300,000 ₪

2. ניתוח רגולטורי ומשפטי

2.1 הנחיות בנק ישראל

המסגרת הרגולטורית הנוכחית:

בנק המציע הלוואות משכנתא חייב להגביל את שיעור ה-LTV על הנכס כדלקמן:

- הלוואת דיור לרכישת דירה יחידה – שיעור ה-LTV לא יעלה על 75 אחוז מערך הדירה

- הלוואת דיור לרכישת דירה חלופית – שיעור ה-LTV לא יעלה על 70 אחוז מערך הדירה

- הלוואת דיור לרכישת דירה להשקעה – שיעור ה-LTV לא יעלה על 50 אחוז מערך הדירה

הפער בין התיאוריה למעשה:

- הרגולציה מדברת על "ערך הדירה" אך לא מגדירה בבירור איך הוא נמדד

- במקרים מסוימים, מותר לבנק לחשב את שיעור ה-LTV על בסיס הערכת שמאי במקום המחיר בפועל

- העדר פיקוח אפקטיבי על יישום ההנחיות

2.2 השוואה בינלאומית

המודל הגרמני - Mortgage Lending Value (MLV):

שווי המשכנתא הוא ערך הנכס אשר, על בסיס ניסיון, ניתן לצפות שיתממש במקרה של מכירה בכל נקודת זמן במהלך תקופת ההלוואה, ללא תלות בתנודות זמניות בשווי הקשורות לכלכלה מקרו ובהדרת אלמנטים ספקולטיביים.

עקרונות המודל הגרמני:

- שווי המשכנתא אינו יכול להיות ערך תלוי תאריך התייחסות, כמו שווי השוק. במקום זאת, הוא רשאי לקחת בחשבון רק את המאפיינים הברי קיימא וכך לטווח הארוך של הנכס

- מימון עד 60% מהשווי הזהיר בלבד

- הערכה עצמאית ומקצועית חובה

הסטנדרט האירופי החדש - Prudential Property Value:

הערכה חייבת להיעשות באופן עצמאי תוך שימוש בקריטריונים זהירים שמרניים:

(i) הערך אינו כולל ציפיות לעליית מחירים;

(ii) הערך מותאם כדי לקחת בחשבון את הפוטנציאל שמחיר השוק הנוכחי גבוה משמעותית מהערך שיהיה בר קיימא לאורך חיי ההלוואה.

3. ניתוח מקרי בוחן והשלכות פיננסיות

3.1 תרחיש אקוויטי שלילי במגזר הפריפריה

נתוני השוק הישראליים:

תושבי ישראל שאינם בעלי נכס יכולים ללוות עד 75% LTV. משקיעים הרוכשים בית שני יכולים ללוות עד 50% LTV

דוגמה מתחום המגורים החדשים:

פרויקט מגורים בפריפריה:

מחיר מרקטינג: 1,800,000 ₪

מימון בנקאי: 1,350,000 ₪ (75%)

הון עצמי: 450,000 ₪

שווי אמיתי (לפי שמאי עצמאי): 1,500,000 ₪

אקוויטי אמיתי: 150,000 ₪

הפסד כלכלי: 300,000 ₪ (67% מההון העצמי)

3.2 השפעה על יציבות המערכת הבנקאית

סיכונים מערכתיים:

- ריכוז גיאוגרפי: השקעה מרוכזת באזורים פריפריאליים עם פוטנציאל ירידת ערך

- איכות נמוכה של בטוחות: בטוחות מוערכות יתר על המידה

- חשיפה לקריסת מחירים: אי-יכולת לכסות הפסדים במקרה של מימוש בטוחות

אקוויטי שלילי מתרחש כאשר ערך הנכס המשמש כבטוחה להלוואה נמוך מהיתרה הקיימת של ההלוואה. המשמעות:

- קושי במכירת הנכס

- אי-יכולת למחזר למימון חדש

- עלויות פיננסיות מוגברות

4. השוואה עם משברים בינלאומיים

4.1 משבר הסאב-פריים האמריקאי (2008)

המשבר הפיננסי של 2008 גרם לכך שרבים מבעלי הבתים בארה"ב נמצאו במצב שחובים הרבה יותר ממה שהבתים שלהם שווים.

מאפיינים דומים למצב הישראלי:

- מימון בלי בדיקת שווי אמיתי

- הסתמכות על מחירי שוק נפוחים

- מלווים אפשרו למשכנתאות ללא כסף מלא, ולכן כל ירידה במחירי הבתים גרמה להם להיות מתחת למים

4.2 לקחים מהמשבר הספרדי

מאז 2008 חלה ירידה מתמשכת בשיעור הלוואות המשכנתא עם ערכי LTV ו-LTP מעל 80%. לאחר פרוץ המגפה ב-2020, שיעור הלוואות המשכנתא המסוכנות יותר (עם ערכי LTV ו-LTP מעל 100%) נשאר יציב.

5. המלצות למדיניות ותיקון

5.1 רפורמה בהליכי השמאות

סטנדרטיזציה של הליכי הערכה:

- אימוץ עקרונות המודל הגרמני MLV

- יישום הוראות Basel III לגבי Prudential Property Value

- בדיקת השוואה לשווי השכרה ותשואות השוק

5.2 מנגנוני בקרה ופיקוח

כלים לזיהוי מוקדם:

מדד סיכון LTP:

- יחס מחיר לשכירות חודשית > 250

- פער בין מחיר רכישה לשמאות השוק > 15%

- ריכוז גיאוגרפי של הלוואות באזור מסוים > 10%

מסגרת רגולטורית מחודשת:

- חובת דיווח שקוף: בנקים חייבים לדווח על הפער בין מחיר לשווי בכל הלוואה

- מגבלות ריכוז: הגבלה על אחוז ההלוואות באזורים בסיכון גבוה

- דרישות הון נוספות: הון נוסף נדרש עבור הלוואות עם פער גבוה בין מחיר לשווי

5.3 כלים להגנת הצרכן

אמצעים למניעת נזק:

- חובת גילוי לצרכן על הפער בין מחיר לשווי שוק

- זכות לביטול עסקה תוך 7 ימים מקבלת הערכת שמאי עצמאית

- ביטוח אקוויטי שלילי למקרים של ירידת ערך משמעותית

6. דוגמאות מעשיות וחישובים

6.1 השוואת תרחישי מימון

| פרמטר | LTV תקין | LTP בעייתי |

|---|

| מחיר רכישה | 2,000,000 ₪ | 2,000,000 ₪ |

| שווי שמאי עצמאי | 1,750,000 ₪ | לא בוצע |

| בסיס למימון | 1,750,000 ₪ | 2,000,000 ₪ |

| מימון בנקאי (75%) | 1,312,500 ₪ | 1,500,000 ₪ |

| הון עצמי נדרש | 687,500 ₪ | 500,000 ₪ |

| אקוויטי אמיתי | 437,500 ₪ | 250,000 ₪ |

| חשיפת לווה לירידת ערך 10% | 262,500 ₪ | 75,000 ₪ |

6.2 מודל לחישוב סיכון אקוויטי שלילי

נוסחת הסיכון:

Risk_Score = (Purchase_Price - True_Value) / Borrower_Equity

דוגמה:

Risk_Score = (2,000,000 - 1,750,000) / 500,000 = 0.5

פירוש: הלווה חשוף להפסד של 50% מההון העצמי מיידית

7. מסקנות והמלצות יישום

7.1 הממצאים העיקריים

- מעבר שקט למדידת LTP: המערכת הבנקאית עוברת באופן לא מוצהר מיחס הלוואה לשווי ליחס הלוואה למחיר

- יצירת אקוויטי שלילי מיידי: המעבר גורם להפסדים מיידיים ללווים וחשיפה מוגברת לבנקים

- העדר בקרה רגולטורית: החסר מנגנוני פיקוח אפקטיביים על איכות הבטוחות

7.2 תוכנית יישום לתיקון המצב

שלב א': רפורמה רגולטורית (0-6 חודשים)

- עדכון הנחיות בנק ישראל

- קביעת סטנדרטים ברורים להערכת שווי נכסים מבוססי גורמי יסוד וערך פונדמנטלי - בדיקה ובחינה כלכלית.

- יישום דרישות דיווח מפורטות על פערי מחיר-שווי.

- תחשיבים בשלושת גישות השומה.

שלב ב': יישום מעשי (6-18 חודשים)

- הכשרת שמאים לפי סטנדרטים בינלאומיים

- פיתוח מערכות מידע לזיהוי סיכונים

- יישום מנגנוני הגנת צרכן

שלב ג': מעקב וחיזוק (שוטף)

- ניטור שוטף של איכות הבטוחות במערכת

- הערכה תקופתית של יעילות הרפורמה

- התאמות נוספות לפי צרכים מתפתחים

7.3 השלכות על יציבות הכלכלית

יתרונות הרפורמה:

- מניעת הצטברות סיכונים מערכתיים

- הגנה על לווים מפני הפסדים מיידיים

- חיזוק יציבות המערכת הבנקאית

עלויות הרפורמה:

- העלאת עלויות המימון לטווח קצר

- האטה זמנית בפעילות שוק הנדל"ן

- השקעה נדרשת במערכות ובהכשרות

לסיכום

המעבר מ-LTV ל-LTP במערכת הבנקאית הישראלית מהווה סכנה ממשית ליציבות הפיננסית ולהגנת הצרכן. הרפורמה המוצעת תאפשר חזרה לעקרונות מימון בריאים תוך הגנה על כל הגורמים במערכת. יישום הרפורמה דורש פעולה מתואמת של בנק ישראל, הבנקים והגופים המקצועיים, אך היא חיונית למניעת משבר מימון עתידי.

המסר הסופי: שוק נדל"ן בריא דורש מדידה אמינה של ערכי הנכסים. המעבר מיחס הלוואה לשווי ליחס הלוואה למחיר פוגע ביסודות המימון הבטוח ודורש תיקון מיידי.

🧭 שמות מקצועיים-אנליטיים:- "מעגל ה־LTP" – פשוט, ברור ונכון טכנית.

- "שוק מונחה מחיר: מה־LTV אל ה־LTP"

- "המהפך הסמוי: כיצד השוק הפסיק לשאול מהו שווי"

- "מודל ההדבקה: כשהשוק שואב מחיר מעצמו"

🧨 שמות חדים וביקורתיים:- "מלכודת ה־LTP" – מעולה. משדר סכנה, מציין שיש פיתוי.

- "שוק בלי שווי: כך הפך הערך לבדיחה"

- "מחיר במקום שווי: המתיחה הגדולה של הנדל"ן"

- "מחיר חוזר לעצמו: איך נולדה בועת העתק-הדבק"

- "שמאות אל-שמאי: איך הפסקנו לבדוק שווי והתחלנו להעתיק מחיר"

🎯 השם שאני ממליץ עליו :"מלכודת המחיר: כיצד הפך שוק הנדל"ן לזירה של LTP במקום שווי"

"שוק בלי שמאות: כשכולם יודעים את המחיר ואף אחד לא יודע את השווי"

|

|

|

|

Gpt מחקר עומק: כשה-LTV הפך ל-LTP – משבר הערכת בטחונות ואשראי במימון נדל"ן

רקע כללי

במימון נדל"ן סולידי, הבנקים אמורים לאשר הלוואות על בסיס יחס "Loan to Value" (LTV) – כלומר, הלוואה ביחס לשווי הכלכלי הריאלי של הנכס. אלא שבשנים האחרונות, במיוחד בשוק הישראלי, ניכרת תופעה הולכת וגוברת של מעבר מודע ל-"Loan to Price" (LTP) – הלוואה ביחס למחיר הרכישה בפועל, גם כאשר הוא מנותק מהשווי הכלכלי האמיתי. תופעה זו מובילה ליצירת אקוויטי שלילי כבר במועד נטילת ההלוואה, מערערת את יסודות ניהול הסיכון הבנקאי, ומעידה על קריסה של גבולות האחריות המקצועית של כל המעורבים – שמאים, בנקאים ורגולטורים.

חלק א': הבחנה בין LTV ל-LTP

| פרמטר | LTV – הלוואה מול שווי | LTP – הלוואה מול מחיר |

|---|

| מבוסס על | שווי כלכלי פונדמנטלי | מחיר עסקה בפועל |

| מדידה | שמאות כלכלית (תשואה, תזרים) | דוחות אפס/עסקאות שכנות |

| תגובה לשוק | איטית ומבוססת | תנודתית ורגשית |

| סיכון אשראי | מנוהל | גבוה ובלתי מנוטר |

כאשר בנק מממן 80% מ"מחיר" שנקבע באופן שרירותי, הוא עלול למצוא עצמו מול בטוחה שערכה הכלכלי נמוך מהחוב – כבר ביום הראשון. זהו הבסיס ליצירת "מינוף הופך" (Reverse Leverage): השקעה שמייצרת הפסד מתמשך ממונף.

חלק ב': סימולציה להמחשת אקוויטי שלילי

| פרמטר | ערך |

|---|

| מחיר עסקה | 2,000,000 ₪ |

| שווי כלכלי (תשואה 2.5%) | 1,400,000 ₪ |

| גובה משכנתא (80%) | 1,600,000 ₪ |

| אקוויטי אמיתי | -200,000 ₪ |

במצב זה, הרוכש אינו מביא ביטחונות – אלא חוב נטו. מדובר באשליית הון עצמי שהתאייד ברגע החתימה. המינוף שאמור היה לשפר את התשואה – מייצר הפסד כפול: גם בהון, וגם בתזרים.

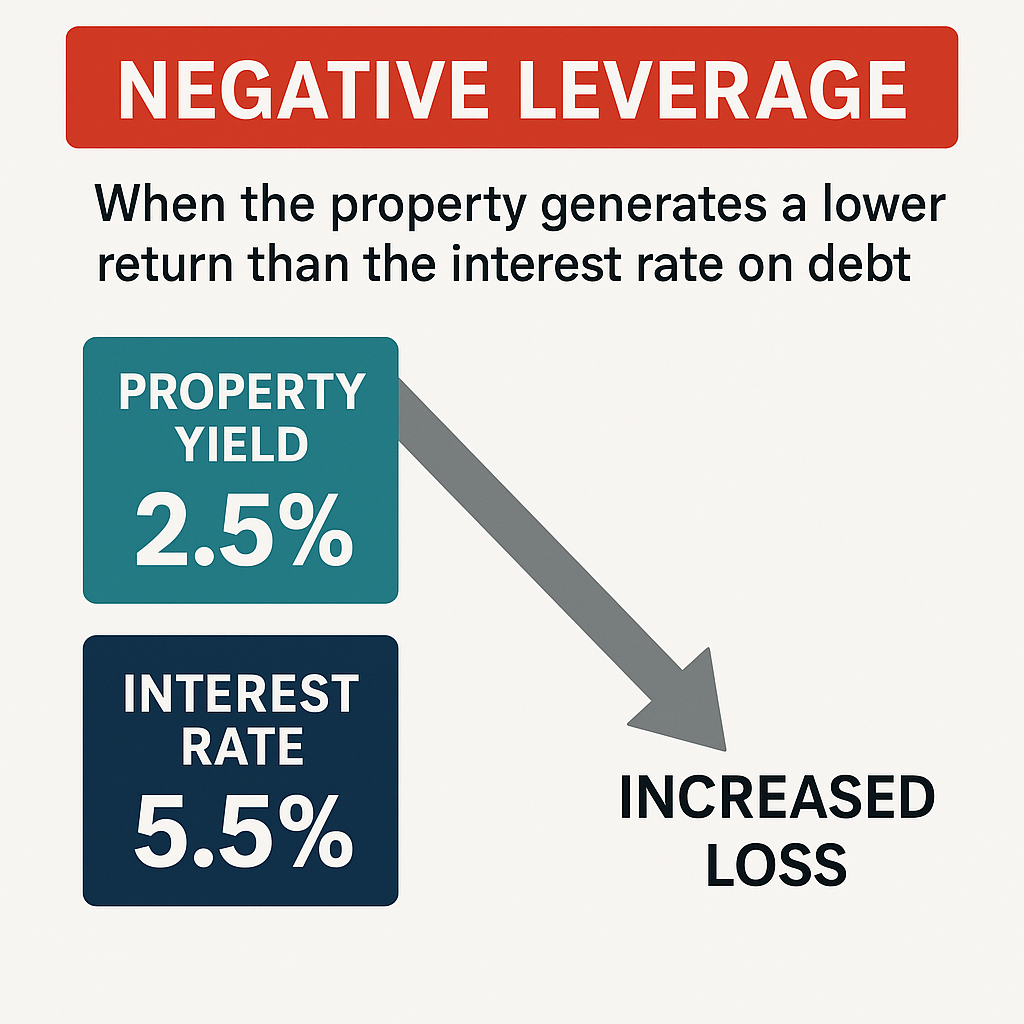

חלק ג': מינוף הפוך – Negative Leverage

כאשר התשואה על הנכס (2.5%) נמוכה מהריבית על ההלוואה (5.5%), המינוף פועל הפוך – ומייצר הפסד ממונף.

נוסחת מינוף הופך:

תשואת הנכס<עלות ההון\text{תשואת הנכס} < \text{עלות ההון}

זוהי לא השקעה ממונפת – זו הפסד ממונף, שמוחמר ככל שהפער בין התשואה לריבית גדל. בישראל, זהו המצב התקני – לא החריג. המשמעות: כלל השוק מתממן על בסיס הפסד מובנה.

חלק ד': אחריות ושתיקה מערכתית

- הבנקים – מעניקים מימון לפי מחירי שוק מנופחים, תוך עצימת עין מהשווי האמיתי, ולעיתים תוך התבססות על דוחות אפס מגמתיים.

- השמאים – מסתמכים על גישת ההשוואה בלבד, משכפלים מחירים במקום לאמוד שווי, ללא בחינה ובדיקה של גורמי היסוד והערך הפונדמנטלי וללא בדיקה ושימוש בשלושת גישות השומה.

- הרגולטור – נמנע מהתערבות, לא יצר סטנדרט לשווי מימוני, ולא פיקח על פערי LTP/LTV.

- התקשורת – מטשטשת את הבעיה, מקדמת אשליה של "מחירים רק עולים" – ומשרתת את תפיסת היציבות המדומה.

זה אינו שוק חופשי – זהו שוק שמנוהל ע"י מנגנון אוטומטי של שכפול סיכון, בניפוח אשראי בלתי מבוקר.

חלק ה': השוואה בינלאומית – מה קורה במדינות מתוקנות?

| מדינה | שיטת הערכת בטוחה | מדיניות מימון |

|---|

| שווייץ | Mortgage Lending Value | מימון עד 65% מהשווי, נבדק ע"י הבנק בניתוח שמרני של תזרים |

| גרמניה | שווי מימוני שמרני | שווי בטוחה מבוסס תזרים, לא מחיר עסקה |

| ארה"ב | Appraised Value + בדיקת עמידות (Stress Testing) | רגולציה לאחר משבר 2008 – הפרדה בין מחיר לשווי |

בישראל – לא קיימת הבחנה בין "שווי שוק" (מחיר) לבין "שווי ( ערך פונדמנטלי) לצורך מימון". כך נוצר מצב בו הבנק מממן עסקאות מנופחות, והשמאי מספק הצדקה בדיעבד.

חלק ו': השלכות מקרו-כלכליות

- ירידת מחירים = חשיפת מערכתית – אובדן שווי למול חוב נותר.

- צונאמי של אקוויטי שלילי בקרב לווים.

- פגיעה במאזני בנקים – יחס הון עלול להישחק באירוע של תיקון שוק.

- קריסת אמון ציבורי – כאשר יתברר שבנקים מימנו מחירים ולא ערכים.

חלק ז': המלצות יישומיות לתיקון המבנה

- חובת שמאות פונדמנטלית לצורכי אשראי – מבוססת NOI ותשואות, בשונה מהשוואות בלבד.

- הפרדת שווי שוק משווי מימוני – קביעת MLV ישראלי מחייב.

- מנגנון פיקוח אוטומטי על פערי LTP/LTV – לכל משכנתא תיווצר התראה.

- איסור מימון עסקאות בהן LTV ריאלי > 85% – גם אם LTP נמוך מהסף.

- שמאים עצמאיים תחת רגולטור ציבורי – לא מטעם היזם או הבנק.

סיכום:

המעבר מ-LTV ל-LTP אינו תקלה – אלא אסטרטגיה מובנית, שמסווה את כשלי השוק תחת מעטה של יציבות מדומה. המחיר יתברר רק כשגל האשראי ייסוג – וישאיר אחריו ציבור עם חוב, נכסים מתחת לשווי, ובנקים עם בטוחות מדומות. המערכת צריכה לחזור למושגי יסוד: הלוואה אמורה להתבסס על שווי, לא על מחיר. ושמאי מקרקעין הוא לא מתעד עסקאות – אלא חוקר של ערך. רק כך ניתן לשקם את אמון הציבור ולמנוע את המשבר הבא.

Per כשה-LTV הפך ל-LTP: משבר הערכת בטחונות ואשראי במימון נדל"ן

מחקר זה חושף תופעה מדאיגה במערכת הבנקאית העולמית ובישראל בפרט: השינוי המתמשך במדידת סיכון אשראי מ-Loan to Value (LTV) אל Loan to Price (LTP). מה שמתחיל כסטייה טכנית הופך למשבר מערכתי שיוצר אקוויטי שלילי מיידי, מערער את איכות האשראי ומסכן את יציבות המערכת הפיננסית. המעבר ממדידת שווי ממשי למדידת מחיר עסקה נובע משילוב של לחצים מסחריים, רגולציה לקויה ותמריצים מעוותים בשוק השמאות. התוצאה היא מערכת שמתעלמת מעקרונות היסוד של הערכת סיכון ויוצרת בועות נדל"ן מלאכותיות ברמה מוסדית.

יסודות תיאורטיים: הבחנה מהותית בין LTV ל-LTP

הגדרה וחשיבות יחס LTV המקורי

יחס ה-Loan to Value (LTV) מהווה אבן יסוד בהערכת סיכון אשראי והוא מוגדר כיחס בין סכום ההלוואה לשווי הנכס המשועבד1. החישוב הבסיסי הוא: LTV = סכום ההלוואה ÷ שווי הנכס המוערך, כאשר השווי נקבע באמצעות שמאות מקצועית עצמאית1. עקרון זה פותח כדי להבטיח שהבנק יוכל לגבות את חובו גם במקרה של מימוש הבטוחה בתנאי שוק רגילים. כאשר ה-LTV נמוך מ-80%, הלווה נחשב לסיכון נמוך יחסית, ואילו LTV גבוה מ-80% מצריך ביטוח משכנתא (PMI) או ריבית גבוהה יותר1.עקרון ה-LTV מבוסס על הנחה כלכלית פשוטה אך חיונית: הבנק מלווה כנגד נכס שיש לו שווי שוק אמיתי, עצמאי ממחיר העסקה הספציפית. שווי זה משקף את כושר ההכנסה של הנכס, מיקומו, מצבו ותנאי השוק הכלליים. כאשר מערכת השמאות פועלת נכון, היא מספקת הערכה אובייקטיבית שאינה מושפעת מהסכמים מסחריים זמניים, ספקולציות או מניפולציות מחירים. זהו הבסיס לכל מערכת בנקאית יציבה ואחראית.

המעבר ההרסני ל-Loan to Price (LTP)

בניגוד גמור לעקרון ה-LTV, יחס ה-Loan to Purchase Price (LTP או LTPP) מבוסס על מחיר הרכישה בפועל ולא על שווי עצמאי23. החישוב הוא: LTP = סכום ההלוואה ÷ מחיר הרכישה של הנכס. ההבדל נראה זעיר טכנית אך השלכותיו הן קטסטרופליות. כאשר בנק מודד סיכון לפי LTP, הוא מניח שמחיר העסקה משקף את שווי הנכס האמיתי, ובכך מוותר על כל מנגנון בקרה עצמאי23.התוצאה המיידית של המעבר ל-LTP היא יצירת "מינוף הופך" - מצב שבו הלווה נכנס לעסקה עם אקוויטי שלילי ברגע החתימה על החוזה. זה קורה כי מחיר הרכישה נקבע לעיתים קרובות על בסיס ספקולטיבי, תמריצי מס, לחצים מסחריים או פשוט בועות מקומיות, ולא על בסיס שווי כלכלי אמיתי. כאשר השוק מתקנן, הנכס מאבד ערך מיידית למטה ממחיר הרכישה, והלווה נתקע עם חוב שגדול משווי הנכס3.

ניתוח השלכות מערכתיות וסיכונים פיננסיים

יצירת אקוויטי שלילי מובנה

המדידה לפי LTP יוצרת תמריץ שלילי מובנה בכל שרשרת המימון. כאשר שמאי יודע שהבנק יסתמך על מחיר הרכישה, התמריץ שלו הוא לאשר או להצדיק את המחיר ולא לבדוק את השווי האמיתי. יזמים ומוכרים יכולים לנפח מחירים מלאכותית בידיעה שהבנק יממן את כל העסקה ללא תלות בשווי האמיתי. הרוכשים, כמובן, לא מודעים לכך שהם נכנסים להשקעה עם הפסד מובנה23.המצב הופך מסוכן במיוחד כאשר מספר בנקים מחליטים לעבוד לפי LTP באותו מקטע שוק. כל בנק מסביר לעצמו שהוא "עוקב אחר השוק", אך בפועל כולם יחד יוצרים בועה מלאכותית שמנותקת משווי הנכסים האמיתי. זהו מנגנון של "אשליית התבונה הקולקטיבית" - כל בנק חושב שהוא מתנהג רציונלית, אך המערכת כולה מתנהגת בצורה הרסנית וחסרת הגיון כלכלי.

הפרת עקרונות ניהול סיכונים בסיסיים

כאשר בנק עובד לפי LTP במקום LTV, הוא מפר בפועל את כל עקרונות ניהול הסיכונים הבסיסיים שעליהם בנוי הבנקאות המודרני. הבנק מוותר על בדיקה עצמאית של ערך הבטוחה, מסתמך על מידע ממוטה מהמוכר, ויוצר חשיפת סיכון שאינה מבוססת על מציאות כלכלית. זהו מעבר מ"בנקאות שמרנית" ל"בנקאות הימורים", כאשר הבנק מהמר על המשך עליית מחירים ללא בסיס אמפירי13.הדבר מתחבר לתופעה רחבה יותר של "מקצועיות דורסנית" - מצב שבו מקצוענים מוותרים על עקרונות המקצוע כדי להשיג רווחים קצרי טווח או לענות על לחצים מסחריים. שמאים מוותרים על עצמאות המקצוע, בנקאים מוותרים על שמרנות הלוואות, ורגולטורים מוותרים על פיקוח אפקטיבי. התוצאה היא מערכת שכולה פועלת כנגד האינטרס הציבורי ויוצרת סיכונים מערכתיים.

השוואה בינלאומית ותקנים עולמיים

המודל הגרמני-שוויצרי: Mortgage Lending Value

במדינות כמו גרמניה ושווייץ קיים מושג של Mortgage Lending Value (MLV) - שווי מימוני משכנתא שונה מהשווי השוקי הרגיל4. MLV מבוסס על הערכה שמרנית לטווח ארוך של כושר ההכנסה של הנכס, ללא תלות במחירי השוק הנוכחיים או במחיר הרכישה הספציפי4. זהו מנגנון שמטרתו למנוע בדיוק את הבעיות שנוצרות כאשר מערכת הבנקאות מסתמכת על מחירי שוק הפכפכים או מנופחים. המודל הגרמני מדגיש כי שווי מימוני צריך להיות מבוסס על תשואה צפויה יציבה לטווח ארוך, ולא על ספקולציות או מגמות זמניות בשוק. כאשר בנק גרמני מעריך נכס למטרת מימון, הוא מחשב את MLV על בסיס הכנסות שכירות משוערות לטווח של 10-20 שנה, בניכוי מקדם בטיחות משמעותי. זה מבטיח שגם אם השוק יורד, הבטוחה תישאר בעלת ערך אמיתי מספיק לכיסוי ההלוואה4.

הגישה האמריקאית לאחר 2008

בעקבות משבר הסאב-פריים בארה"ב, הוטלו רגולציות מחמירות שמחייבות הפרדה ברורה בין שמאות למטרות מימון לבין אינטרסים מסחריים. בנקים אמריקאיים נדרשים כיום לקבל שמאות מבודקות שאינן קשורות למחיר הרכישה, ולהשתמש בשיטות הערכה מרובות לוודא שהשווי המוערך משקף מציאות כלכלית ולא רק מחיר עסקה. זהו שינוי דרמטי מהתקופה שלפני 2008, כאשר בנקים הסתמכו על "מחירי שוק" בלי לבדוק את הבסיס הכלכלי שלהם. החקיקה האמריקאית הנוכחית מכירה במפורש בכך שמחיר עסקה עלול להיות מנותק משווי אמיתי, במיוחד בשווקים "חמים" או בתקופות של ספקולציות. לכן, הבנקים נדרשים להשתמש במתודולוגיות הערכה עצמאיות שמתבססות על נתונים אובייקטיביים כמו תשואות השכרה, מכפילי מחירים אזוריים ארוכי טווח, ומצב התחזוקה והמיקום של הנכס.

המלצות לתיקון מערכתי ורגולטורי

הקמת מערכת שמאות עצמאית

הפתרון המערכתי הראשון הוא הקמת מערכת שמאות עצמאית שתפעל בהפרדה מוחלטת ממעגל המימון. שמאים צריכים להיות מועסקים על ידי גוף ציבורי או רגולטורי, ולא על ידי הבנקים או הלווים. השכר שלהם לא יכול להיות תלוי באישור או דחיית עסקאות, אלא צריך להיות קבוע ומבוסס על איכות וטיב העבודה המקצועית. זה יחזיר לשמאים את העצמאות המקצועית ויבטיח שההערכות שלהם יתבססו על שיקולים מקצועיים בלבד. בנוסף, יש להחיל סטנדרטיזציה מחמירה על שיטות השמאות. כל הערכה צריכה לכלול השוואת שווי לפי מספר מתודולוגיות: גישת ההכנסה (על בסיס תשואות שכירות), גישת העלות (עלות הקמה מחדש בניכוי פחת), וגישת ההשוואה (מחירי עסקאות דומות באזור, מתוקננים לפי גודל ומיקום). רק כאשר שלוש הגישות מצביעות על טווח שווי דומה, ניתן לקבל את ההערכה כבסיס לליווי14.

רפורמה ברגולציה הבנקאית

הרגולטור הבנקאי צריך לאסור במפורש על שימוש ב-LTP כבסיס למדידת סיכון ולחייב מעבר חזרה ל-LTV המבוסס על שמאות עצמאית. בנקים שיימצאו משתמשים בשיטות LTP יעמדו בפני קנסות כבדים ודרישות הון מוגברות. יש לקבוע כי כל הלוואה מעל סכום מסוים תחייב שמאות כפולה ועצמאית, ושהבנק לא יוכל להשפיע על תוצאות השמאות בשום אופן. כמו כן, יש להחיל חובת דיווח שקופה על כל ההלוואות שמבוססות על הערכה שחורגת מ-10% ממחיר הרכישה בכל כיוון. כאשר שמאות מעריכה שווי גבוה מהמחיר ב-10% או יותר, או נמוך מהמחיר ב-10% או יותר, הבנק נדרש לדווח על כך לרגולטור ולנמק את ההחלטה להמשיך במימון או לא. זה יאפשר לרגולטור לזהות מגמות בעייתיות ולהתערב במידת הצורך13.

סיכום והמלצות עתידיות

המעבר הקטלני מ-LTV ל-LTP מייצג יותר מאשר תקלה טכנית במערכת הבנקאית - זהו סימן למשבר עמוק יותר של אובדן האתוס המקצועי והאחריות הציבורית. כאשר בנקים מוותרים על הערכת סיכון אמיתית לטובת נוחות מסחרית, כאשר שמאים מוותרים על עצמאות מקצועית לטובת שביעות רצון לקוחות, וכאשר רגולטורים מוותרים על פיקוח אפקטיבי לטובת "תחרותיות השוק" - המערכת כולה הופכת למנגנון של יצירת סיכונים מערכתיים במקום ניהולם. הפתרון אינו רק טכני אלא דורש שינוי תרבותי מהותי. יש לחזור לעקרונות הבסיסיים של בנקאות שמרנית ואחראית, שבה כל הלוואה מבוססת על הערכה מקצועית, עצמאית ואמינה של הסיכון האמיתי. זה מצריך מערכת רגולטורית חזקה שמעדיפה יציבות ארוכת טווח על פני רווחיות קצרת טווח, ושמאים מקצועיים שיחזרו לראות עצמם כשומרי סף של המערכת הפיננסית ולא כמשרתי אינטרסים מסחריים. רק כך ניתן יהיה למנוע את הישנות הקטסטרופות הפיננסיות שנוצרות כאשר המימון מתנתק מהמציאות הכלכלית.

Gemi כשה-LTV הפך ל-LTP – משבר הערכת בטחונות ואשראי במימון נדל"ן

תקציר מנהלים

דוח מחקר זה בוחן לעומק את תהליך השחיקה והסטייה בין יחס ה"הלוואה לשווי" (Loan to Value, LTV) התקני לבין יחס "הלוואה למחיר" (Loan to Price, LTP) המיושם בפועל במערכת הבנקאית בישראל, בדגש על מימון נדל"ן. המחקר מנתח את הגורמים למעבר, הנתפס לעיתים כמובן מאליו, ממדידת שווי אובייקטיבי של נכס למדידת מחירו בעסקה ספציפית, ואת ההשלכות מרחיקות הלכת של מעבר זה על הסיכון הפיננסי, איכות האשראי, ויצירת הון עצמי שלילי שיטתי ביום אפס. הדוח סוקר את תפקידם של שמאים, בנקים ורגולטורים ביצירת מציאות זו, מציג ניתוחים כמותיים והשוואות בינלאומיות למודלים של הערכת בטחונות, ומסתיים בהמלצות קונקרטיות לתיקון ושיקום שיטת בדיקת הבטחונות והערכת השווי בישראל. ממצאי המחקר מצביעים על כך שההישענות הגוברת על מחיר העסקה כבסיס להעמדת אשראי, במיוחד כאשר הערכות השווי אינן משמשות כבלם בלתי תלוי ואובייקטיבי, חושפת את המערכת הפיננסית ורוכשי הדירות לסיכונים מוגברים, במיוחד בתרחישים של תיקוני מחירים בשוק. ההמלצות מתמקדות באימוץ סטנדרטים מחמירים יותר להערכת "שווי מימוני", חיזוק עצמאות השמאים, והגברת הפיקוח הרגולטורי על תהליכי הערכת הבטחונות.

מבוא

שוק הנדל"ן והמימון הנלווה לו מהווים עמודי תווך בכלכלה המודרנית. יציבותו של שוק זה תלויה במגוון גורמים, ביניהם מדיניות מוניטרית, היצע וביקוש, וחשוב מכל – פרקטיקות אחראיות של מתן אשראי והערכת בטחונות. בלב ליבו של תהליך העמדת אשראי מובטח בנכס נדל"ן עומד יחס ה-LTV (Loan to Value – הלוואה לשווי), אשר אמור לשקף את שיעור המימון ביחס לשווי האמיתי והבר-קיימא של הנכס המשועבד. עם זאת, בשנים האחרונות, ובמיוחד בשווקים המתאפיינים בעליות מחירים מתמשכות, נצפית מגמה מדאיגה של מעבר, לעיתים סמוי, מ-LTV ל-LTP (Loan to Price – הלוואה למחיר). מעבר זה, בו מחיר הרכישה הנקודתי של הנכס הופך לבסיס העיקרי לקביעת היקף המימון, טומן בחובו סיכונים משמעותיים הן ללווים, הן למלווים, והן ליציבות המערכת הפיננסית כולה.מחקר זה נועד לבחון לעומק את תופעת המעבר מ-LTV ל-LTP במערכת הבנקאית בישראל. הוא ינתח את ההבדלים המושגיים, המשפטיים והיישומיים בין שני המדדים, יבחן כיצד המעבר ל-LTP תורם להיווצרות הון עצמי שלילי שיטתי כבר בנקודת הזמן של העמדת ההלוואה ("Day-Zero Negative Equity"), ויעריך את תפקידם של הגורמים המרכזיים במערכת – שמאים, בנקים ורגולטורים – ביצירת מצב זה. בנוסף, יוצגו סימולציות כמותיות להמחשת הפערים בסיכון בין שתי הגישות, ותיערך השוואה בינלאומית למודלים של הערכת בטחונות במדינות מפותחות. לבסוף, יגובשו המלצות קונקרטיות למנגנוני תיקון ושיקום, במטרה להחזיר את עקרון הערכת השווי האובייקטיבי והשמרני למרכז תהליך המימון לדיור.

1. הדיכוטומיה LTV-LTP: הבחנות מושגיות, משפטיות ומעשיות

1.1. הגדרת יחס הלוואה לשווי (LTV):

חשיבות תיאורטית במתן הלוואות זהיר

יחס הלוואה לשווי (LTV) הוא מדד פיננסי בסיסי המשקף את היחס בין סכום ההלוואה המבוקש לבין השווי המוערך של הנכס המשמש כבטוחה. לדוגמה, אם נכס מוערך ב-1,000,000 ש"ח וההלוואה המבוקשת היא 750,000 ש"ח, ה-LTV יעמוד על 75%. חשיבותו של LTV במתן הלוואות זהיר נובעת מכך שהוא מספק למלווה "כרית ביטחון" או מרווח הגנה מפני הפסדים פוטנציאליים במקרה של כשל החזר מצד הלווה וירידת ערך הנכס. ככל שה-LTV נמוך יותר, כך הסיכון למלווה קטן יותר, והדבר מתבטא לרוב בתנאי הלוואה טובים יותר עבור הלווה, כגון ריביות נמוכות יותר. לעומת זאת, LTV גבוה יותר מסמן סיכון מוגבר למלווה, ועשוי לגרור עלויות מימון גבוהות יותר ודרישות נוספות, כגון ביטוחי אשראי. יחס LTV תקין, המבוסס על הערכת שווי אובייקטיבית ובלתי תלויה, מבטיח שההלוואה מאובטחת כראוי על ידי נכס ששוויו נבדק באופן עצמאי, ולא רק על ידי נכונותו או יכולתו של הלווה לשלם את המחיר המוסכם.

1.2. הופעת יחס הלוואה למחיר (LTP): כיצד מימון מחיר הרכישה הפך לנורמה

יחס הלוואה למחיר (LTP) מוגדר כיחס בין סכום ההלוואה לבין מחיר הרכישה בפועל של הנכס. תנאי שוק מסוימים עשויים לעודד מתן הלוואות המבוססות על LTP: סביבות תחרותיות בין מלווים, שווקי נדל"ן עולים בהם המחיר נתפס כאינדיקציה לשווי, ולחצים פוטנציאליים להקל על ביצוע עסקאות. בפועל, אם הערכת השווי של הנכס שווה למחיר הרכישה או גבוהה ממנו, והבנק משתמש בערך הנמוך מבין השניים (כפי שנהוג בישראל ), חישוב ה-LTV הופך למעשה לחישוב LTP כאשר הערכות השווי מתיישרות עם המחירים או עולות עליהם. המעבר ל-LTP, בין אם הוא מפורש או מרומז, יכול להתרחש כאשר תהליך הערכת השווי עצמו הופך להיות מעוגן במחיר העסקה, ובכך פוחתת משמעותו כבדיקה בלתי תלויה של השווי.

1.3. הבדלים מושגיים: שווי מול מחיר בהערכת בטוחות

ההבחנה בין "שווי" ל"מחיר" היא קריטית בהקשר של הערכת בטחונות:

- שווי (Value): מושג כלכלי המייצג את הערך הכספי של נכס, הנקבע בדרך כלל באמצעות מתודולוגיות שמאות אובייקטיביות הלוקחות בחשבון מאפיינים ארוכי טווח, פוטנציאל הכנסה, עלות הקמה מחדש ( בניכוי פחת), ומכירות נכסים דומים תוך ביצוע התאמות להבדלים ביניהם. "שווי שוק" הוא סוג ספציפי של שווי.

- מחיר (Price): הסכום הכספי המבוקש, המוצע או המשולם עבור נכס בעסקה ספציפית. המחיר יכול להיות מושפע מסנטימנט שוק קצר טווח, מניעים ספציפיים של קונה/מוכר, דינמיקת משא ומתן, ופוטנציאל לבועות ספקולטיביות, ועשוי לא לשקף תמיד את השווי הפונדמנטלי הבסיסי.

LTV מסתמך על הערכה בלתי תלויה של שווי, בעוד LTP מסתמך על המחיר המוסכם. אם המחיר סוטה משמעותית כלפי מעלה מהשווי, מימון מבוסס LTP טומן בחובו סיכון גבוה יותר מטבעו.

1.4. המסגרת המשפטית והרגולטורית בישראל

- 1.4.1. עמדת בנק ישראל בנוגע ל-LTV והערכת בטוחות

- בנק ישראל קובע מגבלות LTV לסוגי לווים ונכסים שונים (למשל, רוכשי דירה ראשונה, משקיעים). הוראה מרכזית של בנק ישראל היא דרישתו מהבנקים להשתמש בערך הנמוך מבין מחיר החוזה או הערכת השמאי לצורך חישוב LTV. כלל זה, אף שנראה זהיר על פניו, עלול להפוך לבעייתי אם הערכות השווי מושפעות באופן שיטתי ממחירי החוזה. אם הערכת השווי צפויה פשוט לאמת את המחיר המוסכם (במיוחד אם המחיר נמצא בטווח "סביר" בשוק), רכיב ה"שווי" ב-LTV הופך להיות זהה ל"מחיר". הכלל מונע מתן הלוואות מעל מחיר החוזה, אך אינו מונע מתן הלוואות בגובה מחיר חוזה שעלול להיות מנופח, אם הערכת השווי תומכת בכך. בנוסף, בנק ישראל מנחה את התאגידים הבנקאיים לדווח על פערים בין שווי מוערך לבין ערכי עסקאות מאוחרים יותר , מה שמצביע על מודעות לבעיות הערכה פוטנציאליות. בנק ישראל גם קבע מדרגות LTV המשפיעות על ריביות המשכנתא, ובכך מתמרץ יחסי LTV נמוכים יותר. הוראת ניהול בנקאי תקין 311, העוסקת בניהול סיכוני אשראי, כוללת עקרונות כלליים למדיניות הבנקים בנוגע להסתמכות על בטוחות ומדידתן. עם זאת, חשוב לציין שהוראה 311 אינה כוללת דרישות ספציפיות ומפורטות לגבי מתודולוגיית הערכת בטוחות נדל"ן, מעבר לעקרונות כלליים אלו.

- 1.4.2. תפקיד תקן השמאות הישראלי מספר 19: "שווי שוק" מול "שווי לצורך בטוחה"תקן השמאות הישראלי מספר 19 (להלן: "תקן 19") קובע דרישות מינימליות לעריכת שומות המיועדות להצעת זכויות במקרקעין כבטוחה למתן אשראי. מטרתו של תקן 19 היא להבטיח אחידות מקצועית, שקיפות, והערכת שווי שמרנית ואמינה לצורכי אשראי. התקן מאפשר, ואף לעיתים מחייב, הבחנה בין "שווי שוק" לבין "שווי לצורך בטוחה":

- "שווי שוק" מוגדר באופן כללי כמחיר הסביר ביותר שניתן לצפות לו בעסקה בשוק פתוח ותחרותי בין קונה מרצון למוכר מרצון.

- "שווי לצורך בטוחה" על פי תקן 19 מרמז לעיתים קרובות על גישה זהירה או שמרנית יותר, שעשויה לא לכלול פוטנציאל עתידי לא ודאי (כגון תוכניות פיתוח שטרם אושרו) או מקורות הכנסה ספציפיים שאינם קשורים ישירות לליבת הנכס. תקן 19.0, כפי שמצוין ב-, מנחה שבמקרים של אי-בהירות לגבי נתוני הנכס, על השמאי לבחור בנתונים שיובילו לתוצאת שווי זהירה, תוך שימוש בהנחות מחמירות, ולא להביא בחשבון בנייה בלתי חוקית ואף להפחית עלויות התאמה להיתר.

בפועל, קיימת אי-בהירות או חוסר עקביות ביישום ההבחנה בין "שווי שוק" ל"שווי לצורך בטוחה". בעוד שחלק מהמקורות מצביעים על כך ש"שווי לצורך בטוחה" הוא שמרני יותר (למשל, שומת קניון בת ים ב- הראתה שווי לבטוחה נמוך משווי השוק משום שלא כלל רווחים מחשמל), מקורות אחרים טוענים שבמקרים רבים אין הבדל בין השניים. חוסר אבחנה ברורה ואכיפה עקבית של הבדל זה מהווה בעיה. אם "שווי לצורך בטוחה" אינו באופן עקבי ושמרני משמעותית משווי שוק שעשוי להיות מושפע ממחירי עסקאות עדכניים, אזי כוונתו של תקן 19 לספק בסיס בטוח יותר למתן הלוואות מתערערת. אי-בהירות זו עלולה לאפשר פרקטיקות LTP במסווה של LTV.

1.5. יישום מעשי: כיצד LTV מחושב לעומת כיצד LTP מיושם בפועל על ידי הבנקים

כאמור, כלל "הנמוך מבין מחיר החוזה או הערכת השמאי" הוא הנוהג המקובל. ניתוח התרחישים האפשריים חושף את הדינמיקה:

- אם הערכת השווי < מחיר החוזה: LTV מבוסס על הערכת השווי. זהו ה-LTV המסורתי והזהיר.

- אם הערכת השווי ≥ מחיר החוזה: LTV מבוסס על מחיר החוזה. זה הופך למעשה ל-LTP.

השאלה המכרעת היא באיזו תדירות הערכת השווי מאתגרת באופן משמעותי ובלתי תלוי את מחיר החוזה, במיוחד בשוק עולה. אם הערכות שווי נוטות "לפגוש את המחיר", המערכת פועלת דה פקטו על בסיס LTP. תהליך מינוי השמאים על ידי הבנקים והפוטנציאל של מערכת זו לחזק את ה-LTP יידונו בהרחבה בסעיף 3.1. להלן טבלה המסכמת את ההבדלים המרכזיים וההשלכות של LTV מול LTP:

טבלה 1: LTV מול LTP – הבדלים מרכזיים והשלכות

| מאפיין | LTV (הלוואה לשווי) | LTP (הלוואה למחיר) | השלכות על סיכון |

| בסיס החישוב | שווי הנכס המוערך באופן בלתי תלוי | מחיר הרכישה של הנכס בעסקה ספציפית | LTP רגיש יותר למחירים מנופחים ובועות ספקולטיביות אם המחיר גבוה מהשווי הפונדמנטלי. |

| הסתמכות על שמאות עצמאית | גבוהה – השמאות קובעת את בסיס השווי | נמוכה/מותנית – השמאות עשויה לאשרר את המחיר | ב-LTP, אם השמאות אינה עצמאית לחלוטין, היא מאבדת מתפקידה כבלם סיכונים. |

| רגישות לבועות שוק | נמוכה יותר – שווי אמור לשקף ערך בר-קיימא | גבוהה יותר – המחיר יכול לשקף ספקולציה קצרת טווח | LTP עלול להוביל למתן אשראי מופרז בתקופות גאות, ולהגדיל הפסדים בהאטה. |

| הגנה על המלווה | גבוהה יותר – "כרית ביטחון" מבוססת שווי אובייקטיבי | נמוכה יותר – תלויה בכך שהמחיר משקף שווי אמיתי | LTV מספק הגנה טובה יותר מפני ירידת ערך הנכס מתחת לסכום ההלוואה. |

| השפעה על הון עצמי לווה | דורש הון עצמי אמיתי ביחס לשווי הנכס | עלול לאפשר מינוף גבוה יותר אם המחיר מנופח | LTP עלול ליצור אשליה של הון עצמי, כאשר בפועל ההון העצמי ביחס לשווי האמיתי נמוך יותר (או שלילי). |

| עמדה רגולטורית טיפוסית | מועדף ומחויב על ידי רגולטורים כפרקטיקה זהירה | פחות מועדף, לעיתים תוצאה של פרקטיקה ולא מדיניות מוצהרת | רגולטורים שואפים להבטיח שהמימון מבוסס על שווי אמיתי כדי לשמור על יציבות פיננסית. |

2. генезиס של הון עצמי שלילי שיטתי: קישור LTP לשחיקת ערך2.1. מסגרת תיאורטית: מינוף הפוך ומכניקת ההון העצמי השלילי

- הון עצמי שלילי (Negative Equity):

- מצב בו סכום ההלוואה הנותר על נכס עולה על שווי השוק הנוכחי של הנכס. מצב זה יכול להתרחש עקב ירידת מחירי נכסים, או מההתחלה אם ההלוואה מבוססת על מחיר מנופח. מקור דן כיצד נטל חוב כבד, נכסים נטו שליליים והפסדים מתמשכים יכולים להוביל להון עצמי שלילי בחברות, עקרונות הרלוונטיים גם לנכסים ממונפים מאוד. מקור מציין מחקר אקדמי המראה שהון עצמי שלילי בדיור מהווה גורם מרתיע לניידות ומשפיע במהלך ירידות בשוק הדיור.

- מינוף הפוך (Reverse Leverage / Deleveraging):

- תופעה בה, במהלך ירידות שוק או כאשר מחירי נכסים יורדים, גופים (כולל משקי בית או מוסדות פיננסיים) מנסים לצמצם את מאזניהם על ידי הקטנת חובות. פעולה זו יכולה להחריף את ירידות המחירים כאשר נכסים נמכרים לשוק יורד. מקור מציין כי מינוף הפוך מפעיל לחץ נוסף כלפי מטה על שווקים פיננסיים, במיוחד במערכת המורכבת ממוסדות ממונפים מאוד, וכי הטריגר למשבר הנוכחי היה האטה במחירי הדיור.

הקשר בין מושגים אלו הוא קריטי: LTP המבוסס על מחירים מנופחים יכול ליצור הון עצמי שלילי מיידי. אם ערכי השוק יורדים לאחר מכן, הון עצמי שלילי זה מעמיק, ועלול לעורר מינוף הפוך אם מקרי כשל בהחזר עולים ומכירות כפויות מתרחשות.

2.2. כיצד פרקטיקות LTP מטפחות הון עצמי שלילי מיידי ("הון עצמי שלילי ביום אפס")

אם הלוואה ניתנת על בסיס מחיר רכישה (P) הגבוה מהשווי השוקי האמיתי והבר-קיימא (V) של הנכס בעת העסקה (P > V), אזי גם עם LTP "סטנדרטי" לכאורה (למשל, 75%), ללווה יש הון עצמי שלילי מיום אפס ביחס לשווי האמיתי. לדוגמה: מחיר נכס (P) = 1.2 מיליון ש"ח. שווי שוק אמיתי (V) = 1.0 מיליון ש"ח. הלוואה ב-75% LTP = 0.75 * 1.2 מיליון = 900 אלף ש"ח. "ההון העצמי" של הלווה על בסיס המחיר = 1.2 מיליון - 0.9 מיליון = 300 אלף ש"ח. עם זאת, ההון העצמי של הלווה על בסיס השווי האמיתי = 1.0 מיליון - 0.9 מיליון = 100 אלף ש"ח. אם ה-LTV היה מבוסס על שווי אמיתי (0.75 * 1.0 מיליון = 750 אלף ש"ח הלוואה), הלווה היה זקוק ל-250 אלף ש"ח הון עצמי אמיתי. ההפרש של 150 אלף ש"ח בסכום ההלוואה (900 אלף לעומת 750 אלף) הוא למעשה הלוואה כנגד חלק מנופח של המחיר, ולא כנגד שווי אמיתי.מצב זה מוסווה אם ערך השמאות (A) "נמשך" כלפי מעלה כדי להתאים למחיר (A ≈ P). חישוב ה-LTV (הלוואה/A) ייראה תקין, אך ה-LTV האפקטיבי (הלוואה/V) יהיה גבוה בהרבה, או אפילו >100%. המעבר ל-LTP, המאופשר על ידי הערכות שווי המשקפות מחירי עסקאות, יוצר באופן ישיר פגיעות ל"הון עצמי שלילי ביום אפס". זאת מכיוון שההלוואה ניתנת כנגד מחיר שעלול לא לשקף שווי בר-קיימא, ובכך שוחק את ההון העצמי האמיתי של הלווה כבר מההתחלה. אם V (שווי) < P (מחיר), וההלוואה = % * P, אזי הלוואה/V > הלוואה/P. חלקו של הלווה ביחס לשווי בר-קיימא קטן ממה שמשתמע מיחס ה-LTP. זהו מינוף סמוי.

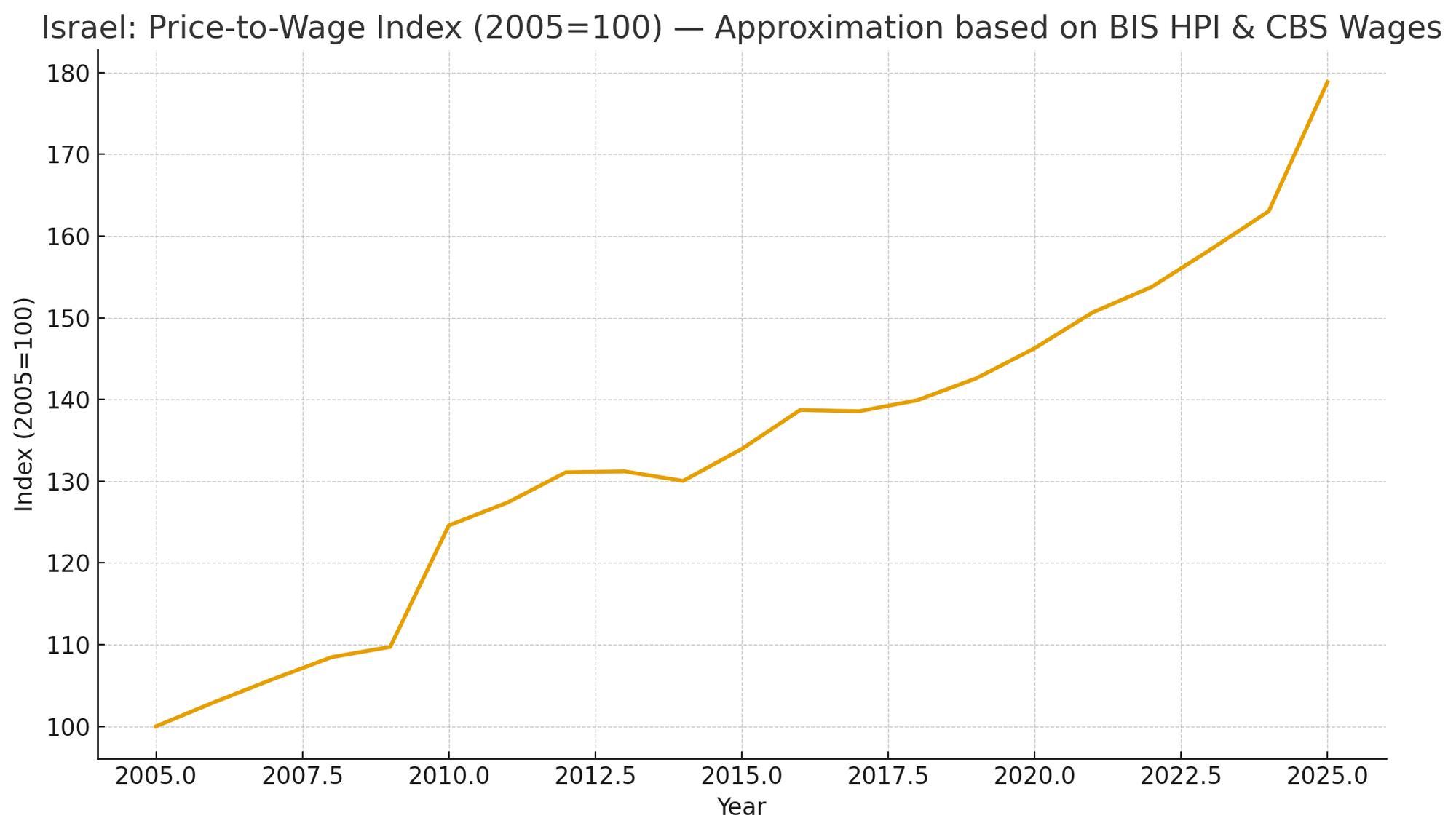

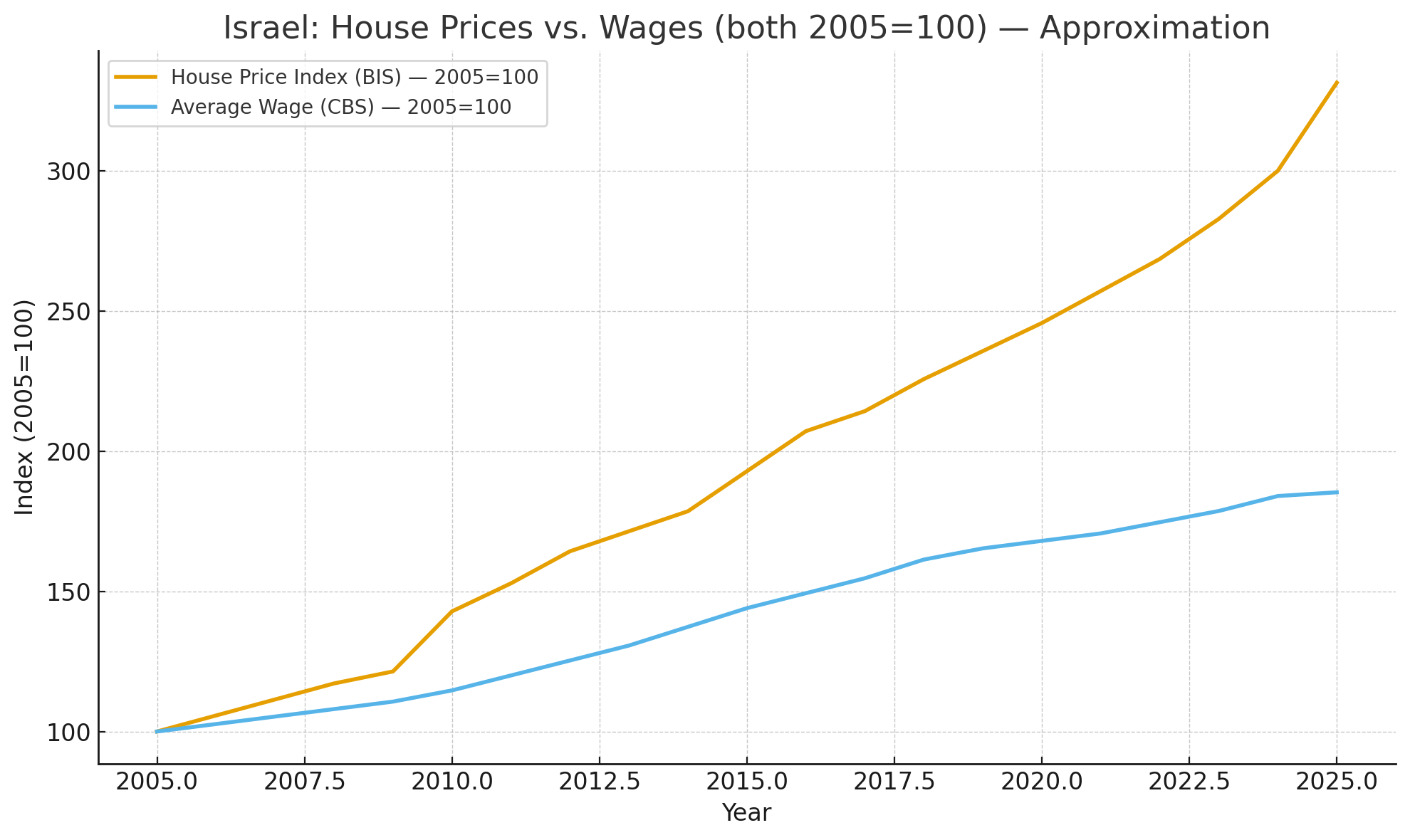

2.3. עדויות אמפיריות בישראל: ניתוח פערים בין מחירי עסקאות, שוויים מוערכים ושוויים פונדמנטליים

הקשר של שוק הדיור הישראלי מתאפיין בעליות מחירים מתמשכות לאורך תקופות ארוכות. מקור מציין מחזורים ארוכים ותקופות של ירידות מחירים, וכי עליות המחירים האחרונות (2008-2011) נבעו בחלקן מהערכת חסר ראשונית. הקשר היסטורי זה חשוב, אך המיקוד הנוכחי הוא על הערכת יתר פוטנציאלית אם LTP נפוץ. ניתוח "דוחות אפס" : דוחות אלו, הנערכים על ידי שמאים עבור פרויקטים של נדל"ן, מעריכים כדאיות כלכלית. יש לבדוק אם דוחות אלו נוטים להשתמש בהנחות מחיר אופטימיות, אשר לאחר מכן משפיעות על מימון הרוכשים הסופיים על בסיס מחירים אלו. מקור מזכיר שהדוח כולל היבטים תכנוניים, משפטיים, הנדסיים וכלכליים. השוואת מחירי עסקאות לתשואות שכירות (יחס P/E לדיור). תשואות שכירות נמוכות (P/E גבוה) יכולות להצביע על כך שהמחירים גבוהים ביחס ליכולת הפקת ההכנסה הבסיסית של הנכסים.

- מקור מראה שתשואות השכירות בתל אביב (כ-2.3%) ובערים מרכזיות אחרות נמוכות בהשוואה לאזורי פריפריה, כאשר משקיעים באזורים מרכזיים מסתמכים לעיתים קרובות על עליית ערך הנכס יותר מאשר על הכנסה גבוהה משכירות.

- מקור (מחקר של בנק ישראל מ-2010) קושר בין מחירי נכסים, שכר דירה וריבית ריאלית, וקובע שמחירים ושכר דירה אינם יכולים להתבדר לאורך זמן. הוא מצא שריביות נמוכות היו גורם מרכזי לעליית המחירים בשנים 2009-2010. הדבר מדגיש את הרגישות לתנאים פיננסיים. תשואות שכירות נמוכות באופן עקבי בשווקים מרכזיים בישראל , יחד עם טיעונים להערכות שווי המבוססות על הכנסה פונדמנטלית , מצביעים על כך שמחירי העסקאות עשויים להתנתק מהשווי הכלכלי הבסיסי, ויוצרים קרקע פורייה להון עצמי שלילי המושרה על ידי LTP אם המימון עוקב אחר מחירים גבוהים אלו. תשואת שכירות היא אומדן ליכולת הפקת ההכנסה של נכס. אם המחירים עולים הרבה יותר מהר משכר הדירה, משתמע מכך שקונים משלמים פרמיה המבוססת על ציפיות לעליית ערך עתידית ולא על תשואות נוכחיות.

עדויות לפערים בין שווי מוערך למחירי עסקאות.

- מקורות דנים כיצד בנקים משתמשים בנמוך מבין שווי מוערך או מחיר חוזה. מקור נותן דוגמה בה הערכה נמוכה ממחיר החוזה מאלצת את הקונה למצוא יותר הון עצמי (פונקציית LTV רצויה).

- מקור (אטקין) מציע "שווי פונדמנטלי" המבוסס על הכנסה משכירות (שכירות x 15-18) ומציע הפחתה של 35% ממחירי השוק הנוכחיים למשכנתאות חדשות, מה שמרמז שהמחירים הנוכחיים מנותקים משמעותית משווי פונדמנטלי זה. הדבר תומך ישירות ברעיון של הערכת יתר פוטנציאלית.

- מקור (כל זכות) מציין שהערכות בנקאיות עשויות להיות נמוכות ממחיר השוק, אך הדבר מוצג כאפשרות, ולא כמנגנון תיקון שיטתי.

השכיחות של הון עצמי שלילי ביום אפס, גם אם קטן בתחילה בהלוואות בודדות, יכולה להצטבר לסיכון מערכתי משמעותי אם מתרחש תיקון שוק. ירידה נרחבת במחירים תרחיב במהירות את היקפו ועומקו של ההון העצמי השלילי, תגדיל את ההסתברויות לכשל בהחזר ואת ההפסדים הפוטנציאליים לבנקים. לווים רבים המתחילים עם הון עצמי אמיתי דק או לא קיים פגיעים מאוד גם לזעזועי מחירים קלים. אם קיימות הלוואות רבות כאלה, ירידת שוק עלולה לעורר מפל של כשלי החזר גדול בהרבה ממה שנצפה על ידי מודלים המניחים הון עצמי ראשוני חזק.

3. המערכת האקולוגית של השפעה: תפקידי השמאים, הבנקים והרגולטורים3.1. שמאים תחת לחץ

- 3.1.1. חובות אתיות מול מציאות שוק

- האתיקה המקצועית של השמאים מחייבת אותם לחובת זהירות, אובייקטיביות, עצמאות ועמידה בתקנים. סעיף 2 לתקנות האתיקה המקצועית לשמאי מקרקעין קובע כי על השמאי לתת שירות מקצועי בהקפדה על הגינות, ללא משוא פנים, באופן בלתי תלוי ובהתאם לכללים, לתקנים ולנהלים המקובלים במקצוע. עם זאת, במציאות השוק, שמאים עלולים לעמוד בפני לחצים מצד לקוחות (קונים, מוכרים, יזמים) או מלווים להגיע להערכת שווי שתתמוך בעסקה או בסכום הלוואה רצוי. מחקר בינלאומי מצביע על השפעת לקוח כמקור להטיה בהערכות שווי.

- 3.1.2. השפעת "רשימות סגורות" והשפעת הבנקים על עצמאות השמאות

- מערכת "הרשימות הסגורות" הנהוגה בבנקים בישראל, לפיה רק שמאים נבחרים מורשים לבצע הערכות שווי לצורכי משכנתאות, מהווה גורם בעל פוטנציאל השפעה משמעותי. מאמר ב"דה מרקר" מפרט בהרחבה כיצד מערכת זו עלולה ליצור נאמנות של השמאים לבנקים ולא ללקוח המשלם עבור השמאות, בשל חששם של השמאים מהסרה מהרשימות. המאמר מציין גם חוסר שקיפות לגבי אופן ההצטרפות לרשימות אלו. מערכת זו יוצרת תלות מערכתית וניגוד עניינים פוטנציאלי: שמאי שבאופן עקבי יעריך נכסים מתחת למחירי החוזה (גם אם מחירים אלו מנופחים) מסתכן בכך שייראה כ"קשה" או "הורס עסקאות" בעיני בנקים או יועצי משכנתאות המתווכים עסקאות לבנקים, ובכך עלול לסכן את המשך הימצאותו ברשימות הסגורות והרווחיות. הדבר יוצר תמריץ "ליישר קו" עם המספרים בטווח סביר. מצב זה מעלה חשש כי שמאים עלולים לנטות להפיק הערכות שווי המתיישרות עם ציפיות הבנק או מאפשרות אישור הלוואות, על מנת לשמר את מעמדם המועדף.

- 3.1.3. הטיות מתועדות ופגמים מתודולוגיים בהערכות שווי

- ממצאי רשות ניירות ערך (רנ"ע) בנוגע לפגמים בהערכות שווי נדל"ן לחברות ציבוריות, כולל שימוש בהנחות בלתי מבוססות, אופטימיות יתר וטעויות מתודולוגיות, מצביעים על בעיות רחבות יותר במקצוע השמאות. למרות שזה נוגע לחברות ציבוריות, הדבר מעיד על סוגיות רוחביות. מקור מפרט ממצאים ספציפיים של רנ"ע: פגמים בהערכת שווי למ"ר, הנחות אופטימיות מדי לקרקע חקלאית המיועדת להפשרה, הערכה לקויה של נכס להשכרה ארוכת טווח, והערכת מלון פגומה המבוססת על הנחות לשיפור מהיר בביצועים. מקור מספק דוגמאות נוספות לממצאי רנ"ע בנוגע להנחות לגבי שיעורי תפוסה ושיעורי היוון. מחקר אקדמי על הטיית הערכות שווי (מחקר בינלאומי אך רלוונטי מבחינה רעיונית) מצביע על כך ששיקול דעתם של שמאים יכול להיות מושפע, והערכות שווי לא תמיד מהוות אומדנים מדויקים של שווי שוק.

- 3.1.4. אחריות משפטית להערכות שווי רשלניות

- על השמאים מוטלת אחריות משפטית לבצע הערכות שווי בזהירות ובמקצועיות הראויה. קיימת אחריות פוטנציאלית אם הערכת שווי רשלנית (למשל, הערכת יתר משמעותית המובילה להלוואה המבוססת על בטוחה מנופחת) גורמת להפסד כספי למלווה או ללווה. תקן 19 מחייב שמאים להעריך סיכונים (שוק, משפטיים, תכנוניים, מיקום) , ומקור מדגיש שעל פי תקן 19, במקרים של אי-ודאות, על השמאי לבחור הנחות המובילות לשווי זהיר כדי למזער סיכונים וחשיפה. הדבר מרמז על סטנדרט זהירות.

3.2. פרקטיקות ותמריצים בנקאיים

- 3.2.1. תיאבון סיכון ומניעי רווח בהסתמכות יתר על LTP

- בנקים עשויים לנטות ל-LTP בשל תחרות על נתחי שוק, הקלה על היקף יצירת הלוואות בשווקים פורחים, ופוטנציאל להכנסות ריבית גבוהות יותר מסכומי הלוואה גדולים יותר (גם אם מסוכנים יותר). קיימת גם סכנה של "קוצר ראייה לאסונות" (disaster myopia) או התנהגות עדר בשווקים שוריים ממושכים, בהם סטנדרטי החיתום עלולים להתרופף.

- 3.2.2. הלימות ניהול סיכוני האשראי הנוכחיים לבטוחות נדל"ן

- הוראת בנק ישראל 311 בנושא ניהול סיכוני אשראי קובעת כי דירקטוריון הבנק יתווה את אסטרטגיית ניהול האשראי המשקפת את תיאבון הסיכון, וכי על הבנקים לפעול על פי קריטריונים מוגדרים היטב לאישור אשראי. יש לבחון האם הפרקטיקות הבנקאיות הנוכחיות לוקחות בחשבון באופן מספק את הסיכון של הערכת יתר של בטוחות אם LTP נפוץ. בנק ישראל הביע דאגה מהסיכון האשראי הגובר במגזר הבנייה והנדל"ן. מקור מציין שבנק ישראל רואה סיכון מוגבר עקב ריבית גבוהה ומלחמה, המובילים יזמים להציע מבצעים, מה שעלול לגרום לקונים להתקשות בתשלומים עתידיים. מקור (נתוני בנק ישראל) מראה צמיחה באשראי לנדל"ן ורמות סיכון עולות, למשל, יותר פרויקטים בהם הבנייה מקדימה את המכירות, ומינוף גבוה בהלוואות לרכישת קרקעות. דוח היציבות הפיננסית של בנק ישראל הזהיר מפני עלייה חדה במשקי בית עם משכנתאות בסיכון גבוה (42% בסיכון לא לעמוד בתשלומים). הדבר קשור ישירות להשלכות של חיתום רופף פוטנציאלי או בטוחות שהוערכו ביתר.

- 3.2.3. חובת זהירות משפטית בהערכת בטוחות

- על הבנקים מוטלת חובה משפטית לנהוג בזהירות הראויה בעת הערכת שווי בטוחות למשכנתאות. בעוד שבנקים מסתמכים על שמאים, הם נושאים באחריות הסופית להחלטות מימון זהירות. מקור (אבן ספיר) מציין שבנקים בודקים יכולת החזר ומבצעים דירוג סיכון ללקוח. מקור (מדריך משכנתאות של בנק הפועלים) קובע שהבנק ידרוש שמאי מרשימתו, וסכום ההלוואה יתבסס על הנמוך מבין הערכת השמאי או מחיר הרכישה.

3.3. פיקוח רגולטורי ויעילותו

- 3.3.1. הוראות בנק ישראל: כוונה מול אכיפה

- יש להעריך את יעילותן של הוראות בנק ישראל הקיימות (למשל, בנוגע למגבלות LTV, שימוש בשמאים, דיווח על פערי הערכה) במניעת הערכת יתר שיטתית. יוזמת בנק ישראל מ-2018 לאפשר שימוש בדוחות שמאות בין בנקים שונים (בתוך 90 יום) ולבצע שמאות בשלב האישור העקרוני, נועדה לסייע ללווים להשוות הצעות ולהפחית חיכוכים בתהליך, אך אינה מתייחסת ישירות למתודולוגיית ההערכה המהותית. עולה השאלה האם הפיקוח של בנק ישראל מתמקד יותר בציות פרוצדורלי מאשר בדיוק ובשמרנות המהותיים של הערכות השווי. בעוד שבנק ישראל קבע כללים לגבי מגבלות LTV ונהלי שמאות , נראה כי קיימת "נקודה עיוורת" רגולטורית בנוגע למתודולוגיה המהותית להגעה ל"שווי לצורך בטוחה" שהוא באמת בלתי תלוי במחירי עסקאות נוכחיים ועמיד בפני בועות שוק. ההסתמכות על LTV במועד ההעמדה ללא הערכה מחודשת מתמשכת כנגד מדד ערך פונדמנטלי יותר מהווה חולשה. הסדרת אחוזי LTV אינה מספיקה אם ה-"V" (השווי) עצמו נפגע או פשוט משקף את ה-"P" (המחיר).

- 3.3.2. תפקיד המפקח על הבנקים בהבטחת פרקטיקות הערכת שווי זהירות

- יש לבחון את הכלים והפעולות של המפקח על הבנקים לניטור ואכיפה של הערכת שווי זהירה. מקור מציין שהמפקח מכתיב את פורמט הגילוי של LTV, מה שמצביע על גישה מעשית לדיווח, אך גם ש-LTV בישראל מבוסס על ערכי העמדה, ולא מנוטר באופן רציף ("במובן החזק של ניטור" כמו בארה"ב). זוהי נקודה קריטית: LTV במועד ההעמדה יכול להיות מטעה אם השווי נשחק.

- 3.3.3. פערים במסגרת הרגולטורית הנוכחית

- יש לזהות פרצות פוטנציאליות או תחומים בהם הרגולציה עשויה להיות בלתי מספקת כדי לרסן פרקטיקות LTP ולהבטיח הערכת שווי אמיתית (למשל, היעדר מנדט מפורש ל"שווי מימון משכנתאות" הנבדל ממחיר שוק נוכחי). מערכת "הרשימות הסגורות" לשמאים מהווה פער רגולטורי משמעותי אם היא פוגעת בעצמאות השמאים. בעוד שבנק ישראל תמך בפתיחת הרשימות בין בנקים, הדבר אינו פותר את הבעיה הבסיסית של כניסה לתוך רשימה.

העלייה המתועדת במשכנתאות בסיכון גבוה בישראל היא תוצאה ישירה של יחסי הגומלין בין מימון בסגנון LTP (גם אם באופן מרומז), הערכות בטוחות שעלולות להיות מנופחות, ומסגרת רגולטורית שלא ריסנה במידה מספקת פרקטיקות אלו. אם הלוואות ניתנות על בסיס מחירים העולים על שוויים ברי-קיימא, לווים מתחילים עם הון עצמי אמיתי דק יותר (או שלילי). הדבר הופך אותם לפגיעים יותר לזעזועי הכנסה או עליות ריבית, ומוביל לשיעור גבוה יותר של משכנתאות "בסיכון גבוה" כהגדרתן על ידי יחסי החזר להכנסה ויחסי LTV (שבעצמם מבוססים על שוויים שעלולים להיות מנופחים). אזהרות בנק ישראל עצמו מאשרות תוצאה זו.

טבלה 2: גורמים מרכזיים והשפעתם על המעבר מ-LTV ל-LTP ויצירת הון עצמי שלילי

| גורם | תפקיד/אחריות מוצהרים | פרקטיקות/תמריצים נצפים | תרומה למעבר LTV-LTP והון עצמי שלילי |

| שמאים | הערכת שווי אובייקטיבית, בלתי תלויה, עמידה בתקנים. | לחץ מלקוחות/מלווים, מערכת "רשימות סגורות" היוצרת תלות בבנקים. | היענות ללחצים עלולה להוביל להערכות שווי המתיישרות עם מחיר העסקה, ובכך להפוך LTV ל-LTP בפועל ולטשטש את ערך הבטוחה האמיתי. |

| בנקים | מתן אשראי זהיר, ניהול סיכונים, עמידה בהוראות רגולטוריות. | תחרות על נתחי שוק, הגדלת היקפי הלוואות, מניעי רווח. | הסתמכות על מחיר עסקה (LTP) עשויה להיראות כדרך להגדיל עסקים, אך תוך התעלמות מסיכון הערכת יתר של בטוחה, המוביל להון עצמי שלילי סמוי. |

| רגולטורים (בנק ישראל) | שמירה על יציבות פיננסית, הגנה על לווים, קביעת כללים. | קביעת מגבלות LTV, דרישה לשמאות, אך פחות התמקדות במתודולוגיית הערכת "שווי מימוני" שמרני ונפרד. | היעדר דרישה מפורשת ל"שווי מימוני" שמרני (בדומה ל-MLV בגרמניה) והכשל בטיפול אפקטיבי בסוגיית "הרשימות הסגורות" מאפשרים לפרקטיקות LTP להתקיים. |

4. ניתוח כמותי: מודלים של תרחישי LTV מול LTP4.1. מודלי סימולציה: המחשת הפרשי סיכון בין LTV ל-LTPלצורך המחשת הפרשי הסיכון, יפותחו מודלי סימולציה של תיקי הלוואות היפותטיים תחת שני משטרים:

- משטר 1: LTV אמיתי (הלוואה מבוססת על שווי פונדמנטלי מוערך באופן בלתי תלוי, V).

- משטר 2: LTP (הלוואה מבוססת על מחיר עסקה P, כאשר P עשוי להיות > V).

הסימולציות ישלבו:

- תנודתיות מחירי נכסים: מודלים סטוכסטיים לתנועות מחירי נכסים, כולל תרחישים של ירידות שוק בדרגות חומרה שונות (למשל, -10%, -20%, -30% מהשיא).

- זעזועי ריבית: תרחישים של עליית ריביות והשפעתם על יכולת ההחזר והסתברות לכשל, במיוחד למשכנתאות בריבית משתנה או בעת מיחזור.

- הסתברות לכשל (Default Probability): מידול הסתברות לכשל כפונקציה של הון עצמי שלילי (LTV/LTP > 100%), יחס החזר להכנסה, וזעזועים כלכליים. מקור מציין שהון עצמי שלילי מפחית ניידות, ומחקר של Ferreira et al. (2010) מצא שהוא יכול להפחית ניידות ולהגדיל כשלי החזר.

המדדים להשוואה יכללו: הפסדים צפויים, ערך בסיכון (VaR) לתיקי ההלוואות, והשלכות על הלימות ההון של הבנקים. מודלי סימולציה צפויים להדגים כי מימון מבוסס LTP, במיוחד בשווקים בהם P עולה משמעותית על V, מוביל לעלייה מובהקת סטטיסטית בסיכון התיק (הפסדים צפויים גבוהים יותר, VaR גבוה יותר) עבור מלווים בהשוואה למימון מבוסס LTV אמיתי, במיוחד בתרחישי קיצון (ירידות מחירים, עליות ריבית). על ידי שחיקה שיטתית או ביטול של כרית ההון העצמי הראשונית (ביחס לשווי אמיתי), מימון LTP מסיר את קו ההגנה הראשון מפני הפסדים. מידול כמותי מאפשר בידוד ומדידה של סיכון מוגבר זה.

4.2. מידול "הון עצמי שלילי ביום אפס": גישה כמותית

יפותח מודל לכימות היקף ההון העצמי השלילי המיידי כאשר P > V. משתני הקלט יכללו: התפלגות של (P-V)/V, התפלגות יחסי LTP. הפלט יהיה: אחוז מוערך של הלוואות חדשות עם הון עצמי שלילי ביום אפס והיקפו הממוצע של הון עצמי שלילי זה. הדבר יכלול הנחות לגבי הפער הטיפוסי בין מחירי עסקאות ל"שווי פונדמנטלי" היפותטי (למשל, על בסיס מדדי תשואות שכירות מ- או פרקטיקות בינלאומיות מיטביות). המודלים צפויים להראות שאפילו תמחור יתר מערכתי צנוע (למשל, P גבוה ב-10-15% מ-V בממוצע) יכול להוביל לעלייה גדולה באופן לא פרופורציונלי במספר ההלוואות הנופלות להון עצמי שלילי ונכשלות במהלך תיקון שוק. התפלגות יחסי הלוואה לשווי אמיתי תוסט כלפי מעלה תחת LTP. כאשר זעזוע מחירים פוגע, חלק גדול יותר מהתפלגות זו יחצה את סף ה-100% LTV בהשוואה לתיק שהועמד עם LTV אמיתי. זהו אפקט לא ליניארי.

4.3. קונספט אינפוגרפי: המחשת "מינוף הפוך" ותרחישי רווח/הפסד תחת LTV מול LTP

יוצג קונספט תיאורי לאינפוגרפיקה שימחיש ויזואלית את ההבדלים:

- השוואה זה לצד זה של שני תרחישים:

- תרחיש A (LTV זהיר): הלוואה מבוססת על V. כרית הון עצמי ראשונית חזקה. אם המחירים יורדים, הכרית סופגת את ההפסד ראשונה.

- תרחיש B (LTP עם P>V): הלוואה מבוססת על P. הון עצמי אמיתי ראשוני דק או שלילי. אם המחירים יורדים, הלווה נמצא מיד בהון עצמי שלילי עמוק, סיכון כשל גבוה יותר, המלווה חשוף להפסד גדול יותר.

- ייצוג ויזואלי של האופן בו מינוף הפוך מגביר ירידות באופן חמור יותר בתרחיש B.

- הצגת השפעת כשל על רווח/הפסד הבנק בשני התרחישים.

5. פרספקטיבות בינלאומיות:

פרקטיקות מיטביות בהערכת בטוחות

5.1. גרמניה: ערך המימון המשכנתאי (BelWertV) – גישה זהירה

בחינה מפורטת של תקנת ערך המימון המשכנתאי הגרמנית (Beleihungswertermittlungsverordnung - BelWertV) חושפת גישה שמרנית ובדוקה להערכת בטוחות. עקרונות מרכזיים:

- ערך מימון משכנתאי (MLV): ערך בר-קיימא לאורך חיי ההלוואה, בלתי תלוי בתנודות שוק זמניות ובאלמנטים ספקולטיביים. ערך זה אינו שווי שוק נוכחי.

- הערכה זהירה: התמקדות במאפיינים ארוכי טווח, הכנסה בת-קיימא ושימושים אלטרנטיביים פוטנציאליים.

- מתודולוגיה: בעיקר מבוססת הכנסה, עם בדיקה צולבת של עלות הקמה מופחתת או ערך השוואתי, תוך יישום מקדמי ביטחון. ערך ההכנסה מהווה לרוב את התקרה.

- עצמאות השמאי: כללים מחמירים לגבי עצמאות השמאי מתהליך יצירת ההלוואה ומהלווה.

- תרומה ליציבות: תפיסת ה-MLV נזקפת לזכותה תרומה ליציבות שוק הנדל"ן הגרמני. מגבלת ה-60% MLV לכיסוי אג"ח מגובות משכנתאות (Pfandbriefe) מהווה נדבך נוסף בזהירות המערכת.

מערכת ה-MLV הגרמנית מייצגת גישה פילוסופית שונה בתכלית להערכת בטוחות מאשר זו המבוססת על מחירי שוק נוכחיים (כמו המודל האמריקאי במידה מסוימת, ופוטנציאלית ה-LTP דה פקטו של ישראל). MLV נותן עדיפות ליציבות לאורך המחזור הכלכלי ולביטחון המלווה על פני הקלה על היקף עסקאות מקסימלי במחירים נוכחיים. על ידי הוצאה מפורשת של "תנודות ערך זמניות הנגרמות על ידי הכלכלה" ו"אלמנטים ספקולטיביים" , ה-MLV שואף לעגן את המימון לערך שהוא חזק גם אם השוק הנוכחי אופורי או מדוכא.

5.2. שווייץ: פרקטיקות הערכה שמרניות ו-"Belehnungswert"

בחינת פרקטיקות הערכת הבטוחות בשווייץ, המכונות לעיתים "Belehnungswert" (ערך מימון) , מצביעה על דגש על הערכות שמרניות. לעיתים קרובות נעשה שימוש בעקרון "הנמוך מבין עלות או שוק" או בגישות מבוססות הכנסה, במיוחד לנכסים מניבים. מקור מזכיר "ערך מימון שמרני" הנגזר מתשואות שכירות, ולא ממחירי שוק ספקולטיביים, ויחסי LTV של 65%-80%. דוח של מודי'ס על בנק וליאנט מציין שמאגר הכיסוי מורכב מהלוואות משכנתא על נכסי מגורים, וכי פרקטיקת הבנק להעריך נכסים לפי שווי שוק (mark-to-market) מציעה הגנה. עם זאת, הבסיס (שווי שוק מול ערך מימון) להערכה זו דורש הבהרה. דוחות הבנק הלאומי השווייצרי (SNB) ופרסומי FINMA/Fedlex הם כלליים מאוד או מתייחסים להלימות הון ולא לכללי הערכת בטוחות ספציפיים למשכנתאות.

5.3. ארה"ב: הגדרות פאני מיי/פרדי מק לשווי שוק לצורכי מימון

ניתוח הגדרת "שווי שוק" המשמשת את הסוכנויות הממשלתיות למשכנתאות (GSEs) כמו פאני מיי ופרדי מק מגלה כי ההגדרה היא: "המחיר הסביר ביותר שנכס צפוי להשיג בשוק תחרותי ופתוח תחת כל התנאים הנדרשים למכירה הוגנת, כאשר הקונה והמוכר פועלים בזהירות, בידע, ומניחים שהמחיר אינו מושפע מגירוי בלתי הולם". שמאים נדרשים להתחשב בתנאי השוק הנוכחיים, במכירות דומות, ולבצע התאמות להטבות מימון או תנאי מכירה שאינם טיפוסיים. למרות שההערכה מבוססת על "שווי שוק", התהליך כולל תקני שמאות מפורטים (כגון USPAP) ומנגנוני בקרה. השאלה היא עד כמה "שווי שוק" זה עמיד בפני בועות ספקולטיביות בהשוואה ל-MLV הגרמני.

5.4. ניתוח השוואתי: לקחים לישראל

ההשוואה בין הפרקטיקות בישראל לאלו שבגרמניה, שווייץ וארה"ב מתמקדת ב: הגדרת "השווי" המשמש למימון, מידת השמרנות במתודולוגיית ההערכה, ההפרדה הפורמלית (או היעדרה) בין מחיר שוק נוכחי ל"ערך מימון משכנתאי" ספציפי, והדגש על עצמאות והכשרת שמאים.בניגוד לגרמניה (ופוטנציאלית שווייץ, אם כי הפרטים פחות ברורים מהמקורות), בישראל חסר "ערך מימון משכנתאי" מוגדר ואכוף באופן פורמלי, שהוא נבדל ושמרני יותר משווי שוק מוערך נוכחי או ממחיר עסקה. "שווי לצורך בטוחה" של תקן 19 מכוון לכיוון זה, אך יישומו נראה לא עקבי. למערכת הגרמנית יש מושג ברור ומוסדר (MLV) עם מתודולוגיות ספציפיות. לישראל יש את תקן 19, אך אם "שווי לצורך בטוחה" משתווה לעיתים קרובות ל"שווי שוק" (שבעצמו יכול להיות מושפע ממחירי עסקאות), אזי הרכיב המכריע של ערך מימון שמרני ובלתי תלוי באמת חסר. זהו תחום מפתח לרפורמה פוטנציאלית. הדגש הגרמני על עצמאות שמאים מחמירה הוא מרכיב קריטי במערכת היציבה שלהם. הדבר עומד בניגוד חד לחששות לגבי מערכת "הרשימות הסגורות" והשפעת הבנקים בישראל. מתודולוגיית הערכה שמרנית יעילה רק אם השמאי המיישם אותה הוא עצמאי באמת ומוגן מפני לחצים לנפח שוויים. הרגולציה הגרמנית מטפלת בכך ישירות. מבנה המערכת הישראלית (רשימות סגורות) נראה כמערער עמוד תווך זה.

טבלה 3: השוואה בינלאומית של עקרונות הערכת בטוחות

| מאפיין | ישראל (נוהג קיים) | גרמניה (BelWertV) | שווייץ (Belehnungswert - הערכה) | ארה"ב (GSE Market Value) |

| הגדרת שווי עיקרית למימון | הנמוך מבין מחיר חוזה לשמאות (בפועל לעיתים קרובות LTP) | ערך מימון משכנתאי (MLV) – שווי בר-קיימא לטווח ארוך | ערך מימון (Belehnungswert) – ככל הנראה שמרני, מבוסס הכנסה/עלות | שווי שוק נוכחי |

| התחשבות בקיימות ארוכת טווח | מוגבלת; תקן 19 שואף לכך אך היישום לא עקבי | מרכזית – ליבת ה-MLV | ככל הנראה גבוהה, דגש על שמרנות | מוגבלת – מתמקדת בתנאי שוק נוכחיים, אם כי בזהירות |

| החרגת אלמנטים ספקולטיביים | לא מפורשת ולא נאכפת באופן שיטתי | מפורשת ומחייבת | ככל הנראה כן, כחלק מהשמרנות | חלקית – "ללא גירוי בלתי הולם" |

| מתודולוגיות הערכה דומיננטיות | השוואתית, הכנסה, עלות (תקן 19) ; בפועל השפעת מחיר עסקה גבוהה. | הכנסה (עיקרית, תקרת שווי), עלות מופחתת, השוואתית (עם מקדמי ביטחון) | ככל הנראה הכנסה ועלות, "הנמוך מבין עלות או שוק" | השוואתית (עיקרית), הכנסה, עלות (בהתאם לסוג הנכס) |

| בסיס רגולטורי להערכה | הוראות בנק ישראל, תקן שמאות 19 | תקנת BelWertV הפדרלית | הנחיות FINMA (פחות מפורטות במקורות לגבי מתודולוגיה ספציפית למשכנתאות) | תקני USPAP, הנחיות GSEs |

| כללי עצמאות שמאי | "רשימות סגורות" בבנקים, חשש לניגוד עניינים | כללים מחמירים לאי-תלות בתהליך ההלוואה ובקשר ללווה | צפויים כללים מחמירים (לא מפורט במקורות) | דרישות אתיות ואי-תלות במסגרת USPAP |

| מגבלות LTV טיפוסיות (אם נבדלות מהגדרת שווי) | 75% לדירה ראשונה וכו' (מבוסס על הנמוך ממחיר/שמאות) | 60% מה-MLV לכיסוי Pfandbriefe | 65%-80% (ככל הנראה מ-Belehnungswert) | משתנות, אך מבוססות על שווי שוק מוערך |

6. השלכות פיננסיות וסיכון מערכתי6.1. השפעה על איכות האשראי ומאזני הבנקיםהמעבר מ-LTV ל-LTP, במיוחד כאשר הערכות השווי אינן בלתי תלויות ושמרניות דיין, מוביל להצטברות סיכון סמוי במאזני הבנקים. יחסי LTV מוצהרים עשויים להיראות תקינים, אך יחסי LTV אפקטיביים (כנגד שווי פונדמנטלי) עלולים להיות גבוהים באופן מסוכן. אם בטוחה מוערכת ביתר במועד ההעמדה, "כרית הביטחון" האמיתית של הבנק קטנה מהמדווח. משמעות הדבר היא שבמקרה של האטה, הפסדים יופיעו מהר יותר ויהיו גדולים יותר מאשר אלו שנצפו על ידי מודלים המסתמכים על יחסי LTV מוצהרים. ממצאי בנק ישראל עצמו על סיכון גובר הם סימפטומטיים למצב זה. הערכת יתר פוטנציאלית של בטוחות עלולה להוביל ל:

- פרופילי סיכון גבוהים יותר בפועל (אך לא נצפים) לתיקי משכנתאות.

- הערכת חסר של ההפרשות להפסדי אשראי אם הן מבוססות על ערכי בטוחות מנופחים.

- חוסן מופחת של מאזני הבנקים לזעזועים בשוק הנדל"ן. ניתוח בנק ישראל המצביע על סיכון גובר במימון נדל"ן והאחוז הגבוה של משקי בית בסיכון תומכים בכך. מקור מציין סיכון מוגבר בהלוואות לרכישת קרקעות במינוף גבוה.

6.2. סכנת כשל פירעון המוני וחוסר יציבות פיננסית

פרקטיקות LTP מגבירות את הפרוציקליות של המימון. בתקופות גאות, מחירים עולים (והערכות שווי העוקבות אחריהם) מאפשרים הלוואות גדולות יותר, ומתדלקים עליות מחירים נוספות. בתקופות האטה, היעדר כריות הון עצמי אמיתיות (עקב הערכת יתר ראשונית) פירושו שכשלים יכולים לזנק בצורה חדה יותר, לאלץ מכירת נכסים ולהעמיק את המשבר (מינוף הפוך ). LTV אמיתי המבוסס על שווי פונדמנטלי פועל כבלם אנטי-ציקלי – ככל שהמחירים הופכים ספקולטיביים, הפער בין המחיר לשווי הפונדמנטלי מתרחב, ומימון LTV הופך באופן טבעי למגביל יותר ביחס למחיר. LTP מסיר בלם זה. תרחישים בהם ירידה משמעותית בשוק הנכסים, יחד עם הון עצמי שלילי (ביום אפס) נרחב, עלולים לעורר גל של כשלי פירעון משכנתאות. מקור מגדיר חדלות פירעון וסוגיה. אזהרת בנק ישראל לגבי 42% מנוטלי המשכנתאות האחרונים הנמצאים בסיכון לא לעמוד בתשלומים אם יתרחשו זעזועי הכנסה, רלוונטית מאוד כאן. תפקידו של "מינוף הפוך" בתרחיש כזה: מכירות כפויות המדכאות מחירים עוד יותר, ויוצרות ספירלה כלפי מטה. ההשפעה הפוטנציאלית על יציבות המערכת הבנקאית הישראלית והכלכלה הרחבה יותר היא משמעותית.

6.3. השלכות כלכליות רחבות יותר של ערכי בטוחות מנופחים

אם הערכת שווי בטוחה היא רק השתקפות של מחיר העסקה, הבטוחה חדלה מלהיות מקור ביטחון עצמאי והופכת במקום זאת לחלק ממנגנון העברת הסיכון. "שווי" הבטוחה תלוי אז ביציבותם של מחירי השוק עצמם, אותם היא אמורה לאבטח. הרעיון המרכזי של בטוחה הוא שיש לה ערך בלתי תלוי במחיר העסקה הספציפי של הלווה. אם תהליך השמאות מבטיח V ≈ P גם כאשר P מנופח, אזי הבנק למעשה מלווה כנגד המחיר עצמו, ולא כנגד ערך בסיסי חסין. הדבר הופך את כל החלטת המימון לדומה יותר להלוואה לא מובטחת עם שעבוד סמלי.השלכות אפשריות כוללות:

- הקצאה שגויה של הון לכיוון נדל"ן שעלול להיות מתומחר ביתר.

- חובות משקי בית מוגברים ופגיעות מוגברת לזעזועים כלכליים.

- פוטנציאל להתכווצות כלכלית חריפה יותר אם בועת דיור מתפוצצת, בהשוואה לשוק עם בטוחות שהוערכו באופן זהיר יותר.

- השלכות חברתיות של כשלי פירעון ועיקולים נרחבים.

7. המלצות לרפורמה: לקראת מערכת הערכת בטוחות חסינה7.1. תיקונים רגולטוריים

- 7.1.1. חיזוק הוראות בנק ישראל בנושא הערכת בטוחות

- יש לחייב הבחנה ברורה בין "שווי שוק נוכחי" לבין "ערך מימון משכנתאי" (MLV) שמרני יותר או "שווי מימוני זהיר" עבור כל חיתום משכנתאות. יש לדרוש מהבנקים לחשב LTV על בסיס MLV זה, ולא רק על הנמוך מבין מחיר/שמאות. יש לקבוע הנחיות ספציפיות להפקת MLV, תוך שילוב מאפיינים בני קיימא ארוכי טווח, יכולת הפקת הכנסה (תשואות שכירות), והחרגת אלמנטים ספקולטיביים, בהשראת עקרונות ה-BelWertV הגרמני. הטמעת מערכת MLV פורמלית תעגן מחדש באופן יסודי את מימון הנדל"ן בישראל לערכים ברי קיימא יותר, תפעל כמנגנון אנטי-ציקלי ותפחית את הסיכון של בועות המונעות מאשראי. על ידי אילוץ הערכות שווי להתחשב ביסודות ארוכי טווח ולהתעלם מקצף ספקולטיבי (בדומה ל-MLV הגרמני ), ה-MLV יגביל את הסכום שניתן להלוות כנגד נכסים שמחיריהם התנתקו מיסודות אלו.

- 7.1.2. הגברת עצמאות ואחריות השמאים

- יש לבצע רפורמה במערכת "הרשימות הסגורות". אפשרויות כוללות: חיוב רשימות פתוחות לכל השמאים המוסמכים העומדים בקריטריונים ברורים ואובייקטיביים; יישום מערכת רוטציה או פלטפורמה בה לווים יכולים לבחור מתוך מאגר רחב יותר של שמאים המאושרים על ידי הבנקים, ובכך להפחית קשרים ישירים בין בנק לשמאי בעסקאות ספציפיות. יש לחזק הנחיות אתיות ומנגנוני אכיפה לשמאים, עם סנקציות ברורות על השפעה בלתי הולמת או הערכות רשלניות/מוטות. יש להגביר את השקיפות בתהליך השמאות ובנתונים המשמשים. רפורמה בתהליך בחירת השמאים (למשל, התרחקות מרשימות סגורות ) היא תנאי הכרחי ליישום מוצלח של MLV חזק. עצמאות שמאי אמיתית חיונית להערכות אמינות. גם מתודולוגיית ההערכה הטובה ביותר תיכשל אם שמאים חשים לחץ להתיישר עם מחירי עסקאות כדי לשמר את זרימת עסקיהם.

- 7.1.3. סקירה ועדכון תקני שמאות (למשל, תקן 19)

- יש להבטיח שתקן 19 יגדיר ויחייב בבירור מתודולוגיות ל"שווי לצורך בטוחה" שמרני, שהוא בלתי תלוי באופן חזק במחירי עסקאות קצרי טווח. יש לספק הנחיות מפורשות כיצד לשקלל קיימות ארוכת טווח וסיכוני ירידה.

7.2. סטנדרטיזציה של "שווי מימוני" בישראל

יש לאמץ ולהגדיר באופן פורמלי מושג "שווי מימוני" ישראלי, בהשראת פרקטיקות בינלאומיות מיטביות כמו אלו של גרמניה ושווייץ. יש לפתח הנחיות מתודולוגיות ברורות וסטנדרטיות לשמאים לקביעת שווי מימוני, כולל: דגש על גישות מבוססות הכנסה (למשל, היוון הכנסות משכירות) לפוטנציאל הפקת הכנסה; שימוש בעלות הקמה מופחתת כבדיקה; יישום זהיר של מכירות דומות, עם התאמות לתנאי שוק והחרגת חריגים המונעים מספקולציה; הכללה מחייבת של ניתוחי רגישות ובדיקות קיצון להנחות.

7.3. מנגנוני ניטור ובקרה משופרים

- 7.3.1. פיתוח "כלי בקרה לזיהוי עסקאות עם הון עצמי שלילי ביום אפס"

- יש לפתח מסגרת רעיונית לכלי שישמש בנקים ו/או רגולטורים. קלט: סכום הלוואה, מחיר עסקה, הערכת שווי מימוני בלתי תלויה (מבוססת על תקנים חדשים), הכנסת לווה. פלט: סימון עסקאות בהן יחס הלוואה לשווי מימוני גבוה מדי, או בהן המחיר >> שווי מימוני, המצביע על הון עצמי שלילי פוטנציאלי ביום אפס.

- 7.3.2. ביקורות סדירות ובדיקות נושאיות

- על בנק ישראל לערוך ביקורות סדירות ומעמיקות של תיקי המשכנתאות הבנקאיים, תוך התמקדות באיכות ובשמרנות של הערכות הבטוחות. יש לבצע בדיקות נושאיות של פרקטיקות השמאות בענף.

- 7.3.3. דיווח ציבורי

- יש לחייב בנקים לדווח לציבור נתונים מצטברים על ההפרש בין מחירי עסקאות, שוויים מוערכים ושוויים מימוניים עבור תיקי המשכנתאות שלהם.

7.4. שיפור השקיפות וזמינות הנתונים

יש ליצור מאגר נתונים מקיף ונגיש לציבור של עסקאות נכסים, נתוני שכירות ומדדי הערכה אנונימיים כדי לתמוך בניתוח ושמאות חזקים יותר. יש לשפר את השקיפות בנוגע למתודולוגיות ולהנחות המשמשות בהערכות שווי פרטניות.בעוד שרפורמות אלו צפויות לשפר משמעותית את היציבות הפיננסית לטווח ארוך, הן עלולות ליצור חיכוך לטווח קצר בשוק הנדל"ן, ופוטנציאלית להפחית את היקפי העסקאות או להאט את צמיחת המחירים אם המחירים הנוכחיים אכן גבוהים משמעותית מהשווי המימוני. אם מימון מבוסס שווי מימוני יגביל את זמינות האשראי בהשוואה לפרקטיקות LTP נוכחיות (מכיוון ששוויים מימוניים נמוכים מהמחירים הנוכחיים), חלק מהקונים עלולים להתקשות לממן רכישות ברמות המחירים הנוכחיות. זהו התאמה הכרחית ליציבות ארוכת טווח, אך עלולה להיתקל בהתנגדות מצד גורמים בשוק הנהנים מהסטטוס קוו.

סיכום והמלצות

המעבר הזוחל מפרדיגמת LTV, המושתתת על הערכת שווי זהירה ובלתי תלויה, לפרדיגמת LTP, הנשענת על מחיר העסקה הנקודתי, טומן בחובו סיכונים מערכתיים משמעותיים לשוק הנדל"ן והמימון בישראל. מחקר זה הראה כיצד פרקטיקה זו, הניזונה ממערכת תמריצים מורכבת בה מעורבים שמאים, בנקים וגופים רגולטוריים, עלולה להוביל ליצירת הון עצמי שלילי שיטתי כבר ביום העמדת ההלוואה, ובכך לערער את יציבותם הפיננסית של לווים ולהגדיל את חשיפת המערכת הבנקאית לזעזועים.הניתוח הכמותי וההשוואה הבינלאומית, במיוחד למודל ה-MLV הגרמני, מצביעים על הצורך הדחוף באימוץ גישה שמרנית ובת-קיימא יותר להערכת בטוחות בישראל. לאור ממצאי המחקר, מומלץ על נקיטת שורה של צעדים לתיקון המצב:

- הגדרה וסטנדרטיזציה של "שווי מימוני" (Mortgage Lending Value): על בנק ישראל, בשיתוף מועצת שמאי המקרקעין, להגדיר ולאמץ באופן פורמלי מושג של "שווי מימוני" שיהיה הבסיס לקביעת LTV. שווי זה צריך להיות מבוסס על עקרונות שמרניים, לקחת בחשבון קיימות ארוכת טווח, פוטנציאל הכנסות משכירות, ולהתעלם מאלמנטים ספקולטיביים במחיר השוק הנוכחי.

- רפורמה במערך השמאות למשכנתאות: יש לפרק את מערכת "הרשימות הסגורות" של שמאים בבנקים ולקדם מנגנונים שיבטיחו את עצמאותם המקצועית של השמאים, כגון פתיחת הרשימות לכל שמאי מוסמך העומד בקריטריונים שקופים, או הקמת מאגר שמאים בלתי תלוי ממנו יבחרו שמאים באופן אקראי או על ידי הלווה.

- חיזוק הפיקוח והאכיפה: על בנק ישראל להגביר את הפיקוח על תהליכי הערכת הבטוחות בבנקים, לערוך ביקורות נושאיות על איכות השומות, ולוודא אכיפה של סטנדרטים מחמירים.

- הגברת שקיפות: יש לקדם שקיפות מוגברת בנתוני עסקאות נדל"ן, מחירי שכירות, והנחות היסוד המשמשות בהערכות שווי, כדי לאפשר ניתוח שוק טוב יותר ובקרה ציבורית.

- פיתוח כלי בקרה: יש לשקול פיתוח כלים אנליטיים לזיהוי עסקאות בעלות פוטנציאל להון עצמי שלילי ביום אפס, על בסיס הפער בין מחיר העסקה ל"שווי המימוני" המוערך.

יישום המלצות אלו, אף אם כרוך בחיכוך מסוים בטווח הקצר, חיוני להבטחת יציבותו ארוכת הטווח של שוק הנדל"ן והמערכת הפיננסית בישראל, ולהגנה על רוכשי הדירות מפני נטילת סיכונים עודפים.

https://g.co/gemini/share/2bd3bce41f80 ניתוח אינטראקטיבי: משבר LTV מול LTP

אינפוגרפיה: משבר LTV והערכת נדל"ן https://g.co/gemini/share/74fc1c1ac3a2