Per ההבחנה בין גישת ההשוואה התקנית לשכפול מחירים: ניתוח ביקורתי של פרקטיקת השמאות בישראל

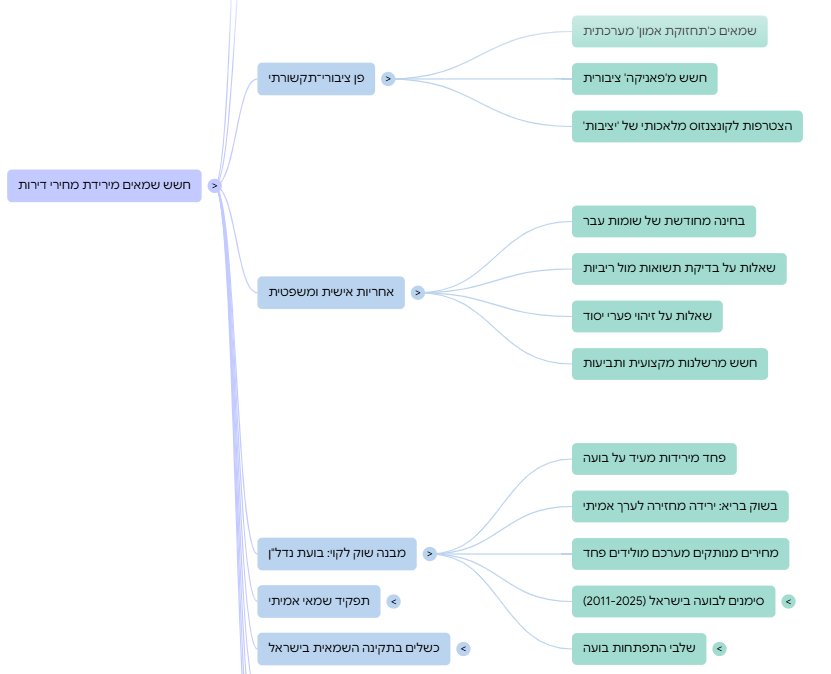

ניתוח עומק זה חושף פער מהותי בין היישום התיאורטי הנדרש של גישת ההשוואה להערכת שווי נכסים לבין הפרקטיקה הרווחת בשטח, המתאפיינת בשכפול מכני של מחירי עסקאות קודמות. בעוד שגישת ההשוואה הקלאסית מחייבת ניתוח מעמיק של גורמים כלכליים, פיזיים ומיקומיים המשפיעים על ערך הנכס, הפרקטיקה הנוכחת מסתמכת על העתקה פשטנית של מחירים ללא התאמות משמעותיות. תופעה זו יוצרת סיכונים מערכתיים לשוק הנדל"ן, מעוותת את מנגנוני התמחור, ותורמת ליצירת בועות ספקולטיביות המנותקות מהערך הכלכלי האמיתי של הנכסים.

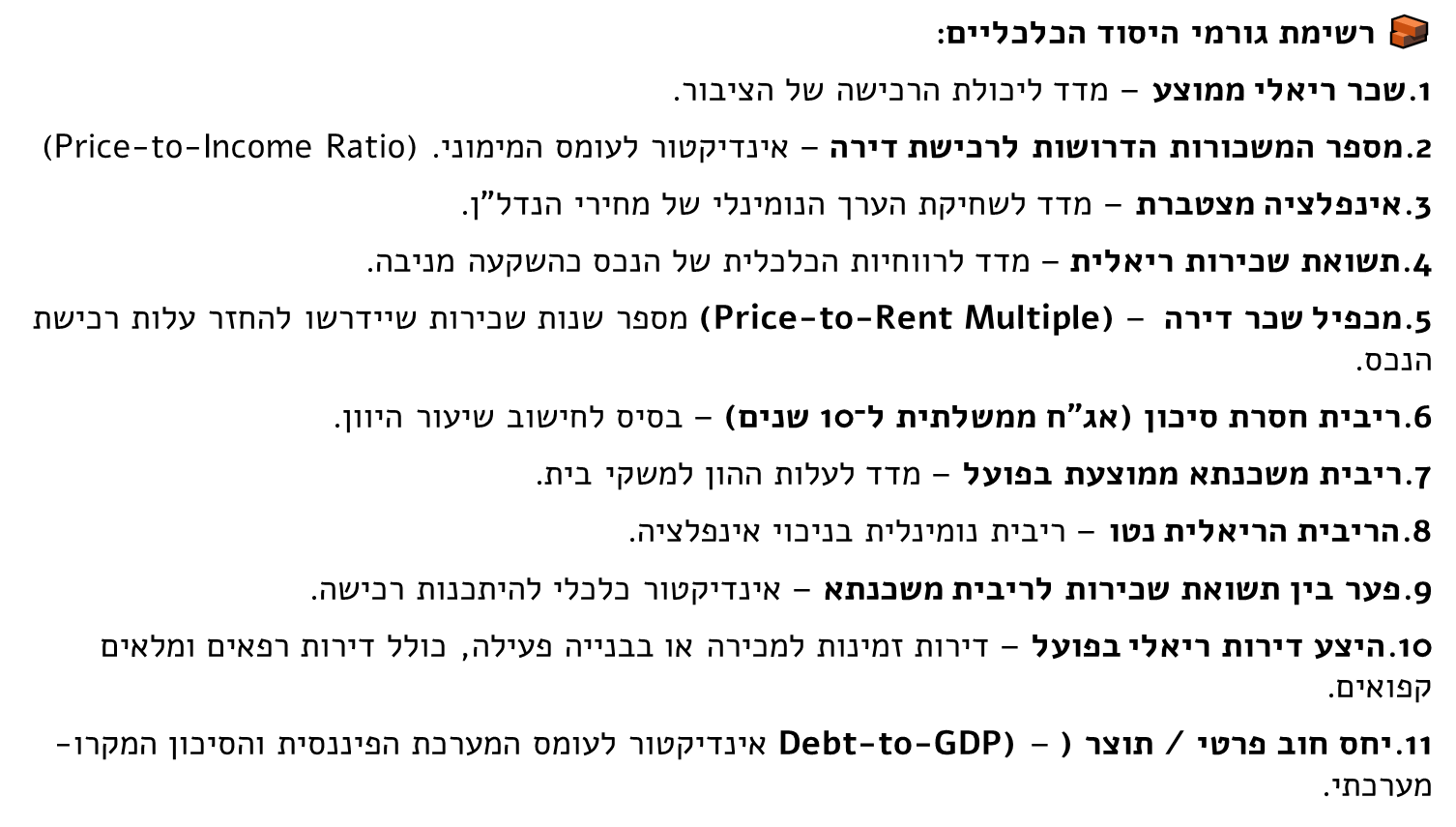

היסודות התיאורטיים של גישת ההשוואה

הגדרה ויסודות מתודולוגיים

גישת ההשוואה, כפי שהיא מוגדרת ברמה התיאורטית, מתבססת על עקרון התחלופה הכלכלי - הרעיון שקונה רציונלי לא ישלם עבור נכס יותר מהמחיר שיידרש לרכישת נכס חלופי בעל תועלת דומה1. השיטה מעריכה את שווי השוק באמצעות ניתוח מחירים שהושגו ממכירות או השכרות של נכסים דומים לנכס הנושא, בהמשך להתאמת ערכי היחידה כדי לקחת בחשבון הבדלים בין הנכסים הדומים לנכס הנושא1.העקרונות המרכזיים של השיטה נשענים על הנחת היסוד שהמחיר ששולם עבור נכס בנקודת זמן נתונה מהווה עדות לשווי השוק של אותו נכס, וכל הגורמים האחרים שווים, מהווה אינדיקטור טוב לשווי השוק של נכס דומה1. עם זאת, השימוש הנכון בשיטה מחייב הבנה מעמיקה שמידע אמין מהווה את היסוד לקבלת החלטות טובה יותר באמצעות ניתוח אמין יותר1.

שלבי היישום התקני

התקינה הבינלאומית מגדירה חמישה שלבים עיקריים ליישום נכון של גישת ההשוואה: בחירת נכסים דומים מתאימים, חילוץ מידע רלוונטי ממקורות מהימנים, ניתוח המידע כולל מחירי מכירה ושכירות, התאמת מחירי המכירה עבור הבדלים שנצפו, וגיבוש דעת מקצועית על שווי השוק של הנכס הנושא1. כל שלב מחייב שיקול דעת מקצועי ועומק ניתוח שמתבסס על הבנה מקיפה של הגורמים המשפיעים על ערך הנכס.התקנים הבינלאומיים מדגישים כי השיטה צריכה להשתמש רק כאשר הנכס הנושא דומה מספיק לנכסים הנסחרים בציבור כדי לאפשר השוואה משמעותית2. הדבר מחייב בחינה עקבית השוואתית של דמיון ושוני איכותני וכמותני בין הנכסים הדומים לנכס הנושא, ביצוע התאמות נחוצות למדדי השווי כדי לשקף הבדלים בין הנכס הנושא לנכסים הדומים2.

הפרקטיקה הנוכחת: שכפול והעתקת מחירים

התנוונות השיטה לחיקוי מכני

בפרקטיקה הישראלית הנוכחת, גישת ההשוואה התנוונה למה שניתן לכנות "שכפול מחירים" או "העתקת מחירים מכנית". תופעה זו מתאפיינת בהעתקה כמעט ישירה של מחירי עסקאות קודמות ללא ביצוע התאמות משמעותיות המתחשבות בהבדלים המהותיים בין הנכסים. השמאים מסתמכים על אפקט העגינה (Anchoring Bias), כאשר המחיר של העסקה האחרונה משמש כנקודת מוצא קוגניטיבית שמשפיעה על כל ההערכות הבאות. התופעה מתבטאת במספר דפוסי התנהגות מזיקים: התעלמות מהבדלים איכותיים משמעותיים בין הנכסים, אי-ביצוע התאמות למאפיינים פיזיים או מיקומיים שונים, הסתמכות על עסקה יחידה במקום על מדגם רחב של עסקאות, והתעלמות מתנאי השוק המשתנים או מנסיבות מיוחדות של העסקאות המשמשות כבסיס להשוואה. דפוס זה יוצר לולאת אישור (Confirmation Loop) כאשר כל הערכה חדשה מחזקת את המחירים הקודמים ללא בחינה ביקורתית של הנחות היסוד.

המרחק מהתקינה המקצועית

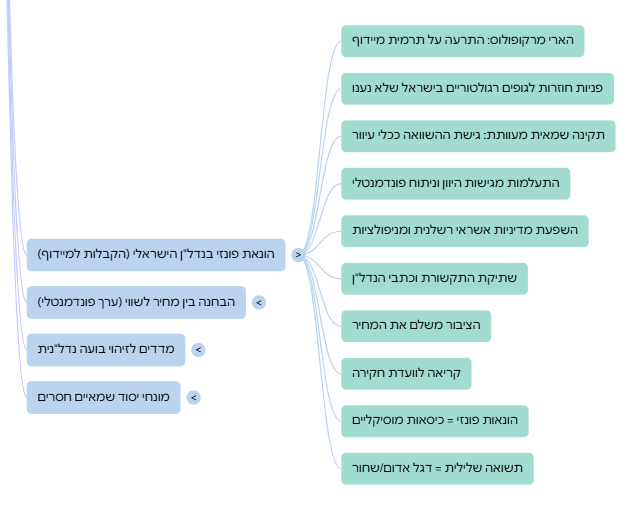

הרגולציה הישראלית, המבוססת על חוק שמאי המקרקעין מ-1962, מחייבה רישיון מיוחד לעיסוק בשמאות ומפקחת על איכות ההערכות3. מועצת שמאי המקרקעין, הממוקמת בירושלים תחת משרד המשפטים, מפקחת על רישום השמאים, מנהלת בחינות ומעניקה רישיונות3. עם זאת, למרות המסגרת הרגולטורית המפותחת, קיים פער בין הדרישות התיאורטיות לבין הפרקטיקה בשטח. התקינה הקיימת מחייבת שהעסקאות תהיינה עדכניות, שייקחו בחשבון התחשבויות מיוחדות של העסקה, שייבדק אם היה מעורב קונה מיוחד, שהנכס יהיה דומה עם איכויות דומות, שהדוגמאות יהיו בקרבה גיאוגרפית, ושיהיה זמין כמה שיותר מידע לשיפור איכות ההערכה1. אולם בפרקטיקה, דרישות אלו מתקיימות לעיתים רק באופן פורמלי, ללא הניתוח המעמיק הנדרש.

הקשרים מערכתיים ואינטרסים מתנגשים

האינטרס הבנקאי במחירים יציבים

המערכת הבנקאית מפתחת העדפה מובהקת לשכפול מחירים מפני שהדבר יוצר יציבות מלאכותית במחירי הנכסים המשמשים כבטוחה למשכנתאות. בנקים מעדיפים הערכות שמאיות ששומרות על רציפות עם מחירי העבר, מכיוון שירידות חדות במחירים עלולות לפגוע ביחס הכיסוי של המשכנתאות ולחייב הפרשות סיכון נוספות. התמריץ הכלכלי הזה יוצר לחץ מערכתי על השמאים לשמור על קווי המגמה של המחירים הקיימים. הקבלנים והיזמים, מצידם, מעוניינים במחירים גבוהים ויציבים שמצדיקים את השקעותיהם ומאפשרים למכור יחידות דיור במחירים גבוהים. המדינה, הפועלת גם כרגולטור וגם כבעלת קרקעות, נתונה לקונפליקט אינטרסים: מחד גיסא היא מעוניינת למנוע בועות ספקולטיביות, ומאידך גיסא היא מפיקה הכנסות משמעותיות ממכירת קרקעות במחירים גבוהים.

כשל רגולטורי ותמריצים מעוותים

מועצת שמאי המקרקעין בישראל, למרות הסמכויות הרגולטוריות שלה, מתקשה לאכוף סטנדרטים קפדניים של הערכת שווי. הדבר נובע בחלקו מהקושי לכמת ולמדוד את איכות ההערכות, ובחלקו מהלחצים הכלכליים והפוליטיים הפועלים על המערכת. התוצאה היא כשל רגולטורי (Regulatory Capture) שבו הרגולטור מתקשה לפעול נגד האינטרסים הכלכליים החזקים בשוק. בתי המשפט, שנדרשים לפסוק בסכסוכים הנוגעים להערכת שווי, מתקשים לחדור לעומקם של הניתוחים השמאיים ונוטים להסתמך על הקונצנזוס המקצועי הקיים. הדבר יוצר אפקט רטרואקטיבי שבו החלטות משפטיות מחזקות פרקטיקות שמאיות לקויות ומקשות על יישום רפורמות מתודולוגיות.

השלכות מקרו-כלכליות ומניפולציות שוק

תרומה ליצירת בועות נכסים

שכפול המחירים תורם באופן מהותי ליצירת בועות ספקולטיביות בשוק הנדל"ן. כאשר הערכות השווי מבוססות על מחירי עבר ללא התחשבות בשינויים במשתנים כלכליים יסודיים, נוצרת מגמה של עליית מחירים עצמית-מתמשכת (Self-Perpetuating Price Spiral). מחירים גבוהים מצדיקים הערכות גבוהות, שבתורן מאפשרות מימון למכירות במחירים גבוהים עוד יותר, וכן הלאה. התופעה מנתקת את מחירי הנכסים מהערכים הפונדמנטליים שלהם - כגון יכולת השכרה, עלויות בנייה, הכנסות משקי הבית ומדדים כלכליים אחרים. הדבר יוצר סטיות מערך יסוד (Fundamental Value Deviations) שמצטברות לאורך זמן ומגבירות את התנודתיות והסיכון במערכת הפיננסית.

השפעה על אמינות התחזיות והסיכון המערכתי

השימוש בשכפול מחירים פוגע באמינות התחזיות הכלכליות ומקשה על הערכת הסיכונים האמיתיים במערכת הפיננסית. כאשר הערכות השווי לא משקפות את התנאים הכלכליים האמיתיים, קשה לבנקים, למשקיעים ולרגולטורים להעריך נכון את החשיפה לסיכונים ולקבל החלטות מושכלות. הדבר יוצר סיכון מערכתי (Systemic Risk) שעלול להוביל להתמוטטות חדה במחירי הנכסים כאשר השוק מתחיל להתאמת יתר לכיוון הערכים הפונדמנטליים. בנוסף, התופעה תורמת לקשיחות מחירים (Price Rigidity) כלפי מטה, שמונעת מהשוק להגיב ביעילות לשינויים בתנאים הכלכליים. מחירים שלא יורדים בעת מיתון כלכלי יוצרים חוסר איזון מתמשך בין היצע וביקוש, ומעכבים את תהליכי ההתאמה הטבעיים של השוק.

סקירה השוואתית בינלאומית

מודלים מתקדמים בארצות הברית

בארצות הברית, התקינה המקצועית מחייבת שימוש בשיטות הערכה מתקדמות יותר, הכוללות ניתוח רגרסיה סטטיסטי, התאמות מורכבות למאפיינים שונים של הנכסים, ושימוש במודלים כלכליים משולבים2. השמאים נדרשים לבצע ניתוח השוואתי עקבי של דמיון ושוני איכותני וכמותני, לבצע התאמות נחוצות למדדי השווי, ולהציג פירוק מפורט של השיקולים שהובילו להערכה הסופית2. הרגולטורים האמריקאיים מטילים דרישות קפדניות יותר לתיעוד ולנימוק ההחלטות השמאיות, ומפעילים מנגנוני פיקוח ובקרה איכות מתקדמים. השימוש בטכנולוגיות מידע מתקדמות מאפשר השוואה אוטומטית של הערכות למגמות השוק ולמדדים כלכליים, ומקשה על יישום פרקטיקות של שכפול מחירים.

גישות חדשניות באירופה

במדינות כמו גרמניה ובריטניה, המערכות הרגולטוריות מפתחות גישות חדשניות הכוללות שילוב של מספר שיטות הערכה, שימוש בנתונים מקרו-כלכליים לאימות התוצאות, ודרישות מחמירות להכשרה מתמשכת של השמאים. התקינה האירופית מדגישה את החשיבות של שילוב גישת ההשוואה עם גישות ההכנסות והעלות, ומחייבת הצגת ניתוח רב-ממדי המתחשב בגורמים כלכליים, חברתיים וסביבתיים. במדינות סקנדינביות מתפתחות גישות של שמאות משתתפת (Participatory Valuation) הכוללת את קהילות המקום בתהליכי ההערכה, ושיטות של הערכה דינמית המתעדכנת בזמן אמת על פי שינויים בתנאי השוק. גישות אלו מציעות חלופות מתקדמות לתלות המוחלטת בעסקאות עבר.

ניתוח ביקורתי ודוקטרינרי

הביקורת האקדמית והמחקר האמפירי

מחקרים אקדמיים רבים מצביעים על הבעיות המהותיות בשימוש בגישת ההשוואה כשיטה יחידה להערכת שווי. תיאוריית השווי הפונדמנטלי (Fundamental Value Theory) טוענת שערכו האמיתי של נכס נקבע על ידי יכולתו לייצר תזרים מזומנים עתידי, ולא על ידי מחירי עסקאות היסטוריות. השימוש בשכפול מחירים מנתק את ההערכות מהיסודות הכלכליים האמיתיים ויוצר מה שנקרא "תמחור התנהגותי" (Behavioral Pricing).המחקר מזהה מספר הטיות קוגניטיביות המשפיעות על איכות ההערכות: הטיית העגינה, שמגבילה את יכולת השמאים לסטות ממחירי הבסיס; הטיית האישור, שגורמת לחיפוש אחר מידע התומך בהערכות קיימות; והטיית הזמינות, שמעדיפה מידע קרוב וזמין על פני מידע מדויק ורלוונטי. תופעות אלו מובילות למה שמכונה "אשליית דיוק" כאשר השמאים מתייחסים להערכותיהם כמדויקות יותר ממה שהן באמת.

שאלת הלגיטימיות של השיטה

עולה השאלה המהותית האם גישת ההשוואה, כפי שהיא מיושמת כיום, עומדת בכלל בקריטריונים של "שומה כלכלית נורמטיבית". שומה נורמטיבית אמורה לשקף את הערך הכלכלי האמיתי של הנכס ולהתבסס על נתונים אובייקטיביים ועל ניתוח מקצועי מעמיק. כאשר השיטה מתנוונת לשכפול מחירים, היא הופכת למה שניתן לכנות "הכשרה רטרואקטיבית של שוק מעוות" - תהליך שבו שיטות לכאורה מקצועיות משמשות להצדקת מחירים שנקבעו על ידי כוחות שוק לא רציונליים. הביקורת הדוקטרינרית מצביעה על כך שהשימוש בשכפול מחירים הופך את השמאות ממדע מדויק לאומנות סובייקטיבית, ומפחית את התרומה המקצועית של השמאים לכלכלה. במקום לשמש ככלי לגילוי ערך אמיתי, השמאות הופכת למנגנון של שימור סטטוס קוו ושל הנצחת מגמות מחירים קיימות.

פתרונות ורפורמות מוצעות

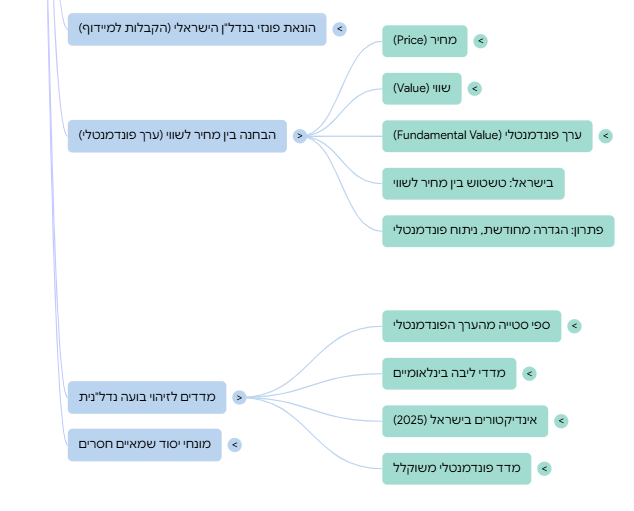

פיתוח מתודולוגיות משולבות

הפתרון המרכזי טמון בפיתוח גישת שמאות אינטגרטיבית השילוב בין שלוש הגישות העיקריות: השוואה, הכנסות ועלות. במקום להסתמך על גישה אחת, השמאים צריכים לבצע ניתוח תלת-ממדי המשלב את כל הגישות ומציג את התוצאות בצורה שקופה ומנומקת. גישת ההכנסות צריכה לבחון את יכולת הייצור של תזרימי מזומנים עתידיים, גישת העלות צריכה להעריך את עלות השחזור או החלפה, וגישת ההשוואה צריכה להתבסס על ניתוח סטטיסטי מתקדם של מדגם רחב של עסקאות. יישום הגישה המשולבת מחייב פיתוח מודלים כמותיים מתקדמים הכוללים ניתוח רגרסיה רב-משתני, שימוש בבסיסי נתונים מקיפים, ויישום שיטות בינה מלאכותית לזיהוי דפוסים וחריגות. השמאים צריכים להיות מחויבים להציג ניתוח רגישות המראה כיצד השינויים בהנחות היסוד משפיעים על התוצאה הסופית, ולספק רווחי ביטחון המשקפים את מידת הוודאות בהערכה.

רפורמה רגולטורית ומקצועית

מועצת שמאי המקרקעין צריכה ליזום רפורמה מקיפה הכוללת עדכון התקנים המקצועיים, הטלת דרישות מחמירות לתיעוד ונימוק ההחלטות, והקמת מנגנון פיקוח ובקרת איכות מתקדם. הרפורמה צריכה לכלול הכשרה מתמשכת חובה לשמאים, בחינות הסמכה תקופתיות, ומנגנונים של ביקורת עמיתים (Peer Review) לבדיקת איכות ההערכות. יש ליישם תקנות שקיפות המחייבות פרסום נתונים על הערכות שווי, מגמות מחירים ושיטות הערכה. הדבר יאפשר לאקדמיה ולציבור לבחון ולבקר את איכות העבודה השמאית ולזהות בעיות מערכתיות. כמו כן, יש להקים מאגר נתונים מרכזי הכולל מידע מפורט על כל העסקאות והערכות השווי, שיאפשר ביצוע מחקרים סטטיסטיים מתקדמים ופיתוח כלים לבקרת איכות.

יישום טכנולוגיות מתקדמות

השילוב של טכנולוגיות מידע מתקדמות יכול לתרום משמעותית לשיפור איכות השמאות. מערכות מידע גיאוגרפי (GIS) מתקדמות יכולות לספק ניתוח מרחבי מדויק של גורמים המשפיעים על ערך הנכס, כגון נגישות לתחבורה ציבורית, קרבה לשירותים, ואיכות הסביבה. למידת מכונה ובינה מלאכותית יכולים לזהות דפוסים מורכבים בנתונים ולהציע הערכות מדויקות יותר. טכנולוגיית בלוק-צ'יין יכולה לשמש ליצירת מאגר נתונים מבוזר ושקוף של כל העסקאות וההערכות, שיקשה על מניפולציות ויאפשר מעקב אחר איכות העבודה של שמאים יחידים. פלטפורמות דיגיטליות יכולות לאפשר גישה נוחה למידע רלוונטי ולכלים לניתוח מתקדם, ולהפחית את התלות במידע חלקי או מוטה.

סיכום ותובנות מסכמות

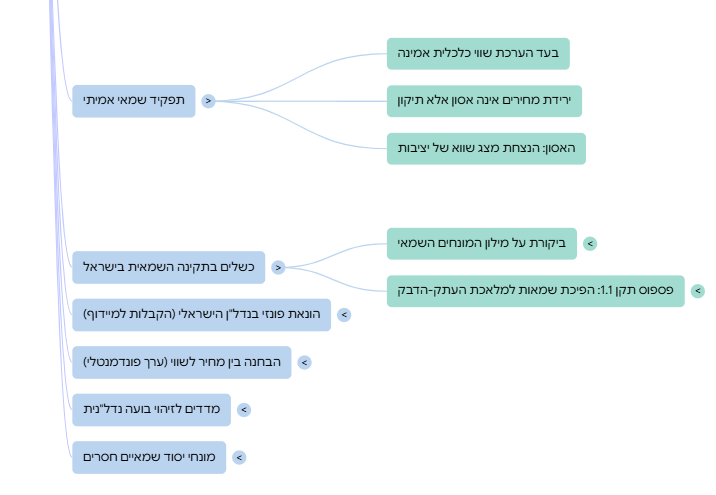

חידוד ההבחנה בין מחיר לשווי

הניתוח מעלה את החשיבות הקריטית של ההבחנה בין מחיר לשווי. מחיר הוא התוצר של עסקה ספציפית שהושפעה מנסיבות יחודיות, מידע חלקי, רגשות ותמריצים פרטיים. שווי, לעומת זאת, הוא אמדן מקצועי ואובייקטיבי לערכו הכלכלי האמיתי של נכס בתנאי שוק נורמליים. כאשר שמאות הופכת לשכפול מחירים, היא מאבדת את יכולתה להבחין בין השניים ולספק הערכת ערך עצמאית ומקצועית. התוצאה היא מעין "אשליית דיוק" כפולה: הציבור מתחת לרושם שקיבל הערכת שווי מקצועית ואובייקטיבית, בעוד שבפועל הוא קיבל גרסה מתוחכמת של שכפול מחירי עבר. השמאים, מצידם, מתחת לרושם שהם מבצעים עבודה מקצועית מורכבת, בעוד שבפועל הם מבצעים עבודה טכנית של העתקה והתאמות קוסמטיות.

קריאה לפעולה ושינוי מערכתי

המצב הנוכחי מחייב פעולה מיידית ונחושה מצד כל השחקנים במערכת. קובעי המדיניות צריכים לחוקק רגולציה מחמירה יותר ולהטיל מנגנוני פיקוח יעילים. השמאים עצמם צריכים לקחת אחריות מקצועית ולחתור לשיפור השיטות והכלים שלהם. האקדמיה צריכה לפתח מחקר מתקדם יותר ולהציע כלים מעשיים לשיפור איכות השמאות. הציבור הרחב צריך להיות מודע לבעיות הקיימות ולדרוש שקיפות ואיכות גבוהה יותר מהשירותים השמאיים. המערכת הפיננסית צריכה לפתח מנגנוני בקרת סיכון מתקדמים יותר שלא מסתמכים אך ורק על הערכות שווי חיצוניות. רק באמצעות מאמץ מתואם של כל השחקנים ניתן יהיה לחזור ולהפוך את השמאות למקצוע שתורם באמת לכלכלה ולחברה. המטרה הסופית היא יצירת מערכת שמאות אמינה ואובייקטיבית שמשרתת את האינטרס הציבורי, תורמת ליציבות הפיננסית, ומקדמת הקצאה יעילה של משאבים. השגת מטרה זו מחייבת נכונות לשינוי מהותי בתרבות המקצועית, ברגולציה ובאופן שבו החברה מתייחסת לתחום השמאות. האלטרנטיבה היא המשך ההידרדרות לכיוון מערכת שמאות שאינה עוד אלא כלי להנצחת מגמות מחירים קיימות ולשירות אינטרסים כלכליים צרים.

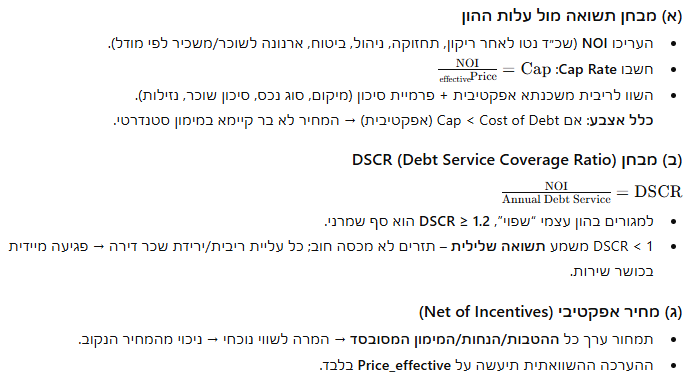

Deep ניתוח עומק: גישת ההשוואה לעומת שכפול והעתקת מחירים בהערכת מקרקעין

מבוא כללי:

גישת ההשוואה (Comparative Approach) היא אבן יסוד בהערכת שווי נכסים, המוכרת בתקנים בינלאומיים (IVS, RICS) ובתקן הישראלי מס' 1. עקרונית, היא מבוססת על תורת השווי השולי (Marginal Utility Theory) ועל ההנחה כי שווי נכס נקבע על ידי מחירי עסקאות דומות לאחר תקנון (Adjustment) מדעי להבדלים במאפיינים. מטרתה: גילוי "שווי השוק" (Market Value) - הסכום הסביר בין קונה ומוכר מיודעים וחסרי לחץ. יתרונותיה המרכזיים: התבססות על נתוני שוק אמיתיים, שקיפות יחסית והתאמה לשוק דינמי (Ratter, 2017).השאלה המרכזית: בפועל, הפכה הגישה לרוב למנגנון מכני של "שכפול והעתקת מחירים" (Price Cloning) - אימוץ עיוור של מחירי עסקאות סמוכות ללא ניתוח סיבתיות או תקנון מהותי. תופעה זו נובעת מ: לחצי זמן, חוסר הכשרה מספקת, הטיות קוגניטיביות (Anchoring Bias), תמריצים כלכליים של שחקני שוק, ופרשנות רופפת של תקני שמאות.הבחנה בין המושגים:

מאפיין | גישת השוואה תקנית | שכפול והעתקת מחירים |

|---|

מתודולוגיה | ניתוח גורמי יסוד (מיקום, גודל, מצב, זכויות), תקנון כמותי ואיכותני | השוואה שטחית, העתקת מחירי עסקאות סמוכות |

תקנון (Adjustment) | מבוסס רגרסיה סטטיסטית, ניתוח עלות-תועלת, בקרת איכות | תקנון מינימלי או חסר, "עין השמאי" |

הטיות | מודע להטיות (Anchoring, Confirmation Bias) ומנטרל | מגביר הטיות, יוצר "לולאת אישור" (Confirmation Loop) |

תוצאה | שווי המשקף ערך כלכלי (Fundamental Value) יחסית | שווי המשקף רעש שוק (Market Noise) |

אתיקה | נאמנות לערך, שקיפות, עצמאות | נאמנות ללקוח/לחצים, עמימות |

השלכות כלכליות | יציבות שוק, הקצאת הון יעילה | סיכון לבועות, קשיחות מחירים, אי-יעילות |

השלכות משפטיות | עמידה בסטנדרט "השמאי הסביר" (Daubert Standard) | סיכון לתביעות רשלנות, ביטול שומות |

השלכות מעשיות: דוגמאות

- דוגמה 1 (תל אביב, דירת 4 חדרים):

- שכפול: הערכת שווי ב-₪4.5M בהתבסס על עסקה בבניין סמוך.

- גישת השוואה: תקנון ל-קומת קרקע (פחות מבוקשת: -10%), חשיפה לרעש (ליד כביש: -7%), וחוסר במחסן (-3%). שווי מתקנן: ₪3.7M.

- הבדל:₪800,000 (18%) - פער הנובע מהתעלמות מגורמי יסוד.

- דוגמה 2 (אזור תעשייה):

- שכפול: הערכת שטח ב-₪10,000/מ"ר ע"ס עסקאות באזור.

- גישת השוואה: תקנון לנגישות תחבורתית ירודה (-15%), זיהום אוויר (-12%) ותקרת גובה נמוכה (-8%). שווי מתקנן: ₪6,500/מ"ר.

- הבדל:₪3,500/מ"ר (35%) - סיכון מובנה להערכת יתר של נכסי תעשייה באזורים שוליים.

הקשרים מערכתיים:

- בנקים: נהנים משומות גבוהות המגדילות את בסיס המשכון ומאפשרות הגדלת אשראי - אך מגבירות סיכון סיסטמי בעת משבר (Demyanyk & Van Hemert, 2011).

- קבלנים: "שכפול" תומך במחירי מכירה גבוהים לפרויקטים חדשים, גם אם איכותם נמוכה.

- מערכות שמאות: קיום "תעשייה" של שומות מהירות וזולות, על חשבון דיוק. תקן ישראלי מס' 1 אמנם קובע שיש לבחון "גורמים המשפיעים על הערך", אך בפועל, רבים מפרשים זאת כהצהרתית ומסתפקים בהשוואת מחירים.

- המדינה: מס רכישה גבוה יותר, אך גם סיכון ליציבות פיננסית ואי-שוויון בנגישות לדיור.

- תקינה ובתי משפט: ועדות התקינה בישראל (מועצת שמאי המקרקעין) לוקות לעיתים בלכידות רגולטורית (Regulatory Capture) עם השחקנים הגדולים. בתי משפט, לעיתים, מאמצים שומות "שכפול" עקב חוסר מומחיות, ומקבעים את הפרקטיקה (פרשת רע"א 10289/09).

השלכות מקרו-כלכליות:

- בועות נכסים: "שכפול" יוצר משוב חיובי - מחירים עולים כי מחירים אחרים עלו, מנותקים מיסודות כלכליים (דמי שכירות, כושר קנייה). דוגמת ארה"ב 2008 רלוונטית (Shiller, 2015).

- קשיחות מחירים: מחירים "משוכפלים" מתקשים לרדת גם כשהביקוש צונח, מעכבים תיקון שוק.

- מניפולציות שוק: שחקנים גדולים יכולים להשפיע על מחירי "עסקאות דומות" ולשבש את כלל השוק.

- סיכון פיננסי: בנקים מחזיקים בטחונות מנופחים - נקודת תורפה במשבר נזילות.

- הטעיית ציבור: משקיעים קטנים סומכים על "שווי שוק" כוזב.

סקירה השוואתית בינלאומית:

- ארה"ב (USPAP): דורשת ניתוח תקנון מפורט. שומות "Comparables" חייבות להציג נתונים על כל גורם מתוקנן. נפוץ שימוש ב-Multiple Regression Analysis (MRA).

- גרמניה (Pfandbrief): שמאות למשכנתאות נסחרות תחת פיקוח קפדני. תקנון מחייב ע"ס נתונים סטטיסטיים רחבים. נטייה שמרנית מובהקת.

- בריטניה (RICS Red Book): הדגש על "Reasonableness". חובה לתעד את השיקול המקצועי בתקנון. תופעת "Tone of the List" (העתקת שומות קודמות) קיימת אך נחשבת בלתי מקצועית.

- תופעה גלובלית: "שכפול" נפוץ במדינות עם שווקים דלילים, פיקוח חלש, ותרבות עסקית לא שקופה. ישראל בולטת בהיקף התופעה בשל תנודתיות השוק והריכוזיות.

ניתוח ביקורתי ודוקטרינרי:

- ביקורת אקדמית: גישת ההשוואה "הטהורה" ספגה ביקורת כמי שמנציחה את עיוותי השוק (Damodaran, 2012). היא נשענת על "יעילות השוק" בעוד שוקי מקרקעין ידועים באי-יעילותם ובהטיות התנהגותיות (Behavioral Pricing). שומה המבוססת רק על השוואה, ללא בדיקת יסודיות (Fundamental Value) מול שווי התחשיב (עלות, הכנסה), עלולה להיות הכשרה רטרואקטיבית של שוק מעוות.

- האם זו "שומה כלכלית נורמטיבית"? במובן הצר - כן, היא מקובלת. אך במובן העמוק של גילוי "ערך אמיתי" - לעיתים קרובות לא. היא עומדת בסטנדרט המקצועי הרווח, אך לא תמיד בסטנדרט כלכלי אידאלי.

פתרונות ורפורמות מוצעות:

- רפורמה מתודולוגית:

- גישה היברידית: שילוב חובה של גישת ההשוואה עם גישת ההכנסה (DCF) או גישת העלות (לפחות לבדיקת סבירות). ניתוח סטיות (Reconciliation) מעמיק.

- שימוש בטכנולוגיה: ניתוח Big Data, GIS ורגרסיות סטטיסטיות לזיהוי אוטומטי של גורמי תקנון קריטיים.

- תקנון כמותי מחייב: דרישת דיווח מפורט על כל תקנון (גודל, מיקום, זמן, מצב, זכויות) עם הצדקה כמותית.

- רפורמה רגולטורית ומקצועית:

- חידוד תקן 1: הדגשה מפורשת כי השוואה ללא תקנון מהותי לגורמי יסוד אינה עומדת בתקן. דוגמאות מחייבות לתקנון מינימלי.

- פיקוח אקטיבי: גוף מפקח עצמאי (כמו Bafin בגרמניה) לדגימת שומות ואכיפה.

- הכשרה: הדגשת כלכלת נדל"ן, סטטיסטיקה והתנהגות צרכנים בהכשרת שמאים.

- אחריות משפטית: הרחבת הפסיקה המטילה אחריות על שמאים העוסקים ב"שכפול".

- שקיפות: בסיס נתונים ציבורי ומפורט של עסקאות (כמו HM Land Registry בבריטניה).

- שינוי תרבותי: מעבר מפרדיגמת "המחיר כשווי" (Price Equals Value) להבנה כי שווי הוא הערכה של פוטנציאל כלכלי עתידי.

סיכום ותובנות מסכמות:

הפער בין גישת ההשוואה התאורטית ל"שכפול המחירים" הפרקטי הוא פער בין שומה מקצועית לאישור מנגנוני. בעוד הראשונה היא כלי חיוני להערכת שווי בשוק דינמי, השנייה היא מנגנון מסוכן המנציח עיוותים, מסכן את היציבות הפיננסית ופוגע באמון הציבור. המפתח טמון בהבנה כי "מחיר" הוא עובדה היסטורית, בעוד "שווי" הוא הערכה כלכלית עתידית.

קריאה לפעולה:

- לקובעי מדיניות: לקדם חקיקה לשקיפות נתונים, לחזק את עצמאות הרגולציה על שמאות, ולשלב דרישות להערכה היברידית בהליכים ממשלתיים.

- לשמאים: לאמץ סטנדרטים נוקשים של תקנון וניתוח, להתנגד ללחצים, ולפעול לפי רוח התקן ולא רק לאותיותיו.

- לאקדמיה: לחקור את השפעת "שכפול המחירים" על היציבות הפיננסית בישראל, ולפתח מתודולוגיות הערכה עמידות יותר להטיות.

- לציבור: לדרוש שקיפות בהערכות ולשאול שאלות נוקבות על בסיס השומה.

מראי מקום נבחרים:

- Damodaran, A. (2012). Investment Valuation: Tools and Techniques for Determining the Value of Any Asset. Wiley.

- Demyanyk, Y., & Van Hemert, O. (2011). Understanding the Subprime Mortgage Crisis. Review of Financial Studies.

- IVSC. (2022). International Valuation Standards.

- Ling, D.C., & Naranjo, A. (2015). Market Valuation and Risk Assessment of U.S. Commercial Banks. Real Estate Economics.

- Ratter, B.M. (2017). Property Valuation. Palgrave Macmillan.

- Shiller, R.J. (2015). Irrational Exuberance (3rd ed.). Princeton University Press.

- תקן שמאות מקרקעין מס' 1: שווי שוק של מקרקעין (מועצת שמאי המקרקעין, ישראל).

- פסקי דין: רע"א 10289/09, ע"א 8823/07.

הבחנה סופית: גישת ההשוואה האמיתית היא מדע של הבדלים. "שכפול מחירים" הוא אמנות הדמיון. עתיד השמאות בישראל תלוי ביכולת להחזיר את ההבדל הזה לקדמת הבמה המקצועית.

Clau

גישת ההשוואה מול שכפול מחירים: ניתוח ביקורתי של הפער בין התיאוריה לפרקטיקה

מבוא כללי

גישת ההשוואה (Comparative Approach) בהערכת שווי נכסים נחשבת לאחת משלוש הגישות הבסיסיות בשמאות המקרקעין, לצד גישת העלות וגישת ההכנסות. בתיאוריה הקלאסית, גישה זו מבוססת על עקרון החלפה כלכלי - קונה מושכל לא ישלם עבור נכס יותר מהמחיר שבו ניתן לרכוש נכס חלופי בעל תכונות דומות בשוק הפתוח.

המטרה המקורית

המטרה המקורית של גישת ההשוואה היא לבצע ניתוח מעמיק של נתוני השוק תוך הסתמכות על עסקאות אמיתיות, אך עם התאמות מושכלות המבוססות על הבחנה בין גורמי ההשפעה השונים על השווי. זוהי גישה אנליטית המחייבת הבנה של:

- דינמיקת השוק

- גורמי ההשפעה על המחיר

- הקשר בין מאפייני הנכס לשוויו

התופעה הבעייתית

אולם בפרקטיקה הישראלית, ולא רק בה, התפתחה תופעה של "שכפול והעתקת מחירים" (Price Cloning) שבה השמאי מסתפק בזיהוי עסקאות "דומות" ומעתיק את מחירן ללא ניתוח מעמיק של ההבדלים או הקשר הסיבתי בין מאפייני הנכס למחירו.

השאלה המרכזית: כיצד ומדוע התנוונה גישת ההשוואה המקצועית להפכה למנגנון של שכפול מחירים, ומהן ההשלכות הכלכליות והחברתיות של תהליך זה?

הבחנה בין המושגים

ההבדלים המתודולוגיים

גישת ההשוואה הנכונה מתבססת על:

1. ניתוח רב-ממדי

- בחינת מגוון רחב של גורמים המשפיעים על השווי

- כולל: מיקום, גודל, מצב פיזי, פוטנציאל פיתוח, תנאי שוק

2. התאמות מחושבות

- ביצוע התאמות כמותיות ואיכותניות מבוססות נתונים

- התאמות מדויקות להבדלים בין הנכס הנשמא לנכסי ההשוואה

3. משקלול מושכל

- מתן משקל שונה לעסקאות שונות בהתאם לרמת הדמיון

- הערכת אמינות הנתונים ותנאי העסקה

4. ניתוח טרנדים

- בחינת מגמות שוק לאורך זמן

- אי הסתמכות על עסקה בודדת או נקודת זמן ממוקדת

שכפול והעתקת מחירים מתאפיין ב:

1. זיהוי שטחי

- איתור עסקאות הנתפסות כ"דומות" על בסיס קריטריונים גסים

- בדרך כלל מיקום כללי וגודל בלבד

2. העתקה מכנית

- אימוץ המחיר ללא התאמות מהותיות

- התאמות סמליות בלבד

3. התעלמות מהקשר

- אי התחשבות בנסיבות מיוחדות של העסקה

- התעלמות ממכירה בכפייה, קשרי משפחה, תנאי מיוחדים

4. חוסר ביקורתיות

- הימנעות מבדיקת סבירות התוצאה

- אי השוואה לגישות שמאות אחרות

דוגמה מהשטח

מקרה בוחן:

שמאות דירה בתל אביב בגישת ההשוואה הנכונה, השמאי יבחן:

- עסקאות בבניינים דומים מבחינת גיל, איכות בנייה ותחזוקה

- השפעת הקומה והחשיפה על המחיר

- הבדלי חלוקה פנימית ומצב השיפוץ

- גורמים חיצוניים: רעש, זיהום אוויר, תכניות פיתוח עתידיות

- מגמות מחירים ברבעון האחרון

בשכפול מחירים, השמאי יסתפק ב:

- זיהוי דירה "דומה" באותו הרחוב או רחוב סמוך

- בגודל דומה

- העתקת מחירה ללא התאמות מהותיות

הקשרים מערכתיים

השחקנים המרוויחים מהעיוות

בנקים ומוסדות פיננסיים

- מעוניינים בשמאויות שמרניות המבוססות על עסקאות קיימות

- הפחתת סיכונים והצדקת החלטות אשראי

- שכפול מחירים מספק "כיסוי משפטי" מול רגולטורים

קבלנים ויזמים

- נהנים ממערכת שמרנית שמקבעת מחירים קיימים

- מניעת תנודתיות מוגזמת הפוגעת בתכנון פרויקטים

- המערכת מקלה על תמחור יחידות במכירה לציבור

מערכת השמאות עצמה

- הפחתת זמן ומשאבים נדרשים לביצוע שמאות מעמיקה

- הגדלת פרודוקטיביות

- הפחתת חשיפה משפטית (יכולת להצביע על עסקאות "דומות")

המדינה ורשויות המס

- יציבות במערכת הגבייה

- הפחתת עלויות הערעורים והדיונים על שמאויות

תפקיד התקינה והרגולציה

התקן מס' 1 של מועצת שמאי המקרקעין

- מגדיר באופן כללי את החובה לבחון "גורמי השוואה"

- אינו מפרט באופן מספק את הקריטריונים המינימליים לעומק הניתוח

- נמנע מהגדרה מדויקת של מהות ההתאמות הנדרשות

- מאפשר פרשנות רחבה המובילה לשכפול מחירים

הפסיקה הישראלית

- בתי המשפט נוטים לקבל שמאויות המבוססות על "עסקאות דומות"

- ללא דרישה לניתוח מעמיק של ההתאמות

- פסיקה זו מחזקת את התופעה ומעודדת העתקת מחירים

השלכות מקרו-כלכליות

יצירת בועות נכסים

שכפול מחירים תורם ליצירת בועות מחירים באמצעות מנגנון משוב חיובי (Positive Feedback Loop):

- עסקה בודדת במחיר גבוה הופכת לבסיס לשמאויות עתידיות

- היא "מזהמת" את מאגר הנתונים ויוצרת הטיה כלפי מעלה

- התופעה מתחזקת במיוחד בשווקים צרים או באזורים עם מעט עסקאות

קשיחות מחירים כלפי מטה

המערכת יוצרת קשיחות מחירים כלפי מטה (Downward Price Rigidity):

- שמאים נוטים להתעלם מעסקאות במחירים נמוכים

- הגדרתן כ"חריגות" או "לא מייצגות"

- מניעת תיקון טבעי של שווקים מנופחים

- הארכת משברי נכסים

פגיעה באמינות התחזיות

- המערכת פוגעת ביכולת החיזוי של שוק הנדל"ן

- אינה מבוססת על ניתוח פונדמנטלי של גורמי השווי

- יוצרת מערכת טאוטולוגית: מחירי העבר מעתיקים את עצמם לעתיד

- ללא קשר לשינויים במשתנים הכלכליים הבסיסיים

סקירה השוואתית בינלאומית

ארצות הברית - Sales Comparison Approach

דרישות מחמירות יותר:

- חובה לבצע התאמות כמותיות מבוססות נתונים סטטיסטיים

- דרישה להציג מחקר שוק רחב הכולל ניתוח טרנדים

- חובה להסביר ולנמק כל התאמה וכל החלטה לא לבצע התאמה

- בקרה מחמירה על ידי מוסדות מקצועיים (ASA, AI) ורגולטורים

גרמניה - מערכת הـ Gutachterausschüsse

אחת המתקדמות בעולם:

- ועדות השמאות המקומיות אוספות ומנתחות באופן שיטתי את כל עסקאות הנדל"ן

- יצירת מאגרי נתונים מתוחכמים

- מאפשרים ניתוח פונדמנטלי מעמיק של גורמי השווי

בריטניה - RICS Standards

ה-RICS דורש ביצוע "Hierarchy of Evidence":

- עסקאות מחולקות לקטגוריות לפי רמת האמינות ומידת הדמיון

- חובה לנמק את השימוש בכל עסקה ואת משקלה בהערכה הסופית

- סטנדרטים מחמירים של שקיפות ואחריותיות

ניתוח ביקורתי ודוקטרינרי

הביקורת האקדמית

מחקר של William Apgar (2019)

במאמר "The Role of Comparative Analysis in Real Estate Valuation" מבקר את הנטייה להפוך את גישת ההשוואה לכלי מכני:

"גישת העתקת המחירים פוגעת בעקרונות הבסיסיים של כלכלת השוק החופשי ויוצרת מערכת מעגלית שבה מחירי העבר קובעים את מחירי העתיד ללא קשר לשינויים בתנאי הכלכלה"

מחקר של פרופסור צבי ליבנה (2021)

במחקר "Market Efficiency and Appraisal Practices in Israel" מצביע על:

- מערכת השמאויות בישראל יוצרת "תלות בנתיב" (Path Dependency)

- שגיאות שמאות מהעבר מונצחות במערכת

- משפיעות על החלטות עתידיות באופן שיטתי

המבחן הנורמטיבי

השאלה העקרונית: האם גישת ההשוואה כיום עומדת בכללים של "שומה כלכלית נורמטיבית"?לפי התיאוריה הכלכלית הנורמטיבית, הערכת שווי צריכה לשקף:

- את הערך הכלכלי האמיתי של הנכס

- בהתבסס על תועלתו הכלכלית

- וזרם התשואות הצפוי ממנו

שכפול מחירים אינו עומד במבחן זה כיוון שהוא:

- מסתמך על אירועים היסטוריים (עסקאות עבר)

- מבלי לבחון את הקשר הסיבתי בין מאפייני הנכס לשוויו הכלכלי

- מהווה הכשרה רטרואקטיבית של תוצאות שוק שעלולות להיות מעוותות

פתרונות ורפורמות מוצעות

רפורמה ברמת התקינה המקצועית

1. הגדרה מדויקת של דרישות ניתוח

- עדכון התקן המקצועי עם רשימה מפורטת של גורמי ההשוואה החובה לבחון

- הגדרת שיטות הניתוח הנדרשות באופן ספציפי

2. חובת התאמות כמותיות

- קביעת דרישה לבצע התאמות מחירים בשיטות כמותיות מבוססות נתונים

- ולא רק "התאמות עיניות" או אינטואיטיביות

3. דרישת שקיפות

- חובה לפרט בדוח השמאות את כל שיקולי ההתאמה

- פירוט הבסיס הנומרי לכל התאמה

שילוב גישות שמאות - יצירת "משולש אימות"

1. בדיקת היגיון כלכלי

- השוואת תוצאת גישת ההשוואה לגישת ההכנסות (במקרים הרלוונטיים)

- וידוא עקביות בין הגישות השונות

2. ניתוח טרנדים מאקרו

- התחשבות במדדים מאקרו-כלכליים: אינפלציה, ריבית, שינויים בהכנסות הציבור

- קישור בין מגמות כלליות לתוצאות השמאות

3. מודלים פונדמנטליים

- פיתוח מודלים המבוססים על גורמים פונדמנטליים

- מיקום, נגישות, איכות שכונה כבסיס לבדיקת סבירות

רפורמות רגולטוריות

1. מערכת בקרה מחמירה

- הקמת מערכת בקרת איכות חובה על דוחות שמאות

- דגש על איכות הניתוח ולא רק על עמידה פורמלית בתקנים

2. מאגרי נתונים לאומיים

- הקמת מאגרי נתונים מתוחכמים ונגישים

- מאפשרים ניתוח סטטיסטי מעמיק של מגמות שוק

3. הכשרה מתמשכת

- חובת השתלמויות תקופתיות בנושאי ניתוח נתונים וכלכלה

- ולא רק בהיבטים הטכניים של השמאות

יצירת תמריצים כלכליים נכונים

1. אחריות מקצועית

- הגדלת החשיפה המקצועית והאישית של שמאים

- במקרים של שמאויות שגויות כתוצאה מעבודה לקויה

2. תמריצי איכות

- יצירת מערכת תמריצים הקושרת את שכר השמאי לאיכות העבודה

- ולא רק להיקף העבודה

3. שקיפות ציבורית

- פרסום סטטיסטיקות על איכות עבודת שמאים

- יצירת תחרות מבוססת איכות

סיכום ותובנות מסכמות

חידוד ההבחנה בין מחיר לשווי

המחיר = תוצאה של עסקה ספציפית בנסיבות ספציפיות השווי = הערכה של הערך הכלכלי האמיתי של הנכס גישת ההשוואה הנכונה = הפיכת מחירים לשווי באמצעות ניתוח מקצועי ומעמיק

שכפול מחירים = ויתור על התהליך והסתפקות בהעתקה מכנית

השלכות על יעילות השוק

מערכת שכפול המחירים פוגעת ביעילות השוק הנדל"ן:

- מנציחה אי-יעילויות ועיוותי מחיר

- מונעת גילוי מחיר אמיתי של שינויים בתנאי שוק

- יוצרת קשיחות מחירים המונעת התאמה לשינויים כלכליים

קריאה לפעולה

לקובעי מדיניות

- חקיקת תקנות מחמירות הדורשות עומק ניתוח גדול יותר

- במיוחד בשמאויות המשמשות לצרכי מימון או מיסוי

למערכת השמאית

- נטילת אחריות מקצועית ופיתוח כלים וסטנדרטים מבטיחי ניתוח מעמיק

- הגדלת דרישות ההשכלה וההתמחות

לאקדמיה

- העמקת המחקר בתחום השמאויות

- פיתוח מודלים פונדמנטליים מתקדמים להערכת שווי מדויקת

לציבור הרחב

- הגברת המודעות להבדלים בין שיטות שמאות שונות

- דרישת שקיפות גדולה יותר בתהליכי השמאות

מסקנה

המעבר משכפול מחירים מכני לגישת השוואה אמיתית ומקצועית הוא אתגר מורכב הדורש שינוי תרבותי עמוק במערכת השמאויות.זהו שינוי הכרחי לשמירה על:

- יעילות השוק

- הגינות כלפי הציבור

- המשך האמון במערכת השמאות כמכשיר כלכלי אמין

רק באמצעות מהלך משולב וכולל ניתן יהיה להחזיר את גישת ההשוואה למעמדה המקצועי המקורי ולהבטיח שהיא תשרת את המטרה שלשמה נוצרה - הערכת שווי אמיתית ומדויקת של נכסי נדל"ן.

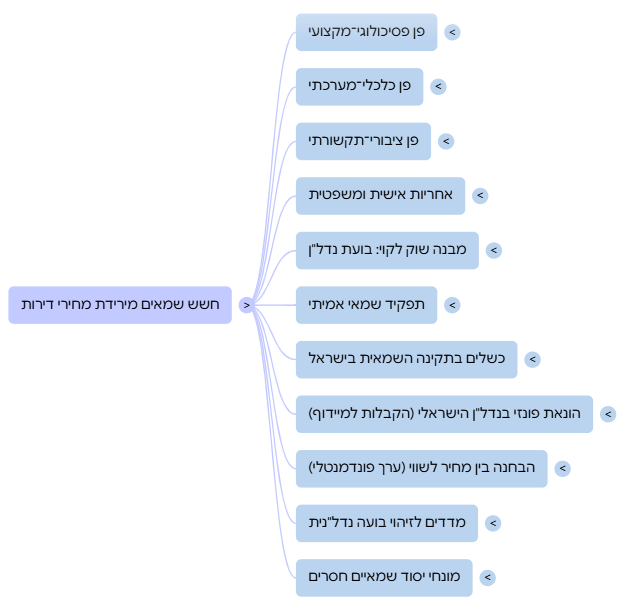

Gpt מחקר עומק: ההבדל בין גישת ההשוואה לבין שכפול והעתקת מחירים

מבוא

שמאות מקרקעין נשענת על שלוש גישות מסורתיות להערכת שווי נכס: גישת ההשוואה, גישת ההכנסות וגישת העלות. גישת ההשוואה, שהיא הפשוטה והנפוצה ביותר, הפכה ברבות השנים בישראל לגישה כמעט בלעדית – אך באופן מסולף ומסוכן. במקום לשמש ככלי ניתוח ביקורתי ואיכותי, היא הפכה בפועל למנגנון של "שכפול והעתקת מחירים". מחקר זה נועד להבחין בין שתי הפרקטיקות, לחשוף את השלכותיהן ולהציע רפורמות נדרשות.

1. גישת ההשוואה – הגדרה וייעוד

גישת ההשוואה מבוססת על הנחת יסוד פשוטה: ניתן לגזור את שוויו של נכס נדל"ני מתוך עסקאות דומות שבוצעו בסביבה גיאוגרפית וכלכלית דומה ובמועד סמוך. גישה זו מחייבת התאמות כמותיות ואיכותיות, ניתוח מעמיק של פרמטרים מהותיים (כגון שטח, מצב תכנוני, זכויות, איכות בנייה ודחיפות במכירה) – ולא העתקת מחיר פשוטה.לעומת זאת, "שכפול והעתקת מחירים" היא פעולה טכנית כמעט עיוורת: מאתרים עסקה סמוכה, לוקחים את מחירה ומצהירים שזה "שווי השוק". אין התאמות, אין ניתוח עסקאות בלתי סבירות ולעיתים אף מתעלמים ממידע שלילי או חריג.

2. השוואה תמציתית בין גישת ההשוואה לבין שכפול והעתקת מחירים

| היבט | גישת ההשוואה התקנית | שכפול והעתקת מחירים |

|---|

| מטרת השימוש | ניתוח כלכלי ופסיקה שמאית | הצדקת מחיר קיים |

| שיטת העבודה | בחינת עסקאות דומות והתאמות מפורטות | העתקת עסקה אחת או שתיים ללא ניתוח |

| גישה ביקורתית | מחייבת ומובנית | נעדרת לחלוטין |

| אחריות מקצועית | גבוהה ודורשת שיקול דעת | נמוכה, לעיתים אלגוריתמית |

| סיכון לשוק | נמוך כאשר מיושם נכון | גבוה, יוצר בועות וסטיות ערך |

3. מקום הבעיה: שוק שאינו חופשי

בישראל, גישת ההשוואה הפכה למכשיר לשעתוק מחירים תוך קיבוע שוק לא רציונלי. במקום שהשמאי יבחן האם המחיר הגיוני מבחינה כלכלית, המחיר הפך להיות לגיטימי רק כי הוא "קיים בשוק".התקינה השמאית, ובראשה תקן 1 של מועצת שמאי המקרקעין, אינה דורשת ניתוח ערך פונדמנטלי אלא מסתפקת בקיומן של עסקאות אשר עומדות לכאורה בתנאים טכניים של שוק חופשי. בפועל, התקן מאפשר שעתוק בועה ושמרנות שמאית מסוכנת.

4. השלכות קריטיות

- כלכלית: שכפול מחירים יוצר סטייה מערך אמיתי, מנפח מחירים, מקטין תשואות ויוצר קשיחות במחירים גם בתקופות משבר.

- רגולטורית: מאפשר מימון פרויקטים על בסיס נתונים מנופחים.

- משפטית: כאשר העסקה נתמכת בשמאות מנופחת – עולה החשש להטעיה, ואף לעבירות פליליות כגון עושק.

- חברתית: הציבור מקבל מסרים שגויים על מצב השוק, מבצע רכישות במחירים מופרזים, ונכנס לחובות כבדים תחת תחזיות מוטות.

5. השוואה בינלאומית

במדינות רבות, כגון ארה"ב, קנדה, גרמניה ובריטניה, קיימת הבחנה חדה בין מחיר לשווי. גישת ההשוואה מחייבת שימוש בכלי ניתוח אנליטיים, שקיפות במקורות, ודיון נלווה על כל עסקה מושווית. העתקת מחירים ללא ניתוח נחשבת להפרת תקן אתי ומקצועי.הרגולציה במדינות אלו מחייבת שמאים להסביר את פערי המחירים, ולהתמודד עם עסקאות חריגות. בנוסף, יש שימוש נרחב בגישות נוספות (הכנסות, עלות) והכללתן בשקלול השווי, גם כאשר יש נתוני שוק זמינים.

6. השתקפות אקדמית

הספרות המקצועית, לרבות מאמרים ופרסומים של מוסדות כמו ה-Appraisal Institute האמריקאי ו-RICS הבריטי, מדגישה שהשמאי הוא בראש ובראשונה אנליסט של ערך ולא מתעד מחירים. שמאות נכונה כוללת הנמקה, שקיפות, ובחינה עצמאית של הנתונים הכלכליים. שכפול מחיר נתפס כהתנהלות פסולה שעלולה לגרום להטעיית לקוחות, למניפולציות בשוק ולסיכונים מערכתיים.

7. פתרונות ורפורמות

- רפורמה בתקינה: עיגון דרישת ניתוח פונדמנטלי של שווי בכל שומה, ופסילה אוטומטית של שומות המבוססות על שכפול מחירים בלבד.

- שילוב גישות: קביעת חובה מקצועית לשלב בין גישות השוואה, הכנסות ועלות, בהתאם לאופי הנכס והשוק.

- שקיפות ציבורית: חובת גילוי מלא של מקור הנתונים, שיעור ההתאמות, והנמקה לכל עסקה מושווית.

- הכשרת שמאים: הרחבת ההכשרה התיאורטית והאנליטית של שמאים, תוך שילוב עקרונות של כלכלה מיקרו ומאקרו.

- שימוש בבינה מלאכותית: שילוב מערכות מתקדמות לזיהוי חריגות, סטיות ממוצעים, ואיתור מגמות בועתיות.

8. סיכום ומסקנות

שמאות מקרקעין אמורה לשקף שיקול דעת כלכלי מבוסס נתונים – לא לאשרר את המציאות כמות שהיא. הפיכת גישת ההשוואה לכלי טכני של שכפול מחירים מערערת את תפקידה של השמאות כאמצעי הגנה ציבורי, ויוצרת קרקע פורייה לבועות נכסים, חוסר איזון פיננסי והונאות מערכתיות.במציאות של שוק מנופח ומונע קרדיט, יש הכרח להחזיר את הביקורתיות המקצועית, לשלב בין גישות שמאיות, ולהגן על הציבור באמצעות תקינה שמאית חכמה, עצמאית ובלתי תלויה.הפרדת המחיר מהשווי – היא הבסיס לכל הערכה מקצועית ראויה.

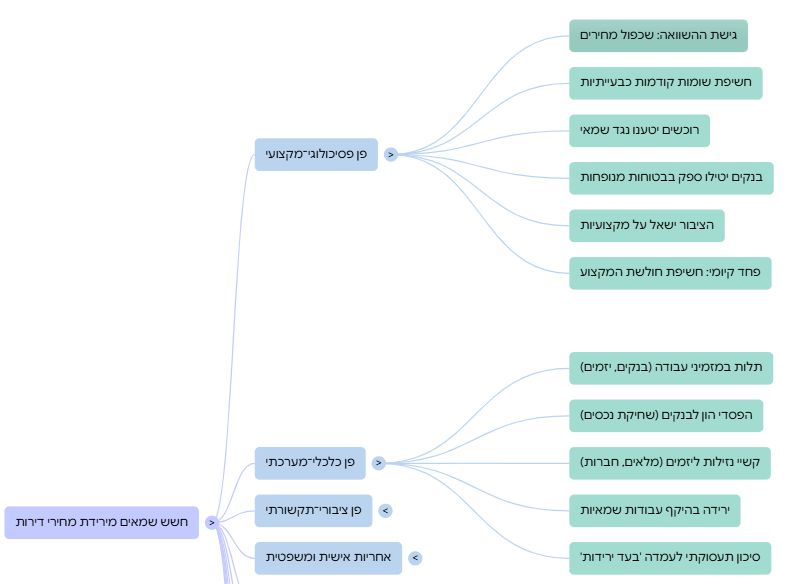

Gemi גישת ההשוואה בהערכת שווי מקרקעין: ניתוח עקרוני מול שכפול מחירים מסוכן

מבוא:

צומת קריטי בפרקטיקות הערכת שווי

הערכת שווי מדויקת ואמינה של נכסי מקרקעין מהווה אבן יסוד בכלכלה יציבה ובשוק נדל"ן מתפקד. היא משפיעה על החלטות השקעה, מתן אשראי, מדיניות ציבורית ואמון הציבור במערכות הפיננסיות והמקצועיות. בלב פרקטיקת הערכת השווי ניצבת "גישת ההשוואה", הנחשבת בעיני רבים לשיטה אמינה ורלוונטית. עם זאת, קיים מתח הולך וגובר בין יישומה העקרוני והקפדני של גישה זו לבין תופעה נרחבת של זילותה לכדי "שכפול מחירים" או "העתק-הדבק של מחירים" – פרקטיקה שטחית המסכנת את יציבות השוק ואת מהימנות הערכות השווי. דוח זה נועד לבחון לעומק את ההבדלים המהותיים בין שתי התופעות, את הגורמים המערכתיים המאפשרים את שכפול המחירים, את השלכותיו המאקרו-כלכליות והאתיות, ולהציע רפורמות לחיזוק מעמדה הראוי של גישת ההשוואה.

1. מבוא: גישת ההשוואה – האידיאל מול המציאות

1.1. יסודות תיאורטיים של גישת ההשוואה הקלאסית

גישת ההשוואה, המכונה גם גישת השוק או גישת המכירות ההשוואתיות (Sales Comparison Approach), היא שיטת הערכת שווי נכסי מקרקעין המבוססת על ניתוח עסקאות מכר של נכסים דומים לנכס הנישום, אשר נמכרו לאחרונה. עקרון היסוד העומד בבסיס גישה זו הוא עקרון התחלופה (Principle of Substitution), הקובע כי קונה רציונלי ומיודע לא ישלם עבור נכס מסוים יותר מאשר העלות הנדרשת לרכישת נכס חלופי דומה, בעל תועלת דומה ובזמן סביר. עקרון זה מחייב את השמאי לבצע השוואה אקטיבית ושיפוטית כדי לקבוע מהו "תחליף" ראוי, ולא להניח באופן פסיבי כי עסקה סמוכה מהווה תחליף מושלם, הנחה שכמעט לעולם אינה נכונה במלואה. שכפול מחירים, אם כן, מייצג נטישה יסודית של ההיגיון הכלכלי הבסיסי הזה. מטרתה העיקרית של גישת ההשוואה היא להגיע לאומדן של "שווי שוק" (Market Value). התקן הבינלאומי לשמאות (IVS) מגדיר שווי שוק כ"סכום המוערך שבו ניתן להחליף נכס במועד הקובע לשומה בעסקה בין קונה מרצון למוכר מרצון שאינם קשורים, לאחר שיווק מתאים, כאשר שני הצדדים פועלים בצורה מושכלת, זהירה, וללא כפייה". הגדרה זו כשלעצמה מרמזת על ניתוח אקטיבי ולא על התבוננות פסיבית במחיר כלשהו. "שכפול מחירים" עלול לקחת מחיר נצפה כשווי שוק דה פקטו, מבלי לבחון בקפידה האם הוא עומד בתנאים אידיאליים אלו. היישום האידיאלי של גישת ההשוואה כולל מספר שלבים מתודולוגיים:

- איסוף נתונים מקיף: מחקר שוק יסודי לאיתור עסקאות מכר עדכניות, נכסים מוצעים למכירה ועסקאות תלויות ועומדות של נכסים דומים.

- אימות נתונים: וידוא של פרטי העסקאות, לרבות מחיר המכירה, תנאי העסקה והנסיבות שאפפו אותה. תקני RICS, למשל, מדגישים את חשיבות אימות הנתונים מול הצדדים לעסקה.

- בחירת נכסי השוואה (קומפרבלים) מתאימים: בחירת נכסים הדומים ביותר לנכס הנישום מבחינת מיקום, מאפיינים פיזיים, שימוש מיטבי, תנאי שוק ומועד המכירה. נדרשים לפחות שלושה נכסי השוואה על פי USPAP וגם על פי תקן ישראלי 2.1.

- ניתוח שיטתי של ההבדלים וביצוע התאמות: זיהוי ההבדלים המהותיים בין נכסי ההשוואה לנכס הנישום וביצוע התאמות כמותיות (דולריות או אחוזיות) מנומקות ונתמכות שוק עבור כל הבדל משמעותי (כגון מיקום, גודל, מצב פיזי, איכות בנייה, מועד עסקה, תנאי מימון ועוד).

- היסק שווי (Reconciliation): שקלול מושכל של מחירי נכסי ההשוואה המתואמים לכדי קביעת אומדן שווי סופי לנכס הנישום, תוך התחשבות באיכות וכמות הנתונים ובמידת הדמיון של כל נכס השוואה.

כאשר גישת ההשוואה מיושמת כהלכה, היא נחשבת לשיטה האמינה ביותר עבור סוגי נכסים רבים, ובמיוחד נכסי מגורים, בשל התבססותה הישירה על נתוני שוק עדכניים. גם תקן ישראלי 2.1 מעניק לה תוקף גבוה עבור רוב הנכסים הבנויים.

1.2. שאלת המחקר המרכזית: ההידרדרות ל"שכפול מחירים"

בניגוד ליישום הקפדני והשיטתי של גישת ההשוואה, המונח "שכפול מחירים" או "העתק-הדבק של מחירים" מתאר פרקטיקה רווחת שבה שמאי מקרקעין, או מי שמתיימר לבצע הערכת שווי, מסתפק בהעתקה טכנית של מחיר עסקה סמוכה, ללא ניתוח מעמיק, ללא ביצוע התאמות ראויות או תוך ביצוע התאמות מינימליות ובלתי מבוססות. זו אינה שיטת הערכה מוכרת, אלא כינוי גנאי ליישום רשלני ושטחי של גישת ההשוואה.שאלת המחקר המרכזית של דוח זה היא:

כיצד ומדוע הפכה גישה שמאית עקרונית ומבוססת, הלכה למעשה, במקרים רבים מדי, למנגנון של שכפול והעתקת מחירים, ומהן ההשלכות המערכתיות של תהליך זה? הדגש הוא על ההבדל התהומי בין הערכת שווי מושכלת, המבוססת על ניתוח השוואתי מעמיק, לבין חיקוי טכני של מחיר עסקה סמוכה, המרוקן את גישת ההשוואה מתוכנה המקצועי והערכי.

2. הבחנה בין המושגים: מתודולוגיה, ערכים ותוצאות

ההבחנה בין גישת השוואה קפדנית לבין פרקטיקת שכפול מחירים אינה סמנטית גרידא; היא טמונה בפערים מתודולוגיים, ערכיים ותוצאתיים עמוקים.

2.1. תהום מתודולוגית

- גישת ההשוואה (קפדנית):

- איסוף נתונים: מחייבת איסוף נתונים מקיף ומאומת ממקורות מגוונים.

- בחירת נכסי השוואה: מתבססת על דמיון אמיתי, שימוש מיטבי זהה, עדכניות העסקה ואופייה כעסקת "זרוע ארוכה" (arm's length). תקנים דורשים לרוב מינימום של שלושה נכסי השוואה.

- תהליך ההתאמה: כולל התאמות מפורטות, מבוססות ומנומקות לכל ההבדלים המהותיים. ההתאמות צריכות להיות כמותיות ככל הניתן ונגזרות מניתוח שוק. הנחיות RICS, למשל, מדגישות את הצורך לשקף את ההבדלים מנכס המטרה.

- היסק שווי: שקלול מושכל של נכסי ההשוואה המתואמים, תוך התחשבות באיכות הנתונים ובמידת הרלוונטיות של כל נכס, ולא ממוצע פשוט.

- שכפול מחירים (שטחי):

- איסוף נתונים: מסתמך לעיתים קרובות על מחירי עסקאות נגישים אך לא מאומתים מנכסים סמוכים, תוך התעלמות ממקורות מידע נוספים.

- בחירת נכסי השוואה: מבוססת על נוחות וקרבה גאוגרפית, לעיתים תוך התעלמות מנכסי השוואה "לא נוחים" או בחירה סלקטיבית של עסקאות התומכות במחיר רצוי.

- תהליך ההתאמה: התאמות מינימליות, שרירותיות, או היעדר התאמות כלל. ההתמקדות היא במציאת עסקה שתאשר רמת מחירים קיימת או רצויה.

- היסק שווי: לעיתים קרובות, אימוץ פשוט של מחיר העסקה הקרובה ביותר או העדכנית ביותר, ללא שקלול או ניתוח נוסף.

2.2. ערכים אתיים ומקצועיים

- גישת ההשוואה (קפדנית):

- אובייקטיביות, אי-תלות וניטרליות: השמאי פועל כמומחה בלתי תלוי, ללא משוא פנים.

- בדיקת נאותות (Due Diligence) ומיומנות: מחקר וניתוח יסודיים, הפגנת ידע ומיומנות מקצועית.

- שקיפות: תיעוד ברור של הנתונים, ההנחות, תהליך הניתוח וההתאמות, באופן המאפשר ביקורת ובחינה.

- שכפול מחירים (שטחי):

- פוטנציאל להטיות: חשופה להטיות קוגניטיביות כגון הטיית עגינה (Anchoring Bias) למחיר המבוקש, למחיר עסקה קודמת או ללחצי לקוח, והטיית אישוש (Confirmation Bias) בבחירת נתונים התומכים במסקנה קיימת.

- היעדר בדיקת נאותות: מאמץ שטחי, הימנעות מבדיקה מעמיקה של נתונים ונסיבות.

- אטימות: קושי לבחון את התהליך אם ההתאמות והנימוקים אינם מתועדים כראוי.

אחד המניעים הפסיכולוגיים המרכזיים לשכפול מחירים הוא הטיית העגינה. מחקרים רבים בתחום הכלכלה ההתנהגותית הראו כי פיסות המידע הראשונות שאדם נחשף אליהן (כגון מחיר מבוקש, מחיר עסקה סמוכה שפורסם לאחרונה, או ציפיית הלקוח) משפיעות באופן לא פרופורציונלי על הערכותיו ושיפוטיו. שכפול מחירים הוא ביטוי התנהגותי של הטיה זו, כאשר ה"עוגן" (מחיר העסקה הסמוכה) מאומץ ללא התאמה מספקת או ביקורתית. לחצים חיצוניים, כגון הרצון "לסגור עסקה" או לעמוד בציפיות הלקוח, עלולים להחריף נטייה זו. מכאן, שהמאבק בשכפול מחירים מחייב לא רק שיפור התקינה, אלא גם פיתוח מודעות ואסטרטגיות התמודדות עם הטיות קוגניטיביות בקרב אנשי המקצוע. יתרה מכך, שכפול מחירים עלול להוות צורה של "מפל מידע" (Information Cascade) או "התנהגות עדר" (Herding Behavior). כאשר שמאים מסתמכים באופן דומיננטי על מחירי עסקאות עדכניים ללא ניתוח עומק, הם עלולים, מבלי משים, להשתתף בהתנהגות עדר. אם הערכות קודמות התבססו אף הן על השוואות שטחיות דומות, נוצרת "לולאת אישוש" (Confirmation Loop) שבה מחירים מאומתים על ידי מחירים אחרים, ולא על ידי גורמי יסוד כלכליים. כל שומה "משוכפלת" מחזקת את רמת המחירים הקיימת, וגורמת לה להיראות "נכונה" יותר בשל נפח ה"ראיות" הדומות, גם אם המחירים הראשוניים היו מנותקים מערך יסודי. הדבר מצביע על כך ששכפול מחירים יכול לתרום לתנופתן של בועות נכסים, שכן הפרקטיקה עצמה מגבילה את כניסתם של איתותי הערכה מתקנים ומבוססי יסודות.

2.3. הערכות השווי הנובעות מכך והשלכותיהן

- גישת ההשוואה (קפדנית): שואפת לאומדן מבוסס וניתן להגנה של שווי שוק, המשקף את מאפייני הנכס הבסיסיים ואת תנאי השוק הרלוונטיים. היא מבחינה בין "מחיר" (מה ששולם בפועל) לבין "שווי" (מה הנכס באמת שווה בתנאי שוק אידיאליים).

- שכפול מחירים (שטחי): נוטה לשעתק את רמות המחירים הקיימות, ובכך עלול להנציח עיוותי שוק או בועות מחירים. הוא מטשטש את הגבול בין מחיר לשווי.

- השלכות כלכליות: שכפול מחירים עלול להוביל להקצאה לא יעילה של משאבים, לניפוח ערכי נכסים, להגברת הסיכון הפיננסי ולחוסר יציבות בשווקים. הערכות שווי לא מדויקות גורמות להפסדים כספיים ולהחמצת הזדמנויות.

- השלכות משפטיות: חושפות את השמאי לתביעות רשלנות פוטנציאליות, ועלולות להטעות מוסדות פיננסיים, משקיעים ורשויות.

- השלכות אתיות: פוגעות באמון הציבור במקצוע השמאות, ופותחות פתח לניגודי עניינים (למשל, לחץ להתאים את השומה למחיר החוזי). מחקרים מראים כי שמאי מקרקעין נוטים להתאים את משקל נכסי ההשוואה כדי להגיע למחיר החוזי, ומושפעים מיחסיהם עם קציני אשראי ומתווכים.

הכשל האתי בשכפול מחירים אינו רק רשלנות, אלא כשל באחריות המקצועית לשקף שווי שוק אמיתי. קודים אתיים מדגישים ניטרליות, אובייקטיביות ואמיתות. שכפול מחירים, על ידי הימנעות מניתוח והתאמה קפדניים, והיכנעות פוטנציאלית ללחצים או לנוחות, מהווה ויתור על אחריותו המרכזית של השמאי לספק חוות דעת בלתי תלויה על השווי. הוא מעדיף קלות או קונפורמיות על פני דיוק. ההבחנה בין "מחיר" ל"שווי" היא מרכזית כאן; שכפול מחירים מדווח על מחיר, לא בהכרח על שווי מבוסס היטב. הדבר מעלה את הסוגיה מעבר לטעות טכנית גרידא לשאלה של יושרה מקצועית והשפעתה על אמון השוק.

2.4. דוגמאות המחשה

- דוגמה 1: שני נכסים בעלי מאפיינים כלליים דומים (גודל, מספר חדרים) אך עם הבדלים משמעותיים במצבם הפיזי, באיכות הגימור או בתכונות מיקום ספציפיות (כגון נוף, רעש, נגישות). פרקטיקה של שכפול מחירים עשויה להקצות להם שווי דומה, בעוד שגישת השוואה קפדנית תבחין ביניהם באופן משמעותי באמצעות התאמות מתאימות.

- דוגמה 2: שוק נדל"ן הנמצא במגמת עליית מחירים מהירה. שכפול מחירים יעקוב אחר המגמה באופן עיוור, ויצטט עסקאות אחרונות כראיה לשווי עולה. לעומת זאת, גישת השוואה קפדנית עשויה לזהות ניתוק פוטנציאלי מערך יסודי, אם ההתאמות הנדרשות עבור "תנאי שוק" הופכות לגדולות באופן בלתי סביר ללא תמיכה כלכלית בסיסית (כגון עלייה בהכנסות, שיפור בתשתיות וכד').

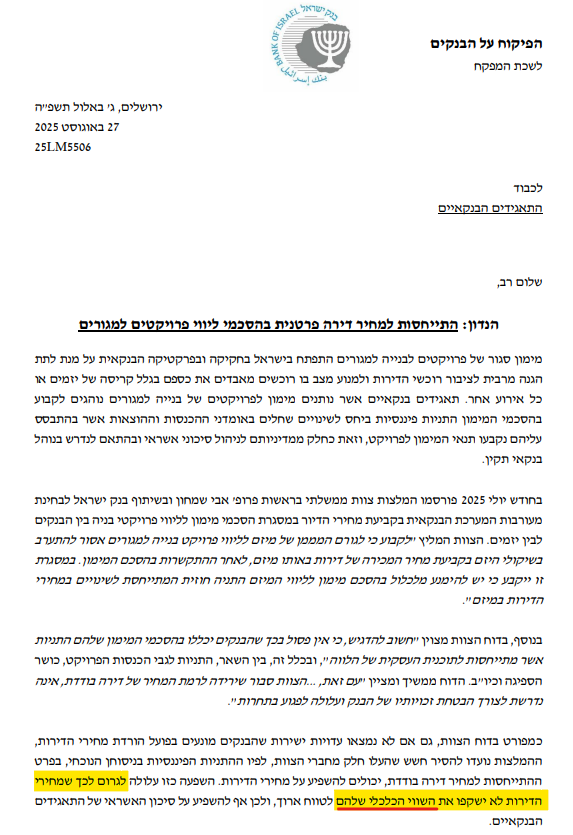

טבלה 1: גישת ההשוואה מול שכפול מחירים: השוואה מתודולוגית, אתית ותוצאתית

מאפיין | גישת ההשוואה (קפדנית) | שכפול מחירים (שטחי) |

|---|

מקורות נתונים | מקיפים, מאומתים, מגוונים | לרוב נגישים אך לא מאומתים, מוגבלים |

קריטריונים לבחירת השוואה | דמיון אמיתי, שימוש מיטבי, עדכניות, עסקת זרוע ארוכה | נוחות, קרבה גאוגרפית, התאמה למחיר רצוי |

קפדנות ההתאמות | מפורטות, מבוססות שוק, מנומקות כמותית ואיכותית | מינימליות, שרירותיות, או היעדר התאמות כלל |

עמדה אתית | אובייקטיביות, אי-תלות, בדיקת נאותות, שקיפות | פוטנציאל להטיות, היעדר בדיקת נאותות, אטימות |

מוקד התוצאה | אומדן שווי שוק מבוסס, הבחנה בין מחיר לשווי | שכפול רמות מחירים קיימות, טשטוש בין מחיר לשווי |

השפעה על השוק | תורמת ליציבות, משקפת ערך כלכלי | עלולה לנפח בועות, להנציח עיוותים, להגביר סיכון פיננסי |

3. הקשרים מערכתיים: כיצד שכפול מחירים מאופשר ומנֻצח בישראל

הפרקטיקה של שכפול מחירים אינה מתקיימת בחלל ריק. היא נטועה במערכת של תמריצים, לחצים ומבנים מוסדיים המאפשרים, ולעיתים אף מעודדים, את קיומה.

3.1. תפקיד הבנקים והמוסדות הפיננסיים

מוסדות פיננסיים, ובפרט בנקים למשכנתאות, ממלאים תפקיד מרכזי בשוק הנדל"ן. לעיתים, קיים לחץ, מרומז או גלוי, על שמאי מקרקעין "לאשר" מחיר חוזי לצורך העמדת הלוואה. מחקרים אף הראו כי שמאי מקרקעין נוטים להתאים את משקל נכסי ההשוואה כדי להגיע למחיר החוזי, וכי הם מושפעים מיחסיהם עם קציני אשראי ומתווכים. בנוסף, בישראל, "דוח אפס" (דוח כדאיות כלכלית ראשוני), המשמש בסיס למימון פרויקטים חדשים, עלול בעצמו להתבסס על מחירי שוק קיימים (שייתכן וכבר "שוכפלו") או על תחזיות אופטימיות של יזמים, ובכך לקבע "עוגן" מחירים ראשוני לפרויקט כולו. מסמך של המועצה הלאומית לכלכלה מאפריל 2025 ("קשיחות מחירי הדיור: השפעת המערכת הבנקאית") חושף כיצד הבנקים המלווים כופים על קבלנים, באמצעות סעיפים חוזיים, להימנע מהורדת מחירים – גם כאשר קיים צורך מובהק בכך – וזאת על בסיס דוח האפס. מנגנון זה, שבו הבנק קובע מראש מחירים לדירות בפרויקט וכל ניסיון של הקבלן למכור מתחת למחיר שנקבע נחשב להפרת הסכם, יוצר רצפות מחיר מלאכותיות. האינטרס של הבנק הוא להגן על הבטוחות שלו, שכן שווי הבטוחה נגזר ממחיר המכירה הצפוי ולא מעלות הבנייה. ירידת מחיר בפרויקט אחד עלולה ליצור "אפקט דומינו" ולפגוע בשווי הבטוחות בפרויקטים אחרים של הבנק. כך נוצרת לולאת משוב שבה הערכות שווי ראשוניות, שעלולות להיות מבוססות על מחירים משוכפלים, הופכות לממוסדות וקשות לשינוי, ובכך מטמיעות את שכפול המחירים במערכת הפיננסית והיזמית. זוהי צורה של אינרציה מערכתית.

3.2. יזמים וקבלנים ליזמים ולקבלנים יש אינטרס מובנה לשמר רמות מחירים גבוהות כדי למקסם רווחים ולהבטיח מימון על בסיס דוחות אפס חיוביים. אסטרטגיות שיווק מדגישות לעיתים קרובות עסקאות גבוהות אחרונות בסביבה, ובכך יוצרות עוגן פסיכולוגי עבור קונים פוטנציאליים ושמאים כאחד.

3.3. מערכות שמאות וגופים מקצועיים מידת הפיקוח של מועצת שמאי המקרקעין ולשכת שמאי המקרקעין על שמירת עקרונות הערכה קפדניים, לעומת הסתפקות בשכפול מחירים, היא קריטית. מועצת השמאים אחראית על רישוי, בחינות, התמחות וטיפול בתלונות , בעוד הלשכה היא ארגון מקצועי וולונטרי. קיים חשש פוטנציאלי לתופעה של "שבי רגולטורי" (Regulatory Capture), שבה התקינה או אכיפתה עלולות, שלא במתכוון, לשרת את הפרקטיקות הקיימות בשוק או גורמים בעלי השפעה, במקום לאתגר אותן.

3.4. המדינה והמסגרת הרגולטורית לרשות מקרקעי ישראל (רמ"י) השפעה ניכרת על תמחור קרקעות ופיתוח, והחלטותיה יכולות לקבוע עוגני מחיר ראשוניים. השאלה המרכזית היא מידת האפקטיביות של התקינה השמאית הקיימת בישראל בקידום ניתוח מעמיק.

- תקן מס' 1 ("פירוט מזערי נדרש בשומות מקרקעין לסוגיהן"): תקן זה, מתמקד בתוכן המינימלי ובמבנה של דוח השומה. בעוד שהוא מחייב הכללת סעיפים מסוימים, הוא אינו מחייב במפורש ניתוח של גורמי יסוד מעבר למה שמקובל בניתוח השוואתי בסיסי. השאלה היא האם "פירוט מזערי" מספיק כדי למנוע שכפול מחירים, והאם הוא מחייב נימוק התאמות על בסיס הבדלים כלכליים יסודיים, או שניתן לספק אותו גם באמצעות השוואה שטחית. ועדת התקינה פספסה את התקנה וגם פרסמה מילון לקוי ושגוי.

- תקן 2.1 ("יישום גישות השומה בשומות מקרקעין לנכסים בנויים"): תקן זה מעניק תוקף גבוה לגישת ההשוואה ומפרט את אופן יישומה, כולל הצורך בהתאמות על בסיס מאפייני נכס ונתוני שוק. הוא דורש לפחות שלושה נכסי השוואה רלוונטיים וקובע מבחן כמותי לדמיון (סך שיעורי ההתאמה המוחלטים לא יעלה על 35%). תקן זה אכן דוחף לניתוח מעמיק יותר מאשר שכפול פשוט, בכך שהוא מחייב ניתוח והתאמות. הנקודה הקריטית היא מידת הקפדנות שבה הוא נאכף ומפורש בפועל. האם "נתוני שוק" להתאמות מגיעים מניתוח יסודי או ממחירים נצפים אחרים?

- תקן 19 ("שומת מקרקעין למטרת בטוחה לאשראי"): תקן זה דורש רמת פירוט גבוהה יותר והערכת סיכונים עבור שומות המשמשות כבטוחה לאשראי בנקאי. הוא מחייב שימוש בגישות מקובלות (השוואה, הכנסות, עלות) תוך ביצוע התאמות ספציפיות וניתוח עסקאות השוואה. תקן זה, אם מיושם בקפדנות, אמור לצמצם את תופעת שכפול המחירים בהקשר של הלוואות בנקאיות. עם זאת, השפעתו של "דוח אפס" עלולה ליצור עוגן ראשוני שאפילו שומות לפי תקן 19 יתקשו לסטות ממנו באופן משמעותי.

קיים פער פוטנציאלי בין כוונת התקנים הישראליים, כגון 2.1 ו-19, המחייבים לכאורה יישום קפדני של גישת ההשוואה, לבין הפרקטיקה בשטח. עצם קיומו של השיח על "שכפול מחירים" מצביע על תפיסה או מציאות של יישום שטחי נרחב. הדבר מצביע על נתק אפשרי בין לשון התקן לבין פרשנותו המעשית, אכיפתו, או יכולתם של השמאים לעמוד בו תחת לחצי השוק (כגון מגבלות זמן, לחצי שכר טרחה ודרישות לקוח). יעילותם של הגופים המקצועיים בגישור על פער זה היא שאלה מרכזית. תפקידן של ועדות התקינה ובתי המשפט בהנצחת או באתגור פרקטיקות אלו הוא משמעותי. בתי משפט מעדיפים לעיתים קרובות את גישת ההשוואה. השאלה היא האם בתי המשפט בוחנים לעומק את אופן היישום של הגישה, או מקבלים הערכות שווי שעלולות להתבסס על שכפול מחירים. בפסק הדין בעניין חנין נ' מנהל מיסוי מקרקעין, בית המשפט התמודד עם פער גדול בין גישת החילוץ לגישת ההשוואה, ובחר בסופו של דבר בערך ממוצע, תוך הכרה במגבלות שתי הגישות כפי שיושמו במקרה הספציפי והמורכב ההוא, שכלל יחסים מיוחדים. הדבר מעיד על נכונות שיפוטית לבחון מעבר לשיטה אחת אם התוצאות נראות בלתי סבירות. השילוב של הטיות התנהגותיות אינדיבידואליות (כגון עגינה לדוח אפס או למחיר חוזי) עם לחצים מערכתיים מצד בנקים (שימור ערך בטוחות ) ויזמים (מקסום רווחים) יוצר מערך גורמים חזק המעודד שכפול מחירים על פני הערכת שווי יסודית ועצמאית. לפיכך, טיפול בשכפול מחירים מחייב התייחסות הן לפרקטיקות של השמאי הבודד (הכשרה, אתיקה) והן לתמריצים המערכתיים הרחבים יותר המתגמלים או סובלים פרקטיקה זו.

4. השלכות מאקרו-כלכליות של שכפול מחירים

לפרקטיקה של שכפול מחירים יש השלכות מאקרו-כלכליות מרחיקות לכת, המשפיעות על יציבות השווקים, הקצאת המשאבים ואמינות המערכת הפיננסית.

4.1. תרומה לבועות נכסים וחוסר יציבות שוק

"שכפול מחירים" עלול לנפח בועות נכסים ולתחזק אותן על ידי ניתוק הערכות השווי מערך יסודי (Fundamental Value). בועות נוצרות כאשר מחירי השוק סוטים באופן משמעותי ומתמשך מערכם הכלכלי הבסיסי, לרוב בשל ציפיות מופרזות לעליות מחירים עתידיות. שכפול מחירים מחזק ציפיות אלו על ידי אישוש חוזר ונשנה של המחירים הגבוהים הקיימים. מחקרים אקדמיים מאשרים כי הערכות שווי מנופחות תרמו למשבר הפיננסי של 2008. כאשר הערכות שווי קשורות באופן הדוק למחירי השוק הנוכחיים ללא בדיקה יסודית, הן הופכות לפרו-מחזוריות بطبيعتן, כלומר הן מחריפות את התנודות במחזורי השוק. טכניקות הערכה הרגישות לשוק עלולות להגביר את הפרו-מחזוריות. שכפול מחירים, על ידי אישור עקבי של מחירים קיימים (שעלולים להיות מנופחים), מסיר מהשוק מנגנון קריטי של בדיקת מציאות. במקום שהערכות השווי ישמשו כהערכה בלתי תלויה שעשויה למתן עליות מחירים או לאותת על ירידות צפויות, הן הופכות לחלק ממנגנון ניפוח הבועה. כאשר סנטימנט השוק משתנה, מורשת הערכות השווי המשוכפלות והגבוהות עלולה ליצור קשיחות מחירים חריפה כלפי מטה , לעכב תיקונים נחוצים ובכך להפוך את התפוצצות הבועה העתידית לחמורה יותר. הדבר הופך את המערכת הפיננסית לפגיעה יותר לתיקונים חדים ומאוחרים במקום להתאמות הדרגתיות.

4.2. סטיות מערך יסודי וקשיחות מחירים

המושג "ערך יסודי" מתייחס לשווי הכלכלי המהותי של נכס, המבוסס על גורמים כלכליים בסיסיים כגון פוטנציאל הכנסה, עלויות בנייה, מצב הנכס, מיקום, והסביבה הכלכלית הרחבה, בניגוד למחירי שוק נצפים שעשויים להיות מושפעים מסנטימנט קצר טווח או ספקולציות. שכפול מחירים מוביל לקשיחות מחירים, במיוחד כלפי מטה, מכיוון שהוא נמנע מהערכה מחודשת של גורמי היסוד בעת שינויים בשוק, ומנציח את רמות המחירים הקיימות, כפי שנצפה בהתנהלות הבנקים בישראל המונעים ירידות מחירים.

4.3. מניפולציית שוק וחוסר יעילות

אף אם אינו מכוון, שכפול מחירים יכול להיחשב כצורה פסיבית של מניפולציית שוק אם הוא מתעלם באופן עקבי ממידע שלילי או מחולשות יסודיות בשוק. הוא מפחית את יעילות השוק על ידי טשטוש איתותי ערך אמיתיים והפרעה לתהליך גילוי המחירים (price discovery).

4.4. השפעה על אמינות תחזיות ויציבות פיננסית

הערכות שווי המבוססות על שכפול מחירים מספקות נתונים בלתי אמינים עבור תחזיות כלכליות והערכות סיכונים. כאשר חלקים גדולים מבסיס הבטוחות במערכת הפיננסית מוערכים באופן שטחי, נוצר סיכון מערכתי משמעותי. מחקרי קרן המטבע הבינלאומית (IMF) והבנק להסדרי סליקה בינלאומיים (BIS) מדגישים כיצד סטיות במחירי נדל"ן מסחרי מערכם היסודי מגדילות סיכונים לירידה בצמיחה ומאיימות על היציבות הפיננסית. עיוות המושג "שווי שוק" לכדי "מחיר שוק" מערער את המדיניות המקרו-יציבותית. כלים מקרו-יציבותיים (כגון מגבלות LTV, יחס כיסוי חוב, מאגרי הון) מסתמכים על הערכות מדויקות של שווי בטוחות וסיכון מערכתי. אם "שווי השוק" המדווח על ידי שמאים הוא למעשה "מחיר שוק" (שעלול להיות משוכפל ומנופח), אזי כלים רגולטוריים אלו עלולים להיות מכוילים על בסיס נתונים פגומים, ולהעריך בחסר את רמות הסיכון האמיתיות. המושג "שווי זהיר" (Prudential Value) , הנדון בהקשר של באזל III, מנסה להתמודד עם בעיה זו על ידי חתירה להערכת שווי בת-קיימא יותר, הלוקחת בחשבון את מחזוריות השוק. שכפול מחירים עלול להפוך את הפיקוח המקרו-יציבותי לפחות יעיל, ולהגביר את שבריריות המערכת הפיננסית.

4.5. הטעיית הציבור ושחיקת האמון

כאשר הערכות שווי רשמיות מהדהדות מחירי עסקאות בלבד, ללא ניתוח מעמיק, הן עלולות להטעות קונים, מוכרים ומשקיעים לגבי תנאי השוק והסיכונים האמיתיים. הדבר מוביל לשחיקת האמון במקצוע השמאות ובמוסדות הפיננסיים. "לולאת האישוש" אינה מוגבלת לשמאים בלבד, אלא מתרחבת למשתתפי השוק ולתקשורת. כאשר מחירים משוכפלים הופכים לנורמה, הם מדווחים כ"מציאות שוק" על ידי התקשורת ומקובלים על ידי משתתפי השוק. הדבר יוצר לולאת אישוש חברתית רחבה יותר, שבה מחירים מנופחים מנורמלים, ומקשה על יחידים או אפילו על שמאים בעלי דעה חולקת לאתגר את הסטטוס קוו. הדבר מתיישב עם מושגים של התנהגות עדר ומפלי מידע. שבירת מעגל שכפול המחירים דורשת לא רק רפורמות פנימיות במקצוע השמאות, אלא גם חינוך שוק רחב יותר ועמדה ביקורתית יותר מצד התקשורת הפיננסית.

5. סקירה השוואתית בינלאומית: תקנים ופרקטיקות

בחינת גישת ההשוואה במדינות מפותחות אחרות יכולה לספק תובנות חשובות לגבי מנגנונים לחיזוק אמינותה ומניעת עיוותים דמויי "שכפול מחירים".

5.1. ארצות הברית

- תקינה: התקנים האחידים לפרקטיקה שמאית מקצועית (USPAP) מהווים את המסגרת המרכזית.

- גישת ההשוואה בפרקטיקה: נפוצה מאוד, במיוחד בנכסי מגורים. הדגש הוא על אימות נתונים, ביצוע התאמות מנומקות ושקלול מושכל.

- סוגיות וביקורות: קיים לחץ על שמאים להתאים הערכות למחירי חוזה, ופוטנציאל להטיות שמאיות. מחקרים מראים כי שמאים נוטים לבחור נכסי השוואה בעלי ערך גבוה יותר ולבצע התאמות א-סימטריות. תפקידן של חברות ניהול שמאויות (AMCs) בשמירה על אי-תלות השמאי נתון בדיון. כמו כן, מתקיים דיון ער לגבי השימוש במודלים אוטומטיים להערכת שווי (AVMs) לעומת שומות מסורתיות.

- תופעת "שכפול מחירים": עדויות מצביעות על כך שפרקטיקות הדומות לשכפול מחירים (כגון עגינה למחיר חוזי, בחירת נכסי השוואה מוטה והתאמות לא מאוזנות) קיימות ותרמו למשברים קודמים.

5.2. בריטניה

- תקינה: תקני השמאות הגלובליים של RICS ("הספר האדום" – Red Book) הם המחייבים.

- שימוש בראיות השוואתיות בפרקטיקה: ל-RICS הנחיה ספציפית בנושא "ראיות השוואתיות בהערכת מקרקעין". ההנחיה מדגישה אימות, ניתוח, התאמה והיררכיה של ראיות.

- סוגיות וביקורות: קיימים אתגרים הקשורים לזמינות ושקיפות של נתונים השוואתיים. סקירת השמאות של RICS (בראשות פיטר פריירה גריי) הובילה לרפורמות, כולל רוטציה מחייבת של שמאי כדי להבטיח אובייקטיביות. מתקיים דיון על מודלים של הערכת שווי זהירה לטווח ארוך.

- תופעת "שכפול מחירים": תקני RICS שואפים לניתוח חזק מעבר להעתקת מחירים פשוטה. הדגש על "שומה מבוססת היטב שתוכל לעמוד בביקורת" והנחיות מפורטות להתאמת נכסי השוואה מצביעים על מאמץ מוסדי למנוע פרקטיקות שטחיות. עם זאת, פגמים בשוק ומגבלות נתונים עדיין עלולים להציב אתגרים.

5.3. גרמניה

- תקינה: תקנת הערכת שווי מקרקעין (ImmoWertV) וחוק התכנון והבנייה הפדרלי (BauGB).

- גישת ההשוואה (Vergleichswertverfahren) בפרקטיקה: משמשת בעיקר להערכת שווי קרקע ונכסים בבעלות פרטית למגורים.

- תפקיד ועדות השמאים המומחים (Gutachterausschüsse): ממלאות תפקיד מרכזי באיסוף נתוני מחירי רכישה ובהפקת ערכי קרקע סטנדרטיים (Bodenrichtwerte) ופרמטרים שומתיים אחרים (כגון Liegenschaftszinssatz לגישת ההכנסות).

- סוגיות וביקורות: הערכות שווי גרמניות נתפסות לעיתים קרובות כ"חלקות" יותר או פחות תנודתיות, ייתכן בשל ההסתמכות על נתונים היסטוריים מועדות השמאים ועל מתודולוגיית גישת ההכנסות הגרמנית (GIA). מתקיים דיון על הדיוק והתגובתיות לשוק של שיטת GIA לעומת שיטות DCF. זמינות והשוואתיות הנתונים עלולות להשתנות בשל המבנה הפדרלי.

- תופעת "שכפול מחירים": המערכת המובנית עם ועדות השמאים המספקות נתונים סטנדרטיים עשויה לצמצם שכפול מחירים אידיוסינקרטי על ידי שמאים בודדים. עם זאת, אם הנתונים הסטנדרטיים עצמם מפגרים אחר מציאות השוק או מבוססים על עסקאות עבר מצטברות ללא ניתוח יסודי צופה פני עתיד מספק, הדבר עלול להוביל לצורה מערכתית יותר, גם אם "חלקה" יותר, של אינרציית שווי במקום שכפול מחירים חד ואינדיבידואלי. הדגש הוא על עקביות עם נתונים שמקורם בוועדות.

ניתוח השוואתי זה חושף כי בעוד שקיימת שונות ביישום גישת ההשוואה בין המדינות, המשותף לכולן הוא ההכרה בחשיבותה והמאמץ, ברמות שונות של הצלחה, להבטיח את אמינותה. המערכת הגרמנית, עם ועדות השמאים המרכזיות שלה (Gutachterausschüsse) , שואפת לסטנדרטיזציה ולהסתמכות על נתונים היסטוריים, מה שמוביל להערכות "חלקות" יותר. הדבר עשוי לצמצם "שכפול מחירים" על ידי שמאי בודד, אך עלול לגרום לכך שההערכות יהיו פחות רגישות לשינויים מהירים בשוק או לשינויים יסודיים מתהווים. לעומת זאת, המערכות בארה"ב ובבריטניה, על אף שהן עלולות להיות חשופות יותר להטיות אינדיבידואליות כגון עגינה למחירי חוזה , עשויות לשקף שינויים חריפים בשוק מהר יותר, לטוב ולרע. מכאן עולה כי אין מודל בינלאומי "מושלם" יחיד; לכל מערכת יש יתרונות וחסרונות. על ישראל לשקול איזה איזון היא מבקשת להשיג בין יציבות הערכות השווי, תגובתיות לשוק, ופגיעות לסוגים שונים של הטיות. גורם מבדל נוסף הוא מידת ההשפעה של גופים מקצועיים ויכולתם להוביל רפורמות. ה-RICS בבריטניה, למשל, נראה פרואקטיבי בסקירה וברפורמה של תקנים (למשל, סקירת השמאות, רוטציה מחייבת של שמאים ). בארה"ב נצפו תגובות רגולטוריות לאחר משבר 2008. יעילותן של רפורמות כאלה תלויה בכוחם ובנכונותם של גופים מקצועיים ורגולטורים לאכוף פרקטיקות קפדניות. עוצמתם ועצמאותם של הגופים המקצועיים בישראל (מועצת שמאי המקרקעין, לשכת שמאי המקרקעין) ויכולתם להניע ולאכוף רפורמות משמעותיות הם קריטיים לצמצום תופעת שכפול המחירים. לבסוף, "שכפול מחירים" אינו תופעה אחידה; ביטוייו תלויים במבנים המערכתיים. בארה"ב, הוא עשוי להתבטא כעגינה למחירי חוזה אינדיבידואליים בשל יחסי שמאי-מלווה. בגרמניה, אם הוא קיים, הוא עשוי להיות אינרציה מערכתית יותר בשל ההסתמכות על נתונים היסטוריים שמקורם בוועדות. בבריטניה, מגבלות נתונים עלולות להוביל להסתמכות יתר על נכסי השוואה לא מושלמים אם לא ינוהלו בקפידה על ידי הנחיות RICS. מכאן, שפתרונות לשכפול מחירים צריכים להיות מותאמים להקשר המערכתי הספציפי ולאופנים המסוימים שבהם פרקטיקות הערכה שטחיות צצות ועולות.

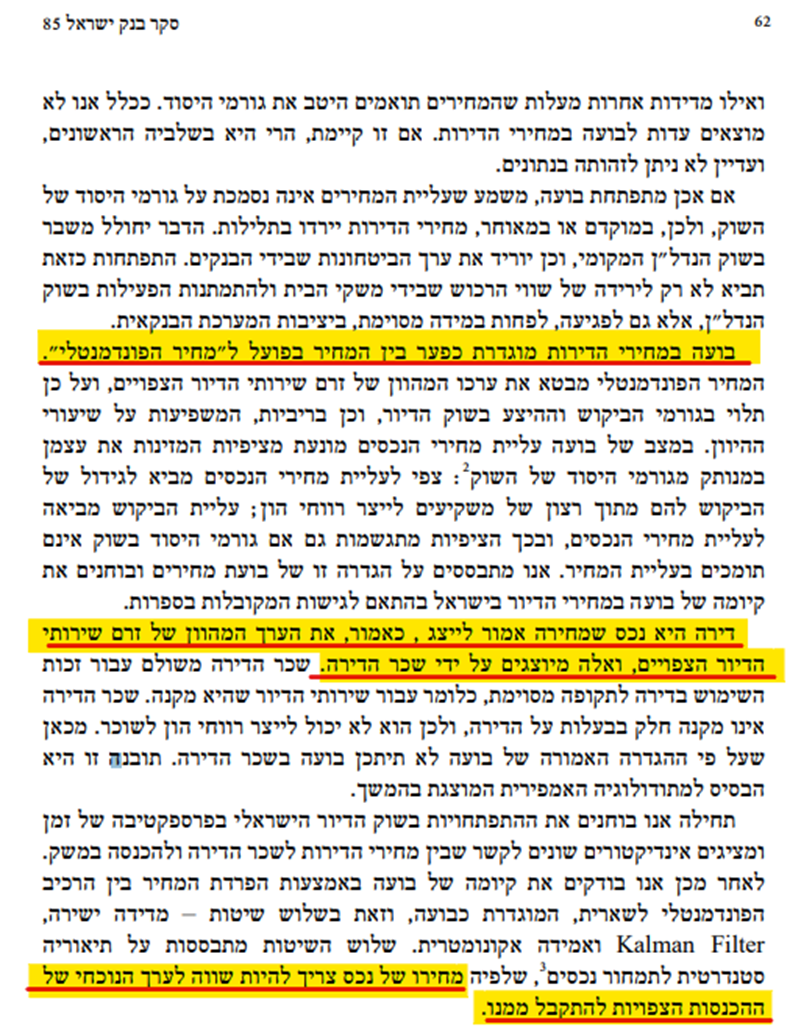

טבלה 2: פרקטיקות בינלאומיות בגישת ההשוואה: ארה"ב, בריטניה וגרמניה

מאפיין | ארה"ב (USA) | בריטניה (UK) | גרמניה (Germany) |

|---|

תקינה מרכזית | USPAP (Uniform Standards of Professional Appraisal Practice) | RICS Valuation – Global Standards ("Red Book") | ImmoWertV, BauGB |

יישום עיקרי של גישת ההשוואה | נפוצה מאוד, במיוחד בנכסי מגורים | נפוצה מאוד להערכת שווי שוק ושכירות של נכסים מסחריים ומגורים, קרקעות | בעיקר להערכת שווי קרקע ונכסים בבעלות פרטית למגורים |

חוזקות/מנגנוני אובייקטיביות מרכזיים | דגש על אימות נתונים, התאמות מנומקות, שקלול. רגולציה פוסט-2008 לחיזוק אי-תלות. | הנחיות RICS מפורטות על "ראיות השוואתיות", אימות, התאמה, היררכיית ראיות. רפורמת רוטציה. | ועדות שמאים מומחים (Gutachterausschüsse) מספקות נתוני קרקע סטנדרטיים (Bodenrichtwerte) ופרמטרים אחרים. |

חולשות/פגיעות לשכפול מחירים | לחץ להתאים למחירי חוזה, הטיות שמאיות (בחירת השוואות, התאמות א-סימטריות). | אתגרי זמינות ושקיפות נתונים. תלות בשיקול דעת השמאי בהיעדר נתונים מושלמים. | הערכות "חלקות" עלולות לפגר אחר שינויי שוק מהירים; תלות בנתונים היסטוריים של הוועדות. |

6. ניתוח ביקורתי ודוקטרינרי

6.1. ביקורת אקדמית על גישת ההשוואה

גישת ההשוואה, על אף היותה אבן יסוד בשמאות המקרקעין, אינה חפה מביקורת אקדמית. מגבלותיה העיקריות כוללות תלות בשווקים פעילים וקיום מספיק עסקאות השוואה דומות ועדכניות, קושי בהערכת נכסים ייחודיים או בשווקים דלילים, והאלמנט הסובייקטיבי הכרוך בביצוע התאמות. הדיון על "אמנות מול מדע" בהליך ההתאמות הוא מרכזי , כאשר חוקרים מציעים שימוש בניתוחי רגרסיה וכלים סטטיסטיים אחרים כדי להגביר את האובייקטיביות של ההתאמות ולהפחית את התלות בשיקול דעת סובייקטיבי. בנוסף, גישת ההשוואה חשופה להטיות קוגניטיביות שונות, כגון הטיית עגינה למחיר המבוקש או לעסקאות קודמות, הטיית אישוש בבחירת נכסי השוואה, ולחצים חיצוניים מצד לקוחות או גורמים אחרים המעורבים בעסקה.

6.2. שומה כלכלית נורמטיבית מול הכשרה רטרואקטיבית של שוק מעוות

כאן עולה שאלה דוקטרינרית יסודית: האם תפקידה של השמאות, ובפרט גישת ההשוואה, הוא לשקף באופן פוזיטיבי את מחירי השוק הקיימים ("מה שיש"), או שמא עליה לשאוף להערכה נורמטיבית של "השווי הראוי" ("מה שצריך להיות")? "שומה כלכלית נורמטיבית" תחתור לקבוע את ערכו הכלכלי "האמיתי" או "הפנימי" של נכס, המבוסס על גורמי יסוד כגון תועלת, נדירות, פוטנציאל הכנסה, עלות הקמה, ומצב כלכלי רחב, ואשר עשוי להיות בלתי תלוי בסנטימנט שוק קצר טווח או במחירים מעוותים. כלכלה פוזיטיבית מתארת את המצוי, בעוד כלכלה נורמטיבית עוסקת ברצוי. כאשר גישת ההשוואה מידרדרת לכדי שכפול מחירים, היא למעשה מספקת "חותמת כשרות" רטרואקטיבית למחירי השוק הקיימים, יהיו מעוותים ככל שיהיו. בכך, היא מוותרת על תפקידה הפוטנציאלי ככלי לניתוח ביקורתי של השוק. תפקידו של השמאי הופך להיות טכני בעיקרו – משקף מחירים – במקום להיות מעריך אובייקטיבי של שווי יסודי. קיימת חובה אתית על השמאי לספק חוות דעת בלתי תלויות המבוססות על נתונים, ולא על לחצים חיצוניים. אם השוק נמצא במצב של בועה, האם שכפול מחירים משמעו שהשמאי כושל בחובתו לשקף "שווי שוק אמיתי" בתנאים זהירים ומיודעים?. אף ששכפול מחירים הוא פוזיטיבי גרידא (משקף את "מה שיש", מעוות ככל שיהיה), גישת השוואה קפדנית כוללת שיפוטים נורמטיביים. בחירת נכסי השוואה "אמיתיים", הצדקת התאמות המבוססות על תועלת, מצב, יתרונות מיקום (כולם גורמי יסוד), ותהליך היסק השווי – כל אלה מחייבים את השמאי לגבש דעה על "מה המחיר אמור להיות" עבור נכס המטרה אילו נסחר בתנאי שוק אידיאליים. הדבר נבדל מהתבוננות פסיבית במחיר ותו לא. לפיכך, הדיון לא צריך להיות על נטישת גישת ההשוואה, אלא על העלאת יישומה כך שישלב חשיבה כלכלית נורמטיבית במסגרתו.

6.3. אתגר "הערך היסודי" בפרקטיקה

השאלה כיצד ניתן ליישם בפועל את מושג "הערך היסודי" בהערכת מקרקעין היא מורכבת. האם הוא נחלתן הבלעדית של גישות ההכנסות או העלות? התשובה היא שלא בהכרח. ניתן ליישר את גישת ההשוואה עם ערך יסודי על ידי הבטחה שההתאמות מתבססות על הבדלים יסודיים ולא רק על הפרשי מחירים גרידא. במקום לראות "ערך יסודי" כנגזר אך ורק מגישות ההכנסות או העלות, ניתן להחדיר אותו לגישת ההשוואה. לדוגמה, אם נכס השוואה נמכר במחיר גבוה בשל התלהבות ספקולטיבית קצרת טווח (שאינה גורם יסודי), התאמה קפדנית עבור "תנאי שוק" או "תנאי עסקה" אמורה למתן מחיר זה בעת החלתו על נכס המטרה. התאמות עבור הבדלים פיזיים (מצב, גודל, תועלת) הן במהותן התאמות הנוגעות לגורמי ערך יסודיים. בהקשר הישראלי, נשאלת השאלה האם תקן 1 או 2.1 מעודדים או מאפשרים שילוב שיקולי ערך יסודי מעבר להשוואות מחירים ישירות. תקן 1 עוסק בפירוט מזערי; תקן 2.1 מפרט את שלבי גישת ההשוואה. אף אחד מהם אינו מחייב במפורש ניתוח "ערך יסודי" נפרד אם גישת ההשוואה נחשבת למספקת ובעלת תוקף גבוה. הכשרה ותקינה צריכות להתמקד באופן ביצוע התאמות המשקפות מציאות כלכלית בסיסית ומניעי ערך ארוכי טווח, ולא רק הפרשי מחירים שטחיים. הציווי האתי על שמאים בשווקים מעוותים חורג מעבר לדיוק גרידא ונוגע גם לייצוב השוק. אם שמאי מזהה סימנים של בועת שוק או עיוות מחירים משמעותי, שכפול פשוט של מחירים אלה, גם אם הוא "מדויק" בשיקוף עסקאות נוכחיות, מהווה ויתור על אחריות מקצועית רחבה יותר. עמדה נורמטיבית תחייב את השמאי, לכל הפחות, להצביע על הסטייה ממדדים יסודיים או מנורמות היסטוריות, גם אם חוות דעתו הסופית על "שווי השוק" עדיין צריכה לשקף במידה מסוימת את השוק (המעוות). קיים כאן תפקיד פוטנציאלי לשמאים כ"קנריות במכרה הפחם", המספקות איתותים שעשויים לתרום לתיקון עצמי של השוק או ליידע התערבות רגולטורית. הדבר דורש שינוי תפיסתי ממשקפי מחירים פסיביים למנתחי שוק אקטיביים וביקורתיים.

7. פתרונות ורפורמות מוצעות: השבת היושרה להערכת השוויהמעבר מפרקטיקה של שכפול מחירים ליישום עקרוני של גישת ההשוואה דורש מאמץ משולב, הכולל רפורמות מתודולוגיות, רגולטוריות ומקצועיות.

7.1. עיגון מחדש של גישת ההשוואה בניתוח יסודי

- יש לחייב ניתוח מעמיק יותר של "נכסי השוואה" מעבר לדמיון שטחי, תוך התמקדות במניעים הכלכליים הבסיסיים של ערכם.

- נדרשת הצדקה מפורשת לכל ההתאמות, תוך קישורן לראיות שוק ניתנות להוכחה לגבי ערכם של מאפיינים ספציפיים, ולא רק להפרשי מחירים כלליים.

- יש לעודד/לחייב שמאים לציין מתי מחירי השוק נראים כסוטים באופן משמעותי ממדדים יסודיים.

7.2. שילוב גישות הערכה מרובות

- יש לחזק את הנוהג של שימוש בגישות ההכנסות והעלות כבדיקות צולבות, במיוחד בשווקים עם עסקאות השוואה תנודתיות או מפוקפקות. תקן ישראלי 2.1 כבר מחייב שימוש בכל הגישות בעלות תוקף גבוה/בינוני ושקלולן. המפתח הוא להבטיח שהדבר ייעשה באופן קפדני.

- יש לפתח "מודלי הערכה אינטגרטיביים" המשלבים באופן פורמלי תובנות מעסקאות שוק, פוטנציאל הכנסה ועלויות הקמה.

7.3. רפורמות רגולטוריות ותקינה מקצועית (ישראל ולקחים בינלאומיים)

- חיזוק התקינה הישראלית:

- סקירה ותיקון פוטנציאלי של תקן 1 ותקן 2.1 כדי לחייב במפורש ניתוח של גורמי ערך יסודיים והצדקה חזקה להתאמות בגישת ההשוואה.

- חיזוק מנגנוני האכיפה של מועצת שמאי המקרקעין.

- שינויי חקיקה: יש לשקול שינויי חקיקה לחיזוק אי-תלותם ואחריותם של השמאים (בהשראת רפורמות בארה"ב ).

- הכשרה והסמכה משופרות: התמקדות בחשיבה ביקורתית, קבלת החלטות אתית, הבנת הטיות התנהגותיות וטכניקות התאמה מתקדמות.

- קידום שקיפות:

- שקיפות רבה יותר בנתוני עסקאות, כולל כל התנאים והנסיבות הרלוונטיים של המכירה (בהשראת הנחיות RICS וקריאות לשקיפות נתונים ).

- שקילת הקמת מאגרי מידע ציבוריים נגישים של נתוני הערכות שווי, תוך שמירה על פרטיות.

- הערכת שווי זהירה/אנטי-מחזורית: בחינת אימוץ מתודולוגיות הערכה פחות פרו-מחזוריות, כגון מושגי "שווי זהיר" (Prudential Value) הנדונים בהקשר של באזל III, או מודלים ספציפיים שנועדו לקחת בחשבון מחזורי שוק.

- תפקיד הטכנולוגיה: מינוף AI ו-AVMs ככלים לתמיכה בשמאים, לספק ערכי בסיס או לזהות חריגות, אך עם פיקוח אנושי ואחריות על הערך הסופי.

רפורמה אמיתית דורשת גישה רב-ממדית המכוונת לרמות הפרט, המוסד והמערכת. שכפול מחירים אינו רק טעות של שמאי בודד; הוא מתאפשר על ידי גורמים מערכתיים (פרקטיקות בנקאיות, אכיפה חלשה, לחצי שוק) והטיות פסיכולוגיות. לכן, פתרונות חייבים לטפל בהכשרת שמאים ואתיקה , לחזק תקנים ואכיפתם , לבצע רפורמה בפרקטיקות מוסדיות (למשל, הסתמכות בנקים על דוח אפס ), ואולי להכניס מושגי הערכה חדשים כמו שווי זהיר. גישה חלקית, המתמקדת למשל רק בהכשרת שמאים, ככל הנראה לא תצלח. נדרשת אסטרטגיה הוליסטית. טכנולוגיה (AVMs, AI) היא חרב פיפיות – היא יכולה לשפר או להנציח שכפול מחירים, תלוי באופן יישומה. AVMs ו-AI יכולים לעבד כמויות עצומות של נתוני עסקאות ולזהות דפוסים. אם ישמשו כ"קופסה שחורה" המשקפת רק מגמות מחירים קיימות ללא בדיקות יסודיות, הם עלולים למכן ולהאיץ שכפול מחירים. עם זאת, אם ישמשו ככלי בידי שמאים מיומנים לספק קו בסיס, לבדוק חריגות או לנתח נתונים יסודיים , הם יכולים לשפר את הקפדנות. שילוב הטכנולוגיה בהערכת שווי חייב להיות מונחה על ידי עקרונות המעניקים עדיפות לניתוח יסודי ולפיקוח אנושי, ולא לשכפול אלגוריתמי גרידא של מחירי שוק. הניסיון הבינלאומי מציע מודלים לרפורמות ספציפיות, אך העתקה ישירה מסוכנת ללא התאמה להקשר הישראלי. הניסיון האמריקאי עם רפורמות באי-תלות שמאים , התמקדות RICS בהנחיות מפורטות לראיות השוואתיות ורוטציית שמאים , ומערכת ה-Gutachterausschuss הגרמנית – כולם מציעים לקחים חשובים. עם זאת, מבנה השוק, הסביבה הרגולטורית וזמינות הנתונים בישראל הם ייחודיים. רפורמות צריכות להיות מבוססות על פרקטיקות מיטביות בינלאומיות אך מותאמות למציאות המוסדית והשוקית הספציפית של ישראל. לדוגמה, הקמת מערכת Gutachterausschuss גרמנית מאפס היא משימה עצומה; אולי ניתן לאמץ אלמנטים של שקיפות הנתונים שלה או הפקת פרמטרים סטנדרטיים.

טבלה 3: רפורמות מוצעות להערכת שווי מקרקעין בישראל

קטגוריית רפורמה | הצעה ספציפית | גורמים מעורבים עיקריים | תוצאה רצויה |

|---|

רגולציה ותקינה | חיזוק תקן 1 ו-2.1 לדרישת ניתוח יסודי והצדקת התאמות; בחינת חקיקה לאי-תלות ואחריות שמאים. | מועצת שמאי המקרקעין, משרד המשפטים, כנסת ישראל | תקנים ברורים המחייבים ניתוח עומק, צמצום פרצות לשכפול מחירים. |

אכיפה ופיקוח | הגברת הפיקוח על יישום התקנים, טיפול מהיר ויעיל בתלונות על רשלנות או הטיות. | מועצת שמאי המקרקעין, ועדות משמעת | הרתעה מפני פרקטיקות לקויות, הגברת אמון הציבור. |

הכשרה ואתיקה מקצועית | שילוב לימודי כלכלה התנהגותית, אתיקה וניתוח ביקורתי בהכשרת שמאים; דרישות השתלמות מתקדמות. | מוסדות אקדמיים, מועצת השמאים, לשכת השמאים | שמאים בעלי מודעות גבוהה יותר להטיות וכלים להתמודדות עמן, שיקול דעת מקצועי מבוסס יותר. |

שקיפות נתונים | קידום מאגרי מידע על עסקאות הכוללים פרטים מלאים (כולל תמריצים ותנאים מיוחדים); בחינת מאגר הערכות שווי (בכפוף לפרטיות). | רשות המסים, משרד המשפטים, רמ"י, לשכת השמאים | נתונים איכותיים יותר כבסיס להערכות שווי, צמצום א-סימטריה במידע. |

שילוב גישות ומתודולוגיות | עידוד שימוש מושכל בגישות ההכנסות והעלות כבדיקה צולבת; פיתוח מודלים אינטגרטיביים; בחינת מודלים של "שווי זהיר" או אנטי-מחזוריים. | ועדות תקינה, אקדמיה, שמאים מובילים | הערכות שווי חסינות יותר, פחות פרו-מחזוריות, התחשבות בגורמי סיכון ארוכי טווח. |

טכנולוגיה (AI, AVMs) | פיתוח הנחיות לשימוש אתי ואחראי ב-AVMs וב-AI ככלי עזר לשמאים, תוך שמירה על אחריות אנושית ושיקול דעת מקצועי. | ועדות תקינה, מפתחי טכנולוגיה, גופים מקצועיים | ניצול יתרונות הטכנולוגיה לשיפור יעילות ודיוק, תוך מניעת "שכפול מחירים אוטומטי". |

מעורבות המערכת הפיננסית | דיאלוג עם בנקים לבחינת תפקיד "דוח אפס" והסכמי ליווי פיננסי בהשפעה על מחירי דיור והערכות שווי; בחינת המלצות ועדת שמחון בנושא. | בנק ישראל, משרד האוצר, רשות התחרות, בנקים מסחריים | צמצום לחצים מערכתיים המעודדים קשיחות מחירים ושכפול הערכות שווי התואמות ציפיות מימון. |

8. סיכום: מחיקוי מחירים להארת ערך8.1. סיכום קצר: הבחירה החדה – שיטה מול חיקוי

הניתוח הנוכחי הציג את ההבדל התהומי בין גישת ההשוואה, ככלי אנליטי קפדני להערכת שווי מקרקעין, לבין פרקטיקת "שכפול המחירים" – חיקוי שטחי של עסקאות סמוכות. בעוד הראשונה נשענת על עקרונות כלכליים מוצקים, מחקר יסודי, ושיקול דעת מקצועי, השנייה מהווה סילוף שלה, המוביל לעיוותי שוק, סיכונים מערכתיים ושחיקת אמון. שכפול מחירים אינו רק כשל מתודולוגי; הוא כשל אתי ומקצועי בעל השלכות מאקרו-כלכליות חמורות.

8.2. החובה להבחין בין "מחיר" ל"שווי"

בלב הבעיה ניצבת אי-ההבחנה, או הטשטוש המכוון לעיתים, בין "מחיר" ל"שווי". מחיר שוק הוא עובדה היסטורית – מה ששולם בעסקה נתונה. שווי, לעומת זאת, הוא חוות דעת מקצועית ומושכלת, המבוססת על ניתוח מקיף של מכלול גורמים, ושואפת לשקף את הסכום הסביר שהיה מתקבל עבור הנכס בעסקה הוגנת בין קונה מרצון למוכר מרצון, הפועלים בידיעה ובזהירות וללא כפייה. תפקידו של השמאי אינו רק לדווח על נתוני מחירים, אלא לפרש אותם, לנכות מהם "רעשים" והשפעות חריגות, ולהגיע לאומדן שווי בר-הגנה.

8.3. קריאה לפעולה: נתיב משותף ליושרה בהערכת שוויהמעבר משכפול מחירים ליישום עקרוני של גישת ההשוואה הוא אתגר תרבותי לא פחות מאשר טכני. הוא דורש שינוי תפיסתי בקרב כלל הגורמים בשוק – שמאים, מוסדות פיננסיים, יזמים, רגולטורים והציבור הרחב – להעדיף ניתוח מעמיק על פני אישורים מהירים של נרטיבים קיימים.

- לקובעי מדיניות ולרגולטורים: יש ליישם תקינה מחמירה, לחזק את הפיקוח ולקדם שקיפות. יש לשקול ברצינות את הרפורמות שהוצעו, בדגש על חיוב ניתוח יסודי והגברת האחריות המקצועית.

- לגופים המקצועיים (מועצת השמאים ולשכת השמאים): עליכם להוביל את המאבק על סטנדרטים אתיים וטכניים גבוהים, לשפר את תהליכי ההכשרה וההסמכה, ולהבטיח מנגנוני משמעת יעילים.

- לשמאי המקרקעין: אמצו מחויבות לניתוח יסודי, להתנהלות אתית ולפיתוח מקצועי מתמיד. עמדו בפני לחצים הפוגעים באובייקטיביות שלכם. זכרו כי תפקידכם חורג מייצוג מחירים; עליכם לשאוף להאיר את הערך האמיתי.

- לאקדמיה: המשיכו לחקור מתודולוגיות הערכה, השפעות התנהגותיות ודינמיקות שוק, כדי לתמוך בפרקטיקות מבוססות ראיות ולספק את הבסיס התיאורטי לרפורמות נדרשות.

- לציבור ולמוסדות הפיננסיים: דרשו ותמכו בהערכות שווי יסודיות, שקופות ומנומקות היטב, ולא בכאלו שרק מאשרות נרטיבים קיימים של מחירים.

כישלון בטיפול בתופעת שכפול המחירים טומן בחובו סיכונים מערכתיים סמויים, שעלולים להתממש רק בעת משבר. ההשלכות השליליות של שכפול מחירים – הנצחת בועות, הקצאה שגויה של הון – לרוב נסתרות מעין בתקופות של שווקים יציבים או עולים. העלות האמיתית מתגלה רק כאשר האטה בשוק חושפת את הפער בין מחירים משוכפלים לערכים יסודיים בני-קיימא. לכן, הקריאה לפעולה צריכה להדגיש את האופי הפרואקטיבי והמונע של הרפורמות המוצעות, ולמסגר אותן כחיוניות ליציבות פיננסית ארוכת טווח, ולא רק כתגובה לאי-שביעות רצון נקודתית. השבת היושרה והקפדנות לפרקטיקת הערכת השווי היא משימה משותפת, החיונית לבריאותו של שוק הנדל"ן והכלכלה כולה.

Gemi מעבר לשכפול מחירים: ההכרח בניתוח פונדמנטלי בהערכת מקרקעין בגישת ההשוואה

1. מבוא: יסודות הערכת שווי מקרקעין

הערכת שווי מקרקעין מהווה אבן יסוד קריטית ליעילות השוק ולקבלת החלטות מושכלות בעסקאות נדל"ן, מימון, מיסוי והשקעות. היא מספקת חוות דעת מקצועית, בלתי מוטה ואובייקטיבית לגבי שווי הנכס. הערכות מדויקות חיוניות לקונים, מוכרים ומלווים כאחד, שכן הן מאפשרות להם להבין באופן ריאלי את שווי הנכס, לקבל החלטות מבוססות ולהפחית סיכונים בהלוואות. הערכות אלו משמשות גם למטרות מגוונות כגון מכירת נכסים, מיחזור משכנתאות, חלוקת ירושות והערכות מס. שמאים מקצועיים נוקטים בדרך כלל בשלוש גישות עיקריות לפיתוח חוות דעת שווי: גישת ההשוואה, גישת היוון ההכנסות וגישת העלות. הבחירה בגישה המתאימה תלויה באופי הנכס הספציפי ובתנאי השוק הרלוונטיים. גישת ההשוואה נחשבת לגישה החשובה והאמינה ביותר, ובדרך כלל בעלת התוקף הגבוה ביותר, במיוחד בהערכת נכסי מגורים בשווקים פעילים. היא מבוססת על עקרון התחליף, הקובע כי קונה בעל ידע לא ישלם עבור נכס יותר מהעלות לרכישת נכס דומה בעל תועלת מקבילה. הטענה המרכזית העומדת בבסיס מחקר זה, כפי שהועלתה בשאילתת המשתמש, היא כי כאשר גישת ההשוואה מיושמת באופן שטחי, ללא בחינה מעמיקה של "גורמי היסוד" ו"הערך הפונדמנטלי" של הנכס, היא הופכת לגישה של "שכפול והעתקת מחירים" בלבד. גישה כזו, נטען, הופכת את עבודת השמאי לטכנית ושגויה. מחקר זה יבחן לעומק את הטענה הזו, ינתח את השלכותיה ויציע דרכים לשלב ניתוח פונדמנטלי בגישת ההשוואה כדי להבטיח הערכות אמינות ומדויקות.הערכת שווי מקרקעין, מעצם טבעה, נשענת על נתוני שוק קיימים. אולם, קיימת מתיחות מובנית בין מחיר השוק לבין הערך הפונדמנטלי (המהותי) של הנכס. בעוד שגישת ההשוואה מתבססת על מחירי שוק של עסקאות קודמות , הטענה המועלית היא שהזנחת הערך הפונדמנטלי הופכת את העבודה ל"שגויה". הדבר מצביע על כך שתפקידו של השמאי אינו רק לתעד מחירי שוק, אלא גם להעריך האם מחירי אלו משקפים את השווי המהותי של הנכס. הערכה שטחית עלולה לשמר ואף להגביר רעשי שוק, במקום לסייע באיתור הערך האמיתי. תפקידו של השמאי חורג מעבר לאיסוף נתונים גרידא; הוא נדרש להיות אנליסט מעמיק של מניעי הערך הבסיסיים. תהליך ההשוואה כולל איסוף מידע, בחירת נכסים דומים, ניתוחם וביצוע התאמות. אם שלבים אלו מבוצעים ללא הבנה עמוקה של גורמי היסוד המניעים את המחירים, העבודה הופכת לטכנית וחסרת תוקף. לדוגמה, אם שמאי מעתיק מחיר של נכס דומה מבלי להבין את השפעת המיקום הספציפי, מצב הנכס, או תנאי השוק הייחודיים לעסקה, הוא אינו מבצע הערכת שווי אמיתית אלא שכפול מכני.

2. גישת ההשוואה: עקרונות, תהליך ופוטנציאל

גישת ההשוואה היא שיטה מרכזית בהערכת שווי מקרקעין, המעריכה את שווי הנכס הנישום באמצעות ניתוח עסקאות מכירה עדכניות של נכסים דומים (נכסי השוואה) וביצוע התאמות להבדלים בינם לבין הנכס המוערך. תהליך שיטתי זה נועד לשקף את פעולותיהם של קונים ומוכרים בשוק.

המתודולוגיה של גישת ההשוואה כוללת את השלבים הבאים:

- איסוף מידע ומחקר שוק: השמאי מתחיל באיסוף מידע מקיף על הנכס הנישום, לרבות מיקומו, גודלו, תכונותיו הפיזיות ותנאי השימוש בו. במקביל, נערך מחקר שוק נרחב לאיתור עסקאות מכירה עדכניות, נכסים המוצעים למכירה ונכסים במשא ומתן, הדומים לנכס הנישום במיקומם, גודלם, עיצובם ותועלתם. מידע זה נאסף ממקורות כמו רישומי רשויות מקומיות, מאגרי מידע של שירותי רישום מקרקעין (MLS) ושירותי נתונים נוספים.

- אימות נתונים: שלב קריטי זה מחייב אימות קפדני של דיוק הנתונים שנאספו, ובכלל זה מחירי המכירה, התנאים והנסיבות של העסקאות. האימות מתבצע מול מקורות מהימנים כגון קונים, מוכרים או מתווכים.

- בחירת נכסי השוואה: השמאי בוחר את הנכסים הדומים ביותר לנכס הנישום. גורמים כמו מיקום, מאפיינים פיזיים ותנאי שוק נלקחים בחשבון, ורצוי שנכסי ההשוואה יהיו בעלי אותו שימוש מיטבי (Highest and Best Use) כמו הנכס הנישום. עדיפות ניתנת לנכסים קרובים גיאוגרפית (באותה שכונה או תת-חלקה) ולעסקאות שבוצעו לאחרונה (ב-90 עד 180 הימים האחרונים, רצוי בתוך שלושה חודשים). כמו כן, מועדפות עסקאות "בזרוע ארוכה" (בין צדדים בלתי קשורים במחיר שוק), ונמנעים משימוש במכירות מצוקה (כינוס נכסים, מכירות מהירות) אלא אם כן הן משקפות את תנאי השוק האמיתיים.

- ניתוח וביצוע התאמות: לאחר בחירת נכסי ההשוואה, השמאי מנתח את נקודות הדמיון והשוני בינם לבין הנכס הנישום. התאמות מבוצעות למחירי המכירה של נכסי ההשוואה כדי לשקף הבדלים במאפיינים שונים. התאמות אלו יכולות להיות כמותיות (בסכומי כסף או אחוזים) או איכותיות. גורמים הדורשים התאמה כוללים זכויות קניין שהועברו, תנאי מימון, תנאי המכירה, תנאי השוק במועד המכירה, מיקום, גודל, מצב הנכס, שירותים ומתקנים וגיל הנכס.

- איחוד (Reconciliation): השלב הסופי כולל ניתוח מחירי המכירה המותאמים של נכסי ההשוואה כדי לקבוע טווח ערכים. מתוך טווח זה, השמאי מגיע לחוות דעת סופית ומנומקת לגבי שווי הנכס, תוך התחשבות באיכות ובכמות הנתונים.

עקרון התחליף: גישת ההשוואה מבוססת באופן מהותי על עקרון התחליף, אשר קובע כי קונה נבון לא ישלם עבור נכס יותר מהעלות לרכישת נכס אחר דומה בעל תועלת מקבילה. עקרון זה מהווה את הליבה התיאורטית של הגישה ומנחה את תהליך בחירת ההשוואות וביצוע ההתאמות.

מרכיבי השוואה מרכזיים: ההתאמות מבוצעות עבור הבדלים במרכיבים מרכזיים כגון מיקום (קרבה לשירותים, בטיחות שכונתית, מחוזות בתי ספר, תשתיות), גודל (שטח רבוע, גודל מגרש), מצב פיזי וגיל הנכס (רמת תחזוקה, שלמות מבנית, היסטוריית שיפוצים, גיל אפקטיבי), מספר חדרים וחדרי אמבטיה, איכות הבנייה, עיצוב ואטרקטיביות, וכן שירותים ומתקנים נוספים. גם תנאי השוק (היצע וביקוש, שערי ריבית) ותנאי המימון הם גורמי התאמה קריטיים.

הפוטנציאל של גישת ההשוואה: כאשר היא מבוצעת בקפדנות, גישת ההשוואה מספקת את העדות האמינה ביותר לשווי שוק, שכן היא משקפת ישירות עסקאות אמיתיות בין קונים ומוכרים. היא יעילה במיוחד בשווקים פעילים שבהם קיים מידע רב על עסקאות דומות.

הבחנה בין נכס השוואה "אידיאלי" לבין הצורך בהתאמות מקיפות:המחקר מצביע על כך שלמרות הדגש על מציאת נכסי השוואה "דומים ביותר" או "אידיאליים" , המציאות היא ש"אין יחידות השוואה זהות; לפיכך, יש צורך בהתאמות בהתאם להבדלים במאפיינים". יתר על כן, "תחליפים מושלמים כמעט ואינם קיימים". הבנה זו מדגישה כי תהליך ההתאמה אינו תיקון מינורי, אלא משימה אנליטית מורכבת ומהותית. האפקטיביות והאמינות של גישת ההשוואה תלויות באופן קריטי לא רק בזמינות נתוני השוואה, אלא בעיקר במיומנותו של השמאי בביצוע ניתוח מעמיק ובהתאמות מדויקות להבדלים. כשל בכך מוביל ישירות לביקורת של "שכפול מחירים", שכן הניואנסים של השוק, המשתקפים בהבדלים אלו, מוזנחים או אינם מכומתים כראוי.

הניתוח הפונדמנטלי המובנה בתהליך ההתאמה של גישת ההשוואה:רשימת גורמי ההתאמה המפורטת – מיקום, מאפיינים פיזיים, תנאי שוק, תנאי מימון וזכויות קניין – היא למעשה רשימה של "גורמי יסוד" המגדירים את הערך הפונדמנטלי של הנכס. כאשר שמאי מבצע התאמה עבור מיקום עדיף, שיפוץ מהותי או תנאי מימון נוחים, הוא למעשה מבצע ניתוח פונדמנטלי מובנה. הוא מכמת את תפיסת השוק לגבי התרומה של תכונות מהותיות אלו. הביקורת המועלית מצביעה על כך שניתוח מובנה זה חסר לעיתים קרובות או אינו מבוצע בקפדנות מספקת. המשמעות היא שגישת ההשוואה, כאשר היא מיושמת כראוי, אינה נטולת ניתוח פונדמנטלי; אלא משלבת אותו באופן אינטגרלי בתהליך ההתאמה. הבעיה מתעוררת כאשר שמאים מתייחסים להתאמות כאל צעדים טכניים בלבד, ללא הבנה מעמיקה של העקרונות הכלכליים הבסיסיים והתנהגות השוק המכתיבים את ערכם של גורמי יסוד אלו.

3. הגדרת גורמי יסוד וערך פונדמנטלי במקרקעין

הבנת גורמי היסוד והערך הפונדמנטלי היא קריטית להערכת שווי מקרקעין מדויקת, שכן הם מהווים את הליבה האמיתית של שווי הנכס, ללא תלות בתנודות שוק קצרות טווח או ספקולציות.גורמי יסוד: תיאור מקיף של המאפיינים המהותיים המשפיעים על שווי הנכס:גורמי יסוד הם המאפיינים והתכונות הבסיסיות של נכס, הקובעים את שוויו האמיתי, ללא תלות בגורמים חיצוניים כמו תנאי שוק או סנטימנט משקיעים. בתחום המקרקעין, גורמים קריטיים אלו כוללים:

- מאפיינים פיזיים: אלו כוללים את מיקום הנכס (קרבה לשירותים חיוניים, בטיחות השכונה, אטרקטיביות האזור, נגישות לתשתיות ולמרכזי עסקים ראשיים) , גודלו (שטח רבוע כולל, גודל המגרש, יעילות התכנון) , גילו ומצבו (רמת התחזוקה, שלמות מבנית, שנת בנייה, היסטוריית שיפוצים וגיל אפקטיבי המשקף את תועלתו ואטרקטיביותו בשוק) , וכן איכות הבנייה הכללית, העיצוב האדריכלי והמשיכה האסתטית.

- תנאים כלכליים ומצב שוק: גורמים רחבים אלו כוללים את הסביבה הכלכלית הכוללת (מדדים מאקרו-כלכליים כגון תוצר מקומי גולמי, שיעורי אינפלציה ושערי ריבית מקובלים) , את הדינמיקה המורכבת של היצע וביקוש בתוך השוק המקומי , מגמות שוק ספציפיות (לדוגמה, האם השוק נוטה לטובת קונים או מוכרים, קצב מכירת הנכסים, והעדפה גוברת של השוק לתכונות כמו יעילות אנרגטית או מאפיינים ידידותיים לסביבה) , וכן את פוטנציאל הצמיחה העתידי של הנכס והאזור.