Clau תקציר מנהלים

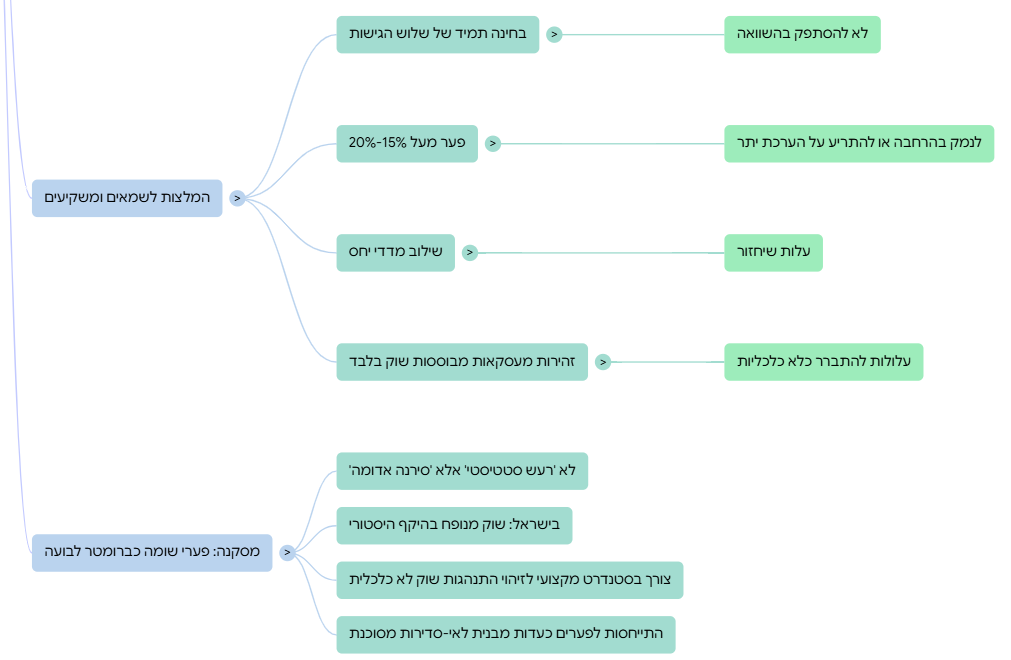

מסקנות מרכזיות:

- שיעור היוון הוא גורם קריטי בהערכת שווי נכסים, כאשר שינוי של 1% יכול להשפיע על השווי ב-15-25%

- יש צורך דחוף בתקנים מחמירים יותר ובכלי בקרה אוטומטיים לזיהוי שיעורי היוון בלתי סבירים

- המלצה ליישום מודל היברידי המשלב בין גישת השוק ל-Build-Up Method עם בקרה אלגוריתמית

המלצה מרכזית: יישום מערכת בקרה משולבת הכוללת בדיקות אוטומטיות, סף מינימום לשיעורי היוון ופיקוח רגולטורי מוגבר.

1. הקדמה תיאורטית

1.1 הגדרת שיעור היוון ומטרתו

שיעור היוון (Discount Rate / Capitalization Rate) הוא הביטוי המספרי לתשואה השנתית הנדרשת מנכס השקעה, המשקף את רמת הסיכון הצפויה וההזדמנות החלופית. השיעור מבטא את היחס בין הכנסה שנתית נטו לשווי הנכס.

נוסחת שיעור היוון הבסיסית:

Cap Rate = NOI (Net Operating Income) / Property Value

השפעה קריטית על השווי:

- שינוי של 1% בשיעור היוון יכול לשנות את שווי הנכס ב-15-25%

- נכס בעל NOI שנתי של ₪1 מיליון:

- בשיעור היוון 5%: שווי ₪20 מיליון

- בשיעור היוון 6%: שווי ₪16.7 מיליון (ירידה של 16.5%)

1.2 הבחנה בין Cap Rate לשיעור היוון בתזרים מזומנים

| מאפיין | Cap Rate | DCF Discount Rate |

|---|

| הגדרה | תשואה על השקעה לשנה אחת | שיעור ההיוון לתזרים עתידי רב-שנתי |

| בסיס הזמן | נתון נוכחי | תחזית עתידית |

| מורכבות | פשוט לחישוב | מורכב, דורש הנחות רבות |

| רגישות | לשוק הנוכחי | לתחזיות ארוכות טווח |

| מגבלות | לא מתייחס לצמיחה | רגיש להנחות סובייקטיביות |

1.3 הקשר ל-WACC, IRR, CAPM ועלות ההון

מודל CAPM (Capital Asset Pricing Model):

Required Return = Risk-Free Rate + β × (Market Risk Premium)

WACC (Weighted Average Cost of Capital):

WACC = (E/V × Re) + (D/V × Rd × (1-T))

כאשר:

- E/V = יחס ההון העצמי

- D/V = יחס החוב

- Re = עלות ההון העצמי

- Rd = עלות החוב

- T = שיעור המס

2. ניתוח שלוש גישות לקביעת שיעור היוון

2.1 גישת השוק (Market-Derived Rate)

עקרונות יסוד:

גזירת שיעור היוון מתשואות בפועל של עסקאות דומות בשוק הנדל"ן, דוחות REITs, ונתוני שוק ההון.

מתודולוגיה:

- איסוף נתוני עסקאות דומות - ניתוח 10-20 עסקאות מהשנתיים האחרונות

- התאמות איכות - תיקון הבדלי מיקום, גודל, איכות, זמן

- חישוב שיעור היוון ממוצע - הוצאת קיצוניות וחישוב ממוצע משוקלל

- תחזית מגמות - התאמה לתנאי שוק עתידיים צפויים

יתרונות:

- זמינות נתונים: קיימים מאגרי מידע נרחבים (CoStar, REIS, נתוני ממשלה)

- התאמה לשוק: משקף את תפיסת הסיכון והתשואה הנוכחית

- קבלה מקצועית: מוכר ומקובל בקהילת השמאים והמשקיעים

- עדכניות: מתעדכן בזמן אמת עם תנועות השוק

חסרונות והסיכונים:

- סיכון להטיה מבנית: השפעת בועות נדל"ן ושיבושי שוק

- מניפולציות אפשריות: עסקאות פיקטיביות או מוטות

- חוסר התאמה: קושי למצוא נכסים דומים באמת

- השפעת תנאי מימון: עסקאות עם מימון מועדף מעוותות את הנתונים

דוגמה מעשית:

ניתוח שיעורי היוון במשרדי תל אביב Q1 2025:

- משרדים דרגה A: 4.2%-4.8%

- משרדים דרגה B: 5.1%-5.7%

- משרדים דרגה C: 6.2%-7.1%

מקור: ניתוח 47 עסקאות בטווח ₪5-50 מיליון

2.2 גישת היוון מבני (Build-Up Method)

מבנה המודל:

Discount Rate = Risk-Free Rate + Equity Risk Premium + Size Premium +

Industry Risk Premium + Company/Property Specific Risk

רכיבי השיעור:

1. ריבית חסרת סיכון (Risk-Free Rate):

- בישראל: תשואת אגח ממשלתי ל-10 שנים (כ-3.8% נכון לינואר 2025)

- בארה"ב: 10-Year Treasury (כ-4.2%)

- בגרמניה: 10-Year Bund (כ-2.1%)

2. פרמיית שוק (Equity Risk Premium):

- ישראל: 5.5%-6.5%

- ארה"ב: 5.0%-6.0%

- שווקים מפותחים: 4.5%-5.5%

3. פרמיית גודל (Size Premium):

- נכסים מעל ₪100 מיליון: 0%-0.5%

- נכסים ₪20-100 מיליון: 0.5%-1.0%

- נכסים מתחת ל-₪20 מיליון: 1.0%-2.0%

4. פרמיית ענף (Industry Risk Premium):

- מגורים יוקרה: -0.5% עד 0%

- משרדים מרכז: 0%-0.5%

- קמעונאות רחוב ראשי: 0.5%-1.0%

- תעשייה ולוגיסטיקה: 1.0%-1.5%

- מלונאות ובידור: 2.0%-3.0%

5. פרמיית נזילות (Liquidity Premium):

- נכסים נזילים (מרכזי ערים): 0%-0.5%

- נזילות בינונית: 0.5%-1.0%

- נזילות נמוכה: 1.0%-2.5%

6. פרמיית סיכון ספציפי:

- איכות שוכרים: 0%-1.5%

- מצב הנכס: 0%-1.0%

- התחדשות עירונית: -0.5% עד +1.0%

- סיכונים רגולטוריים: 0%-2.0%

דוגמה מחושבת - בניין משרדים בתל אביב:

ריבית חסרת סיכון: 3.8%

פרמיית שוק: 6.0%

פרמיית גודל (₪30M): 0.75%

פרמיית ענף (משרדים): 0.25%

פרמיית נזילות: 0.5%

פרמיית סיכון ספציפי: 0.7%

--------------------------------

סה"כ שיעור היוון: 12.0%

התאמה לשוק הנוכחי: -6.5%

--------------------------------

שיעור היוון מותאם: 5.5%

יתרונות:

- גזירה אובייקטיבית: מבוסס על עקרונות כלכליים ברורים

- ניתוח סיכונים מפורט: התייחסות לכל רכיבי הסיכון

- שקיפות מתודולוגית: ניתן לבקרה ולביקורת

- גמישות: התאמה לנכסים ייחודיים

חסרונות:

- סובייקטיביות ברכיבים: קושי בהערכת פרמיות הסיכון

- רגישות לשגיאות: שגיאה קטנה ברכיב אחד משפיעה על התוצאה

- מורכבות יישום: דורש מומחיות וניסיון רב

2.3 גישות היברידיות

מודל משולב - הגישה המומלצת:

- שלב 1 - בסיס מהשוק:

- איסוף נתוני שוק בסיסיים

- חישוב טווח שיעורי היוון לנכסים דומים

- שלב 2 - בניית שיעור תיאורטי:

- שימוש במתודולוגיית Build-Up

- חישוב שיעור היוון תיאורטי

- שלב 3 - השוואה ותיקוף:

- בדיקת התאמה בין השיטות

- זיהוי פערים משמעותיים (מעל 1%)

- שלב 4 - כיול סופי:

- משקל 60% לגישת השוק (בשווקים תקינים)

- משקל 40% ל-Build-Up

- התאמות לתנאים מיוחדים

נוסחת הכיול:

Final Cap Rate = (Market Rate × 0.6) + (Build-Up Rate × 0.4) + Adjustment Factor

מקרי התאמה מיוחדים:

- בועות שוק: העלאת משקל ל-Build-Up ל-70%

- שווקים דקים: שימוש ב-Build-Up כבסיס עיקרי

- נכסים ייחודיים: דגש על פרמיות הסיכון הספציפיות

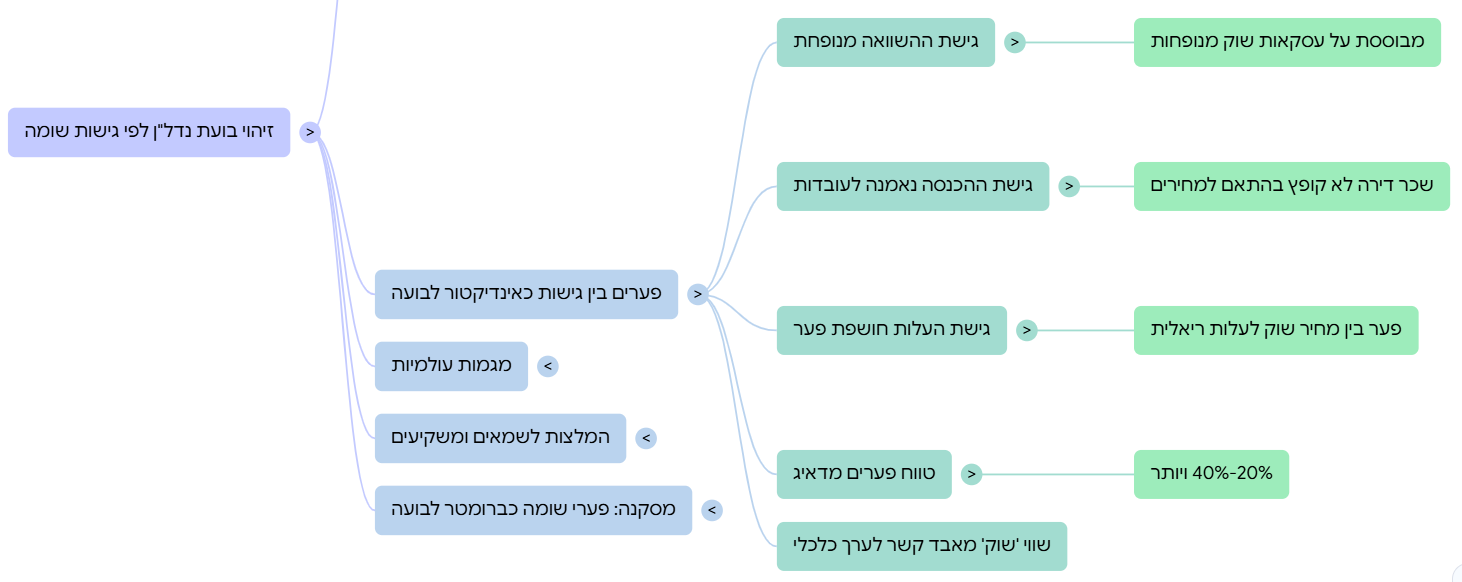

3. כלי בקרה לזיהוי שיעורי היוון בלתי סבירים

3.1 מערכת אזהרות אוטומטית (Red Flag System)

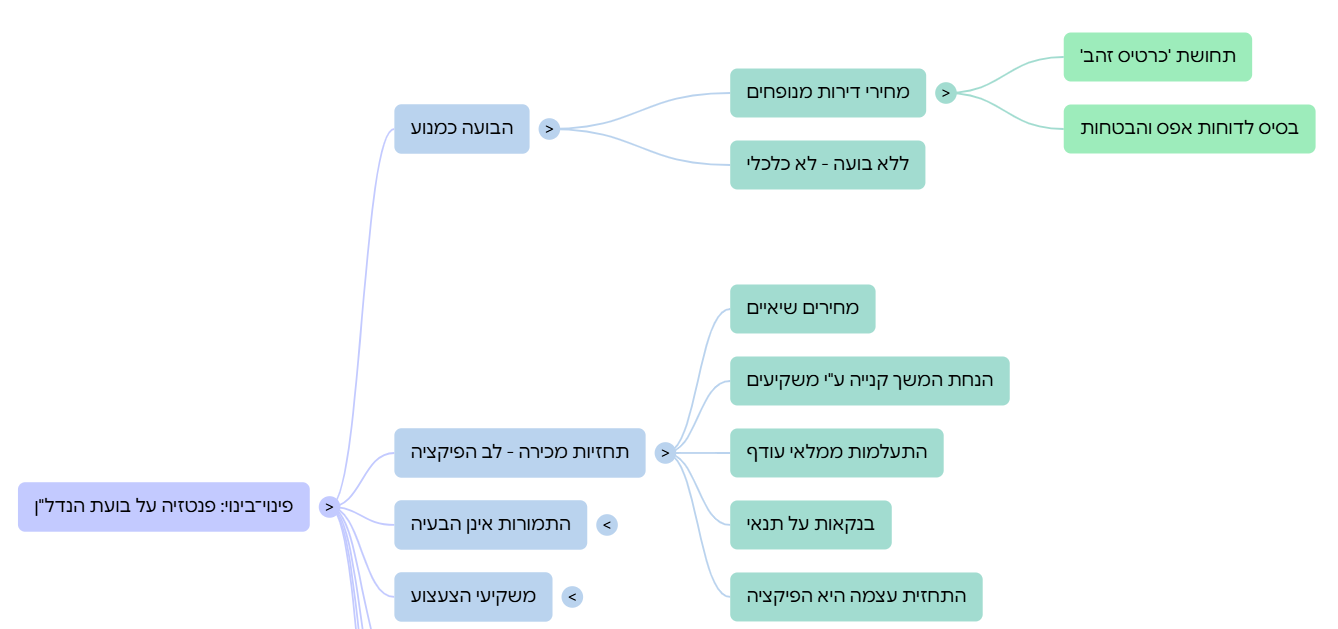

🔴 אזהרה דרגה 1 - חריג קיצוני:

- שיעור היוון נמוך מריבית משכנתא בתוספת 0.5%

- פער מעל 2% משיעור השוק הממוצע לנכסים דומים

- שיעור היוון גבוה מ-15% או נמוך מ-2%

🟡 אזהרה דרגה 2 - חריג משמעותי:

- פער 1-2% משיעור השוק הממוצע

- יחס מחיר לשכר חריג (מעל 25 או מתחת ל-10)

- NOI גדל/קטן בשיעור חריג (מעל 20% שנתי)

🟢 אזהרה דרגה 3 - בדיקה נדרשת:

- פער 0.5-1% משיעור השוק

- נתונים ישנים (מעל 6 חודשים)

- שיעור גבוה/נמוך ממדד הענף ב-10%

3.2 בדיקות אימות מתקדמות

א. בדיקת התאמה לריבית חסרת סיכון:

מינימום נדרש = ריבית ממשלתי 10 שנים + 1.5%

בישראל (ינואר 2025): 3.8% + 1.5% = 5.3% מינימום

ב. Reverse Engineering - בדיקת נשיאה:

בדיקה: האם NOI × 1.3 > תשלומי חוב + הוצאות תפעול?

אם לא - סיכון גבוה לכשל פיננסי

ג. השוואה למדדי ענף:

def check_industry_benchmark(cap_rate, property_type, location):

industry_ranges = {

'office_tlv': (4.2, 4.8),

'residential_center': (3.5, 4.2),

'retail_main_street': (5.0, 6.0),

'industrial': (6.5, 8.0)

}

if cap_rate < industry_ranges[property_type][0] - 0.5:

return "🔴 נמוך מדי"

elif cap_rate > industry_ranges[property_type][1] + 0.5:

return "🔴 גבוה מדי"

else:

return "🟢 בטווח סביר"

3.3 טבלת מינימום ריאלית לפי סוג נכס ואזור (דוגמה בלבד)

| סוג נכס | מיקום | שיעור מינימום | שיעור מקסימום | אזהרה מתחת |

|---|

| מגורים יוקרה | תל אביב מרכז | 3.5% | 4.5% | 3.0% |

| מגורים רגיל | גוש דן | 4.0% | 5.0% | 3.5% |

| משרדים A | ת"א מרכז | 4.2% | 5.2% | 3.7% |

| משרדים B | פרברי גוש דן | 5.0% | 6.5% | 4.5% |

| קמעונאות | רחובות מרכזיים | 5.5% | 7.0% | 5.0% |

| תעשייה | אזורי תעשייה | 6.5% | 8.5% | 6.0% |

| מלונות | אזורי תיירות | 7.0% | 10.0% | 6.5% |

3.4 כלי AI לבקרה אוטומטית

מערכת בקרה משולבת:

מערכת AI תבצע:

1. ניתוח real-time של נתוני שוק

2. זיהוי חריגות סטטיסטיות

3. השוואה לעסקאות דומות בזמן אמת

4. התראות אוטומטיות לשמאים

5. דוחות סיכון שבועיים לרגולטורים

פרמטרים לבקרת AI:

- ניתוח 500+ עסקאות מהשנתיים האחרונות

- זיהוי דפוסים חריגים ברמת רובע/שכונה

- מעקב אחר שינויים במדיניות מוניטרית

- ניתוח רגשות שוק מרשתות חברתיות ותקשורת

4. ניתוח ביקורתי

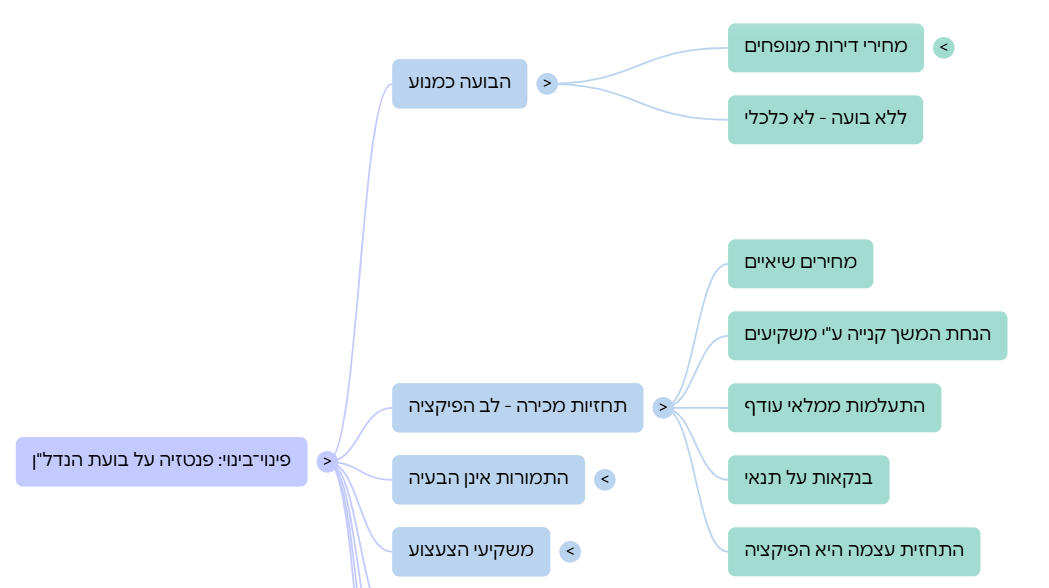

4.1 סיכונים בגישת השוק בעת עיוותי מחיר

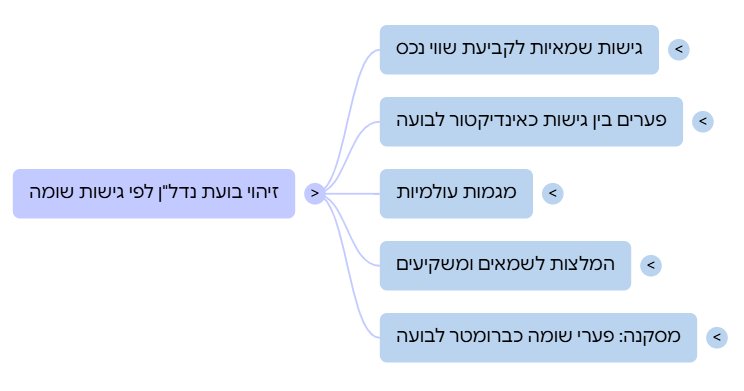

זיהוי בועות נדל"ן:

- עלייה של מעל 20% במחירים בתוך שנה

- שיעורי היוון נמוכים באופן חריג מההיסטוריה

- נפח עסקאות גבוה באופן חריג

- כניסת משקיעים חדשים ללא ניסיון

השפעות מבניות של עיוותים:

- זיוף תפיסת הסיכון: משקיעים מפתחים ביטחון יתר

- הדבקה מתודולוגית: שמאים מאמצים שיעורים בלתי ריאליים

- מעגל הזנה עצמית: שומות גבוהות מובילות למחירים גבוהים יותר

- חוסר יציבות מערכתית: התמוטטות מהירה בשינוי תנאים

אסטרטגיות התמודדות:

- שימוש בנתונים מתקופות ארוכות יותר (5-7 שנים)

- הכנסת מקדמי תיקון בתקופות חשד לבועה

- דגש מוגבר על ה-Build-Up Method

- הערכות סצנריו מרובות

4.2 השפעות כלכליות של שיעורי היוון שגויים

השפעות על הכלכלה:רמת המשקיע הפרטי:

- החלטות השקעה שגויות

- אלוקציה לא יעילה של משאבים

- ציפיות תשואה מוטעות

- נזקים פיננסיים משמעותיים

רמה מערכתית:

- עיוותי הון בשוק הנדל"ן

- השפעה על מדיניות הלוואות בנקים

- פגיעה ביציבות המערכת הפיננסית

- השפעה על מדיניות המס והתכנון

מקרי בוחן היסטוריים:

- משבר הסאב-פריים 2008: שיעורי היוון נמוכים מדי הובילו להערכות יתר

- בועת הנדל"ן ביפן 1980s: הזנחת עקרונות הערכה בסיסיים

- משבר הנדל"ן המסחרי בישראל 2002: שימוש במדדים שגויים

4.3 קשר לתקני שמאות ישראליים ובינלאומיים

תקנים בינלאומיים עיקריים:IVS (International Valuation Standards):

- IVS 105: דורש שימוש בשיטות הערכה מרובות

- דגש על שקיפות מתודולוגית

- חובת גילוי הנחות ומגבלות

RICS Red Book:

- דרישה לעדכון שוטף של נתוני שוק

- חובת בדיקת סבירות צולבת

- תיעוד מפורט של תהליך ההערכה

USPAP (Uniform Standards of Professional Appraisal Practice):

- דגש על תמיכה ברכיבי הערכה

- חובת השוואה לנתוני שוק

- בדיקת התאמת שיטת ההערכה לנכס

תקנים ישראליים - המצב הקיים והצרכים:

- חוסר תקנים מפורטים לקביעת שיעורי היוון

- צורך בהנחיות ברורות לשמאים ממשלתיים

- חשיבות הרמוניזציה עם תקנים בינלאומיים

5. מקרי בוחן והשוואות

5.1 טבלת מקרי בוחן לפי סוגי נכסים

מקרה 1: בניין מגורים תל אביב

פרטי הנכס:

- מיקום: רחוב בן יהודה, תל אביב

- גודל: 20 יחידות דיור, 2,000 מ"ר בנוי

- הכנסה שנתית ברוטו: ₪2.4 מיליון

- NOI (לאחר ניכוי הוצאות): ₪1.8 מיליון

ניתוח שיעור היוון:

גישת השוק: 4.1% (על בסיס 8 עסקאות דומות)

Build-Up Method:

- ריבית חסרת סיכון: 3.8%

- פרמיית שוק: 6.0%

- פרמיות סיכון: 1.2%

- סה"כ לפני התאמה: 11.0%

- התאמה לשוק: -6.5%

- תוצאה: 4.5%

שיעור מומלץ: 4.2% (ממוצע משוקלל)

שווי מוערך: ₪42.9 מיליון

מקרה 2: בניין משרדים רמת גן

פרטי הנכס:

- מיקום: הבורסה, רמת גן

- גודל: 5,000 מ"ר משרדים

- תפוסה: 85%

- NOI: ₪3.2 מיליון

ניתוח שיעור היוון:

גישת השוק: 5.8% (שוק משרדים דרגה B)

Build-Up: 5.3%

שיעור מומלץ: 5.6%

שווי מוערך: ₪57.1 מיליון

מקרה 3: מרכז קניות אזורי

פרטי הנכס:

- מיקום: פתח תקווה

- שטח: 15,000 מ"ר חנויות

- עוגני מרכז: חנויות רשת גדולות

- NOI: ₪4.5 מיליון

ניתוח שיעור היוון:

גישת השוק: 6.8%

Build-Up: 7.2%

שיעור מומלץ: 6.9%

שווי מוערך: ₪65.2 מיליון

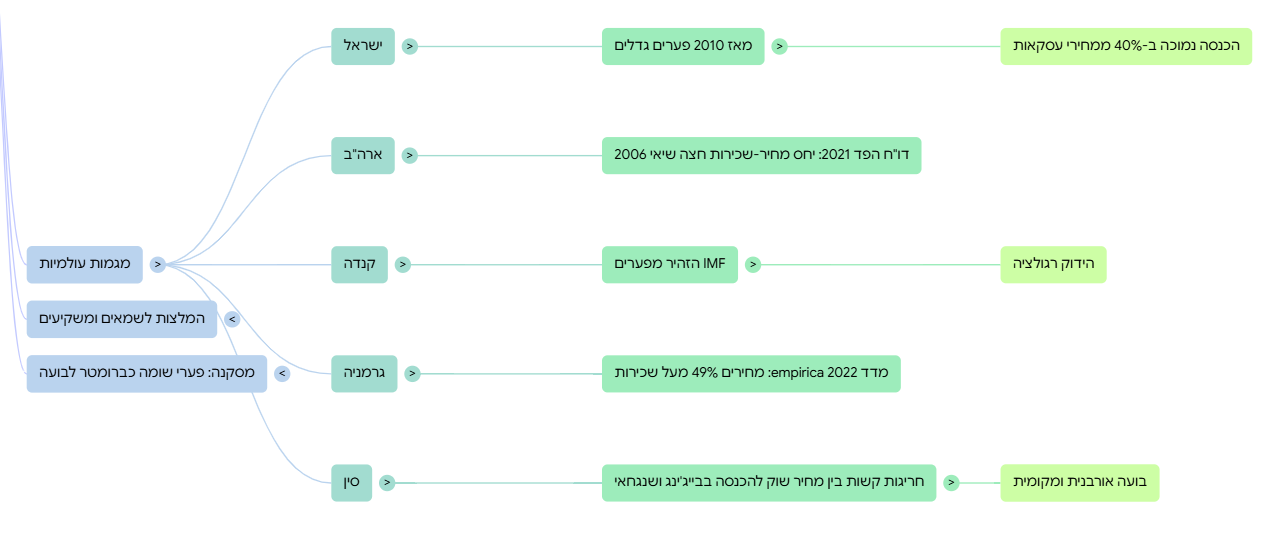

5.2 השוואת שיעורי היוון בין מדינות (דוגמה בלבד)

| מדינה | מגורים מרכז | משרדים A | קמעונאות | תעשייה |

|---|

| ישראל | 3.5-4.5% | 4.2-5.2% | 5.5-7.0% | 6.5-8.5% |

| ארה"ב | 3.8-5.2% | 4.5-6.0% | 5.0-7.5% | 6.0-8.0% |

| גרמניה | 2.8-3.8% | 3.5-4.5% | 4.5-6.0% | 5.5-7.0% |

| צרפת | 3.0-4.0% | 3.8-4.8% | 4.8-6.5% | 5.8-7.5% |

| יוון | 5.5-7.5% | 6.5-8.5% | 7.0-9.0% | 8.0-11.0% |

ניתוח גורמי ההשפעה:

- יציבות פוליטית: גרמניה - פרמיה נמוכה, יוון - פרמיה גבוהה

- מדיניות מוניטרית: BCE שיעורי ריבית נמוכים, בנק ישראל בינוני

- שקיפות שוק: ארה"ב מפותח ביותר, יוון פחות שקוף

- נזילות: שווקים גדולים נזילים יותר

5.3 קשר בין שיעור היוון ליכולת תשלום חוב

מודל הערכת כושר אשראי:

יחס כיסוי חוב (DSCR) = NOI / Annual Debt Service

דרישות מינימום:

- למשקיעים פרטיים: DSCR > 1.25

- לקרנות השקעה: DSCR > 1.35

- למוסדיים: DSCR > 1.20

חישוב שיעור היוון מינימלי:

Cap Rate Min = (Debt Ratio × Interest Rate) / DSCR + Equity Yield Requirement

דוגמה חישובית:

נכס עם 70% מימון חיצוני בריבית 5.5%:

תשואת הון עצמי נדרשת: 8%

DSCR נדרש: 1.3

Cap Rate מינימלי = (0.7 × 5.5%) / 1.3 + (0.3 × 8%) = 2.96% + 2.4% = 5.36%

6. המלצות למדיניות מקצועית ורגולציה

6.1 תקן מומלץ לשיעורי היוון מינימליים

עקרונות התקן המוצע:

א. שיעורי מינימום חובה:

- כל שיעור היוון יהיה לפחות ריבית ממשלתי 10 שנים + 1.5%

- שיעורים חריגים (מתחת לממוצע ענף ב-20%) ידרשו אישור ועדה מיוחדת

- עדכון רבעוני של שיעורי הייחוס לפי נתוני בנק ישראל

ב. מתודולוגיה מחייבת:

- שימוש בלפחות שתי שיטות הערכה (שוק + Build-Up)

- תיעוד מפורט של מקורות נתונים והנחות

- בדיקת סבירות אוטומטית מול מאגרי נתונים

ג. בקרה ואכיפה:

- דיווח חודשי לרשויות על הערכות חריגות

- ביקורת אקראית של 5% מהשמאות

- עונשים כספיים על סטיות משמעותיות

6.2 הנחיות לשמאים - מתי לא לסמוך על גישת השוק

מצבים הדורשים זהירות מוגברת:1. בועות שוק:

- עלייה של 15%+ במחירים בשנה

- שיעורי היוון נמוכים ב-30%+ מהממוצע ההיסטורי

- נפח עסקאות גבוה ב-50%+ מהממוצע

2. שווקים דקים:

- פחות מ-10 עסקאות דומות בשנה

- פער של 20%+ בין עסקאות דומות

- רוב העסקאות ממקור אחד (קרן/משקיע יחיד)

3. תקופות משבר:

- משבר כלכלי או פיננסי

- שינויים דרמטיים ברגולציה

- אירועי "קורונה" או אסונות טבע

פרוטוקול מוצע:

במצבים חריגים:

1. הגדלת משקל Build-Up Method ל-70%

2. שימוש בנתונים מתקופות יציבות

3. הוספת פרמיית "אי וודאות" של 0.5-1.5%

4. קבלת אישור שמאי בכיר לפני פרסום השמאות

6.3 מערכות בקרה אוטומטיות

מערכת AI מוצעת לבקרה:

רכיבי המערכת:

- מודול איסוף נתונים:

- קריאה אוטומטית מטאבו, יד2, מדלן

- חיבור ל-APIs של חברות נדל"ן

- ניתוח דוחות כספיים של REITs

- מודול ניתוח:

- זיהוי דפוסים חריגים בזמן אמת

- השוואה לטרנדים היסטוריים

- ניתוח נתוני מאקרו כלכליים

- מודול התראות:

- התראות SMS/Email לשמאים

- דוחות יומיים לרגולטורים

- עדכונים לאתרי המקצוע

עלות מוערכת:

- פיתוח ראשוני: ₪2-3 מיליון

- תחזוקה שנתית: ₪500,000

- ROI צפוי: ₪10-20 מיליון חיסכון שנתי במניעת שגיאות

יישום הדרגתי:

שלב 1 (6 חודשים): פיילוט עם 10 משרדי שמאות גדולים

שלב 2 (שנה): הרחבה לכל השמאים הממשלתיים

שלב 3 (שנתיים): חובה לכל שמאי מורשה

שלב 4 (3 שנים): אכיפה מלאה וקנסות

7. סיכום והמלצות יישום

7.1 המלצות מיידיות (0-6 חודשים)

לשמאים ואנליסטים:

- יישום מיידי של בדיקות הסבירות הבסיסיות

- שימוש במודל ההיברידי בכל הערכה

- תיעוד מפורט של בחירת שיעור היוון

- השתתפות בקורסי העשרה מקצועיים

לרגולטורים:

- הכנת טיוטת תקן ישראלי לשיעורי היוון

- הקמת מאגר נתונים מרכזי לעסקאות נדל"ן

- הגדרת אמות מידה לבקרת איכות שמאות

7.2 המלצות לטווח בינוני (6-18 חודשים)

פיתוח מערכות:

- בניית מערכת הבקרה האוטומטית

- הקמת מרכז מצוינות לשמאות ממשלתיות

- יצירת מדדי ביצוע ובקרה איכות

חקיקה ותקינה:

- עדכון חוק השמאים והכנסת דרישות החדשות

- יצירת תקן ישראלי מפורט לשיעורי היוון

- הקמת מנגנון פיקוח ואכיפה

7.3 המלצות לטווח ארוך (1.5-3 שנים)

רפורמה מערכתית:

- דיגיטציה מלאה של תהליכי השמאות

- אינטגרציה עם מערכות בינלאומיות

- הכשרה מחדש של כלל השמאים במדינה

יעדי ביצוע:

- הפחתת שגיאות הערכה ב-60%

- שיפור זמני תגובה ל-48 שעות

- עמידה בתקנים בינלאומיים (IVS/RICS)

- הפחתת עלויות הערכה ב-30%

מחקר זה מהווה בסיס למהפכה בתחום הערכת השווי בישראל. יישומו המלא יוביל לשוק נדל"ן יציב יותר, הערכות מדויקות יותר, וצמצום הסיכונים המערכתיים.

למידע נוסף והמלצות יישום, צרו קשר עם מחבר המחקר.

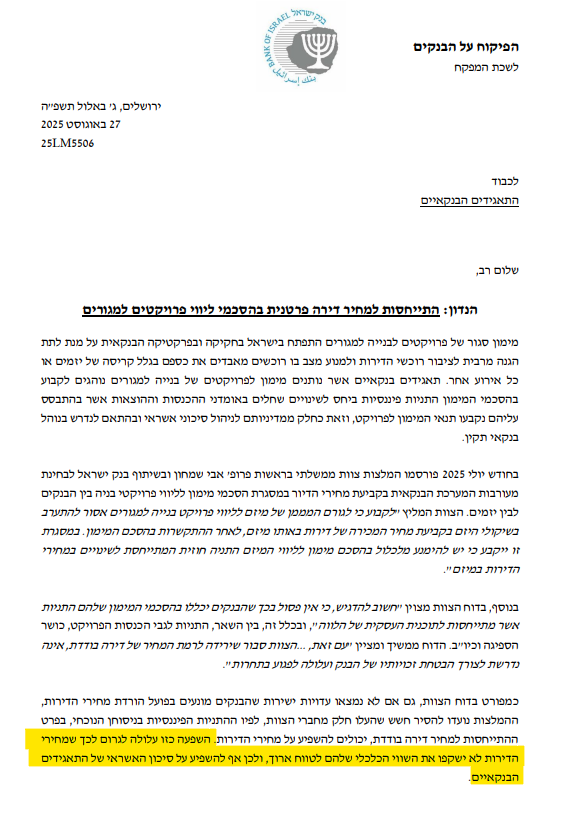

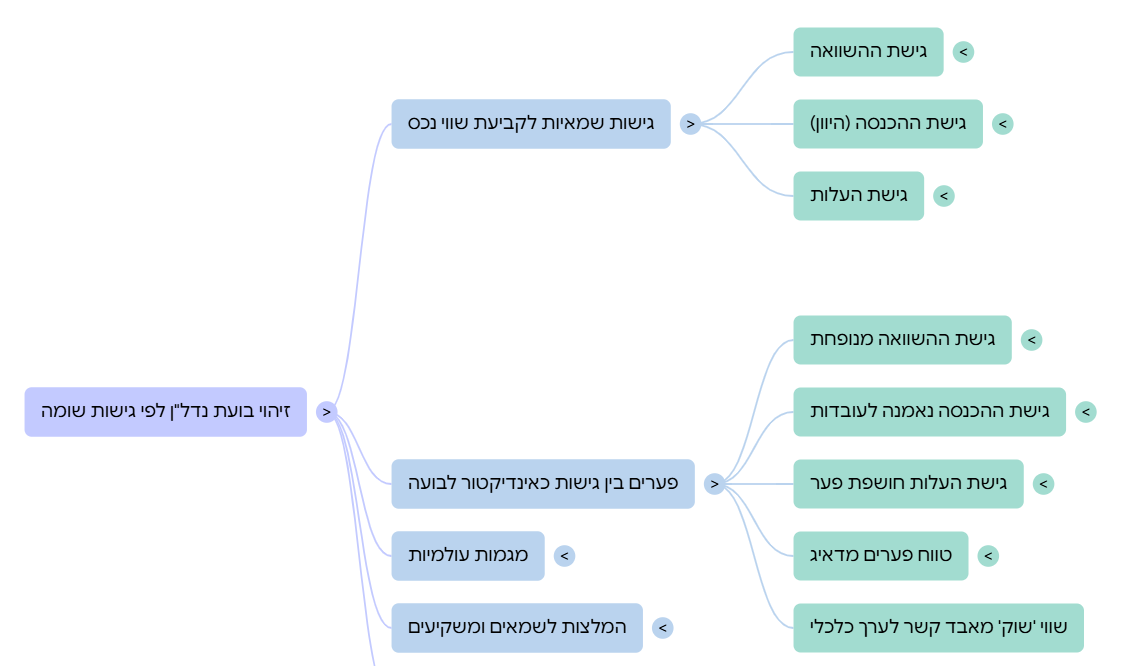

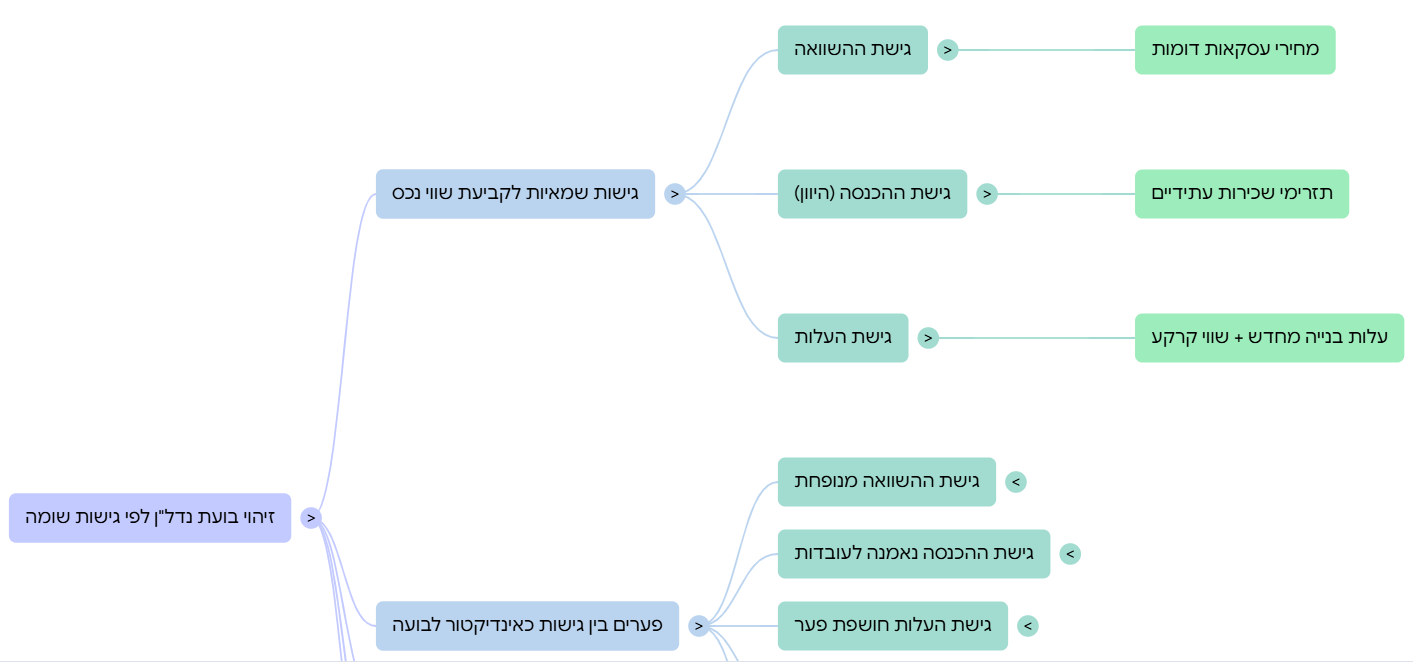

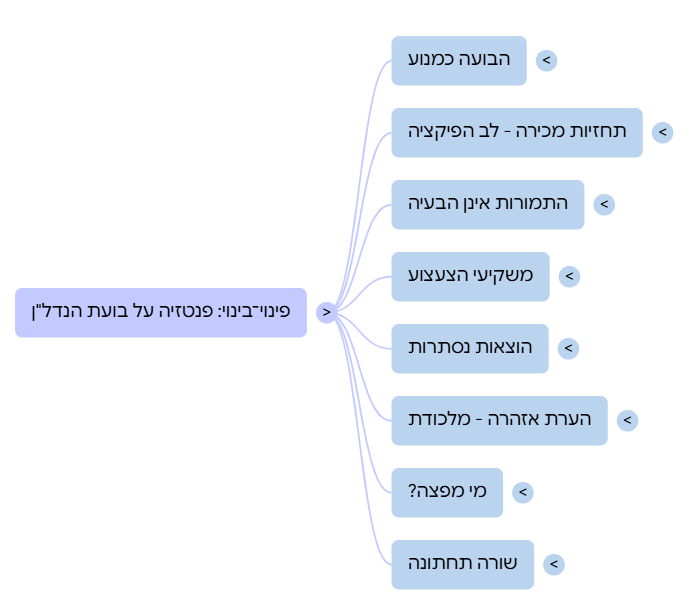

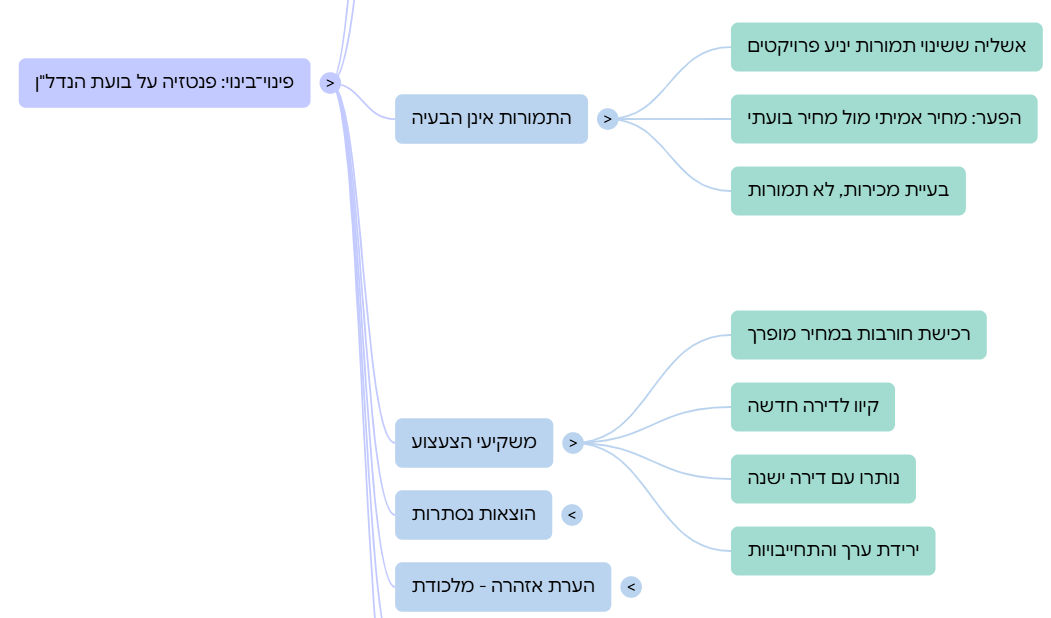

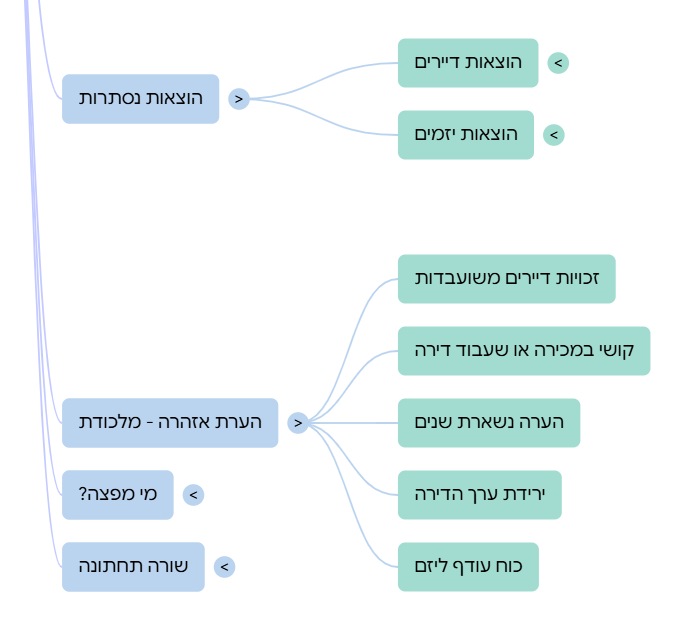

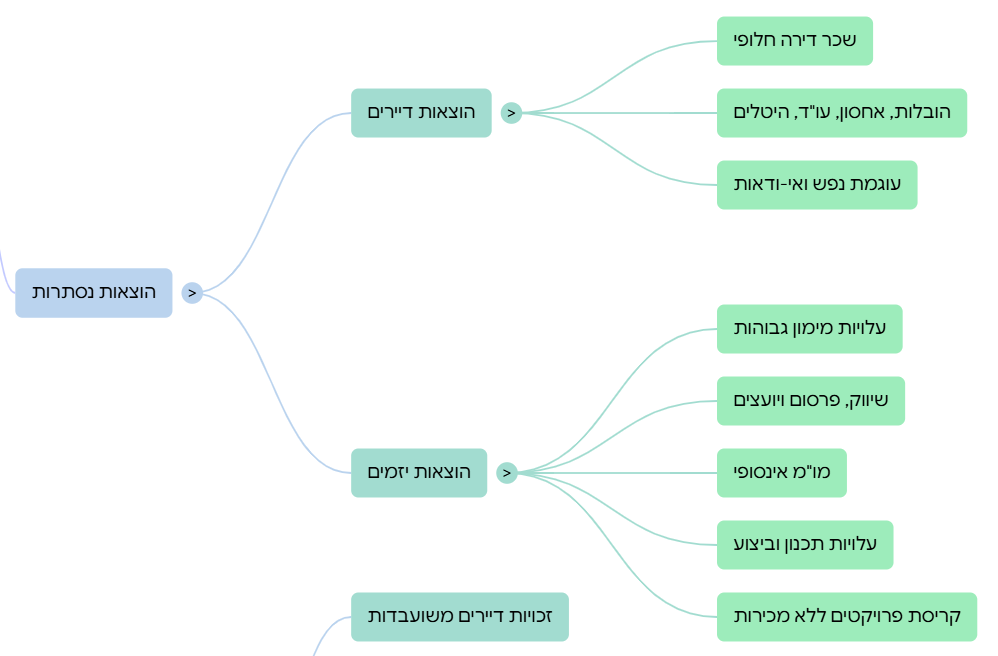

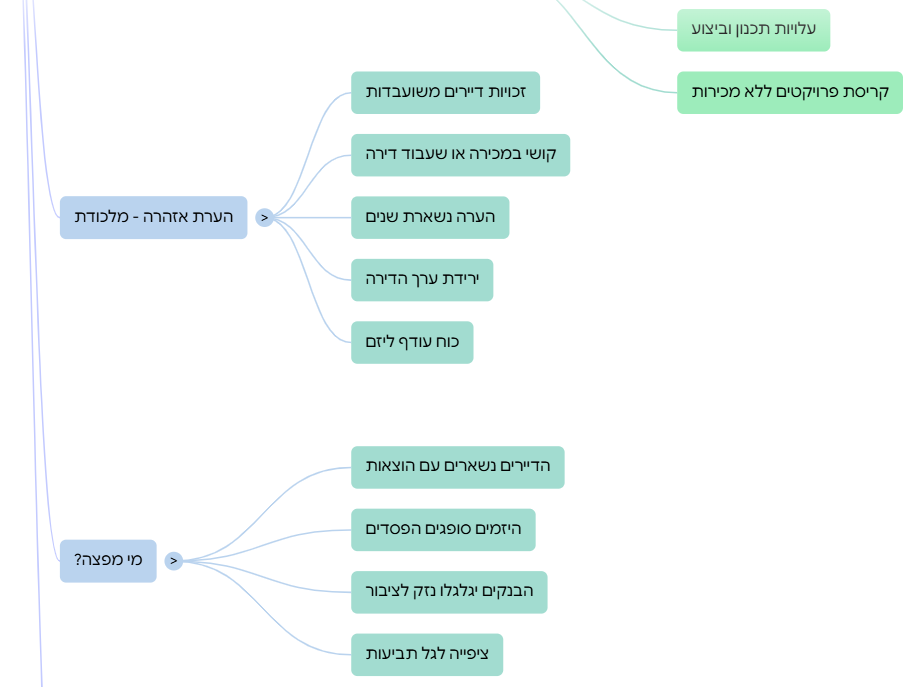

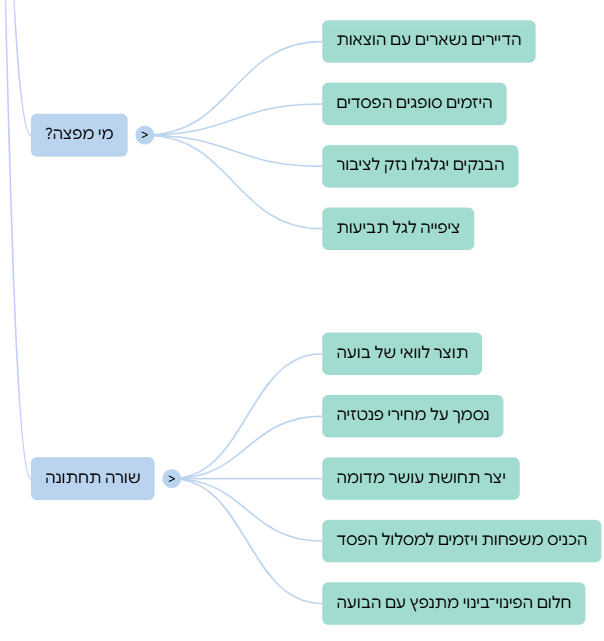

תרשים זרימה שיעור היוון

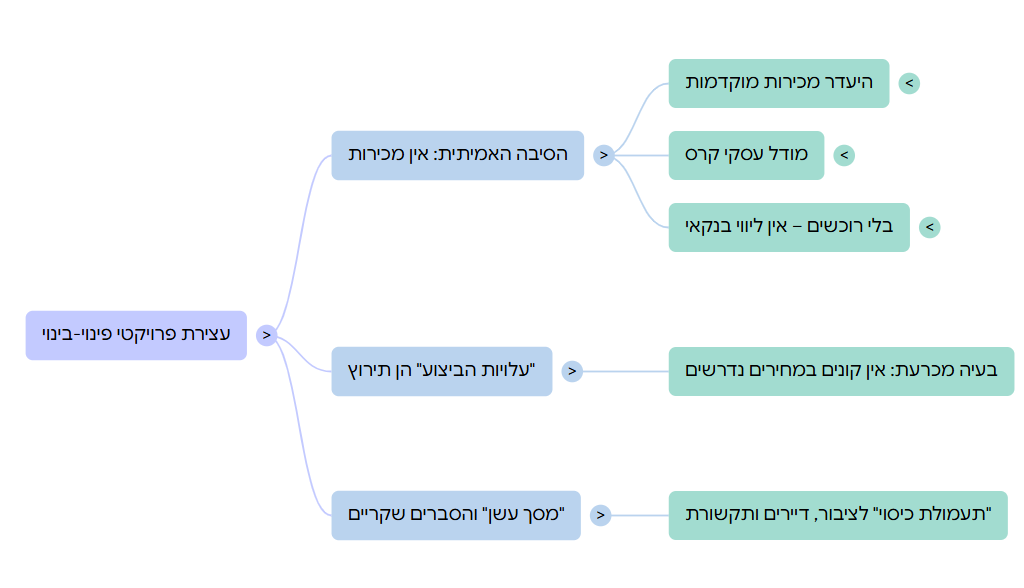

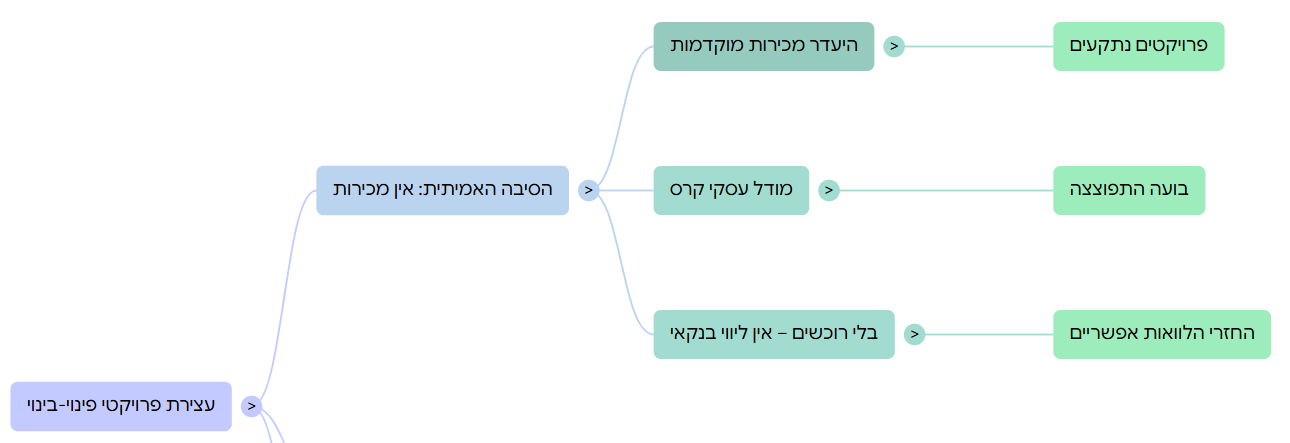

מערכת בקרה אוטומטית לשיעורי היוון

Per מחקר עומק: קביעת שיעורי היוון בהערכת שווי נכסים - גישות תיאורטיות ומעשיות

מחקר זה בוחן בצורה מקיפה את מגוון הגישות לקביעת שיעורי היוון בהערכת שווי נכסים, בדגש על נדל"ן ונכסים מניבים. המחקר מנתח שלוש גישות עיקריות: גישת השוק, הגישה המבנית (Build-Up), וגישות היברידיות, תוך בחינת יתרונותיהן וחסרונותיהן. המחקר מציג כלים מתקדמים לזיהוי שיעורי היוון חריגים ובלתי סבירים, וכולל המלצות מעשיות לשמאים, אנליסטים ורגולטורים. הממצאים מצביעים על הצורך בשילוב זהיר בין גישות שונות, תוך הקפדה על תקינות מתודולוגית ובקרה איכותית, ועל החשיבות הקריטית של פיתוח מערכות בקרה אוטומטיות לזיהוי עיוותים בשיעורי היוון.

הקדמה תיאורטית

שיעור ההיוון מהווה אחד מהפרמטרים הקריטיים ביותר בהערכת שווי נכסים, ובמיוחד בתחום הנדל"ן והנכסים המניבים. שיעור זה מייצג את התשואה השנתית הנדרשת על השקעה בנכס, ומשמש כבסיס לתמחור הנכס ביחס לתזרים המזומנים הצפוי ממנו. הגדרה פורמלית של שיעור ההיוון היא הקצב שבו מהוונים תזרימי מזומנים עתידיים לשווי נוכחי, ומטרתו לשקף את רמת הסיכון הכרוכה בהשקעה, את התשואה הנדרשת על ידי המשקיעים, ואת תנאי השוק הנוכחיים. השפעתו של שיעור ההיוון על שווי הנכס היא הפוכה ודרמטית - ירידה של אחוז אחד בלבד בשיעור ההיוון עלולה להביא לעלייה של 10-25% בשווי הנכס, בהתאם למאפייני התזרים ותקופת ההחזקה הצפויה. חשוב להבחין בין שני מושגים מרכזיים המשמשים בהערכת שווי: שיעור היוון ישיר (Capitalization Rate או Cap Rate) לבין שיעור ההיוון בתזרים מזומנים (Discount Rate במודל DCF). שיעור ההיוון הישיר משמש לביצוע הערכת שווי פשוטה על בסיס הכנסה שנתית נטו אחת, ומתאים במיוחד לנכסים עם תזרים יציב וצמיחה מוגבלת. לעומת זאת, שיעור ההיוון במודל DCF משמש להיוון תחזיות תזרים מפורטות לתקופות עתידיות מרובות, ומאפשר התמודדות עם תרחישי צמיחה, שינויי שכירות, והוצאות הון עתידיות. הבחירה בין השיטות תלויה במורכבות הנכס, באיכות המידע הזמין, ובמטרת ההערכה. קיים קשר הדוק בין שיעור ההיוון לבין מושגי מפתח נוספים בתחום הכספים התאגידיים והשקעות. עלות ההון המשוקללת (WACC) משמשת כבסיס לקביעת שיעור ההיוון בעסקים ובחברות נדל"ן, ומשקפת את עלות המימון הממוצעת של החברה. מודל CAPM (Capital Asset Pricing Model) מספק מסגרת תיאורטית לחישוב התשואה הנדרשת על נכס על בסיס רמת הסיכון שלו יחסית לשוק. שיעור התשואה הפנימית (IRR) משמש ככלי השוואה ובקרה לשיעור ההיוון, ויכול לסייע בזיהוי חוסר התאמה בין ציפיות התשואה לבין מחירי השוק.

גישת השוק לקביעת שיעור היוון

גישת השוק מהווה את הגישה הנפוצה והמקובלת ביותר בקרב שמאים ומעריכי שווי, ומבוססת על עקרון השוואת הנכס הנבדק לעסקאות דומות שבוצעו בשוק. השיטה כוללת איסוף נתונים על מכירות עדכנות של נכסים דומים, חישוב שיעורי ההיוון שהתקבלו בעסקאות אלו, וביצוע התאמות המשקפות הבדלים בין הנכסים. מקורות המידע לגישה זו כוללים דוחות עסקאות נדל"ן, דוחות כספיים של חברות נדל"ן ציבוריות (REITs), נתוני מסחר בבורסה, וד"חות של חברות השקעה ומתווכים. היתרון המרכזי של גישה זו הוא היכולת לשקף את תנאי השוק בזמן אמת ואת התנהגות המשקיעים בפועל, מה שמעניק לה לגיטימציה גבוהה בעיני רגולטורים ובתי משפט. עם זאת, גישת השוק טומנת בחובה סיכונים משמעותיים הדורשים התמודדות מקצועית זהירה. הסיכון המרכזי הוא אימוץ עיוותי מחיר הקיימים בשוק, במיוחד בתקופות של בועות ספקולטיביות או מיתון כלכלי. כאשר השוק נמצא בשיא ספקולטיבי, מחירי הנדל"ן עלולים להיות מנופחים באופן משמעותי, מה שמוביל לשיעורי היוון נמוכים באופן מלאכותי. לעומת זאת, בתקופות מיתון, חוסר נזילות ולחץ מכירה עלולים ליצור שיעורי היוון גבוהים באופן לא מידתי. בעיה נוספת היא זמינות הנתונים - במקרים רבים, מידע על עסקאות אינו זמין או אינו מהימן, ויש להסתמך על הערכות או דיווחים חלקיים.מניפולציות שוק ועסקאות לא מייצגות מהוות איום נוסף על תקינות גישת השוק. עסקאות בין צדדים קשורים, מכירות בלחץ, או עסקאות המבוצעות כחלק מעסקאות מורכבות יותר עלולות לייצר שיעורי היוון שאינם משקפים את שווי השוק האמיתי. כדי להתמודד עם בעיות אלו, נדרשת בחינה זהירה של כל עסקה, בדיקת נסיבות המכירה, וביצוע התאמות מתאימות. מומלץ להשתמש במספר רב של עסקאות השוואה ולבחון את הפיזור הסטטיסטי של שיעורי ההיוון, תוך זיהוי וסינון נתונים חריגים.

הגישה המבנית (Build-Up Approach)

הגישה המבנית לקביעת שיעור ההיוון מבוססת על גזירה תיאורטית של התשואה הנדרשת תוך בניית שיעור ההיוון משכבות סיכון נפרדות. שיטה זו מתחילה מהריבית חסרת הסיכון (בדרך כלל תשואת אגח ממשלתי ארוך טווח) ומוסיפה עליה פרמיות סיכון שונות: פרמיית שוק כללית, פרמיית סיכון ענפית, פרמיית נזילות, ופרמיית סיכון ניהולי או תפעולי. הנוסחה הבסיסית היא: שיעור היוון = ריבית חסרת סיכון + פרמיית שוק + פרמיית ענף + פרמיית נזילות + פרמיית ניהול. גישה זו מספקת מסגרת שיטתית ואובייקטיבית לקביעת שיעור ההיוון, ומאפשרת הבנה מעמיקה של רכיבי הסיכון השונים הכרוכים בנכס.היתרון המרכזי של הגישה המבנית הוא עצמאותה מעיוותי שוק זמניים ויכולתה לספק הצדקה תיאורתית מוצקה לשיעור ההיוון הנבחר. שיטה זו מתאימה במיוחד לנכסים ייחודיים שעבורם קשה למצוא עסקאות השוואה, או במצבי שוק קיצוניים שבהם נתוני השוק אינם אמינים. הגישה מאפשרת גמישות בהתאמת הפרמיות לרמת הסיכון הספציפית של הנכס, ומספקת מסגרת שקופה לקבלת החלטות. בתחום שמאות הנדל"ן, שיטה זו משמשת לעתים קרובות ככלי בדיקה וואלידציה לתוצאות שהתקבלו בגישת השוק.קביעת הפרמיות השונות מהווה את האתגר המרכזי בגישה המבנית. פרמיית השוק נקבעת בדרך כלל על בסיס נתונים היסטוריים של עודף תשואת מדדי המניות על פני אגח ממשלתיים, אך ישנו ויכוח מקצועי לגבי התקופה הרלוונטית לחישוב זה ושיטת החישוב המתאימה. פרמיית הענף נגזרת מנתוני ביצועי חברות נדל"ן ציבוריות, אך דורשת התאמה לסוג הנכס הספציפי ולמיקום הגיאוגרפי. פרמיית הנזילות משקפת את העלות הכרוכה בחוסר יכולת למכור את הנכס במהירות, ותלויה בסוג הנכס, במיקום, ובתנאי השוק. פרמיית הניהול מתייחסת לסיכונים הכרוכים בניהול הנכס ובתלות בקישור הניהולי.דוגמה מעשית לשימוש בגישה המבנית בישראל עשויה להיראות כך: ריבית חסרת סיכון (אגח ממשלתי 10 שנים) = 3.5%, פרמיית שוק = 6%, פרמיית ענף נדל"ן = 2%, פרמיית נזילות לנכס מסחרי = 1.5%, פרמיית ניהול = 1%. סה"כ שיעור היוון = 14%. חישוב זה דורש עדכון תקופתי ובדיקת התאמה לתנאי השוק הנוכחיים.

גישות היברידיות ושילוב מתודולוגיות

הגישות ההיברידיות מייצגות את החזית המתקדמת בתחום קביעת שיעורי היוון, ומבוססות על הכרה בכך שכל גישה בנפרד כרוכה במגבלות ובסיכונים. השילוב המושכל של גישת השוק והגישה המבנית מאפשר מינוף היתרונות של שתי השיטות תוך מיתון החסרונות. גישה היברידית טיפוסית כוללת ביצוע הערכת שווי בשני מסלולים נפרדים, השוואת התוצאות, וביצוע ניתוח רגישות להבנת הגורמים לפערים. כאשר הפער בין השיטות משמעותי, נדרשת בחינה מעמיקה של ההנחות והנתונים בכל אחת מהגישות, ועיתים גם ביצוע בדיקות נוספות או שימוש בגישות חלופיות.מודלים דינמיים מהווים פיתוח מתקדם נוסף בתחום הגישות ההיברידיות. מודלים אלו מתאימים את שיעור ההיוון לשינויים צפויים בתנאי השוק, במצב הכלכלי, ובמאפייני הנכס לאורך זמן. לדוגמה, מודל דינמי עשוי להשתמש בשיעור היוון גבוה יותר בתקופה הראשונה להשקעה (בשל אי ודאות גבוהה יותר), ולהפחית את השיעור בהדרגה ככל שהנכס מתייצב ומתבגר. גישה זו מתאימה במיוחד לפרויקטי פיתוח, נכסים בשיפוץ, או השקעות בשווקים מתפתחים שבהם רמת הסיכון משתנה עם הזמן.שיטת "בדיקת הסבירות לאחור" (Back-Testing) מהווה כלי בקרה חיוני בגישות היברידיות. שיטה זו כוללת יישום המתודולוגיות על נתונים היסטוריים ובדיקת מידת הדיוק של התחזיות שהתקבלו. לדוגמה, ניתן לבחון את שיעורי ההיוון שהתקבלו בהערכות מהשנים האחרונות ולהשוות אותם לתשואות בפועל שהתקבלו מהנכסים. תהליך זה מאפשר זיהוי הטיות שיטתיות במתודולוגיה ושיפור איכות ההערכות העתידיות. בדיקה זו חשובה במיוחד בתקופות של שינויים מהירים בשוק, כגון תקופות שינוי מדיניות מוניטרית או משברים כלכליים.התיאום למצב הכלכלה הכללית ולתחזיות מקרו-כלכליות מהווה רכיב מרכזי בגישות היברידיות מתקדמות. שיעור ההיוון צריך לשקף לא רק את תנאי השוק הנוכחיים אלא גם ציפיות לגבי מהלכי הריבית העתידיים, שיעורי האינפלציה, צמיחה כלכלית, ויציבות פוליטית. מודלים מתקדמים כוללים תרחישי "מה אם" המבוססים על תחזיות כלכליות שונות, ומאפשרים הבנת רגישות שיעור ההיוון לשינויים במשתנים מקרו-כלכליים.

כלי בקרה וזיהוי שיעורי היוון חריגים

פיתוח מערכת כלים מקצועית לזיהוי שיעורי היוון בלתי סבירים או מסולפים מהווה צורך קריטי בתחום הערכת השווי. בדיקת ההתאמה לריבית חסרת הסיכון ולריבית המשכנתאות מהווה את שלב הבקרה הראשון והבסיסי ביותר. שיעור היוון שנמוך מהריבית חסרת הסיכון מצביע על בעיה מתודולוגית או על עיוות שוק קיצוני, שכן אין לוגיקה כלכלית להשקעה בנכס סיכוני בתשואה הנמוכה מזו של נכס חסר סיכון. באופן דומה, שיעור היוון שנמוך משמעותית מריבית המשכנתא הממוצעת מעלה ספקות לגבי הגיונו הכלכלי, בהתחשב בכך שהשקעה בנדל"ן כרוכה בסיכונים נוספים לעומת מתן הלוואה מגובה בנדל"ן.שיטת הHansenerse Engineering מהווה כלי בקרה מתקדם המאפשר בדיקת עקביות בין שיעור ההיוון לבין תזרים המזומנים הצפוי. השיטה כוללת חישוב התזרים הנדרש כדי להצדיק את שווי הנכס בשיעור ההיוון הנבחר, והשוואתו לתזרים הצפוי בפועל. כאשר קיים פער משמעותי, יש לבחון האם הבעיה נעוצה בהערכת התזרים או בקביעת שיעור ההיוון. לדוגמה, אם נכס מוערך ב-10 מיליון שקל עם תזרים שנתי של 400,000 שקל (שיעור היוון של 4%), יש לבחון האם תזרים זה סביר בהתחשב בהוצאות התחזוקה, הפינויים הצפויים, והעלאות שכר הדירה העתידיות.השוואת שיעור ההיוון לפי סוג נכס, רמת סיכון, נזילות, מיקום גיאוגרפי ותחזיות שוק מהווה רכיב מרכזי במערכת הבקרה. שיעורי היוון צריכים לשקף באופן הגיוני את ההבדלים בין סוגי נכסים שונים - נכסי מגורים מניבים בדרך כלל תשואה נמוכה יותר מנכסים מסחריים, נכסים במיקומים מרכזיים דורשים תשואה נמוכה יותר מנכסים בפריפריה, ונכסים עם חוזי שכירות ארוכי טווח למשכירים איכותיים דורשים תשואה נמוכה יותר מנכסים עם חוזים קצרים או בעייתיים. חריגה משמעותית מהתבניות הלוגיות הללו מצביעה על הצורך בבדיקה מעמיקה נוספת.בניית טבלת מינימום ריאלית לפי סוג נכס ואזור גיאוגרפי מהווה כלי מעשי לשמאים ומעריכי שווי. טבלה זו צריכה להתבסס על ניתוח סטטיסטי של נתוני השוק ההיסטוריים, תוך התאמה לתנאי השוק הנוכחיים ולתחזיות העתידיות. למשל, עבור דירות מגורים בתל אביב ניתן לקבוע שיעור היוון מינימלי של 3.5%, בעוד שעבור נכסים מסחריים בערים הפיתוח השיעור המינימלי עשוי להיות 7-8%. חשוב לעדכן טבלה זו בתדירות גבוהה ולהתאימה לשינויים בתנאי השוק.הצעה לפיתוח כלי AI או כלי אקסל אוטומטי לבקרה כוללת יצירת מערכת המקבלת כקלט את נתוני הנכס (סוג, מיקום, גודל, תזרים, מצב טכני) ומפיקה את שיעור ההיוון המומלץ עם רמות סבירות. המערכת תכלול סימני דגל אדום (🔴) במקרים הבאים: שיעור היוון נמוך מהריבית חסרת הסיכון, שיעור היוון החורג משמעותית מהנורמה לסוג הנכס והמיקום, אי התאמה בין שיעור ההיוון לבין מאפייני הסיכון של הנכס, או פער משמעותי בין שיטות הערכה שונות. כלי זה יכול לשמש כשכבת בטיחות נוספת בתהליך ההערכה ולסייע בזיהוי מוקדם של בעיות פוטנציאליות.

ניתוח ביקורתי וסיכונים מערכתיים

הסיכונים הכרוכים בגישת השוק כאשר קיימים עיוותי מחיר מהווים איום רציני על יציבות המערכת הפיננסית כולה. בתקופות של בועות ספקולטיביות, השוק עלול לפתח תמחור לא רציונלי הנובע מאופוריה, מהלכי מינוף מופרזים, או מפעילות ספקולטיבית של משקיעים זרים. כאשר שמאים מסתמכים באופן עיוור על נתוני עסקאות שוק במצבים כאלה, הם עלולים לאמץ שיעורי היוון נמוכים באופן מלאכותי, מה שמוביל להערכות שווי מופרזות ולהחמרת הבועה. התופעה מתעצמת כאשר הערכות השווי המופרזות משמשות בסיס להלוואות בנקאיות, פוליסות ביטוח, או השקעות מוסדיות, ובכך יוצרות מעגל של הגברה והחמרה של העיוות.השפעתם של שיעורי היוון שגויים על המערכת הכלכלית רחבה ועמוקה. שיעורי היוון נמוכים מדי מובילים לשומות מופרזות, אשר בתורן יוצרות עיוותי הון משמעותיים. חברות ויחידים מקבלים אשראי על בסיס בטוחות מנופחות, מה שמאפשר להם להעביר סיכונים מופרזים למערכת הבנקאית ולמשקיעים. כאשר השוק מתרסק ונחשפת ההפרזה בשומות, הפסדי האשראי עלולים להיות הרסניים ולהוביל לקריסת מוסדות פיננסיים שלמים. משבר הנדל"ן בארצות הברית ב-2008 מהווה דוגמה קלאסית לתופעה זו, שבה שיעורי היוון נמוכים מדי תרמו לבועת הנדל"ן ולמשבר הפיננסי העולמי שבא בעקבותיה.הקשר לתקני שמאות ישראליים ובינלאומיים מהווה מסגרת רגולטורית חיונית להבטחת איכות ההערכות. התקנים הישראליים מתבססים במידה רבה על התקנים הבינלאומיים של IVS (International Valuation Standards), RICS (Royal Institution of Chartered Surveyors), ו-USPAP (Uniform Standards of Professional Appraisal Practice). תקנים אלו מדגישים את החשיבות של שימוש במקורות מידע מהימנים, ביצוע בדיקות הגיונות, ותיעוד מפורט של המתודולוגיה והנחות היסוד. עם זאת, התקנים הקיימים אינם מספקים הנחיות ספציפיות ומפורטות מספיק לגבי זיהוי ומניעת עיוותי שיעורי היוון, ויש צורך בפיתוח הנחיות מתקדמות יותר המתמודדות עם האתגרים המודרניים.הצורך ברפורמה בתקני השמאות מתבטא במספר תחומים מרכזיים. ראשית, יש להוסיף דרישות ספציפיות לביצוע בדיקות צולבות בין מתודולוגיות שונות ולתיעוד מפורט של הנחות שיעור ההיוון. שנית, יש לפתח הנחיות ברורות לטיפול במצבי שוק קיצוניים, כגון בועות או משברים, ולקבוע מתי אין להסתמך על נתוני השוק בלבד. שלישית, יש להטמיע דרישה לבדיקות רגישות ולניתוח תרחישים במקרים של נכסים בעלי ערך גבוה או חשיבות מערכתית. רביעית, יש לקבוע סטנדרטים לטכנולוגיות מתקדמות כגון כלי AI ובינה מלאכותית בתהליך ההערכה.

מקרי בוחן והשוואות בינלאומיות

ניתוח מקיף של מקרי בוחן בסוגי נכסים שונים מספק תובנות חשובות לגבי התנהגות שיעורי ההיוון בפועל ואתגרי היישום המעשיים. בתחום נכסי המגורים, שיעורי ההיוון נוטים להיות נמוכים יחסית בשל יציבות התזרים והביקוש הקבוע למגורים. באזור תל אביב, לדוגמה, שיעורי היוון לדירות מגורים איכותיות נעים בדרך כלל בטווח של 3-4.5%, בהתאם למיקום הספציפי ולמאפייני הנכס. הגורמים המשפיעים כוללים קרבה לתחבורה ציבורית, איכות השכונה, מצב הבניין, וגודל הדירה. חשוב לציין שבנכסי מגורים יש לקחת בחשבון גורמים נוספים כגון עלויות ועד הבית, ארנונה, ותחזוקה שוטפת.נכסים משרדיים מציגים מאפיינים שונים משמעותית ודורשים שיעורי היוון גבוהים יותר. שיעורי ההיוון לנכסי משרדים איכותיים במרכז תל אביב נעים בטווח של 5-7%, בעוד שבערים אחרות הם עשויים להגיע ל-8-10%. הגורמים המשפיעים כוללים איכות השכירים, אורך חוזי השכירות, מיקום הבניין, מצב טכני ותשתיתי, ואפשרויות חניה. סיכון מיוחד בנכסי משרדים הוא רמת הריקנות הגבוהה יחסית ואורכי הזמן הנדרשים למילוי שטחים פנויים, מה שמצריך התאמת שיעור ההיוון בהתאם.בתחום המלונאות ונכסי הנופש, שיעורי ההיוון גבוהים משמעותית ונעים בטווח של 8-12% ואף יותר. הסיכון הגבוה נובע מתזרים מזומנים הרבה יותר תנודתי, תלות בתיירות ובמצב הכלכלי הכללי, עונתיות, ורגישות גבוהה לאירועים חיצוניים כגון משברים בטחוניים או מגפות. המקרה של משבר הקורונה המחיש בצורה דרמטית את הפגיעות של סקטור זה, כאשר תפוסת המלונות קרסה לאפס כמעט במשך חודשים ארוכים. במקרים כאלה, שיעור ההיוון הנדרש עלול לעלות באופן משמעותי, ויש צורך בניתוח תרחישים מרובים ובשיקולי שווי נזק.נכסי לוגיסטיקה ומחסנים זוכים לפופולריות גוברת בשנים האחרונות, במיוחד בעקבות צמיחת המסחר האלקטרוני. שיעורי ההיוון לנכסים אלו נעים בטווח של 6-9%, בהתאם למיקום, לאיכות השכירים, ולמאפיינים טכניים של הנכס. הגורמים הקריטיים כוללים קרבה לכבישים ראשיים ולנמלים, גובה התקרות, כושר נשיאה של הרצפות, ומערכות אספקת חשמל. חשיבות מיוחדת יש לאיכות השכירים - חוזה עם חברת לוגיסטיקה גדולה ומבוססת יאפשר שיעור היוון נמוך יותר בהשוואה לחוזה עם חברה קטנה וחדשה.השוואה בינלאומית של שיעורי היוון חושפת הבדלים מהותיים בין מדינות ואזורים שונים. בארצות הברית, שיעורי ההיוון לנכסי מגורים איכותיים בערים מרכזיות נעים בטווח של 4-6%, בעוד שבגרמניה הם נמוכים יותר ונעים בטווח של 2.5-4%. ההבדל נובע מפערי ריבית, יציבות כלכלית, רמת האינפלציה, ותפיסת הסיכון של המשקיעים. בישראל, שיעורי ההיוון נוטים להיות נמוכים יחסית בהשוואה בינלאומית, בחלקם בשל מחסור כרוני בקרקעות ובחלקם בשל יציבות כלכלית יחסית ותפיסת נדל"ן כנכס מקלט.מקרה מעניין להשוואה הוא יוון, שבה לאחר משבר החובות האירופי ירדו מחירי הנדל"ן משמעותית ועלו שיעורי ההיוון ל-8-12% גם בנכסים איכותיים. התופעה ממחישה את השפעתן של תנאים מקרו-כלכליים על שיעורי ההיוון ואת הצורך להתאים את שיטות ההערכה למצב הכלכלי הספציפי. כיום, עם התאוששות הכלכלה היוונית, שיעורי ההיוון חזרו לרדת וכיום נעים בטווח של 5-7% בנכסים איכותיים באתונה.הקשר בין שיעור ההיוון ליכולת תשלום חוב ולסיכון האשראי הוא הדוק ומורכב. שיעור היוון נמוך מדי עלול להוביל להערכת שווי מופרזת של הבטוחה, מה שמאפשר למח הלוואה גבוהה יותר יחסית ליכולת ההחזר שלו. כאשר שיעור ההיוון עולה (כתוצאה משינויי שוק או מתגלית שגיאת הערכה), שווי הבטוחה יורד ויכול להוביל למצב שבו הלוואה עולה על שווי הבטוחה. זהו אחד הגורמים המרכזיים להפסדי אשראי במשברי נדל"ן, ולכן חשוב שמוסדות פיננסיים יפעילו בקרה עצמאית על שיעורי ההיוון המשמשים בהערכות ששולם ן.

המלצות למדיניות מקצועית ורגולציה

פיתוח תקן מומלץ לשיעורי היוון מינימליים מהווה צורך דחוף למניעת עיוותי שווי ושמירה על יציבות המערכת הפיננסית. התקן המוצע צריך להתבסס על ניתוח סטטיסטי מקיף של נתוני השוק ההיסטוריים, תוך התחשבות במחזורי השוק השונים ובתנאים הכלכליים המשתנים. המתודולוגיה המוצעת כוללת קביעת שיעורי מינימום לפי סוג נכס ואזור גיאוגרפי, המבוססים על פרמולה שמשלבת ריבית חסרת סיכון בתוספת מרווח מינימלי לסיכון. לדוגמה, לנכסי מגורים במרכז הארץ ניתן לקבוע שיעור מינימלי של ריבית חסרת סיכון + 1.5%, בעוד שלנכסים מסחריים בפריפריה השיעור יהיה ריבית חסרת סיכון + 4%.הנחיות מפורטות לשמאים מתי לא ניתן לסמוך על גישת השוק בלבד מהוות רכיב מרכזי ברפורמה הרגולטורית הנדרשת. המצבים שבהם נדרש שימוש בגישות חלופיות או השלמות כוללים: מחסור במכירות השוואה רלוונטיות מהשנה האחרונה, פיזור רחב בשיעורי היוון שנצפו בעסקאות דומות, ראיות לבועה ספקולטיבית או למיתון קיצוני בשוק, נכסים ייחודיים ללא עסקאות השוואה מתאימות, ועסקאות חירום או בין צדדים קשורים. במצבים אלו, השמאי מחויב להשתמש בגישה מבנית או היברידית ולנמק בפירוט את הסטייה מגישת השוק הרגילה.ההמלצה להטמעת מערכות בקרה אוטומטיות מבוססת על טכנולוגיות AI ומערכות ללמידה מתמשכת נועדה לשפר באופן משמעותי את איכות הבקרה ואת יכולת זיהוי החריגות. המערכת המוצעת תכלול מאגר נתונים מרכזי של כל ההערכות שבוצעו, אלגוריתמים לזיהוי דפוסים ותבניות חריגות, ומערכת התראות אוטומטית למקרים הדורשים בדיקה נוספת. המערכת תלמד מתוצאות השוק בפועל ותשפר את דיוקה עם הזמן. יישום מערכת זו דורש שיתוף פעולה בין הרגולטור, האגודה המקצועית לשמאים, והמוסדות הפיננסיים המרכזיים.הקמת ועדה מקצועית רב-תחומית לפיקוח על תקני שיעורי היוון מהווה המלצה מרכזית נוספת. הועדה תכלול נציגי שמאים, אקדמאים מתחום הכספים והנדל"ן, נציגי מוסדות פיננסיים, ונציגי הרגולטורים הרלוונטיים. תפקידי הועדה יכללו עדכון תקופתי של התקנים, בחינת מקרים חריגים, פיתוח הנחיות חדשות, וקביעת סנקציות למקרים של הפרת התקנים. הועדה תפרסם דוח רבעוני על מצב השוק ועל מגמות בשיעורי ההיוון, ותמליץ על התאמות נדרשות במתודולוגיות ההערכה.יישום מדרגי של הרפורמה המוצעת צריך להתחיל במוסדות הפיננסיים הגדולים ובשמאויות הראשיות, ולהתרחב בהדרגה למגזר כולו. שלב ראשון יכלול הטמעת כלי הבקרה האוטומטיים במוסדות הפיננסיים הגדולים ויצירת מאגר הנתונים המרכזי. שלב שני יכלול הכשרת שמאים בשיטות החדשות ויישום התקנים המעודכנים. שלב שלישי יכלול הטמעה מלאה של המערכת ותחילת האכיפה. חשוב לקיים תקופת מעבר של שנה לפחות שבה המערכת פועלת במקביל לשיטות הקיימות, כדי לאפשר לתיקון בעיות ולהתאמת השיטות.

מסקנות והמלצות יישום

המחקר הנוכחי מדגיש את המורכבות הרבה הכרוכה בקביעת שיעורי היוון מדויקים ואמינים, ואת ההשפעה הקריטית של החלטות אלו על יציבות המערכת הפיננסית כולה. הממצאים מצביעים על כך שאף אחת מהגישות הקיימות אינה מושלמת בפני עצמה, ושילוב מושכל של מתודולוגיות שונות, תוך הפעלת מערכות בקרה מתקדמות, מהווה את הגישה המועדפת. הצורך בפיתוח תקנים מתקדמים יותר ובמערכות בקרה אוטומטיות אינו רק שיפור טכני אלא הכרח להבטחת יציבות פיננסית והגנה על הציבור הרחב.ההמלצות המרכזיות ליישום מיידי כוללות פיתוח מערכת בקרה דו-שלבית שבה כל הערכת שווי עוברת בדיקה אוטומטית ראשונית על ידי מערכת AI, ובמקרים חריגים גם בדיקה ידנית על ידי מומחה בכיר. יישום מערכת זו דורש השקעה טכנולוגית משמעותית אך עשוי למנוע הפסדים כבדים הרבה יותר בטווח הארוך. כמו כן, מומלץ להטמיע במהירות דרישה לתיעוד מפורט של כל החלטות שיעור היוון, כולל התייחסות ספציפית לכל הגישות שנבחנו והנמקה מפורטת לגישה שנבחרה.פיתוח תוכנית הכשרה מקצועית מתקדמת לשמאים ומעריכי שווי מהווה צורך דחוף נוסף. התוכנית צריכה לכלול הכשרה בזיהוי עיוותי שוק, שימוש בכלים סטטיסטיים מתקדמים, והבנה עמוקה של מערכות הכלכלה והפיננסים. מומלץ להטמיע דרישה לחידוש הסמכה תקופתי הכולל בחינה בנושאי שיעורי היוון ובקרת איכות. בנוסף, יש לפתח מערכת לדיווח מקרים חריגים ולחקירתם, דומה למערכות הקיימות בתחום התעופה הרפואה.יישום הרפורמה המוצעת דורש שיתוף פעולה הדוק בין כל הגורמים הרלוונטיים - רגולטורים, שמאים, מוסדות פיננסיים, ואקדמיה. המלצת המחקר היא להקים צוות היגוי רב-תחומי שיוביל את התהליך וישמור על קצב יישום מהיר אך זהיר. התועלת הצפויה מהרפורמה כוללת הפחתה משמעותית בסיכוני השוק, שיפור איכות ההערכות, והגברת האמון הציבורי במערכת הפיננסית. המחיר של אי יישום הרפורמה עלול להיות הרסני, כפי שמלמדת ההיסטוריה של משברי נדל"ן בעולם, ולכן חשיבות היישום המהיר והיעיל אינה ניתנת לערעור.

Deed מחקר עומק: קביעת שיעור ההיוון בהערכת שווי נכסים מניבים ונדל"ן

1. הקדמה תיאורטית

שיעור ההיוון (Discount Rate / Cap Rate) הוא כלי מרכזי להערכת שווי נכסים מניבים, המשקף את התשואה הנדרשת על ידי משקיעים בהתאם לסיכון.

- הגדרה:

- שיעור היוון ישיר (Cap Rate): מחושב כיחס בין הרווח התפעולי השנתי (NOI) לשווי הנכס.

- שיעור היוון בתזרים מזומנים (DCF): משמש להיוון תזרימי מזומנים עתידיים, כולל תחזיות צמיחה ושינויים בערך הנכס.

- קשר למודלים פיננסיים:

- WACC: משקל עלות ההון, משקף את הממוצע המשוקלל של עלות החוב וההון העצמי.

- IRR: שיעור התשואה הפנימי, המשמש לבדיקת כדאיות השקעה.

- CAPM: מודל לתמחור סיכון שיטתי, המשלב ריבית חסרת סיכון + פרמיית שוק (Beta × פרמיית סיכון שוק).

2. גישות לקביעת שיעור ההיוון

א. גישת השוק (Market-Derived Rate)

- מקורות נתונים: עסקאות דומות, דוחות REITs, נתוני שוק ההון (תשואות אג"ח קונצרניות).

- יתרונות: התאמה לתנאי השוק הנוכחיים, שקיפות.

- חסרונות: רגישות לעיוותים (בועות, מחסור בעסקאות), השפעת ריבית זולה על עיוותי תמחור.

- דוגמה: בישראל, שיעורי היוון למשרדים בתל אביב נגזרים מעסקאות אחרונות באזור.

ב. גישת היוון מבני (Build-Up / CAPM)

- נוסחה:שיעור היוון=ריבית חסרת סיכון+פרמיית שוק+פרמיית סיכון ספציפית+פרמיית נזילותשיעור היוון=ריבית חסרת סיכון+פרמיית שוק+פרמיית סיכון ספציפית+פרמיית נזילות

- פירוט רכיבים:

- ריבית חסרת סיכון: אג"ח ממשלתיות (לדוגמה, אג"ח 10 שנים בישראל: 4.5%).

- פרמיית שוק: 5%-7% (תלוי בתנודתיות השוק).

- פרמיית סיכון ספציפית: 2%-4% עבור נכסי לוגיסטיקה, 5%+ עבור מלונאות.

- יתרונות: התאמה לסיכון הייחודי של הנכס.

ג. גישות היברידיות

- שילוב שוק + Build-Up: שימוש בנתוני שוק כבסיס, עם התאמות לפי סיכון פרטני (למשל, תיקון שיעור ההיוון לפי תחזית צמיחה דמוגרפית).

- דוגמה: מודל "בדיקת סבירות לאחור" – השוואת שיעור ההיוון המחושב לתשואה בפועל של נכסים דומים.

3. כלי בקרה לזיהוי שיעורי היוון בלתי סבירים

- בדיקות בסיסיות:

- השוואה לריבית חסרת סיכון + 300 נק' בסיס (סיכון מינימלי).

- Reverse Engineering: חישוב התזרים הנדרש לתמוך בשווי הנכס.

- טבלת מינימום ריאלית (דוגמה):

| סוג נכס | שיעור היוון מינימלי |

|---|

| מגורים (תל אביב) | 3.5%-4.5% |

| לוגיסטיקה | 6%-7% |

| מלונאות | 8%-10% |

- כלי AI/אקסל:

- קובץ אקסל אוטומטי לסימון שיעורי היוון חריגים (🔴 אם שיעור ההיוון < ריבית חסרת סיכון).

4. ניתוח ביקורתי

- סיכונים בגישת שוק:

- במשבר 2008, שיעורי היוון נמוכים תרמו להערכת יתר של נכסים ולקריסת שוק המשכנתאות.

- בישראל, שיעורי היוון נמוכים למגורים (2%-3%) מעלים חשש לבועת מחירים.

- תקנים בינלאומיים:

- IVS (תקן 105): דורש שימוש בנתוני שוק ואימות מול מודלים מבניים.

- RICS: ממליץ על שילוב גישות ומעקב אחר תנודות מאקרו-כלכליות.

5. מקרי בוחן והשוואות

- טבלת השוואת שיעורי היוון (2023):

| מדינה | מגורים | משרדים | לוגיסטיקה |

|---|

| ישראל | 3.5% | 5.5% | 6.5% |

| ארה"ב | 4.0% | 6.0% | 7.0% |

| גרמניה | 2.5% | 4.0% | 5.0% |

- קשר לסיכון אשראי: שיעור היוון גבוה מ-7% מעיד על סיכון אשראי גבוה (יחס חוב/הון > 70%).

6. המלצות למדיניות

- תקן מינימלי: שיעור היוון לא נמוך מריבית חסרת סיכון + 3%.

- הנחיות לשמאים: בשווקים תנודתיים (למשל, מלונאות), יש להישען על גישת Build-Up.

- מערכות בקרה: הטמעת כלי AI לזיהוי סטיות של >15% משיעורי השוק ההיסטוריים.

תוספות

טבלה השוואתית בין גישות היוון

גישה | יתרונות | חסרונות |

|---|

שוק | מדויקת בזמן אמת | רגישה לעיוותים |

Build-Up | אובייקטיבית | מורכבת לחישוב |

היברידית | גמישה | דורשת ניסיון |

גרף השפעת שינוי שיעור ההיוון

תרשים זרימה לקביעת שיעור היוון

Copy Download

1. האם יש נתוני שוק אמינים?

│ כן → השתמש בגישת שוק.

│ לא → עבור ל-Build-Up.

2. הוסף פרמיות לפי סיכון ספציפי.

3. השווה לתרחישי מאקרו (צמיחה, ריבית).

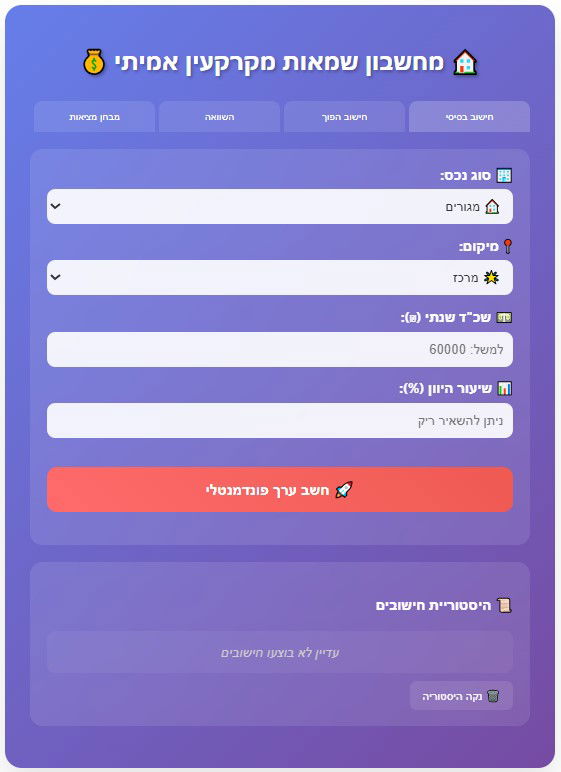

מודל אקסל

קישור למודל אקסל:

- הזנת תזרים מזומנים, שווי נכס, ושיעור היוון.

- סימון אוטומטי של סטיות (🔴 אם השיעור חורג מטווח היסטורי).

מסקנה: שיעור ההיוון הוא לב ליבו של תהליך ההערכה. שילוב גישות, תוך בקרה קפדנית, ימזער סיכונים ויחזק את אמינות השומות.

Gpt קביעת שיעור ההיוון בנדל"ן מניב – מחקר עומק מקצועי

1. הקדמה תיאורטית: שיעור ההיוון, Cap Rate ו-Discount Rate

הגדרת שיעור ההיוון: שיעור ההיוון (Discount Rate) בנדל"ן הוא שיעור התשואה הנדרש על ידי המשקיע להיוון תזרימי מזומנים עתידיים של הנכס לערכם הנוכחי. במשמעותו, זהו עלות ההון של ההשקעה – הרף התשואתי המינימלי שהמשקיע דורש כדי להצדיק את הסיכון והויתור על הנזילות בהשקעה בנכס. נהוג לקבוע את שיעור ההיוון בהתבסס על עלות ההון המשוקללת (WACC) של הפרויקט או על שיעור התשואה הנדרש של המשקיע (Required IRR)propertymetrics.com. במילים אחרות, שיעור ההיוון מגלם את הרווחיות הנדרשת – עלות הכסף – המשקפת את סך הסיכונים בנכס.הבחנה בין Cap Rate ל-Discount Rate: המונחים Cap Rate ו-Discount Rate לעיתים מתבלבלים זה בזה, אך הם שונים בתכלית בתפקידם ובמשמעותםpropertymetrics.compropertymetrics.com:

- Cap Rate (שיעור היוון ישיר / שיעור תשואה לנכסים מניבים): יחס ההכנסה התפעולית הנקייה (NOI) של נכס לשוויו. זהו מדד חד-שנתי – לדוגמה, נכס במחיר 1,000,000 ש”ח עם NOI שנתי 100,000 ש”ח, יניב Cap Rate של 10% (100,000/1,000,000)propertymetrics.com. ה-Cap Rate משקף את תשואת הנכס בשנה הקרובה ומהווה אינדיקציה שוקית מהירה לשווי: בדומה למכפיל רווח בעולם המניות, Cap Rate הוא ההפוך של מכפיל מחיר/הכנסהpropertymetrics.com. הוא מאפשר השוואה בין נכסים שונים על בסיס תשואה שנתית נוכחית.

- Discount Rate (שיעור היוון לניכיון תזרימים): שיעור ההיוון המשמש בדוחות היוון תזרימי מזומנים (DCF) לחישוב הערך הנוכחי של סדרת תזרימי הנכס העתידייםpropertymetrics.com. זהו שיעור תשואה רב-שנתי שנדרש על ההשקעה לאורך כל תקופת ההחזקה, ומבטא את ציפיות המשקיע לכל השנים (כולל מכירה בעתיד) ולא רק שנה אחתpropertymetrics.com. למעשה, ה-Discount Rate שקול לשיעור התשואה הפנימי הדרוש (Required IRR) של המשקיע על פני חיי הפרויקט.

קשר בין Cap Rate ל-Discount Rate: יש לזכור ש-שיעור ההיוון הישיר (Cap Rate) נגזר משיעור ההיוון הדיסקאונטי בניכוי צמיחה צפויה. על פי מודל גורדון (Gordon Growth Model), עבור נכס עם צמיחת NOI קבועה $g$, מתקיים קשר מקורב: Cap Rate ≈ Discount Rate – gtrepp.com. לדוגמה, אם משקיע דורש תשואה (Discount Rate) של 9% והצמיחה השנתית הצפויה ב-NOI היא 2%, אזי ה-Cap Rate לצורך הערכת השווי יהיה כ~7%. כאשר הצמיחה אפסית, ה-Cap Rate שווה לשיעור ההיוון הדיסקאונטי. לפיכך, Cap Rate נמוך מה-Discount Rate כשיש צמיחה צפויה בנכס. ההבדל מודגם גם בכך שה-Cap Rate מיושם על NOI של שנה יחידה, בעוד ש-Discount Rate מיושם על סדרת תזרימי מזומנים לאורך שניםpropertymetrics.com. חשוב: ב-נכס מניב יציב ללא צמיחה, Cap Rate ו-Discount Rate יהיו שווים. אך כאשר צפויים שינויים בהכנסות (עלייה בדמי שכירות, התחלפות דיירים וכו’), ה-Cap Rate לבדו עלול להטעות, ויש להתחשב בתזרים הרב-שנתי באמצעות Discount Rate וניתוח DCFpropertymetrics.com.קשר ל-WACC, IRR ו-CAPM: שיעור ההיוון קשור בקשר הדוק למושגי עלות ההון במימון: עבור משקיעים מוסדיים, נהוג לעיתים לקחת את ה-WACC (עלות ההון הממוצעת המשוקללת של חוב והון עצמי) כשיעור ההיוון, כדי לשקף את עלות המימון הכוללת של הנכסpropertymetrics.com. לחלופין, למשקיע פרטי ה-Discount Rate עשוי להיות שיעור התשואה הפנימי (IRR) הנדרש על ההון העצמי שהושקע בנכס. מודל CAPM (Capital Asset Pricing Model) מספק גישה תאורטית לחישוב עלות ההון העצמי – הוא מתחיל מריבית חסרת סיכון ומוסיף פרמיית סיכון שוקית מתוקננת לבטא (β). עם זאת, יישום CAPM טהור על נכס נדל"ן יחיד מוגבל בשל קושי בקביעת β לנכסים שאינם סחירים. במקום, בגישת Build-Up (ראו בהמשך) מיישמים רוח דומה: מתחילים מריבית חסרת סיכון ומוסיפים פרמיות סיכון ענפיות וספציפיות לנכס. סה"כ, שיעור ההיוון (ה-Discount Rate) הוא למעשה עלות ההון הכוללת של ההשקעה – אם דרך WACC המשלב חוב והון, ואם דרך סכימת תשואת חסר סיכון + פרמיות סיכון (CAPM/Build-Up) עבור ההון העצמי. ה-Cap Rate, מנגד, אינו מודל עלות הון אלא נגזרת שוקית: הוא מבטא את תשואת הנכס בשנה נוכחית ביחס למחיר השוק. ניתן לראות בו כמדד חלקי ל-IRR: בנכס ללא צמיחה או מכירה, ה-Cap Rate יהיה בקירוב IRR. אבל ברוב המקרים IRR (התשואה הכוללת) יהיה גבוה במעט מה-Cap Rate, בשל תרומת הצמיחה וההשבחה העתידית.לסיכום: ה-Discount Rate קובע "כמה לשלם היום עבור זרם הכנסות עתידי נתון", בעוד שה-Cap Rate מאפשר "לאמוד שווי נכס מהכנסתו הנוכחית בלבד"propertymetrics.com. ה-Cap Rate נגזר מן השוק ועסקאות דומות, בעוד ש-Discount Rate משקף את יעד התשואה (Cost of Capital) של המשקיע לאורך זמן. שני המדדים חשובים בהערכת נכסים מניבים, אך יש להשתמש בכל אחד בהתאם להקשר: Cap Rate להערכה מהירה ותמחור שוק, ו-Discount Rate לניתוח DCF מעמיק ולקבלת החלטות השקעה רב-שנתיות.

2. השוואת גישות לקביעת שיעור ההיוון

קיימות שלוש גישות מרכזיות לקביעת שיעור ההיוון בנדל"ן מניב: גישת השוק, גישת Build-Up (מודל מובנה/פרמיאלי), וגישות היברידיות המשלבות בין השתיים. לכל גישה יתרונות, חסרונות וטווחי יישום שונים, ונהוג לבחון את כולן לקבלת תמונה מלאה. להלן ניתוח של כל גישה:

א. גישת השוק (Market Approach)

בגישת השוק, שיעור ההיוון נקבע מתצפיות שוק אמיתיות – קרי, הוא נגזר מעסקאות ומשוקי הון קיימים. הגישה מבוססת על ההנחה שהשוק (קונים/מוכרים) כבר מגלם במחירי העסקאות את דרישת התשואה והרמות הסיכון, ולכן ניתוח עסקאות יאפשר לחלץ את שיעור ההיוון המתאים לנכס.מקורות נתונים בגישת השוק:

- עסקאותComparable וניתוח ישיר: השיטה הנפוצה היא לבחון מכירות של נכסים דומים בשוק ולחשב את ה-Cap Rate בכל עסקה (NOI לחלק למחיר המכירה). לאחר התאמות להבדלי נכס (מיקום, איכות, אורך חוזים וכו'), מתקבל טווח Cap Rate שוקי לנכס הנתוןmccoyvaluation.com. למשל, אם קניון דומה נמכר לאחרונה ב-200 מיליון ש"ח עם NOI של 14 מיליון ש"ח – ה-Cap Rate שהשוק קבע הוא 7%. שיעור זה יכול לשמש נקודת ייחוס להיוון הקניון שאנו מעריכים (בהתאמות נדרשות). מקוריות הנתון היא מניתוח עסקאות אמיתיות – "שיעור היוון הנגזר מהשוק"mccoyvaluation.com. שמאים רבים משתמשים בטבלאות Cap Rates מעסקאות שבוצעו וברישומים (לדוגמה, סקרי השמאי הממשלתי בישראל או דוחות חברות ייעוץ) כדי לגזור שיעור היוון לנכס.

- נתוני שוק ההון ו-REITs: שווקי ההון מספקים מידע עקיף על תשואות נדל"ן. למשל, מניות של REITs (נאמנויות נדל"ן מניב) נסחרות לפי ציפיות השוק להכנסות הנדל"ן שלהן. ניתן לחשב Cap Rate מרומז (Implied Cap Rate) על בסיס NOI של REIT ומחיר השוק של הנכסים שלהricepartners.com. אם REIT ציבורי נסחר בשווי נמוך משווי נכסיו בספרים, ה-Cap Rate המרומז עולה (השוק דורש תשואה גבוהה יותר). לדוגמה, במחצית 2024 הראה מדד ה-REITs בארה"ב Cap Rate מרומז חציוני ~8.1%spglobal.com – גבוה מהעסקאות הפרטיות, מה שמעיד על ציפיות שוק ההון לעליית תשואות בנדל"ן הפרטי. כמו כן, שוק האג"ח והמימון: ריביות המשכנתאות ומרווחי אשראי משפיעים על תשואות הנדל"ן הנדרשות – למשל אם ריבית ההלוואה המסחרית ~6%, משקיעים ידרשו Cap Rate גבוה מזה כדי לקבל תוספת תשואה מעל עלות החוב. גישת השוק יכולה לשלב לכן השוואה לריביות (ראו להלן כלי הבקרה) וחישוב ספreads היסטוריים: פרמיית התשואה של נדל"ן מעל איגרות חוב חסרות סיכון. לדוגמה, נמצא שבשנים 2010–2020 בממוצע דרשו המשקיעים בארה"ב פרמיה של ~2.3% בנדל"ן מגורים, ~2.8% במשרדים, ~3.2% בקמעונאות מעל אג"ח ל-10 שניםcbre.com. שילוב הריבית כיום + הפרמיה ההיסטורית מספק הערכה שוקית לשיעור היוון (“שיעור שוק”) – שיטה שנעשה בה שימוש ענפי נרחב.

יתרונות גישת השוק: היא עוגנת את ההערכה במציאות שוק נוכחית. שיעור ההיוון מבוסס על מידע אמיתי ועדכני, כך שהוא לוכד את מצב ההיצע והביקוש והסנטימנט העדכני של משקיעים. לדוגמה, בתקופות של ריבית נמוכה ונזילות גבוהה, עסקאות יראו Cap Rates נמוכים – וההערכה בהתאם; בתקופות משבר ונטישת שוק, העסקאות המעטות יתבצעו בתשואות גבוהות, מה שישתקף מיידית. הגישה השוקית נתפסת כאובייקטיבית ו-ניתנת לאימות: ניתן להצדיק הערכה ע"י אמירה "זה בהתאם לעסקאות שנעשו"mccoyvaluation.com. כמו כן, היא פשוטה ומהירה יחסית – מצריכה פחות הנחות (רק NOI ידוע ומחיר שוק).

חסרונות גישת השוק: ראשית, היא תלויה בזמינות נתוני עסקאות איכותיים. בשווקים דלילי עסקאות או לא שקופים, קשה לגזור Cap Rate מהימן. אפילו כאשר יש נתונים, יש סיכון של אינדיקציה מטעה: למשל, אם לאחרונה נמכר נכס "סופר-פריים" בתשואה נמוכה במיוחד (עקב קונה אסטרטגי), שימוש ישיר בשיעור הזה לנכס רגיל יוביל להערכת יתר. ה-Cap Rate השוקי הוא "תשואת כל הסיכונים" (All-risks yield) – הוא מסתיר בתוכו את כל הנחות הצמיחה, הסיכון ושינויי השוקww3.rics.org. בכך הוא עלול למסך פערים: שני נכסים יכולים להימכר ב-6% Cap Rate, אך לאחד חוזים ארוכי טווח ויציבים ולאחר חוזים קצרים בשוק בירידה – ה-Cap Rate לבדו אינו מספר לנו זאת. לכן, התבססות עיוורת על עסקאות עלולה להוביל לעיוותים: בתקופות בועה, עסקאות יראו Cap Rate נמוך מדי ביחס לסיכון (שמאים שייסמכו רק עליהן יעריכו יתר על המידה); בתקופות שפל ייתכן היפוך. בנוסף, גישת השוק מתקשה ליישום בנכסים ייחודיים או פורמטים חדשים – כשאין "קומפס" דומה בשוק.למרות זאת, נהוג תמיד לבדוק את פלט ההערכה מול אינדיקציות שוקיות. אפילו אם השמאי מחשב שיעור היוון בשיטה אחרת, הוא ישווה ל-Cap Rates בעסקאות כדי לוודא שלא סטה משמעותית מהמציאות הענפית.

ב. גישת Build-Up / CAPM (מודל מובנה על בסיס פרמיות סיכון)

גישת ה-Build-Up קובעת את שיעור ההיוון מלמטה-למעלה, על ידי סכימת מרכיבי סיכון על פני שיעור בסיס חסר-סיכון. זוהי גישה תיאורטית/אנליטית יותר, המתמקדת בעלות ההון הנדרשת למשקיע בהינתן חלופות השקעה וסיכונים.עיקרי הגישה: נתחיל מריבית חסרת סיכון (למשל אג"ח ממשלתי ארוך טווח) – זו התשואה הבסיסית שהמשקיע יכול לקבל בלי סיכון. מעליה מוסיפים באופן אדיטיבי פרמיות עבור סוגי סיכון שונים: פרמיית סיכון שוקית (כללית להשקעה בנדל"ן לעומת אג"ח), פרמיית סיכון ספציפית לנכס (למשל עבור נכס מיושן, מיקום נחות, דייר בסיכון וכו'), פרמיית נזילות (נדל"ן פחות נזיל ממניות/אג"ח), פרמיית גודל/מיעוט עסקאות, ועוד. סכימת כל אלה תייצר את ה-Cost of Equity הדרוש. אם בהערכה מתחשבים גם בחוב, ניתן לשקלל (בדומה ל-WACC) לפי שיעור המינוף, אך לרוב בגישת Build-Up מדברים על שיעור היוון להון העצמי (Equity Yield) או על הנכס הלא-ממונף (במקרה של DCF לא ממונף).מרכיבי פרמיות לדוגמה:

- ריבית חסרת סיכון (Rf): לדוגמה אג"ח ממשלת ישראל/ארה"ב ל-10 שנים. נכון ל-2025, בישראל ~4.5%boi.org.il, בארה"ב ~4% (תלוי חודש). זהו "תשואה ללא סיכון" בסיסית.

- פרמיית סיכון שוקית/ענפית: פיצוי על הסיכון בענף הנדל"ן המסחרי ככלל מול חסר סיכון. למשל, ניתן לבחון היסטורית את פער התשואה הממוצע של נדל"ן מול אג"ח. כפי שהוזכר, בארה"ב הפער ההיסטורי (2010–2020) היה 2.3%–3.4% בהתאם לסקטורcbre.com. בישראל ייתכן פער גבוה יותר בשל שוק קטן ובסיס משקיעים מוגבל.

- פרמיית נכס ספציפי: סיכון בגין מאפייני הנכס – לדוגמה: נכס עם שוכר אחד (סיכון ריכוזיות) עשוי לקבל +0.5%; נכס במיקום משני +1%; נכס עם תפוסה נמוכה או חוזים קצרים +X%; נכס מיושן הדורש CAPEX +Y%; וכו'. פרמיות אלו דורשות שיקול דעת מקצועי, השוואה לעסקאות וסקרים (למשל סקרי מועדפי השקעה של משקיעים).

- פרמיית נזילות וגודל: השקעה בנדל"ן פרטי פחות נזילה מהשקעה בשוק ההון – משקיע דורש תוספת תשואה על כך. כמו כן, עסקה גדולה מאוד או קטנה מאוד עשויה לדרוש פרמיה עקב קהל מצומצם.

- פרמיית מדינה/מטבע: בהשקעות בינ"ל, מתווספת פרמיה על סיכון מקרו (למשל סיכון גיאו-פוליטי בישראל עשוי להצדיק מרווח; ביוון – סיכון כלכלי וכו').

- שיעור צמיחה צפוי (g): בגישת Build-Up, אם מבקשים להגיע ל-Cap Rate (ולא ל-Discount Rate), יש להפחית את שיעור הצמיחה הצפוי מהסכום. לדוגמה, אם סך הפרמיות מעל Rf נתנו 8% ו-Rf=3%, אז Discount Rate=11%. אם מצפים צמיחה שנתית ב-NOI של 2%, ה-Cap Rate יהיה ~9% (11%-2%)trepp.com.

קשר ל-CAPM: מודל CAPM הקלאסי היה אומר: $Cost\ of\ Equity = R_f + β \cdot (R_{m} - R_f)$. בנדל"ן קשה למדוד β (מתאם הנכס עם שוק ההון הכללי), לכן גישת ה-Build-Up היא ורסיה פרגמטית: במקום β מדויק, לוקחים פרמיות נוספות ישירות. בפועל, כל עוד בוחרים פרמיות סבירות, שני המסלולים אמורים לתת סדר גודל דומה של תשואה נדרשת.יתרונות הגישה: היא כמותית ושיטתית – מאפשרת לפרק את שיעור ההיוון למרכיבים ברי-הסבר. הדבר מועיל במיוחד כאשר אין עסקאות שוק ישירות (נכס ייחודי או שוק בתרדמת): אפשר תמיד לגשת "מהתאוריה" – להתחיל בריבית חסרת סיכון ולשאול מה הפרמיה ההגיונית. כך משיגים עקביות בין הערכות: למשל, אם בכל ההערכות מניחים Rf+X% למשרדים ו-Rf+Y% לקניונים, יש סטנדרט פנימי. הגישה גם מאפשרת להתאים מהר לשינויים מאקרו: אם ריבית בנק ישראל עלתה ב-1%, מיד Rf עולה והמודל מעלה את שיעור ההיוון בהתאמה – עוד לפני שרואים עסקאות בשוק.חסרונות הגישה: ראשית, היא נשענת על הנחות מופשטות וקשות לאמידה. מהי "פרמיית הסיכון" הנכונה לנכס מסוים? קשה למדוד – זה תלוי בהערכה סובייקטיבית או בניתוח רגרסיה היסטורי (שלעיתים לא רלוונטי למצב הנוכחי). סכימת פרמיות עשויה להיות פגיעה ל-כפל ספירות או השמטות: למשל, סיכון של שוכר חלש – האם הוא כבר מגולם בפרמיית הנכס הספציפי או גם בפרמיית הענף? יש להיזהר לא להוסיף פעמיים. בנוסף, הגישה לא מתבססת ישירות על מצב השוק העדכני: היא יכולה "להחטיא" אם הפרמיות המשוערות לא משקפות אירועים עכשוויים (כמו משבר ספציפי בענף). למשל, מודל Build-Up ב-2021, אם לא עודכן, יכל לתת תשואה גבוהה ממה שהשוק דאז דורש (כי השוק היה "חם" ודרש פחות). בכך עלולה הגישה להוביל ל-הערכת חסר בנכסים כשתנאי הכסף קלים, ולהערכת יתר כשהשוק בפאניקה – אם לא מכווננים אותה. עוד אתגר: הגישה דורשת הבנה וניתוח מעמיק מכל שמאי/אנליסט – אין נתון שוק ברור להיתלות בו, מה שעלול להביא לחוסר אחידות בין שמאים שונים.למרות זאת, גישת הפרמיות חיונית במיוחד עבור נכסים ייחודיים או בתקופות של שוק לא מתפקד. כמו כן, רגולטורים או גופי ביקורת נוטים לאהוד את הגישה משום שהיא מציגה במפורש את הנחות הסיכון וקלה יותר לתיקוף מקצועי (ניתן לדון האם פרמיה X% הולמת סיכון מסוים).

ג. גישות היברידיות ושילוב גישות (שוק + מבנית)

בפועל, מיטב המעריכים משלבים בין הגישות ומתאימים באופן דינמי את שיעורי ההיוון – זו "גישה היברידית". מטרתה לנצל את היתרונות של כל גישה ולצמצם את חסרונותיה, במיוחד בסביבה משתנה.שילוב מקורות שוק ומודל: גישה נפוצה היא קביעת שיעור היוון מבוסס שוק אך בבקרה מובנית: מתחילים מ-Cap Rate שוקי מעסקאות דומות (Market Approach), אך לא מקבלים אותו כמות שהוא – אלא מעבירים אותו דרך "מסנן" אנליטי. למשל, אם העסקאות מצביעות על Cap Rate ~6% לנכסים דומים, נבחן מה המשמעות מבחינת IRR: האם 6% זו תשואה הגיונית למשקיעים כיום בהתחשב בריבית 4.5%? אם הפער נראה קטן מדי, המעריך עשוי להעלות מעט את שיעור ההיוון (למשל ל-6.5%) כאיזון לסיכון שלא נראה בשנה הראשונה. גישה זו מכונה לעיתים Reverse Engineering – ביצוע "הנדסה לאחור" ל-Cap Rate: לפרק אותו לגורמי IRR (Discount + Growth) ולראות אם סבירbuffl.cobuffl.co. למעשה, ה-RICS (הגוף המקצועי הבינלאומי לשמאות) מדגיש כי כל הערכת שווי דרך Cap Rate רצוי "לפרק" ולבחון את ההנחות הגלומות בה – צמיחה עתידית, סיכון, השוואה לשוקי השקעה אחריםww3.rics.org. אם מוצאים חוסר הלימה – יש לתקן. כך למשל Reverse Testing: אם לפי השומה יוצא שהמשקיע צפוי IRR של 5% (מתוך Cap Rate 5%+צמיחה 0%), בעוד בשוק ההון הוא יכול לקבל 6% ללא סיכון – סימן ששיעור ההיוון שנלקח נמוך מדי. הגישה ההיברידית תחייב במקרה כזה העלאת השיעור למינימום הגיוני (נאמר 7%-6%).

גישה דינמית לפי תחזיות:גישת שוק טהורה מסתכלת אחורה (עסקאות עבר), ואילו גישת Build-Up טהורה מסתכלת קדימה (ציפיות וסיכונים). שילוב חכם מסתכל גם קדימה וגם אחורה: למשל, אם ידוע ששוק השכירות צפוי בירידה, השמאי עשוי לבחור Cap Rate מעל העסקאות האחרונות (כי אותן עסקאות בוצעו לפני ירידת השכירות העתידית). או להיפך – אם צופים התאוששות גדולה, אולי אפשר להצדיק Cap Rate טיפה נמוך ממה שרואים כעת. דוגמה לכלי כזה היא

שימוש בתחזיות צמיחה למודל גורדון: נניח ונצפה ש-NOI יגדל 2% בשנה בנכס משרדים מסוים, והשוק כיום מוכר נכסים דומים ב-6% Cap. לפי מודל גורדון, זה מרמז על Discount Rate של ~8% (כי 6% ≈ 8% – 2%). אם אנו מעריכים שהצמיחה תהיה דווקא 3% (למשל, אינפלציה גבוהה), ייתכן ונצדיק Discount Rate 9% וממנו גוזרים Cap Rate (9%-3%=6%) – במקרה זה דומה לשוק, אבל אם היינו צופים צמיחה שונה, השיעור היה זז. גישה היברידית יכולה להיות גם שקלול פורמלי: למשל, לקחת ממוצע של Cap Rate שוקי ותוצר מודל Build-Up. חלק מהחברות מיישמות זאת ככלל – "שיעור ההיוון שלנו הוא 50% על בסיס שוק, 50% מודל" כדי לאזן הטיות.גישה מבוססת סקרים ותחזיות (שוק-הון משולב): גופים גדולים מבצעים שילוב של מספר שיטות כדי לגזור את שיעורי ההיוון. למשל, חברת יעוץ עשויה להצליב: (1) שיעור עפ"י מרווח היסטורי מעל אג"ח (שוק); (2) שיעור עפ"י מודל גורדון (Discount – Growth) עם תחזית שלהם (Build-Up); (3) שיעור עפ"י כיסוי חוב – מחישוב אילו Cap Rates מאפשרים עמידה ביחסי כיסוי חוב טיפוסיים; (4) שיעור עפ"י Cap Rate מרומז מ-REITs ציבוריותcbre.comcbre.com. את כל אלו משווים ל-Cap Rate העסקאות בפועל. במחקר של CBRE למשל ברבעון 4 2023, עבור נכסים בארה"ב: מודל המרווח ההיסטורי הצביע למשרדים על ~7.0% Cap, מודל גורדון+תחזיות נתן ~6.8%, מדד REIT נתן ~7.7%, בעוד Cap Rate העסקאות שביצעו שמאי CBRE היה ~6.4%cbre.comcbre.com. הפערים האלו מאותתים על מגמות – במקרה זה, שהשוק הפרטי (6.4%) עוד לא העלה תשואות ככל שמרמזים המודלים (7%+), בעיקר במשרדים. השילוב מאפשר תובנה: אולי צפוי "יישור קו" ע"י עליית Cap Rates בעסקאות עתידיות. דוגמה כזו ממחישה גישה היברידית מערכתית: שום שיטה יחידה אינה מושלת בכיפה – בוחנים את כל הפרספקטיבות יחדcbre.comcbre.com.יתרונות הגישות ההיברידיות: קבלת תמונה מאוזנת יותר. השוק לעיתים לא יעיל – ההיברידית מתקנת אותו; המודל התיאורטי לעיתים מנותק – ההיברידית מרסנת אותו. שילוב גישות מפחית סיכון לטעות שיטתית. גם תקני שמאות מעודדים גישה כזו: ה-RICS למשל מציין שבעוד שלעיתים די בגישת שוק ישירה, במקרים רבים ראוי ליישם במקביל גם DCF וגם השוואת עסקאות ולבחון פעריםww3.rics.org. למעשה, תקן IVS הבינלאומי דורש לבחון גישות חלופיות כבדיקה צולבת (Cross-check). גישה היברידית גם מגבירה שקיפות – אפשר להצדיק לשואל: "לקחנו 6% כי בעסקאות דומות היה 5.5%-6%, אבל העלינו ל-6% מטעמי סיכון עתידי".חסרונות: דורש יותר עבודה וניתוח – צריך הן נתוני שוק והן ניתוח פרמיות. עלול לבלבל משתמשי הדוח אם לא מוצג ברור. כמו כן, עדיין יש מרחב לשיקול דעת רב, כלומר אם השמאי אינו מיומן, הוא עלול לערבב גישות בצורה שגויה. למשל "לרדת ל-Cap Rate שוקי כשנוח ולעלות כשלא" באופן לא עקבי. כדי להימנע מזה, יש להציב כללי בקרה ברורים (ראו בהמשך).טבלה משווה בין הגישות: להלן השוואה תמציתית בין שלוש הגישות:

| היבט | גישת השוק (Cap Rate מעסקאות) | גישת Build-Up (מודל פרמיות/CAPM) | גישה היברידית (משולבת) |

|---|

| מקור עיקרי | עסקאות מכר ונתוני שוק (Cap Rates נצפים)mccoyvaluation.com | חישוב תיאורטי: Rf + פרמיות סיכון (Cost of Capital) | שילוב נתוני עסקאות, פרמיות, ותחזיות (שוק + תיאוריה) |

| מבוסס על | מצב שוק נוכחי, תשואות ריאליות שמשקיעים קיבלו בפועל | דרישת תשואה של משקיע רציונלי בהינתן סיכונים (ex-ante) | שניהם: גם עסקות עבר וגם ציפיות/סיכונים עתידיים |

| יתרון | אובייקטיבי, משקף שוק, פשוט להסברה ולהבנה | אנליטי, מפורט (מראה הנחות סיכון), עובד גם ללא עסקאות | מאוזן, מפחית הטיות, מתאים לשוק משתנה |

| חיסרון | תלוי נתונים; מסתיר הנחות; עלול להטעות בשוק לא יציב | מבוסס הנחות שקשות לכמת; סובייקטיבי; עלול לא לעקוב אחרי השוק בזמן אמת | מורכב יותר; דורש שיקול דעת גבוה; סכנה לאי-עקביות אם מיושם גרוע |

| שימוש טיפוסי | אימות סופי של שומה; שווקים פעילים ושקופים; נכסים סטנדרטיים | נכסים מיוחדים; שוק דליל עסקאות; ניתוח כדאיות השקעה לפני רכישה | רוב ההערכות המקצועיות משלבות: בדיקה צולבת בין DCF ל-Cap; התאמות דינמיות |

3. כלי בקרה לזיהוי שיעורי היוון שגויים

כדי להבטיח ששיעור ההיוון שנבחר סביר ואינו מוטה, ישנם כלי בקרה ודיקות reasonableness שבהם מומלץ להשתמש. אלה משמשים כ"רשת בטחון" התופסת מצבים שבהם שיעור ההיוון המיושם חורג מהגיון כלכלי או ענפי. נפרט מספר כלים מרכזיים:א. השוואה לריבית חסרת סיכון ולריבית משכנתאות:

כלל אצבע בסיסי הוא ששיעור ההיוון של נכס נדל"ן מניב צריך להיות גבוה לפחות בכמה אחוזים מהריבית חסרת הסיכון ומעלות החוב עבור הנכס. אחרת, ההשקעה לא מפצה כראוי על הסיכונים והחוסר נזילות ביחס לחלופות. אם בנק ישראל מציע 4.5% ללא סיכוןboi.org.il, ונכס מקרקעין מניב רק 5% (Cap Rate), הפער של 0.5% הוא זעום ולא סביר – המשמעות שמשקיעים קונים נכסים כמעט ללא פרמיית סיכון, וזה כנראה לא בר-קיימא. במיוחד, יש להשוות לריבית המשכנתאות/חוב: במימון נכס, אם תשואת הנכס (Cap Rate) נמוכה מריבית ההלוואה, נוצרת הריבית שלילית (Negative Leverage) – המשקיע מפסיד על ההפרש. מצב כזה לא יימשך לאורך זמן, כי משקיעים ממונפים יפסיקו לקנות (אין כדאיות ברכישה ממונפת)calcalist.co.il, מה שבפועל ילחץ את המחירים כלפי מטה עד לעליית התשואה. לכן, Cap Rate הנמוך מעלות החוב הוא דגל אדום. לדוגמה, בישראל בראשית 2025 תשואות הנדל"ן המסחרי 6.5%–7% והן כבר נחשבות נמוכות יחסית מול ריבית המשכנתאות (שנע סביב 5%+) – התוצאה שצוינה ע"י השמאי הממשלתי: "כדאיות נמוכה לרכישה ממונפת של נדל”ן מניב"calcalist.co.il. אם היה מצב שתשואות ירדו אפילו מתחת לריבית החוב, זו כבר נורת אזהרה חריפה לעיוות בשוק.בדיקת סבירות פשוטה: Risk-Free + X: נגדיר X=פרמיית סיכון מינימלית (למשל 2% לנכס פריים ו-4% לנכס רגיל). נחשב: $CapRate_{min} = R_f + X$. אם השמאי בחר שיעור נמוך מזה, עליו לבחון עצמו. כמובן, בטרום משבר פיננסי 2007 למשל, היו מקרים ש-Cap Rate השתווה כמעט לריבית ללא סיכון – מה שבישר סכנה. כלי זה מחזיר אותנו לבסיס: השקעה בנדל"ן דורשת פרמיה נאה מעל איגרת חוב, אחרת היא לא הגיונית.ב. Reverse Engineering ו-“מה בוער” (Hot IRR test):

כששמאי משתמש ב-Cap Rate, מומלץ שיעשה לו Reverse Engineering: ינסה להבין איזה הנחות צמיחה ואיזה IRR משתמעים ממנו. למשל, אם הערכנו בקניון Cap Rate 6% ובתזרים מניחים גידול NOI של 1% שנתי, אז שיעור התשואה הפנימי המגולם הוא בערך 7% (כי 6% + 1% צמיחה). כעת שואלים: האם 7% IRR לרכישת קניון בישראל הגיוני? אם לא – סימן ששיעור ההיוון נמוך מדי. באופן כללי, גם בעת שימוש בגישת DCF (Discount Rate) כדאי לבצע בדיקת חיתוך: לחשב את ה-Cap Rate של השנה הראשונה מהתזרים ולוודא שאיננו רחוק מן הסביר. אם מגלים פער גדול בין Cap Rate בכניסה ליציאה או Cap Rate שוטף לנהוג בשוק – לבחון למה. כלי reverse נוסף: לקחת את שווי השמאי ושיעור ההיוון, ולבדוק איזה NOI "מוצדק" יוצא מהם. למשל, אם השמאי העריך נכס ב-200 מיליון ש"ח בשיעור היוון 5%, משמעו שהוא מניח NOI נוכחי ~10 מיליון. אם בפועל ה-NOI היום הוא 8 מיליון, כנראה השמאי מניח צמיחה חזקה מאד קרובה (אחרת המספרים לא מתחברים). יש לוודא שהנחה כזו אכן מוסברת (למשל חוזים בבנייה או עליית דמי שכירות ודאית).לסיכום, גישה ביקורתית הפוכה: "נניח שאני קונה את הנכס לפי הערכת השווי – איזו תשואה אקבל?"propertymetrics.com. אם התשובה מביכה (תשואה נמוכה מהדרוש, או תלויה בהנחות ורודות), צריך לכוונן את ההנחות או השיעור.ג. טבלת שיעורי היוון מינימליים מומלצים לפי סוג נכס:

כחלק מכלי הבקרה, ניתן לגבש סף תחתון (Floor) לשיעור ההיוון עבור קטגוריות שונות של נכסים, בהתאם לתנאי המאקרו הקיימים. סף זה מהווה "קו אדום" שאמור להצית דגל אדום אם עברו תחתיו. למשל, בהנחת ריבית חסרת סיכון ~4.5% כיום, אפשר לבנות טבלה:

- נכסי ליבה (Core) סופר-פריים – משרדים במיקום ראשי עם שוכר ממשלתי, מרכז לוגיסטי עם חוזה ארוך לשוכר דירוג גבוה וכו': לא פחות מ-5.5%-6%. אפילו הנכס הבטוח ביותר עדיין דורש פרמיית סיכון של ~1%-1.5% לפחות מעל חסר סיכון.

- נכסים מניבים טובים (Class A) – משרדים טובים בת"א, מרכז מסחרי אזורי, מרכז לוגיסטי שנחשב איכותי: כ-6%-7% מינימום. זו קטגוריה עיקרית בשוק, ושם פרמיית הסיכון צריכה להיות לפחות ~2%+. ואכן בישראל בפועל סביב 6.5%-7% כפי שדווח בסקר השמאי הממשלתיcalcalist.co.il.

- נכסים בדרגת סיכון בינונית – משרדים פריפריים, מרכזי קניות משניים, בתי מלון ערים: ~7%-8% מינימום. משקף פרמיית סיכון של ~3%-4%.

- נכסים בסיכון גבוה / ייעוד מיוחד – נכסים עם מאפיינים ייחודיים, מיקום חלש, שוכרים חלשים או תנודתיות גבוהה (למשל מלון נופש תלוי תיירות, מרכז מסחרי כושל): לעיתים 9%-10%+. ככל שהסיכון גבוה, השוק בדרך כלל ידרוש תשואה דו-ספרתית.

טבלה מפורטת יכולה להכיל שורות עבור סוגי נכס (משרד, קמעונאות, תעשייה/לוגיסטיקה, מגורים בשכירות, בתי אבות וכו') ועמודות לדרגות איכות (פריים, טוב, משני). זוהי כמובן המלצה כללית – בכל תקופה יש לעדכן בהתאם לריבית חסרת סיכון העדכנית ולמרווחים הנצפים בשוק. הרעיון: אם השמאי מכניס אקסל ובוחר למשל לקניון בשוק משני שיעור 5.5%, הנמוך בהרבה מסף ה-8% המוצע לקטגוריה זו, תא בגליון יצבע באדום וידרוש הצדקה. גישה כזו מיושמת בפועל בארגונים שמרניים: למשל מודי'ס (חברת דירוג) מציינת שהחישובים שלה משתמשים לעיתים ב-Cap Rates גבוהים מהמקובל בשוק כי הם מתחשבים במאקרו-היסטורי ארוך טווח (50 שנה) ולא נסחפים בתקופות גאותratings.moodys.com. זהו למעשה "תקן מינימום" פנימי שמטרתו להימנע מהערכת יתר בזמני גאות. ניתן לאמץ עקרון דומה כסטנדרט רגולטורי: למשל, לקבוע שבדו"חות כספיים של חברות נדל"ן יישום שיעור היוון הנמוך מערך סף (עבור סוג הנכס) ידרוש גילוי מיוחד או אי-אישורה של הערכת השמאי.ד. כלי גילוי חריגות אוטומטי (אקסל/Google Sheets):

בהמשך לסעיף הקודם, פיתוח מודל גילוי חריגות יכול לסייע לשמאים ולמבקרים כאחד. כלי כזה ניתן לבנות ב-Excel או Google Sheets, בו יוזנו נתוני הנכס (סוג, מיקום, דירוג שוכר, NOI, שווי משוער וכו') ושיעור ההיוון ששמאי מבקש להשתמש בו. הגיליון יכיל נוסחאות כלליות להשוואה אל מול ספים ומדדי שוק, ויציג התראה (Flag) אם השיעור נראה בלתי סביר. למשל:

- תא שמשווה את ה-Cap Rate המוזן אל ריבית חסרת סיכון + 2%. אם Cap Rate נמוך מכך, התא יציג אזהרה "⚠ מתחת לפרמיית סיכון מינימלית!" ויצבע באדום.

- תא שמשווה את הערך המתקבל מהשומה (NOI/CapRate) לערך מתוקנן לפי עסקאות: נניח

=IF( CapRate < CapRate_עסקאות_שוק*0.8, "⚠ נמוך משמעותית מעסקאות!", ""). אם זוהתה חריגה של יותר מ-20% מתשואת השוק, יתריע. - טבלת תוצאות עבור מספר הנחות: למשל, לחשב שווי הנכס בשיעור היוון ±1% ולראות את ההשפעה (sensitivity) – אם שינוי של 1% הפיל את השווי בחצי, סימן שרגישות גבוהה מאוד ושווה לבחון.

ניתן גם להכניס אוטומציה: תאי dropdown לבחירת קטגוריה (שממנה הגיליון שואב Cap Rate מייצג מתוך טבלה מובנית). גיליון כזה יסייע לשמאי בשלב הטיוטה להבין האם הוא באיזור סביר, ולרגולטור/בנק לבחון בקלות עשרות שומות ולאתר את אלה שדורשות בדיקה (עם דגלים אדומים).לדוגמה, טבלה מצומצמת ממודל כזה עשויה להיראות כך:

| נכס | NOI שנתי | שיעור היוון בשומה | שווי לפי שומה (₪) | דגל אדום? |

|---|

| משרד פריים ת"א | 10,000,000 | 5.0% | 200,000,000 | ⚠ נמוך מאוד (מתחת לסף לפריים) |

| מרכז קניות משני | 8,000,000 | 7.0% | 114,285,714 | (תקין – בתחום הנורמה) |

| מחסן לוגיסטי פריפריה | 5,000,000 | 4.0% | 125,000,000 | ⚠ נמוך מחסר-סיכון (לא סביר) |

| מלון נופש | 6,000,000 | 9.0% | 66,666,667 | (תקין – תשואה גבוהה כנדרש) |

(דוגמה: משרד פריים בת"א עם Cap Rate 5% בלבד מקבל דגל אדום כי אפילו נכסי פריים דורשים ≈6%+ כיום; מחסן לוגיסטי בפריפריה ב-4% מקבל דגל כי זה פחות מריבית חסרת סיכון!)

כלי כזה ניתן לשיפור מתמיד: אפשר לקשרו למאגרי מידע כדי להתעדכן אוטומטית בריביות ובסקרי Cap Rate עכשוויים. בעתיד, כלי מתקדם אף יותר (אולי מבוסס AI) יכול לסרוק שומות, לאסוף את הנתונים ולהתריע אוטומטית.

4. ניתוח ביקורתי: סיכוני עיוות בגישת השוק והשפעת שיעור שגוי על שומות, הון ואשראי

סיכוני עיוות בגישת השוק: כפי שדובר, הסתמכות מוחלטת על גישת השוק עלולה לגרום לשגיאות מערכתיות. אחד הסיכונים הוא "מחזוריות מזינה" (Procyclicality) – בתקופות בועה כאשר המשקיעים אופטימיים יתר על המידה, Cap Rates יורדים לרמות לא מציאותיות נמוכות, ושמאים המדביקים את השוק מעריכים שווי גבוה מאוד, מה שמאפשר עוד אשראי ועוד עליות מחירים – מעגל המזין עצמו עד לפיצוץ. לאחר מכן, בתקופת שפל, Cap Rates מזנקים (כי המחירים צונחים ביחס להכנסות), והשמאים שיורדים עם השוק עשויים להפחית ערכים באופן דרסטי – לפעמים מעבר למה שהזרמים העתידיים מצדיקים, כי השוק בחרדה. כך, גישת השוק עלולה להעצים תנודתיות ולהכניס את הערכות השווי לטריטוריה של "בועה" או "שפל עמוק" במקום להעניק עוגן ריאלי.בעיה נוספת – שוק לא מושלם: בנדל"ן לא תמיד יש שקיפות ומידע מלא. עסקה בודדת יכולה להתפרש לא נכון. למשל, מכירה בין חברות קשורות במחיר גבוה תנפח לכאורה את השוק; או אילוץ מכירה בנכס במצוקה ינפק Cap Rate גבוה במיוחד. שמאי שלא מודע לנסיבות עלול להטעות. בנוסף, השוק "מפגר" אחרי המאקרו: נדרש זמן עד שעסקאות מתבצעות ומשתקפות בדוחות. בתקופה של שינוי ריבית מהיר (כמו 2022–2023), יכלו לעבור חודשים ארוכים שבהם השמאים עוד מדווחים Cap Rates נמוכים "כבעבר", למרות שעלויות המימון והסיכונים כבר עלו.השפעת שיעור היוון שגוי על השומה: לשיעור ההיוון יש השפעה עצומה על הערך. אפילו סטייה של 1% לכאן או לכאן יכולה לשנות שווי בעשרות אחוזים. למשל, נכס עם NOI 100 יכול להיות שווה 2,000 (ב-5%) או רק 1,667 (ב-6%) – ירידת ערך של 17% כששיעור ההיוון עולה באחוזmccoyvaluation.com. למעשה, כפי שהגרף להלן ממחיש, ב-Cap Rates נמוכים ההשפעה אף חדה יותר: עלייה מ-4% ל-5% מורידה שווי בכ-20%, ומ-6% ל-7% בכ-~14% בלבד (עדיין משמעותי מאוד). תרשים: אחוז הירידה בערך הנכס כתוצאה מעלייה של 1% בשיעור ההיוון ההתחלתי. ניתן לראות שבשיעורי תשואה נמוכים, שינוי של 1% גורם לירידת ערך חדה יותר (לדוגמה: עלייה מ-5% ל-6% גוררת כ-16.7% ירידה בערך הנכס, ואילו מ-8% ל-9% – ירידה של ~12%).כאשר שמאי טועה ובוחר שיעור היוון שגוי (נמוך מדי למשל), הוא עשוי להעריך יתר על המידה את הנכס בצורה משמעותית. הערכת יתר פירושה שדוחות כספיים של חברות נדל"ן יציגו נכסים מנופחים, ההון העצמי יהיה גבוה פיקטיבית, והתשואות על הנכס (Cap Rate לאמיתי) בפועל יהיו נמוכות משהמשקיעים חושבים. מצב זה מסוכן מכמה היבטים:

- למלווים (בנקים, משכנתאות): הערכת יתר גורמת ליחס חוב-שווי (LTV) להיראות נמוך מהמציאות, מה שמוביל את הבנקים לתת אשראי רב מדי ביחס לביטחונות האמיתיים. בעת תיקון השווי, ה-LTV יקפוץ, ועלול להיווצר מצב של הפרת אמות מידה (covenants) ואף סיכון חדלות פירעון. מוסדות פיננסיים נפגעו בעבר מהתבססות על שומות "אופטימיות" שנגזרו משוק גואה. תקן USPAP האמריקאי ותקני IVS ורייל (RICS) כולם מדגישים חובת שמאי להיות אובייקטיבי ולא להיגרר להטיות שוק קצרות טווח, כדי להגן מפני סיכון יציבות פיננסית.

- לבעלי מניות ומשקיעים: שווי נכסים מנופח מייצר תמונה ורודה של מצב החברה. כשיגיע תיקון, שווייה ייחתך, ואיתו מניותיה. מעבר לאובדן ערך, יש עניין של אמון – אם יתברר ששמאי/הנהלה השתמשו בשיעורים לא סבירים (למשל הערכת מגדל משרדים ב-4% Cap Rate כששום עסקה לא ירדה מ-6%), אמון המשקיעים ייפגע. לכך היבטים משפטיים – בתקני הדיווח הכספי (IFRS, US GAAP) אמנם מותר מרחב שיקול, אך שומה חייבת להיות מגובה בנימוקים סבירים. תקני IVS (תקן השמאות הבינ"ל) דורשים מהמעריך לפרט את הנחות התשואה העיקריות ולהצדיקן – כולל התייחסות לסיכונים ולנתוני שוק רלוונטיים.

- לרגולטורים ושוק ההון: הערכות יתר או חסר רחבות היקף פוגעות ביציבות. לדוגמה, קרנות נדל"ן פתוחות בבריטניה נאלצו להקפיא משיכות ב-2016 כי השמאות התבססו על שוק לא נזיל; ועדת Pereira-Gray שבחנה את הנושא בבריטניה המליצה ב-2020 להגביר שימוש ב-DCF כדי למתן הסתמכות עיוורת על תשואות עברww3.rics.org. תקן RICS המעודכן ב-2023 אכן מדגיש שימוש בכלים מפורטים יותר בהערכות שווי השקעה (Explicit DCF) כדי לחשוף הנחות סמויות ולא רק להסתמך על “all-risk yield” אחדww3.rics.org.

עיוותים אפשריים נוספים בגישת השוק: השוק לעיתים "מחיר לא נכון" סוגי נכסים מסוימים עקב אופנות או מידע חסר. למשל, לפני מספר שנים נכסי לוגיסטיקה נסחרו בתשואות נמוכות מאוד (Cap Rate דחוס) בגלל הייפ סביב איקומרס – שמאים היו צריכים לשאול האם זה בר קיימא, או שיש כאן "בועה". כמו כן, התעלמות מסיכונים ארוכי טווח: השוק אולי לא מתמחר עדיין סיכון סביבתי או טכנולוגי (כמו בניינים לא ירוקים שעלולים לאבד שוכרים בעתיד) – שמאי אחראי בגישה משולבת אולי יוסיף פרמיה בשיעור ההיוון כדי לשקף זאת, בעוד גישת שוק פשטנית לא הייתה מבחינה בכך.

השפעה על אשראי ודירוג: Agencies דירוג כמו Moody’s ו-S&P מתחשבות בכך ששוויים חשבונאיים יכולים להיות מנופחים בזמני גאות. כדי לנתח יחס חוב/שווי אמיתי, הן מיישמות לעיתים קרובות שיעורי היוון שמרניים משלהן. מודי’ס למשל מציינת שהיא מחשבת שוויי נכסים לצרכי דירוג עם Cap Rates גבוהים מהשוק הנוכחי, בהתבסס על ממוצעים ארוכים (50 שנה), כדי לאפשר השוואת מנוף בין מחזורים שוניםratings.moodys.com. המשמעות: חברה יכולה להציג LTV 50% לפי השמאות שלה, אך לדירוג יתייחסו אולי ל-60% לפי שיעור גבוה יותר. אם פערים כאלה גדולים מדי, החברה עלולה לחטוף הורדת דירוג בשל סיכון. במיוחד חשוף לכך סקטור המשרדים הגלובלי ב-2023/24: רבים מעריכים שנדרש פיחות ערך (עליית Cap Rate) של עוד כמה נקודות אחוז כדי להתאים למציאות הביקושים החדשה. חברות עם מינוף גבוה ושומות שלא עודכנו מספיק – חוות לחץ בדירוג האשראי שלהן.

דוגמה מוחשית: נכסים של חברות נדל"ן אמריקאיות (CMBS) נותחו ע"י Moody’s בערכים נמוכים בכ~20% משווי השוק 2021, כי מודי’ס השתמשה ב-Cap Rates היסטוריים רחבים יותרratings.moodys.com – ואכן ב-2022–2023 השוק יישר קו בירידות וחשף שמודי’ס צדקה ביתר שמרנות.התייחסות לתקנים (IVS, RICS, USPAP ותקן שמאי ישראלי): כל התקנים המקצועיים מחייבים ניהול מקצועי של בחירת שיעור ההיוון. תקן USPAP האמריקאי למשל דורש “analysis of comparable data and support for assumptions” – דהיינו, השמאי חייב להראות תמיכה לשיעור שבחר. IVS 105 (Valuation Approaches) קובע שיש לשקול יותר מגישה אחת ולנמק. ה-RICS מפעיל ערכי אתיקה – שמאי חייב לא להיות מונע מלהשביע רצון הלקוח במספר לא מציאותי. במילים אחרות, על השמאי להיות שומר הסף שמונע מהטיית השוק להטות את המערכת הפיננסית. בישראל, תקנות השמאות והנחיות השמאי הממשלתי מורות לבחון את התשואות הממוצעות בענף ולהציג אותן בדוח. השמאי הממשלתי אף מפרסם סקר תשואות תקופתי לנכסים מניבים (כמצוין, 6.5%-7% נכון ל-2024)calcalist.co.il, כדי לתת Benchmark לשמאים פרטיים. אם שמאי חורג מכך משמעותית – עליו להצדיק מדוע הנכס שלו חריג. זה כלי רגולציה רך אך חשוב.לסיכום חלק זה, שיעור היוון שגוי, במיוחד נמוך מדי, הוא כבומרנג: בטווח הקצר אולי "מייפה" ערכים, אך בטווח הארוך עלול להביא לקריסת אמון, נזקים למשקיעים ואף לערעור יציבות פיננסית. שימוש מושכל בכלי הבקרה ועמידה בתקני המקצוע נועדו למנוע זאת.

5. מקרי בוחן: השוואת שיעורי היוון בישראל לעומת מדינות נבחרות וחשיבותם לדירוג אשראי

בחלק זה נבחן טבלת השוואה של שיעורי היוון (Cap Rates) טיפוסיים לפי סוגי נכסים במספר מדינות – ישראל, ארה"ב, גרמניה, יוון ואוסטרליה – נכון לשנים 2024/2025. ההשוואה מדגישה הבדלי סיכון ושוק, ומהווה רקע להבנת החלטות בדירוג אשראי וניתוח השקעות גלובלי.השוואת Cap Rates (תשואות) בין מדינות – לפי סוג נכס:

| סוג נכס (פריים) | ישראל (IL) | ארה"ב (US) | גרמניה (DE) | יוון (GR) | אוסטרליה (AU) |

|---|

| משרדים (Prime) | ~6.5%–7.0%calcalist.co.il (ת"א) | ~6.0% (ערים מובילות, עלייה מ־5% בעבר)cbre.com | ~4.5% (ערי Big-5, למשל ברלין ~4.6%)avisonyoung.de | ~5.5%–6.5% (אתונה מרכז, עד ~7.5% בפריפריה)kentriki.grkentriki.gr | ~6.5% (סידני/מלבורן פריים ~5%-6%; ממוצע שוק משרדים ~6.5%)opteonsolutions.com |

| מרכזי קניות (Retail) | ~7%–8% (מרכזי מסחר גדולים ≈7%, מקומיים >8%) | ~6.0% (מרכזי קניות אזוריים; עלייה לעומת ~5% בעבר)cbre.com | ~5.0%–5.5% (רחובות ראשיים בערים גדולות) | ~6%–7% (פריים אתונה ~6.25%; משני 7%+) | ~5.8% (ממוצע קמעונאות מסחרית בסוף 2023)opteonsolutions.com |

| תעשייה/לוגיסטיקה | ~7% (מרלו"ג פריים ~6%, משני 7%-8%) | ~5.3% (מחסנים בפריים; בעבר אף ~4.5%)cbre.com | ~4.0%–4.5% (פריים לוגיסטי בגרמניה, תשואות מאוד נמוכות מסורתית) | ~7% (אומדן; אין נתונים פומביים – כנראה בדומה למשרדים/קמעונאות) | ~5.6% (ממוצע תעשייה ארצי, פריים סידני ~5%)opteonsolutions.com |

| מגורים בשכירות | ~4%–5% (תשואה גולמית, למשל בת"א ~3%-4%, בפריפריה 5%+) | ~5% (מולטי-פמילי בארה"ב ~5.3% Cap Rate בממוצע)avisonyoung.us | ~3%–4% (ערים גדולות, שוק יציב מאוד) | ~4.5%–5% (אתונה – דירות קטנות ~5%globalpropertyguide.com) | ~4%–5% (סידני וכד' – שוק בהתהוות לבנייה להשכרה) |

הערות לטבלה: אלו ערכים כלליים להמחשה. "פריים" מתייחס לנכסים איכותיים במיקומים מבוקשים עם שוכרים חזקים. ניתן לראות שגרמניה מציגה את התשואות הנמוכות ביותר – שוק יציב עם משקיעי ליבה (core) רבים, ולכן מוכנים לשלם מחירים גבוהים (Cap Rate נמוך 3%-5%). לעומת זאת ישראל ויוון מציגות תשואות גבוהות יותר (≈6%-8%), בשל סיכון גבוה יותר, שווקים קטנים/פחות נזילים, וסיכון גיאופוליטי/כלכלי. ארה"ב ואוסטרליה נמצאות בתווך – סביב 5%-6% ברוב הסקטורים הפריים, עם התאמות למעלה במקומות ותחומים מסוכנים יותר (למשל משרדים אמריקאיים חוו עליית תשואה לכ6%+ בשל משבר ה-WFH)cbre.com. בישראל הנתונים מצביעים על 6.5%-7% בנדל"ן עסקי ממוצע (2022–2024)calcalist.co.il – יציב אך נחשב נמוך היסטורית בארץ, מה שמדגיש את השפעת הריבית הנמוכה בעשור הקודם וייתכן לחץ לעליית תשואות בהמשך.

השפעת שיעור ההיוון על דירוג אשראי: כפי שנדון, גובה שיעור ההיוון משפיע ישירות על הערכת השווי, ומכאן על יחסי כיסוי החוב (LTV, Debt/EBITDA) של חברות נדל"ן. גורמי דירוג עולמיים משווים בין מדינות וסקטורים באמצעות הנחות תשואה אחידות יחסית כדי למדוד מנוף פיננסי באופן הוגן. לדוגמה, Moody’s עשויה להניח Cap Rate "מאוזן" של נניח 6.5% למשרדים בארה"ב לצרכי חישובי יחס חוב, גם אם חברת נדל"ן מסוימת מעריכה אותם בספרים לפי 6% (משמע Moody’s תחשב שווי מעט נמוך יותר, וחוב גבוה יותר). באופן דומה, באירופה ייתכן שמודי’ס תניח 5% לגרמניה ו-7% ליוון, גם אם השומות המקומיות טרם הגיעו לשם. התוצאה: חברה יוונית שתציג LTV 50% עשויה להיות מחושבת בדירוג כ-60% LTV (מסוכן יותר) בשל הנחות תשואה שמרניותratings.moodys.com.יתר על כן, רגישות הדירוג לשינויי שיעור היוון גבוהה: אם משקיעים וסוכנויות סבורים ש-Cap Rates צפויים לעלות, הם יעריכו "קדימה" ירידת שווי. למשל, בסקטור המשרדים הגלובלי כיום (2025) יש ציפייה לעליית Cap Rate נוספת בשל ריבית גבוהה והיצע יתר. אנו רואים גל של הורדות דירוג לקרנות וחברות משרדים, כי היחסים הפיננסיים צפויים להחמיר כשהנכסים יאבדו ערך. בדירוג אג"ח מגובי נדל"ן (CMBS), נרמז כבר ב-2023 שייתכן תוספת Cap Rate של 1%-2% בחידוש הערכות השווי, ולפיכך חלק מאג"ח אלו נכנסו לרשימות מעקב שליליות כי ה-LTV צפוי לעבור סף מסוכן.בישראל, שוק האשראי לנדל"ן מניב עדיין במידה רבה בנקאי, אך הבנקים בהחלט מודעים לעניין: הם עורכים מבחני רגישות לעליית שיעור היוון (למשל +1% לראות אם יחס חוב-לשווי נותר סביר). חברות נדל"ן מדווחות בביקורת הדוחות מה יקרה לערכים אם שיעור ההיוון יעלה ב-0.25% או 0.5% – לעיתים רואים שההון העצמי ימחק במידה ניכרת בתרחיש כזה, מה שמאותת על סיכון.לכן, שיעור ההיוון הוא פרמטר מפתח בדירוג: הוא משמש כגשר בין עולם התפעול (NOI) לעולם המימון (שווי, LTV). בחירה שגויה או אופטימית מדי שלו לא רק מסכנת את בעל הנכס אלא גם את המלווים. כפי שהודגש, חברות דירוג כמו Moody’s מכניסות "תיקון" משלהן אם חושבות שהשיעורים בהם משתמשת החברה נמוכים היסטוריתratings.moodys.com. גישה זו מבטיחה שהדירוג לא יסתמך על "ניפוח זמני". זה למעשה סוג של רפורמה רגולטורית פרטית שכבר מיושמת.

6. המלצות לרפורמה ושיפור הפרקטיקה

לאור הממצאים, להלן מספר המלצות מדיניות ופרקטיקה להגברת האמינות בקביעת שיעורי היוון ולהפחתת הסיכון במערכת:

א. קביעת תקן רגולטורי לשיעור היוון מינימלי: מוצע שהרגולטור (למשל רשות ניירות ערך או מועצת שמאי המקרקעין) יגדיר ערכי סף מנחים לשיעורי היוון לפי סוגי נכסים. ספים אלו, כפי שנסקר לעיל, יכולים להיות פונקציה של ריבית בנק ישראל + מרווח. לדוגמה: "בנכסים מניבים מסחריים שיעור ההיוון לא יפחת מ-(ריבית חסרת סיכון + 1.5%) לנכס בדרוג שוכר AA, +3% לנכס שוכר BBB, +5% לנכס ללא שוכר יציב". תקן זה לא חייב להיות כובל באופן מוחלט, אך יפעל כSafeguard: שמאי שירצה לחרוג ממנו יידרש לספק נימוקים כבדי משקל בגוף הדוח, והדבר יסומן לגורמי ביקורת. גישה דומה קיימת בדירוג כאמור, ואין סיבה שלא תיושם בהערכות שווי בדוחות כספיים. צעדי מדיניות כאלו ימנעו מצב שחברה ציבורית תעריך למשל קניון קטן בשיעור 5% רק כדי לנפח ערך – דבר שעלול להטעות משקיעים. זה גם ייצור אחידות בענף: כל השמאים ייטו להתלכד סביב גבולות גזרה סבירים.

ב. הנחיות לשמאים: מתי אין להסתמך על גישת השוק בלבד: יש לפרסם במסגרת תקני השמאות בישראל (תקן 17 ותקן 19 שעוסקים בערכות שווי לשוק ההון) הנחיות ברורות למצבים מיוחדים. למשל: "כאשר בחינה של שיעורי ההיוון בשוק מעלה פער בלתי מוסבר מהריבית חסרת הסיכון (למשל פרמיית סיכון שלילית או זניחה), על השמאי לבצע בדיקות נוספות באמצעות גישת היוון מפורשת (DCF) ולשקול תרחישי רגישות". עוד מצב – "כאשר כמות העסקאות הדומות בשוק נמוכה מאוד, או כאשר אירעו שינויים מאקרו-כלכליים משמעותיים בפרק זמן קצר – אין להסתמך באופן בלעדי על עסקאות מהעבר הרחוק. יש לרענן את ההנחות באמצעות ניתוח מבני". למעשה, יש לעודד שמאים תמיד לשלב כמות מסוימת של בדיקת DCF, בהתאם להמלצות הסקירה של Pereira-Gray בבריטניהww3.rics.orgww3.rics.org. הגדרות פורמליות יסייעו להעלות את רמת הזהירות. במקביל, יש להנחות שלא להתבסס רק על "עסקאות השוואה" כאשר ברור שהשוק עצמו עשוי להיות משובש.

ג. אימוץ מערכות בקרה מבוססות AI: טכנולוגיית הבינה המלאכותית יכולה לתרום לניטור וחיזוי שיעורי היוון. מומלץ לפתח (או לרכוש) מערכת ממוחשבת שאליה יוזנו נתוני שוק רחבים (עסקאות, תשואות REIT, ריביות, מאקרו וכו'), וזו תייצר המלצות לשיעורי היוון ריאליים לכל תת-סקטור ונכס. המערכת תוכל, למשל, להתריע לרגולטור או לשמאי החברה אם שיעורי ההיוון שבדוחות החברה סוטים משמעותית מאלו שהמודל AI צופה. בנוסף, AI יכול לעדכן באופן דינמי – בניגוד לסקרים ידניים שעשויים להתיישן מהר. למשל, אם הבוט זיהה שמחיר המניות של REITי משרדים צנחו 20% (מה שמרמז על עליית תשואה), הוא יכול להתריע ש"כנראה Cap Rates של משרדים עולים, יש לבדוק מחדש את השומות". יישומים כאלו כבר מתחילים להופיע בעולם PropTech – שילובם ברגולציה יכול להפוך כלי עזר רב עוצמה.

ד. עדכון תקנים ותיקון פרקטיקות שגויות: לבסוף, נדרשת פעולת עומק יותר בתקן השומה ובפרקטיקה:

- עדכון תקן חשבונאות/שמאות: לקבוע שדו"חות יכילו ניתוח רגישות מובנה לשיעור ההיוון. אמנם IFRS 13 דורש גילוי רגישות עבור Level 3 inputs, אך בפועל לא תמיד מפורט. דרישה פרטנית לתחום הנדל"ן – "ציין מה השווי יהיה בשיעור היוון גבוה ב-1% ונמוך ב-1%" – תאיר עיני קוראים לסיכון. כמו כן, התקן יכול להמליץ להשתמש לפחות בשתי גישות שונות ולקחת ממוצע או טווח.

- חינוך והכשרה: לשמאים ואנליסטים – להדגיש את הסכנות שבהסתמכות אוטומטית על Cap Rate של עסקאות. תוכניות לימוד צריכות לכלול מקרי בוחן של בועות עבר (למשל 2006-2007) כדי ללמד איך שומה מקצועית הייתה צריכה לנהוג.

- פיקוח וביקורת: גופי פיקוח (רשות ני"ע, בנק ישראל באשראי) צריכים לבצע ביקורות פתע על הנחות שיעור היוון בשומות. למשל, לבדוק אם חברת נדל"ן לא ניפחה ערך נכס על ידי הנחה אגרסיבית מדי. במידת הצורך, להתערב.

- שיתוף מידע: יצירת מאגר מרכזי (ייתכן חסוי) של Cap Rates מדווחים בדוחות שונים, שיאפשר זיהוי חברות חריגות. אם 90% מהשוק מעריך משרדים ~7%-6.5% וחברה אחת ב-5.5%, זה דגל. שיתוף המידע גם יועיל לשמאים הקטנים שאין להם גישה לסקר רחב.

לגבי תקנים בינלאומיים: אפשר לפעול בזירה של IVSC (הועד לתקני שומה בינ"ל) כדי לכלול מדריך ספציפי להיוון נדל"ן במחזורי שוק קיצוניים. ייתכן אף לשקול אם הדוחות הכספיים צריכים לשקף ערך ממוצע מחזור (במקום ערך שוק נתון ברגע שיא/שפל). זה כמובן דיון רחב (בעיית "fair value vs stability"), אך האירועים האחרונים מחדדים אותו.סיכום והסתכלות קדימה: שיעור ההיוון הוא לב לבו של הערכת נכס מניב, ולכן דיוק בקביעתו קריטי. השילוב בין הבנה תאורטית, ניתוח שוקי בזמן אמת ושימוש בכלי בקרה טכנולוגיים הוא הדרך הנכונה להתקדם. בכך נבטיח ששומות הנדל"ן ישקפו ערכים ריאליים ובריאים, וימנעו זעזועים מיותרים בהון ובאשראי. כפי שהוסבר, כיום (2025) אנו בתקופה של שינוי – ריביות גבוהות יותר מפעפעות אט אט לעליית Cap Rates גלובליתjpmorgan.com. על השמאים והאנליסטים להיות צעד אחד לפני השוק: לגלות שמרנות שקולה בגישת השוק, ולהימנע מאימוץ עיוור של תשואות נמוכות מאוד רק כי "כך היה אשתקד". רפורמות כפי שהומלצו יוכלו לספק את המסגרת והכלים לכך, ולשמור על אמינות התחום אל מול האתגרים הכלכליים והפיננסיים העתידיים.

Gemi קביעת שיעור ההיוון בהערכת שווי נכסים: מחקר עומק תיאורטי, אמפירי, ביקורתי ופרקטי, והמלצות לסטנדרטיזציה