גישת ההשוואה בשמאות מקרקעין בישראל: שכפול מחירים מול ערך פונדמנטלי

רקע: גישת ההשוואה ותקן 1 בשמאות מקרקעין בישראל

מהספר בועת נדל"ן - לרכישה - כאן

גישות השומה המקובלות: בשמאות מקרקעין נהוגות שלוש גישות עיקריות להערכת שווי: גישת ההשוואה (שוק), גישת ההכנסה (היוון תזרימי המזומנים) וגישת העלותhe.wikipedia.org. לפי התקן, על השמאי לבחור באיזו גישה להשתמש בהתאם לסוג הנכס, ושומות רבות נשענות בראש ובראשונה על גישת ההשוואה – הנחשבת ל”חשובה ביותר” ולבעלת תוקף גבוה במרבית המקריםhe.wikipedia.org. גישת ההשוואה מבוססת על ניתוח מחירי עסקאות שנעשו בנכסים דומים, בהתאמות נדרשות בינם לבין הנכס הנישום. למעשה, הערכת שווי נעשית על דרך של השוואה למחירי נכסים דומים בעבר, בדומה להערכת שווי חברה עסקית לפי מכפיל של חברות דומות בשוקhe.wikipedia.org. תקן 1 והפרקטיקה בישראל: תקן מס’ 1 של הוועדה לתקינה שמאית (תקן 1.0) מגדיר את המסגרת להכנת שומה ומפרט מינימום של תכנים נדרשים. בין היתר, נדרש פירוט עסקאות השוואה רלוונטיות בכל שומה כנימוק לשווי הנקבע. בפועל, שילוב הדרישה לתיעוד עסקאות השוואה יחד עם התפיסה שגישת ההשוואה עדיפה בכל נכס שבו ניתן ליישמהhe.wikipedia.org, הביאו לכך שרוב השומות בישראל מסתמכות כמעט אך ורק על גישת השוואת המחירים. במילים אחרות, שווי הנכס נקבע ברוב המקרים על בסיס המחיר שבו נמכרו נכסים דומים לאחרונה, ללא בחינה מעמיקה של גורמי היסוד הכלכליים של הנכס או העסקה. גישה זו, כפי שיוסבר להלן, מקלה מאוד על השמאי בקביעת שווי אך עלולה להפוך לתהליך של שכפול והעתקת מחירים – במיוחד בתקופות של שוק גואה ומחירי בועה. הבעיה המרכזית: כאשר השוק נמצא במגמת עלייה חדה (”שוק בועתי”), הסתמכות אוטומטית על “כמה נמכרה הדירה ליד” יוצרת מעגל שמזין את עצמו. עסקה אחת במחיר גבוה משמשת עוגן למחיר הבא, וכך הלאה, ללא בחינה האם המחיר מוצדק כלכלית. כפי שמתואר על ידי שמאים בכירים, בשוק בועתי דוהר זו מתודיקה שמזינה את עצמה – המחירים העולים בעבר משמשים בסיס להערכת השווי בהווה, מה שמנציח ומעצים את עליית המחיריםetkin.co.il. גישת ההשוואה, שהינה לגיטימית בשוק יציב, עלולה ”לנפח ולקבע את הבועה” כשמיישמים אותה באופן בלעדי בשוק לא יציבetkin.co.il. תקן 1 הנוכחי, במתכונתו, אינו דורש מהשמאי לבחון דבר מעבר להצגת עסקאות ההשוואה ולעדכנן – ולכן מסגרת התקן בפועל מעודדת שומה כמותית של מחירי עבר יותר מאשר הערכה כלכלית עצמאית. זוהי נקודת המוצא לביקורת: תקן 1 והפרקטיקה סביבו התגבשו לכלי שמרבה לשכפל מחירים היסטוריים מבלי לוודא שהמחיר משקף ערך ריאלי.

הפער בין מחיר לשווי: חשיבות הערך הפונדמנטלי

אחת ההבחנות הקריטיות בשמאות היא ההבדל בין מחיר לבין שווי. מחיר הוא נתון היסטורי או עכשווי – הסכום שבו נכס נמכר בעסקה ספציפית; ואילו שווי הוא מסקנה כלכלית לגבי המחיר הראוי לנכס, בהתאם לנתוניו ולתנאי שוק נורמלייםetkin.co.iletkin.co.il. בתקן הבינלאומי (IVS) ובתקינה בישראל מוגדר “שווי שוק” כשווי העסקה בין מוכר מרצון וקונה מרצון בתנאי שוק רגילים, אך עצם המונח “שווי” מלמד שמדובר בהערכה נורמטיבית ולא בהכרח במחיר העסקה האחרוןetkin.co.il. במציאות של שוק רותח, הפער בין המחיר בפועל לבין השווי הפונדמנטלי (הערך הכלכלי האמיתי) עשוי להיות גדול מאוד. דוגמה מספרית: במחקר עדכני על שוק הדיור בישראל 2025 הוצגו מספר מדדים הממחישים את הניתוק בין המחירים בפועל לבין גורמי היסוד הכלכליים. הטבלה הבאה מסכמת כמה מהפערים הבולטים:

פרמטר | מצב בשוק (2025) | ערך יסוד “נורמלי” | פער |

|---|

מחיר דירה ממוצעת | ~2,500,000 ₪ | ~1,200,000–1,400,000 ₪ | פי 2.0–2.1 |

מכפיל שכר דירה (מחיר/דמי שכירות שנתית) | 40–45 | ~20–22 | פי 2 בערך |

שנות עבודה לרכישת דירה | 15–16 שנים (ברוטו למשק בית) | ~10–12 שנים | גבוה בכ-30%–50% |

תשואת שכירות נטו | 2%–2.5% | 4%–6% (תשואה נטו “סבירה”) | |

ניתן לראות כי מחיר הדירות בפועל גבוה בערך פי שניים מהמחיר המצדיק כלכלית לפי מדדים היסטוריים ועולמיים. מכפיל השכירות (יחס מחיר הנכס לשכר הדירה השנתי) הגיע לכ-45 שנה – כפול מהנורמה. במקביל, תשואת השכירות נטו צנחה לכ-2%, נמוכה מהריבית בשוק, כך שמשקיע שקונה דירה במחיר כזה למעשה מפסיד כסף ביחס לאלטרנטיבות (תשואה נמוכה מהריבית, כלומר תשואה ריאלית שלילית)etkin.co.iletkin.co.il. נתקים אלה בין מחיר לנכס לבין התועלת הכלכלית ממנו הם סימן מובהק לבועה נדל”ניתetkin.co.iletkin.co.il. במצב תקין, השקעה בנדל”ן מניב אמורה להניב תשואה גבוהה מריבית ההלוואה במשק, ואילו בישראל 2025 המצב הפוך – רבים רוכשים דירה בתשואה שוטפת של ~2% תוך תשלום ריבית משכנתא של 5%–6%. תרשים 1: חריגת שוק הדיור בישראל ממדדי יסוד מקובלים בעולם (2025). התשואה הנמוכה (הפוכה) מעידה שהמחירים גבוהים משמעותית מערכם הכלכלי. גם יחס מחיר/שכ”ד, שנות הכנסה לרכישה ומלאי הדירות הלא-מכורות – כולם ברמות כפולות מהנורמה, מה שמצביע על ניתוק מערכי יסוד. המקור: חישובי OECD, בנק עולמי, UBS, אקונומיסטetkin.co.iletkin.co.il. מדוע זה קורה? בשוק חופשי, כמובן, המחיר הוא מה שקובע בעסקה. אך כאשר כל העסקאות מתבצעות במחירים מנופחים (בהשפעת ציפיות להמשך עליות, אשראי זול או היצע מוגבל) – עלול להיווצר פער מערכתי בין המחיר לבין השווי ה”אמיתי”. השמאי, כמי שאמור להעריך שווי, ניצב בפני דילמה: האם לדבוק במחירי השוק כפי שהם (ולהגדיר אותם כשווי), או לבחון האם אותם מחירים מייצגים שווי ריאלי. בתקופה האחרונה נראה כי הדגש הושם על הנתון הכמותי של המחיר – ולעיתים התעלמו מהשאלה האם העסקה כלכלית ומוצדקת. למשל, שמאי מקרקעין חיים אטקין תיאר מקרה היפותטי: אם שווי קרקע חקלאית על בסיס ההכנסות והתועלת הוא כ-2 מיליון ₪ לדונם, אבל מישהו “להוט” שילם 10 מיליון ₪ לדונם במכרז – האם זה הופך אוטומטית את השווי ל-10 מיליון? התשובה המקצועית היא שלא בהכרח; ייתכן שזהו מחיר חריג שאינו משקף ערך כלכליetkin.co.iletkin.co.il. במילים אחרות, לא כל מה שמישהו היה מוכן לשלם מיד הופך ל"שווי הוגן". סימני אזהרה פיננסיים: אחד הכלים לזהות פער בין מחיר לשווי הוא לבחון את התשואה הגלומה במחיר. כאשר מחיר הנכס גבוה עד כדי שהתשואה מהנכס (שכר דירה נטו) נמוכה משמעותית מעלות המימון (הריבית במשק) – זהו אינדיקטור ברור שהמחיר חורג מהשווי הפונדמנטליetkin.co.il. לדוגמה, אם דירה מניבה 2% תשואה נטו בשנה והריבית על משכנתאות היא 5%, ניתן לומר שהקונה משלם “יותר מדי” ביחס לערך הכלכלי אלא אם הוא מניח עליות ערך מהירות מאוד בעתידetkin.co.il. מצב בו משקיעים רוכשים נכסים בתשואה שוטפת הנמוכה מהריבית חסרת הסיכון ללא הצדקה חזקה לעליית ערך עתידית הוא מאפיין מובהק של שוק בועתי ולא רציונליetkin.co.il. כך היה, למשל, בארה"ב ובמדינות נוספות טרם משבר הסאב-פריים ב-2008 – מחירי בתים המריאו הרבה מעבר לשכר הדירה שניתן היה לקבל מהם, עד שהתיקון הגיע. בישראל, נכון ל-2025, התמונה דומה באופן מדאיג: מחירי הדירות מנותקים מהפרמטרים הבסיסיים (שכר דירה, הכנסה, עלות בנייה), ואכן גופים שונים מזהירים מפני הסיכון שזה יוצר לכלכלהetkin.co.iletkin.co.il.

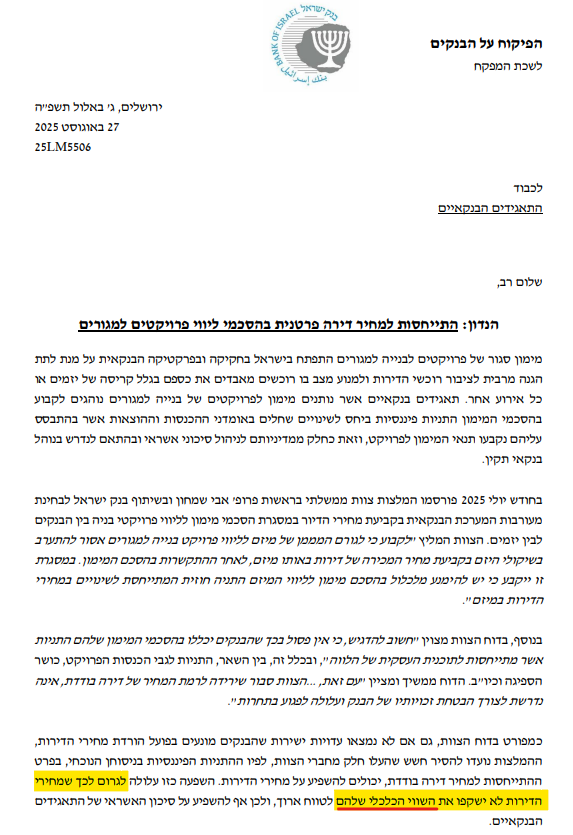

תפקיד השמאי כשומר סף והיחלשותו

השמאי כגורם מעריך עצמאי: בתיאוריה, שמאי מקרקעין אמור להיות יותר מ”מחשב מחירים” – הוא אמור לתפקד כגורם מקצועי אובייקטיבי המעריך שווי כלכלי, ובמידת הצורך מזהה ומתריע על חוסר הלימה בין עסקאות השוק לבין הערכים הפונדמנטליים. תפקידו של השמאי הוא לא רק לקבוע שווי לנכס בודד, אלא גם לשמש "שומר סף" הנושא אחריות ציבורית רחבהetkin.co.il. שמאי הבוחן את השוק צריך לשאול: האם העסקאות האחרונות משקפות באמת עסקאות בין “מוכר מרצון וקונה מרצון” בתנאים נורמליים, או שמא יש גורמים המעוותים את המחיר (כמו אשראי זול מאוד, הנחות מסיביות, התנהגות עדרית וכו’). ואולם, בפועל בישראל של השנים האחרונות, תפקיד זה נחלש. כאשר תקן 1 ופרקטיקת השומה דוחפים את השמאי להיצמד לעסקאות השוואה קודמות כמעט ללא מרחב ניתוח נוסף, השמאי למעשה ממלא תפקיד פסיבי של מדווח מחירים היסטוריים, במקום תפקיד אקטיבי של מבקר הערכות השווי. התבססות בלעדית על מחירי עבר עלולה “לעוור” את השמאי מלראות את הפער המערכתי. כפי שנאמר בהקשר זה: “לדעת בכמה נמכרה דירה ליד – כל אחד יכול; להגיד שמי שקנה אותה טעה – לכך נדרש מומחה”etkin.co.il. כלומר, ערך מוסף של שמאי מקצועי הוא היכולת לבחון באופן ביקורתי את העסקאות ולשאול האם הן משקפות שווי הגיוני. אם השמאי מוותר על הביקורת הזו, הוא חדל לשמש שומר סף ומאמץ תפקיד של “משכפל שווי” ותו לא. סיכון למערכת הפיננסית: תפקיד השמאי כשומר סף חשוב במיוחד עבור המערכת הבנקאית. הבנקים מסתמכים על שומות כדי להעריך את שווי הבטוחה (הנכס) למתן משכנתאות ואשראי. כאשר השומות אינן מבחינות בין מחיר מנופח לבין שווי ריאלי, עלול להיווצר מצב שהבנקים מממנים עסקאות במחירים שאין להן כיסוי בערך הבסיסי של הנכס. מצב כזה תואר כ”הלוואות הניתנות על בסיס מחיר ולא על בסיס ערך” – מערכת שמממנת “בועה על גבי בועה”etkin.co.il. לכאורה יחס הלוואה-לשווי (LTV) של 60% נראה בטוח, אך אם השווי האמיתי נמוך בהרבה מהמחיר ששולם, היחס בפועל גבוה הרבה יותר וסיכון הבנק גדולetkin.co.il. בפועל, בשוק בועתי, מדדי ה-LTV עלולים להטעות את המלווים כל עוד “שווי הנכסים מנופח – המדידה מטעה ומונעת זיהוי סיכונים מוקדם”etkin.co.il. למעשה, אחת הביקורות היא שעל השמאים לזהות פערים מערכתיים כאלה ולהתריע עליהם, ובכך לתרום ליציבות הפיננסית. שמאי המזהה התפתחות בועה ומתריע עליה ממלא תפקיד חיוני בהגנה על יציבות שוק הנדל”ן והמערכת הפיננסיתetkin.co.il. אלא שבמצב הנוכחי, מעטים המקרים ששמאי במסגרת שומת משכנתא, למשל, יכתוב כי “למרות מחירי העסקאות, הנכס מוערך כנמוך יותר עקב תשואה נמוכה או כדאיות כלכלית שלילית”. השומות כמעט תמיד “מצדיקות” את המחיר ששולם בטענה שזהו “ערך השוק”, אף אם ברור שהתשואה אינה מכסה את עלות המימון. בכך, השמאי לא ממלא את תפקידו כגורם מסנן ומבקר – מה שתואר כהחלשות תפקיד השמאי כשומר סף. יש לציין שגם בנק ישראל וגופים מוסדיים אחרים התייחסו בעקיפין לבעיה זו. בדוח בנק ישראל לשנת 2024 צוין הפרופיל המסוכן של משכנתאות עם יחס הכנסה/החזר גבוה ועם LTV גבוה, על רקע ירידת התשואות משכירותetkin.co.iletkin.co.il. בין השורות, המשמעות היא שהבנקים חשופים כי הבטוחות שוות פחות ממה שנדמה – מה שהיה יכול להתמתן לו השומות היו שמרניות ומבוססות ערך כלכלי. היעדר האיתות מהשמאים משאיר את האחריות לזיהוי בועה בידי גופים אחרים (כמו בנק ישראל), במקום שהשמאי בשטח ישמיע קול.

ניתוח ביקורתי של תקן 1 ודחיית התיקון המוצע

תכולת תקן 1: תקן 1 (“פרוט מזערי נדרש בשומות מקרקעין”) נולד בשנת 2007 עם הקמת הוועדה לתקינה שמאית, ומטרתו להגביר את השקיפות, המקצועיות והבהירות בשומותhe.wikipedia.orghe.wikipedia.org. התקן מגדיר כיצד יש להציג ולפרט את מרכיבי השומה – מפרטי הנכס, דרך מצב תכנוני ומשפטי ועד שיטת החישוב. אולם, מהתקן כשלעצמו נעדרת דרישה מפורשת להתייחס לערך פונדמנטלי או לכדאיות העסקה. התקן מדגיש את הצורך להציג את נתוני השוק ההשוואתיים, אך לא מחייב ניתוח של תזרים הכנסות, שיעורי תשואה, עלויות בנייה או מבחני כדאיות במסגרת דו”ח השומה. למעשה, התקן אימץ במודע את גישת “שווי שוק” כבסיס – שמשמעותה המעשית היא לרוב “המחיר שבו הנכס יימכר בשוק נתון”, מבלי לקבוע קריטריונים לבחינת הגיון המחיר. הצעה לתיקון התקן: בשנים האחרונות, לנוכח התנפחות מחירי הנדל”ן, עלו קולות (מצד שמאים ואף מצד גורמים בבנק ישראל ובמגזר הפיננסי) לשנות את תקן 1 כך שיחייב התייחסות גם לערך הכלכלי ולכדאיות העסקה. הרעיון היה להוסיף לתקן דרישה ששומה תכלול פרק של ניתוח פונדמנטלי – למשל, חישוב תשואת הנכס, השוואתה לריבית, חישוב עלות החלפה וכו’, והסקת מסקנות לגבי סבירות המחיר שנקבע בעסקאות ההשוואה. בנוסף הוצע לחייב התייחסות לשאלה האם במחיר הנקוב העסקה “מתקבלת על הדעת” מבחינה כלכלית (למשל, עבור משקיע טיפוסי או משפר דיור סביר). דחיית ההצעה: למרות ההיגיון שבשילוב ניתוח כזה, ההצעה לתיקון התקן נדחתה במועד דיוניה. הוועדה לתקינה שמאית, שחידשה פעילותה ב-2024 לעדכון התקנים המיושניםhe.wikipedia.orghe.wikipedia.org, שקלה ככל הידוע הצעות שונות – אך התוספת של “ערך יסודי” לשומה לא התקבלה. ייתכן שהטעמים היו חשש מהכנסת מרכיב ערכי-סובייקטיבי לסטנדרט אחיד, או הסתייגות שהדבר ירחיב את האחריות של השמאי מעבר ל”דיווח מצב השוק” גרידא. ישנה גם גישה מקצועית הגורסת שתפקיד השמאי הוא לשקף את השוק ולא לנסות לחזות לאן הוא ילך – ומכאן התנגדות לחובת בחינת כדאיות שעשויה להתפרש כחיזוי שוק או כמתן “המלצה” אם לקנות/לא לקנות. אך מנגד, תומכי התיקון טענו שאין מדובר בתחזית אלא בבדיקת מציאות: בדיוק כפי שמעריך מניות יכול לציין שמניה נסחרת במכפיל רווח חריג – כך שמאי יכול להעיר שנכס נמכר בתשואה אפסית, עובדה המצביעה על סיכון. דחיית תיקון התקן הותירה את המצב על כנו: השומות אינן חייבות לכלול ניתוח ערך כלכלי, והערכת השווי יכולה להישען בלעדית על “מה שהיה מוכן השוק לשלם” בעבר, גם אם ברור שהיה מוכן לשלם הרבה מעבר למה שנכס שווה בהיגיון כלכלי. השלכות התקן במתכונתו הנוכחית: בתקופה של בועה, היעדר הדרישה לניתוח פונדמנטלי בשומה הוא החמצה רגולטורית משמעותית. התקן במסגרתו הנוכחית למעשה מסתפק בפירוט העסקאות וברציונל כללי לשווי (למשל: “נמצא שווי מ”ר ממוצע בעסקאות הדומות X ₪, ולפיכך שווי הנכס Y ₪ בהתאמות קלות”). אין הכרח לשאול “האם Y ₪ משקף את הערך הכלכלי?”. כך, התקן מכשיר שומות שמשקפות את תנאי השוק כמו שהם – גם אם השוק משובש ומנופח. השמאי המציית לתקן ולכללי השוק עלול לא לתפקד כמבקר עצמאי אלא כמכפיל פאסיבי של מגמת השוק. בכך נחלש תפקידו כמגן על האינטרס הציבורי – הן של הלווה (שלא נכנס לעסקה הפסדית) והן של המלווה (שהבטוחה שלו מספיקה). ראוי להזכיר כי תקן 1 לא פועל בוואקום: קיימים תקנים נוספים (כמו תקן 2.0 ו-3.0) המספקים הנחיות ליישום גישות השומה בנכסים שוניםhe.wikipedia.org. אולם גם בהם, לפי הנוסח הקיים, גישת ההשוואה נותרה המלכה הבלתי מעורערת במקרים בהם יש נתוני שוק, והתקנים לא כופים שילוב גישות אלא משאירים זאת לשיקול דעת השמאי. אם השמאי עצמו או הגורם המזמין (לרוב הבנק) אינם דורשים מעבר, התוצאה היא שומה “סטנדרטית” שמתמקדת בהצדקת המחיר לפי עבר – ולא מעבר לכך. לאור זאת, רבים סבורים כי נדרש עדכון עומק לתקן 1 שיחזיר לשומה את הממד הביקורתי-הערכתי.

התעלמות מגישות שומה נוספות ופגיעתה באיכות השומה

גישת ההכנסה (“הכלכלית”): גישת היוון ההכנסות מעריכה נכס לפי ההכנסה השוטפת העתידית (שכר דירה) והיוון שלה לשווי נוכחי. זוהי הגישה שמשקיעים משתמשים בה בפועל – כמה הנכס “שווה להם” מבחינת תשואה. בשומות בישראל גישה זו מיושמת בעיקר בנכסים מניבים “טהורים” (משרדים, מרכזים מסחריים וכדומה), אך כמעט לא בדירות למגורים – שם פשוט נוקטים בגישת ההשוואה. התוצאה: במצב של בועה, כאשר מחירי הדירות מנתקים קשר משכר הדירה, גישת ההשוואה תנפיק שווי גבוה ואילו גישת ההכנסה הייתה מניבה שווי נמוך בהרבה. התעלמות המערכת מגישת ההכנסה פירושה שהתמונה החסרה – שהנכס מניב תשואה עלובה ביחס למחירו – אינה נחשפת במסגרת השומה. כפי שהודגם, בשוק “מנותק” גישת ההשוואה לבדה מנפחת ומעצימה את הבועה, ולכן נדרש לצרף לה לפחות את גישת ההכנסה כדי לבטא את הערך הכלכלי האמיתי במצב כזהetkin.co.il. במילים אחרות, ברגע שמזוהה פער קיצוני בין מחיר הנכס להכנסות ממנו, על השמאי לסייג את שומת השוק ולציין ששוויו הפונדמנטלי נמוך יותר. כיום, ללא חובת שילוב גישת הכנסה, מסויגת או נזכרת הערה כזו רק אם השמאי יוזם זאת על דעת עצמו – דבר נדיר תחת לחץ השוק ליישר קו עם המחירים. גישת העלות: גישה זו קובעת את שווי הנכס לפי עלות הקרקע בתוספת עלות הקמת המבנה מחדש (בניכוי פחת) ובתוספת רווח יזמי סבירhe.wikipedia.org. בעיתות שוק משוגע, גם גישת העלות יכולה להוות מצפן חשוב: אם מחיר השוק של דירה ישנה הגיע לרמה כפולה מעלות בניית דירה חדשה דומה, הדבר מעיד שהשוק משלם “פרמיית בועה” גדולה מאוד מעבר לערך הפיזי. התעלמות מגישת העלות פירושה שהשמאי לא בוחן האם המחיר חורג מעלות ההחלפה ההגיונית. במצבים נורמליים, כמובן, אין לצפות ששווי שוק יתכנס בדיוק לעלות – יכולות להיות סטיות. אבל כאשר הפערים עצומים (נניח, מגרש ריק נמכר פי שלושה משוויו לאחר פיתוח, או דירה משנת 1970 נמכרת במחיר גבוה ממחיר דירה חדשה כפול מגודל במיקום דומה), השמטת בדיקת העלות גורמת לכך שהשומה לא תעלה דגל אדום היכן שצריך. זו בדיוק הסיטואציה בבועות נדל”ן: ערכי הקרקע האמירו לרמות שאינן מתכנסות לעלות הפיתוח הריאלית. שילוב גישת העלות בשומה יכול היה להתריע: “עלות הקרקע והר البناء יחד נמוכים משמעותית ממחיר העסקאות – מה שמחשיד בקיום מרכיב ספקולטיבי גבוה במחיר”. אך בהיעדר דרישה כזו, שומות רבות מסתפקות בהעתקת המחיר וטענה שזה “שווי השוק”, בלי הסבר על פער העלות. מצבי שוק משובש: ישנם גם מצבים שבהם שוק הנדל”ן אינו משוכלל – מעט עסקאות, מידע חסר, או שחקנים לא רציונליים. במצבים כאלה, ההסתמכות על גישת ההשוואה באופן בלעדי בעייתית במיוחד. תקן 2.0 מכיר בכך שבקרקעות למשל ייתכן שלא יהיו די עסקאות להשוואהs3.il-central-1.amazonaws.com, ואז יש להשתמש בשיטות חלופיות (למשל שיטת שארית הקרקע, היוון עלויות ופדיון עתידי וכו’). אבל בשטח, גם כשהשוק התערער (למשל בתקופת סגרי הקורונה או בימי מלחמה שבהם מחזור העסקאות צונח), שמאים המשיכו לעיתים לדבוק במחירי עבר כעוגן לשומה, במקום לעדכן שוויים לפי מציאות משתנה. התוצאה הייתה שומות שהציגו “שווי שוק” גבוה למרות שהשוק בפועל קפא (כי כמעט לא היו עסקאות חדשות – אך השמאי המשיך להסתמך על ישנות). אי-הפעלת שיקול דעת לשילוב גישות נוספות פוגעת באיכות השומה: שומה טובה צריכה לשקלל את כל המידע – השוואתי, כלכלי, ועלות – ולהגיע למסקנה מבוססת ורב-צידית. סיכום ביניים: התעלמות מגישת ההכנסה ומגישת העלות מקבילה לרופא שמתעלם משני מדדים חיוניים בבואו לאבחן מצב חולה, ומסתמך רק על מדד אחד. השומה אולי “קלה” ומהירה יותר – אך עלולה להחטיא את האמת. במיוחד בבועה נדל"נית, גישת ההשוואה לבדה מספקת תמונה חלקית ומטעה, בעוד שילוב הגישות הנוספות היה מספק תמונת מראה מאוזנת יותר לשווי האמיתי.

הצעות לתיקונים ולחיזוק עצמאות השמאי

לאור הניתוח לעיל, עולות שורה של המלצות לשיפור התקן והפרקטיקה, כדי להשיב לשמאי את מעמדו כגורם מעריך עצמאי וכבקר של שוק הנדל”ן – ולא כמי שרק מעתיק את מגמותיו. להלן מספר תיקונים ושינויים מוצעים:

- הוספת פרק “ניתוח כלכלי” בכל שומה (תיקון תקן 1): יש לתקן את תקן 1 כך שכל דו”ח שומה יכלול פרק המעריך את הנכס גם בהיבט פונדמנטלי. בפרק זה השמאי יציג, למשל, את תשואת הנכס (דמי שכירות שנתיים חלקי מחיר השומה), וישווה אותה לריבית המשכנתאות או לתשואות אלטרנטיביות במשק. במקרה שהתשואה נמוכה באופן קיצוני מהריביות (או שהנכס אינו מניב כלל), השמאי יידרש להתייחס לכך במפורש – לציין שהמחיר המבוקש גבוה ביחס לערכו הכלכלי. כך השומה תבחין בין מחיר שוק עדכני לבין הערכת שווי כלכלית, ותספק לקורא (הבנק, הלקוח, או בית המשפט) מידע מלא יותר על רמת הסיכון הגלומה במחירetkin.co.il. דרישה כזו תחייב את השמאים לבצע את הבדיקות שהם אולי עושים “בלב” גם באופן פורמלי, ובכך תגביר את אחריותם לבחון כדאיות ולא רק לבצע חישוב טכני.

- חיוב שילוב גישת היוון ההכנסות בנכסים מניבים חלקית: גם בשומות למגורים, שלכאורה נועדו למשתמש-עצמי, יש ערך לגישת ההכנסה. הצעה קונקרטית היא שבכל שומת דירה ובית תהיה התייחסות (ולו קצרה) לערך הנגזר מדמי השכירות של הנכס. למשל: “שווי הנכס לפי היוון דמי שכירות של X ₪ בחודש בריבית Y% הינו Z ₪”. אם הערך לפי גישה זו נמוך בהרבה ממחיר העסקאות (מה שקורה בבועה), הדבר יובהר לקורא השומה. כך השומה לא תשאיר מקום לספק האם השמאי שם לב לפער. במילים אחרות, לא לאפשר עוד מצב שבו ”גישת ההשוואה בלבד” היא התוצאה הסופית – אלא לדרוש לפחות Gגישה שנייה תומכת או משווהetkin.co.il.

- התייחסות לגישת העלות במקרים רלוונטיים: יש לעדכן את התקינה כך שבנכסים חדשים, או כאלה שנמכרו במצב מיוחד, תוצג גם השוואה לעלות החלפה. למשל, בקרקע לפיתוח – יצוין שווי הקרקע לפי היוון עלויות הפיתוח והרווח הצפוי. בדירה – יצוין כמה הייתה עולה בניית דירה דומה חדשה. אם קיים פער עצום בין העלות למחיר, זה יזעק מתוך השומה. דבר זה חשוב במיוחד בקרקעות ובפרויקטי התחדשות עירונית, שם כבר כיום חלק מהתקנים (כמו תקן 21 לפינוי-בינוי) מחייבים בדיקת כדאיות כלכלית לפרויקט. הרחבת הדרישה הזו גם לשומת שוק רגילה תתרום לבהירות: הקורא יראה האם מחיר השוק מגובה בעלויות ריאליות או משקף מרכיב ספקולטיבי גבוה.

- אימוץ גישת “ערך למשכנתא” כמו בגרמניה: במדינות כמו גרמניה קיים מושג של ערך משכנתאי (Mortgage Lending Value) – הערכה שמרנית של הנכס לצורכי הלוואה, המבוססת על מאפייניו ארוכי הטווח והסרת מרכיבי בועה וספקולציהpfandbrief.de. ערך זה לרוב נמוך מהמחיר העכשווי בשוק לוהט, והוא נועד להגן על הבנקים מפני נפילת ערך פתאומית. שיטה זו הוכחה כמועילה ביציבות: גרמניה לא חוותה זעזועים חזקים בשוק הדיור, בין היתר בזכות מערכת מימון ששמה דגש על ערך בר-קיימא ולא ממונפת מחירי שיאpfandbrief.de. ניתן לשקול התאמה של עקרונות אלה לישראל – למשל, שהבנקים ידרשו בשומה להציג גם “שווי בר-קיימא” המנופה ממרכיבים ספקולטיביים, ויעניקו משכנתא לפי הנמוך מבין שווי השוק וערך זה. מהלך כזה ייצור תמריץ למשמעת מחירים, ויחזיר את השמאי לתפקידו כשומר סף עבור הבנק: הוא יקבע לא רק כמה הנכס יכול להימכר היום, אלא גם כמה בטוח לתת כנגדו אשראי.

- הנחיות מקצועיות והכשרות: יש לחזק במסגרת לשכת שמאי המקרקעין או מועצת השמאים את ההנחיות המקצועיות בדבר שימוש מושכל בגישות השומה. למשל, לפרסם חוזר מקצועי המבהיר שבמצבי שוק חריגים (בועה, משבר, קיפאון) יש לצרף ניתוח רגישות או לפחות גילוי נרחב אודות מצב השוק. כמו כן, לעודד הכשרות לשמאים בנושאי כלכלת נדל”ן, ניתוח פיננסי וסיכונים, כדי להגביר את המודעות לנושא. שמאי שמבין לעומק את הקשר בין נכסים לשוק ההון, לריבית, למאקרו-כלכלה – יהיה נכונים יותר להעיר הערות ביקורתיות בשומה כאשר המספרים לא מסתדרים.

- תיאום ציפיות עם הבנקים והרוכשים: לבסוף, יש לפעול גם בקרב משתמשי השומות – הבנקים, החברות המשכנות, וגם הציבור – לחינוך פיננסי שמבהיר ש”שווי שוק” אינו קדוש אם השוק אינו הגיוני. הבנקים יכולים, למשל, לדרוש ששמאי יציין במפורש האם העסקה נעשתה בתנאי שוק רגילים או שמא במחיר חריג. גם בתי המשפט, כאשר הם ממנים שמאי מכריע, יכולים לכלול במנדט הוראה לבדוק את הנכס בכל גישה רלוונטית ולא רק בהשוואה. צעדים כאלו יתמרצו את השמאים לא לשמש כחותמת גומי למחיר אלא כגורם מעריך ובודק.

השוואה בינלאומית ופסיקה רלוונטית

בהשוואה בינלאומית, מתחדד הצורך ברב-גוניות השמאית: בארה”ב, למשל, לאחר משבר 2008 הושם דגש רב יותר על עצמאות שיקול הדעת של השמאי ועל בדיקת סבירות העסקה (Regulatory Compliance כמו HVCC ותקנות Dodd-Frank למניעת לחצים על שמאים). באנגליה, ה-“Red Book” של RICS מדגיש את אחריות השמאי להעיר על הנחות מיוחדות או תנאי שוק חריגים במסגרת השומה. במדינות אירופה כאמור, ערך המשכנתא משמש כערך שמרני. גם פסיקות בתי משפט בעולם הכירו בכך ששומה הנסמכת על עסקאות בועה עלולה שלא לייצג “שווי הוגן”. בישראל עצמה, בתי המשפט באופן מסורתי הסתמכו על חוות דעת שמאים כראיה אובייקטיבית. עם זאת, בפסיקות עדכניות בתיקים כלכליים עלתה הציפייה ששמאים יתייחסו למגמות שוק רחבות ולא רק לנכס הספציפי. למשל, בהקשר היטל השבחה ושווי קרקע, נקבע שיש מקום להתחשב גם בצפי תכנוני ובשיקולי כדאיות הפרויקט – ולא רק במחיר ששולם בעסקה דומה (ראו למשל הערות שופטים בתיקי פינוי-בינוי לגבי “שווי כלכלי אמיתי” של זכויות). דוגמא נוספת היא עמדת בנק ישראל כמפקח: הבנק הביע רצון להגברת התחרות בשמאות (פתיחת רשימות השמאים) כדי לשפר את איכות השומהcalcalist.co.il, אך גם רמז בדיווחיו שעל השמאות לשקף נאמנה סיכונים ולא לאשר אוטומטית כל מחיר.

סיכום

גישת ההשוואה היא כלי מרכזי והכרחי בשומת מקרקעין, אולם יישומה הבלעדי בישראל הפך בשנים האחרונות לבעייתי על רקע בועת הנדל”ן. העדר התייחסות לערך הפונדמנטלי של הנכסים יצר מצב שבו השמאי לעיתים קרובות “רץ אחרי השוק” במקום להוביל ולבקר אותו. הפער בין המחירים לבין הערכים הכלכליים הבסיסיים הגיע לרמה קיצונית – והדבר ערער את אמון הציבור ביכולת השומה הרשמית לשקף שווי הוגן. תקן 1 במתכונתו הנוכחית, יחד עם התפיסה שיש לדבוק בעסקאות עבר בכל מחיר, החליש את תפקיד השמאי כבלם וכמסנן בפני לקיחת סיכונים עודפים במערכת הפיננסית. ניתוחנו העלה כי בהסתמך על מחירי עבר בלבד, השומה עלולה לקדש ואף להחריף עיוותי שוק. יש צורך דחוף ברפורמה מקצועית: על התקינה השמאית להרחיב אופקים ולשלב כלים של גישת הכנסה ועלות בשומות, לחייב גילוי בדבר תשואות וכדאיות, ולעודד את השמאים להביע שיקול דעת עצמאי וביקורתי. בעולם כבר מופעלות שיטות להגבלת השפעות בועה (כמו ערך משכנתאי שמרני בגרמניה)pfandbrief.depfandbrief.de, ומהן ניתן ללמוד. השמאי הישראלי צריך לחזור למעמדו המסורתי כמומחה בלתי תלוי – כזה ש”רואה את מה שכולם רואים, אבל חושב את מה שאיש לא חשב” (כדברי חזון המובאים באתר לשכת השמאים). שילוב גישות השומה ומתן תמונה מלאה של מחיר לעומת ערך יהפכו את השומה לכלי אמין יותר. בכך יתרום השמאי לריסון התלהטות היתר בשוק הנדל”ן, יגביר את יציבות המערכת הפיננסית וימלא נאמנה את תפקידו כשומר סף מקצועי למען הכללetkin.co.il.

"כששמאות הופכת לשכפול מחירים – הבועה רק מתנפחת עוד".

"הפרקטיקה של גישת ההשוואה, כפי שנוהגת כיום, הפכה לכלי המרכזי בהאצת הבועה – לא בבלימתה".

"גישת ההשוואה", שבפועל הפכה לגישת שכפול והעתקת מחירים, לא רק שקיבעה והנציחה את בועת הנדל"ן בישראל – אלא אף העצימה וניפחה אותה באופן שיטתי. זאת, בשל התעלמות עקבית מגורמי היסוד הכלכליים, מהערך הפונדמנטלי של הנכס, ומחובת הבחינה הכלכלית של העסקה, כפי שמתחייב בגישת היוון ההכנסות (גישת היוון תזרים)."

הפיכת גישת ההשוואה בשמאות מקרקעין מכלי אנליטי לשכפול מחירים: השלכות על יציבות המערכת הפיננסית

מהספר בועת נדל"ן - לרכישה - כאן

גישת ההשוואה, המוגדרת כשיטה המועדפת בשמאות מקרקעין בישראל, עברה במהלך השנים שינוי מהותי באופן יישומה. מחקר זה מצביע על תופעה מדאיגה בה גישה זו, שנועדה לשקף את ערכי השוק האמיתיים דרך התאמות וניתוח השוואתי מעמיק, הפכה בפועל למנגנון שכפול מחירים אוטומטי. ניתוח המקורות מראה כי בעוד שהגישה הכלכלית וגישת העלות דורשות בחינה מעמיקה של הערך הפונדמנטלי של נכס, גישת ההשוואה מיושמת לעיתים קרובות באופן טכני בלבד, ללא בחינה מספקת של ערכים בסיסיים וכדאיות כלכלית. התופעה מעלה שאלות משמעותיות לגבי תפקידם של שמאי המקרקעין כשומרי סף במערכת הפיננסית, והאם הם מילאו את ייעודם בהגנה על יציבות השוק או שמא הפכו למאשררים של מגמות מחירים בעייתיות.

שלוש גישות השומה המקובלות בישראל

השיטה האמריקאית לשמאות מקרקעין, המיושמת גם בישראל, מגדירה שלוש גישות שומה עיקריות שבאמצעותן מעריכים שמאים את שווי הנכסים. כל אחת מהגישות מתבססת על פרספקטיבה שונה לקביעת ערך הנכס, והבחירה בגישה המתאימה תלויה במאפייני הנכס ובנתונים הזמינים לשמאי בעת ביצוע הערכת השווי. גישת ההשוואה נחשבת לגישה החשובה והמועדפת ביותר, והיא מיושמת בכל מקרה שבו ניתן להפעילה. גישה זו מתבססת על ניתוח עסקאות של נכסים דומים באזור הסמוך לנכס המוערך וביצוע התאמות להבדלים בין נכס ההשוואה לנכס המוערך. שיטה זו נפוצה במיוחד בשמאות של נכסי מגורים, וניתן להקבילה להערכת שווי חברה עסקית לפי מכפילי שוק של חברות דומות הנסחרות בבורסה1.גישת היוון ההכנסות, המכונה גם הגישה הכלכלית, מבוססת על היוון תזרים ההכנסות שמניב הנכס מדמי שכירות, לפי שיעורי תשואה המקובלים בשוק עבור נכסים דומים. גישה זו משמשת בעיקר להערכת נכסים מניבים כגון בנייני משרדים ומרכזים מסחריים. בדומה לשיטת DCF בהערכת חברות, גישה זו מעריכה את השווי הנוכחי של זרמי המזומנים העתידיים1.גישת העלות מסתמכת על סכימת מרכיבי השווי של הנכס: שווי הקרקע בתוספת העלות המופחתת של המבנה. בהערכת הפחת, השמאי מתחשב לא רק בפחת הפיזי, אלא גם בפחת כלכלי ופונקציונלי הנובע מאי-התאמת המבנה לסביבתו או לסטנדרטים עכשוויים בענף הבנייה. גישה זו מקבילה להערכת חברה לפי שווי הונה העצמי, ומיושמת בעיקר לנכסים שאין לגביהם עסקאות השוואה או תזרים הכנסות1.

העדפת גישת ההשוואה בשוק הנדל"ן בישראל

על פי המקורות, גישת ההשוואה היא הגישה המועדפת והחשובה ביותר בשמאות מקרקעין בישראל. היא מיושמת בכל מקרה שבו ניתן להשתמש בה, בעיקר בשוק המגורים, שם קיימות עסקאות רבות המאפשרות השוואה. השמאים מעדיפים שיטה זו משום שהיא נחשבת למשקפת בצורה הטובה ביותר את ערכי השוק בזמן אמת1.העדפה זו נובעת מההנחה כי שוק חופשי ותחרותי יוצר את האיזון הנכון בין היצע לביקוש, ולכן מחירי עסקאות בפועל משקפים את הערך האמיתי של נכסים. בנוסף, גישת ההשוואה נחשבת לאובייקטיבית יותר, שכן היא מבוססת על עסקאות שבוצעו בפועל ולא על הנחות והערכות עתידיות כמו בגישה הכלכלית.

המעבר מניתוח השוואתי מעמיק לשכפול מחירים

למרות היתרונות הברורים של גישת ההשוואה, חל שינוי באופן שבו היא מיושמת בפועל בשוק הישראלי. במקום לבצע ניתוח מעמיק של עסקאות השוואה, התאמתן לנכס המוערך ובחינת היבטים כלכליים מהותיים, רבים מהשמאים מסתפקים בשכפול מחירים של עסקאות דומות באזור, ללא ניתוח ביקורתי של נתוני היסוד. תהליך זה מתרחש בכמה שלבים. ראשית, השמאי מאתר עסקאות לנכסים דומים באזור הסמוך. לאחר מכן, במקום לנתח לעומק את המאפיינים הייחודיים של כל עסקה ולבצע התאמות מדויקות, מתבצעות התאמות שטחיות בלבד. לבסוף, מחיר המכירה הממוצע למ"ר משמש להערכת הנכס המוערך, ללא בחינה מספקת של הכדאיות הכלכלית וההיגיון הפונדמנטלי מאחורי המחיר.

הסיבות למעבר לשכפול מחירים

מספר גורמים תרמו למעבר זה מניתוח אנליטי לשכפול מחירים:

- לחצי זמן וכוח אדם: ביצוע ניתוח מעמיק דורש זמן ומשאבים שלעיתים אינם עומדים לרשות משרדי שמאות, במיוחד כאשר נדרשות שומות רבות בזמן קצר עבור הבנקים.

- דרישות הלקוחות: בנקים וגופים פיננסיים מעוניינים בשומות שתומכות בעסקאות ומאפשרות מתן אשראי, ועלולים להפעיל לחץ, ישיר או עקיף, לקבלת הערכות שווי התואמות את מחירי השוק.

- קושי באיסוף נתונים: לא תמיד קיים מידע מלא ומדויק על עסקאות השוואה, מה שמקשה על ביצוע ניתוח מעמיק.

- נטייה לאישור מגמות שוק: פסיכולוגית העדר גורמת לשמאים להימנע מהערכות שחורגות משמעותית ממגמת השוק, מחשש להיתפס כלא מקצועיים.

השלכות השימוש בשיטת השכפול על שוק הנדל"ן

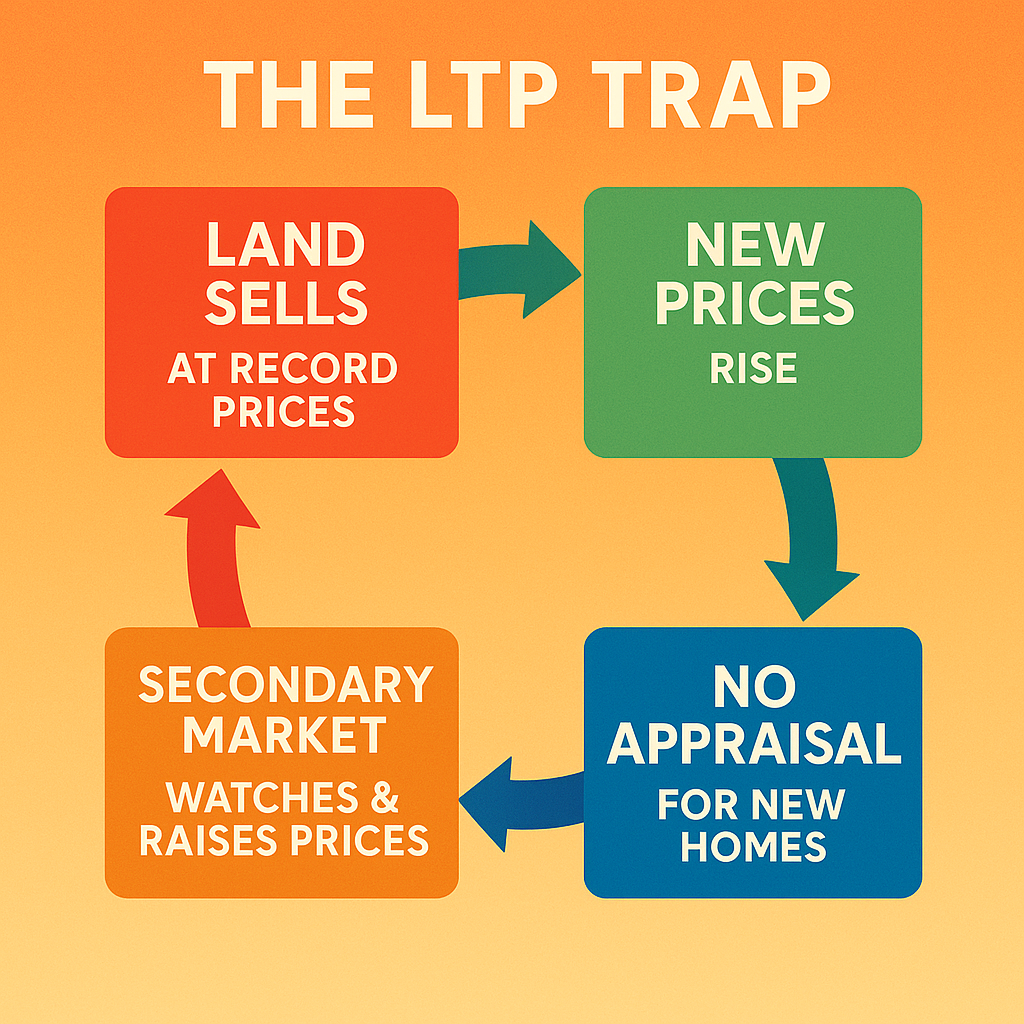

השימוש הנרחב בשיטת השכפול יוצר מעגל קסמים בעייתי בשוק הנדל"ן: מחירי עסקאות משמשים כבסיס לשומות, שומות אלה משמשות לאישור הלוואות משכנתא, ההלוואות מאפשרות עסקאות במחירים גבוהים עוד יותר, וחוזר חלילה. מעגל זה עלול להוביל לניפוח בועת נדל"ן, כאשר המחירים מתנתקים מהערך הכלכלי האמיתי של הנכסים.בנוסף, כאשר שמאים מסתמכים באופן בלעדי על גישת ההשוואה ללא בחינה של הגישה הכלכלית, הם עלולים לפספס סימנים לחוסר כדאיות כלכלית של עסקאות. למשל, נכס שנמכר במחיר גבוה לא יוכל להניב תשואה סבירה מדמי שכירות, מה שעלול להצביע על תמחור-יתר.

תפקיד השמאי כשומר סף במערכת הפיננסית

שמאי מקרקעין אמורים לשמש כשומרי סף במערכת הפיננסית, שכן הערכות השווי שלהם משפיעות על החלטות מימון והלוואות בהיקפים עצומים. כאשר השמאי מבצע הערכת שווי מדויקת ואחראית, הוא מסייע לבנקים ולגופים פיננסיים אחרים לקבל החלטות מושכלות לגבי מתן אשראי, ובכך תורם ליציבות המערכת הפיננסית כולה.

כיצד הפכו השמאים ל"חלק מהבעיה"

המעבר לשכפול מחירים פוגע משמעותית ביכולתם של שמאים למלא את תפקידם כשומרי סף. כאשר שמאי מסתמך באופן בלעדי על מחירי עסקאות קודמות, ללא בחינה ביקורתית של הכדאיות הכלכלית, הוא למעשה מאשרר את מחירי השוק הקיימים, גם אם אלה מנופחים או לא מבוססים כלכלית. תופעה זו מחריפה כאשר קיימים יחסי תלות בין השמאים לבין הגופים שמזמינים את חוות הדעת. למשל, שמאי שעובד באופן קבוע עם בנק למשכנתאות עלול לחוש לחץ עקיף לספק הערכות שווי שיאפשרו אישור הלוואות. כך, במקום לשמש כבלם מפני עליית מחירים לא מבוססת, השמאים עלולים להפוך למאיצים של התהליך.

שילוב הגישות: חזרה לעקרונות יסוד בשמאות

על מנת להחזיר את השמאים לתפקידם כשומרי סף אפקטיביים, יש לחזור לעקרונות היסוד של שמאות מקרקעין ולשלב בין שלוש גישות השומה:

אינטגרציה של גישת ההשוואה עם הגישה הכלכלית

שילוב נכון של גישות השומה יכול לספק תמונה מאוזנת יותר של שווי הנכס. בעוד שגישת ההשוואה מספקת את "מחיר השוק" הנוכחי, הגישה הכלכלית בוחנת את הכדאיות הכלכלית לטווח ארוך יותר. פער משמעותי בין התוצאות של שתי הגישות עשוי להיות סימן אזהרה לתמחור-יתר או תמחור-חסר בשוק.למשל, אם בדירת מגורים מסוימת מחיר השוק לפי גישת ההשוואה הוא 2 מיליון ש"ח, אך תשואת השכירות השנתית היא רק 1.5% (לעומת ממוצע שוק של 3-4%), הדבר עשוי להצביע על תמחור-יתר. שמאי אחראי צריך לציין זאת בחוות דעתו ולא להסתפק בשכפול המחיר הגבוה.

בחינה ביקורתית של עסקאות ההשוואה

במקום להסתמך על מספר מצומצם של עסקאות השוואה, על השמאי לאסוף מדגם רחב יותר ולבצע ניתוח סטטיסטי מעמיק יותר. בנוסף, יש לבחון את הנסיבות המיוחדות של כל עסקה, כמו קשרים בין המוכר לקונה, צורך דחוף במכירה, או מאפיינים ייחודיים של הנכס שאינם באים לידי ביטוי במחיר למ"ר.

הרגולציה וחיזוק עצמאות השמאים

תיקון המצב דורש שינויים ברמה הרגולטורית וברמת התנהלות השמאים עצמם:

שיפור הרגולציה והפיקוח

רגולטורים כמו הממונה על שוק ההון והפיקוח על הבנקים צריכים לחזק את ההנחיות לשמאים ולבנקים בנוגע לאופן ביצוע הערכות שווי. למשל, ניתן לדרוש שבכל שומה לצורכי משכנתא תיכלל גם בחינה לפי הגישה הכלכלית, וכי פערים משמעותיים בין הגישות יידרשו הסבר מפורט.

הגברת עצמאות השמאים

יש לפעול להפחתת התלות בין שמאים לבין הגופים שמזמינים את חוות הדעת, למשל באמצעות מאגר שמאים מוסכם שממנו יוקצה שמאי באופן אקראי לכל עסקה. בנוסף, יש לחזק את הקוד האתי של השמאים ולהגביר את הסנקציות על שמאים שמפרים את חובתם המקצועית.

שיפור מאגרי המידע והנגישות לנתונים

שיפור הנגישות למידע מדויק על עסקאות נדל"ן יכול לסייע לשמאים לבצע הערכות מבוססות יותר. מאגר עסקאות ארצי מקיף, שיכלול מידע מפורט על מאפייני כל עסקה, יאפשר ניתוח סטטיסטי מעמיק יותר וזיהוי מגמות חריגות.

סיכום: השבת השמאים לתפקידם כשומרי סף

גישת ההשוואה היא כלי חיוני בארגז הכלים של שמאי המקרקעין, אך השימוש בה כשיטה בלעדית ובאופן שטחי של שכפול מחירים מסכן את יציבות המערכת הפיננסית. חזרה לעקרונות היסוד של שמאות מקרקעין, המשלבים ניתוח השוואתי מעמיק יחד עם בחינה כלכלית פונדמנטלית, היא הכרחית כדי להשיב את השמאים לתפקידם החיוני כשומרי סף. השמאים צריכים להיות מודעים לאחריותם הציבורית ולהבין כי תפקידם אינו רק לשקף את מחירי השוק אלא גם לבחון את סבירותם ואת הבסיס הכלכלי שלהם. רק כך יוכל ענף השמאות לתרום ליציבות המערכת הפיננסית ולמנוע התפתחות של בועות נדל"ן הרסניות. בסופו של דבר, שמאות מקרקעין היא מקצוע שדורש איזון בין אמנות למדע, בין הסתמכות על נתוני שוק לבין ניתוח ביקורתי. רק שילוב נכון של כל הגישות והפעלת שיקול דעת מקצועי ועצמאי יבטיחו כי השמאים ימלאו את תפקידם כראוי, לטובת היציבות הפיננסית והכלכלית של המשק בישראל.

מסקנה נוקבת:

גישת ההשוואה, שלכשלעצמה יכולה להיות כלי אפקטיבי בתנאי שוק יציבים, הפכה בפרקטיקה לגישה של שכפול והעתקת מחירים – תוך התעלמות מהשאלה האם המחיר הנקוב משקף ערך ריאלי. במקום לשקף את שווי השוק, היא קיבעה והנציחה את מחירי הבועה, ואף העצימה וניפחה אותה באופן שיטתי. בכך, היא לא רק חדלה מלמלא את ייעודה ככלי מקצועי עצמאי להערכת שווי, אלא שירתה – בעל כורחה או בשתיקה – את הדינמיקה של הסיכון הפיננסי, והפכה את השמאי לחלק מהמנגנון שמזין את הבועה במקום לבלום אותה.

Citations:

- https://www.w-b.co.il/html5/arclookup.taf?_id=29471&did=10322&title=%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+-+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD

- https://www.kolzchut.org.il/he/%D7%A9%D7%95%D7%9E%D7%AA_%D7%9E%D7%A1_%D7%A8%D7%9B%D7%99%D7%A9%D7%94

- https://www.prisha.co.il/Article/%D7%A9%D7%95%D7%9E%D7%94

- https://www.gov.il/BlobFolder/dynamiccollectorresultitem/guideline18new/he/kavim18new.pdf

- https://trade2.co.il/2024/11/27/%D7%9E%D7%94%D7%95-%D7%A0%D7%99%D7%AA%D7%95%D7%97-%D7%A4%D7%95%D7%A0%D7%93%D7%9E%D7%A0%D7%98%D7%9C%D7%99/

- https://www.gov.il/BlobFolder/guide/policy_assessing_content/he/Guidanceforassessment.pdf

- https://he.wikipedia.org/wiki/%D7%A9%D7%9E%D7%90%D7%95%D7%AA_%D7%9E%D7%A7%D7%A8%D7%A7%D7%A2%D7%99%D7%9F

- https://www.matan-il.co.il/%D7%92%D7%99%D7%A9%D7%AA-%D7%94%D7%94%D7%A9%D7%95%D7%95%D7%90%D7%94/

- https://www.cryptoknight.co.il/%D7%9E%D7%94-%D7%96%D7%94-%D7%A0%D7%99%D7%AA%D7%95%D7%97-%D7%A4%D7%95%D7%A0%D7%93%D7%9E%D7%A0%D7%98%D7%9C%D7%99-%D7%95%D7%90%D7%99%D7%9A-%D7%9E%D7%A9%D7%AA%D7%9E%D7%A9%D7%99%D7%9D-%D7%91%D7%95-%D7%9C/

- https://www.gov.il/BlobFolder/dynamiccollectorresultitem/3_1_2025/he/t_3_1.pdf

- https://s3.il-central-1.amazonaws.com/irgu/landvalue/loadedFiles/__heb__txq-19.pdf

- https://www.gov.il/BlobFolder/dynamiccollectorresultitem/47941/he/047941318691.pdf

- https://www.barnir.net/--------

- https://www.gov.il/BlobFolder/dynamiccollectorresultitem/2_0_renew/he/2_1.pdf

- https://trway.co.il/%D7%9E%D7%93%D7%A8%D7%99%D7%9A-%D7%9C%D7%94%D7%95%D7%A6%D7%90%D7%AA-%D7%A9%D7%95%D7%9E%D7%AA-%D7%9E%D7%A1/

- http://www.shafat.co.il/ArticalsProduct.aspx?ProdID=39

- https://www.appela.co.il/%D7%A9%D7%99%D7%A8%D7%95%D7%AA%D7%99%D7%9D/%D7%94%D7%A2%D7%A8%D7%9B%D7%95%D7%AA-%D7%A9%D7%95%D7%95%D7%99-%D7%A0%D7%9B%D7%A1%D7%99%D7%9D-%D7%95%D7%93%D7%9E%D7%99-%D7%A9%D7%99%D7%9E%D7%95%D7%A9/

- https://www.shuma-atzmit.co.il/%D7%9E%D7%97%D7%A9%D7%91%D7%95%D7%9F-%D7%9E%D7%A1-%D7%A9%D7%91%D7%97/

- https://e-hameiri.co.il/financial-mines/

- http://www.ralc.co.il/%D7%94%D7%93%D7%A4%D7%A1%D7%AA-%D7%9E%D7%90%D7%9E%D7%A8-1352-%D7%A2%D7%9E%D7%94-1181-02-%D7%91%D7%92%D7%99%D7%9D-%D7%90%D7%9C%D7%99%D7%94%D7%95-%D7%A0.aspx

- https://www.w-b.co.il/html5/arclookup.taf?_id=29471&did=10322&g=11017&title=%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+-+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD+%EF%BF%BD%EF%BF%BD%EF%BF%BD%EF%BF%BD

- https://makovern.com/%D7%94%D7%A2%D7%A8%D7%9B%D7%AA-%D7%A9%D7%95%D7%95%D7%99/

- https://www.m-math.co.il/algebra/equation-with-two-variables/

Answer from Perplexity: pplx.ai/share