המניפולציה הגדולה: הכלכלן הראשי חושף את שוק הדירות החדשות

מבוא: הפצצה שנשארה מתחת לרדאר

בתאריך 23 בפברואר 2026, פרסם אגף הכלכלן הראשי במשרד האוצר את דוח דצמבר 2025 לענף הנדל"ן למגורים. בעוד שהכותרות התמקדו בנתוני הירידה במכירות, נותר ממצא מרכזי וחשוף ביותר כמעט ללא כיסוי תקשורתי: הודאה רשמית של הכלכלן הראשי בכך שהמחירים המדווחים בשוק הדירות החדשות אינם משקפים את המציאות הכלכלית, וכי אין ביכולתו של משרד האוצר לקבוע את מחיר המכירה האמיתי.זהו לא ממצא טכני או סטטיסטי שולי. זוהי הודאה במניפולציה שיטתית שמערערת את יסודות שוק הנדל"ן כולו.

הציטוטים המפתח: מה בדיוק אמר הכלכלן הראשי?

1. הודאה מפורשת בחוסר יכולת לקבוע מחירים אמיתיים

"החלו הקבלנים להציע הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון... בהיעדר דיווח על הטבות אלו אין ביכולתינו לכלול אותן בניתוח זה"

זהו משפט מפתח. הכלכלן הראשי, האיש האמון על ניתוח השוק, מודה בגלוי: אני לא יודע מה המחיר האמיתי.

2. תיאור "התרגילים המימוניים" הנסתרים

הדו"ח מפרט את סוגי ההטבות המוסתרות:

- סבסוד ריבית המשכנתא - הקבלן משלם חלק מהריבית במקום הרוכש

- אופציה להנחה משמעותית במחיר אם פריסת התשלומים תהיה פחות ארוכה - בפועל, מחיר אחד "על הנייר" ומחיר אחר למי שמשלם מהר

- עסקאות 20/80 ללא דיווח נכון - 20% במזומן, 80% במסירה, אבל הקבלנים "נוטים שלא לציין זאת כהטבת מימון" אם התשלום צמוד למדד בלי ריבית

3. הקשר למניות חברות הנדל"ן

"חודשי דצמבר מתאפיינים בד"כ ברמה גבוהה יחסית של עסקאות, על רקע מאמצי שיווק של קבלנים טרם סגירת הדוחות הכספיים השנתיים (בפרט בקרב חברות ציבוריות)"

כאן המעגל נסגר. המניפולציה במחירים משרתת לא רק את השיווק לרוכש הפרטי, אלא גם את הדיווח למשקיעים בבורסה. חברות ציבוריות זקוקות להראות מכירות, ולכן הן מציעות "תרגילים מימוניים" שמאפשרים להן:

- לדווח על מכירות גבוהות (בכמות)

- לשמור על מחירים חוזיים גבוהים (כדי לא "להכיר" בירידת מחירים)

- להסוות את ההנחות האמיתיות מתחת לקו

היקף התופעה: לא שולי, שיטתי

32% מכל העסקאות בשוק החופשי בדצמבר 2025 (באזורים שנבדקו) כללו הטבות מימון מדווחות.שימו לב למילה "מדווחות". הדו"ח מציין במפורש שקבלנים החלו להציע "הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון".כלומר: אם 32% הם ההטבות שכן מדווחות, כמה באמת אחוז העסקאות עם הטבות נסתרות?

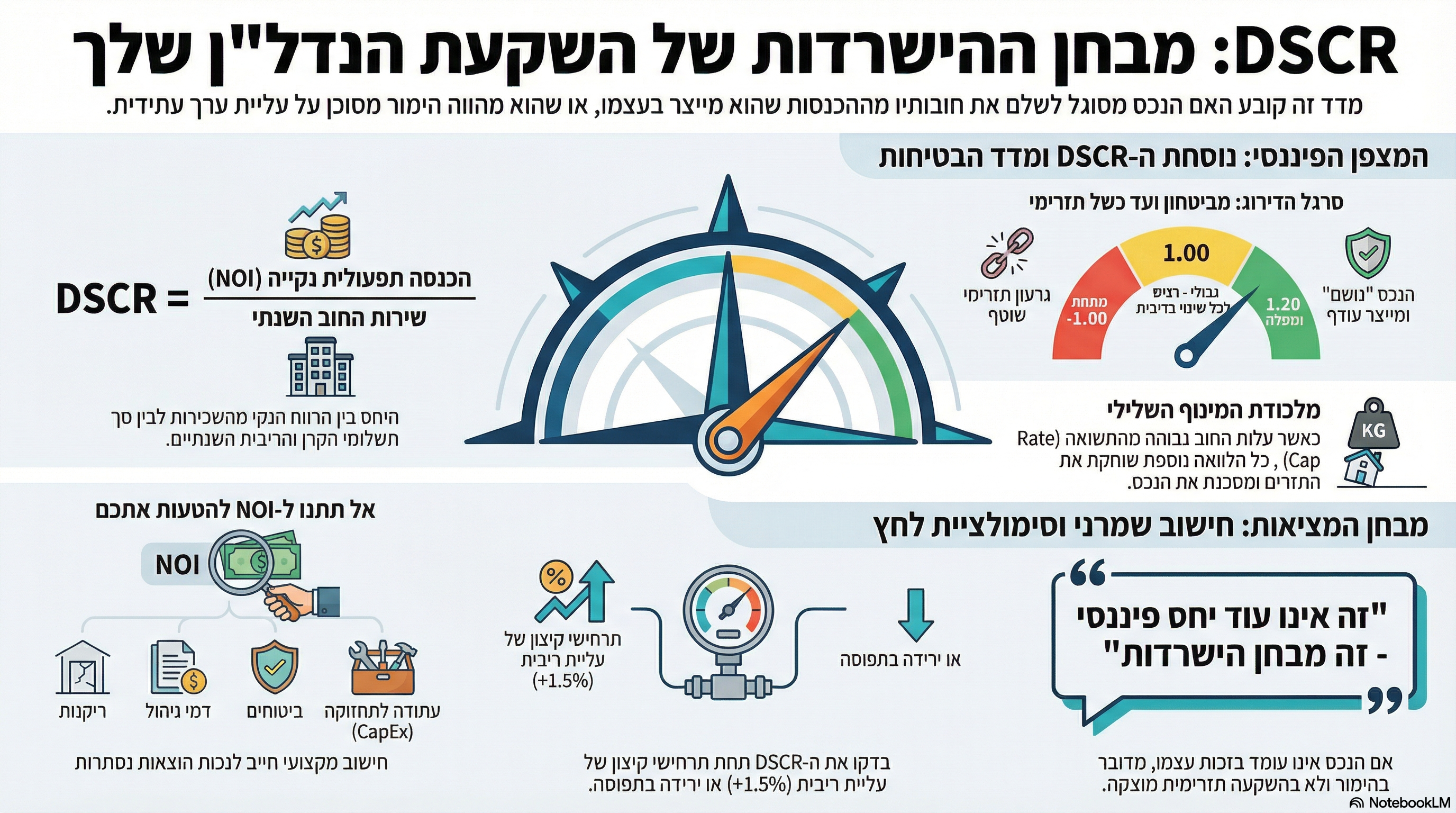

ההשלכות על שומות המקרקעין: "מחשבון מקולקל"

כאן מגיעים לנקודת המפתח המקצועית. כל שומה של נכס מבוססת על עסקאות השוואה. השמאי פונה למאגרי רשות המסים, מוצא עסקאות דומות, ובונה על בסיסן את הערכת השווי.

אבל מה קורה כשבסיס הנתונים שגוי?

- הזינוק במכירות ב-2024 היה על רקע מבצעי מימון - כך מפורש בדו"ח

- הקבלנים "נוטים שלא לציין" הטבות מסוימות - כלשון הדו"ח

- "אין ביכולתנו לכלול אותן בניתוח זה" - הודאת הכלכלן הראשי

התוצאה: שמאי שמסתמך על עסקאות אלו בעצם מתבסס על מחירים "מנופחים", שאינם משקפים את המחיר הכלכלי האמיתי ששולם.

דוגמה מעשית

דירה נמכרה ב-2,000,000 ₪ על פי החוזה. זה המחיר שמדווח לרשות המסים.

אבל:

- הקבלן סבסד 50,000 ₪ ריבית משכנתא (לא מדווח)

- פריסת התשלום: 20% במזומן, 80% במסירה בעוד שנתיים ללא ריבית (לא מוגדר כ"הטבת מימון")

- שווי הכסף בזמן של הדחייה: כ-100,000 ₪

המחיר הכלכלי האמיתי: 1,850,000 ₪המחיר המדווח: 2,000,000 ₪הפער: 150,000 ₪ (7.5%)עכשיו תארו שמאי שעושה שומה ל"דירה דומה" ב-2026. הוא מסתכל על העסקה הזו ורושם: "עסקת השוואה - 2,000,000 ₪". השומה שלו תהיה מוטה כלפי מעלה ב-7.5% לפחות.

המימד הרגולטורי: למה בנק ישראל הגביל את ההטבות?

בדו"ח מוזכר שבאפריל 2025 נכנסו לתוקף מגבלות בנק ישראל על הטבות המימון.מדוע?כי בנק ישראל הבין שמדובר בסיכון סיסטמי:

- רוכשים נכנסים לעסקאות ארוכות טווח עם תנאי מימון שעלולים להשתנות

- המחירים המדווחים מנותקים מהמציאות, מה שמעוות את ציפיות השוק

- מתרקמת בועה מבוססת על "תרגילים" ולא על ערכים אמיתיים

אבל הדו"ח מראה שגם אחרי המגבלות, בדצמבר 2025 שכיחות ההטבות חזרה ל-32% - כמו לפני המגבלות. הקבלנים מצאו דרכים לעקוף.

השאלה הגדולה: איפה התקשורת?

דו"ח בעל השלכות כה דרמטיות, שבו הכלכלן הראשי של משרד האוצר מודה שהוא לא יודע מה המחירים האמיתיים, ולא זכה לכמעט שום כיסוי תקשורתי משמעותי. למה? אולי כי זה מסובך. אולי כי זה לא מתאים לנרטיב. אולי כי התקשורת העיקרית עסוקה בכותרות של "ירידה של X אחוזים במכירות".אבל התמונה האמיתית הרבה יותר מטרידה: השוק פועל על בסיס מידע מוטעה, באופן שיטתי, ובידיעת כולם.

ההשלכות המעשיות לשוק

1. לרוכשים

- אתם משלמים מחיר "על הנייר" שלא משקף את המציאות השוקית

- הדירה שלכם עשויה להיות שווה פחות ממה שחשבתם ברגע החתימה

- תנאי המימון עשויים להשתנות בעקבות רגולציה (כמו שקרה באפריל 2025)

2. למשקיעים בחברות נדל"ן

- הדוחות הכספיים מבוססים על מכירות במחירים "חוזיים" ולא כלכליים

- הרווחיות האמיתית יכולה להיות נמוכה מהמדווח

- תזרים המזומנים עשוי להיות דחוי בשנים (20/80)

3. לשמאים ומעריכי נכסים

- בסיס הנתונים שאתם מסתמכים עליו מוטה

- "עסקאות השוואה" אינן בהכרח משקפות מחירי שוק אמיתיים

- צורך בשכבת ניתוח נוספת: "מה ההטבות שניתנו בעסקה זו?"

4. לבנקים ומלווים

- הערכות השווי שעליהן הם מסתמכים עשויות להיות מנופחות

- הבטחונות (המשכנתאות) מבוססות על מחירים שאינם ריאליים

- סיכון אשראי גבוה יותר ממה שהמספרים מראים

5. לרגולטורים

- הדו"ח קורא תיגר על כל המערכת הרגולטורית

- אם הכלכלן הראשי לא יודע את המחירים האמיתיים, איך אפשר לבנות מדיניות?

- יש צורך דחוף בשקיפות ממשית

המסקנות: מה צריך לקרות?

קצר טווח (מיידי):

- חובת דיווח מלאה על כל ההטבות הכספיות - לא רק "הטבות מימון" במובן הצר

- פרסום נתונים של "מחיר כלכלי אמיתי" לצד המחיר החוזי

- שקיפות לגבי תנאי התשלום - אם זה 20/80, זה חייב להיות גלוי

בינוני טווח (2-3 שנים):

- רפורמה בדיווחי הקבלנים - הפיכת כל ההטבות לגלויות וסטנדרטיות

- עדכון מתודולוגיות השמאות - כדי לקחת בחשבון את העיוותים

- רגולציה מחייבת על הטבות מימון - לא רק "הגבלה" של בנק ישראל

ארוך טווח (5+ שנים):

- מערכת תמחור שקופה - מחיר אחיד, ללא "תרגילים"

- דיווח ציבורי על כל העסקאות - כולל כל התנאים

- רפורמה במערכת הדיווח לבורסה - שתפריד בין "מכירות" ל"תזרים כלכלי אמיתי"

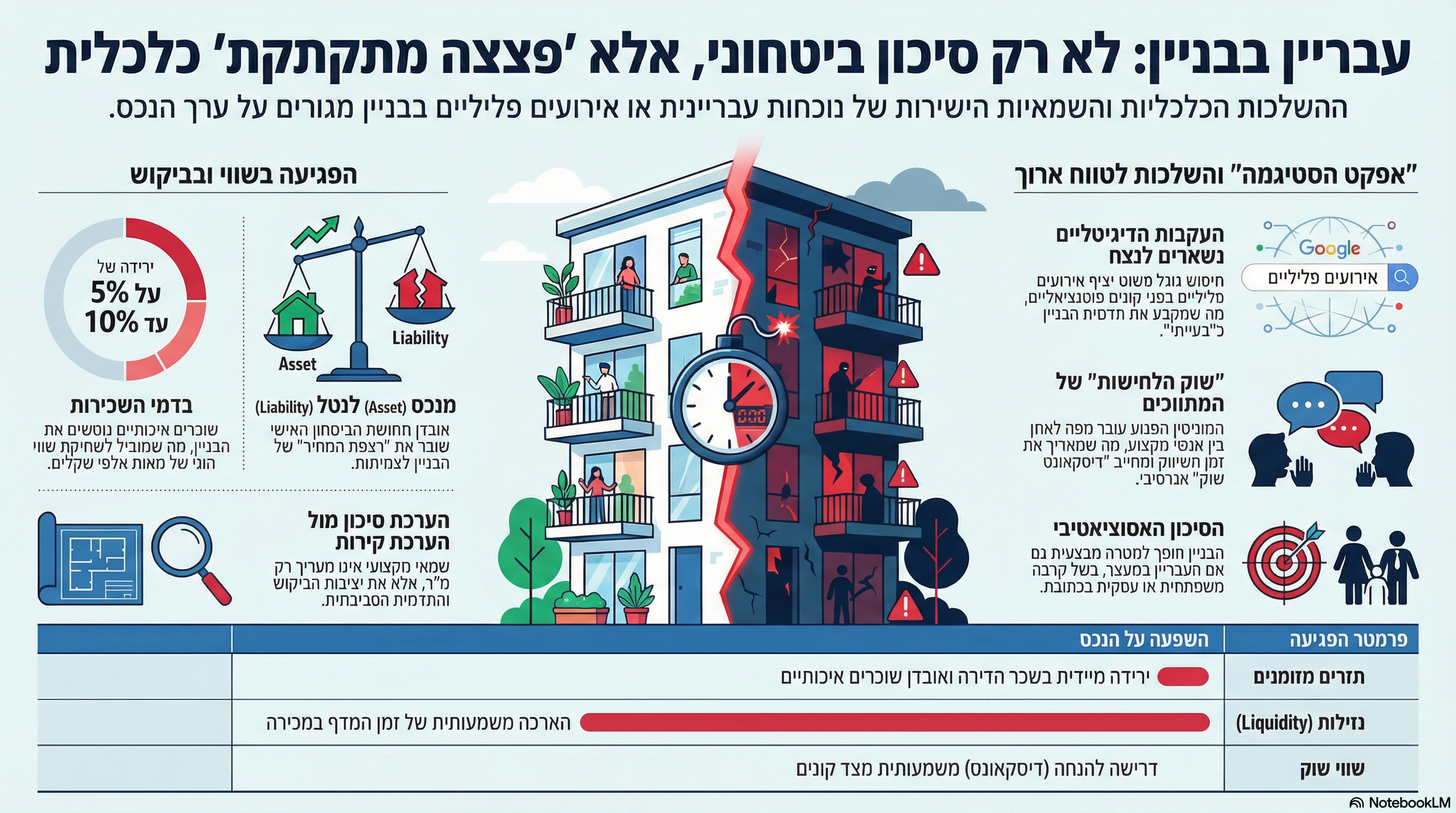

אפקט ההדבקה: איך העיוות בשוק החדש מדביק את היד השנייה

שוק הדירות החדשות אינו מתקיים בוואקום. כאשר דירות חדשות נמכרות במחיר חוזי גבוה - גם אם מגולמים בו רכיבי מימון נסתרים - המחיר הזה הופך לעוגן אזורי שמשפיע על כל השוק.

שרשרת ההשפעה המערכתית:

שלב 1: העיגון הסטטיסטי

דירה חדשה נמכרת ב-2,000,000 ₪ (חוזי) ← נכנסת למאגרי רשות המסים ← מופיעה בדיווחים כ"עסקה ב-2,000,000 ₪"

שלב 2: העיגון התודעתי

בעלי דירות יד שנייה באזור רואים: "הנה, דירה דומה נמכרה ב-2 מיליון" ← קובעים מחיר ציפייה בהתאם ← דוחים הצעות נמוכות יותר

שלב 3: העיגון השמאי

בנקים עורכים שומות ← משתמשים בעסקאות האזור כבסיס ← "יש כאן עסקה ב-2 מיליון" ← השומה מאשרת את רמת המחיר

שלב 4: העיגון האשראי

שומה גבוהה ← יכולת אשראי מורחבת ← רוכשים יכולים "להרשות לעצמם" מחירים גבוהים יותר ← תמיכה כללית ברמת המחירים

שלב 5: החזרה למעגל

רמת מחירים גבוהה ביד שנייה ← מחזקת את היכולת של הקבלנים לשמור על מחירים חוזיים גבוהים ← המעגל נסגר

ההבדל המהותי: אסימטריה בכלים

אבל יש בעיה:

שוק החדש מקבל:

- עסקאות 20/80 (דחיית 80% מהתשלום)

- סבסוד ריבית משכנתא

- אופציות להנחה בקיצור פריסה

- הטבות מימון נוספות

שוק היד השנייה לא מקבל:

- אין קבלן שיסבסד ריבית

- אין אפשרות ל-20/80 (רק דרך הבנק)

- המוכר הפרטי זקוק למזומן, לא לתשלום דחוי

התוצאה: כאשר הביקוש יורד או האשראי מתייקר, שוק היד השנייה נפגע מהר יותר - כי הוא לא יכול להציע את אותם כלי מימון שתומכים בשוק החדש.

המשמעות המעשית

בעלי דירות יד שנייה מוצאים את עצמם ב"מלכוד מחירים":

- הם רואים מחירים גבוהים בשוק החדש ← מצפים למחיר דומה

- אבל הם לא יכולים להציע את אותם תנאי מימון ← הביקוש אליהם נמוך יותר

- השוק "תקוע" ← מעט עסקאות ← שוק לא נזיל

זו בדיוק התמונה שרואים בדוח: שוק היד השנייה יציב (0.6% גידול בשנת 2025), בעוד שוק החדש צנח ב-34% ברגע שהמבצעים הופחתו.

סיכום: האמת מתחת לפני השטח

דוח הכלכלן הראשי לדצמבר 2025 הוא לא עוד דו"ח סטטיסטי. זוהי הודאה רשמית במניפולציה שיטתית שמערערת את יסודות שוק הנדל"ן:

✓ המחירים המדווחים אינם אמיתיים

✓ הכלכלן הראשי עצמו לא יכול לקבוע מהם המחירים האמיתיים

✓ שומות המקרקעין מבוססות על נתונים מוטים

✓ המניפולציה משרתת קבלנים וחברות ציבוריות, על חשבון השוק

✓ הרגולציה הנוכחית אינה מספקת

✓ העיוות מדביק גם את שוק היד השנייה דרך מנגנוני עיגון מחירים

השאלה היחידה: מתי נתחיל לדבר על זה ברצינות?

English Summary Box

Price Manipulation in Israel's New Housing Market: Chief Economist's December 2025 ReportIsrael's Ministry of Finance Chief Economist report for December 2025 reveals a systemic measurement failure in the new housing market. Developers offer significant financial benefits—including mortgage interest subsidies, deferred payment schemes (20/80 structures), and conditional discounts—that are not fully classified or reported as "financing benefits" to tax authorities.Key findings:

- 32% of transactions include reported financing benefits, but many benefits remain unreported and unquantified

- The Chief Economist explicitly states: "We cannot include these benefits in our analysis" due to lack of disclosure

- Contract prices diverge significantly from true cash-equivalent values

- Public real estate companies may benefit from inflated nominal prices in financial reporting while deferring actual cash flow

Market contagion mechanism:The distortion spreads to the second-hand market through a five-stage process: (1) inflated contract prices enter tax authority databases → (2) sellers anchor expectations on these nominal prices → (3) appraisers use distorted comparables → (4) banks approve higher mortgages based on inflated valuations → (5) elevated price levels become self-reinforcing.Critical asymmetry: New housing enjoys financing tools (deferred payments, subsidized interest) unavailable to second-hand sellers, creating a "price trap" where expectations remain high but transaction volumes collapse when financing benefits are restricted.Implications for stakeholders:

- Property appraisers: Comparables reflect contract prices, not cash-equivalent values—requiring explicit adjustment for financing components

- Homebuyers: Nominal prices overstate true market values; hidden benefits may expire or change with regulatory shifts

- Real estate equity investors: Financial reports may show strong sales at high nominal prices while actual cash flow and profitability lag

- Banks and lenders: Collateral valuations based on distorted comparables increase credit risk exposure

- Policymakers: Regulatory framework operates on incomplete data foundation, undermining effectiveness

The report represents an official acknowledgment that the government's chief economic analyst cannot determine true market prices in a critical sector representing ~15% of GDP and the largest component of household wealth.

הכותב הוא אנליסט נדל"ן בעל ניסיון בניתוח שוק ושמאות מקרקעין. הניתוח מבוסס על דוח אגף הכלכלן הראשי במשרד האוצר לחודש דצמבר 2025.

גלובס 16.2.2026 חזי שטרנליכט: המומחים לא מאמינים לנתוני הלמ"ס. אז למה מניות הבנייה זינקו, ומה יקרה למחירים? בעקבות המדד הנמוך, המשקיעים בת"א מתמחרים הורדת ריבית בשבוע הבא, מה שמשפיע לחיוב על מניות הנדל"ן, שזינקו בחדות בבורסה • רונן מנחם ממזרחי טפחות: "מדד המחירים לצרכן, שהפתיע למטה, מגביר את הסיכוי להורדת ריבית" • יובל אייזנברג, מנכ"ל בית ההשקעות אם אס רוק: "נתוני הלמ"ס לעליות מחירים משובשים לחלוטין. להפך - רואים קבלנים קטנים שפושטים רגל"

https://gemini.google.com/share/c63607782ea2

https://gemini.google.com/share/abe3dc398e3b

האשליה הגדולה: 5 דברים שאתם חייבים לדעת על שוק הנדל"ן הישראלי (ולא תמצאו בנתוני הלמ"ס)

1. מבוא: פרדוקס הדירה והמספרים המוליכים שולל

שנת 2025 וראשית 2026 ייזכרו כעידן "הערפל הגדול" בנדל"ן הישראלי. מצד אחד, כותרות העיתונים מדווחות על עלייה חודשית של 0.8% במדד מחירי הדירות (נובמבר-דצמבר 2025); מצד שני, השטח זועק קיפאון. הרוכש הממוצע היושב על הגדר מוצא את עצמו לכוד בדיסוננס קוגניטיבי: איך ייתכן שהמחירים מטפסים כשהביקושים בשפל?התשובה טמונה בסטטיסטיקה שאינה מספרת את הסיפור כולו. בעוד שהמדד הארצי עלה, מדובר בממוצע שממסך קריסה של ממש בלב אזורי הביקוש: מחוז תל אביב רשם ירידה שנתית של 1.9%, ומחוז המרכז צנח ב-3.1%. מי ש"מנפח" את הנתון הארצי הוא מחוז ירושלים עם זינוק חריג של 9.6%. במקביל, המציאות העסקית של הקבלנים נראית עגומה: המכירות בשוק החופשי בשנת 2025 צנחו ב-34% ביחס לשנה הקודמת, כאשר חודש דצמבר לבדו רשם צלילה של 41%. זהו שוק שמתקיים על "מכשירי הנשמה" סטטיסטיים, בעוד שהעסקאות האמיתיות הולכות ומתמעטות.

2. הלהטוט המימוני: למה "מחיר המחירון" הוא מניפולציה חשבונאית?

הסיבה המרכזית לפער בין המדד למציאות היא "מכונת ההנשמה" של הקבלנים: הטבות המימון. היזמים, שחרדים מהורדת מחיר רשמית שתגרור ירידה בערך המניות ופגיעה בביטחונות מול הבנקים, יצרו מערך של "הנחות מתחת לשולחן". הלמ"ס, באופן מסורתי, מתעלמת מ"מחיר ההון" (הריבית) ומסתכלת רק על המחיר הנקוב בחוזה. כך נוצר מצב שבו מחיר המחירון נשאר קשיח, אך המחיר הכלכלי בפועל נשחק.סוגי ההטבות שהפכו לסטנדרט ומעוותים את הדיווחים:

- מבצעי "20/80" או "10/90": דחיית עיקר התשלום למועד המסירה ללא ריבית והצמדה.

- סבסוד ריבית המשכנתא: הקבלן מעביר מדי חודש כסף לחשבון הרוכש כדי לכסות את החזרי המשכנתא למשך מספר שנים – הטבה ששוויה עשוי להגיע ל-300,000 ש"ח.

- שדרוגים ומתנות: מטבחים, מיזוג אוויר ואבזור בשווי עשרות אלפי שקלים שאינם מדווחים כהנחה.

- אופציית "הנחת מזומן": מחיר אחד למחיר "על הנייר" ומחיר נמוך משמעותית למי שמקדים תשלומים.

מדובר ב"מיראז' חשבונאי" לכל דבר. הכלכלן הראשי באוצר סיפק בדצמבר 2025 הודאה היסטורית בכישלון המדינה לעקוב אחר השוק:"החלו הקבלנים להציע הטבות כספיות לא מבוטלות שאינן מוגדרות בדיווחי הקבלנים לרשות המסים כהטבות מימון... בהיעדר דיווח על הטבות אלו אין ביכולתנו לכלול אותן בניתוח זה".

3. מיראז' המשכנתאות: זינוק של סוף שנה או התרסקות ידועה מראש?

רבים הופתעו מהנתון של דצמבר 2025, בו היקף המשכנתאות זינק ל-11.2 מיליארד שקל. פרשנים מיהרו להכריז על "חזרת הציבור לשוק", אך מבט מעמיק מגלה שמדובר בנתון שקרי מיסודו. נתוני המשכנתאות הם "מבט למראה האחורית": חלק ניכר מהסכום מייצג הבשלה של עסקאות עבר (20/80 מ-2023) שהגיעו כעת למסירה.בנוסף, המצוקה התזרימית של הקבלנים גרמה להם לרדוף אחרי כל שקל וללחוץ על רוכשים קיימים להקדים תשלומים. הרוכשים, מצדם, הקדימו כספים מתוך חשב של עלייה במדד תשומות הבנייה. ההוכחה לכך שה"חגיגה" הייתה זמנית הגיעה מיד לאחר מכן: בינואר 2026 נרשמה נפילה חדה בהיקף המשכנתאות ל-8.7 מיליארד שקל בלבד. הזינוק של דצמבר לא היה סימן להתאוששות, אלא ניסיון נואש של חברות הבנייה לייפות את הדוחות השנתיים.

4. רשות ניירות ערך נכנסת לאירוע: סוף לעידן הדיווחים המיופים

העיוות בנתונים הפך לסיכון מערכתי, מה שאילץ את רשות ניירות ערך להתערב כדי להגן על המשקיעים בבורסה. הרשות זיהתה שחברות ציבוריות מדווחות על "מכירות" במחירי שיא, בעוד שהרווחיות האמיתית נשחקת בגלל אותן הטבות נסתרות. החל מדוחות 2025, הקבלנים מחויבים לדווח על ה"מחיר האפקטיבי למ"ר" – המחיר לאחר ניכוי כל הטבה כלכלית.המהלך נועד לחשוף את הפער בין המחיר הנקוב למחיר הכלכלי האמיתי, פער שמשנה לחלוטין את הערכת השווי של החברות. אילן ציוני, המשנה למנהל מחלקת תאגידים ברשות, הסביר את הלוגיקה:"אם לקוח קונה דירה ב-3 מיליון שקל והקבלן מציע הטבה בשווי 300 אלף שקל – למשל על ידי סבסוד ריבית – המחיר שצריך לדווח עליו לציבור כהכנסה הוא 2.7 מיליון שקל בלבד. הפער הזה משפיע על הערכת הרווחיות של הפרויקט כולו".

5. מלכודת היד השנייה: האם המוכר הפרטי נשאר מאחור?

בעוד שהקבלנים נהנים מ"מכונות הנשמה" מימוניות ומהגב של הבנקים, המוכר הפרטי בשוק היד השנייה נותר חשוף. אין לו יכולת לסבסד ריבית לרוכש או להציע פריסת תשלומים של 10/90. התוצאה היא "אפקט הדבקה" אכזרי: המוכרים הפרטיים מעגנים את הציפיות שלהם לפי מחירי המחירון המנופחים של הקבלנים, אך מגלים שאין להם קונים.שוק היד השנייה הוא כיום השוק "הטהור" היחיד, והוא חושף את עומק השבר. לפי נתוני השטח, כדי לסגור עסקה אמיתית בשוק היד השנייה, המוכרים נאלצים לחתוך כ-15% ממחיר המבוקש רק כדי לגרום לקונים פוטנציאליים להגיע לראות את הדירה. זהו שוק שבו האשליה כבר התנפצה, ומי שלא מפנים את ירידת הערך הכלכלית – פשוט לא מוכר.

6. הר הדירות: 86,000 יחידות והקנרית שבמכרה

מתחת למצג השווא של יציבות המחירים, הלחץ התזרימי הופך לחנק. מלאי הדירות הלא מכורות הגיע לשיא היסטורי של 86,090 יחידות דיור. אך הנתון המבהיל באמת, המהווה "קנרית במכרה הפחם", הוא גל הביטולים.3.6% מהעסקאות שנחתמו ב-2023 בוטלו עד ינואר 2026. באזור באר שבע, שיעור הביטולים זינק ל-6.5%. אלו אינם "מתעניינים", אלא אנשים שכבר חתמו על חוזים "על הנייר" בתנאי מימון מפתים, וכעת, כשמגיע רגע האמת של נטילת המשכנתא בסביבת ריבית גבוהה, הם מגלים שהם פשוט לא מסוגלים לעמוד בתשלומים ומעדיפים לסגת מהעסקה.

7. סיכום: בין כרית הביטחון למציאות הכואבת

שוק הנדל"ן הישראלי נמצא בנקודת רתיחה סמויה. מצד אחד, כרית המזומנים של הציבור אדירה – 2.29 טריליון שקל בפיקדונות, מתוכם 650 מיליארד שקל נזילים בחשבונות עו"ש. הכסף הזה יושב על הגדר, ממתין ליציבות. מצד שני, המנגנון של "מחירים פיקטיביים מגובים בהטבות" הגיע למיצוי. כאשר הכלכלן הראשי מודה בגלוי שאין לו מושג מהו המחיר האמיתי, וכשרשות ניירות ערך כופה על חברות לשכתב את ספריהן ולהציג את השחיקה ברווחיות, הכתובת על הקיר ברורה. בבואכם לקבל את ההחלטה הכלכלית החשובה בחייכם, עליכם לשאול: האם אתם מסתמכים על כותרת הלמ"ס על עלייה של 0.8%, או על המחיר האפקטיבי בשטח שבו הבועה כבר החלה לדלוף? התשובה לשאלה הזו תכריע האם תבצעו השקעה מושכלת או שתמצאו את עצמכם מממנים את האשליה של מישהו אחר.

הביטוי "הקנרית שבמכרה" (או: "קנרית במכרה הפחם") משמש לתיאור סימן אזהרה מוקדם לבעיה חמורה שעומדת להתפרץ.rabbiwein+1מקור הדימוי הוא בשימוש הישן בקנריות במכרות פחם: הציפור רגישה מאוד לגזים רעילים, ולכן מצוקתה או מותה היו מתריעים לכורים לברוח לפני שהגז יסכן בני אדם.hamichlol+1

מכאן, כשאומרים על תופעה/אדם/מגזר שהוא "הכנרית שבמכרה", מתכוונים שהוא חושף ראשון את הסכנה או המשבר שמתקרבים לכלל המערכת.