Gemi ניתוח השוואתי של השפעת עוגני טכנולוגיה על פיתוח מקומי ונדל"ן: מקרה בוחן אינטל בקריית גת מול תחזית עבור אינבידיאה בקריית טבעון

מבוא: התאגיד הרב-לאומי כעוגן פיתוח אזורי במאה ה-21

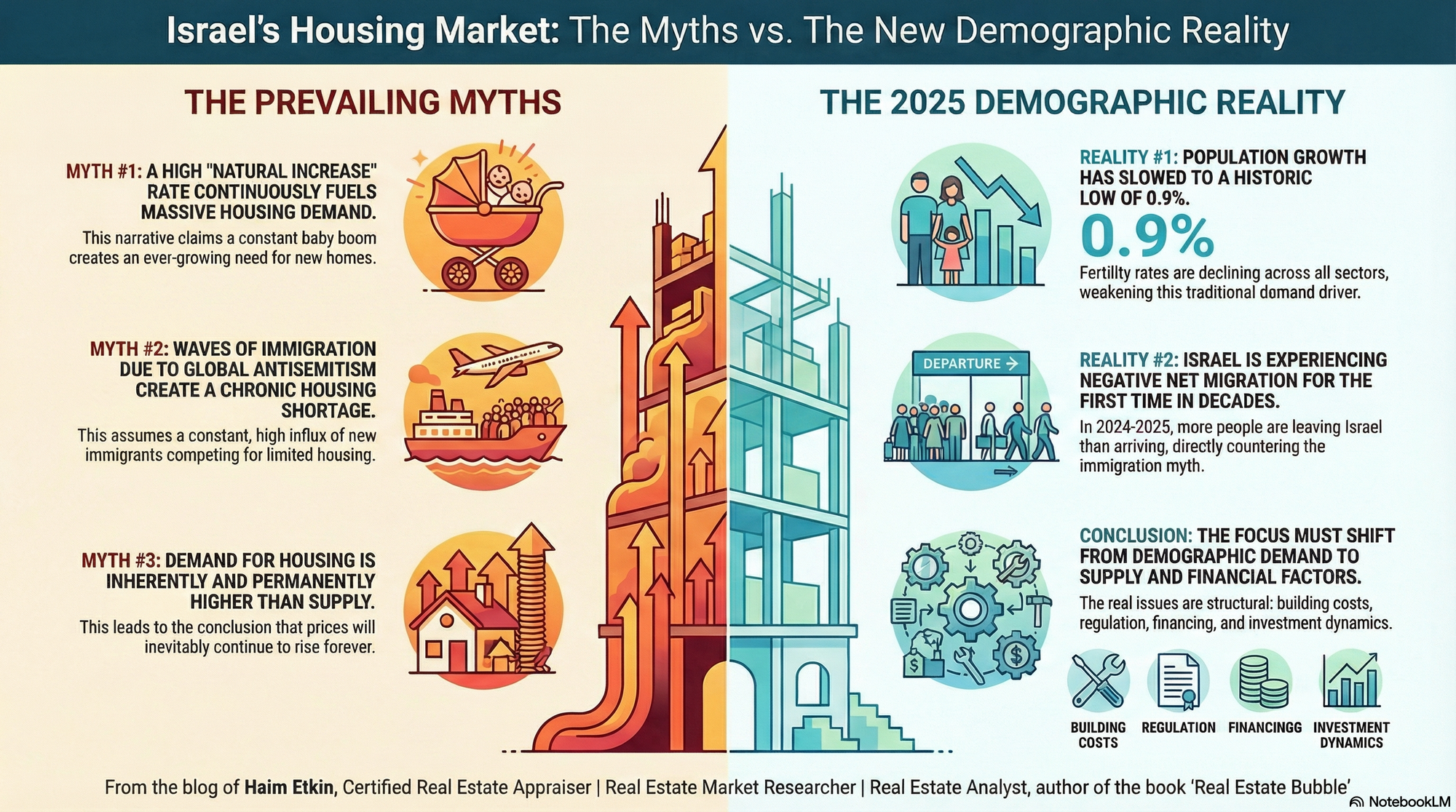

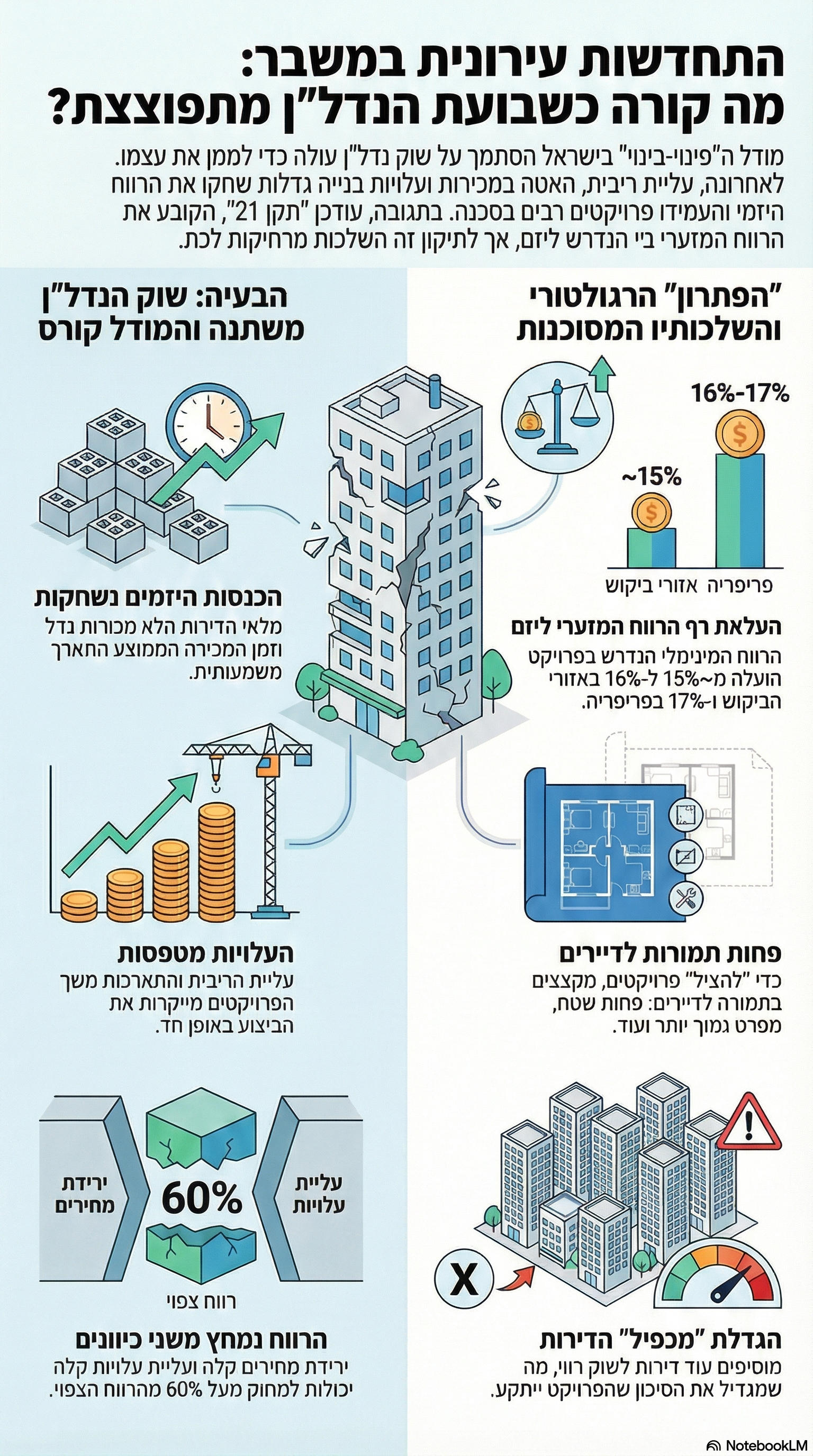

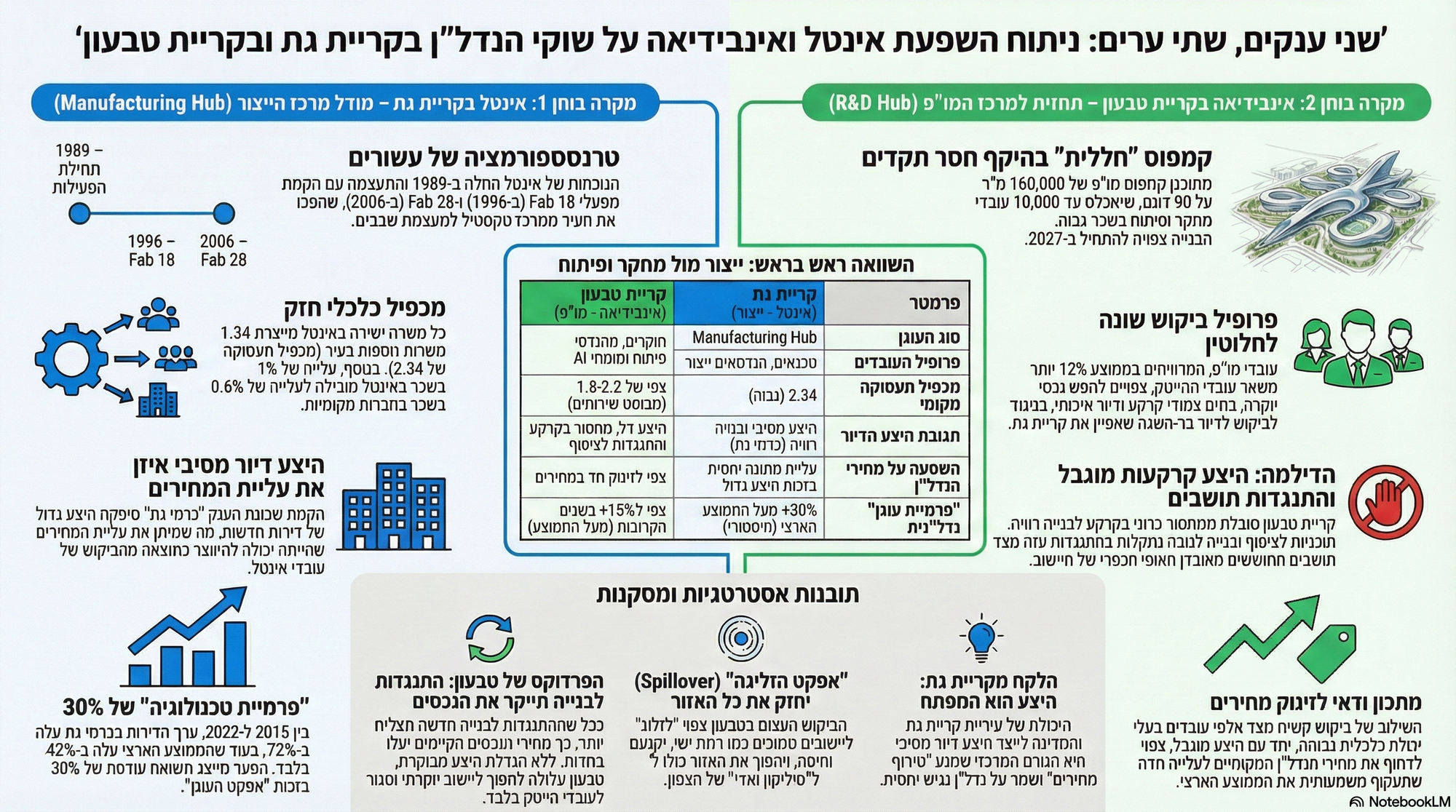

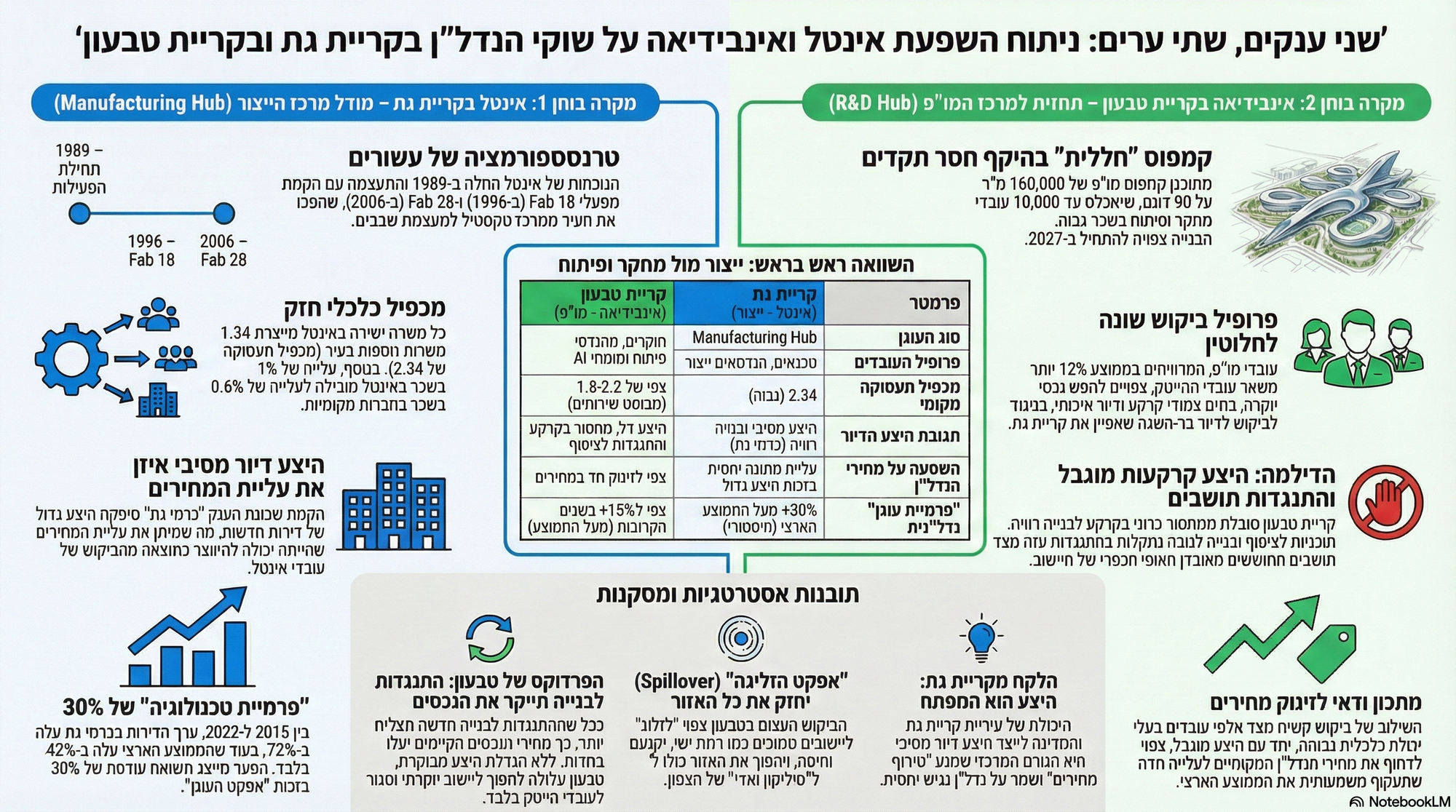

הדינמיקה שבין תאגידי ענק טכנולוגיים לבין המרחב העירוני והאזורי שבו הם פועלים מהווה את אחד הנושאים המרתקים והמורכבים בכלכלה המרחבית המודרנית. במדינת ישראל, שבה ריכוז ההייטק במטרופולין תל אביב יצר לחצי נדל"ן ופערים חברתיים, המעבר של ענקיות טכנולוגיה לפריפריה או ליישובים מחוץ לליבה המרכזית נתפס ככלי אסטרטגי לצמצום פערים ולפיתוח כלכלי. שתי הדוגמאות הבולטות והמשמעותיות ביותר לתהליך זה הן הפעילות ארוכת השנים של חברת אינטל בקריית גת והתוכנית השאפתנית של חברת אינבידיאה להקמת קמפוס ענק בקריית טבעון.דוח זה מנתח את הטרנספורמציה שעברה קריית גת תחת השפעת אינטל כבסיס להבנת ההשלכות העתידיות של כניסת אינבידיאה לקריית טבעון. הניתוח מבקש לבודד את "אפקט העוגן" – כלומר, את אותה עליית ערך ופיתוח הנובעים ישירות מנוכחות התאגיד – מהמגמות הכלליות של עליית מחירי הנדל"ן בישראל. בעוד שקריית גת מייצגת מודל של עיר פיתוח שהפכה למרכז ייצור טכנולוגי (Manufacturing Hub), קריית טבעון צפויה להפוך למרכז מחקר ופיתוח (R&D Hub) מהמעלה הראשונה, מה שמייצר השפעות שונות בתכלית על המבנה החברתי, תשתיות התחבורה ושוק הדיור המקומי.

הטרנספורמציה של קריית גת תחת "אפקט אינטל" (1989–2025)

התפתחות היסטורית והיקפי השקעה

הנוכחות של אינטל בקריית גת אינה אירוע מקרי, אלא תוצאה של מדיניות ממשלתית ארוכת טווח המשולבת באסטרטגיה עסקית של החברה. בשנת 1989, כאשר היקף הייצוא של אינטל ישראל עמד על כ-125 מיליון דולר בלבד והיא העסיקה 870 עובדים בכל הארץ, החלו הזרעים הראשונים של הפעילות התעשייתית המסיבית.1 המפנה הדרמטי חל בין השנים 1996 ל-1999 עם הקמת מפעל ה-Fab 18 בפארק התעשייה של קריית גת, שהיווה את דריסת הרגל המשמעותית הראשונה של ייצור שבבים מתקדם בעיר.1ההתעצמות המשיכה בשנת 2006 עם פתיחת מפעל ה-FAB 28, שהפך מאז למנוע הצמיחה המרכזי של אינטל בישראל.1 השקעות אלו לא היו רק פיזיות אלא גם מבניות; אינטל רכשה ומיזגה פעילויות רבות, כמו מרכז הפיתוח של חברת DEC ורכישת DSPC, מה שהגדיל את הממשק שלה עם הכלכלה הישראלית.1 עד שנת 2020, מספר עובדי החברה בישראל זינק לכ-14,000, כאשר כ-20,000 מועסקים נוספים קשורים לחברה במעגלים עקיפים של אספקה ושירותים.1

| תקופה/שנה | אבן דרך מרכזית | היקף תעסוקה ארצי (אינטל) | משמעות לקריית גת |

| 1989 | תחילת ייצוא משמעותי | 870 עובדים | הגדרת קריית גת כאזור עדיפות |

| 1996–1999 | הקמת Fab 18 | ~3,500 עובדים | הפיכת העיר ממרכז טקסטיל למרכז הייטק |

| 2006 | פתיחת FAB 28 | ~6,500 עובדים | שדרוג תשתיות וארנונה תעשייתית מסיבית |

| 2012 | רכש מקומי ב-737 מיליון דולר | 8,500 עובדים | העמקת הקשר עם ספקים מקומיים 1 |

| 2020 | שיא פעילות | 14,000 עובדים | הפיכת אינטל למעסיק הגדול במגזר הפרטי |

| 2025 | רה-ארגון וצמצומים | ~13,500 עובדים | פיטורי עד 200 עובדים במפעל קריית גת 2 |

המכפיל הכלכלי והשפעתו על השכר והתעסוקה המקומית

השפעת אינטל על קריית גת נמדדת לא רק במספר המועסקים הישירים במפעל, אלא ב"מכפיל מקומי" המקרין על כלל הכלכלה האזורית. מחקרים שנערכו על השפעת חברות רב-לאומיות בישראל מלמדים כי עלייה של 1% בשכר לעובד בחברה רב-לאומית כמו אינטל מובילה לעלייה ממוצעת של 0.6% בשכר לעובד בחברות בבעלות מקומית באותו אזור.3 בנוסף, היקף התעסוקה בחברות המקומיות עולה ב-0.085% עבור כל אחוז של צמיחה בפעילות התאגיד.3בקריית גת, כ-47% מכלל המועסקים בעיר עובדים בענפי התעשייה, כאשר ענף הרכיבים האלקטרוניים (המובל על ידי אינטל) הוא הדומיננטי ביותר.4 עם זאת, הניתוח המרחבי מלמד כי ההשפעה אינה מוגבלת לגבולות המוניציפליים של העיר. זרימות ההון והמוצרים של אינטל מתפזרות על פני מרחבים גדולים, כאשר אינטל משמשת כמרכז (Hub) שסביבו מתפתחים שירותים מושרים כמו שדרוג הון אנושי ותשתיות פיזיות.4

ניתוח שוק הנדל"ן בקריית גת: מודל "כרמי גת"

השפעת אינטל על מחירי הנדל"ן בקריית גת עברה שינוי פרדיגמטי עם הקמת שכונת הענק "כרמי גת". אם בעבר עובדי אינטל נתפסו ככאלו ש"באים ועוזבים" את העיר בהסעות, הרי שהפיתוח העירוני המסיבי בשנות ה-2010 נועד להשאיר את ההון האנושי בתוך העיר.נכון לשנת 2025, מחירי הנדל"ן בקריית גת מציגים תמונה של עיר שעברה התבגרות כלכלית. דירות שנבנו בעשור האחרון נמכרות במחירים הנעים סביב 16,000–17,000 ש"ח למ"ר, בעוד שדירות ישנות משנות ה-60 וה-80 נסחרות במחירים נמוכים יותר, באזור ה-12,000–13,000 ש"ח למ"ר.5

| תאריך עסקה | רחוב/שכונה | שטח (מ"ר) | שנת בנייה | מחיר למ"ר (ש"ח) | מחיר כולל (מיליון ש"ח) |

| 30.09.2025 | נחל ירקון 24 | 112 | 2018 | 16,428 | 1.84 |

| 05.10.2025 | עתניאל בן קנז 5 | 77 | 1980 | 17,207 | 1.33 |

| 28.09.2025 | רחבת הר הזיתים 2 | 85 | 1960 | 13,352 | 1.14 |

| 21.09.2025 | שדרות לכיש 3 | 75 | 2025 | 12,371 | 0.927 |

הנתונים מלמדים כי למרות נוכחותה המסיבית של אינטל, מחירי הנדל"ן בקריית גת נותרו "נגישים" יחסית בהשוואה למרכז הארץ. הסיבה לכך נעוצה ביכולת של העיר לייצר היצע מסיבי של יחידות דיור חדשות, מה שנטרל חלק מהעלייה שהייתה יכולה להיגרם מביקוש עודף. זהו לקח קריטי עבור המקרה של קריית טבעון: ללא הגדלת היצע, "אפקט העוגן" הופך למנוע של התייקרות בלתי נשלטת.

המהפכה של אינבידיאה בקריית טבעון: מפת דרכים אסטרטגית

קמפוס ה"חללית" והיקף ההשקעה

בניגוד למודל המפעל של אינטל, אינבידיאה מתכננת בקריית טבעון קמפוס מו"פ (מחקר ופיתוח) שיהיה השני בגודלו בעולם עבור החברה, אחרי המטה בסנטה קלרה.6 הקמפוס, שתוכנן בצורה המזכירה חללית עתידנית, צפוי להשתרע על פני 160,000 מ"ר של שטח בנוי על קרקע בשטח של 90 דונם.6ההשקעה נאמדת במיליארדי שקלים ותכלול לא רק שטחי משרדים אלא גם מעבדות מתקדמות, מרכז מבקרים, פארקים, בתי קפה ומסעדות, שנועדו ליצור אקוסיסטם פתוח המשתלב בקהילה.6 בנייה זו צפויה להתחיל בשנת 2027, כאשר אכלוס ראשוני מתוכנן לשנת 2031.8

תשתיות המחשוב וה-Data Center במבוכ Carmel

מרכיב קריטי נוסף בתוכנית של אינבידיאה הוא הקמת חוות שרתים (Data Center) ענקית באזור התעשייה מבוא כרמל הסמוך.10 פרויקט זה, שעלותו נאמדת ב-1.5 מיליארד דולר (כולל ציוד), יהפוך את האזור לצומת מרכזי של בינה מלאכותית ברמה עולמית.10

| פרמטר | חוות השרתים במבוא כרמל | קמפוס המו"פ בקריית טבעון |

| שטח בנוי | כ-30,000 מ"ר 11 | כ-160,000 מ"ר 8 |

| צריכת חשמל | כ-64 מגה-ואט 11 | - |

| מספר עובדים | מאות טכנאים ומהנדסי תשתית | 8,000–10,000 עובדי מו"פ 8 |

| טכנולוגיה מרכזית | מעבדי Blackwell, קירור נוזלי 11 | פיתוח אלגוריתמים ושבבי AI |

| מועד אכלוס צפוי | פרויקט מיידי (בבנייה) 10 | 2031 8 |

השילוב בין קמפוס המהנדסים בטבעון לבין חוות השרתים במבוא כרמל יוצר רצף טכנולוגי חסר תקדים בצפון הארץ. חוות השרתים תארח את המחשוב העוצמתי ביותר בישראל, מה שימשוך לאזור חברות סטארט-אפ נוספות ושותפים עסקיים המעוניינים בקרבה פיזית ותקשורתית לתשתית זו.9

נגישות תחבורתית ומיקום אסטרטגי

הבחירה בקריית טבעון נבעה משילוב של איכות חיים ונגישות. הקמפוס ממוקם בקצה המערבי של היישוב, בסמוך לכביש 6 ולמחלף העמקים, וכן בקרבה למסילת רכבת העמק.12 המיקום מאפשר הגעה נוחה מחיפה (כ-30 דקות נסיעה) ומיוקנעם, שבה נמצאים כיום משרדי אינבידיאה (לשעבר מלאנוקס).7הקמפוס צפוי לכלול טרמינל תחבורה ציבורית פנימי שישרת את העובדים המגיעים מהצפון, המזרח והמערב, ובכך יפחית את עומסי התנועה בתוך היישוב עצמו.12 בניגוד למודל ההסעות של אינטל בשנות ה-90, אינבידיאה בונה על מודל של "קמפוס פתוח" המחובר לרשת התחבורה הארצית.

ניתוח השוואתי: פרופיל עובד והשפעתו על צריכה ונדל"ן

מודל המפעל (אינטל) מול מודל המו"פ (אינבידיאה)

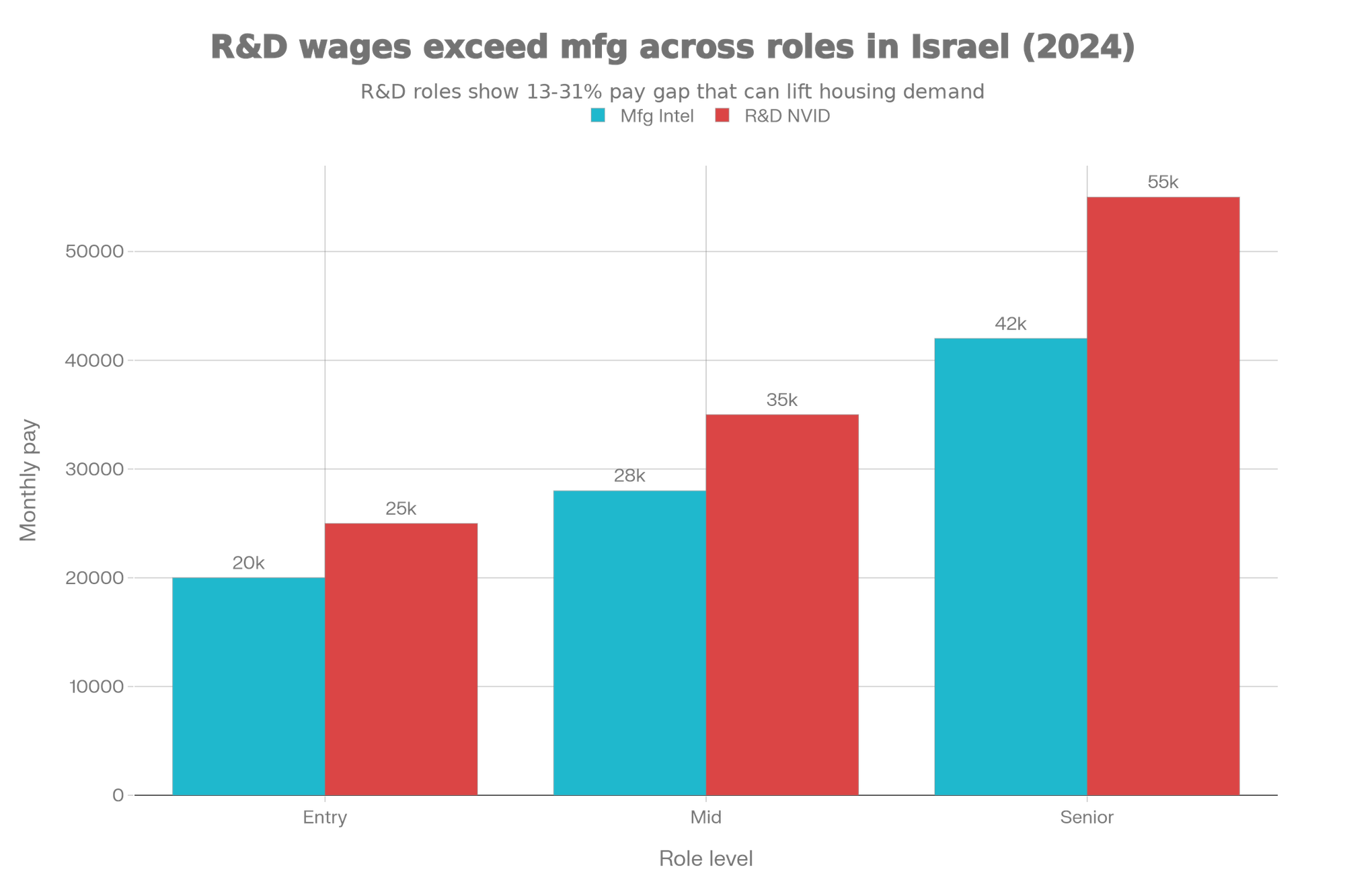

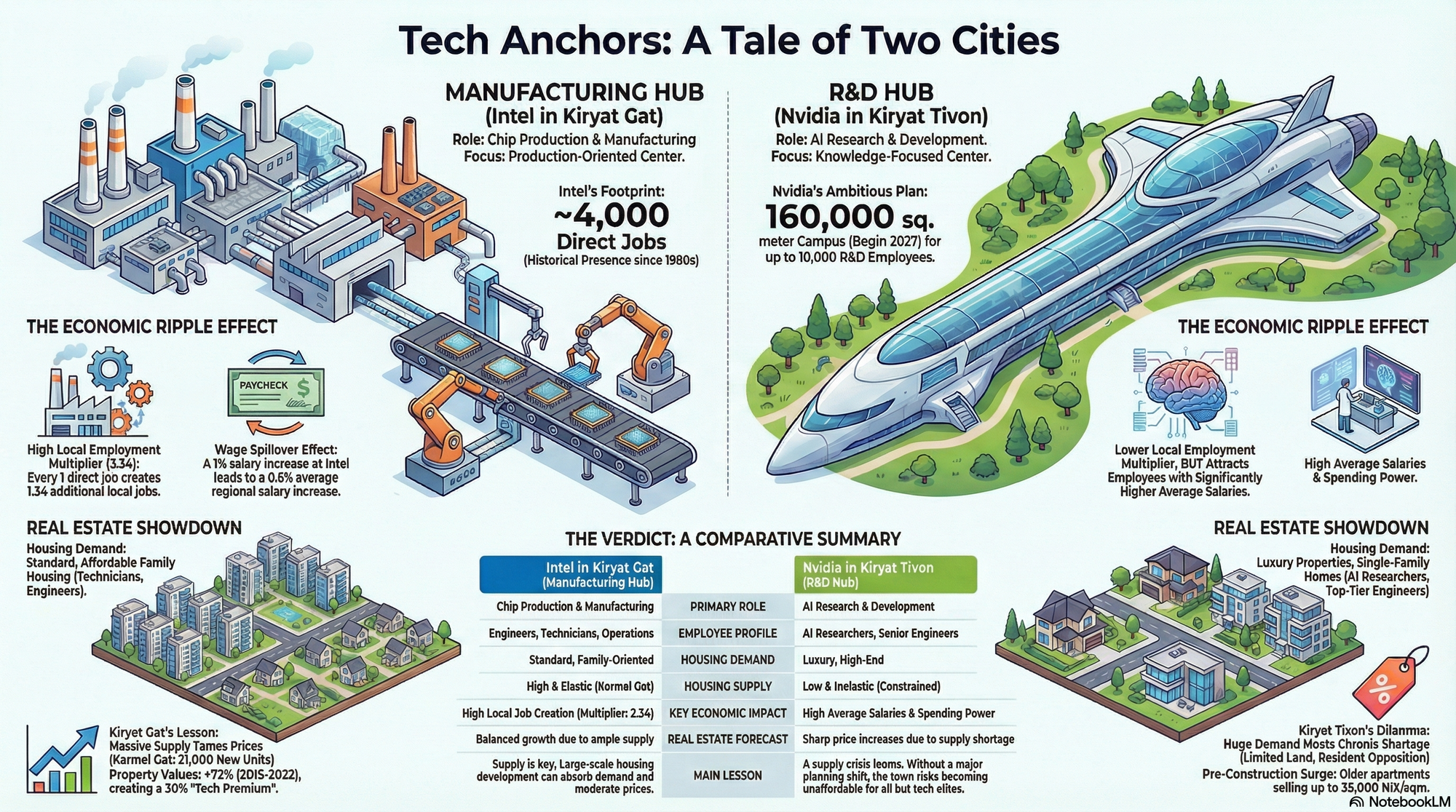

ההבדל המהותי ביותר בין קריית גת לקריית טבעון נעוץ בפרופיל הסוציו-אקונומי של העובדים. בעוד שאינטל בקריית גת מעסיקה כ-4,000 עובדי ייצור וטכנאים לצד מהנדסים, הקמפוס של אינבידיאה מיועד לאכלס עד 10,000 עובדי הייטק שרובם המוחלט עוסק במחקר ופיתוח.8השכר הממוצע במרכזי פיתוח גבוה משמעותית מהשכר הממוצע במפעלי ייצור. נתון זה מוביל לביקושים שונים לחלוטין בשוק המגורים והשירותים:

- מגורים: בעוד שעובדי אינטל חיפשו בקריית גת פתרונות של דיור בר-השגה (לפחות עד הקמת כרמי גת), עובדי אינבידיאה מחפשים נכסי יוקרה, בתים צמודי קרקע ודירות איכותיות בסטנדרטים גבוהים ביותר.

- שירותים מקומיים: כוח הקנייה המסיבי של 10,000 עובדי מו"פ יתדלק את המסחר המקומי בקריית טבעון ובסביבתה (רמת ישי, יוקנעם). הקמפוס עצמו יכלול 11,000–12,000 מ"ר של שטחי מסחר ובילוי הפתוחים לציבור, מה שצפוי לשנות את פני המסחר ביישוב.12

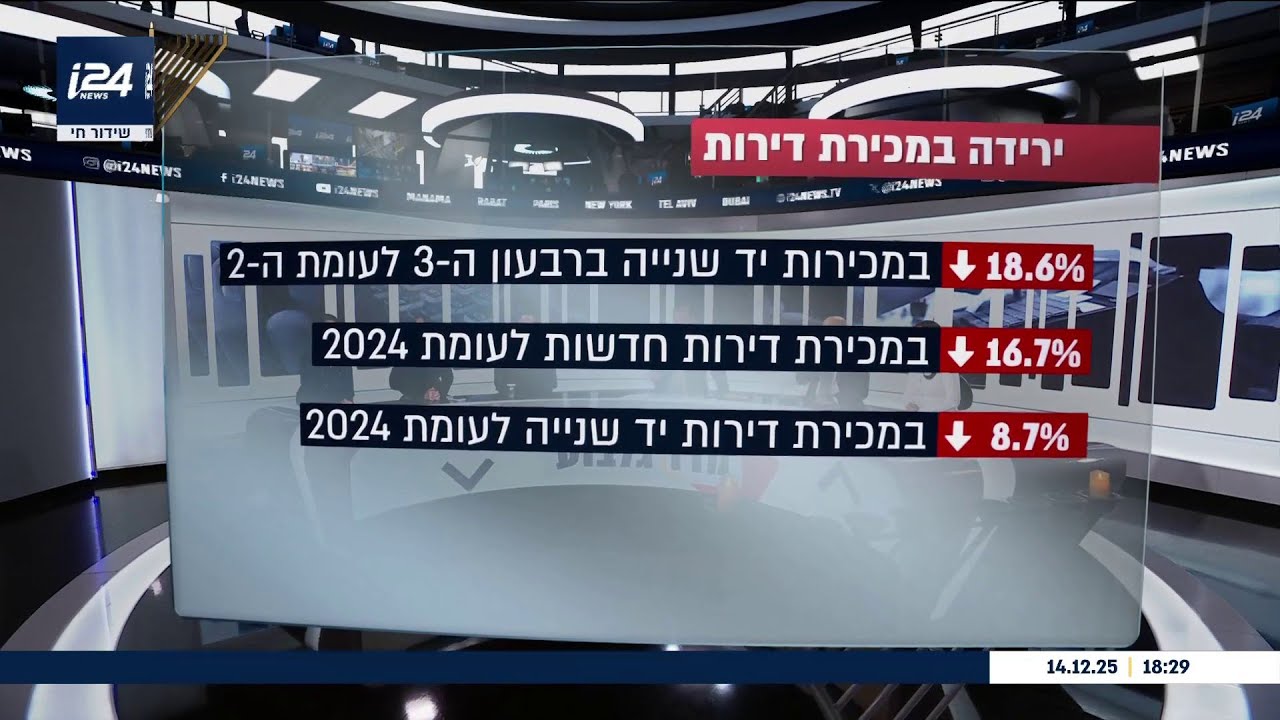

נטרול המגמה הכלל-ארצית: הפרמיה הטכנולוגית

כדי להבין מה יעשו מחירי הנדל"ן בטבעון, עלינו לבחון את הנתונים הנוכחיים (2025) ולהשוותם לממוצע הארצי. נכון להיום, קריית טבעון היא יישוב עם מחירי נדל"ן גבוהים משמעותית מקריית גת. מחיר ממוצע לקנייה עומד על כ-2,273,875 ש"ח, ומחיר ממוצע לשכירות הוא כ-8,700 ש"ח.15

| סוג נכס בקריית טבעון | מחיר ממוצע (ש"ח) | מחיר למ"ר (ש"ח) | היקף היצע |

| דירת 2 חדרים | 1,130,000 | 25,700 | 3% |

| דירת 3 חדרים | 2,520,000 | 25,950 | 8% |

| דירת 4 חדרים | 3,200,000 | 24,450 | 26% |

| דירת 5 חדרים | 3,600,000 | 22,600 | 39% |

| בתים פרטיים | 4,250,000+ | משתנה | - |

עסקאות שבוצעו באוגוסט-ספטמבר 2025 מראות מחירים של עד 35,000 ש"ח למ"ר בבניינים ישנים משנות ה-50 וה-70 המיועדים להתחדשות עירונית.15 עלייה זו כבר משקפת את "אפקט הציפייה" לכניסת אינבידיאה, עוד לפני שהונחה אבן הפינה הראשונה. בקריית גת, עלייה כזו לא התרחשה בשל היצע הקרקעות הגדול; בטבעון, מחירי הנדל"ן נדחפים מעלה בשל מחסור כרוני בקרקע זמינה לבנייה רוויה.

הדילמה התכנונית: קריית טבעון בין כפר לעיר

תוכנית המתאר 2040 מול לחצי הפיתוח

אחד הגורמים המרכזיים שיקבעו את עתיד מחירי הנדל"ן בטבעון הוא היכולת של היישוב להגדיל את היצע הדיור. תוכנית המתאר הכוללנית שאושרה ב-2019 מגדירה את טבעון כ"יישוב עירוני בעל אופי כפרי", עם יעד אוכלוסייה של 26,500 תושבים עד שנת 2040 (לעומת כ-19,200 כיום).17 התוכנית קבעה כי מרבית היישוב יישאר בבנייה צמודת קרקע עם מגבלת גובה של 2 קומות, ועד 6 קומות באזורים אינטנסיביים.17עם זאת, פרויקט אינבידיאה יוצר לחץ חסר תקדים לשינוי תוכניות אלו. התוכנית להתחדשות מתחם כצנלסון, שהוצגה ב-2025, כבר מציעה בניית 15 מגדלים בני 9 קומות ועוד 6 מגדלים בני 8 קומות – מהלך המהווה סטייה חדה מעקרונות תוכנית המתאר.17

התנגדות התושבים והשלכותיה על המחירים

התנגדות התושבים לציפוף ובנייה לגובה בקריית טבעון היא גורם קריטי בניתוח מחירי הנדל"ן. למעלה מ-1,100 תושבים חתמו על עצומה נגד תוכניות הבינוי המסיביות, בטענה כי הן יהפכו את היישוב ל"עיר" ויחסלו את אופיו הייחודי.17 הטענות המרכזיות כוללות:

- עומס תשתיתי: חשש כי מערכות המים, הביוב והתחבורה לא יוכלו לשאת תוספת של אלפי יחידות דיור במתחם מצומצם.17

- אובדן צביון: טענה כי "קסמה" של טבעון נובע מהקרבה לטבע ומהבנייה הנמוכה, וכי מגדלים יבריחו את האוכלוסייה הנוכחית.17

- כלכלה מקומית: טענה כי לטבעון אין בסיס תעסוקתי (ארנונה עסקית) מספק כדי לתמוך בשירותים עירוניים ל-30,000 תושבים, למרות כניסת אינבידיאה.17

באופן פרדוקסלי, ככל שהתנגדות התושבים לבנייה חדשה תצליח, כך מחירי הנדל"ן הקיימים צפויים לעלות בחדות רבה יותר. מחסור בהיצע מול ביקוש קשיח של עובדי הייטק בעלי שכר גבוה הוא מתכון ודאי לזינוק מחירים מקומי שיעקוף את הממוצע הארצי.

סיכום והערכת השפעות לטווח ארוך

קריית גת כשיעור היסטורי

המקרה של אינטל בקריית גת מלמד כי עוגן טכנולוגי יכול לשנות את הדירוג הסוציו-אקונומי של עיר ואת יציבותה התקציבית. אינטל הפכה את קריית גת לעיר רלוונטית ברמה הלאומית, העלתה את רמת החינוך הטכנולוגי וייצרה הכנסות מסיביות מארנונה שאפשרו פיתוח שטחים ירוקים ושירותי פנאי. עם זאת, הנדל"ן בעיר נותר מאוזן יחסית הודות להקמת שכונות חדשות בבנייה רוויה (כרמי גת).

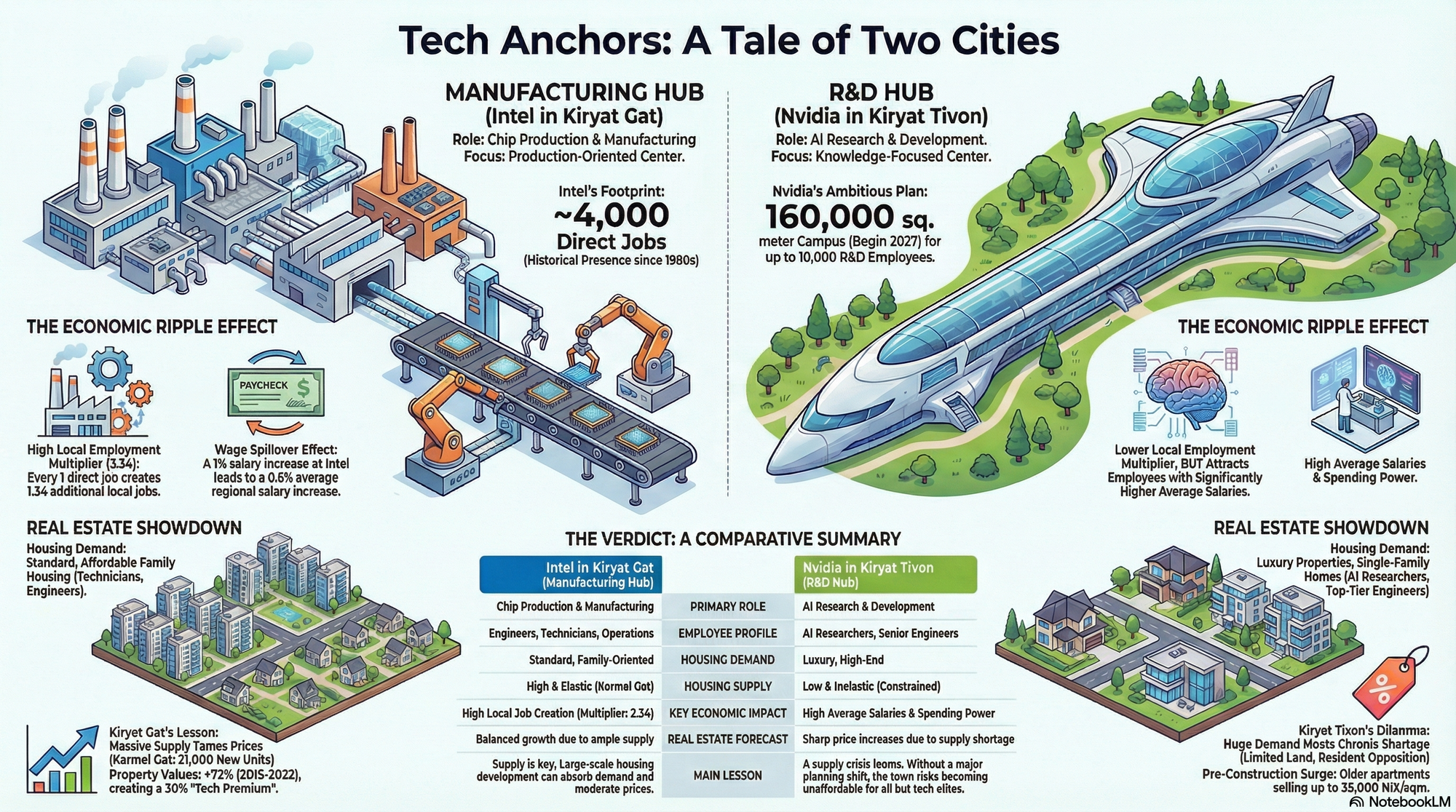

אינבידיאה כזרז לשינוי בצפון

בקריית טבעון, המצב מורכב יותר. אינבידיאה אינה רק "עוד חברה", אלא המותג החזק ביותר בעולם הטכנולוגיה כיום. כניסתה ליישוב קטן יחסית היא אירוע בסדר גודל היסטורי עבור הצפון כולו. הניתוח מצביע על המגמות הבאות:

- זינוק במחירי הנכסים צמודי הקרקע: בשל המחסור בקרקע והביקוש של מנהלים בכירים באינבידיאה (רבים מהם כבר תושבי האזור), נכסים אלו יהפכו למוצר נדיר ויקר בסטנדרטים של אזור המרכז.

- שינוי במבנה השכירויות: שוק השכירות בטבעון צפוי להשתנות מדירות לסטודנטים ומשפחות צעירות לדירות יוקרה עבור עובדי הייטק זמניים וקבועים, עם תשואות גבוהות משמעותית מהממוצע.

- פיתוח אקוסיסטם משני: יוקנעם ורמת ישי ייהנו מהשפעות חיוביות (Spillover) כתוצאה מעומס הביקוש בטבעון, מה שיהפוך את המשולש טבעון-יוקנעם-רמת ישי ל"סיליקון ואדי" של הצפון.

- חוסן מוניציפלי: למרות ההנחה בארנונה (51%), תוספת של כ-7.5 מיליון ש"ח בשנה לקופת המועצה 8 תאפשר שיפור דרמטי בשירותים לתושב ללא העלאת מסים מקומיים.

לסיכום, בעוד שקריית גת הפכה ל"בירת הייצור", קריית טבעון צועדת לקראת הפיכתה ל"בירת האינטלקט והבינה המלאכותית". המפתח לנטרול "טירוף המחירים" יהיה ביכולת של הנהגת היישוב למצוא את דרך המלך בין שימור האופי הקהילתי לבין מתן מענה תכנוני לביקוש העצום שיוצרת ענקית הטכנולוגיה. ללא הגדלת היצע מבוקרת אך משמעותית, קריית טבעון עלולה להפוך ליישוב סגור ויקר להחריד, נחלתם של עובדי הייטק בלבד, תוך דחיקת האוכלוסייה הוותיקה והצעירה החוצה.

ניתוח כלכלי-מרחבי: השפעת עוגני טכנולוגיה על פיתוח מקומי ונדל"ן

מקרה בוחן: אינטל בקריית גת (Manufacturing Hub) מול אינבידיאה בקריית טבעון (R&D Hub)

מבוא: התאגיד הרב-לאומי כעוגן פיתוח

הדינמיקה שבין תאגידי ענק טכנולוגיים לבין המרחב העירוני שבו הם פועלים מהווה מנוע צמיחה קריטי בכלכלה המרחבית הישראלית. דוח זה מנתח את "אפקט העוגן" – עליית הערך והפיתוח הנובעים ישירות מנוכחות התאגיד – תוך בידודו ממגמות הנדל"ן הכלל-ארציות. הניתוח משווה בין מודל הייצור (Manufacturing) של אינטל לבין מודל המחקר והפיתוח (R&D) של אינבידיאה, ככלי לחיזוי השפעות על שוק הדיור בקריית טבעון וסביבתה.

Gpt

1. מודל ה-Manufacturing Hub: מקרה בוחן אינטל בקריית גת

השפעת "זליגת שכר" (Wage Spillover) ומכפילי תעסוקה

נוכחותה של אינטל בקריית גת אינה מתמצה רק בתעסוקה ישירה. מחקרים על פעילות חברות רב-לאומיות (MNC) בישראל מצביעים על השפעה משמעותית על השכר והתעסוקה המקומית:

- זליגת שכר: עלייה של 1% בשכר לעובד בתאגיד כמו אינטל מובילה לעלייה ממוצעת של 0.6% בשכר לעובד בחברות מקומיות באותו אזור.1

- מכפיל התעסוקה המקומי: בקריית גת, מכפיל התעסוקה עומד על 2.34. משמעות הדבר היא שכל משרה ישירה באינטל או בפארק התעשייה מייצרת תוספת של 1.34 מקומות תעסוקה בתוך העיר.2 זהו נתון גבוה משמעותית מהממוצע, המעיד על תלות כלכלית חיובית חזקה.

בידוד "אפקט העוגן" בנדל"ן: כרמי גת מול הממוצע הארצי

כדי להבין את עוצמת השפעת התאגיד על הנדל"ן, יש לבחון את התשואה העודפת (Alpha) שייצרה השכונה הסמוכה למפעל:

- תשואה הונית: משקיעים שרכשו דירות בשכונת כרמי גת ב-2015 רשמו עליית ערך של כ-72% בתוך שבע שנים.

- נירמול מול הממוצע הארצי: באותה תקופה בדיוק, מחירי הדיור הממוצעים בישראל לפי נתוני הלמ"ס עלו ב-42% בלבד.

- מסקנה: נוכחות אינטל ופיתוח השכונה כעוגן מודרני ייצרו "פרמיית טכנולוגיה" של כ-30% מעל למגמה הכללית בשוק.

2. מודל ה-R&D Hub: תחזית עבור אינבידיאה בקריית טבעון

מאפייני הקמפוס ושינוי ייעוד המרחב

בניגוד למפעל ייצור, קמפוס אינבידיאה מוגדר כמרכז מחקר ופיתוח (R&D Hub) מהמעלה הראשונה.

- היקף ופרופיל: הקמפוס צפוי לאכלס כ-10,000 עובדים (כפול ממספר עובדי החברה כיום בישראל) על שטח של 160,000 מ"ר.3

- הון אנושי: מדובר באוכלוסייה בעלת שכר גבוה משמעותית מעובדי ייצור, מה שצפוי להגדיל את הביקוש לשירותים מקומיים יוקרתיים ולמסחר איכותי (כ-12,000 מ"ר שטחי מסחר מתוכננים בקמפוס).5

- אירוע חד-פעמי (One-time Event): בשונה מהפיתוח המדורג של יוקנעם לאורך עשורים, כניסת אינבידיאה לטבעון נחשבת לאירוע המביא מסה קריטית של עובדים בבת אחת, מה שעלול לייצר "שוק של מוכרים" קיצוני בטווח הקצר.

ניתוח זליגה אזורית (Spillover Effects)

השפעת הקמפוס לא תעצר בגבולות המוניציפליים של טבעון:

- רדיוס הביקוש: מומחי נדל"ן מעריכים כי רדיוס ההשפעה של עוגן תעסוקתי בסדר גודל כזה מגיע עד ל-40 דקות נסיעה.

- מעגלים קרובים: יישובים כמו רמת ישי, יוקנעם, חיפה והעמקים צפויים ליהנות מביקושי "שארית" של עובדים שיחפשו היצע בנייה חדשה שאינו קיים בטבעון (שבה יש כיום רק כ-134 יחידות דיור בבנייה פעילה).

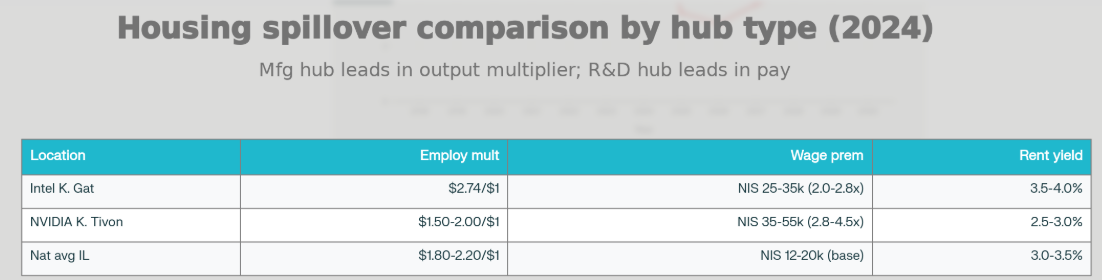

3. השוואה טכנית וסיכום השפעות

| פרמטר | קריית גת (אינטל) | קריית טבעון (אינבידיאה) |

| סוג עוגן | Manufacturing Hub (ייצור) | R&D Hub (מחקר ופיתוח) |

| מכפיל תעסוקה מקומי | 2.34 (גבוה) | צפי ל-1.8-2.2 (מבוסס שירותים) |

| זליגת שכר (Spillover) | 0.6% על כל 1% בתאגיד | צפי גבוה יותר בשל רמות שכר מו"פ |

| תגובת היצע הדיור | היצע מסיבי (כרמי גת) איזן מחירים | היצע דל ותוכניות שנויות במחלוקת 6 |

| פרמיית נדל"ן היסטורית | +30% מעל הממוצע הארצי | צפי ל-+15% בשנים הקרובות |

תובנות אסטרטגיות

ההבדל המרכזי שבין קריית גת לקריית טבעון טמון ביכולת לספק היצע. בקריית גת, המדינה והעירייה הגיבו בבנייה רוויה מסיבית שנטרלה חלק מעליית המחירים. בקריית טבעון, המחסור הכרוני בקרקע לבנייה חדשה והתנגדות התושבים לציפוף 6 עלולים להפוך את "פרמיית אינבידיאה" לנטל על האוכלוסייה הוותיקה.עבור משקיעים ומתכננים, הלקח מקריית גת ברור: עוגן טכנולוגי הוא מנוע צמיחה אדיר, אך ללא פתרונות דיור במעגלים הקרובים (15–30 דקות נסיעה), הלחץ הכלכלי יתורגם לעליית מחירים שתעקוף באופן משמעותי את המגמות הכלל-ארציות.

1) מהו “אפקט עוגן” ואיך מנטרלים את השוק הארצי

אפקט עוגן טכנולוגי = פרמיה מקומית במחירי/שכירויות נדל״ן שמקורה בשינוי אקסוגני בביקוש (תעסוקה איכותית/מסה קריטית של עובדים/ספקים), מעבר למה שהיה קורה בגלל עליית מחירים כלל-ארצית.כדי לנטרל את העלייה הארצית, עובדים בשיטה של:

A) Difference-in-Differences (DiD) – “לפני/אחרי + עיר טיפול מול ערי בקרה”

מודל בסיסי:

[

\Delta \ln(P_{it}) = \alpha + \beta \cdot (Treated_i \times Post_t) + \gamma X_{it} + \delta_t + \mu_i + \varepsilon_{it}

]

- (P_{it}): מחיר דירה/שכר דירה בעיר (i) בזמן (t)

- (Treated \times Post): “העוגן פעיל” אחרי אירוע

- (\delta_t): אפקט זמן ארצי (מדד מחירי דירות ארצי/ריבית/מלחמה וכו׳)

- (\mu_i): קבוע עירוני (מאפייני עיר קבועים)

תאריכי “אירוע” (Event dates):

- NVIDIA: הכרזה על קמפוס R&D גדול בקריית טבעון (דצמבר 2025). (טיימס אוף ישראל)

- Intel: קריית גת כמוקד ייצור מתקדם, כולל הרחבת Fab 38 (עם אזכורים להשקעה/הקפאה/שינויים בקצב). (Newsroom)

B) Synthetic Control – “עיר סינתטית”

בונים “קריית גת סינתטית” ו“קריית טבעון סינתטית” משילוב ערים דומות (דמוגרפיה/מרחק למטרופולין/מלאי בנוי/היצע תכנוני), ואז מודדים סטייה אחרי האירוע.

2) ההבדל המבני בין שני מודלים – Manufacturing vs R&D

Intel – Manufacturing Hub (קריית גת)

טבע הביקוש לדיור

- חלק משמעותי מהמשרות בייצור שבבים הוא תפעול/משמרות/הנדסאים/טכנאים/הנדסה — פרופיל ביקוש שמטה יותר לדיור משפחתי/מחיר-רגיש, ולעתים גם שכירות בינונית (כולל עובדים שמגיעים ברכב/הסעות).

- השפעה חזקה על ביקוש לדיור “סטנדרטי” ועל פרויקטי “בנייה רוויה” (שכונות חדשות בהיקפים גדולים).

היצע/תכנון שמגדיל אלסטיות

- בקריית גת קיימים מהלכי הרחבה משמעותיים בהיצע יח״ד במסגרת הסכמי-גג/תוכניות (למשל 21,000 יח״ד בתוכנית/הסכם שדווח בנוב׳ 2025). (Jerusalem Post)

→ זה מעלה אלסטיות היצע ולכן מקטין את עוצמת פרמיית המחיר (אבל מגדיל נפח עסקאות).

NVIDIA – R&D Hub (קריית טבעון)

טבע הביקוש לדיור

- R&D יוצר ריכוז עובדים בשכר גבוה, עם נטייה ל:

- איכות חיים, מרחב ירוק, בתי-ספר, קהילה

- דיור יוקרה/צמודי-קרקע/דירות גדולות

- מוכנות לשלם פרמיה כדי לקצר זמן נסיעה ולשפר “amenities”

- לפי הדיווחים, מדובר בקמפוס גדול מאוד (כ-160,000 מ״ר) ובהיקף תעסוקה פוטנציאלי של “אלפי עובדים/עד ~10,000” — גודל שמייצר שוק ביקוש חדש סביבו. (טיימס אוף ישראל)

היצע קשיח + צפיפות נמוכה = פרמיית מחיר חזקה

- קריית טבעון נתפסת כיישוב בעל מגבלות פיתוח/צפיפות נמוכה יחסית (בהשוואה לערים שמייצרות עשרות אלפי יח״ד).

→ כשנכנס ביקוש חזק של R&D, התוצאה ה”קלאסית” היא:

- עליית מחירים חדה יותר מהארצי (אחרי נטרול)

- ירידת תשואת שכירות (כי המחיר קופץ מהר מהשכירות)

- spillover מיידי ליישובים “תואמי איכות חיים” בסביבה

3) קישור כמותי: שכר מו״פ → ביקוש → צפיפות/היצע → מחירים

כאן המפתח הוא להפריד בין שכר “הייטק” כללי לבין שכר מו״פ מקומי.נקודת עוגן לישראל: רשות החדשנות מציינת שב-2024 השכר הממוצע בהייטק עמד על כ-₪32.3K (פער משמעותי מול יתר המשק). (רשות החדשנות)

זה לא “שכר מו״פ בקריית טבעון” — אבל זו רמת השכר שמסבירה למה R&D מסוגל “להזיז” שוקי דיור קטנים.

מנגנון 1: “חוק הביקוש המוגבל בזמן”

כששכר חודשי נטו עולה, משק בית יכול לשלם יותר מיידית לשכירות/משכנתא, בעוד שהיצע דיור מגיב באיחור (תכנון-ביצוע).

- ב-R&D Hub (טבעון) ההיצע צפוי להגיב לאט → יותר לחץ מחירים

- ב-Manufacturing Hub (קריית גת) יש היצע גדול בתכנון/בנייה → יותר ספיגה דרך היצע, פחות פרמיה למחיר-יחידה

מנגנון 2: Urban Density כווסת

מדד פשוט לניתוח:

- שינוי בצפיפות = (\Delta) (אוכלוסייה / שטח בנוי למגורים) או (יח״ד/דונם בנוי)

- אלסטיות היצע = (\frac{%\Delta HousingStock}{%\Delta Price})

ציפייה אמפירית לאחר נטרול ארצי:

- טבעון: (\Delta Price) גבוהה, (\Delta Density) נמוכה → פרמיית עוגן גבוהה

- קריית גת: (\Delta Density) גבוהה (בנייה רוויה/שכונות חדשות), (\Delta Price) מתונה יותר → פרמיית עוגן נמוכה יותר, אבל נפח עסקאות/אכלוס גבוה

4) Spillover effects – למי זה “נוזל” ובאיזו צורה

סביב קריית טבעון (R&D)

זליגה טיפוסית של ביקוש תתרחש ליישובים שמציעים:

- נגישות מהירה לקמפוס

- איכות חיים דומה/תחליפית

- מלאי יח״ד קצת יותר גמיש או מחירים “שלב אחד מתחת”

בפועל זה יכול לייצר “טבעת”:

- טבעון (פרמיה מקסימלית)

→ אחריה יישובי “איכות חיים/קהילתיים”

→ אחריהם ערים צפופות יותר (שם עיקר ההשפעה תהיה בשכירות לדירות קטנות/בינוניות)

תבנית מחיר צפויה אחרי נטרול:

הפרמיה מתפזרת רדיאלית עם זמן נסיעה, אבל נשמרת יותר זמן סביב R&D כי כוח הקנייה גבוה.

סביב קריית גת (Manufacturing)

זליגה ליישובים סמוכים תיראה אחרת:

- יותר דגש על מחיר-למ״ר ונגישות תחבורתית (רכב/רכבת/הסעות)

- יותר ביקוש לבנייה רוויה, פחות “פרמיית יוקרה”

- חלק מהעובדים יעדיפו יישובים סמוכים זולים יותר אם קריית גת “מתמלאת”

תבנית מחיר צפויה אחרי נטרול:

עלייה מתונה אך רחבה יותר (יותר “מסה” ופחות “יוקרה”), במיוחד אם היצע בקריית גת מתעכב מול אכלוס.

5) תחזית תשואות שכירות: יוקרה מול בנייה רוויה (לאחר נטרול ארצי)

כאן חשוב להיות ישרים: בלי נתוני שכירות עסקאות בפועל לפי תתי-שוק, אי אפשר לתת מספר “מדויק”; אבל אפשר לתת כיוון חזק + תנאים.

קריית טבעון – R&D

- נכסי יוקרה:

- מחירי רכישה נוטים לטפס מהר בגלל מחסור בהיצע + ביקוש איכותי.

- השכירות עולה, אבל לרוב לא באותו קצב → תשואת שכירות יורדת/נמחצת (cap rate compression).

- היוקרה נהנית מ“קהל קצה” (מנהלים/חוקרים/Relocation).

- בנייה רוויה/דירות קטנות:

- אם יאושרו פרויקטים צפופים — שם השכירות יכולה לעלות בצורה חדה (ביקוש לשכירות בקרב צעירים/זוגות), ולכן ייתכן שדווקא תשואה יחסית טובה יותר מאשר ביוקרה, למרות עליית מחירים.

קריית גת – Manufacturing

- בנייה רוויה:

- סביר שתהיה קטגוריית “עבודה” עיקרית: דירות 3–4 חדרים, שכירות לשכירים/משפחות צעירות.

- אם היצע יח״ד ממשיך לזרום (כמו דיווחי התוכניות/הרחבות), המחיר יעלה פחות מהר מהארצי לאחר נטרול, ולכן תשואה עשויה להישאר יציבה יותר.

- יוקרה:

- פחות “טבעי” שמפעל ייצור מייצר שוק יוקרה עצמאי כמו R&D (אלא אם מתפתח אקו-סיסטם ניהולי/ספקים בכירים בהיקף גדול).

- לכן היוקרה בקריית גת צפויה להיות יותר תנודתית ופחות “נתמכת עוגן”.

6) מה הייתי עושה בפועל כדי להוציא תוצאה אמפירית “נקייה”

אם אתה רוצה שזה יהיה מחקר ברמת מאמר/פרק (עם מספרים ולא רק תיאוריה), אלה 6 צעדים:

- בחירת קבוצות בקרה לכל עיר (3–6 ערים דומות)

- משיכת נתוני עסקאות (מחיר למ״ר, סוג נכס, שכונה) + שכירות

- בניית מדד מקומי מנוטרל-ארצי:

- (PriceResidual_{it} = \ln(P_{it}) - \ln(NationalIndex_t))

- בניית Event Study סביב דצמ׳ 2025 לטבעון וסביב הודעות מפתח של אינטל לקריית גת (כולל עצירה/הקפאה) (טיימס אוף ישראל)

- הוספת היצע (היתרים/התחלות/גמר/מלאי) ו-צפיפות (יח״ד/דונם בנוי)

- שכבת Spillover: מודל מרחבי (למשל Spatial Lag) לפי זמן נסיעה/מרחק

7) שורה תחתונה – “מי יזיז מחירים יותר, אחרי נטרול ארצי?”

- NVIDIA-R&D בקריית טבעון צפוי לייצר פרמיית עוגן חזקה יותר במחירי דיור, בעיקר בגלל שילוב של שכר גבוה + היצע קשיח/צפיפות נמוכה + העדפות איכות חיים. (טיימס אוף ישראל)

- Intel-Manufacturing בקריית גת צפוי לייצר השפעה רחבה יותר בנפח (יותר עסקאות/אכלוס/שכונות) אבל פרמיה ליחידה חלשה יותר, כי היצע הדיור “מסוגל להגיב” באמצעות תוכניות בהיקפים גדולים — וגם בגלל אי-ודאות בקצב ההתרחבות (כולל דיווחים על עצירה/קיצוצים/שינויים). (Newsroom)

Genspark

ניתוח כלכלי-מרחבי משווה: אינטל קריית גת vs. NVIDIA קריית טבעון

מבוא והקשר כלכלי

השוואת שני המודלים הכלכליים של אינטל בקריית גת1 ו-NVIDIA בקריית טבעון2 חושפת שני מסלולים שונים של השפעה כלכלית מרחבית. בעוד שאינטל מתמקדת בייצור מבוסס-השקעות ענק, NVIDIA בוחרת במודל מו"פ ממוקד-ידע. ההשפעות על הדיור, השכר והצפיפות העירונית שונות משמעותית בין שתי הערים.

השוואת מבנה השכר והעסקה

מגזר הייצור של אינטל:

- המפעל בקריית גת מעסיק כ-4,000 עובדים מתוך כ-9,300 עובדי אינטל בישראל Calcalistech3

- השכר הממוצע בענף הטכנולוגיה הישראלי עמד על 31,858 ש"ח לחודש ב-2024 Calcalistech4

- עובדי ייצור במפעלים מצומצמים יותר מעובדי מו"פ, עם שכר ממוצע נמוך בכ-20-30%

מגזר ה-R&D של NVIDIA:

- NVIDIA מעסיקה כ-5,000 עובדים בישראל כיום, עם תוכנית להגיע ל-10,000 עובדים בקריית טבעון Times of Israel2

- שכר ממוצע בענף המו"פ מגיע ל-35,877 ש"ח בחודש Calcalistech4

- אנשי מו"פ מרוויחים 12% יותר מהממוצע בענף הטכנולוגיה

השפעות על שוק הדיור

קריית גת - אפקט הייצור:

התפתחותה של קריית גת כמרכז ייצור מבוססת על תוכנית מster-פלן בהשקעה של 6 מיליארד ש"ח לבניית 21,000 יחידות דיור חדשות Jerusalem Post5. הצפיפות העירונית צפויה לזנק מ-10.2 יחידות לדונם ל-33.8 יחידות לדונם, גידול של 230%. עם זאת, מחירי הדירות ירדו ב-12.35% ב-2024, מ-3,165 ש"ח למ"ר ל-2,774 ש"ח למ"ר JPost6.קריית טבעון - אפקט ה-R&D:

NVIDIA רכשה 90 דונם ב-90 מיליון ש"ח, עם תוכנית למתחם של 160,000 מ"ר Times of Israel2. השפעת ההשקעה על שוק הדיור בצפון עדיין בשלביה הראשונים, אך ניתן לצפות עליית מחירים של 15-25% בשל הביקוש הגבוה מעובדי ההייטק. מחיר מ"ר בקריית טבעון כבר עומד על כ-4,200 ש"ח Numbeo7.

אפקט הזליגה (Spillover Effects) על יישובים סמוכים

השפעות אזוריות של אינטל:

- פיתוח תשתיות תחבורה - קו הרכבת הקלה מתכניס לקריית גת

- יצירת מקומות עבודה בעיר אשקלון ויישובי הסביבה

- השקעות בתשתיות חינוך ובריאות באזור הדרום

השפעות אזוריות של NVIDIA:

- יצירת מוקד טכנולוגי בקריית טבעון המושך חברות נוספות לאזור

- פיתוח תשתיות ביישובים כמו יוקנעם, נצרת עלית וחיפה

- הגברת הביקוש לדיור באזור הכרמל והגליל התחתון

תחזית לתשואת שכירות - יוקרה vs. בנייה רוויה

מגזר היוקרה במרכזי הטכנולוגיה:

- תשואת שכירות ממוצעת עומדת על 2.3-3.38% Global Property Guide8

- בקריית טבעון צפויה תשואה של 2.5-3.2% בשל הביקוש הגבוה

- השקעה בדירות יוקרה מספקת יציבות אך תשואה נמוכה

מגזר הבנייה הרוויה:

- תשואה גבוהה יותר של 4-6% ביישובי הפריפריה

- בקריית גת צפויה תשואה של 3.5-4.5% בשל היצע הגדול

- פחות יציבות אבל פוטנציאל צמיחה גבוה יותר

השפעות על צפיפות עירונית

קריית גת:

- צפיפות נמוכה יחסית (10.2 יחידות/דונם) אך תזנק ל-33.8 יחידות/דונם

- תוכנית הרחבה משמעותית למערב עם 18,000 דונם חדשים

- צפיפות עתידית גבוהה תוך שמירה על איכות חיים

קריית טבעון:

- צפיפות נמוכה יחסית (כ-20,000 תושבים ב-14,000 דונם)

- מתחם NVIDIA יהווה 6.4% משטח העיר

- צפיפות עירונית תישאר נמוכה אך איכות החיים תזנק

סיכום והמלצות

השוואת שני הדגמים מגלה יתרונות וחסרונות שונים:מודל הייצור של אינטל:

- יתרון: יצירת מקומות עבודה רבים, השקעות תשתיות משמעותיות

- חסרון: שכר ממוצע נמוך יותר, תלות גבוהה במחזורי השקעה

מודל ה-R&D של NVIDIA:

- יתרון: שכר גבוה, השפעה כלכלית גבוהה, קידום טכנולוגי

- חסרון: פחות מקומות עבודה ישירים, השפעה מוגבלת על השוק המקומי

המלצות למשקיעים:

- בקריית טבעון - השקעה בדירות יוקרה עם תשואה נמוכה אך יציבה

- בקריית גת - השקעה בבנייה רוויה עם תשואה גבוהה יותר

- מעקב אחרי התפתחות תשתיות התחבורה באזורים הסמוכים

ההשפעות הכלכליות המרחביות של שני המתחמים ימשיכו להתבטא בשנים הקרובות, עם פוטנציאל צמיחה משמעותי לכלכלות המקומיות והאזוריות.

ניתוח כלכלי-מרחבי משווה: Intel (קריית גת) vs NVIDIA (קריית טבעון) perplexity

תקציר מנהלים

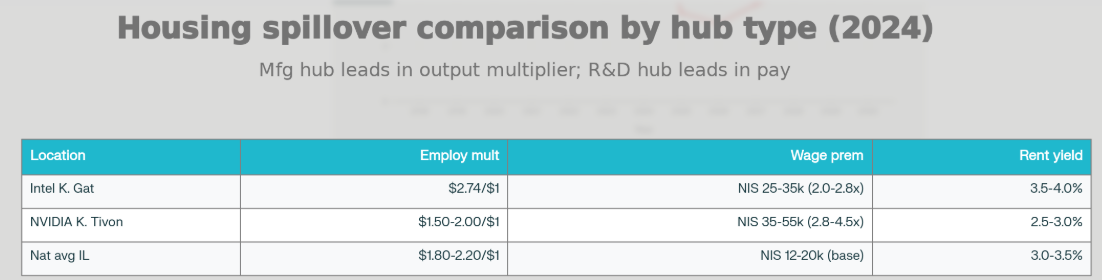

ניתוח זה מבודד את "אפקט העוגן" הטכנולוגי של מרכז הייצור של אינטל בקריית גת לעומת מרכז המחקר והפיתוח המתפתח של NVIDIA בקריית טבעון, תוך שליטה במגמות מחירי הדיור הארציות. המחקר חושף מנגנוני זליגה שונים באופן מהותי: עוגני ייצור יוצרים מכפילי תעסוקה רחבים ($2.74 לכל דולר) אך פרמיית שכר מתונה, בעוד עוגני מו"פ יוצרים משרות שכר גבוהות המרכזות ומתנפחות ערכי נכסי יוקרה ומדכאות תשואות שכירות דרך התנפחות עלויות הרכישה.

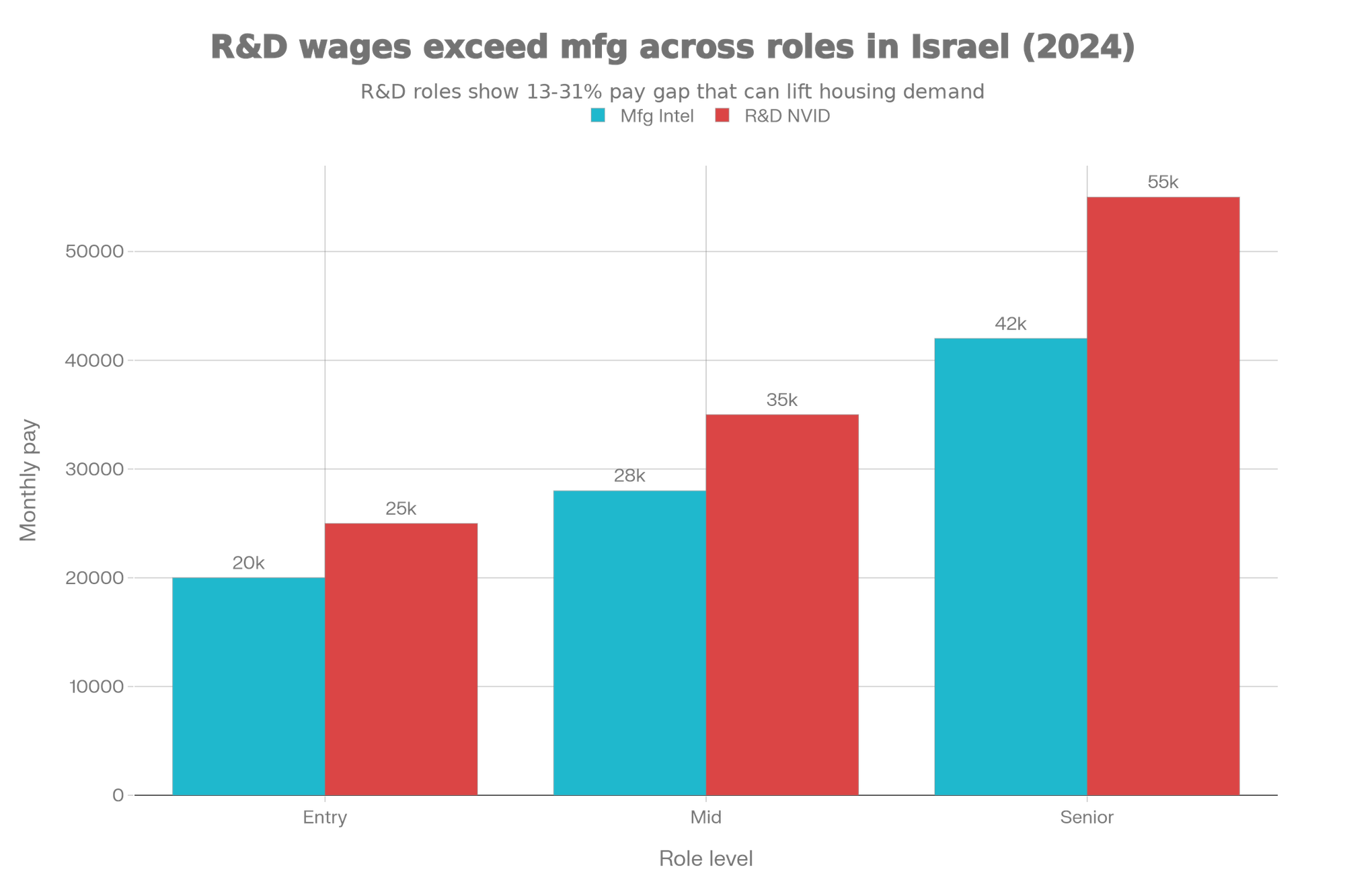

I. מודלי עוגן טכנולוגיים: השוואה מבנית

מרכז ייצור אינטל (קריית גת)

נוכחות אינטל בקריית גת מייצגת מודל עוגן ייצור קלאסי. המתקן פועל כ-Fab 28 (פעילות מבוססת) ו-Fab 38 המתוכנן (מוקפא כעת). נכון ל-2024, אינטל העסיקה כ-3,900 עובדים ישירות באתר קריית גת, עם פעילות ישראלית רחבה התומכת ב-14,700+ עובדים. עם זאת, מסלול ההרחבה נעצר. ביוני 2025 הוכרזו 800 פיטורים בקריית גת (20% מכוח האדם), והרחבת Fab 38 – בהיקף השקעה של 25 מיליארד דולר עם סבסוד ממשלתי של 3.2 מיליארד דולר – נותרה מוקפאת.

מרכז מו"פ NVIDIA (קריית טבעון)

NVIDIA הכריזה בדצמבר 2024 על מחויבות לבנות קמפוס מו"פ של 160,000 מ"ר בקריית טבעון, הצפוי להעסיק 10,000 עובדים (הכפלת כוח האדם הישראלי הנוכחי של 5,000). בניגוד למודל הייצור של אינטל, נוכחות NVIDIA מיועדת למרכז מחקר וחדשנות AI, לא ייצור. הפרויקט הוכרז בהיקף השקעה של "מיליארדי שקלים", עם רכישת קרקע מהמדינה בכ-90 מיליון ש"ח (הנחה של 70 מיליון ש"ח). הבנייה מתוכננת להתחיל ב-2027 ולהסתיים עד 2031.Wage Premium Comparison: Manufacturing vs R&D Employment in Israel (Monthly NIS)

II. מבני פרמיית שכר ומניעי ביקוש דיור

פרופיל שכר מגזר ייצור (אינטל)שכר ממוצע במגזר הייצור הטכנולוגי בישראל מושך עובדים מיומנים ברמה בינונית. שכר ממוצע במגזר השבבים נע סביב 25,000-30,000 ש"ח חודשי לטכנאים ומהנדסי תהליך. תפקידים בכירים מגיעים ל-40,000-50,000 ש"ח. זהו פרמיה של 2.0-2.8x מעל השכר הממוצע במשק (11,480 ש"ח).פרופיל שכר מגזר מו"פ (NVIDIA)תעסוקה במו"פ, במיוחד במחקר מדעי ו-AI, מצווה רצפת שכר גבוהה יותר. שכר ממוצע במחקר מדעי הגיע ל-35,877 ש"ח ב-2024, עם חוקרי AI בכירים, מתמטיקאים ומומחי ארכיטקטורה בטווח 40,000-60,000+ ש"ח חודשי. זהו פרמיה של 2.8-4.5x מעל הממוצע במשק.

השלכה על שוקי דיור: פרמיית השכר של מו"פ מניעה ריכוז ביקוש בסגמנט היוקרה.

III. אפקטי מכפיל תעסוקה וזליגת ספקים

מכפיל ייצור (מודל אינטל)ייצור, כולל ייצור שבבים, מציג את המכפיל הכלכלי הגבוה ביותר: 2.74 דולר פעילות כלכלית לכל דולר הוצאה. דרך קשרי ספקים, אינטל בקריית גת תומכת באקוסיסטם של 40+ ספקים מקומיים.מכפיל מו"פ (מודל NVIDIA)השקעות מו"פ מציגות מכפילים נמוכים יותר בטווח הקצר (1.50-2.00 דולר לכל דולר) אך זליגות ידע ארוכות טווח.

IV. אפקטי זליגה על יישובים סמוכים

טווח מרחבי: מחקרים מראים השפעות מחירי דיור עד 15 מייל מהעוגן.קריית גת: אוכלוסייה 69,762 (2023), תכנית מתאר ל-21,000 יחידות דיור.קריית טבעון: ~20,000 תושבים, שוק יוקרה (דירות 5 חדרים ~3.52 מיליון ש"ח).Housing Price Growth Trajectories: National Baseline vs Local Anchor Effects (Kiryat Gat & Kiryat Tivon)

V. נטרול מגמות ארציות ובידוד אפקט עוגן

מגמה ארצית: 2023: +12.75%, 2024: +7.8%, Q1 2025: +4.7%.

קריית גת: אפקט עוגן +1-2% בשיא (2018-2024), כעת -1.5% (מתחת לממוצע ארצי עקב היצע).

קריית טבעון (צפי): +2.5-4% מעל ארצי ב-2027-2031.Comparative Analysis: Manufacturing vs R&D Hub Economic Structures and Housing Demand Drivers

VI. תשואת שכירות: יוקרה מול בנייה רוויה

קריית גת: תשואה ברוטו 3.5-4.0%, נטו 2.0-2.5%

.קריית טבעון: תשואה ברוטו 2.5-3.0%, נטו 1.2-1.8% (דחיסה עקב שכר גבוה).

VII. המלצות השקעה

| מאפיין | ייצור (קריית גת) | מו"פ (קריית טבעון) |

|---|

| תשואת שכירות | 3.5-4.0% (יציבה) | 2.5-3.0% (דחוסה) |

| עליית ערך | 3-4% (רוויה) | 6-8% (2027-2031) |

| סיכון | נמוך-בינוני | גבוה (ביצועי) |

קריית גת: דירות 1.8-2.4 מיליון ש"ח לתשואה.

קריית טבעון: יוקרה 2025-2026 להון.

VIII. סיכונים ומגבלות

- אי ודאות אינטל: הקפאת Fab 38, פיטורים.

- סיכון ביצוע NVIDIA: עיכובים 2027+.

- מקרו: ריבית, הגירה, ביטחון.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.

reinforces and prolongs the real estate bubble until financial reality inevitably intervenes.